Объекты налогообложения

БЕСПЛАТНАЯ ЮРКОНСУЛЬТАЦИЯ

Москва +74999384765, Санкт-Петербург: +78124256482, Общий: +78003332987

Главная Налоговое право

Когда я планировал свою юридическую профессию, если было нужно рылся в ноутбуке в поиске подходящего примера. Переписывал их очень много. Число соответствующих из н их было к сожалению маленьким. Но попадались верно изложенные соответствующие бланки. Если Вы ищете Объекты налогообложения то читайте образец ниже. Все делаем, чтобы быть необходимыми читателю.

Собственность на имущество или земельный участок, полученная от реализации продукта, прибыль, продажа ценных бумаг, выручка от произведенных услуг и т.д., т.е.

всё, относящееся к источникам получения дохода, классифицируется как объект налогообложения. По характеристикам Налогового кодекса РФ (ст. 146 гл.

21) данная категория обладает стоимостью, количеством или определенными физическими качествами, которые позволяют законодателю считать их собственника налогоплательщиком.

Классификация объектов налогообложения

Законодательно объектами налогообложения признаются, в частности:

Законодательство также определяет операции и имущество, не включаемые в категорию подлежащую платежам и сборам, например, медицинские услуги, аренду недвижимости иностранцами, зарубежными учреждениями, аккредитованными в стране, услуги по уходу за детьми и престарелыми и другие (ст.149 гл.21).

Налоги и ставки налогов 2014 г

С учетом объектов налогообложения граждане РФ уплачивают:

Кроме основных, существуют региональные объекты, облагаемые платежами в казну, а также особо значимые платежи для предпринимателей: ЕСХН, ЕНВД, УСН со ставками от 6 до 15%.

Понятие и элементы налога и налогообложения

Понятие налога

Определение налога содержится в статье 8 Налогового кодекса РФ (далее — НК), согласно которой налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

процедурный характер взимания;

индивидуальная безвозмездность;

безвозвратность;

принудительность изъятия.

Публичность – указывает на его общественное предназначение, которое заключается в обеспечении формирования бюджетов различных уровней, расходуемых в интересах общества и государства.

Законодательный порядок установления предполагает установление и введение налога исключительно посредством принятия законодательным органом власти нормативного правового акта в виде закона.

Обязательность налога указывает на то, что его уплата осуществляется не по усмотрению того или иного лица в добровольном порядке, а в силу закона является обязанностью последнего, которая подлежит неукоснительному исполнению.

Абстрактность – это возникновение в результате его установления у физ лиц и организаций ничем, кроме закона не обусловленной обязанности по его уплате для покрытия неких общественно значимых расходов.

Процедурный характер заключается в том, что взимание налогов не допускает произвольного поведения налогоплательщиков при их уплате, а строго подчинено установленным процедурам и осуществляется в рамах налогового производства.

Индивидуальная безвозмездность свидетельствует о том, что лицо, уплатившее налог не может рассчитывать на какое-либо встречное персональное представление со стороны государства.

Безвозвратность означает лишь, что в случае своевременной и полной уплаты налога возврат денежных средств невозможен ни при каких обстоятельствах. Но не следует понимать буквально, т.к НК предусматривает основания и порядок возврата излишне уплаченных или взысканных налогов.

Принудительность изъятия не отрицает возможности самостоятельной добросовестной уплаты налогов. Но исполнение этой обязанности обеспечивается силой гос. принуждения. В случае неисполнения своих обязанностей налогоплательщиком, отчуждение его доли собственности в счет уплаты налогов осуществляется принудительно.

Функции налогов в системе налогообложения

В теории налогового права принято различать следующие функции налогов:

Объект налогообложения

Исполнение налоговой обязанности

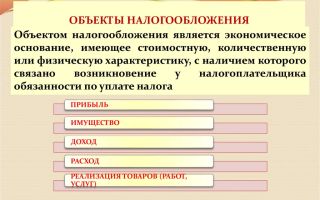

Объект налогообложения – это экономическое обоснование, которое обуславливает возникновение налоговой обязанности.

В отличие от других элементов налогообложения только объекту налогообложения посвящена отдельная глава НК, остальные элементы налогообложения раскрываются в ст.8 НК как бы попутно.

Законодатель в ст.38 НК в общем виде обозначает, что именно следует понимать под объектом налогообложения. Общего понятия объекта налогообложения в НК нет.

В п.1 ст.38 НК фактически объект налогообложения характеризуется путём перечисления возможных объектов налогообложения:

ü операции по реализации товаров (работ, услуг)

ü имущество

ü прибыль

ü доход

ü стоимость реализованных товаров (выполненных работ, оказанных услуг)

ü иные объекты (явления), имеющие стоимостную, количественную или физическую

характеристики, с наличием которых у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

В этой формулировке дано указание на то, чем должно обладать явление (которое может быть признано объектом налогообложения), чтобы к нему могло быть применено понятие налоговой базы.

В прежней редакции НК понятие объекта налогообложения дополнительно характеризовалось: объект налогообложения представляет собой экономическое основание. Такая формулировка позволяла связать содержание этой статьи с содержанием ст.

3 НК, закрепляющей принцип экономической обоснованности налогообложения.

Системная связь между этими статьями позволяет утверждать, что принцип экономической обоснованности налогообложения проявляется в том, что объект налогообложения как основание взимания налога является экономическим основанием для его взимания.

Источник: https://bfmac.com/nalogovoe-pravo/obekty-nalogooblozheniya.html

Характеристика объекта налогообложения

Объектом налогового правоотношения является то, по поводу чего возникает данное правоотношение, — обязательный безвозмездный платеж, размер которого определяется в соответствии с установленными налоговым законодательством.

Согласно п. 1 ст. 38 НК РФ. Объект налогообложения является одним из обязательных элементов налогообложения, без которого налог не может считаться установленным. П. 1 ст. 38 НК РФ определено, что каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с ч. 2 НК РФ и с учетом положений ст. 38 НК РФ:

— Реализация товаров (работ, услуг). Устанавливается ст. 146 НК РФ в качестве объекта налогообложения налогом на добавленную стоимость, а также ст. 182 НК РФ в качестве объекта налогообложения акцизами.

— Имущество. Устанавливается ст. 358 НК РФ в качестве объекта налогообложения транспортным налогом, ст. 374 НК РФ в качестве объекта налогообложения налогом на имущество организаций, ст. 389 НК РФ в качестве объекта налогообложения земельным налогом, а также ст. 2 Закона № 2003-1 в качестве объекта налогообложения налогами на имущество физических лиц.

— Прибыль. Устанавливается ст. 247 НК РФ в качестве объекта налогообложения налогом на прибыль организаций.

— Доход. Устанавливается ст. 209 НК РФ в качестве объекта налогообложения налогом на доходы физических лиц, ст. 346.4 НК РФ в качестве объекта налогообложения единым сельскохозяйственным налогом, ст. 346.

14 НК РФ в качестве объекта налогообложения единым налогом, уплачиваемым при применении упрощенной системы налогообложения, и ст. 346.29 НК РФ в качестве объекта налогообложения единым налогом на вмененный доход для отдельных видов деятельности.

18.

Понятие и виды налоговой базы, налоговой ставки

Налоговая база — обязательный элемент, характеризующий количественное выражение объекта налогообложения, к которому применяется налоговая ставка. Иными словами, это только та количественная часть объекта налогообложения, которая является основой для исчисления суммы налога, поскольку именно к ней применяется налоговая ставка.

Следует понимать, что налоговая база может совпадать с количественным выражением объекта налогообложения, а может и не совпадать, как, например, в НДФЛ, НДС, налоге на прибыль организаций. В частности, в НДФЛ налоговая база отличается от объекта налогообложения на сумму налоговых вычетов. В ст.

53 НК дается определение: «Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения».

Наиболее распространена стоимостная налоговая база, т. е. выраженная в деньгах стоимость объекта налогообложения. Таковы, например, базы налога на имущество (стоимость имущества), НДФЛ (размер дохода). Второй вид — объемно-стоимостная база. Она учитывает не только стоимость, но и количество объектов налогообложения. Такова, например, база НДС (объем реализованных товаров, работ, услуг).

Третий вид — физическая база. Это база выражает количество объектов налогообложения. Такая база, например, используется НДПИ (количество добытого полезного ископаемого), транспортным налогом (количество лошадиных сил), ВБР (количество подлежащих добычи животных или водных биологических объектов).

Налоговая ставка — обязательный элемент, характеризующий размер или величину налога на единицу измерения налоговой базы. Согласно ст. 53 НК «налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы». Налоговые ставки устанавливаются применительно к каждому налогу:

· по федеральным — Налоговым кодексом РФ;

· по региональным — законами субъектов РФ;

· по местным — НПА органов МСУ.

В числе самых распространенных оснований для классификации налоговых ставок — степень обременения для плательщика:

базовыми (это ставки, которые не предполагают отнесения плательщика к какой-либо специфической категории с целью применения льгот и иных преференций);

пониженными (это показатели, которые определяются, в свою очередь, с учетом льготного или дающего право на преференции статуса налогоплательщика, вплоть до нулевой налоговой ставки);

повышенными (данного типа ставки предполагают, что деятельность плательщика характеризуется признаками, дающими государству право взимать с него больше налогов).

Другое основание для классификации рассматриваемых показателей — метод их установления.

Так, налоговые ставки могут быть абсолютными (предполагают, что величина сбора определяется для каждой из единиц налогообложения в фиксированных значениях);

относительными (их величина прямо пропорциональна величине единицы налогообложения).

Если говорить о налоговой системе РФ, то можно выделить такое основание для классификации ставок, как отнесение налога к типу федеральных, региональных или местных. Для федеральных налогов ставки определяются высшими органами государственной власти, для региональных — соответствующими структурами на уровне субъекта РФ, для местных — муниципальными учреждениями.

Основные налоговые ставки в РФ: НДФЛ; на прибыль организаций; НДС; на выручку (прибыль) по УСН; ЕНВД; транспортный налог; имущественный сбор для организаций; налог на недвижимость для граждан; земельный налог.

Источник: https://infopedia.su/16x270a.html

Глава 7. ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ

Раздел IV. ОБЩИЕ ПРАВИЛА ИСПОЛНЕНИЯ ОБЯЗАННОСТИ ПО УПЛАТЕ НАЛОГОВ И СБОРОВ

Статья 38. Объект налогообложения

Комментарий к статье 38

- Название комментируемой статьи почти тождественно названию главы седьмой НК РФ, которая посвящена объектам налогообложения. Определения объекта налогообложения в статье не приводится, его понятие раскрывается через перечисление возможных предметов, которые могут выступать в качестве объектов налогообложения, с указанием их признаков и свойств. Объектом налогообложения могут быть:

– реализация товаров (работ, услуг);

– имущество;

– прибыль;

– доход;

– расход.

Данный перечень не является исчерпывающим и допускается существование в качестве объекта налогообложения любого обстоятельства.

Указанное обстоятельство должно соответствовать двум критериям: во-первых, иметь стоимостную, количественную или физическую характеристику и, во-вторых, должно быть предусмотрено законодательством о налогах и сборах как основание возникновения обязанности по уплате налога.

Объект налогообложения относится к обязательным элементам налогообложения, без которых, в соответствии с п. 6 ст. 3, п. 1 ст. 17 НК РФ, налог не может быть установлен.

Объект налогообложения по всем видам налогов (федеральным, региональным и местным) определяется только НК РФ. Законодательными органами государственной власти субъектов Российской Федерации и органами местного самоуправления при реализации в соответствии со ст.

12 НК РФ своего права на установление региональных и местных налогов объект налогообложения определяться не может.

Следует отметить, что из перечисленных в ст. 17 НК РФ обязательных элементов налогообложения (в их числе объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и срок уплаты налога) только объекту налогообложения посвящена отдельная глава в первой части НК РФ.

Из смысла комментируемой статьи можно вывести следующее общее определение объекта налогообложения: это обязательный элемент налогообложения, имеющий стоимостные, количественные или физические характеристики, с наличием которого законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Перечисленные в комментируемой статье виды объектов налогообложения имеют разнообразную природу. Например, прибыль представляет собой бухгалтерскую запись и может формироваться только по окончании отчетного периода. Имущество – предмет материального мира, оно должно иметь собственника, при отсутствии которого в качестве объекта налогообложения рассматриваться не может.

В ч. 2 п. 1 комментируемой статьи указывается, что каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй НК РФ.

Данное положение подтверждает соблюдение в налоговом законодательстве принципа однократности налогообложения, в соответствии с которым один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период времени.

Из части второй НК РФ можно извлечь перечень объектов налогообложения по видам налогов (федеральных, региональных и местных). По федеральным налогам это:

– реализация товаров, работ или услуг на территории Российской Федерации, а также передача прав собственности на безвозмездной основе – для налога на добавленную стоимость (далее – НДС), в соответствии со ст. 146 НК РФ;

– реализация на территории Российской Федерации лицами произведенных ими подакцизных товаров – для акцизов, в соответствии со ст. 182 НК РФ;

– полученный налогоплательщиком доход – для налога на доходы физических лиц, в соответствии со ст. 209 НК РФ;

– полученная налогоплательщиком прибыль – для налога на прибыль, в соответствии со ст. 247 НК РФ;

– пользование водными объектами, в числе которых забор воды, использование акватории, использование для целей гидроэнергетики, использование для сплава древесины – для водного налога, в соответствии со ст. 333.9 НК РФ;

– полезные ископаемые, в том числе: добытые на участке недр на территории Российской Федерации или на территориях, находящихся под ее юрисдикцией, арендуемых ею у иностранных государств или используемых на основании международного договора; извлеченные из отходов добывающего производства; минералогические, палеонтологические и другие геологические коллекционные материалы; добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение; дренажные подземные воды; метан угольных пластов – для налога на добычу полезных ископаемых, в соответствии со ст. 336 НК РФ.

https://www.youtube.com/watch?v=h4qHmohVTKM

По региональным налогам объектами налогообложения могут быть:

– транспортные средства, в том числе автомобили, мотоциклы, мотороллеры, автобусы, другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные и другие водные и воздушные транспортные средства – для транспортного налога, в соответствии со ст. 358 НК РФ;

– игровой стол, автомат, процессинговый центр и пункты приема ставок тотализатора или букмекерской конторы – для налога на игорный бизнес, в соответствии со ст. 366 НК РФ;

– движимое и недвижимое имущество, учтенное на балансе в качестве основных средств, – для налога на имущество, в соответствии со ст. 374 НК РФ.

https://www.youtube.com/watch?v=h4qHmohVTKM

По местным налогам объектами налогообложения могут быть:

– земельные участки, расположенные в пределах муниципального образования, – по земельному налогу, в соответствии со ст. 389 НК РФ.

Сборы (в том числе государственная пошлина) не являются налогами и не подпадают под требование НК РФ об установлении всех обязательных элементов налогообложения.

Под сбором, в отличие от налога, понимается обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков со стороны органов публичной власти юридически значимых действий, включая предоставление определенных прав или выдачу разрешений.

Тем не менее в ст. 333.2 НК РФ установлен объект обложения для федерального сбора за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, которым признаются определенные объекты животного мира и объекты водных биологических ресурсов по специальным перечням.

Законодатель не уточняет, чем отличается объект обложения от объекта налогообложения.

Применив к объекту обложения сбором за пользование объектами животного мира и водных биологических ресурсов приведенное выше определение объекта налогообложения, можно отметить аналогию между объектом обложения и объектом налогообложения.

Доход и прибыль выступают как виды объектов налогообложения. Понятие дохода связано с получением экономической выгоды физическим лицом (заработной платы, ренты, дивидендов, процентов и иных доходов), что связано с налогообложением налогом на доходы физических лиц.

Данное понятие связано с коммерческой деятельностью и его не следует путать с понятием бюджетного дохода, закрепленного в ст. 6 Бюджетного кодекса Российской Федерации (далее – БК РФ), который представляет собой поступающие в бюджет денежные средства.

Кроме того, доход является одной из групп классификации операций сектора государственного управления (ст. 23.1 БК РФ).

Здесь доход представляет собой такие поступления в бюджет, которые не влекут изменения финансовых активов, нефинансовых активов или обязательств публично-правового образования.

Прибыль представляет собой доход от предпринимательской деятельности, под которой п. 1 ст.

2 ГК РФ понимает самостоятельную, осуществляемую на свой риск деятельность, направленную на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке. Прибыль является объектом налогообложения для налога на прибыль организаций. В целом прибыль можно рассматривать как вид дохода, который представляет собой более общее понятие.

Особенности доходов и отдельных их видов как объектов налогообложения закреплены в ст. 41 – 43 НК РФ.

Расход как объект налогообложения непосредственно связан с понятиями дохода и прибыли. В частности, прибыль как объект налогообложения представляет собой превышение суммы доходов над расходами. Отнесение тех или иных выплат на расходы влияет на размер налоговой базы для исчисления налогов.

- В соответствии с п. 2 комментируемой статьи под имуществом как объектом налогообложения понимаются виды объектов гражданских прав, относящихся к имуществу в соответствии с Гражданским кодексом Российской Федерации (далее – ГК РФ).

Ст.

128 ГК РФ к объектам гражданских прав относит вещи, включая наличные деньги и документарные ценные бумаги, иное имущество, в том числе безналичные денежные средства, бездокументарные ценные бумаги, имущественные права; результаты работ и оказание услуг; охраняемые результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальная собственность); нематериальные блага.

В состав имущества по налоговому законодательству включаются не все объекты гражданских прав, а только те из них, которые имеют характер материальных благ.

Таким образом, к имуществу, согласно НК РФ, из всего спектра объектов гражданских прав, указанных в ГК РФ, относятся только вещи, включая деньги и ценные бумаги. Имущественные права, согласно п.

2 комментируемой статьи, самостоятельными объектами налогообложения не признаются.

Понятие имущества тесно связано с понятием вещи, которая выступает предметом права собственности и иных вещных прав.

Теория права под вещами понимает предмет материального мира, предназначенный удовлетворять определенные потребности и могущий быть в обладании человека.

Вещи имеют различные физические и экономические характеристики и делятся на: движимые и недвижимые; делимые и неделимые; сложные и простые вещи; вещи и принадлежности; основные вещи и плоды, продукцию, доходы.

В зависимости от правового статуса вещи делятся на полностью оборотоспособные, ограниченные в гражданском обороте и изъятые из гражданского оборота.

Вещи, обладающие полной оборотоспособностью, могут без ограничения принадлежать любым лицам, которые вправе совершать любые сделки с ними.

Вещи, ограниченные в обороте, могут принадлежать только определенным лицам, либо для обладания ими и/или совершения сделок с ними необходимо получение специального разрешения (лицензии).

Вещи, изъятые из гражданского оборота, не могут принадлежать субъектам гражданского права, совершение с ними сделок не допускается. Объектами налогообложения могут быть только полностью оборотоспособные вещи и вещи, ограниченные в обороте. Вещи, изъятые из гражданского оборота, объектами налогообложения являться не могут.

К недвижимым вещам, согласно ст.

130 ГК РФ, относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

К недвижимым вещам также относятся подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом.

Источник: https://zakoniros.ru/?p=14906

Объекты и субъекты налогообложения в России

Для каждого вида налога объект определяется в соответствии со второй частью Налогового кодекса. Такое понятие, как реализация товара, прописано в статье 39: передача на безвозмездной или возмездной основе права собственности на реализуемые товары, оказываемые услуги или выполняемые работы одним лицом другому.

Для определения объектов используются понятия услуги, работы, имущества или товара. Согласно 128 статье, к объектам гражданских прав можно отнести:

- нематериальные блага;

- результаты, полученные благодаря интеллектуальной деятельности;

- информацию;

- различные услуги и работы;

- гражданское имущество, включая ценные бумаги и денежные средства.

Если обратиться к 252 статье НК, то здесь под расходами понимают подтвержденные и обоснованные документами затраты, но лишь при условии, что они были осуществлены для получения дохода. Кроме того, в статье 265 есть уточнение, что к расходам также относятся убытки, которые были понесены налогоплательщиком.

Помимо уже указанных выше нормативных актов, подробно объект налогообложения расписан в статье 374. Так, для отечественных организаций объектами может служить недвижимое и движимое имущество, учитываемое в качестве объектов основных средств. К объектам налогообложения относятся:

- расход, в том числе и убытки;

- доход;

- получаемая прибыль;

- имущество;

- реализация услуг, товаров или работ.

Также в статье 374 указано, что именно не признается объектами налогообложения. Это:

- различные объекты природопользования (в том числе и водные объекты, а также земельные участки);

- то имущество, которое принадлежит федеральным органам исполнительной власти;

- объекты культурного наследия;

- ядерные установки и пункты их хранения;

- суда и ледоколы с ядерными установками;

- суда, которые были ранее зарегистрированы в международном реестре судов;

- космические объекты;

- движимое имущество, которое с начала 2013 года было принято как основное средство.

Параметры и характеристики

Объектами могут быть любые блага, которые получают физические лица или организации, а также их имущество и доход, получаемый от реализации.

А для того, чтобы в дальнейшем начислять налог в бюджет, нужно знать физическую, стоимостную либо иную оценку объектов, которые рассматриваются налогообложением.

Если говорить о стоимостной оценке, то она показывает, чему равен денежный эквивалент объекта на момент начисления налога. Так, если брать в расчет налог на имущество, то его оценка будет напрямую зависеть от стоимости.

Эта же оценка покажет, каков доход или прибыль субъектов РФ в деньгах.

Так, если речь идет о налоге на доходы физлиц, то он будет напрямую зависеть от того дохода, который лицо получает (к примеру, это может быть заработная плата или аванс).

Если же речь идет об налогообложении доходов различных организаций, то здесь будет учитываться общая выручка, полученная от покупателей за текущий период.

Следующий способ оценки – это физическая оценка. Она будет зависеть непосредственно от количественных, а также других параметров объекта налогообложения. К слову, оплата налогов в бюджет не зависит от того, какова стоимость объекта, и осуществляется до тех пор, пока объект находится в собственности гражданина или организации.

Под физическими характеристиками понимают и иные условия, на основании которых будет рассчитан налог. К примеру, если налогоплательщик перешел на систему ЕНВД, то размер прибыли не будет иметь никакого значения.

В данном случае главной считается величина вмененной выгоды, рассчитать которую можно, если знать такие показатели, как площадь торговой точки, количество работающих людей в организации и так далее.

Иные характеристики – это те характеристики, которые являются прочими условиями, необходимыми для того, чтобы рассчитать налог. К примеру, для того чтобы рассчитать НДС при импорте-экспорте, нужно свидетельство того, что товар действительно пересек границу страны.

Налоги по отношению к объектам налогообложения можно разделить по нескольким признакам. Однако, все те налоги, которые действуют на территории нашей страны, разделяются на три вида:

- федерального уровня;

- регионального типа;

- регулируемые местными актами.

Так, если речь заходит о федеральных налогах, то они устанавливаются, а также отменяются или видоизменяются НК, и их оплачивают все, кто проживает на территории Российской Федерации.

Если говорить о региональных налогах, то они также устанавливаются Налоговым кодексом, и их следует оплачивать всем, кто проживает на территории соответствующих субъектов Российский Федерации. Причем правительство субъектов может как вводить налоги, так и отменять их.

Последние, местные налоги регламентируются законодательством субъектов Российской Федерации и актами федеральной власти. К слову, местное самоуправление может назначать или отменять местные сборы и налоги.

Так, к федеральным налогам относятся:

- госпошлина;

- сборы с организаций, пользующихся объектами водных и животных ресурсов;

- налог на воду;

- НДПИ;

- налогообложение с прибыли ИП и организаций;

- НДФЛ;

- различные акцизы;

- НДС.

Региональные:

- налогообложение игорного бизнеса;

- налог на транспортные средства;

- сбор на имущество ИП и организаций.

Местные:

- налог на имущество физических лиц;

- налогообложение на землю.

Фрагмент онлайн-семинара про объекты налогообложения представлен ниже.

Постановка на учет

Все граждане, в соответствии с НК, подлежат регистрации в налоговых органах (это прописано в статье 84). Регистрируют граждан там, где находится их транспортное средство (ТС) или иная недвижимость (к примеру, квартира или дом).

Постановка на учет выполняется по месту жительства ФЛ благодаря его заявлению или информации, которая была предоставлена соответствующими органами.

В результате регистрации каждый получает ИНН, по которому выплачиваются налоги. Именно ИНН будет указано во всех тех квитанциях, которые будут отправлены налогоплательщику.

О том, что гражданина поставили на учет, будут свидетельствовать два документа: уведомление и свидетельство.

После того как гражданин напишет заявление о том, чтобы его поставили на учет, налоговая обязана сделать это в течение пяти дней. К слову, как постановка, так и снятие с учета совершенно бесплатные.

Под госпошлиной понимают сбор налога с тех лиц, которые указаны в главе 25.3 НК РФ. Если ФЛ или организация оплачивает госпошлину наличными, то об этом свидетельствует либо квитанция, которая выдается на руки банком, составленная в специальной форме, либо квитанция, выдаваемая кассой или должностным лицом в том органе, где и была осуществлена оплата.

Предоставление квитанции с информацией о том, что госпошлина была действительно оплачена, не требуется. К слову, квитанция может предоставляться исключительно по инициативе налогоплательщика.

В том случае, если в системе информация о том, что пошлина оплачена, отсутствует, а налогоплательщиком не была предоставлена квитанция об оплате вместе с заявлением, то документы, которые необходимы для регистрации права, приняты не будут.

Что такое субъект

Под субъектом РФ понимают государственно-правовое образование страны. Так, именно из субъектов, в сущности, и состоит Россия.

Согласно Конституции страны, существует шесть видов таких субъектов – это автономный округ, все такая же автономная область, город (имеющий федеральное значение), область, край, а также республика. Перед законом все субъекты страны равны.

Связь акцизов и объектов налогообложения

Связь с объектами налогообложения становится понятной, если знать, что акцизы – это косвенные налоги федерального уровня, которые включаются в цену подакцизного товара и оплачиваются теми, кто такой товар покупает.

Акцизы должны в обязательном порядке применяться и оплачиваться на всей территории страны, что прописано в главе 22 НК РФ.

Организации, а также иные налогооблагаемые лица считаются налогоплательщиками в том случае, если они осуществляют операции, которые и подлежат налогообложению подакцизов.

Согласно НК РФ, к подакцизам относятся:

- масло моторное;

- бензин прямогонный или автомобильный;

- топливо дизельного типа;

- мотоциклы и машины, чья мощность превышает 150 лошадиных сил;

- табак и продукция из него;

- пивные напитки;

- алкогольные напитки;

- продукция, содержащая спирт более 9%;

- этиловый спирт во всех его составляющих (исключение составляет коньячный спирт).

Примеры

Попробуем разобраться, какой объект налогообложения лучше выбрать.

Предположим, что ИП Иванова Е.В. за 6 месяцев своей упорной работы получила доход, равный 5 млн. рублей. Что же до расхода, то он для нее составил 2 млн. рублей, тогда как страховой взнос составил 200 тысяч.

Для начала в качестве объекта выберем доход ИП, при том что налоговая база будет равняться 5 млн. руб. Для того чтобы определить, сколько же платить по налогу, нужно налоговую базу умножить на 6%. В итоге получается 300 тысяч рублей.

Полученный налог есть возможность уменьшить на количество страховых взносов. В итоге получается 150 тысяч рублей, что и будет единым налогом. Прибавляем сюда же страховые взносы, и получается, что сумма налога составляет 350 тысяч рублей.

Теперь рассмотрим другой вариант и в качестве объекта выберем «Доходы минус расходы».

Налоговая база в этом случае составит 3 млн. рублей. Умножаем ее на 15% и получаем 450 тысяч рублей. Прибавляем к этой сумме страховые взносы и получаем 650 тысяч рублей. Получается, что в качестве объекта ИП гораздо выгоднее выбрать доходы.

Как выбрать оптимальный объект налогообложения? Узнайте на видео.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/nalogi/sistemy-nalogooblozheniya/vidy-nalogov-i-sborov/obekty-i-subekty.html

Что может являться объектом налогообложения (характеристики)?

Отправить на почту

Объект налогообложения — это имущество или обстоятельства, имеющие оценку и возникающие в процессе деятельности хозсубъекта, облагаемые налогом в соответствии с действующим законодательством. Объекту налогообложения свойственно наличие определенных характеристик, на основании которых и производится расчет налога, уплачиваемого в бюджет.

Стоимостная, физическая или иная характеристика объектов налогообложения

Объектами налогообложения могут являться любые блага, получаемые гражданином или организацией, их имущество, прибыль (доход) от реализации. Для дальнейшего начисления налоговых платежей в бюджеты всех уровней необходимы стоимостная, физическая или иная оценка рассматриваемых объектов налогообложения:

- Стоимостная оценка показывает денежный эквивалент объекта на момент начисления платежа. Например, налог на имущество непосредственно зависит от его стоимости.

Пример 1. Организация в начале 2013 года приобрела и ввела в эксплуатацию имущество (основное средство) стоимостью 630 000 рублей (без НДС). За 2013 год сумма амортизационных отчислений составила 115 500 рублей. Какую стоимость приобретенного основного средства следует учитывать изначально при расчете налога на имущество за 2014 год?

Необходимо отталкиваться от первоначальной суммы за вычетом амортизационных отчислений. Таким образом, при расчете налога на имущество в 2014 году денежный эквивалент имущества на начало года будет равен 630 000 — 115 500 = 514 500 рублей.

Подробнее о расчете налога на имущество организаций см. в материале «Какой порядок расчета налога на имущество организаций».

Стоимостная оценка объекта налогообложения также показывает прибыль или доход субъектов в денежном выражении. Так, величина налога на доходы физических лиц зависит от полученного размера дохода (зарплаты или прочих доходов). Объект налогообложения доходов организаций — это стоимостное отражение прибыли или выручка, полученная от покупателей.

- Физическая характеристика зависит от количественных или иных параметров объекта налогообложения. Платежи в бюджет не зависят от стоимости объекта и производятся до тех пор, пока тот находится в собственности налогоплательщика.

Пример 2 . Организация в апреле 2014 года приобрела и ввела в эксплуатацию автомобиль стоимостью 853 000 рублей мощностью 175 лошадиных сил. Какие параметры будут учитываться при исчислении транспортного налога?

Для расчета платежа в бюджет за 2014 год, помимо местного коэффициента и ставки налога, необходимо учесть мощность автомобиля (175 л. с.) и продолжительность периода его эксплуатации в 2014 году.

Рассчитать налог на автомобиль вам поможет наш калькулятор — см. материал «Онлайн-калькулятор транспортного налога (2014―2015)».

Физические характеристики объекта налогообложения отражают и прочие условия, на основании которых рассчитываются налоги.

Так, например, при наличии действующей системы ЕНВД, не имеет значения размер полученной прибыли.

За основу берется величина вмененной выгоды субъекта, которая условно рассчитывается, исходя из наличия некоторых физических показателей: количества работников, размера торговой площади и прочих критериев.

- Иные характеристики представляют собой прочие условия, необходимые при расчете налогов.

При определении объекта налогообложения важны и другие параметры, помимо стоимостных и физических показателей. Так, например, при расчете НДС при экспорте-импорте необходимо наличие факта пересечения товарами таможенной границы РФ.

Объект налогообложения и налоговая база

Понятие налоговой базы закреплено в п. 1 ст. 53 НК РФ. Под этим определением принято понимать некоторые характеристики объекта налогообложения, которые могут принимать также стоимостную, физическую или иную форму.

Налоговая база различна для разных видов фискальных платежей. Так, по налогу на прибыль в расчет берутся полученные доходы, уменьшенные на величину совершенных расходов. Все эти параметры должны быть отражены в денежной форме.

Доходы при определении прибыли могут быть реализационными и внереализационными. Расходы учитываются только те, которые необходимы при осуществлении хозяйственной деятельности субъекта. При этом ст. 270 НК РФ указывает на расходы, не учитываемые при определении налогооблагаемой базы.

Подробнее о расходах, не учитываемых при определении налога на прибыль, можно узнать из материала «Ст. 270 НК РФ: вопросы и ответы».

При наличии в организации операций, определение доходов и расходов по которым различно, необходимо вести раздельный учет доходов и расходов.

Налоговая база рассчитывается нарастающим итогом в течение всего отчетного периода. При расчете налога на прибыль отчетный период завершается с окончанием года.

Пример 3 . Организация получила следующие доходы в течение 2014 года: 1-й квартал — 158 000 рублей; 2-й квартал — 234 700 рублей; 3-й квартал — 467 300 рублей; 4-й квартал — 622 000 рублей. Расходы, учитываемые при налогообложении, имели следующий размер: 1-й квартал — 314 000 рублей; 2-й квартал — 167 000 рублей; 3-й квартал — 205 000 рублей; 4-й квартал — 302 000 рублей.

Итого доходов: 1 482 000 рублей. Итого расходов: 988 000 рублей.

По итогам работы налогооблагаемая база за 2014 год составила 494 000 рублей. Соответственно, налог на прибыль за 2014 год равен 494 000 * 20% = 98 800 рублей.

Объект налогообложения при исчислении имущественных налогов

Имущественные налоги для организаций рассчитываются с учетом стоимостной оценки основных средств, числящихся на балансе.

Объектом налогообложения для российских учреждений признается всё движимое и недвижимое имущество, признанное основными средствами в бухучете.

Объект налогообложения для иностранных организаций — это имущество (основные средства), полученное по концессионному соглашению.

При расчете налога на имущество объектами налогообложения, согласно п. 4 ст. 374, не признаются следующие:

- земельные участки;

- объекты культурного наследия;

- имущество, используемое для нужд государства (ледоколы, космические объекты, суда, военные объекты).

Под налоговой базой при расчете налога на имущество понимается среднегодовая стоимость основных средств либо кадастровая стоимость отдельных объектов.

Налогооблагаемая база уменьшается на сумму начисленной амортизации, которую каждая организация вправе рассчитать самостоятельно согласно нормам действующего законодательства. Однако некоторые основные средства амортизации не подлежат.

Сюда входит имущество бюджетных и некоммерческих организаций, приобретенное также за счет средств целевого финансирования, и объекты внешнего благоустройства.

Объект налогообложения при исчислении транспортного налога — это зарегистрированные в установленном порядке транспортные средства (п. 1 ст. 358 НК РФ), в том числе автомобили, автобусы, вертолеты, моторные лодки с мощностью двигателя свыше 5 л. с. Транспорт, не принимаемый в расчет при определении налогооблагаемой базы, перечислен в п. 2 ст. 358 НК РФ.

Под налогооблагаемой базой в этом случае понимается мощность автомобиля в лошадиных силах или валовая вместимость в регистровых тоннах (в отношении водного транспорта).

Объект налогообложения косвенными налогами

При исчислении косвенных налогов (НДС, акцизы) объектом налогообложения признаются: реализация товаров, оказание услуг в денежном выражении. В отличие от прямого налогообложения косвенное возникает при факте оборота (реализации) товаров и услуг как надбавка к первоначальной цене.

Некоторые операции не подлежат налогообложению. Так, не начисляется НДС при реализации некоторых медицинских товаров и услуг, при осуществлении ухода за престарелыми и детьми, при реализации монет из драгоценных металлов, долей в уставном капитале и при прочих условиях, перечисленных в ст. 149 НК РФ.

Список товаров, облагаемых акцизами, утверждается государством. Сюда входят продукты массового потребления, стоимость которых полностью ложится на конечного потребителя.

Подробнее о подобных товарах можно узнать из материала «Что относится к подакцизным товарам — перечень-2015?».

Итоги

Определение объекта налогообложения важно при правильном исчислении налогов. Объект налогообложения может иметь различную налогооблагаемую базу, определение которой выражается при помощи стоимостных, физических или иных критериев.

Узнавайте первыми о важных налоговых изменениях

Источник: https://nanalog.ru/chto-mozhet-yavlyatsya-obektom-nalogooblozheniya-harakteristiki/

Объект налогообложения

Энциклопедия МИП » Налоговое право » Уплата налогов и сборов » Объект налогообложения

Объект налогообложения — это реализация обстоятельств, имеющих оценку.

Содержание

Налоговое законодательство закрепляет за налогоплательщиками обязанность по уплате налогов. Сегодня НК РФ содержит большое количество налогов, которые имеют множество элементов в своем составе. Наиболее важным из них является объект налогообложения, установленный как обстоятельство назначения того или иного налога.

При наличии объекта возникает обязанность уплачивать налоги. К объектам относятся прибыль организации, имущество доходы и расходы, а также все прочие объекты, имеющие количественную и качественную характеристику.

Налоги, установленные законодательством к взиманию с физических и юридических лиц, имеют самостоятельные объекты, которые определяются в соответствии со второй частью Налогового кодекса, а также с учетом 38 статьи. Значение объекта налогообложения представлено также в рамках статьи.

Принципы объектов налогообложения

Субъекты и объекты налогообложения установлены во второй части НК РФ. Основным элементом налогообложения является его объект. Налогоплательщики объект налогообложения должны определять четко, поскольку только при наличии у налогоплательщика объекта возникает обязанность уплачивать налоги. Основными принципами объектов налогообложения являются следующие.

Во-первых, любое имущество, предназначенное для реализации, признается товаром. Минфин России определяет, что также признать товаром к примеру, можно любое недостроенное здание, которое предназначено для реализации. Кроме того, Минфин России отмечает, что конструкторские разработки и созданная документация без предварительного заказа разработчикам также признается готовым товаром.

Не относится к имуществу доля в уставном капитале. Четко разграничивает НК и услуги для целей налогообложения, поскольку работа имеет ярко выраженный материальный результат, а услуга – нет. При этом услуга реализуется в момент того, как закончится ее оказание.

В НК РФ определены цели того или иного объекта для уплаты налогов. Основной целью является само существование налога, которое невозможно без наличия объекта, с которого он исчисляется.

Характеристика объектов налогообложения

Статья 38 не дает наименование объекта налогообложения. При этом понятие раскрывается, но через перечисление обстоятельств, которые могут быть объектами, с указанием их основных признаков.

Так, объектом налогообложения могут быть имущество, доходы, расходы, прибыль и реализация товаров, работ, услуг. Перечень не является исчерпывающим, и законодательство допускает существование иных объектов, которые должны иметь стоимостную или физическую характеристику.

Значение объекта налогообложения в том, что, благодаря ему возникает право появления обязанности по уплате налогов

Объект налогообложения — это обязательный элемент налогового контроля, без которого налог просто не может существовать.

Объект налогообложения определяется по федеральным, региональным и местным налогам налоговым законодательством.

При реализации прав согласно статье 12 НК РФ на установление налогов органами государственной власти местного самоуправления, объект налогообложения не может быть определён ими законодательно.

Среди всех обязательных элементов налогообложения только объекту посвящена целая глава Налогового кодекса. Перечисленные в статье виды налогообложения значительно различаются, и чтобы осуществить выбор объекта налогообложения, необходимо ознакомиться с законодательством.

Так, прибыль — это всего лишь бухгалтерская запись, а имущество — это предмет материального мира, который должен обязательно иметь собственника, поскольку без него данный объект налогообложения просто не будет существовать.

Учет объектов налогообложения осуществляется в рамках налогового учета. Конечные данные в декларациях по налоговому и бухгалтерскому учету могут отличаться.

Виды объектов налогообложения

Перечень объектов налогообложения выглядит следующим образом. По Федеральным налогам объектами являются:

- реализация работ, товаров на территории России, а также по НДС;

- реализация подакцизных товаров, произведенных на территории России;

- доход полученный налогоплательщиком;

- водные объекты для забора воды гидроэлеватора и прочих нужд необходимо для водного налога,

- полезные ископаемые, добытые на территории России необходимы для налога на добычу полезных ископаемых.

Региональные налоги и предполагает следующие объекты налогообложения:

- для транспортного налога — это транспортные средства: автомобили, мотоциклы, вертолеты, яхты;

- для налога на игорный бизнес это игровые автоматы, букмекерские конторы;

- имущество, учтенное на балансе.

Местные налоги предполагают, что объектом налогообложения являются земельные участки – для определения земельного налога.

Сборы не являются налогами, поэтому требования налогового законодательства об установление объекта налогообложения по сборам не является обязательным.

Классификация объектов налогообложения

Классификация объектов налогообложения выглядит следующим образом:

- прибыль является результатом деятельности, осуществляемой предпринимателями или юридическими лицами на свой страх и риск. Прибыль представляет собой объект налога на прибыль;

- доходы всегда связаны с получением какой-либо выгоды. Доходы также связаны с коммерческой деятельность и определяются как группа операцией государственного сектора. Доход – объект налога на доходы физических лиц (НДФЛ).

Классификатор относит к объектам налогообложения и расходы. Но расход влияет на размер налоговой базы для исчисления налога на прибыль. Помимо этого, стоит сказать, что каждый налог имеет свой объект налогообложения.

Имущество как объект налогообложения

Гражданское законодательство к имуществу относит деньги, вещи, интеллектуальную собственность и другое. Данная норма закрепляется в ГК РФ. В НК РФ это правило идентично.

Вещи делятся на оборотоспособные и необоротные, при этом объектом могут быть только оборотоспособные вещи и ограниченные в обороте, поскольку только они могут реализовываться. К недвижимым вещам относятся земельные участки, здания и сооружения. К недвижимым относятся также морские суда, космические объекты.

Переход права собственности определяется порядком установленным гражданским законодательством России. Поскольку в состав имущества для целей налогообложения включаются и деньги они как символы имеют определенную форму, поэтому могут определяться как вещи.

Товар как объект налогообложения

По Налоговому законодательству товар относится к торговой деятельности и для целей налогообложения этим понятием определяется собственность для реализации.

Товар обязательно должен обладать оборотоспособностью. Спорным моментом является рассмотрение имущественных прав, как товара.

Налоговое законодательство не имеет такой нормы, а вот гражданское свидетельствует о том, что имущественные права – товар.

Операции, признаваемые объектом налогообложения

Операции, которые могут являться объектом налогообложения, закреплены второй частью Налогового кодекса РФ в отношении отдельно взятых налогов. Так, к примеру, налог на добавленную стоимость имеет следующие операции: обороты по реализации товаров, ввоз товара на территорию России.

По акцизам операциями являются реализация акцизных товаров на территории России, передача сырья для производства подакцизных товаров, передача подакцизных товаров в структуре организации.

Для дальнейшего производства существуют и прочие операции, которые по налоговому законодательству признаются объектами налогообложения.

Для их определения необходимо обратиться к соответствующим налогам во второй части НК РФ.

Работа для целей налогообложения

Работа для целей налогообложения — это такая деятельность, которая в результате имеет материальное выражение и реализуется для удовлетворения потребностей третьих лиц.

Работа не может рассматриваться отдельно от товара и материальный результат может выражаться не только как создание отдельной вещи, например, постройка здания, но также улучшение качества их примеру ремонт или реконструкция.

Налоговый кодекс предпринимательскую деятельность Объектом налогообложения исполняется в рамках трудового договора, который заключён между работодателем и отдельным наемным работником. Работа может выполняться в рамках разных договоров примеры договора подряда, а также договора о технических или научно-исследовательских работах. Это правило закреплено статьей 38 НК РФ.

Услуга для целей налогообложения

Услуга для целей налогообложения — это такая деятельность, в результате которой образуется нематериальный продукт. В отличие от работы результат услуги неосязаем и отдельно не может быть реализован. Услуги предоставляются по различным видам договоров в соответствии со статьями 39-41 НК РФ.

Идентичные товары (работы, услуги)

Идентичными товарами и услугами признаются такие товары и услуги, которые имеют сходные данные. Они могут отличаться внешне, но в функциональном плане должны быть схожими.

При этом услуги и работы, считающиеся идентичными, должны иметь схожую репутацию и товарный знак.

Определения идентичных и однородных товаром закреплено Налоговым Кодексом, для того, чтобы определить объект налогообложения, к примеру, по уплате единого налога, более точно.

Однородные товары и однородные работы (услуги)

В отличие от идентичных, товары, имеющие сходные характеристики и выполняющие одинаковые функции называются однородными.

Они взаимозаменяемы и их свойство определяется качеством, производителем и репутацией на рынке. Кроме того, здесь учитываются такие свойства как уникальность и объем производства.

Понятие однородных и идентичных товаров закрепляется Федеральным Законом «О контрактной системе в сфере закупок».

Значение объектов налогообложения

Значение объекта налогообложения достаточно велико. Объекты налогообложения имеют стоимостные характеристики. Их значение велико, прежде всего, потому, что существование объекта необходимо для самого существования налога. Если нет объекта соответственно налог не может быть исчислен правильно.

При этом сокрытие объекта налогообложения влечет за собой уголовную ответственность за неуплату налогов.

Таким образом, налоговая регуляция объектов налогообложения осуществляется в рамках Налогового кодекса по статье 38. Объект налогообложения для каждого налога свой и установлен второй частью Кодекса. Для правильного исчисления налогов необходимо знать основные объекты налогообложения.

Источник: https://Advokat-Malov.ru/uplata-nalogov-i-sborov/obekt-nalogooblozheniya.html