Совмещение УСН и ПСН: по одному виду деятельности, по разным, для ИП, взносы в ПФР

Предприниматель имеет возможность совмещать разные системы налогообложения, в частности упрощенную (УСН) и патентную (ПСН). Это распространяется не только на тех, кто ведет несколько видов деятельности.

На ПСН ИП может перейти на протяжении года может, сохраняя вместе с тем УСН. В данной статье мы рассмотрим как происходит совмещение УСН и ПСН по видам деятельности для ИП, какие взносы в ПФР необходимо уплачивать.

Совмещение систем налогообложение по виду деятельности и расположению

В таблице ниже представлены возможность совмещение различных систем налогообложения для ИП по числу видов деятельности и региональному размещению.

| Число видов деятельности | Региональное размещение бизнеса | Совмещение систем |

| Один | Одновременно в нескольких регионах страны | В одном регионе можно применять ПСН, а в остальных — УСН |

| Несколько | В одном регионе | По некоторым видам деятельности можно перейти на ПСН, по остальным применять УСН |

| Один | В одном регионе | На протяжении года бизнесмен имеет возможность воспользоваться ПСН, вместе с тем сохраняя упрощенную |

Как перейти на спецрежимы и совмещать их?

Патентная система налогообложения разрешена для индивидуальных предпринимателей одновременно с другими системами, предусмотренными налоговым кодексом РФ (см. → заявление на патент: образец заполнения). Предприниматель, начисляющий налоги по УСН, имеет возможность на протяжении года по некоторым видам своей деятельности перейти на ПСН.

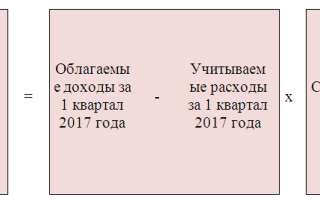

Если предприниматель в календарном году применял упрощенную систему, а по некоторым видам деятельности – патентную, то по завершении налогового периода он должен сдать декларацию по УСН.

В этой декларации доходы рассчитываются отдельно от тех, по которым применяется патентная система.

На рисунке ниже рассмотрены требования к переходу на УСН для ИП и ООО, налоговые ставки и преимущества и недостатки спецрежима ⇓

Преимущества использования патента в деятельности в инфографике

На рисунке ниже в инфографике рассмотрены ключевые преимущества использования патентной системы налогообложения (ПСН) в деятельности ИП ⇓

Ограничения при использовании спецрежимов для ИП

Каждый из этих специальных налоговых режимов можно использовать только при условии соблюдения бизнесменом определенных правил, нарушив которые он теряет возможность их применять.

| Ограничения | УСН | ПСН |

| Величина дохода | Да | Да |

| Средняя численность работников | Да | Да |

| Остаточная стоимость основных фондов | Да | Нет |

Какой размер доходов должен быть у ИП?

Когда налогоплательщик применяет упрощенную систему налогообложения, то в его обязанности вменено отслеживание размера дохода в отчетном году. Если он превысит 60000000 рублей, предприниматель теряет право на УСН.

В том квартале, в котором были допущены превышения, налогоплательщик не может рассчитывать налог по упрощенке. Такое же ограничение касается и ПСН.

Как только величина дохода, полученного от той деятельности, которая переведена на патент, превысит 60000000, бизнесмен лишается возможности использовать ПСН.

Если предприниматель совмещает оба режима, то доходы определять придется в отдельности по каждому из них. Но как только совокупный доход превысит установленный лимит, право применения УСН и ПСН прекращается.

Например, на 2016 г. определено значение коэффициента 1, 329. Таким образом, предельная величина дохода по упрощенке в 2016 г. составляет 79740000 рублей (1,329*60000000). По ПСН размер дохода не индексируется.

Пример #1. Предприниматель в 2016 г. применяет по двум видам деятельности УСН, а по одному виду в январе был оформлен патент. В период с 01 января по 01 сентября 2016 г. получен доход по УСН 50000000 рублей, а по ПСН 30000000 рублей.

Если рассчитывать доход индивидуально по каждой деятельности, то предел не превышен. Но совокупный доход больше установленного значения, поэтому с 01 июля 2016 г. (с начала квартала) утрачивается право на специальные налоговые режимы.

Право на специальные режимы налогообложения по принципу доходности может быть утрачено не одновременно. Предприниматель может потерять возможность пользоваться ПСН, но продолжать применять УСН. В таком случае по всей деятельности ему можно перейти на упрощенную системы.

Ограничения по численности рабочих

Следующим критерием, определяющим право на одновременное применение специальных налоговых режимов индивидуальным предпринимателем, является средняя численность работников в отчетном периоде:

- 100 человек для УСН;

- 15 человек для ПСН по всем патентам не зависимо от их количества.

И для патентной, и для упрощенной системы к отчетному периоду приравнивается календарный год. Исключение составляет патент меньшим сроком действия. В этом случае отчетный период равен сроку действия патента. Это означает необходимость раздельного учета численности персонала по каждому налоговому режиму.

Источник: https://online-buhuchet.ru/sovmeshhenie-usn-i-psn-dlya-ip/

Совмещение УСН и патента в 2018 году

Индивидуальный предприниматель не обязательно должен заниматься чем-либо одним, закон разрешает ему, при желании и возможностях, совмещать несколько видов деятельности. При этом бывает так, что для какой-то деятельности удобнее одна система налогообложения, а для другого ее вида – другая.

Предприниматель вправе самому выбирать, какой режим применять. Можно ли совмещать несколько специальных режимов для осуществления уплаты налогов? Некоторые друг с другом – можно.

Внесем ясность в вопросы предпринимательского совмещения упрощенной системы уплаты налогов и предпринимательства по патенту.

Право на совмещение УСН и ПСН

Для того, чтобы совмещать указанные системы, не должно быть запрета на применение ни одной из них.

УСН подходит почти для любых видов деятельности, кроме требующих патента. А ПСН с января 2013 года бизнесмены могут использовать для той деятельности, которая предусматривает наличие патента (ее виды перечислены в п. 2 ст. 346.43, ст. 346.45 НК РФ).

Специалисты Министерства финансов РФ сообщили в информационном обращении «Об изменениях в специальных налоговых режимах», что в случае, если предприниматель использует один налоговый режим, то по другому виду деятельности, которую перевели на патент, ему разрешается параллельно использовать патентную налоговую систему.

Особенности совмещения

Практика использования УСН и ПСН одним предпринимателем имеет ряд нюансов, основанных на законодательных тонкостях.

Предпринимательство по регионам

Многое зависит от того, в одном или нескольких субъектах РФ предприниматель ведет свой бизнес, потому что патентное налогообложение «курируют» местные фискальные органы.

- Одна деятельность – один регион. Бизнесмен может, оставаясь налогоплательщиком по упрощенной системе, перевести этот вид своего бизнеса на патентный налог. Для сохранности за собой режима УСН ему придется сдавать по этому виду «пустую» налоговую отчетность.

- Более 1 вида деятельности в одном субъекте РФ. При таком расположении бизнеса предприниматель имеет право до истечения годичного срока поменять свою налоговую систему на патентную по тем видам бизнеса, которые ее предусматривают, а по всем другим остаться на УСН.

- Один бизнес в различных регионах. ИП дается год на то, чтобы изменить систему налогов на патентную по этой деятельности в одном любом регионе по его выбору, а в остальных остаться на «упрощенной». В тех субъектах РФ, где ПСН по этому виду деятельности не применяется, придется пользоваться УСН.

Когда совмещение невозможно

Поскольку и «упрощенка» и ПСН представляют собой специальные режимы, каждый из них имеет законодательно установленные лимиты, нарушение которых лишает предпринимателя возможности их использовать.

Общие ограничения

К обеим системам налогообложения не вправе прибегать бизнесмены, чьи показатели суммарных доходов и количества наемного персонала выходят за разрешенные рамки.

Лимит по доходам

Спецрежимы введены для поддержки малого и среднего бизнеса, поэтому в их отношении действует лимит на предельную сумму доходов за отчетный период.

Как упрощенную систему, так и патент не положено разрешать крупным предпринимателям, чей совокупный доход за налоговый период окажется больше, чем 60 млн. руб. Если доход за год превысит эту сумму, то предприниматель утратит возможность пользоваться спецрежимами УСН и ПСН.

Когда эти два режима сочетаются, то доход следует учитывать совокупно.

То есть прибыль, полученная по видам предпринимательства, подлежащим УСН, суммируется с доходом от «патентной» деятельности, и эта сумма не должна выходить за пределы указанных 60 млн. руб.

ОБРАТИТЕ ВНИМАНИЕ! Что касается УСН, то для определения суммы доходов действует индексация (умножение на коэффициент-дефлятор), который Правительство (Министерство экономики и развития России) устанавливает каждый год.

Таким образом, лимит может оказаться не в 60 млн., а несколько больше этой суммы. Для ПСН такой операции не предусмотрено. Суммарная величина, допустимая для совмещения обоих режимов, может быть выше за счет индексации при УСН.

Если превышение лимита имело место, то уже с начала «прибыльного» квартала удачливого бизнесмена, получившего такой высокий доход, лишат возможности пользоваться «упрощенкой», и с этого времени он будет считаться вновь зарегистрированным, то есть подлежащим общей налоговой системе.

То же самое касается ПСН: как только сумма доходов достигнет 60 млн.руб., право на использование патента утратится, и придется платить налоги по общей системе, пересчитав платежи с начала года выдачи патента.

ВАЖНО!

Источник: https://assistentus.ru/usn/sovmeshchenie-s-psn/

Патентная система налогообложения (ПСН) 2018

ЕНВД, УСН, ОСНО, ПСН, ЕСХН: для кого-то это ничего не значащий набор букв, а для предпринимателя — прямое указание на то, какой в итоге, будет его налоговая нагрузка. О том, как можно сравнивать системы налогообложения, чтобы законным путем снизить выплаты в бюджет при ведении бизнеса, читайте в статье «Системы налогообложения: как сделать правильный выбор?»

А тем, у кого все же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от 1С:

Если Вы посчитали упрощенную систему налогообложения 2018 выгодной и удобной для себя, то Вы можете подготовить заявление о переходе на УСН (УСН Доходы или УСН Доходы минус расходы) абсолютно бесплатно:

Создать заявление на УСН бесплатно

В чем суть патентной системы налогообложения

ПСН трудно назвать полноценной системой налогообложения, потому что у нее нет сложной процедуры учета и отчетности. Патентная система налогообложения — это единственный режим, налоговая декларация по которому не сдается, а расчет налога производится сразу при оплате патента.

Суть этого льготного налогового режима заключается в получении специального документа — патента, который дает право на осуществление определенной деятельности.

Получить, а точнее, приобрести патент можно на срок от одного до двенадцати месяцев в любой местности, где он действует. Это может быть очень удобно, если вы хотите какое-то небольшое время (месяц-два) опробовать мелкий бизнес, чтобы выяснить потребительский спрос и перспективы его развития в выбранном регионе.

Патентная система налогообложения: плюсы и минусы

Предлагаем сразу ознакомиться с особенностями патента, чтобы не загружать излишней информацией тех наших пользователей, которым он неинтересен или не подходит.

Плюсами патентной системы налогообложения можно назвать:

- Сравнительно невысокую (но далеко не всегда!) стоимость патента.

- Возможность выбрать срок действия патента – от одного до двенадцати месяцев.

- Возможность приобрести несколько патентов в разных регионах или на разные виды деятельности.

- Нет налоговой отчетности в виде декларации, а значит, нет и бюрократических проволочек, связанных с ее сдачей и последующей проверкой.

- Страховые взносы ИП 2018 за работников в размере 20% от начисленных им сумм платить надо только на пенсионное страхование. На медицинское страхование и соцстрах за работников взносы не сдаются. Такая льгота не распространяется на патенты по видам деятельности: розничная торговля, общепит и сдача в аренду недвижимости.

- Список разрешенных для патента видов деятельности, указанных в статье 346.43 НК РФ, местные власти могут только дополнить, а не сократить, как на ЕНВД. Так, например, в Москве ЕНВД не действует, а патент для работы в столице купить можно, что является отличным способом уменьшить налоговую нагрузку.

К минусам патентной системы налогообложения можно отнести:

- Патент могут приобретать только индивидуальные предприниматели, организации на этом режиме работать не могут.

- Виды деятельности, которые можно осуществлять на патенте, ограничены услугами и розничной торговлей в небольших магазинах.

- Ограничения по количеству работников здесь самые строгие из всех налоговых режимов — средняя численность не должна превышать 15 человек, при этом учитывают все виды предпринимательской деятельности, которыми занимается ИП.

- При выборе такого вида деятельности как розничная торговля или общепит, площадь зала торговли или обслуживания ограничивается 50 кв. м, что в три раза меньше, чем на ЕВНД.

- Несмотря на то, что стоимость патента рассчитывается, исходя из потенциально возможного годового дохода, по каждому патенту надо вести специальную книгу учета доходов для этого режима. Делается это для того, чтобы доходы от деятельности по всем полученным предпринимателем патентам не превышали лимит в 60 млн. рублей в год.

- Стоимость патента надо оплачивать в период его действия, не дожидаясь конца налогового периода, то есть налог платят не по итогам деятельности, а как бы в режиме предоплаты.

- Стоимость патента нельзя уменьшить за счет выплаченных страховых взносов, как это возможно сделать на УСН или ЕНВД. Правда, если индивидуальный предприниматель совмещает патентную систему налогообложения с другим режимом, то при расчете единого или вмененного налога он может учесть выплаченные страховые взносы, но только за себя. Расходы по страховым взносам за работников, занятых в патентной деятельности, учесть нельзя никак.

Подробнее: Предельная величина базы для начисления страховых взносов в 2018 году

Первоисточником, к которому мы обратимся за дальнейшими разъяснениями, является глава 26.5 НК РФ «Патентная система налогообложения».

Патентная система налогообложения: разрешенные виды деятельности

Если сравнить список видов деятельности, разрешенных на ПСН, с таким же списком для ЕНВД, то можно заметить явное сходство – оба этих режима ограничиваются определенным перечнем услуг и розничной торговлей (с оговорками).

Подробнее: Виды деятельности, попадающие под патент в 2018 году для ИП

Производственная деятельность в чистом виде для этих режимов не предусмотрена, но разрешены так называемые услуги производственного характера.

Для патентной системы налогообложения такие услуги включают в себя и сам процесс изготовления, например, ковров и ковровых изделий, колбас, валяной обуви, гончарных изделий, бондарной посуды, изделий народного промысла, сельхозинвентаря, очковой оптики, визитных карточек и даже деревянных лодок. Можно сказать, что патент во многом близок к ремесленничеству или мелкому ручному производству.

Что касается конкретики в отношении отдельного вида услуги, то для ПСН она выражена более четко – в ст. 346.43 НК РФ первоначально были указаны 47 видов предпринимательской деятельности, а в 2018 году их количество составляет 63. Розничная торговля и услуги общепита для патента разрешены на площадях торгового зала или зала обслуживания, не превышающих 50 кв. м.

Если вам нужна помощь с подбором кодов ОКВЭД, соответстсвующих перечисленным видам деятельности в 2018 году, рекомендуем воспользоваться услугой бесплатного подбора.

Последнее, о чем стоит сказать относительно видов деятельности для патента – это право субъектов РФ расширять на своей территории разрешенный список дополнительными видами бытовых услуг.

Ограничения для патентной системы налогообложения

Ограничений для ПСН немного:

- приобретать патент могут только индивидуальные предприниматели;

- численность работников ИП по всем видам предпринимательской деятельности (т.е. не только по патентным) не должна превышать 15 человек;

- патентная система налогообложения не применяется в рамках договоров товарищества или доверительного управления имуществом;

- предприниматель теряет право на патент, если с начала года его доходы, по видам деятельности, на которые получен патент, превысили 60 млн. рублей. Если ИП совмещает режимы УСН и ПСН, то доходы от реализации учитывают суммарно по двум режимам.

Территория действия патента

До 2015 года регионом для патентной системы налогообложения признавался субъект РФ — республика, край или область.

Можно предположить, что доход предпринимателя на ПСН, оказывающего услуги в областном или краевом центре, должен быть больше, чем доход предпринимателя в районном центре или поселке этого же региона.

Стоимость же патента для них была одинакова, но и действовал он на всей территории данного региона.

Закон № 244-ФЗ от 21.07.14 внес изменения в ст. 346.43 и 346.45 НК РФ, согласно которым с 2015 года регионом для патентной системы налогообложения является муниципальное образование, кроме патентов на автоперевозки и развозную (разносную) розничную торговлю.

С одной стороны, благодаря этому изменению, расчет стоимости патента стал более справедливым – дороже в центрах регионов и ниже в малонаселенных пунктах. Но с другой стороны, действие патента теперь ограничивается территорией только этого муниципального образования.

Как рассчитать стоимость патента

Стоимость патента, так же, как и на ЕНВД, представляет собой фиксированную сумму, что может быть выгодным при значительных доходах, но не слишком выгодным, если доходы невелики.

Налоговая ставка на патентной системе налогообложения равна 6%, а налоговой базой, с которой рассчитывают стоимость патента, является потенциально возможный годовой доход (ПВГД).

Устанавливается такой доход региональными законами.

Верхняя планка дохода ограничена 1 млн. рублей, а с 2015 года ограничение минимального дохода снято. Для расчета ПСН также вводится понятие коэффициента-дефлятора – в 2018 году он равен 1,481. Таким образом, в 2018 году потенциально возможный годовой доход для патентной системы налогообложения в общем случае может быть указан в пределах 1 481 000 рублей.

Но и это еще не все. Регионы имеют право увеличивать максимальный размер потенциально возможного годового дохода до десяти раз! ПВГД может быть увеличен:

- до трех раз — для автотранспортных услуг, техобслуживания и ремонта транспорта;

- до пяти раз — по всем видам патентной деятельности в городах с населением свыше одного миллиона человек;

- до десяти раз — для сдачи в аренду недвижимости, розничной торговли и общепита.

При расчете стоимости патента в некоторых случаях учитывают и такие показатели, как численность работников, площадь торгового зала или зала обслуживания, количество транспортных средств, арендная площадь.

✐Пример ▼

Рассчитаем стоимость патента в 2018 году для оказания парикмахерских и косметических услуг предпринимателем без работников в г. Липецке. Согласно региональному закону, потенциально возможный годовой доход в этом случае составляет 225 тыс. рублей.

Годовая стоимость патента равна 225 000 рублей * 6% = 13 500 рублей. Стоимость патента в месяц составит 13 500 рублей / 12 месяцев = 1 250 рублей.

Если парикмахер приобретает патент на три месяца, то стоить он будет, соответственно, 1 250 рублей * 3 месяца = 3 375 рублей.

Если этот предприниматель решит нанять работников, то при их количестве не более 5 человек ПВГД составит уже 500 тыс. рублей, а стоимость патента на один месяц 2 500 рублей.

Узнать стоимость патента можно с помощью нашего калькулятора, а можно самостоятельно найти в Интернете региональные законы по патентной системе налогообложения. Эти законы устанавливают для своих территорий потенциально возможный годовой доход для разрешенных на патенте видов деятельности.

Источник: https://www.regberry.ru/nalogooblozhenie/patentnaya-sistema-nalogooblozheniya

Ой! Эта страница не найдена!

Политика конфиденциальности

ОБЩИЕ ПОЛОЖЕНИЯ

Настоящие Положение о политике конфиденциальности (далее — Положение) является официальным документом ООО «Консультант-Юрист», расположенного по адресу: г. Тамбов, ул. Н. Вирты, д.

2а (далее — «Компания»/ «Оператор»), и определяет порядок обработки и защиты информации о физических лицах (далее — Пользователи), пользующихся сервисами, информацией, услугами и продуктом СПС КонсультантПлюс, расположенного сайте www.constmb.ru.

Соблюдение конфиденциальности важно для Компании, ведь целью данной Политики конфиденциальности является обеспечение защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну, от несанкционированного доступа и разглашения.

Обработка персональных данных осуществляется нами на законной и справедливой основе, действуя разумно и добросовестно и на основе принципов:

- законности целей и способов обработки персональных данных;

- добросовестности;

- соответствия целей обработки персональных данных целям, заранее определенным и заявленным при сборе персональных данных, а также полномочиям Компании;

- соответствия объема и характера обрабатываемых персональных данных, способов обработки персональных данных целям обработки персональных данных.

Настоящая Политика Конфиденциальности регулирует любой вид обработки персональных данных и информации личного характера (любой информации, позволяющей установить личность, и любой иной информации, связанной с этим) о физических лицах, которые являются потребителями услуг Компании.

В рамках настоящей Политики под персональной информацией Пользователя понимаются:

Персональная информация, которую Пользователь предоставляет о себе самостоятельно при регистрации (создании учетной записи) или в процессе использования Сервисов, включая персональные данные Пользователя. Обязательная для предоставления Сервисов информация помечена специальным образом. Иная информация предоставляется Пользователем на его усмотрение.

Ниже приведены некоторые примеры типов персональных данных, которые Компания может собирать, и как мы можем использовать такую информацию.

- имя и фамилию,

- дату рождения;

- пол,

- семейное положение;

- почтовый адрес;

- номер телефона;

- адрес электронной почты.

СБОР И ОБРАБОТКА ПЕРСОНАЛЬНЫХ ДАННЫХ

Обработка персональных данных пользователей осуществляется с согласия субъекта персональных данных на обработку его персональных данных.

Под персональными данными понимается любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных) и которая может быть использована для идентификации определенного лица либо связи с ним.

Мы можем запросить у Вас персональные данные в любой момент, когда Вы связываетесь с Компанией разными способами, включая данные предоставляемые при регистрации на сайте, подписании на рассылку новостей и других взаимодействиях с сайтом.

Компания может использовать такие данные в соответствии с настоящей Политикой Конфиденциальности.

Она также может совмещать такую информацию с иной информацией для целей предоставления и улучшения своих продуктов, услуг, информационного наполнения (контента) и коммуникаций.

Пользователь, осуществляя регистрацию на сайте или подписываясь на рассылку, подтверждает, что указанные им при регистрации персональные данные достоверны и принадлежат лично ему, а также выражает согласие с условиями обработки персональных данных без каких-либо оговорок и ограничений.

Согласие Пользователя на обработку персональных данных действует бессрочно с момента осуществления регистрации, и не требует периодического подтверждения.

Обработка персональных данных Пользователя осуществляется без ограничения срока любым законным способом, в том числе в информационных системах персональных данных с использованием средств автоматизации или без использования таких средств. Обработка персональных данных Пользователей осуществляется в соответствии с Федеральным законом от 27.07.2006 N 152-ФЗ «О персональных данных» .

Какая цель обработки персональных данных

Целью обработки персональных данных является выполнение обязательств Оператора перед Пользователями в отношении использования Сайта и его сервисов.

Регистрация на Персональном информационном портале

Цель обработки персональных данных Пользователя при регистрации на Персональном правовом портале (далее – ППП) — предоставление доступа к персональному личному кабинету Пользователя, позволяющему получать информацию о новостях законодательства, подписываться на рассылку, задавать вопрос по Линии, а также предоставление доступа к иным материалам о продуктах семейства КонсультантПлюс

Подписка на рассылку

Цель обработки персональных данных при подписке Пользователя на рассылку правовой информации – предоставление возможности получения Пользователем новостей законодательства, расписания семинаров, новостей Компании, поздравлений с профессиональными, государственными праздниками и днем рождения и прочей информации….

ХРАНЕНИЕ И ИСПОЛЬЗОВАНИЕ ПЕРСОНАЛЬНОЙ ИНФОРМАЦИИ ПОЛЬЗОВАТЕЛЕЙ И ЕЕ ПЕРЕДАЧИ ТРЕТЬИМ ЛИЦАМ

Как мы используем вашу персональную информацию

Собираемые нами персональные данные позволяют направлять Вам уведомления о новых продуктах, специальных предложениях и различных событиях. Они также помогает нам улучшать наши услуги, контент и коммуникации.

Мы также можем использовать персональную информацию для внутренних целей, таких как: проведение аудита, анализ данных и различных исследований в целях улучшения продуктов и услуг Компании, а также взаимодействие с потребителями.

Если Вы принимаете участие в розыгрыше призов, конкурсе или похожем стимулирующем мероприятии, мы сохраняем за собой право использовать предоставляемые Вами персональные данные для управления такими программами.

Полученные Компанией персональные данные Пользователей могут быть использованы в маркетинговых целях, для приглашения на семинары, проведения опросов по качеству предоставления услуг, для сообщения вам о вашей победе в конкурсе и выигранных вами призах, поздравлении с днем рождения и иными праздниками.

Как аннулировать вашу информацию или внести в нее изменения?

Мы будем посылать вам электронные и текстовые сообщения только в том случае, если вы дадите нам на это свое согласие.

Вы можете в любое время попросить нас изменить или аннулировать ваши персональные данные в некоторых или во всех наших списках для рассылки.

Если Вы не желаете быть включенным в наш список рассылки, Вы можете в любое время отказаться от рассылки путём информирования нас по указанным контактам для обратной связи, а также внесения изменений в настройках вашего профиля на сайте.

При возникновении затруднений при изменении или аннулировании персональных данных, вы можете обратиться по телефону службы поддержки клиентов компании по телефону 8(4752) 45-45-55(Тамбов), или электронной почте office@consultant-urist.ru.

Кроме того, вы также сможете отказаться от подписки на электронные сообщения в один клик – просто перейдите по ссылке в конце письма.

Сайт хранит персональную информацию Пользователей в соответствии с внутренними регламентами конкретных сервисов.

В отношении персональной информации Пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления Пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных сервисов Пользователь соглашается с тем, что определенная часть его персональной информации становится общедоступной.

Сайт вправе передать персональную информацию Пользователя третьим лицам в следующих случаях:

- Пользователь выразил согласие на такие действия.

- Передача необходима для использования Пользователем определенного сервиса либо для исполнения определенного соглашения или договора с Пользователем.

- Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

В некоторых случаях Компания может предоставлять определенную персональную информацию и данные стратегическим партнерам, которые работают с Компанией для предоставления продуктов и услуг, или тем из них, которые помогают Компании реализовывать продукты и услуги потребителям. Мы предоставляем третьим лицам минимальный объем персональных данных, необходимый только для оказания требуемой услуги или проведения необходимой транзакции.

Персональная информация будет предоставляться Компанией только в целях обеспечения потребителей продуктами и услугами, а также для улучшения этих продуктов и услуг, связанных с ними коммуникаций.

Для использования Ваших персональных данных для любой иной цели мы запросим Ваше Согласие на обработку Ваших персональных данных

Компания принимает необходимые организационные и технические меры для защиты персональной информации Пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

УНИЧТОЖЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ

Персональные данные пользователя уничтожаются при:

- самостоятельном удалении Пользователем данных со своей персональной страницы с использованием функциональной возможности «удалить аккаунт», доступной Пользователю при помощи настроек профиля;

- удалении Оператором информации, размещаемой Пользователем;

- при отзыве субъектом персональных данных согласия на обработку персональных данных.

Идентификационные файлы (сookies) и иные технологии

Веб-сайт, интерактивные услуги и приложения, сообщения электронной почты и любые иные коммуникации от лица Компании могут использовать идентификационные файлы cookies и иные технологии, такие как: пиксельные ярлыки (pixel tags), веб-маяки (web beacons).

Такие технологии помогают нам лучше понимать поведение пользователей, сообщают нам, какие разделы нашего сайта были посещены пользователями, и измеряют эффективность рекламы и сетевых поисков.

Мы рассматриваем информацию, собираемую файлами cookies и иными технологиями как информацию, не являющуюся персональной.

Как и в случае большинства веб-сайтов, мы собираем некоторую информацию автоматически и храним её в файлах статистики.

Такая информация включает в себя адрес Интернет-протокола (IP-адрес), тип и язык браузера, информацию о поставщике Интернет-услуг, страницы отсылки и выхода, сведения об операционной системе, отметку даты и времени, а также сведения о посещениях.

Мы используем такую информацию для понимания и анализа тенденций, администрирования сайта, изучения поведения пользователей на сайте и сбора демографической информации о нашем основном контингенте пользователей в целом. Компания может использовать такую информацию в своих маркетинговых целях.

Соблюдение вашей конфиденциальности на уровне компании

Для того чтобы убедиться, что Ваши персональные данные находятся в безопасности, мы доводим нормы соблюдения конфиденциальности и безопасности до работников Компании и строго следим за исполнением мер соблюдения конфиденциальности внутри Компании.

Если у вас возникнут вопросы в отношении Политики Конфиденциальности Компании или обработки данных Компанией, Вы можете связаться с нами по контактам для обратной связи.

Во всем остальном, что не отражено напрямую в Политике Конфиденциальности, Компания обязуется руководствоваться нормами и положениями Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных»

Посетитель сайта Компании, предоставляющий свои персональные данные и информацию, тем самым соглашается с положениями данной Политики Конфиденциальности.

Компания оставляет за собой право вносить любые изменения в Политику в любое время по своему усмотрению с целью дальнейшего совершенствования системы защиты от несанкционированного доступа к сообщаемым Пользователями персональным данным без согласия Пользователя. Когда мы вносим существенные изменения в Политику Конфиденциальности, на нашем сайте размещается соответствующее уведомление вместе с обновлённой версией Политики Конфиденциальности.

Источник: https://www.constmb.ru/2017/05/12/%D0%B8%D0%BF-%D1%81%D0%BE%D0%B2%D0%BC%D0%B5%D1%89%D0%B0%D0%B5%D1%82-%D1%83%D1%81%D0%BD-%D0%B8-%D0%BF%D1%81%D0%BD-%D0%BA%D0%B0%D0%BA%D0%BE%D0%B9-%D0%BC%D0%B0%D0%BA%D1%81%D0%B8%D0%BC%D0%B0%D0%BB%D1%8C/

Усн на основе патента в 2017 году

Актуально на: 1 марта 2017 г.

Упрощенная система налогообложения (УСН) применяется организациями и ИП наряду с другими режимами налогообложения. Об этом говорится в п. 1 ст. 346.11 НК РФ. Патентная система налогообложения (ПСН), которой посвящена гл. 26.5 НК РФ, является одним из специальных налоговых режимов помимо УСН, ЕНВД и других. А можно ли совмещать УСН и ПСН? Расскажем об этом в нашей консультации.

Усн на основе патента в прошлом

До 01.01.2013 года в главе 26.2 «Упрощенная система налогообложения» содержалась ст. 346.25.1. В ней раскрывались особенности применения упрощенки индивидуальными предпринимателями на основе патента. С 01.01.2013 вступила в силу гл. 26.5 «Патентная система налогообложения», а ст. 346.25.1 утратила силу. Поэтому понятия «УСН на основе патента» в 2017 году не существует.

Что такое ПСН?

Патентная система вводится в действие на территории конкретного субъекта РФ на основании соответствующего закона этого субъекта. ПСН имеет определенные сходства с ЕНВД (гл. 26.3 НК РФ).

Обе системы предполагают расчет налога исходя не из фактического, а предполагаемого (или вмененного) дохода и только в отношении определенных видов деятельности. Всего этих видов 63 и перечислены они в п. 2 ст. 346.43 НК РФ.

К ним, в частности, относятся:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- парикмахерские и косметические услуги;

- услуги фотоателье, фото- и кинолабораторий;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- ремонт жилья и других построек;

- ветеринарные услуги;

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих ИП на праве собственности;

- экскурсионные услуги;

- ритуальные услуги и др.

Патент для применения ПСН оформляется на каждый из осуществляемых видов деятельности, в отношении которого разрешено использование патентной системы. Форма патента на применение ПСН (код по КНД 1121021) утверждена Приказом ФНС от 26.11.2014 № ММВ-7-3/599@.

К одному из принципиальных отличий ПСН от ЕНВД относится то, что патентная система может применяться только индивидуальными предпринимателями (абз. 2 п. 1 ст. 346.43 НК РФ).

В отдельной консультации мы рассматривали вопрос, что выгоднее – ПСН или ЕНВД.

О том, что такое УСН, мы также писали в нашем отдельном материале.

Псн и усн: раздельный учет

Если ИП совмещает УСН и ПСН, он обязан вести раздельный учет имущества, обязательств и хозяйственных операций (п. 6 ст. 346.53 НК РФ).

Напомним, что ИП не обязаны вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Но налоговый учет предприниматели на УСН и ПСН вести обязаны:

- по УСН – в Книге учета доходов и расходов организаций и ИП, применяющих УСН;

- по ПСН – в Книге учета доходов ИП, применяющих ПСН.

Источник: https://GlavKniga.ru/situations/k501665

Минфин разъяснил, как предпринимателю на УСН и ПСН платить налоги при нарушении срока оплаты патента | Портал малого и среднего предпринимательства РС(Я)

Минфин разъяснил, как предпринимателю на УСН и ПСН платить налоги при нарушении срока оплаты патента

30 сентября 2017

Письмо Минфина России от 29.08.17 № 03-11-12/55456 адресовано индивидуальным предпринимателям, совмещающим «упрощенку» и патент. В нем чиновники объяснили, что порядок уплаты налогов при утрате права на применение ПСН, различается в зависимости от того, когда был выдан патент.

Разъяснения следующие. В прежней редакции пункта 6 статьи 346.45 НК РФ было установлено, что при просрочке оплаты патента предприниматель утрачивал право на применение ПСН и переходил на общий режим налогообложения с начала налогового периода, на который ему был выдан патент. Эта редакция действовала до 30 ноября 2016 года.

Согласно ныне действующей редакции пункта 6 статьи 346.45 НК РФ предприниматель не может «слететь» с ПСН за несвоевременную оплату патента. Он продолжает применять данный спецрежим, но обязан заплатить пени и штрафы за просрочку оплаты патента.

Соответствующие изменения в НК РФ были внесены Федеральным законом от 30.11.16 № 401-ФЗ (см. «Поправки в НК РФ: новый порядок уплаты налога на прибыль, увеличение лимитов для УСН, послабления для ИП на патенте, уточнения по налогу на имущество»).

В настоящее время лишиться права на ПСН можно в двух случаях:

- если с начала календарного года доходы налогоплательщика от реализации по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, превысили 60 млн. рублей;

- если в течение налогового периода налогоплательщиком было допущено несоответствие требованию по средней численности наемных работников, установленному пунктом 5 статьи 346.43 НК РФ (не более 15 человек по всем видам предпринимательской деятельности).

Причем, при утрате права на применение ПСН, предприниматель совмещавший патент и «упрощенку», может перейти не на общий режим, а на УСН.

Из всего этого в Минфине делают следующий вывод. Если патент был выдан предпринимателю до 30.11.16, то при его несвоевременной оплате ИП лишался права на ПСН и переходил на ОСНО с начала налогового периода, на который ему был выдан патент. То есть в настоящее время несвоевременная оплата патента уже не грозит ИП лишением права на применение ПСН.

Но если предприниматель допустит нарушения, предусмотренные действующей редакцией пункта 5 статьи 346.43 НК РФ (условия о предельном размере дохода и средней численности персонала), то с ПСН ему придется все же распрощаться. Но при этом предприниматель может выбирать, на какой режим перейти по бывшим «патентным» видам деятельности: на ОСНО или УСН.

Источник: Бухгалтерия Онлайн

Источник: https://portal.b14.ru/news/minfin-razyasnil-kak-predprinimatelyu-na-usn-i-psn-platit-nalogi-pri-narushenii-sroka-oplaty-patenta/