Обособленное подразделение при УСН

Юридическое лицо планирует открыть обособленное структурное подразделение (не являющееся филиалом или представительством) в том же муниципальном образовании, по месту которого зарегистрировано само юр. лицо. Потеряет ли право на применение упрощенной системы налогообложения, юридическое лицо в таком случае?

Нет, не потеряет.

Наличие простого обособленного подразделения не относится к случаям, в которых налогоплательщик теряет право на применение УСН (п.3 ст.346.12 НК РФ).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист» и «Системы Главбух».

Рекомендация: Можно ли применять упрощенку, если у организации (автономного учреждения) есть обособленные подразделения

«Да, можно. Но только если обособленные подразделения не являются филиалами*. Наличие представительств с 2016 года не препятствует применению упрощенки.

Налоговый кодекс прямо запрещает применять упрощенку организациям (автономным учреждениям), у которых есть филиалы. При этом запрета вообще для всех, у кого есть обособленные подразделения, нет (подп. 1 п. 3 ст. 346.12 НК РФ).

Понятие «обособленное подразделение» включает в себя понятие «филиал». Но филиалами состав обособленных подразделений не ограничивается. У организации могут быть и другие обособленные подразделения: представительства, дополнительные офисы, склады и т. д.

А как отличить филиал от других обособленных подразделений? Во-первых, сведения о филиалах обязательно заносят в ЕГРЮЛ*. Прочие обособленные подразделения в реестр не записывают. Однако учтите, уведомить налоговую инспекцию и фонды нужно при создании любого подразделения.

Во-вторых, важно, как формально в документах поименовано то или иное подразделение*. Если записи о том, что создан филиал, нет, то признать подразделение таковым нельзя.

В-третьих, для подразделений четко определено, какой функционал они могут выполнять*. Так, филиал открывают, когда хотят предоставить подразделению все функции головной организации или автономного учреждения. Остальные подразделения наделяют другим более «узким» функционалом.

Все это следует из статьи 11, п. 1, 4 статьи 83 и пункта 2 статьи 346.12 Налогового кодекса РФ, статьи 55 Гражданского кодекса РФ.

Аналогичная точка зрения выражена и в письмах Минфина России от 29 июня 2009 г. № 03-11-06/3/173, от 23 января 2006 г. № 03-01-10/1-14. В настоящее время этими письмами можно руководствоваться в части, не противоречащей подпункту 1 пункта 3 статьи 346.12 Налогового кодекса РФ.

Из рекомендации «Кто может применять упрощенку»».

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатно

Источник: https://www.law.ru/question/57517-obosoblennoe-podrazdelenie-pri-usn

Обособленное подразделение: создаем и регистрируем

Только что созданное ООО довольно часто не имеет собственного или арендованного офиса и числится только по юридическому адресу. Это может быть домашний адрес руководителя (учредителя) или адрес с почтово-секретарским обслуживанием.

Пока еще реальная деятельность не ведется, а предназначенная для ООО корреспонденция, особенно от официальных органов, доходит своевременно, такая ситуация нормальна.

Но, рано или поздно, ООО начинает работать, а значит, должно где-то «материализоваться» в пространстве.

Ответы на любые вопросы по регистрации ООО и ИП вы можете получить, воспользовавшись услугой бесплатной консультации по регистрации бизнеса:

Бесплатная консультация по регистрации

Иногда характер деятельности позволяет вести бизнес из дома или при помощи удаленных работников, но если ООО открывает магазин, склад, офис, производственное помещение или каким-то другим образом начинает вести деятельность по адресу, отличному от юридического адреса, то надо создавать и регистрировать обособленное подразделение.

Здесь есть важное условие – критерием создания именно обособленного подразделения является наличие хотя бы одного стационарного рабочего места, а оно признается таким, если создано на срок более одного месяца. Понятие рабочего места есть в Трудовом кодексе (ст. 209), из чего можно сделать вывод, что:

- с работником должен быть заключен трудовой договор;

- рабочее место находится под контролем работодателя;

- работник постоянно находится в этом месте в соответствии со своими служебными обязанностями.

Исходя из этого, склад для хранения, на котором нет постоянного работника, не будет считаться обособленным подразделением. Не считаются им и вендинговые аппараты, платежные терминалы, банкоматы и т.п. Дистанционные (удаленные) работники также не подпадают под понятие «стационарного рабочего места», поэтому заключение с ними трудовых договоров не требует создания обособленного подразделения.

Обращаем ваше внимание, что индивидуальные предприниматели не должны создавать и регистрировать обособленные подразделения. ИП могут вести деятельность на всей территории РФ, независимо от места государственной регистрации. Если они работают на режиме ЕНВД или купили патент, то должны только дополнительно встать на налоговый учет по месту ведения деятельности.

Каким должно быть обособленное подразделение, чтобы организация имела право на УСН

Статья 346.12 НК РФ запрещает применять льготную упрощенную систему налогообложения организациям, имеющим филиалы (требование об отсутствии представительства уже отменено).

Разумеется, возникает вопрос — как оформить обособленное подразделение, чтобы оно не было признано филиалом, а организация при этом сохранила право на УСН? Чтобы разобраться в этом, придется обратиться к положениям трех кодексов: Налогового, Гражданского и Трудового:

- Налоговый кодекс (ст. 11) дает понятие обособленного подразделения организации как «…любого территориально обособленного от нее подразделения, по месту нахождения которого оборудованы стационарные рабочие места». Характеристику видов обособленного подразделения НК РФ при этом не дает.

- Гражданский кодекс (ст. 55) характеризует обособленное подразделение только в виде представительства и филиала. То есть, из этих положений тоже неясно, какими еще, кроме представительства и филиала, могут быть обособленные подразделения.

- Трудовой кодекс (ст. 40) указывает, что «…коллективный договор может заключаться в организации в целом, в ее филиалах, представительствах и иных обособленных структурных подразделениях». Таким образом, только здесь можно увидеть, что обособленные подразделения могут быть какими-то иными, кроме филиала и представительства.

В результате, мы имеем дело с каким-то неуловимым понятием иного обособленного подразделения, поэтому при создании такого подразделения надо просто избегать критериев, которые характеризуют его как филиал или представительство. Характеристики эти в законе более чем скудные:

- представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту;

- филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительств;

- представительства и филиалы не являются юридическими лицами, а сведения о них должны быть указаны в ЕГРЮЛ, а значит, и в уставе организации.

Мы не случайно так подробно разбираемся в этом вопросе, потому что несоответствие этим требованиям (иногда неявное) может лишить организацию возможности работать на УСН, причем неожиданно. Например, руководитель считает, что созданное обособленное подразделение не является филиалом, поэтому организация продолжает работать на упрощенной системе, хотя уже не имеет на это права.

В таких случаях организация будет признана работающей на общей системе налогообложения с начала того квартала, в котором было создано обособленное подразделение, имеющее признаки филиала.

А потеря права на упрощенку ведет к необходимости начислить все налоги общего режима: налог на прибыль, налог на имущество, НДС, и именно с последним может возникнуть больше всего проблем.

м

НДС надо начислить со стоимости всех реализованных товаров, работ и услуг за текущий квартал, а если покупатель или заказчик откажутся его доплачивать, то налог придется платить за счет собственных средств.

Признаки филиала и представительства

Учитывая, к каким неприятным последствиям для плательщика УСН может привести признание обособленного подразделения филиалом, надо знать, какими могут быть его признаки:

- Факт создания и начала деятельности филиала или представительства отражается в уставе ООО (с 2016 года это делать необязательно).

- Головная организация утвердила положение о филиале или представительстве.

- Назначен руководитель обособленного подразделения, который действует по доверенности.

- Разработаны внутренние нормативные документы, регламентирующие деятельность обособленного подразделения, как филиала или представительства.

- Филиал или представительство представляет интересы головной организации перед третьими лицами и защищает ее интересы, например, в суде.

Таким образом, чтобы сохранить право на УСН, надо следить, чтобы созданное обособленное подразделение не имело указанных признаков филиала.

Кроме того, нужно указать в Положении об обособленном подразделении, что оно не имеет статуса филиала или представительства и не ведет хозяйственную деятельность организации в полном объеме (например, магазин занимается только хранением, продажей и доставкой товаров).

Создание обособленного подразделения находится в компетенции руководителя ООО, в устав сведения об этом вносить не обязательно.

Сообщаем в налоговую инспекцию об открытии обособленного подразделения

Согласно статье 83(1) НК РФ организации должны вставать на налоговый учет по месту нахождения каждого своего обособленного подразделения. Дополнительное требование сообщать в налоговую инспекцию обо всех обособленных подразделениях (в месячный срок) и об изменениях сведений о них (в трехдневный срок) установлено статьей 23(3) НК РФ.

Таким образом, при создании обособленного подразделения (не являющегося филиалом или представительством) ООО должно:

- сообщить об этом в свою налоговую инспекцию по форме № С-09-3-1, утвержденной приказом ФНС России от 09.06.2011 № ММВ-7-6/362@;

- встать на налоговый учет по месту нахождения этого подразделения, если оно создано на территории, подведомственной не той налоговой инспекции, в которой зарегистрирован головной офис.

Налоговая инспекция по месту регистрации головного офиса, в которую было подано сообщение№ С-09-3-1, сама сообщает об этом факте в ФНС по месту нахождения созданного обособленного подразделении (ст. 83(4) НК РФ), то есть от ООО не требуется самостоятельно вставать на учет.

Если несколько обособленных подразделений находятся в одном муниципальном образовании, но на территориях, подведомственных разным налоговым инспекциям, постановка на учет может быть осуществлена по месту нахождения одного из обособленных подразделений, по выбору организации. Например, если в одном городе у ООО открыто несколько магазинов на территориях разных ФНС, не надо вставать на учет в каждую из них, можно выбрать какую-то одну инспекцию, указав этот выбор в сообщении.

При изменении адреса обособленного подразделения его не надо закрывать и открывать заново (такая обязанность существовала до сентября 2010 года), а только подать сообщение по форме № С-09-3-1 в налоговую инспекцию по месту учета подразделения с указанием нового адреса.

Постановка на учет в фондах

Ранее регистрация в Пенсионном фонде при открытии обособленного подразделения проводилась на основании заявления ООО, сейчас эти данные автоматически передает налоговая инспекция. Однако обязанность самостоятельно становится на учет в ФСС осталась.

Для регистрации в ФСС подают нотариально заверенные копии:

- свидетельства о постановке на налоговый учет;

- свидетельства о государственной регистрации юридического лица или листа записи ЕГРЮЛ;

- извещение о регистрации в качестве страхователя головного организации, выданное региональным отделением ФСС;

- информационного письма службы государственной статистики (Росстата);

- уведомления о постановке на налоговый учет обособленного подразделения;

- приказа об открытии, Положения об обособленном подразделении, документы, подтверждающие наличие у обособленного подразделения отдельного баланса и расчетного счета;

- оригинал заявления о регистрации.

Платить единый упрощенный налог и страховые взносы за работников, занятых в обособленном подразделении, надо по месту регистрации головной организации, а НДФЛ с этих работников надо удерживать по месту нахождения обособленного подразделения.

Ответственность за нарушение порядка регистрации обособленного подразделения

Нарушение сроков подачи сообщений и заявлений о регистрации обособленного подразделения влечет за собой следующие штрафы:

- нарушение срока подачи заявления о постановке на учет — 10 тысяч рублей (ст. 116 НК РФ);

- ведение деятельности обособленным подразделением без постановки на учет — штраф в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 тысяч рублей (ст. 116 НК РФ);

- нарушение срока регистрации в ФСС – 5 тысяч рублей или 10 тысяч рублей, если нарушение длится более 90 календарных дней (ст. 19 № 125-ФЗ от 24.07.98).

План действий при создании обособленного подразделения

- Определиться, что организация создает обособленное подразделение, не являющееся филиалом или представительством (т.к. у них другой порядок регистрации).

- Убедиться, что созданное рабочее место является стационарным, то есть создано на срок более месяца, работник присутствует на нем постоянно, и это связано с выполнением им служебных обязанностей. Если работник дистанционный, создавать обособленное подразделение не требуется.

- В месячный срок после создания стационарного рабочего места сообщить в налоговую инспекцию, где ООО состоит на учете, о создании обособленного подразделения по форме № С-09-3-1.

- В течение 30 дней встать на учет в фонд социального страхования.

- При необходимости сообщать в трехдневный срок об изменении адреса или наименования обособленного подразделения в ФНС по месту учета подразделения по форме № С-09-3-1.

Источник: https://www.regberry.ru/registraciya-ooo/obosoblennoe-podrazdelenie

Налоги обособленного подразделения

Обособленное подразделение (ОП)- это зависимое от головной компании юридическое лицо, которое наделено имуществом головной организации и действуют в рамках ее положений.

Организация, создающая ОП должна внести информацию о ее образовании в учредительные документы.

Обособленные подразделения могут выступать в роли представительств и филиалов.

- Представительство- это обособленное подразделение, которое создается для представления интересов организации и их защиты.

- Филиал – обособленное подразделение, созданное для осуществления функций организации и представления ее интересов.

Что является обособленным подразделением для определения уплаты налогов

Обособленное определение- это подразделение организации, которому соответствуют следующие требования:

- территориальная обособленность от головной компании;

В соответствии с подпунктом 1 пункта 3 статьи 346.12 НК РФ организации, имеющие филиалы и (или) представительства, не вправе применять УСН. Обособленные подразделения могут применять систему налогообложения УСН.

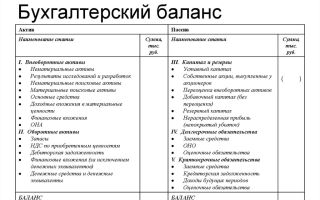

Вне зависимости от того, прописано ли наличие ОП в Уставе компании, если у компании образовывается обособленное подразделение, то по нему необходимо вести бухгалтерский и налоговый учет и сдавать отчетность.

НДФЛ

Налог на доходы физических лиц, исчисленных с заработной платы сотрудников, должен уплачиваться в бюджет того региона и на реквизиты той налоговой, в которой стоит на учете ОП.

Если в случае ошибки НДФЛ за ОП был перечислен в бюджет головной компании, данное обстоятельство не является ошибкой.

Отчетность Реестр по НДФЛ сдается также в налоговую инспекцию по месту обособленного подразделения.

Страховые взносы в ПФР, ФСС и отчетность в фонды

Для того, чтобы ОП платило страховые взносы в территориальные фонды по месту учета обособленного подразделения и сдавало в эти подразделения отчетность, необходимо одновременное выполнение следующих условий:

- наличие отдельного баланса ОП;

- наличие отдельного расчетного счета ОП;

- самостоятельное начисление заработной платы обособленным подразделением.

Если обособленное подразделение самостоятельно уплачивает в территориальное отделение ОП страховые взносы, то отчетность в ПФР и ФСС подается по месту учета обособленного подразделения.

НДС

Налог на добавленную стоимость (НДС) вне зависимости от кого выставлена счет-фактура (головная компания или обособленное подразделение) платится головной компанией.

Декларация по НДС подается в ИФНС головной компании.

Налог на прибыль

Авансовые платежи и налог на прибыль уплачиваются следующим образом:

- в федеральный бюджет: по месту нахождения головной организации;

- в региональный бюджет: по месту нахождения головной организации и каждого обособленного подразделения.

Декларацию по налогу на прибыль подает головная организация с учетом данных по ОП.

На основании Приказа ФНС России от 22 марта 2012 г. №ММВ-7-3/174@ декларация по прибыли заполняется следующим образом:

Приложение N 5 к Листу 02 заполняется налогоплательщиком по организации без обособленных подразделений и по каждому обособленному подразделению.

Количество Приложений 5 к Листу 02 зависит от количества обособленных подразделений.

Налог на имущество

Если обособленное подразделение имеет свой баланс, то платить налог на имущество необходимо в бюджет того региона, где зарегистрировано обособленное подразделение.

Если обособленное подразделение не имеет отдельный баланс, то платить налог на имущество необходимо в бюджет того региона, где зарегистрирована головная организация.

Если обособленное подразделение имеет свой баланс, то Декларация по налогу на имущество подается в территориальную налоговую инспекцию обособленного подразделения.

Если обособленное подразделение не выделено на отдельный баланс, то Декларация по налогу на имущество подается в территориальную налоговую инспекцию головной компании.

Транспортный налог

Декларацию по транспортному налогу, как и налог необходимо сдавать и платить по месту нахождения транспортных средств, если организация не является крупнейшим налогоплательщиком.

УСН

Уплата налога по УСН осуществляется по месту учета головной организации. Книги доходов и расходов формируются совместно с головной и обособленной организацией.

Декларация по УСН подается в территориальную налоговую инспекцию головной организации.

Бухотчетность сдается по месту нахождения головной организации с учетом всех обособленных подразделений.

Регистрация ККТ

Если обособленное подразделение имеет свой кассовый аппарат (отдельно выделенную кассу), то ее необходимо регистрировать и вести кассовую дисциплину в территориальной налоговой инспекции обособленного подразделения.

Также читайте на сайте:

Пошаговая инструкция по регистрации ОООРегистрация обособленного подразделения

Выбор системы налогообложенияВ каком банке выгоднее открыть расчетный счетВедение бухгалтерского учетаПорядок и сроки отчетности и уплаты налоговВсе услуги компании БУХпрофиНаши ценыИсточник: https://www.buxprofi.ru/information/nalogi-obosoblennogo-podrazdelenija

Применение УСН при наличии обособленного подразделения

01.09.2011

Журнал «Московский налоговый курьер»Организация вправе применять УСН при создании обособленного подразделения, если оно не является филиалом (представительством), а средняя численность работников организации с учетом работников обособленного подразделения не превышает 100 человек.

Компания в данном случае сдает декларацию по месту ее госрегистрации.

Налоговый учет показателей деятельности ведется в целом по организации с учетом всех полученных доходов и произведенных расходов независимо от того, где конкретно были получены данные доходы и произведены расходы: в головной организации или обособленном подразделении.

В соответствии с подпунктом 1 пункта 3 статьи 346.12 НК РФ организации, имеющие филиалы и (или) представительства, не вправе применять УСН. Обособленным подразделением организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места (ст. 11 НК РФ).

Признание обособленного подразделения таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение.

Рабочее место считается стационарным, если оно создается на срок более одного месяца.

Согласно статье 55 Гражданского кодекса РФ представительством является обособленное подразделение юридического лица, которое расположено вне места его нахождения, представляет интересы юридического лица и осуществляет его защиту.

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства.

Представительства и филиалы наделяются имуществом создавшим их юридическим лицом и действуют на основании утвержденных им положений. Представительства и филиалы должны быть указаны в учредительных документах создавшего их юридического лица.

м

Таким образом, если организация создала обособленное подразделение, которое не является филиалом или представительством, а также не указано в качестве такового в учредительных документах организации, она вправе продолжать применение упрощенной системы налогообложения.

При этом согласно подпункту 15 пункта 3 статьи 346.12 НК РФ средняя численность работников организации с учетом работников обособленного подразделения не должна превышать 100 человек.

Одновременно следует отметить, что согласно пункту 1 статьи 346.12 НК РФ налогоплательщиками признаются организации, перешедшие на упрощенную систему налогообложения и применяющие ее в порядке, установленном в главе 26.2 НК РФ.

Согласно пункту 6 статьи 346.21 НК РФ уплата единого налога и авансовых платежей производится по месту нахождения организации, то есть по месту ее государственной регистрации. В соответствии с пунктом 1 статьи 346.23 НК РФ организация сдает налоговую декларацию по месту ее госрегистрации.

По месту нахождения обособленного подразделения единый налог не уплачивается и налоговая декларация не сдается.

При этом глава 26.2 НК РФ не содержит требований к раздельному учету реализованных товаров, выполненных работ или оказанных услуг в головной организации и обособленных подразделениях.

Таким образом, организация, применяющая УСН, ведет налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого налога, в целом по организации с учетом всех полученных доходов и произведенных расходов независимо от того, где конкретно были получены данные доходы и произведены расходы: в головной организации или обособленном подразделении.

При расчете единого налога при применении УСН не имеет значения, в каком городе (регионе) России создано обособленное подразделение.

Согласно пункту 3 статьи 346.21 НК РФ сумма налога (авансовых платежей по налогу), исчисленная за налоговый (отчетный) период, уменьшается указанными налогоплательщиками на сумму страховых взносов, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации:

— на обязательное пенсионное страхование;

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— обязательное медицинское страхование;

— обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Сумма налога уменьшается также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50%.

Источник: https://taxpravo.ru/analitika/statya-148754-primenenie_usn_pri_nalichii_obosoblennogo_podrazdeleniya

«Упрощенка» и обособленное подразделение

Источник: https://www.audit-it.ru/articles/account/

Утратит ли организация право на применение УСНО, если откроет обособленное подразделение? Какие налоговые отчеты и куда нужно будет представлять? Ответы – в предложенном материале.

«Наша организация применяет УСНО. В 2017 году мы планируем открыть дополнительное отделение – филиал или просто дополнительный офис (еще не решили).

Утратим ли мы в этом случае право на применение УСНО? Имеет ли значение, где будет находиться новое подразделение организации: в одном субъекте Российской Федерации с головным офисом или в разных субъектах? Нужно ли будет еще раз вставать на учет в налоговом органе? Какие налоговые отчеты и куда нужно будет представлять?».

Вот с такими вопросами обратилась к нам наша читательница. Ответы – в предложенном материале.

Как сохранить право на применение УСНО при открытии подразделения организации?

Применение специального налогового режима – УСНО – имеет ряд неоспоримых преимуществ, которые привлекают налогоплательщиков но есть и ограничения, установленные гл. 26.2 НК РФ. Одно из них – запрет на применение УСНО организациями, имеющими филиалы (пп. 1 п. 3 ст. 346.12 НК РФ).

В Налоговом кодексе нет понятий «филиал», «представительство», «дополнительный офис» (или аналогичных). В статье 11 НК РФ дано определение одному обобщенному понятию – «обособленное подразделение организации».

Основными признаками обособленного подразделения организации являются:

- территориальная обособленность от организации;

- оборудование стационарных рабочих мест по месту нахождения данного подразделения;

- независимость от отражения факта создания обособленного подразделения в учредительных или других документах организации;

- независимость от размера полномочий, которыми наделено это подразделение.

Отдельно скажем о рабочих местах обособленного подразделения. Для признания обособленного подразделения организации таковым рабочие места должны быть стационарными. На основании ст.

209 ТК РФ рабочее место – это место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя.

Для указанных целей рабочее место считается стационарным, если оно создается на срок более одного месяца.

Под оборудованностью рабочего места подразумевается создание всех необходимых для исполнения трудовых обязанностей условий, а также само исполнение названных обязанностей.

Источник: https://otchetonline.ru/art/programmistu/174-buxuchet/60089-uproschenka-i-obosoblennoe-podrazdelenie.html

Налогообложение обособленных подразделений: кто платит – филиал или «голова»?

Оглавление:

Открытие офисов, филиалов, представительств вне адреса нахождения юридического лица – обычная практика для расширяющихся фирм.

Если созданные подразделения являются территориально обособленными, они несут обязанности по уплате налогов и сборов организации в регионах своего расположения.

При этом на учете в местных органах ФНС и внебюджетных фондах в качестве плательщика состоят не отделения фирмы, а ее «голова», которая и отвечает за налогообложение всех своих обособленных подразделений.

Обособленное подразделение с точки зрения налогового кодекса

Термин «обособленное подразделение» по-своему трактуется гражданским и налоговым законодательством России. ГК РФ четко выделяет из этого понятия филиалы и представительства – как субъекты, наделенные более широкими, в сравнении с обычными подразделениями, полномочиями. Их правовой статус подлежит фиксации в учредительных документах фирмы:

- Представительством является подразделение, представляющее организацию в другом населенном пункте, регионе.

- Филиал не только защищает интересы компании, но и принимает на себя ее функции, полностью или частично, для деятельности на своей территории.

Налоговый кодекс (п.2 ст.11) под обособленным подразумевает любое подразделение, удовлетворяющее следующим признакам:

- территориальная удаленность от головной организации;

- наличие стационарных рабочих мест, как минимум одного, оборудованного на срок более месяца.

Территориальные отделения с любым правовым статусом не являются юрлицами и не могут выступать как самостоятельные налогоплательщики. Каковы полномочия этих подразделений, внесены ли они в Устав организации в качестве филиалов/представительств – для целей налогообложения существенного значения не имеет. Исключение – применение такими фирмами упрощенного налогового режима.

Обособленные подразделения и УСН

Ст. 346 НК РФ (п.3 пп.1) ограничивает для фирм, имеющих обособленные подразделения в форме представительств и филиалов, возможность использовать «упрощенку». Если территориальные отделения не зарегистрированы как филиалы, юрлицу не запрещено облагаться по упрощенной системе, при условии, что оно в принципе имеет на это право.

Однако ФНС обращает пристальное внимание на налогообложение обособленных подразделений при УСН.

Нередко возникают споры между фирмами и налоговиками, когда последние ищут в документах «обычного» структурного отделения признаки филиала или представительства.

Во избежание недоразумений при открытии территориальных офисов «голове» не стоит наделять их имуществом, расширенными полномочиями и прочими атрибутами самостоятельности.

Специалисты рекомендуют уделить внимание следующим моментам при оформлении документов:

- в Уставе юрлица не должно содержаться упоминание территориальных отделений;

- в названиях подразделений необходимо избегать употребления слов «филиал» и «представительство»;

- не нужно разрабатывать для удаленного подразделения отдельного положения, оно может работать на основании приказа гендиректора фирмы;

- лучше не назначать в обособленный офис руководителя, а если он необходим – строго ограничить его полномочия.

Уплата налогов обособленными подразделениями

Порядок налогообложения структурных подразделений зависит от их правового статуса, вида взимаемых налогов и сборов, наличия/отсутствия у отделения собственного баланса, банковского счета.

НДС

Плательщиками налога на добавленную стоимость являются юридические лица. Поскольку подразделения не признаются самостоятельными субъектами, обязанностей по НДС они не имеют.

Головная организация подает декларацию по НДС в инспекцию ФНС по месту постановки на учет самого юридического лица. Исчисление и уплата налога производится общей суммой без распределения на филиалы.

Акцизы

Акцизы подлежат уплате по месту нахождения подразделений, занимающихся производством, реализацией подакцизных товаров и услуг. Для организаций-налогоплательщиков это означает, что подавать декларации по акцизам им необходимо по каждому филиалу отдельно – в их территориальные органы ФНС.

Налоговая отчетность по акцизам предоставляется по факту реализации, передачи подакцизной продукции. Если у подразделения за отчетный период таких операций не было, сдавать за него декларацию не нужно.

НДФЛ

Юридическое лицо как работодатель является налоговым агентом по подоходному налогообложению своих сотрудников – физических лиц. Сведения о доходах персонала компания обязана подавать в «свою» инспекцию. При этом перечислять сумму налогов, удержанную с работников, она должна по месту их регистрации в качестве налогоплательщиков.

https://www.youtube.com/watch?v=7z0BN5x2wFw

Для этого организация при открытии обособленных подразделений становится на учет в налоговые органы по месту нахождения каждого из них. НДФЛ уплачивается по реквизитам соответствующей инспекции, туда же дублируются данные по доходам персонала конкретного подразделения.

Налог на прибыль

Порядок уплаты налога на прибыль юрлицами, имеющими удаленные подразделения, регулируется статьей 288 НК РФ. В части налога, идущего в федеральный бюджет, перечисление авансовых платежей и задолженности на конец налогового периода производится «головой» фирмы общей суммой, без разбивки по филиалам.

Расчеты по налогу на прибыль с региональными бюджетами происходят с учетом места расположения всех структурных подразделений и головной организации. Из общей налоговой базы фирмы необходимо выделить долю, приходящуюся на каждый филиал, представительство.

Затем исчисляются и переводятся авансовые платежи в соответствующие ИФНС – местные и центральную.

Декларации по налогу прибыль предоставляются аналогичным образом – по месту регистрации юрлица и в территориальные органы, ведущие учет региональных представительств.

Имущественный налог

Налог на имущество организации уплачивается раздельно по месту расположения головного офиса и филиалов, если у подразделений имеется свой баланс и принятые на него активы.

Оплата за налогооблагаемое имущество, находящееся на учете в центральной организации, исчисляется и переводится авансовыми платежами в ту ИФНС, где юрлицо зарегистрировано.

Аналогично уплачивается налог на имущество, числящееся за подразделениями. По каждому филиалу отдельно рассчитывается налоговая база, которая умножается на ставку налога, установленную в том или ином субъекте федерации.

Сумма имущественного налога уходит в региональный бюджет.

Транспортный налог

Порядок уплаты транспортного налога зависит от места государственной регистрации транспортных средств. Если автомобиль закреплен за головным офисом, платежи за него будут происходить в центральную ИФНС. При этом фактически машина может находиться в удаленном подразделении. Транспорт, переданный в филиал по бумагам, ставится на местный учет и облагается там же.

Это правило касается только постоянной регистрации транспортного средства. Если оформлен временный учет, во избежание двойного налогообложения налог по месту временного нахождения автомобиля не взимается.

Земельный налог

Уплата земельного налога обособленными подразделениями нормами Налогового Кодекса не регламентируется. В общих случаях организация, владеющая объектом земельного налогообложения по месту нахождения филиала, подает декларацию и производит оплату за участок в местный бюджет.

Если у подразделения есть собственный счет, перечисление суммы земельного налога, рассчитанной за налоговый период, происходит с него.

Расчеты с внебюджетными фондами

Расчетами по страховым взносам своими силами обособленные подразделения занимаются только в том случае, если обладают тремя признаками самостоятельности (№212-ФЗ от 24.07.2009 г., ст. 15, ч.11):

- собственным балансом;

- отдельным расчетным счетом;

- полномочиями выплачивать заработную плату персоналу.

Территориальные отделения компании взаимодействуют со страховыми фондами, встав на учет в местных органах ПФР, ФСС и ФОМС. Если филиал не отвечает перечисленным требованиям хотя бы по одному из параметров, внебюджетные фонды общаются напрямую с «головой».

Для правильного налогообложения обособленных подразделений в 2015 году организация обязана своевременно сообщать об их создании и ликвидации:

- Постановка филиалов и представительств на учет происходит через регистрацию изменений в ЕГРЮЛ – в ИФНС по месту нахождения юрлица.

- Прекращение деятельности представительства, филиала фиксируется на основании сообщения по форме С-09-3-2, направленного фирмой в трехдневный срок с даты решения о закрытии.

- По подразделениям, не являющимся филиалами, срок извещения налоговой составляет 1 месяц – при открытии, 3 дня – при изменении сведений. Форма уведомления – С-09-3-1 подается в «головную» инспекцию.

- Снять территориальное отделение с учета необходимо в течение 3 дней с момента прекращения работы.

В соответствии со статьей 116 НК РФ за несвоевременное предоставление информации о создании или ликвидации подразделений фирмы наказывают «рублем»: штрафом в размере от 5 до 10 тыс. руб.

Источник: https://dezhur.com/db/buhgalteriya/nalogooblozhenie-obosoblennyh-podrazdeleniy-kto-platit-filial-ili-golova.html

Обособленное подразделение УСН 2016

Открывая обособленное подразделение при УСН, нужно помнить, что в законе есть ограничения на открытие обособленного подразделения при УСН. Как отрыть обособленное подразделение при УСН, узнаете из статьи. В статье перечислено пять шагов, пройдя которые вы откроете обособленное подраздение при УСН.

Из статьи узнаете: как зарегистрировать обособленное подразделение в налоговой инспекции, какие расходы, связанные с открытием нового офиса, можно учесть в налоговой базе при УСН, как вести учет по УСН, если у организации есть обособленное подразделение.

Новый офис, склад или иное производственное помещение, расположенное вне места нахождения организации, является обособленным подразделением, если в нем оборудовано хотя бы одно стационарное рабочее место на срок более одного месяца. Такое определение содержится в статье 11 НК РФ.

При открытии подразделения у организации возникают новые обязанности, связанные не только с расчетом и уплатой налогов и взносов, но также и с постановкой такого подразделения на учет.

Организациям, применяющим УСН, открывать филиалы опасно, а представительство можно с 2016 года (подп. 1 п. 3 ст. 346.12 НК РФ).

Если это произойдет, право на применение УСН будет утеряно. Соответственно главный вопрос, волнующий бухгалтера, — как быть уверенным в том, что открытие обособленного подразделения не привело к появлению филиала?

Ключевым отличием филиала является то, что информация о их наличии должна содержаться в уставе организации. Ну и кроме того, у филиалов есть свои особые функции.

Согласно статье 55 ГК РФ представительства называются так потому, что обязаны представлять интересы юридического лица и осуществлять их защиту. Филиалы же должны выполнять все функции юридического лица или их часть, в том числе и функции представительства.

Следовательно, вам нужно выяснить, не собирается ли ваше руководство регистрировать подразделение как филиал и наделять его соответствующими функциями. Если да, то постарайтесь директора от такого действия отговорить, например, при помощи следующих аргументов. При открытии филиала фирма теряет право на «упрощенку».

Причем теряет с начала квартала, в котором зарегистрированы изменения в уставе (п. 4 ст. 346.13 НК РФ). Чем это грозит? Тем, что потерявшие право на «упрощенку» обязаны с начала квартала начислять все налоги общего режима — налог на прибыль, НДС, налог на имущество. И больше всего проблем возникнет именно с НДС.

Ведь нужно начислить его со стоимости всех уже реализованных товаров, работ и услуг за текущий квартал. А если покупатель или заказчик уже рассчитались с вашей организацией и не согласились доплачивать, то НДС придется платить за счет собственных средств.

м

Если вы уплачивали страховые взносы по льготным ставкам, то при потере права на УСН придется доплачивать взносы. И уже с начала расчетного периода, то есть с 1 января. Кроме того, придется сдавать уточненные расчеты по взносам.

Полагаем, руководитель согласится с тем, что вынужденный переход на общий режим несет для организации только потери. Уж лучше перейти на обычную систему налогообложения с начала следующего года добровольно, а потом зарегистрировать филиал . Либо можно вообще открыть другое юрлицо с филиалом и сразу применять общий режим.

Если вы убедили руководство не создавать филиал, а обойтись обычным обособленным подразделением, то идем дальше.

Шаг № 2 Известите налоговую инспекцию и фонды об открытии обособленного подразделения при УСН

Обособленное подразделение необходимо зарегистрировать в налоговой инспекции по месту нахождения. Отметим, что сделать это нужно, если оно находится на территории, подведомственной иной налоговой инспекции, чем та, в которой состоит на учете сама организация.

Регистрация проходит следующим образом: в свою инспекцию, где вы состоите на учете, подайте сообщение об открытии обособленного подразделения. Его форма № С-09-3-1 утверждена приказом ФНС России от 09.06.2011 № ММВ-7-6/362@ . Срок подачи — в течение одного месяца с момента создания подразделения. Никаких дополнительных документов прикладывать к сообщению не нужно.

И обращаться в инспекцию по месту нахождения подразделения, чтобы его зарегистрировать, также не нужно. На основании поданного сообщения ваша налоговая инспекция в течение пяти дней поставит обособленное подразделение на учет (п. 4 ст. 83 и п. 2 ст. 84 НК РФ).

Сообщение можно принести в налоговую инспекцию самостоятельно, отправить по почте заказным письмом либо прислать по ТКС, заверив ЭЦП руководителя организации или иного уполномоченного доверенностью лица.

Отметим, что опоздание с подачей сообщения о постановке на учет подразделения обойдется компании в 10 000 руб. штрафа (п. 1 ст. 116 НК РФ). Поэтому важно определиться, с какого именно момента обособленное подразделение можно считать созданным. Четко этот вопрос в Налоговом кодексе, к сожалению, не урегулирован.

По мнению специалистов Минфина, о наличии обособленного подразделения у организации говорит созданное там стационарное рабочее место (письмо Минфина России от 18.02.2010 № 03-02-07/1-67).

Таким образом, отсчитывать месяц следует со дня создания этого рабочего места или, например, со дня приема на работу первого работника в обособленное подразделение.

И во избежание споров с налоговиками в месячный срок стоит уложиться и подать сообщение в инспекцию.

Источник: https://www.26-2.ru/art/177959-obosoblennoe-podrazdelenie-pri-usn

Обособленное подразделение и УСН в 2017 году

Когда у компании имеется обособленное подразделение, это неизбежно влечет за собой различного рода последствия.

В связи с созданием территориально удаленного филиала или представительство на фирму налагаются некоторые ограничения, обязанности и права.

Может ли организация, находящаяся на УСН, иметь обособленное подразделение в 2017 году? И наоборот, разрешается ли компаниям, создавшим такие подразделения, применять «упрощенку»? Об этом вы узнаете из нашей статьи.

Пункт 2 статьи 11 Налогового кодекса РФ содержит четкое разъяснение понятия «обособленное подразделение». Им может считаться любое подразделение, которое территориально удалено от компании и в котором созданы и функционируют рабочие места.

Подразделения компании признаются обособленными даже в случаях, когда они не упоминаются в учредительных или других организационных документах юридического лица. Никак не влияют на этот факт и полномочия, которыми подразделение наделено.

Стационарным считается любое рабочее место, созданное на срок не менее одного месяца.

В положениях налогового законодательства нигде не упоминается о таких понятиях, как «представительство» или «филиал». Поэтому в части налогообложения они должны использоваться и пониматься в значении, которым их наделяет 55 статья ГК РФ.

В ней говорится, что представительством компании является обособленное подразделение (ОП), территориально находящееся в другом регионе, созданное с целью представления интересов фирмы и из защиты. Филиалом признается ОП, находящееся на территориальном удалении от юр.

лица, при этом осуществляющее его функции (все или некоторые), представительство в том числе.

Статья 55 ГК РФ обязывает компании указывать в учредительных документах информацию об имеющихся филиалах и представительствах. При этом различные филиалы и представительства, наряду с прочими структурными подразделениями, не имеют статуса отдельного юридического лица.

Свою деятельность в части гражданских и иных отношений, а также касаемо налогообложения, они ведут от имени головной фирмы.

Делается это на основании правоустанавливающего документа – доверенности, которая выписывается на имя руководителя или иного представителя филиала, другого структурного подразделения компании.

Из вышесказанного видно, что понятие «обособленное подразделение» более обширное, чем понятия «филиал» и «представительство». Оно включает в себя абсолютно все возможные структурные подразделения компании, не зависимо от их формы, рода деятельности и полномочий.

Какие полномочия имеют работники ОП?

В соответствии с положениями действующего законодательства об ООО и АО, представлять интересы компании и совершать какие-либо действия от ее лица без наличия доверенности может только ее руководитель – ген. директор, президент и т.д.

Прочие должностные лица и сотрудники, в том числе те, в чьих руках находится руководство структурным подразделением, могут действовать от имени юр. лица, а также представлять или защищать его интересы, только при наличии действующей доверенности. Документ выдается единоличным руководителем компании, например, директором, должен быть заверен его подписью и содержать оттиск печати фирмы.

Что касается обособленного подразделения, одним из критериев, на основании которого оно может считаться представительством или филиалом, является масштабы полномочий, вмененных его сотрудникам.

Например, наличие руководителя, который имеет право совершать какие-либо действия от лица компании (заключать договора, подписывать первичные документы и прочее) и располагает соответствующей доверенностью, вполне может указывать на то, что структурное подразделение является филиалом (представительством).

Причем такая доверенность наделяет назначенного руководителя довольно обширным спектром правомочий, без которых полноценное руководство и функционирование подразделения не представляется возможным.

Не рекомендуется выписывать подобные правонаделяющие документы на иных сотрудников структурного подразделения. В доверенности на рядового работника следует четко и конкретно прописывать перечень прав, которыми его наделяет данный документ.

Наличие у сотрудника доверенности, на основании которой он получает право подписывать какие-либо документы, принимать у контрагентов деньги или совершать прочие действия в интересах фирмы вовсе не свидетельствует о создании филиала или представительства.

Выписывая доверенность на лицо, в чьи обязанности входит управление структурным подразделением, также желательно указать спектр его прав и обязанностей. А также уточнить в документе, что право на совершение всевозможных хоз. операций, решение вопросов управленческого характера и защита прав организации остается за ее единоличным руководителем.

Расчетный счет фирмы в месте нахождения ее ОП

Фирма может открыть р/счет в любом банке, находящемся по мосту фактического расположения ее подразделения, вне зависимости от того, имеет оно статус представительства или филиала.

Банк, в свою очередь, не может каким-либо образом воспрепятствовать этому, так как в соответствии со ст.

846 ГК РФ организация вправе заключить соглашение об открытии и обслуживании счета в любом банковском отделении на предложенных им условиях. Банк при этом обязан пойти ей на встречу.

Отказ допускается лишь в следующих случаях:

- банк не имеет возможности заключить договор банковского обслуживания или исполнять его положения в полном объеме;

- на основании решения Налоговой службы любые движения на счетах компании должны быть приостановлены;

- организация-клиент отказывается предоставить все необходимые идентификационные документы, которые банк вправе затребовать во исполнение Закона об исключении отмывания доходов.

В России банки открывают расчетные счета для различных юр. лиц в соответствии с определенными правилами, прописанными в Инструкции БР от 14.09.2006 № 28И. Но никаких ограничений, касающихся количества открываемых одной организацией счетов или местонахождения банка, в котором эти счета открываются, этот документ не содержит.

Для того, чтобы заключить с банком договор об открытии и обслуживании р/счета, компании необходимо предоставить следующий пакет документов:

- ОГРЮЛ;

- Учредительные документы (Устав, решение о назначении руководителя и прочие);

- Лицензии, подтверждающие право организации заниматься той или иной деятельностью (если они требуются);

- Карточка, в которой содержатся образцы подписей руководителя, главного бухгалтера, других уполномоченных лиц, а также образец оттиска печати компании;

- Документы, свидетельствующие о том, что указанные представитель компании действительно обладают полным правом распоряжаться финансовыми средствами фирмы, которые хранятся на счете в банке;

- Документы, подтверждающие права единоличного руководителя компании;

- ИНН.

Из всего сказанного вытекает, что компания может беспрепятственно открывать расчетные счета в любых банковских отделениях, в том числе расположенных в месте нахождения ОП.

Оформляя карточку, содержащую образцы подписей лиц, уполномоченных совершать финансовые операции на счету компании, юр.

лицо самостоятельно принимает решение о том, предоставлять ли такое право руководителю и главбуху филиала (подразделения).

Создание ОП организацией на УСН

Налоговое законодательство РФ запрещает компаниям, создавшим или создающим филиалы, применять УСН (ст. 346.12 НК РФ). Если же у организации есть такие подразделения, как представительства, УСН применять можно.

Налоговый кодекс рассматривает термин «обособленное подразделение» как более глобальное понятие, которое помимо филиалов и представительств включает в себя и другие возможные структурные подразделения. А значит, фирма вполне может открыть (создать) подразделение, не являющееся филиалом или представительством.

Из этого следует, что в случаях, когда фирмой создается некое обособленное подразделение, сведения о котором не отражены в учредительных документах и при этом оно не является ни представительством, ни филиалом, она на законных основаниях может продолжать применять УСН. Этого же мнения придерживается Минфин РФ, что подтверждается сразу несколькими письмами: № 031106/2/76, № 031106/2/108, № 031106/2/76 и другими.

м

При возникновении спорных ситуаций, разрешение которых требует судебного вмешательства, прежде всего учитывается наличие всех признаков филиала, указанных в статье 55 ГК РФ:

- разработанное и утвержденное положение о филиале;

- наличие имущества, принадлежащего филиалу;

- назначение лица, в чьи обязанности входит руководство филиалом;

- ведение филиалом деятельности, направленной на защиту интересов юр. лица;

- отражение информации о филиале в учредительных документах фирмы.

По мнению судов, для того, чтобы подразделение можно было расценивать как филиал или представительство, необходимо присутствие одновременно всех признаков, прописанных в статье 55 ГК РФ. Если хотя бы один из них отсутствует, то подразделение не может считаться филиалом (представительском).

Организациям, находящимся на УСН и открывающим обособленное подразделение в 2017 году, необходимо учитывать все вышесказанное. Соблюдение нескольких простых правил поможет исключить возникновение спорных ситуаций и разногласий с Налоговыми органами:

- Если компания открывает обособленное подразделение, то не нужно отражать этот факт в учредительной документации;

- Следует избегать в наименовании подразделения слова «филиал», лучше подобрать другой подходящий по смыслу термин, например, «отделение»;

- Стационарные рабочие места, находящиеся на удалении от фактического нахождения компании, достаточно утвердить приказом генерального директора (иного руководителя), не прибегая при этом к разработке положений о филиале (другом структурном подразделении);

- Отдельного внимания заслуживает приказ о создании ОП. В текст этого документа рекомендуется внести уточнение, касающееся полномочий руководителя подразделения. А именно, следует указать, что право принимать решения относительно текущих хозяйственных и производственных вопросов, полноценно руководить подразделением и защищать интересы юр. лица сохраняется за ген. директором (директором, президентом) фирмы. Если какие-то полномочия возлагаются на рядового сотрудника компании, то разумно указать в доверенности их полный перечень. Не нужно предоставлять руководителю подразделения слишком много прав и полномочий, будет лучше оградить его от обязанностей по защите интересов организации.

Может ли организация, находящаяся на УСН, иметь обособленное подразделение в 2017 году? Однозначно, да. При этом оно не может быть филиалом, а также должно полностью отвечать перечисленным выше требованиям и не противоречить положениям, содержащимся в гл. 26.2 НК РФ.

Следует принимать во внимание изменения в налоговом законодательстве, вступившие в силу с начала 2016 года. В соответствии с ними наличие у компании представительства больше не является препятствием для применения «упрощенки», как это было ранее.

В таких случаях переход на УСН осуществляется на общих основаниях.

Уведомление ИФНС об открытии ОП

О каждом созданном ОП необходимо в обязательном порядке уведомлять ИФНС по месту регистрации юр. лица. Это необходимо для того, чтобы зарегистрировать подразделение в отделении ФНС по месту его фактического нахождения.

Для этого в налоговую инспекцию, где компания состоит на учете, в месячный срок с даты открытия обособленного подразделения нужно направить сообщение, информирующее об этом факте. Какие-либо иные документы предоставлять не требуется. После получения уведомления в течение 5 дней местная Налоговая служба сама поставит вышеупомянутое подразделение на учет (ст. 83, 84 НК РФ).

Сообщение о создании подразделения предоставляется в ИФНС одним из трех возможных способов: передается при личном визите, направляется в адрес инспекции почтовым отправлением с уведомлением или по телекоммуникационным каналам связи (электронная версия).

Несоблюдение установленного срока подачи уведомления (месяц со дня открытия подразделения) влечет за собой применение к организации-нарушителю карательных мер, а именно, штрафа в размере 10 тыс. руб.

Кроме ИФНС о создании обособленного подразделения необходимо уведомить и другие фонды: ФСС, ПФР по месту регистрации компании.

Уведомление составляется в произвольной форме, на его подачу также отводится ровно месяц.

Источник: https://okbuh.ru/usn/obosoblennoe-podrazdelenie