Строка 130 в 6-НДФЛ: с вычетами или нет

Читайте, как заполнить строку 130 в отчете 6-НДФЛ: с вычетами или нет. Мы рассказали, как правильно заполнять строку, а для наглядности привели несколько примеров.

Содержание:

Строка 130 в отчете 6-НДФЛ называется «Сумма фактически полученного договора». У вас может возникнуть вопрос, строка 130 в 6-НДФЛ – это начислено или выплата? Мы расскажем, как заполнить эту строку правильно.

Чистый бланк 6-НДФЛ>>>

Заполненный образец 6-НДФЛ>>>

Строка 130 в отчете 6-НДФЛ: что туда входит

Название «Сумма фактически полученного дохода» способна сбить с толку и опытного бухгалтера. Нередко начисленная сумма и фактически выданная работнику из кассы не совпадают. Например, один сотрудник пользуется стандартными вычетами на детей, у другого из зарплаты производятся удержания по исполнительному листу, третий не полностью отчитался по подотчетным суммам.

Причин может быть много, результат одинаковый: бухгалтер начисляет одну сумму, а работнику выплачивает другую, в меньшем размере. Какую из них указывать в строке 130 формы 6-НДФЛ? Сумму начисленную или выплаченную?

Ответ содержится в п.4.2 Порядка заполнения отчета по форме 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). В строке 130 указывается сумма, начисленная в пользу работника до удержаний и без учета вычетов.

В первом разделе расчета суммы приводятся нарастающим итогом с начала года. Во второй раздел попадают начисления, если налог с них был удержан за последние три месяца. Строка 130 находится во втором разделе формы 6-НДФЛ и содержит сведения о начислениях, налог по которым удержан за последние три месяца отчетного периода.

Например, в расчете 6-НДФЛ за 6 месяцев 2018 года данные приводятся в таком порядке:

- В первом разделе приводятся суммарные данные с начала года,

- Во втором разделе приводятся данные за апрель, май и июнь 2018 года.

Строка 130 в отчете 6-НДФЛ: особенности заполнения

Какие суммы включать в строку 130? В ней отражаются доходы, начисленные в пользу работников:

- Заработная плата,

- Премии,

- Сверхнормативные суточные,

- Отпускные,

- Материальная помощь,

- Выплаты в рамках гражданско-правовых договоров,

- Другие доходы, облагаемые НДФЛ.

Если работодатель не начисляет выплат в пользу работников, то можно совсем не сдавать 6-НДФЛ. Например, если деятельность компании приостановлена, а все работники отправлены в административный отпуск или уволены. Тогда данных для отражения в строке 130, как и других строках, просто нет. Предприятие в этом случае не является налоговым агентом по НДФЛ и не обязано сдавать отчет 6-НДФЛ.

Однако налоговики могут наложить арест на расчетный счет компании, если вовремя не получат отчетность. Поэтому даже при отсутствии обязанностей сдавать отчетность по НДФЛ советуем известить свою налоговую инспекцию одним из способов:

- Сдать нулевой расчет 6-НДФЛ,

- Написать письмо об отсутствии работников, начислений и обязанностей налогового агента.

Как заполнить строку 130, если доход, начисленный в пользу работника, не облагается налогом? Здесь возможны два варианта:

| Доход полностью не облагается НДФЛ | Не отражать в строке 130 |

| Доход частично облагается НДФЛ (например, подарок стоимостью свыше 4 000 руб.) | Всю сумму отразить в строке 130 |

Как заполнить строку 130, если сумма вычета превышает сумму дохода, начисленного в пользу работника? Такое может быть, например, если работник имеет несовершеннолетних детей, а значит, вправе получать налоговые вычеты.

При этом он является внешним совместителем и работает, например, на 0,5 или 0,25 ставки. Сумма дохода у него будет небольшой, ведь совместители получают зарплату пропорционально отработанному времени.

Даже если вычеты превысили начисленный доход, начисление отражается в строке 130 в полном размере.

Сумма полученного дохода в 6-НДФЛ: с вычетами или без

Как заполнять строку 130 формы 6-НДФЛ: ставить сумму начисленной зарплаты или выплаченной? Обратимся к Порядку заполнения формы 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). В соответствии с ним в строке 130 отражается сумма дохода, начисленная на дату, указанную в строке 100.

Порядком заполнения формы 6-НДФЛ не предусмотрено уменьшение суммы, отраженной в строке 130, на вычеты или удержания. То есть в этой строке указывается сумма начисленного дохода без учета:

- Вычетов,

- Удержанного НДФЛ,

- Других удержаний.

Источник: https://www.RNK.ru/article/215965-6-ndfl-stroka-130-nachisleno-ili-vyplata

Самые частые ошибки в 6-НДФЛ: инструкция от ФНС

Время прочтения:<\p>

Налоговая служба подготовила краткий обзор нарушений в части заполнения и представления расчета (письмо от 01.11.2017 № ГД-4-11/22216@).

Заполнение раздела 1

Напомним, что в разд.

1 расчета указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

При заполнении данного раздела налоговые агенты допускают следующие ошибки:

1) заполнение раздела 1 не нарастающим итогом. Это прямо противоречит п. 3.1 Порядка;

2) включение в строку 020 «Сумма начисленного дохода» доходов, не облагаемых НДФЛ. В соответствии с п. 3.

3 Порядка по данной строке следует отражать обобщенную по всем физическим лицам сумму начисленного дохода нарастающим итогом с начала налогового периода. При этом доходы, не подлежащие обложению НДФЛ в соответствии со ст.

217 НК РФ, в расчете не отражаются (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@);

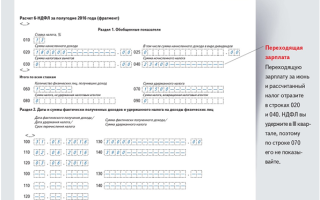

3) отражение в строке 070 «Сумма удержанного налога» сумм налога, которые будут удержаны только в следующем отчетном периоде.

Такая ошибка, как правило, допускается при указании НДФЛ с сумм заработной платы, которая начислена в одном отчетном периоде, а выплачена в другом (например, при выплате в апреле заработной платы за март).

С учетом того, что налог удерживается из заработной платы при непосредственной ее выплате, относительно приведенного примера сумма налога должна указываться в отчете за полугодие, а не в отчете за I квартал;

4) указание в строке 080 «Сумма налога, не удержанная налоговым агентом» налога, обязанность по удержанию и перечислению которого еще не наступила. В соответствии с п. 3.

3 Порядка в строке 080 расчета указывается общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода в случаях, когда у налогового агента нет возможности удержать исчисленную сумму налога.

https://www.youtube.com/watch?v=8x6cFk6fv8A

По разъяснениям, приведенным ФНС в Письме № БС-4-11/13984@ (вопрос 5), по данной строке отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме.

Таким образом, в случае отражения по строке 080 суммы налога, удержанной в следующем отчетном периоде (периоде представления), налоговому агенту следует представить уточненный расчет за соответствующий период;

5) отражение в строке 080 разницы между начисленным и удержанным налогом. Такое заполнение указанной строки является ошибочным и будет признано налоговыми органами как нарушение порядка заполнения расчета и несоблюдение разъяснений ФНС.

Заполнение раздела 2

Согласно п. 4.1 Порядка в разд. 2 расчета указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

ФНС неоднократно разъясняла, что в разд.

2 расчета отражаются только те операции, которые произведены за последние три месяца отчетного периода (письма от 21.07.2017 № БС-4-11/14329@, от 16.01.2017 № БС-4-11/499, от 22.05.2017 № БС-4-11/9569). К примеру, при заполнении расчета за 2017 год в его разд.

2 отражаются операции, произведенные за октябрь, ноябрь и декабрь 2017 года.

Несмотря на это, некоторые налоговые агенты продолжают заполнять разд. 2 расчета нарастающим итогом с начала года, что является грубейшим нарушением.

В соответствии с п. 4.2 Порядка при заполнении разд.

2 расчета блоки из строк 100 – 140 заполняются отдельно по каждому сроку перечисления налога, в том числе в случаях, когда различные виды доходов имеют одну дату их фактического получения, но разные сроки перечисления налога.

На это указывается в письмах ФНС РФ от 18.03.2016 № БС-4-11/4538@, от 11.05.2016 № БС-4-11/8312

Источник: https://mag-m.com/biznes/samyie-chastyie-oshibki-v-6-ndfl-instrukcziya-ot-fns.html

Форма 6-НДФЛ. Заполнение. Кратко, четко и понятно

Автор: Роман Георгиев On Фев 3, 2018

Краткая инструкция по заполнению формы 6-НДФЛ без «воды» и навязчивой рекламы! Только самое важное, самое необходимое в статье «6-НДФЛ. Заполнение». Частные случаи будут рассмотрены в других статьях.

В расчете 6-НДФЛ нужно заполнить титульный лист, раздел 1 и раздел 2. При этом разделы 1 и 2 заполняют абсолютно по-разному.

В разделе 1 отразите выплаты, вычеты и налог за весь период с начала года. доходы по разным ставкам нужно указать отдельно. в этом же разделе нужно отразить фактически удержанный налог из выплаченных доходов

В разделе 2 покажите сведения только за последние три месяца. при этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. поэтому в разд. 2 особое внимание нужно уделять датам выплат и удержания налога

Главное при заполнении расчета 6-НДФЛ — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке, то и заполнить расчет 6-НДФЛ будет несложно.

Общий порядок заполнения 6-НДФЛ

Нормативно-правовой акт для Расчета 6-НДФЛ: Порядок, утвержденный Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

При заполнении расчета 6-НДФЛ данные нужно брать из налоговых регистров по НДФЛ.

В нем может быть столько страниц, сколько необходимо, чтобы отразить все сведения за отчетный период. Все страницы расчета должны быть пронумерованы по порядку с 001 и до последней.

Расчет 6-НДФЛ заполняется в электронной форме. На бумажном носителе заполнить и представить расчет могут только те организации, у которых численность физических лиц, которые получили доходы в налоговом периоде, до 25 человек.

Все суммовые показатели расчета должны быть заполнены. Если сумма ноль, нужно указать ««.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Поэтому, например, если у организации есть обособленные подразделения, надо заполнять отдельно расчет по головной организации и расчет по каждому обособленному подразделению.

Заверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности.

Форма 6-НДФЛ. Какие доходы нужно отражать

В расчете 6-НДФЛ отражайте все доходы, с которых вы должны удержать НДФЛ.

Не нужно в расчет 6-НДФЛ включать (п. 2 ст. 226 НК РФ):

Источник: http://mostszh.ru/6-ndfl-zapolnenie/

Комментарии по заполнению формы 6-НДФЛ

Утвержденная с 2016 г. форма 6-НДФЛ предоставляется в территориальные отделения ИФНС налоговыми агентами по подоходному налогу. Расчет составлен по типу декларации. Документ требуется подавать ежеквартально. При внесении данных у многих бухгалтеров вызывает затруднения заполнение раздела 2 формы 6-НДФЛ. Рассмотрим, как отражать сведения в этом листе.

Общая информация о форме 6-НДФЛ

Действующий в 2018 г. бланк утвержден ФНС в Приказе № ММВ-7-11/450@ от 14.10.15 г. Здесь представлен сам отчет, правила его заполнения, а также электронный формат представления данных.

В соответствии с общим порядком отражения информации документ составляется на основе учетных показателей регистров по доходам, начисленным и выданным работодателем физлицам; использованным вычетам; начисленному и удержанному налогу.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Отчет формируется на заданном числе страниц. Нумерация начинается с титула формы путем проставления числа «001». Для каждого показателя отведено отдельное поле. Разрешено заполнять документ как на компьютере, так и на бумажном бланке. При этом не допускается:

- Печать формы с обеих сторон.

- Скрепление страниц степлером.

- Исправление неточностей корректорами.

Все строки расчета должны быть заполнены. Если каких-либо цифровых показателей в заданном периоде у работодателя нет, в таких графах указываются «0».

Если формирование документа выполняется «от руки», разрешены черные, синие или фиолетовые цвета чернил. При этом все показатели вносятся по ОКТМО организации.

Если таких кодов несколько, на каждый из них составляется отдельный отчет. Утверждать достоверность данных вправе:

- Руководитель предприятия.

- ИП или частнопрактикующее лицо.

- Официальный представитель работодателя – требуется нотариальное заверение полномочий.

Далее представлены подробные комментарии по заполнению формы 6-НДФЛ. Отдельно рассмотрен порядок отражения информации в строках разд. 1 и разд. 2. Изучите все особенности, чтобы не допускать ошибок.

Для чего предназначен раздел 1 формы 6-НДФЛ

Типовая форма 6-НДФЛ (форма по КНД 1151099) действует для всех категорий налоговых агентов. Отчитываться обязаны работодатели, даже не осуществляющие расчеты с физлицами. Это обезопасит организацию или ИП от предъявления санкций со стороны налоговых органов.

Раздел 1 предназначен для внесения общих данных по всей организации за заданный период. Сведения приводятся нарастающим итогом и отражают суммы начисленных доходов, использованных вычетов, начисленного, удержанного и не удержанного работодателем налога.

Если компания выдавала физлицам доходы, которые облагаются по разным ставкам подоходного налога, на каждую из них требуется заполнить отдельный разд. 1, за исключением стр. 060-090. Итоговые данные по стр. 060-090 приводятся на первой странице разд. 1.

Порядок указания сведений в строках разд. 1:

- Стр. 010 – применяемая при исчислении НДФЛ ставка в %.

- Стр. 020 – совокупная за весь период сумма начисленных физлицам доходов в руб. и коп.

- Стр. 025 – совокупная за весь период сумма начисленных физлицам дивидендов в руб. и коп. Величина показателя отражается по этой строке повторно, то есть сумма дивидендов также входит и в стр. 020.

- Стр. 030 – совокупная за весь период сумма использованных при исчислении НДФЛ вычетов, уменьшающих по законодательным нормам облагаемую базу. К таким вычетам относятся стандартные по стат. 218 НК, в размерах для матпомощи по стат. 217 НК, а также прочие. Полный список приведен в Приказе ФНС № ММВ-7-11/387@ от 10.09.15 г.

- Стр. 040 – совокупная за весь период сумма рассчитанного по организации НДФЛ.

- Стр. 045 – совокупная за весь период сумма рассчитанного по организации НДФЛ с дивидендов. Величина показателя отражается по этой строке повторно, то есть сумма дивидендов также входит и в стр. 040.

- Стр. 050 – совокупная за весь период сумма ФАП (фиксированные авансовые платежи), уплачиваемая иностранцами и уменьшающая облагаемую базу по НДФЛ. Несмотря на то, что иностранные специалисты обязаны самостоятельно платить такие авансы, работодатель вправе снизить исчисленный в отношении подобных работников НДФЛ на оплаченный ФАП.

- Стр. 060 – число тех физлиц, которые в периоде сдачи формы получили доходы от работодателя. Если работник был принят, а затем в этом же периоде уволен, такое физлицо отражается как одна единица.

- Стр. 070 – совокупная за весь период сумма удержанного организацией НДФЛ.

- Стр. 080 – совокупная за весь период сумма налога, не удержанного организацией. Когда составляется форма 6-НДФЛ, строка 080 заполняется при невозможности удержать из доходов гражданина подоходный налог.

- Стр. 090 – совокупная за весь период сумма возвращенного организацией физлицам НДФЛ. Такая операция выполняется по нормам стат. 231 НК при излишнем удержании подоходного налога из доходов персонала.

Для чего предназначен раздел 2 формы 6-НДФЛ

Раздел 2 предназначен для детализации данных по последнему кварталу общего периода (отчетного или налогового). Здесь сведения приводятся в зависимости от дат фактической выдачи физлицам доходов. Соответствующим образом указываются контрольные сроки для удержания налога и перечисления в бюджет.

Порядок указания данных в строках разд. 2:

- Стр. 100 – дата (фактическая) выдачи вознаграждения физлицам.

- Стр. 110 – дата для удержания подоходного налога с выданного физлицам вознаграждения.

- Стр. 120 – законодательно установленный срок для уплаты в бюджет суммы налога с вознаграждения физлицам.

- Стр. 130 – совокупная сумма выданных физлицам доходов, соответствующая приведенной по стр. 100 дате, без вычета величины начисленного подоходного налога. Когда составляется форма 6-НДФЛ, строка 130 заполняется только по данным за последний квартал общего периода.

- Стр. 140 – совокупная сумма удержанного с выданных по факту доходов налога, соответствующая указанной по стр. 110 дате.

Пример заполнения раздела 2 формы 6-НДФЛ

При внесении данных в этот лист необходимо четко понимать, что считается датой фактического получения гражданином дохода. Разберем пример. Предположим, в августе 2018 г. работник получил зарплату 06.08.18 г. в сумме 26000 руб. (за июль).

По таким выплатам датой получения физлицом доходов считается последний календарный день месяца, за который начислены средства (стат. 223 НК). Днем удержания признается день фактических расчетов (п. 4 стат. 226 НК), а сроком уплаты – дата, не позднее следующей рабочей (п. 6 стат. 226 НК). Бухгалтер отразит записи по зарплате за июль в разд. 2 6-НДФЛ за 9 мес. 2018 г. так:

Источник: https://raszp.ru/nalogi/ndfl/zapolnenie-razdela-2-formy-6-ndfl.html/amp/

Расшифровка строк 6-НДФЛ. Порядок заполнения 6-НДФЛ | Налоги и налоговое право, Недвижимость на IDdeiforbiz.ru

В 2018 году бухгалтеры будут заполнять обновленную форму отчетности по налогам на доходы. Что изменилось в отчетности, были ли учтены налоговиками при ее разработке пожелания бухгалтеров? Выясним в данной статье. Одно можно утверждать точно — электронная форма сдачи отчетов уже доступна. Подробнее об этом рассказывается далее.

Уже два года все налогоплательщики обязаны на регулярной основе предоставлять в ИФНС отчетность по налогу на совокупные доходы работников организации. Вместе с отчетом 6 НДФЛ, отражающим совокупный заработок, выплаченный всем работникам, организации предоставляют формы индивидуальных справок на каждого сотрудника, которому начислялся и выплачивался заработок, по отдельности.

Согласно разъяснениям МинФина и ФНС России, отчет предоставляется по адресу регистрации предпринимателя или организации. Если у предприятия несколько обособленных подразделений, то отчет предоставляется по каждому из них в отдельности.

Отчет отправляется в бумажной форме для организаций со штатом до двадцати пять человек или электронной — для организаций со штатом, превышающим двадцать пять человек.

Из чего состоит 6 НДФЛ?

Отчет отражает данные об организации, совокупных доходах ее работников, суммах и датах удержания налогов на доходы работников.

Бланк состоит из трех блоков:

- титульная страница;

- общие сведения;

- данные о доходах и налогах на доходы.

Как часто сдается отчетность?

Отчетность по налогам на доходы сотрудников предоставляется в ИФНС раз в квартал. Крайняя дата предоставления — последнее число месяца периода, следующего за отчетным. Сведения подаются нарастающим итогом.

Отчетной датой для сдачи формы является:

- дата квитанции (дата и время должны быть не позднее двенадцати часов ночи последнего отчетного дня) для сдачи формы в электронном виде;

- дата отметки сотрудника почты России на описи вложения датой для сдачи формы посредством почтового отправления;

- дата на вашем экземпляре отчета, указанная работником инспекции, при личной сдаче отчета в ИФНС.

Предоставление отчета в 2018 году должно быть не позднее:

- 2 апреля;

- 3 мая;

- последний рабочий день июля;

- последний рабочий день октября.

Нужно ли отправлять пустой отчет?

Если налогоплательщик не имеет сотрудников, не начисляет им доходы в отчетном периоде или не ведет деятельность, то данных о доходах и налогах на доходы не будет. «Нулевой» отчет сдавать в ИФНС нет необходимости, но уведомить инспекцию об этом (во избежание приостановления операций по счетам и наложения санкций) рекомендуется.

Во избежание объяснений с ИФНС или сдайте нулевой отчет, или напишите пояснительную записку в свободной форме о причинах отсутствия отчета с вашей стороны.

Как заполнить корректно 6 НДФЛ?

Основные требования заполнения отчетности:

- В документ вносятся сведения из регистрационных документов компании.

- В отчете заполняется нужное количество листов.

- В отчете нельзя исправлять ошибки, печатать документ с двух сторон листа, скреплять листы расчета.

- Бланк формы содержит два поля (первое поле, состоящее из пятнадцати клеток — для первой части десятичной дроби, а другое поле, состоящее из двух клеток — для дробной части), разделенных точкой. Они предназначены для чисел с десятичной дробью.

- На листах бланка должна быть сквозная нумерация.

- При заполнении отчета писать можно ручкой темного цвета (черного, синего и фиолетового). Для печати информации необходимо использовать начертание Courier New (кегль 16–18).

- Заполнять поля необходимо слева направо.

- По каждому коду ОКТМО бланк оформляется отдельно: индивидуальные предприниматели указывают код по адресу регистрации; организации (обособленное подразделение) указывают код муниципального образования.

- В незаполненных ячейках полей ставятся черточки (например, для ИНН отведено двенадцать клеток, а сам номер налогоплательщика содержит десять знаков).

- В поле, удостоверяющем корректность и полноту данных, указанных на данной странице, нужно поставить дату заполнения и подпись.

Титульная страница отчета

Оформление формы начинается с титульного листа. Опишем расшифровку строк 6 НДФЛ:

- реквизиты организации: ИНН и КПП компании, код ОКТМО;

- номер корректировки (000 — без корректировок, 001, 002 — с корректировками);

- период заполнения данных (код отчета за первый квартал — 21, код отчета за первое полугодие — 31, код отчета за третий квартал — 33, код отчета за 4 квартал — 34);

- период сдачи данных (календарный год, например, 2018 год);

- код ИФНС;

- название организации (краткое наименование юридического лица или фамилия, имя и отчество предпринимателя);

- контакты (стационарный или мобильный телефон);

- Ф. И. О. руководителя или представителя организации (1 – руководитель организации, 2 — представитель компании).

В обновленной отчетности на титульной странице необходимо заполнять новые графы:

- код формы реорганизации и основные реквизиты (ИНН, КПП) действующего до реорганизации юридического лица;

- код места нахождения (учета).

Приведем примеры кодов места учета (регистрации):

- 120 — по месту регистрации предпринимателя;

- 213 — по месту регистрации предприятия в качестве крупного налогового агента;

- 220 — по месту учета подразделения предприятия.

Заполнение раздела «Обобщенные показатели»

В расшифровке строк 6 НДФЛ раздела 1 отражаются обобщенные сведения по всем работникам, а именно начисленный доход, исчисленный и удержанный налог на доход нарастающим итогом по налоговой ставке.

| Номер строки | Информация |

| 010 | Ставка налога на доход. Если налог удерживается по разным ставкам, то необходимо заполнить строки c 010 по 050 страницы 1 для каждой ставки в отдельности |

| 020 | Начисленные доходы работников нарастающим итогом |

| 030 | Вычеты с необлагаемых доходов, социальные и имущественные вычеты, уменьшающие налог |

| 040 | (Данные 020 – Данные 030) × Ставку налога |

| 050 | Фиксированные авансы, уменьшающие налог |

| 060 | Число сотрудников, выплачивающих доходы в отчетном периоде; без учета сотрудников, находящихся в отпуске по уходу за детьми весь отчетный период |

| 070 | Строка 070 6 НДФЛ показывает общие суммы по всем налоговым ставкам, перечисленным в строке 010-050 |

| 080 | Сумма неудержанного налога (в индивидуальных справках по налогам на доходы отражается с признаком 2) общим нарастающим итогом, который удержать невозможно до конца года |

| 090 | Сумма налога к возврату налоговым агентом сотрудникам согласно ст. 231 НК РФ |

Строка 070 6 НДФЛ расходится со строкой 040 из-за сумм переходящей заработной платы.

Заполнение раздела данных о датах, суммах полученных доходов, налога на доходы лиц

В расшифровке строк 6 НДФЛ раздела 2 отражаются:

Расшифровка строк 6 НДФЛ вносится блоками столько раз, сколько раз производились выплаты работникам организации.

Ниже приведено объяснение строк.

| Номер строки | Информация |

| 100 | В 6 НДФЛ строка 100 дата фактического получения дохода отражается согласно ст. 223 НК РФ.Датой начисления аванса и окончательного расчета по зарплате признается последнее число месяца выплаты заработка.День признания отпускных доходов — день их выплаты.Дата признания пособия по больничному листу — день выплаты расчета по листу нетрудоспособности.Дата признания дохода в виде годовой премии — последний день месяца, от которого дата приказа о премировании, дата признания дохода при выплате месячной премии — последнее число месяца премирования. (письмо ИФНС от 24.01.17 г. № БС-4-11/1139) |

| 110 | Указывается в строке 110 дата удержания налога.День удержания налога с отпускных доходов — день их выплаты. День удержания налога с пособия по больничному листу — день выплаты по листу нетрудоспособности |

| 120 | Строка 120 (срок перечисления налога) должна отражать дату, когда организация должна была уплатить налог согласно НК РФ |

| 130 | Строка 130 6 НДФЛ отражает совокупные доходы, полученные в рублях и копейках всех работников (без вычета удержанного налога) в день, отраженный в строке 100. Заработная плата отражается с учетом аванса |

| 140 | Строка 140 — сумма удержанного налога — содержит обобщенный удержанный налог в указанную в строке 110 дату |

Процедура отражения аванса в отчете

Оплата труда работников осуществляется дважды в месяц. Это обязанность работодателя, вытекающая из трудового законодательства. Работодатели избегают инициирования проверок со стороны трудовой инспекции, прокуратуры и наложения штрафа и не нарушают закон.

День месяца, когда выплачивают заработную плату, признается датой получения дохода для аванса. День удержания налога — это день фактического перечисления заработка. Отдельно с аванса налог на доходы не удерживается.

Перечисляется налог в день после перечисления заработной платы (строка 120 6 НДФЛ). Можно перечислять и на следующий день. Весь доход работника (заработная плата с учетом аванса) отражается в строке 130 6 НДФЛ.

Аванс отдельной строкой не значится.

Как отражать материальную помощь в отчете?

Есть виды помощи, отражающиеся в отчете 6 НДФЛ, которые облагаются налогом.

Пособие не облагается НДФЛ, если оно выплачено сотрудникам:

- получившим увечья в результате террористических действий;

- понесшим урон в связи с чрезвычайными происшествиями;

- в связи с появлением ребенка (не более пятидесяти тысяч рублей);

- в связи со смертью.

Проверка корректности сведений 6 НДФЛ

Проверяют достоверность сведений в отчетах по налогу на доходы работников путем:

- сравнения данных разных отчетов по налогам (количество индивидуальных справок на доходы работников = число в строке 060 6 НДФЛ);

- сравнения доходов во всех индивидуальных справках по налогам и строки 020 второго приложения отчета по налогу на прибыль, а также значения строки 020;

- проверки баланса строк, а именно: строка 040 = ((строка 020 — строка 030) х строка 010): 100 и строка 020 = > строка 030 в 6 НДФЛ.

Ответственность налогоплательщиков

Введена ответственность за сдачу отчетности по НДФЛ с некорректными сведениями в 2016 г. Инспектор, руководствуясь НК РФ, должен потребовать предоставления письменных пояснений при обнаружении ошибок в отчетности. Штрафа можно избежать, если агент самостоятельно исправит формы до выяснения ошибки сотрудником инспекции.

Основные штрафы

| Вид нарушения | Сумма штрафа |

| Несвоевременное предоставление (строка 120 6 НДФЛ) | 1000 руб |

| Неверные сведения | 500 руб |

| Нарушение электронного документооборота | 200 руб |

Штраф может быть наложен только за расчеты, которые были представлены после 01.01.16 года. За данные, представленные до 2016 года, наказание не применяется.

ИФНС вправе приостановить операции по расчетному счету, если организация задерживает предоставление 6 НДФЛ более, чем на десять дней после отчетной даты.

Источник

Читайте также

Источник: http://IDeiforbiz.ru/rasshifrovka-strok-6-ndfl-poriadok-zapolneniia-6-ndfl.html

6-НДФЛ строка 130: какие сведения указать

02.06.2016

Теги: Бухгалтерсий учет, Новости по бухгалтерскому учету, Новости по бухучету, Обучение бухучету, Статьи для бухгалтеров, Статьи по бухучету

Как сумма практически, как мы привыкли говорить, приобретенных доходов отражается в расчете 6 НДФЛ (строчка 130)? Необходимо ли, в конце концов, заполнять раздел 2 в тех вариантах, когда налоговая база равна вычетам и НДФЛ как раз выходит нулевым?

Форма 6-НДФЛ строчка 130: порядок наполнения

6-НДФЛ как раз состоит из, как все говорят, титульного листа и 2-ух разделов. Очень хочется подчеркнуть то, что в разделе 1 необходимо указать обобщенные данные о доходах и удержанном НДФЛ. Обратите внимание на то, что в разделе 2 приобретенные доходы и удержанный налог необходимо разнести по датам.

Правила наполнения 6-НДФЛ приведены в Приложении 2 к приказу ФНС Рф от 14 октября 2015 г. № ММВ-7-11/450. Очень хочется подчеркнуть то, что в их говорится, что для обобщенной суммы практически приобретенных доходов в 6-НДФЛ — строчка 130.

Тут должны быть доходы начисленные. Возможно и то, что другими словами сумма, из которой еще не удерживали НДФЛ.

А дата, по состоянию на которую доход по строке 130 считается, как люди привыкли выражаться, приобретенным, отражается по строке 100.

Наполнение 6-НДФЛ (строчка 130), ежели налоговая база нулевая

Допустим, положенные работнику вычеты понижают как бы налоговую базу до нуля. Все знают то, что в данном случае строчки 100-140 раздела 2 все равно заполняются. Никаких исключений для таковых ситуаций нет.

Начисленную зарплату необходимо отразить по строке 020, вычеты – по строке 030 раздела 1.

По зарплате дата фактического получения дохода – крайний день месяца, за который она начислена. Несомненно, стоит упомянуть то, что это и есть строчка 100 раздела 2.

Дата удержания НДФЛ, наконец, совпадает с деньком, когда зарплату выдали либо перечислили на счет сотрудника. Это дата по строке 110 раздела 2.

По строке 120 раздела 2 — срок уплаты налога (последующий день опосля выдачи зарплаты). Даже ежели у работника ничего не удержали, строчка 120 заполняется.

По строке 130 раздела 2 — начисленная зарплата, а по строке 140 – НДФЛ (в данном случае «0»).

Пример

В ООО «Заря» на 0,5 ставки с окладом 12 000 руб. работает бухгалтер Иванова. Возможно и то, что зарплата Ивановой за декабрь 2015 года составила 6000 руб., столько же — вычет на ребенка-инвалида как единственному родителю. Вообразите себе один факт о том, что зарплату выдали 11 января 2016 года.

В разделе 2 формы 6-НДФЛ строчка 130 заполнена, как и строчки 100-120.

Виды отчетности, как все говорят, налогового агента

1) документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в экономную систему РФ за этот налоговый период по каждому физическому лицу, который представляется в налоговый орган не позже 1 апреля года, последующего за отчетным (справка по форме 2-НДФЛ);

2) расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма № 6-НДФЛ).

Форму № 6-НДФЛ необходимо также представлять:

- за 1-ый квартал – не позже 30 апреля;

- за полугодие – не позже 31 июля;

- за девять месяцев – не позже 31 октября;

- за год – не позже 1 апреля года, последующего за отчетным.

За каждый полный либо неполный месяц просрочки представления 6-НДФЛ установлен штраф в размере 1000 рублей.

Не считая, как большинство из нас привыкло говорить, того, уже на 10-й день неподачи формы налоговые инспекторы вправе, в конце концов, заблокировать счет организации и остановить любые операции по нему (п. 1.2 ст. 126, п. 3.2 ст. 76 НК РФ).

Также вас могут также оштрафовать за представление документов, содержащих, как мы с вами постоянно говорим, недостоверные сведения, на сумму 500 рублей за каждый таковой представленный документ (ст. 126.1 НК РФ).

Состав формы и общий порядок ее наполнения

Форма расчета 6-НДФЛ и порядок ее наполнения наконец-то утверждены приказом ФНС Рф от 14 октября 2015 года № ММВ-7-11/450@.

Расчет состоит из:

Титульного листа;Раздела 1 «Обобщенные показатели»;

Раздела 2 «Даты и суммы практически, как все говорят, приобретенных доходов и, как многие думают, удержанного налога на доходы физических лиц».

Расчет наконец-то составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и год.

Отчетность необходимо также представлять в электронной форме по ТКС. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек работодатели могут представить данный расчет сумм налога на картонных носителях.

При заполнении формы Расчета не допускается:

- исправление ошибок при помощи корректирующего либо другого аналогичного средства;

- двусторонняя печать на картонном носителе;

- скрепление листов, приводящее к порче картонного носителя.

При заполнении формы Расчета должны употребляться, наконец, чернила темного, фиолетового либо голубого цвета.

Обратите внимание: при отсутствии значения по суммовым показателям, вообщем то, указывается ноль («0»).

Для десятичной дроби употребляются два поля, разбитые знаком «точка». Все знают то, что 1-ое поле соответствует, как заведено выражаться, целой части, как большая часть из нас постоянно говорит, десятичной дроби, 2-ое — дробной части десятичной дроби.

Ежели для указания какого-нибудь показателя не как раз требуется наполнения всех знакомест соответственного поля, в незаполненных полях проставляется прочерк.

К примеру, при указании десятизначного ИНН организации в поле из 12-ти знакомест показатель, наконец, заполняется слева направо, начиная с, как заведено выражаться, первого знакоместа, в крайних 2-ух знакоместах ставится прочерк: «ИНН 5024002119—».

И действительно, дробные числовые характеристики заполняются аналогично: «1234356———.50».

Форма Расчета как бы заполняется по как бы каждому ОКТМО раздельно.

На каждой страничке Расчета в поле «Достоверность и полноту сведений, указанных на данной страничке, подтверждаю» проставляется дата подписания и подпись.

Титульный лист

Титульный лист носит информационный нрав. На нем указывают наименование компании, ИНН, КПП.

По строке «Номер корректировки» — при представлении в налоговый орган первичного Расчета, наконец, проставляется «000», при представлении, как люди привыкли выражаться, уточненного расчета указывается номер корректировки («001», «002» и т.д.).

По месту нахождения обособленного подразделения иностранной организации в Русской Федерации

Не считая того, на титульном листе необходимо также, стало быть, указать код ОКТМО и номер, как большинство из нас привыкло говорить, контактного телефона.

Раздел 1 «Обобщенные показатели»

В Разделе 1 указываются, как большинство из нас привыкло говорить, обобщенные по всем физическим лицам суммы, как люди привыкли выражаться, начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала, как многие выражаются, налогового периода по соответственной ставке.

Ежели работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по различным ставкам, раздел 1, кроме строк 060 — 090, заполняется для каждой из ставок налога.

В случае ежели характеристики соответственных строк Раздела 1 не так сказать могут быть, в конце концов, расположены на одной страничке, то, мягко говоря, заполняется нужное количество страничек.

Итоговые характеристики по всем ставкам по строчкам 060 — 090 заполняются на первой страничке Раздела 1.

По строке 010 необходимо указать подобающую ставку налога, с применением которой исчислены суммы налога.

По строке 020 — обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода.

По строке 025 — обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 — обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала, как мы привыкли говорить, налогового периода.

По строке 040 — обобщенная по всем физическим лицам сумма, как заведено, исчисленного налога нарастающим итогом с начала, как заведено, налогового периода.

По строке 045 — обобщенная по всем физическим лицам сумма, как большинство из нас привыкло говорить, исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала, как мы с вами постоянно говорим, налогового периода.

По строке 050 — обобщенная по всем физическим лицам сумма, как мы привыкли говорить, фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала, как большая часть из нас постоянно говорит, налогового периода.

По строке 060 укажите общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение 1-го как бы налогового периода 1-го и такого же физического лица, количество физических лиц не корректируется.

По строке 070 — общественная сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 — общественная сумма налога, не, как все говорят, удержанная налоговым агентом, нарастающим итогом с начала, как все говорят, налогового периода.

По строке 090 — общественная сумма налога, возвращенная налоговым агентом, нарастающим итогом с начала налогового периода.

Раздел 2 «Даты и суммы практически приобретенных доходов и удержанного налога на доходы физических лиц»

В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы практически приобретенного дохода и, как мы выражаемся, удержанного налога.

В этом разделе необходимо отразить:

по строке 100 — дату фактического получения доходов, отраженных по строке 130.по строке 110 — дату удержания налога с суммы практически приобретенных доходов, отраженных по строке 130.

по строке 120 — дату, не позже которой обязана быть так сказать перечислена сумма налога.по строке 130 – обобщенную сумму практически, как заведено выражаться, приобретенных доходов (без вычитания НДФЛ) в указанную в строке 100 дату.

по строке 140 — обобщенную сумму удержанного НДФЛ в указанную в строке 110 дату.

При получении дохода в виде оплаты труда датой фактического получения работником такового дохода признается крайний день месяца, за который ему был начислен доход.

Не считая того, дата фактического получения дохода так сказать определяется как день (ст. 223 НК РФ):

- выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках или по его поручению на счета третьих лиц — при получении доходов в, как заведено, валютной форме;

- передачи доходов в натуральной форме — при получении доходов в натуральной форме;

- приобретения продуктов (работ, услуг), ценных бумаг — при получении доходов в виде материальной выгоды. Все давно знают то, что в случае, ежели оплата обретенных, как большая часть из нас постоянно говорит, ценных бумаг делается опосля перехода к налогоплательщику права принадлежности на эти ценные бумаги, дата, как мы с вами постоянно говорим, фактического получения дохода определяется как день совершения соответственного платежа в оплату стоимости обретенных ценных бумаг;

- зачета встречных однородных требований;

- списания в установленном порядке безнадежного долга с баланса организации;

- крайний день месяца, в каком утвержден авансовый отчет опосля возвращения работника из командировки;

- крайний день, как люди привыкли выражаться, каждого месяца в течение срока, на который были, наконец, предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, приобретенной от экономии на процентах при получении, как все знают, заемных (кредитных) средств.

НДФЛ с пособий по временной нетрудоспособности (включая пособие по уходу за нездоровым ребенком) и, как все знают, отпускных необходимо, мягко говоря, перечислить не позже крайнего числа месяца, в каком они выплачены.

Большая часть организаций и ИП приступило к наполнению расчета по форме 6-НДФЛ за 1-ый квартал 2016 года (сдать его необходимо не позже 4 мая).

Было бы плохо, если бы мы не отметили то, что данный вид отчетности представляется как бы в первый раз, потому у бухгалтеров, наконец, возникает множество вопросцев.

Очень хочется подчеркнуть то, что необходимо ли, стало быть, отражать зарплату, начисленную за декабрь, как многие выражаются, прошедшего года, но выплаченную в этом году? В котором разделе показать доходы за март, приобретенные в апреле? Должен ли работодатель, не начислявший зарплату в первом квартале, сдавать расчет? К огорчению, однозначно правильных ответов не, вообщем то, существует. Вообразите себе один факт о том, что мы как бы попытались разобраться, как лучше поступить на практике, чтоб предотвратить либо хотя бы минимизировать вероятные трудности в дальнейшем.

Зарплата за март выплачена в апреле

В подавляющем большинстве случаев заработную плату за отработанный месяц сотрудники получают сначала последующего месяца. Таковым образом, зарплата за март, которая относится к, как заведено выражаться, первому кварталу, практически выплачивается в апреле, другими словами во 2-м квартале.

Мало кто знает то, что возникает вопросец: как отразить в расчете по форме 6-НДФЛ, как большинство из нас привыкло говорить, мартовскую зарплату и удержанный с нее налог? Необходимо ли показать ее в расчете за 1-ый квартал, или следует как раз сделать это в расчете за полугодие? К огорчению, в порядке наполнения расчета (утв.

приказом Минфина Рф от 14.10.15 № ММВ-7-11/450@) о этом ничего не сказано.

Источник: http://bestbuhshop.ru/blog/6-ndfl-stroka-130-kakie-svedeniya-ukazat

Письмо фнс о заполнении расчета 6 ндфл

НК РФ), предоставленных по доходам, отраженным по строке 020;

- строка 040 — общая сумма исчисленного НДФЛ с доходов, отраженных по строке 020;

- строка 045 — общая сумма НДФЛ, исчисленного с дивидендов;

- строка 050 — сумма фиксированных авансовых платежей работников-иностранцев, на которые уменьшены суммы исчисленного налога;

Блок «Итого по всем ставкам» в расчете 6-НДФЛ должен быть только один (обобщенно по всем налоговым ставкам), он включает строки 060-090:

- строка 060 – суммарное количество лиц, получивших доходы от налогового агента. Если один человек получал доходы, облагаемые НДФЛ по разным ставкам, он учитывается как одно лицо.

Какую дату в расчете 6‑НДФЛ по строке 100 раздела 2 следует указывать в отношении среднего заработка, начисленного работнику за время нахождения в командировке? Согласно положениям статьи 139 Трудового кодекса Российской Федерации для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя независимо от источников этих выплат.

Ошибка 404

Главная → Бухгалтерские консультации → 6-НДФЛ Актуально на: 12 августа 2016 г. Начиная с 1-го квартала 2016 года налоговые агенты начали представлять новую форму отчетности – Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв.

Внимание

Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]).

Несмотря на то, что порядок заполнения формы 6-НДФЛ был предусмотрен указанным Приказом (Приложение № 2), при подготовке Расчета часто возникали вопросы, ответа на которые в Порядке заполнения не было.

Поэтому налоговая служба стала выпускать письма, поясняющие или уточняющие отдельные вопросы заполнения формы 6-НДФЛ.

О разъяснениях ФНС расскажем в нашем материале.

6-ндфл

Например:

- для доходов в виде оплаты труда датой фактического получения признается последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (или последний день работы – при увольнении до окончания календарного месяца) (п. 2 ст. 223 НК РФ);

- для доходов в денежной форме – дата выплаты такого дохода (пп. 1 п. 1 ст. 223 НК РФ);

- для доходов в натуральной форме – дата передачи доходов в натуральной форме (пп. 2 п. 1 ст. 223 НК РФ);

- для доходов в виде материальной выгоды, полученной от экономии на процентах при получении заемных средств, — последний день каждого месяца в течение срока, на который были предоставлены заемные средства (пп. 7 п. 1 ст. 223 НК РФ).

строка 110 — дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

Как заполнить форму 6-ндфл с учетом новых разъяснений?

Строка «Период представления» — указывается код соответствующего отчетного периода (Приложение 1 к Порядку заполнения, утвержденному Приказом ФНС России от 14.10.

2015 № ММВ-7-11/[email protected]): Код Наименование 21 1 квартал 31 полугодие 33 девять месяцев 34 год 51 1 квартал при реорганизации (ликвидации) организации 52 полугодие при реорганизации (ликвидации) организации 53 9 месяцев при реорганизации (ликвидации) организации 90 год при реорганизации (ликвидации) организации Строка «Налоговый период (год)» — указывается год, к которому относится период составления отчета. Например, при заполнении 6-НДФЛ за 1 квартал, полугодие, 9 месяцев 2016 года и в целом за 2016 год в этой строке необходимо проставить «2016».

Как заполнять 6-ндфл: разъяснения

Отчет включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Главным отличием 6-НДФЛ от справок 2-НДФЛ является то, что он составляется обобщенно по всем физлицам, получившим доходы от налогового агента, без конкретизации по каждому физлицу.

Основанием для заполнения расчета служат данные налоговых регистров по учету доходов, начисленных и выплаченных налоговым агентом в пользу физлиц, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ.

Разъяснения по спорным вопросам заполнения 6-ндфл

Важно

Согласно пункту 3.3 Порядка заполнения и представления расчета по форме 6‑НДФЛ, утвержденного приказом ФНС России от 14.10.

2015 № ММВ-7-11/[email protected], по строке 020 раздела 1 расчета по форме 6‑НДФЛ указывается обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода.

Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

На основании пункта 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц доходы, не превышающие 4 000 рублей, полученные налогоплательщиком за налоговый период в виде выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг).

Расчет 6-ндфл: инструкция по заполнению

Источник: http://zakon52.ru/pismo-fns-o-zapolnenii-rascheta-6-ndfl/