Особенности камеральной проверки по транспортному налогу

Камеральная проверка по транспортному налогу служит инструментом контроля правильности его исчисления и уплаты. Существует регламентированный перечень процедур и методик при проведении проверки, которым пользуются инспекторы.

Законодательные требования к методике проверок

Специфика контроля транспортного налога

Законодательные требования к методике проверок

Порядок проведения камеральной проверки по транспортному налогу, регламентируемый положениями ст. 88 НК РФ, состоит из ряда последовательных пунктов:

- Проверка осуществляется:

- непосредственно в инспекции;

- с использованием представленной налоговой отчетности и иных документов, переданных проверяющим.

- Никаких дополнительных распоряжений для реализации камеральной проверки не нужно, поскольку она выполняется в рамках исполнения текущих трудовых функций инспектора. Контролю подвергаются все декларации, переданные в органы ФНС.

- Период, который отводится представителям ФНС для проведения данной процедуры, может составлять не более трех месяцев с момента подачи отчета, хотя конкретный исполнитель может завершить ее и раньше.

На первом этапе сверяется соответствие даты подачи отчетности и отведенных для этого сроков и исследуются предписанные контрольные соотношения. Помимо этого, полученную информацию сопоставляют с данными, которые есть в наличии у инспекции.

ВАЖНО! Проверяющие в ходе камеральной проверки по транспортному налогу имеют право истребовать дополнительные бумаги.

Если по итогам описанных действий никаких ошибок не обнаружено, проверка завершается. При этом никакого документа о ее окончании не составляется и плательщику не отправляют никаких оповещений. Исходя из этого, если по завершении 3 месяцев никаких дополнительных запросов на пояснения от налоговиков не было получено, можно считать, что декларация прошла все контрольные процедуры.

Когда в ходе камеральной проверки по транспортному налогу обнаружатся несоответствия, налогоплательщику будет направлен запрос о необходимости дачи пояснений.

Если в итоге инспекторы придут к выводу о наличии нарушений, они составят акт по результатам проверки, после изучения которого будет вынесено решение о наказании.

Если плательщик с ним не согласится, он сможет обжаловать его в суде.

Специфика контроля транспортного налога

На технологии проверки декларации по транспортному налогу следует остановиться подробнее. Какие шаги предпримет контролер, получив отчетность?

Исходя из описанных выше процедур, сначала будет проведена проверка соблюдения срока подачи отчетности: для налога с транспорта срок сдачи — не позднее 1 февраля года, следующего за отчетным. После этого пересчитываются основные показатели и проверочные соотношения.

ОБРАТИТЕ ВНИМАНИЕ! Контрольные соотношения можно найти в письме ФНС от 07.04.2015 № БС-4-11/5693@, они могут быть использованы плательщиком для самостоятельной предварительной сверки.

Наибольшее внимание проверяющие уделяют разделу 2 декларации «Расчет суммы транспортного налога по каждому транспортному средству». В первую очередь изучается налоговая база: данные по отчету сопоставляются со сведениями из ГИБДД. Кроме того, пересчитывается срок нахождения автомобиля у пользователя в отчетном году.

Если в этой первоначально проверяемой информации ошибок нет, рассматриваются примененные ставки налога и использованные льготы. По освобождаемой от налогов части базы проверяющий может затребовать обосновывающие документы. Если ошибок не обнаружено, инспектор пересчитывает сумму налога.

В случае выявления расхождений со сведениями ГИБДД у плательщика запросят паспорт транспортного средства и техпаспорт. Если их данные совпадут с информацией в отчетности, инспектор начнет выяснять причину несоответствия в ГИБДД.

По дорогостоящим автомобилям, для которых используется повышающий коэффициент, будет сверена дата выпуска и наличие наименования транспортного средства в специализированном перечне.

ВАЖНО! Камеральные проверки осуществляются только в отношении юрлиц, т. к. налоговики сами производят расчет налога для физлиц, после чего высылают последним уведомления об уплате.

Камеральные проверки по налогу с автомобилей проводятся только в отношении организаций, предоставляющих декларации. При этом проверяются данные по объекту обложения, ставкам и размеру льгот.

В случае необходимости могут быть запрошены иные подтверждающие документы. На изучение всех материалов инспекторам отводится три месяца, по истечении которых никаких оповещений не высылается.

При обнаружении несоответствий потребуются пояснения со стороны плательщика, а при выявлении признаков правонарушения будет составлен акт.

Источник: https://buhnk.ru/transportnyj-nalog/osobennosti-kameralnoj-proverki-po-transportnomu-nalogu/

Выездная налоговая проверка по транспортному налогу (стр. 4 из 6)

Согласно этим данным, видно, что количество выездных налоговых проверок уменьшается, а количество камеральных проверок возрастает. Это связано с тем, что эффективность выездных проверок составляет всего около 24%, поэтому в основном проводятся камеральные проверки.

Выездным налоговым проверкам подвергаются лишь крупнейшие налогоплательщики, на балансе которых числится большое количество транспортных средств, также это могут быть организации, занимающиеся транспортными перевозками, либо, организации, имеющие какие-либо нарушения.

За 4 года количество выездных налоговых проверок уменьшилось на 1654 проверки, а количество результативных проверок уменьшилось на 830 проверок. На мой взгляд, такое уменьшение также может быть связано с реформой, проводимой в налоговых органов.

м

Сокращение сотрудников привело к уменьшению выездных проверок, вместо этого стали проводить больше камеральных проверок, которые требуют меньших трудовых и денежных ресурсов.

Проведем анализ эффективности выездных налоговых проверок на основе данных по Республике Коми за 2006 – 2009 года. В отчете 2-НК содержатся все сведения о проведенных выездных и камеральных проверках.

Таблица 2 — Анализ эффективности налоговых проверок

Рисунок 2 – Доля проверок, выявивших нарушения, в общем объеме проверок

Согласно данным отчетам с 2006 по 2009 год количество выездных проверок резко снизилось, также как снизились и доначисления. Количество проверок уменьшилось на 44%, а доначисления по сравнению с 2007 годом на 65%.

Также небольшую долю занимают и результативные налоговые проверки – 24% в среднем. Результативность выездных проверок по всем налогом составляет в среднем 52%, а эффективном по транспортному налогу в 2 раза меньше.

[6]

Также необходимо проанализировать долю транспортного налога в общих поступлениях и выявить целесообразность увеличения выездных налоговых проверок по данному налогу.

Таблица 3 – Поступление транспортного налога с 2006 по 2009 года

Согласно данным отчета 1-НМ поступления транспортного налога увеличились в 2009 году на 66%, наиболее заметна динамика роста поступлений данного налога в бюджет РК.

Но вместе с тем администрирование транспортного налога также нуждается в дополнительных мерах по обеспечению его эффективности.

Данный налог занимает небольшую долю в налоговых поступлениях, однако его доля в имущественных налогах не так мала (рис. 3).

Рисунок 3 – Доля транспортного налога в налоговых поступлениях

Анализ статистических данных о налоговой базе и структуре начислений по транспортному налогу показывает ежегодно рост количества транспортных средств, регистрируемых налогоплательщиками. Только за 2008 год количество транспорта, состоящего на учете в налоговых органах республики, выросло с 570 до 615 тысяч. В связи с этим и увеличиваются поступления транспортного налога с каждым годом.

Рисунок 4 – поступления транспортного налога с 2006 по 2009 года

Положительная динамика связана как с усилением работ по формированию информационных ресурсов налоговых органов во взаимодействии с РЭО ГАИ, так и с общим увеличением благосостояния владельцев транспортных средств, значительным увеличением регистрации транспортных средств иностранного производства. В этой связи я думаю, что реально рассмотреть вопрос об усилении контроля за правильностью исчисления и взимания транспортного налога.

Одним из главных направлений работы налоговых органов является проведение мероприятий налогового контроля. Основные доначисления осуществляются в ходе выездных налоговых проверок, результативность которых составила 55 процентов. Однако по транспортному налогу эффективность выездных налоговых проверок составляет лишь 24%, а доначисления не так велики.

Таким образом, на мой взгляд, необходимо увеличить количество выездных налоговых проверок, усовершенствовать процедуру ее проведения, усилить работы по формированию информационных ресурсов налоговых органов, более тщательно выбирать объект проверки, то есть наличие в деятельности налогоплательщика серьезных налоговых нарушений.

За 5 месяцев текущего года УФНС России по Республике Коми удалось добиться ощутимых успехов в налоговом администрировании. В бюджетную систему Российской Федерации мобилизовано более 27 миллиардов рублей. Платежи консолидированного бюджета Республике Коми в общих поступлениях в бюджетную систему РФ составляют около 30 процентов и имеют тенденцию к росту.

Основными доходными источниками, формирующими консолидированный бюджет республики, являются налог на прибыль (37 процентов), налог на доходы физических лиц (31 процент), налог на имущество организаций (8 процентов), земельный налог (0,3 процента). Кроме того, большое значение для республики имеют поступления налогов со специальных налоговых режимов, доля которых составляет 8 процентов, транспортного налога — 0,8 процентов.

Анализ во второй главе показал, что заметна динамика поступлений транспортного налога, однако, администрирование данного налога также нуждается в дополнительных мерах по обеспечению его эффективности.

Одна из основных задач, которую налоговые органы сегодня решают во взаимодействии с органами по регистрации транспортных средств, это полнота представления информации о фактах регистрации автомашин.

На практике при выездной налоговой проверки случаются разные спорные ситуации. Часто мнения бухгалтера и налогового инспектора по поводу формирования налоговой базы по налогу на прибыль расходятся. На мой взгляд, необходимо рассмотреть данные ситуации и выявить пути их решения.

Одна из таких проблем возникает по поводу регистрации транспортного средства. Зачастую с момента приобретения транспортного средства проходит определенный промежуток времени, прежде чем компания поставит его на учет в ГИБДД.

Здесь может возникнуть спорный вопрос: начислять налог на такой автомобиль или нет, если предприятие еще не использует его в своей деятельности? Налоговики рассуждают так: раз на балансе компании имеется транспортное средство, то с него в любом случае нужно платить транспортный налог.

По мнению инспекторов, поскольку обязанность зарегистрировать автомобиль лежит на организации, то неисполнение этой обязанности не освобождает ее от уплаты налога.

Кроме того, если на балансе предприятия имеется сразу несколько транспортных средств, регистрация которых все еще не пройдена, инспекторы могут обвинить компанию в занижении базы по транспортному налогу и уклонении от его уплаты. Вместе с тем имеется постановление ФАС Северо-Западного округа от 6 марта 2006 г.

№ А05-13823/2005-31, где суд опровергает подобные доводы проверяющих. Арбитры отметили, что, согласно статье 357 НК РФ, плательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства.

К тому же автомобиль, не прошедший регистрацию, фактически не может быть допущен к участию в дорожном движении. А поскольку нет воздействия на состояние дорог общего пользования, то нет и экономических оснований для уплаты соответствующего налога. Таким образом, подобный вывод суда позволяет компаниям не включать в налоговую базу незарегистрированное транспортное средство до тех пор, пока они не начнут использовать его в своей деятельности.

В постановлении ФАС Уральского округа от 6 марта 2006 г. № Ф09-1150/06-С1 арбитражный суд также отклоняет выводы инспекции.

В первую очередь обязанность уплачивать транспортный налог ставится в зависимость от регистрации автомобиля. А только лишь факт нахождения транспортных средств на балансе организации не обязывает ее платить налог.

Следовательно, нет причин обвинять предприятие в умышленном занижении налоговой базы.

Аналогичные выводы содержатся также в постановлении ФАС Волго-Вятского округа от 30 января 2006 г. № А43-16227/2005-35-548.

м

Получается парадоксальная ситуация налогового зазеркалья: нет транспорта, но есть его регистрация — нужно платить налог; есть транспорт, но нет его регистрации — налог платить не нужно. Хотя с точки зрения теории объекта налогообложения все должно быть наоборот. Выход видится в совершенствовании норм налогового законодательства.

Согласно п. 3 ст. 3 НК РФ налоги и сборы должны иметь экономическое основание и не могут быть произвольными.

Тем самым предполагается, что в объекте налогообложения всегда выражается некоторое материальное благо экономического характера, значимое для налогоплательщика.

Применительно к нашему случаю таким материальным благом является имущество, то есть само транспортное средство. Именно владение транспортным средством нужно взять за основу обложения транспортным налогом.

На наш взгляд, единственным фактом, порождающим налоговые обязанности, должно выступать фактическое обладание транспортным средством на правах собственника или других законных основаниях.

Факт же госрегистрации лишь свидетельствует с высокой степенью вероятности о владении налогоплательщиком транспортным средством, и, наоборот, отсутствие регистрации заставляет предполагать, что соответствующее имущество у налогоплательщика отсутствует.

Источник: http://MirZnanii.com/a/241585-4/vyezdnaya-nalogovaya-proverka-po-transportnomu-nalogu-4

Камеральная проверка транспортного налога

АГ «РАДА» /

К нам в руки попала «тайна за семью печатями» – методичка по проведениюкамеральной проверки декларации по транспортному налогу для служебногопользования налоговиков.

«Секретная» методичка утверждена приказом МНС от 17 июня 2004 г. № САЭ-4-21/37дсп(в информационно-правовых базах этого документа нет).

К сожалению, а можетбыть, и к счастью, она, как и другие последние материалы налоговиков «для своих»,далеко не сенсационна и не может похвастать неизвестными ранее разъяснениями.

Методичка разъясняет, как проверить декларацию по транспортному налогу по форме,которая утверждена приказом МНС от 29 декабря 2003 г. № БГ-3-21/724.

Напомним также, что камеральную проверку инспектор проводит по месту нахожденияналоговой инспекции. При этом выписывать решение на ее проведение не требуется.Об этом говорится в статье 87 Налогового кодекса.

С чего начинается проверка

Получив в руки декларацию, проверяющий инспектор визуально оценит правильностьее оформления и обратит внимание на соблюдение срока ее подачи.

Затем ревизор проверит правильность арифметического подсчета. То есть пересчитаетприведенные в декларации показатели. При этом если для проверки раздела 1 декларацииинспектору хватит простого калькулятора, то раздел 2 потребует от инспекторапобольше трудозатрат. Ему нужно будет покопаться в бумагах.

Впрочем, справедливостиради надо отметить, что без этого он вообще не сможет провести камеральнуюпроверку. Дело в том, что фирма заполняет строку 050 «Налоговая база» (мощностьдвигателя в лошадиных силах) и некоторые другие строки декларации на основаниитехнического паспорта машины и документа о ее госрегистрации. У налоговиковэтих документов нет.

Однако у них есть сведения о регистрации транспорта, полученныеиз ГИБДД, в которые они и будут смотреть.

Если данные декларации не совпадут с информацией, полученной из ГИБДД, тоинспектор направит фирме требование показать ему техпаспорт и документ о госрегистрации.

А вот если сведения с этих двух сторон не совпадут между собой, тогда налоговикибудут искать правды в ГИБДД. При этом в методичке не оговариваются возможныеварианты развития событий.

Тем не менее можно сделать вывод, что вина фирмыв таком случае совершенно исключается.

Объект налогообложения

С прямыми владельцами транспорта все понятно: являешься собственником машины– плати налог. Неясности могут возникнуть, например, по транспорту, передаваемомув лизинг. Владелец у него до окончания договора лизинга одно лицо, а пользователь– совсем другое. И транспортный налог в данном случае не всегда должен платитьфактический собственник транспорта.

Для прояснения ситуации налоговики дают ссылку на пункт 2 статьи 20 Законаот 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)». В нем сказано,что транспорт регистрируется по соглашению сторон на лизингодателя или лизингополучателя.

https://www.youtube.com/watch?v=r9gaXz1jcc4

Регистрация машины на лизингодателя проводится в общем порядке по месту егонахождения. И в таком случае он становится плательщиком налога.

А вот регистрациятранспорта на лизингополучателя имеет некоторые ограничения. В частности, ГИБДДделает на такое лицо временную регистрацию на срок действия договора лизинга.

И по такой временной регистрации лизингополучатель должен сам платить транспортныйналог.

Налоговики рассмотрели в методичке еще одну ситуацию. Лизингодатель можетпередать лизингополучателю транспорт, который уже зарегистрирован в ГИБДД наимя лизингодателя, и временно его зарегистрировать в ГИБДД по месту нахождениялизингополучателя. В таком случае, по мнению налоговиков, плательщиком налогаостанется лизингодатель.

Методические рекомендации обязывают инспекторов проверить и специальный коэффициент.

Его рассчитывают фирмы, которые в течение отчетного года приобретали и (или)продавали транспорт, то есть владели им меньше 12 месяцев.

Напомним, что коэффициентрассчитывается следующим образом: количество месяцев владения транспортнымсредством в отчетном году делится на количество месяцев всего отчетного года.

Газель – грузовик или нет?

Кроме того, инспекторы будут волноваться о том, правильные ли вы применяетеставки по транспортному налогу. И не решили ли вы, что небольшой грузовик –на самом деле машина легковая? Ведь водителю не нужна дополнительная категорияв правах для управления такой машиной.

Все спорные моменты налоговики собираются решать с помощью пункта 5 приложения6 к Конвенции о дорожном движении, ратифицированной Указом Президиума ВерховногоСовета СССР от 29 апреля 1974 г. № 5938-VIII. Однако остается загадкой, чемим сможет помочь указанный пункт.

Данное приложение полностью посвящено порядкуоформления водительских прав. Вероятно, они имели в виду таблицу к приложению6 указанной конвенции. В ней кратко описаны категории транспорта.

Так, например,к грузовым отнесены автомобили, предназначенные для перевозки грузов, разрешенныймаксимальный вес которых превышает 3500 кг.

Более убедительно выглядит предложение чиновников определять категорию транспортапо Положению о паспортах транспортных средств и шасси транспортных средств,утвержденному совместным приказом МВД, ГТК и Госстандарта от 30 июня 1997 г.№ 399/388/195.

В приложении 3 к этому документу приведена сравнительная таблицакатегорий транспортных средств. Она составлена по классификации Комитета повнутреннему транспорту Европейской экономической комиссии ООН и по классификацииКонвенции о дорожном движении.

Однако по тексту таблица почти полностью повторяеттрактовку, приведенную в вышеуказанном приложении 6 к конвенции.

А сколько это в лошадиных силах?

Другая головная боль налоговиков при проверке деклараций – это правильныйпересчет налоговой базы из метрических единиц мощности (кВт) в лошадиные силы.

Порядок пересчета приведен в пункте 19 Методических рекомендаций по применениюглавы 28 «Транспортный налог» Налогового кодекса. Они утверждены приказом МНСот 9 апреля 2003 г. № БГ-3-21/177. Так, для пересчета нужно воспользоватьсяпереводным коэффициентом: 1 кВт = 1,35962 л. с. Полученный результат округляетсядо двух знаков после запятой.

Пример

Водное транспортное средство (катер) имеет мощность двигателя 155,0 кВт. Мощностьдвигателя в лошадиных силах составит:

155 кВт х 1,35962 = 210,74 л. с.

Пересчитать киловатты в лошадиные силы, пожалуй, не самая сложная задача длябухгалтера. Главное – знать, что для определения налоговой базы основополагающуюроль играет техническая документация на машину.

Если же вдруг – а такое случается,вероятно, очень редко – в документах нет сведений о мощности двигателя ни вкиловаттах, ни в лошадиных силах, то расчеты «по аналогии» здесь будут неуместны.

По мнению налоговиков, в сложившейся ситуации обязательно нужно получить экспертноезаключение.

Бумаги прежде всего

В заключение следует отметить, что все данные по машине, которые вы укажетев декларации, налоговики должны сверить с информацией, поступившей к ним изГИБДД. Это и вид транспорта, и показатели мощности его двигателя, и идентификационныйномер, и регистрационный знак, а также и время, в течение которого вы пользуетесьавтомобилем.

При любых расхождениях вас попросят показать инспектору техпаспорт и регистрационныедокументы. Если вы уверены в своей внимательности, то ничего плохого такаяпросьба для вас не предвещает. Она будет значить либо то, что ошибся сам ревизор,либо то, что опечатались работники ГИБДД. А их ошибки – это не ваше дело.

Т.В. Амитова, эксперт АГ «РАДА»

Не приставайте к транспортникам с актом »

Юридические статьи »

Источник: https://www.lawmix.ru/articles/42156

Камеральная налоговая проверка налога на имущество организаций

Камеральная проверка по транспортному налогу — что и как проверяет инспектор? Об этом мы расскажем в данной статье.

Камеральная проверка: общие принципы проведения

Правила проведения камеральных налоговых проверок (КНП) четко прописаны в ст. 88 НК РФ. Общие принципы КНП таковы:

- Она проводится (п. 1 ст. 88 НК РФ):

- по месту нахождения налогового органа;

- на основе представленных налогоплательщиком декларации (расчета) и документов, а также документов, имеющихся у инспекции.

- Специального решения на проведение КНП инспектору не требуется, т.к. она осуществляется в рамках его обычных служебных обязанностей (п. 2 ст. 88 НК РФ). Проще говоря, «камералятся» все декларации, поступающие в ИФНС.

- Срок проведения проверки — 3 месяца со дня представления декларации. Однако инспектор может закончить ее и раньше — НК РФ этого не запрещает.

Сначала проверят соблюдение срока представления декларации и контрольные соотношения ее показателей. Кроме того, сведения из декларации контролеры сопоставят с информацией, имеющейся у них. В отдельных случаях у налогоплательщика могут истребовать необходимые для проверки документы (п. 7 ст. 88 НК РФ).

Если никаких несоответствий нет, скорее всего, на данном этапе проверка и завершится.

В этом случае никаких актов по ее итогам не составляют и налогоплательщика о результатах не извещают (кроме проверки на возмещение НДС) (письмо УФНС РФ по г. Москве от 21.05.2009 № 20-14/4/[email protected]).

м

Поэтому, если 3 месяца с момента представления декларации истекли, а никаких сигналов из ИФНС не было, считайте, что проверка прошла успешно.

Если в ходе проверки будут обнаружены ошибки, противоречия, нестыковка в данных налогоплательщика и инспекции, проверяющие запросят пояснения (п. 3 ст. 88 НК РФ).

Возможны также мероприятия налогового контроля (ст. 86, 90–97 НК РФ).

Если в итоге контролеры придут к выводу о совершении налогоплательщиком налогового правонарушения, они должны составить акт КНП, после рассмотрения которого будет вынесено решение. В случае несогласия решение можно обжаловать.

Особенности камеральной проверки по транспортному налогу

Как только декларация поступит к налоговикам, они начинают ее камеральную проверку. Обратите внимание, что декларация за 2017 год должна быть оформлена на обновленном бланке (приказ ФНС от 05.12.2016 № ММВ-7-21/[email protected]).

Итак, камеральная проверка по транспортному налогу начата. Что же сделает инспектор, получив от вас декларацию?

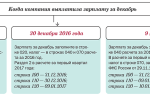

Прежде всего, он удостоверится в том, что декларация представлена своевременно. Напомним, что срок подачи «транспортной» декларации — не позднее 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 363.1 НК РФ).

Затем он проверит арифметику и контрольные соотношения. Кстати, проверить их перед сдачей декларации вы можете самостоятельно – возьмите их на официальном сайте ФНС.

Основной раздел для проверки — раздел 2 «Расчет суммы транспортного налога по каждому транспортному средству». Здесь проверяющего в первую очередь заинтересует строка 070 «Налоговая база».

Он сопоставит отраженное в ней значение с имеющимися у инспекции сведениями из ГИБДД.

Также проверяются и сопоставляются остальные показатели, влияющие на сумму налога, в частности количество полных месяцев использования ТС в отчетном году.

Если с данными ГИБДД расхождений нет, инспектор проконтролирует правильность использованной вами ставки и применения льгот, если они заявлены. Заметим, что проверяющие вправе запросить у вас документы, подтверждающие право на льготы (п. 6 ст. 88 НК РФ). Ну и в итоге инспектор проверит корректность расчета суммы налога.

Если сведения не стыкуются, у вас запросят ПТС и свидетельство о регистрации транспортного средства. В случае отсутствия расхождений между этими документами и декларацией выяснять причину нестыковки инспектор будет уже в ГИБДД.

В случае с дорогостоящим авто, налог по которому платится с учетом повышающего коэффициента, инспектор проверит возраст ТС, а также его наличие или отсутствие в соответствующем перечне Минпромторга.

Камеральные проверки по транспортному налогу проводятся только в отношении организаций. Налогоплательщики-физлица платят налог на основании уведомлений, получаемых от налоговых органов (п. 3 ст. 363 НК РФ), и никаких деклараций не представляют. Следовательно, «камералить» у них попросту нечего.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Камеральная налоговая проверка — сроки, порядок проведения

Камеральная проверка — один из способов осуществления налогового контроля, который обеспечивает проверку правильности составления налоговых отчетов. О том, как проводится данное мероприятие, рассказывается в нашей рубрике «Камеральная налоговая проверка».

Что такое камеральная проверка согласно Налоговому кодексу

Ст. 88 НК РФ освещает порядок проведения камеральной налоговой проверки. Предметом камеральной проверки служит обеспечение надлежащего исполнения налогоплательщиком обязанности по заполнению отчетности. Механизм камеральной проверки запускается с момента представления плательщиком налоговой декларации (подробности читайте здесь).

Срок проведения камеральной налоговой проверки составляет 3 месяца. Однако камеральная проверка может быть осуществлена и в более короткий промежуток времени. Об этом — наша статья «Решение по камеральной проверке может быть принято до истечения трехмесячного срока».

Кем и где проводится камеральная налоговая проверка

Камеральная проверка проводится сотрудниками ФНС в стенах инспекции.

В рамках камеральной проверки сотрудник ИФНС вправе:

- Запросить дополнительные документы. При этом налоговое законодательство разрешает истребовать при проведении камеральной проверки далеко не все. Так, например, п. 5 ст. 93 НК РФ установлено, что нельзя запрашивать повторно материалы, ранее представленные в ходе выездных или камеральных проверок. О том, какие еще документы налоговый орган потребовать не вправе, можно узнать из статьи «Может ли инспекция потребовать для КНП документы, подтверждающие льготную ставку?».

- Осуществить допрос свидетелей. Можно ли избежать дачи показаний, вам расскажет наша статья «Возможен ли допрос свидетеля в рамках камералки?».

- Провести осмотр помещений. При этом осмотру могут быть подвергнуты помещения не только проверяемого лица (подробности здесь).

- Осуществить прочие мероприятия, речь о которых идет в статье «Ст. 88 НК РФ (2015): вопросы и ответы».

Какими могут быть результаты проверки:

- При выявлении ошибок ФНС обязана в течение 10 дней по окончании проверки составить акт об этом в 2 экземплярах и направить его налогоплательщику. О том, как выглядит акт и в течение какого времени он направляется проверяемому лицу, вы узнаете из статьи «Акт камеральной налоговой проверки — образец».

Обратите внимание! Проверяемое лицо может обжаловать акт налоговиков в течение месяца после его получения. Правильно это сделать вам поможет наша статья.

- Если ошибки не обнаружены, налоговый орган не выдает плательщику никаких итоговых документов (за исключением проверки обоснованности возмещения по декларациям 3-НДФЛ и НДС), когда выносит то или иное решение. Подробнее о проведении камеральной проверки по НДС читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Камеральные проверки — это прерогатива только налоговых органов?

Проведение камеральной проверки осуществляется не только налоговыми органами, но и внебюджетными фондами, которые руководствуются ст. 34 ФЗ «О страховых взносах…» от 24.07.2009 № 212-ФЗ, а также таможенными службами в рамках Таможенного кодекса Таможенного союза.

В ходе камеральных проверок, проводимых таможней, таможенные органы также имеют право осуществлять запрос таможенных деклараций и прочих необходимых документов, получать доступ к объектам проверяемого лица, осуществлять прочие действия. О них рассказывается в статье «Порядок проведения камеральной таможенной проверки».

Камеральные проверки представляют собой действенный инструмент в руках контрольных органов, поскольку позволяют получить немало информации о ведении хоздеятельности проверяемым лицом. Разобраться в тонкостях данной процедуры, а также избежать сложностей при ее прохождении поможет наша рубрика «Камеральная налоговая проверка».

nalog-nalog.ru

Сроки камеральной проверки по налогу на прибыль за 9 месяцев

Нк рф статья 88

Специальная декларация, представленная в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» , и (или) прилагаемые к ней документы и (или) сведения, а также сведения, содержащиеся в указанной специальной декларации и (или) документах, не могут являться основой для проведения камеральной налоговой проверки.

Налог на прибыль

4012 Читайте о том, как учитывать расходы на визу и доработку дешевых активов. А также о том, какая должна быть первичка, чтобы подтвердить расходы по налогу на прибыль.

246 Об отмене налоговой тайны ФНС говорила уже давно.

Организации поступило требование от о ходе проведения камеральной налоговой проверки по налогу на прибыль за 2014 год, 2015 год и 9 месяцев 2017 года, с представлением документов

Требование направлено в рамках камеральной налоговой проверки за 9 месяцев 2017 года по налогу на прибыль (уточненные декларации не представлялись). В требовании со ссылкой на п. 3 ст.

88 НК РФ указано, что камеральной налоговой проверкой выявлены ошибки в налоговой декларации и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа.

Налог на имущество организаций

Ниже рассмотрим основные моменты, на которые важно обратить внимание при расчете и уплате.

на балансе есть движимое (оприходованное до 2013 года или не входящее в 1 и 2 амортизационные группы) и/или недвижимое имущество; данное имущество учитывается на счетах 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»; имеющееся имущество признается объектом налогообложения по основаниям, указанным в ст.

Штраф по результатам уточненной декларации

Источник: http://yurist-moscow.ru/kameralnaja-nalogovaja-proverka-nalo/

Выездная налоговая проверка по транспортному налогу

Выездная налоговая проверка – это форма налогового контроля, позволяющая проверить правильность уплаты налогов и сборов, а также исполнение налогоплательщиком иных обязанностей, возложенных на него законодательством о налогах и сборах.

Выездные налоговые проверки являются одной из самых эффективных форм контроля, в ходе нее проверяется своевременность и правильность исчисления всех налогов, в том числе и транспортного.

Данный налог является сравнительно новым для нашей страны, поэтому существует множество спорных вопросов и неясных моментов при исчислении этого налога. В связи с этим при проведении выездной налоговой проверки возникает множество проблем.

Именно поэтому, на мой взгляд, необходимо рассмотреть все сложные моменты при исчислении транспортного налога, рассмотреть процедуру проведения выездной налоговой проверки по данному налогу и выявить спорные моменты, возникающие между налоговым инспектором и налогоплательщиком на стадии проверки.

Целью данной курсовой работы является рассмотрение выездных налоговых проверок правильности исчисления и уплаты транспортного налога, а также проблемы, возникающие при ее проведении, и пути их решения.

Исходя из цели работы, были сформированы следующие задачи:

- Рассмотреть специфику транспортного налога;

- Рассмотреть методику проведения выездной налоговой проверки;

- Проанализировать эффективность проведения налоговых проверок в Республике Коми;

- Выявить проблемы при проведении выездной налоговой проверки правильности исчисления и уплаты транспортного налога и предложить пути их решения.

Объектом исследования данной курсовой работы является выездная налоговая проверка. Предметом — транспортный налог.

Методической основой данной курсовой работы стали такие методы осуществления анализа как горизонтальный и вертикальный анализ, сравнительный анализ, теоретический анализ и синтез, были изучены теоретические аспекты исчисления и взимания транспортного налога, а также теоретические аспекты проведения выездной налоговой проверки.

При написании курсовой работы были использованы следующие нормативные акты: Налоговый Кодекс, Гражданский Кодекс, Письма Минфина, также были использованы периодическая литература, такая как «Налоговый вестник», «Экономика и жизнь», «Аудиторские ведомости», «Финансовая газета», «Проверка в компании», также использовались следующие статистические материалы: отчет 2-НК, отчет 1-НМ.

При проведении выездных налоговых проверок должностные лица налоговых органов и сотрудники органов внутренних дел руководствуются Конституцией Российской Федерации, Налоговым кодексом, Законом Российской Федерации от 21.03.1991 N 943-1 «О налоговых органах Российской Федерации», Законом Российской Федерации «О милиции», иными нормативными правовыми актами Российской Федерации.

Сотрудники органов внутренних дел принимают участие в выездных налоговых проверках на основании мотивированного запроса налогового органа, подписанного руководителем (заместителем руководителя) налогового органа, в следующем порядке.

Мотивированный запрос налогового органа об участии сотрудников органов внутренних дел в выездной (повторной выездной) налоговой проверке может быть направлен в орган внутренних дел как перед началом налоговой проверки, так и в процессе ее проведения. Форма указанного запроса приведена в приложении к настоящей Инструкции.

Основаниями для направления указанного мотивированного запроса могут являться:

а) наличие у налогового органа данных, свидетельствующих о возможных нарушениях налогоплательщиками, плательщиками сборов, налоговыми агентами законодательства о налогах и сборах и необходимости проверки указанных данных с участием специалистов-ревизоров и (или) сотрудников оперативных подразделений;

б) назначение выездной (повторной выездной) налоговой проверки на основании материалов о нарушениях законодательства о налогах и сборах, направленных органом внутренних дел в налоговый орган, для принятия по ним решения в соответствии с пунктом 2 статьи 36 Налогового кодекса;

в) необходимость привлечения сотрудников органа внутренних дел в качестве специалистов для участия в проведении конкретных действий по осуществлению налогового контроля;

г) необходимость содействия должностным лицам налогового органа, проводящим проверку, в случаях воспрепятствования их законной деятельности, а также обеспечения мер безопасности в целях защиты жизни и здоровья указанных лиц при исполнении ими должностных обязанностей.

Не позднее пяти дней со дня поступления запроса налогового органа орган внутренних дел направляет налоговому органу информацию о сотрудниках, назначенных для участия в выездной налоговой проверке, или мотивированный отказ от участия в указанной проверке.

Основаниями для отказа по запросу налогового органа об участии органа внутренних дел в выездной налоговой проверке могут являться:

- отсутствие в запросе налогового органа фактов, свидетельствующих о возможных нарушениях организациями и физическими лицами законодательства о налогах и сборах;

- несоответствие изложенной в запросе налогового органа цели привлечения сотрудников органа внутренних дел для участия в проверке компетенции органов внутренних дел;

- отсутствие обоснования необходимости привлечения сотрудников органа внутренних дел в качестве специалистов и (или) для обеспечения мер безопасности в целях защиты жизни и здоровья проверяющих.

В случае если проверкой установлены факты нарушения законодательства о налогах и сборах, проверяющими должны быть приняты необходимые меры по сбору доказательств.

В установленном порядке производится снятие копий с документов и файлов, свидетельствующих о совершении нарушения законодательства о налогах и сборах, истребование недостающих документов, выемка документов и предметов, в том числе электронных носителей информации, проведение встречных проверок, допросы свидетелей и другие действия, предусмотренные Налоговым кодексом, Законом «О налоговых органах Российской Федерации», Законом Российской Федерации «О милиции» и иными нормативными правовыми актами Российской Федерации.

Непосредственно после прибытия на объект проверки проверяющие обязаны предъявить руководителю проверяемой организации, индивидуальному предпринимателю либо физическому лицу служебные удостоверения, а также решение (постановление) руководителя налогового органа о проведении выездной налоговой проверки. Факт предъявления решения удостоверяется подписью руководителя организации, индивидуального предпринимателя либо физического лица на экземпляре данного решения после слов «С решением а проведение выездной налоговой проверки ознакомлен» с указанием соответствующей даты.

м

В случае отказа руководителя организации, индивидуального предпринимателя либо физического лица от подписи на экземпляре решения о проведении проверки должностным лицом налогового органа конце указанного документа производится запись о том, что решение предъявлено указанным лицам и от подписи, удостоверяющей предъявление данного решения, эти лица отказались, заверенная подписью указанного должностного лица налогового органа.

При воспрепятствовании законной деятельности проверяющих сотрудники органа внутренних дел принимают меры по пресечению противоправных деяний в соответствии с действующим законодательством Российской Федерации.

Истребование необходимых для проверки документов производится в соответствии с пунктом 1 статьи 93 Налогового Кодекса. Требование подписывается руководителем проверяющей группы и вручается руководителю проверяемой организации, индивидуальному предпринимателю либо физическому лицу под расписку с указанием даты вручения данного требования. Копия требования остается у проверяющих.

При выявлении проверкой фактов неуплаты (неполной уплаты) сумм налогов (сборов), проверяющими производится исчисление сумм неуплаченных (не полностью уплаченных) налогов (сборов) и пени, а также формируются предложения о привлечении к налоговой, уголовной и административной ответственности.

В случаях направления материалов проверки в орган внутренних дел для решения вопроса о возбуждении уголовного дела по признакам преступлений, предусмотренных статьями 198, 199, 199.1, 199.2 Уголовного кодекса Российской Федерации, производятся расчеты сумм неуплаченных налогов (сборов) по их видам, налоговым периодам и финансовым годам (финансовый год соответствует календарному году).

Акт выездной налоговой проверки, проводимой налоговым органом с участием органа внутренних дел, должен быть подписан всеми участвовавшими в проверке должностными лицами налогового органа и сотрудниками органа внутренних дел, за исключением сотрудников органа внутренних дел, проводящих проверку, а также руководителем проверяемой организации, индивидуальным предпринимателем или физическим лицом.1

При наличии разногласий между проверяющими по содержанию акта окончательное решение по данному вопросу принимается руководителем проверяющей группы. По спорному вопросу указанные лица вправе изложить свое мнение в заключении, которое должно быть приобщено к материалам проверки, остающимся в налоговых органах и органах внутренних дел.

2

Установление транспортного налога с 1 января 2003 года было предусмотрено Федеральным законом от 24 июля 2002 г. N 110-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации». Данный закон дополнил часть вторую Налогового кодекса РФ главой 28 «Транспортный налог».

Понятие «транспортный налог» не является новым для законодательства Российской Федерации. Впервые транспортный налог был введен указом Президента РФ от 22.12.93 N 2270 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней». Налог взимался с предприятий, при этом объектом данного налога не были транспортные средства. 3

В подпункте «б» п.25 Указа было установлено, что транспортный налог взимается со всех предприятий и организаций, кроме бюджетных, в размере 1% от фонда оплаты труда.

Средства от взимания данного налога направлялись в бюджеты субъектов РФ для финансовой поддержки и развития пассажирского автомобильного транспорта, городского электротранспорта, пригородного пассажирского железнодорожного транспорта.

Транспортный налог взимался наряду с налогами, поступающими в дорожные фонды, до 15 ноября 1997 г. и был отменен в связи с приведением указов Президента РФ в соответствие с законодательством (Указ Президента РФ от 15.11.97 N 1233).

С введением транспортного налога из числа налогов, взимаемых на территории Российской Федерации, были исключены:

- налог на пользователей автодорог;

- налог с владельцев транспортных средств;

Источник: http://globuss24.ru/doc/vyezdnaa-nalogovaa-proverka-po-transportnomu-nalogu

Камеральная налоговая проверка транспортного налога

Если в ходе проверки в отчетности выявлены ошибки или противоречия, налоговая инспекция должна в течение 3 рабочих дней сообщить об этом налогоплательщику. Одновременно выдвигается требование о внесении исправлений в документы. Сделать это нужно в течение 5 рабочих дней.

Вышесказанное относится только к ошибкам, не повлекшим недоплату налогов. Если же это произошло, инспекторы в течение 10 дней с момента окончания проверки выносят постановление о привлечении налогоплательщика к ответственности. Еще десять дней отводится инспекции на то, чтобы направить налогоплательщику требование об уплате недоимки, пеней, штрафа и исправлении документов.

Акт налоговой проверки по итогам камеральной налоговой проверки выносится только в одном случае: при выявлении нарушений налогового законодательства. (Приложение)

Заключение

С 1 января 2003г. введен в действие транспортный налог, порядок исчисления и уплаты которого регулируется гл.28 НК РФ и законами субъектов РФ.

Транспортный налог — один из источников денежных средств, поступающих в территориальные дорожные фонды, который призван заменить платежи по двум налогам, отмененным с 1 января 2003г., — это налог на пользователей автомобильных дорог и налог с владельцев транспортных средств.

Для того чтобы рассчитать сумму транспортного налога, подлежащую уплате в бюджет, необходимо определить налоговую базу, налоговую ставку по данному транспортному средству, а затем умножить налоговую базу на налоговую ставку и на специальный коэффициент, который определяется как соотношение числа полных месяцев, в которых транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в отчетном (налоговом) периоде, причем месяц регистрации транспортного средства и месяц его снятия с учета считается полным.

Список использованной литературы

Налоговый кодекс РФ: Части первая и вторая. — М.: Издательство «Омега-Л», 2010. — 583 с.

Закон Московской области от 16.11.2002 №129/2002-ОЗ «О транспортном налоге в Московской области»;

Бодина Н.Н., Бондин И.А., Лаврина О.В. Учет налоговых расчетов в бухгалтерском деле. — М.: КолосС, 2007. — 208 с.

Годовой налоговый отчет — 2008. — М.: ООО «СТАТУС-КВО 97», 2008. — 568 с.

Мамрукова О.И. Налоги и налогообложение: учеб. Пособие / О.И. Мамрукова. — 8-е изд., перераб. — М.: Издательство «Омега-Л», 2010. — 310 с.: ил., табл.;

Игорь Наумов «Транспортный налог растворят в бензине // «Независимая Газета» — (экономика) от 23.07.2010г.;

Владимир Баршев «Автовладелец заплатит дважды: во сколько обойдется хозяевам машин введение нового акциза на бензин» // «Российская газета» — Федеральный выпуск № 5295 (216) от 24 сентября 2010 г.;

Юлия Васильева «Кто купил, тот и платит: Практику начисления транспортного налога пересмотрят» // «Российская Бизнес-газета» № 769 (36) от 28 сентября 2010 г.;

Источник: http://referat.yabotanik.ru/nalogi/kameralnaya-nalogovaya-proverka-transportnogo-naloga/261607/246551/page6.html

Транспортный налог: нарушения, которые чаще всего на 2017 год обнаруживает проверка

Как известно, налог на транспорт отчисляют в бюджет и физические лица, и предприятия. Первым проще: итоговая сумма платежа приходит к ним уже рассчитанной согласно уведомлению из ИФНС.

А вот юридические лица сами проводят все расчёты, в ходе которых не исключены различного рода ошибки. При этом нельзя отбрасывать и незаконные схемы оптимизации налогового бремени по транспорту.

Из нашего материала вы узнаете, каких нарушений по налогу на транспорт следует избегать.

Чем руководствоваться

Основные вопросы, связанные с налогом на транспорт, регулирует глава 28 Налогового кодекса РФ. Однако данный налог имеет региональный характер. Поэтому плательщикам – особенно организациям – следует внимательно отслеживать изменения, которые происходят в законе о транспортном налоге соответствующего субъекта РФ.

Напомним, что каждый регион России вправе определять для своей территории:

- ставку налога;

- порядок и сроки перечисления (для юридических лиц);

- налоговые послабления;

- основания применения льгот.

Также см. «Транспортный налог за 2017 год: сроки уплаты».

На что обратить внимание

В конце июля 2017 года ФНС России в рамках своей аналитической работы подытожила результаты проверок по налогу на транспорт с 2014 по 2016 годы включительно. Это выразилось в 4-х видах нарушений, которые плательщики транспортного налога допускают чаще всего.

Анализ этих составов показывает, что основная причина нарушений – ошибки в расчёте транспортного налога и авансовых платежей по нему.

Также см. «Правила, порядок и формулы расчета транспортного налога в 2017 году».

Если говорить о попытках сокрыть от налоговой транспортные средства, то это становится практически невыполнимой задачей. Налоговики очень активно сотрудничают с органами госавтоинспекции. А значит – оперативно получают всю необходимую информацию.

Самые распространённые нарушения по налогу на транспорт Норма Налогового кодекса РФ, которая нарушена В чём заключается нарушение П. 3 ст. 362 Неверное отражение декларации коэффициента, который определяется как отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, к числу календарных месяцев в налоговом (отчетном) периоде. Подробно об этом мы писали в материале «Коэффициент Кв в декларации юрлиц по транспортному налогу в 2017 году».

П. 2 ст. 362 Нарушение правил применения повышающего коэффициента в отношении дорогостоящих автомобилей. Подробно об этом мы писали в материале «Повышающий коэффициент транспортного налога в 2017 году».

П. 1 ст. 358 Ст. 359

Невключение в налоговую базу транспортных средств, зарегистрированных в органах ГИБДД, Гостехнадзора Ст. 361 Неверное применение ставок налога, установленных региональными законами соответственно в зависимости от: · мощности двигателя; · тяги реактивного двигателя; · валовой вместимости транспорта в расчете на одну лошадиную силу мощности двигателя т/с, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Также см. «Главные нарушения по налогу на имущество 2017 года по версии ФНС».

Источник: https://buhguru.com/transportnyj-nalog/narush-po-transport-nalog-2017.html