Налог на прибыль по безвозмездной передаче и получению имущества не от учредителей

Безвозмездность в общепринятом понимании представляет собой передачу имущества одним лицом другому лицу без оплаты, то есть бесплатно. Безвозмездное предоставление ценностей может быть временным и постоянным с переходом права собственности.

Из этой статьи читатели смогут узнать, как отражаются в целях налогообложения прибыли организаций операции по безвозмездной передаче и получению имущества от лиц, не являющихся учредителями.

Прежде всего отметим, что гражданско-правовые основы предоставления имущества в безвозмездное пользование установлены гл. 36 “Безвозмездное пользование” Гражданского кодекса Российской Федерации (далее – ГК РФ).

По договору безвозмездного пользования, иначе такой договор называют договором ссуды, одна сторона договора (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (ст. 689 ГК РФ).

Передать вещь в безвозмездное пользование имеет право собственник вещи, а также иные лица, наделенные таким правом законом или собственником, что определено п. 1 ст. 690 ГК РФ.

Обратите внимание, что коммерческая организация не вправе передавать имущество в безвозмездное пользование лицу, которое является ее учредителем, участником, руководителем, членом органов управления и контроля. Такое ограничение по передаче вещи в безвозмездное пользование установлено п. 2 той же ст. 690 ГК РФ.

Вещь должна быть предоставлена в безвозмездное пользование со всеми ее принадлежностями и относящимися к ней документами – техническим паспортом, инструкцией по использованию и другими документами – если иное не предусмотрено договором.

Поскольку темой нашей статьи является налогообложение прибыли по операциям безвозмездной передачи и получения имущества, рассматривать более подробно правовые основы договоров безвозмездного пользования мы не будем. В случае необходимости читатели смогут ознакомиться с ними самостоятельно.

Обратимся к Налоговому кодексу Российской Федерации (далее – НК РФ).

Напомним, что в соответствии с п. 2 ст.

248 НК РФ для целей налогообложения прибыли организаций имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

Налог на прибыль у организации, передающей имущество в безвозмездное пользование

Для признания в целях налогообложения прибыли организаций расходов должны быть соблюдены критерии, установленные ст. 252 НК РФ.

Согласно положениям данной статьи НК РФ в целях налогообложения прибыли принимаются все экономически оправданные и документально подтвержденные расходы налогоплательщика, которые понесены им в связи с осуществлением деятельности, направленной на извлечение дохода.

Расходы, не соответствующие указанным критериям, при определении налоговой базы по налогу на прибыль организаций не учитываются (п. 49 ст. 270 НК РФ).

Из Письма УФНС России по г. Москве от 15 января 2009 г.

N 19-12/001819 следует, что при безвозмездной передаче имущества, принадлежащего организации, не предполагается получение организацией каких-либо доходов, организация не получает экономической выгоды, в связи с чем у нее не возникает дохода, учитываемого для целей налогообложения прибыли. Таким образом, если организация при безвозмездной передаче имущества не получает дохода, то и расходы в целях налогообложения прибыли не могут быть признаны.

Согласно п. 16 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей.

На какие еще моменты следует обратить внимание при передаче имущества в безвозмездное пользование?

Если передаваемое безвозмездно имущество является амортизируемым и учитывается передающей стороной в составе объектов основных средств, необходимо учитывать следующие положения НК РФ.

В целях налогообложения прибыли согласно п. 3 ст. 256 НК РФ из состава амортизируемого имущества исключаются основные средства, переданные (полученные) по договорам в безвозмездное пользование.

В соответствии с п. 2 ст. 322 НК РФ по основным средствам, передаваемым налогоплательщиком в безвозмездное пользование, начиная с 1-го числа месяца, следующего за месяцем, в котором произошла указанная передача, начисление амортизации не производится.

При прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества налогоплательщику амортизация по ним начисляется при применении линейного метода начисления амортизации с 1-го числа месяца, следующего за месяцем, в котором произошел возврат объектов налогоплательщику (п. 7 ст. 259.1 НК РФ).

Если организация применяет нелинейный метод начисления амортизации, то при прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества, амортизация по таким объектам начисляется в таком же порядке, как при линейном методе (п. 9 ст. 259.2 НК РФ).

Несмотря на то что имущество, переданное (полученное) по договору безвозмездного пользования, исключается из состава амортизируемого имущества, капитальные вложения в предоставленные по договору безвозмездного пользования основные средства в форме неотделимых улучшений, произведенных ссудополучателем с согласия ссудодателя, признаются амортизируемым имуществом. Данная норма установлена ст. 256 НК РФ.

Капитальные вложения в объекты основных средств, полученные по договору безвозмездного пользования, стоимость которых ссудодатель возмещает ссудополучателю, в соответствии с п. 1 ст. 258 НК РФ, амортизируются ссудодателем в порядке, установленном гл. 25 НК РФ.

Особенности ведения налогового учета операций с амортизируемым имуществом установлены ст. 323 НК РФ. Этой статьей определено, что аналитический учет должен, в частности, содержать информацию:

– о дате передачи имущества в эксплуатацию;

– о дате исключения из состава амортизируемого имущества при передаче по договору безвозмездного пользования;

– о дате окончания договора безвозмездного пользования.

В Письме Минфина России от 25 марта 2010 г. N 03-03-06/1/174 рассмотрена следующая ситуация. Организация передает во временное пользование оборудование, причем передача осуществляется в рамках договора поставки товара, согласно условиям которого плата за аренду оборудования включена в стоимость поставляемого товара.

Цена товара при этом одинакова как для покупателей, использующих оборудование, принадлежащее организации, так и для покупателей, которым оборудование не передавалось.

Является ли такая передача безвозмездной и вправе ли организация учитывать для целей исчисления налога на прибыль амортизацию по передаваемому оборудованию?

Поскольку предоставляемое во временное пользование оборудование по договору поставки товара не увеличивает цену договора поставки, то, по мнению Минфина, изложенному в рассматриваемом Письме, предоставление во временное пользование оборудования является безвозмездным в связи с тем, что такое предоставление не вызывает у получателя встречных имущественных обязанностей.

Также в Письме сказано, что из состава амортизируемого имущества исключаются основные средства, переданные (полученные) по договорам в безвозмездное пользование, таким образом, предоставленное налогоплательщиком во временное пользование по договору поставки оборудование, которое не вызывает у получателя встречных имущественных обязанностей, не является в целях налогообложения прибыли амортизируемым имуществом.

Налог на прибыль у организации, получившей имущество в безвозмездное пользование

К доходам в целях налогообложения прибыли организаций согласно п. 1 ст. 248 НК РФ относятся доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы.

Имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности по передаче имущества (имущественных прав) передающему лицу (выполнению для него работ, оказанию услуг), о чем мы уже говорили в статье.

Пунктом 8 ст. 250 НК РФ предусмотрено, что доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав (включая право пользования имуществом), за исключением случаев, указанных в ст.

251 НК РФ, признаются внереализационными доходами налогоплательщика и, следовательно, учитываются при формировании налоговой базы по налогу на прибыль организаций согласно положениям ст. ст. 247 и 248 НК РФ.

Минфин России в Письме от 1 октября 2012 г. N 03-03-06/4/100 обратил внимание налогоплательщиков на то, что для целей налогообложения прибыли получение имущества в безвозмездное пользование следует рассматривать как безвозмездное получение имущественного права.

При получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений ст. 105.3 НК РФ, но не ниже определяемой в соответствии с гл.

25 НК РФ остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу (выполненным работам, оказанным услугам).

Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества (работ, услуг) документально или путем проведения независимой оценки.

Налогоплательщик, получающий по договору в безвозмездное пользование имущество, включает в состав внереализационных доходов доход в виде безвозмездно полученного права пользования имуществом, определяемый исходя из рыночных цен на аренду идентичного имущества.

Статьей 695 ГК РФ на ссудополучателя возложены обязанности по поддержанию вещи, полученной в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, а также несение всех расходов на ее содержание, если иное не предусмотрено договором безвозмездного пользования.

Принимающая сторона в случае осуществления деятельности, направленной на получение доходов, в связи с использованием имущества, полученного безвозмездно, учитывает для целей налогообложения прибыли расходы, связанные с использованием и содержанием такого имущества, при условии соответствия таких расходов критериям, установленным ст. 252 НК РФ. Такое мнение высказано в Письме Минфина России от 24 июля 2008 г. N 03-03-06/2/91.

В предыдущем разделе статьи мы отметили, что согласно п. 3 ст. 256 НК РФ из состава амортизируемого имущества исключаются основные средства, переданные (полученные) по договорам безвозмездного пользования. Амортизацию по такому имуществу не начисляет ни ссудодатель, ни ссудополучатель.

Но также было отмечено, что признаются амортизируемым имуществом капитальные вложения в предоставленные по договору безвозмездного пользования основные средства в форме неотделимых улучшений, произведенных ссудополучателем с согласия ссудодателя.

Ссудодатель может компенсировать расходы, произведенные пользователем имущества, а может и не делать этого.

Так вот, капитальные вложения, стоимость которых не возмещается ссудодателем, амортизируются ссудополучателем в течение срока действия договора безвозмездного пользования, определяемого для полученных объектов основных средств в соответствии с Классификацией основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства Российской Федерации от 1 января 2002 г. N 1.

Налог на прибыль при безвозмездной передаче (получении) имущества с переходом права собственности

Выше мы рассмотрели вопросы, касающиеся передачи и получения имущества по договору безвозмездного пользования, когда право собственности на имущество от передающей стороны к стороне, получающей имущество в пользование, не переходит.

Но в некоторых случаях при безвозмездной передаче (получении) имущества происходит переход права собственности на него. Одним из таких случаев является дарение имущества. Напомним, что по договору дарения в соответствии со ст. 572 ГК РФ одна сторона (даритель) безвозмездно передает другой стороне (одаряемому) вещь в собственность.

Если дарителем является юридическое лицо и стоимость дара превышает 3000 руб., договор дарения движимого имущества должен быть совершен в письменной форме, что установлено п. 2 ст. 574 ГК РФ. Обратите внимание, что в отношениях между коммерческими организациями не допускается дарение, за исключением обычных подарков, стоимость которых не превышает 3000 руб.

(пп. 4 п. 1 ст. 575 ГК РФ).

В целях налогообложения прибыли стоимость безвозмездно переданного имущества и расходы, связанные с такой передачей, не учитываются при определении налоговой базы по налогу на прибыль на основании п. 16 ст. 270 НК РФ.

Например, не учитываются в целях налогообложения прибыли расходы на приобретение подарочных сертификатов, которые передаются клиентам в качестве подарков. Как отмечено в Письме Минфина России от 4 апреля 2011 г.

N 03-03-06/1/207, при приобретении подарочного сертификата организация приобретает не товар, а обязательство продавца предоставить выбранный владельцем сертификата товар (работы, услуги) на определенную сумму.

Денежные средства, уплаченные организацией – покупателем сертификатов компании – агенту продавцов товаров (работ, услуг), фактически являются авансами, уплаченными за товары (работы, услуги).

Расходы, связанные с приобретением и передачей подарочных сертификатов, не учитываются в целях налогообложения прибыли, поскольку имущественные права, удостоверенные этими сертификатами, передаются участникам долевого строительства безвозмездно.

Доходы организации в виде безвозмездно полученного имущества признаются в соответствии с п. 8 ст. 250 НК РФ внереализационными доходами. Оценка доходов производится в порядке, аналогичном порядку, рассмотренному в предыдущем разделе этой статьи.

Для внереализационных доходов при методе начисления датой получения дохода в виде безвозмездно полученного имущества согласно пп. 1 п. 4 ст. 271 НК РФ признается дата подписания сторонами акта приемки-передачи имущества (приемки-сдачи работ, услуг). Иными словами, в целях налогообложения прибыли внереализационный доход признается единовременно.

No votes yet.

Please wait…

Источник: https://narodirossii.ru/?p=4285

Имущество получено в безвозмездное пользование: налоговые последствия

05.10.2010

Информационное сообщение

Имущество получено в безвозмездное пользование: налоговые последствия

Нередко организации, не имея достаточных средств для покупки необходимого имущества, берут его во временное пользование. Например, это может быть персональный компьютер или личный автомобиль сотрудника. Но бывает и так, что в безвозмездное пользование предоставляются здания, помещения или оборудование. Разобраться c нюансами исчисления налога на прибыль в подобной ситуации поможет статья

Для осуществления предпринимательской деятельности требуются различные основные средства. Но организации не обязательно приобретать их в собственность. Она может взять это имущество в аренду или в безвозмездное пользование.

Передачу имущества в безвозмездное пользование многие иногда путают c безвозмездной передачей имущества. Однако разница между этими операциями принципиальная — при безвозмездной передаче имущества право собственности на него переходит от передающей стороны к получающей.

А собственник имущества, переданного в безвозмездное пользование, не меняется — это ссудодатель (передающая сторона).

Правовое регулирование

В соответствии c пунктом 1 статьи 689 Гражданского кодекса по договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, c учетом нормального износа или в состоянии, обусловленном договором.

Таким образом, договор безвозмездного пользования по сути близок к договору аренды. Поэтому к подобным договорам применяются отдельные правила, установленные для арендных отношений. Основное отличие договора ссуды от договора аренды — его безвозмездность, ведь договор аренды предусматривает предоставление вещи во временное пользование и владение за плату.

Как правило, между собственником или иными лицами, управомоченными на то законом или собственником (далее — ссудодатели), и ссудополучателями возникают вопросы, связанные c содержанием указанного имущества, его эксплуатацией, ремонтом и др.

Эти вопросы регулируются нормами статьи 695 ГК РФ.

В ней определено, что ссудополучатель обязан поддерживать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, и осуществлять все расходы на ее содержание, если иное не предусмотрено договором.

Кроме того, ссудополучатель несет риск случайной гибели или случайного повреждения полученной в безвозмездное пользование вещи, если она погибла или была испорчена в связи c тем, что ссудополучатель использовал ее не в соответствии c договором или назначением вещи либо передал ее третьему лицу без согласия ссудодателя (ст. 696 ГК РФ).

При безвозмездном использовании имущества нужно признать доход

Чем обернется безвозмездное пользование имуществом. При получении имущества по договору ссуды у организации появляется право бесплатно пользоваться данным имуществом. В пункте 8 статьи 250 Налогового кодекса указано следующее.

При безвозмездном получении имущества (работ, услуг) или имущественных прав (включая право пользования имуществом), за исключением случаев, указанных в статье 251 НК РФ, у организации-получателя возникает внереализационный доход, который необходимо учитывать при формировании налоговой базы по налогу на прибыль согласно статьям 247 и 248 НК РФ.

Источник: https://taxpravo.ru/novosti/statya-117542-imuwestvo_polucheno_v

Налог на прибыль при безвозмездной передаче имущества

При безвозмездной (неоплачиваемой) передаче (предоставлении) имущества (собственности) особенности начисления налога на прибыль документально зафиксированы и представлены в Гражданском и Налоговом Кодексах.

Что такое безвозмездная передача имущества?

Под неоплачиваемым предоставлением собственности понимается правопередача вещей, финансовых средств, услуг или интеллектуальной собственности одним человеком другому с отсутствием платежа во временное либо постоянное (дарение) пользование, оформленное соответствующим соглашением.

Временное пользование и дарение различаются:

- собственником имущества. Дарение подразумевает, что получатель становится собственником имущества, тогда как при неоплачиваемой передаче собственником остается передающая сторона;

- временным либо постоянным характером владения собственностью. Дарение не предполагает возврата объекта соглашения. Временное пользование рассчитано на возврат полученного ранее имущества. В момент возвращения состояние имущества определяется соглашением либо по умолчанию учитывается уровень естественного износа.

Участниками соглашения перехода права собственности могут являться:

- коммерческое образование;

- некоммерческое образование;

- физический субъект;

- юридический субъект, являющийся владельцем вещи дарения.

Представлять имущество в бесплатное пользование имеет право:

- владелец вещи4

- другие лица, которые имеют данное право, предоставленное им законом или владельцем.

Полезно знать! Коммерческое объединение не имеет права представлять собственность в неоплачиваемое пользование человеку, если последний является ее учредителем, дольщиком, руководителем, а также входит в органы правления и проверки.

К предметам дарения могут относиться:

- изделия, принадлежащие владельцу;

- имущественное право владельца;

- имущественное право владельца по отношению к третьему лицу либо безвозмездный отказ от определенного требования;

- избавление от исполнения имущественной обязанности (прощение долгового обязательства);

- освобождение от долгового обязательства перед другим лицом.

Отметим! При передаче имущества необходимо приложить все аксессуары, составляющие, а также документы – технический паспорт, инструкцию по его использованию и т.д.

Налог на прибыль у организации, передающей имущество в безвозмездное пользование

Поскольку участник, передающий собственность в неоплачиваемое пользование, не имеет доходов, начисление налога на прибыль не осуществляется.

Соответственно, к затратам, не учитывающимся при налогообложении в отношении ссудодателя, относятся:

- суммарная стоимость бесплатно переданного имущества;

- затраты по его содержанию.

Особенности ведения налогового учета

Для проведения налогового учета необходимо сначала провести оценку неоплаченной полученной собственности, которая производится на дату его получения и соответствует его рыночной стоимости.

Данную оценку может производить:

- независимый оценщик, который имеет необходимую лицензию;

- сам налогоплательщик.

Полезно знать! В случае, если оценку производит налогоплательщик, ему необходимо доказать обоснованность подсчета ценности вещи посредством документов, показывающих представленные расценки.

Налогоплательщик может использовать следующие источники сведений о ценах на рынке:

- биржевые расценки;

- национальные статистические учреждения;

- учреждения, которые регулируют ценообразование;

- средства массовой информации.

К собственности, передаваемой в бесплатное пользование, относятся:

материально-производственные резервы:

- сырье и материалы, использующиеся в процессе производства продукции;

- вещи, рассчитанные на продажу;

- материалы и фонды, использующиеся для проведения координации управления;

- основные фонды;

- нематериальные фонды;

предметы интеллектуальной собственности (прерогативное право патентообладателя, авторское право, имущественное право, право собственника):

- изобретение, производственная модель;

- утилиты для компьютеров, базы данных;

- топологии совокупных микросхем;

- товарный знак и знак сервиса, название места производства товаров;

- селекционные достижения;

денежные вклады:

- национальные, муниципальные и другие ценные бумаги;

- инвестиции в уставные капиталы иных учреждений;

- займы, депонентские инвестиции в кредитных учреждениях, дебиторский пассив, приобретенный посредством послабления права требования и др.

Налог на прибыль у организации, получившей имущество в безвозмездное пользование

Имущество (вещь, трудовые отношения, сервис) либо права собственника, приобретенные безвозмездно, рассматриваются как внереализационные доходы налогоплательщика.

Однако переданная собственность не признается внереализационным доходом, если она приобретена у:

- предоставляющего учреждения, вложение (часть доли) которого равно 50% и более уставного капитала приобретающего участника, и наоборот;

- физического лица, вложение (часть доли) которого равно 50% и более уставного капитала приобретающего участника;

- учредителей организации для повышения чистых активов, таких как образование прибавочного капитала и/или фондов.

Отметим! Если соглашение возлагает расходы по содержанию собственности на ссудодателя, они выключаются из затрат ссудополучателя, соответственно, налогоплательщик сокращает полученные доходы на совокупность имеющихся затрат.

Налог на прибыль при безвозмездной передаче (получении) имущества с переходом права собственности

Осуществляя правопередачу или приобретение имущества с получением права собственности, при подсчете суммы налога на прибыль необходимо помнить, что в данном случае возникает внереализационный доход. Возникающий внереализационный доход определяется на число правопередачи имущества.

Сумма налога может включать в себя:

- имущественный налог;

- транспортный налог;

- сумму амортизации.

Полезно знать! Вышеперечисленные суммы начисляются тогда, когда предмет соглашения становятся предметом налогообложения и оплачиваются собственником (приобретающим участником).

Начисляя налог на прибыль при безвозмездной передаче имущества, следует принимать во внимание:

- тип соглашения безвозмездной передачи собственности;

- ответственность сторон;

- особенности начисления данного налога соответственно предмету налогообложения.

Безвозмездная передача имущества — налог на прибыль Ссылка на основную публикацию

Источник: https://pravonaslednik.ru/nasledodatelyu/darenie/bezvozmezdnaya-peredacha-imushhestva-nalog-na-pribyl.html

Безвозмездное пользование имуществом: нужно ли платить налог на прибыль?

На практике довольно часто возникают ситуации, связанные с безвозмездным пользованием имуществом. Например, организация получает от своего сотрудника в безвозмездное пользование его личный автомобиль. При налогообложении таких операций бухгалтеры нередко допускают ошибки. Надеемся, что предлагаемая статья поможет их избежать.

Правовое регулирование безвозмездного пользования имуществом

Договорам безвозмездного пользования посвящена глава 36 «Безвозмездное пользование» Гражданского кодекса РФ. Согласно п. 1 ст.

689 ГК РФ по договору безвозмездного пользования, или договору ссуды, одна сторона (ссудодатель) передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю).

Последний обязуется вернуть вещь в том состоянии, в каком он ее получил, с учетом нормального износа или в состоянии, обусловленном договором.

Договор безвозмездного пользования по своей сути близок к договору аренды. Поэтому к договорам ссуды применяются отдельные правила, установленные для договоров аренды. Основное отличие договора ссуды от договора аренды — его безвозмездность. Договор аренды предусматривает предоставление вещи во временное пользование и владение за плату.

Передачу имущества в безвозмездное пользование бухгалтеры иногда путают с безвозмездной передачей имущества. А ведь разница между этими операциями принципиальная. При безвозмездной передаче имущества право собственности на него переходит от передающей стороны к получающей. Право собственности на имущество, переданное в безвозмездное пользование, остается у стороны передающей (ссудодателя).1

Безвозмездный характер договора ссуды свидетельствует о том, что организация не будет нести расходы по аренде или иным платежам за имущество, получаемое в пользование.

Налогообложение

При получении имущества в безвозмездное пользование организация приобретает имущественное право — право пользования чужим имуществом. Безвозмездно полученные имущественные права в соответствии с п. 8 ст. 250 НК РФ включаются во внереализационные доходы. Такие разъяснения неоднократно давали специалисты МНС России.

Оценить безвозмездно полученное имущественное право для его включения во внереализационные доходы должна сама организация. Она обязана сделать это по правилам ст. 40 НК РФ, основываясь на рыночной стоимости аренды такого имущества. Причем нужно быть готовым документально подтвердить правильность выбранных цен. Доказательством могут служить, например:

- информация о рыночных ценах, опубликованная в средствах массовой информации;

- данные государственных органов по статистике и органов, регулирующих ценообразование;

- заключение независимого оценщика2.

Если организация воспользуется услугами оценщика, разногласий с налоговой инспекцией, скорее всего, не возникнет. Ведь для суда решение оценщика неоспоримо, за исключением случаев, когда достоверность оценки вызывает у судей сомнения. Это следует из Федерального закона от 29.07.98 № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

Поскольку право собственности на имущество к ссудополучателю не переходит, амортизацию на него он не начисляет. Это подтверждается п. 3 ст. 256 НК РФ, который гласит, что из состава амортизируемого имущества исключаются основные средства, переданные или полученные в безвозмездное пользование.

Ссудополучатель обязан поддерживать имущество, полученное в безвозмездное пользование, в исправном состоянии (включая проведение текущего и капитального ремонта) и нести все расходы по его содержанию. Это правило применимо, если договором безвозмездного пользования не предусмотрено иное (ст. 695 ГК РФ).

Учитывая сказанное, можно сделать следующий вывод. Если договором не установлено, что затраты на содержание имущества возлагаются на ссудодателя, они включаются в состав прочих расходов ссудополучателя, связанных с производством и реализацией (пп. 2 п.

1, пп. 4 п. 2 ст. 253 НК РФ). Разумеется, для этого расходы должны быть документально подтверждены, экономически обоснованы, а полученное имущество использоваться в деятельности, направленной на извлечение дохода. Этого требует п. 1 ст. 252 Кодекса.

Расходы по ремонту основных средств учитываются при расчете налоговой базы по налогу на прибыль в порядке, предусмотренном ст. 260 НК РФ.

Согласно данной статье расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы.

Они учитываются для целей налогообложения в том периоде, в котором были осуществлены, в размере фактических затрат (если организация не создает резерв на ремонт основных средств).

Бухгалтерский учет

Объект основных средств, полученный по договору безвозмездного пользования, учитывается ссудополучателем на забалансовом счете 001 «Арендованные основные средства».

Имущество отражается в учете по стоимости, согласованной сторонами в договоре ссуды. Документом, подтверждающим получение имущества, служит акт приемки-передачи основных средств (форма ОС-1).

В нем указывается наименование предоставляемого имущества и его стоимость, согласованная сторонами.

Расходы по содержанию имущества являются расходами по обычным видам деятельности. Это следует из пунктов 5, 7 и 16 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99). Документ утвержден приказом Минфина России от 06.05.99 № 33н.

Пример

В марте 2003 года организация получила в безвозмездное пользование помещение под офис, принадлежащее одному из ее работников. В договоре ссуды помещение оценено в 1 500 000 руб. Расходы по его содержанию возложены на организацию. В том же месяце она отремонтировала помещение, затратив на это 60 000 руб. (в том числе НДС — 10 000 руб.).

По данным специализированного издания, посвященного рынку недвижимости, аренда аналогичного помещения обходится в 100 000 руб. в месяц (без НДС).

В марте 2003 года организация должна отразить в налоговом учете в составе прочих расходов затраты на ремонт — 50 000 руб. (60 000 руб. — 10 000 руб.). Кроме того, ежемесячно, начиная с марта и вплоть до окончания срока действия договора ссуды, она должна включать во внереализационные доходы стоимость безвозмездно полученного права пользования помещением — 100 000 руб.

В бухгалтерском учете осуществленные операции организация отразит следующим образом:

Дебет 001

— 1 500 000 руб. — получено в безвозмездное пользование помещение;

Дебет 26 (44) Кредит 60

— 50 000 руб. (60 000 руб. — 10 000 руб.) — отражены расходы, связанные с ремонтом помещения;

Дебет 19 Кредит 60

— 10 000 руб. — отражен НДС по расходам на ремонт;

Дебет 60 Кредит 51

— 60 000 руб. — оплачены расходы на ремонт;

Дебет 68 Кредит 19

— 10 000 руб. — НДС по расходам на ремонт принят к вычету.

1: Передачу имущества в безвозмездное пользование иногда путают с безвозмездной передачей имущества, хотя разница между этими операциями принципиальная.

2: Получив имущество в безвозмездное пользование, организация должна отразить внереализационный доход в размере рыночной стоимости аренды такого имущества.

Источник: https://www.RNK.ru/article/72453-bezvozmezdnoe-polzovanie-imushchestvom-nujno-li-platit-nalog-na-pribyl

Налог на прибыль на безвозмездно полученное имущество 2018 — доход, исчисление

Определение безвозмездно полученного имущества можно найти в Гражданском кодексе РФ. В большинстве случаев передача имущества не имеющая коммерческой подоплеки рассматривается как дарение. Помимо этого, сторона, передающая имущество, имеет право полностью освободить лицо, имущество получающие, от различных обязательств перед ним либо иными лицами.

Кроме различных вещей объектом дарение может быть и право на имущество. В соответствии с Налоговым кодексом РФ, имущество либо права на него, считаются безвозмездно полученными, если у лица, которому оно было передано, не имеется различных обязательств перед передающей стороной. В этот список также могут входить и различные работы и услуги.

Однако действующим законодательством введён ряд ограничений на совершение акта безвозмездной передачи имущества.

К примеру, введён запрет на дарение между организациями, осуществляющими коммерческую деятельность. Однако разрешаются подарки, размерами не превышающие 5 МРОТ. В налоговом кодексе запретов по этому поводу намного меньше. Размер суммы начисления налогов во многом зависит от обстоятельств.

Закон

Законодательно возможность безвозмездной передачи имущества закреплена в налоговом и гражданском кодексах РФ. Они же регулируют различные тонкости по данному вопросу.

Вопрос уплаты налога на имущество регулируется главой 32 НК РФ.

Налог на прибыль на безвозмездно полученное имущество

Подробный перечень доходов, с которых взимается налог, приведен в ст. 346 НК РФ. Всю прибыль можно условно разделить на:

- доходы, получаемые гражданином путем реализации различных товаров и услуг;

- доходы, получаемые иными способами.

К последнему пункту относится также и имущество и права на него, полученные на безвозмездной основе. Исключения из этого правила приведены в ст. 251 НК РФ.

Согласно действующему законодательству, доход от подобных операций будет облагаться налогом, если имущество получено:

- от различных организаций, при условии состава складочного вклада получателя более 50% из вклада передающей стороны;

- от физического лица на тех же условиях.

Полученное имущество не будет облагаться налогом на доходы, если в течение установленного законом срока она не передается третьим лицам.

Если гражданин получил имущества на безвозмездной основе, однако одно не относится к амортизируемому, он обязан произвести оценку доходов, связанных с ним исходя из-за ценовых показателей рынка.

Оценка не может быть ниже средств, понесенных на приобретение.

Ценовые показатели при безвозмездном получении имущества подтверждаются документально или при независимой оценке. При передаче объекта или прав на него, осуществляющейся на безвозмездной основе, считается, что было осуществлено дарение.

Передача не будет считаться безвозмездной, если гражданин обязан вернуть полученную ранее вещь. Нередки случаи, когда передача имущества осуществляется на оговоренный срок, при этом необходимо заключить договор безвозмездного пользования. В этом случае доход также облагается налогом.

Нередки случаи, когда гражданин или фирма получает беспроцентный заем. При этом как такового с дохода не возникает. Соответственно, нет необходимости уплачивать налог.

Это подтверждается многочисленными заявлениями налоговых инспекторов, а также законодательными актами.

Однако, в некоторых случаях, по мнению специалистов, налогоплательщик имеет определенную материальную выгоду. В этом случае беспроцентный заем относят к безвозмездной услуге. Считается, гражданин получает доход. Он представляет собой выгоду от экономии на внесении процентов.

Этот вопрос до сих пор является спорным. С одной стороны беспроцентный заем никак не можно считать безвозмездный услугой. С другой стороны гражданин всё же получает определенную материальную выгоду.

Все тонкости беспроцентного займа регулируются 42 гл. ГК РФ.

В соответствии с ней, беспроцентный заем представляет собой передачу во владение заемщику денег или иных вещей с обязательством последнего вернуть имущество в указанный срок. При этом его количество должно быть равно полученному.

Физических лиц

Физические лица уплачивают разновидность отчисления в бюджет при условии, превышения размера вклада передающей стороны установленных законом норм.

Организаций

Когда фирма только начинает свою деятельность, она часто нуждается в финансовой помощи со стороны своих учредителей. Последние в свою очередь, часто вынуждены оказывать поддержку дочерней организации в виде предоставления различных взносов и займов.

Нередки случаи, когда совершается акт безвозмездной передачи имущества в собственность. Однако при совершении подобных актов следует внимательно рассматривать суть сделки, ведь в некоторых случаях налогоплательщики будут обязаны перечислить налог на имущество безвозмездно полученного имущества.

Согласно ст. 248 НК РФ к налогам на доходы относятся денежные средства, полученные организацией путем реализации товаров и услуг, а также полученные иным путем доходы.

Имущество или права на него мне попадают под акт дарения, при условии получения этих активов с возникновением обязанностей у получателя перед передающим лицом. Имущество, полученное на безвозмездной основе, относится налоговым законодательством к внереализационным доходам.

Сумма

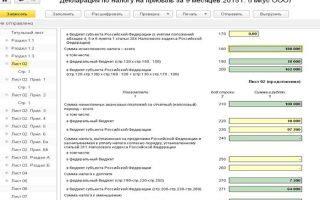

Расходы по налогу на прибыль зависит от налоговой ставки, которая в большинстве случаев составляет 20%, а также вида имущества, участвовавшего в сделке.

В некоторых регионах, а также городах федерального значения могут действовать свои ставки по налогу.

В большинстве случаев 18% от уплаты налога перечисляются в региональный бюджет, а 2% в федеральный.

Подробную информацию о действующих на территории субъекта РФ ставке по налогу можно уточнить на сайте ФНС.

Порядок и сроки уплаты

Власти субъектов РФ зачастую принимают различные законы, которые несколько корректируют порядок и сроки сбора налога.

Непосредственно уплата налога гражданином осуществляется в отделении банка или с помощью электронных ресурсов.

Законодательство периодически претерпевает изменения, поэтому при расчете суммы налога, а также при его уплате гражданин должен быть в курсе последних изменений. Для этого необходимо уточнять информацию на сайте налоговой службы или иных государственных порталов, а также лично обратившись в налоговую инспекцию.

В ряде случаев закон частично или полностью освобождает человека от обязанности уплачивать данный взнос. Эти случаи подробно описаны в Налоговом и Гражданском кодексе РФ.

На видео о налоге на имущество

Источник: https://realtyurist.ru/nalog-na-imushhestvo/bezvozmezdno-poluchennoe-imushhestvo-nalog-na-pribyl/

Безвозмездное пользование имуществом

Многие организации, не имея возможности приобрести в собственность то или иное имущество, вынуждены арендовать его у третьих лиц. Договором аренды предусмотрена арендная плата, включаемая в расходы.

Но нередко собственник имущества предоставляет его в пользование безвозмездно, то есть принимающая сторона не несет расходы по аренде.

Как правило, такие сделки заключаются в рамках холдинга или между «дружественными» организациями.

Оформление договора

Безвозмездным договором по гражданскому законодательству признается договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления (п. 2 ст. 423 ГК РФ).

Отношения по договору безвозмездного пользования регулируются отдельной гл. 36 ГК РФ.

По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (п. 1 ст. 689 ГК РФ). Таким образом, при получении имущества по договору ссуды у получателя появляется право бесплатно пользоваться данным имуществом.

Право безвозмездной передачи вещи (имущества) принадлежит ее собственнику или лицам, уполномоченным на то законом или собственником (п. 1 ст. 690 ГК РФ).

Передаваемые по договору вещи (имущество) должны находиться в состоянии, соответствующем условиям договора и их назначению (ст. 691 ГК РФ).

Ссудополучатель обязан поддерживать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, и нести все расходы на ее содержание, если иное не предусмотрено договором (ст. 695 ГК РФ).

Гражданское законодательство не предъявляет специальных требований к содержанию договора безвозмездного пользования. Поэтому при заключении таких договоров следует руководствоваться положениями гл. 9 «Сделки» ГК РФ.

Данный договор должен заключаться в простой письменной форме, то есть посредством составления письменного документа (договора), подписываемого ссудодателем и ссудополучателем (ст. 161 ГК РФ). Государственной регистрации или нотариального удостоверения договоров безвозмездного пользования не требуется.

Достаточно оформить два одинаковых экземпляра для каждой из сторон (ссудополучателя и ссудодателя). Чтобы избежать возможных недоразумений или незаконных действий одной из сторон договора, сторонам следует визировать каждый лист документа.

В договоре необходимо в обязательном порядке четко обозначить характеристики передаваемых вещей (имущества), прописать права и обязанности сторон, меры ответственности, права передачи и возврата имущества и т.п.

Договор безвозмездного пользования, как видим, — самостоятельный вид договора. В то же время согласно п. 2 ст. 689 ГК РФ к договору ссуды применяются отдельные правила, предусмотренные для договора аренды, а именно нормы ст. 607, п. 1 и абз. 1 п. 2 ст. 610, п. п. 1 и 3 ст. 615, п. 2 ст. 621, п. п. 1 и 3 ст. 623.

Исходя из этого объектом договора могут быть земельные участки и другие обособленные природные объекты, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования (непотребляемые вещи) (ст. 607 ГК РФ).

Договор ссуды заключается на срок, им определенный, а если срок не определен, договор считается заключенным на неопределенный срок (п. 1, абз. 1 п. 2 ст. 610 ГК РФ).

Ссудополучатель обязан пользоваться переданным имуществом в соответствии с условиями договора ссуды, а если такие условия в договоре не определены — в соответствии с назначением имущества. При использовании имущества не в соответствии с условиями договора или его назначением ссудодатель имеет право потребовать расторжения договора и возмещения убытков (п. п. 1 и 3 ст. 615 ГК РФ).

Произведенные ссудополучателем отделимые улучшения имущества, полученного в безвозмездное пользование, являются его собственностью, если иное не предусмотрено договором (п. 1 ст. 623 ГК РФ).

Стоимость неотделимых улучшений безвозмездно полученного имущества, произведенных ссудополучателем без согласия ссудодателя, возмещению не подлежит, если иное не предусмотрено законом (п. 3 ст. 623 ГК РФ).

Право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней (ст.

131 ГК РФ). Договор аренды недвижимости, заключенный на срок не менее года, как известно, подлежит государственной регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ, п. 2 ст. 26 ЗК РФ, п. 2 Информационного письма Президиума ВАС РФ от 01.06.

2000 N 53 «О государственной регистрации договоров аренды нежилых помещений»). Поскольку к договору безвозмездного пользования применяются правила, предусмотренные отдельными статьями гл.

34 «Аренда» ГК РФ, то возникает вопрос: подлежит ли договор безвозмездного пользования недвижимым имуществом на срок более года государственной регистрации?

Приведенная выше норма п. 2 ст. 689 ГК РФ не содержит ссылку на правила, устанавливаемые п. 2 ст. 609 ГК РФ.

Регистрации согласно ст.

131 ГК РФ подлежат: право собственности, право хозяйственного ведения, право оперативного управления, право пожизненного наследуемого владения, право постоянного пользования, ипотека, сервитуты, а также иные права в случаях, предусмотренных ГК РФ и иными законами. В перечне прав на недвижимость, подлежащих регистрации, как видим, права ссудополучателя на временное безвозмездное пользование не упомянуты.

Источник: https://www.pravowed.ru/weekly/2013/27/09

Безвозмездно пользуешься имуществом – плати налог на прибыль

В конце прошлого года Президиум Высшего арбитражного суда изменил свою позицию по ряду принципиальных вопросов, связанных с налогообложением организаций. Как повлияют выводы ВАС на арбитражную практику в нашем регионе, разбирались на семинаре, организованном Институтом независимых социально-экономических исследований.

Позиция ВАС РФ

В декабре 2005 года Президиум ВАС РФ выпустил информационное письмо от 22.12.05 № 98 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений главы 25 Налогового кодекса РФ».

Таким образом Высший арбитражный суд сообщил свои рекомендации, в том числе в отношении вопроса налогообложения экономической выгоды при получении имущества (работ, услуг, имущественных прав) в безвозмездное пользование (п.

2 письма).

ВАС признал правомерным решение налогового органа о квалификации суммы экономической выгоды, полученной обществом в связи с безвозмездным пользованием нежилыми помещениями, в качестве внереализационного дохода, учитываемого при исчислении налога на прибыль.

При этом он отклонил позицию суда первой инстанции об отсутствии в главе 25 Налогового кодекса положений, позволяющих оценить размер дохода при безвозмездном пользовании имуществом.

Суд признал, что применимой нормой в данном случае является пункт 8 статьи 250 НК РФ.

ВАС указал, что положения пункта 8 статьи 250 НК РФ подлежат применению как в отношении имущественных прав, представляющих собой требования к третьим лицам, так и при безвозмездном получении права пользования вещью.

При этом при оценке дохода, возникающего при безвозмездном получении права пользования вещью, налогоплательщикам следует исходить из рыночных цен на данные права. А рыночная цена в таком случае определяется в соответствии со статьей 40 кодекса.

Согласно правовой позиции ВАС РФ, данное положение распространяется не только на случаи безвозмездного получения имущества (работ, услуг, имущественных прав), но и на случаи безвозмездного получения имущества в пользование на основании договора ссуды (глава 36 ГК РФ).

Сложившаяся практика

Проблема уплаты налога на прибыль с экономической выгоды при получении имущества в безвозмездное пользование давно вызывала споры между налогоплательщиками и фискалами. И те, и другие неоднократно пытались доказать свою правоту в суде. До недавнего времени арбитры поддерживали налогоплательщиков.

Так, Федеральный арбитражный суд Северо-Западного округа считал, что у налогоплательщика при получении имущества в безвозмездное пользование отсутствует доход для начисления налога на прибыль (постановление от 13.09.05 по делу № А56-33778/04). При обосновании своей позиции судьи ссылаются на определение экономической выгоды.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций», «Налог на доходы от капитала» Налогового кодекса РФ (ст.

41 НК РФ).

Таким образом, возможность учета экономической выгоды и порядок ее оценки в качестве объекта обложения тем или иным налогом должны регулироваться соответствующими главами Налогового кодекса РФ.

Экономическая выгода при получении налогоплательщиком имущества в безвозмездное пользование и порядок ее оценки не предусмотрены главой 25 «Налог на прибыль организаций».

Поэтому у налогоплательщиков отсутствует доход для целей исчисления налога на прибыль при получении имущества в безвозмездное пользование.

Аналогичное решение принято Федеральным арбитражным судом Северо-Западного округа в постановлении от 19.08.05 по делу № А56-42544/04. Предметом спора стала экономическая выгода, полученная налогоплательщиком при получении имущества по договору безвозмездного пользования.

Судьи рассматривают характеристику имущества, полученного безвозмездно, установленную в пункте 2 статьи 248 НК РФ. Имущество (работы, услуги) считаются полученными безвозмездно, если получение этого имущества не связано с возникновением у получателя обязанности передать имущество передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

Кроме того, по договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю). При этом ссудополучатель обязуется вернуть ту же вещь в том состоянии, в каком он ее получил, с учетом нормального износа или в состоянии, обусловленном договором (п. 1 ст.

689 ГК РФ).

Определение безвозмездного пользования имуществом для целей обложения налогом на прибыль как безвозмездной услуги противоречит пункту 1 статьи 38 Налогового кодекса РФ, согласно которому каждый налог имеет свой объект налогообложения.

При получении имущества в безвозмездное пользование не происходит безвозмездного получения услуги организацией-ссудополучателем.

Эта организация не получает доходов, которые можно было бы оценить, а следовательно, в таком случае отсутствует объект обложения налогом на прибыль.

Судьи пришли к выводу, что при таких обстоятельствах заключение договоров безвозмездного пользования имуществом с последующим его возвратом ссудодателю не является реализацией товаров, работ или услуг в целях начисления налога на прибыль организаций. Соответственно, стоимость такого имущества не может включаться в состав внереализационных доходов на основании пункта 8 статьи 250 НК РФ.

Существуют риски

По мнению участников семинара, появление Информационного письма ВАС РФ № 98 изменит сложившуюся ранее по Северо-Западному округу арбитражную практику по вопросу начисления налога на прибыль при получении имущества в безвозмездное пользование не в пользу налогоплательщиков.

Кроме того, существует вероятность, что беды налогоплательщиков на этом не окончатся. В силу статьи 128 Гражданского кодекса к имуществу относятся и денежные средства.

Значит, существует риск применения указанного в письме подхода определения экономической выгоды для целей исчисления налога на прибыль в отношении полученных беспроцентных займов.

Источник: https://www.gazeta-unp.ru/articles/29494-bezvozmezdno-polzueshsya-imushchestvom—plati-nal