Счет 19 — бухгалтерские проводки и примеры учета НДС

Счет 19 в бухгалтерском учете предназначен для отражения обобщенной информации о суммах НДС, которые оплачивает организация-покупатель, приобретая товар у поставщика. В статье описаны основные правила использования счета 19, а также рассмотрены проводки и примеры типовых операций в виде таблиц.

Учет «входящего» НДС на счете 19

Организация, приобретая у поставщика (подрядчика) товары (работы, услуги), оплачивает сумму НДС, включенную в стоимость товара и указанную в счете-фактуре. Сумму налога, который подлежит отражению в учете на основании полученных счетов-фактур, называют «входящим» НДС и учитывают на счете 19.

В случае, если приобретенный товар был использован организацией в производственных целях, то сумма «входящего» НДС подлежит возмещению на основании корректно оформленного счета-фактуры, полученного от поставщика. Бухгалтер, отражающий факт принятия НДС к учету и предъявления его к вычету, делает следующие записи:

| Дт | Кт | Описание | Документ |

| 19 | 60 | Учтена сумма НДС, оплаченная поставщику товара | Счет-фактура |

| 68 НДС | 19 | НДС принят к вычету | Счет-фактура |

Субсчета на 19 счете

При отражении сумм НДС по счету 19 организация может открывать субсчета в разрезе видов приобретаемых товаров:

Типовые проводки по счету 19

Счет 19 имеет широкое применение при отражении НДС по взаиморасчетам с поставщиками и подрядчиками. Кроме того, сумма НДС может быть выдела из стоимости товаров (услуг), поступивших от сторонних организаций. Данные операции отражаются такими проводками:

| Дт | Кт | Описание | Документ |

| 19 | 60 | Отражение НДС от стоимости поступивших товаров (работ, услуг) | Счет-фактура |

| 19 | 76 | Отражение НДС от стоимости товаров (работ, услуг), поступивших от сторонней организации | Счет-фактура |

При возникновении особых условий сумма НДС, отраженная по счету 19, может быть скорректирована. Операции по списанию НДС со счета 19 проводятся в учете следующими записями:

| Дт | Кт | Описание | Документ |

| 08 | 19 | Входящим НДС, не принятым к вычету, увеличена стоимость объекта основных средств | Акт учета ОС, бухгалтерская справка |

| 91 | 19 | Списан НДС по материалам, которые были использованы с целью получения внереализационных доходов (доходы не облагаются НДС) | Бухгалтерская справка-расчет |

Учет сумм НДС на производственных предприятиях осуществляется с использованием счетов 20, 23, 29. Рассмотрим типовые проводки по отражению «входящего» НДС в организациях производственной сферы:

| Дт | Кт | Описание | Документ |

| 20 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (основное производство) | Бухгалтерская справка-расчет |

| 23 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (вспомогательное производство) | Бухгалтерская справка-расчет |

| 29 | 19 | Списание НДС по приобретенным товарам, которые используются при производстве продукции, необлагаемой НДС (обслуживающее производство) | Бухгалтерская справка-расчет |

Пример отражения операций по счету 19

Отражая данные операции и определяя финансовый результат за январь 2016, бухгалтер ООО «Прометей» сделал в учете следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 41 | 60 | На склад ООО «Прометей» оприходована партия автозапчастей (154 300 руб. — 25 537 руб.) | 128 763 руб. | Товарная накладная |

| 19 | 60 | Учтена сумма НДС, выставленная АО «Машиностроитель» | 25 537 руб. | Товарная накладная, счет-фактура |

| 68 НДС | 19 | Сумма НДС предъявлена к вычету | 25 537 руб. | Счет-фактура |

| 60 | 51 | Перечислены средства АО «Машиностроитель» в счет оплаты за запчасти | 154 300 руб. | Платежное поручение |

| 90.2 | 41 | Себестоимость запчастей, направленных на реализацию, отражена в составе расходов | 128 763 руб. | Товарная накладная, договор купли-продажи |

| 62 | 90.1 | Учтена сумма выручки от реализации запчастей | 241 500 руб. | Расходная накладная, договор купли-продажи |

| 90.3 | 68 НДС | Начислена сумма НДС от выручки для уплаты в бюджет | 36 839 руб. | Расходная накладная, договор купли-продажи |

| 51 | 62 | Зачислены средства от покупателя в счет оплаты за реализованные товары | 241 500 руб. | Банковская выписка |

| 90.9 | 99 | Отражена сумма финансового результата по итогам января 2016 года (241 500 руб. — 128 763 руб. — 36 839 руб.) | 75 898 руб. | Оборотно-сальдовая ведомость |

Источник: https://saldovka.com/provodki/drugoe/provodki-po-schetu-19.html

Ндс по приобретенным ценностям — что это такое,в балансе, счет 19, учет

На территории РФ действует НДС по приобретенным ценностям. Его выплата обязательна для всех организаций, ведущих коммерческую деятельность.

Общие сведения ↑

Налог на добавочную стоимость по приобретенным ценностям – это налог, выплачивать который необходимо в обязательном порядке.

Так как согласно законодательству, вся прибыль, получаемая в результате коммерческой деятельности, должна облагаться налогом.

Что это такое

НДС по приобретенным ценностям – это налог, в который включается практически вся информация по доходам различного рода, полученным компанией.

Относятся к такого рода доходам следующие операции:

- продажа товаров;

- реализация услуг;

- процесс продажи или покупки ценностей различного рода.

Сам налог обычно отражается в бухгалтерской отчетности в счете № 19 (дебетовом) под названием «НДС по приобретенным ценностям».

Также в данном счете отражаются:

- нематериальные активы;

- производственные и материальные запасы.

Какие могут быть проблемы

Чаще всего возникают проблемы, связанные с налогом на добавочную стоимость, в двух случаях:

- Когда осуществляется принятие к вычету НДС по приобретенным ценностям по заявлению.

- При подаче в налоговые органы прошения о возмещении НДС (по приобретенным ценностям в случае реализации импортных товаров).

Вся необходимая информация порой попросту не помещается. Чтобы обойти данную особенность программы, необходимо принимать к вычету не весь НДС, а его часть.

Остальная сумма должна просто подождать некоторое время на счете № 19. При первой же возможности можно будет принять остаток к вычету, на это имеется довольно внушительный запас времени – целых три года.

Согласно ему, основание для регистрации в книге покупок счетов-фактур – платежные документы (подтверждающие оплату НДС) и декларация (таможенная).

Что позволяет получить возмещение при предоставлении этих двух документов. Наличие счет-фактур необязательно.

Учет НДС по приобретенным ценностям ↑

Все налоги должны подвергаться строгому учету, в том числе налог на добавочную стоимость. Так как появление различного рода ошибок приводит к возникновению вопросов со стороны налоговой инспекции.

Инвентаризация НДС должна проводиться в обязательном порядке, поэтому скрыть ошибки от бухгалтеров-аудиторов будет довольно проблематично.

Формирование входного НДС

Формирование входного НДС возможно если:

- ресурсы, приобретенные для использования в каких-либо операциях, облагаются НДС (производство и последующая продажа товаров, предполагающих уплату НДС);

- когда какие-либо материальные ценности приняты к учету;

- осуществлена оплата ресурсов.

На формирование входного НДС не влияет актив или пассив, принадлежащий предприятию. Важно лишь то, каким по счету является компания-налогоплательщик в цепочке реализации и производства товаров, услуг.

Так как от этого непосредственно зависит возможность последующего вычета НДС при уплате налогов. Сам НДС по приобретенным ценностям отображается в строке 1220.

В ней имеется вся информация по налогу на добавочную стоимость – если он должен начисляться. А это происходит далеко не всегда.

Так как если приобретаются материальные ценности для реализации каких-либо мероприятий или осуществления деятельности, НДС с которой не выплачивается, налог не отображается в строке 1220.

Он попросту списывается как затраты или же включается в стоимость самого приобретенного имущества.

Списание входного налога

При возникновении определенных условий возможно списание входного налога на добавочную стоимость.

Проще всего осуществить данную операцию предприятиям, которые используют упрощенную схему налогообложения – доходы минус расходы. Причем на это оборотные активы не оказывают никакого влияния.

То есть списание входного налога никоим образом не связано с дебиторскими задолженностями, финансовыми запасами.

Согласно действующему законодательству, сумма НДС может быть включена в состав графы «расходы» предприятия в процессе определения объекта налогообложения.

Именно это позволяет на абсолютно законных основаниях полностью осуществить списание входного налога НДС по приобретенным ценностям в составе расходов.

Важно лишь выполнение двух условий при этом:

- все приобретенные товары обязательно должны являться расходами (по упрощенной схеме налогообложения);

- все приобретенные организацией товары должны в обязательном порядке быть оплачены на момент составления отчетности.

Выполнение обязанностей налогового агента

В некоторых случаях налоговое законодательство возлагает на предприятие обязанности налогового агента при наличии НДС по приобретенным ценностям.

Как правило, налоговым агентом называется предприятие, выступающее в качестве источника дохода для другой организации.

Таким образом, организация обязана играть роль налогового агента, если:

- Реализуются конфискованные материальные ценности, различные клады, а также ценности иного происхождения.

- Приобретается или продается имущество ранее обанкротившегося предприятия, физического лица.

- Реализуются всевозможные товары, ценности импортного происхождения.

В обязанности налогового агента входит удерживание некоторой суммы из собственного дохода, после чего в установленные законодательством сроки он должен осуществить перечисление в налоговую службу.

Таким образом, фактически налоговый агент выступает посредником между налоговыми органами и самим налогоплательщиком.

Оплата нормируемых расходов

К расходам, которые являются нормируемыми в Налоговом кодексе, а также в различных постановлениях правительства РФ, относятся:

- на рекламу (затраты на рекламные конструкции, баннеры и иного типа);

- страхование сотрудников (добровольное) по договору;

- проценты по кредитам, взятым организацией на различные цели;

- связанные с продажей печатной продукции (книг);

- пополнение резерва по неподтвержденным (сомнительным) долгам.

Вследствие чего организация обязана выплатить остаток по НДС, так как нет возможности включить данный налог в какие-либо внереализационные расходы.

Примеры

Компания авансовым платежом перевела сумму 1.118 млн. рублей в счет оплаты предстоящих поставок. Предоплата составляет 100% стоимости товара. НДС в данном случае равен 118 тыс. рублей.

Также в рассматриваемом отчетном периоде та же самая компания получила от своих будущих покупателей авансовый платеж, составляющий 708 тыс. рублей. НДС в данном случае равен 108 тыс. рублей.

Все проведенные операции отражаются в бухгалтерской отчетности следующим образом:

| Наименование операции | Сумма | Дебет | Кредит |

| Перечисление авансового платежа поставщику | 1.118 млн. рублей | 60 | 76 |

| Размер начисленного налога на добавочную стоимость | 180 тыс. рублей | 68 | 76 |

| Перечисление авансового платежа от покупателей | 708 тыс. рублей | 51 | 62 |

| Налог на добавочную стоимость полученного от покупателей авансового платежа | 108 тыс. рублей | 76 | 68 |

| Оприходованные материальные ценности | 90 тыс. рублей | 41 | 71 |

Если отразить табличные данные в унифицированной форме, то запись будет выглядеть следующим образом:

| Ячейка | Сумма |

| Строка № 1230 | 1 млн. рублей |

| Строка № 1520 | 600 тыс. рублей |

Некоторые нюансы порой возникают при распределении сумм НДС по приобретенным ценностям, относящимся к косвенным расходам.

Разрешаются они при помощи Налогового кодекса и соответствующих постановлений Правительства, касающихся этого вопроса непосредственно.

Очень важно при составлении отчета упомянуть о том, что все виды задолженностей (дебиторская и кредиторская) отражены в соответствующем разделе баланса.

Ндс в балансе (счет 19) ↑

Баланс НДС по приобретенным ценностям отражается в счете № 19, который имеет своё собственное название: «НДС по приобретенным ценностям».

Данный налог также отражается в различных строках. Счет № 19 используется для отображения всех операций, проводимых с налогом на добавочную стоимость по приобретенным ценностям.

Особенно важно отобразить в счете № 19 всю сумму налога на добавочную стоимость, не принятого к вычету. Она должна иметь непосредственное отношение к расходам сверхнормативным. Вся сумма будет списана в дебет № 91.

Что нужно знать о регистре накопления? ↑

В специализированной программной среде под названием 1С: Бухгалтерия имеются такие элементы, как регистры накопления.

Именно благодаря им возможен учет передвижений:

- товаров;

- материалов;

- средств.

Регистры дают возможность осуществить автоматизацию самых разных бухгалтерских сфер:

- взаимные расчеты;

- долгосрочное планирование;

- складской учет.

При использовании регистра накоплений для автоматизации учета НДС по приобретенным ценностям следует помнить о некоторых особенностях:

- движение прихода обозначается знаком «+», движение расхода – знаком «-»;

- записи регистра связаны с номером строки – важно не перепутать их;

- при формировании НДС необходимо помнить о контроле уникальности записей – он не позволит создать одинаковые значения.

Наличие же увеличенного НДС по приобретенным ценностям говорит о присутствии какой-либо ошибки в регистрах накоплений, которую необходимо в обязательном порядке исправить.

НДС по приобретенным ценностям не менее важен, чем остальные налоги.

Ошибки в его расчете могут привести к серьезным проблемам с налоговой инспекцией и наложению штрафных санкций.

Поэтому следует в обязательном порядке внимательно следить за правильностью подаваемых данных. Это позволит сэкономить время и финансовые средства.

Источник: https://buhonline24.ru/nalogi/nds/nds-po-priobretennym-cennostjam.html

Статьи и публикации

Иногда требуется НДС, предъявленный поставщиком, не принять к вычету или включить в стоимость, а списать на некоторый другой счет. В качестве примеров можно привести следующие ситуации:

- НДС необходимо списать на счет 91.02, а не на счет отнесения ценностей, а потому нельзя использовать включение в стоимость, например, при отсутствии счета-фактуры поставщика;

- организация перевыставляет счета за оплату мобильной связи сотрудникам (сверх лимита), то НДС тоже нужно в некоторой пропорции относить на счет 73.03;

- при нормировании расходов по рекламе НДС следует принимать к вычету по мере признания расходов в налоговом учете по налогу на прибыль, в этом случае остаток НДС на конец года следует списать на счет 91.02;

- произошла ошибка в прошлом периоде, и необходимо исправить остатки по счету 19.

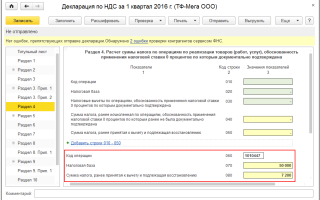

Такие операции следует отражать не бухгалтерской справкой, а специальным документом «Списание НДС». В последних версиях «Бухгалтерии предприятия 3.

0» появилась возможность заполнения документа на основании «Поступления товаров и услуг», что значительно упрощает процедуру заполнения и позволяет избежать ошибок при вводе данных.

Рассмотрим форму документа и особенности его заполнения.

На закладке «НДС к списанию» указываются поля, соответствующие регистру «НДС предъявленный» (специальный регистр, расширяющий аналитику счета 19 в программе). Эти поля также соответствуют аналитике счета 19: Поставщик, Документ-основание, счет учета НДС и сумма НДС.

В регистре дополнительно должны заполняться поля: Вид ценности, сумма без НДС, ставка НДС и дата оплаты. Эти дополнительные поля необходимо заполнять особенно аккуратно, т.к. при неправильном заполнении получатся некорректные остатки в регистре «НДС предъявленный».

Если заполнение производится вручную, то следует получить остатки по регистру «НДС предъявленный» и заполнить табличную часть документа по ним.

Остатки по регистру «НДС предъявленный» можно посмотреть в отчете «Универсальный отчет».

Необходимо выбрать регистр «НДС предъявленный» и в настройках добавить Показатели, соответствующие колонкам табличной части документа.

На закладке «Счет списания» указывается счет и аналитика списания НДС. Выбрать можно любой счет. При заполнении на основании документа «Поступление товаров и услуг» автоматически устанавливается счет 91.02 и статья прочих доходов и расходов «Списание выделенного НДС на прочие расходы».

При проведении документ формирует проводки вида ДТ «Счет списания» — КТ 19 и движения по регистру «НДС предъявленный».

Правильность заполнения проведенного документа можно проверить отчетом «Универсальный отчет», заполнять его нужно так же, как и раньше.

При проверке следует обращать внимание на то, чтобы строки с отрицательным приходом соответствовали по аналитике строкам с остатками.

Если после прочтения статьи у Вас остались вопросы, Вы можете задать их в этой форме. Мы постараемся ответить на любой вопросы по отражению в программах на платформе 1С:Предприятие 8 на следующий рабочий день.

Источник: https://www.rg-soft.ru/rg/articles/ispolzovanie-dokumenta-spisanie-nds/

Счет 19 в бухгалтерском учете: Налог на добавленную стоимость по приобретенным ценностям

Счет 19 бухгалтерского учета — это активный счет «Налог на добавленную стоимость по приобретенным ценностям», предназначен для отражения сумм налога, уплаченных по приобретенным ТМЦ. Рассмотрим типовые проводки и примеры операций по 19 счету.

Счет 19 в бухгалтерском учете

Счета, связанные с расчетами по НДС, являются одними из важнейших в учете. Суммы, обобщаемые на нем, используются для уменьшения величины налога к уплате.

На этом счете покупатель отражает суммы НДС, уплаченные вместе с оплатой поставленного товара, услуги, работы. Сумма НДС включается продавцом в сумму товара и выделяется в счет-фактуре отдельной строчкой.

В бухучете начисление НДС описывается проводкой Дт 19 — Кт 60 (76). Списание со счета производится, как правило, в паре со счетом 68 Расчеты по налогам, эти величины отражаются в книге покупок и формируют общую сумму вычета по НДС.

Типовые корреспонденции 19 счета

Вычет НДС отражается типовой проводкой Дт 68 (НДС) — Кт 19.

Ниже в таблице приведены типовые проводки по счету 19:

Условия получения вычета по НДС

Вычетом НДС называется уменьшение величины исчисленного к уплате налога на величину предъявленного поставщиками. Чтобы предприятие получило вычет налога, необходимо соблюдение условий ст. 172 НК РФ:

- принятие к учету купленных товаров;

- назначение приобретаемых товаров — в облагаемой НДС деятельности;

- наличие документов, подтверждающих уплату НДС — для этого сумма НДС выделяется отдельной строчкой;

- по импортируемым товарам НДС должен быть уплачен на таможне.

Получите 267 видеоуроков по 1С бесплатно:

Организация на ОСН, использующая освобождение от уплаты НДС, не имеет и права на его вычет. Соответственно, ей необходимо включать входящий НДС в стоимость приобретенных ТМЦ и услуг.

Какой НДС возможно принять к вычету

- Суммы, уплаченные поставщику товаров (услуг или работ).

- НДС, заплаченный фирмой на таможне при ввозе товара.

- НДС, уплаченный в бюджет, если товар был возвращен покупателем.

- НДС с авансов покупателей при расторжении договора и возврате аванса покупателю.

- НДС, предъявленный подрядными организациями при капитальном строительстве, монтаже и сборке ОС, и при их демонтаже.

- НДС по поставкам для проведения СМР.

- НДС, уплаченный при выполнении СМР для нужд организации.

- НДС по командировкам и представительским расходам.

- НДС, уплаченный в бюджет налоговыми агентами.

- Суммы НДС, восстановленного акционером, внесшим некоторое имущество как вклад в уставный капитал.

- Уплаченный НДС по не подтвержденным в срок экспортным операциям, если подтверждающие документы получены позже.

- Суммы налога, откорректированные в случае уменьшения «задним числом» стоимости проданного товара.

Когда НДС не принимается к вычету

НДС может быть списан на затраты в целях исчисления налога на прибыль, если организация является:

- страховой компанией;

- негосударственным пенсионным фондом;

- ИП, и т. д.

Для списания НДС на расходы организации необходимо:

- Применение УСН, патентной системы налогообложения или ЕНВД.

- Освобождение от уплаты НДС при применении основной системы налогообложения.

Счет списания определяется в зависимости от того, включается ли налог в себестоимость, либо в прочие расходы.

НДС включается в стоимость приобретенных ТМЦ в случаях:

- приобретения для необлагаемой деятельности;

- реализации вне территории РФ;

- организация-приобретатель — неплательщик НДС;

- для деятельности, не признаваемой реализацией.

Если уплата НДС не подтверждена входящими документами, например, отсутствует или неправильно заполнен СФ, то вычет НДС неправомерен.

Операции с применением 19 счета

Пример 1. Принятие НДС к вычету

Бухгалтер отражает операцию следующими проводками по 19 счету:

| Дт | Кт | Описание операций | Сумма, руб. | Документ |

| 08 | 60 | Отражение поступления ОС | 190 000 | Накладная, акт |

| 19 | 60 | Отражение НДС входящего (200 000 * 18%) | 34 200 | Счет-фактура |

| 68 | 19 | Отражение НДС к вычету | 34 200 | Книга покупок |

Пример 2. НДС, включаемый в стоимость

Этот входящий НДС компания не может принять к вычету, следовательно, эти суммы будут включены в стоимость приобретения.

Бухгалтер «Ванды» записывает операцию следующими проводками по 19 счету:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 10 | 60 | Отражено поступление материалов (112 100 — 17 100) | 95 000 | Накладная |

| 19 | 60 | Отражен входящий НДС | 17 100 | Счет-фактура |

| 10 | 19 | НДС входящий включен в стоимость материалов | 17 100 | Бухгалтерская справка |

Пример 3. Списание НДС на расходы

Эта операция отражается с помощью проводок:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Отражение приобретения товара (94 400 — 14 400) | 80 000 | Накладная, акт |

| 19 | 60 | Отражение входящего НДС | 14 400 | Счет-фактура поставщика |

| 91 | 19 | Отражение списания входящего НДС | 14 400 | Бухгалтерская справка |

Источник: https://BuhSpravka46.ru/buhgalterskiy-plan-schetov/schet-19-v-buhgalterskom-uchete-nalog-na-dobavlennuyu-stoimost-po-priobretennyim-tsennostyam.html