Отражение начисленного и удержанного подоходного налога в отчёте 6НДФЛ

В отчёте по форме 6НДФЛ показывается сумма обязательного сбора в пользу государства, которую удержали из зарплаты, и которую фактически заплатили в бюджет. Иногда эти значения не совпадают. В чём разница в 6НДФЛ: НДФЛ исчисленный и удержанный?

Что такое налог исчисленный

«Трудовые» доходы каждого работника облагаются НДФЛ по ставке 13%. От той суммы, которую работник фактически получил на руки, работодатель рассчитывает сумму, которую необходимо заплатить в бюджет. Это его налоговые обязательства по отношению к своим наёмным сотрудникам.

Полученное значение нужно отразить в строке 040 Раздела 1 отчётности по форме 6НДФЛ. Правильное исчисление подоходного налога должна быть достигнута путём арифметических вычислений значения по строчкам 020 и 030.

Если работник получает дивиденды, то нужно будет также заполнить:

- строчку 025. Здесь нужно будет отразить, сколько дивидендов получил этот конкретный работник;

- строчку 045 – размер налога, который был исчислен с этих дивидендов.

Исчислить обязательный сбор можно лишь в том случае, если работник получает налогооблагаемые суммы. Дата выплаты и начисления зависит от даты фактического их получения. Например, при получении зарплаты, датой удержания и перечисления в бюджет считается дата её получения, то есть, последний день месяца.

Сумма исчисленного налога рассчитывается по следующей формуле:

Строчка 040 = (строка 020 – строка 030) * ПСН, где ПСН – это процентная ставка по данному виду обязательного сбора.

Так в чём разница между исчисленным и удержанным НДФЛ?

Что такое налог удержанный

Это та сумма обязательного сбора, которая фактически была «изъята» у сотрудника, а потом уплачена в бюджет. Отражается она по строчке 070 Раздела 2 соответствующей отчётности. Указывать её нужно нарастающим итогом с начала года и до конца.

Значение удержанного налога на «трудовые» и иные суммы зависит от предмета и основания, по которым они выплачиваются. Значит удержанный НДФЛ от дохода физическому лицу рассчитывается по фактическому получению средств.

Но закон устанавливает ограничения по сумме, которая впоследствии удерживается – не более 50% от полученной сотрудником суммы. В строчке 070 это значение будет отражено тогда, когда налогоплательщик фактически получит свой «денежный» доход.

Нюансы, которые нужно учесть при заполнении отчёта

Отчётность по форме 6НДФЛ нужно сдавать 1 раз в квартал. При этом он должен быть правильно заполнен, и отражать только фактическую и достоверную информацию. Поэтому стоит учесть несколько нюансов и различий:

- начисленный налог рассчитывается только тогда, когда налогоплательщик получил свою прибыль;

- удерживается налог не всегда именно в тот отчётный период, в котором произошло начисление.

В таблице ниже приведены случаи, когда значения по строкам 040 и 070 могут не совпадать:

| Какая выплата производится | Дата, когда средства получаются фактически и когда производится исчисление обязательного подоходного сбора | Дата, когда обязательный платёж может быть удержан |

| Заработная плата, а также премии, выплачиваемые каждый месяц | Последний день месяца, в котором выплата была начислена | День, когда с сотрудником произошёл окончательный расчёт |

| По больничному листу | То день, в котором наёмный сотрудник получает компенсацию за болезнь на руки | Момент фактического получения денег сотрудником на руки |

| Деньги, выданные под отчёт при отъезде сотрудника в командировку | Последний день месяца, в котором авансовый отчёт был утверждён | Следующий месяц, если работнику выплачивались какие-либо дополнительные денежные средства |

| Компенсация за отпуск | Момент, когда должна была произведена выплата денег | Момент, в который сотрудник получает средства на руки и ставит свою подпись |

| Иные начисления | Момент, когда была работник получает деньги на руки | Момент, когда сотрудник расписывается за получение денег |

Заключение

Перед тем, как сдавать отчёт по форме 6 по удержанному и исчисленному НДФЛ в ФНС, необходимо проверить строки 040 и 070. Если они не сходятся, то у бухгалтера должно быть документальное подтверждение этому факту. В противном случае, юридическое лицо будет привлечено к налоговой ответственности в виде штрафа.

Отражение начисленного и удержанного подоходного налога в отчёте 6НДФЛ Ссылка на основную публикацию

Источник: https://ndflexpert.ru/6/ndfl-ischislennyj-i-uderzhannyj-v-chem-raznitsa-6-ndfl.html

Сумма удержанного налога в 6 ндфл это

Любой налоговый агент, являющийся налогоплательщиком, обязан сделать исчисления НДФЛ из заработной платы своих сотрудников, и сделать перечисления налоговых сумм в Казну Государства.

Результаты полученных данных по налоговым обязательствам представляются в расчете по форме 6-НДФЛ, которая ежеквартально сдается в фискальный орган. Зачастую после расчетов отличается сумма исчисленного и удержанного налога, 6-НДФЛ отображает эти суммы в Разделе 1 в разных строках.

Рассмотрим в чем разница этих показателей. В 2018 году действует новая форма отчетного документа, утвержденная Приказом ФНС № ММВ-7-11/18 от 17.01.18г.

Что означает исчисленный НДФЛ?

Исчисленный налог – это НДФЛ расчеты, которые производятся путем перемножения суммы полученного дохода работников и применяемой ставки налогообложения.

Нужно отметить, что размер полученной прибыли при расчете может быть меньше на размер налоговых вычетов (если таковые применяются к определенному сотруднику).

Прописывается в поле 040 «сумма исчисленного налога», начисленный доход пишется в поле 020, а налоговые вычеты – поле 030.

Таким образом, ячейка 040 6-НДФЛ рассчитывается по следующему выражению:

Где СН – ставка налогообложения.

Важно отметить, что форма 6-НДФЛ содержит еще такие строки:

- начисленный доход в виде дивидендов – «025»;

- исчисленный налог с доходов в виде дивидендов – «045».

Поле 045 с ячейками определяется путем перемножения суммы начисленного дохода в виде дивидендов и суммы ставки налогообложения, применяемой к данному виду налогооблагаемого дохода.

Отметим, что указанная сумма полученных доходов в этом выражении и сумма исчисленного подоходного налога указывается в том числе, то есть она включается в общий размер дохода, начисленного и в общий размер исчисленного НДФЛ.

Заполнение 6-НДФЛ за 1 квартал 2018

Что означает удержанный НДФЛ?

Удержанный НДФЛ – это размер налога, который в обязательном порядке удерживается из заработной платы и иных видов дохода физлиц. Важным моментом считается то, что удержания налога производятся только из фактически полученных сумм дохода.

Работодатель обязан при получении выплат сотрудниками сумму налоговых удержаний направить платежным поручением в Казну (ст.226 абз.1 п.4 НК РФ). В 6-НДФЛ поле 070 прописывает сумму удержанных налоговых обязательств в общем размере по всем налоговым ставкам.

Размер налога указывается нарастающим итогом с начала отчетного периода (года).

В случае, когда доход наемным работником получен в виде материальной выгоды, либо в натуральной форме, удержание НДФЛ становится невозможным. Но он все-таки должен быть удержан из любых других видов денежных получений.

При данном расчете действует правило, согласно статье 226 абз.2 п.4 НК РФ сумма удержаний не может превышать 50% получения дохода в денежном выражении.

Сумма удержанного налога в 6-НДФЛ отображается в строке 070 только с тех выплат, которые были произведены на дату составления отчета.

Код места нахождения (учета) в 6-НДФЛ

Нюансы заполнения

При заполнении формы нужно знать важный нюанс, сумма исчисленного налога рассчитывается тогда, когда наемный работник получил доход. Например, заработная плата считается выплаченной:

- последнего числа месяца начисления зарплаты;

- последний рабочий день при увольнении либо при расторжении трудового договора до окончания месяца начисления зарплаты;

Если дело касается премий, либо пособий по временной потере трудоспособности, датой выплаты считается дата фактического получения денежных средств.

Следовательно, в отчете 6-НДФЛ будут отражены пособия и премии, которые были фактически выплачены работникам на дату составления отчета.

То есть, если 6-НДФЛ подается за полугодие, значит, в строку дохода включаются все фактические выплаты пособий и премий, произведенные до 30 июня. А начисленные, но не выплаченные суммы в расчет не включаются (в т.ч. отпускные).

Скачать 6-НДФЛ бланк

Источник: https://LawCount.ru/nalog/summa-ischislennogo-i-uderzhannogo-naloga-6-ndfl/

Сумма исчисленного и удержанного налога 6-НДФЛ: должны быть равны?

При заполнении Расчета по подоходному налогу по форме 6-НДФЛ используется шаблон, приведенный в Приказе от 14.10.2015 г. под регистрационным № ММВ-7-11/450@ (авторства ФНС). Сумма исчисленного и удержанного налога в 6-НДФЛ – одни из ключевых показателей в документе. Их соотношение показывает, насколько правильно на предприятии организован учет.

Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

В бланке Расчета для группы исчисленных налогов отведена строка 040.

В составе этой суммы показывается величина подоходного налога, базой для определения которого является итог из графы 020 (налогооблагаемые доходы) за минусом вычетов (ячейка под номером 030).

Налог, который берется с суммы дивидендных доходов, должен отражаться обособленно. Для него предназначена строка 045. Вычисление этого показателя производится путем перемножения ставки налога и суммы начисленных дивидендных доходов. При внесении информации об исчисленном НДФЛ необходимо обеспечить соблюдение таких требований:

- налог показывается при условии фактического получения физическим лицом дохода;

- начисленные выплаты, срок перечисления которых не наступил, не учитываются.

Для начислений в виде заработка за отработанное время датой получения дохода признается последний день в месяце, за который осуществляются расчеты.

В отношении премий действует правило отождествления даты фактического получения с днем перечисления физическому лицу денег.

При увольнении ориентироваться надо на последнюю отработанную смену (или дату расторжения трудового соглашения с сотрудником).

Как показать удержанный НДФЛ

Накопленная величина по произведенным удержаниям подоходного налога фиксируется в строке 070.

В эту категорию налогов входят суммы, которые работодатель (налоговый агент) вычитает из общего дохода физического лица и признает удержанными в момент фактической выдачи человеку.

При ведении расчетов в безденежной форме идентифицировать дату удержания нельзя. Налог в таких ситуациях подлежит вычитанию из других видов доходных начислений (но не более половины суммы заработка).

Важные нюансы

Равенство показателей по исчисленному и удержанному налогу не является обязательным. Если в 6-НДФЛ сумма удержанного налога больше исчисленного, это не считается ошибкой.

Обоснованием такой позиции выступает письмо, изданное ФНС 16.05.2016 г. под № БС-4-11/8609.

Причина несовпадений итоговых величин в разных походах к определению даты образования у налогового агента начисленного налога и удержанного.

При возникновении вопросов по разнице в показателях у контролирующего органа налоговым агентом составляется пояснительная записка. Когда в 6-НДФЛ сумма исчисленного налога меньше удержанного или наоборот, бухгалтер должен перепроверить правильность заполнения формы. При условии, что ошибки не были выявлены, необходимо подготовить документальное обоснование причин несоответствия.

Источник: https://nedvizhimost-kazan.ru/summa-uderzhannogo-naloga-v-6-ndfl-eto/

Отражение в форме 6-НДФЛ переходящих операций

С начала текущего года для налоговых агентов по НДФЛ введена обязанность по ежеквартальному представлению в инспекцию по месту своего учета расчета сумм налога на доходы физических лиц, исчисленных и удержанных с доходов граждан (форма 6-НДФЛ). Форма расчета 6-НДФЛ приведена в Приложении 1 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@.

В расчете по форме 6-НДФЛ налоговому агенту предлагается привести обобщенную информацию в целом о суммах:

– начисленного дохода;

– налоговых вычетов, уменьшающих доход, подлежащий налогообложению;

– исчисленного НДФЛ;

– удержанного и неудержанного налога, –

определяемых нарастающим итогом с начала налогового периода, а также о датах фактического получения доходов, удержания НДФЛ с суммы фактически полученных доходов и установленных сроках перечисления налога по осуществляемым выплатам.

Вся требуемая информация для заполнения полей формы 6-НДФЛ в части сумм и дат начисления дохода, удержания и перечисления налога у налогового агента содержится в регистрах налогового учета по НДФЛ, которые агент должен разработать самостоятельно. Срок же перечисления удержанной суммы налога определен п. 6 ст. 226 НК РФ. И, казалось бы, заполнение рассматриваемой отчетной формы для налогового агента не составляет особых трудностей.

Однако после каждой отчетной кампании (а таковых прошло уже три) у агентов возникают вопросы по заполнению формы, поскольку к ним обращаются проверяющие с требованием представить необходимые пояснения по заполненной форме.

И чаще всего налоговых агентов ставит в тупик отражение операций, по которым начисление дохода осуществляется в одном месяце, а часть предписываемых дальнейших действий по НДФЛ (исчисление, удержание и перечисление) заканчивается в другом.

Несколько усугубили положение дел:

– изменения, внесенные в ст. 223 НК РФ, нормами которой определяется дата фактического получения дохода, и

– новая редакция упомянутого п. 6 ст. 226 НК РФ, которой устанавливается срок перечисления удержанной суммы НДФЛ.

Чиновники по мере возможности пытаются давать разъяснения по заполнению формы 6-НДФЛ, о чем свидетельствуют и комментируемые Письма налоговой службы.

Операция с заработной платой

В первом из комментируемых Писем, от 24.10.2016 N БС-4-11/20126@, руководство ФНС России изложило свое видение по вопросу отражения в расчете по форме 6-НДФЛ суммы заработной платы, начисленной и выплаченной в конце одного отчетного периода, если срок перечисления удержанного с такого дохода налога наступает в другом отчетном периоде.

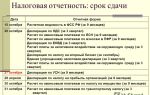

В начале Письма фискалы напомнили о сроках представления расчета по форме 6-НДФЛ:

– за первый квартал, полугодие, девять месяцев расчет должен быть подан не позднее последнего дня месяца, следующего за соответствующим периодом, то есть не позднее 30 апреля, 31 июля и 31 октября;

– за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Следовательно, очередной расчет по форме 6-НДФЛ теперь уже за весь 2016 г. налоговым агентам надлежит представить не позднее 3 апреля 2017 г. (1 апреля приходится на субботу).

Напомнили налоговики и о том, что упомянутым вначале Приказом N ММВ-7-11/450@ помимо формы 6-НДФЛ утверждены также:

– Порядок заполнения и представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (Приложение 2 к Приказу) (далее – Порядок заполнения формы 6-НДФЛ), и

– Формат представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), в электронной форме (Приложение 3 к Приказу).

Не оставили без внимания чиновники и Порядок заполнения формы.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Рассматриваемый расчет налоговые агенты заполняют на отчетную дату – на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

В разд. 1 “Общие показатели” формы 6-НДФЛ им надлежит привести данные нарастающим итогом за первый квартал, полугодие, девять месяцев и год. Исходя из этого в очередном расчете налоговым агентам в разд. 1 необходимо:

– по строке 020 указать обобщенную по всем физическим лицам сумму начисленного дохода нарастающим итогом с января по декабрь включительно;

– по строке 030 – общую по всем физическим лицам и определенную нарастающим итогом с начала налогового периода сумму налоговых вычетов, уменьшающих подлежащий налогообложению доход;

– по строке 040 – обобщенную по всем физическим лицам сумму исчисленного НДФЛ за год;

– по строке 060 – общее количество физических лиц, получивших в 2016 г. доход, облагаемый налогом;

– по строке 070 – совокупность сумм удержанного налога из доходов всех физических лиц, которым доход был выплачен в налоговом периоде.

Налоговым агентам, которые в 2016 г. не смогли удержать по какой-либо причине НДФЛ из выплаченного физическим лицам дохода, общую сумму неудержанного налога необходимо указать по строке 080.

Источник: https://narodirossii.ru/?p=17109

6 ндфл налог перечислен позже

Бесплатная подготовка полного пакета документов для регистрации ИП

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 455 09 86 (Москва)+7 (812) 332 53 16 (Санкт-Петербург)Это быстро и бесплатно!

Из этой статьи вы узнаете как заполнить годовую 6-НДФЛ, если выдали зарплату 30 декабря, отразить в отчете налог, перечисленный после срока и какие даты поставить в 6-НДФЛ, если вы не удержали налог с новогоднего подарка.

Отчет 6-НДФЛ за 2016 год вы сдаете в инспекцию не позднее 1 апреля 2017 года. Форма сложная, порядок заполнения не отвечает ни на один конкретный вопрос.

Поэтому налоговики в течение прошлого года выпустили больше 60 разъяснений по 6-НДФЛ. Иногда они противоречили друг другу. Мы изучили все письма. Выбрали 10, необходимых для сдачи годового отчета 6-НДФЛ.

И на примерах показали, как применять рекомендации налоговиков.

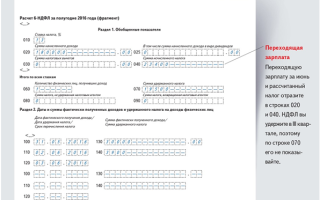

Зарплату, выданную до 30 декабря, отразите в разделе 2

Если вы выдали декабрьскую зарплату в декабре, не торопитесь заносить ее в раздел 2 годовой формы 6-НДФЛ. ФНС России советует прежде посмотреть на дату выплаты денег.

Вариант первый — вы выдали зарплату до 30 декабря, например, 29-го числа. Тогда запишите выплату в разделе 2 годовой формы 6-НДФЛ.

Как отразить декабрьскую зарплату в разделе 2 годовой формы 6-НДФЛ

ООО «Салют» выплатило заработную плату за декабрь 2016 года 29-го числа этого месяца. Начисленная сумма — 165 000 ₽, удержанный НДФЛ — 21 450 ₽. Покажем, как бухгалтер отразит выплату в разделе 2 годовой формы 6-НДФЛ.

Поскольку деньги выдали работникам в 2016 году, бухгалтер запишет декабрьскую зарплату в отдельном блоке раздела 2 годовой формы 6-НДФЛ (образец приведен в конце статьи).

В разделе 1 формы бухгалтер добавит начисленную сумму в показатель по строке 020, вычеты отразит в строке 030. Начисленный и удержанный НДФЛ с заработной платы за декабрь он запишет в строках 040 и 070 годового отчета.

Вариант второй — вы выдали зарплату 30 декабря, в последний рабочий день 2016 года. Крайний срок уплаты НДФЛ будет 9 января 2017 года. Эту дату вы укажете в строке 120. Но поскольку срок уплаты наступает в следующем году, налоговики советуют не отражать выплату в разделе 2 формы 6-НДФЛ за 2016 год. Вы запишете ее в разделе 2 следующего отчета, за I квартал 2017 года.

При этом в раздел 1 годовой формы 6-НДФЛ налоговики рекомендуют внести как саму выплату в строку 020, так и в строки 040 и 070 начисленный и удержанный НДФЛ.

Зарплату, выданную в январе, в разделе 2 не показывайте

Декабрьскую зарплату, выплаченную в 2017 году, в разделе 2 годовой формы 6-НДФЛ не отражайте. И в строке 070 раздела 1 налог с этой выплаты не записывайте. Ведь до конца 2016 года вы не выдали деньги и не удержали с дохода НДФЛ.

В то же время в разделе 1 отразите начисленную декабрьскую зарплату в строке 020. Вычеты покажите в строке 030, а рассчитанный налог — в строке 040.

В разделе 2 вы покажете выплату в отчете за I квартал 2017 года. И удержанный налог запишете в строке 070 раздела 1.

Комментарий редакции. Выдать декабрьскую зарплату в январе и не нарушить закон вы могли, только если установили срок выплаты после 8-го числа, например 9-е или 10-е число.

Если же дата выдачи заработной платы находится в интервале с 1-го по 8-е число, вы должны были выплатить декабрьский заработок до нового года. Ведь с 31 декабря 2016-го по 8 января 2017-го были праздники и выходные.

А если срок выдачи зарплаты приходится на выходной, выплачивать деньги следует в предыдущий рабочий день (ст. 136 ТК РФ). Поступив иначе, вы нарушили трудовое законодательство.

За это трудовая инспекция вправе оштрафовать фирму на 30 000 ₽ — 50 000 ₽, руководителя — на 10 000 ₽ — 20 000 ₽, а предпринимателя — на 1 000 ₽ —5 000 ₽.

Просроченный НДФЛ запишите как вовремя уплаченный

Если вы перечислили налог после срока или вовсе не уплатили, этот факт в форме 6-НДФЛ не отражайте. Дело в том, что вы записываете в отчете начисленный и удержанный налоги. В строке 110 раздела 2 вы ставите дату, когда удержали налог. А в строке 120 указываете крайний срок уплаты. А фактическую дату уплаты и перечисленную сумму налога в отчете не отражайте.

Так что просрочку показывать в форме 6-НДФЛ не нужно. О ней налоговики узнают сами, когда сравнят даты из строк 120 с вашими платежами в бюджет из своей базы. Имейте в виду, что за опоздание с уплатой НДФЛ вам грозят пени и штраф. Пени начислят по ставке, которая равна 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. А штраф равен 20% от величины не вовремя уплаченного налога.

Как заполнить 6-НДФЛ, если налог перечислили после срока

ООО «Гиацинт» выплатило зарплату за ноябрь 5 декабря 2016 года. Начисленная сумма — 140 000 ₽. Удержанный с зарплаты НДФЛ, равный 18 200 ₽, фирма перечислила только 26 декабря. Покажем, как бухгалтер отразит выплату в годовом отчете 6-НДФЛ.

Поскольку ООО «Гиацинт» начислило и выплатило заработную плату в 2016 году, бухгалтер добавит 140 000 ₽ в показатель по строке 020. А НДФЛ с заработной платы отразит в строках 040 и 070 раздела 1 формы 6-НДФЛ за 2016 год.

В разделе 2 бухгалтер запишет ноябрьскую зарплату в отдельном блоке. Обратите внимание, что в строке 120 бухгалтер поставит крайний срок уплаты — 06.12.2016, а не фактическую дату, когда фирма перечислила налог. Образец вы найдете в конце статьи.

Сроки уплаты налога с дивидендов у ООО и АО различаются

Если вы выплачивали в 2016 году дивиденды, в разделе 1 покажите их вместе с другими доходами по строке 020. И отдельно запишите дивиденды в строке 025. А НДФЛ с дивидендов вы добавите в строку 040 и покажете обособленно в строке 045.

В разделе 2 годовой формы 6-НДФЛ укажите в отдельных блоках дивиденды, выплаченные в IV квартале 2016 года. Когда будете заполнять строку 120, обратите внимание на такой момент. Крайний срок уплаты НДФЛ с дивидендов различается в зависимости от вашей организационной формы.

Источник: https://zakonosfera.ru/cat-num-20/6-ndfl-nalog-perechislen-pozzhe.php

6 ндфл несвоевременно перечисленные суммы налога — Адвокатское бюро Вершина

Помимо этого, инспектора сверят срок, указанный в строке 120 и фактическую дату перечисления и наложат на налогоплательщика штраф за нарушение законодательства, в размере 20% от суммы не уплаченного налога.

Заключение Пленум ВАС РФ отметила, что налоговый агент не может быть ответственен за данное правонарушение, если у него отсутствовала возможность в установленный срок удержать и перечислить НДФЛ.

На этом основании некоторым организациям удается оспорить наложенные на них штрафы, хотя в судебной практике такое встречается не часто. Поэтому налоговые агенты, решившие оспорить штрафные санкции, рискуют понести дополнительные материальные затраты на судебные издержки.

Если НДФЛ не уплачен вовремя, но был удержан, это не повлияет на заполнение формы. Так как в форме должна быть отражена дата уплаты по закону, а не по факту.

Недоудержанный декабрьский налог вы можете удержать из январской зарплаты, уменьшив выплату работнику на 2 рубля. В расчете 6-НДФЛ за I квартал 2017 г. вы указываете: — в разделе 1 по строке 070 – правильную сумму удержанного НДФЛ; — в разделе 2 по строке 130 правильную сумму декабрьского дохода, а по строке 140 правильную сумму удержанного налога.

3.

В расчете 6-НДФЛ не указываются ни сумма перечисленного налога, ни фактическая дата его перечисления. Как в разделе 1, так и в разделе 2 расчета показываются только исчисленная и удержанная суммы налога и срок перечисления налога по НК.

Перечисление налога инспекторы отражают только в вашей карточке расчетов с бюджетом по НДФЛ (КРСБ). В ней они отразят суммы налога, указанные в строках 140 раздела 2, по датам, зафиксированным в строках 120 раздела 2 расчета.

Удержали налог, но забыли уплатить: как заполнить 6 ндфл в таких случаях

Внимание

Тот факт, что налоговый агент мог уплатить налоги раньше, роли не играет. Поэтому даты в полях 110 и 120 никогда не совпадают.

Важно

Внимание! Если вознаграждения сотрудникам было выплачено перед выходными, крайний срок уплаты налога переносится на ближайший рабочий день. То же самое относится и к последнему дню месяца, выпавшему на выходной или праздничный день (для больничных и отпускных).

Первый раздел заполняется с начала года и показывает общую сумму вознаграждений, выплаченных за все время. Рассмотрим заполнение отчета за полугодие на примере ООО «Атмосфера», в котором работает 3 человека.

Источник: https://kvirinal.ru/6-ndfl-nesvoevremenno-perechislennye-summy-naloga-2/