Учетная политика организаций: для чего она нужна, сроки утверждения , образцы на 2018 год

Большинство субъектов бизнеса в соответствии с нормами законодательства обязаны вести бухучет и представлять проверяющим органам бухгалтерскую отчетность. Ведение бухучета предполагает использование его методов и способов. Так как фирмам дается право выбора, то они должны формировать такой локальный акт, как учетная политика организации, в которой конкретизирует учет на предприятии.

Для чего нужна учетная политика организации

Методические указания предполагают по некоторым объектам вести учет разными способами, которые организация выбирает на основании существующей особенности работы предприятия. Чтобы сам бухгалтерский персонал и все проверяющие знали, какие методы и способы используются на данном предприятии составляется учетная политика организации.

Учетная политика — это перечень принципов осуществления бухгалтерского и налогового учета на будущий календарный период. Этот документ необходимо разработать и принять в каждом хозяйственном субъекте, который ведет бухучет в полном объеме независимо от формы собственности.

Если фирма имеет филиалы, представительства или удаленные подразделения, порядок ведения учета, закрепленный в этом документе, распространяется и на них.

Должностному лицу необходимо тщательно продумывать состав внесенных в него правил, поскольку ошибочное или неверное значение одного из раздела может, в дальнейшем, повернуться против самого предприятия.

При этом нет необходимости подробно останавливаться на тех элементах, где на уровне законодательства закреплен единственный вариант действий. В первую очередь, здесь рассматриваются те моменты учета, по которым дан выбор — к примеру, амортизация основных средств.

Кроме этого в состав учетной политики включается раздел для налогообложения. То есть в этом документе фиксируются не только правила действующие на предприятии по бухучету, но и по налогам.

бухпроффи

Внимание! Оформление учетной политики позволяет оптимизировать бухгалтерский и налоговый учет, а это способствует своевременному получению всей необходимой информации для принятия решений руководством по эффективному применению ресурсов и выявлению их резервов.

В каком случае она составляется

Учетную политику субъекты должны формировать в случаях, когда они ведут бухгалтерский учет. Поэтому ее составляют все юридические лица, независимо от формы собственности. Исключением являются только кредитные организации, представительства и филиалы иностранных компаний.

Многие ошибочно думают, что если организация применяет упрощенную или иную льготную систему налогообложения, то составлять учетную политику она не должна.

На самом деле это не так. Именно в учетной политике фиксируется момент, в соответствии с которым учет предприятия строится по упрощенной схеме. Если этого не будет, то и применять упрощенный бухучет организация не сможет.

Как правило, формирование учетной политики происходит сразу же после создания компании. Ее составляет главный бухгалтер, а утверждает директор фирмы. Далее в конце каждого года в нее при необходимости вносятся коррективы, и ее заново утверждают на новый год.

Отдельный большой вопрос, нужно ли, чтобы была учетная политика ИП. Ведь согласно положению разрабатывать и использовать этот документ должны только организации. Однако НК говорит, что налогоплательщик независимо от формы должен разработать учетную налоговую политику.

бухпроффи

Внимание! Применять ее нужно только тем предпринимателям, которые используют ОСНО или УСН. Тем, кто находится на спецрежиме (ЕНВД, ЕСХН, патент), разрабатывать ее не нужно при условии, что они не совмещают несколько режимов.

А вот разрабатывать и применять учетную политику для бухучета им не нужно, поскольку по законодательству они могут не вести бухучет вообще.

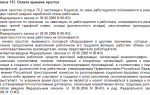

Сроки утверждения документа

Когда фирма прошла регистрацию, ей необходимо, согласно ПБУ 1, составить и утвердить свою учетную политику не позднее 90 дней. То есть ее можно ввести сразу же вместе с регистрацией, а можно более тщательно рассмотреть все моменты и утвердить не позднее трех месяцев. При этом действовать она начинает с момента регистрации организации.

Однако, в состав учетной политики входит раздел по налогам. НК РФ требует, чтобы учетная политика для налогообложения была утверждена не позднее конца первого налогового периода. При этом ее правила будут распространяться на деятельность компании с момента постановки на учет.

Учетная политика составляется на неопределенный период. При ее формировании действует принцип последовательности применения действующих правил. То есть выбрав один раз методы и способы бухучета, их желательно использовать и в дальнейшем. Изменения в них должны быть обоснованы и нацелены на оптимизацию деятельности.

бухпроффи

Внимание! Изменения можно вносить соответствующим приказом руководства или же путем утверждения новой учетной политики.

Изменения в ПБУ 1/2008 с 2018 года

Всем компаниям необходимо откорректировать свои учетные политики в 2018 году. Связано это с тем, что в 2017 году были приняты изменения в законодательстве по бухучету.

Теперь в учетной политике нужно фиксировать ее независимость. То есть она формируется каждым юрлицом самостоятельно. Исключение составляют головная и дочерние фирмы. Дочерние фирмы и филиалы формируют свои политики на основании положений материнской компании.

Был определен порядок определения способа ведения бухучета, если он не определен в ПБУ. Теперь нужно ознакомиться с МСФО, если там такой способ ведения присутствует, то компания должна выбрать его. При отсутствии его в этом документе, можно обратиться к отраслевым стандартам. Если же он не рассмотрен и там, тогда используются только рекомендации по бухучету.

В ПБУ ввели понятие несущественности, под которым стали понимать данные, не влияющие на принятие решений пользователей бухотчетности. В определенных ситуациях в отношении такой информации, основываясь на принципе рациональности, допускается игнорирование.

Субъекты на упрощенном учете получили право применять принцип рациональности в отношении методов и способов ведения бухучета, которые не определены ПБУ. То есть им не надо использовать МСФО, стандарты отрасли, рекомендации по бухучету и т. д.

Изменения ПБУ 1/2008 допускают случаи отступления от соблюдения рассмотренных в них правил, если они не позволяют объективно отразить факт хозяйственной жизни. При этом обязательно нужно фиксировать какой именно пункт игнорируется фирмой, по какой причине, каким именно способом ведения учета он заменяется, а также краткие пояснения по нему.

Компаниям, составляющим отчетность по МСФО, разрешили отдавать предпочтение МСФО перед ПБУ. Однако, обязательно нужно отражать, что именно не соблюдается по ПБУ, почему, и давать краткое пояснение сложившейся ситуации.

Новшества в ПБУ 1/2008 позволяют проводить корректировку ряда определенных показателей на начало года, которая вызвана последствием изменения учетной политики.

бухпроффи

Внимание! По новым правилам при изменении учетной политике теперь не надо составлять к ней пояснительную записку. Эти сведения фиксируются теперь компаниями только в бухотчетности, например, в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

Что должна содержать УП для ОСНО

Это самый объемный вариант учетной политики, поскольку к компаниям на ОСНО применяются наиболее жесткие требования по ведению учета, подготовке и сдаче отчетности.

Учетная политика на ОСНО может оформляться единым документом, содержащим части для бухгалтерского и налогового учета, либо двумя отдельными частями. При этом налоговая политика здесь является наиболее важной, поскольку определяет процесс формирования базы и расчетов основных видов налогов, и особенно — налога на прибыль.

Основные моменты, которые необходимо рассмотреть в бухгалтерской части документа:

- Перечень нормативных документов, которые используются для учета. Если компания использует в какой-то сфере МСФО, то это должно быть прописано;

- План счетов бухучета;

- Оформление бухгалтерской отчетности — список оформляемых форм (например, малым предприятиям дано право составлять упрощенный баланс), детализация раскрываемых показателей, составление пояснительных записок к балансу и приложениям. В этом же разделе указывается, если на предприятии составляется промежуточная отчетность;

- Первичные документы — здесь необходимо упомянуть, какие бланки применяются в типовой форме, а какие — в собственной. Последние нужно будет включить как приложения.

- Кто в организации имеет право подписывать первичку, счета, счет-фактуры и т. д;

- Каким именно образом выполняется учет поступающих материалов, как происходит оценка при поступлении и списании;

- Каким именно способом будет происходить определение курсовых разниц для активов в валютном выражении;

- Каким именно образом происходит списание управленческих и коммерческих расходов, как происходит признание выручки по продукции, у которой производственный цикл более 12 месяцев, как осуществляется учет незавершенного производства;

- Налог на прибыль для целей бухучета — необходимо указать, использует ли субъект ПБУ 18/02, каким именно способом определяется величина налога для отчета о финрезультатах;

- Процесс создания резервов — как именно производится создание резерва на сомнительные долги (обязаны иметь все компании), происходит ли создание резервного фонда (производится по желанию);

- Учет основных средств — в этом разделе устанавливается, как определяется срок использования ОС, какой способ амортизации применяется, как списывается ОС с ценой до 40 тыс. руб, способ проведения переоценки. Для малых предприятий есть возможность начислять амортизацию раз в год, и это также нужно отменить в документе.

В налоговой части документа не нужно указывать способы учета и расчета, если они четко указаны в устанавливающих документах, Однако если предлагается выбрать один из нескольких способов, то это и нужно вносить в документ.

В частности, необходимо отразить следующие моменты:

- Каким из двух способов происходит начисление амортизации;

- Каким методом будет производиться определение цены материалов и сырья;

- Если уплачиваются авансовые платежи по налогу на прибыль — как часто это производится;

- Как часто подается декларация по налогу на прибыль;

- Каким из двух способов будут признаваться доходы;

- Если в предыдущем пункте выбран метод начислений, то как будет указываться оплата работ, какие начаты в одном периоде, а закончены в другом;

- Какие расходы, из указанных в НК будут считаться прямыми;

- Как будет производиться ведение налогового учета — в бухгалтерских регистрах или отдельных.

Что должна содержать УП для УСН

Учетная политика на 2018 год скачать бесплатно образец для УСН.

Учетная политика для компаний, применяющих УСН намного меньше, чем для общей системы. Однако и здесь есть некоторые особенности, которые обязательно нужно отразить в документе.

Структура учетной политики обычно составляется следующим образом:

- Первый раздел предназначен для раскрытия всех понятий и определений, которые применяются в документе;

- Во втором описывается процесс проведения инвентаризации имеющихся активов и обязательств, а также каким образом оформляются ее результаты;

- Третий раздел отводят для описания способов оценки активов и обязательств. Сюда также вносят способы амортизации и списания материальных ценностей;

- В четвертом разделе раскрывается порядок ведения бухучета, правила документооборота, используемые бухгалтерские и налоговые документы, применяемые специализированные программы;

- Обязательно необходимо включить раздел, в котором будет описываться процесс контроля правильности ведения учета;

- При необходимости, если это требует деятельность фирмы, в учетную политику можно включать другие разделы.

При подготовке документа обязательно нужно отразить в нем следующие моменты:

- По какому объекту ведется расчет налога. Если произошла смена, то это обязательно указывается в новом документе;

- Ставку налога указывать не обязательно. Это стоит сделать, если она установлена региональными властями и отличается от стандартной.

- Обязательно указывается каким именно образом оформляется книга доходов и расходов;

- При использовании системы «Доходы минус расходы» необходимо прописать актуальный лимит по основным средствам — 100 тыс руб. Для «Доходов» это можно не указывать, потому что на налог этот показатель не влияет.

- Как именно происходит списание основного средства при частичной оплате. Этот момент не указан в НК, поэтому компания имеет право выбрать подходящий для себя и закрепить его в документе;

- Методы оценки товаров. Это обязательно должны указывать субъекты на «Доходах минус расходах».

- Работа с убытком и минимальным налогом. Фирмы, которые используют «Доходы минус расходы» могут уменьшать размер налога на убыток прошлого года. Также они имеют право включать в расходы разницу между минимальным и единым налогом. Все это нужно отразить в учетной политике.

Учетная политика для бюджетных организаций

Учетная политика на 2018 год для бюджетных учреждений скачать бесплатно.

Организации бюджетной сферы также должны составлять учетную политику, при этом она должна содержать пункты согласно их специфике. Учетная политика на 2018 год для бюджетных учреждений должна составляться с учетом вступивших в действие изменений в инструкции 157н и новых стандартов.

Несмотря на которую специфику работы, учетная политика для казенных учреждений также должна оформляться и вводиться в действие.

Документ должен быть максимально детализирован, чтобы новые работники бухгалтерии и счетной сферы могли быстро войти в курс дела. Учетная политика может быть составлена как единым документом, так и комплектом. Ввод в действие производится приказом.

В учетной политике должны быть рассмотрены следующие моменты:

- Действующий план счетов — в нем нужно указать те счета, которые действительно используются в организации. Сюда же вносятся и те, какие были введены для собственных нужд.

- По каким методам выполняется оценка имущества и обязательств;

- Описание процесса проведения инвентаризации имущества и имеющихся обязательств;

- Каким образом в отчетах отражаются события, произошедшие после отчетной даты;

- Документы и регистры, используемые в организации, для которых не существует стандартных форм;

- Описание процесса выполнения внутреннего финансового контроля;

- Описание резервов, которые нужно создавать в организации;

- Иные процессы, которые необходимо выполнять, чтобы вести бухучет.

Построение бюджетного бухучета обуславливает существенное различие бюджетной учетной политики от коммерческой. Если во второй обычно существует стандартный набор приложений (план счетов, документооборот и т. д.), то в бюджетной этим обычно не ограничивается.

Организация сама для себя определяет:

- Состав приложений;

- Степень раскрытия в них информации;

- Процесс внесения изменений в приложения.

Так, приложения могут содержать:

- Список форм для документов, которые были разработаны в организации;

- По каким методам оценивать определенное имущество и обязательства;

- Номера, которые присвоены журналам операций;

- Список лиц, которым дано право подписи первичных документов;

- Графики инвентаризации;

- Процесс отправки в служебные командировки и их оформление;

- Как происходит принятие обязательств и денежных средств;

- Как организуется учет расчетов с подотчетными лицами

Источник: https://buhproffi.ru/buhuchet/uchetnaya-politika.html

Новое в учетной политике на 2018 год: изменения, дополнения

Из-за очередных поправок в налоговом законодательстве необходимо внести изменения в учетную политику на 2018 год. Расскажем об обязательных пунктах политики, какие формулировки изменить и как актуализировать документ.

В этом году вступили в силу поправки в ПБУ 1/2008. В связи с этим учетную политику надо проверить на соответствие новым правилам. Расскажем, нужно ли вносить изменения в политику на 2018 год и какие корретировки нужны.

Новое в учетной политике на 2018 год

Способ учета в политике. В учетной политике необходимо прописать способы учета для операций, которые проводит организация. В этих целях надо руководствоваться федеральными стандартами (ч. 3 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ). Если же в них не установлен способ, закон требует разработать его по правилам, прописанным в стандартах.

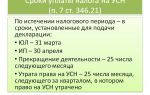

ПБУ 1/2008 считается федеральным стандартом. Именно это положение описывает способ, которым компания должна выбрать метод учета (п. 7 ПБУ 1/2008). Новый алгоритм смотрите на схеме ниже.

Как выбрать способ для учетной политики на 2018 год

Хорошо, когда способ учета единственный. Если способов несколько или их нет, требуется провести дополнительную работу.

Способы учета в федеральном стандарте

| Если в стандарте нет способа, надо разработать его. Если до поправок организация разрабатывала собственный метод, его нужно проверить по новому алгоритму. Если нарушена последовательность и выбран способ не из того документа, в учетной политике УСН на 2018 год надо прописать новый метод учета.Можно разрабатывать собственные способы учета, даже если в стандартах есть правила. Это исключительный случай, когда из-за использования законного способа отчетность компании получится недостоверной (п. 7.3 ПБУ 1/2008). В этом случае компания прописывает свой способ учета, а также называет метод, вместо которого она применяет собственный. | Если в федеральном стандарте несколько способов на выбор, нужно оценить каждый по критериям — допущениям* и требованиям** (см. сноски под таблицей), которые перечислены в ПБУ 1/2008. Выбрать нужно тот, что соответствует всем этим критериям.Можно не оценивать каждый способ по всем критериям, если метод учета компания будет использовать, чтобы формировать несущественную информацию. Несущественной считают информацию, от которой не зависят экономические решения пользователей отчетности. Критерии существенности нужно прописать в учетной политике.Если компания решает, что способ учета нужен для несущественных операций, надо оценить его только исходя из рациональности. При оценке рациональности учитывают размер компании и условия, в которых она ведет бизнес (абз. 6 п. 6 ПБУ 1/2008). |

Подробнее о налоговых и бухгалтерских изменениях с 2018 года читайте в отдельной статье.

См. также, декларация по налогу на прибыль за 3 квартал 2018.

Как применять требование рациональности? Например, на сомнительную и просроченную дебиторскую задолженность нужно создавать резерв. Но сомнительный долг может быть небольшим по меркам самой компании. При этом расчет резерва — трудоемкая работа.

Бухгалтер применит критерии существенности к примерной сумме, которую нужно отразить в балансе при формировании резерва. А затем напишет руководителю докладную записку, что информация несущественная и траты на ее формирование нерациональны.

Директор примет решение, создавать резерв или нет.

Для крупных компаний есть особенность выбора способов. Если организация входит в холдинг, то может составлять политику независимо от других компаний группы. Но только при условии, что основная компания не издает собственные стандарты, которые обязаны применять все организации группы.

Компании, которые составляют и публикуют отчетность по МСФО, получили в этом году право упростить себе формирование политики и учет. Независимо от того, есть ли в федеральном стандарте один или несколько способов, можно пользоваться особым правилом. Если способы в федеральных стандартах противоречат МСФО, можно руководствоваться международными стандартами (абз. 2 п. 7 ПБУ 1/2008).

Новое правило избавляет крупные организации от двойной работы. В учетной политике на 2018 год нужно прописать, от какого способа отказалась компания и какому правилу в международном стандарте оно противоречит.

Новый инвестиционный вычет в политике. С 1 января 2018 года компании смогут воспользоваться новым инвестиционным вычетом. Он позволяет уменьшить налог на прибыль на расходы по покупке или модернизации основных средств из 3-7 амортизационных групп. Поправки в Налоговый кодекс ввел Федеральный закон от 27.11.2017 № 335-ФЗ, который вступает в силу 1 января 2018 года.

В учетной политике 2018 нужно прописать, что компания будет пользоваться вычетом. Правила о том, как будете рассчитывать вычет, писать не нужно. Их утвердят региональные власти. Решение о вычете можно поменять в течение трех лет, если другой срок не установит регион.

Основные средства в учетной политике 2018

Правила работы с инвестиционным вычетом вводит новая статья 286.1 НК РФ, она будет действовать до 2027 года. Чтобы льгота заработала, ее должны ввести региональные власти. Они вправе устанавливать свои условия. Но есть общие правила для вычета.

Региональную часть налога на прибыль компания вправе уменьшить на 90% от расходов на покупку, доработку, модернизацию или техническое перевооружение активов.

У инвестиционного вычета есть предельная величина — это разница между налогом в региональный бюджет по обычной ставке и налогом по ставке 5 %. Последнюю ставку регионы вправе менять в большую сторону.

При этом, если компания пользуется вычетом, федеральную часть налога можно уменьшить на 10 % от расходов на активы. Эту часть налога на прибыль можно обнулить.

Вычет можно применять к активам 3-7 групп. Регионы могут устанавливать и другие ограничения по видам основных средств, а также категориям компаний, которые не вправе пользоваться инвестиционным вычетом. По кодексу это резиденты особых экономических зон, участники региональных инвестиционных проектов и др.

Применять вычет можно с периода, в котором компания начала использовать основное средство или изменила его первоначальную стоимость.

Вычет сверх предельного значения можно будет переносить на другие месяцы, кварталы и годы.

Инвестиционный вычет нужно применять ко всем активам, в отношении которых он установлен кодексом и региональными властями. При этом амортизировать такие основные средства компания уже не сможет.

Если компания решит продать актив раньше, чем пройдет срок полезного использования, потребуется доплатить налог с пенями. Тогда первоначальную стоимость основного средства компания учтет в расходах того периода, в котором продала актив (подп. 4 п.1 ст. 268 НК РФ).

Кроме того, к компаниям, которые используют инвестиционный вычет, будут и дополнительные требования на камеральных ревизиях. Инспекторы смогут запрашивать пояснения и документы по активам, к которым компания применила вычет.

Как написать учетную политику на 2018 год

По закону бухгалтер, когда составляет учетную политику, в первую очередь должен смотреть федеральные стандарты. Сейчас нет утвержденных документов с таким названием. Первый стандарт должен появиться к 2019 году.

С 19 июля 2017 года к федеральным стандартам приравняли ПБУ (Федеральный закон от 18.07.2017 № 160-ФЗ). Из них нужно выбирать способы учета (см. таблицу ниже).

Конечно, при условии, что для вашей операции способ установлен. Если нет, компания действует по алгоритму — смотрит МСФО, затем федеральные стандарты по аналогичным вопросам либо отраслевые стандарты.

Отраслевыми считаются стандарты ЦБ РФ. Для компаний таких стандартов нет.

Способы учета для учетной политики 2018: таблица сравнения

| Способы оценки активов и обязательств | Оценка фактов хозяйственной деятельности | ПБУ 19/02, ПБУ 9/99, ПБУ 10/99 |

| Погашение стоимости активов | ПБУ 5/01, ПБУ 6/01, ПБУ 14/2007, ПБУ 17/02 | |

| Рабочий план счетов | Применение счетов бухгалтерского учета |

Источник: https://www.gazeta-unp.ru/articles/52060-izmeneniya-v-uchetnoy-politike-na-2018-god-qqq-17-m12

Какие изменения учесть в учетной политике для целей налогообложения 2018?

В налоговом законодательстве в 2017 году произошло немало изменений, поэтому нужно обновить учетную политику по налогам на 2018 год

Подходит к концу очередной календарный год, он же налоговый период для многих налогов, в том числе и налога на прибыль организации. А значит, пора позаботиться о формировании учетной политики для целей налогообложения на 2018 год.

В одних из прошлых материалов мы рассказали об изменениях, внесенных приказом Минфина РФ от 28.04.2017 №69 в Положение по бухгалтерскому учету ПБУ 1/2008. На основании этих изменений в учетную политику для целей бухучета требуется внести значимые корректировки.

Об этом подробнее читайте:

«Какие изменения нужно отразить в учетной политике 2018. Часть 1»

«Какие изменения нужно отразить в учетной политике 2018. Часть 2»

Однако и в налоговом законодательстве в 2017 году произошло немало изменений, поэтому учетная политика по налогам тоже должна быть обновлена. Какие нововведения необходимо учесть и отразить в учетной политике на 2018 год расскажем сегодня.

Изменения в законодательстве 2017, которые важны для формирования учетной политики 2018

Перечислим основные нововведения налогового законодательства в 2017 году, на которые нужно обратить внимание, формируя налоговую учетную политику на 2018 год.

- Теперь компании могут сами выбирать базу, от которой будет устанавливаться резерв по сомнительным долгам в максимально возможной суммовой величине (п. 4 ст. 266 НК РФ).

- Если имеют место взаимные обязательства, то резерв по сомнительному долгу не может превышать величину этого долгового обязательства (п. 1 ст. 266 НК РФ);

- Ограничение в 10 лет по переносу убытков прошлых лет на будущие периоды снято. Однако объем переноса не может быть больше 50% размера налоговой базы текущего налогового периода (пп. 2, 2.1 ст. 283 НК РФ).

- Изменились пропорции перечисления сумм начисленного налога в бюджеты. Теперь в федеральный бюджет перечисляется 3%, а в региональный — 17%. Такие установки даны для периода с 2017 по 2020 годы (п. 1 ст. 284 НК РФ).

- Вступил в силу новый классификатор ОКОФ (ОК 013-2014). Классификатор обязал иначе производить разбивку по амортизационным группам основных средств, ввод в эксплуатацию которых пришелся на периоды после 2016 года.

- Перечень объектов с высокой энергетической эффективностью постановлением Правительства РФ от 25.08.2017 №1006 был расширен. Для таких объектов допустимо применять ускоренную амортизацию.

Эти нововведения актуальны для тех налогоплательщиков, которые будут отражать их в своей учетной политике впервые в следующем году.

С помощью простого и удобного сервиса онлайн бухгалтерии Бухсофт вы сможете грамотно сформировать учетную политику организации на 2018 год!

Изменения в законодательстве, вступающие в силу с 2018 года

С 2018 года изменятся некоторые регламенты главы 25 НК РФ. Новшества, относящиеся к порядку налогообложения, не обязывают учреждения выбирать иной способ учета, они лишь уточняют уже действующие правила и касаются не всех налогоплательщиков. Однако не рассмотреть их нельзя:

- Перечень доходов, которые не учитываются в налоговой базе, был расширен поступлениями, выявленными в ходе инвентаризации имущественных прав на результаты интеллектуальной деятельности и полученными в виде вклада в имущество компании (подп. 3.6 и 3.7 п. 1 ст. 251 НК РФ).

- Из перечня доходов, не учитываемых при определении налоговой базы НКО, производящих финансовую поддержку проведения капитального ремонта жилищного фонда, исключены денежные средства, получаемые от размещения временно свободных средств (подп. 38 п. 1 ст. 251 НК РФ);

- В подп. 55 п. 1 ст. 251 НК РФ внесено уточнение, что услуги по предоставлению поручительства российскими компаниями, не являющимися банковскими учреждениями, должны включатся в доходы, не учитываемыми при определении налоговой базы, если были оказаны безвозмездно.

- В период с 2018 по 2022 годы к объектам водоснабжения и водоотведения из дополненного новыми положениями законодательства закрытого перечня, применяется ускоренная амортизация (подп. 4 п. 2 ст. 259.3 НК РФ);

- Претерпел некоторые изменения порядок учета затрат на НИОКР. В частности, в период с 2018 по 2021 годы их можно включить в издержки на приобретение исключительных прав на новые разработки (подп. 3.1 п. 2 ст. 262 НК РФ). Кроме того, расходы на НИОКР, для списания которых в прочие расходы применяется коэффициент 1,5, на таких же условиях с 2018 года можно учесть в стоимости амортизируемых НМА, созданных с исключительным правом на них (п. 7 ст. 262 НК РФ).

- Перечень прочих расходов был дополнен затратами, связанными с производством и реализацией, безвозмездно перечисляемыми в федеральный бюджет по договорам о целевых взносах на электроэнергетику (подп. 48.9 п. 1 ст. 264 НК РФ).

В следующем году важно обратить внимание на еще одно изменение, касающееся расчета базы по прибыльному налогу и исчисления налога на имущество. С 2018 года льготу на движимое имущество компании, принятое в учет после 2012 года, можно будет применять, если решение об установлении этой льготы было принято на региональном уровне (ст. 381.1 НК РФ).

Источник: https://www.BuhSoft.ru/article/883-kakie-izmeneniya-uchest-v-uchetnoy-politike-dlya-celey-nalogooblojeniya-2018

Изменения в учетной политике в 2018 году

Документа с утвержденным подобным названием в настоящее время нет, но под федеральным стандартом в настоящее время признается ПБУ 1/2008, то есть руководствоваться при выборе способа учета нужно данным положением.

Если в ПБУ для организации способ не предусмотрен, то обратиться следует к МСФО, а затем федеральным и отраслевым стандартам. В последнюю очередь обратиться можно к рекомендациям.

Если организации использовали в своей учетной политике рекомендации отраслевых министерств, то в 2018 году следует проверить не будут ли применяемые рекомендации противоречить способам учета по федеральным стандартам или МСФО;

- Новый инвестиционный вычет. Компании с началом 2018 года могут пользоваться новым инвестиционным вычетом. С помощью такого вычета можно уменьшить на расходы по приобретению и модернизации ОС налог на прибыль.

В этом случае организации не грозит штраф, так как за неправильное составление учетной политики или нарушение ее положений штрафы не предусмотрены.

Важно! Программа, в которой организация ведет учетную политику должна обновляться вместе с учетной политикой и в соответствии с ней.

Учетная политика на 2018 год для малых предприятий Обязанность по ведению бухучета есть у каждой организации, включая и малые предприятия.

Однако некоторые операции отражать можно различными способами. Выбрать какой способ наиболее подходит организации можно самостоятельно. Закрепить его нужно в учетной политике. Соответственно, этот документ также будет нужен.

Кроме того, для малых предприятий существует возможность вести упрощенный бухучет, но чтобы его применять – нужно зафиксировать это в учетной политике (Читайте также статью ⇒ Учетная политика ЕНВД: совмещение с ОСНО, УСН, ИП).

Изменения в учетной политике на 2018 год

Приказ Минфина РФ от 28.04.2017 № 69н). Изменения коснулись правил выбора способов учета, трактовке определения «несущественная информация» и отмены обязанности составления пояснительной записки. Начнем по порядку.

Выбор корректного способа учета В обновленной редакции ПБУ 1/2008 более конкретно установлены правила для выбора способа учета: следовать, как и прежде, нужно федеральным стандартам бухучета, а если существуют альтернативные способы – организация вправе выбрать один из существующих. Что же делать, если ни одного подходящего способа в федеральных стандартах нет? Ответ весьма логичен – разработать свой, новый способ, руководствуясь следующими документами: международные стандарты финансовой отчетности (МСФО), потом федеральные и отраслевые стандарты, а в самом крайнем случае — рекомендации в области бухучета.

Учетная политика организации на 2018

Внимание

В политике на 2018 нужно зафиксировать, то организация будет вычетом пользоваться, а сами правила, содержащие порядок расчета вычета прописывать не нужно.

Такие правила устанавливают региональные власти и их можно будет изменить в течение 3-х лет, если регион не предусмотрит иной срок.Что дополнить в учетную политику на 2018 год Основное изменение – это то, что в 2017 году были внесены изменения в закон о бухучете.

В связи с этими изменениями действующие 24 ПБУ теперь приравнены к федеральным стандартам ведения бухучета.

Нужно ли вносить изменения в учетную политику на 2018 год?

Однако она обязана учитывать нормы МСФО. Если фирма использует методы ФСБУ, которые не соответствует МСФО, она вправе перестать их применять. Метод заменяется способом, соответствующим международным стандартам. Утвержден порядок отступления от стандартных алгоритмов создания УП В ПБУ 1/2008 появились новые нормы.

Они касаются действий сотрудников при разработке методов ведения учета тогда, когда общие положения не применимы к ситуации. Нужно отметить, что это исключительные случаи. Приведем их перечень:

- Есть условия, которые мешают воссозданию подлинной картины о финансовом положении фирмы.

- Эти условия позволяет устранить иной метод учета.

- Этот альтернативный метод не образует других негативных условий.

В ПБУ в 2018 году появились требования о том, что в учете нужно раскрывать сведения об отступлении от стандартных правил.

Какие изменения произошли в учетной политике в 2018 году

Важно

Для бюджетных субъектов Ранее бюджетные организации пользовались инструкцией, утвержденной Приказом Минфина №157н от 1 декабря 2010 года. Однако сейчас эта инструкция была обновлена. Были изменены наименования ряда счетов. Появились новые счета бухучета. В 2018 году рабочий план счетов нужно дополнить счетом 206 61 «Расчеты по авансам».

Изменения в налоговом учете В 2018 году в список доходов, не учитываемых при определении базы по налогам, включены эти пункты:

- Поступления, обнаруженные после инвентаризации прав по итогам интеллектуальной деятельности.

- Вклады в основные формы ЮЛ (пункт 1 статьи 251 НК РФ).

Доходы НКО, выполняющих финансовую поддержку ремонта многоквартирных зданий, исключены от временного размещения активов.

Онлайн журнал для бухгалтера

- Учет трат на покупку ОС. Увеличился перечень объектов, в отношении которых может использоваться ускоренная амортизация.Актуально это в отношении предметов, которые начали эксплуатироваться после начала 2018 года. С 2018 года субъекты могут уменьшать налог на прибыль на инвестиционный вычет. При использовании такого вычета нужно подготовить все необходимые документы и пояснения.Они могут быть запрошены при проверке.

- Учет трат на НИОКР. В правила учета трат на НИОКР были внесены дополнения на основании ФЗ №166 от 18 июля 2017 года. Перечень расходов расширен новыми статьями. Также был уточнен порядок признания трат по НИОКР, установленный Правительственным Постановлением №988 от 24 января 2008 года.

Какие изменения учесть в учетной политике для целей налогообложения 2018?

Перед тем, как перейти к нововведениям текущего года, давайте разберем изменения, вступившие в силу еще в 2017 г.:

- Появилась возможность выбора базы, на основании которой определяется максимально возможная сумма резерва по сомнительным долгам. При этом объем резерва по сомнительному долгу при наличии встречного обязательства не превышает суммы, большей, чем данное встречное обязательство.

- Больше не действует 10-летнее ограничение на перенос убытков на будущий период, но сумма не должна превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ).

- Для периода с 2017 по 2020 гг. суммы налога распределяются по бюджетам в пропорции: 17% – в региональный, 3% – в федеральный (п. 1 ст.

Нужно разъяснить порядок действий в том случае, если операция выполнена на одну дату, а подпись – на другую.

- Используемые формы первички, включая электронные виды.

Рассмотренные рекомендации актуальны для ЮЛ, которые используют ЭДО. Изменение методов ведения учета Рассмотрим основные произошедшие перемены. Соотношение УП разных компаний Утверждена норма о том, что фирма может самостоятельно выбирать метод осуществления учета.

При этом можно не ориентироваться на выбор других компаний. Однако из этого правила есть исключения. В частности, если материнский субъект утвердил определенные стандарты, дочерние фирмы должны опираться именно на них. Соответствующее правило дано в пункте 5.1 ПБУ 1/2008.

Как правило, любые планируемые изменения на грядущий год утверждаются в декабре. Упрощенный способ ведения учета Пояснения также предусмотрены и для организаций, применяющих УСН и сдающих упрощенную отчетность.

К таковым относятся некоммерческие организации, субъекты малого предпринимательства (независимо от выбранной ими системы налогообложения) и участники проекта «Сколково».

Вышеперечисленные организации обязаны применять установленные федеральными стандартами способы учета и в случае, если таких несколько – выбрать один из существующих. Опять же, как говорилось выше, если подходящего способа нет – можно разработать свой, более подходящий и более рациональный.

Хочется дополнительно упомянуть, что само по себе понятие «требование рациональности» тоже претерпело изменения! Ранее данный термин означал, что бухучет надо вести, ориентируясь на условия хозяйствования и величину организации.

НК РФ):

- выявленных при инвентаризации имущественных прав на результаты интеллектуальной деятельности;

- полученных как вклад в имущество юридического лица имущественных объектов или прав (имущественных либо неимущественных).

- Доходы некоммерческих организаций, осуществляющих финансовую поддержку капремонта многоквартирных домов, от временного размещения свободных денежных средств (подп. 38 п. 1 ст. 251 НК РФ) теперь не являются доходами, которые при определении налоговой базы не берутся в расчет.

- Услуги по предоставлению поручительств юридическими лицами, не являющимися банками, относятся к доходам, которые не учитываются при определении налоговой базы, но только в случае, если они являются безвозмездными (подп. 55 п. 1 ст. 251 НК РФ).

- В период с 2018 по 2022 гг.

Изменения в учетной политике в 2018 году для казенных учреждений

Вписывать нужно только те изменения, которые напрямую касаются того способа учета, который применяется в организации. Например, законодательством изменен способ начисления резервов. Если организация не создает резервов, то и новые правила по их созданию прописывать в учетной политике не потребуется.

Если организация не указала в политике о каких-либо изменениях в законодательстве, то страшного в этом ничего нет. В этом случае главное, чтобы правильно осуществлялся учет. К примеру, организация не отразила в учетной политике новый лимит по ОС, но учет ведет в соответствии с действующими изменениями.

Источник: https://advokat-na-donu.ru/izmeneniya-v-uchetnoj-politike-v-2018-godu/

Изменения в учетной политике на 2018 год

Из-за очередных поправок в налоговом законодательстве необходимо внести изменения в учетную политику на 2018 год. Расскажем об обязательных пунктах политики, какие формулировки изменить и как актуализировать документ.

В этом году вступили в силу поправки в ПБУ 1/2008. В связи с этим учетную политику надо проверить на соответствие новым правилам. Расскажем, нужно ли вносить изменения в политику на 2018 год и какие корретировки нужны.

Новое в учетной политике на 2018 год

Способ учета в политике. В учетной политике необходимо прописать способы учета для операций, которые проводит организация. В этих целях надо руководствоваться федеральными стандартами (ч. 3 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ). Если же в них не установлен способ, закон требует разработать его по правилам, прописанным в стандартах.

ПБУ 1/2008 считается федеральным стандартом. Именно это положение описывает способ, которым компания должна выбрать метод учета (п. 7 ПБУ 1/2008). Новый алгоритм смотрите на схеме ниже.

Как выбрать способ для учетной политики на 2018 год

Хорошо, когда способ учета единственный. Если способов несколько или их нет, требуется провести дополнительную работу.

Способы учета в федеральном стандарте

Если в стандарте нет способа, надо разработать его. Если до поправок организация разрабатывала собственный метод, его нужно проверить по новому алгоритму. Если нарушена последовательность и выбран способ не из того документа, в учетной политике УСН на 2018 год надо прописать новый метод учета.

Можно разрабатывать собственные способы учета, даже если в стандартах есть правила. Это исключительный случай, когда из-за использования законного способа отчетность компании получится недостоверной (п. 7.3 ПБУ 1/2008). В этом случае компания прописывает свой способ учета, а также называет метод, вместо которого она применяет собственный.

Если в федеральном стандарте несколько способов на выбор, нужно оценить каждый по критериям – допущениям* и требованиям** (см. сноски под таблицей), которые перечислены в ПБУ 1/2008. Выбрать нужно тот, что соответствует всем этим критериям.

Можно не оценивать каждый способ по всем критериям, если метод учета компания будет использовать, чтобы формировать несущественную информацию. Несущественной считают информацию, от которой не зависят экономические решения пользователей отчетности. Критерии существенности нужно прописать в учетной политике.

Если компания решает, что способ учета нужен для несущественных операций, надо оценить его только исходя из рациональности. При оценке рациональности учитывают размер компании и условия, в которых она ведет бизнес (абз. 6 п. 6 ПБУ 1/2008).

* Допущения: имущественная обособленность, непрерывность деятельности, последовательность применения учетной политики, временная определенность фактов хозяйственной деятельности.

** Требования: полнота, своевременность, осмотрительность, приоритет содержания над формой, непротиворечивость, рациональность.

Как применять требование рациональности? Например, на сомнительную и просроченную дебиторскую задолженность нужно создавать резерв. Но сомнительный долг может быть небольшим по меркам самой компании. При этом расчет резерва – трудоемкая работа.

Бухгалтер применит критерии существенности к примерной сумме, которую нужно отразить в балансе при формировании резерва. А затем напишет руководителю докладную записку, что информация несущественная и траты на ее формирование нерациональны.

Директор примет решение, создавать резерв или нет.

Для крупных компаний есть особенность выбора способов. Если организация входит в холдинг, то может составлять политику независимо от других компаний группы. Но только при условии, что основная компания не издает собственные стандарты, которые обязаны применять все организации группы.

Компании, которые составляют и публикуют отчетность по МСФО, получили в этом году право упростить себе формирование политики и учет. Независимо от того, есть ли в федеральном стандарте один или несколько способов, можно пользоваться особым правилом. Если способы в федеральных стандартах противоречат МСФО, можно руководствоваться международными стандартами (абз. 2 п. 7 ПБУ 1/2008).

Новое правило избавляет крупные организации от двойной работы. В учетной политике на 2018 год нужно прописать, от какого способа отказалась компания и какому правилу в международном стандарте оно противоречит.

Читайте на эту тему:

Новый инвестиционный вычет в политике. С 1 января 2018 года компании смогут воспользоваться новым инвестиционным вычетом. Он позволяет уменьшить налог на прибыль на расходы по покупке или модернизации основных средств из 3-7 амортизационных групп. Поправки в Налоговый кодекс ввел Федеральный закон от 27.11.2017 № 335-ФЗ, который вступает в силу 1 января 2018 года.

В учетной политике 2018 нужно прописать, что компания будет пользоваться вычетом. Правила о том, как будете рассчитывать вычет, писать не нужно. Их утвердят региональные власти. Решение о вычете можно поменять в течение трех лет, если другой срок не установит регион.

Основные средства в учетной политике 2018

Правила работы с инвестиционным вычетом вводит новая статья 286.1 НК РФ, она будет действовать до 2027 года. Чтобы льгота заработала, ее должны ввести региональные власти. Они вправе устанавливать свои условия. Но есть общие правила для вычета.

Региональную часть налога на прибыль компания вправе уменьшить на 90% от расходов на покупку, доработку, модернизацию или техническое перевооружение активов.

У инвестиционного вычета есть предельная величина – это разница между налогом в региональный бюджет по обычной ставке и налогом по ставке 5 %. Последнюю ставку регионы вправе менять в большую сторону.

При этом, если компания пользуется вычетом, федеральную часть налога можно уменьшить на 10 % от расходов на активы. Эту часть налога на прибыль можно обнулить.

Вычет можно применять к активам 3-7 групп. Регионы могут устанавливать и другие ограничения по видам основных средств, а также категориям компаний, которые не вправе пользоваться инвестиционным вычетом. По кодексу это резиденты особых экономических зон, участники региональных инвестиционных проектов и др.

Применять вычет можно с периода, в котором компания начала использовать основное средство или изменила его первоначальную стоимость.

Вычет сверх предельного значения можно будет переносить на другие месяцы, кварталы и годы.

Инвестиционный вычет нужно применять ко всем активам, в отношении которых он установлен кодексом и региональными властями. При этом амортизировать такие основные средства компания уже не сможет.

Если компания решит продать актив раньше, чем пройдет срок полезного использования, потребуется доплатить налог с пенями. Тогда первоначальную стоимость основного средства компания учтет в расходах того периода, в котором продала актив (подп. 4 п.1 ст. 268 НК РФ).

Кроме того, к компаниям, которые используют инвестиционный вычет, будут и дополнительные требования на камеральных ревизиях. Инспекторы смогут запрашивать пояснения и документы по активам, к которым компания применила вычет.

Как написать учетную политику на 2018 год

По закону бухгалтер, когда составляет учетную политику, в первую очередь должен смотреть федеральные стандарты. Сейчас нет утвержденных документов с таким названием. Первый стандарт должен появиться к 2019 году.

С 19 июля 2017 года к федеральным стандартам приравняли ПБУ (Федеральный закон от 18.07.2017 № 160-ФЗ). Из них нужно выбирать способы учета (см. таблицу ниже).

Конечно, при условии, что для вашей операции способ установлен. Если нет, компания действует по алгоритму – смотрит МСФО, затем федеральные стандарты по аналогичным вопросам либо отраслевые стандарты.

Отраслевыми считаются стандарты ЦБ РФ. Для компаний таких стандартов нет.

Способы учета для учетной политики 2018: таблица сравнения

Формы для внутренней отчетности

Последний документ, в котором нужно искать способ учета, – рекомендации. Разъяснения по бухучету вправе давать негосударственные регуляторы – некоммерческие организации (ст. 21,23, 24 закона № 402-ФЗ). Сейчас к ним относится Бухгалтерский методологический центр (БМЦ).

Источник: https://trafixclub.pw/nalogi-i-posobiya/izmeneniya-v-uchetnoj-politike-na-2018-god

Учетная политика-2018: что нужно подкорректировать

Прежде всего отметим, что в Законе о бухучете с 01.01.2018 г. изменилось само определение учетной политики.

Обновленное определение звучит так: учетная политика — это совокупность принципов, методов и процедур, которые используются предприятием для ведения бухгалтерского учета, составления и представления финансовой отчетности (ст. 1 Закона о бухучете).

То есть уточнено, что учетная политика используется и для ведения бухгалтерского учета. Уточнение с одной стороны вроде техническое. Ведь именно на основе данных бухучета и составляют финотчетность (ч. 1 ст. 11 Закона о бухучете). Но тут есть такой момент для МСФОшников, которые уже подали свою первую отчетность по МСФО.

Раньше в практике был довольно распространенным такой вариант. Предприятия, которые обязаны вести учет по МСФО, даже после того, как подали свою первую отчетность по МСФО: (1) продолжали вести учет по П(С)БУ, а (2) в конце года для выполнения обязанности о составлении отчетности по требованиям МСФО только трансформировали эту отчетность под МСФО.

С 2018 года cогласно ч. 6 ст. 121 Закона о бухучете после подачи первой финотчетности или консолидированной финотчетности по МСФО предприятие обязано вести бухучет согласно учетной политике, составленной по международным стандартам.

Такое требование наталкивает на мысль, что после подачи первой МСФО-отчетности теперь нельзя вести бухучет по П(С)БУ, составлять на его основе финотчетность, а потом ее трансформировать в соответствии с требованиями МСФО. А это означает, что те предприятия, которые раньше (до 2018 года) отчитывались по МСФО, с 2018 года обязаны и вести учет согласно разработанной по международным стандартам учетной политике.

А вот у МСФОшных новичков (которые только перейдут на МСФО в 2018 году) такая обязанность появится только после подачи первой отчетности по МСФО.

Также напомним, что в учетной политике фиксируют только те принципы и методы учета и оценки, которые предусматривают несколько вариантов учета на выбор предприятия или в отношении которых есть неопределенность.

Одновариантные требования и нормы П(С)БУ/МСФО (когда нет выбора из нескольких вариантов) дублировать в приказе об учетной политике не нужно.

Освещают избранную учетную политику путем описания (п. 6 разд. IV НП(С)БУ 1 «Общие требования к финотчетности»):

— принципов оценки статей отчетности;

— методов учета, касающихся отдельных статей отчетности.

Подробно о том, какие статьи должны включаться в учетную политику, говорить не будем. Напомним, что ориентировочный перечень элементов, которые могут быть прописаны в учетной политике, приведен в п. 2.1 разд. II Методрекомендаций № 635*.

Нужно ли корректировать на 2018 год?

Согласно ст. 4 Закона о бухучете учетная политика должна применяться последовательно из года в год. А значит, разрабатывают учетную политику не на какой-то определенный срок, а на длительный период деятельности предприятия.

Переиздавать приказ об учетной политике каждый год не нужно.

Чтобы разобраться с тем, нужно ли корректировать учетную политику под новый 2018 год, напомним, что различают обязательные и добровольные изменения учетной политики (п. 9 П(С)БУ 6).

Обязательные изменения вносят при изменении требований органа, утверждающего П(С)БУ (т. е. Минфина). Но опять же, коррективы в учетную политику вносят только в том случае, если изменения в П(С)БУ влияют на учетную политику (т. е. предполагают вариантность методик учета и оценок).

Есть ли такие изменения?

В общем-то непосредственно в П(С)БУ не вносились изменения, требующие корректировки учетной политики на 2018 год. Но с 01.01.2018 г., напомним, вступили в силу изменения в Законе о бухучете**. Может, в связи с этими изменениями нужно что-то подкорректировать в учетной политике?

В обновленном Законе есть лишь пару изменений, которые могут затронуть учетную политику.

1. Возможность выбора «самодобавленного» отчетного периода (такая возможность предусмотрена ч. 1 ст. 13 Закона о бухучете).

Как и прежде, отчетным периодом для целей составления финотчетности является календарный год (ч. 1 ст. 13 Закона о бухучете).

Промежуточную финотчетность также будем составлять ежеквартально. Но вдобавок к годовой и квартальной можно установить иную периодичность составления финотчетности. Например, отчетность можно составлять ежемесячно.

Если вы хотите установить такой отчетный период — можете зафиксировать это в учетной политике.

Только помните, что этот самодобавленный период станет датой баланса, а это повлияет на расчет отдельных показателей, например на расчет курсовых разниц.

А вот на сроки подачи финотчетности контролирующим органам этот срок не влияет (финотчетность нужно будет подавать в те сроки, которые установлены Порядком № 419***).

2. Отчет об управлении для средних предприятий.

Напомним, с 2018 года предприятиям нужно будет подавать отчет об управлении (пока его форма еще не утверждена) — документ, который содержит финансовую и нефинансовую информацию, характеризующую состояние и перспективы развития предприятия и раскрывающую основные риски и неопределенность его деятельности (ч. 7 ст. 11 Закона о бухучете).

Так вот, средним предприятиям Закон разрешает не раскрывать в таком отчете нефинансовую информацию. Положение о том, что предприятие раскрывает/не раскрывает эту информацию, считаем, и нужно закрепить в учетной политике.

Напомним: средним предприятием считается предприятие, которое не соответствует критериям для малых предприятий и показатели которого на дату составления годовой финотчетности за прошлый год (т. е. 2017) вписываются в рамки как минимум двух из таких трех критериев (ч. 2 ст. 2 Закона о бухучете):

1) балансовая стоимость активов — до 20 млн евро;

2) чистый доход от реализации продукции (товаров, работ, услуг) — до 40 млн евро;

3) среднее количество работников — до 250 человек.

А вот все остальные изменения-2018 в Законе о бухучете никак на учетную политику не влияют, так как не предполагают какой-то альтернативы, т. е. вариантов выбора методики учета.

Когда в учетную политику можно вносить изменения добровольно? Добровольные изменения возможны в таких случаях (п. 9 П(С)БУ 6):

— если изменяются уставные требования, в результате чего происходят изменения и с элементами учетной политики. Примером таких изменений может быть смена видов деятельности предприятия, реорганизация и пр.;

— если изменения обеспечат достоверное отражение событий или операций в финансовой отчетности.

Как внести изменения в учетную политику?

Изменять учетную политику по собственному усмотрению предприятие может в любой момент в течение отчетного года (естественно, при наличии на то оснований). Это косвенно подтвердил и Минфин в п. 3.2 Методрекомендаций № 635, где сказано, что учетная политика может быть изменена, как правило, с начала года.

То есть подразумевается, что могут быть исключения из этого правила.

При наличии таких оснований предприятие может:

— либо внести изменения и дополнения в действующий приказ;

— либо изложить приказ в новой редакции, с учетом произошедших изменений и дополнений.

Как отражаются изменения учетной политики?

Согласно п. 11 П(С)БУ 6 учетная политика применяется к событиям и операциям с момента их возникновения. В связи с этим п. 12 этого стандарта требует отражать влияние пересмотра учетной политики на события и операции прошлых периодов в финансовой отчетности, т. е. влияние пересмотра отражают ретроспективно. Делают это путем:

— корректировки сальдо нераспределенной прибыли на начало отчетного года;

— повторного предоставления сравнительной информации о предыдущих отчетных периодах.

Но возможно и перспективное применение изменений. В этом случае новые учетные правила применяют только с момента, на который приходятся изменения в учетной политике, и никакие процедуры по корректировке финансовых показателей в финансовой отчетности за предыдущие периоды не проводят.

Допускается это в случае, если:

(1) сумму корректировки нераспределенной прибыли на начало отчетного года невозможно определить достоверно (п. 13 П(С)БУ 6);

(2) изменения происходят в учетных оценках.

Под учетной оценкой понимают предварительную оценку, которая используется предприятием в целях распределения расходов и доходов между соответствующими отчетными периодами.

На практике порой довольно сложно отличить пересмотр учетной политики от изменения в учетных оценках. Если различить невозможно — рассматривайте и отражайте это как изменение учетных оценок.

Источник: https://i.Factor.ua/journals/buh911/2018/january/issue-4/article-33102.html