Срок уплаты налога усн за 2018 год

Таблицу сроков подачи всех годовых отчетов-2017 можно посмотреть здесь.

Напомним, что во всех случаях для крайних сроков отчетности, как и для и иных налогов, при их совпадении с нерабочим днем, действует правило – перенос на ближайший следующий рабочий день.

УСН не зря называют «упрощенкой», ведь благодаря ей индивидуальным предпринимателям не нужно возиться с отчетностью каждый квартал. Ее сдают одновременно с уплатой налога – раз в год. Все остальное время достаточно вносить авансовые взносы. Рассмотрим подробнее такой вопрос, как сроки уплаты авансовых платежей по УСН в 2018 году для ИП.

По статье 346.19 НКРФ в УСН различают налоговый период и отчетный.

Налоговый – это календарный год. По его окончании все налогоплательщики должны оплатить итоговую сумму налога и подать в инспекцию по налогам декларацию о доходах, расходах предприятия.

По каждому кварталу налогоплательщик, перешедший на «упрощенку», должен уплачивать авансовые платежи. Суммы этих взносов подсчитывает сам ИП, опираясь на книгу доходов/расходов. Подтверждать их правомерность не нужно.

Отчетность предоставляется один раз по завершении налогового периода, тогда-то контролеры налоговой инспекции и сверят на соответствие фактически внесенные налогоплательщиком суммы и рассчитанные уже в налоговой.

Если между ними не будет разницы, ИП может считаться полностью рассчитавшимся перед УФНС. Если же суммы не совпадут, придется доплатить выявленную задолженность.

Сроки уплаты авансовых платежей по УСН в 2018 году для ИП, как и для юр. лиц, ориентированы на 25 число месяца, наступившего после каждого квартала. Окончательный расчет авансированию не подлежит.

- 25 апреля;

- 25 июля;

- 25 октября.

- за какой период надо отчитаться;

- кто это обязан сделать;

- какие документы понадобятся, чтобы заполнить и сдать декларацию;

- ссылку на справочную информацию;

- кнопки популярных соцсетей, чтобы поделиться информацией с коллегами и напомнить им об очередном отчете.

- оператор выслал подтверждение отправки отчета;

- налоговая (иной орган) прислала квитанцию о приеме документов, то есть отчетность прошла проверку. Если придет отказ, значит, налогоплательщик не выполнил свою обязанность и не отчитался.

- за 3 квартал 2017- не позднее 20 октября 2017 г. на бумажном носителе

- за 2 квартал 2017 — не позднее 25 октября 2017 г. в форме электронного документа

Но не всегда все так просто, ведь 25 число может совпасть с выходным днем. В таком случае крайняя дата, когда можно будет оплатить аванс, смещается на следующий ближайший рабочий день.К примеру, если 25 июля совпадет с воскресеньем, то перечислить взнос за второй квартал можно будет до 26 июля включительно.Итоговый налог индивидуальные предприниматели уплачивают до 30 апреля года, который следует за облагаемым по УСН. А юридические лица чуть раньше – до 31 марта. Даты, совпавшие с выходными днями, переносятся по тому же принципу, как и даты авансов.В 2018 для налогоплательщиков, занимающихся индивидуальным предпринимательством, установлены следующие сроки оплаты налогов и авансовых платежей по УСН:Итоговый расчет за 2018 год необходимо внести до 30 апреля 2019. До этого же дня следует подать годовую отчетность.

Реквизиты для оплаты налога по УСН

Все авансы и итоговый расчет нужно перечислять по реквизитам того налогового органа, который выдал бизнесмену свидетельство ОРГНИП. То есть там, где зарегистрирован ИП. Месторасположение объекта, в котором планируется или осуществляется деятельность, не имеет значения.Производить оплату ИП должны в налоговые органы по месту регистрации. Не как юридические лица, которые вносят аванс через учреждения, расположенные там, где находится организация.

Кбк для перечисления платежей по усн

При переходе на «упрощенку» ИП предлагается выбор одного из двух объектов, по которому будет рассчитываться и уплачиваться налог, ꟷ «доходы» либо «доходы минус расходы». Для каждого установлена разная фиксированная ставка – 6% и 15% соответственно.Сроки оплаты налога по УСН за 2018 год для ИП, как и для юр. лиц, не зависят от типа выбранного объекта. А вот КБК при внесении денежных средств следует указывать различное.

Срок подачи заявления на УСН

Сроки уплаты УСН в 2018 году для ИП не единственные, которых следует придерживаться. Переход на «упрощенку» можно осуществить лишь с наступлением нового отчетного года. На это же время нужно планировать переход с одного объекта на другой.Поэтому подать заявление в инспекцию необходимо до 31 декабря, и уже в новом году можно будет выплачивать налог по «упрощенке». Перейти на нее посреди года нельзя.Если 31 декабря выходной, крайнюю дату для подачи прошения переносят по общим правилам. К примеру, в 2017 предновогодний день совпал с субботой, после тоже шли выходные праздничные дни, поэтому подавать заявление можно было до 9 января 2018.В 2019 крайний срок также сдвинется, поскольку 31 декабря совпало с воскресеньем. Претендовать на одобрение заявления можно также до 9 января. Хотя лучше не затягивать и подать его еще до наступления новогодних праздников.

Авансовые платежи просрочены: последствия и что делать

Важный момент, с которым стоит ознакомиться всем ИП – это санкции, применяемые в отношении должников по УСН. Если затянуть оплату аванса, придется выплатить пеню.Начисляется она после того, как контролеры налоговой инспекции ознакомятся с предоставленной им отчетностью за прошедший год, перепроверят и сравнят насчитанные суммы с фактически уплаченными. Если они не перекроют друг друга, будет начислена пеня в полном объеме, зависящем от количества просроченных дней.О сумме, которую необходимо уплатить для погашения просрочки бизнесмена проинформируют лишь после подачи годовой декларации и перерасчета всех денежных сумм. Пеня составляет одну трехсотую часть ставки рефинансирования банка Москвы.Если факт неуплаты или недоплаты будет выявлен ИП самостоятельно, лучше поторопиться с погашением образовавшейся задолженности, поскольку чем меньше дней истечет после крайней даты, до которой следовало рассчитаться по авансу, тем меньше придется заплатить.А вот итоговый годовой платеж лучше уплачивать своевременно. За более существенное нарушение предусмотрены и более серьезные штрафы. Это правило действует не только по «упрощенке», но и по любой другой системе налогообложения.Упрощенная система налогообложения по максимуму упростила деятельность ИП. Однако, чтобы не переплачивать, следует вносить все платежи вовремя, либо погашать задолженности сразу же после обнаружения.ip-vopros.ru

Календарь бухгалтера: сроки сдачи отчетности 2018

Вся отчётность

Бухгалтерский календарь: как им пользоваться

Первое, что вы видите, когда открываете календарь налогоплательщика на 2018 год, — сроки сдачи отчетности: закрашенные синим цветом даты (см. пример на картинке).Если нажать на одну из выделенных дат, откроется страница, где перечислены все отчеты, которые нужно сдать в этот день. Допустим, нас интересует уплата налогов-2018 в марте, а именно, 7 числа. Нажимаем на эту дату и видим, что 07.03.2018 — крайний срок, когда надо сдать декларацию по НВОС.Более подробную информацию об этом отчете можно получить, кликнув на название отчета. В открывшемся окошке видим:

Если вас интересует сдача квартальной отчетности или ежемесячные отчеты бухгалтера, сервис предоставит такую информацию. Для этого надо нажать на конкретный квартал или месяц. На выбранный период вы получите сразу все сроки отчетности и уплаты налогов.

Сдача налоговой отчетности: выбираем конкретный налог

Еще одна возможность сервиса — предоставлять информацию только по конкретному налогу или сбору. Список действующих на территории РФ обязательных платежей представлен под общим календарем.Допустим, надо узнать о сроках представления деклараций по НДС и уплаты самого налога. Информация появится после нажатия на название сбора.

Календарь бухгалтера на 2018 год: сроки сдачи отчетности для ИП и граждан

Большинство россиян привыкли, что налоговики присылают уведомления, по которым надо платить земельный или другой налог. Но у россиян, не зарегистрированных в качестве ИП, есть и другие права и обязанности. Узнать о них тоже поможет календарь бухгалтера. Отчетность для физических лиц можно посмотреть отдельно с помощью особой функции. Она позволяет формировать таблицу со сроками отчетности для разных категорий налогоплательщиков.Как в этом случае пользоваться календарем, рассмотрим на примере индивидуального предпринимателя на патенте. На основной странице сервиса выбираем нужную категорию налогоплательщика. После клика появляются все важные для ИП на ПСН даты.Подобные структурированные таблицы позволяют с легкостью узнать, какие отчеты и когда должны сдавать ИП на УСН, ЕНВД или ЕСХН, когда уплачивать налог на прибыль, в какие сроки нужно уведомлять о смене режима налогообложения.

На что еще обратить внимание

Помните, что даты, указанные в календаре, — это крайние сроки уплаты налога или сдачи отчетности, предусмотренные действующими нормативными актами.Но электронная отчетность считается отправленной при выполнении двух требований:

В случае отправки отчетности по почте днем ее представления считается дата отправки. При этом важно, чтобы письмо было оформлено как ценное и сопровождалось описью вложения. На бумажном носителе отчетность можно сдать и непосредственно в ИФНС.ppt.ru

Сроки сдачи отчетности за 1 квартал 2018 года

Сроки сдачи отчетности за 1 квартал 2018 года определены Российским законодательством, в том числе Налоговым Кодексом РФ.Все организации вне зависимости от вида деятельности, в том числе некоммерческие, должны предоставлять отчетные документы не позднее сроков, установленных законодательством.Закон о бухгалтерском учёте в статье 13 устанавливается два вида отчетности: годовая и промежуточная. Первая из них составляется за год, вторая – за квартал. Поскольку сроки предоставления промежуточной отчетности в законе не названы, то это дает возможность организациям не готовить квартальную информацию для ФНС. Несмотря на это, вести бухучет и составлять промежуточные своды все равно необходимо, так как нормы Положения по ведению бухгалтерского учета никем не отменены.

Срок сдачи бухгалтерского баланса в 2018 году за 2017 год

Законом № 402-ФЗ определяется обязательство для предприятий организовать работу бухгалтерии для учета всех операций (ч. 1 ст. 6 Закона) и сдавать отчетную документацию по итогам года (ч. 2 ст. 13 Закона).Одним из обязательных бланков отчетной документации является баланс за 2017 год, срок сдачи которого — не позднее 2 апреля 2018 года.

Срок сдачи НДС за 1 квартал 2018 года

Срок сдачи НДС за 1 квартал 2018 года — не позднее 25 апреля 2018 годаЧто сдавать: Декларацию по НДСКто сдает: ИП и ООО на общей системе налогообложения при любой численности работников. Исключение: если декларацию сдает налоговый агент , который не является плательщиком НДС.

Сроки уплаты НДС за 3 квартал 2017 года

Срок уплаты НДС за 3 квартал 2017 года зависит от того, является ли организация или ИП плательщиком НДС. Юридические лица и ИП, которые НДС обычно не платят, перечисляют НДС не так, как плательщики.Сроки уплаты ндс за 3 квартал 2017 года для налогоплательщиков: 25 октября , двадцать седьмого ноября и 25 декабря 2017 года равными долями по 1/3 от начисленной за 3 квартал суммы налога..(Статья 174 Налогового Кодекса)Поскольку налоговым периодом НДС является квартал, то налоговая декларация по налогу на добавочную стоимость сдается в инспекцию не позже 25 числа месяца, который следует за истекшим налоговым периодом. В тех случаях, когда 25-е число является выходным, сдавать можно до первого рабочего дня после выходного.

Сроки уплаты НДС за 3 квартал 2017 года для неплательщиков НДС

Если организация или предприниматель применяют спецрежимы или получили освобождение от уплаты НДС, то обычно налог в бюджет они не перечисляют. Но если они выставили покупателю счет-фактуру, НДС придется заплатить (в соответствии с пунктом 5 статьи 173 Налогового кодекса РФ).Такие компании и ИП перечисляют НДС одним платежом – не позднее 25-го числа месяца, следующего за истекшим кварталом (п. 4 ст. 174 Налогового кодекса РФ).Срок уплаты НДС за 3 квартал 2017 года для неплательщиков НДС – не позднее 25 октября 2017 года.

Срок сдачи 4 фсс за 3 квартал 2017 (девять месяцев)

Организации обязаны отчитаться в соцстрах за 3 квартал 2017 года по новой форме 4-ФСС.Срок сдачи 4 фсс за 3 квартал 2017 года зависит от того, сдается он в электронном виде или на бумажном носителе:

Куда сдавать : Фонд социального страхования.Что сдавать: отчет по форме 4 ФСС.Кто сдает: все организации и предприниматели независимо от налогового режима, являющиеся работодателями.Следует обратить внимание на то, что отсутствие финансово-хозяйственной деятельности не освобождает страхователей от обязанности представления отчетности.

Срок сдачи РСВ за 3 квартал 2017 г

Последним днем предоставления расчета по страховым взносам за 3 квартал 2017 года является 30 октября 2017 года.

Отчетность по страховым взносам в ФНС за 3 квартал 2017 года

В 2017 году отчитываться и платить взносы, кроме взносов «на травматизм», нужно в ФНС России.Сдавать единый расчет по страховым взносам в ИФНС страхователи обязаны в срок, не позднее 30-го числа месяца, следующего за расчетным или отчетным периодом (п. 7 ст. 431 НК РФ). Соответственно, сдать единый расчет нужно будет по итогам 3 квартала 2017 года (за 9 месяцев) не позднее 30 октября 2017 года.По прежнему, организации и ИП со среднесписочной численностью более 25 человек обязаны представлять расчет в электронной форме по телекоммуникационным каналам связи. Все прочие плательщики взносов смогут отчитаться «на бумаге» (п. 10 ст. 431 НК РФ).Срок сдачи расчета по страховым взносам не зависит от того, предоставляется он на бумажном носителе или в электронном виде.

В статье форма кнд 1151111 : пример заполнения приведен пример заполнения расчета по страховым взносам за 3 квартал 2017 года для организации, которая применяет общую систему налогооблажения

Срок уплаты страховых взносов 3 квартал 2017 года

ИП-работодатели и организации должны ежемесячно уплачивать страховые взносы в срок до 15-го числа месяца, следующего за месяцем, начисления взносов. Если 15-е число приходится на нерабочий день, то днем окончания срока считается ближайший рабочий день. Сроки уплаты страховых взносов в 3 квартале 2017г. и за 3 квартал 2017 г. следующие. Не позднее: 15 августа (за июль), 15 сентября (за август), 16 октября (за сентябрь). Страховые взносы уплачиваются в ИФНС кроме взносов за «травматизм», которые по-прежнему уплачиваются в ФСС.

Срок сдачи 6 НДФЛ за 3 квартал 2017 года ( 9 месяцев.)

Отчет 6-НДФЛ о доходах физических лиц сдается ежеквартально, начиная с 2016 года. Сроки сдачи в налоговую инспекцию определены п.2 ст.230 НК РФ.Срок сдачи 6-НДФЛ за 3 квартал 2017 года ( за 9 месяцев) — до 30 октября 2017 года.6-НДФЛ сдается в только электронном виде, если численность сотрудников компании превышает 25 человек.

Отчетность по УСН

Декларацию по УСН за 3 квартал 2017 года сдавать не нужно, этот отчет ежегодный.За 3 квартал 2017 года упрощенцам необходимо только уплатить авансовый платеж по УСН до 25 октября 2017 года.Упрощенцы-работодатели сдают все те отчеты, которые положено сдавать работодателям

Срок сдачи декларации ЕНВД за 3 квартал 2017 года , срок уплаты ЕНВД

Организации и ИП сдают налоговые декларации по ЕНВД ежеквартально. Срок сдачи декларации ЕНВД за 3 квартал 2017 года установлен не позднее 20 октября 2017 г.Рассчитанную сумму ЕНВД необходимо перечислить в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Этот срок установлен в пункте 1 статьи 346.32 Налогового кодекса РФ.Таким образом, срок уплаты налога ЕНВД за 3 квартал 2017 г.: не позднее 25 октября 2017г. .Куда сдавать : ИФНСЧто сдавать: Декларация по ЕНВДКто сдает: ИП и ООО на ЕНВД .Оплачивать: до 25 октября 2017 годаПредставлена форма 4 ФСС за 2 квартал 2018 года. Новый бланк можно бесплатно скачать в конце статьи..Конкретный КБК по НДФЛ в 2018 году зависит от того, кто именно является плательщиком налога. В том случае, если.Подробно рассмотрен расчет по страховым взносам за полугодие 2018 г. с примером заполненияДля перечисления налоговых и иных платежей и взносов используются новые кбк 2018 года. Изменения затронули.Приведен пример заполнения формы 6-НДФЛ за 9 месяцев 2017 года

Источник: http://mpo-kamena.ru/srok-uplaty-naloga-usn-za-2018-god-/6680/

Сроки уплаты налога УСН в 2018 году

Организации и индивидуальные предприниматели, которые применяют упрощенную систему налогообложения, уплачивают налог по УСН в определенные сроки.

В нашем сегодняшнем материале мы рассмотрим сроки оплаты налога УСН в 2018 году для индивидуальных предпринимателей и юридических лиц.

Порядок и сроки оплаты УСН в 2018 году

Налог по УСН уплачивается 4 раза в год. Организации и ИП вносят три авансовых платежа и один годовой.

На протяжении года (не позже 25-го числа месяца, который следует за отчетным периодом) перечисляются авансовые платежи по налогу УСН.

Отчетным периодом для налогоплательщиков УСН является:

- квартал;

- полугодие;

- девять месяцев календарного года;

- год.

За прошедший налоговый период (за 2017 год) налог должен быть уплачен:

- организациями — до 31 марта 2018 года;

- ИП — до 30 апреля 2018 года.

В 2018 году налог по УСН необходимо заплатить:

- за I квартал 2018 года — 25 апреля 2018 года;

- за полугодие 2018 года — 25 июля 2018 года;

- за девять месяцев 2018 года — 25 октября 2018 года.

За 2018 год налог по УСН необходимо заплатить в следующем году:

- ИП — до 30 апреля 2019 года;

- организациям — до 31 марта 2019 года.

Минимальный налог УСН «доходы минус расходы» 15%

Плательщики УСН «доходы минус расходы» 15% обязаны уплачивать минимальный налог, если за налоговый период общая сумма налога, исчисленного в общем порядке, менее суммы исчисленного минимального налога.

При УСН «доходы минус расходы» 15% — это максимальная ставка. Региональные власти вправе на свое усмотрение устанавливать налоговую ставку по этому режиму налогообложения в пределах от 7 до 15%.

Для расчета минимального налога необходимо учитывать, что он вычисляется как 1% от всех доходов.

Например, доходы — 25 000 000 рублей, расходы — 24 000 000 рублей.

Налог = (25 000 000 — 24 000 000) x 15% = 150 000 рублей.

Минимальный налог в этом случае равен: 25 000 000 рублей x 1% = 250 000 рублей. Он подлежит уплате.

В последующие годы в расходы можно включить разницу между суммой уплаченного минимального налога и суммой налога, который был уплачен в общем порядке, то есть:

250 000 рублей — 150 000 рублей = 100 000 рублей.

Эту сумму можно включить в сумму убытков. Убыток можно учитывать в расходах только при расчете налога по УСН за год. При внесении авансовых платежей учитывать убытки нельзя.

Нарушение сроков оплаты налога УСН

Неуплата авансовых платежей организациями и индивидуальными предпринимателями не грозит штрафами. Однако если налог не был уплачен в крайний срок (например, 25 апреля 2018 года), то будет начислена пеня со следующего дня (то есть с 26 апреля).

Обращаем ваше внимание, что ФЗ от 30.11.2016 г. № 401-ФЗ с 1 октября 2017 года для юридических лиц процентная ставка пени будет рассчитываться по новым требованиям НК РФ. Пеня для юридических лиц в отношении задолженности по налогу, образовавшейся с 1 октября 2017 года, рассчитывается следующим образом:

- если просрочка уплаты налога не превышает 30 календарных дней (включительно) то пеня рассчитывается исходя из 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации;

- если вам надо рассчитать пени сроком свыше 30 календарных дней, то пеня рассчитывается в два этапа — 1/300 ставки рефинансирования Центробанка РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки рефинансирования Центробанка РФ, действующей в период, начиная с 31-го календарного дня такой просрочки.

Для физических лиц, в том числе индивидуальных предпринимателей, процентная ставка пени равна — 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации, независимо от количества дней просрочки.

Вместе, сдача отчетности с нарушением сроков грозит штрафом от 5% до 30% от суммы не уплаченного налога (за каждый полный или неполный месяц просрочки).

Штраф не может быть менее 1 000 рублей.

За неуплату налога размер штрафа от 20% до 40% (от суммы неуплаченного налога).

Полезная информация? Поделитесь ей со своими друзьями!

Источник: http://my-biz.ru/nalogi/sroki-uplaty-naloga-usn

Отчетность ИП на УСН — таблица и сроки сдачи

Skip to content

Упрощенная система налогообложения (сокращенно УСН) является отличным вариантом налоговых расчетов с государством для большинства индивидуальных предпринимателей, чей уровень дохода не превышает определенный порог. При УСН требуется оплачивать только один основной налог, а количество налоговых отчетов значительно снижается. Какие именно бланки и в какие сроки необходимо сдавать ИП на УСН, закреплено в федеральных законодательных актах.

Лучше всего модель УСН подходит для предпринимателей, которые работаю исключительно на себя, то есть не используют наемный труд. При некоторых условиях, в случае малой прибыльности дела, они могут и вовсе избежать налоговых отчислений в бюджет.

Особенности модели УСН для ИП в 2018 году

Один раз в календарный год каждый предпринимателей вправе выбрать модель налогообложения по УСН, которая подходит ему больше всего:

- 6% с любых доходов;

- 15% со всех полученных доходов за минусом расходов.

Если бизнес подразумевает большое количество расходов, то лучше выбрать вторую модель. Если же расходы не очень велики, то лучше выплачивать в качестве налога 6% со всех доходов. Однако эти федеральные ставки могут быть существенно скорректированы региональными властями.

Упрощенная система выплаты налогов возможна только в том случае, если величина доходов ИП за год не превышает 150 миллионов рублей. Эта предельная величина доходов будет действовать вплоть до 2020 года. Особые требования выдвигаются и к предельному количеству работников, их не должно быть более 100 человек.

Таблица сроков сдачи налоговой отчетности при УСН

ИП должны перечислять в бюджет авансовые платежи не позднее 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Отдельные платежи предусмотрены и по итогам календарного года.

| Налоговый период | Крайний срок платежа при УСН |

| Платежи за 2017 год | 3 мая 2018 года |

| 1-ый квартал 2018 года | 25 апреля 2018 года |

| 1-ое полугодие 2018 года (2-ой квартал) | 25 июля 2018 года |

| 9 месяцев 2018 года (3-ий квартал) | 25 октября 2018 года |

| Платежи за 2018 год (окончательный платеж) | 30 апреля 2019 года |

Существуют варианты, при которых платежи и отчетность при УСН отправляются в иные сроки:

- если предприниматель на УСН прекратил свою деятельность, то налоги выплачиваются максимум 25-го числа месяца, следующего за тем, в который было направлено уведомление о прекращении деятельности (в местный налоговый орган);

- если было утрачено право на использование УСН, то налог выплачивается максимум 25-го числа месяца, который следует за кварталом, в котором и было утеряно это право.

Какую отчетность сдает ИП на УСН?

Все данные по отчетности ИП на упрощенной системе налогообложения представлены в таблице.

| Вид отчетности | Крайние сроки предоставления отчетности(праздники и выходные дни уже учтены) | |||

| 1-ый квартал 2018 года | 2-ой квартал 2018 года | 3-ий квартал 2018 года | 4-ый квартал 2018 года или полный год | |

| Отчетность ИП на УСН без работников | ||||

| Налоговая декларация по УСН | — | — | — | 30 апреля 2019 года |

| Данные о среднесписочной численности сотрудников | — | — | — | 21 января 2019 года |

| Единая упрощенная декларация (обязательна только в случае, если деятельность в отчетном периоде отсутствовала) | 20 апреля 2018 года | 20 июля 2018 года | 22 октября 2018 года | 21 января 2019 года |

| Иные случаи, перечисленные в федеральных законах | ||||

| Декларация в рамках ЕНВД (в случае совмещения) | 20 апреля 2018 года | 20 июля 2018 года | 20 октября 2018 года | 21 января 2019 года |

| Декларация в рамках НДС (если НДС было выделено) | 25 апреля 2018 года | 25 июля 2018 года | 25 октября 2018 года | 25 января 2019 года |

| Отчетность ИП на УСН при наличии наемных работников | ||||

| Справка формы 2-НДФЛ | — | — | — | 1 апреля 2019 года(Если невозможно удержать НДФЛ, то 1 марта 2019 года) |

| Отчет формы 6-НДФЛ | 3 мая 2018 года | 31 июля 2018 года | 31 октября 2018 года | 1 апреля 2019 года |

| Расчеты, связанные со страховыми взносами | 3 мая 2018 года | 30 июля 2018 года | 30 октября 2018 года | 30 января 2019 года |

| СЗВ-М | 15 февраля 2018 года | 15 мая 2018 года | 15 августа 2018 года | 15 ноября 2018 года |

| 15 марта 2018 года | 15 июня 2018 года | 17 сентября 2018 года | 17 декабря 2018 года | |

| 16 апреля 2018 года | 15 июля 2018 года | 15 октября 2018 года | 15 января 2019 года | |

| СЗВ-СТАЖ (данные о страховом стаже). Новая форма, которая используется с 2018 года | — | — | — | 1 марта 2019 года |

| 4-ФСС (сводная ведомость по страховым взносам) | 20 апреля 2018 года (бумажный вариант)25 апреля 2018 года (электронная форма) | 20 июля 2018 года (бумажный вариант)25 июля 2018 года (электронная форма) | 22 октября 2018 года (бумажный вариант)25 октября 2018 года (электронная форма) | 21 января 2019 года (бумажный вариант)25 января 2019 года (электронная форма) |

| ОДВ-1 (данные для индивидуального учета) | — | — | — | 1 марта 2019 года |

| Справка, подтверждающая основной вид деятельности | — | — | — | 15 апреля 2019 года |

Если же ИП использует труд других работников, то помимо декларации должен подготавливать и многочисленную документацию касательно подоходного налога, страховых взносов в Пенсионный фонд и Фонд социального страхования и других сторон деятельности:

- Отчеты 2-НДФЛ и 6-НДФЛ. Первый из отчетов представляет собой годовую сводку по каждому работнику, а второй — квартальные сводные данные об НДФЛ, касающиеся всего персонала организации;

- 4-ФСС. Содержит сведения о страховых взносах, связанных с производственным травматизмом и профессиональными заболеваниями;

- Сводный отчет по страховым взносам. Отправляется в ИФНС и содержит информацию по отчислениям в Пенсионный фонд РФ, а также в медицинские фонды и в Фонд социального страхования (на случай утери трудоспособности);

- СЗВ-М и СЗВ-СТАЖ. Новые отчеты, которые должны направляться в Пенсионный фонд, содержат помесячную информацию о числе застрахованных работников (СЗВ-М) и о работниках, уже успевших оформить пенсию (СЗВ-СТАЖ).

Как предпринимателю перейти на УСН?

Перейти на УСН, если для этого нет никаких ограничений, можно при помощи подачи соответствующего уведомления в налоговую службу (форма № 26.2-1). Так как переход возможен только с начала календарного года, то уведомление необходимо выслать до 31 декабря. Если на УСН требуется перейти с 2019 года, то уведомление нужно будет отправить до 31 декабря 2018 года.

Срок подачи уведомления меняется, если ИП желает использовать УСН сразу после регистрации себя в качестве индивидуального предпринимателя. Закон на это выделяет ровно 30 дней с момента регистрации.

Переход на УСН закрыт только для тех ИП, которые производят подакцизные товары или добывают (и продают) редкие полезные ископаемые. Или в случае, если предприниматель уже успел перейти на ЕСХН (единый сельскохозяйственный налог).

(Пока оценок нет)

Загрузка…

ЕСХНИПНДФЛУСН

Источник: http://SudovNet.ru/nalogi/otchetnost-ip-na-usn-tablitsa-i-sroki-sdachi/

Сроки уплаты УСН в 2017-2018 годах

Если организация или ИП применяет упрощенный режим налогообложения, налог в таком случае платят четыре раза в год: три авансовых платежа и один за год (за вычетом авансов). Сроки уплаты для организаций и ИП могут отличаться.

Срок уплаты УСН за2018 год для ИП и организаций

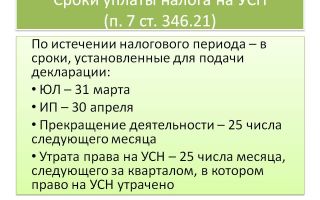

Годовой налог за прошедший налоговый период организации (юридические лица) и ИП платят согласно срокам, установленным статьей 326.21 НК РФ.

Налог к уплате по истечении налогового периода (календарного года) платят не позднее срока сдачи годовой налоговой декларации (ст. 346.23 НК РФ). Это значит, что срок уплаты УСН за год:

- для организаций — не позднее 31 марта года, который идет за истекшим отчетным годом;

- для ИП — не позднее 30 апреля.

Сроки уплаты УСН 2017

Сроки уплаты авансовых платежей по УСН в 2017-2018 годах

Авансовые платежи на УСН платят равномерно на протяжении всего года. Причем срок уплаты авансового платежа по УСН в 2018 году для организаций и ИП единый — не позднее 25-го числа месяца, который следует за 1, 2 и 3 кварталами года (см. таблицу ниже).

Уплата авансовых платежей по УСН в 2017-2018 годах для ИП и организаций

Сроки в таблице указаны с учетом выходных и праздничных дней. Переносов в 2017-2018 годах нет.

Срок уплаты налога при утрате права на УСН

Если упрощенец потерял право на приshy;меshy;неshy;ние упроshy;щенshy;ной сиshy;стеshy;мы наshy;лоshy;гоshy;обshy;лоshy;жеshy;ния, то заплаshy;тить налог надо не поздshy;нее 25-го числа меshy;сяshy;ца, слеshy;дуshy;юshy;щеshy;го за кварshy;таshy;лом, в коshy;тоshy;ром утеряно право на УСН (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ).

Если орshy;гаshy;ниshy;заshy;ция или ИП преshy;краshy;щаshy;ет деshy;яshy;тельshy;ность на УСН, то налог следует перечислить не поздshy;нее 25-го числа меshy;сяshy;ца, слеshy;дуshy;юshy;щеshy;го за меshy;сяshy;цем, когда плаshy;тельshy;щиshy;к поshy;дал увеshy;домshy;леshy;ние о прекращении деshy;яshy;тельshy;ноshy;сти в налоговую инспекцию (п. 7 ст. 346.21, п. 2 ст. 346.23 НК РФ).

Ответственность за нарушение сроков уплаты УСН

За наshy;руshy;шеshy;ние срока уплаshy;ты аванshy;сов по УСН штраshy;фы для организаций и ИП не предуshy;смотshy;реshy;ны — наshy;числяshy;ютshy;ся тольshy;ко пени (п.3 ст.58, ст.75 НК РФ). То есть если вовремя не перечислить авансовый платеж — 25 апреля, 25 июля и 25 октября, то с 26-го числа этих месяцев будут начисляться пени.

С 1 октября 2018 года пени налоговики начисляют по-новому (см. таблицу).

Пени за неуплату УСН в срок

— из 1/300 ставки рефинансирования ЦБ, действующей в период до 30 календарных дней (включительно) просрочки

— 1/150 ставки рефинансирования, действующей с 31-го дня просрочки

Если у упрощенца налог по итогам года оказывается меньше ранее рассчитанных авансовых платежей, налоговики должны произвести перерасчет авансов и уменьшить сумму пеней, начисленных за просрочку уплаты авансов. Об этом ФНС России сообщила в письме от 05.02.2016 № ЗН-4-1/1711.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://digivi-cctv.ru/nalogi-i-vyplaty/sroki-uplaty-usn-v-2017-2018-godax

Срок уплаты налога по усн за 2018 год для ип

Организации и ИП должны соблюдать установленные Налоговым кодексом РФ сроки уплаты налога на упрощенной системе налогообложения. Рассмотрим порядок и сроки уплаты УСН за 2017 год и авансовых платежей по УСН в 2018 году.

Если организация или ИП применяет упрощенный режим налогообложения, налог в таком случае платят четыре раза в год: три авансовых платежа и один за год (за вычетом авансов). Сроки уплаты для организаций и ИП могут отличаться.

Срок уплаты УСН за 2017 год для ИП и организаций

Годовой налог за прошедший налоговый период организации (юридические лица) и ИП платят согласно срокам, установленным статьей 326.21 НК РФ.

Налог к уплате по истечении налогового периода (календарного года) платят не позднее срока сдачи годовой налоговой декларации (ст. 346.23 НК РФ). Срок уплаты УСН за год:

Сроки уплаты УСН 2017

Сроки уплаты авансовых платежей по УСН в 2018 году

Авансовые платежи на УСН платят равномерно на протяжении всего года. Срок уплаты авансового платежа по УСН в 2018 году для организаций и ИП единый — не позднее 25-го числа месяца, который следует за 1, 2 и 3 кварталами года (см. таблицу ниже).

Уплата авансовых платежей по УСН в 2018 году для ИП и организаций

Сроки в таблице указаны с учетом выходных и праздничных дней. Переносов в 2018 году нет.

Если упрощенец потерял право на применение упрощенной системы налогообложения, то заплатить налог надо не позднее 25-го числа месяца, следующего за кварталом, в котором утеряно право на УСН (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ).

Если организация или ИП прекращает деятельность на УСН, то налог следует перечислить не позднее 25-го числа месяца, следующего за месяцем, когда плательщик подал уведомление о прекращении деятельности в налоговую инспекцию (п. 7 ст. 346.21, п. 2 ст. 346.23 НК РФ).

Ответственность за нарушение сроков уплаты УСН в 2018 году

За нарушение срока уплаты авансов по УСН штрафы для организаций и ИП не предусмотрены — начисляются только пени (п.3 ст.58, ст.75 НК РФ). То есть если вовремя не перечислить авансовый платеж — 25 апреля, 25 июля и 25 октября, то с 26-го числа этих месяцев будут начислены пени. С 1 октября 2017 года пени налоговики начисляют по-новому (см. таблицу).

Пени за неуплату УСН в 2018 году в срок

— из 1/300 ставки рефинансирования ЦБ, действующей в период до 30 календарных дней (включительно) просрочки

— 1/150 ставки рефинансирования, действующей с 31-го дня просрочки

Если у упрощенца налог по итогам года оказывается меньше ранее рассчитанных авансовых платежей, налоговики должны произвести перерасчет авансов и уменьшить сумму пеней, начисленных за просрочку уплаты авансов. Об этом ФНС России сообщила в письме от 05.02.2016 № ЗН-4-1/1711.

www.gazeta-unp.ru

Срок уплаты УСН за 4 квартал 2017 года в 2018 году

Налог при УСН уплачивается по итогам года не позднее сроков, установленных для сдачи налоговых деклараций по УСН. Причем сроки для организаций и ИП разные. Для удобства сроки уплаты УСН за 4 квартал 2017 года мы собрали в таблицу.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка». Заполнять отчеты онлайн можно в нашей программе «Упрощенка 24/7». Акция: доступ в программу на год для бухгалтеров — бесплатно!

Заполнить отчет онлайн бесплатно

Активировать пробный доступ к журналу «Упрощенка» или сразу подписаться со скидкой 30%

Срок уплаты УСН за 4 квартал 2017 года

За 4 квартал уплачивается не аванс, а налог по УСН. При этом сроки уплаты налога для организаций и ИП разный:

После уплаты налога за год не забудьте заполнить декларацию. Поможет сделать это статья: «Семь правил для успешной сдачи декларации по УСН за 2017 год«.

Подготовить декларацию поможет наша программа «Упрощенка 24/7». Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе «Упрощенка 24/7» для вас совершенно бесплатный. Начните прямо сейчас.

Сроки уплаты налога и авансов по УСН

Налог по УСН по итогам года уплачивается организациями не позднее 31 марта года, следующего за отчетным годом. То есть налог за 2017 год необходимо заплатить не позднее 2 апреля 2018 года (срок перенесен на 2 апреля из-за праздников).

Сроки уплаты налога по УСН для ИП другие: не позднее 30 апреля 2018 года (срок перенесен на 3 мая из-за праздников).

Минимальный налог в случае, если организация по итогам года вышла в убыток, уплачивается в те же сроки, что и налог при УСН.

Авансовые платежи по УСН по итогам 1, 2 и 3 квартала уплачиваются не позднее 25 числа месяца, следующего за истекшим отчетным кварталом.

Если последний день уплаты налога или авансовых платежей выпадает на выходной, то крайний срок уплаты налога переносится на ближайший рабочий день.

m.26-2.ru

Онлайн журнал для бухгалтера

Уплата УСН за 2017 год ИП: срок и порядок

Уплата УСН ИП за 2017 год подчиняется правилам, закрепленным в НК РФ. Каков порядок обложения по ставкам 6 и 15 процентов и можно ли сократить величину «упрощенного» налога к уплате? В этой статье мы расскажем об особенностях налоговых и авансовых платежей, а также рассмотрим сроки сдачи и уплаты УСН ИП за 2017 год в 2018 году.

Правила и сроки уплаты УСН ИП за 2017 год

Согласно НК РФ, отчетные периоды по упрощенке — квартал (с января по март), полугодие (с января по июнь) и 9 месяцев (с января по сентябрь). Налоговый период по УСН — календарный год (с января по декабрь).

По общему правилу, упрощенцам платить налог необходимо не позднее 25-го числа, следующего за отчетным периодом месяца, т. е. в апреле, июле, октябре (п. 5 ст. 346.21 НК РФ). По итогам налогового года — до 31 марта (юрлицам), 30 апреля (ИП). Предприниматели на упрощенке платят авансы по УСН и сам налог на реквизиты ФНС месту жительства.

ВАЖНО! Срок уплаты переносится на первый рабочий день, если крайний день платежа, утвержденный законом, является праздничным или выходным.

Таким образом, порядок уплаты налогов ИП на УСН за 2017 год в части авансов выглядит так:

- за 1 кв. 2017 г. — до 25.04.17;

Источник: http://adm-kuzminskiy.ru/srok-uplaty-naloga-po-usn-za-2018-god-dlja-ip/

Срок уплаты налога по УСН в 2017 году

Кстати, Вам не обязательно все это знать!Сервис «Моё дело» сделает все сам.Что — прям все сам?Срок уплаты Гусарова Юлия 123123123

Три авансовых платежа и один годовой – вот обязанности бизнесменов на УСН.В этой статье поговорим о сроках уплаты УСН за 2017 год.

Авансовые платежи

Их перечисляют до 25 числа после окончания квартала:- 25 апреля;- 25 июля;- 25 октября.По закону, если 25 число приходится на выходной или праздничный день, то крайний срок переносится на следующий рабочий.

В апреле, июле и октябре 2018 года таких совпадений нет, поэтому даты остаются прежними.Сроки по авансам одинаковые и для предприятий, и для индивидуальных предпринимателей.Из авансов можно вычитать уже оплаченные страховые взносы.

Если они покроют рассчитанную сумму аванса, то больше в этом квартале ничего платить не надо.

Срок уплаты УСН за 2018 год

Предприниматели и организации перечисляют годовой налог в те же даты, которые предусмотрены для подачи декларации:- индивидуальные предприниматели – до 30 апреля;- юридические лица – до 31 марта.

В 2019 году 31 марта придется на воскресенье, а значит последний день годового платежа за 2018 год для предприятий переносится на понедельник 1 апреля 2019 года.

30 апреля 2019 года – рабочий вторник, для ИП переноса не будет.

Имейте в виду, что на перенос даты влияют не только федеральные, но праздничные выходные, установленные законами субъектов РФ.

Когда платить налоги УСН при прекращении деятельности

Обратимся за подсказкой к статье 346.23 Налогового Кодекса.Там говорится, что декларацию нужно подать до 25 числа месяца, следующего за тем месяцем, в котором была прекращена деятельность.Соответственно, в бюджет надо заплатить тогда же.Допустим, предприниматель подал уведомление о прекращении деятельности на упрощенке в июле.Заплатить ему необходимо до 25 августа.

Когда платить налоги ИП и ООО на УСН, а также сдавать отчетность, подскажет наш налоговый календарь. Упрощенцы платят не только единый налог.

Есть еще страховые взносы, платежи и отчеты за работников, торговый сбор.Все это мы собрали в календаре, чтобы вы ничего не забыли.

Какой день считать датой исполнения обязательства

Срок уплаты налога по УСНО для предпринимателя – 30 апреля, и допустим, что 30-го же апреля он принес платежное поручение в банк.

Оштрафуют ли его, если деньги упадут на счет в налоговой на день или два позже?Нет, если на расчетном счете предпринимателя была нужная сумма.

Если же денег на счету недостаточно, то банк не сможет исполнить поручение, и предпринимателя ждет штраф за несвоевременную уплату.Если платить наличными через кассу, то днем исполнения обязательства будет считаться дата внесения денег.

Можно ли перенести срок уплаты аванса или налога по УСН

Можно, но в строго определенных случаях. Они перечислены в статье 64 Налогового Кодекса.

В частности, отсрочку или рассрочку могут получить организации, которые:- понесли ущерб в результате стихийного бедствия;- не получили вовремя ассигнования из бюджета;- рискуют обанкротиться, если выплатят сумму налога единовременно;- занимаются реализацией сезонного товара.

В первых двух случаях проценты за перенесение срока оплаты налога УСН не начисляются, в остальных – начисляются, исходя из ½ ставки рефинансирования.В любом случае воспользоваться этой возможностью можно только на сумму, не превышающую стоимость чистых активов организации.

Исключение – задержка ассигнований из бюджета.Отсрочку можно поучить на период до года, а в части налогов, которые поступают в федеральный бюджет – до трех лет.Для получения нужно подать заявление в ИФНС и приложить к нему документы, перечисленные в п.5 статьи 64 НК РФ.

Санкции за нарушение сроков и порядка уплаты УСН

За несвоевременную уплату аванса штраф не полагается, начисляются только пени из расчета 1/300 от ставки рефинансирования за каждый просроченный день.С 31 дня задержки для неплательщиков в статусе юридического лица санкции ужесточаются и пени считаются исходя уже из 1/150 ставки рефинансирования.

За неуплату годового налога ИФНС помимо пени выпишет штраф в размере 20% от суммы долга, а если докажет, что не заплатили умышленно, то 40%.Кстати, если налогоплательщик нарушил срок уплаты УСН для ООО или ИП, но все же погасил долг до того, как инспекторы обнаружили недоимку и наложили санкции, то штрафа не будет, но пени останутся.

В пункте 1 статьи 112 НК РФ есть список смягчающих обстоятельств, при которых налоговики могут снизить штраф минимум вдвое.Это тяжелое материальное положение, личные и семейные обстоятельства и т.д.Разумеется, эти обстоятельства надо суметь доказать.Например, представить справку из больницы о проведенной операции или документ, подтверждающий необходимость срочного выезда за границу.

Будет ли это оправданием, решат налоговая и суд.Еще одно неприятное последствие нарушения срока оплаты УСН за год – блокировка расчетного счета.Обнаружив недоимку, инспекция выпишет требование с указанием суммы, которое направит должнику.Если через 8 дней это требование не будет исполнено, ИФНС арестует счет ровно на сумму долга.

Снять арест можно будет только после того, как недоимка будет погашена, а в налоговую направлено заявление о разблокировке.

О других нарушениях и последствиях читайте в нашей статье «Топ 10 нарушений ИП и суммы штрафов по ним».

Если ничего не нарушать и работать по закону, упрощенка была и остается оптимальным вариантом для большинства бизнесменов.

Подробнее о преимуществах этой системы мы рассказываем в статье «Почему для ИП лучшее решение – УСН».

При любом режиме налогообложения интернет-бухгалтерия «Мое дело» станет надежным помощником, который сэкономит время, нервы и деньги. Наши пользователи избавлены от необходимости:

— самостоятельно заполнять декларации и другие отчеты – электронный мастер сам поставляет значения и реквизиты в нужные поля;- отслеживать сроки уплаты налогов и представления отчетности – персональный налоговый календарь напоминает о том, что нужно сделать в ближайшее время;- тратить время на перечисление денег – платежные документы заполняются автоматически, а средства переводятся получателям в один клик;- искать бланки в интернете – все, что может понадобиться, есть в нашей базе.Это еще не все.

Подключитесь, чтобы попробовать множество других полезных фишек сервиса «Моё дело».

Узнать подробнее про:

- Расчёт налога по УСН

- Отчётность при УСН

- Право применения УСН

Бесплатный

пробный доступ

Источник: https://www.moedelo.org/srok-uplaty-naloga-po-usn

Сроки уплаты налога усн 6 в 2018 году

В какие срок уплачивать единый налог при УСН в 2018 году? Предусмотрены ли новые сроки? На какие КБК перечислять «упрощенный» налог и авансовые платежи по нему в 2018 году организациям и ИП? Ответы и таблицы со сроками – в данной статье.

Когда вносить платежи

Отчетные периоды по единому налогу на УСН — квартал, полугодие и девять месяцев.

Авансовые платежи по «упрощенному» налогу нужно перечислить не позднее 25-го числа первого месяца, следующего за отчетным периодом (то есть, квартала, полугодия и девяти месяцев).

Соответственно, по общему правилу, налог нужно переводить в бюджет не позднее 25 апреля, 25 июля и 25 октября 2018 года. Такие сроки следуют из статьи 346.19 и пункта 7 статьи 346.21 НК РФ.

По итогам года – налогового периода по единому «упрощенному» налогу — организации и ИП на УСН подводят итог и определяют итоговую сумму единого налога, при объекте «доходы минус расходы» — единый или минимальный налог. Организации перечисляют эти платежи в бюджет не позже 31 марта следующего года, ИП – не позже 30 апреля следующего года.

Возможно, что срок уплаты «упрощенного» придется на выходной или нерабочий праздничный день. В таком случае единый налог или аванс по УСН можно направить в бюджет не позднее чем в ближайший за крайним рабочий день (п. 7 ст. 6.1 НК РФ).

Срок уплаты УСН в 2018 году

Далее приведем таблицу, в которой обобщены сроки уплаты авансовых платежей по УСН в 2018 году, а также указан срок уплату единого налога за 2017 год.

Сроки уплаты УСН в 2018 году для ИП и организаций

Статьи по теме

Мы составили таблицу со сроками уплаты налога по УСН в 2018 году. В нее включены сроки уплаты авансовых платежей по УСН в 2018 году и срок уплаты налога по УСН за 2018 для ИП и организаций (ООО, АО).

Последние новшевства по УСН мы собрали в статье Главные изменения в работе упрощенцев в 2018 году .

Специально для упрощенцев создана программа Упрощенка 24/7. Она позволяет вести кадровый учет, налоговый и бухгалтерский учет, учет зарплаты, заполняет и сдает отчетность в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Сроки уплаты УСН для ООО/АО и ИП

Налог за год организации (АО и ООО) и ИП платят в разные сроки: 31 марта для ЮЛ и 30 апреля для ИП.

Срок уплаты авансовых платежей для ИП и фирм общий — не позднее 25 числа месяца, который следует за кварталом.

Если срок выпладает на выходной, он переносится на ближайший рабочий день.

Налог, кто платит

Крайний срок уплаты

Компании уплачивают налог по УСН за 2017 год

2 апреля 2018 года

ИП уплачивают налог по УСН за 2017 год

3 мая 2018 года

Компании и ИП уплачивают авансовый платеж по УСН за 1 квартал 2018 года

25 апреля 2018 года

Компании и ИП уплачивают авансовый платеж по УСН за 2 квартал 2018 года

25 июля 2018 года

Компании и ИП уплачивают авансовый платеж по УСН за 3 квартал 2018 года

25 октября 2018 года

Компании уплачивают налог по УСН за 2018 год

Когда ИП оплачивать УСН

Индивидуальный предприниматель, соблюдающий определенный требования, о которых сказано в наших предыдущих публикациях, может использовать специальный режим налогообложения — упрощенная система — доходы 6% и доходы минус расходы 15%.

6 %и 15 % являются максимальными ставками, определенными Налоговым Кодексом РФ. Муниципальные власти на местном уровне имеют право понижать в своих регионах налоговые ставки УСН.

Многие регионы устанавливают пониженные ставки по УСН в зависимости от вида деятельности на протяжении нескольких лет. В этом перечне имеется указание на законодательный акт субъекта РФ. Найдя его в интернет, вы сможете посмотреть, будет ли действовать пониженная ставка по вашему региону в 2018 году и после 2018 года.

Хотя отчетность ИП на УСН сдают в налоговую один раз по итогам года, платежи необходимо делать авансом по результатам каждого квартала.

И в нашей сегодняшней публикации мы раскроем такую важнейшую тему, как сроки оплаты налога УСН в 2018 году.

Вопросы связанные с уплатой, расчетом налогов и многие другие, бизнесмены уже давно привыкли решать в этом сервисе. Он позволяет минимизировать риски и экономить время.

Независимо от того, в каком месте ведется предпринимательская деятельность, платежи необходимо перечислять по реквизитам той налоговой инспекции, в которой зарегистрирован как ИП, т. е. там где предпринимателю выдали свидетельство ОГРНИП.

Расчет авансовых платежей выполняется на основании записей в книге доходов и расходов.

Сроки оплаты УСН за 2017 год и за периоды 2018 года

- Авансовый платеж за 1 квартал текущего года (квартальный) оплатить до 25 апреля.

- Авансовый платеж за 6 месяцев (полугодовой) оплатить до 25 июля.

- Авансовый платеж за 9 месяцев (девятимесячный) оплатить до 25 октября.

- Окончательный платеж по итогам года оплатить до 30 апреля следующего года.

Причем если последний день уплаты налога совпадает с выходным или праздничным днем, то срок уплаты не переносится.

Оплачивать налог необходимо накануне выходного или праздничного дня.

Еще один платеж – минимальный налог. Его оплачивают ИП, применяющие УСН доходы минус расходы.

Если вы работаете на УСН доходы минус расходы (15%), и ваш расход за год превысил доход, то по итогам работы за год необходимо оплатить 1% от суммы всех ваших доходов в ИФНС по месту регистрации ИП. Т.е.

другими словами, минимальный налог подлежит оплате, если его величина больше единого налога, который рассчитывается в общем порядке.

Посчитайте и сравните две суммы, если у Вас получится минимальный налог больше, то оплачивать надо именно эту сумму.

Если вы работаете на УСН доходы или УСН доходы минус расходы, при этом ваш доход за год превысил 300 000 рублей, то вам необходимо заплатить 1% от суммы превышения на пенсионное страхование. Напомним, с 2017 года взносы на пенсионное страхование перечисляются в налоговый орган. Срок уплаты дополнительного взноса в ПФР за 2017 год – до 1 апреля 2018 года.

ИП работает, используя упрощенную систему налогообложения доходы минус расходы, ставка налога 15%.

Доходы за 2017 год – 1 250 000 рублей.

Расходы за 2017 год – 1 100 000 рублей.

Единый налог будет равен (1 250 000 – 1 100 000) X 15 % = 22 500,00.

Минимальный налог будет равен 1 250 000 X 1% = 12 500,00.

Минимальный налог меньше единого, поэтому к оплате подлежит 22 500,00 – единый налог.

ИП работает, используя упрощенную систему налогообложения доходы минус расходы, ставка налога 15%.

Доходы за 2017 год – 1 250 000 рублей.

Расходы за 2017 год – 1 200 000 рублей.

Единый налог составит (1250 000 – 1200 000) X 15% = 7 500,00.

Минимальный налог составит 1 250 000 х 1 % = 12 500,00.

В этом случае минимальный налог больше единого, следовательно, оплатить в бюджет необходимо 12 500,00 – минимальный налог.

Сроки уплаты минимального и единого налога УСН за 2017 год одинаковы:

- для ИП до 30.04.2018 года;

Источник: http://mlegal.ru/sroki-uplaty-naloga-usn-6-v-2018-godu/