Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

Данная статья представляет собой инструкцию для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с учетом налога на прибыль, формированием постоянных и временных разниц, а также постоянных и отложенных налоговых обязательств и активов. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных и муниципальных унитарных предприятий).

Исключение предусмотрено для некоммерческих организаций, а также для субъектов малого предпринимательства (о том, кто относится к субъектам малого предпринимательства см. в статье «Чем бухучет и отчетность «упрощенщиков» будут отличаться от учета и отчетности «обычных» организаций»).

Такие компании вправе выбирать — применять ПБУ 18/02 (утв. приказом Минфина России от 19.11.02 № 114н), либо отказаться от него. Каким бы ни был выбор, его необходимо закрепить в учетной политике.

Цель применения

Правила учета доходов и расходов в налоговом учете (НУ) и в бухгалтерском учете (БУ) установлены разными нормативами. Для НУ нормативом является Налоговый кодекс, а для БУ — различные положения по бухгалтерскому учету (в частности, ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации»). Из-за этого налоговый учет далеко не всегда совпадает с бухгалтерским.

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые отражаются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику).

Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового и бухгалтерского учета расходятся.

В результате может получиться, что прибыль (то есть разница между доходами и расходами) в декларации по налогу на прибыль одна, а в отчете о финансовых результатах — другая.

Тогда следует сделать специальные проводки, и с их помощью «подогнать» прибыль из отчета о финансовых результатах под прибыль из декларации.

Иными словами, при помощи специальных проводок нужно показать связь между «налоговой» и «бухгалтерской» прибылью. О том, как создать такие проводки, говорится в ПБУ 18/02.

Разницы между данными НУ и БУ

Каждый раз, когда какой-либо доход или расход в налоговом и бухгалтерском учете отражается по-разному, возникает так называемая разница. Существует два вида разниц: временные и постоянные. Для бухгалтера крайне важно определить, к какому из видов относится та или иная сумма.

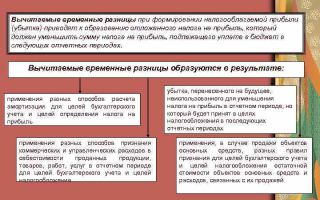

Временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы в том, что рано или поздно наступит момент, когда расхождение между налоговым и бухгалтерским учетом будет сведено к нулю.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Постоянные разницы

Постоянные разницы — это доходы и расходы, которые отражаются только в одном учете: либо в налоговом, либо в бухгалтерском. Отличительная черта постоянной разницы в том, что расхождение между НУ и БУ никогда не будет аннулировано.

Какие проводки создать в случае временной разницы

Прежде всего, необходимо определить, является временная разница вычитаемой или налогооблагаемой. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой временной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то временная разница является вычитаемой. В этом случае в учете следует отразить отложенный налоговый актив (ОНА). Его величина равна вычитаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то временная разница является налогооблагаемой. В этом случае в учете следует отразить отложенное налоговое обязательство (ОНО). Его величина равна налогооблагаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

Какие проводки создать в случае постоянной разницы

Прежде всего, необходимо определить, является постоянная разница положительной или отрицательной. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой постоянной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то постоянная разница является положительной. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна положительной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то постоянная разница является отрицательной. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна отрицательной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

Как разницы влияют на налог на прибыль

Согласно ПБУ 18/02 прибыль по данным бухгалтерского учета, умноженная на налоговую ставку (она равна 20%), называется условным расходом по налогу на прибыль.

Соответственно, убыток по данным бухучета, умноженный на налоговую ставку, называется условным доходом по налогу на прибыль.

Условный расход по налогу на прибыль отражают по дебету счета 99 и кредиту счета 68, условный доход по налогу на прибыль — по дебету счета 68 и кредиту счета 99.

Прибыль по данным налогового учета, умноженная на налоговую ставку, называется текущим налогом на прибыль. Никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

https://www.youtube.com/watch?v=RlsqiB4Jjsc

Условный расход (или доход) по налогу на прибыль «подгоняется» к текущему налогу на прибыль при помощи ОНА, ОНО, ПНО и ПНА.

Как погасить отложенные налоговые обязательства и активы

Как говорилось выше, временные разницы возникают в случае, когда расхождение между НУ и БУ рано или поздно будет выведено в ноль. По мере его сокращения или полного аннулирования, следует гасить и отложенные налоговые активы и обязательства. Для этого нужно делать следующие проводки:

Может случиться так, что часть временной разницы останется непогашенной. Это произойдет, например, если основное средство продано или ликвидировано до окончания срока полезного использования. Тогда расхождение, возникшее из-за разных способов амортизации в налоговом учете и бухучете (или по иной причине), не будет полностью аннулировано.

В такой ситуации остаток ОНО или ОНА нужно списать на счет 91 «Прочие доходы расходы». Проводки буду следующие:

Как отразить отложенные налоговые обязательства и активы в бухгалтерской отчетности

В балансе бухгалтер должен показать отложенные налоговые активы и обязательства: ОНА — в составе внеоборотных активов, ОНО — в составе долгосрочных обязательств. Что касается постоянных налоговых активов и обязательств, то они в балансе не отражаются.

В отчете о финансовых результатах нужно показать ПНО и ПНА, а также изменения отложенных налоговых активов и обязательств. Под изменениями понимаются временные разницы, возникшие или погашенные в отчетном периоде, и умноженные на налоговую ставку.

Текущий налог на прибыль отражается в отчете о финансовых результатах, где для данного показателя предусмотрена отдельная строка.

В балансе следует показать только переплату, либо недоимку по текущему налогу на прибыль: переплату — в составе дебиторской задолженности, недоимку — в составе краткосрочных обязательств.

Условный расход и доход по налогу на прибыль ни в балансе, ни в отчете о финансовых результатах не указывается.

Кроме того, в пояснениях к балансу и к отчету о финансовых результатах нужно раскрыть следующие сведения: — условный расход (доход) по налогу на прибыль; — постоянные и временные разницы, возникшие в отчетном периоде; — постоянные и временные разницы, возникшие в прошлых отчетных периодах; — суммы ПНО, ПНА, ОНА и ОНО; — суммы ОНА и ОНО, списанные в связи с выбытием (продажей, ликвидацией или безвозмездной передачей) актива или обязательства.

Возможные причины возникновения постоянных и временных разниц, приведенные в ПБУ 18/02

| Постоянные разницы | – в БУ расходы учтены в полной сумме, а в НУ в пределах лимита; – в НУ не учтены расходы в виде стоимости безвозмездно переданного имущества и расходы, связанные с такой передачей; – убытки прошлых периодов, которые уже нельзя учесть в НУ ни в текущем, ни в последующих периодах |

| Вычитаемые временные разницы | – способ признания коммерческих и управленческих расходов, принятый для целей НУ, не совпадает со способом, принятым в БУ; – убытки прошлых периодов, не использованные для уменьшения налога на прибыль в текущем периоде, но которые будут учтены в НУ в последующих периодах; – при продаже основных средств способ определения остаточной стоимости, принятый в НУ, не совпадает со способом, принятым в БУ; – наличие кредиторской задолженности за приобретенные товары (работы, услуги) у компаний, применяющих кассовый метод |

| Налогооблагаемые временные разницы | – способ амортизации, принятый для целей НУ, не совпадает со способом, принятым в БУ; – выручка от продажи, а также процентные доходы для целей НУ признаются кассовым методом, а для целей БУ — по начислению; – способ признания процентов по кредитам и займам, принятый для целей НУ, не совпадает со способом, принятым в БУ |

Источник: https://www.buhonline.ru/pub/comments/2013/5/7352

Налоговый учет в 1С 8.3 — нюансы налога на прибыль

Уплата налогов является прямой обязанностью всех налогоплательщиков перед государством. Расчет суммы налога, подлежащего к уплате, зависит от того, какая система налогообложения применяется в организации. В данной статье мы рассмотрим расчет налога на прибыль.

Первым делом необходимо определить налоговую базу. Она составляет разницу между доходами и расходами организации. В данном случае в расчете можно использовать не все виды доходов и расходов. Некоторые из них попросту не облагаются налогом.

Касательно бухгалтерского учета в программе 1С существует равенство:

В данном случае под БУ подразумевается сумма по бухучету, которая состоит из части, отраженной по налоговому учету, а так же постоянной и временной разниц. Такая ситуация возникает из-за того, что не все суммы подлежат отражению в налоговом учете. Получается, что в бухгалтерском учете какая-то сумма может быть больше, чем в НУ. В результате возникают постоянные и временные разницы.

Предварительная настройка программы

Для расчета налога на прибыль организации применяют особое положение бухучета – ПБУ 18/02. Несмотря на всю кажущуюся сложность, именно он позволяет учитывать разницы между бухучетом и налоговым учетом.

На практике достаточно часто встречается, когда одна сумма в бухучете отразилась полностью, а в налоговый пошла лишь часть, либо вообще ничего. Для связки НУ и БУ и существует данное положение.

Программа 1С:Бухгалтерия поддерживает применение ПБУ 18/02. Включить его использование можно непосредственно в учетной политике вашей организации, как изображено на рисунке ниже.

С пользовательской точки зрения в плане ввода информации ничего не изменяется. Бухгалтеру не придутся дополнительно вносить какие-либо данные. Достаточно правильно настроить программу.

[su_quote]

С точки зрения отчетности и внутренних расчетов изменения уже будут существеннее. В таком случае отчетность, например, оборотка, будет содержать детальную информацию о формировании налоговой базы. К ней относятся, например, данные по расчету налога на прибыль (68.04.02), 77 счет и т. д.

Если вам необходимо рассчитывать налог на прибыль, настоятельно рекомендуется уточнить в программе, что ПБУ 18 будет применяться.

Налоговый учет в 1С

Как было сказано ранее, не все доходы и расходы должны учитываться при расчете налога на прибыль. Эта информация указывается в плане счетов. На рисунке ниже видно, что у счета 90.04 не стоит флажка в колонке НУ, а у 90.07.1 флаг установлен.

В таком случае, если движение будет осуществлено на ДТ 90.04, в налоговом учете по дебету будет числиться ноль. Если счет кредита будет с установленным флагом НУ, то его сумма будет отражена в налоговом учете по кредиту соответственно.

Таким образом, как по дебету, так и по кредиту в налоговом учете суммы могут различаться, могут быть одинаковыми. Так же часто встречаются случаи, когда некая сумма не отражена в налоговом учете вообще.

На рисунке ниже видно, что суммы во всех трех движениях отражены как по дебету, так и по кредиту. Это следует из того, что в счетах 90.08.1 и 26 установлены флаги отражения в налоговом учете.

Сам расчет налога на прибыль можно произвести автоматически при помощи обработки закрытия месяца, которая находится в разделе «Операции». Расчет производится одноименной регламентной операцией, расположенной в четвертом разделе.

Анализ состояния НУ по налогу на прибыль

Конечно же, большинство расчетов, влияющих на правильность вычисления налога на прибыль производятся программой автоматически, но бывают случаи ошибочных ситуаций. Разобраться с ними поможет специальный отчет, производящий анализ учета.

На главной форме отчета указывается период, за который мы хотим проанализировать данные и организацию. В схеме отчета показаны различные разделы, в которых сгруппированы данные. Перейти в любой из них можно нажав левой кнопкой мыши.

На рисунке ниже показано, что мы зашли в раздел «Расходы по обычным видам деятельности». Блок с амортизацией выделился красным, что означает невыполнение правила БУ = НУ + ПР + ВР.

Перейдя в подраздел с амортизацией, нами был получен отчет, в котором показано, в каком документе и на какую сумму произошла ошибка в равенстве.

Обратите внимание на галку в надстройке «По документам». Именно она позволяет видеть в отчете ссылки на документы, в которых программа нашла ошибочные данные.

Источник: https://1s83.info/obuchenie/1s-buhgalteriya/nalogovyiy-uchet.html

Учет налога на прибыль в бухгалтерском и налоговом учете

В предпринимательской деятельности, целью которой является извлечение прибыли, необходимо вести учет. Учитывается доход, который получает предприниматель, и производимые расходы. Подводятся итоги деятельности, подсчитываются убытки или прибыль.

В любом случае, надо отчитываться перед государством и платить налоги. Ключевой налог, который должна заплатить фирма на ОСНО, — это налог на прибыль.

Конечно, если компания не состоит на упрощенной системе налогообложения и использует иные спецрежимы (ЕНВД, ЕСХН).

Получается, что компания должна вести бухгалтерский учет, чтобы определить финансовый результат деятельности, который показывает, как компания сработала, он требуется учредителям, инвесторам, банкам и т. п. Кроме того, она обязана вести налоговый учет, необходимый для определения базы расчета налога на прибыль. Разные виды учета ведут к различным показателям прибыли.

Основные нормативно-правые акты, регулирующие учет налога на прибыль, – Налоговый кодекс и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Учет налога на прибыль в бухгалтерском учете

Бухгалтерский учет отображает прибыль или убыток по итогам отчетного периода, этот результат используется для подсчета для уплаты в бюджет текущего налога на прибыль. Счет бухгалтерского учета для фиксации расчетов приводим ниже.

Полученная вследствие деятельности сумма прибыли или убытка (строчка 2300 отчета о финансовых результатах) умножается на действующую налоговую ставку – 20%, что приводит к созданию сумм условного дохода или условного расхода. Но это не окончательная цифра для перечисления налога, она корректируется на разницы. В их отсутствие полученная сумма будет равняться налогу к уплате.

Если у компании неважный результат деятельности, то есть убыток, то формируется условный доход путем умножения суммы убытка на ставку 20%. Проводки, отображающие его, таковы:

Кт 99, с открытием отдельного субсчета «Условный расход (доход) по налогу на прибыль» – Дт 68 (расчет налога на прибыль).

Появившаяся бухгалтерская прибыль, помноженная на 20%, – это условный расход по налогу на прибыль. Ее надо записать следующими проводками: Дт 68 – Кт 99.2.

Откуда берутся постоянные и временные разницы? Постоянные получаются в результате того, что некоторые расходы/доходы не учитываются в налоговом учете, а только в бухгалтерском.

К примеру, у компании появился доход от внесения вклада в уставной капитал другого общества: доходы от вклада не будут признаваться в целях налогообложения.

Постоянные разницы бывают в виде постоянных налоговых обязательств (ПНО), которые увеличивают сумму налога, и постоянных налоговых активов (ПНА), которые приводят к уменьшению налоговых сумм в отчетном периоде.

ПНО проводят по Дт 99.2.3 «Постоянное налоговое обязательство» и Кт 68.4.2 «Расчеты по налогу на прибыль», а ПНА по Дт 68.4.2 «Расчеты по налогу на прибыль» и Кт 99.2.3 «Постоянное налоговое обязательство».

При признании расходов или доходов в разные временные периоды, в обоих видах учета появляются временные разницы, которые делятся на вычитаемые и налогооблагаемые.

Когда для налогового учета расходы признаются позже, а доходы – раньше, чем для бухучета, то это вычитаемые разницы. К примеру, убыток при продаже основных средств списывается в налоговом учете не сразу, а в течение срока полезного использования.

Отложенный налоговый актив (ОНА) получается путем умножения вычитаемой временной разницы на 20%. При начислении ОНА образуются проводки Дт 09 – Кт 68, а при списании: Дт 68 – Кт 09.

Налогооблагаемые разницы (НВР) приводят к появлению сумм к доплате. Они получатся в результате признания расходов в налоговом учете раньше, а доходов – позже, чем в бухучете. НВР х 20% — это налоговое отложенное обязательство (ОНО).

[su_quote]

Учет ОНО ведется следующим образом: при начислении Дт 68 – Кт 77. Если ОНО уменьшается, то Дт 77 – Кт 68.

Необходимо запомнить, что текущий налог должен всегда соответствовать сумме налога, зафиксированного в сданной налоговой декларации. Также надо не забывать делать записи в бухучете о формировании условного расхода и условного дохода.

Учет налога на прибыль в налоговом учете

Расходы помогают нам уменьшить базу, исходя из которой рассчитывается налог. Они вычитается из полученных организацией доходов, но не все расходы в налоговом учете можно записать.

По общему правилу, установленному ст. 252 НК, траты фирмы в налоговом учете должны быть:

а) обоснованными, то есть экономически необходимыми для фирмы, например, покупку кофе для сотрудников бухгалтерии нельзя списать в расходы, назвать их обоснованными нельзя;

б) подтверждены документами, оформленными корректно, в соответствии с законодательными требованиями. Это могут быть любые подтверждающие документы: проездные, приказы, отчеты о выполненной работе и т.п. Если документы представляются от иностранного государства, то они должны быть переведены на русский язык.

Но надо учесть, что у вас должен быть полный комплект – если это договор, то к нему обязательно должен быть акт выполненных работ, счет-фактура, отгрузочные документы и т.д. Когда к договору будет прилагаться только счет, такие расходы признать будет нельзя.

ИФНС рекомендует также пользоваться универсальным передаточным документом для подтверждения расходов.

в) расходы должны быть сделаны ради получения дохода, что вообще-то главное для коммерческой деятельности любой фирмы. Если же в данном месяце не будет дохода, то расход может быть все равно признан, главное, чтобы затраты были произведены по своему виду деятельности.

Если расход не отвечает хотя бы одному из вышеперечисленных требований, его нельзя будет принять, поэтому часть расходов вообще не признается в налоговом учете.

Именно первый пункт чаще всего вызывает споры с проверяющими органами, так как в НК нет четкого определения обоснованности, и инспекторы трактуют это несколько субъективно. Считается, что если у компании прибыль не очень высокая, то покупка дорогих вещей является экономически необоснованной, и нельзя это учитывать в расходах.

К примеру, у организации достаточно небольшие обороты – условные 50 000 рублей в месяц, а она делает дорогой дизайнерский ремонт за 5 млн рублей. Так же налоговики обращают внимание на расходы, которые принесли убыток в отчетном периоде, не принесли прибыль, не соответствуют основному виду деятельности.

В случае, когда налоговики признали расход необоснованно дорогим, но действительно совершенным, могут быть приняты затраты исходя из рыночных цен.

Расходы, которые учитываются в пределах установленных норм, называются нормируемые. Есть также ненормируемые, они учитываются полностью.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Также расходы бывают от основной деятельности и внереализационные расходы.

К расходам от основной деятельности относятся те, что связаны с производством и реализацией, а именно: затраты по выполнению работ, оказанию услуг, изготовлению, хранению и доставке товара, на содержание основных средств, на страхование и другое. Всего их четыре вида:

1) материальные расходы, к ним можно отнести затраты на сырье, материалы и упаковку, электроэнергию, коммуналку и т.п;

2) затраты на оплату труда — это могут быть любые выплаты работникам, премии, надбавки, однако есть исключения. Например, организация выдала работникам материальную помощь. Она не может быть включена в затраты, так как это прямо запрещено НК РФ;

3) суммы амортизации;

4) прочие расходы, к которым относятся: лизинговые платежи, командировочные, юридические, консультационные услуги и тп.

К внереализационным расходам относятся те, что непосредственно не связаны с процессом производства и реализацией товаров, однако тоже необходимы организации для функционирования. К примеру, это проценты по займам, по задолженности, судебные издержки, различные скидки покупателям, а также убытки.

Расходы, не учитываемые в налоговом учете и не уменьшающие базу для расчета, можно найти в статье 270 НК РФ, перечень там исчерпывающий и к ним относятся дивиденды, пени, штрафы, взносы в уставный капитал и иные.

Источник: https://spmag.ru/articles/uchet-naloga-na-pribyl-v-buhgalterskom-i-nalogovom-uchete

Возникновение временных разниц между доходами (расходами) в бухгалтерском учете и налоговом учете по налогу на прибыль

ПЕРВЫЙ СТОЛИЧНЫЙ ЮРИДИЧЕСКИЙ ЦЕНТР

г. Москва, Георгиевский пер., д.1, стр.1, 2 этаж

(495) 649-41-49; (495) 649-11-65

Вопрос: О возникновении временных разниц между доходами (расходами) в бухгалтерском учете и налоговом учете по налогу на прибыль.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 9 сентября 2013 г. N 03-03-06/1/36963

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу возникающих временных разниц между доходами (расходами) в бухгалтерском и налоговом учете и сообщает следующее.

Согласно ст. 313 Налогового кодекса Российской Федерации налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

При этом система налогового учета организуется налогоплательщиком самостоятельно исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому.

В соответствии с положениями указанной статьи НК РФ данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Что касается отражения отложенных активов в бухгалтерском учете, то в соответствии с Положением по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденным Приказом Минфина России от 19.11.

2002 N 114н, отложенные налоговые активы отражаются с учетом всех вычитаемых временных разниц, за исключением случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах.

[su_quote]

В случае если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что налогооблагаемая прибыль возникнет в последующих отчетных периодах, то суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет в организации налогооблагаемая прибыль, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

Н.А.КОМОВА

По всем вопросам можно записаться на прием к специалистам по телефонам:

(495) 64 — 911 — 65 или 649 — 41 — 49 или (985) 763 — 90 — 66

Внимание! Консультация платная.

Бесплатно Вы можете задать свой вопрос в разделе «Вопрос адвокату»

С аналогичной тематикой и практикой нашего Центра по теме НАЛОГОВЫЕ СПОРЫ — вы можете ознакомиться ниже, перейдя по ссылке:

ПЕРВЫЙ СТОЛИЧНЫЙ ЮРИДИЧЕСКИЙ ЦЕНТР

г. Москва, Георгиевский пер., д.1, стр.1, 2 этаж

(495) 649-41-49; (495) 649-11-65

Вопрос: О возникновении временных разниц между доходами (расходами) в бухгалтерском учете и налоговом учете по налогу на прибыль.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 9 сентября 2013 г. N 03-03-06/1/36963

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу возникающих временных разниц между доходами (расходами) в бухгалтерском и налоговом учете и сообщает следующее.

Согласно ст. 313 Налогового кодекса Российской Федерации налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

При этом система налогового учета организуется налогоплательщиком самостоятельно исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому.

В соответствии с положениями указанной статьи НК РФ данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Что касается отражения отложенных активов в бухгалтерском учете, то в соответствии с Положением по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденным Приказом Минфина России от 19.11.2002 N 114н, отложенные налоговые активы отражаются с учетом всех вычитаемых временных разниц, за исключением случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах.

[su_quote]

В случае если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что налогооблагаемая прибыль возникнет в последующих отчетных периодах, то суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет в организации налогооблагаемая прибыль, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Заместитель директораДепартамента налоговойи таможенно-тарифной политики

Н.А.КОМОВА

По всем вопросам можно записаться на прием к специалистам по телефонам:

(495) 64 — 911 — 65 или 649 — 41 — 49 или (985) 763 — 90 — 66

Внимание! Консультация платная.

Бесплатно Вы можете задать свой вопрос в разделе «Вопрос адвокату»

С аналогичной тематикой и практикой нашего Центра по теме НАЛОГОВЫЕ СПОРЫ — вы можете ознакомиться ниже, перейдя по ссылке:

Источник: https://portal-law.ru/vozniknovenie-vremennyh-raznic-mezhdu-dohodami-rashodami-v-buhgalterskom-uchete-i-nalogovom-uchete-po-nalogu-na-pribyl/

Пбу 18/02 учет расчетов по налогу на прибыль в 2018 году для чайников

В доступной форме, понятной даже несгибаемым чайникам, мы расскажем об учете расчетов по налогу на прибыль согласно Положению по бухгалтерскому учету (ПБУ) 18/02.

Вы узнаете, что главной особенностью учета расчетов по налогу на прибыль являются возникающие разницы между бухгалтерским и налоговым учетом. А также классификацию разниц, как рассчитывается каждая классификация, как они отражаются в бухгалтерском учете на конкретных примерах и проводках.

Пример заполнения декларации по налогу на прибыль (ежемесячные авансовые платежи)>>>

Пример заполнения декларации по налогу на прибыль (по фактической прибыли)>>>

Пример заполнения декларации по налогу на прибыль (убыток)>>>

Пбу 18/02: объясняем для чайников учет расчетов по налогу на прибыль

ПБУ 18/02 – Положение по бухгалтерскому учету. Бухгалтеры применяют ПБУ 18/02 для уета расчетов по налогу на прибыль в 2018 году. Это положение утверждено приказом Минфина России от 19.11.2002 № 114н. Цель положения – привести бухгалтерский учет по налогу на прибыль к европейскому стандарту.

Как сделать работу проще? Мы разработали полезные сервисы для бухгалтера, чтобы ваша работа стала проще и быстрее: калькулятор НДС, справочник КБК и платежек, расчетчик матвыгоды, банк проводок и т.д. Они доступны всем подписчикам. Оплатите счет на подписку и пользуйтесь:) Узнайте больше о выгоде подписки здесь>>>

Кто должен применять ПБУ 18/02 в 2018 году

ПБУ 18/02 используют для учета расчетов по налогу на прибыль в 2018 году все юридические лица, являющиеся налогоплательщиками (ООО, ЗАО, ОАО, индивидуальные предприниматели и т.д.

), а также иностранные компании, получающие доход от ресурсов РФ или через своих представителей в РФ.

Посмотрите, с каких поступлений на счет можно не платить налог на прибыль компании на основной системе налогообложения.

Исключения составляют некоммерческие организации и субъекты малого предпринимательства. Они имеют право выбора – применять им ПБУ18/02 или нет, но любое их решение должно быть обязательно закреплено в учетной политике.

Также не платят налог на прибыль налогоплательщики, применяющие особые режимы налогообложения, такие как ЕСХН, УСН, ЕНВД, плательщики налога на игорный бизнес и участники специальных государственных проектов.

Как меняется расчет налога на прибыль в 2018 году

Налог на прибыль регламентируется гл.25 НК РФ. В 2018 году ставка налога составит 20%. Но внутри ставки произойдут существенные изменения. Из 20% теперь 3% обязательны для уплаты в Федеральный бюджет, эта цифра неизменна, а остальные 17% — в местный бюджет. При этом местные власти по-прежнему имеют право снизить свою часть налога на прибыль, но минимум до 13,5%

Бухгалтерский учет расчетов по налогу на прибыль в 2018 году

В части бухгалтерского учета расчета налога на прибыль эти новшества никаких корректив не внесут. Так как наша инструкция для чайников, далее мы приводим подробный учет расчетов по налогу на прибыль в 2018 году.

Налог на прибыль отражается в бухгалтерском учете:

| Дебет 99 «Прибыли и убытки» | Кредит 68 «Расчеты по налогам и сборам» Субсчет «Расчеты по налогу на прибыль» |

Но не все так просто. Чаще всего у фирм возникают разницы в приходно-расходных показателях бухгалтерского и налогового учета, тогда рождается необходимость использовать в учете дополнительные субсчета и проводки, о которых говорится ниже.

Разницы между данными бухгалтерского и налогового учета, согласно ПБУ 18/02

Учет доходов и расходов в налоговом и в бухгалтерском учете подчиняется различным законодательным положениям. Вследствие чего в ходе учета налога на прибыль в 2018 году могут образовываться нестыковки в налогооблагаемых суммах, проходящих по бухгалтерскому и налоговому учету, так называемые разницы. Они бывают постоянные и временные.

Постоянные разницы в учете расчетов по налогу на прибыль в 2018 году

Согласно ПБУ 18/02 постоянная разница – это тот приход-расход предприятия, который проходит по бухучету, но не влияет на расчет налога на прибыль как отчетного, так и следующих отчетных периодов.

При бухгалтерском учете расчетов по налогу на прибыль в этом случае формируется постоянный налоговый актив (ПНА), равный разнице, полученной от вычитания из большей величины меньшей и умноженной на 20% (налоговая ставка).

К постоянной разнице относится также и тот приход-расход, который напротив, учитывается при определении суммы налога на прибыль, но никак не прописан в бухгалтерском учете как отчетного, так и последующих отчетных периодов.

При бухгалтерском учете расчетов по налогу на прибыль в этом случае формируется постоянное налоговое обязательство (ПНО), рассчитывающееся точно также как и ПНА, только большей величиной будут данные налогового учета.

В бухгалтерском учете ПНО и ПНА отражаются следующим образом:

| Дебет 99 «Прибыли и убытки»Субсчет «Постоянные налоговые обязательства» | Кредит 68 «Расчеты поналогам и сборам»Субсчет «Расчеты по налогу на прибыль» | Начислено постоянное налоговое налоговое обязательство (ПНО) |

| Дебет 68субсчет «Расчеты по налогу на прибыль» | Кредит 99Субсчет «Постоянныеналоговые активы» | Начислен постоянный налоговый актив (ПНА) |

Временные разницы в учете расчетов по налогу на прибыль в 2018 году

Согласно ПБУ 18/02 временная разница возникает тогда, когда приходно-расходные данные в бухгалтерском учете фиксируются в одном периоде, а по налоговому учету в другом периоде. Со временем эта разница должна быть ликвидирована.

Для этого в бухгалтерском учете применяется понятие:

отложенный налоговый актив (ОНА) — образуется в случае, когда приход по налоговому учету выше, чем по бухгалтерскому учету, тогда из большего вычитаем меньшее и умножаем полученную цифру на налоговую ставку (20%). Итог проводим следующим образом:

Дебет 09 Кредит 68 (субсчет «Расчеты по налогу на прибыль»).

Если ситуация прямо противоположная, то есть приход по бухгалтерскому учету выше, то используется термин:

отложенное налоговое обязательство (ОНО) – возникает, когда бухгалтерская прибыль выше, чем налоговая. ОНО определяется точно также как и ОНА, только большим в данном случае будут считаться данные бухучета.

Пример учета расчета налога на прибыль с применением ОНО

В июле фирма «Лимма» купила, установила и ввела в работу ленточный передвижной конвейер, стоимостью 40000 (без НДС), дополнительно заплатив 2000руб. установщику агрегата.

Согласно «Классификации основных средств, включаемых в амортизационные группы», директор «Лимма» документально устанавливает срок службы устройства 30 месяцев.

Получается, что «Лимма» затратила на покупку передвижной ленты 42000 рублей, а в расчете налога на прибыль будет учтена сумма 40000 рублей. Таким образом «Лимма» столкнулась с временной разницей, и у нее сформировалось отложенное налоговое обязательство (ОНО) на сумму 400руб. (2000*20%=400)

| Дебет 68Субсчет «Расчеты по налогуна прибыль» | Кредит 77 «Отложенные налоговые обязательства» | 400 руб. — увеличено отложенное налоговое обязательство |

В августе месяце на передвижную ленту впервые начисляется амортизация, а ОНО постепенно начинает уменьшаться. В этой части нужно быть предельно сосредоточенным, так как по бухучету амортизация начисляется на сумму 42000 и будет равна 1400руб (4200:30 месяцев)

А по налоговому учету на сумму 40000руб. и будет равна 1333руб. (40000:30)

Вычисляем ОНО (1400-1333)*20%=13,4руб.

Теперь отражаем эту сумму в бухгалтерском учете:

| Дебет 77 «Отложенные налоговые обязательства» | Кредит 68субсчет Расчеты по налогу на прибыль» | 13,4 руб. – уменьшено отложенное налоговое обязательство |

В течение 30-ти месяцев (срок службы устройства) временная разница и отложенное налоговое обязательство полностью погасятся.

Источник: https://www.RNK.ru/article/215105-qqkp-16-m11-07-11-2016-pbu-1802-uchet-raschetov-nalogu-pribyl-2017-dlya-chaynikov

Разница между бухгалтерским и налоговым учетом — Контур.Бухгалтерия

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Чем отличается бухгалтерский учет от налогового учета?

- порядком отражения и признания в отчетах доходов и расходов;

- порядком отражения имущества, подлежащего амортизации и способом ее начисления;

- порядком формирования резервов;

- подходом к оценке МПЗ и др.

Из-за отличий в порядке учета возникает расхождение в размере налогооблагаемой прибыли, следовательно, появляются временные и постоянные разницы в бухучете и налоговом учете.

Постоянные разницы в бухгалтерском и налоговом учете

Постоянные разницы возникают из-за части прибыли, которая относится только на бухгалтерскую или только на налогооблагаемую прибыль. То есть, если в вашей организации фактические и налогооблагаемые доходы или расходы отличаются, то возникают постоянные разницы.

Так появляются постоянные налоговые обязательства (ПНО) или активы (ПНА). Из-за ПНО налог на прибыль, который вы отразите в отчетном периоде, возрастет, а ПНА уменьшает платежи.

В балансе ПНО и ПНА не отражайте, так как они признаются в периоде, когда возникли постоянные разницы.

Однако ПНО и ПНА нужно показать в отчете о финрезультатах, а именно в строке 2421. Для их учета используют счета 68 и 99.

Начислено ПНО: Дт 99 Кт 68

Начислен ПНА: Дт 68 Кт 99

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА: Дт 09 Кт 68

Начислено ОНО: Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Учет налога на прибыль

При расчете налога на прибыль между налоговым и бухучетом есть взаимосвязь, ее раскрывает ПБУ 18/02.

В положении отражены особенности формирования и учета данных по налогу на прибыль, оно позволяет отразить в отчетности суммы, которые формируют налогооблагаемую базу в последующих периодах.

Использование правил ПБУ поможет учесть все образующиеся разницы. Если ваша организация использует спецрежимы, то применение ПБУ 18/02 необязательно.

Учет основных средств

В бухгалтерском и налоговом учете неодинаковый порядок отнесения имущества к объектам основных средств. Этот вопрос регулируется ПБУ 6/01 и Налоговым кодексом. По ПБУ, чтобы отнести имущество к ОС необходимо выполнение условий:

- объект используется в производственной деятельности, применяется для оперативного управления или подлежит сдаче в аренду;

- срок использования больше 12 месяцев;

- объект используется для получения экономических выгод.

Пунктом 5 ПБУ 6/01 закреплено, что ОС стоимостью меньше 40 000 рублей могут быть единовременно списаны как производственные запасы. А в Налоговом кодексе лимит стоимости — 100 000 рублей, а значит имущество, с меньшей стоимостью должно быть списано как МПЗ и не подлежит амортизации. Поэтому, что при стоимости актива от 40 до 100 тысяч рублей возникнут временные разницы.

Примечание: правило распространяется на активы, эксплуатируемые с 31.12.2015.

Источник: https://www.b-kontur.ru/enquiry/409-buhgalterskiy-i-nalogovyy-uchet

Выявление и отражение постоянных и временных разниц в соответствии с ПБУ 18/02

В соответствии с ПБУ 18/02 организации должны обеспечить расчет суммы налога на прибыль, подлежащего уплате в бюджет за отчетный период, в системе бухгалтерского учета.

В соответствии с ПБУ 18/02 организации должны обеспечить расчет суммы налога на прибыль, подлежащего уплате в бюджет за отчетный период, в системе бухгалтерского учета.

https://www.youtube.com/watch?v=IC7ThmPtDug

Для установления состава разниц, возникающих в хозяйственной практике, следует провести работу по систематизации хозяйственных операций и определить для каждой операции порядок ее отражения в бухгалтерском учете и в целях налогообложения. Это необходимо тем организациям, которые ведут налоговый учет на базе данных бухгалтерского учета путем фиксации отклонений.

Таким организациям следует вести пооперационный учет разниц. Это предполагает учет разниц по каждой операции, отражаемой в бухгалтерском и налоговом учете.

Причины возникновения разниц

Разницы возникают в результате применения различных правил, установленных в нормативных правовых актах по бухгалтерскому учету и законодательством Российской Федерации о налогах и сборах.

Постоянные разницы

– это расходы или доходы, которые формируют в отчетном периоде только бухгалтерскую прибыль, либо только налогооблагаемую прибыль.

Постоянные положительные разницы

(ППР) увеличивают размер налоговой базы по отношению к финансовому результату, выявленному в бухгалтерском учете. Они приводят к образованию постоянного налогового актива (ПНА).

Постоянные отрицательные разницы

(ПОР) уменьшают размер налоговой базы по отношению к финансовому результату, выявленному в бухгалтерском учете. Они приводят к образованию постоянного налогового обязательства (ПНО).

Временные разницы

– это расходы и доходы, которые формируют бухгалтерскую прибыль в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом.

Налогооблагаемая временная разница

(НВР) образуется в том случае, если расходов в налоговом учете больше, чем в бухгалтерском учете. Она приводит к образованию отложенного налогового обязательства (ОНО).

Вычитаемая временная разница

(ВВР) образуется, если расходов в бухгалтерском учете больше, чем расходов в налоговом учете. Она приводит к образованию отложенного налогового актива (ОНА).

Необходимо дать определение условного расхода (условного дохода) по налогу на прибыль. Условный расход по налогу на прибыль – это сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли. Условный доход по налогу на прибыль – это, с бухгалтерской точки зрения, налог на бухгалтерский убыток.

Пример

В организации имеются следующие различия при формировании финансового результата в целях бухгалтерского и налогового учета:

- Приобретен объект основных средств, первоначальная стоимость которого сформирована в бухгалтерском учете в сумме 1100 тыс. руб. (амортизация – 220), а в налоговом учете 1000 тыс. руб. (амортизация – 200);

- Имеется объект основных средств первоначальной стоимостью 800 тыс. руб.

, срок полезного использования которого в бухгалтерском учете 5 лет (амортизация – 160 тыс. руб.), в налоговом – 8 лет (амортизация – 100 тыс. руб.);

- Имеется объект основных средств первоначальной стоимостью 1000 тыс. руб., срок полезного использования которого в бухгалтерском учете 5 лет (амортизация – 200 тыс. руб.

), в налоговом – 3 года (амортизация – 333 тыс. руб.);

- Организацией выплачены суточные по командировкам в размере 200 тыс. руб., в том числе сверх норм – 50 тыс. руб.;

- Представительские расходы за год составили 500 тыс. руб., при нормативе в 400 тыс. руб.;

- Организация понесла расходы в сумме 100 тыс. руб.

, которые не учитываются при исчислении налоговой базы по налогу на прибыль;

- Организацией в отчетном году получен убыток в налоговом учете 200 тыс. руб., в бухгалтерском учете убыток составил 247 тыс. руб.

;

- Получено безвозмездно основное средство от дочерней организации, уставный капитал которой более 50% состоит из вклада данной организации, рыночная стоимость которого 200 тыс. руб. (амортизация – 25 тыс. руб.);

- Приобретена компьютерная программа на сумму 50 тыс. руб.

, срок полезного использования которой поставщиком не оговорен. В бухгалтерском учете она отражена в составе расходов будущих периодов с погашением стоимости в течение 2 лет (25 тыс. руб. в год).

тыс. руб.

|

Операции |

БУ |

НУ |

Разница |

Постоянные разницы |

Временные разницы |

||

|

ППР |

ПНА 68/99 |

ПОР |

ПНО 99/68 |

ВВР |

ОНА 09/68 |

НВР |

ОНО 68/77 |

|

Первонач. стоимость ОС |

— |

100 |

-100 |

100 |

24 |

||

|

Амортизация: |

|||||||

|

за счет разницы в первоначальной стоимости |

220 |

200 |

20 |

20 |

5 |

||

|

за счет разного срока полезного использования ОС |

200 |

333 |

-133 |

133 |

32 |

||

|

за счет разного срока полезного использования ОС |

160 |

100 |

60 |

60 |

14 |

||

|

Суточные |

200 |

150 |

50 |

50 |

12 |

||

|

Представительские расходы |

500 |

400 |

100 |

100 |

24 |

||

|

Расходы, не учитываемые в целях налогообложения |

100 |

— |

100 |

100 |

24 |

||

|

Убыток |

200 |

48 |

|||||

|

По безвозмездно полученному ОС |

25 |

— |

25 |

25 |

6 |

||

|

Расходы будущих периодов |

25 |

50 |

-25 |

25 |

6 |

Итак, мы учли все имеющиеся разницы в бухгалтерском и налоговом учете организации. Теперь отразим их в бухгалтерском учете.

Сначала следует отразить условный доход по налогу на прибыль с полученного в бухгалтерском учете убытка (247 х 24% = 59 тыс. руб.).

Дт68-Кт99 -59 тыс. руб.

– начислен условный доход.

Счет 99 Счет 68 Счет 77 Счет 09

|

12 |

59 |

59 |

5 |

24 |

5 |

|

24 |

6 |

24 |

14 |

32 |

14 |

|

24 |

32 |

12 |

6 |

48 |

|

|

Сальдо |

6 |

24 |

Сальдо |

Сальдо |

|

|

5,0 |

6 |

24 |

62,0 |

67 |

|

|

48 |

|||||

|

Сальдо |

|||||

|

0,0 |

Величина текущего налога на прибыль организации в данном случае равна нулю.

В дальнейшем, текущий налог на прибыль будет определяться следующим образом:

ТНП = У расход (доход) + ПНО — ПНА + ОНА тек. — ОНА погаш. — ОНО тек. + ОНО погаш.,

где: ТНП — текущий налог на прибыль;

У расход (доход) — условный расход (доход);

ПНО — постоянное налоговое обязательство;

ПНА — постоянный налоговый актив;

ОНА тек. — отложенный налоговый актив, возникший в текущем отчетном периоде;

ОНА погаш. — отложенный налоговый актив, погашенный в текущем отчетном периоде;

ОНО тек. — отложенное налоговое обязательство, возникшее в текущем отчетном периоде;

ОНО погаш. — отложенное налоговое обязательство, погашенное в текущем отчетном периоде.

>

Источник: https://ppt.ru/news/31328