Какие отчеты сдавать при ликвидации ООО?

Какие отчеты сдавать при ликвидации ООО? Такой вопрос возникает у руководителей и бухгалтеров тех организаций, которые по различным основаниям прекращают свою деятельность. Постараемся дать на него развернутый ответ в нашей статье.

Ликвидация ООО — сущность процесса

Как сдавать последнюю бухгалтерскую отчетность?

Как происходит сдача налоговой отчетности при ликвидации ООО?

Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

Итоги

Ликвидация ООО — сущность процесса

Общества с ограниченной ответственностью могут быть ликвидированы по разным причинам. Возможна добровольная ликвидация, когда участники в силу каких-то причин приняли решение поставить точку в деятельности организации.

О том, какие сроки установлены для добровольной ликвидации ООО, можно узнать из статьи.

Бывает, что происходит ликвидация по решению суда. Например, когда стоимость чистых активов компании оказывается меньше, чем размер уставного капитала. Или компанию ликвидируют (также по решению суда) в результате проведения процедуры банкротства.

Результат ликвидации — это исключение общества из Единого госреестра юридических лиц (ЕГРЮЛ). Но в процессе завершения деятельности организация обязана отчитаться и в налоговую, и в Пенсионный фонд, и в Фонд соцстраха. Рассмотрим подробнее, как это происходит на практике.

Как сдавать последнюю бухгалтерскую отчетность?

Для организаций, прекращающих свою деятельность, последним отчетным годом будет являться год с 1 января по дату исключения из ЕГРЮЛ. При этом бухгалтерская финансовая отчетность составляется на дату, предшествующую дате исключения из госреестра.

Основанием для составления самой последней бухотчетности — ликвидационного баланса — являются промежуточный ликвидационный баланс и данные о фактах хоздеятельности, произошедших за период с даты утверждения промежуточного баланса до даты внесения в ЕГРЮЛ соответствующей записи.

Промежуточный ликвидационный баланс (п. 2 ст. 63 ГК РФ):

- составляется ликвидационной комиссией после окончания срока предъявления требований кредиторами;

- содержит данные об активах ликвидируемого юрлица, перечне требований кредиторов, результатах их рассмотрения и перечне удовлетворенных требований;

- утверждается учредителями или органом, принявшими решение о ликвидации.

Передается промежуточный ликвидационный баланс в налоговую вместе с уведомлением о ликвидации юрлица по форме Р15001.

Подготовить окончательный ликвидационный баланс можно после того, как ООО рассчитается по своим долгам перед партнерами, бюджетом, работниками и пр. В него попадает информация об имуществе, которое осталось для распределения между участниками.

Окончательный ликвидационный баланс должен быть представлен налоговикам вместе с заявлением о госрегистрации юридического лица в связи с его ликвидацией по форме Р16001.

Как происходит сдача налоговой отчетности при ликвидации ООО?

Налоговые декларации, по которым компания отчитывалась при ведении своей деятельности, нужно сдавать и при ликвидации.

Декларации можно сдать в комплекте с промежуточным ликвидационным балансом, но только в том случае, если есть уверенность, что объекты налогообложения будут отсутствовать.

Если же такой уверенности нет, то отчеты налоговикам лучше передать вместе с окончательным ликвидационным балансом.

Как уже было сказано, для ликвидируемых ООО последний отчетный год — период с 1 января до даты исключения общества из ЕГРЮЛ. Вся налоговая отчетность компании должна быть сдана в срок не позднее даты внесения записи о ликвидации.

СЛЕДУЕТ ОТМЕТИТЬ! При прекращении деятельности есть особенности в заполнении кодов отчетного периода. Например, в декларации по налогам на прибыль и имуществу должно быть указано значение «50» — это и будет означать, что декларация подается за последний налоговый период ликвидируемого общества.

Больше о значениях кодов отчетного периода, указываемых в налоговых отчетах, узнайте из материала «Основные коды налогового отчетного периода по декларациям».

Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

В процессе сворачивания бизнеса обычно происходит увольнение сотрудников компании.

Как только они будут уволены и с ними будут произведены все расчеты, обществу нужно отчитаться перед Пенсионным фондом и Фондом соцстраха по формам СЗВ-СТАЖ, СЗВ-М и 4-ФСС соответственно, а также передать в налоговую инспекцию единый расчет по страховым взносам. На всех указанных отчетах должна быть проставлена отметка «Прекращение деятельности».

ОБРАТИТЕ ВНИМАНИЕ! Все указанные расчеты компания должна сдать до подачи заявления Р16001.

Также в качестве налогового агента общество должно сдать в налоговую справки 2-НДФЛ по всем работникам и 6-НДФЛ за период с начала года и до момента прекращения деятельности.

Полезную информацию о том, для каких целей предназначена справка 2-НДФЛ, можно найти в статье.

Итоги

При прекращении деятельности общество с ограниченной ответственностью сдает все необходимые декларации по налогам в соответствии с имеющимися объектами налогообложения.

Также необходимо отчитаться по доходам сотрудников в качестве налогового агента и страховым взносам в качестве плательщика таких взносов. В ПФР следует сдать сведения персонифицированного учета.

Завершающим процесс ликвидации отчетом является ликвидационный баланс, который и ознаменует собой окончание деятельности ООО.

Источник: http://nalog-nalog.ru/ooo/kakie_otchety_sdavat_pri_likvidacii_ooo/

Сдача отчетности при ликвидации ООО: какие отчёты сдавать при закрытии ООО

Весь период своего существования общество с ограниченной ответственностью обязано сдавать всевозможные отчеты. Ликвидация ООО – не исключение. Закрытие компании означает лишь то, что сдача документов – последняя. Обозначим инстанции, сроки и необходимые отчетные документы, которые вам стоит подготовить при ликвидации.

Согласно п. 15 ст. 15 Федерального закона № 212-ФЗ, отчет с расчетом страховых взносов в ПФР, ФСС и ФОМС должен быть представлен до того, как вы подадите в ИФНС заявление по форме Р16001. Как только отчеты поданы, у вас есть 15 календарных дней, чтобы погасить перед фондами имеющуюся задолженность.

Кроме отчета по взносам, в ПФР необходимо подать документ с индивидуальными сведениями по всему уволенному персоналу (ст. 37 Приказа Министерства здравоохранения и Соцразвития № 987н). И сделать это нужно не позднее 1 месяца со дня составления промежуточного ликвидационного баланса.

Получается, что с документацией, подаваемой в фонды, нужно разобраться еще в процессе ликвидации, на стадии расчета с кредиторами и погашения имеющихся долгов.

Налоговая отчетность сдается иначе, уже после завершения ликвидации (п. 3 ст. 55 НК РФ).

Все декларации по уплачиваемым налогам вы сдаете после внесения последней записи в ЕГРЮЛ – она является конечной датой последнего налогового периода.

Бухгалтерская отчетность при ликвидации тоже имеет свой период: с 1 января года, в котором произошло закрытие компании, до дня, предшествующего внесению записи в ЕГРЮЛ о ликвидации (п. 3 ст. 17 Федерального закона № 402-ФЗ).

Отчитываемся по полной

Чтобы не возникло задолженности перед различными фондами и службами, необходимо вовремя представить и правильно заполнить всю документацию. Не забудьте в бумагах сделать пометку «Прекращение деятельности».

Отчетность при ликвидации ООО в необходимой последовательности:

1. Сведения об уволенных сотрудниках подаются в ПФР в течение 1 месяца со дня составления ПЛБ по списку п. 2 и 2.1 ст. 11 Федерального закона № 27-ФЗ и согласно п. 4 ст. 9 Федерального закона № 56-ФЗ.

В ответ вам должны предоставить документ, подтверждающий факт получения всех сведений, его вместе с окончательным ликвидационным балансом и заявлением по форме Р16001 нужно будет подать в ИФНС. Хотя ничего не случится, если такого документа у вас не будет, поскольку налоговая сама может его запросить. Форма РСВ-1 ПФР сдается в Пенсионный фонд по месту регистрации.

2. Форма СЗВ-М ежемесячная (введена с 1 апреля 2016 года) подается также в Пенсионный фонд.

3. Форма 4-ФСС РФ сдается в Фонд социального страхования. Не забудьте, что, если у вас работало более 25 человек, нужно подавать документ только в электронном виде. Квартальные отчеты сдаются в общем порядке, пока не наступит ликвидация компании.

Если в вашей компании было более 25 сотрудников, то подавать отчет по форме 4-ФСС нужно только в электронном виде.

4. Статистическая отчетность по формам, соответствующим вашему виду деятельности. О сроках их представления в случае ликвидации лучше узнавать в территориальном отделении Росстата. Кроме того, туда вы должны подать свою последнюю бухгалтерскую отчетность (п. 1 ст. 18 Федерального закона № 402-ФЗ).

5. Справки по формам 2-НДФЛ и 6-НДФЛ (введены с 1 квартала 2016 года) в налоговую (Письма Министерства финансов РФ NБС-4-11/20731@ и NБС-3-11/1355@, соответственно).

6. Налоговые декларации, необходимые на вашей системе налогообложения.

Имейте в виду, что окончанием отчетного периода будет дата внесения в ЕГРЮЛ записи о свершившейся ликвидации компании.

Помните о сроках каждой отчетности и не допускайте просрочки в представлении документов. В противном случае в ликвидации вам могут отказать. Серьезное и внимательное отношение к процессу закрытия предприятия – залог успешного достижения поставленной цели.

Источник: https://zhazhda.biz/base/neobhodimaya-otchetnost-pri-likvidatsii-ooo

Налоговая отчетность при ликвидации ООО (2018)

Главная|Статьи|Ликвидация|Налоговая отчетность при ликвидации ООО (2018)

Ваши вопросы по теме: 0

Перед ликвидацией общество с ограниченной ответственностью должно исполнить все свои обязательства, в том числе нематериальные и в том числе перед государственными органами. Речь идет о сдаче налоговой отчетности при ликвидации ООО.

Посмотрим, что нужно делать в 2018-м году: полезная информация о принципах налоговой отчетности, особенностях разных видов налогов и о сроках их уплаты. Особенно интересной статья будет для тех, кто сдает отчетность по налогам впервые.

1. Как сдать налоговую отчетность при ликвидации ООО?

Перед ликвидацией ООО сдаются отчеты по всем полученным доходам и, если это предусмотрено налоговым режимом, по понесенным расходам. Под доходами подразумеваются все исчислимые материальные выгоды, расчет которых возлагается на ликвидационную комиссию и производится на основе сведений бухгалтерского учета.

Налоговым периодом будет промежуток времени между 1 января года ликвидации и датой, в которую ликвидационная комиссия планирует подать заявление о ликвидации по форме № Р16001 (в последнем налоговом периоде может быть несколько отчетных). Если же компания была зарегистрирована в декабре предыдущего года или в текущем году (т.е. отчетность ранее не сдавалась), началом налогового периода станет дата регистрации.

Формой отчетности при закрытии ООО является налоговая декларация, составляемая в письменном виде отдельно по каждому виду налога. При применении специальных налоговых режимов не подается декларация по тем налогам, от уплаты которых ООО освобождено.

Налоговая декларация направляется в ИФНС по месту регистрации следующими способами:

- сдается сотруднику налоговой инспекции (это возможно только для ООО со среднесписочной численностью наемных сотрудников за отчетный период до 100 человек);

- в бумажном виде посредством услуг Почты России (также для малочисленных обществ с ограниченной ответственностью);

- через интернет в электронной форме, подписанной усиленной квалифицированной электронной подписью;

- через личный кабинет налогоплательщика.

Кроме доходов и расходов в налоговой декларации указываются источники доходов и возможные налоговые льготы. Эти сведения подтверждаются документально.

Если по счетам ООО нет приходно-расходных операций, а объекты налогообложения отсутствуют, ликвидационная комиссия подает единую (упрощенную) налоговую декларацию до 20-го числа месяца, следующего за отчетным периодом.

В декларации должны быть указаны адрес ответственного члена ликвидационной комиссии, его фамилия, имя, отчество и контактный телефон (поскольку ООО на момент подачи уже не существует). Также делается пояснение о том, подается ли декларация за указанный отчетный период впервые или повторно.

По результатам произведенных расчетов ликвидатор обязан заплатить налоги за счет имущества ООО. При недостаточности имущества налоги оплачиваются учредителями общества с ограниченной ответственностью (если они откажутся исполнить обязанность добровольно, взыскание будет произведено через суд в субсидиарном порядке).

За нарушение налогового законодательства предусмотрена ответственность:

- за несвоевременную сдачу налоговой отчетности — штраф в размере 5% от неуплаченной суммы налога за каждый месяц (от 1000 рублей до 30% налога) на ООО и штраф в размере от 300 до 500 рублей на ликвидатора;

- подача бумажной декларации при численности наемных работников свыше 100 человек — штраф в размере 200 рублей;

- «двойная бухгалтерия», влекущая уменьшение налогов на 10% и более, — штраф в размере 20% от неуплаченных налогов, но не менее 40 тысяч рублей, на ООО и штраф от 5 до 10 тысяч рублей на ликвидатора (при повторном обнаружении правонарушения уже от 10 до 20 тысяч рублей);

- неуплата налога на доходы физических лиц за работников ООО — штраф в размере 20% неперечисленных налогов

- сдача недостоверной отчетности — штраф в размере 500 рублей за каждый документ.

При ликвидации ООО налоговую отчетность подписывает единственный ликвидатор или председатель ликвидационной комиссии.

2. Какую налоговую отчетность сдавать при ликвидации ООО?

2.1. Отчеты при ликвидации ООО на УСН

При ликвидации ООО на УСН отчетность сдается не позднее 25-го числа месяца, следующего за тем, в котором в ЕГРЮЛ внесена информация об исключении ООО из реестра. Последней датой отчетного периода станет день, предшествующий дню исключения из ЕГРЮЛ.

Отчеты по УСН формируются каждый квартал нарастающим итогом. Одновременно с подачей декларации уплачиваются авансовые платежи, это делается до 25-го числа в апреле, августе, октябре. Т.е.

при ликвидации ООО началом отчетного периода станет 1 января, 1 апреля, 1 августа или 1 октября — ближайшая к ликвидации дата.

Предыдущие отчеты этого года будут основой для самого последнего отчета, в котором будет указано на размер произведенных авансовых платежей и необходимость его вычета.

При использовании обеих ставок упрощенной системы налогообложения (и 6% доходов, и 15% доходов за вычетом расходов) из размера дохода вычитаются расходы на социальное страхование работников.

Если общество с ограниченной ответственностью ликвидируется в январе, сдается отдельная налоговая декларация за предшествующий год (ее можно сдать до 31 марта, но с соблюдением специального правила о 25 календарных днях с момента ликвидации) и отдельная налоговая декларация по периоду деятельности в новом году.

На титульном листе последней декларации обязательно указывается код прекращения деятельности.

Кстати, бухгалтеры Правового центра «Аспект» помогают московским компаниям в подготовке и сдаче налоговой отчетности не только при ликвидации, но и в ходе текущей деятельности.

2.2. Отчеты при ликвидации ООО на ОСНО

В 2018-м году при ликвидации ООО на ОСНО сдаются следующие отчеты:

- декларация по налогу на добавленную стоимость, если выручка за предшествующие 3 месяца превысила 2 миллиона рублей или получена за подакцизные товары;

- отчеты по реализации подакцизной спиртосодержащей и никотиновой продукции;

- отчетность по удержанию и перечислению подоходного налога с работников ООО;

- декларация по налогу на прибыль организаций;

- декларация по транспортному налогу, если ООО имеет в собственности транспортные средства;

- декларация по налогу на имущество организаций, учитываемое на балансе;

- декларация по земельному налогу;

- декларация по торговому сбору.

Отчетным периодом по НДС является квартал. Напоминаем, что налоговая ставка 0% применяется для экспортных товаров и услуг по международной перевозке грузов и в некоторых других случаях.

При реализации сельскохозяйственных продовольственных товаров, детских товаров, периодических печатных изданий, услуг по воздушной перевозке грузов и пассажиров действует налоговая ставка 10%. В отношении основной массы товаров, работ и услуг действует налоговая ставка 18%.

К товарам, при приобретении которых уже был уплачен налог на добавленную стоимость или таможенные пошлины, может быть применен налоговый вычет.

Отчеты по НДС при закрытии ООО сдаются не позднее 25-го числа месяца, следующего за месяцем ликвидации.

Это связано с тем, что 25 дней даются на подготовку отчетности к налоговому периоду, который оканчивается в день ликвидации.

Фактически же с даты ликвидации ООО прекращаются полномочия по представлению интересов как ликвидатора и директора, так и учредителей, поэтому обычно отчетность сдается вместе с документами на регистрацию факта ликвидации.

Отчетным периодом по акцизам является месяц.

Налоговая ставка по акцизам в 2018-2019 годах составляет до 435 рублей за литр спирта в спиртосодержащей продукции, до 544 рублей за литр спирта в алкогольной продукции, до 37 рублей за литр вина, до 41 рубля за литр пива, до 6040 рублей за 1 кг табака. Акцизы на автомобили зависят от их мощности, а на топливо — от их качественных характеристик. Налоговый вычет предоставляется, если акциз уже был оплачен ранее производителем или поставщиком товара.

Нужно ли сдавать отчетность по акцизам при ликвидации ООО? Да, нужно, и из-за короткого отчетного периода состояние прекращения деятельности почти не отразится на количестве документов.

Отчетным периодом по НДФЛ является год, но перечислить 13% от выплаченных работнику сумм работодатель обязан на следующий день после выплаты. Отчетность сдается либо в течение 30 дней по окончании отчетного периода, либо на день ликвидации ООО.

Есть несколько форм отчетности:

- 2-НДФЛ о доходах физического лица, до 1 апреля (если налог невозможно удержать — до 1 марта);

- 6-НДФЛ с расчетом рассчитанных и удержанных сумм налога на доходы работников — в течение месяца по окончании квартала и годовая до 1 апреля (на бумажном носителе, если у ООО меньше 25 работников, и в электронном виде, если работников больше).

Отчетным периодом по налогу на прибыль организаций является квартал, отчеты формируются нарастающим итогом и представляются в ИФНС в течение 28 дней по окончании квартала.

Ежемесячно до 28-го числа уплачиваются авансовые платежи, а в конце календарного года либо при ликвидации ООО производится доплата налога на прибыль по фактическим показателям (до 28 марта).

К прибыли относятся выручка от продажи товаров, работ и услуг и внереализационные доходы за вычетом экономически оправданных и документально подтвержденных расходов на производство и реализацию и иных обоснованных затрат.

Стандартный размер налога на прибыль — 20%. Налогом не облагаются образовательная и медицинская деятельность при наличии государственных лицензий, сельскохозяйственное и рыбохозяйственное производство, деятельность ряда организаций социального обслуживания граждан.

Отчетным периодом по транспортному налогу является квартал, налоговая декларация подается за календарный год в срок до 1 февраля. Налоговые ставки устанавливаются на региональном уровне и зависят от технических характеристик автомобилей, автобусов, водных и воздушных транспортных средств.

Расчет транспортного налога при ликвидации ООО производится на основании бухгалтерской отчетности и паспортов транспортных средств.

Отчетным периодом по налогу на имущество организаций является квартал (сдаются декларация и расчет авансового платежа), до 30 марта необходимо подавать годовую налоговую декларацию. Законом города Москвы № 64 от 05.11.2003 установлена налоговая ставка 2,2% от среднегодовой стоимости имущества и 1,5% для объектов, имеющих кадастровую стоимость (по состоянию на 2018-й год).

При ликвидации ООО действует общее правило о предоставлении налоговых расчетов в течение 30 календарных дней после окончания налогового периода. Т.е. до 1 мая, до 31 августа, до 1 ноября и не позже 30 дней с даты исключения ООО из ЕГРЮЛ.

Отчетным периодом по земельному налогу является квартал, налоговым — год. Налоговая ставка устанавливается муниципалитетами и зависит от кадастровой стоимости земельных участков. Годовая декларация направляется в ИФНС до 1 февраля. Если ООО закрыли и сдали отчетность, необходимо в последний раз заплатить земельный налог.

2.3. Отчеты при ликвидации ООО на ЕНВД и ЕСХН

Есть еще два редких специальных режима налогообложения для ООО, рассмотрим их кратко.

Какую отчетность сдает ООО при ликвидации, если оно уплачивает единый налог на вмененный доход? Отчеты по ЕНВД сдаются один раз в квартал с одновременной уплатой налога в размере 15% от фиксированного возможного дохода по такому виду деятельности в регионе. Поскольку декларации по общему правилу сдаются через 25 дней после окончания налогового периода, а последний налоговый период для ООО заканчивается в момент ликвидации, у бывших учредителей будет почти месяц на подготовку и подачу отчетности.

Последний отчетный период закрывающейся компании на ЕНВД начнется 1 января, 1 апреля, 1 июля или 1 октября. Налоговые периоды протяженностью менее 10 календарных дней могут быть присоединены к предшествующему периоду.

Отчитаться по единому сельскохозяйственному налогу проще: отчетность сдается раз в полгода, налоговая декларация по ставке 6% составляется до 31 марта.

Платежи вносятся аналогично другим режимам: авансовые после сдачи отчета, итоговый после подачи годовой декларации.

На случай ликвидации ООО на ЕСХН налоговым кодексом предусмотрено условие о подаче декларации до 25-го числа месяца, следующего за месяцем исключения из ЕГРЮЛ. Налоговым периодом будет промежуток между сдачей предыдущей декларации и днем ликвидации.

Помните о штрафах, сдавайте налоговую отчетность при ликвидации ООО вовремя!

Основные нормативные документы:

Источник: http://pcaspekt.ru/nalogovaya-otchetnost-pri-likvidatsii-ooo-2018/

Отчетность при ликвидации ООО в 2018 году: какие отчеты сдавать, декларация — Ликвидация ООО в 2018 году

Весь период своей жизнедеятельности предприятие отчитывается о состоянии своих дел в соответствующие органы, отчетность при ликвидации ООО в 2018 году также является обязательной.

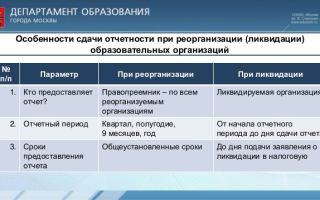

Особенности сдачи отчетности при ликвидации ООО

Согласно существующего законодательства юрлицо обязано сдавать отчетность весь период своего существования. То есть от момента его создания и до внесения данных в госреестр об его официальном закрытии. Период ликвидации не является исключением из правил.

На всем его протяжении представители фирмы обязаны в общем порядке заполнять и сдавать все требующиеся отчеты.

Единственной особенностью в этот период является то, что сдаются они в отдельно для них установленные сроки (так как происходит это в последний раз).

Также на некоторых из документов необходимо в обязательном порядке проставлять на титульной странице особую метку о прекращении деятельности компании.

Какие отчеты сдавать при ликвидации ООО в ПФР

В течение месяца с даты подачи промежуточного ликвидационного баланса компания обязана подать отчетность при закрытии ООО в 2018 году обо всех уволенных работниках. На титульном листе обязательно проставить метку о прекращении деятельности. В случае начисления каких-либо взносов их следует оплатить в 15-дневный срок, начиная с даты предоставления ликвидационных отчетов.

Взамен предоставленного отчета о сотрудниках представители Пенсионного фонда обязаны выдать документ, удостоверяющий его получение. Его вместе с окончательным балансом и заявлением о ликвидации необходимо будет передать в налоговую.

Отчеты в Фонд соцстраха

Процесс подачи этого отчета практически ничем не отличается от того, который передается в Пенсионный фонд. То есть по окончании отчетного года подается годовая отчетность, в противном случае – за отчетный период.

Декларация по УСН при ликвидации ООО

Если организация вела деятельность по упрощенной системе налогообложения, то отчеты при ликвидации ООО на УСН она должна подать в строго определенные сроки. А именно не позднее 25 числа следующего месяца за тем, когда было окончательно объявлено о прекращении деятельности компании.

Декларация по НДС при ликвидации ООО

Налоговый кодекс РФ четко информирует, что в конце налогового периода все компании обязаны сдать декларации по налогу на добавленную стоимость. В случае закрытия ООО его бухгалтерам разрешается выбрать один их двух вариантов решения этой проблемы:

- Подать декларацию в момент начала процесса ликвидации фирмы;

- Или же подать ее при исключении компании из списков госреестра.

Многие специалисты придерживаются мнения, что в дату ликвидации ООО отчетность подавать не так хорошо, как на старте этого процесса. Ведь в первом варианте у бухгалтерии еще имеется возможность внести необходимые изменения и корректировки в документ.

Какая еще отчетность сдается при ликвидации ООО?

Кроме всех вышеописанных отчетов ликвидирующаяся компания обязана в срок предоставить следующие документы:

- В налоговую справки о доходах работников (2-НДФЛ и 6-НДФЛ) за период с начала года до момента исключения компании из списков госреестра;

- Туда же, то есть в ФНС, декларацию по прибыли (причем ее можно сдать вместе с последним балансом или же при получении уведомления, что в отношении компании начата процедура закрытия – в последнем случае можно вносить корректировки);

- Бухгалтерскую отчетность, то есть промежуточный и итоговый ликвидационные балансы.

Кто подписывает отчетность при ликвидации ООО

С момента назначения ликвидационной комиссии к ней переходят все функции по управлению компанией, в том числе по подписанию всей документации. Отчетность при ликвидации ООО не является исключением.

На всей отчетности должна стоять виза главы ликвидационной комиссии или ликвидатора. В то время как балансы (как промежуточный, так и итоговый) должна утверждать ликвидационная комиссия в полном ее составе (что должно быть отражено в протоколе соответствующего собрания).

Теперь вы знаете, какие отчеты подавать при ликвидации ООО, и сможете по всем правилам подготовиться к процессу закрытия вашей компании.

Источник: http://www.ooo-likvidaciya.ru/otchetnost-pri-likvidacii-ooo/

Отчетность при закрытии ООО: какие отчеты сдавать и когда?

Одна из составляющих процесса прекращения деятельности юридических лиц — составление и подача отчетности (налоговой, бухгалтерской и др.). Правила о том, при закрытии ООО какие отчеты сдавать, установлены законодательством. Их нарушение может привести не только к затягиванию ликвидационного процесса, но и привлечению виновных лиц к ответственности.

Основные положения об отчетности при ликвидации юрлица

Отчетность — это систематизированная информация о финансовом состоянии и других аспектах деятельности компании, представленная за отчетный период и оформленная в соответствии с установленными законом требованиями. Отчетность общества с ограниченной ответственностью бывает:

- бухгалтерская;

- налоговая;

- статистическая;

- для органов социального страхования и Пенсионного фонда.

Согласно законодательным предписаниям, юридическое лицо обязано сдавать компетентным органам отчеты на протяжении всего периода своей деятельности, то есть от государственной регистрации создания до внесения в ЕГРЮЛ записи о прекращении. Так как ликвидационный процесс тоже входит в данный период, на всем его протяжении компания составляет и подает отчеты в общем порядке.

Главная особенность «ликвидационной» отчетности заключается в том, что сдается она в последний раз и в отдельно установленные сроки по сравнению с обычными отчетами. На некоторых документах даже делается отметка «прекращение деятельности», ведь основание их составления — именно ликвидация юрлица.

Что касается того, какие отчеты сдавать при закрытии ООО, законодательство предусматривает отдельный перечень. Важно! Для каждого вида отчета установлена своя форма, порядок, срок, компетентные органы и другие особенности составления. Разобраться во всех этих нюансах зачастую под силу только профессионалу.

Сроки предоставления отчетов в ликвидационном процессе

Рассмотрим основную отчетную документацию, которая составляется в ходе закрытия общества с ограниченной ответственностью, и особенности ее подачи уполномоченным органам. Итак, «ликвидационная» отчетность ООО включает:

— бухгалтерские отчеты. Вся бухгалтерская документация составляется по правилам, установленным профильным законом (№ 402-ФЗ). Отчетным периодом при закрытии юрлица считается срок с 1 января того года, в котором компания приняла решение о ликвидации, до даты, что предшествует внесению в Единый реестр записи о прекращении;

— промежуточный ликвидационный баланс. Составляется компанией и утверждается налоговым органом в ходе процедуры прекращения. Рассчитывается ликвидбаланс после принятия заявленных кредиторами требований (2 месяца со дня опубликования информации о закрытии ООО) и проведения налоговой проверки, если таковая была назначена;

— итоговый ликвидационный баланс. Данный документ является окончательным для компании и обязательным к подаче для регистрации прекращения юрлица.

Оформляют итоговый ликвидбаланс после удовлетворения требований кредиторов, на последнем этапе закрытия.

Он отдельно не утверждается налоговым органом, а направляется вместе с заявлением по форме Р16001 и другими документами по закону № 129-ФЗ;

— отчеты в Пенсионный фонд, фонды социального и медицинского страхования по уплаченным взносам. Для их подачи строгого срока не предусматривается. Главное правило — предоставить отчетность до заявления Р16001 о регистрации прекращения и уплатить взносы, насчитанные в течение 15-ти дней с момента составления отчета;

— отчет об уволенных в связи с прекращением ООО работниках. Этот документ также направляется в ПФР по закону № 27-ФЗ. Для его подачи установлен четкий срок — 1 месяц с даты составления промежуточного ликвидационного баланса;

— отчетность для органов статистики. Подается по формам деятельности общества, сроки и формы того, какие отчеты сдавать при закрытии ООО, нужно уточнить в территориальном органе Росстата, когда ликвидационная процедура уже началась;

— налоговую отчетность (декларации по системе налогообложения, на которой действует компания, формы 2-НДФЛ и 6-НДФЛ). Отчеты для налоговой относятся к тем ликвидационным документам, для подачи которых сроки законодательно не предусмотрены. Как результат — ликвидатор может выбрать наиболее удобный вариант или исходить из сложившейся в местной налоговой практики.

К примеру, подача декларации допускается с направлением уведомления о ликвидации, после утверждения промежуточного ликвидбаланса или во время подачи документов на регистрацию прекращения. В течение 15-ти дней прописанные обязательства перед бюджетом нужно исполнить.

Поэтому рекомендуется составлять отчеты после проведения всех влияющих на налогообложение операций и до закрытия расчетного счета компании.

Все ликвидационные отчеты подписываются главой ликвидкомиссии или ликвидатором, назначенным при принятии решения о прекращении деятельности ООО.

Нужно закрыть ООО ? Обратитесь к профессионалам

Чтобы избежать трудностей, связанных с подготовкой и сдачей различной отчетности, стоит прибегнуть к помощи профессионалов. Центр правовых услуг «Империя», в частности, оказывает комплексное сопровождение обществ с ограниченной ответственностью в процессе ликвидации.

Опытные юристы и бухгалтеры ответят на все вопросы, возьмут на себя составление документации для закрытия компании и при необходимости выступят в качестве представителей по доверенности. Узнать больше об этом вы можете на странице https://cpu-imperia.ru/likvidaciya_ooo/.

Дата:

23.02.2017

Источник: https://cpu-imperia.ru/articles/otchetnost-pri-zakrytii-ooo-kakie-otchety-sdavat-i-kogda/

Ликвидация ООО в 2018 году: пошаговая инструкция

Ликвидация ООО – процесс достаточно сложный и длительный по времени. Однако, если придерживаться определенных правил, то закрыть организацию можно и самостоятельно, не прибегая к помощи сторонних специалистов.

Прежде чем начинать данную процедуру необходимо знать, что существуют альтернативные способы ликвидации. Возможно, конкретно в вашем случае ООО проще продать или сменить в ней состав учредителей. В такой ситуации организация будет существовать и дальше, но уже без вашего участия.

Пошаговая инструкция по ликвидации ООО в 2018 году

Организация может быть ликвидирована добровольно или по решению суда (все случаи перечислены в ст. 61 ГК РФ). В данной статье рассмотрена добровольная процедура ликвидации ООО.

Процесс добровольной ликвидации ООО состоит из следующих этапов:

- Принятие решения о ликвидации и создание ликвидационной комиссии.

- Уведомление о начале ликвидации налоговой службы.

- Публикация в «Вестнике государственной регистрации» извещения о ликвидации.

- Уведомление о факте ликвидации кредиторов.

- Уведомление сотрудников и центра занятости о предстоящем увольнении.

- Подготовка к возможной выездной проверке из ИФНС.

- Составление и подача в ИФНС промежуточного ликвидационного баланса.

- Расчеты по имеющимся у организации долгам.

- Подготовка ликвидационного баланса и распределение активов ООО.

- Подача в ИФНС окончательного пакета документов.

Рассмотрим каждый из вышеперечисленных этапов более подробно:

1. Принятие решения о ликвидации и создание ликвидационной комиссии

Решение о ликвидации принимается на общем собрании участников ООО. Оно должно быть принято единогласно и оформлено в виде протокола общего собрания участников. Если в организации только один участник, то решение о ликвидации принимается единолично, после чего составляется решение единственного учредителя.

Далее необходимо назначить ликвидационную комиссию (в состав которой обычно входят учредители, директор, главный бухгалтер, юрист, другие квалифицированные сотрудники) и выбрать её руководителя.

Стоит заметить, что комиссия может состоять всего лишь из одного человека – ликвидатора. Паспортные данные каждого члена комиссии должны быть внесены в решение (протокол) о ликвидации.

Комиссия или ликвидатор наделяются всеми полномочиями по управлению делами общества. Они представляют организацию в суде и несут ответственность за все действия, совершенные на стадии ликвидации (ст. 62 ГК РФ).

Обратите внимание, начиная с 30 марта 2015 года, функции заявителя в процессе ликвидации должен выполнять руководитель комиссии или ликвидатор (ранее документы должен был подавать один из учредителей или участников ООО).

2. Уведомление налоговой службы и фондов о начале ликвидации ООО

В течение 3-х рабочих дней после принятия решения (протокола) о ликвидации в ИФНС по месту учета необходимо подать:

Спустя 5 рабочих дней после подачи документов налоговая инспекция должна внести запись в ЕГРЮЛ о том, что ООО находится в процессе ликвидации и выдать вам на руки копию листа подтверждающего внесение данных в государственный реестр.

Обратите внимание, фонды (ПФР и ФСС) уведомлять о факте закрытия ООО больше не нужно. Данную информацию им должна предоставлять налоговая инспекция. Правда, в нашей стране бывает всякое, поэтому данный момент лучше уточнить в ИФНС по месту учета.

3. Публикация в «Вестнике государственной регистрации»

Ликвидировать организацию с долгами перед контрагентами без урегулирования отношения с ними нельзя, поэтому ликвидационной комиссии необходимо опубликовать в СМИ сообщение о планируемом прекращении деятельности ООО.

Изданием, в котором публикуются подобная информация, является «Вестник государственной регистрации». Разместить извещение о ликвидации можно через специальную форму на официальном сайте журнала.

4. Уведомление о закрытии ООО кредиторов

Помимо публикации в «Вестнике» необходимо письменно уведомить своих кредиторов о начале процедуры ликвидации, а также рассказать о порядке и сроках выставления претензий и требований с их стороны (данный срок должен составлять не менее 2-х месяцев).

Специальных требований к оформлению подобных уведомлений не установлено, однако, у вас должны остаться доказательства того, что кредиторы были действительно осведомлены. Ими могут служить заказные письма с уведомлением о вручении или подписи лиц, получивших корреспонденцию (в случае курьерской доставки).

5. Уведомление сотрудников и центра занятости об увольнении

Не позднее, чем за 2 месяца до предстоящего увольнения, необходимо уведомить об этом факте своих сотрудников. Делать это необходимо посредством специального письменного уведомления с пометкой, о том, что увольнение происходит по инициативе работодателя в связи с прекращением деятельности организации.

Письменное уведомление также необходимо предоставить в органы службы занятости. По каждому сотруднику указывается должность, профессия, специальность, квалификационные требования, а также условия оплаты труда.

Центр занятости уведомляется за 2 месяца до увольнения или за 3 месяца, в случае если увольнение является массовым (зависит от региона и специфики деятельности но, как правило, от 15 человек и более).

Увольняемым работникам необходимо будет выплатить выходное пособие в размере среднего месячного заработка. Также за ними сохраняется право на получение зарплаты на период трудоустройства (но не более чем за 2 месяца со дня увольнения).

Отчетность за сотрудников

После того, как сотрудники уволены и с ними осуществлен полный расчет, можно направлять отчетность в ПФР (форма СЗВ-СТАЖ), ФСС (форма 4-ФСС) и ИФНС (Единый расчет по страховым взносам). Данные расчеты необходимо сдать до подачи заявления Р16001.

Если процесс ликвидации ООО совпал с окончанием отчетного года, то сначала нужно сдать расчеты СЗВ-СТАЖ и 4-ФСС за прошедший год (в общем порядке), а потом за период с начала года и до подачи заявления о ликвидации Р16001.

Примечание: на последних отчетах в ПФР, ФСС и ИФНС не забудьте поставить отметку на титульных листах – «Прекращение деятельности».

В течение 15 рабочих дней, со дня сдачи последней отчетности в ПФР оплачивается сумма взносов (доплат), если было их начисление.

Кроме этого, с апреля 2016 года был введен новый ежемесячный отчет в ПФР для работодателей по форме СЗВ-М. Указанный отчет нужно предоставлять не позднее 15-го числа следующего месяца.

По компании, находящейся в процессе ликвидации, в случае отсутствия сотрудников, сдается нулевой СЗВ-М, подписанный ликвидатором.

Не стоит забывать и об отчетах по форме 2-НДФЛ и 6-НДФЛ. Прекращение деятельности компании не снимает обязанностей налогового агента. Аналогично отчетности в ПФР и ФСС, 2-НДФЛ и 6-НДФЛ предоставляются за период с начала года и до прекращения деятельности, а если закончился отчетный год, то еще и за прошедший период.

6. Подготовка к возможной выездной проверке из ИФНС

После получения уведомления о ликвидации ООО налоговые органы имеют право (но не обязаны) провести выездную проверку. Причем сделать они это могут независимо от того, когда и по какой причине проводилась предыдущая проверка.

На практике, данную процедуру налоговая инспекция проводит не всегда, а «нулевые» компании, как правило, не проверяет вовсе. Однако, в любом случае, подготовиться к визиту из ИФНС и навести порядок в денежных расчетах и отчетных документах лучше заранее.

Если решение о выездной проверке уже вынесено, то переходить к следующему этапу ликвидации можно только после окончании проверки и урегулирования всех вопросов, возникших во время её проведения.

7. Составление и подача в ИФНС промежуточного ликвидационного баланса

После того, как опубликованный в «Вестнике» срок для предъявления требований со стороны кредиторов истек (не менее 2 месяцев) необходимо составить промежуточный ликвидационный баланс.

Особых правил по его оформлению не установлено, однако, судебная практика рекомендует составлять баланс по тем же принципам, что и бухгалтерскую отчетность (поэтому самостоятельно решать данную проблему не имея похожего опыта, не рекомендуется).

Промежуточный баланс должен содержать:

- сведения об имуществе организации;

- информацию о требованиях, предъявленных кредиторами;

- результаты рассмотрения требований кредиторов.

После того, как документ будет составлен его необходимо утвердить на собрании учредителей (единственным учредителем) и оформить соответствующий протокол (решение).

Далее, в налоговую инспекцию необходимо предоставить:

Помимо этого во многих ИФНС дополнительно могут потребовать:

В течение 5 рабочих дней после принятия документов налоговая инспекция должна внести соответствующие данные в ЕГРЮЛ и отдать вам копию листа подтверждающего внесение записи в государственный реестр.

Подача налоговой декларации

Вместе с промежуточным ликвидационным балансом, вы можете сдать налоговую декларацию, но, при условии, что после составления баланса организация больше не планирует проводить налогооблагаемых операций. Если такие операции возможны – декларацию подавайте с окончательным ликвидационным балансом.

Для ликвидируемых ООО последний отчетный год – период с 1 января до даты внесения записи о ликвидации в ЕГРЮЛ. Вся отчетность по компании должна быть сдана в срок не позднее даты внесения записи о ликвидации организации.

Налоговые декларации подаются в соответствии с выбранной системой налогообложения, подробнее читайте на этой странице.

8. Расчеты по имеющимся у организации долгам

После того, как промежуточный баланс будет утвержден, ликвидационной комиссии необходимо начать рассчитываться по имеющимся у организации задолженностям.

Согласно ст. 64 ГК РФ долги должны выплачиваться в следующем порядке:

- Гражданам, перед которыми ООО несет ответственность за причинение морального вреда или вреда жизни и здоровью.

- Работникам по трудовому договору (зарплата и выходные пособия) и по выплате авторских вознаграждений.

- Расчеты по обязательным платежам в бюджет и внебюджетные фонды (налоги, страховые взносы, штрафы и т.д.).

- Оставшиеся долги перед другими кредиторами.

Если денежных средств не хватает для погашения всех задолженностей ООО, тогда организации необходимо выставить на публичные торги своё имущество. Если и в этом случае полученная от продажи выручка не покроет все долги компании, тогда ликвидационной комиссии придется обратиться в арбитражный суд с заявлением о банкротстве юридического лица.

Если ещё перед началом ликвидации вы точно знаете, что денежных средств и имущества ООО не хватит для погашения всех имеющихся долгов, то лучше сразу обратиться к специалистам по банкротству (так как в проведении этой процедуры есть много нюансов самостоятельно ей заниматься лучше не стоит).

9. Подготовка ликвидационного баланса и распределение активов ООО

Как только все задолженности перед контрагентами, сотрудниками и государством будут погашены, ликвидационной комиссии необходимо составить окончательный ликвидационный баланс, содержащий сведения о тех активах фирмы, которые остались и должны быть распределены между участниками.

Примечание: если активы в окончательном балансе окажутся больше, чем в промежуточном, то налоговая инспекция может запросить разъяснения и даже отказать в ликвидации. Делается это с целью выявления недобросовестных ликвидаторов, которые временно выводят свои активы из ООО, чтобы не выплачивать долги кредиторам.

Окончательный ликвидационный баланс необходимо утвердить на общем собрании участников (единственным учредителем) и оформить соответствующий протокол (решение) об утверждении.

Только после этого активы, оставшиеся после расчетов с кредиторами можно распределить между учредителями (участниками) в соответствии с их долями в уставном капитале организации.

10. Подача в налоговую инспекцию окончательного пакета документов

После прохождения всех вышеперечисленных этапов необходимо подать в ИФНС окончательный пакет документов:

В течение 5 рабочих дней после сдачи документов налоговая инспекция ликвидирует ООО, внесет соответствующие данные в ЕГРЮЛ и выдаст вам на руки копию листа, подтверждающего внесение записи в государственный реестр.

После этого останется только: закрыть расчетный счет в банке, уничтожить печать в специализированной организации и сдать оставшиеся документы ликвидированного общества в архив.

Источник: https://www.malyi-biznes.ru/likvidaciya-ooo/

При ликвидации ооо какие документы нажо сдавать в налоговую

То есть от момента его создания и до внесения данных в госреестр об его официальном закрытии. Период ликвидации не является исключением из правил. На всем его протяжении представители фирмы обязаны в общем порядке заполнять и сдавать все требующиеся отчеты.

Единственной особенностью в этот период является то, что сдаются они в отдельно для них установленные сроки (так как происходит это в последний раз).

Также на некоторых из документов необходимо в обязательном порядке проставлять на титульной странице особую метку о прекращении деятельности компании.

Какие отчеты сдавать при ликвидации ООО в ПФР В течение месяца с даты подачи промежуточного ликвидационного баланса компания обязана подать отчетность при закрытии ООО в 2018 году обо всех уволенных работниках. На титульном листе обязательно проставить метку о прекращении деятельности.

Публикация в «Вестнике» Обязанностью ликвидационной комиссии является публикация сведений о ликвидации в журнале «Вестник государственной регистрации». Данная процедура является неотъемлемой частью ликвидационного процесса. В заметке сообщается не только о начале ликвидации, но и о порядке и сроках приема кредиторских претензий.

Важно

Согласно ст.63 п.1 ГК это период не может быть меньше двух месяцев. Только по истечении срока приема требований от кредитов может начаться непосредственно ликвидация. После того как нужные сведения опубликованы в «Вестнике» проводится инвентаризация имущества.

Выявляются все обязательства, кредиторские и дебиторские задолженности.

Ликвидация ооо. готовим пакет документов

Внимание

Как только они будут уволены и с ними будут произведены все расчеты, обществу нужно отчитаться перед Пенсионным фондом и Фондом соцстраха по формам СЗВ-СТАЖ, СЗВ-М и 4-ФСС соответственно, а также передать в налоговую инспекцию единый расчет по страховым взносам. На всех указанных отчетах должна быть проставлена отметка «Прекращение деятельности». ОБРАТИТЕ ВНИМАНИЕ! Все указанные расчеты компания должна сдать до подачи заявления Р16001.

Какие отчеты сдавать при ликвидации ооо?

Возможна добровольная ликвидация, когда участники в силу каких-то причин приняли решение поставить точку в деятельности организации. О том, какие сроки установлены для добровольной ликвидации ООО, можно узнать из статьи. Бывает, что происходит ликвидация по решению суда.

Как самостоятельно закрыть ооо: пошаговая инструкция

Отчетность за сотрудников После того, как сотрудники уволены и с ними осуществлен полный расчет, можно направлять отчетность в ПФР (форма СЗВ-СТАЖ), ФСС (форма 4-ФСС) и ИФНС (Единый расчет по страховым взносам). Данные расчеты необходимо сдать до подачи заявления Р16001.

Если процесс ликвидации ООО совпал с окончанием отчетного года, то сначала нужно сдать расчеты СЗВ-СТАЖ и 4-ФСС за прошедший год (в общем порядке), а потом за период с начала года и до подачи заявления о ликвидации Р16001.

Примечание: на последних отчетах в ПФР, ФСС и ИФНС не забудьте поставить отметку на титульных листах – «Прекращение деятельности». В течение 15 рабочих дней, со дня сдачи последней отчетности в ПФР оплачивается сумма взносов (доплат), если было их начисление.

Кроме этого, с апреля 2016 года был введен новый ежемесячный отчет в ПФР для работодателей по форме СЗВ-М.

Документы при ликвидации ооо

Подтверждением того, что остатки были распределены правильно и у собственников не осталось претензий, является акт, подписи на котором оставляют учредители и члены ликвидационной комиссии. Закрытие расчетного счета производится после раздела остаточных средств. Теперь можно формировать конечный ликвидационный баланс, также составляемый по форме № Р15003.

Завершение ликвидации – заключительный пакет документов Одновременно с конечным балансом в налоговую инспекцию направляется заявление по форме № Р16001, содержащее сведения о ликвидируемом предприятии и способе закрытия.

Потребуются квитанция об уплате госпошлины и журнал, в котором публиковалось объявление о ликвидации. Некоторые налоговые службы журнал не запрашивают, однако лучше подготовиться сразу, чтобы не проходить процедуру заново.

Госпошлина должна быть оплачена лицом, зарегистрировавшим ООО, иначе ФНС может отказать в ликвидации.

Ликвидация ооо в 2018 году — пошаговая инструкция

Какая еще отчетность сдается при ликвидации ООО? Кроме всех вышеописанных отчетов ликвидирующаяся компания обязана в срок предоставить следующие документы:

- В налоговую справки о доходах работников (2-НДФЛ и 6-НДФЛ) за период с начала года до момента исключения компании из списков госреестра;

- Туда же, то есть в ФНС, декларацию по прибыли (причем ее можно сдать вместе с последним балансом или же при получении уведомления, что в отношении компании начата процедура закрытия – в последнем случае можно вносить корректировки);

- Бухгалтерскую отчетность, то есть промежуточный и итоговый ликвидационные балансы.

Кто подписывает отчетность при ликвидации ООО С момента назначения ликвидационной комиссии к ней переходят все функции по управлению компанией, в том числе по подписанию всей документации. Отчетность при ликвидации ООО не является исключением.

Отчеты и расчеты при ликвидации компании

Некоторые долговые обязательства могут быть упущены и обнаружены только после подачи объявления о ликвидации. Приступать к оформлению баланса следует с истечением двухмесячного срока с момента публикации, отведенного для предъявления претензий кредиторами. Оформленный документ должен быть заверен нотариусом, после чего направлен в налоговую службу.

Во время его проверки ликвидационная комиссия занимается завершением деятельности – расторгает договоры, снимается с регистрационного учета и окончательно рассчитывается с кредиторами, оформляя стандартные документы, как во время обычной деятельности фирмы. Средства, оставшиеся после погашения долгов, распределяются в предусмотренном порядке между учредителями.

Отчетность при ликвидации ооо в 2018 году: какие отчеты сдавать, декларация

Таковая должна вестись организацией непрерывно с момента регистрации до времени окончания. То есть бухгалтерская отчетность предоставляется в общем порядке. Важнейшим бухгалтерским документом при ликвидации ООО является ликвидационный баланс.

После того как общим собранием учредителей составлен протокол о ликвидации, оформлено решение, уведомлены регистрирующие органы и приняты кредиторские требования, составляется промежуточный ликвидационный баланс. Он утверждается налоговым органом.

После окончания расчетов с кредиторами составляется итоговый ликвидационный баланс, который так же требует утверждения в налоговой инспекции. Баланс ликвидации это один из обязательных документов для исключения организации из ЕГРЮЛ.

Срок Исходя из того, что точного срока сдачи налоговой отчетности законом так и не определено, можно выбрать наиболее удобный вариант трактовки законодательства.

При буквальном изложении Кодекса последним периодом сдачи налоговой отчетности считается момент исключения организации из ЕГРЮЛ. Однако на практике это попросту невыполнимо – после ликвидации некому сдавать декларации. Да и проверка отчетности после завершения ликвидации невозможна – взыскать недоимки или штрафы не с кого.

Потому подавать отчетность нужно лишь за период на начала ликвидационного процесса. Некоторые налоговики придерживаются мнения, что сдавать отчетность следует на дату составления окончательного баланса ликвидации. При этом на дату подачи уведомления не требуется подачи какой-либо декларации.

Поскольку до внесения в ЕГРЮЛ записи о прекращении деятельности организация продолжает существовать, то у нее вполне могут возникнуть обязательства по налогам. Немного проще обстоит дело с отчетностью бухгалтерской.

Например, когда стоимость чистых активов компании оказывается меньше, чем размер уставного капитала. Или компанию ликвидируют (также по решению суда) в результате проведения процедуры банкротства. Результат ликвидации — это исключение общества из Единого госреестра юридических лиц (ЕГРЮЛ).

Но в процессе завершения деятельности организация обязана отчитаться и в налоговую, и в Пенсионный фонд, и в Фонд соцстраха. Рассмотрим подробнее, как это происходит на практике.

Как сдавать последнюю бухгалтерскую отчетность? Для организаций, прекращающих свою деятельность, последним отчетным годом будет являться год с 1 января по дату исключения из ЕГРЮЛ.

При этом бухгалтерская финансовая отчетность составляется на дату, предшествующую дате исключения из госреестра.

Юридическая помощь!

г. Москва и обл.

г. Санкт-Петербург и обл.

Федеральный номер

Источник: http://vrkadoverie.ru/pri-likvidatsii-ooo-kakie-dokumenty-nazho-sdavat-v-nalogovuyu-2/

Какие отчеты и в какой срок нужно сдать в налоговую инспекцию при закрытии ООО

ООО на Упрощенной системе налогообложения. Закрывается. Какие отчеты (декларации) и в какой срок нужно сдать в налоговую инспекцию.

При ликвидации организации в налоговую инспекцию нужно сдать промежуточный (п. 3 ст. 20 Закона от 8 августа 2001 г. № 129-ФЗ) и окончательный (подп. «б» п. 1 ст. 21 Закона от 8 августа 2001 г. № 129-ФЗ) ликвидационные балансы.

Промежуточный ликвидационный баланс нужно предоставить не ранее истечения 2-месячного срока с момента помещения ликвидационной комиссией в органах печати, в которых публикуются данные о государственной регистрации юридического лица, публикации о ликвидации и о порядке и сроке заявления требований его кредиторами.

Если после составления промежуточного баланса организация не проводит налогооблагаемых операций, то налоговые декларации по УСН сдайте вместе с промежуточным ликвидационным балансом. Если проводит – с окончательным ликвидационным балансом.

Последним отчетным годом для ликвидированных организаций в отношении бухгалтерской отчетности является период с 1 января до даты внесения записи о ликвидации в ЕГРЮЛ (ст. 17 Закона от 6 декабря 2011 г. № 402-ФЗ). Следовательно, сдать отчетность нужно в течение трех месяцев с этой даты.

По общему правилу организации должны подать справки 2-НДФЛ в налоговую инспекцию не позднее 1 апреля года, следующего за отчетным. Справки по форме 2-НДФЛ в случае ликвидации нужно подать за период с начала налогового периода до даты ликвидации (п. 3 ст. 55 НК РФ, письмо ФНС России от 26 октября 2011 г. № ЕД-4-3/17827).

Обоснование данной позиции приведено ниж е в материалах Системы Главбух верси я для коммерческих организаций

1. Ситуация: Когда нужно сдать последние налоговые декларации при ликвидации организации

Если после составления промежуточного баланса организация не проводит налогооблагаемых операций, то налоговые декларации сдайте вместе с промежуточным ликвидационным балансом. Если проводит – с окончательным ликвидационным балансом.

При ликвидации организации в налоговую инспекцию нужно сдать промежуточный (п. 3 ст. 20 Закона от 8 августа 2001 г. № 129-ФЗ) и окончательный (подп. «б» п. 1 ст. 21 Закона от 8 августа 2001 г. № 129-ФЗ) ликвидационные балансы.

* При этом возможны два варианта:

- после составления промежуточного баланса организация не проводит операций, в результате которых у нее возникает обязанность по уплате налогов;

- после составления промежуточного баланса организация проводит операции, в результате которых у нее возникает обязанность по уплате налогов.

В первом случае последние налоговые декларации сдайте вместе с промежуточным ликвидационным балансом. Во втором случае налоговую отчетность следует представить одновременно с окончательным ликвидационным балансом.*

Из рекомендации «Кто обязан представить налоговую отчетность в инспекцию»

Елена Попова,

государственный советник налоговой службы РФ I ранга

2. Рекомендация: Кто, как и когда обязан представить бухгалтерскую отчетность

Для ликвидированных организаций последним отчетным годом является период с 1 января до даты внесения записи о ликвидации в ЕГРЮЛ (ст. 17 Закона от 6 декабря 2011 г. № 402-ФЗ).

Следовательно, сдать отчетность нужно в течение трех месяцев с этой даты.

* Например, запись о ликвидации организации внесена в ЕГРЮЛ 25 октября 2013 года, бухгалтерскую отчетность составьте на 24 октября 2013, отчетный период – с 1 января 2013 года по 24 октября 2013 года.

Елена Попова,

государственный советник налоговой службы РФ I ранга

3. Рекомендация: Как провести ликвидацию ООО

Промежуточный ликвидационный баланс

По окончании срока для предъявления требований кредиторами ликвидационная комиссия должна составить промежуточный ликвидационный баланс (п. 2 ст. 63 ГК РФ).*

Форма промежуточного ликвидационного баланса законодательно не утверждена. Вместе с тем, документ должен соответствовать требованиям, установленным в отношении бухгалтерской отчетности (ПБУ 4/99).

Баланс должен содержать сведения:* – о составе имущества ликвидируемого общества; – о требованиях, предъявленных кредиторами;

– о результатах рассмотрения требований кредиторов.

Это следует из пункта 2 статьи 63 Гражданского кодекса РФ.

Окончательный ликвидационный баланс

Источник: https://www.26-2.ru/qa/112570-kakie-otchety-i-v-kakoy-srok-nujno-sdat-v-nalogovuyu-inspektsiyu-pri-zakrytii-ooo

Отчетность по налогам и взносам при ликвидации организации

Нужно ли сдавать текущую отчетность в налоговую инспекцию по налогам и взносам наряду с ликвидационным балансом, если организация находится в процессе ликвидации?

Конкретный порядок предоставления отчетности по налогам для «ликвидируемых» налогоплательщиков налоговым законодательством не предусмотрен.

Налоговый период, за который необходимо предоставить налоговую отчетность, в случае ликвидации определяется как период времени от начала этого года до дня завершения ликвидации, то есть до дня внесения сведений о ликвидации в ЕГРЮЛ.

Соответственно, налоговую отчетность необходимо предоставить на дату, предшествующую дате внесения сведений в ЕГРЮЛ. В отношении налогов, по которым налоговый период устанавливается как календарный месяц или квартал, последний налоговый период согласовывается с налоговыми органами.

Расчет по страховым взносам необходимо предоставить до составления промежуточного ликвидационного баланса за период с начала расчетного периода по день представления указанного расчета включительно. Последний расчет по страховым взносам составляется после увольнения всех сотрудников и начисления им увольнительных выплат.

Ликвидация юридического лица считается завершенной, а юридическое лицо — прекратившим существование после внесения сведений о его прекращении в Единый государственный реестр юридических лиц (п. 9 ст. 63 ГК РФ). Снятие с учета в налоговых органах при ликвидации организации осуществляется на основании сведений, содержащихся в Едином государственном реестре юридических лиц (п. 5 ст. 84 НК РФ).

Если организация была ликвидирована до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации. Это правило не применяется в отношении налогов, по которым налоговый период устанавливается как календарный месяц или квартал.

В таких случаях при ликвидации организации изменение отдельных налоговых периодов производится по согласованию с налоговым органом по месту учета налогоплательщика (пп. 4, 3 ст. 55 НК РФ).

Налогоплательщиками и плательщиками страховых взносов признаются организации, на которые в соответствии с НК РФ возложена обязанность уплачивать налоги и страховые взносы (абз. 1 ст. 19 НК РФ).

Налогоплательщики обязаны представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах (пп. 4 п. 1 ст. 23 НК РФ).

Налоговая декларация (расчет) – это заявление налогоплательщика об объектах налогообложения (обложения), о полученных доходах и произведенных расходах, об источниках доходов, об облагаемой базе, льготах, об исчисленной сумме налога (сбора) и (или) о других данных, служащих основанием для исчисления и уплаты налога (сбора).

Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах. Определенный порядок предоставления отчетности по налогам для «ликвидируемых» налогоплательщиков налоговым законодательством не предусмотрен.

Расчет по страховым взносам представляется в случаях, предусмотренных гл. 34 НК РФ (п. 1 ст. 80 НК РФ).

Расчет по страховым взносам налогоплательщики-организации в связи с ликвидацией обязаны предоставить до составления промежуточного ликвидационного баланса за период с начала расчетного периода по день представления указанного расчета включительно.

Сумму страховых взносов, подлежащую уплате в соответствии с указанным расчетом, необходимо перечислить в течение 15 календарных дней со дня его подачи (п. 15 ст. 431 НК РФ).

Ответ подготовлен службой правового консалтинга компании РУНА

Источник: http://www.v2b.ru/quest/otchetnost-po-nalogam-i-vznosam-pri-likvidatsii-organizatsi/

Бухгалтерская отчетность при ликвидации ООО

По тем или иным причинам собственники решили ликвидировать ООО. Как бухгалтеру спланировать предстоящий объем работ? А самое главное – что представляет собой бухгалтерская отчетность такой компании? Узнайте об этом из нашей статьи.

Предположим, участники общества с ограниченной ответственностью (ООО) вознамерились его ликвидировать, не прибегая к банкротству. Но и без него бухгалтер столкнется с множеством специфических задач. Среди них – подготовка двух необычных балансов – промежуточного ликвидационного и ликвидационного.

Общая программа действий

Штатный юрист имеется далеко не в каждой компании, а привлекать специалистов со стороны руководство, по обыкновению, не спешит.

Поэтому в преддверии ликвидации большинству бухгалтеров приходится самостоятельно штудировать Гражданский кодекс и другие федеральные законы – прежде всего, «Об обществах с ограниченной ответственностью» (от 8 февраля 1998 г.

№ 14-ФЗ) и «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (от 8 августа 2001 г. № 129-ФЗ). Не забудьте заглянуть еще и в устав вашего ООО (п. 1 ст. 57 Закона № 14-ФЗ)!

Важно

О возникновении признаков банкротства руководитель ООО обязан проинформировать его участников (п. 1 ст. 30 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»).

Впрочем, процесс ликвидации начинается с решения общего собрания участников и завершается записью о ликвидации общества в ЕГРЮЛ. Стратегический план предстоящих мероприятий представлен в таблице.

| Этапы добровольной ликвидация ООО («шпаргалка» для бухгалтера) | |||

| № п/п | Процедуры | Источники норм | Пояснения |

| 1 | Ликвидация производится по решению общего собрания участников. Одновременно назначается ликвидационная комиссия (ЛК) либо ликвидатор. | Закон № 14-ФЗ (п.п. 1 и 2 ст. 57, подп. 11 п. 2 ст. 33, п. 8 ст. 37), ГК РФ (п. 2 ст. 62) | С предложением о ликвидации может выступить руководитель ООО или его участник. Решение общего собрания о ликвидации должно быть единогласным. |

| 2 | Участники устанавливают порядок и сроки ликвидации ООО. Все полномочия по управлению делами ООО переходят к ЛК (включая исполнение обязательств ООО перед кредиторами). |

Источник: https://gaap.ru/articles/Bukhgalterskaya_otchetnost_pri_likvidatsii_OOO

Налоговая инспекция при ликвидации общества с ограниченной ответственностью

Недействующих организаций, о которых забыли их учредители, в России достаточно много. Чаще всего к процедуре ликвидации прибегают ООО, которые имеют задолженность перед кредиторами, но нередки и случаи, когда учредители решают закрыть ООО, которое перестало приносить доход.

Регистрация и ликвидация ООО проводится налоговой инспекцией. Согласно ст. 20 ФЗ №129 от 08.08.01 г.

«О государственной регистрации юридических лиц и индивидуальных предпринимателей» учредители Общества уведомляют о его ликвидации в течение 3-х рабочих с дней с момента принятия решения.

Заявителем при этом служит руководитель ликвидационной комиссии. Это служит основанием для внесения записи в ЕГРЮЛ о том, что ООО находится в процессе ликвидации.

Нужно ли уведомлять налоговую инспекцию о ликвидации?

Как уже отмечалось выше, уведомление о ликвидации общества должно быть подано в ИФНС не позднее трех рабочих дней после принятия решения.

Решение о ликвидации должно быть оформлено через общее собрание участников либо решением единственного учредителя (в случае если ООО имеет только одного участника).

В налоговую вместе с уведомлением о ликвидации юридического лица предоставляется протокол собрания участников.

Уведомление для налоговой инспекции оформляется по утвержденной Приказом ФНС от 25.01.12 г. форме №Р15001 и должно соответствовать следующим требованиям:

- отсутствие дописок, приписок и исправлений;

- не включаются в уведомление не заполненные листы;

- присутствие сквозной нумерации в верхнем поле листа «Стр.» в следующем виде: 001, 002 и т.д.;

- поля и размеры знакомест без изменений;

- цвет шрифта строго черный;

- возможно присутствие двухмерного штрих кода;

- каждая страница строго на одном листе.

Также необходимо отметить, что при распечатке на первой странице в верхнем правом углу может отсутствовать информация об утверждении формы. Это допустимо.

Помимо ФНС о ликвидации общества с ограниченной ответственностью нужно уведомить местное отделение ПФР и ФСС, и подать объявление через «Вестник государственной регистрации» для кредиторов.

Как проходит налоговая проверка?

После получения уведомления налоговая назначает проверку ООО. При этом аудит может проводиться даже в том случае, если он уже проходил относительно недавно (п. 11 ст. 89 Налогового кодекса РФ). Руководитель ФНС выносить решение, в котором указывает наименование Общества, предмет проверки, ее сроки и список уполномоченных для досмотра документации лиц.

Проверяемый период составляет не более 3-х предшествующих лет, а сроки проверки не превышают 2-х месяцев.

В ходе аудита ликвидируемого ООО, налоговой проверяются следующие типы документации:

- кассовая отчетность;

- первичные бухгалтерские документы (договоры, чеки, счета-фактуры, накладные и т.п.);

- договоры аренды;

- налоговые декларации и другие отчеты, которые предоставляются юридическими лицами в социальные фонды.

Проверяющие имеют право не только проверять документы, но и проводить инвентаризацию, а также осуществлять ревизию складских и подсобных помещений, что закреплено в п. 13 ст. 89 Налогового кодекса РФ.

Налоговая проверка – это ключевой этап ликвидации общества с ограниченной ответственностью. Ее последствия могут привести к незапланированным финансовым издержкам. Но есть возможность пройти этот этап с минимальными потерями.

Основной целью аудита, проводимого ФСН, является выявление нарушений российского законодательства в области налогового и бухгалтерского учета во время ведения компанией своей хозяйственной деятельности, и определение преднамеренного занижения учредителями Общества базы налогообложения.

Чтобы налоговая проверка при ликвидации ООО прошла максимально быстро и без штрафных санкций, стоит предпринять меры для выявления возможных нарушений. Это можно сделать посредством внешнего и внутреннего аудита.

Внутренний аудит можно поручить бухгалтерии предприятия. Но, как показывает практика, внутренней проверки недостаточно, так как сотрудники могут проявлять личную заинтересованность. Внешний аудит осуществляется сторонней аудиторской компании.

После проверки бухгалтерской и финансовой документации независимые аудиторы составляют отчет. В нем содержатся все выявленные недочеты, допущенные бухгалтерией компании. По данным такого заключения можно самостоятельно скорректировать отчеты и осуществить доплаты в бюджет и фонды в случае выявления недоимок.

Все это поможет избежать конфликтов с налоговым органом и начисления штрафов.

Документы в налоговую при ликвидации ООО

Помимо внутреннего документа (приказа, протокола, решения) о ликвидации общества с ограниченной ответственность, в ФНС необходимо предъявить следующий перечень документации:

- заверенное нотариусом уведомление формы №Р15001 (первый раз оно подается не позднее 3-х дней с момента принятия решения о ликвидации, второй раз – при сдаче промежуточного ликвидационного баланса);

- нотариально заверенное уведомление формы №Р16001 (подается после расчетов со всеми кредиторами Общества);

- окончательный ликвидационный баланс (утверждается учредителями Общества и предоставляется в ФНС вместе с заявление на регистрации ликвидации предприятия);

- справка из ПФР, подтверждающая факт передачи данных об уволенных сотрудниках (данные сведения подают в течение 30 календарных дней с даты сдачи промежуточного ликвидационного баланса);

- квитанция, подтверждающая уплату госпошлины.

Всего в ФНС при ликвидации ООО обращаться потребуется 3 раза (при отсутствии ошибок в оформлении документов). Каждое обращение будет сопровождаться расписками и выдачей листов записей с изменениями в ЕГРЮЛ.

Так как подача заявлений по формам №№Р15001, Р16001 согласно законодательству требует нотариального заверения, необходимо подготовить документы заблаговременно. Нотариус для заверения подписи потребует следующие документы:

- ОГРН, ИНН;

- решение о создании ООО;

- устав Общества и протокол с последней утвержденной редакцией;

- протокол о ликвидации предприятия и данных о членах ликвидационной комиссии;

- паспорта членов ликвидационной комиссии;

- свежая выписка из ЕРГЮЛ.

При подготовке документов необходимо проявить внимательность. Они должны соответствовать всем требованиям законодательства и содержать достоверные данные. Одной из основных причин затягивания процедуры ликвидации ООО являются ошибки в документах, что приводит к многократному обращению в налоговую инспекцию.

Как происходит ликвидация ООО с долгами перед налоговой?

На данный момент есть несколько законных методов ликвидации ООО с задолженностями:

- Банкротство. Этот способ подойдет, если юридическое лицо имеет задолженность более 3 миллионов рублей. Есть полная и упрощенная процедуры банкротства. Для ликвидации ООО этим способом необходимо подать иск в Арбитражный суд, который назначит арбитражного управляющего. Суд назначает процедуру наблюдения на срок до 7 месяцев с целью анализа экономической деятельности компании. После этого суд может либо восстановить статус платежеспособного предприятия, либо принять решение о его закрытии.

- Продажа ООО. Ликвидация юридического лица через смену руководства компании. Для этого подписывается нотариальный договор купли-продажи. При этом предприятие остается в базе ЕГРЮЛ, но ее права и обязанности переходят новому владельцу (за исключением прав, которые связаны с личностью продавца). Выбирая этот способ, нужно помнить, что если ФНС выявит подлог, то она обяжет полностью ликвидировать фирму и выплатить задолженность кредиторам.

- Реорганизация. Это слияние двух компаний. При таком способе ликвидируемое ООО становится частью другого юридического лица и прекращает свою деятельность полностью. При реорганизации обязательно отправляются уведомления кредиторам, в противном случае сделка может быть признана недействительной.

Помните, что ликвидация компании с долгами, не является способом уйти от ответственности. Поэтому оптимальным вариантом в таком случае является банкротство через суд.

Ликвидация общества с ограниченной ответственностью без налоговой проверки

В некоторых случаях налоговая инспекция не проводит аудита ликвидируемого ООО. Это происходит в следующих случаях:

- отсутствие хозяйственной деятельности, на что указывает нулевой баланс на протяжении 3-х лет;

- в течение 3-х лет в организации отсутствуют наемные работники, не начислялась заработная плата, не проводились банковские операции, что также указывает на отсутствие хозяйственной деятельности ООО;

- юридическое лицо в полном объеме и своевременно на протяжении всего периода существования сдавало налоговую отчетность;

- положительные результаты камеральных проверок;

- отсутствие задолженности перед кредиторами, целевыми фондами и бюджетом;

- единственный учредитель, что исключает распределение материальных активов компании и распределение долей в уставном капитале.

Если налоговая инспекция после уведомления о ликвидации общества не воспользовалась своим правом на осуществление налогового контроля в течение 2-х месяцев, то она не может в дальнейшем заявлять в части задолженности по налогам и сборам никаких требований в качестве кредитора.

Это же самое касается и других кредиторов предприятия. Если в течение 2-х месяцев после публикации о ликвидации ООО в Вестнике государственной регистрации они не заявили о своих требованиях, то ликвидационная комиссия может завершить процедуру ликвидации самостоятельно.

Источник: https://bankrotstvoved.ru/likvidaciya-predpriyatiya/nalogovaya-pri-likvidatsii-ooo

Отчетность при ликвидации ооо на усн

Отчетность при закрытии ООО: какие отчеты сдавать и когда?

Разобраться во всех этих нюансах зачастую под силу только профессионалу. Рассмотрим основную отчетную документацию, которая составляется в ходе закрытия общества с ограниченной ответственностью, и особенности ее подачи уполномоченным органам.

Итак, «ликвидационная» отчетность ООО включает: — бухгалтерские отчеты.

Вся бухгалтерская документация составляется по правилам, установленным профильным законом (№ 402-ФЗ).

Отчеты и расчеты при ликвидации компании

Законодательство не освобождает юридические лица, находящиеся в процессе ликвидации, от этой обязанности. В течение срока, установленного для заявления требований кредиторов, ликвидационная комиссия должна, во-первых, выявить всю кредиторскую задолженность, во-вторых, закрыть всю дебиторскую задолженность.

Все требования поступающие от кредиторов компании рассматривается ликвидационной комиссией и по каждому должно быть вынесено решение – об удовлетворении требования или об отказе в удовлетворении.

Для этого вам придется пройти некий путь регистрационных мероприятий.

Если вы пойдете этим путем, то можете воспользоваться пошаговым планом ликвидации ООО, который размещен на нашем сайте.

Следуя ему, вы спокойно и без проблем расстанетесь с юридическим лицом.

Не сдают последние 12 месяцев отчеты в налоговую службу и страховые фонды.

Не проводят в течение этого же периода операции по расчетному счету. При соблюдении этих условий ФНС считает, что организация де факто прекратила деятельность.

Примечание: Сдают Организаций и ИП на ОСНО Заполняется только Титульный лист, Раздел 1 1.

Ежеквартально: Отчет 4-ФСС бумажный за работников. Открыла ИП в снятие с учета усн ип ноябре 2014 года.

Потому что нулевые и упрощенные единые декларации как заполнить декларацию усн при ликвидации ип необходимы даже тогда, когда нет доходов или вообще деятельности.

Обратите внимание Налогоплательщики, не исчисляющие ежемесячные авансовые платежи налога на прибыль организаций, Подраздел 1.

Считается, что налоговая нагрузка на предприятие при УСН значительно ниже, чем при применении основного режима.Говорить в 2014 году об облегчении бухгалтерского документооборота с момента принятия нового закона о бух.

юридическое лицо, которое в течение последних двенадцати месяцев, предшествующих моменту принятия регистрирующим органом соответствующего решения, не представляло документы отчетности, предусмотренные законодательством Российской Федерации о налогах и сборах, и не осуществляло операций хотя бы по одному банковскому счету, признается фактически прекратившим свою деятельность (далее — недействующее юридическое лицо).

Решение о ликвидации принимает общее собрание учредителей (участников) общества. Общее собрание должно назначить ликвидационную комиссию.

Эта комиссия должна оформить документы, связанные с ликвидацией, и провести инвентаризацию. Как оформить протокол, показано на примере.

декларацию по УСН ; годовую бухгалтерскую отчетность (в том числе в органы статистики); сведения о среднесписочной численности работников по форме КНД 1110018 ; 2-НДФЛ (справка о доходах физического лица).

После принятия соответствующих законов и введение упрощенного режима налогообложения многие хозяйствующие субъекты стремятся работать именно на упрощеной системе налогообложения ( УСН ).

Вызвано это тем, что отчетность при УСН существенно упрощается: меньше налогов, значительно снижаются затраты на составление и обработку различной отчетности, экономится время, снижаются риски наложения штрафных санкций фискальными органами и.

Бухгалтерская отчетность при ликвидации ООО

По тем или иным причинам собственники решили ликвидировать ООО.

Как бухгалтеру спланировать предстоящий объем работ? А самое главное – что представляет собой бухгалтерская отчетность такой компании?

Узнайте об этом из нашей статьи.

Предположим, участники общества с ограниченной ответственностью (ООО) вознамерились его ликвидировать, не прибегая к банкротству. Но и без него бухгалтер столкнется с множеством специфических задач.

Среди них – подготовка двух необычных балансов — промежуточного ликвидационного и ликвидационного.

Штатный юрист имеется далеко не в каждой компании, а привлекать специалистов со стороны руководство, по обыкновению, не спешит. Поэтому в преддверии ликвидации большинству бухгалтеров приходится самостоятельно штудировать Гражданский кодекс и другие федеральные законы – прежде всего, «Об обществах с ограниченной ответственностью» (от 8 февраля 1998 г.

№ 14-ФЗ) и

(от 8 августа 2001 г. № 129-ФЗ). Не забудьте заглянуть еще и в устав вашего ООО (п. 1 ст.