Понятие, особенности, объекты обложения, плательщики акцизов

Акцизы — старейшая форма косвенного налогообложения, первое упоминание о которой относится к эпохе Древнего Рима.

С развитием рыночных отношений акцизная форма налогообложения становится доминирующей, хотя в дальнейшем по мере развития прямого подоходно-поимущественного налогообложения акцизы несколько сдали свои позиции.

Исторически сложилось так, что объектами акцизного налогообложения являлись прежде всего предметы массового спроса, что предопределяло высокую фискальную значимость этих налогов.

Знаменитый английский экономист У. Петти (1623—1687) приводил следующие доводы в пользу акцизов.

«1. Естественная справедливость требует, чтобы каждый платил в соответствии с тем, что он потребляет. Вследствие этого такой налог вряд ли навязывается кому-либо насильственно и его чрезвычайно легко платить тому, кто довольствуется предметами естественной необходимости. 2.

Этот налог располагает к бережливости, что является единственным способом обогащения народа… 3. Никто не уплачивает вдвое или дважды за одну и ту же вещь, поскольку ничто не может быть потреблено более одного раза. 4.

При этом способе обложения можно всегда иметь достоверные сведения о богатстве, росте, промыслах и силе страны в каждый момент».

Вместе с тем исторический опыт свидетельствует об опасности чрезмерности в обложении акцизами.

Один из примеров тому — «соляной бунт». В 1646 г. при царе Алексее Михайловиче акциз на соль был повышен с 5 до 20 коп. за пуд.

Поскольку беднейшее население России того времени кормилось дешевой просоленной рыбой, то четырехкратное повышение акциза на соль сделало соленую рыбу чрезмерно дорогой. Возник мор, а вместе с ним и массовое сопротивление властям, бунт.

Для прекращения неповиновения царь был вынужден пойти на возврат соляного акциза на прежний уровень.

Это — один из уроков нынешним российским законодателям, которые в случае возникновения трудностей в получении бюджетных доходов всегда пытаются повысить прежде всего акцизы на алкоголь, табак, бензин.

Например, в начале 2000 г. акцизы на водку были подняты на 40%. Как следствие, в 1,5 раза увеличился теневой оборот водки и доходы в 1,5 раза упали.

На столько же выросла смертность от отравлений некачественной водкой.

Акцизы — разновидность косвенных налогов, в то же время они наделены рядом специфических черт:

акциз — индивидуальный налог на отдельные виды и группы товаров (в то время как НДС — универсальный косвенный налог);

объект обложения акциза — оборот по реализации только товаров, причем перечень подакцизных товаров ограничен;

акцизы функционируют только в производственной сфере; исключение составляют акцизы по товарам, импортируемым на территорию РФ, плательщиками акцизов в этом случае являются юридические и физические лица, закупившие подакцизные товары, в том числе для дальнейшей реализации.

В США акцизы называют «налогами на грехи» (они полагаются на товары, так или иначе приносящие вред личности, обществу, природе); акцизами облагаются спиртные напитки, пиво, табак, бензин.

Перечень подакцизных товаров примерно одинаков во всех странах. О величине косвенного (прежде всего акцизного) налогообложения, например, табачных изделий говорит следующий факт: во Франции при цене пачки сигарет 3 долл.

косвенные налоги составляют 2,25 долл.

Акцизам посвящена гл. 22 Налогового кодекса РФ.

Налогоплательщиками акциза признаются: организации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, определенные в соответствии с Таможенным кодексом РФ.

В соответствии с российским законодательством подакцизными товарами признаются: спирт этиловый из всех видов сырья, за исключением спирта коньячного; спиртосодержащая продукция с объемной долей этилового спирта более 9%; алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и т. п.); пиво; табачные изделия; ювелирные изделия; автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с); автомобильный бензин; дизельное топливо; моторные масла. Подакцизным минеральным сырьем признаются нефть и стабильный газовый, конденсат; природный газ.

Порядок определения объекта налогообложения зависит как от места изготовления подакцизного товара (в России или за ее пределами), так и от способа отчуждения товара (реализация на сторону, обмен, безвозмездная передача и т. д.) и вида применяемых ставок.

Налоговая база определяется отдельно по каждому виду подакцизного товара. При применении специфических налоговых ставок налоговая база определяется как объем реализованных (переданных) подакцизных товаров в натуральном выражении (штуках, литрах, килограммах, тоннах, лошадиных силах).

Ставки акцизов являются едиными для всей территории Российской Федерации и подразделяются на следующие виды:

а) в процентах к стоимости товаров по отпускным ценам без учета акцизов — адвалорные ставки (согласно ст. 193 адвалорные ставки применяются при обложении ювелирных изделий и природного газа);

б) твердые (специфические) ставки в рублях за единицу измерения;

в) ставки авансового платежа в форме приобретения марок акцизного сбора по отдельным видам подакцизных товаров.

При применении адвалорных налоговых ставок возможны два варианта:

— как стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из цен, указанных сторонами сделки;

— как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии — исходя из рыночных цен.

Налоговая база по подакцизным товарам, в отношении которых установлены адвалорные налоговые ставки, определяется только в следующих ситуациях: а) при их реализации на безвозмездной основе; б) при совершении товарообменных (бартерных) операций; в) при передаче подакцизных товаров по соглашению о предоставлении отступного или новации; г) при передаче подакцизных товаров при натуральной оплате труда.

В любом случае при применении того или иного механизма определения налоговой базы из нее исключаются собственно акцизы, НДС и налог с продаж.

Сумма акциза, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода (каждый календарный месяц) как уменьшенная на сумму налоговых вычетов общая сумма налога.

Вычетам подлежат суммы налога:

— уплаченные налогоплательщиком при приобретении подакцизных товаров либо при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров;

— уплаченных собственниками давальческого сырья (материалов), являющихся подакцизными, при его приобретении либо уплаченные им при ввозе этого сырья (материалов) на таможенную территорию Российской Федерации, выпущенного в свободное обращение, а также суммы налога, исчисленные и уплаченные собственником этого давальческого сырья (материалов) при его производстве;

— уплаченные на территории Российской Федерации по этиловому спирту, произведенного из пищевого сырья, использованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции;

— уплаченные налогоплательщиком в случае возврата покупателем подакцизных товаров (в том числе возврата в течение гарантийного срока) или отказа от них;

— суммы авансового платежа, уплаченные при приобретении акцизных марок, по подакцизным товарам, подлежащим обязательной маркировке.

Уплата акциза при реализации подакцизных товаров производится исходя из фактической реализации за истекший налоговый период не позднее последнего числа месяца, следующего за отчетным месяцем. Сроки уплаты акцизов по бензину, алкогольной продукции, минеральному сырью несколько отличаются от общего правила.

Акциз по подакцизным товарам уплачивается по месту производства таких товаров, а по алкогольной продукции, кроме того, уплачивается по месту ее реализации с акцизных складов, за исключением реализации на акцизные склады других организаций.

В соответствии с Планом реализации комплекса мер по повышению эффективности регулирования рынка алкогольной и спиртосодержащей продукции и производства этилового спирта, в 2010 году было произведено увеличение ставок акцизов на период 2011-2013 годов. В соответствии с принятыми решениями наиболее существенно возросли ставки на нефтепродукты, а также на табачную продукцию.

Кроме того, с 1 января 2011 года с целью стимулирования повышения качества нефтепродуктов введена дифференциация ставок акцизов по классам автомобильного бензина и дизельного топлива по принципу снижения ставок по мере повышения класса указанных нефтепродуктов.

Начиная с 1 июля 2011 года изменен действующий порядок исчисления и уплаты акцизов на этиловый спирт, алкогольную и спиртосодержащую продукцию.

В частности, введена авансовая уплата акциза в бюджет по алкогольной и спиртосодержащей продукции, которая осуществляется производителями указанных подакцизных товаров при приобретении спирта.

Предусмотрена также возможность освобождения от авансовой уплаты акциза по приобретаемому спирту в случае представления производителями алкогольной и спиртосодержащей продукции банковской гарантии.

Порядок, в соответствии с которым исчисление акциза по алкогольной и спиртосодержащей продукции производится на дату реализации указанных подакцизных товаров, сохраняется. При этом сумма авансового платежа, фактически внесенная в бюджет, подлежит вычету.

При реализации спирта на иные цели (покупателям, не уплачивающим авансовый платеж акциза), за исключением лиц, использующих спирт для производства товаров, освобождаемых от налогообложения акцизами, в том числе лекарственных средств, парфюмерно-косметической продукции, предусматривается применение ставки акциза на спирт в размере, действующем в 2010 году, с учетом индексации (34 рубля за 1 литр безводного спирта).

Принятые изменения направлены на повышение собираемости акцизов в бюджетную систему Российской Федерации и усиление контроля за оборотом этилового спирта, алкогольной и спиртосодержащей … читать далее …

Источник: https://newinspire.ru/lektsii-po-finansam/ponyatie-osobennosti-obekti-oblozheniya-platelschiki-aktsizov-1416

Плательщики акцизов, объекты налогообложения акцизами

Акциз – это налог, взимаемый с юридических и индивидуальных предпринимателей при осуществлении операций с определенной номенклатурой товаров, в том числе при перемещении через таможенную границу Российской Федерации.

Список подакцизных товаров относительно небольшой и включает в себя следующие виды товаров:[3]

· спирт и спиртосодержащая продукция;

· алкогольная продукция;

· пиво;

· табачная продукция;

· прямогонный, а также автомобильный бензин;

· дизельное топливо;

· моторные масла;

· автомобили.

Налоговый кодекс Российской Федерации предусматривает освобождение некоторых видов подакцизной продукции от налогообложения при соблюдении установленных ограничений (рис.1.1):

рис.1.1

Чтобы понять сущность взимания акцизов, необходимо разобраться с плательщиками, уплачивающими данный налог.

Непосредственными плательщиками акцизов выступают организации, индивидуальные предприниматели, а также лица, которые уплачивают акциз в связи с перемещением определенных товаров через таможенную границу Российской Федерации.

Статья 179 Налогового кодекса Российской Федерации подразумевает уплату акцизов с момента совершения операций, которые признаются объектом налогообложения, поэтому налогоплательщиками являются все лица, которые совершают данные операции, в их число входят и иностранные субъекты.

При осуществлении операций с определенными видами подакцизных товаров определены особенности возникновения обязанности плательщика. Например, при операциях с прямогонным бензином, плательщиками являются только непосредственные изготовители прямогонного бензина.

Поскольку акциз является косвенным налогом, он имеет территориальную привязку. Это означает, что к объектам налогообложения относятся операции, совершаемые с акцизной продукцией на территории Российской Федерации.

Прежде всего, к объектам налогообложения относится реализация на территории Российской Федерации произведенных подакцизных товаров, то есть передача прав собственности на них на возмездной или безвозмездной основе, а также их использование при натуральной оплате.

К реализации акцизной продукции приравниваются:

· реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении отступного или новации;

· продажа лицами переданных им на основании приговоров или решений судов, арбитражных судов или других уполномоченных органов конфискованных или бесхозяйных подакцизных товаров.

В ряде случаев объектом налогообложения акцизами признаются операции не по реализации, а по передаче произведенных подакцизных товаров. В отличие от операции по реализации товаров при их передаче не происходит смены собственника, однако производитель должен начислять акциз. К таким операциям относятся:

1) передача на территории Российской Федерации подакцизных товаров, которые произведены из давальческого сырья, собственнику данного сырья либо иным лицам. Таким образом, при производстве подакцизных товаров из давальческого сырья, а не его собственник.

К примеру, сельхозпредприятие по разведению винограда заключило контракт с винзаводом на оказание услуги по переработке винограда с целью получения вина.

В данном случае акциз начисляется переработчиком при передаче вина собственнику либо при передаче этого вина любому лицу по указанию собственника;

2) передача в структуре организации произведенных подакцизных товаров для последующего производства неподакцизных товаров. Исключением является передача производственного прямогонного бензина для дальнейшего производства продукции нефтехимии в структуре организации, которая имеет свидетельство о регистрации лица, совершающего операции с прямогонным бензином.

3) передача на территории Российской Федерации произведенных подакцизных товаров в уставной капитал организаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества;

4) передача на территории Российской Федерации лицами произведенных ими подакцизных товаров для собственных нужд. К примеру, производитель бензина использует его часть для заправки собственного транспорта. В данном случае, бензин, который передается для этих целей, облагается акцизом;

5) передача на территории Российской федерации организацией произведенных подакцизных товаров своему участнику при его выходе из организации;

6) ввоз подакцизной продукции на таможенную территорию Российской Федерации.

Источник: https://infopedia.su/15xd9cb.html

Акциз: сущность налога, основные элементы налогообложения

Налоги являются одной из составляющих частей современной экономики. Их существует огромное количество, однако, в данной статье рассмотрим подробно об акцизном налоге или, проще говоря, акцизах.

Что такое акциз?

Акцизы представляют собой разновидность налогов, которые уплачивают юридические лица и индивидуальные предприниматели при проведении различных операций с определенным ассортиментом товаров, включая и передвижения через границу Российской Федерации.

Чтобы лучше разобраться в данном вопросе, в первую очередь отметим, что акцизами облагается продукция, спрос на которую практически не влияет на изменение ее цены.

Во-вторых, существует несколько целей для ввода акцизов. Одна из них — увеличение бюджета государства. Также зачастую их устанавливают, чтобы контролировать нелегальный оборот подакцизной продукции в стране.

Иногда акцизы необходимы для косвенной защиты товаров-заменителей.

Еще одной не менее важной целью ввода акцизов является стремление государства сократить потребление товаров, которые наносят вред здоровью, например табачные и алкогольные изделия.

Что относится к подакцизным товарам

Согласно статье 181 Налогового Кодекса РФ, к продукции, которая облагается акцизами, относится:

- этиловый спирт, производимый из всех видов сырья;

- различные растворы, суспензии и т. п. , в которых объем доли этилового спирта составляет более 9%;

- вся алкогольная продукция, у которой объемная доля спирта превышает 1,5%;

- табачные изделия;

- легковые транспортные средства, у которых мощность двигателя более 112,5 кВт;

- бензин;

- дизельное топливо;

- моторные масла, используемые в дизельных и инжекторных двигателях.

Выделим также, что не все спиртосодержащие изделия считаются подакцизными. В соответствии с налоговым кодексом РФ, акцизный налог не устанавливается на:

Получите 267 видеоуроков по 1С бесплатно:

- лекарства, которые прошли государственную регистрацию и занесены в Госреестр лекарственных средств медицинского назначения;

- лекарства, которые изготавливаются в аптеках по рецептам врачей;

- препараты для ветеринарных учреждений, которые прошли регистрацию и указаны в Госреестр ветеринарных препаратов;

- парфюмерные изделия, в которых массовая доля этилового спирта до 90% и объемом не более 100 мл;

- отходы, которые образуются при производстве этилового спирта и подлежат дальнейшей переработки.

Кто признается плательщиками акцизов

Акцизные сборы необходимо уплачивать:

- организациям и индивидуальным предпринимателям при совершении операций, которые подлежат налогообложению акцизами;

- лицам, которые перемещают подакцизные товары через границу РФ;

- производителям подакцизных товаров.

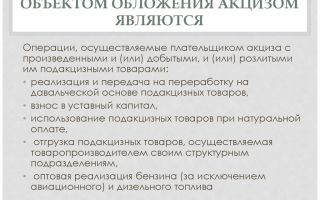

Объекты акцизных сборов

Статья 182 НК РФ разъясняет какие операции с подакцизными товарами необходимо провести, чтобы стать объектом налогообложения. К таким операциям относятся:

- реализация товара на территории РФ;

- получение подакцизной продукции для ее дальнейшей реализации;

- передача продукции по давальческому договору;

- провоз подакцизных товаров через границу РФ.

Однако существуют операции, когда акцизы не уплачиваются, а именно:

- при экспорте продукции;

- при производстве другой подакцизной продукции из уже готового подакцизного товара в рамках одной организации;

- реализация акцизной продукции в качестве конфиската;

- ввоз продукции в специальную портовую экономическую зону.

Расчет и срок оплаты акциза

Вся акцизная продукция в РФ имеет единые ставки, которые делят на две группы:

- твердая ставка — установление фиксированной суммы за единицу продукции. Данная ставка относится практически ко всем видам подакцизных товаров, кроме табачных изделий.

- комбинированная ставка состоит из двух составляющих: фиксированной суммы и расчетной стоимости продукции. В РФ такие ставки используются для табачной продукции.

Чтобы рассчитать сумму акцизов для оплаты, необходимо знать еще один показатель – налоговая база. Она формируется на каждую отдельную категорию подакцизных товаров и может быть равна:

- количеству проданной продукции в натуральном выражении;

- стоимости реализованной подакцизной продукции;

- стоимости продукции на основе средних цен продажи за прошлый расчетный период.

Зная эти показатели, можно достаточно просто рассчитать акцизный сбор.

Если ставка твердая, то сумма акциза рассчитывается как произведение налоговой базы на фиксированную ставку.

Если же ставка комбинированная, то формула расчета немного сложнее и выглядит следующим образом: налоговая база умножается на ставку налога и прибавляется процентная доля, умноженная на максимальную стоимость товара в рознице.

Для определения сроков уплаты акцизов стоит отметить дату отгрузки или передачу подакцизной продукции для реализации.

Сама уплата акциза производится исходя из фактической реализации продукции не позже 25-го числа месяца, следующего за истекшим налоговым периодом. Таким образом, налоговый период по акцизам признается календарный месяц.

Отметим также, что для алкогольной и табачной продукции используется специальная маркировка, так называемая акцизная марка, которая необходима для определения легальности продукции. Стоимость марок составляет 150 руб. за тысячу штук, не учитывая НДС.

Акциз Контроль: Сканер алкоголя

При покупке алкогольной продукции иногда возникают вопросы: подлинна ли та или иная бутылочка спиртного напитка и как проверить акциз?

В современном технологичном мире проверка акциза достаточна проста. Практически у каждого человека сейчас есть смартфон, поэтому Федеральная служба по регулированию алкогольной продукции разработала специальное бесплатное приложение «Акциз Контроль: Сканер алкоголя», с помощью которого можно проверить подлинность любой алкогольной продукции:

Это приложение удобно в использовании: достаточно просто открыть сканер, и навести его на изображение акцизной марки или QR-код чека:

После этого на экране появятся результаты сканирования, где будет указано: имеет ли она акцизу либо нет:

Используя данное приложение, Вы можете защитить себя и своих близких от некачественной алкогольной продукции.

Источник: https://BuhSpravka46.ru/nalogi/prochie-nalogi/aktsiz-sushhnost-naloga-osnovnyie-elementyi-nalogooblozheniya.html

Объект налогообложения акцизами — Энциклопедия по экономике

Объект налогообложения акцизами

Каковы особенности определения объекта налогообложения акцизами [c.311]

Операции признаются объектом налогообложения акцизом в случае, если подакцизные виды минерального сырья добыты (выработаны) на территории РФ, ее континентального шельфа и (или) исключительной экономической зоны. [c.611]

Налоговая база. Определяется по каждому виду подакцизных товаров отдельно в соответствии с положениями ст. 187 Налогового кодекса. Так, налоговая база при реализации (передаче, признанной объектом налогообложения акцизом) произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определятся [c.612]

Объектом налогообложения акцизами является оборот по реализации легковых автомобилей в личное пользование граждан.

Для определения облагаемого оборота принимается стоимость реализуемых легковых автомобилей, исчисленная исходя из свободных отпускных цен с включением в них суммы акциза (приложение 2 к настоящей инструкции).

При этом свободная отпускная цена включает издержки производства, прибыль и сумму акцизов. [c.146]

ВВЕЗЕННЫЕ ИЗ СНГ ПОДАКЦИЗНЫЕ ТОВАРЫ объект налогообложения акцизами при реализации [c.132]

Объектом налогообложения акцизом признается первичная реализация подакцизных товаров, происходящих и ввезенных на территорию РФ с территории государств — участников Таможенного союза без таможенного оформления (при наличии соглашений о едином таможенном пространстве). [c.132]

ВВОЗ ПОДАКЦИЗНЫХ ТОВАРОВ объект налогообложения акцизами [c.134]

Объектом налогообложения акцизом признается ввоз подакцизных товаров на таможенную территорию РФ. [c.134]

БЕСХОЗЯЙНЫЕ И КОНФИСКОВАННЫЕ ПОДАКЦИЗНЫЕ ТОВАРЫ объект налогообложения акцизами [c.315]

Объектом налогообложения акцизами признается продажа лицами переданных им на основании приговоров или решений судов, арбитражных судов или других уполномоченных на то государственных органов конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность. [c.315]

ВКЛАД В УСТАВНЫЙ КАПИТАЛ объект налогообложения акцизом [c.357]

Объектом налогообложения акцизом признается передача на территории РФ лицами произведенных ими подакцизных товаров в уставный (складочный) капитал организаций. 2 , ст. 182, п. 1, пп. 7. [c.357]

ДАВАЛЬЧЕСКОЕ СЫРЬЕ объект налогообложения акцизами при передаче в переработку [c.409]

Источник: https://economy-ru.info/info/74901/

Налогоплательщики акциза и объект налогообложения

Содержание:

Введение 3

Введение

Система налогообложения, отвечающая требованиям рыночной экономики, является одним из главных экономических рычагов, регулирующих взаимоотношения организаций с государством.

Посредствам фискальной функции системы налогообложения удовлетворяются необходимые общенациональные потребности. Посредствам регулирующей функции формируются противовесы излишнему фискальному гнету, т.е.

создаются специальные механизмы, обеспечивающие баланс экономических интересов.

Одной из наиболее важных статей в налоговых доходах Российской Федерации выступают акцизы. Фискальное значение данной группы налогов для бюджетов всех уровней трудно переоценить. С другой стороны, специфика этих налогов заключается в том, что акцизы как ни один другой вид налогов приспособлены для государственного регулирования производства и потребления широкого круга товаров.

1 Понятие акциза. Роль в экономике

Акцизы – это вид косвенного или дополнительного налога на товары или услуги, включаемого в цену или тариф.

Введенный в 1992 году этот налог заменил вместе с НДС, действовавший в условиях централизованной системы налог с оборота.

Акцизы являются одним из самых старых налогов, издавна использовались государями при единоличном установлении источников пополнения своей казны и государством (например, правителями Древнего Рима). В царской России в 1901 г. акцизы давали казне 61% доходов. Акцизы относятся к самой древней форме налогообложения, не считая пошлин.

Сегодня этот вид налогов используется во всех странах рыночной экономики. Акцизы устанавливаются на определенный перечень товаров и играют двойную роль, а именно:

1) это один из важных источников дохода бюджета;

2)это средство ограничения потребления подакцизных товаров (в основном социально вредных товаров) и регулирования спроса и предложения товаров.

Акцизы устанавливаются с целью недопущения получения сверхприбыли от производства высокорентабельной продукции, не обусловленной эффективностью деятельности производителя, и создания примерно одинаковых экономических условий хозяйственной деятельности для всех организации и индивидуальных предпринимателей.

Акцизы являются косвенным налогом, который увеличивает цену товара и, следовательно, оплачивается потребителем. Но в отличие от НДС этим налогом облагается вся стоимость товара, включая и материальные затраты.

Налогообложению подлежит довольно широкий крут товаров.

Долгое время перечень облагаемых акцизами товаров и ставки этого налога подвергались наиболее частым корректировкам, особенно в назначении товаров производственного назначения и сырьевых товаров (нефть), включая газовый конденсат.

Акцизы устанавливаются также на импортные товары с целью защиты национального потребительского рынка.

Следует отметить специфические черты, присущие акцизам и отличающие их от НДС:

— акцизами облагается реализация только товаров, перечень которых ограничен лишь несколькими наименованиями. Иными словами, акцизами не облагаются работы и услуги, являющиеся объектом обложения НДС;

— если НДС возникает и уплачивается на всех стадиях производства и обращения товаров, то акцизы функционируют только в сфере производства. Исключением из этого правила являются акцизы по товарам, ввозимым на территорию России, поскольку плательщиками акцизов в данном случае являются организации, закупившие подакцизные товары, в том числе для их дальнейшей перепродажи.

Посредством акцизов в бюджет изымается часть стоимости (цены) товара, которая не обусловлена ни эффективностью его производства, ни потребительскими свойствами, а является следствием особых условий его производства и продажи.

Если бы эта часть цены не изымалась в бюджет, то организации — изготовители данной продукции получали бы незаслуженно высокую прибыль и были бы поставлены в неравные, предпочтительные по сравнению с другими организациями условия.

Так, розничные цены на винно-водочные изделия установлены на таком уровне, что если бы не было акциза, то рентабельность предприятий-изготовителей измерялась бы сотнями процентов. Это относится также к табачным и другим подакцизным товарам.

Акциз в узком значении — это так называемый выборочный акциз, который распространяется на определенный перечень товаров массового спроса (соль, сахар, спички) и предметов роскоши. Размер акциза по многим видам товаров достигает 1/2, а иногда — 2/3 их цены.

В последние десятилетия список товаров, на которые распространяется выборочный акциз, существенно расширился. В него стали включаться автомобили, холодильники, парфюмерные изделия, энергоносители (бензин, керосин, газ).

Акцизами облагаются и услуги массового спроса: телефон, показ кинофильмов, страхование, транспортные перевозки и т. п. Например, в Германии в настоящее время насчитывается 20 выборочных акцизов, в Японии — более 600.

Акциз в широком значении — это универсальный косвенный налог, который имеет общие характеристики с НДС.

В настоящее время основополагающим документом, регулирующим порядок акцизного обложения, является часть вторая НК РФ.

2 Подакцизные товары

Подакцизными товарами признаются:

1) спирт этиловый из всех видов сырья, за исключением спирта коньячного;

2) спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 процентов.

Не рассматриваются как подакцизные товары следующие товары:

-лекарственные, лечебно-профилактические, диагностические средства, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр лекарственных средств и изделий медицинского назначения, лекарственные, лечебно-профилактические средства (включая гомеопатические препараты), изготавливаемые аптечными организациями по индивидуальным рецептам и требованиям лечебных организаций, разлитые в емкости в соответствии с требованиями государственных стандартов лекарственных средств (фармакопейных статей), утвержденных уполномоченным федеральным органом исполнительной власти;

— препараты ветеринарного назначения, прошедшие государственную регистрацию в уполномоченном федеральном органе исполнительной власти и внесенные в Государственный реестр зарегистрированных ветеринарных препаратов, разработанных для применения в животноводстве на территории Российской Федерации, разлитые в емкости не более 100 мл;

— парфюмерно-косметическая продукция разлитая в емкости не более 100 мл с объемной долей этилового спирта до 80 процентов включительно и (или) парфюмерно-косметическая продукция с объемной долей этилового спирта до 90 процентов включительно при наличии на флаконе пульверизатора, разлитая в емкости не более 100 мл;

— подлежащие дальнейшей переработке и (или) использованию для технических целей отходы, образующиеся при производстве спирта этилового из пищевого сырья, водок, ликероводочных изделий, соответствующие нормативной документации, утвержденной (согласованной) федеральным органом исполнительной власти;

3) алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 процента, за исключением виноматериалов);

4) пиво;

5) табачная продукция;

6) автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

7) автомобильный бензин;

8) дизельное топливо;

9)моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

10)прямогонный бензин. Под прямогонным бензином понимаются бензиновые фракции, полученные в результате переработки нефти, газового конденсата, попутного нефтяного газа, природного газа, горючих сланцев, угля и другого сырья, а также продуктов их переработки, за исключением бензина автомобильного и продукции нефтехимии.

3 Налогоплательщики акциза и объект налогообложения

Налогоплательщиками акциза признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации.

Организации и иные лица, признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению.

Объектом налогообложения признаются следующие операции:

1)реализация на территории Российской Федерации лицами произведенных ими подакцизных товаров, в том числе реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении отступного или новации.

2)продажа лицами переданных им на основании приговоров или решений судов, арбитражных судов или других уполномоченных на то государственных органов конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность;

3)передача на территории Российской Федерации лицами произведенных ими из давальческого сырья (материалов) подакцизных товаров собственнику указанного сырья (материалов) либо другим лицам, в том числе получение указанных подакцизных товаров в собственность в счет оплаты услуг по производству подакцизных товаров из давальческого сырья (материалов);

4) передача в структуре организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров, за исключением передачи произведенного прямогонного бензина для дальнейшего производства продукции нефтехимии в структуре организации, имеющей свидетельство о регистрации лица, совершающего операции с прямогонным бензином, и (или) передачи произведенного денатурированного этилового спирта для производства неспиртосодержащей продукции в структуре организации, имеющей свидетельство о регистрации организации, совершающей операции с денатурированным этиловым спиртом;

5) передача на территории Российской Федерации лицами произведенных ими подакцизных товаров для собственных нужд;

6) передача на территории Российской Федерации лицами произведенных ими подакцизных товаров в уставный (складочный) капитал организаций, паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества (договору о совместной деятельности);

7) передача на территории Российской Федерации организацией (хозяйственным обществом или товариществом) произведенных ею подакцизных товаров своему участнику (его правопреемнику или наследнику) при его выходе (выбытии) из организации (хозяйственного общества или товарищества), а также передача подакцизных товаров, произведенных в рамках договора простого товарищества (договора о совместной деятельности), участнику (его правопреемнику или наследнику) указанного договора при выделе его доли из имущества, находящегося в общей собственности участников договора, или разделе такого имущества;

8) передача произведенных подакцизных товаров на переработку на давальческой основе;

9) ввоз подакцизных товаров на таможенную территорию Российской Федерации;

10) получение (оприходование) денатурированного этилового спирта организацией, имеющей свидетельство на производство неспиртосодержащей продукции.

11) получение прямогонного бензина организацией, имеющей свидетельство на переработку прямогонного бензина.

Операции, не подлежащие налогообложению:

Не подлежат налогообложению следующие операции:

1) передача подакцизных товаров одним структурным подразделением организации, не являющимся самостоятельным налогоплательщиком, для производства других подакцизных товаров другому такому же структурному подразделению этой организации;

2) реализация подакцизных товаров, помещенных под таможенный режим экспорта, за пределы территории Российской Федерации с учетом потерь в пределах норм естественной убыли или ввоз подакцизных товаров в портовую особую экономическую зону с остальной части территории Российской Федерации.

3) первичная реализация (передача) конфискованных и (или) бесхозяйных подакцизных товаров, подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность, на промышленную переработку под контролем таможенных и (или) налоговых органов либо уничтожение;

Перечисленные операции не подлежат налогообложению только при ведении и наличии отдельного учета операций по производству и реализации (передаче) таких подакцизных товаров.

Не подлежит налогообложению ввоз на таможенную территорию Российской Федерации подакцизных товаров, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную и (или) муниципальную собственность, либо которые размещены в портовой особой экономической зоне.

4 Налоговая база и налоговый период

Налоговая база определяется отдельно по каждому виду подакцизного товара.

Налоговая база при реализации произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

1) как объем реализованных (переданных) подакцизных товаров в натуральном выражении — по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

2) как стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из цен, определяемых с учетом положений статьи 40 НК РФ, без учета акциза, налога на добавленную стоимость — по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

3) как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен без учета акциза, налога на добавленную стоимость — по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки.

В аналогичном порядке определяется налоговая база по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки, при их реализации на безвозмездной основе, при совершении товарообменных (бартерных) операций, а также при передаче подакцизных товаров по соглашению о предоставлении отступного или новации и передаче подакцизных товаров при натуральной оплате труда;

4) как объем реализованных (переданных) подакцизных товаров в натуральном выражении для исчисления акциза при применении твердой (специфической) налоговой ставки и как расчетная стоимость реализованных (переданных) подакцизных товаров, исчисляемая исходя из максимальных розничных цен для исчисления акциза при применении адвалорной (в процентах) налоговой ставки — по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки, состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок.

При определении налоговой базы выручка налогоплательщика, полученная в иностранной валюте, пересчитывается в валюту Российской Федерации по курсу Центрального банка Российской Федерации, действующему на дату реализации подакцизных товаров.

Не включаются в налоговую базу полученные налогоплательщиком средства, не связанные с реализацией подакцизных товаров.

Налоговая база по объекту налогообложения, указанному в подпункте 20 пункта 1 статьи 182 налогового кодекса РФ, определяется как объем полученного денатурированного этилового спирта в натуральном выражении.

Налоговая база по объекту налогообложения, указанному в подпункте 21 пункта 1 статьи 182 налогового кодекса РФ, определяется как объем полученного прямогонного бензина в натуральном выражении.

Налоговый период – календарный месяц

5 Налоговые ставки

Таблица 1 – Налоговые ставки

| Виды подакцизных товаров | Налоговая ставка за единицу измерения |

Источник: https://works.doklad.ru/view/XOZhkNmS24o/all.html

Акцизы объект налогообложения: плательщики, ставки, сроки уплаты

Одним из главных косвенных налогов, наряду с НДС, является акциз – его сумма включается в стоимость некоторого перечня товаров и фактически уплачивается потребителем. С 1992 г., когда был введен этот налог, и до текущего времени список подакцизных товаров периодически менялся.

Предприниматели должны знать, какие объекты и операции облагаются этим налогом в 2015 году, и как выглядит процедура его расчета.

Что является объектом налогообложения

В НК РФ содержится подробный перечень товаров и операций, которые являются подакцизными. Так, данными товарами выступают:

- этиловый спирт (всех видов сырья, кроме коньячного);

- вся алкогольная продукция;

- пиво;

- продукция, общая доля спирта в которой составляет не менее 9%;

- табачные изделия;

- моторные масла для автомобильных двигателей;

- дизельное топливо;

- природный газ (в некоторых случаях);

- бензин (прямогонный и для автомобилей);

- легковые автомобили;

- авиационный керосин;

- бытовое печное топливо;

- мотоциклы.

К ним можно отнести ситуации, когда предприниматель реализует:

- самостоятельно произведенные товары другим лицам и организациям (сюда относится и передача прав собственности на безвозмездной основе);

- алкогольную продукцию (купленную непосредственно у производителя или на складе у другого продавца);

- товары, полученные в результате решения суда или другого государственного органа;

- природный газ (как в пределах страны, так и за границу).

Последнее условие касается не всех субъектов, который покупают товар – для газодобывающих, нефтеперерабатывающих и некоторых других предприятий покупка газа налогом не облагается. Подакцизными операциями считаются не только продажа газа, но и его передача для различных целей, в том числе и на безвозмездной основе. Подробно об акцизах рассказано в видео:

Передает самостоятельно произведенные товары:

- собственнику сырья (если товар был создан на давальческой основе);

- для своих нужд;

- с целью дальнейшей переработки;

- в качестве взноса (в паевой фонд или в уставной капитал);

- для переработки на давальческой основе;

Ввозит товары из установленного перечня на территорию страны.

Под производством понимаются не только действия, напрямую связанные с процессом создания сырья и конечного продукта. Сюда относятся также и другие этапы производственного цикла:

- разлив товара;

- смешивание нескольких продуктов, в результате которых получается новый подакцизный товар.

В последнем случае исключением являются только заведения общественного питания. Плательщиком налога являются организации или ИП, которые в своей деятельности осуществляют операции из установленного перечня.

Какие операции не облагаются акцизом

Некоторые операции, осуществление которых напрямую связано с подакцизными товарами, не облагаются налогом. Такими исключениями является:

- перемещение алкогольной продукции (путем продажи) между складами двух оптовых организаций;

- первичное перемещение или продажа подакцизных товаров, которые являются бесхозяйственными, были конфискованы или отошли после отказа в собственность государства;

- перемещение товара между двумя структурными единицами организации (если они не являются налогоплательщиками) для изготовления другой подакцизной продукции;

- определенные операции, связанные с передачей и продажей природного газа.

В НК РФ установлен подробный перечень операций с акцизными товарами, которые также не облагаются налогом. Условием для этого является ведение предприятием специального учета этих операций.

Ставки и сроки уплаты налога

Вид налоговой ставки и ее значение напрямую зависят от конкретного подакцизного товара.

Различия бывают не только для разных видов продукции (например, для сигарет и топлива), но и для отдельных ее подвидов (например, для разных классов автомобиля). В зависимости от способа начисления всего используется три вида ставок:

- Специфические (твердые) – на каждую единицу товара устанавливается определенная денежная сумма (в рублях и копейках). Базой налогообложения в этом случае является объем реализованной или переданной продукции. В качестве единицы товара может выступать литр, тонна или штука товара.

- Адвалорные – налог вычисляется как процент от стоимости реализованной или переданной продукции. Налоговой базой в этом случае выступает вся полученная выручка.

- Комбинированные – это сочетание двух предыдущих ставок, при котором налог начисляется и в твердом значении, и в процентах.

Сумму налога плательщик высчитывает самостоятельно. До 25 числа каждого месяца, который следует за налоговым периодом (равен одному календарному месяцу) акциз должен быть оплачен.

Для каждой подакцизной продукции существуют свои особенности налогообложения. Они состоят в применении льготных налоговых ставок или полной отмене налогообложения при наличии некоторых условий.

Например, если производитель продает алкогольные изделия на посторонний склад, он платит всего половину от установленной налоговой ставки. Для операций по продаже или передаче табачной продукции необходимо будет рассчитывать налог и по твердой, и по процентной ставке.

Если товаром является природный газ, то налог взимается в основном при использовании его для личных нужд населения, газовые и нефтедобывающие предприятия освобождаются от этого.

Ежегодно налоговая ставка для каждого типа продукции может меняться. При этом ее размер также зависит от характеристик самого подакцизного товара: вида спиртного напитка, марки бензина, класса автомобиля и т. д.

Возможные льготы

Для плательщиков, которые реализуют, передают или ввозят подакцизные товары, возможно применение в установленных случаях двух групп льгот:

- Освобождение от налогообложения – под него попадают некоторые операции с товарами (к примеру, их перемещение внутри структурных подразделений).

- Применение налогового вычета – то есть возможность вернуть налог, который был ранее уплачен при покупке подакцизного сырья для его дальнейшей переработки. Чтобы получить право применения вычета, должно выполняться несколько условий:

- приобретенное сырье должно быть оплачено, пущено в производство и полностью израсходовано;

- изготовленные из сырья товары предприниматель должен реализовать или передать покупателю.

Сумма возможного вычета ограничена и зависит от вида изготовленной продукции.

Если сумма уплаченного за сырье акциза превышает величину вычета, разницу предприниматель оплачивает за счет собственных средств.

Он применяется в основном к предметам роскоши или к продукции, употребление которой нежелательно для государства и общества. Таким образом, акциз выполняет двойственную функцию – снижает уровень потребления такой продукции, пополняя при этом бюджет.

Источник: https://sbsnss.ru/org-biz/zakon-i-pravo/nalogooblozhenie/akcizy.html

Акцизы в России: элементы, определение, плательщики, общая характеристика, экономическая сущность

Акцизом называется косвенный налог, который выплачивают налогоплательщики, проводящие операции с подакцизными товарами. Таким налогом облагаются товары, пользующиеся повышенным спросом и приносящие сверхприбыли.

Это специфическая особенность данного налога, которая отличает его от других. Акциз включён в цену товара и оплачивается конечным потребителем.

Общие сведения об акцизах

Введение таких сборов имеет очень важное значение для нашего государства. Акцизы приносят огромный доход России, это один из наиболее стабильных и надёжных источников пополнения бюджета страны с рыночной формой экономики.

Особенностью косвенного налога является то, что он может обеспечивать возрастание дохода государства только за счёт увеличения численности населения, роста благосостояния людей, а не только за счёт увеличения ставок налогообложения.

- Косвенные налоги позволяют облагать налогами доходы даже самых бедных слоёв населения путем акцизов и пошлин.

- Более того, этот налог выплачивают даже иностранцы, которые находятся в стране временно, не являются резидентами, не могут облагаться прямыми налогами.

- Кроме того, государство регулирует с помощью акцизов развитие структуры народного потребления, с помощью повышения ставок уменьшается потребление того или иного продукта.

- Косвенные налоги имеют и политическое значение: ввиду скрытности данных налогов при покупке подакцизного товара, потребитель не осознаёт факт уплаты налога и не может проконтролировать соразмерность сумм налога.

Недостатком акцизного налога является то, что им могут облагаться лишь некоторые категории товаров и услуг.

Невозможно их установить на самые распространённые категории продуктов, на товары первой необходимости, потому что это поставит под удар благосостояние малоимущих слоёв населения.

В список товаров, облагаемых подакцизным налогом, входят обычно «социально опасные» продукты, предметы роскоши, некоторые разновидности минерального сырья и продукты их переработки.

Про сущность акцизов расскажет видео ниже:

Расчет и ставки

Установлены 3 вида ставок по акцизам, которые едины на территории РФ и утверждены законодательно:

- Твёрдая (специфическая). Устанавливается в рублях и копейках на единицу (тонна, литр) или техническую характеристику товара (для автомобилей). Исчисляется как произведение фиксированной ставки и налоговой базы.

- Адвалорная. Исчисляется в виде процентной доли к налоговой базе, рассчитанной по соответствующей ставке.

- Комбинированная. Представляет собой комбинацию специфической и адвалорной ставок, то есть вначале определяется размер налогов по обоим видам ставок, затем полученные величины складываются. Берутся в расчёт и количество товара, и его стоимость.

Для исчисления суммы налога по комбинированной ставке необходимо установить расчётную стоимость. Она равна произведению наибольшей отпускной цены, отмеченной на упаковке продукта (обычно на пачке сигарет), и количества данной продукции (в единицах), которое было реализовано или передано за отчётный период.

Налоговая база устанавливается разными способами для различных подакцизных продуктов. Например, при расчёте размера налога на алкоголь — как количество реализованных продуктов в натуральном выражении (литрах).

Размеры ставок, методика их исчисления регулируются в статьях 187-191 НК РФ.

- До недавнего времени адвалорная ставка не использовалась, но несколько лет назад природный газ был включён в список подакцизной продукции, по отношению к нему применяется адвалорная ставка. Это же распространяется на драгоценности.

- Самая распространенная из ставок – это твёрдая (специфическая).

- Комбинированная применяется при расчёте налога на сигареты и папиросы.

Начисление акцизов – это довольно трудный процесс, сложности представляют методы исчисления суммы налога, установление налоговой базы и уплаты налога. Размеры ставок постоянно изменяются. Сложности поджидают и фискальные органы, прослеживание всей цепи исчисления и уплаты акциза довольно трудоемкий процесс.

Элементы сбора

К элементам акцизного налога относятся: объекты и субъекты налогообложения, налоговые базы и единицы, льготы, ставки налога, порядок исчисления, порядок и сроки уплаты.

Плательщики и подакцизные товары

Налогоплательщиками акцизов считаются:

Плательщик акциза – это лицо, совершающее операции с подакцизными продуктами. К подакцизным товарам относятся:

Объекты обложения

Объектом акцизного налогообложения являются следующие операции:

- реализации в пределах страны произведённых налогоплательщиком подакцизных продуктов;

- реализация конфискованной или бесхозяйной продукции;

- передача продукции, изготовленной из давальческого сырья, владельцу данного сырья или другим лицам на территории РФ;

- передача подакцизной продукции для изготовления неподакцизных товаров между подразделениями внутри одного предприятия;

- передача подакцизных товаров в Уставный фонд или на собственные нужды производителя;

- переработка бензина прямой гонки или этилового спирта предприятиям, обладающим разрешением на проведение операций с данными продуктами;

- импорт подакцизных товаров;

- передача подакцизных продуктов на давальческой основе.

Налоговые льготы по акцизу являются ещё одним элементом налогообложения. В некоторых случаях возможно получение вычетов по акцизам или полное освобождение от уплаты налога.

Уплаты и вычеты

- Уплата акцизного налога зависит от фактической даты реализации или передачи подакцизного товара и производится не позднее 25-го числа месяца, следующего после истекшего налогового периода.

При совершении операций с прямогонным бензином и этиловым спиртом, налог уплачивается не позднее 25-го числа третьего месяца после истекшего налогового периода.

- Акциз следует выплачивать по месту реализации.

По этиловому спирту выплата производится по месту оприходования приобретённых товаров, а по бензину – по месту нахождения получателя.

Налогоплательщик имеет право уменьшить сумму налога на вычеты (ст.200 НК). Вычеты полагаются на суммы:

- предъявленные продавцом и оплаченные налогоплательщиками при приобретении подакцизных товаров;

- уплаченные при ввозе на таможенную территорию подакцизных продуктов, которые были выпущены в свободное обращение и затем использованы в качестве сырья для изготовления подакцизных товаров.

Также:

- При безвозвратной потере указанных продуктов вычет полагается на сумму акциза, относящуюся к нормам естественной убыли, которые утверждены органами местной власти.

- Возможно получить вычеты и по авансовым или иным платежам, произведённым в счёт предстоящих поставок подакцизной продукции.

- Вычеты возможны только при предъявлении расчётных документов, счёт-фактур или таможенных деклараций. Если сумма вычета больше суммы акциза разница подлежит возврату.

Особенности налогообложения акцизами описаны в данном видеоролике:

Акциз и другие налоги

- По способу взимания налоги делятся на прямые и косвенные. Прямые взимаются с доходов и имущества: с зарплаты, прибыли, процентов и стоимости имущества налогоплательщика.

Косвенные – это надбавка к цене товаров или тарифов: акцизы, НДС, таможенные пошлины, налог с продаж.

- Федеральные налоги выплачивают в бюджет государства: подоходный, на прибыль, таможенные пошлины, местные налоги – в региональный бюджет, например, налог на имущество.

Налоги зависят от источника их выплаты:

- Налоги, относящиеся к себестоимости продукта, услуги: земельный, страховые.

- Налоги, относящиеся к выручке от реализации: НДС, акциз, пошлины.

- Относящиеся к финансовому результату: налог на прибыль, имущество, рекламу.

Налогом на прибыль облагаются российские и зарубежные юридические лица, их структурные подразделения. Налог полагается на прибыль при реализации продукции, работ, услуг, основных фондов. Прибыль – это разность между выручкой без учета НДС и акцизов и затратами на производство или реализацию.

НДС (налог на добавленную стоимость) — это вид косвенного налога, который имеет входной налог, выплаченный поставщиком, и выходной, начисленный на оборот.

В оборот входят стоимость реализованной продукции, финансовая помощь от других лиц, штрафы, авансовые платежи, убытки, бартерные сделки. Сюда же вводят акцизы и таможенные пошлины. Плательщиками НДС являются юридические и физические лица.

Сумма НДС равна разнице между суммами налога, полученного от покупателей, и уплаченного поставщиками.

Налоговый и бухгалтерский учет

Бухгалтерский учёт предполагает непрерывное проведение сбора, регистрации и систематизации информации о доходах и имуществе организации. Обязанность по проведению таких действий возложена на самих предпринимателей.

Суммы акцизных налогов исчисляются самим налогоплательщиком, так же, как и суммы к вычету. Самостоятельно заполняется и передается в налоговую декларация. Плательщик акциза обязан предоставить налоговую декларацию одновременно с выплатой налога. Формы и правила заполнения декларации едины на всей территории страны и утверждены законодательно.

Полный учёт позволяет выявить неэффективное расходование и уменьшить издержки.

- Для оптимизации процесса начисления и учёта бухгалтеры широко используют программу 1С. С её помощью возможно полностью автоматизировать налоговый и бухгалтерский учёт.

- Не уступают ей программы «БЭСТ» и «Инфо-бухгалтер». Они мало чем отличаются по своим основным функциям, но обладают некоторыми отличиями по приспособленности к специфике производственных процессов на отдельном предприятии.

Акцизное налогообложение выгодно государству. Но в конечном итоге может привести к негативным результатам. Негативное влияние испытывают все звенья цепи акцизного налогообложения.

- Например, повышение ставок акциза на алкоголь и табак преследует благие цели: уменьшение потребления продукции, оказывающей вредное воздействие на организм. Но часто это приводит к значительному увеличению контрафактной продукции, что гораздо губительнее для людей и экономики.

- Акцизы на бензин и нефтепродукты ведут к удорожанию продуктов, коммунальных платежей и проезда. Повышается количество старых машин, что ухудшает экологию. Снижение уровня жизни ведёт к росту социальной напряженности и снижению темпов развития экономики.

Почему повышают акцизы на бензин? Видео ниже расскажет об этом:

Источник: https://uriston.com/kommercheskoe-pravo/nalogooblozhenie/aktsizy/elementy-i-sushhnost.html