Документы для подтверждения 0 ставки при экспорте 2018

Экспортируя товар, налогоплательщик применяет ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

Порядок учета оплаченного НДС по неподтвержденным экспортным операциям отражен в статье «Минфин пояснил, когда уменьшать прибыль на НДС, уплаченный по неподтвержденному экспорту». С 2018 года применение ставки 0% при экспорте необязательно. От ее использования можно отказываться.

Об этом – в материале ««Нулевая» ставка НДС стала необязательной». При осуществлении «внешних» отгрузок необходимо учитывать нормы ст. 170 НК РФ по ведению раздельного учета облагаемых и необлагаемых операций.

Для того чтобы понять, как осуществляется такой вид учета, советуем вам ознакомиться с темой «Как осуществляется раздельный учет НДС при экспорте?».

- уплачивать таможенные пошлины и иные платежи;

- соблюдать экономическую политику;

- вывозить товары в том же состоянии, в каком они были в момент принятия таможенной декларации;

- выполнять иные требования, зафиксированные в действующем законодательстве.

Чтобы у компании появилась возможность применения НДС по ставке 0%, необходимо, чтобы в роли покупателя выступало иностранное лицо. Что важно учитывать Перечень, попадающий под 0% Существует четко установленный перечень товаров и услуг, которые попадают под ставку 0%.

Его можно использовать, как пример, чтобы выяснить, потребуется ли платить налог.

Ндс при экспорте товаров в 2017-2018 годах (возмещение)

При реализации работ (услуг), связанных с вывозом товаров, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации работ (услуг), связанных с ввозом товаров водными судами (морскими, речными, смешанного плавания (река-море)), в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт перевозки товаров.

При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами России, а сам документ должен содержать отметку таможни, действующей в пункте пропуска товаров.

Это следует из положений подпункта 3 пункта 3.5 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ. 4.

Нулевая ставка ндс и вычеты при экспорте товаров в 2018 году

ВажноСуммы уплаченного НДС не могут быть использованы для вычета. Они относятся на себестоимость.

Чтобы государство согласилось применить НДС по ставке 0%, должны соблюдаться следующие условия:

- товар вывозится в другую страну;

- если документ, подтверждающий фактическое пересечение границы;

- компания предоставила в налоговую инспекцию необходимые бумаги.

Следует помнить, что применение права на возмещение НДС зависит от того, был ли фактически вывезен товар. При этом экспортеру необязательно самостоятельно выполнять манипуляцию.

Главные нюансы ндс при экспорте

Почему банковской выписки нет в вышеприведенном списке, читайте в материале «Для подтверждения экспорта в ЕАЭС выписка банка не требуется».

Какими документами можно подтвердить нулевую ставку, если покупатель вывозит товар в государства ЕАЭС самостоятельно, читайте в публикации «Экспорт в государства ЕАЭС: чем подтвердить нулевую ставку НДС при самовывозе товаров покупателем».

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС.

О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля». Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации. Важно обратить внимание на порядок оформления в случае продажи товара через филиал.

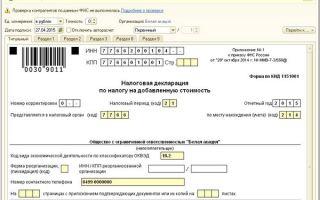

Таможенная декларация Таможенные декларации (их копии) являются обязательными документами для подтверждения права на применение ставки НДС 0 процентов: 1) при вывозе товаров в соответствии с таможенной процедурой экспорта (подп. 3 п. 1 ст. 165 НК РФ). Особенности оформления и представления таможенных деклараций в налоговые инспекции представлены в таблице; 2) при реализации:

- работ (услуг) по транспортировке нефти и нефтепродуктов, а также перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы России, трубопроводным транспортом (подп. 3 п. 3.2 ст. 165 НК РФ);

- услуг по организации транспортировки природного газа, вывозимого за пределы России (ввозимого на территорию России), трубопроводным транспортом (если производится таможенное декларирование таких операций).

Внимание

Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр.

Документы нужно будет подать в течение 20 календарных дней после получения запроса.

На них должны быть отметки российской таможни.

Чтобы фактически не платить налог, необходимо выполнить следующие требования:

- был заключен договор на поставку товаров или услуг иностранному заказчику;

- на счет налогоплательщика были зачислены средства по экспортному контракту;

- произошел фактический вывоз продукции с территории РФ.

Кроме того, налогоплательщик должен предоставить перечень документации. В список входят следующие бумаги:

- контракт, заключенный с иностранным покупателем;

- выписка из банка, подтверждающая факт перечисления оплаты;

- таможенная декларация или ее копия, которая подтверждает факт пересечения границы;

- копии транспортных документов, содержащих отметку, которую оставил таможенный контроль.

Если поставка осуществляется через третье лицо, взимающее комиссию, перечень меняется. Действие выполняется в последний день квартала. Однако право на повторный вычет экспортер не получает. Согласно новым правилам, вычет теперь предоставляется только 1 раз – в момент покупки или создания товара.

Все упоминания о том, что подобная возможность присутствовала ранее, были исключены из действующего законодательства. Это привело к тому, что вычет НДС при экспорте и аналогичный возврат, право на который возникает при совершении сделок внутри страны, перестали иметь различия. Теперь компаниям не нужно вести раздельный учет налога.

Помимо корректив, затронувших вычет, произошли и другие изменения.

Так, компании, которые экспортируют продукцию в страны, входящие в состав Евразийского экономического союза, обязаны указывать в счете-фактуре код вида товара. Манипуляция должна осуществляться в соответствии с единой Товарной номенклатурой Евразийского экономического союза.

Возмещение НДС при экспорте товаров За этапом подачи в ИФНС всех необходимых документов, обосновывающих отгрузку за пределы РФ, начинается камеральная проверка, цель которой — определить обоснованность применения экспортной ставки.

С порядком учета и возмещения экспортного НДС можно ознакомиться в статьях: При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта компании или ИП осуществляют начисление налога, правда, это не лишает их возможности воспользоваться ставкой 0% позже. Однако налоговое законодательство, ограничивая период подтверждения экспорта, не указывает момент, с которого следует исчислять указанный промежуток.

Подробнее данный вопрос рассмотрен в статьях: Пошагово рассматриваемая процедура изложена в статье «Как правильно осуществить возврат НДС при экспорте товаров (инструкция)». Такие разъяснения даны в письме Минфина России от 30 июня 2015 г. № 03-07-08/37574.

Срок подачи подтверждающих документов Документы, подтверждающие право на применение нулевой ставки НДС, нужно представить в налоговую инспекцию в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенный режим экспорта, одновременно с налоговой декларацией (п. 9 и 10 ст. 165 НК РФ).

При этом окончание 180-дневного срока связано не с периодом, в котором истекает срок подачи декларации, а с налоговым периодом, за который подается налоговая декларация.

При реализации работ (услуг), связанных с вывозом товаров на экспорт (ввозом товаров), порядок определения 180-дневного срока для подачи документов зависит от вида работ (услуг) и от вида транспорта, с использованием которого перевозится товар.

Датой начала отсчета считается момент помещения продукции под таможенную процедуру.

Это значит, что бумаги вместе с декларацией должны быть направлены в государственный орган не позднее 20 числа месяца, который следует за истекшим налоговым периодом. Если документацию не удалось собрать вовремя, налоговая база рассчитывается на день отгрузки экспортируемых товаров.

Причем ставка в этом случае 10 или 18%.

Главные моменты исчислений НДС при экспорте Согласно статье 164 НК РФ, если осуществляется реализация товаров, экспортируемых на территорию стран, которые являются участниками Содружества независимых государств, НДС начисляется по ставке 0%. Исходя из утверждения, можно сделать вывод, что налог фактически не взимается, если соблюдаются предъявленные требования. Однако между указанными операциями присутствуют различия.

Источник: http://1privilege.ru/dokumenty-dlya-podtverzhdeniya-0-stavki-pri-eksporte-2018/

Налог на экспорт товаров

НДС при экспорте товаров 2017-2018 годов ознаменован довольно существенными изменениями. Порядок учета НДС в 2017-2018 годах по экспортной выручке будет рассмотрен в нашей рубрике, посвященной возмещению НДС при экспорте.

Экспортный НДС — что это

Экспортным НДС принято считать налог, который возникает при реализации товаров за пределы РФ. Экспортируя товар, налогоплательщик применяет ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

С 2018 года применение ставки 0% при экспорте необязательно. От ее использования можно отказываться. Об этом – в материале ««Нулевая» ставка НДС стала необязательной».

При осуществлении «внешних» отгрузок необходимо учитывать нормы ст. 170 НК РФ по ведению раздельного учета облагаемых и необлагаемых операций.

Для того чтобы понять, как осуществляется такой вид учета, советуем вам ознакомиться с темой «Как осуществляется раздельный учет НДС при экспорте?».

При реализации продукции за рубеж выделяют 2 направления отгрузок:

Особенности подтверждения ставки 0% по НДС при экспорте в страны ЕАЭС

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

Поэтому общий список документов, обосновывающих ставку 0%, невелик и состоит:

П. 4 приложения 18 к договору о ЕАЭС предусмотрено, что одним из документов для подтверждения нулевой ставки является банковская выписка. Почему банковской выписки нет в вышеприведенном списке, читайте в материале «Для подтверждения экспорта в ЕАЭС выписка банка не требуется» .

Какими документами можно подтвердить нулевую ставку, если покупатель вывозит товар в государства ЕАЭС самостоятельно, читайте в публикации «Экспорт в государства ЕАЭС: чем подтвердить нулевую ставку НДС при самовывозе товаров покупателем» .

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС. О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля».

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации. Важно обратить внимание на порядок оформления в случае продажи товара через филиал.

Читайте об этом в нашем материале «При экспорте товаров в Армению, Белоруссию или Казахстан через подразделение в счете-фактуре лучше указать КПП головного офиса».

А о том, следует ли представлять такой счет-фактуру в ИФНС для обоснования ставки 0%, вы узнаете здесь.

О том, как учитывать сумму аванса, полученную экспортером от своего иностранного контрагента, смотрите в материале «Как в целях НДС учесть авансы от партнеров из ЕАЭС?».

Одинаковы ли правила подтверждения нулевой ставки НДС при экспорте в страны ЕАЭС и страны СНГ, читайте в публикации «Как подтвердить ставку НДС 0% при экспорте в страны СНГ?» .

Подтверждение ставки 0% по НДС при экспорте в другие страны

Основными документами в данном случае являются:

Таможенная декларация может быть временной или полной. Какая из них подходит для подтверждения экспорта, читайте в этой публикации .

Таможенная декларация может оформляться в электронном виде. Можно ли для подтверждения экспорта использовать ее бумажную копию, см. здесь.

С 4 квартала 2015 года некоторые документы из перечня можно заменить реестрами, ознакомиться с форматами которых можно в публикации «Утверждены формы и форматы реестров для подтверждения ставки НДС 0%». Для реестров документов, подтверждающих ставку 0%, есть и контрольные соотношения. Подробнее о них смотрите в материалах:

Какие правила подтверждения нулевой ставки действуют при экспорте в подконтрольную Украине Донецкую Народную Республику, читайте в материале «Как подтвердить экспорт товаров на территорию ДНР» .

Есть ли какие-либо особенности подтверждения нулевой ставки, если право собственности на экспортируемый товар переходит к покупателю-иностранцу на территории России, читайте в публикации «Момент перехода права собственности не важен для нулевой ставки НДС» .

Когда нулевая ставка НДС при экспорте становится ненулевой

В соответствии со ст. 165 НК РФ, если продавцы, реализующие товар на экспорт, не соберут пакет документов, обосновывающих ставку 0%, им придется исполнить свою обязанность по уплате налога. Оплатить налог надо будет по ставкам 10 или 18%. Подробнее об этом говорится в статье «Что делать, если экспорт не подтвержден в установленный срок».

При этом налоговая база по НДС будет увеличена на стоимость товаров по неподтвержденному экспорту. Ее способ определения рассмотрен в статье «Налоговая база при экспорте — рыночная стоимость товаров по контракту».

Возмещение НДС при экспорте товаров

За этапом подачи в ИФНС всех необходимых документов, обосновывающих отгрузку за пределы РФ, начинается камеральная проверка, цель которой — определить обоснованность применения экспортной ставки. С порядком учета и возмещения экспортного НДС можно ознакомиться в статьях:

При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта компании или ИП осуществляют начисление налога, правда, это не лишает их возможности воспользоваться ставкой 0% позже.

Однако налоговое законодательство, ограничивая период подтверждения экспорта, не указывает момент, с которого следует исчислять указанный промежуток. Подробнее данный вопрос рассмотрен в статьях:

Вычет в рамках экспортных операций

Экспортер в соответствии со ст. 172 НК РФ может воспользоваться вычетом. При этом по экспортным операциям вычет применяется по суммам входного НДС, т. е. налога, уплаченного при приобретении товаров (работ, услуг), в дальнейшем направленных на экспорт. С 01.07.2016 вычет входного НДС для экспортеров сырьевых и несырьевых товаров производится по разным правилам.

Какие товары относятся к сырьевым, вы узнаете из материала «Какие товары являются сырьевыми для вычета НДС у экспортера».

О применении вычета экспортерами несырьевых товаров читайте в материале «Экспортеры — несырьевики применяют вычет по общим правилам» .

Экспортеры сырьевых товаров входной НДС по приобретенным товарам (работам, услугам), которые использованы для операций экспорта, в некоторых случаях должны восстановить. Когда это нужно сделать, читайте в материале «НДС по товарам, которые использованы для экспорта сырьевых товаров, восстанавливают» .

Об особенностях применения вычета в рамках экспортных операций также можно прочитать в статье «Как применить вычет НДС по экспортным операциям».

Возврат брака при экспорте

Отгрузка и возврат бракованного товара встречается не только на внутреннем рынке, но и при реализации на экспорт. Если бракованный товар возвращается иностранным поставщиком, то перед экспортером встают вопросы: можно ли расценивать такой возврат как импорт и нужно ли уплачивать в этом случае НДС? Ответы на них вы найдете в материалах:

Счета-фактуры при экспорте

При реализации товаров, работ, услуг как на внутреннем рынке, так и на экспорт необходимо составить счет-фактуру. При реализации на внутреннем рынке счет-фактуру можно составить в электронном виде или оформить универсальный передаточный документ (УПД). Можно ли составить электронный счет-фактуру или УПД при реализации на экспорт, читайте в материалах:

nalog-nalog.ru

Консультант пульс

всегда в курсе событий

НДС: экспорт и импорт

Общие положения

НДС – это федеральный косвенный налог, который включается в цену товара, работа или услуги.

Его должна уплачивать все хозяйствующие субъекты за исключением:

· плательщиков УСН (п. 2 и п. 3 ст. 346.11 НК РФ);

· субъектов, освобожденных от обязанностей налогоплательщика, по основаниям, предусмотренным статьями 145 и 145.1 Налогового кодекса.

Кроме того, от обязанностей налогоплательщика могут быть освобождены хозяйствующие субъекты, у которых общая сумма выручки за три предшествующих последовательных календарных месяца не превышает 2 млн. руб.

Такое право компаниям и предпринимателям предоставляет пункт 1 статьи 145 Налогового кодекса. Но есть и исключения – компании, реализующие подакцизные товары и иную продукцию, перечисленную в статье 145.

1 Налогового кодекса.

В последнем случае, решение об освобождении от НДС принимается в добровольном порядке. Желающий воспользоваться этой преференцией должен представить в свой налоговый орган следующие документы:

· уведомление об использовании права на освобождение от НДС (утв. приказом МНС России от 4 июля 2002 г. № БГ-3-03/342);

Данный пакет документов следует представить в налоговый орган не позднее 20-го числа месяца, начиная с которого хозяйствующие субъекты планируют применять освобождение от обязанностей налогоплательщика.

Обратите внимание: при выставлении счета-фактуры с выделенной суммой НДС покупателям, продавец обязан заплатить налог, независимо от того, является ли он плательщиком НДС или нет. Основание – пункт 5 статьи 173 Налогового кодекса.

НДС по экспортным операциям

Что касается внешнеэкономических операций (экспорт и импорт), по ним НДС платят все компании и индивидуальные предприниматели. Исключения перечислены в пункте 2 статьи 143 Налогового кодекса.

Однако при направлении товаров на экспорт их стоимость, как правило, облагается по ставке 0%. Этот порядок предусмотрен подпунктом 1 пункта 1 статьи 164 Налогового кодекса.

Таким образом, по экспорту формируется налоговая база. А соответствующие суммы «входного» НДС подлежат вычету в общем порядке.

Для подтверждения права на применение нулевой ставки по НДС плательщику необходимо представить налоговикам:

· копию контракта с иностранным лицом на поставку товара за пределы единой таможенной территории Таможенного союза;

· таможенную декларацию (копию таможенной декларации) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории РФ и иных территорий, находящихся под ее юрисдикцией;

· копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы российской территории.

Если товары реализуется через посредника, то дополнительно представляются:

· копии договора комиссии (договора поручения, агентского договора);

· копия контракта лица, осуществляющего поставку товаров на экспорт, по поручению налогоплательщика с иностранным лицом на поставку товаров за пределы таможенной территории Таможенного союза или за пределы Российской Федерации.

Обратите внимание: срок представления «экспортного» пакета документов – 180 календарных дней. Отсчет при этом следует вести с момента помещения товаров под таможенную процедуру экспорта.

Если этого не сделать, то придется заплатить НДС по обычной ставке (10% или 18%).

Но если впоследствии документы «найдутся», то налогоплательщик имеет право вернуть суммы излишне уплаченного налога на основании статей 176 и 176.1 Налогового кодекса.

НДС по импорту

Ввоз товаров на территорию Российской Федерации – это операция, облагающаяся НДС.

То есть при осуществлении импорта, компания должна уплатить не только таможенные пошлины, но и НДС.

Уплаченный при ввозе товаров НДС налогоплательщик имеет право принять к возмещению на основании положений пункта 2 статьи 171 и пункта 1 статьи 172 Налогового кодекса.

Импортер имеет право на вычет по НДС, когда:

· приобретенный товар планируется использовать в операциях, которые облагаются НДС или для перепродажи;

· ввезенное имущество ставится на баланс предприятия.

Налогоплательщик должен иметь подтверждающий уплату «ввозного» НДС документ.

Вычет НДС предоставляется по товарам, которые были ввезены на территорию Российской Федерации по таможенным процедурам (п. 2 ст. 171 НК РФ):

· выпуска для внутреннего потребления;

· переработки вне таможенной территории.

Вычет НДС может быть предоставлен и при ввозе имущества без таможенного оформления.

Чтобы подтвердить свое право на «импортный» вычет, налогоплательщик должен представить следующие документы:

· договор с иностранным контрагентом;

В книге покупок следует отразить такую информацию как:

· номер и дата таможенной декларации;

· реквизиты соответствующего платежного документа.

Обратите внимание: фактическую уплату НДС можно подтвердить формой, которая приведена в приложении 1 к приказу ФТС России от 23 декабря 2010 г. № 2554. Такое подтверждение выдают таможенные органы.

Не забываем и о журнале учета полученных счетов-фактур и книге покупок. В них заносятся реквизиты:

· заявления о ввозе товаров и уплате косвенных налогов с отметками налоговой инспекции;

· платежного поручения об уплате НДС.

Однако в отдельных случаях импортер не принимает НДС к вычету, а должны включать в стоимость ввезенного имущества. Основание – пункт 2 статьи 170 Налогового кодекса.

Итак, НДС включается в стоимость при приобретении товаров:

· которые не подлежат налогообложению (освобождены от налогообложения);

· для их реализации вне российской территории;

· лицами, которые не являются плательщиками НДС либо они были освобождены от исполнения соответствующих обязанностей;

· которые будут использоваться для производства продукции, реализация которой не облагается НДС.

Обратите внимание: если сфера применения товаров (операции, не облагаемые НДС) будет выяснена уже после принятия НДС к вычету, то его сумму следует восстановить. Основание – подпункт 2 пункта 3 статьи 170 Налогового кодекса (см., например, письмо УФНС России по г. Москве от 28 октября 2009 г. № 16-15/113543).

consultantpuls.ru

Ндс при экспорте в 2018 году

Источник: http://kam-merch.ru/nalog-na-jeksport-tovarov/

Тема 1. Экспорт товаров: законодательство и налоговый учет — не простая задача для бухгалтера — статья

Вывоз за границу товаров для реализации их за пределами РФ, без обязательств об обратном ввозе, называется экспортом товаров.

Экспорт фиксируется таможенными органами в момент пересечения товаров таможенной границы РФ и оформляется документами, в соответствии с действующим законодательством.

Основным нормативным документом, определяющим требования к организациям, осуществляющим валютные операции, и устанавливающим принципы валютного регулирования и контроля является Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле».

Закон № 173-ФЗ определяет:

- права и обязанности лиц, участвующих во внешнеэкономических операциях,

- органы валютного регулирования и органы валютного контроля,

- права и обязанности органов и агентов валютного контроля.

Внешнеторговые сделки регулируются, кроме вышеуказанного закона, Федеральным законом от 08.12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности».

Товары помещаются под таможенную процедуру экспорта при соблюдении следующих условий:

- уплата вывозных таможенных пошлин, если не установлены льготы;

- соблюдение запретов и ограничений;

- представление сертификата о происхождении товара в отношении товаров, включенных в сводный перечень.

Таможенное оформление экспортируемых товаров

Товары, помещенные под таможенную процедуру экспорта, подлежат таможенному декларированию.

Таможенное оформление экспортируемых товаров может осуществляться:

- декларантом, т.е. экспортером,

- таможенным представителем,

- иным заинтересованным лицом.

Подача таможенной декларации сопровождается представлением таможенному органу документов, на основании которых она заполнена.

Документы могут представляться либо в оригиналах, либо в копиях. Предоставление документов в копиях дает право таможенному органу проверить соответствие копий представленных документов их оригиналам.

Налогообложение экспортных операций

Рассматривая экспортные операции, мы будем говорить только о вывозе товаров за пределы или территории России, или территории Таможенного союза.

Объектом налогообложения по НДС являются операции реализации товаров, работ, услуг на территории России. Поэтому прежде чем говорить о налогообложении НДС необходимо определить место реализации по внешнеэкономическим сделкам (контрактам).

Согласно ст. 147 НК РФ местом реализации товаров признается место нахождения товаров в момент их отгрузки покупателю.

Пример

Российская организация заключила контракт с украинской организацией, согласно которому она является продавцом товара, ранее приобретенного у итальянской компании, и отгружаемого со склада, находящегося в Италии.

Во-первых, такая операция не является экспортной операцией.

Во-вторых, местом реализации, согласно ст. 147 НК РФ будет являться территория Италии, следовательно, выручка для целей налогообложения НДС не облагается.

Однако, эта выручка попадает под налогообложение налогом на прибыль, поэтому порядок ее определения и пересчета в рубли для целей налогообложения будет зависеть от даты признания дохода, согласно статьям 271 и 39 НК РФ.

Если российская организация несет расходы, связанные с осуществлением этой сделки, в России и ей поставщики предъявляют суммы НДС при приобретении расходов, то такие суммы НДС к вычету не принимаются, а, согласно ст.

170 НК РФ, увеличивают стоимость расходов, признаваемых в уменьшение налогооблагаемой базы по прибыли.

В бухгалтерском учете такая операция реализации товаров должна отражаться транзитом.

Желательно такое принятие к учету товаров оформить распорядительным документом по организации, в котором определить перечень товаров, учитываемых транзитом (п. 51 Методических указаний по бухгалтерскому учету материально-производственных запасов).

Можно в учетной политике указать, что товары, приобретаемые за границей и реализуемые без ввоза на территорию России, отражаются по счету 41 «Товары», субсчету «товары за границей» транзитом на основании документов, подтверждающих приобретение товаров.

Такими документами могут быть документы на оплату иностранной организации — поставщику, инвойсы, перевозочные документы и др.

В бухгалтерском и налоговом учете их стоимость в валюте и в рублях отражается согласно учетной политике по дате признания расхода на приобретение товара. Например, в учетной политике установили дату признания расхода на приобретение товара, как дату перехода права собственности на товар.

Если в контракте с иностранным поставщиком иное не оговорено, то по общему правилу право собственности переходит в момент передачи товара первому транспортировщику. Дата на перевозочном документе, переданном поставщиком в организацию, покажет дату пересчета в рубли.

Курс ЦБ РФ на эту дату определит рублевый эквивалент стоимости товаров.

Выручка от реализации такой поставки будет определена на дату реализации, т.е. переход права собственности на товар к покупателю согласно п.3 ст. 271 НК РФ, на эту же дату необходимо произвести пересчет выручки в рубли, согласно п. 8 ст. 271 НК РФ.

Если товар в момент отгрузки покупателю находился на территории России, то выручка от реализации товара облагается НДС. Отсюда вывод: экспорт товаров облагается НДС, но согласно ст. 164 НК РФ по нулевой ставке, следовательно, НДС, предъявленный поставщиками товаров, принимается к вычету. Порядок применения вычета НДС по экспортным товарам устанавливается нормами статей 165 и 167 НК РФ.

Экспорт и НДС

Условиями контракта может предусматриваться авансирование экспортной поставки покупателем.

Получение аванса на транзитный валютный счет требует от организации представить в уполномоченный банк, в котором открыт валютный счет:

- справку о валютных операциях;

- документы, связанные с проведением валютных операций, указанных в справке о валютных операциях.

Обратите внимание: справка и документы должны быть представлены не позднее 15 рабочих дней после даты зачисления аванса, указанной в уведомлении уполномоченного банка о ее зачислении на транзитный валютный счет;

- если сумма обязательств по контракту превышает в эквиваленте 50 тыс. долларов США, то организация обязана, кроме справки, оформить паспорт сделки.

Обратите внимание: организация может в договоре с уполномоченным банком предусмотреть условие, что банк самостоятельно оформляет справку о валютных операциях и паспорт сделки на основании документов, представленных организацией по соответствующей валютной операции.

Полученный аванс не включается в налоговую базу по НДС согласно п.1 ст. 154 НК РФ и не учитывается для целей налогообложения прибыли, но для целей бухгалтерского и налогового учета на дату получения аванса в валюте производится пересчет в рубли.

В дальнейшем выручка от реализации товаров будет признаваться в бухгалтерском учете на основании п. 9 ПБУ 3/2006 в рублях по курсу, действовавшему на дату пересчета в рубли полученного аванса. В налоговом учете в налоговую базу по прибыли выручка на основании п.

8 ст. 271 НК РФ будет признаваться в этой же сумме. Но в налоговую базу по НДС выручка должна пересчитываться на дату отгрузки согласно п.3 ст. 153 НК РФ, т.е. сумма выручки будет признаваться в разных размерах для целей бухгалтерского и налогового учета и для НДС.

Выручка от реализации товаров, вывезенных с территории России без обязательства обратного ввоза, облагается по нулевой ставке.

Обратите внимание: подтвердить нулевую ставку необходимо документами, перечисленными в статье 165 НК РФ. Перечень подтверждающих документов зависит от вида реализованных товаров, от договорных отношений, т.е. реализация напрямую или через посредника.

Перечень документов, подтверждающих применение ставки 0%, является исчерпывающим.

Поэтому требования налоговиков о представлении иных документов, не указанных в Налоговом кодексе РФ, являются неправомерными, а решение об отказе в возмещении НДС — незаконным.

При рассмотрении таких споров арбитражные суды, как правило, встают на сторону налогоплательщика (Постановления ФАС Московского округа от 03.08.2009 N КА-А40/7259-09, ФАС Поволжского округа от 26.06.2009 N А12-3559/2008).

На сбор документов компании отводится 180 дней:

- Если компания успела собрать документы в срок, то НДС по ставке 0% начисляется последним днем квартала, в котором был собран полный пакет документов (п.9 ст.167 НК РФ).

- Если собрать в срок 180 дней полный пакет подтверждающих документов компании не удалось, то начисляется НДС по ставкам 10% или 18% (на соответствующие товары) на дату отгрузки товаров иностранной организации. Если впоследствии организация соберет полный комплект документов, то она имеет право на возмещение уплаченного НДС после проведения камеральной проверки.

Продолжение статьи

Источник: https://school.kontur.ru/publications/104

Подтверждение нулевой ставки при экспорте товаров

15.04.15

Нередко компания оказывает посреднические услуги в отношении экспортного товара на этапе, когда груз только доставляется до границы, но еще не покинул территорию РФ. Налоговики в таких случаях зачастую отказывают в вычете НДС, поскольку пункты погрузки и разгрузки находятся на одной территории, а значит, экспорт фактически не был осуществлен.

Сложности возникают и при налоговом учете операций, связанных с подготовкой груза для прохождения таможенных процедур непосредственно перед вывозом, особенно когда отдельные мероприятия осуществляет не таможенный брокер, а привлеченная им сторонняя организация. Кроме того, налогоплательщику часто приходится доказывать, что выполненные работы являлись необходимым условием для выпуска товара за рубеж либо были каким-либо иным образом связаны с реализацией груза на экспорт.

Как правило, компаниям удается в суде доказать правомерность применения нулевой ставки или право на вычет НДС, поскольку налоговики не принимают во внимание общее предназначение спорного груза и учитывают только промежуточные операции (например, при следовании груза транзитом или в случае поставки поэтапно разными видами транспорта). Но иногда суды приходят к выводу, что налоговый вычет заявила компания, которая не имеет непосредственного отношения к экспортной отгрузке либо у которой выполненные работы не связаны с внешнеторговой деятельностью.

Отказ в вычете из-за неверно оформленных документов

В первую очередь при проверке правомерности применения ставки НДС 0% инспекторы исследуют документы, которые компания представляет вместе с декларацией (см. врезку «Кстати»).

В соответствии с пунктом 9 статьи 165 НК РФ такие документы необходимо представить не позднее 180 календарных дней, считая с даты помещения товаров под таможенный режим экспорта. Тот же срок установлен для стран — участниц Таможенного союза (п. 3 ст. 1 Протокола от 11.12.

09 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе»).

Кроме того, на основании пункта 3 статьи 172 НК РФ вычеты сумм налога в отношении операций, облагаемых по ставке 0%, производятся на последнее число квартала, в котором собран полный пакет документов, предусмотренных статьей 165 НК РФ.

Зачастую на практике налоговики формально подходят к проверке такого пакета документов. По мнению инспекторов, документ оформлен неверно, если в нем отсутствуют некоторые реквизиты, печати таможенных органов (номерные печати таможенных инспекторов), штампы «Товар вывезен полностью» и пр.

Нередко это связано с тем, что статья 165 НК РФ позволяет представить копии соответствующих документов.

На практике при копировании образец может не полностью поместиться в область сканирования аппарата, в результате чего получается копия только части документа либо смазанное изображение.

Также плохое качество копии можно объяснить неудовлетворительным состоянием картриджа копировального аппарата.

Кроме того, часто организация из-за невнимательности копирует только лицевую сторону двухстороннего документа (например, отсутствует оборотная сторона основного листа грузовой таможенной декларации, содержащей необходимые штампы или оттиски). Некоторые суды соглашаются, что подобные упущения компании лишают ее права на применение нулевой ставки налога на добавленную стоимость.

Источник: http://vch.ru/event/view.html?alias=podtverghdenie_nulevoi_stavki_pri_eksporte_tovarov

Документальное подтверждение экспортного НДС

13.01.2004 Возможность применения налоговой ставки 0 % по НДС сопряжена с необходимостью соблюдения налогоплательщиком ряда условий, предусмотренных Налоговым кодексом.

Основным из них является представление пакета документов, подтверждающих фактический вывоз товаров (работ, услуг) за пределы Российской Федерации и их оплату покупателем. Подробнее об этом рассказывает Т. О.

Евмененко, эксперт по финансово-экономическим вопросам ООО «Центр финансовых экспертиз Северо-Запад».

Содержание<\p>

Условия, необходимые для применения нулевой ставки

Реализовать свое право на применение налоговой ставки 0 процентов налогоплательщик может только при условии фактического вывоза за пределы таможенной территории Российской Федерации товаров и представления в налоговые органы документов, предусмотренных статьей 165 НК РФ, а также при выполнении работ (оказании услуг), непосредственно связанных с производством и реализацией указанных товаров, и работ (услуг) по сопровождению, транспортировке, погрузке и перегрузке товаров, экспортируемых за пределы территории РФ.

Согласно вышеуказанной норме налогового законодательства для подтверждения права на применение ставки 0 % налогоплательщиком должны быть представлены:

- контракт на поставку товаров (выполнение работ, оказание услуг);

- выписка банка, подтверждающая фактическое поступление выручки от покупателя товаров (работ, услуг);

- грузовая таможенная декларация с отметками российского таможенного органа, осуществившего выпуск товара в режиме экспорта, и пограничного таможенного органа, через который товар был вывезен за пределы территории Российской Федерации;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товара за пределы территории РФ.

При этом экспортер может представить любой из перечисленных документов с учетом следующих особенностей: при вывозе товаров в таможенном режиме экспорта судами через морские порты для подтверждения вывоза товаров за пределы территории РФ в налоговые органы представляются копия поручения на отгрузку и копия коносамента на перевозку экспортируемого товара, в котором в графе «Порт разгрузки» указано место, находящееся за пределами таможенной территории РФ.

Заявление о подтверждении фактического вывоза

Для получения подтверждения о фактическом вывозе товаров согласно Инструкции о подтверждении таможенными органами фактического вывоза (ввоза) товаров с таможенной территории Российской Федерации (на таможенную территорию Российской Федерации) (утверждена приказом ГТК России от 21.07.2003 № 806) (далее — Инструкция) налогоплательщик должен направить заявление в таможню, в регионе деятельности которой расположен пункт пропуска через государственную границу РФ, через который осуществлялся вывоз товаров.

Такое заявление может быть подано непосредственно заявителем (его уполномоченным представителем) либо направлено по почте или посредством курьерской службы доставки.

К заявлению должны быть приложены:

- экземпляр таможенной декларации или ее копия, заверенная в установленном порядке;

- экземпляр транспортного, товаросопроводительного и (или) иного документа или его копии, заверенной в установленном порядке, на основании которого товар перемещался через таможенную границу РФ (по выбору заявителя);

- почтовый конверт с государственными знаками оплаты услуг почтовой связи и надписанным адресом заявителя (если в заявлении заявитель просит направить документы почтой);

- почтовый конверт с государственными знаками оплаты услуг почтовой связи и надписанным адресом налогового органа, в который заявитель просит направить информацию о подтверждении фактического вывоза товаров (если заявитель просит направить информацию в налоговый орган).

В соответствии с пунктом 34 Инструкции в том случае, если налогоплательщик лишен возможности предъявить документы, он может обратиться с мотивированной просьбой о выдаче ему копий.

После проверки факта вывоза товаров уполномоченное должностное лицо таможенного органа делает отметку «Товар вывезен» (штамп либо запись) с обязательным указанием даты фактического вывоза товаров и заверяет ее личной номерной печатью.

Если товар вывезен не полностью, то уполномоченное должностное лицо таможенного органа указывает фактическое количество вывезенного товара.

Отметки, свидетельствующие о подтверждении фактического вывоза товаров, проставляются:

а) в случае представления таможенной декларации (копии) — на оборотной стороне основного листа таможенной декларации (копии); б) если представлен экземпляр транспортного, товаросопроводительного и (или) иного документа или его копия — на оборотной стороне первого листа данного документа;

в) в случае вывоза припасов — на оборотной стороне заявки на погрузку припасов (составленной в произвольной форме), являющейся таможенной декларацией на припасы в соответствии с нормативными правовыми актами ГТК России.

Вышеуказанные документы с отметками таможенного органа либо мотивированный отказ подтвердить факт вывоза товаров за пределы таможенной территории РФ должны быть направлены заявителю таможней в течение 20 дней после поступления запроса. В случае изготовления копий документов по просьбе налогоплательщика срок может быть увеличен до 45 дней.

Что делать при отсутствии таможенной декларации?

Перечень документов, указанный в статье 165 НК РФ, является исчерпывающим и обязательным.

Необходимость представления ГТД, в которой указывается стоимость перевозимых через таможенную границу РФ товаров, для целей налогообложения обусловливается вытекающей из статьи 57 Конституции РФ и закрепленной в пункте 1 статьи 32 НК РФ обязанностью налоговых органов осуществлять контроль за соблюдением законодательства о налогах и сборах, включая контроль за полнотой исчисления налогов путем проверки правильности применения цен при совершении внешнеторговых сделок (п. 2 ст. 40 НК РФ).

Достаточно часто у организаций, оказывающих услуги по транспортировке экспортируемых товаров, отсутствуют таможенные декларации (их копии). Такая ситуация приводит к возникновению споров между налоговым органом и налогоплательщиком в связи с необходимостью подтверждения последним права на получение возмещения суммы НДС с применением налоговой ставки 0 процентов.

|

Арбитражный суд, если он признает обоснованными доводы перевозчика о невозможности получения копии декларации, в порядке статьи 135 АПК РФ может запросить такие документы у таможни.

Подтверждение вывоза при экспорте судами через морские порты

В соответствии с подпунктом 4 пункта 1 статьи 165 НК РФ для подтверждения вывоза товаров в таможенном режиме экспорта судами через морские порты налогоплательщиком в налоговые органы представляются следующие документы:

- копия поручения на отгрузку экспортируемых грузов с указанием порта разгрузки с отметкой «Погрузка разрешена» пограничной таможни РФ;

- копия коносамента на перевозку экспортируемого товара, в котором в графе «Порт разгрузки» указано место, находящееся за пределами таможенной территории РФ.

В соответствии со статьей 143 Кодекса торгового мореплавания Российской Федерации отправитель вправе потребовать от перевозчика выдачи вместо коносамента морской накладной или иного документа, подтверждающего прием груза для перевозки.

Таможенный кодекс РФ, вступающий в силу с 1 января 2004 года, понимает под транспортными (перевозочными) документами как коносамент, накладную, так и иные документы, подтверждающие наличие и содержание договора перевозки товаров и сопровождающие товары и транспортные средства при международных перевозках.

Поскольку общая норма абзаца первого подпункта 4 пункта 1 статьи 165 НК РФ исходит из необходимости подтверждения вывоза товаров за пределы таможенной территории РФ копиями именно товаросопроводительных документов, исключение из их числа таких товаросопроводительных документов, как морские накладные, погрузочные билеты не позволяет налогоплательщикам, которые представляют налоговым органам эти документы (в отличие от налогоплательщиков, представляющих коносаменты), реализовать предоставленное им налоговым законодательством право на применение ставки 0% по НДС. Фактически нарушается принцип всеобщности и равенства налогообложения.

Погрузочный билет, применяемый в практике паромных перевозок в качестве документа, подтверждающего прием груза, как содержащий ту же информацию, что и коносамент, и допускаемый в качестве доказательства при рассмотрении гражданско-правовых споров, связанных с договорами перевозки грузов, обладает доказательственным значением и в сфере налоговых отношений.

Исходя из вышеуказанных норм права КС РФ в пункте 2 резолютивной части постановления № 12-П указал, что положения абзаца четвертого подпункта 4 пункта 1 статьи 165 НК РФ не исключают возможность подтверждения вывоза за пределы территории Российской Федерации судами через морские порты товаров в таможенном режиме экспорта путем представления в налоговые органы налогоплательщиком наряду с другими обязательными документами вместо коносамента иных транспортных, товаросопроводительных документов, содержащих такую же информацию.

Товары с длительным циклом изготовления

Источник: https://buh.ru/articles/documents/13476/