Лицевой счет налогоплательщика в заявлении на возврат ндфл что это — Aiki-group.ru

У каждого совершеннолетнего гражданина есть так называемый лицевой счет налогоплательщика. Что собой представляет данный объект? Для чего он нужен? Как получается? Все эти вопросы интересуют граждан. Ведь все это тесно связано с налогами.

А значит, крайне важно и для населения, и для государства. Налоговые обязательства в обязательном порядке исполняются всем совершеннолетним населением. Так что важно в полной мере понимать, о чем идет речь.

На самом деле все не так трудно, как кажется на первый взгляд.

Определение

Лицевой счет налогоплательщика — что это такое? Понять данный термин не так уж и трудно, если вы уже имели дело с налоговыми расчетами. Ни для кого не секрет, что все платежи граждан необходимо как-то учитывать. Для этого были придуманы специальные счета. Они называются лицевыми. В них отражаются все ваши операции с теми или иными клиентами. Речь идет о финансово-кредитных расчетах.

Лицевой счет налогоплательщика — что это? Из вышесказанного можно сделать только один вывод — это всем известный ИНН. Он присваивается каждому гражданину и налогоплательщику РФ, не меняется за всю жизнь ни разу. Не так все трудно, как кажется. Вы легко и просто можете получить данный документ. Причем не важно, о физическом или юридическом лице идет речь!

Куда обращаться

Вам потребовалось узнать лицевой счет налогоплательщика? Где узнать данную информацию? На данный момент существует несколько вариантов решения проблемы. И каждый гражданин вправе самостоятельно выбирать путь решения задачи.

Первый и самый простой — это обратиться с паспортом в налоговые органы вашего района. Там вам сообщат ИНН. И при необходимости все данные, связанные с вашим счетом налогоплательщика. Обратите внимание — ИНН является только идентификатором. По нему происходит поиск счета. Можно сказать, что это его номер или «имя».

Также лицевой счет налогоплательщика можно узнать через интернет. Обычно помогают или разнообразные специализированные сервисы, или официальный сайт Налоговой службы РФ.

Это более популярный и распространенный нынче метод. Вы в любое время и в любом месте способны узнать ИНН без особых проблем.

Кстати, на сайте Налоговой РФ вы сможете дополнительно получить все сведения, которые таит в себе лицевой счет. Ничего трудного в этом нет.

Узнаем номер

А теперь немного подробнее о том, как узнать лицевой счет налогоплательщика. Куда обратиться, мы уже разобрались, — или в интернет заглянуть, или в налоговую службу. Только по принципу работы данные пункты отличаются друг от друга.

Например, для получения лицевого счета и сведений о нем посредством Налоговых органов РФ потребуется только паспорт. Далее лично заявитесь в районное отделение «налоговой» и сообщите о своем решении сотруднику.

Не забудьте предъявить удостоверение личности. Вам сообщат номер счета, а также всю интересующую информацию. Легко все и просто. Только вы сможете «рассекретить» лишь собственный лицевой счет налогоплательщика.

На чужой не рассчитывайте.

А вот если решили через интернет осуществить задумку, достаточно будет просто обратиться к порталу «Госуслуги». Для регистрации на нем нужен ИНН. Лицевой счет при этом нигде не отображается. Его можно узнать вместе со всей информацией при помощи раздела «Услуги».

Там найдите «Выписка из лицевого счета», нажмите на «Получить» и подождите некоторое время. Вам должен будет прийти соответствующий документ в формате .pdf (или по почте, если вы отметили это ранее).

В нем отобразится информация об операциях со счетом, а также его номер.

Получение ИНН

Итак, теперь понятно, что такое лицевой счет налогоплательщика. Где взять соответствующий идентификатор, по которому можно будет получать информацию о налоговых расчетах? Речь идет об ИНН. Данный номер имеется у всех граждан РФ. Только необходимо узнать его. И, соответственно, получить документ с данным номером. Это не так уж и трудно.

Действовать можно несколькими методами: личным обращением или виртуальным запросом. В первом случае придется отправиться в налоговую службу вашего района. Но только с определенным перечнем документов. Каким именно?

Ничего особенного от вас не потребуется. Для получения ИНН вы должны взять удостоверение личности, а также написать заявление установленного образца.

Дополнительно, но в обязательном порядке, приложите к заявке любые документы, подтверждающие наличие у вас регистрации — постоянной или временной. Если действуете по доверенности, соответствующую «бумагу» тоже придется предъявить.

С этими документами отправляйтесь в налоговую службу и сообщите, что хотели бы получить ИНН. Ваш запрос будет рассмотрен в течение 7-10 дней. После с паспортом возвращайтесь в налоговую, куда подавали заявление. Там вам выдадут свидетельство ИНН.

При помощи него можно будет в подробностях разузнать все тайны, которые таит в себе лицевой счет налогоплательщика. Для этого потребуется выписка. Как именно она получается? Об этом говорилось ранее.

Фнс в помощь

Иногда личное обращение не слишком подходит гражданам. В таком случае можно ИНН заказать непосредственно через интернет. Для этого придется обратиться к сайту ФНС. Там вы можете и узнать лицевой счет налогоплательщика, и получить выписку из него, и заказать ИНН.

Зайдите на сайт nalog.ru и посмотрите возможные услуги. Отыщите там «Узнай ИНН». Кликните на данную строку, затем заполните обязательные поля. Далее следует щелкнуть по «Отправить запрос». На экране появится ваш ИНН. Но это только если у вас есть соответствующее свидетельство.

Когда ИНН только нужно получить, в «Услугах» отыскать придется «Получить ИНН». Действуйте аналогичным образом — просто заполните все необходимые поля, затем выберите тип получения соответствующего свидетельства. Доступны варианты:

- в электронном формате;

- по почте;

- лично в налоговой службе.

- работодателем, переплатившим НДФЛ с зарплаты сотрудника;

- индивидуальным предпринимателем, применяющим ОСН и переплатившим (либо ошибочно уплатившим) НДФЛ;

- физлицом — резидентом РФ, имеющим право на налоговый вычет.

- далее напишите сумму излишне уплаченного Вами НДФЛ в налоговом периоде цифрами и прописью;

- укажите вид счета в банке, на который Вам будут перечислены денежные средства от налоговой инспекции. Обычно счет бывает лицевым, однако возможны и другие варианты. За уточнениями рекомендуем обратиться в обслуживающий Вас банк;

- напишите полное юридическое наименование банковской организации, в котором был открыт Ваш счет. Уточнить можно на сайте банка, который Вас обслуживает;

- следующие графы – это корреспондентский счет, банковский идентификационный код и ИНН организации.

- за оплату медицинских услуг на себя и родных – 15 600 руб.

- за перечисление взносов на пенсионные выплаты – 15 600 руб.

- за перечисление взносов на накопление пенсионной выплаты – 15 600 руб.

- при приобретении нового жилья — 260 000 руб.

- при строительстве своего дома — 260 000 руб.

- если есть % по ипотеке — 390 000 руб.

- Сведения об адресате. Первым делом потребуется обозначить, для кого предназначается заявление.

Если это работодатель, то нужно написать его должность, затем название организации, которой он руководит, и после этого его инициалы и фамилию.Если же это налоговая инспекция – то ее номер и адрес;

- декларацию 3-НДФЛ

- заявление на начисление и на возмещение вычета по НДФЛ

- документы, по которым были проведены все расходные операции (платежные документы, квитки)

- документы, подтверждающие право на вычет (Свидетельство на регистрацию права собственности, контракт на обучение, контракт на получение медицинских услуг)

- сначала плательщик удостоверяется в том, что декларация проверена инспектором и одобрена. В этом случае он открывает свой онлайн-кабинет, и выбирает пункт «НДФЛ», «3-НДФЛ». Если декларация имеет зеленый цвет, значит, она одобренаЭлектронная форма

- далее, плательщик нажимает на кнопку создания заявления и проверяет свои данные

- затем, гражданин РФ пишет свои банковские сведения. Причем тут надо указать не карточный номер, а 20-тизначный номер счета. Он начинается на 3 (это банковский счет, с которого идет перечисление денег на счета налогоплательщиков) или на 4 (это счет плательщика)

- потом работник вводит свои сведения во все поля. ОКТМО — это код нанимателя налогоплательщика, который предоставил в ИФНС справку 2-НДФЛ. По этому коду и будет осуществлено возмещение вычета по подоходному налогу.

- полное название ИФНС, куда работник подает пакет документов на возмещение части НДФЛ

- полное ФИО начальника этой налоговой инстанции

- полное свое ФИО

- свой ИНН

- адрес прописки и свои контакты – телефонный номер и адрес e-mail

- прошение о возмещении излишне перечисленного в казну НДФЛ

- срок, за который подавалась декларация

- сумму части НДФЛ к возмещению

- причину, по которой сотрудник хочет возместить часть НДФЛ. В подобной ситуации рабочий указывает в этом поле заявления такую фразу — «в связи с получением вычета по имуществу или социального вычета»

- номер счета, на который рабочий хочет вернуть сумму налога.

- соорудил новое частное домовладение

- приобрел жилье, участок земли или частный дом за свои деньги или в кредит

- отремонтировал свое жилье

- вкладывал свои деньги в разнообразные социальные учреждения и платные центры реабилитации

- учился по контракту и на платной основе сам или платил за обучение своих родственников – детей, подопечных, супруга, сестер, братьев, которые учатся очно

- пользовался по договору платными медицинскими услугами сам, или платил за предоставление этих услуг своим родственникам или иждивенцам, а также жене или мужу

- переводил деньги по договору о накоплении пенсионных выплат на себя, на свою дальнюю родню, а также за родных

- перечислял взносы на накопление пенсионных выплат на себя

- неправильное заполнение налоговой декларации 3-НДФЛ;

- предоставление неполного пакета документов;

- отсутствие документов, подтверждающих расходы налогоплательщика;

- ошибки в представленных документах;

- неправильное составление заявления на налоговый вычет;

- ошибочное указание реквизитов налогоплательщика.

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

- налоговый агент обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

- налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

- возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

- за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата;

- возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

- переведена большая сумма, чем указана в декларации;

- инспекция затребовала большую сумму налогов;

- неверный подход к вычислению облагаемой базы;

- использование неактуальных ставок;

- перечисление авансовых платежей в сумме большей, чем размер налога за соответствующий период;

- внесение изменений в законодательство, вследствие которого уплаченная сумма налога превышает требуемую;

- смена налогового статуса;

- возврат налога при использовании льгот.

- зачет в качестве будущих оплат;

- погашение недоимок по существующим платежам;

- сокращение задолженностей по пеням и штрафам;

- возврат средств.

- приближен по форме к декларации — каждая буква и цифра вносится в отдельную ячейку;

- количество страниц увеличено до 3-х;

- дает возможность внести данные по возмещению пенсионных и медицинских взносов.

- Данные вписываются печатными буквами от руки либо в Word или Excel.

- Заявление распечатывается в 2-х экземплярах.

- Обязательные атрибуты — подпись заявителя и печать при необходимости.

- Пустые клетки можно оставлять незаполненными, либо ставить прочерки.

- В правой верхней части листа, следует указать сведения о заявителе:

- для физлиц или ИП — ФИО, ИНН и адрес прописки;

- для юрлиц — название компании, ИНН, КПП и юридический адрес.

- Номер заявления проставляет налогоплательщик: если бланк на возврат подается впервые, ставится цифра «1» и так далее по возрастающей.

- О коде налоговой службы ИП и организации осведомлены в силу регулярного предоставления отчетности. Физлица могут узнать код на сайте налоговой инспекции.

- Название налогоплательщика: наименование компании либо ФИО для физлиц или ИП.

- № статьи НК — 78.

- Основание для возмещения налога:

- излишне уплаченный;

- излишне взысканный;

- подлежащий к возмещению.

- Сумма переплаты пишется цифрами исходя из расчетов налогоплательщика.

- Налоговый период (вместе с аббревиатурой ставится номер месяца, квартала или полугодия и текущий год):

- ГД — год;

- МС — месяц;

- КВ — квартал;

- ПЛ — полгода.

- Информация о коде по ОКТМО находится на сайте Федеральной налоговой службы.

- Наименование кода КБК желательно уточнить в налоговой.

- Количество страниц — 2 или 3 в зависимости от необходимости заполнения третьего листа.

- Подтверждающие документы — перечислить документы, сопровождающие заявление.

- Достоверность предоставленных сведений может подтвердить:

- руководитель организации;

- ИП;

- физическое лицо;

- представитель по доверенности.

- Если нет необходимости указывать ФИО, следует поставить прочерк либо оставить пустую клетку.

- В реквизитах банка прописью указать наименование счета — текущий, карточный и т.д.

- В качестве получателя указать полное наименование организации или ФИО физлица.

- Подтверждающие документы: как правило, пишется код паспорта — 21.

- Личная подача.

- Заказным письмом с описью по почте. Бланк для заполнения описи находится у сотрудников почтовой службы.

- В электронном виде или через личный кабинет налогоплательщика. В этом случае понадобится наличие заверенной электронной подписи.

- С помощью доверенного лица на основании нотариально заверенного документа с актуальным сроком давности.

- прием налоговиками заявления от налогоплательщика;

- проверка ИФНС предоставленной информации;

- в случае подтверждения факта переплаты — возврат переплаченной суммы.

- С% — процентная сумма, на основании которой начисляется пеня;

- Св — размер налога к возмещению;

- Д — количество дней просрочки;

- СР — установленная ЦБР ставка финансирования;

- Д год — число дней в году.

Соответственно, после получения ИНН выписка из лицевого счета налогоплательщика может быть предоставлена вам за несколько минут. Причем и в электронном, и в бумажном виде.

Смена прописки/фамилии

Некоторые интересуются — надо ли менять ИНН (и лицевой счет), если вы решили сменить фамилию или прописку. Данный вопрос многих заставляет серьезно задуматься.Не волнуйтесь — уже было сказано, что ИНН присваивается раз и навсегда. При смене фамилии или места регистрации достаточно просто позвонить (а лучше лично сходить) в налоговую вашего района и сообщить об изменениях. Не забудьте предъявить доказательства. Новые сведения будут введены в систему, а у вас останется прежний лицевой счет налогоплательщика и «старый» ИНН. То есть карточка лицевого счета налогоплательщика останется без существенных изменений.fb.ru

Наименование счета в заявлении на возврат НДФЛ (нюансы)

Отправить на почту

Наименование счета в заявлении на возврат НДФЛ — важный реквизит, и он должен быть отражен без ошибок. Но как именно его следует указывать?

В каких документах указывается наименование счета в рамках возврата ндфл

Законодательство РФ допускает возникновение самых разных оснований для возврата НДФЛ. К примеру, данная процедура может быть осуществлена:

Во всех случаях, когда каким-либо субъектом осуществляется возврат НДФЛ, должна заполняться форма, утвержденная приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ (приложение 8).Применение этой формы характеризуется некоторыми особенностями. В частности, ряд нюансов имеет заполнение реквизита «Наименование счета». Рассмотрим их ниже.

Реквизит «Наименование счета» при возврате НДФЛ: на что обратить внимание

Банковские счета, используемые в РФ, бывают следующих основных разновидностей:Применяются ИП и юрлицами для осуществления различных хозяйственных операций (расчетов с поставщиками, выплаты зарплаты, уплаты налогов).2. Текущие или личные.Применяются физическими лицами для осуществления нехозяйственных финансовых операций (таких как размещение денежных средств для текущего пользования, оплата ЖКХ, услуг связи и иных сервисов, совершение покупок через интернет или по привязанной к счету пластиковой карте).Применяются юр- и физлицами в рамках осуществления операций по вкладу (пополнение, снятие средств).Указанные типы счетов в реквизите «наименование счета» формы по приложению 8 указываются одним словом: «расчетный», «текущий» («личный») или «депозитный». Фактическое назначение и номер счета должны соответствовать его указанному наименованию. Несоответствие налоговый орган выявит достаточно легко, поскольку все характеристики счета закодированы в его номере.Юридические лица для возврата налога указывают свой расчетный счет. ИП может указать как расчетный, так и текущий счет. Физлицам, в свою очередь, рекомендуется использовать при возврате НДФЛ текущие счета.Обратите внимание, что депозитный счет может указываться для возврата налога, только если в условиях договора по вкладу есть пункт, разрешающий прием денежных средств на счет от третьих лиц.О правилах открытия счета через интернет читайте в материале «Возможно ли открыть счет в банке через интернет?».Денежные средства в виде возвращаемого НДФЛ перечисляются ФНС на счет, указанный в заявлении на возврат налога. Наименование этого счета должно соответствовать его фактическому назначению, а также корреспондировать с юридическим статусом заявителя, который может быть физлицом, ИП или юрлицом.Узнавайте первыми о важных налоговых измененияхnalog-nalog.ru

Лицевой счет налогоплательщика

Актуально на: 19 июня 2017 г.Термин «лицевой счет налогоплательщика» используется в налоговом законодательстве в двух значениях. Во-первых, как счет, открытый в органах Федерального казначейства, а, во-вторых, как форма учета и контроля налогоплательщиков, которая ведется в налоговой инспекции. Подробнее о лицевых счетах расскажем в нашем материале.

Лицевой счет как счет в Федеральном казначействе

В п. 2 ст. 11 НК РФ дается следующее определение лицевых счетов. Это счета, открытые в органах Федерального казначейства (иных органах, осуществляющих открытие и ведение лицевых счетов) в соответствии с бюджетным законодательством РФ. Речь идет о счетах, открываемых в Федеральном казначействе, финансовом органе субъекта РФ (муниципального образования), органе управления государственным внебюджетным фондом РФ. На этих счетах учитываются операции участников бюджетного процесса по исполнению бюджета в рамках их бюджетных полномочий (ст. 220.1 БК РФ). Заметим, что ни организации, ни ИП и простые граждане участниками бюджетного процесса не являются (п. 1 ст. 152 БК РФ).

Лицевой счет как форма учета

Источник: https://aiki-group.ru/licevoj-schet-nalogoplatelshhika-v-zaja/

Название счета на возврат ндфл текущий физлицам в 2018 году

Вам по закону можно вернуть 13% от стоимости квартиры, земли. В самом начале сказано о том, что сумма для расчетов не должна быть более 2 млн. рублей. Итог равен 260 тысячам. Конечно, сумма не взимается сразу. Важно знать, что это скидка или просто возврат денег из налоговой.

Поэтому каждый год вам будет возвращаться именно та сумма, которую отчислял налоговой ваш работодатель. Получается, что возврат суммы в 260 тысяч может длиться несколько лет. А вот с ипотекой все намного приятней. Дело в том, что налог для кредитных договоров возвращается одной суммой.

С начала 2014 года налоговый вычет ограничен для ипотечных процентов до 3 млн. рублей. Проще говоря, максимум — это 390 тысяч рублей. Естественно, что ограничения распространяются на любой вид недвижимости, а также на её стоимость.

Примеры расчета вычетов по имущественному налогу: Пример 1.

Наименование счета в заявлении на возврат ндфл (нюансы)

ВажноИнтересно, что в этом случае также нужно выждать год после того, как был подписан акт приема-передачи. Год высчитывается от даты на документе. По истечении этого времени можно рассчитывать на помощь от государства в качестве вычета по имущественному налогу.

Последние нововведения в законах существенно улучшили положение тех, кто приобретает жилье: 1.

Если жилье было куплено после 2014 года, то есть возможность неоднократного получения вычета.2. Ограничение теперь не в количестве раз, а в сумме (о них выше).

Если жилье стоило дешевле 2 млн.

Налог на доходы физических лиц в 2018 году

Также отображается период, за который возвращается налог. Здесь же указывается размер вычета, порядок перечисления, реквизиты банковского счета для перевода. Ни в каком ином документе кроме заявления эти данные отобразить не получится.

Заявление можно подавать после того как в ИФНС подан необходимый пакет документов на вычет и получено подтверждение существующего права. Но с точки зрения логики целесообразнее подать заявление одновременно с прочими документами. Это позволит сократить сроки получения компенсации.

Следует уточнить, что возврат налога возможен двумя способами: По налоговой декларации В этом случае сумма единовременно перечисляется на указанный в заявлении банковский счет По налоговому уведомлению При этом налоги не удерживаются работодателем с будущей зарплаты Бланк заявления на возврат НДФЛ можно скачать здесь.

Для составления заявления можно использовать онлайн сервисы.

Правила возврата ндфл в 2018 году – документы и заявления

В отличие от других налоговых вычетов, этот вычет «привязан» не к налоговому периоду или объекту, а к физическому лицу. Его можно получать по нескольким объектам в течение не одного года, а до полного погашения суммы в 260 000 рублей.

У российских пенсионеров есть небольшая льгота по налоговому вычету при покупке квартиры 2018: они могут вернуть налоги за годы, предшествующие году покупки жилья, но не более чем за 3 года.

Законом также предусмотрен вычет на фактически выплаченные проценты банку по жилищному кредиту (ипотеке).

Сумма вычета — не более 3 миллионов рублей, то есть, вернуть можно до 390 000 рублей уплаченного налога.

Заявление на возврат ндфл в 2018

Источник: https://dolgoteh.ru/nazvanie-scheta-na-vozvrat-ndfl-tekushhij-fizlitsam-v-2018-godu/

Возврат ндфл на зарплатную карту в заявлении

Расшифровывается эта аббревиатура как “Общероссийский классификатор территорий муниципальных образований”. Для Вашего региона его можно также узнать на официальном сайте ФНС в разделе “Узнай ОКТМО”;

По имущественному вычету плательщик НДФЛ может вернуть такую сумму по НДФЛ:

Необходима ли оплата госпошлины? Госпошлина – это плата гражданина РФ за совершение госорганом или налоговиком регистрации юридических операций.

В подобной ситуации регистратор выдает свидетельство на специальном государственном бланке.

Регистрация заявления о возмещении налогового вычета НДФЛ в ИФНС не считается юридически значимым действием, поэтому рабочий в этом случае госпошлину не платит.

Возврат подоходного налога при покупке квартиры

[WARNING]ВНИМАНИЕ! Подавать заявление на возврат НДФЛ разрешается далеко не в любую налоговую службу, а только в ту, которая расположена по адресу регистрации физического лица, претендующего на скидку.

[/WARNING]

Наименование счета в заявлении на возврат ндфл (нюансы)

В подобной ситуации он готовит документы: Обращение в налоговую

Чтобы правильно внести все сведения в декларацию, сотрудник должен получить у нанимателя справки 2-НДФЛ за тот период, за который подается декларация. Возмещение вычета происходит 2-мя путями – через нанимателя и через ИФНС. Но, как правило, сотрудники предпочитают прибегать ко второму способу, так как первый считается заведомо сложным и труднодоступным.

Кроме этого, населению удобнее получать единоразовую выплату вычета, нежели ежемесячную.

Как составить заявление на возврат ндфл

Важно

Пример. “Заявление о предоставлении имущественного налогового вычета”. Заполняем основную информацию: Пример.

Я, Петров Петр Петрович, согласно положениям статьи 220 Налогового кодекса Российской Федерации, прошу Вас предоставить мне имущественный налоговый вычет по полученным мною доходам за 2014 г.

Приложение: уведомление от ФНС о возникновении права на получение налогового вычета на 1 (одном) листе.

Пример. Документы на возврат излишне уплаченного налога за 2015 год необходимо подать до начала 2019 года.

Бланк заявления на возврат налогового вычета по ндфл

В этом случае плательщик НДФЛ выполняет такие действия:

Объявление

ИП до сих не может вернуть свои деньги, списанные со счета из-за неразберихи с передачей сальдо по взносам Товарищи, не расслабляйтесь и не мечтайте: замочат еще хлеще ! С чего бы это вдруг о народе задум… Что думают ИП о предстоящем освобождении их от сдачи отчетности странно,банковские реквизиты о которых писали в начале сбербанком вообще никак не проверяються?)с… «Липовые» квитанции об оплате коммунальных услуг Право жаловаться, единственное право рабов РФ. Как с 21 апреля по-новому жаловаться на банк, который не открывает или блокирует счет.

И почему жалоба может навредить Демократы всегда врут. Работа у них такая. ФНС проанализировала сборы НДФЛ и обнаружила рост доходов у населения Я думаю эти за должности придуманы нарочно. Что б в карманы положить налоговые бабки и бюдж…

Образец заявления на возврат ндфл

В заявлении работник указывает такие сведения:

Далее, в основном тексте заявления рабочий указывает такие сведения:

Инструкция по заполнению заявления на возврат ндфл

Внимание

В случае одобрения просьбы, плательщик получает социальный вычет по налогу.

Возмещение налога с имущества Плательщик вправе получить вычет по имуществу, если он в текущем или предыдущем году (не позже 3 лет) выполнял такие сделки с жильем:

Заявление на возмещение налога по 3-НДФЛ Для того чтобы возместить себе часть перечисленного раньше в казну НДФЛ, работник сдает необходимую документацию в ИФНС, включая и заявление на возмещение налога. Образец заявления на возмещение НДФЛ рабочий берет в ИФНС или скачивает с сайта налоговой инспекции по своей области.

Выписка по расчетному счету для рублевых операций”. ”Расчетному” – это и есть наименование счета.

В случае, если в заявлении для возврата НДФЛ были указаны реквизиты, которые отсутствуют в информационной базе налоговой инспекции, перечисление денежных средств будет произведено в полном объеме на указанные банковские реквизиты.

В случае, если в заявлении для возврата налога не были указаны реквизиты для перечисления, налоговый орган обязан осуществить возврат НДФЛ на имеющиеся в ее базе счета.

В случае, если налоговый орган располагает данными о реквизитах налогоплательщика, а в заявлении они не были указаны, отказать в выплате инспекция не вправе. В случае, если в заявлении для возврата налога не были указаны реквизиты для перечисления, и в базе налоговиков они также отсутствуют, Вам будет отказано в осуществлении выплаты на законных основаниях.

НК РФ, а вычета по имуществу – в ст. 220 НК РФ. Социальный вычет Рабочий получает социальный вычет, если он на протяжении налогового периода выполнял такие действия: Вычет на учебу

Подтверждающие документы налогоплательщик отправляет в ИФНС и ждет решения от инспекторов.

Источник: https://kodeks-alania.ru/vozvrat-ndfl-na-zarplatnuyu-kartu-v-zayavlenii/

Подача заявления на вычет через личный кабинет на возврат НДФЛ

Возможно ли подать заявление на налоговый вычет через личный кабинет налогоплательщика онлайн или же обязательно нужно лично отправляться в налоговую инспекцию, чтобы его написать? Ответ на него очень простой: можно сделать и так, и так.

Источник: https://nalog-prosto.ru/zayavlenie-na-nalogovyj-vychet-cherez-lichnyj-kabinet/

Заявление на возврат НДФЛ в 2018 году — бланк при покупке квартиры, образец, заполнения, для физических лиц

Все физлица в России выплачивают обязательные сборы со своих доходов в бюджет. Но государством предусмотрены льготы, позволяющие вернуть часть налогов.

Как в 2018 году оформить заявление на возврат НДФЛ? По российскому законодательству допускается возврат налога.

Основанием может становиться переплата налогового сбора или наличие права на использование налоговой льготы.

Но для гарантированного возмещение необходимо правильно оформить обращение. Как в 2018 году составить заявление на возврат НДФЛ?

Общие моменты

В России аббревиатура НДФЛ известна любому совершеннолетнему человеку, получающему официальный доход.

По Налоговому кодексу большая часть доходов населения облагается ставкой в 13 %. К числу налогооблагаемых доходов относятся:

Льгота в налогообложении выражена тем, что гражданам предоставляется возможность получения налогового вычета при соблюдении определенных условий.

Важно! Существуют иные виды налогов, помимо перечисленных. Некоторые из них облагаются более высокой ставкой. Вычет применим только для сборов со ставкой 13 %.

Существует несколько видов налогового вычета:

В каждом случае предопределены свои условия возврата, порядок и сроки обращения.

Что нужно знать

Прежде всего, необходимо знать, что наличие права на возврат НДФЛ еще не означает его возмещение. Обязанность налоговых органов заключается в сборе налогов.

Возврат налога осуществляется исключительно в заявительном порядке. Означает это, что гражданин имеет право, но не обязан использовать вычет.

Для возврата НДФЛ необходимо подать заявление в налоговую инспекцию. В нем указываются основания для предоставления налоговой льготы и данные для расчета суммы компенсации.

Если заявление составлено правильно и все необходимые подтверждения предоставлены, налоговыми органами принимается решение о возмещении НДФЛ.

В зависимости от выбранного способа заявитель получает всю сумму компенсации единовременно или сумма возвращается постепенно посредством вычета из будущих доходов.

Основные причины задержек при возврате НДФЛ это:

У кого есть право на оформление

Правом на оформление налогового вычета обладают лица, являющиеся налогоплательщиками. Но при этом должны быть соблюдены следующие условия:

| Выплачивается подоходный налог | Причем речь идет не только об удержании НДФЛ с официальной заработной платы. Это может быть уплата налогов от частной деятельности или продажа имущества и т. п. |

| Уплаченный налог тарифицируется по ставке 13 % | Все прочие виды ставок в механизме возврата не участвуют |

| Официальное подтверждение дохода и выплаты налога | Без документального доказательства выплат вернуть налог не получится |

| Выполнены действия или обретен статус | При которых возникает право на вычет |

Правовое регулирование

Источник: https://jurist-protect.ru/zajavlenie-na-vozvrat-ndfl/

Заявление о возврате суммы излишне уплаченного НДФЛ: образец 2018 года

Когда в 2018 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2018 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Что можно сделать с переплатой по НДФЛ

Осуществить в 2018 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников.

Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом.

А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2018 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2018 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

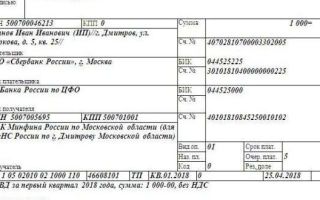

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Срок на возврат НДФЛ

Подать заявление за возврат НДФЛ можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2018 году. В данном примере организация желает вернуть на расчетный счет переплаченный НДФЛ за апрель 2017 года. Приведенный образец вы можете скачать в качестве реального примера в формате Excel.

Скачать образец заявления о возврате излишне уплаченного НДФЛ в 2018 году (пример в Excel).

В 2018 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

Срок возврата налога

Вернуть переплату по НДФЛ налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

Источник: https://buhguru.com/uplata-nalogov/vozvrat-izlishne-uplachennogo-ndfl-2018.html

Образец заявления на возврат налога (НДФЛ) 2016

Форма заявления на возврат налога, в частности, НДФЛ, применяется с 27 сентября 2016 года и была утверждена приказом ФНС России от 03.03.2015 г. № ММВ-7-8/90@.

Скачать читсый бланк заявления

Скачать пример заполнения заявления

Если ранее мы заполняли заявление на возврат подоходного налога (НДФЛ) в свободной форме, то сейчас необходимо заполнять заявление по установленной форме.

Рассмотрим порядок заполнения заявления, чтобы не допустить ошибку и получить свои денежные средства на счет. Обращаем ваше внимание — получить вычет “наличными” нельзя. Налоговый орган возвращает налог только в безналичной форме, на тот счет гражданина, который он открыл в банке.

Вопрос: вправе ли кто-то другой (например, супруг или супруга) получить возврат НДФЛ?

Ответ: нет, получить возврат НДФЛ вправе только тот человек, на имя которого оформлена налоговая декларация 3-НДФЛ.

Заполнять заявление на возврат НДФЛ надо строго с декларации 3-НДФЛ. В “шапке” заявления вы указываете наименование вашей налоговой инспекции (код ИФНС ставить не надо, потому что код налоговой инспекции указан на титульном листе вашей декларации 3-НДФЛ).

Ниже в “шапке” заявления вы пишите ваши ФИО, указываете ваш ИНН и адрес прописки. Именно адрес регистрации как в паспорте вы пишите. Если вы прописаны по одному адресу, а проживаете по другому адресу, то надо ставить обязательно адрес прописки — адрес проживания (который отличается от адреса прописки) в заявлении не указывается.

Посмотрите пример заполнения заявления, в котором красным шрифтом выделены строки для самостоятельного заполнения. Например, вы должны поставить КБК (код бюджетной классификации) и списать его следует с раздела № 1 вашей декларации — строка “020”.

Если у вас несколько разделов № 1 — допустим, у вас было два места работы и ваши работодатели расположены в разных регионах, у них разные коды ОКТМО. В таком случае в декларации 3-НДФЛ будет два раздела № 1, потому что каждый раздел № 1 составляется под один код ОКТМО.

В таком случае у вас будет два заявления на возврат налога: на каждый код ОКТМО и соответствующую сумму налога.

Вы в заявлении ставите код ОКТМО с раздела № 1 со строки “030”. Запомните — сколько в декларации 3-НДФЛ у вас разделов № 1 со статусом “2” (посмотреть статус можно в строке “010”), столько и будет заявлений на возврат налога.

Сумма налога к возврату пишется прописью полностью (рублевое ее значение), а копейки вы указываете цифрами.

Внизу после заполнения вы ставите дату заявления и сдаете его в налоговый орган. Возврат денег осуществляется строго в течение одного месяца, начиная с даты подачи вашего заявления.

Источник: https://taxpravo.ru/ndfl/statya-385883-obrazets_zayavleniya_na_vozvrat_naloga_ndfl_2016

Образец заявления на возврат НДФЛ

Закажите у нас подготовку пакета документов для получения вычета по разумной цене

Перечни документов для получения налоговых вычетов

Письмом ФНС от 22.11.2012 № ЕД-4-3/19630@ утверждены следующие перечни документов, которые вправе требовать налоговые органы для получения налогоплательщиком:

Этим же Письмом ФНС утвержден образец заявления на распределение имущественного налогового вычета между супругами, которое предоставляется в комплекте документов для получения стандартного, социального и (или) имущественного налогового вычета.

Скачать бланк заявления на возврат НДФЛ

(в формате Word 97-2003 ~ 38 Кб)

Образец заполнения заявления:

Форма заявления утверждена

Письмом ФНС от 22.11.2012 № ЕД-4-3/19630@

В инспекцию ФНС России N 11 по г. Москве

от Иванова Ивана Ивановича

ИНН1 770102030405

проживающего(-ей) по адресу2: 127381, г. Москва, ул. Открытая, д. 18, кв. 90

контактный телефон: 8 (916) 102 30 40

ЗАЯВЛЕНИЕ

На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму излишне уплаченного в 20143 году налога на доходы физических лиц в размере4

| 50 000 руб. | (Пятьдесят тысяч руб.) | в связи с предоставлением мне | имущественного/социального |

налогового вычета по налогу на доходы физических лиц.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам5:

Дата ____________ Подпись ________________ /Иванов И.И./

—————————————

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО «Ромашка»

от Иванова Ивана Ивановича

ИНН 770102030405

проживающего(-ей) по адресу1: 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕ

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь — июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам:

Дата ____________ Подпись ________________ /Иванов И.И./

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

Налоговый агент не сможет вернуть НДФЛ, если закончился налоговый период, в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ — осуществить возврат на счет налогоплательщика в банке.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая — обращение в налоговый орган.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Информация размещена 21 февраля 2013 года. Дополнена — 16.10.2014

Полезные ссылки по теме «Образец заявления на возврат НДФЛ«

Источник: https://yuridicheskaya-konsultaciya.ru/nalogi/zayavlenie-o-vozvrate-ndfl.html

Заявление о возврате суммы излишне уплаченного налога

Регулярные перечисления средств в государственную казну сопровождают налогоплательщика все его сознательное существование.

Несмотря на пожизненную налоговую «повинность» в некоторых ситуациях возможно возмещение перечисленных денег. Особенно если они были переведены ошибочно.

В какую инстанцию и с каким бланком следует обращаться — читайте в статье, в которой подробно рассмотрим заявление о возврате суммы излишне уплаченного налога.

Заявление о возврате суммы излишне уплаченного налога

Особенности возмещения ошибочно переведенных средств

Механизм компенсации регулируется 78 статьей налогового кодекса.

Перед тем как нанести визит в компетентную инстанцию с заявлением, желательно ознакомиться с существующей терминологией по данной тематике.

Таблица 1. Определения стандартных терминов

| Зачет | Сумма, изначально уплаченная в счет одного обязательства, засчитывается в счет другого. |

| Возврат | Компенсация ошибочно переведенных средств. |

| Недоимка | Несвоевременно выплаченная задолженность. |

| Излишне уплаченный налог | Общая сумма налогов и сборов, перечисленная в большем размере, чем того требуют отчетные документы. |

Нововведения, касающиеся 78 статьи в 2017 г

В 2017 г. 78 статья обогатилась существенными изменениями, относящимися к правилам работы со страховыми взносами.

Что касается нюансов, связанных с возвратом средств, правила игры несколько изменились.

Таблица 2. Последствия ошибочно перечисленных платежей

| В счет определенного фонда | Подлежит возвращению. |

| По платежам на ОПС | Если ПФ оформит извещение о том, что переплата распределена по лицевым счетам, средства могут не возвращаться. |

| В счет задолженностей по платежам, сформировавшимся в связи с уклонением от уплаты | Не возвращаются, т.к. с законодательной позиции не являются переплатой. |

78 статья может быть применена не только к российским гражданам и компаниям, но и к иностранным юрлицам

Основания для возмещения средств

Правом на возмещение обладают как налогоплательщики, так и налоговые агенты. Компании, физические лица и ИП — ошибочный платеж каждого может быть откорректирован и возвращен. Также возврат распространяется на неверный платеж, связанный с начислением пени или штрафа.

Практика показывает, что чаще всего ошибочный перевод средств происходит в следующих ситуациях:

В случае выявления налогоплательщиком подобных неточностей, необходимо нанести визит в инспекцию по месту регистрации и предоставить соответствующее заявление. При желании можно оформить зачет ошибочно переведенных средств.

Каждый налогоплательщик на законных основаниях имеет право на возмещение

Методы возврата

Выявить ошибку могут и сотрудники ИФНС, и налогоплательщики.

Результаты сверки необходимо вносить в соответствующий акт, закрепленный подписями представителя ИФНС и налогоплательщика

В большинстве случаев право распределения денег остается за налогоплательщиком. Варианты следующие:

Перед тем, как претендовать на возмещение, следует проверить налоговую историю на предмет возможных неоплаченных финансовых обязательств. ИФНС не станет возвращать «ошибочные» суммы до тех пор, пока не будут оплачены все задолженности.

Новый бланк заявления на возмещение

В 2017 г. поменялась форма, на основании которой осуществляется возврат средств. Предыдущий образец был дополнен разделами, необходимыми для обращения за зачетом или возвратом сумм по страховым взносам.

Общие особенности нового бланка:

Последнее нововведение обусловлено тем фактом, что начиная с 2017 г. попечительство о страховых взносах передано в ведение налоговой инспекции.

Новая форма заявления актуальна с 31.03.2017

Правила заполнения заявления

НК РФ не предлагает четкой инструкции по заполнению формы на возмещение. Чтобы сдать заявление с первого раза, предлагаем небольшую шпаргалку.

Прежде всего, следует обратить внимание на общие правила внесения информации:

Последний пункт может вызывать разночтения у сотрудников различных налоговых инспекций, поэтому желательно предварительно уточнить как корректно «обращаться» с незаполненными строками.

Заявление состоит из 3 страниц. Наибольшая смысловая нагрузка приходится на первый лист. Именно он и вызывает максимальное количество вопросов по внесению данных.

Уточнения по заполнению 1-ой страницы:

Заполнение второй страницы:

Лист №3 заполняют физлица, не являющиеся ИП.

Если на первой странице заявитель внес данные по ИНН, он освобождается от заполнения этого листа. В случае актуальности 3 страницы нужно внести паспортные данные и сведения о месте жительства.

Под заявлением ставится дата и подпись. Если оно предоставляется в электронном виде, необходима соответствующая электронная подпись.

В качестве удостоверяющих факт переплаты бумаг может быть прикреплен любой документ, свидетельствующий об ошибочном перечислении средств.

Для придания заявлению на возврат «увесистости», следует приложить подтверждающие документы

Сроки и способ подачи заявления на возврат

Предоставить заявление в налоговую по месту регистрации допускается на протяжении 3 лет с момента переплаты. Осуществить возврат налоговики должны в течение 1 месяца со дня получения заявления.

Существует несколько вариантов передачи документов:

На основании принятого заявления принимается положительное либо отрицательное решение о возмещении средств. Ответ предоставляется на протяжении 10 дней с момента его регистрации.

Механизм возврата

Процедура возмещения излишне уплаченного налога предельно проста. Она проходит в несколько этапов:

В ряде случаев сотрудники налоговой имеют право провести камеральную проверку. В этой ситуации на рассмотрение вопроса отводится до 3 месяцев.

В случае задержки выплаты со стороной налоговой, законодательством предусмотрено начисление пени

Технология начисления процентов за задержку в выплате

Если налоговая не выплатила в течение 1 месяца согласованную сумму возмещения, налогоплательщик наделен правом затребовать применение штрафных санкций в виде пени за каждый день просрочки.

Формула начисления пени выглядит следующим образом:

Формула начисления пени

Где:

С помощью этих данных легко вычислить сумму, которую ИНФС обязана заплатить налогоплательщику за просрочку с выплатой возмещения.

Видео — Как правильно заполнить заявление на возврат налога

Источник: https://nalog-expert.com/obraztsy-dokumentov/zayavlenie-o-vozvrate-summy-izlishne-uplachennogo-naloga.html