Торговый сбор уменьшает налог на прибыль?

Вопрос

Ответ

На сумму торгового сбора можно уменьшить налог на прибыль (авансовый платеж) только в части, зачисляемой в бюджет субъекта РФ, на территории которого уплачивается сбор (п. 10 ст. 286 НК РФ).

В уменьшение принимается сумма сбора, уплаченная с начала года до даты уплаты налога (авансового платежа). Например, сбор за I квартал 2016 г. уплачен 25 апреля. На его сумму можно уменьшить авансовый платеж по налогу на прибыль за I квартал 2016 г.

В декларации по налогу на прибыль торговый сбор отражается нарастающим итогом по строкам 240 и 260 Листа 02. При этом показатели строк 240 и 260 не могут быть больше суммы, отраженной по строке 200 Листа 02 (п. 2 Письма ФНС от 12.08.2015 N ГД-4-3/14174@). Это означает, что сумму сбора можно учесть только в части, не превышающей налог, исчисленный в бюджет субъекта РФ.

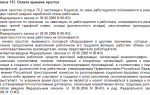

В данном случае необходимо подать уточненную декларацию. Организация обязана подать уточненную декларацию по налогу на прибыль, если она сама обнаружила в ранее представленной декларации ошибку, из-за которой сумма налога к уплате оказалась заниженной (п. 1 ст. 81 НК РФ).

Срок подачи уточненной декларации НК РФ не установлен. Поэтому не может быть и ответственности по ст. 119 НК РФ за непредставление уточненки.

Вместе с тем подать уточненку следует как можно раньше, особенно если ошибка, которую вы собираетесь исправить, привела к занижению суммы налога к уплате, а срок его уплаты уже прошел. Ведь в этом случае организации грозит штраф в размере 20% от суммы недоимки, если до подачи уточненки ИФНС (п. 4 ст. 81, п. 1 ст. 122 НК РФ):

— или сама обнаружит ошибку в первичной декларации;

— или назначит выездную проверку по налогу на прибыль за тот же период, за который представлена ошибочная декларация.

Чтобы избежать этого штрафа, перед тем как подать уточненку, уплатите и недоимку, и пеню (пп. 1 п. 4 ст. 81 НК РФ).

Риски

При смене адреса места установки контрольно-кассовой техники требуется ее перерегистрация (п.

76 Административного регламента предоставления Федеральной налоговой службой государственной услуги по регистрации контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации, утвержденного Приказом Минфина России от 29.06.2012 N 94н).

Если при смене адреса (места нахождения) организация будет использовать контрольно-кассовую технику на новом месте и не перерегистрирует ее, вероятно привлечение организации к ответственности по ч. 4 ст. 14.5 КоАП РФ в виде предупреждения или наложения административного штрафа в размере от 5000 руб. до 10 000 руб., для ее должностных лиц — от 1500 руб. до 3000 руб.

Источник: https://nalog-expert.ru/nalogovyj-uchet/osno/torgovyj-sbor-umenshaet-nalog-na-pribyl/

Торговый сбор уменьшает налог на прибыль: как отразить в учете?

Автор: С. В. Манохова

Журнал «Торговля» №1/2016

На каких счетах бухгалтерского учета отражаются суммы уплачиваемого торгового сбора? Что если по итогам работы за год торговое предприятие получило налоговый убыток?

В данной статье мы рассмотрим алгоритм отражения на счетах учета сумм начисленного и уплаченного торгового сбора. Поскольку в 2015 году сбор обязаны были уплачивать только москвичи[1] (предполагаем, что и в 2016 году ситуация не изменится), эта статья преимущественно для них.

ВМЕСТО ПРЕДИСЛОВИЯ

Каждый бухгалтер, чье предприятие с 2015 года обязано уплачивать торговый сбор, столкнулся с вопросом о порядке учета операций по начислению и уплате такого сбора на счетах учета.

Поскольку российские ПБУ не содержат положений, раскрывающих порядок учета налогов, за исключением правил формирования в бухгалтерском учете информации о расчетах по налогу на прибыль (ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»[2]), на бухгалтерских форумах развернулось широкое обсуждение данного вопроса. В информационно-правовых системах появилось несколько вариантов учета. Не оставили без внимания этот вопрос и методисты с БМЦ (бухгалтерского методологического центра) (см. на сайте www.bmcenter.ru Рекомендации Р-66/2015-КпР «Учет торгового сбора и других вычитаемых из налога на прибыль сборов»). Версия, озвученная в данной статье, основана главным образом на их выводах, но с некоторыми дополнениями.

ЧИТАЕМ НАЛОГОВЫЙ КОДЕКС

Ежеквартально (не позднее 25-го числа месяца, следующего за истекшим кварталом) плательщики торгового сбора должны уплатить его в бюджет.

При этом его сумма определяется плательщиками самостоятельно для каждого объекта торговли начиная с периода обложения, в котором объект обложения сбором возник (с даты начала использования объекта торговли, в отношении которого должен быть уплачен торговый сбор) (ст. 412, 414, 417 НК РФ).

В соответствии с п. 10 ст.

286 НК РФ в случае осуществления организацией вида предпринимательской деятельности, в отношении которого установлен торговый сбор, она вправе уменьшить сумму налога на прибыль (авансового платежа), исчисленного по итогам налогового (отчетного) периода, зачисляемую в консолидированный бюджет субъекта РФ, в состав которого входит муниципальное образование (в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя), в котором предусмотрен указанный сбор, на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога (авансового платежа).

Обратите внимание

Согласно п. 1 ст. 284 НК РФ налоговая ставка по налогу на прибыль устанавливается в размере 20%.

При этом сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в федеральный бюджет, а сумма налога, исчисленная по налоговой ставке в размере 18%, зачисляется в бюджеты субъектов РФ.

Сумма учитываемого за счет налога на прибыль торгового сбора не может превышать сумму налога (авансового платежа), исчисленного для уплаты в бюджет субъекта РФ (то есть в бюджет г. Москвы).

Таким образом, возможность уменьшить сумму налога на прибыль на величину уплаченного торгового сбора практически нейтрализует отрицательный эффект от введения названного сбора (в случае если торговая организация получает налоговую прибыль). Если по результатам отчетного (налогового) периода в учете организации – убыток, налог на прибыль платить не надо, а вот сбор все равно уплатить придется.

ПЕРЕНОСИМ ПОЛОЖЕНИЯ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА НА СЧЕТА БУХГАЛТЕРСКОГО УЧЕТА

Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, предназначен счет 68. Для каждого вида налогов (сборов) в учете организации вводится отдельный субсчет (например, субсчета 68-НДС, 68 – налог на прибыль, 68 – налог на имущество).

Соответственно, торговые организации – плательщики торгового сбора должны ввести новый субсчет 68 – торговый сбор. Уплата налога (сбора) показывается в учете по дебету счета 68 и кредиту счета 51 «Расчетные счета». А вот начисление налога в зависимости от его вида может быть различным.

Как правило, расходы организации на уплату налогов представляют собой расходы по обычным видам деятельности (в учете торговой организации для этого предусмотрен счет 44 «Расходы на продажу»). Косвенные налоги (в частности, НДС) относятся на расчеты с контрагентами.

Налог на прибыль имеет самую сложную схему.

| Дебет 44 Кредит 68 – транспортный налог | Начислен платеж по транспортному налогу |

| Дебет 44 Кредит 68 – налог на имущество | Начислен платеж по налогу на имущество |

| Дебет 90-3 Кредит 68-НДС | Начислен НДС со стоимости реализованных товаров |

| Дебет 19 Кредит 60 | Отражена сумма НДС, предъявленная поставщиком |

| Дебет 68-НДС Кредит 19 | Принят к вычету НДС, предъявленный поставщиком |

| Дебет 99 Кредит 68-прибыль | Начислен условный расход по налогу на прибыль |

| Дебет 09 Кредит 68-прибыль | Отражен отложенный налоговый актив (ОНА) |

| Дебет 68-прибыль Кредит 09 | Погашен ОНА |

| Дебет 68-прибыль Кредит 77 | Отражено отложенное налоговое обязательство (ОНО) |

| Дебет 77 Кредит 68-прибыль | Погашено ОНО |

А каков порядок отражения в учете торгового сбора? Давайте рассуждать.

В бухгалтерском учете расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящих к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (п. 2 ПБУ 10/99 «Расходы организации»[3]).

Поскольку торговый сбор уменьшает налог на прибыль (соответственно, экономические выгоды предприятия не уменьшаются), он не признается расходом. Поэтому начисление торгового сбора в бухгалтерском учете должно отражаться в корреспонденции со счетом 68-прибыль.

| Дебет 68-прибыль Кредит 68 – торговый сбор | Начислен торговый сбор, вычитаемый из налога на прибыль в текущем периоде |

Существует одно но! Сделать указанную проводку можно не ранее чем:

1) торговый сбор будет уплачен;

2) организация убедится, что она получает налоговую прибыль за отчетный (налоговый) период.

Таким образом, на последнее число квартала (напомним, что периодом обложения торговым сбором признается квартал) некоторые эксперты рекомендуют воспользоваться дополнительными счетами.

Например:

| Дебет 76 – торговый сбор Кредит 68 – торговый сбор | Начислен торговый сбор за прошедший квартал |

А позже составить следующие проводки:

| Дебет 68 – торговый сбор Кредит 51 | Уплачен торговый сбор |

| Дебет 68-прибыль Кредит 76 – торговый сбор | Отражено уменьшение налога на прибыль на сумму уплаченного торгового сбора |

А как поступить, если сумма торгового сбора превышает сумму исчисленного по итогам соответствующего отчетного периода авансового платежа по налогу на прибыль? В Письме от 28.09.

2015 № ГД-4-3/16910@ налоговики рассмотрели подобную ситуацию (справедливости ради отметим, что бухгалтерский учет их не интересовал, разъяснения касаются порядка заполнения налоговой декларации по налогу на прибыль, тем не менее их позиция помогла нам разобраться с алгоритмом учета).

…если за 9 месяцев 2015 года авансовый платеж налога на прибыль для уплаты в бюджет города Москвы исчислен в сумме 1 800 руб., а торговый сбор за III квартал 2015 года уплачен в сумме 2 000 руб., то в налоговой декларации торговый сбор может быть учтен в уменьшение авансового платежа только в размере 1 800 руб.

Если сумма исчисленного налога на прибыль для уплаты в бюджет города Москвы по итогам 2015 года превысит сумму уплаченного торгового сбора за III квартал (2 000 руб.) и за IV квартал (2 000 руб.) 2015 года, то в налоговой декларации за календарный год торговый сбор может быть учтен в уменьшение налога в общей сумме (4 000 руб.).

По нашему мнению, сумма торгового сбора, которая не может быть учтена за счет налога на прибыль в текущем отчетном периоде (если взять цифры из комментируемого письма – за III квартал 2015 года – 200 руб.

(2 000 — 1 800)), но может быть учтена позднее (например, по итогам налогового периода – 2015 года), в бухгалтерском учете она должна отражаться в качестве отложенного налогового актива аналогично тому, как в учете отражается ОНА по налогу на прибыль.

Напомним, что под отложенным налоговым активом (ОНА) понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы, при условии существования вероятности того, что она получит налогооблагаемую прибыль в последующих отчетных периодах (п. 14 ПБУ 18/02).

Отражается ОНА по дебету счета 09 и кредиту счета 68 (в данном случае субсчет 68 – торговый сбор).

Соответственно, если по итогам работы за год сумма исчисленного налога на прибыль позволит учесть торговый сбор в полном объеме, в учете будет отражено погашение отложенного налогового актива.

Пример 1

По итогам за девять месяцев 2015 года авансовый платеж по налогу на прибыль для уплаты в бюджет г. Москвы исчислен в сумме 1 800 руб., а торговый сбор за III квартал 2015 года уплачен в сумме 2 000 руб. По итогам 2015 года налог на прибыль, зачисляемый в бюджет г. Москвы, – 8 000 руб., сумма уплаченного торгового сбора – 2 000 руб.

В учете открыты следующие субсчета:

а) к счету 68:68-П – расчеты по налогу на прибыль;

68-Т – расчеты по торговому сбору;

б) к счету 76:

76-Т – расчеты по торговому сбору.

В бухгалтерском учете торговой организации будут составлены следующие проводки.

| Начислен торговый сбор за III квартал | 76-Т | 68-Т | 2 000 |

| Уплачена сумма торгового сбора в бюджет | 68-Т | 51 | 2 000 |

| Отражена сумма торгового сбора в пределах начисленного в бюджет субъекта РФ авансового платежа по налогу на прибыль | 68-П | 76-Т | 1 800 |

| Отражен ОНА по торговому сбору | 09 | 76-Т | 200 |

| Начислен торговый сбор за IV квартал | 76-Т | 68-Т | 2 000 |

| Уплачена сумма торгового сбора в бюджет | 68-Т | 51 | 2 000 |

| Отражена сумма торгового сбора, уплаченная по итогам IV квартала в пределах начисленного в бюджет субъекта РФ налога на прибыль | 68-П | 76-Т | 2 000 |

| Погашен ОНА по торговому сбору | 76-Т | 09 | 200 |

| Отражена сумма торгового сбора, уплаченная в III квартале 2015 года в пределах начисленного в бюджет субъекта РФ налога на прибыль | 68-П | 76-Т | 200 |

Источник: https://112buh.com/novosti/2016/torgovyi-sbor-umen-shaet-nalog-na-pribyl-kak-otrazit-v-uchete/

Как уменьшить налог на прибыль: способы, примеры

Многие владельцы компаний входят в особую эйфорию при получении очередной прибыли. Но этот сладкий момент быстро пропадает, и вместо него остается горьковатый привкус долга, который обязан выполнить любой честный бизнесмен – заплатить налог на прибыль. Естественно, всех их интересует, как уменьшить налог на прибыль.

В первую очередь следует вспомнить, что прибыль – итог работы компании, и чем она выше и ниже расходы, тем больше, соответственно, нужно платить налог.

И тут следует либо снизить доходы, либо, наоборот, повысить планку расходов.

Конечно, ни один здравомыслящий предприниматель не начнет проводить подобные эксперименты, когда существует ряд вполне законных способов, способствующих максимальному сохранению прибыли.

Способы уменьшения налога

Существуют тысячи способов, с помощью которых можно избежать уплаты налога. Среди них ведение двойной бухгалтерии, обнуления кассового аппарата, создание фирм-однодневок и далее по нарастающей. Но подобные схемы заканчиваются плачевно. Чтобы бизнес расцветал, а налоговая была довольна, лучше всего применять законные методы.

Если внимательно почитать законы, можно найти несколько лазеек, позволяющих существенно снизить налоговый пресс. Все начинается с малого:

- Рассматривая предлагаемые НК режимы налогообложения, следует заранее просчитать все варианты. И остановить выбор на максимально подходящем под требования деятельности компании варианте. Если есть возможность, стоит отдать предпочтение льготному варианту.

- Обязательно следует рассмотреть все варианты калькулирования налогов, по самым выигрышным вариантам нужно разработать соответствующую учетную политику.

- При поиске компаний для заключения очередного договора лучше отдавать предпочтение тем, кто работает по льготному налогообложению.

- Всегда следует пользоваться отсрочкой платежей.

- Чаще применять оффшорные зоны.

- Во время проведения процедуры сделки лучше применять замену отношений.

Другие способы, применяемые для уменьшения налога, также могут использоваться. Но одна часть из них требует дополнительных затрат, другая — определенных знаний. В некоторых случаях уменьшение налога возможно лишь при наличии надежного партнера, который сможет в нужный момент принять определенную часть перечисляемых средств.

Платеж по аренде

Для данного метода как раз и понадобится проверенный контрагент, пользующийся «упрощенкой». Перед заключением договора на аренду ему перечисляется определенная часть средств. Далее используются арендные платежи, способствующие снижению налога. Но нужно, чтобы в этих платежах стояла немного завышенная сумма амортизационных отчислений.

Для большего эффекта можно отдать арендодателю средства, по которым истек срок амортизации. Таким образом можно добиться существенного снижения налога на имущество.

При этом компания контрагента вообще не платит налог, так как она полностью освобождена от него.

Используя этот способ для снижения налога, компания одновременно как бы страхует свое имущество от возможных конфискационных процедур, которые могут возникнуть из-за налоговых санкций.

Пришла пора рушить условия

Как бы странно ни звучало, но при нарушении подписанного договора компания также может существенно сэкономить средства.

Но при условии, что из-за этого нарушения контрагенту довелось вести деятельность, которая требует оплаты ЕНВД. В этой ситуации компании, нарушившей условия договора, придется заплатить штраф.

Чтобы он был внесен в перечень расходов, компания-нарушитель всего лишь должна признать вину и закономерность санкции.

Маркетинговые лазейки

В число расходов, уменьшающих налог на прибыль, входят и маркетинговые услуги. Перечисление за предоставления их фирме-контрагенту является прямыми расходами, необходимыми для развития бизнеса.

Поэтому их можно спокойно заносить к информационным тратам. На всякий случай для подобных целей можно использовать еще изучение рыночной конъюнктуры. Данная статья также входит в число услуг маркетологов.

Почти традиционной уловкой, способствующей снижению налога, является поддельный иск.

Предъявляемый к контрагенту, он требует существенных затрат на услуги юристов и консультантов, находящихся, соответственно, «в теме».

Такое «липовое» дело в конечном итоге оканчивается достаточно мирно, но с очень интересными суммами. Расходы за такие консультационные работы в определенное время вычитаются из прибыли компании.

К законным и эффективным способам относится и торговый сбор, который уменьшает налог на прибыль, правда лишь в том случае, если сумма перечисляется в виде авансового платежа и только на той территории, где происходит непосредственная уплата сбора. Сказать, что в каждом законе можно найти лазейку, конечно, нельзя. Но если захотеть, то найти десяток способов уменьшить долг вполне возможно.

Источник: https://saldovka.com/nalogi-yur-lits/optimizatsiya-nalogov/sposobyi-umensheniya-naloga-na-pribyil.html

Торговый сбор — Эльба

Это четвёртая публикация, посвященная торговому сбору. Если вы случайно пропустили прошлые статьи с кучей полезной информации, рекомендуем почитать:

Торговый сбор с 1 июля 2015 года – мы рассказали что это такое, кому и сколько придётся заплатить;

Новые льготы по торговому сбору – здесь можно узнать кто освобождается от уплаты торгового сбора;

Как с помощью Эльбы встать на учет по торговому сбору – название статьи говорит само за себя:)

Если в госреестре указан ОКВЭД торговли, а фактически торговли нет, нужно ли платить сбор?

Торговый сбор нужно платить, только если ведётся торговля в Москве и есть объекты: магазин, павильон, киоск, палатка, «отстровок» в ТЦ или тележка, автолавка и т п. ОКВЭД, указанный при регистрации, не влияет на торговый сбор. Если в госреестре содержится торговля как основной или дополнительный вид деятельности, а фактически предприниматель занимается другим, сбор платить не придется.

Множество вопросов вызывает продажа товаров как дополнительная деятельность к оказанию услуг. Часто бывает, когда в салонах красоты клиенты покупают различные средства по уходу, в автосервисах — запчасти, в химчистках — моющие средства. Ниже мы разобрались в каких случаях нужно платить торговый сбор.

Сопутствующая торговля не попадает под торговый сбор — какая это торговля?

Под сопутствующей торговлей законодатели понимают продажу товаров в рамках оказания услуг. Т.е. товары используются сразу на месте, и без них невозможно выполнить заказ клиента.

В этом случае товары считаются материалами, и торговый сбор платить не нужно. Такая ситуация была рассмотрена налоговой службой по автосервису на ЕНВД, когда для ремонта автомобилей использовались запчасти.

Логику рассуждений и выводы из Письма ФНС можно использовать и в случае с торговым сбором.

Попадают ли под торговый сбор кафе и другие предприятия общепита?

Продажа своей продукции и готовых покупных товаров в кафе, ресторанах и киосках быстрого питания не попадает под торговый сбор. Согласно ГОСТу эта деятельность является оказанием услуг общепита, а не торговлей. Эту позицию подтверждает письмо Минфина.

Предприятие оказывает услуги, дополнительно установлена витрина с небольшим количеством товаров, которые продаются отдельно от услуг. Нужно ли в таком случае платить торговый сбор?

В первую очередь стоит напомнить о льготах. От сбора освободили дополнительную торговлю при оказании услуг:

- парикмахерские услуги и салоны красоты,

- услуги стирки, химчистки и окрашивания,

- ремонт одежды и текстильных изделий бытового назначения,

- ремонт обуви и прочих изделий из кожи,

- ремонт часов и ювелирных изделий,

- изготовление и ремонт металлической галантереи и ключей.

Чтобы применять льготу нужно выполнить условия:

- Основной ОКВЭД, указанный при регистрации, должен попадать в этот список льготных услуг.

- Торговый зал отсутствует или меньше 100 квадратных метров, а витрины занимают до 10% от его площади.

- Придется встать на учет по торговому сбору, чтобы заявить о льготе. Оплачивать сбор не нужно.

Предпринимателям, которые продают товары и оказывают другие услуги, необходимо встать на учет и платить торговый сбор. Среди них автосервисы с продажей запчастей не только в рамках оказания услуг. И тут возникает другой вопрос: с какой площади платить торговый сбор? Ведь как правило, торгового зала нет, и помещение используется для оказания услуг.

В этом случае нужно определить, что торговая площадь — помещение для оказания услуг. В качестве подтверждения можно использовать пункт 3 статьи 346.

43 НК РФ, в котором содержится определение торговой площади как части помещения с витринами для проведения расчетов и обслуживания покупателей, площади рабочих мест персонала, а также площади проходов для покупателей.

Попадает ли под торговый сбор интернет-магазин с точкой самовывоза, где покупатель может дополнительно приобрести другой товар?

Во всех ситуациях с интернет-магазинами имеет значение точка самовывоза, а все остальное (заказ товара, расчеты и доставка) на торговый сбор никак не влияют.

Классический интернет-магазин с точкой самовывоза, в которой покупатель забирает свой товар, не попадает под торговый сбор.

Когда в помещении самовывоза располагают и другие товары для ознакомления и покупки, нужно вставать на учет и платить сбор.

Так же дела обстоят и с шоу-румами, которые чаще всего располагаются в офисе — покупатель может прийти, сделать примерку, ознакомиться с товаром и произвести покупку.

Чтобы рассчитать сумму торгового сбора, необходимо определить площадь торгового зала как помещение, где представлены товары и происходит расчет и обслуживание покупателей.

Если в самом шоу-руме покупатель не может приобрести товар, например, нужно сделать заказ и потом получить товар со склада самому или при помощи службы доставки — такая деятельность относится к торговле со склада и под торговый сбор в Москве не попадает.

Торговля со склада не облагается сбором, что к этому относится?

Торговый сбор платить не нужно, если из складских помещений производится только отгрузка товара покупателям. Встречаются случаи, кода покупатели имеют доступ на склад, могут ознакомиться с ассортиментом и выбрать товар — тогда придется платить торговый сбор.

Сколько придется заплатить торговый сбор при постановке на учет с середины квартала?

Законодатели не предусмотрели уменьшение суммы сбора пропорционально отработанным дням, поэтому придется заплатить сбор в полном объеме, даже если деятельность велась один раз.

Как правильно снизить налог на сумму торгового сбора?

Возможность снизить налог на торговый сбор предоставили организациям и ИП, которые зарегистрированы в Москве. Предпринимателям, которые ведут торговлю в столице, а зарегистрированы в другом регионе, придется платить налог в полном объеме.

На общей системе налогообложения можно уменьшить только региональную часть налога на прибыль и авансовых платежей — 18%. Т.к.

форма декларации не содержит специальных строк для заполнения информации о торговом сборе, ФНС рекомендует заполнить строки для отражения сумм налога, уплаченных за пределами РФ и подлежащих зачету в уплату налога в РФ. К новому году подготовят доработанную форму отчета.

На УСН снижается только налог, рассчитанный как 6% с доходов. При этом нет ограничения 50% как по уменьшению на страховые взносы для ИП с сотрудниками и организаций.

Налог снижается на торговый сбор в дополнение к суммам страховых взносов, поэтому итоговая сумма к уплате может оказаться нулевой.

На УСН «Доходы минус расходы» оплаченный торговый сбор не засчитывается в уменьшение налога, а просто списывается в расходы. Поэтому для таких плательщиков сбор увеличивает налоговую нагрузку в любом случае.

Не платят и не встают на учет по торговому сбору: ИП на патенте (если патент приобретен на торговую деятельность) и плательщики ЕСХН.

Кто и как будет проверять объекты торговли?

Выявлять недобросовестных торговцев будет не налоговая инспекция, а Департамент экономической политики и развития города Москвы. Для оптимизации контроля ко всем подряд не пойдут, а для начала проанализируют информацию из самых различных источников:

- от Департамента торговли и услуг Москвы, который ведет торговый реестр и занимается контролем за торговыми точками; из госинспекции по недвижимости, которая выявляет использование имущества не по назначению; из Роспотребнадзора, куда предприниматели сообщают информацию о начале торговой деятельности, и жалуются потребители; от других государственных предприятий и учреждений.

- от налоговых инспекций о постановке на учет по торговому сбору (проверят, стоит ли предприятие на учете и с какими показателями);

- от собственников объектов торговли (зданий, строений, объектов в жилых домах);

- из обращений граждан;

- из рекламы в интернете и СМИ, включая ваш сайт.

Контролеры будут сопоставлять все данные, которые удастся получить, чтобы выявить торговые точки без постановки на учет, определить правильность расчета суммы сбора и достоверное указание площади торгового зала. При выявлении нарушений составят специальный акт и передадут информацию в налоговую.

Полезные ссылки:

Всё про торговый сбор на сайте налоговой

Разъясняющие письма чиновников

Всё про торговый сбор на сайте департамента экономической политики Москвы

Нормативно-правовые акты по торговому сбору

Статья актуальна на 08.03.2016

Источник: https://e-kontur.ru/enquiry/211

Торговый сбор: пока еще только в Москве

Торговый сбор, который с 1 июля 2015 года будут платить торговые объекты на территории Москвы, называют альтернативой так и не принятого (по счастью) налога с продаж. Уже только сама возможность введения этого налога вызвала резко негативную реакцию у бизнесменов и потребителей.

Потом последовала попытка ввести муниципальные сборы за право заниматься определенными видами деятельности с умопомрачительными суммами. В конце концов, Налоговый кодекс пополнился главой 33, которая ввела в действие новый вид обязательного платежа — торговый сбор.

Назвали этот платеж именно сбором, а не налогом, чтобы налоговая нагрузка предпринимателей (формально) не была увеличена. Это дало возможность вице-премьеру РФ Аркадию Дворковичу заверить налогоплательщиков в том, что честные бизнесмены никак не пострадают от необходимости уплаты торгового сбора, т.к. сбор – это не налог, кроме того, эти суммы можно учесть при расчете других налогов.

На самом деле, в каждом конкретном случае надо рассчитать, будут ли затраты на торговый сбор компенсированы полностью. Справедливость расчета торгового сбора пока что вызывает большие сомнения.

Во-первых, расчет привязан к реальным квадратным метрам только на торговой площади свыше 50 кв. метров. А до 50 квадратов владелец пятачка в 5 кв. м и торгующий на площади 48 кв. м будут платить одинаковую сумму торгового сбора. Облагаться в этом случае будут не метры, а сам объект осуществления торговли.

Во-вторых, не учитывается характер товара и рентабельность его продаж. Согласитесь, что торговля свежими овощами и продажа дорогой мебели будет приносить разный доход. Никаких льгот не предусмотрено при начислении торгового сбора с продаж социально значимых товаров – первой необходимости; продуктов; детских товаров и т.д.

В-третьих, не очень понятно, как оценивать необходимость уплаты торгового сбора, если налогоплательщик совмещает услуги с реализацией сопутствующих товаров. Например, должна ли мастерская по ремонту обуви быть плательщиком торгового сбора, если она попутно продает стельки и средства по уходу за обувью?

В-четвертых, сумма торгового сбора рассчитывается за квартал, независимо от того, сколько дней реально торговал налогоплательщик. Кодекс содержит такое понятие, как «использование объекта осуществления торговли, в отношении которого установлен сбор, хотя бы один раз в течение квартала».

То есть, если магазин не работал ни одного дня в течение квартала, то теоретически платить торговый взнос за этот квартал не надо.

А вот если вы начали торговлю в конце отчетного квартала и проработали пару недель или даже пару дней, то будьте добры, уплатите полную (!) квартальную сумму торгового сбора.

В-пятых, до конца не проработана возможность уменьшения налога, соответствующего выбранному режиму, за счет уплаченного торгового сбора. Множество мелких нюансов в учете еще не отражены ни в каких инструкциях.

Не подготовлена к учету торгового сбора и форма декларации на УСН (хотя время для ее сдачи еще есть).

А как быть, если сумма торгового сбора окажется выше, чем налог, из которого ее можно вычесть? Создается впечатление, что торговый сбор ввели в действие «сырым» — начнем, а там видно будет, налогоплательщики у нас ко всему привычные…

Кто должен платить торговый сбор?

Возможность введения торгового сбора на сегодня существует только для городов федерального значения (Москва, Санкт-Петербург, Севастополь) и только после принятия соответствующего регионального закона. В 2014 году такой закон был принят лишь властями Москвы, а вступает он в действие 1 июля 2015 года. Очень вероятно, что при хороших поступлениях в бюджет торговый сбор будет введен и на других территориях.

Платить торговый сбор должны организации и индивидуальные предприниматели,работающие на общей системе налогообложения и на УСН. Вид их деятельности исходит из названия сбора – это торговля через:

- стационарные торговые объекты с торговым залом;

- стационарные торговые объекты без торгового зала;

- нестационарные торговые объекты (включая развозную и разносную торговлю).

Индивидуальные предприниматели, работающие на патентной системе налогообложения, торговый сбор платить не будут.

Жаль, что патент могут купить только ИП, хотя предложение позволить организациям переходить на ПСН периодически обсуждается.

Не признаются плательщиками торгового сбора и те, кто работает на ЕСХН и реализует сельхозпродукцию собственного производства, но таких бизнесменов в Москве немного.

Что касается совмещения уплаты торгового сбора и ЕНВД, то согласно статье 326.

26 НК РФ «в случае установления в муниципальном образовании или городе федерального значения торгового сбора, в отношении таких видов деятельности ЕНВД не применяется».

Это означает, что если вы торгуете на ЕНВД, а потом в вашем регионе ведут торговый сбор по вашему виду деятельности, то с вмененки придется сняться. В Москве, напомним, ЕНВД не применяется вообще.

Выведены из-под уплаты торгового сбора еще и следующие объекты:

- организации федеральной почтовой связи;

- автономные, бюджетные и казенные учреждения;

- торговые (вендинговые) автоматы;

- ярмарки выходного дня, специализированные и региональные ярмарки;

- торговые объекты, расположенные на территории розничных рынков;

- разносная розничная торговля, осуществляемая в помещениях автономных, бюджетных и казенных учреждений.

Также уже сейчас обсуждается возможность освобождения от уплаты торгового сбора торговых точек в кинотеатрах, театрах и музеях, киосков печати и в отношении небольших объектов, оказывающих бытовые услуги, для которых доход от торговли не является основным (например, ателье, реализующее ткани для пошива на заказ).

Закон города Москвы от 24 июня 2015 г. N 29 дополнил перечень тех объектов, которые торговый сбор платить не должны

По поводу рынков – хотя торговые точки, на них расположенные, торговым сбором не облагаются, но облагается сама площадь рынка. Не стоит даже сомневаться, что владельцы рынков попросту перенесут эти расходы на торговцев, увеличив плату за право торговли на рынке.

Что облагается торговым сбором?

Базой для расчета торгового сбора являются не реальные доходы, а просто использование торгового объекта. В законе его называют объектом осуществления торговли и понимают под ним не только магазины, палатки, киоски и т.д., но и объекты развозной (типа автолавок и передвижных лотков) и разносной торговли (тут, очевидно, имеется в виду само лицо, ведущее торговлю).

Исходя из этого, на обязанность уплаты торгового сбора не влияет:

- Право собственности на помещение. Платить торговый сбор должны те, кто осуществляет торговлю на этой площади, и не важно, кто это — собственники или арендаторы торговых площадей.

- Место регистрации налогоплательщика. Уплата торгового сбора обязательна для всех тех, кто ведет торговлю на территории Москвы, независимо от места регистрации. Например, ИП, прописанный не в Москве, но ведущий в столице торговую деятельность, будет его плательщиком.

- Регулярность или доходность торговли. Успешность вашего бизнеса никак на сумме торгового сбора сказываться не будет, она привязана только к квадратным метрам или объекту осуществления торговли. То же самое относится и к регулярности торговли – выше мы уже говорили, что заплатить торговый сбор в полном размере придется даже если вы торговали всего один день в квартале.

Интересно подошли столичные законодатели к обложению торговым сбором складов. В главе 33 НК РФ сказано, что торговым сбором, среди прочего, облагается и торговля, осуществляемая путем отпуска товаров со склада.

Однако в закон Москвы о торговом сборе это определение не попало, ставка сбора для торговли со склада попросту не установлена.

Это позволяет надеяться, что огромные оптовые склады облагаться не будут, а значит, это не скажется на отпускной цене складских товаров.

Вопрос уплаты торгового сбора может стать очень спорным для интернет-магазинов, доставляющих товары на территории Москвы.

С одной стороны, товары интернет- магазинов хранятся на складах, на которых торговый сбор, судя по региональному закону, не распространяется.

С другой стороны, высока вероятность того, что налоговые органы попытаются подвести доставку товаров покупателям под разносную или развозную торговлю. А такая торговля торговым сбором облагается.

При этом в соответствующей главе 33 НК РФ понятий объектов разносной или развозной торговли не определено. Если считать, что они аналогичны тем, которые применяют при расчете ЕНВД, то это может быть один курьер или один автомобиль.

Ставка квартального торгового сбора на один объект разносной или развозной торговли равна 40 500 рублей.

А если курьеров хотя бы три? Или все-таки объектом будут считать сам интернет-магазин? Или действительно, на интернет-магазины торговый сбор распространяться не будет? Пока неясно.

Ставки торгового сбора в квартал на территории г. Москвы

С полным перечнем ставок торгового сбора с перечислением конкретных районов и поселений Москвы вы можете ознакомиться в законе от 17.12.2014 г. № 62. А из этой краткой таблицы можно получить общее представление о размерах сумм квартального торгового сбора:

| Торговый объект | В пределах ЦАО | Округа в пределах МКАД (кроме ЦАО) | За пределами МКАД |

| Стационарный, с торговым залом, площадью до 50 кв. м | 60 000 рублей | 30 000 рублей | 21 000 рублей |

| Дополнительно за каждый кв. м с площади более 50 кв.м | 50 рублей | 50 рублей | 50 рублей |

| Нестационарный объект или стационарный, но без торгового зала | 81 000 рублей | 40 500 рублей | 28 350 рублей |

| Рынки – за каждый кв. м площади рынка | 50 рублей | 50 рублей | 50 рублей |

Рассчитать торговый сбор, который с 1 июля 2015 года придется заплатить с каждого торгового объекта Москвы, вы можете воспользовавшись нашим интерактивным калькулятором:

Постановка на учет плательщика торгового сбора

В срок не позднее 5 рабочих дней с момента начала торговли, подпадающей под торговый сбор, налогоплательщик должен подать уведомление о постановке на учет.

Торговые точки, уже работающие на момент вступления в силу закона, должны уложиться в срок не позднее 7 июля 2015 года.

Непонятно, чем вызваны такие жесткие сроки подачи уведомления, тем более по новой для налогоплательщиков форме, да еще и в разгар лета, когда многие предприниматели находятся на отдыхе.

https://www.youtube.com/watch?v=h4qHmohVTKM

Уклоняться от постановки на учет в качестве плательщика торгового сбора нет смысла. Торговые точки и так находятся под контролем налоговых инспекций, и в них прекрасно знают, от какой деятельности налогоплательщик получает доход.

Кроме того, на помощь ФНС для выявления торговых объектов придет Департамент экономической политики и развития г. Москвы.

Если вы не подадите своевременно соответствующее уведомление, то Департамент самостоятельно передаст сведения о вас, как о плательщике торгового сбора, налоговикам.

Плательщик торгового сбора, не вставший на учет добровольно и своевременно, рискует получить штраф не менее 40 тысяч рублей, и к сожалению, очень вероятно, что таких случаев будет немало.

Во-первых, сама ФНС очень долго тянула с разработкой форм уведомления, и письмо, их содержащее, датировано всего лишь 10 июня 2015 года. Во-вторых, многие налогоплательщики, если и слышали о введении торгового сбора, то могут не знать об уведомительном порядке постановки на учет.

В-третьих, трудно представить, как смогут все действующие торговые точки Москвы сообщить о себе в налоговые инспекции в течение всего лишь пяти рабочих дней.

Журнал «Спутник Главбуха» информирует, что Максим Решетников, руководитель Департамента экономической политики и развития г. Москвы, на вопрос корреспондента о сроках подачи уведомлений о торговом сборе сообщил: «После 7 июля ИФНС вывесит на своем сайте списки тех, кто не встал на учет по торговому сбору.

У компаний, которым не ясно, должны они платить сбор или нет, будет 20 календарных дней на то, чтобы найти себя в списках. Затем чиновники отправятся на объекты и составят акты о том, что магазин работает без постановки на учет. И только после этого к владельцам торговых точек применят санкции.

Кроме того, эти организации лишатся возможности вычитать уплаченный сбор из налога на прибыль и налога по упрощенке».

Однако этот случай, когда слово к делу не пришьешь, ведь никаких официальных документов, подтверждающих слова Максима Решетникова, нет. Да и потом, правом применять или не применять штрафные санкции за нарушение сроков подачи уведомления обладает ФНС, а не ДЭПР, так что особо полагаться на это обещание не стоит.

Вставать на учет плательщики торгового сбора должны в налоговую инспекцию по месту нахождения объекта недвижимости, где ведется торговля (статья 416 НК РФ), и только в иных случаях (очевидно, при разносной и развозной торговле) по месту своей регистрации. Если торговых точек несколько, то подавать уведомление можно в одну из налоговых инспекций по выбору. После подачи уведомления налоговая инспекция должна в течение пяти рабочих дней выдать свидетельство плательщика торгового сбора.

При прекращении деятельности, облагаемой торговым сбором, его плательщик должен сообщить в налоговую инспекцию в тот же пятидневный срок со дня прекращения.

Скачать порядок заполнения уведомлений о плательщике торгового сбора

Скачать уведомление о постановке на учет плательщика торгового сбора

Скачать уведомление о снятии с учета плательщика торгового сбора

Уплата и учет торгового сбора

Заплатить торговый сбор в полной сумме надо по итогам квартала, не позднее 25 числа квартала, следующего за отчетным, т.е. в первый раз столичным торговцам надо будет заплатить его в срок с 1 по 25 октября 2015 года. Никакой отчетности по торговому сбору НК РФ пока что не установил.

Уплаченный торговый сбор не учитывается в расходах организации при расчете налога на прибыль, но уменьшает сам налог на прибыль. То же самое относится к и НДФЛ для ИП, работающих на общей системе налогообложения.

Относительно возможности учесть торговый сбор при расчете единого налога на УСН, специалисты (за неимением разъяснений Минфина по этому вопросу) расходятся во мнениях. Неясности возникают, как минимум, по следующим пунктам:

- Право уменьшить единый налог за счет торгового сбора явно прописано только для УСН Доходы (статья 346.21 НК РФ). А плательщики УСН Доходы минус расходы могут пока что руководствоваться правом учесть в расходах суммы налогов и сборов, уплаченных в соответствии с законодательством (статья 346.16 НК РФ), т.е. и торгового сбора в том числе. Однако в этом случае уменьшить они могут только налоговую базу, а не сам единый налог, что ставит их в неравнозначное положение с другими плательщиками торгового сбора.

- Непонятно, насколько можно уменьшить за счет уплаченного торгового сбора единый налог плательщикам УСН Доходы – на всю сумму или только на 50%. Дело в том, что пункт 8 статьи 346.21 НК РФ, позволяющий учесть торговый сбор, отсылает к правилам пункта 3.1 этой же статьи, где речь идет об уменьшении единого налога за счет страховых взносов. Возникает вопрос – могут ли упрощенцы, имеющие работников, уменьшать единый налог за счет торгового сбора на всю сумму налога или только до 50%, аналогично учету страховых взносов?

- Как быть, если сумма торгового сбора превысит сумму рассчитанного единого налога? Можно ли будет зачесть эту разницу в счет будущих налоговых платежей, ведь законодатели уверили, что общая налоговая нагрузка бизнеса за счет торгового сбора не вырастет?

Резюме по торговому сбору

- Торговый сбор – это новый вид обязательного платежа, установленный главой 33 НК РФ. С 1 июля 2015 года платить его обязали только торговые объекты (в том числе разносной и развозной торговли), работающие на территории Москвы.

- Ставки торгового сбора установлены законом г. Москвы от 17.12.2014 г.

№ 62 и зависят от типа торгового объекта и его местоположения.

- Подать уведомление уже действующим плательщикам торгового сбора надо в срок с 1 по 7 июля 2015 года, а новым торговым объектам – в течение пяти рабочих дней со дня начала торговой деятельности.

- Торговый сбор рассчитывается, исходя из целого квартала, поэтому даже если вы проработали в отчетном квартале всего один день, платить придется полную сумму квартального сбора.

- Уплаченный торговый сбор уменьшает налог на прибыль, НДФЛ и единый налог на УСН Доходы.

Плательщики УСН Доходы минус расходы могут уменьшить за его счет налоговую базу, но не сам налог (по крайней мере, до получения новых разъяснений).

2 июля 2015 года по теме введения торгового сбора была проведена пресс-конференция руководителя УФНС по г.

Москве Марины Третьяковой и руководителя Департамента экономической политики и развития г. Москвы Максима Решетникова. Видеозапись конференции вы можете просмотреть здесь.

Инструменты для бизнеса

Дополнительно мы подготовили для вас подборку договоров, востребованных в торговле, которые вы можете создать в нашем конструкторе за пять минут.

Источник: https://www.regberry.ru/nalogooblozhenie/torgovyy-sbor

Торговый сбор

Торговый сбор — ежеквартальный платеж за осуществление торговой деятельности, устанавливаемый на местном уровне. Налоговое законодательство позволяет уменьшить налог на прибыль на сумму торгового сбора.

Из статьи вы узнаете:

- как зарегистрировать торговую точку, уплачивающую торговый сбор;

- как выполняется расчет и начисление торгового сбора в 1С;

- при каких условиях и на какую сумму сбор уменьшает налог на прибыль;

- по каким строкам в декларации по налогу на прибыль отражается торговый сбор.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Регистрация торговой точки

Регистрация новой торговой точки, а также внесение правовых изменений по действующей точке производятся в справочнике Торговые точки в разделе Справочники – Налоги – Торговый сбор – Торговые точки.

Узнать подробнее о Регистрации объекта обложения сбором

Начисление торгового сбора

Начисление торгового сбора осуществляется через процедуру Закрытие месяца – операция Расчет торгового сбора в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 68.13 — начислен торговый сбор.

Уплата торгового сбора

Уплата торгового сбора отражается документом Списание с расчетного счета вид операции Уплата налога.

Обратите внимание на заполнение полей:

- Налог — Торговый сбор, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета.

- Вид обязательства — Налог.

- Отражение в бухгалтерском учете:

- Счет дебета — 68.13 «Торговый сбор».

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Посмотреть подробнее уплату торгового сбора, в т.ч. формирование платежного поручения

Проводки по документу

Документ формирует проводку:

- Дт 68.13 Кт 51 — задолженность перед бюджетом по торговому сбору уменьшилась на сумму платежа.

Расчет налога на прибыль

Нормативное регулирование

Налог на прибыль к уплате в региональный бюджет может быть уменьшен на сумму торгового сбора, уплаченную до даты уплаты налога на прибыль или авансового платежа (п. 10 ст. 286 НК РФ).

При этом должны соблюдаться условия (Письмо ФНС РФ от 12.08.2015 N ГД-4-3/14174@):

- Организация должна стоять на учете в ИФНС в качестве плательщика торгового сбора, подав Уведомление. PDF

- Уменьшить на торговый сбор можно только региональную часть авансового платежа (или налога на прибыль), поступающую в бюджет субъекта, в котором действует торговый сбор (на данный момент — в бюджет г. Москвы).

- Уменьшить налог на сбор можно только в том случае, если оба эти платежа поступают в бюджет одного и того же субъекта (на данный момент — г. Москвы).

- Если сумма уплаченного торгового сбора за квартал превышает сумму налога на прибыль, исчисленную за тот же период, то уменьшить налог на сбор можно только в пределах исчисленной суммы налога. Остаток торгового сбора может быть учтен по итогам текущего налогового периода, но общая сумма к уменьшению не может превышать годовой налог на прибыль. При этом на уплаченный торговый сбор за 4-й квартал можно уменьшить налог за год (если сбор уплачен до даты годового платежа — до 28 марта включительно) или авансовые платежи за 1-й квартал следующего года (если сбор уплачен после 28 марта).

Учет в 1С

Расчет налога на прибыль осуществляется через процедуру Закрытие месяца – документ Расчет налога на прибыль в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 68.13 storno — исключение сумм начисленного и уплаченного торгового сбора из расходов;

- Дт 90.07.1 Кт 44.01 storno — сторнирование расходов по итогам прошлого налогового (отчетного периода);

- Дт 99.01.1 Кт 90.09 storno — перерасчет финансового результата прошлого налогового (отчетного периода);

- Дт 68.04.1 Кт 68.13 — уменьшение налога на прибыль, исчисленного в региональный бюджет, на сумму торгового сбора.

Отчетность

В декларации по налогу на прибыль рассчитанный и уплаченный торговый сбор отражается в:

В Листе 02: PDF

- стр. 265 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала налогового периода»;

- стр. 266 «Сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ за предыдущий отчетный период»;

- стр. 267 «Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта РФ за отчетный (налоговый) период».

Изучить подробнее отражение торгового сбора в части авансовых платежей

Источник: https://buhpoisk.ru/torgovy-j-sbor-3.html