С 2018 года оспаривать кадастровую стоимость будут по-другому. придется немало потрудиться, если вы не довольны результатами кадастровой оценки

В 2017 году вступили в действие поправки, изменяющие порядок снижения кадастровой стоимости. Проект ознаменовал начало подготовительного этапа к внеочередной волне переоценки недвижимости, назначенной на 2020 год.

Не успели собственники привыкнуть к новой системе налогоисчисления, связанной с кадастровой стоимостью, как правительство подготовило поправки, которые вновь затрагивают область кадастра недвижимости. Напомним, что с 2014 года каждый объект недвижимости был оценён муниципалитетами, и его стоимость занесена в единый реестр.

Кадастровая стоимость необходима для любых денежных операций с собственностью. Из неё вычисляются:

- налог (вместо старой инвентаризационной стоимости);

- арендная ставка на землю;

- стоимость выкупа земли.

Самое интересное, что оценка проводилась без участия граждан, т. е. ей занимались независимые эксперты, нанятые местными администрациями.

Кадастровая стоимость сама по себе в разы выше инвентаризационной, но многие собственники стали жаловаться на чересчур завышенные показатели. Судебные заседания, связанные с оспариваем, проходят до сих пор.

Новые поправки призваны упростить этот процесс и навести порядок в области оценки.

Два главных изменения к 2020 году:

- Запланирована новая волна переоценок собственности. Ближайшие два года — это переходный период, который должен помочь гражданам разобраться в стоимости своей недвижимости и привести юридические дела в порядок. Согласно поправкам, с начала этого года за основу взята кадастровая стоимость, определённая на январь 2014 года или уменьшенная впоследствии через суд.

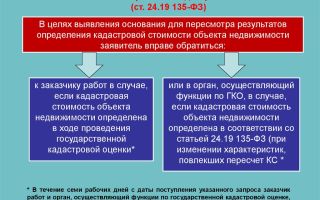

- Это изменение касается самой процедуры оспаривания стоимости. Раньше собственник должен был в досудебном порядке обратиться в комиссию, занимающуюся пересмотром кадастровой ставки. Если там отказывали в уменьшении показателя, то только после этого можно было подавать иск.

Сейчас граждане в праве самостоятельно решить, стоит ли идти в комиссию или сразу обращаться в суд. Как показала практика, чиновники крайне редко соглашались с доводами собственников и в большинстве случаев отказывали в пересмотре стоимости. Перечень документов, которые понадобятся для обращения в комиссию, остался практически без изменений.

Только вместо выписки из упразднённой ЕГРП понадобится аналогичный документ из ЕГРН. Полный набор документов следующий:

- выписка из ЕГРН с указанием кадастровой стоимости;

- документ, подтверждающий, что вы собственник;

- данные об оценке стоимости (рыночной) на бумажном и электронном носителях.

Для чего был придуман Многофункциональный центр «Мои документы» и какие операции он выполняет: МФЦ изначально — это посредник между собственником и государственными…# Кадастр недвижимости

Для подачи иска в суд, кроме вышеназванных документов, нужно приложить заключение экспертов о соответствии оценки стоимости законодательству РФ и другим нормам.

Кто теперь будет оценивать стоимость?

Последняя поправка связана с урегулированием деятельности оценщиков. Раньше муниципалитеты проводили конкурс на отбор независимых экспертов, которые и определяли кадастровую стоимость в первую волну оценки.

Теперь будут созданы специализированные бюджетные учреждения, на которые возложена обязанность самостоятельно проводить оценку без участия сторонних экспертов. Также в этих структурах граждане смогут получить разъяснения по поводу определения стоимости их недвижимости.

А вот при оспаривании учреждения осуществлять экспертизу не в праве. С этой целью собственник должен обратиться к независимым специалистам.

Для предотвращения нарушений прав граждан за новыми органами будет осуществлять надзор Росреестр.

- кадастровая стоимость

- рыночная оценка

Источник: https://gkai.ru/news/izmenenie-kadastrovoj-stoimosti.html

«РГ» публикует закон о новом порядке расчета налога на имущество

Он призван сдержать рост платежей собственников, вызванный кадастровой реформой. Сделать это по итогам своего Послания Федеральному Собранию глава государства поручил в марте этого года.

Поэтапный переход на расчет налога не по инвентаризационной, а по кадастровой стоимости недвижимости, которая ближе к рыночной, начался в нашей стране в 2015 году. За это время реформа стартовала в 64 регионах. Формула исчисления налога подразумевала ежегодное увеличение платежа на 20 процентов.

Предполагалось, что в первый год применения кадастровой стоимости граждане будут платить налог с повышающим коэффициентом 0,2, затем 0,4, 0,6, 0,8 соответственно. С пятого года налог должен был уплачиваться в полном объеме. Однако реформа привела к резкому увеличению налоговой нагрузки на собственников недвижимости.

Они начали массово оспаривать результаты кадастровой оценки в судах и комиссиях при Росреестре.

Что нового появится в переоценке кадастровой стоимости жилья

Весной нынешнего года на это обратил внимание президент.

В 28 регионах, включая Москву и Подмосковье, Татарстан, Новосибирскую, Новгородскую области, где реформа стартовала в 2015 году, повышающий коэффициент успел вырасти до 0,6.

Еще в 21 субъекте, который перешел на новые правила чуть позже, он увеличился до 0,4. Нагрузка на владельцев недвижимости стала еще более ощутимой и недовольных прибавилось.

Новый закон, подписанный главой государства, корректирует механизм исчисления налога по кадастровой стоимости (налог на имущество, земельный налог). Он предполагает отказ от применения коэффициента 0,8 в формуле расчета налога.

То есть коэффициент будет доходить до значения 0,6 и больше расти не будет. Одновременно поправки вводят ограничение в 10 процентов в части увеличения суммы налога к платежу за предыдущий год.

Также они исключают возможность пересчета налога «задним числом», если корректировка не приводит к уменьшению платежа.

Еще одна важная норма касается оспаривания результатов кадастровой стоимости. Если налогоплательщик сумел доказать, что она была рассчитана неверно, закон предписывает использовать при расчете налога измененную кадастровую стоимость не с того года, в котором было подано заявление о несогласии с результатами оценки, а с момента, когда ошибочная стоимость начала применяться.

Ежегодное увеличение суммы налога на имущество по кадастровой стоимости теперь ограничено 10 процентами

Подписанный президентом закон также распространяет налоговые льготы на детей-инвалидов и уточняет статус таких объектов недвижимости, как дома, квартиры, комнаты, гаражи и машино-места, для применения в их отношении налоговых вычетов и льготных ставок.

Дело в том, что ранее собственники гаражей и машино-мест, расположенных в офисных и нежилых зданиях бытового назначения, при расчете налога не имели права претендовать на льготы и пониженные налоговые ставки в отличие от владельцев таких же объектов, расположенных в жилых домах.

Теперь налоговые преимущества распространяются и на них.

«Положениям о новых налоговых льготах придается обратная сила, то есть будет производиться возврат налога или перерасчет.

С 2015 года — в отношении налоговых льгот для детей-инвалидов, с 2017 года — по налогообложению гаражей и машино-мест, расположенных в объектах недвижимости торгового, офисного и бытового назначения», — уточняет Анатолий Нагиев, руководитель практики налогового права НЮС «Амулекс».

Тонкости кадастровой оценки эксперты «РГ» разъясняют в рубрике «Юрконсультация»

По оценке Федеральной налоговой службы, закрепленные законом изменения могут привести к выпадению доходов региональных бюджетов в 2018 году в шесть миллиардов рублей.

Однако правительство, давая положительное заключение по поправкам, согласилось, что недополученные доходы должны быть компенсированы из федерального бюджета.

Об этом говорил глава Комитета Госдумы по бюджету и налогам Андрей Макаров.

За шесть месяцев этого года комиссии по пересмотру кадастровой стоимости, созданные при Федеральной службе государственной регистрации, кадастра и картографии, рассмотрели почти 13 тысяч заявлений граждан в отношении более чем 20,2 тысячи объектов.

Свыше 60 процентов решений были приняты в пользу граждан. По сравнению с таким же периодом прошлого года число заявлений тех, кто не согласился с результатами кадастровой оценки своих земельных участков, квартир и домов, уменьшилось на 22 процента.

Нужно ли дачникам оформлять межевание земель

До 1 января 2017 года кадастровую стоимость объектов недвижимости в России определяли независимые оценщики, а утверждали региональные и местные органы власти. С 1 января 2017 года вступил в силу Закон «О государственной кадастровой оценке».

Он предусматривает введение института государственных кадастровых оценщиков и передачу полномочий по определению кадастровой стоимости государственным бюджетным учреждениям, которые будут на постоянной основе определять кадастровую стоимость.

Ответственность за работу новых государственных структур по проведению кадастровой оценки будет возложена на региональные органы власти.

Кадастровая оценка будет проводиться по единой методике на всей территории России. Новый механизм направлен на недопущение ошибок и, как следствие, на сокращение количества обращений о пересмотре кадастровой стоимости, отмечают в Росреестре.

Закон предусматривает переход на новые правила с 2020 года. Но регионы по своему желанию могут сделать это уже в 2018 году. По данным Росреестра, такое решение уже приняли региональные власти 36 регионов.

61 процент решений о пересмотре результатов кадастровой оценки принимается в пользу граждан

«Положениям о новых налоговых льготах придается обратная сила, то есть будет производиться возврат налога или перерасчет.

С 2015 года — в отношении налоговых льгот для детей-инвалидов, с 2017 года — по налогообложению гаражей и машино-мест, расположенных в объектах недвижимости торгового, офисного и бытового назначения», — уточняет Анатолий Нагиев, руководитель практики налогового права НЮС «Амулекс».

По оценке Федеральной налоговой службы, закрепленные законом изменения могут привести к выпадению доходов региональных бюджетов в 2018 году в шесть миллиардов рублей.

Однако правительство, давая положительное заключение по поправкам, согласилось, что недополученные доходы должны быть компенсированы из федерального бюджета.

Об этом говорил глава Комитета Госдумы по бюджету и налогам Андрей Макаров.

Как россияне могут улучшить свои жилищные условия

За шесть месяцев этого года комиссии по пересмотру кадастровой стоимости, созданные при Федеральной службе государственной регистрации, кадастра и картографии, рассмотрели почти 13 тысяч заявлений граждан в отношении более чем 20,2 тысячи объектов.

Свыше 60 процентов решений были приняты в пользу граждан. По сравнению с таким же периодом прошлого года число заявлений тех, кто не согласился с результатами кадастровой оценки своих земельных участков, квартир и домов, уменьшилось на 22 процента.

До 1 января 2017 года кадастровую стоимость объектов недвижимости в России определяли независимые оценщики, а утверждали региональные и местные органы власти. С 1 января 2017 года вступил в силу Закон «О государственной кадастровой оценке».

Он предусматривает введение института государственных кадастровых оценщиков и передачу полномочий по определению кадастровой стоимости государственным бюджетным учреждениям, которые будут на постоянной основе определять кадастровую стоимость.

Ответственность за работу новых государственных структур по проведению кадастровой оценки будет возложена на региональные органы власти.

Кадастровая оценка будет проводиться по единой методике на всей территории России. Новый механизм направлен на недопущение ошибок и, как следствие, на сокращение количества обращений о пересмотре кадастровой стоимости, отмечают в Росреестре.

Закон предусматривает переход на новые правила с 2020 года. Но регионы по своему желанию могут сделать это уже в 2018 году. По данным Росреестра, такое решение уже приняли региональные власти 36 регионов.

Источник: https://rg.ru/2018/08/07/rg-publikuet-zakon-o-novom-poriadke-rascheta-naloga-na-imushchestvo.html

Пояснения относительно налогообложения имущества физических лиц от кадастровой стоимости

Источник: Минэкономразвития России

| 01 августа 2016 г. | Версия для печати | Поделиться ссылкой |

В настоящее время активно обсуждается предстоящее получение физическими лицами налоговых уведомлений по налогу на имущество физических лиц от кадастровой стоимости за налоговый период 2015 года в конце 2016 года. С 2015 года переход на налогообложение физических лиц от кадастровой стоимости осуществлен в 28 субъектах Российской Федерации.

Высказываются различные мнения по указанному вопросу, в частности, о неадекватности налоговой нагрузки на физических лиц в связи с переходом на налогообложение от кадастровой стоимости.

Необходимо иметь в виду, что кадастровая стоимость определяется на основе рыночной информации.

Существует две основные ситуации:

1. Кадастровая стоимость соответствует рыночной стоимости (абсолютное большинство квартир).

В таком случае налогообложение на примере двухкомнатной квартиры в г. Москве площадью 50 кв.м. с инвентаризационной стоимостью 500 000 рублей (за 2014 г.) и с кадастровой стоимостью 10 млн. рублей происходит следующим образом.

В качестве налоговой базы принимается кадастровая стоимость квартиры (10 млн. рублей), уменьшенная на величину налогового вычета, предусмотренного в размере кадастровой стоимости, приходящейся на 20 кв.м. этой квартиры. Органами государственной власти Москвы размер такого налогового вычета может быть увеличен.

Фактически облагаться налогом будет 30 кв.м. квартиры, что соответствует кадастровой стоимости в размере 6 млн. рублей.

За первый год (2015 год) в налоговом уведомлении будет содержаться величина налогового платежа, определенного в соответствии с частью 8 статьи 408 Налогового кодекса Российской Федерации, в размере 2 400 рублей.

При этом в случае налогообложения такой квартиры от инвентаризационной стоимости величина налога составляла бы порядка 1720 рублей (0,3 процентов от инвентаризационной стоимости, представленной до 1 марта 2013 года и скорректированной на коэффициент-дефлятор (1, 147).

Введение налога на имущество физических лиц осуществляется поэтапно с ростом на 20 % от кадастровой стоимости ежегодно. Для указанного периода платежи будут следующие:

| Налоговая база | 6000000 | 6000000 | 6000000 | 6000000 |

| Налоговый платеж | 3300 | 4200 | 5100 | 6000 |

Такое введение налога неправильно называть резким ростом налогового бремени, с учетом поэтапности и того, что коммунальные платежи в сопоставимой сумме уплачиваются ежемесячно, а налоговый платеж – раз в год.

Более того, облегчается налоговая нагрузка при налогообложении новостроек, поскольку фактически величины налоговых платежей меньше, чем при исчислении налога от инвентаризационной стоимости.

Это связано с тем, что инвентаризационная стоимость по новым объектам зачастую выше их рыночной стоимости, и это влекло несправедливое налогообложение, так как по более старым объектам жилого фонда, например, в центре Москвы налог был существенно ниже, а стоят эти объекты на рынке значительно выше.

На федеральном уровне установлен также перечень льготных категорий граждан, освобожденных от уплаты указанного налога по видам объектов недвижимости, к которым относятся, прежде всего, пенсионеры, инвалиды.

Несмотря на в целом сбалансированный подход к постепенному переходу к налогообложению от рыночных показателей было возможным проведение новых оценок в течение этого пятилетнего периода, а рост налоговой нагрузки мог оказаться непредсказуемым.

Для исключения такого роста налоговой нагрузки принципиально было зафиксировать налоговую базу в указанный период.

В этой связи принят Федеральный закон от 3 июля 2016 г. № 360-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 360-ФЗ), предусматривающий в том числе:

- фактический запрет на проведение новых государственных кадастровых оценок рыночными оценщиками в период с 2017 по 2020 год;

- применение в течение указанного периода меньшей кадастровой стоимости, определенной после 1 января 2014 г. или года, в котором впервые начала действовать для целей налогообложения кадастровая стоимость, если на 1 января 2014 года отсутствовала кадастровая стоимость или не применялась для целей налогообложения.

Согласно Федеральному закону № 360-ФЗ результаты определения кадастровой стоимости, полученные по итогам оспаривания кадастровой стоимости, должны учитываться в пользу налогоплательщиков.

2. Кадастровая стоимость определена с «ошибками», не соответствует рыночной стоимости (небольшое количество жилых объектов).

Источник: https://economy.gov.ru/minec/activity/sections/CorpManagment/activity/20160801

Кадастровая стоимость

Вопросы определения, расчета, порядка изменения кадастровой стоимости регламентированы Федеральным законом «О государственном кадастре недвижимости», Земельным кодексом Российской Федерации, Федеральным законом «Об оценочной деятельности в Российской Федерации» (далее — Закон об оценочной деятельности).

Кадастровая стоимость — это стоимость объектов недвижимости, учтенных в государственном кадастре недвижимости, установленная в результате проведения государственной кадастровой оценки или в результате рассмотрения споров о результатах определения кадастровой стоимости.

Для чего нужна кадастровая стоимость

Кадастровая стоимость земельных участков и отдельных объектов недвижимого имущества применяется при исчислении налога на имущество, земельного налога, а также налога при продаже недвижимости в случаях, если объект недвижимости находился в собственности менее 5 лет.

Кадастровая стоимость земельного участка также может применяться для определения арендной платы за земельный участок, находящийся в государственной или муниципальной собственности и при определении выкупной стоимости данного участка.

Как определяется кадастровая стоимость

Порядок определения кадастровой стоимости установлен главой 3.1 Закона об оценочной деятельности

Для определения кадастровой стоимости земельных участков и отдельных объектов недвижимости на основании решения исполнительного органа государственной власти субъекта Российской Федерации или в случаях, установленных законодательством субъекта Российской Федерации, по решению органа местного самоуправления проводится государственная кадастровая оценка, результаты которой вносятся в государственный кадастр недвижимости (статья 24.12 Закона об оценочной деятельности).

Кадастровая стоимость также может быть определена в упрощенном порядке при постановке на учет в Росреестре объектов недвижимости, либо установлена путем оспаривания результатов определения кадастровой стоимости, содержащихся в государственном кадастре недвижимости (статья 3 Закона об оценочной деятельности).

Как правило, кадастровая стоимость определяется путем умножения среднего значения удельного показателя кадастровой стоимости объектов недвижимости соответствующего назначения по кадастровому кварталу, в котором расположено здание, на его площадь.

На какие объекты недвижимость определяется кадастровая стоимость

В соответствии с требованиями Закона об оценочной деятельности государственная кадастровая оценка проводится в отношении объектов недвижимости, учтенных в государственном кадастре недвижимости.

Таким образом, любой объект недвижимости, сведения о котором имеются в Едином государственном реестре прав (ЕГРП) на недвижимость, подлежит кадастровой оценке.

Перечень объектов недвижимости, подлежащих государственной кадастровой оценке, формируется органом, осуществляющим функции по государственной кадастровой оценке, которым является Федеральная служба государственной регистрации, кадастра и картографии (Росреестр).

Как узнать кадастровую стоимость

Сведения об актуальной кадастровой стоимости имущества для целей налогообложения можно найти:

Сведения, содержащиеся в Едином государственном реестре недвижимости, за исключением сведений, доступ к которым ограничен, предоставляются органом регистрации прав по запросам любых лиц, в том числе посредством использования информационно-телекоммуникационной сети Интернет.

Соответствующий запрос можно составить в электронной форме путем его заполнения на официальном сайте Росреестра в сети Интернет.

Как оспорить кадастровую стоимость

В настоящее время налогообложение имущества прямо пропорционально его кадастровой стоимости.

Поэтому при существенной стоимости квартиры, жилого дома, здания или земельного участка возникает вопрос о снижении кадастровой стоимости. Законом предусмотрен порядок оспаривания стоимости (статья 24.18 Закона об оценочной деятельности).

По общему правилу результаты оценки могут быть оспорены юридическими и физическими лицами, если результаты определения кадастровой стоимости затрагивают права и обязанности этих лиц:

Основанием для пересмотра результатов определения кадастровой стоимости является:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

При обращении в комиссию необходимо подать заявлением о пересмотре кадастровой стоимости.

К заявлению о пересмотре кадастровой стоимости прилагаются:

- выписка из ЕГРН о кадастровой стоимости объекта недвижимости, содержащая сведения об оспариваемых результатах определения кадастровой стоимости;

- нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости.

Заявление о пересмотре кадастровой стоимости рассматривается комиссией в течение одного месяца с даты его поступления.

Подготовлено «Персональные права.ру»

Источник: https://personright.ru/zhilishchno-kommunalnoye-khozyaystvo/kadastrovaya-stoimost.html

Переход на кадастровую стоимость недвижимости в оценке налога на имущество

Автор Андрей Сергеевич Дёгтев — эксперт Центра Сулакшина.

Всё больше регионов переходят на оценку налога на имущество физических лиц по кадастровой стоимости недвижимости. Законопроект о переходе на исчисление налога на имущество физических лиц на основе кадастровой стоимости был принят в 2014 году. Ранее за основу бралась не кадастровая, а инвентаризационная стоимость.

Принятые законом поправки в Налоговый кодекс вступили в силу 1 января 2015 года, однако кадастровая стоимость как основа расчёта налога пока что используется не во всех регионах. У субъектов федерации есть возможность переходить на новый порядок расчёта вплоть до 2020 года. В 2015 году это сделали 28 субъектов: В 2016 — ещё 49.

Земельный налог при этом не отменяется. Владельцам земельных участков по-прежнему необходимо выплачивать налог в размере до 1,5% от кадастровой стоимости.

К объектам налогообложения по налогу на имущество физических лиц относятся: жилой дом, жилое помещение (квартира, комната), гараж, машиноместо, единый недвижимый комплекс, объект незавершенного строительства, иные здание, строения, сооружения, помещения.

Ставка до 0,1% от кадастровой стоимости будет действовать для жилых домов и жилых помещений, гаражей, машиномест, незавершенных жилых домов, хозстроений; до 0,5% — для иных зданий, строений, помещений, сооружений; и до 2% — для дорогой недвижимости (кадастровой стоимостью свыше 300 миллионов рублей), а также торговых и офисных центров.

В отличие от инвентаризационной стоимости, которая определялась организациями технической инвентаризации (БТИ), кадастровая стоимость объектов недвижимости формируется на основании кадастровой оценки объектов недвижимости, выполняемой независимыми оценщиками. Процедура государственной кадастровой оценки земельных участков должна проходить не реже одного раза в пять лет и не чаще одного раза в три года.

РИСКИ ДЛЯ ГРАЖДАН

Переход на новую систему оценки чреват рисками для налогоплательщиков.

Возможны ошибки при исчислении кадастровой стоимости. Оценку недвижимости проводит не Росреестр, а независимые оценщики, которые относятся к категории саморегулируемых организаций. Росреестр лишь аккумулирует у себя данные.

Заказчиками оценки выступают региональные и местные власти. Они же утверждают и результаты. Росреестр не может контролировать качество проведённых оценщиками работ на местах.

Такой порядок создаёт опасность не только многочисленных ошибок, но и сговора оценщиков с местными властями, желающими повысить собираемость налогов.

КАК ОСПОРИТЬ ОЦЕНКУ

В случае неправильного определения кадастровой стоимости гражданин может обратиться в суд. Но возможен и досудебный порядок решения споров в специальных комиссиях, созданных при региональных управлениях Росреестра.

За последнее время комиссии провели большой объём работ по переоценке кадастровой стоимости. По данным Счетной палаты, в 2014–2015 годах налогооблагаемая база по налогам на недвижимое имущество уменьшилась на 4 трлн руб.

из-за решений комиссий по рассмотрению споров о кадастровой стоимости. Были удовлетворены требования по переоценке 65 тыс. объектов.

При этом всё же стоит отметить, что налоговое бремя ложится неравномерно на крупный и малый бизнес. Во многих регионах налог на недвижимость для малых предприятий вырос до 10 раз. У малых фирм значительно меньше ресурсов для тяжб. Поэтому им сложнее добиться переоценки кадастровой стоимости. А простым гражданам это сделать ещё труднее.

ДЕЦЕНТРАЛИЗОВАННАЯ СИСТЕМА ОЦЕНКИ

В целом переход к кадастровой оценке происходит в децентрализованном ключе и в рамках весьма фрагментированной процедурной практики. Об этом говорит тот факт, что на фоне роста кадастровой стоимости в одних регионах в других — происходит её обвальное снижение.

В частности, власти отдельных регионов и муниципалитетов сетуют на обвальную переоценку кадастровой стоимости с её понижением в десятки и сотни раз.

Вероятно, это происходит там, где бизнес вступает в сговор с местными властями и оценщиками с целью уклонения от налогов.

КАДАСТРОВАЯ СТОИМОСТЬ БОЛЬШЕ

Риск для граждан также заключается в повышении налоговой нагрузки даже при корректном расчёте. В большинстве случаев кадастровая стоимость в 2 — 7 раз выше инвентаризационной.

Во время подготовки и принятия поправок депутаты уверяли, что переход на кадастровую стоимость не приведёт к росту налоговой нагрузки. Или некомпетентны или совсем безотвественны.

Сохранились льготы для ряда категорий граждан — им не нужно будет платить имущественный налог на недвижимость (но только если они владеют одним объектом стоимостью не выше 300 млн. руб. и не используют его в коммерческих целях). В список льготников входят пенсионеры, Герои Советского Союза, ветераны войны, инвалиды I, II группы, ликвидаторы аварии на ЧАЭС.

Внесённые в налоговый кодекс изменения подразумевают, что переход на кадастровую стоимость будет происходить равными долями в течение пяти лет. Также предусмотрены налоговые вычеты: в отношении квартир вычет составляет 20 квадратных метров, комнат — 10 квадратных метров, жилых домов — 50 квадратных метров.

Муниципалитетам будет позволено вводить более низкие ставки налога или более высокие налоговые вычеты. Однако учитывая тяжёлое материальное положение районных бюджетов, такая практика вряд ли будет распространена.

Новые ставки налога ниже, чем были ранее. Если раньше владельцы жилья могли платить до 2% от налоговой базы, то теперь жилые помещения облагаются налогом не выше 0,1%.

Это должно не допустить рост налоговой нагрузки, несмотря на увеличение налоговой базы.

Но если кому-то будет начислена кадастровая стоимость в десятки раз выше инвентаризационной, низкая налоговая ставка ничем не поможет — люди получат серьёзный удар по карману.

Кроме того, бизнес (торговые и офисные центры) и так неизбежно столкнутся с многократным ростом нагрузки по налогу на недвижимость. Ведь для них торговая ставка в большинстве случаев не изменится, составив 2%. А налоговая база вырастет.

НОВАЯ СИСТЕМА ОЦЕНКИ КАДАСТРОВОЙ СТОИМОСТИ

В мае 2016 года правительство внесло законопроект, призванный изменить систему оценки кадастровой стоимости. На сайте правительства дано следующее пояснение: «В системе кадастровой оценки предлагается ряд принципиальных изменений.

В частности, предлагается ввести институт государственных кадастровых оценщиков и передать полномочия по определению кадастровой стоимости исключительно государственным бюджетным учреждениям.

Такой подход позволит обеспечить концентрацию ответственности, высокую прозрачность проведения процедур определения кадастровой стоимости и сопровождение её результатов».

Новый закон вступит в силу с 2017 года. Новая система кадастровой оценки заработает не ранее начала 2018 года. Специальные бюджетные учреждения для оценки и уточнения кадастровой стоимости недвижимости будут созданы в каждом регионе. Унификация правил и принципов оценки кадастровой стоимости должны способствовать сокращению количества ошибок и неточностей при оценке.

Однако парадокс заинтересованности специализированных органов в завышении стоимости сохраняется.

Ведь оценка будет проводиться государственными учреждениями, а государство в условиях кризиса заинтересовано в том, чтобы зачислить в бюджет любую свободную копейку, которую можно изъять у населения.

Кроме того существует проблема нехватки специалистов-оценщиков. В регионах, например, такие специалисты являются большой редкостью.

ЗАКЛЮЧЕНИЕ

Новая система оценки налога на имущество является лишь одним звеном в общей цепи поступательного повышения налоговой нагрузки в условиях кризиса.

В ближайшее время мы, конечно, увидим множество инициатив по новым налогам. Вот только некоторые инициативы из недавних.

В прошлом году министерство по делам Северного Кавказа предлагало ввести сбор за «пользование курортной инфраструктурой» в Ставропольском крае. Его размер должен составить до 150 руб. в сутки. Полученные деньги предлагается использовать для развития курортов. Однако вызванное этим повышение цены путевок может составить 5–10%.

В 2019 году, вероятно, произойдёт повышение НДС и НДФЛ. НДС тоже включается в стоимость товара, а значит, его обслуживание ложится на плечи потребителя.

С ноября прошлого года в стране действует система оплаты проезда большегрузных автомобилей «Платон», которая стала третьим налогом на транспорт вдобавок к акцизам и транспортному налогу.

Как мы видим, потери нефтегазовых доходов бюджета пока что компенсируются в основном за счёт населения. Ничего другого власть не предлагает.

Вернуться на главную

Источник: https://rusrand.ru/analytics/perehod-na-kadastrovuyu-stoimost-nedvijimosti-v-ocenke-naloga-na-imuschestvo

Путин поручил изменить оценку кадастровой стоимости: россиян «разведут» иначе — МК

Рыночную цену жилья могут намеренно завысить для увеличения налогов

01.03.2018 в 20:02, просмотров: 128911

Владимир Путин в Послании Федеральному собранию едва ли не впервые подверг критике кадастровую оценку недвижимости в России и сам механизм расчета налога на имущество физических лиц.

Президента возмутил факт того, что в большинстве своем кадастровая стоимость значительно превосходит рыночную. В действительности многим жителям страны с завидной регулярностью приходится доказывать, что им насчитали лишнего.

Глава государства поручил исправить такую вопиющую несправедливость в кратчайшие сроки — в первой половине 2018 года.

Путин подчеркнул, что налог на имущество физлиц должен быть по карману населению. Он отметил, что при расчете должна использоваться рыночная стоимость, в чем его раньше как раз таки и убеждали «некоторые коллеги». Однако такая система не нашла отражения на деле.

«В реальности оказалось, что кадастровая стоимость, которая вроде бы должна соответствовать рыночной, часто значительно ее превышает, — сказал глава государства. — Но мы так не договаривались, и люди этого от нас не ожидали».

Изменить положение дел было поручено в первом полугодии текущего года.

Напомним, с 1 января 2015 года в 28 регионах России налог на имущество физлиц рассчитывается исходя из кадастровой или инвентаризационной стоимости, иначе говоря — приближенной к рыночной. Все регионы должны перейти на новые правила оценки стоимости недвижимости с 2020 года.

Изменение побудило граждан массово обращаться в соответствующие органы, чтобы пересмотреть кадастровую стоимость своего жилья. В сентябре прошлого года заместитель министра экономического развития РФ — руководитель Росреестра Виктория Абрамченко рассказала, что число жалоб на кадастровую оценку неуклонно растет.

«В комиссию по рассмотрению споров о результатах определения кадастровой стоимости обратилось на 60% больше заявителей в рамках досудебного оспаривания, — отметила чиновница. — Решение в пользу заявителя было принято по 55% жалоб. Вывод здесь неутешительный. Действующая система кадастровой оценки дает сбои. Есть проблемы в методологии оценки.

Не всегда учитываются результаты оспаривания стоимости при новом туре массовой оценки».

Одно из самых «громких» оценочных нарушений случилось осенью 2017 года: налоговая служба предписала россиянину уплатить налог в размере 6,5 млн рублей за его недвижимость — дом в Подмосковье площадью 150 кв. м, который кадастр оценил в… 1,6 млрд рублей. То есть обычный добротный дом был посчитан как хоромы олигарха.

Ситуация может измениться, так как тему затронул сам президент, считает зам. директора аналитического департамента «Альпари» Наталья Мильчакова. По ее мнению, в федеральный закон могут внести изменения уже после выборов.

«Может быть введен либо максимальный размер налога, рассчитанный по кадастровой стоимости (то есть методика расчета останется прежней, но будет установлен максимальный порог суммы налога), либо будут внесены изменения в саму формулу расчета стоимости квартиры, более близкие к определению реальной рыночной стоимости», — предположила Мильчакова.

Она считает внесение изменений по второму варианту более реалистичным, так как оно может оказаться более выгодным городскому бюджету. «Однако есть вопрос, кто будет определять рыночную стоимость.

Ведь с рыночной оценкой недвижимости заказчик также может мухлевать, как с оценкой кадастровой стоимости, и тогда вопрос о завышении рыночной стоимости для целей завышения налогов по-прежнему останется открытым, и собственникам квартир придется обращаться в суд», — полагает эксперт.

Источник: https://www.mk.ru/economics/2018/03/01/putin-poruchil-izmenit-ocenku-kadastrovoy-stoimosti-rossiyan-razvedut-inache.html

Изменение в налогообложении: налог по кадастровой стоимости

В данной статье проведен анализ проблем, вытекающих из изменений, проводимых в налоговом законодательстве. Рассмотрено увеличение финансовой нагрузки граждан в связи с новым налогом на недвижимость по кадастровой стоимости. Приведены варианты снижения кадастровой стоимости недвижимости.

Ключевые слова: кадастровая стоимость, кадастровая оценка, налог, недвижимость

В связи с изменениями, внесенными в Налоговый кодекс, уже с 2016 года налог на имущество физических лиц будет рассчитываться по новым правилам, включая в себя налоговый период 2015 года и далее [1, гл. 32].

До 1 января 2020 года законодательный орган государственной власти субъекта Российской Федерации должен установить в срок единую дату начала применения на территории этого субъекта Российской Федерации порядка определения налоговой базы исходя из кадастровой стоимости объектов налогообложения [1, ст.402].

В данный момент органы власти только 28 субъектов Российской Федерации установили с 01.01.2015 кадастровую стоимость объектов недвижимости в качестве налоговой базы. В остальных регионах налоговой базой на 2015 год осталась инвентаризационная стоимость объектов недвижимости.

Кадастровая стоимость объекта это как стоимость, установленная в процессе государственной кадастровой оценки, так и стоимость, назначенная по итогам рассмотрения споров о кадастровой стоимости в суде или комиссии [2].

Введение нового налога будет происходить в несколько этапов — по 20 % в год, а к 2020 году жители 28 субъектов будут обязаны выплачивать уже полный налог на недвижимость, рассчитанный по кадастровой оценке, приближенной к рыночной стоимости.

Главной проблемой является сильное отличие кадастровой стоимости от рыночной. Причем не в пользу собственника. Многие граждане даже не подозревают, сколько им придется потратить на уплату налога в 2020 году.

По оценкам экспертов, многие будут просто не в состоянии это сделать.

В Краснодарском крае с 01.01.17 налог на имущество физических лиц будет исчисляться, исходя из кадастровой стоимости [3].

Органы власти обещают не допустить резкого роста налоговой нагрузки на бизнес региона и планируют вводить новый расчет налога в три этапа. Первый этап должен начаться с 1 января 2017 года, он коснется объектов площадью свыше 5 тыс. кв. м.

Второй — с 2018 года и охватит недвижимость площадью более 3 тыс. кв. м. Третий — с 2019 года и распространится на объекты свыше 1 тыс. кв. м.

Первые налоговые платежи придут жителям региона в 2018 году, а для снижения фискальной нагрузки, новый налог в течение первых четырех лет будет рассчитываться с учетом поэтапного ежегодного увеличения не более чем на 20 % от разницы между налогом, рассчитанным от кадастровой и от инвентаризационной стоимости квартиры или дома. Также налоговая ставка будет установлена в размере от 0,1 до 0,3 % от кадастровой оценки, в зависимости от решения муниципальных властей. Ожидается, что после перехода на новый расчет налога доходы бюджета региона увеличатся до 300 млн. руб.

До 31 декабря 2014 включительно плательщиками налога признаются физические лица — собственники имущества, признаваемого объектом налогообложения [4, ст. 2]

Начиная с 01.01.2015 налогоплательщиками налога признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения.

Объектом налогообложения признается расположенное в пределах муниципального образования, либо города федерального значения, следующее имущество:

1) жилой дом;

2) жилое помещение (квартира, комната);

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам.

Не признается объектом налогообложения имущество, входящее в состав общего имущества многоквартирного дома [1, ст. 401].

Сегодня изменения в налогообложении волнует многих и больше всего вопросов у экспертного сообщества возникает к оценщикам. До июня этого года кадастровую стоимость недвижимости оценивали независимые оценщики.

То есть, с помощью Росреестра проводился конкурс, выбирались оценочные компании и, методами массовой оценки, определялась кадастровая стоимость. На всю российскую недвижимость было избрано менее десяти подобных компаний.

Однако методы массовой оценки иногда не точны, возможны ситуации, когда в одном доме стоимость одинаковых квартир различалась в три раза. Соответственно, и налог был разным.

Именно поэтому уже после принятия нового закона оценкой недвижимости будут заниматься государственные бюджетные учреждения. Таким образом, государство само для себя будет оценивать «рыночную» стоимость недвижимости. И сейчас экспертное сообщество очень этим обеспокоено.

К независимым оценщикам применялись серьезные требования, а к сотрудникам-оценщикам государственные бюджетные учреждения значительно ниже — и в части опыта оценочной деятельности, и в части численности оценщиков.

Присутствуют большие опасения, что государственные бюджетные учреждения, будут защищать интересы государства.

Чтобы избежать в будущем неблагоприятных ситуаций, нужно уже сейчас узнать кадастровую стоимость. Для этого необходимо направить запрос о предоставлении кадастровой выписки об объекте или кадастровой справки в филиал ФГБУ «ФКП Росреестра» по Краснодарскому краю.

Оформить запрос можно как в офисах филиала, так и в офисах многофункциональных центров, расположенных во всех муниципальных образованиях Краснодарского края. Интернет пользователи могут обратиться за получением информации в электронном виде через портал Росреестра.

Самим рассчитать налоги на имущество физических лиц возможно при помощи Налогового калькулятора, размещённого на официальном сайте Федеральной налоговой службы России.

Что необходимо для снижения налога? Для начала нужно определить, можно ли воспользоваться предусмотренными льготами.

В Налоговом кодексе опубликован перечень льготных категорий — это граждане, имеющие возможность полностью освобождаются от налога на 1 любой объект из всей находящейся у них собственности: комнат, жилых домов, квартир, гаражей, машино-мест, творческих мастерских.

В данную категорию попадают пенсионеры, Герои Советского Союза, ветераны войны, инвалиды I, II группы, ликвидаторы аварии на ЧАЭС. Однако любой льготник, имеющий несколько объектов недвижимости: квартира, гараж, сарай может выбрать только один объект на свое усмотрение для применения льготы.

Конечно, разумно выбирать для льготы объект с максимальной кадастровой стоимостью. За остальные объекты придется платить полностью.Также по каждому объекту предусмотрены и налоговые вычеты. Налоговый вычет также предоставляется только на 1 объект недвижимости из списка нескольких. Налогоплательщик должен выбрать, на какой объект будет предоставлена льгота, в противном случае за него это сделает налоговая служба.

Также, чтобы снизить налог, гражданин может оспорить установленную государством кадастровую стоимость с помощью обращения к независимому оценщику. После этого необходимо обратиться в суд с иском об установлении кадастровой стоимости в размере рыночной.

Результаты определения кадастровой стоимости могут быть оспорены физическими лицами в случае, если результаты определения кадастровой стоимости затрагивают права и обязанности этих лиц, в суде или комиссии по рассмотрению споров о результатах определения кадастровой стоимости [6, ст. 24.18].

При обращении в суд, предварительное обращение в комиссию не является обязательным. Порядок работы комиссии по рассмотрению споров о результатах определения кадастровой стоимости регламентирован приказом Минэкономразвития России от 04.05.2012 № 263 [7].

В соответствии с действующим законодательством, комиссия является независимым от органов государственной власти коллегиальным органом.

Росреестр либо его территориальный орган не наделен полномочиями влиять на принимаемые комиссией решения, а также отменять их или проверять законность принятого ею решения.

Однако необходимо помнить, что муниципалитеты тоже получили право оспаривать кадастровую стоимость, если они считают ее заниженной, так как при изменении в налогообложении местные бюджеты прогнозируют получение значительных денежных средств. Именно поэтому государству выгодны изменения в налогообложении.

В то же время люди, оказавшиеся в затруднительном положении, будут стараться не переплачивать. Важно отметить, что начисление налогов по кадастровой стоимости существенно ухудшает положение граждан. Для урегулирования данной ситуации, государству необходимо найти решение, которое устроило бы обе стороны.

Литература:

Источник: https://moluch.ru/archive/131/36412/

Публикации

Тема оспаривания кадастровой стоимости земельных участков остается актуальной на протяжении многих лет.

Столь высокий интерес связан с тем, что кадастровая стоимость земельного участка напрямую определяет размер налоговой базы для исчисления земельного налога к уплате в бюджет, а также в ряде случаев влияет на сумму арендной платы и выкупной стоимости такого земельного участка. Успешное оспаривание кадастровой стоимости земельного участка позволяет уменьшить сумму земельного налога, размер арендной платы и выкупной стоимости земельного участка в несколько раз.

Суть оспаривания кадастровой стоимости земельного участка сводится к установлению данной стоимости в размере рыночной стоимости земельного участка на основании пункта 3 статьи 66 Земельного кодекса РФ.

Процедура установления кадастровой стоимости земельного участка в размере его рыночной стоимости, если не заострять внимание на различных юридических аспектах данной процедуры, предполагает следующий порядок действий:

1. Определение (оценка) размера рыночной стоимости земельного участка с привлечением профессиональных оценщиков. При этом рыночная стоимость земельного участка должна быть определена на дату, по состоянию на которую была установлена его кадастровая стоимость.

2. Досудебное оспаривание кадастровой стоимости.

В случае, если кадастровая стоимость земельного участка оспаривается юридическим лицом, Федеральный закон «Об оценочной деятельности в Российской Федерации» предполагает обязательное досудебное обращение с заявлением о пересмотре результатов определения кадастровой стоимости в комиссию по рассмотрению споров о результатах определения кадастровой стоимости при Росреестре.

Обращение в комиссию возможно в течение пяти лет с момента внесения в государственный кадастр недвижимости результатов определения кадастровой стоимости, но до момента определения новой кадастровой стоимости.

Срок рассмотрения заявления о пересмотре кадастровой стоимости — 1 месяц с даты поступления заявления в комиссию.

Досудебная процедура является обязательной исключительно для юридических лиц. Оспаривание кадастровой стоимости физическими лицами допускается «в обход» данного досудебного обращения, непосредственно в судебном порядке.

3. Обращение с заявлением об оспаривании кадастровой стоимости в суд.

Результаты определения кадастровой стоимости могут быть оспорены юридическими лицами в суде по основаниям установления в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость, только в случае отклонения комиссией заявления о пересмотре кадастровой стоимости, либо в случае, если заявление о пересмотре кадастровой стоимости не рассмотрено комиссией в установленный месячный срок.

С 15 сентября 2015 года вступил в силу новый Федеральный закон — Кодекс административного судопроизводства (далее КАС), глава 25 которого регламентирует процедуру рассмотрения дел по оспариванию результатов определения кадастровой стоимости.

В соответствии с п. 15 ст. 20 КАС административное исковое заявление о пересмотре кадастровой стоимости подается в суд города федерального значения, областной суд, верховный суд республики, краевой, суд автономной области и суд автономного округа по месту нахождения заказчика работ по определению кадастровой стоимости либо государственного органа, определившего кадастровую стоимость

В нашем регионе данные дела уполномочен рассматривать Кемеровский областной суд.

Административное исковое заявление об оспаривании результатов определения кадастровой стоимости может быть подано в суд не позднее пяти лет с даты внесения в государственный кадастр недвижимости оспариваемых результатов определения кадастровой стоимости.

По итогам рассмотрения административного искового заявления суд выносит решение, которое вступает в законную силу спустя месяц после изготовления решения в полной форме.

Как правило, к этому моменту орган кадастрового учета уже вносит в государственный кадастр новую кадастровую стоимость самостоятельно.

В случае, если этого не произошло, с момента вступления решения суда в законную силу заявитель вправе обратиться в суд за выдачей исполнительного листа, который сможет предъявить в орган кадастрового учета либо в отдел службы судебных приставов-исполнителей для понуждения органа кадастрового учета к совершению действий по внесению новой кадастровой стоимости в кадастр.

1.2. Кадастровая стоимость и налоги: с какого момента можно применять новую (оспоренную) кадастровую стоимость для целей налогообложения в 2016 году?

До недавнего времени в законодательстве никак не был определен момент, с которого налогоплательщик может использовать измененную кадастровую стоимость в целях определения налоговой базы по земельному налогу.

Решение на этот счет было сформировано сложившейся судебной практикой.

Так, применение рыночной стоимости земельного участка, установленной арбитражным судом или комиссией, в целях исчисления земельного налога допускалось только с налогового периода, следующего за налоговым периодом, в котором соответствующее решение вступило в законную силу.

Соответственно, если сроки рассмотрения дела об оспаривании кадастровой стоимости и вступления решения суда в законную силу тянулись достаточно долго, то налогоплательщик мог использовать новую кадастровую стоимость в целях налогообложения лишь спустя год, а то и более продолжительный срок с момента обращения в суд. Инициировав спор в 2012 году, а завершив его в январе 2013 года, налогоплательщик мог применить новую стоимость лишь с 2014 года.

Подобный подход явно противоречил здравому смыслу и интересам налогоплательщика, поскольку ставил его в невыгодные условия по весьма формальным основаниям.

Впрочем, стоит отметить существование иной судебной практики, согласно которой использование новой кадастровой стоимости в целях налогообложения допускалось не в указанном выше порядке, а с квартала, следующего за кварталом, в котором решение об установлении кадастровой стоимости вступило в законную силу. Однако, данный способ осложнен судебным спором с налоговыми органами, которые не признают правомерность перерасчета земельного налога за часть налогового периода, несмотря на то, что кадастровая стоимость земельного участка изменилась еще во втором квартале налогового периода.

Новый подход, сформированный на уровне законодательства, кардинально меняет порядок определения момента, с которого возможно использование кадастровой стоимости земельного участка в целях налогообложения.

Первые изменения в данном вопросе произошли на уровне Федерального закона «Об оценочной деятельности в Российской Федерации», в редакции от 21 июля 2014 года..

Так, согласно пункту 24.20.

Федерального закона «Об оценочной деятельности в Российской Федерации» в указанной редакции, в случае изменения кадастровой стоимости по решению комиссии или суда в порядке, предусмотренном данным законом для ее оспаривания, сведения о кадастровой стоимости, установленной решением комиссии или суда, применяются для целей, предусмотренных законодательством Российской Федерации, с 1 января календарного года, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Таким образом, данное нововведение позволяет пересчитать земельный налог, исходя из рыночной стоимости земельного участка, определенной на дату подачи заявления об оспаривании.

Впоследствии данный подход также нашел отражение в Налоговом кодексе РФ, в редакции от 29 декабря 2014 года, действующей с 01 января 2015 года, за исключением отдельных положений.

Согласно пункту 1 статьи 391 НК РФ в указанной редакции, в случае изменения кадастровой стоимости земельного участка по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в порядке, установленном ФЗ «Об оценочной деятельности в Российской Федерации», сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Данные положения применяются к отношениям, возникшим после 01 января 2015 года.

Таким образом, с 2015 года законодатель позволяет пересчитать земельный налог с 01 января того года в котором было подано заявление в комиссию или суд и исходя из рыночной стоимости земельного участка, определенной на дату подачи определения кадастровой стоимости.

Данные нововведения, безусловно, являются положительными, поскольку новый подход в большей мере отвечает интересам плательщиков земельного налога, является более выгодным в сравнении с подходом, утратившим актуальность.

На заметку налогоплательщику

- В случае успешного оспаривания кадастровой стоимости земельного участка уточненную налоговую декларацию по земельному налогу следует подавать не ранее момента внесения органом кадастрового учета новой кадастровой стоимости в государственный кадастр недвижимости.

- В ходе 2014 года в Кемеровской области была произведена переоценка кадастровой стоимости земель промышленности и иного специального назначения. Результаты этой переоценки были утверждены региональным комитетом по управлению госимуществом и действуют с 01 января 2015 года.

- В ноябре ноября 2015 года опубликовано решение об утверждении результатов государственной кадастровой оценки земель населенных пунктов Кемеровской области. Для расчета земельного налога новые данные будут использовать с 1 января 2016 года.

Из всего этого следует, что для оспаривания кадастровой стоимости земельных участков сейчас самое время. Артем Устинов, юрист компании «ЮрИнвест»:

Если Ваша компания столкнулась с проблемой завышенной кадастровой стоимости, земельный налог либо арендная плата выросли в несколько раз, а выкупная стоимость земельного участка стала далека от рыночной, то мы готовы предложить свои услуги по снижению кадастровой стоимости. Мы готовы оказать правовую поддержку на стадии предварительной оценки реальной рыночной стоимости, рассчитать экономическую выгоду от планируемого снижения, а также сопроводить проект на досудебном (комиссионном) или на судебном этапах.

Будем рады видеть Вас среди наших клиентов. За более подробной информацией Вы может в любой момент обратиться к нашим специалистам. Вы также можете отправить заявку на консультацию непосредственно с нашего сайта.

Источник: https://yurinvest.ru/publikacii/kadastrovaya_stoimost_novye_pravila_resheniya_staryh_problem/