Физлица ответят за долги компаний перед налоговиками :: Экономика :: РБК

В составе большого пакета поправок в Налоговый кодекс, подписанных вчера президентом, оказалась запрятана поправка, которая позволит налоговикам взыскивать долги компаний со связанных с ними физических лиц

Здание инспекции Федеральной налоговой службы (Фото: Кирилл Кухмарь/ТАСС)

30 ноября президент Владимир Путин подписал почти стостраничный пакет поправок в Налоговый кодекс, одобренный Госдумой ранее в этом месяце. Среди поправок — замена одного слова, которая дает возможность налоговикам взыскивать неуплаченные налоги компании с аффилированных физических лиц, например с владельцев.

Речь идет о поправках в восьмой и девятый абзацы пп.2 п.2 ст.45 Налогового кодекса. Эти параграфы определяют, что недоимка может быть взыскана через суд с аффилированных структур компании-должника, если та переводила на них выручку, денежные средства или другие активы.

В новой редакции статьи слово «организациям» заменено на слово «лицам». Фактически это значит, что налоговики теперь смогут взыскать неуплаченные налоги компании не только со связанных организаций, но и с аффилированных физлиц, например учредителей или акционеров, поясняет юрист BGP Litigation Денис Савин.

Норма вступила в силу немедленно, со дня опубликования закона.

Норма о взыскании налоговой задолженности с аффилированных организаций была введена в 2013 году для борьбы с распространенной практикой банкротства компаний, которым были предъявлены крупные претензии по результатам налоговых проверок, рассказывает юрист. Пока лазейка не была закрыта, бизнес не прекращался, а перевоплощался в новое юридическое лицо, куда переводились активы, персонал и контрактная база.

Но из прежней нормы закона следовало, что подобные взыскания применимы именно к организациям.

В связи с этим недобросовестные налогоплательщики выводили активы на физических лиц, в том числе со статусом индивидуальных предпринимателей.

Формально у налоговых органов отсутствовали основания предъявлять претензии к таким налогоплательщикам — таких претензий и не встречалось. «Теперь подобное ограничение для фискалов снято», — говорит Савин.

Если все средства воздействия на неплательщика налогов исчерпаны, то по суду налоговый орган вправе осуществить взыскание задолженности, причем не только с самого налогоплательщика, но и с зависимого лица.

Теперь взыскание налоговой задолженности может быть обращено на «лиц, признанных судом иным образом зависимыми с налогоплательщиком» — тем самым поправка в ст.45 Налогового кодекса расширяет границы «иной зависимости», говорит эксперт «Контур.Школы» (компания СКБ «Контур») Наталья Горбова.

Наличие зависимости суд может признать фактически по любым основаниям, отличным от положений НК, включая дружественность, родство, указывает она.

Прежде передача индивидуальному предпринимателю или любому физлицу имущества или денежных средств (в качестве бегства от уплаты налогов путем фиктивного банкротства) не имела последствий — очень проблематичным становился процесс изъятия переданного имущества (денежных средств) в счет уплаты налогов. Теперь налоги фактически можно переложить на любое лицо. «Повышается вероятность того, что налоги придется платить тем, кто сейчас успешно уклоняется. Все подчинено главной цели — налоги надо платить. Возможных лазеек почти не остается», — рассуждает Горбова.

В составе пакета налоговых поправок президентом также подписаны поправки, вводящие двухлетние налоговые каникулы для самозанятых граждан, которые оказывают физическим лицам бытовые услуги.

Речь идет о нянях и сиделках, репетиторах и домработницах.

Им предлагается добровольно встать на учет в налоговые органы и не платить НДФЛ в 2017–2018 годах, после чего они должны будут определиться, прекратить ли работать, стать индивидуальными предпринимателями или платить НДФЛ по ставке 13%.

Среди других подписанных поправок — продление коэффициента-дефлятора по единому налогу на вмененный доход (ЕНВД) на 2017 год на текущем уровне, что означает неизменность ЕНВД для малого бизнеса вместо предполагавшегося ранее Минфином повышения; установление возможности оплачивать налоги за другого человека (например, жена сможет заплатить налоги за мужа), введение удвоенной пени за просрочку по уплате налогов свыше 30 дней (1/150 ключевой ставки ЦБ вместо 1/300) для организаций, тогда как для физлиц и ИП сохраняются пени в размере 1/300 ставки ЦБ.

Также в поправках уточняется порядок банкротства участников консолидированной группы, устанавливаются обязательства ФНС предоставлять документы о наличии или отсутствии статуса налогового резидента РФ в электронном виде, а также норма, позволяющая властям регионов отсрочить до 1 мая 2017 года начисление пеней за неуплату налога на имущество, рассчитанного по кадастровой стоимости недвижимости. Москва уже так сделала, разрешив гражданам уплатить имущественные налоги за 2015 год по кадастровой стоимости не 1 декабря 2016 года, как предполагалось, а на пять месяцев позже.

Источник: https://www.rbc.ru/economics/01/12/2016/584063c19a794725a0061208

Ответственность учредителя за деятельность ООО в 2018 году

При выборе организационно-правовой формы (ИП или ООО) главным доводом в пользу регистрации общества часто становится ограниченная ответственность юридического лица.

В этом Россия отличается от других стран, где компанию создают ради партнёрства, а не из-за ухода от финансовых рисков.

Около 70% российских коммерческих организаций созданы единственным учредителем, он же, в большинстве случаев, сам руководит бизнесом.

Множество фирм толком не функционируют, не зарабатывая даже на оклад директору и не отличаясь по доходности от фрилансера, который оказывает услуги в свободное от наёмной работы время. Тем не менее, юридические лица в России регистрируют так же часто, как ИП.

Если вы хотите в подробностях узнать, чем организация отличается от индивидуального предпринимателя, советуем ознакомиться со статьей «ИП или ООО — что регистрировать?», а здесь мы попробуем развеять миф, что регистрация компании – верный способ избежать потерь в бизнесе.

Ответственность юридического лица

Для начала узнаем, откуда исходит уверенность в том, что вести предпринимательскую деятельность в форме ООО финансово безопасно? Статья 56 Гражданского кодекса РФ гласит, что учредитель (участник) не отвечает по обязательствам организации, а организация не отвечает по его долгам. Именно поэтому на вопрос: «Какую ответственность несёт учредитель ООО?» большинство отвечает – только в пределах доли в уставном капитале.

Действительно, если компания платёжеспособна и вовремя рассчитывается перед государством, работниками и партнёрами, то нельзя привлечь собственника к оплате счетов фирмы.

Созданная организация выступает в гражданском обороте как самостоятельное лицо, и сама отвечает по собственным обязательствам.

В результате создаётся ложное впечатление полного отсутствия ответственности собственника ООО перед кредиторами и бюджетом.

Однако ограниченная ответственность общества действует, только пока существует само юридическое лицо.

А вот если ООО признаётся банкротом, то участников могут привлечь к дополнительной или субсидиарной ответственности.

Правда, надо доказать, что к финансовой катастрофе компании привели именно действия участников, но ведь кредиторы, желающие вернуть свои деньги, приложат для этого все усилия.

Статья 3 закона от 08.02.1998 № 14-ФЗ: «В случае несостоятельности (банкротства) общества по вине его участников на указанных лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам».

Субсидиарная ответственность не ограничена размером уставного капитала, а равна размеру долга перед кредиторами. То есть, если фирма-банкрот должна миллион, то его и взыщут с учредителя ООО в полном размере, несмотря на то, что в уставный капитал он внёс только 10 000 рублей.

Таким образом, понятие ограниченной ответственности в пределах уставного капитала имеет отношение только к организации. А участник может быть привлечен к неограниченной субсидиарной ответственности, что в финансовом смысле уравнивает его с индивидуальным предпринимателем.

Руководитель и учредитель в одном лице

Субсидиарная ответственность учредителя и директора ООО по обязательствам юридического лица имеет свои особенности. В ситуации, когда организацией управляет наёмный генеральный директор, какая-то доля финансовых рисков переходит на него. Согласно статье 44 закона «Об ООО» руководитель в ответе перед обществом за убытки, причинённые его виновными действиями или бездействием.

Ответственность директора ООО по долгам возникает, если имеются такие признаки виновных действий или бездействия:

- совершение сделки в ущерб интересам управляемого им предприятия, исходя из личного интереса;

- сокрытие информации о деталях сделки или неполучение одобрения участников, когда такая необходимость есть;

- непринятие мер для получения информации, имеющей значение для сделки (например, не проверена добросовестность контрагента или не выяснены сведения о лицензировании деятельности подрядчика, если характер работ требует это);

- принятие решений о сделке без учёта известной ему информации;

- подделка, утрата, хищение документов общества и др.

В таких ситуациях участник вправе подать в отношении руководителя иск о возмещении причинённого ущерба. Если же директор докажет, что в процессе работы был ограничен распоряжениями или требованиями собственника, в результате чего бизнес стал убыточным, то ответственность с него снимается.

А как быть, если управляющим фирмой выступает собственник? Сослаться в таком случае на недобросовестного наёмного руководителя не получится. Наличие непогашенных задолженностей обязывает единоличный исполнительный орган принять все меры к их погашению, даже если владелец единственный, и на первый взгляд, ничьи интересы своими действиями не ущемляет.

Показательно в этом смысле определение Арбитражного суда Еврейской автономной области от 22.07.2014 г. по делу № А16-1209/2013, по которому с директора-учредителя взыскано 4,5 миллиона рублей.

Имея фирму, которая много лет занималась тепло- и водоснабжением, в конкурсе на право аренды объектов коммунальной инфраструктуры он заявил новую компанию с тем же названием. В результате прежнее юрлицо осталось без возможности оказывать услуги, поэтому не погасило сумму ранее полученного займа.

Суд признал, что неплатёжеспособность вызвана действиями владельца и обязал выплатить заём из личных средств.

Долги по налогам

ФНС России гордится высокой собираемостью налогов в казну. Не будем сейчас обсуждать правомерность методов работы налоговиков, просто признаем, что с ними шутки плохи. Это с частными кредиторами можно договориться о списании части долга или реструктуризации выплат, а с бюджетом критической будет уже сумма задолженности свыше 300 000 рублей.

Ответственность учредителя по долгам юридического лица перед государством тоже прописана в законе.

Статья 49 НК РФ: «Если денежных средств ликвидируемой организации недостаточно для исполнения в полном объеме обязанности по уплате налогов и сборов, пеней и штрафов, остающаяся задолженность должна быть погашена участниками указанной организации».

Если размер задолженности по налогам превышает 300 000 рублей, а срок погашения более 3 месяцев, то организация находится в зоне риска. Надо предпринять все меры для выплаты долга или заявить о признании ООО банкротом, иначе это сделает налоговая инспекция, но уже с требованием признать виновными руководителя и/или учредителей.

Попытки вывести активы из организации, чтобы не платить недоимку по налогу, тоже ни к чему хорошему не приведут. К примеру, в деле № А07-7955/2009 арбитражный суд Республики Башкортостан привлек учредителей к субсидиарной ответственности при следующих обстоятельствах.

Общество, имея задолженность по налогам в сумме 675 тысяч рублей, перевело все свои активы в другую организацию, созданную этими же лицами.

Участники полагали, что при отсутствии средств на уплату налога и признании общества банкротом обязательства юридического лица прекращаются.

Однако налоговая инспекция, подав иск, доказала вину собственников компании в образовании недоимки и взыскала долг из их личных средств.

Конечно, привлечь учредителя ООО по долгам его компании сложнее и дольше, чем индивидуального предпринимателя, ведь процедура банкротства достаточно длительна. Однако с 2015 года у налоговых инспекторов появился ещё один инструмент взыскания – в рамках возбуждения уголовного дела по статье 199 УК РФ.

Так, в определении ВС РФ от 27.01.

2015 № 81-КГ14-19 суд признал ответственным руководителя и единственного владельца за неуплату НДС в крупном размере и подтвердил законность взыскания с физического лица ущерба государству в размере неуплаченной суммы налога.

Это решение, по сути, стало судебным прецедентом, после которого все подобные дела рассматриваются проще и быстрее. Учредитель же, кроме обязанности выплаты самого долга, получает ещё и судимость.

Процедура привлечения к ответственности

С какого момента наступает ответственность учредителя за деятельность ООО? Как мы уже говорили выше, это возможно только в процессе банкротства юридического лица. Если организация просто прекращает свое существование, честно расплатившись со всеми кредиторами в процессе ликвидации, то никаких претензий к собственнику быть не может.

На защите интересов бюджета и других кредиторов стоит закон от 26.10.02 № 127-ФЗ «О несостоятельности (банкротстве)», положения которого действуют и в 2018 году. В нём подробно приводится процедура проведения банкротства и привлечения к ответственности руководителей и собственников компании, а также лиц, контролирующих должника.

Под последними подразумеваются лица, которые хоть и не являются формально собственниками, но имели возможность давать указания руководителю или участникам компании действовать определённым образом.

Например, одна из самых впечатляющих сумм по делу о привлечении к субсидиарной ответственности (6,4 миллиарда рублей) взыскана как раз с контролирующего должника лица, который не входил в состав фирмы и формально не руководил ею (Постановление 17-го арбитражного апелляционного суда по делу № А60-1260/2009).

Подать заявление о признании юридического лица должником должен руководитель, но если он этого не сделает, то право начать процедуру банкротства имеют работники, контрагенты, налоговые органы. При этом сторона, подавшая иск, назначает выбранного арбитражного управляющего, а это имеет особое значение в привлечении владельца к обязательствам ООО.

Кроме того, для увеличения конкурсной массы истец вправе оспорить сделки, совершённые в течение года до принятия заявления о признании должника банкротом. В случае, когда сделка совершена по ценам ниже рыночных, срок оспаривания увеличивается до трёх лет.

В процессе рассмотрения дела о несостоятельности к судебным разбирательствам привлекаются директор, владелец бизнеса, выгодополучатель. Если суд признает связь между действиями этих лиц и неплатёжеспособностью, то взыскание в размере требований истца налагается на личное имущество.

Какие можно сделать выводы из всего сказанного:

- Ответственность участника не ограничивается размером доли в уставном капитале, а может быть неограниченной, и погашаться за счет личного имущества. Учреждать ООО только чтобы избежать финансовых рисков, нет особого смысла.

- Если предприятием руководит наёмный управляющий, предусмотрите такой порядок внутренней отчётности, который позволяет иметь полную картину состояния дел в бизнесе.

- Бухгалтерская отчётность должна находиться под строгим контролем, утрата или искажение документов – фактор особого риска, указывающий на намеренное банкротство.

- Кредиторы вправе требовать взыскания долгов с самого собственника, если юридическое лицо находится в процессе банкротства и не в состоянии отвечать по своим обязательствам.

- Привлечь владельца предприятия к выплате задолженностей по бизнесу сложнее, чем индивидуального предпринимателя, однако с 2009 года количество таких дел исчисляется тысячами.

- Кредиторы должны доказать связь между финансовой несостоятельностью общества и действиями/бездействием участника, но в некоторых ситуациях действует презумпция его вины, т.е. доказывание не требуется.

- Вывод активов из фирмы накануне банкротства – это существенный риск привлечения к уголовной ответственности.

- Процедуру банкротства лучше инициировать самому, однако делать это надо только с привлечением узкопрофильных юристов, с положительным опытом подобных дел.

Источник: https://www.regberry.ru/registraciya-ooo/kakuyu-otvetstvennost-neset-uchreditel-ooo

Директор и учредитель компании ответят по долгам организации даже после ее ликвидации

Федеральный закон от 28.12.2016 № 488-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» внёс изменения в законы:

- «Об обществах с ограниченной ответственностью»;

- «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

- «О несостоятельности (банкротстве)».

Сейчас вы узнаете, что это значит и чем грозит.

Какие изменения вносит № 488-ФЗ?

Если кратко, то всё просто: теперь в течение 3-х лет после ликвидации компании налоговая служба сможет «вспомнить» про компанию и решить, что она недоплатила налоги.

Современные технические системы, которыми оснащена ФНС вроде АСК НДС-2 позволяют запоминать информацию о сделках и контрагентах и обеспечить проведение проверки уже несуществующей компании.

Найти компании-однодневки (или компании, которые ФНС ошибочно посчитает однодневками), отследить деловые связи, весь пусть товара от одной компании к другой — всё это ФНС может уже сейчас.

Представим ситуацию: была компания, дела у ней пошли плохо, и руководство решило её закрыть, не влезая в долги.

Ранее, ликвидация компании означала, что проверить уже не существующую компанию, доначислить налоги, и тем более взыскать налоговую задолженность с не существующей компании и ее руководителя или учредителя, не представлялось возможным. Казалось бы, дело закрыто и предприниматель может спать спокойно.

Теперь выходит, что нет, дело не закрыто. Потому что в течение 3-х лет ФНС может предъявить претензии по налогам, пеням и штрафам и взыскать их с физических лиц, причастных к деятельности ликвидированного юридического лица.

Кроме того, предъявлять претензии ООО после ликвидации сможет не только ФНС, а любой кредитор. Это может быть контрагент или бывший работник, который докажет в суде, что компания с ним не рассчиталась.

Вот что сказано в тексте изменений в закон «Об обществах с ограниченной ответственностью»: «…по заявлению кредитора на таких лиц [взаимозависимых] может быть возложена субсидиарная ответственность по обязательствам этого общества».

Что означают эти изменения? С кого будет взыскана задолженность?

Раз компания исключена из ЕГРЮЛ, её больше нет, то с кого же взять эти якобы неуплаченные налоги, пени и штрафы? С лиц, указанных в части 1 статьи 53.1 Гражданского кодекса (закон №488 ссылается на эту часть):

- учредителей;

- директора;

- членов совета директоров;

- управляющего;

- управляющей компании;

а также с тех, кто давал указания вышеперечисленным лицам (пункт 3 статьи 53.1 ГК). Но пока непонятно, как этот пункт будет применяться на практике.

Погашать эти долги по налогам люди будут за счёт личного имущества. А мы помним дело, когда имущество взыскали с независимой компании, с бенефициара. Так что у налоговой уже есть необходимая практика взыскания с бенефициаров.

И с работниками, и с контрагентами то же самое. Если они докажут в суде, что компания осталась им должна, её бывшее руководство будет платить из своего кармана.

И конечно, закон будет действовать «назад». ФНС сможет предъявить претензии за 3 года до вступления закона в силу, то есть за период с 29 июня 2014 года.

Главный вывод для бизнеса

На данный момент есть такая практика: бизнесмен ведёт дела через какую-либо компанию не более 3-х лет. Когда проходит 3 года, он присоединяет эту компанию к другой фирме или проходит процедуру ликвидации (это дороже и дольше, но «безопаснее» в плане рисков по доначислению налогов, чем присоединение) и ведёт тот же самый бизнес, но уже через другую компанию.

Таким образом, предприниматель, избавляясь от компании, вздыхает свободно: никаких налоговых претензий к нему не может быть предъявлено.

Теперь эта возможность закрылась. Любое взаимозависимое лицо и даже бенефициар теперь «на крючке» ФНС в течение 3-х лет с момента исключения компании из ЕГРЮЛ.

Вот такой он, закон №488-ФЗ.

Краткие итоги

Личная ответственность взаимозависимых лиц и бенефициаров компании серьёзно возрастает. Эти лица будут расплачиваться по якобы имеющимся налоговым долгам, пеням и штрафам уже закрытой фирмы своим личным имуществом.

ФНС получает всё больше правовых инструментов для взыскания налогов. Учитывая современное техническое оснащение налоговой службы и тот факт, что суды часто склонны вставать на её сторону, это создаёт гремучую смесь.

Государство изыскивает всё новые методы пополнения бюджета за счёт бизнеса. Свобода действий для бизнеса уменьшается, ответственность возрастает.

Закон №488-ФЗ полностью соответствует отношению государства к предпринимательскому классу; власть рассматривает бизнес (кроме госкорпораций, конечно) как податное сословие и источник пополнения бюджета.

Судебной практики пока что нет, закон на момент написания этой статьи уже принят Госдумой, одобрен Советом Федерации и подписан президентом, но начинает действовать с 28 июня 2017 года.

Мы будем тщательно следить за развитием событий. Когда появятся эффективные методы борьбы с незаконными доначислениями, вы обязательно об этом узнаете первыми, если подпишетесь на новости в форме ниже по странице. А пока что стоит помнить о 4-х правилах, как победить ФНС в суде.

На этом всё, спасибо за внимание.

Источник: https://nalog-advocat.ru/na_kruchke_u_fns/

Верховный суд разрешил взыскивать долги предприятий с сотрудников

Верховный суд РФ вынес вердикт, который способен серьезно изменить ответственность сотрудников компаний. С них могут быть взысканы долги организации. Раньше эта норма была законодательно закреплена, но на практике практически не применялась.

Работодатели компенсируют сотрудникам затраты на отдых внутри страны

Российское законодательство позволяет в том случае, если компания допустила задолженность, к примеру, по налогам, взыскать недополученные бюджетом средства с главного бухгалтера, если будет доказана его вина.

Раньше попытки возложить вину на сотрудников не поддерживались в судах.

«Государственные органы неоднократно предпринимали попытки взыскать задолженность с ответственных должностных лиц, однако суды придерживались позиции, что ответственность за вред, причиненный работниками, несут организации, — говорит управляющий партнер юридической фирмы «Прайм лигал» Арик Шабанов. — В исключительных случаях субсидиарная ответственность за действия должностных лиц могла быть возложена на ответственных лиц». Но широкой правоприменительной практики эта норма не получила.

Определением СК по гражданским делам Верховного cуда РФ от 27 января 2015 г.

N 81КГ1419 суд отменил ранее принятые судебные акты по делу об отказе во взыскании с ответчика в пользу РФ материального ущерба в виде неуплаченного налога на добавленную стоимость и направил дело на новое рассмотрение.

Судьи ВС РФ приняли такое решение, поскольку неуплата налога юридическим лицом по вине ответчика является ущербом, причиненным бюджету РФ, который по закону может быть возмещен за счет виновного лица.

Вынесенное решение может задать тон новой правоприменительной практике. Российским топ-менеджерам, возможно, придется выплачивать в бюджет налоги, которые не выплатили их компании. «Высока вероятность, что наличие такого судебного акта, принятого ВС РФ, может значительно увеличить количество аналогичных решений, принимаемых нижестоящими судами», — считает Арик Шабанов.

Судебная система РФ формально не является прецедентной, однако нижестоящие суды ориентируются на решения вышестоящих. «Это объясняется тем, что при обжаловании судебных актов нижестоящих судов их в любом случае будут рассматривать вышестоящие.

Поэтому хотя решение вышестоящей инстанции не является обязательным к исполнению, оно берется за основу, как образец правоприменительной практики», — объясняет эксперт.

В чем кроется секрет высокой производительности японских работников

Налоговики совместно с оперативными подразделениями МВД и СК РФ всерьез взялись за налоговых должников, поэтому теперь все чаще будут взыскивать налог непосредственно с виновного физлица, а не с пустой фирмы, поясняет Олег Никуленко, управляющий партнер консалтинговой группы ЮКТ.

Это связано с тем, что взыскать долг непосредственно с организации получается редко. «При обнаружении недоимок в ходе проверок налоговой службы взыскать недополученный доход в бюджет государства можно только через суд, — рассказывает адвокат Валерий Михалат.

— Однако к моменту рассмотрения дела основные активы, на которые можно наложить взыскание, у компании практически отсутствуют». Компании, которые знают о преступности своих действий, находят массу вариантов, как уйти от ответственности.

«Они заранее продумывают, как минимизировать потери, связанные с принудительным взысканием задолженности путем ареста расчетных счетов, принадлежащих организации, наложения запрета на отчуждение имущества оборудования вплоть до их изъятия, — говорит Ольга Отчерцова, председатель коллегии адвокатов «Отчерцова и партнеры».

— По этой причине фактическое исполнение решения суда затягивается на годы, а то и вовсе остается неисполненным». В итоге единственными лицами, которые могут возместить потери налоговой службе, остаются сотрудники организаций, в частности, ее руководящий состав в лице директора и главного бухгалтера.

Нельзя сказать, что раньше угрозы привлечения физических лиц к ответственности по долгам организации не было вовсе. «Налоговые консультанты и адвокаты по налоговым преступлениям всегда рассматривали риски привлечения руководителя компании к субсидиарной ответственности и риски взыскания ущерба при вынесении обвинительного приговора по ст.

199 УК РФ — уклонение от уплаты налогов», — говорит Олег Никуленко. Но именно 2015 год эксперты называют переломным для генеральных директоров и иных контролирующих организацию лиц.

«Во-первых, все чаще с директоров стали требовать возмещения убытков учредители или акционеры, в том числе опираясь на Постановление пленума ВАС от 2013 года «О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица, — напоминает Никуленко.

— Во-вторых, руководители и иные контролирующие лица все чаще привлекаются кредиторами, в том числе налоговыми органами, к субсидиарной ответственности в рамках ФЗ «О несостоятельности (банкротстве)». В действиях лиц, принимающих решения в организации, находят нарушения, приведшие к значительным убыткам.

Что дает возможность за недобросовестное поведение, противоречащее интересам компании, взыскать с них убытки. Эта норма применяется в случае совершения крупных сделок и сделок с заинтересованностью, которые привели к разорению организации или ущемлению интересов кредиторов. Однако реальных взысканий, как правило, на практике не происходит.

Виновный соглашается с обвинением, признает вину, дело рассматривается в особом порядке уголовного судопроизводства, налоговый орган не вступает в уголовный процесс с гражданским иском». Теперь же отношение к подобным делам может измениться и они перестанут «пробуксовывать» во всех инстанциях.

Работники смогут банкротить фирмы за задержку зарплаты

Казалось бы, нет ничего страшного в том, что ущерб, который государству принесла компания, будут возмещать виноватые в этом физические лица. Однако широкое распространение практики взыскания долгов компании с физических лиц может навредить сотрудникам, которые непосредственно к принятию противоправных решений не имели отношения.

Так, работник может совершать действия под давлением руководства, что в конечном счете достаточно сложно доказать. Наравне с собственниками бизнеса к контролирующим лицам может быть отнесено нанятое руководство организации.

«Опубликованное решение Верховного суда РФ по своей природе разрешает взыскание задолженности организации с тех физических лиц, которые совершили данное правонарушение, выполняя служебные обязанности, — говорит Ольга Отчерцова. — Бухгалтер и директор зачастую являются наемными работниками, которые не желают терять рабочее место, и в результате вынуждены исполнять указания учредителя».

Применение судебного решения ВС РФ повсеместно вызовет волну протестов и недовольства, считает Отчерцова. Вместо реально виновных лиц на скамье подсудимых окажутся исполнители.

К тому же недоимки по налогам или убытки компании могут составлять очень большие суммы. Они могут быть не столь существенными для организаций, но совершенно неподъемными для физических лиц. Долг компании рискует оказаться непосильным даже для руководителя с высокой зарплатой.

Эксперты отмечают, что появление такого решения грозит дополнительными коррупционными рисками в органах МВД и ФНС. Теперь руководителю организации можно при проведении проверки напомнить, что за проступки предприятия и долги он может ответить лично.

«Это, безусловно, ухудшит инвестиционный климат в нашей стране.

В обществе может сложиться мнение, что создание собственного бизнеса — это изначально огромный риск уголовной ответственности и возможности потери своего личного имущества», — считает Валерий Михалат.

Раньше эксперты отмечали существенный недостаток регистрации небольшого бизнеса в форме ИП — предприниматель за долги бизнеса отвечает личным имуществом.

Сейчас граница между формами собственности практически стерта. Долг организации может быть взыскан и с руководителя юридического лица.

Только предприниматель отвечает за свои собственные ошибки, руководитель же рискует взять на себя ответственность за решения собственников.

Источник: https://rg.ru/2015/09/08/dolgi.html

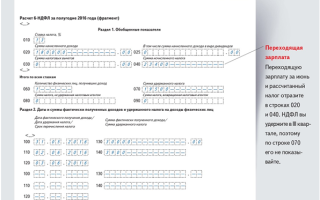

Заплатят все: по долгам компании перед налоговиками ответят ее сотрудники. Фото

На текущий момент какие-либо официальные комментарии со стороны налоговых органов отсутствуют.

На ресурсе «Время бухгалтера» была размещена статья разъяснительного характера Жанны Селяниной, советника государственной гражданской службы РФ 3-го класса, «Комментарий по изменениям ст. 45 НК РФ».

Данная статья не может претендовать на официальную позицию налоговых органов, но в качестве информации для понимания ситуации она будет очень полезна. Разберемся в ней подробнее.

Изначально появление изменений связано с желанием перекрыть схемы по выводу имущества компаний на физических лиц, что нередко бывает перед или после налоговых проверок.

«Ранее многие организации применяли схемы вывода имущества и денежных средств на заранее созданные, подконтрольные им компании. Подобные схемы вывода стали пресекать налоговики, доказывая эту взаимосвязь.

Компании, поняв, что суд поддерживает позицию налоговых органов, изменили данную схему вывода имущества и денежных средств на физических лиц».

С кого взыщут долги? Госпожа Селянина вполне конкретна: «В компании работают главный бухгалтер, финансовый директор, коммерческий директор и другие лица административного ранга, которые живут в своих квартирах, ездят на своих машинах, отдыхают на своих дачах, купленных в кредит или на заработную плату, доставшихся в наследство. В данном случае претензий к этим лицам не будет.

Но если вдруг в один прекрасный день на личные счета вышеперечисленных лиц напрямую или через транзитные организации начнут поступать денежные средства, превышающие их доход, или же у них в собственности окажутся здания, транспортные средства, оборудование, принадлежавшее организации, где они работают, у налоговой инспекции возникнут вопросы.

В таком случае из разряда обычных работников они перейдут в разряд аффилированных лиц. С этого момента они и их близкие родственники попадут под подозрение в участии в выводе денежных средств и имущества предприятия.

Если это будет доказано, взыскание налогов с этих лиц будет проводиться пропорционально размеру поступивших на их счета денежных средств или стоимости имущества, переданного в их собственность».

Может возникнуть вопрос, как налоговики узнают об изменениях в финансовом состоянии всех вовлеченных лиц.

Дело в том, что теперь перед проведением выездной налоговой проверки, проводится предпроверочный анализ организации.

Речь идет о сборе данных не только об организации, но и об «имуществе, счетах и доходах руководителя, учредителя, главного бухгалтера и близких родственников всех вышеперечисленных».

По мнению Селяниной, в результате этой налоговой новации добросовестные налогоплательщики ничего сверхъестественного не увидят, а для организаций, которые не хотят платить налоги, просто перекроют еще одну очередную схему.

Да, статья и вывод, конечно, хороши, но не стоит оставлять их без здравой критики. Складывается впечатление, что налоговая начинает очередную «охоту на ведьм».

Бизнес и так запуган всякими ограничениями, прессингом со всех сторон, в том числе и налоговых органов, чтобы данные изменения сейчас могли быть введены в действие без тяжелых последствий.

Не совсем понятно, почему законодатель скрыто применил к этим лицам превентивные меры в виде субсидиарной ответственности по долгам компании. Как правило, данные работники связаны с компанией-работодателем только трудовыми отношениями, а не имущественными.

Не получится ли так, что главные бухгалтеры, финансовые директора вообще не будут фигурировать в этих компаниях в качестве работников, опасаясь серьезных последствий в отношении себя. Снова бизнес будет погружаться в теневой сектор.

Кто от этого выиграет? Полагаем, что никто.

Правительство России неоднократно подчеркивало, что необходимо прекратить «кошмарить» бизнес, но на практике пока все получается наоборот.

Источник: https://www.forbes.ru/kompanii/341885-zaplatyat-vse-po-dolgam-kompanii-pered-nalogovikami-otvetyat-ee-sotrudniki

Ответственность директора и учредителей по долгам ООО с 28 июня 2017 года

Отвечает ли директор по долгам ликвидированного предприятия после банкротства?

Сегодня наш разговор пойдет об обществах с ограниченной ответственностью. В 2017 году 28 июня кредиторы получили возможность вернуть свои долги с директора и участников общества, исключенного из ЕГРЮЛ.

Все представители бизнеса наверняка осведомлены о том, что учредители такой организационной формы не имеют никаких обязательств перед кредиторами фирмы по долгам самой компании. Тем более что её на момент предъявления требований уже нет во всех возможных государственных реестрах.

О чем идет речь или отвечает ли директор за долги ооо

Законодательные правила изменились. И теперь даже бывший директор общества с ограниченной ответственностью может быть привлечен к субсидиарной ответственности за долги компании, теперь уже бывшей. Причем, неожиданно для себя.

28 июля 2017 года официально вступили в силу поправки в известный всем бизнесменам закон «Об обществах с ограниченной ответственностью». По тексту нашего материала дальше мы его будем упоминать, как 14-ФЗ.

Не секрет, что самый простой путь для компании, которая накопила долги, очень быстро юридически прекратить свою деятельность. Ранее кредиторы остались бы ни с чем. Однако благодаря законодательным новшествам появилась теоретическая возможность вернуть свои долги. Важно только правильно определить направление работы.

Благодаря работе законодателей появилась возможность взыскать долги с бывшего директора или учредителей. Важно только обосновать сумму задолженности и доказать неправомерность действий со стороны менеджмента компании.

Вот лишь некоторые рекомендации для того, чтобы отстоять кредиторам свои права. Подчеркнём, что они касаются только обществ с ограниченной ответственностью. Итак.

Кто должен нести ответственность

Новые поправки в закон 14-ФЗ определяют следующих потенциальных оппонентов по спору:

- Директора (действующего и бывшего).

- Членов исполнительного органа (коллегиального). Это может быть совет директоров, правление, иная структура, предусмотренная уставом конкретного ООО.

- Лица, ответственного за проведение всей ликвидационной процедуры.

- Учредителей предприятия ( теперь есть ответственность учредителя по долгам юридического лица).

Кроме того, теоретически могут быть привлечены к финансовой ответственности по долгам компании и те лица, которые способствовали принятию решений, привёдших к возникновению задолженности.

В их число могут теоретически войти как люди, подписавшие договор с кредитором по доверенности, так и лица, контролирующие должника.

Другое дело, что трудно установить реального того субъекта, действия которого привели к возникновению долга.

Ведь далеко не каждое общество с ограниченной ответственностью даёт возможность контрагенту ознакомиться подробно со своим уставом и прочими внутренними документами.

Конечно, есть выписка из ЕГРЮЛ. Однако объем информации, содержащейся в ней, может быть ограничен.

Когда можно обратиться в суд

На самом деле кредитору придется провести серьезную подготовительную работу.

Ответственность по обязательствам ООО указанные лица несут лишь в том случае, когда возникновение задолженности стало следствием их недобросовестных и неразумных действий.

И тут еще возникает одна проблема: как доказать причинную связь между действиями ответчика и возникшей задолженностью?

Здесь одними документами не обойтись. Нужно изучить информацию о деятельности компании, получить сведения от других контрагентов, если они известны.

Если обратиться к юристу, то можно законными способами получить информацию о сомнительных сделках, совершенных компанией (вывод активов, назначение в качестве директора подставного лица).

Юрист, просто знает с какой стороны подойти к решению таких вопросов.

Что такое неразумные и недобросовестные действия

На самом деле данные понятия размыты и имеют оценочное значение. Однако некоторые признаки недобросовестных действий могут быть налицо.

В первую очередь, это продажа товаров или оказание услуг по ценам, которые значительно уступают рыночным. Кроме того, это совершение операций с фирмами, которые имеют сомнительную репутацию («однодневки», «фиктивные компании» и т. д.).

В свою очередь под неразумными действиями следует понимать халатное отношение руководства предприятия к своим непосредственным обязанностям.

В частности, директор мог принять решения без учёта информации, имеющей существенное значение при заключении контрактов или ведения текущей хозяйственной деятельности организации.

Кроме того, зная о наличие долгов, руководитель привлёк кредиты на необоснованные для фирмы цели.

О неразумности может также свидетельствовать и отсутствие инициативы о начале процедуры неплатёжеспособности (если предприятие уже было обременено долгами). Вывод активов перед ликвидацией также может стать основой для обоснования судебного иска.

В любом случае умысел в непогашении задолженности придётся доказывать кредитору, который все же решит получить свои средства с так называемых субсидиарных должников.

Полезно перед подачей иска изучить и массив судебной практики, причём не только районных, но и арбитражных судов.

Ведь ответчиком по делу может выступать учредитель – другая фирма или же индивидуальный предприниматель, которые входили в состав участников прекратившего существование ООО.

К кому предъявлять иск

В зависимости от ситуации ответчиков может быть сразу несколько.

На первый план, естественно, выходит руководитель. Ведь он ставит подписи под всеми документами и несет персональную ответственность как директор за долги ООО.

Вместе с тем, иск может быть предъявлен одновременно как к лицу, фактически контролирующего деятельность организации, который был причастен к совершению спорной операции. Так и к директору, который руководил фирмой задолго или на момент ее закрытия.

Сказанное касается и ликвидатора (главы ликвидационной комиссии), к которому перешли все права по управлению фирмой на стадии прекращения деятельности.

Можно ли привлечь к ответственности учредителя по долгам юридического лица

С участниками ООО дело обстоит сложнее. Ведь очень трудно доказать их причастность к принятию неугодного для кредитора решения. При таком положении дел ответственность учредителя по долгам юридического лица сводится к нулю.

Более того, истец может и не знать действительный состав участников ООО, прекратившего свою деятельность. Кроме того, у истца и суда возникнут сложности с определением степени причастности к задолженности каждого из участников.

А также следует помнить о том, что ООО может быть создано одним человеком, который одновременно является и его директором. Поэтому в этом случае вопрос об определении ответчика отпадает сам с собой.

Самым идеальным вариантом будет определить несколько ответчиков. В любом случае на размер судебных расходов кредитора это никак не повлияет.

Подготовка доказательной базы

Естественно, что не все документы будут доступны для истца. Поэтому следует заявить перед судом ходатайство об истребовании части материалов из архива и органа ФНС, по которому было зарегистрировано закрывшееся ООО.

К анализу материалов дела целесообразно привлечь не только юриста, но и специалиста, разбирающегося в бухгалтерских или финансовых документах компании. Это может быть опытный бухгалтер или аудитор. Возможно, именно за цифрами кроется умысел в невозвращении долга.

Если дело находится уже в суде, то в некоторых случаях полезно настаивать на проведении судебно-бухгалтерской экспертизы в отношении документов, которые удалось получить по ликвидированному обществу с ограниченной ответственностью.

Как бы там ни было, в суд кредитору бывшей компании следует идти не с пустыми руками.

В какой суд следует обращаться

При выборе органа правосудия существует несколько правил, поскольку иск может быть подан как в районный суд, так и суд арбитражной юрисдикции.

Все будет зависеть от характера спора и состава его будущих участников.

Районный суд

Туда стоит обращаться в том случае, когда ответчиком по взысканию суммы выступают физические лица: учредители либо же директор бывшей фирмы.

И тут существует один нюанс. Вполне очевидно, что истец может не знать об адресах проживания соответствующих граждан. Поэтому самым разумным выходом будет подача иска в районный суд по месту нахождения ликвидированного предприятия.

Подобное исковое заявление можно сопроводить ходатайством об истребовании из налоговой инспекции адресных данных по ответчикам. После их получения судья сам решит вопрос о передаче дела по подсудности (если в этом возникнет такая необходимость).

Арбитражный суд

Часто взыскивать долг с директора формально просто не имеет смысла (особенно, если он был так называемым «подставным»). В таком случае претензии могут быть адресованы к учредителю ликвидируемой фирмы (если он выступает юридическим лицом или индивидуальным предпринимателем).

Кроме того, в арбитраж следует обращаться и тогда, когда долг возник из корпоративных отношений. Например, участнику не выплатили долг по дивидендам или часть прибыли от деятельности ликвидированной компании.

Если речь не идёт о корпоративных спорах, то перед обращением в арбитраж к ответчику стоит обратиться с претензией. По общему правилу она рассматривается в месячный срок от даты её получения.

В зависимости от суммы заявляемых требований арбитраж вправе рассмотреть дело как по обычной процедуре, так и с применением упрощённого производства. В последнем случае выносится отдельный процессуальный документ.

Независимо от того, происходит ли обращение в районный или арбитражный суд, в иске следует указать все регистрационные данные по ликвидированному юридическому лицу. Если сохранилась копия выписки из ЕГРЮЛ, то следует приложить и её.

Что происходит дальше

Итак, судебное решение в любом случае необходимо. Однако его будет недостаточно.

Когда акт суда вступит в свою законную силу, то необходимо заняться получением исполнительного листа. Его выдаёт суд первой инстанции. Это правило действует как для районных, так и арбитражных судов.

Дальше следует наладить взаимодействие с судебными приставами. Кредитор может помочь найти имущество должника, предоставить транспорт, необходимые технические средства и так далее. От плодотворности сотрудничества во многом зависит быстрота получения средств по погашению долга.

Подведем итоги: перспективы солидарной ответственности директора и учредителей по обязательствам ООО

С 28 июня 2017 года в силу вступили поправки в закон 14 – ФЗ. Суть их состоит в том, что директор или учредители могут нести ответственность по долгам ликвидированного общества с ограниченной ответственностью.

Однако есть одно существенное «но». Для взыскания задолженности с указанных субъектов стоит доказать, что определенная денежная сумма не была погашена вследствие злонамеренных или необоснованных действий.

Поэтому прежде чем решиться на обращение с иском в суд о привлечении директора и иных лиц к ответственности за неоплаченные долги предприятия, нужно основательно подготовиться и собрать доказательства их злонамеренных действий.

Источник: https://yur-usl.ru/vzyskanie-dolgov/otvetstvennost-direktora-uchreditelej-dolgam-ooo.html

Директор и главбух: ответственность за налоговые долги — миф или реальность?

В конце 2017 года Конституционный суд РФ принял знаковое решение, которое должно ограничить налоговиков в попытках взыскать налоговые долги компаний с их руководителей и учредителей (Постановление от 08.12.2017 № 39-П).

Теперь на директоров и других первых лиц компании нельзя будет просто переложить бюджетный долг организации, а также взыскать штраф за налоговые нарушения. По сути, решение КС РФ должно поменять практику в лучшую сторону.

Давайте разберемся, так ли это, и кто теперь ответит за налоговые недоимки предприятия.

Компании совершают налоговые «деяния» через физических лиц – как правило, руководителя и главного бухгалтера.

Иногда, действуя в собственных интересах, а также в интересах своей организации, эти должностные лица совершают налоговое правонарушение и несут административную либо уголовную ответственность.

При этом лица, чьи действия привели к неуплате налогов в бюджет, не освобождаются от обязанности возместить причиненный ими имущественный ущерб. Единственное «но» – с физических лиц нельзя взыскивать штрафы, наложенные на компанию, а основную сумму налогового долга можно.

Вместе с тем взыскание недоимки с учредителя (руководителя) и бухгалтера возможно только в двух случаях:

- После внесения в ЕГРЮЛ сведений о прекращении деятельности компании, т.е. если компания ликвидирована.

- После признания компании фактически недействующей.

Если компания продолжает работать и получать доход, за счет которого можно гасить недоимку, у налоговиков нет достаточных оснований для взыскания налоговых долгов с руководителя компании (ответственность по уплате долга останется за предприятием). Это очень важный положительный момент в решении 39-П.

Таким образом, руководитель и другие должностные лица отвечают по налоговым долгам своей компании, только если сама организация уже не работает и не может заплатить налоговую недоимку (возместить ущерб, причиненный бюджету).

Но…Нужно учитывать следующее: если физическое лицо руководило компанией, которая использовалась для проведения фиктивных сделок, вывода денег и ухода от налогов – все долги такой компании однозначно лягут на плечи ее учредителя или руководителя.

Однако, критерии фиктивности компании нигде не прописаны. Нет и закрытого перечня лиц, которые должны отвечать за долги юридического лица.

Поэтому в данной интерпретации в круг лиц, несущих ответственность по долгам организации, попадают не только бухгалтеры и руководители компании, но и абсолютно любые физические лица, которые так или иначе получали выгоду от взаимодействия с компанией, были взаимозависимы с ней, либо контролировали ее. Достаточно того, что их действия привели к неуплате налогов.

Ровно через месяц после вынесения громкого решения Конституционного суда ФНС выпустила подробнейшую инструкцию для нижестоящих налоговых органов по взысканию с физических лиц налоговых долгов, неоплаченных компанией (письмо от 09.01.2018 № СА-4-18/45@).

В частности, в документе ФНС разъяснила, что:

- Налоговики вправе подать иск о взыскании вреда с гражданина, виновного в налоговых правонарушениях компании, который заключается в не поступлении в бюджет налогов и пеней. Нельзя взыскивать с физлица наложенные на компанию штрафы за неуплату налогов. Однако, штрафы можно взыскивать с физлица в качестве убытков в пользу компании-должника.

- Личное обогащение гражданина за счет неуплаченных компанией налогов инспекторы могут подтвердить косвенными доказательствами, например, признаками улучшения благосостояние его родственников.

- Невозможность взыскать с компании налоговые долги подтверждается не только возвращением исполнительного листа, прекращением дела о банкротстве или исключением компании из ЕГРЮЛ, но и путем анализа налоговым органом финансово-хозяйственного состояния юридического лица. Т.е. достаточно заключения самой инспекции.

- Если у налоговой инспекции недостаточно доказательств для взыскания долгов компании с других лиц, то она может только указать на это обстоятельство, а доказывать не обязана. То есть человек, с которого ФНС пытается получить деньги, должен сам доказать, что у налогового органа есть все ресурсы и возможности для взыскания долга с компании.

- Отдельно ФНС отмечает, что в решении 39-П отсутствуют правовые позиции о возможности взыскания долгов с физлица, если не было уголовного дела, но не указывает, что взыскивать в таких случаях «вред» с него нельзя. Таким образом, эта возможность отдается на откуп налоговикам и судам на местах.

Так что небольшой «подарок» КС РФ сделал: взыскать налоги с физических лиц (учредителей, руководителей, бухгалтеров) все-таки будет сложнее. Но по-прежнему возможно.

Необоснованное привлечение бывшего директора к субсидиарной ответственности

В практике бюро нередко встречаются весьма «интересные» и неоднозначные правовые коллизии в вопросах привлечения бывших руководителей юридических лиц к субсидиарной ответственности по долгам субъектов хозяйственной деятельности.

Подробнее

Защитить финансы компании от «перевыставленного» штрафа возможно!

Если контрагент просит Вас компенсировать ему штраф, наложенный в связи с неполным выполнением Вашей компанией обязательств по договору, не спешите сдаваться – своевременное обращение к юристу поможет избежать неожиданных выплат.

Подробнее

Источник: https://ruconst.com/articles/12126/