Истребование налоговыми органами пояснений у налогоплательщиков | Отчётсдан

С.В. Разгулин, действительный государственный советник РФ 3 класса

Получение налоговым органом объяснений налогоплательщиков является одной из форм налогового контроля.

В Налоговый кодекс внесены изменения, повышающие ответственность налогоплательщика при исполнении полученных от налогового органа документов, связанных с истребованием пояснений.

Основаниям получения пояснений, способам представления пояснений и мерам принуждения, применяемым к налогоплательщику за неисполнение документов налогового органа, касающихся истребования пояснений, посвящено интервью с экспертом.

— В рамках каких процедур налоговый орган может истребовать пояснения?

Налоговый кодекс предусматривает несколько форм истребования пояснений.

Требование о представлении пояснений, повестка о вызове на допрос свидетеля, уведомление о вызове в налоговый орган, требование о представлении документов (информации) — это разные документы, имеющие самостоятельное основание для направления и, соответственно, последствия неисполнения их налогоплательщиком.

Следует обратить внимание, что ФНС России рекомендует квалифицировать протокол допроса директора, главного бухгалтера проверяемого налогоплательщика, опрошенных в качестве свидетелей и заведомо заинтересованных в исходе дела, как документ, которым оформлены пояснения налогоплательщика (подпункт 4 пункта 1 статьи 31 НК РФ, пункт 5.1 письма ФНС России от 17.07.2013 № АС-4-2/12837).

Пожалуй, общим для требования о представлении пояснений, уведомления о вызове в налоговый орган является обязанность налогоплательщика, отнесенного к категории лиц, представляющих декларации в электронной форме, передать в налоговый орган через оператора по телекоммуникационным каналам связи (ТКС) квитанцию о приеме указанных документов в течение шести дней со дня их отправки налоговым органом (пункт 5.1 статьи 23 НК РФ).

Порядок направления документов в электронной форме по ТКС утвержден приказом ФНС России от 15.04.2015 № ММВ-7-2/149@. Участники информационного обмена не реже одного раза в сутки проверяют поступление документов и технологических электронных документов.

Датой направления (отправки) налогоплательщику (представителю налогоплательщика) требования в электронной форме по ТКС считается дата, зафиксированная в подтверждении даты отправки.

При получении налоговым органом квитанции о приеме документа датой его получения налогоплательщиком (представителем налогоплательщика) в электронной форме по ТКС считается дата принятия, указанная в квитанции о приеме.

— Напомните последствия, которые наступят в случае, если квитанция о приеме документов не будет отправлена?

Неисполнение обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган может привести к приостановлению операций по счетам в банке (подпункт 2 пункта 3 статьи 76 НК РФ).

Решение налогового органа о приостановлении операций будет отменено не позднее одного дня, следующего за наиболее ранней из следующих дат:

- день передачи квитанции о приеме документов, направленных налоговым органом;

- день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений) или явки представителя организации в налоговый орган — при направлении уведомления о вызове в налоговый орган.

Кроме того, ненаправление квитанции может рассматриваться как основание для привлечения к ответственности в виде штрафа в размере 200 рублей по пункту 1 статьи 126 НК РФ (непредставление документа в установленный срок).

— В каком порядке применяется процедура истребования пояснений в рамках камеральной проверки?

Налоговый орган в некоторых случаях обязан истребовать пояснения, а в некоторых случаях вправе это сделать.

Налоговый орган обязан требовать у налогоплательщика необходимые пояснения или внесения в декларацию исправлений, если им выявлены:

- ошибки в налоговой декларации;

- противоречия между сведениями, содержащимися в представленных документах;

- несоответствие сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученных им в ходе налогового контроля. К этому случаю относится, например, представление уточненной декларации после проведения камеральной проверки первоначальной декларации.

Форма требования о представлении пояснений приведена в приложении № 1 к приказу ФНС России от 08.05.2015 № ММВ-7-2/189@. В требовании должно быть указано, в чем состоят ошибки и противоречия.

Кроме того, налоговый орган вправе потребовать у налогоплательщика пояснения, обосновывающие:

- размер полученного в отчетном (налоговом) периоде убытка;

- изменение соответствующих показателей налоговой декларации в случае представления уточненной декларации, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с ранее представленной декларацией.

Указанные основания для истребования пояснений приведены в пункте 3 статьи 88 НК РФ.

— Какие новые основания появились у налогового органа для истребования пояснений?

Со 2 июня 2016 года в рамках камеральной проверки налоговый орган вправе истребовать пояснения об операциях (имуществе), по которым применены налоговые льготы (пункт 6 статьи 88 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Строго говоря, для целей камерального контроля только главы 28, 30, 31 НК РФ содержат статьи, посвященные налоговым льготам.

Главы 25.3, 32 НК РФ используют понятие «налоговые льготы» («льготы по сбору»), но представление декларации (расчета) не предусматривают.

Кроме того, новая редакция пункта 6 статьи 88 НК РФ затрагивает только организации и индивидуальных предпринимателей, а на физических лиц, не признаваемых индивидуальными предпринимателями, непосредственно не распространяется.

Таким образом, пояснения об имуществе могут быть истребованы в рамках камеральной проверки заявленных в декларации (расчете) налоговых льгот по транспортному налогу, налогу на имущество организаций и земельному налогу. На практике большинство требований касаются пояснений о льготе в отношении движимого имущества по пункту 25 статьи 381 НК РФ.

— Какие операции могут быть признаны льготируемыми для целей истребования пояснений?

Из Налогового кодекса неясно, в отношении каких операций, по которым применены налоговые льготы, могут быть истребованы пояснения при камеральной проверке.

Операции по реализации являются объектом обложения НДС, акцизами и соответственно в главах 21 и 22 НК РФ имеется перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения).

Пункт 1 статьи 56 НК РФ признает льготами по налогам предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками.

Не являются налоговой льготой исключения из объекта налогообложения, пониженная налоговая ставка — это самостоятельные элементы налогообложения (статья 17 НК РФ). Хотя в правоприменительной практике есть примеры отнесения к налоговым льготам даже положений международных договоров об избежании двойного налогообложения.

Постановление Пленума ВАС РФ от 30.05.2014 № 33 относит к налоговым льготам некоторые из оснований освобождения от налогообложения, перечисленные в статье 149 НК РФ, когда такое освобождение предоставляет определенной категории лиц преимущества по сравнению с другими лицами, совершающими такие же операции.

В пункте 14 данного Постановления указаны налоговые льготы: в отношении столовых образовательных и медицинских организаций (подпункт 5 пункта 2 статьи 149 НК РФ), в отношении религиозных организаций (подпункт 1 пункта 3 статьи 149 НК РФ), в отношении общественных организаций инвалидов (подпункт 2 пункта 3 статьи 149 НК РФ), в отношении коллегий адвокатов, адвокатских бюро и адвокатских палат (подпункт 14 пункта 3 статьи 149 НК РФ). Следовательно, при проверке декларации по НДС, в которой отражены указанные «налоговые льготы», пояснения могут быть истребованы.

В судебной практике есть примеры признания налоговой льготой:

- положений подпункта 2 пункта 2 статьи 149 НК РФ в отношении медицинских услуг, оказываемых медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность. По аргументации суда, данное освобождение является налоговой льготой, поскольку установлено в отношении не всех налогоплательщиков, оказывающих услуги (Постановление АС Восточно-Сибирского округа от 10.07.2015 № Ф02-3231/2015, Ф02-3026/2015 по делу № А69-3560/2014);

Источник: https://otchetsdan.ru/stati/istrebovanie-nalogovymi-organami-poyasnenij/

Пояснения по требованию налоговых органов — мнение эксперта

18 октября 2017

Автор: Милютина Татьяна Николаевна (заместитель генерального директора по аудиту ООО «АЛТ-АУДИТ»)

По общему правилу представление пояснений налоговым органам является правом, а не обязанностью налогоплательщика (подпункт 7 пункта 1 статьи 21 НК РФ).

Обязанность по представлению пояснений возникает у налогоплательщика лишь при проведении камеральной налоговой проверки.

Так, налоговые органы вправе потребовать представить пояснения при проведении камеральной налоговой проверки в следующих случаях (пункт 3 статьи 88 НК РФ):

- выявлены ошибки в налоговой декларации и (или) противоречия между сведениями, содержащимися в представленных документах;

- подана уточненная налоговая декларация, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с ранее представленной налоговой декларацией;

- подана налоговая декларация, в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка.

Пояснения необходимо представить в течение пяти рабочих дней со дня, следующего за днем получения сообщения (пункты 2, 6 статьи 6.1, пункт 3 статьи 88 НК РФ).

Ответственность за непредставление или несвоевременное представление пояснений по требованию налоговиков статьей 88 НК РФ не предусмотрена. Однако пояснения, по нашему мнению, в данном случае все же лучше представить, т. к.

в противном случае могут быть такие негативные последствия как доначисление налога, пени и штрафа по результатам камеральной проверки.

Обращаем внимание, что с 01.01.2015 налогоплательщикам вменена обязанность по передаче налоговому органу квитанции о приеме документов в течение шести дней со дня их отправки налоговым органом (пункт 5.1 статьи 23 НК РФ).

Поэтому при получении извещения с требованием о предоставлении пояснений или уведомления о вызове в налоговый орган для дачи пояснений необходимо отправить указанную квитанцию по телекоммуникационным каналам связи.

В случае неисполнения организацией данных обязанностей налоговый орган в течение десяти дней со дня истечения срока, определенного для передачи квитанции о приеме документов, направленных налоговым органом, вправе приостановить операции по расчетным счетам организации (подпункт 2 пункта 3 статьи 76 НК РФ).

Рассмотрим более подробно каждый из случаев необходимости представления пояснений по требованию налогового органа.

Представление пояснений при выявлении ошибок и противоречий

Если вы получили извещение о выявленной ошибке (противоречии, несоответствии) в представленной вами отчетности, в ответ организация может представить уточненную налоговую декларацию, в которой выявленные несоответствия и противоречия будут устранены, или представить пояснения.

Форма представления пояснений налоговым законодательством не определена, поэтому организация вправе воспользоваться рекомендованными ФНС формами (например, см. приложение № 3 к письму ФНС России от 07.04.2015 N ЕД-4-15/5752) или составить пояснения в произвольной форме.

Для подтверждения своих аргументов можно приложить к пояснениям выписки из регистров бухгалтерского и налогового учета и иные подтверждающие документы.

https://www.youtube.com/watch?v=IC7ThmPtDug

На практике организациям часто приходится получать требования налоговых органов о предоставлении пояснений по ситуациям, когда несоответствия и противоречия отсутствуют, например, по расхождениям между строками бухгалтерской отчетности и декларации по налогу на прибыль.

В таком случае требования налоговых органов неправомерны, т. к. бухгалтерская отчетность содержит информацию бухгалтерского учета, сформированную по правилам, предусмотренным соответствующим законодательством.

Налоговая декларация содержит сведения налогового учета, который отличен от бухгалтерского, и это не является противоречием.

Налогоплательщики вправе не выполнять неправомерные акты и требования налоговых органов (подпункт 11 пункта 1 статьи 21 НК РФ).

Поэтому при получении подобных требований в первую очередь необходимо убедиться, что они соответствуют действующему законодательству.

Что делать, если налоговый орган, требуя пояснений, явно превышает свои полномочия, и организация считает выполнение таких требований неуместным, будет рассмотрено в ситуации ниже.

Представление пояснений при подаче уточненной декларации с уменьшением суммы налога к уплате или декларации с убытком

В представляемых по данным основаниям пояснениях необходимо соответственно обосновать изменение соответствующих показателей налоговой декларации или обосновать размер убытка.

Если уточненная декларация представлена вами по истечении двух лет со дня, установленного для подачи первичной налоговой декларации, налоговый орган вправе истребовать первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации, и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменения (пункт 8.3 статьи 88 НК РФ).

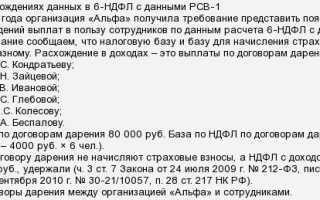

Однако налоговые органы при проведении камеральной налоговой проверки декларации, по которой отражен убыток, кроме предусмотренных обоснований часто запрашивают целый перечень информации о текущей деятельности организации. Рассмотрим это на примере следующей ситуации.

Ситуация

Организацией представлена декларация по налогу на прибыль, по которой заявлен убыток. В связи с этим налоговая инспекция направляет уведомление для дачи пояснений, связанных с заявленной суммой убытка. Согласно уведомлению о вызове налогоплательщика для дачи пояснений налоговый орган просит в пятидневный срок со дня получения указанного сообщения предоставить следующую информацию:

1) пояснительную записку о причинах образования убытка;

2) перечень дебиторской и кредиторской задолженности с указанием сумм и наименований организаций, включая ИНН;

3) расшифровка доходов, в том числе внереализационных, отраженных в налоговой декларации по налогу на прибыль, с указанием реализованных товаров, а также сумм по каждому виду дохода;

4) подробная расшифровка всех расходов, включая косвенные и внереализационные, которая должна содержать все реквизиты документов, подтверждающих данные расходы;

5) копия учетной политики организации.

В указанном уведомлении организация предупреждена об ответственности, предусмотренной п. 1 ст. 19.4 Кодекса об административных правонарушениях, за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), а равно воспрепятствование осуществлению этим должностным лицом служебных обязанностей.

Посчитав требования налоговой инспекции необоснованными и незаконными, организация обратилась в вышестоящий налоговый орган с жалобой. При этом налогоплательщик изложил следующие основания.

Нормами подпункта 4 пункта 1 статьи 31 НК РФ (право вызова налогоплательщика для дачи пояснений) не предусмотрена обязанность налогоплательщика давать налоговому органу пояснений исключительно в письменной форме, в связи с чем налоговый орган не вправе определять форму пояснений по собственному усмотрению.

До тех пор, пока законодателем не будет определена конкретная форма пояснений, налогоплательщик вправе давать их в письменном и устном виде по собственному усмотрению.

Требования, содержащиеся в перечне запрашиваемой информации, направлены на понуждение налогоплательщика к предоставлению налоговому органу детальной аналитической информации. Между тем, как отмечено в пункте 4 письма ФНС России от 13.09.2012 г.

№ АС-4-2/15309@, право истребовать у налогоплательщика аналитическую информацию (разного рода расчеты и расшифровки) налоговым органам не предоставлено. Право истребования пояснительной записки о причинах возникновения убытка налоговым органам не предоставлено. На основании изложенного организация в своей жалобе просила отменить уведомление налоговой инспекции.

Вышестоящий налоговый орган, посчитав доводы налогоплательщика обоснованными, принял решение отменить уведомление.

При этом в своем решении указал, что при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы (пункт 7 статьи 88 НК РФ).

Кроме того, обратил внимание на то, что указанная административная ответственность применяется за неявку в налоговый орган, а не за отказ от дачи пояснений.

Представление пояснений при проведении выездной налоговой проверки

Несмотря на то, что обязанность представить пояснения при проведении выездной налоговой проверки налоговым законодательством не предусмотрена, тем не менее, в Письме от 13.08.

2014 N ЕД-4-2/16015 ФНС рекомендовала территориальным налоговикам и в рамках выездных налоговых проверок не пренебрегать правом на истребование пояснений.

В частности, авторы данного Письма указали на необходимость получения пояснений от налогоплательщика относительно каждого выявленного в ходе процедуры проведения выездной налоговой проверки (до ее окончания) факта, позволяющего предполагать совершение налогового правонарушения, имеющего значительный характер. По мнению ФНС, получение подобных пояснений поможет заранее выявить позицию налогоплательщика по спорным эпизодам проверки. Тем самым еще до составления акта налоговой проверки могут быть урегулированы отдельные спорные ситуации (разногласия), возникшие в ходе проверки между налоговым органом и проверяемым лицом, что, в свою очередь, позволит уменьшить количество необоснованных претензий контролеров и судебных разбирательств в дальнейшем. В данном письме также указывается на правомерность требования пояснений от налогоплательщика в письменной форме.

Вызов для дачи пояснений

Налоговые органы вправе вызывать для дачи пояснений в связи:

- с уплатой (удержанием и перечислением) ими налогов;

- с налоговой проверкой;

- в иных случаях, связанных с исполнением ими законодательства о налогах и сборах.

Это право закреплено в подпункте 4 пункта 1 статьи 31 НК РФ. Кроме того в Письме ФНС России от 17.07.2013 N АС-4-2/12837 «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками» приведены некоторые случаи, когда может осуществляться вызов налогоплательщиков:

- если требуется получить непосредственно от налогоплательщика пояснения по вопросам, связанным с исполнением им законодательства о налогах и сборах, в том числе в рамках заседания комиссии налогового органа по легализации налоговой базы;

- если для дачи пояснений требуется непосредственная явка налогоплательщика при выявлении в ходе проведения камеральной налоговой проверки ошибок и противоречий. Необходимость явки может усматриваться из объема ошибок, противоречий и несоответствий, масштаба и сложности сложившейся ситуации, когда необходимы ответы на вопросы, которые могут быть поставлены только после получения ответов на промежуточные вопросы и т.д. и т.п.

В случае вызова для дачи пояснений на основании подпункта 4 пункта 1 статьи 31 НК РФ, на наш взгляд, лучше явиться в налоговый орган, так как неявка может рассматриваться как административное правонарушение, за которое на должностных лиц организации может быть наложен штраф в размере от 2000 до 4000 руб. (часть 1 статьи 19.4 КоАП).

ФНС России в указанном выше письме подчеркивает, что данная административная ответственность применяется только за неявку в налоговый орган, а не за отказ от дачи пояснений. Ответственность за непредставление пояснений НК РФ не установлена.

Таким образом, налогоплательщик, придя по вызову налогового органа, не может быть оштрафован за отказ представить пояснения.

В то же время непредставление пояснений является одним из критериев на включение организации в план выездных налоговых проверок (пункт 9 статьи 4 Приказа ФНС России от 30.05.2007 N ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»).

Кроме упомянутых выше ситуаций, налоговые органы, руководствуясь положениями указанной Концепции, часто требуют от налогоплательщика провести анализ налоговой и бухгалтерской отчетности по установленным критериям риска совершения налоговых правонарушений и представить пояснения по результатам такого анализа.

В случае выявления нарушений налогоплательщику предлагается представить уточненные налоговые декларации, принять меры по повышению заработной платы до уровня не ниже среднеотраслевой по виду деятельности (легализовать заработную плату).

В данной ситуации превышение полномочий контролирующих органов очевидно, ведь такие обязанности налогоплательщика действующим налоговым законодательством не предусмотрены.

Таким образом, можно сделать вывод, что требования налоговых органов о предоставлении разного рода пояснений далеко не всегда обусловлены нормами законодательства о налогах и сборах.

Представлять или нет пояснения в каждом конкретном случае – это выбор налогоплательщика.

Принимая такое решение, организации следует учесть и оценить все последствия, а также трудоемкость подготовки таких пояснений.

Источник: https://www.ascon-spb.ru/novosti_i_stati/stati/poyasneniya_po_trebovaniyu_nalogovyh_organov_mnenie_eksperta/

Истребование налоговыми органами пояснений

Истребование налоговыми органами у налогоплательщика пояснений – это одна из форм налогового контроля.

Процедуре получения пояснений, способам представления пояснений, ответственности, применяемой к налогоплательщику за неисполнение требований, посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

— В рамках каких процедур налоговый орган может истребовать у налогоплательщика информацию и документы?

— Налоговый Кодекс РФ предусматривает несколько форм истребования сведений.

Требование о представлении письменных пояснений, повестка о вызове на допрос свидетеля, требование о представлении документов (информации), уведомление о вызове в налоговый орган для дачи устных пояснений, информационные письма… Это разные документы, которые имеют самостоятельное основание для направления и отличаются, в том числе, последствиями неисполнения со стороны налогоплательщика.

— Как реагировать налогоплательщику при получении требования от налогового органа?

— Первое, на что нужно обратить внимание – это наименование полученного документа.

Например, нужно отличать истребование пояснений и вызов в налоговый орган для дачи пояснений. В первом случае налоговый орган ожидает представления письменных пояснений или пояснений в электронной форме. Во втором — непосредственной явки должностных лиц налогоплательщика.

— Когда налоговый орган вправе вызывать налогоплательщика для дачи пояснений?

— Налогоплательщик может быть вызван в налоговый орган для дачи пояснений. Причем не только в связи с налоговой проверкой, но и в иных случаях, связанных с исполнением им законодательства о налогах и сборах. Об этом сказано в подпункте 4 пункта 1 статьи 31 НК РФ.

Скажем, в период приостановления проведения выездной налоговой проверки правомерно получение пояснений от представителей проверяемой организации, если такие действия осуществляются вне помещений (территорий) проверяемого налогоплательщика.

Вывод о том, что уведомление о вызове налогоплательщика (плательщика сбора, налогового агента) на заседание комиссии по работе с убыточными организациями не противоречит Налоговому Кодексу РФ, был сделан еще Высшим арбитражным судом (определение от 25.01.2013 № ВАС-18148/12).

— Можно ли в ответ на уведомление о вызове в налоговый орган ограничиться представлением письменных пояснений?

Источник: https://112buh.com/novosti/2018/istrebovanie-nalogovymi-organami-poiasnenii/

Штраф за непредставление документов по требованию налоговой

Сотрудники налоговой службы вправе требовать у организаций и ИП необходимые для контроля документы.

Но бывают ситуации, когда налогоплательщики по тем или иным причинам не предоставляют запрашиваемые документы или сдают их с опозданием.

Какова ответственность за непредоставление документов по требованию налоговой при выездной или камеральной проверке? Какие штрафы грозят предпринимателям? Ответы на эти и другие вопросы – в нашем материале.

Можно ли игнорировать запросы налоговиков?

Как правило, инспекторы запрашивают у организаций объемную информацию, которую необходимо подготовить в очень сжатые сроки.

Игнорировать требования ФНС не стоит, так как это грозит штрафными санкциями и привлечением к налоговой и административной ответственности.

Налоговики имеют право затребовать у проверяемой организации документы, относящиеся к конкретному проверяемому периоду и налогу.

Ответственность налогоплательщиков

Ответственность за непредоставление документов по требованию налоговой несут ИП, фирмы, их руководители и должностные лица. Отказ от предоставления запрашиваемых документов во время проверок сотрудниками ФНС является налоговым правонарушением (п. 4 ст. 93 НК РФ).

Штраф за непредоставление документов по требованию налоговой для субъектов предпринимательства определятся на основании двух статей НК РФ:

- ст. 126 (непредоставление в ФНС документов и сведений);

- ст. 129.1 (неправомерное (несвоевременное) несообщение информации налоговикам).

Размеры штрафов по разным статьям НК РФ

Санкции по п. 1 ст. 126 применяются за непредоставление в ФНС документов, в том числе запрашиваемых налоговиками в ходе проверок. Штраф за несвоевременное предоставление документов в налоговую будет составлять 200 руб.

за каждый неподанный документ. Отказ предоставить налоговикам декларацию о прибыли контролируемой иностранной компании и документы к ней (п. 5 ст. 25.15 НК РФ), повлечет за собой взыскание штрафа в достаточно крупном размере – 100 тыс.

руб.

Штраф по п. 2 ст. 126 грозит организациям и ИП, которые отказались подать имеющиеся у них сведения о другом налогоплательщике по запросу ФНС, либо предоставили недостоверную информацию о нем. Применяется эта норма при «встречных» проверках. Размер штрафа налоговой инспекции для юридических лиц и ИП составит 10 тыс. руб., для физлиц, которые не являются ИП – 1000 руб.

Наказание по ст. 129.1 применяется к налогоплательщикам, которые неправомерно не сообщили сотрудникам ФНС необходимые сведения или своевременно не передали требуемую информацию.

В том числе норма применяется за отсутствие пояснений при несдаче вовремя «уточненки», запрашиваемой в рамках камеральной проверки (п. 3 ст. 88 НК РФ). Нарушителям грозят штрафные санкции в размере 5000 руб.

Если подобное нарушение повторится на протяжении одного календарного года – размер штрафа увеличится до 20 тыс. руб.

В каких ситуациях нельзя применять штрафы по ст. 126 и 129.1 нк рф?

- Во время проведения проверок налоговики имеют право истребовать у организации только те документы, которые относятся к проверяемому периоду и налогу. Нельзя штрафовать за непредоставление тех документов, которые ФНС не вправе требовать.

- Представители налоговой службы не вправе повторно затребовать документы уже предоставленные им ранее. Соответственно, накладывать штрафные санкции за непредоставление в таком случае нельзя.

- В п. 1 ст. 126 НК РФ прописано, что штрафы накладываются только за непредоставление документов, которые упомянуты в бухгалтерском и налоговом законодательстве. Если ФНС запрашивает иные документы, но организация не подала их — это не является нарушением и не может наказываться штрафом. К такому выводу приходят судебные инстанции.

- Если организация не предоставила запрашиваемые бумаги или сведения по той причине, что их у нее нет – оштрафовать ее тоже нельзя. Во избежание проблем с налоговиками необходимо своевременно письменно сообщить в ФНС об отсутствии нужных документов.

Ответственность при камеральной и выездной проверке

Камеральная проверка проводится без участия налогоплательщика в соответствии со ст. 88 НК РФ. Сотрудники ФНС проверяют документацию, предоставленную им. К нарушителям применяются штрафные санкции по ст. 126 и ст. 129.1 НК РФ:

- нарушение сроков или отказ от предоставления запрашиваемой у организации или ИП документации влечет за собой штраф в размере 200 руб. за один документ;

- если руководство компании откажется предоставить информацию о деятельности, связанной с иными субъектами (контрагентами и др.) – ей придется уплатить штраф в размере 10 тыс. руб.;

- предоставление требуемых документов с недостоверными сведениями наказывается штрафом в 10 тыс. руб.

Не удастся избежать наказания и должностным лицам (руководителю, главному бухгалтеру, бухгалтеру, иным работникам, на которых возложена обязанность предоставлять сведения в налоговую службу).

За отказ предоставить сотрудникам ФНС требуемые бумаги и сведения, а также подачу их в неполном объеме или искаженном виде нарушителям придется уплатить административный штраф, размер которого составит 300-500 руб.

Основание – ст. 15.6 КоАП РФ.

На выездной проверке представители ФНС имеют право затребовать у ИП и юридических лиц пакет документов, но из-за слишком большого объема налогоплательщики не всегда успевают своевременно их подготовить. Если документы будут сданы с задержкой или вовсе не будут предъявлены, инспекторы имеют право выписать штраф.

Размер штрафа за непредоставление документов по требованию налоговой по п. 1 ст. 126 НК РФ может быть весьма существенным. В соответствии с ним нарушители должны уплатить по 200 руб. за каждый непредъявленный документ, а если таких документов не одна сотня, то штраф выльется в многотысячную сумму.

Во избежание таких санкций руководству организации, или ИП необходимо попросить ФНС продлить срок для сдачи документов.

Для этого не позднее следующего дня после получения требования следует отправить уведомление в налоговый орган с указанием причин и срока, в который налогоплательщик сможет представить документы.

ИФНС вправе как согласиться на отсрочку, так и отказать в ней (п. 3 ст. 93 НК РФ).

Штрафы при выемке документов налоговой

Выемка документов осуществляется сотрудниками ФНС в соответствии со ст. 94 НК РФ. Данная процедура проводится принудительно после отказа руководства организации добровольно выдать запрашиваемую документацию проверяющим. Изъятию подлежат только подлинники тех документов, которые относятся к предмету проверки. Иные документы изымать недопустимо.

Если проверяемая организация отказалась предоставить запрашиваемые бумаги – ей грозят штрафные санкции по ст. 126 НК РФ (200 руб. за каждый несданный документ).

Неповиновение должностных лиц законному распоряжению ФНС повлечет за собой административную ответственность. Виновным должностным лицам придется уплатить штраф от 2000 до 4000 руб., физлицам – от 500 до 1000 руб. Основание – ч. 1 ст. 19.4 КоАП РФ.

Источник: https://spmag.ru/articles/shtraf-za-nepredstavlenie-dokumentov-po-trebovaniyu-nalogovoy

Пояснения на требование налоговой при камеральной проверке

19.01.2017Автор: Сергей Разгулин, действительный государственный советник РФ 3 класса

В части имущества статьи, посвященные льготам и применимые для целей камерального контроля, содержатся в главах 28 «Транспортный налог»», 30 «Налог на имущество организаций» и 31 «Земельный налог» Налогового кодекса. Причем применительно к транспортному налогу льготы Налоговым кодексом прямо закреплены только для физлиц (ст.

361.1 НК РФ). Льготы могут быть установлены законами субъектов РФ (ст. 356 НК РФ). Поскольку декларации по транспортному налогу представляют только юрлица, то истребовать пояснения инспекция может при камеральной проверке декларации по транспортному налогу, в которой организация отразила льготы, установленные законом соответствующего субъекта РФ.

Главы 25.

3 «Государственная пошлина» и 32 «Налог на имущество физических лиц» Налогового кодекса используют понятие «налоговые льготы» («льготы по сбору»), но не предусматривают представление декларации (расчета).

Следовательно, камеральная проверка в отношении указанных сбора и налога не проводится. Кроме того, как уже было сказано выше, на физических лиц положения п. 6 ст. 88 НК РФ не распространяются.

Таким образом, инспекторы могут потребовать пояснения в части заявленных в декларации (расчете) льгот по транспортному налогу, налогу на имущество организаций и земельному налогу.

На практике большинство требований касается пояснений в отношении движимого имущества организаций, принятого на учет в качестве основных средств с 1 января 2013 года (п. 25 ст.

381 НК РФ).

Что касается операций, по которым могут быть истребованы пояснения, то вопрос признания налоговыми льготами освобождений от налогообложения, в том числе освобождений, установленных для операций, которыми изначально занимаются только определенные категории лиц, является неурегулированным.

Операции по реализации являются объектом обложения НДС и акцизами. В главах 21 «Налог на добавленную стоимость» и 22 «Акцизы» Налогового кодекса имеется перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения).

Льготами по налогам признают предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками (п. 1 ст. 56 НК РФ).

Не являются налоговой льготой исключения из объекта налогообложения, пониженная налоговая ставка. Это самостоятельные элементы налогообложения (ст. 17 НК РФ).

Пленум ВАС РФ относит к налоговым льготам некоторые из оснований освобождения от налогообложения, перечисленные в статье 149Налогового кодекса, когда такое освобождение предоставляет определенной категории лиц преимущества по сравнению с другими лицами, совершающими такие же операции (пост. Пленума ВАС РФ от 30.05.2014 № 33 (далее — Постановление № 33)).

В пункте 14 Постановления № 33 приведены примеры льгот в отношении операций, осуществляемых:

- столовыми образовательных и медицинских организаций (подп. 5 п. 2 ст. 149 НК РФ);

- религиозными организациями (подп. 1 п. 3 ст. 149 НК РФ);

- общественными организациями инвалидов (подп. 2 п. 3 ст. 149 НК РФ);

- коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами (подп. 14 п. 3 ст. 149 НК РФ).

Таким образом, при проверке декларации по НДС, в которой отражены указанные выше «налоговые льготы», пояснения могут быть истребованы.

Кроме того, в судебной практике есть примеры признания налоговой льготой:

- реализации медицинских услуг, оказываемых медицинскими организациями и ИП, осуществляющими медицинскую деятельность (подп. 2 п. 2 ст. 149

Источник: https://taxpravo.ru/analitika/statya-386926-poyasneniya_na_trebovanie_nalogovoy_pri_kameralnoy_proverke

В каких случаях инспекция не будет штрафовать за несообщение сведений? (фирфарова н.в.)

Дата размещения статьи: 15.01.2018

Пунктом 3 ст.

88 НК РФ установлено, что, если в ходе камеральной проверки выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения.Налогоплательщики, на которых возложена обязанность представлять декларацию по НДС в электронной форме, при проведении камеральной проверки такой декларации представляют соответствующие пояснения в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота (ЭДО) по установленному формату. За непредставление указанных пояснений им грозит штраф в соответствии со ст. 129.1 НК РФ.Будет ли плательщик НДС привлечен к ответственности за представление пояснений к налоговой декларации в установленный срок с нарушением формата представления? Предлагаем разобраться в данном вопросе на конкретной ситуации.

За что могут наказать налоговики?

Согласно п. 1 ст. 129.1 НК РФ неправомерное несообщение (несвоевременное сообщение) налогоплательщиком сведений, которые в соответствии с НК РФ он должен сообщить инспекции, в том числе непредставление (несвоевременное представление) предусмотренных п. 3 ст.

88 НК РФ пояснений в случае непредставления в установленный срок уточненной декларации (при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК РФ), влечет взыскание штрафа в размере 5 тыс. руб., а те же деяния, совершенные повторно в течение календарного года, — 20 тыс. руб.

О формате представления пояснений в инспекцию

Формат представления пояснений к декларации по НДС в электронной форме утвержден Приказом ФНС России от 16.12.2016 N ММВ-7-15/682@ (далее — установленный формат).В соответствии с абз. 4 п. 3 ст. 88 НК РФ необходимые налоговикам пояснения не считаются представленными в случае их представления на бумажном носителе.

О причине возникновения спора

В налоговый орган представлена первичная декларация по НДС. В ходе камеральной проверки налоговики обнаружили расхождения, в связи с чем в адрес налогоплательщика по телекоммуникационным каналам связи (через систему для отправки отчетности) выставлено требование о представлении в течение пяти дней необходимых пояснений.

Налогоплательщик в установленный срок представил в электронном виде пояснения, но не по установленному формату, а в форме простого электронного письма с прикреплением копий первичных документов.В ответ контролеры направили уведомление об отказе в приеме пояснений.

По их мнению, данные пояснения не считаются представленными налогоплательщиком, поскольку направлены по неустановленному формату. Указанный факт является основанием для привлечения нарушителя к ответственности по ст. 129.1 НК РФ и наложения на него штрафа за несообщение сведений в налоговый орган.

Налогоплательщик не согласился с мнением инспекции, указав при этом: пояснения были представлены в электронном виде, как и требует закон, но не по установленному формату, а в форме простого письма. По его мнению, нарушение формата представления пояснений не является основанием для привлечения к налоговой ответственности, предусмотренной ст. 129.1 НК РФ.

Более того, данные пояснения были использованы инспекцией в ходе проведения камеральной проверки, о чем свидетельствуют ссылки на них в составленном по ее результатам акте. Следовательно, по мнению налогоплательщика, имеется документальное подтверждение, что пояснения, представленные в ИФНС своевременно, налоговым органом были получены.

Спор, возникший между организацией и налоговым органом в отношении правомерности привлечения к ответственности по ст. 129.1 НК РФ, потребовал разрешения в вышестоящем налоговом органе.

Кто прав? Ищем ответ, опираясь на нормы налогового законодательства

В соответствии с пп. 1 п. 1 ст. 31 НК РФ налоговые органы вправе требовать от налогоплательщика:- документы, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов;- документы, подтверждающие правильность их исчисления и своевременность уплаты (удержания и перечисления).

Налогоплательщики, в свою очередь, обязаны представлять в инспекцию в случаях и в порядке, предусмотренных НК РФ, документы, необходимые для исчисления и уплаты налогов (пп. 6 п. 1 ст. 23 НК РФ).Пунктом 2 ст.

87 НК РФ установлено: целью камеральной и выездной налоговых проверок является контроль за соблюдением налогоплательщиком, плательщиком сборов или налоговым агентом законодательства о налогах и сборах.

Камеральная проверка проводится по месту нахождения налогового органа на основе деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа (п. 1 ст. 87 НК РФ).Вместе с тем у плательщика НДС имеется обязанность, установленная п. 3 ст.

88 НК РФ (о которой уже упоминалось выше): при проведении камеральной проверки представленной в ИФНС декларации в электронной форме он должен представлять пояснения, требуемые налоговиками, в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по установленному формату.

Непредставление пояснений равнозначно их представлению по неустановленному формату?

Как было сказано, ответственность по п. 1 ст. 129.1 НК РФ наступает в том числе за непредставление (несвоевременное представление) в налоговый орган предусмотренных п. 3 ст. 88 НК РФ пояснений. Считаются ли пояснения не представленными в ИФНС, если они направлены по неустановленному формату?Обратимся к разъяснениям ФНС (Решение от 13.

09.2017 N СА-4-9/18214@). По мнению ведомства, объективной стороной правонарушения, предусмотренного ст. 129.1 НК РФ, является неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с Налоговым кодексом это лицо должно сообщить налоговому органу.При этом на основании п. 3 ст.

88 НК РФ пояснения не считаются представленными при направлении их на бумажном носителе.При этом положения ст. 88, 129.1 НК РФ не содержат указание на то, что, если пояснения представлены в электронном виде, но не по установленному формату, они не считаются представленными.

В рассматриваемом случае информация, истребуемая контролерами, в виде простого письма в электронной форме с прикрепленными копиями первичных документов была передана через оператора ЭДО.С учетом вышеизложенного привлечение организации к налоговой ответственности, предусмотренной п. 1 ст. 129.

1 НК РФ, за непредставление в инспекцию пояснений в соответствии с п. 3 ст. 88 НК РФ является неправомерным.

* * *

По мнению ФНС, налогоплательщика, который отправил в инспекцию пояснения к декларации по НДС не по установленному формату, нельзя оштрафовать за несообщение сведений по ст. 129.1 НК РФ.Решение ФНС N СА-4-9/18214@ размещено на сайте ведомства (www.nalog.ru) в разд.

«Решения по жалобам».

Напомним, интернет-сервис «Решения по жалобам» создан в целях предоставления информации о результатах рассмотрения ФНС жалоб (обращений) налогоплательщиков и используется для улучшения качества налогового администрирования путем сокращения количества налоговых споров.

Иначе говоря, при обжаловании ненормативных актов налоговых органов, действий либо бездействия их должностных лиц в досудебном и судебном порядке налогоплательщик вправе ссылаться на конкретные решения территориальных налоговых органов.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/26956

Пояснения во время камеральной проверки деклараций

ПодробностиКатегория: Подборки из журналов бухгалтеруОпубликовано: 15.06.2015 00:00

Источник: журнал «Главбух»

Пояснения налоговая инспекция вправе запросить в ходе камеральной проверки при обнаружении ошибок и (или) противоречий. Организация подает пояснения в произвольной форме. Исключением является ситуация, когда по отдельным декларациям запросит камеральная проверка пояснения на бланках, разработанных налоговой службой

Порядок подачи пояснений отличается от правил предоставления документов в ходе камеральной проверки. Подробно о требованиях предоставить документы, читайте в другой статье на сайте.

К пояснениям организация вправе приложить выписки из регистров налогового и (или) бухгалтерского учета, а также другие подтверждающие документы по своему усмотрению. Это следует из пункта 4 статьи 88 Налогового кодекса РФ.

Представлять к пояснениям дополнительные документы, которые потребовала инспекция, организация не обязана. Представить запрошенные пояснения во время камеральной проверки организации следует в течение пяти рабочих дней со дня получения:

- от ИФНС сообщения об ошибках и неточностях, в котором налоговики требуют представить пояснения или внести изменения;

- от ИФНС требования о представлении пояснений в связи с уменьшением суммы налога к уплате в бюджет по результатам проверки уточненной декларации (расчета);

- от ИФНС требования о представлении пояснений, обосновывающих сумму полученного убытка;

- от ИФНС требования представить пояснения и документы, связанные с участием в региональном инвестиционном проекте;

- налоговым агентом от инспекции требования представить документы, подтверждающие правильность удержания налога на прибыль по ценным бумагам

Для подачи устных пояснений должностному лицу организации (руководителю) нужно прийти в инспекцию в срок, указанный в уведомлении о вызове. За неявку по вызову руководителя организации могут оштрафовать.

Стоит ли предоставлять пояснения

Если требует камеральная проверка пояснения по выявленным ошибкам и противоречиям, исполните требование.

Несмотря на то, что ответственности за непредставление письменных пояснений Налоговый кодекс РФ не предусматривает.

Своевременная подача пояснений избавит организацию от проблем с необоснованным доначислением налога, пеней и привлечением к ответственности по итогам камеральной проверки.

Подробно о том, как предоставлять пояснения по декларации по НДС, читайте в другой статье на нашем сайте.

Источник: https://otchetonline.ru/art/buh/47935-poyasneniya-vo-vremya-kameral-noy-proverki-deklaraciy.html

Налоговая ответственность за непредставление документов

Статья 126 Налогового кодекса РФ — Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля

(по состоянию на 01 марта 2018 года)

-

Непредставление в установленный срок налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных настоящим Кодексом и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4, 129.6, 129.9 — 129.11 настоящего Кодекса, а также пунктами 1.1 и 1.2 настоящей статьи,

влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

1.1. Непредставление налоговому органу документов, предусмотренных пунктом 5 статьи 25.15 настоящего Кодекса, выразившееся в отказе контролирующего лица представить имеющиеся у него документы, а равно иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями

влечет взыскание штрафа с контролирующего лица в размере 100 000 рублей.

1.2. Непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета

влечет взыскание штрафа с налогового агента в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

-

Непредставление в установленный срок налоговому органу сведений о налогоплательщике (плательщике страховых взносов), отказ лица представить имеющиеся у него документы, предусмотренные настоящим Кодексом, со сведениями о налогоплательщике (плательщике страховых взносов) по запросу налогового органа либо представление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушений законодательства о налогах и сборах, предусмотренных статьями 126.1 и 135.1 настоящего Кодекса,

влечет взыскание штрафа с организации или индивидуального предпринимателя в размере десяти тысяч рублей, с физического лица, не являющегося индивидуальным предпринимателем, — в размере одной тысячи рублей.

Комментарий к статье 126 НК

Статья 126 НК устанавливает ответственность налогоплательщика за непредставление налоговому органу документов и сведений о налогоплательщике (плательщике сбора).

Ответственность по пункту 1 статьи 126 НК наступает только в том случае, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4 и 129.6 НК.

Для привлечения к ответственности по пункту 1 статьи 126 НК РФ за непредставление в установленный срок документов, истребованных налоговым органом в соответствии со статьей 93 НК, необходимо установить обстоятельства, свидетельствующие, что:

- такие документы имелись у налогоплательщика либо он должен был их оформлять в силу прямого указания закона или иных нормативных правовых актов (Постановление ФАС Восточно-Сибирского округа от 19.11.2008 № А33-9732/07-Ф02-5626/08);

Источник: https://yuridicheskaya-konsultaciya.ru/nalogi/nalogovaya-otvetstvennost-za-nepredostavlenie-dokumentov.html

На какие требования инспекции можете спокойно не отвечать

28.05.2017

Направьте налоговикам письменный отказ, если считаете требование незаконным и решили не давать пояснения. Иначе компанию оштрафуют на 5000 руб.

Когда налоговики требуют слишком много пояснений, у бухгалтерии возникает вопрос: а обязательно ли отвечать? Действительно, не всегда требования налоговиков законны. Есть запросы, на которые компания вправе не отвечать. Но если проигнорировать требование, возникает риск. Не дождавшись ответа, налоговики могут оштрафовать компанию на 5000 руб. (п. 1 ст. 129.1 НК РФ).

Чтобы снизить риск штрафа, не игнорируйте требование, а напишите мотивированный отказ. Есть и еще одна причина обосновать его письменно — налоговики подозрительно относятся к компаниям, которые молча игнорируют запросы.

Сообщите инспекторам в письме, что требование незаконное, и поясните почему. Возможно, налоговики признают, что у них нет права требовать пояснения, и компании не придется оспаривать штраф.

Если вы готовы доказывать налоговикам, что требование незаконное, проверьте в нем четыре реквизита. В них налоговики ошибаются чаще всего.

Иногда налоговики присылают требование с неправильным названием и ИНН компании.

Если поступило требование, которое к вашей компании никак не относится, сообщите об этом инспектору, чтобы он не ждал ответа.

Если же компания преобразовалась, например, из АО в ООО, а запрос пришел на старое наименование, нужно ответить. Ведь при преобразовании обязанности переходят к новой компании (п. 9 ст. 50 НК РФ).

Распечатать образец • Скачать бланк в формате Word

Налоговики не вправе требовать пояснения по старым декларациям. Поэтому компания сама решает, отвечать ли инспекторам.

Бывает, что налоговики запрашивают пояснения в электронной форме обычным письмом, а не требованием. Это неверно (письмо ФНС России от 31 августа 2015 г. № ПА-4-6/15346). В этом случае компания не обязана высылать квитанцию о приеме.

Да и технически сделать это не получится. Сразу скажите об этом налоговикам, чтобы они не заблокировали счет за отсутствие квитанции. Либо оперативно ответьте на запрос. По закону ответ на требование исключает блокировку счета (подп. 2 п. 3.1 ст.

76 НК РФ).

Посмотрите, по какой декларации налоговики требуют пояснения. Дата требования должна быть в рамках камеральной проверки (постановление ФАС Северо-Западного округа от 19 сентября 2012 г. по делу № А66-376/2012). Срок проверки — три месяца с даты, когда компания сдала декларацию. Продлить этот срок налоговики не вправе (п. 2 ст. 88 НК РФ).

Если дата вписывается в трехмесячный срок, но вы получили требование за несколько дней до его окончания, безопаснее ответить налоговикам. Несмотря на то, что пятидневный срок на пояснения истечет уже за пределами камералки.

Если на требовании стоит дата за рамками трехмесячного срока, компания не обязана давать пояснения. Но безопаснее ответить, если речь идет о расхождении доходов в декларации по упрощенке и выручки по выписке банка. Налоговики могут пересчитать налог на упрощенке исходя из банковской выписки.

Тот факт, что налоговики затянули проверку, не дает им права требовать пояснения или документы. Но и не мешает принять решение по итогам проверки (п. 27, 31 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57). Поэтому компании придется оспаривать доначисления (постановление ФАС Северо-Западного округа от 26 марта 2013 г.

по делу № А56-33645/2012).

Лучше дать пояснения о расхождении выручки на упрощенке с выпиской банка. Иначе есть риск доначислений.

На общей системе вероятность доначислений из-за того, что компания не пояснит расхождения, меньше. Например, если налоговики сравнивают выручку в декларации с данными по расчетному счету, то на основании одной выписки банка пересчитать налоги они не смогут.

Ведь налоги определяют не по кассовому методу. Расхождений между разной отчетностью тоже недостаточно, чтобы доначислить налоги. Но на требования по льготам и убыткам лучше ответить, чтобы налоговики не отказали в льготах и не приглашали на убыточную комиссию.

Налоговики должны указать статью Налогового кодекса, на основании которой требуют пояснения, конкретный пункт не обязателен (приложение № 1 к приказу ФНС России от 8 мая 2015 г. № ММВ-7-2/189). В правильном требовании должна быть статья 88.

Это значит, что пояснения запрашивают в связи с камералкой. Налоговики вправе требовать пояснения по ошибкам и противоречиям в декларации, убыткам, льготам.

А если компания сдала уточненку, в которой уменьшила налог, налоговики могут запросить, почему изменились показатели декларации (п. 3, 6 ст. 88 НК РФ).

+

Если налоговики требуют пояснить что-то другое, у компании есть право не отвечать.

Обычно это ситуации, когда инспекторы спрашивают про высокую долю вычетов по НДС, снижение выручки, рост прямых расходов в декларации по налогу на прибыль и т. д. Это не ошибки и не противоречия.

Но мы советуем все-таки ответить инспекторам, хотя бы кратко, чтобы они не пригласили компанию на комиссию по налоговой нагрузке.

Источник: https://www.isokrat.ru/news/2017/05/na_kakie_trebovaniya_inspekcii_vi_mojete_ne_otvechat/