Выплаты, связанные с разъездным характером работы 2008

Выплаты, связанные с разъездным характером работы

(из архива статей БиНО за август 2008 года)

И.В. Алексеева,

специалист Департамента консультационных услуг

государственному сектору компании ФБК,

Е.В. Виговский,

советник налоговой службы III ранга

Во многих организациях есть категории работников, условия труда которых отклоняются от нормальных. Например, таковой признается работа, имеющая подвижной и разъездной характер.

Эта особенность, согласно статье 57 Трудового кодекса РФ, должна быть указана в трудовом договоре с работником как обязательное условие.

В данной статье мы рассмотрим, какие выплаты полагаются работникам, трудовая деятельность которых имеет разъездной или подвижной характер, или исполняющим свои трудовые обязанности в пути.

Виды служебных поездок

В Трудовом кодексе РФ не определяется, что такое разъездной и подвижной характер работы и работа в пути. Однако анализ действующих нормативных актов, в которых упоминаются данные виды работ, позволяет дать следующие определения.

Под работой, которая носит разъездной характер, обычно понимают работу, при выполнении которой приходится перемещаться в течение дня по одному или нескольким населенным пунктам или от одного населенного пункта к другому, например работа участкового, семейного врача, курьера.

Очевидно, что у этих категорий работников есть затраты на проезд.

Работа, выполняемая в пути, отличается от работы, имеющей разъездной характер, тем, что работник не имеет возможности ежедневно возвращаться к месту своего жительства. Такая работа выполняется при движении какого-либо транспортного средства.

В пути работают, например, водители и экспедиторы, перевозящие и сопровождающие грузы на дальние расстояния. Их работа предполагает выплату суточных и оплату проживания.

При работе, носящей подвижной характер, приходится часто менять рабочее место (место выполнения трудовой функции), находящееся на какой-либо территории. К подвижной относится, например, работа строителей, лесозаготовителей, охранников ведомственной и вневедомственной охраны и т.п.

Для выполнения такого рода работ могут требоваться расходы на проезд, оплату проживания, суточные и др. Все расходы, производимые при работе в пути, разъездном и подвижном характере работы, в статье 168.1 ТК РФ называют расходами, связанными со служебными поездками. Так и мы будем называть их далее в статье.

Надбавки и доплаты за служебные разъезды

Экономический смысл надбавок за разъезды Введение надбавок за служебные разъезды было обусловлено когда-то тем, что работникам с разъездным или подвижным характером работы, а также работающим в пути не выплачивались суточные. Выплата надбавок регламентировалась постановлением Минтруда России от 29 июня 1994 г., которым были утверждены «Нормы и порядок возмещения расходов при направлении работников предприятий, организаций и учреждений для выполнения монтажных, наладочных, строительных работ, на курсы повышения квалификации, а также за подвижной и разъездной характер работы, за производство работ вахтовым методом и полевых работ, за постоянную работу в пути на территории Российской Федерации». В дальнейшем постановлением Минтруда России от 26 апреля 2004 г. № 60 данное постановление было признано утратившим силу. В Трудовом кодексе РФ (статья 168.1) установлена обязанность работодателя возместить работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, все расходы, связанные со служебными поездками, в том числе суточные. Таким образом, потребность компенсировать расходы по служебным поездкам именно надбавками к зарплате в принципе отпала, и данные надбавки не являются сейчас обязательными. Однако отдельным категориям работников надбавки устанавливаются в соответствии с некоторыми нормативно-правовыми актами СССР, продолжающими действовать, поскольку они не противоречат нормам ТК РФ. Данные надбавки носят компенсационный характер и входят в систему оплаты труда. Согласно статье 129 ТК РФ в положении по оплате труда, в коллективном или трудовом договоре работнику за особый характер работы может быть установлена надбавка к заработной плате в виде фиксированной суммы или процента к должностному окладу. Таким образом, надбавка или доплата компенсационного характера, согласно статье 129 ТК РФ, является элементом оплаты труда и не призвана возместить физическому лицу его конкретные затраты, связанные с разъездами при выполнении трудовых обязанностей. Такова позиция Президиума ВАС РФ (информационное письмо от 14 марта 2006 г. № 106 «Обзор практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога»).

Установление надбавок в бюджетных учреждениях

Для работников бюджетных учреждений (всех уровней) система оплаты труда устанавливается в соответствии с ежегодно утверждаемыми Едиными рекомендациями, разработанными Российской трехсторонней комиссией по регулированию социально-трудовых отношений. В 2008 г.

такие Рекомендации были утверждены решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 21 декабря 2007 г., протокол № 9. Данные Рекомендации разрабатываются в соответствии со статьей 135 ТК РФ, чтобы обеспечить единый подход к регулированию заработной платы работников бюджетной сферы на всех уровнях бюджетов.

Рекомендации учитываются Правительством РФ, органами государственной власти субъектов РФ и органами местного самоуправления при определении объемов финансирования учреждений бюджетной сферы и разработке законов и иных нормативных правовых актов по оплате труда работников данной сферы.

Данные Рекомендации учитываются также при подготовке трехсторонними комиссиями по регулированию социально-трудовых отношений, образованными в субъектах РФ и муниципальных образованиях, соглашений и рекомендаций по организации оплаты труда работников бюджетных учреждений.

Согласно Рекомендациям условия оплаты труда работников государственных и муниципальных учреждений устанавливаются коллективными договорами, соглашениями и локальными нормативными актами в соответствии с ТК РФ, а также: – в федеральных государственных учреждениях – с федеральными законами и иными нормативными правовыми актами РФ; – в государственных учреждениях субъектов РФ – с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ; – в муниципальных учреждениях – с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ и нормативными правовыми актами органов местного самоуправления. Таким образом, для бюджетных учреждений конкретные размеры надбавок за разъездной и подвижной характер работы могут быть определены в коллективном договоре, соглашении, в локальном нормативном акте или в трудовом договоре, которые разрабатываются в соответствии с указанными выше нормативными актами. На федеральном уровне этому вопросу посвящены следующие документы: – для работников федеральных бюджетных учреждений и гражданского персонала воинских частей – Положение об установлении систем оплаты труда, утвержденное Постановлением Правительства РФ от 22 сентября 2007 г. № 605; – приказ Минздравсоцразвития России от 29 декабря 2007 г. № 822, которым утверждены Перечень видов выплат компенсационного характера и Разъяснения о порядке установления выплат компенсационного характера в федеральных бюджетных учреждениях. Доплаты и надбавки в связи со служебными поездками, их размер и порядок выплаты утверждает руководитель учреждения. Размер надбавок не ограничен, здесь определяющую роль играют фонд оплаты труда конкретного учреждения и размер бюджетных ассигнований.

Первичные документы – основания

для начисления надбавок и доплат

Возможность служебных поездок должна быть отражена в следующих документах, регламентирующих трудовые отношения в учреждении: – в коллективном договоре, в котором работодатель обязуется возмещать расходы, связанные со служебными поездками; – в трудовых договорах, подписанных работодателем и работником, в которых обязательно указывается характер работы; – в локальных нормативных актах учреждения (приказах руководителя, положении о служебных поездках или ином документе), где определяется перечень работ, профессий, должностей работников, постоянная работа которых осуществляется в пути или имеет разъездной, подвижной характер, размер и сроки возмещения расходов по каждой должности, порядок представления отчетности и другие необходимые сведения. Однако следует иметь в виду, что коллективный и трудовой договоры, а также локальный акт учреждения об установлении надбавок и доплат в связи со служебными поездками за счет бюджетных средств могут быть приняты только в соответствии с нормативными актами органов государственной власти и муниципальными правовыми актами, устанавливающими данные выплаты. Если такие нормативные акты имеются, то в утвержденном штатном расписании должны быть указаны должности работников, трудовая деятельность которых связана со служебными поездками и которым полагаются надбавки и доплаты. Кроме того, в должностной инструкции работника, трудовая деятельность которого связана со служебными разъездами, должен быть оговорен характер его работы. Перечень должностей, размер и порядок возмещения расходов могут периодически меняться в зависимости от нужд учреждения. Поэтому их целесообразно указывать именно в локальном нормативном акте, а не в коллективном договоре, который в большинстве случаев заключается на длительный период и пересматривается редко. Согласно статье 168 ТК РФ служебные поездки не являются командировками, поэтому приказ о командировке издавать не надо. Если надбавки выплачиваются работникам, занятым в деятельности, приносящей доход, этих документов также достаточно.

Источники выплаты надбавок

Выплата надбавок за разъездной и подвижной характер работы за счет бюджетных средств осуществляется в рамках утвержденных бюджетному учреждению бюджетных ассигнований, расчет которых производится в установленном порядке. Надбавка выплачивается помимо суточных.

При этом должны быть соблюдены все условия, указанные выше (установление надбавки определенным категориям работников в нормативных правовых актах, в коллективном и (или) трудовых договорах).

Если работник, совершающий служебные разъезды, занят в деятельности, приносящей доход, то расходы на выплату ему надбавки относятся к расходам на оплату труда.

Налогообложение

Налоги с заработной платы

Источник: https://bino.ru/Viplati_sviazannie_s_raziezdnim_haracterom_raboti

Не надо платить взносы с суточных при разъездной работе

Ревизоры требуют начислять страховые взносы на суточные, выплачиваемые разъездным сотрудникам. Компании считают, что эта выплата освобождена от взносов как установленная законом компенсация. Суд обычно поддерживает компанию. Ведь суточные при разъездной работе упомянуты в статье 168.1 ТК РФ, значит, не являются надбавкой к зарплате.

Отправляя водителей в многодневные поездки, компания платила суточные — 1000 руб. за каждый день, проведенный вне дома. А взносы с такой компенсации не начисляла. Их потребовали ревизоры из ФСС РФ, решив, что компания выдавала не суточные, а надбавку к зарплате. Переубедить проверяющих удалось лишь в суде ().

См. Суточные в 2017 году: размер командировочных расходов

Надбавки к зарплате разъездным работникам выплачивают далеко не все коллеги. В каждой пятой компании начисляют именно суточные. Это подтверждает опрос, проведенный на сайте glavbukh.ru (см. ниже). Есть аргументы, которые помогут убедить ревизоров в том, что выплата не является надбавкой, а потому освобождена от взносов.

Оформление компенсации за разъездной характер работы

Мнение проверяющих

– Надбавка, выплачиваемая за разъездной характер работы, облагается взносами. Ведь это часть зарплаты (, ).

Но надбавки надо отличать от компенсаций, выплачиваемых для возмещения работнику его затрат, связанных с исполнением трудовых обязанностей ().

Сотрудникам, которые в связи со служебными разъездами по нескольку дней проживают вне дома, положены суточные (). Эти суммы являются компенсациями, установленными законодательно, а потому освобождены от взносов ().

Аргументы практиков

– Выплата суточных при разъездной работе предусмотрена Трудового кодекса РФ. Такие суммы положены сотрудникам за каждые сутки, проведенные вдали от постоянного места жительства при многодневных поездках.

Перечень должностей работников, которые имеют право на суточные, а также их размер и порядок выплаты надо закрепить в коллективном договоре или другом локальном документе. Суточные всегда выплачиваются в фиксированном размере, так как не зависят от фактических расходов работника, связанных с проживанием вне дома.

Сумма этой выплаты не зависит и от трудового результата, поэтому ее нельзя считать надбавкой к зарплате. Соответственно, нет и основания для начисления взносов

Совет от редакции

– В случае спора проверяющим можно напомнить, что компенсировать расходы разъездного работника — это обязанность каждой компании. А платить надбавку за разъезды она должна только при условии, что об этом сказано в трудовом или коллективном договоре. Таким образом, если сотрудники организации находятся в разъездах по нескольку дней, компания не имеет права оставить их без суточных.

Подтвердить многодневность поездок можно отчетами сотрудников, путевыми и марштрутными листами, ведомостями учета поездок, накладными с подписью водителя-экспедитора, графиками поездок курьеров и т. п. А вот командировочные удостоверения не нужны, ведь служебные разъезды не являются командировками ().

О чем еще недавно спорили компании с проверяющими

| Решение | Ситуация | Аргументы судей |

| О страховых взносахПутевки в санатории не облагаются страховыми взносами | Компания оплатила путевки на санаторно-курортное лечение своим работникам, как этого требовал коллективный договор. Проверяющие потребовали начислить на стоимость путевок страховые взносы в ФСС РФ | Путевки были выданы на основании медсправок о необходимости лечения и заявлений сотрудников. При этом оплата курорта не зависела от квалификации работников, выполнения ими плана работы и других трудовых показателей. Поскольку спорная выплата не связана с трудовыми отношениями, она не входит в базу по взносам () |

| О налоговой переплатеИзлишне перечисленный в бюджет налог с истекшим сроком давности можно списать на внереализационные расходы | Компания включила во внереализационные расходы переплату по налогу на имущество, по которой истек срок исковой давности. Налоговики решили, что просроченная переплата не является долгом инспекции перед организацией, исключили эту сумму из расходов и пересчитали налог на прибыль | К безнадежным долгам можно отнести переплату по любому налогу. Ведь в статьи 266 НК РФ не сказано о каких-либо ограничениях при расчетах с бюджетом. Истечение срока исковой давности — достаточное условие для признания долга безнадежным. Данное условие выполнено, поэтому всю переплату по налогу на имущество компания включила в расходы по налогу на прибыль () |

| О НДФЛПодотчетные деньги не являются доходом работника и не подпадают под НДФЛ, пока не пройдет срок исковой давности | В ходе выездной проверки инспекторы обнаружили, что за 2009–2011 годы подотчетники не сдавали в бухгалтерию авансовые отчеты. Налоговики приравняли суммы, не подтвержденные отчетами, к материальной выгоде. И потребовали исчислить с данных выплат НДФЛ по максимальной ставке — 35 процентов | Деньги, выданные под отчет, не доход работников, а их задолженность перед организацией. Невозвращенные суммы станут доходом, подпадающим под НДФЛ, только по истечении срока исковой давности. Доказательств того, что спорные суммы — экономическая выгода работников, инспекция не представила. Уплата НДФЛ за счет средств налогового агента не допускается. Значит, компания не должна удерживать налог ни по ставке 35 процентов, ни по 13-процентной ставке () |

| О расходах на рекламуЗатраты на рекламирование покупателей уменьшают налог на прибыль у поставщика | Предприниматель отпускает товары оптом компаниям, которые потом перепродают их в розницу. И рекламирует продукцию в СМИ, используя логотипы своих покупателей. Инспекторы заявили, что предприниматель привлекает внимание не к себе и своим товарам, а к другим налогоплательщикам. А расходы на оплату чужой рекламы не являются обоснованными | Предприниматель вправе включать в договор поставки условия об оказании покупателю дополнительных услуг. В том числе рекламных. Оказывая их покупателю, бизнесмен поддерживает интерес к сотрудничеству, а значит, продвигает свои товары. Расходы на такую рекламу направлены на получение дохода, их можно учесть при расчете налога на прибыль () |

Источник: https://www.gazeta-unp.ru/articles/43251-qqgb-16-m3-nenado-platit-vznosy-ssutochnyh-esliusotrudnika-razezdnaya-rabota

Можно ли вместо командировок установить разъездной характер работы? | Вопросы подписчиков | Журнал «Кадровое дело»

В организации есть работники, у которых постоянные командировки по России. То есть работники в офисе работодателя не сидят. Работа заключается в том, что работник постоянно в командировке.

Например, сентябрь август он был в командировке в одном месте, потом вернулся домой, отгулял отгулы за работу в выходной день в командировке и уехал в другую командировку.

Данным сотрудникам мы не начисляем командировочные по среднему заработку, а платим им оклад и премию, а также суточные, расходы на проез и проживание и иные расходы связанные с командировкой. Просьба уточнить:1.

Можно ли работникам вместо среднего заработка на время командировки платить оклад и премию (готовы зафиксировать данный порядок в локальном акте)? 2. Если все же нельзя выплачивать оклад и премию, а надо платить средний заработок, то в случае проверки это общий штраф по ч. 1 ст. 5.27 ТК РФ?3. Можно ли таким сотрудникам установить разъездной характер работы, а не оформлять каждую поезду командировкой?

Ответ на вопрос:

Ст. 167 ТК РФ прямо указывает на то, что при направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой.

Нормы ЛНА не должны противоречить ТК РФ (ст. 8 ТК РФ).

То есть за период командировки нельзя сотрудникам выплачивать оклад и премию вместо среднего заработка во избежание привлечения работодателя к ответственности по ст. 5.27 КоАП РФ. Если сумма оклада и премии будет меньше, чем средний заработок за соответствующий период, то сотруднику придется произвести соответствующие доплаты с учетом ст. 236 ТК РФ.

Итак, на время командировки за сотрудником сохраняется средний заработок, а не зарплата. Об этом сказано в статье 167 Трудового кодекса РФ. Следовательно, зарплату за дни командировки выплачивать нельзя, поскольку это противоречит положениям Трудового кодекса РФ. Такой вывод подтверждает письмо Роструда от 5 февраля 2007 г. № 275-6-0.

Это правило действует даже при однодневной командировке.

Совет: если средний заработок, сохраняемый на время командировки, окажется ниже зарплаты сотрудника за этот период, организация вправе компенсировать эту разницу.

Законодательство не даёт определения, что подразумевается под разъездным характером работы.

Читайте о том, Кого нельзя направить в командировку еще больше по ссылке.

Отсутствуют не только критерии этого понятия, но и перечни сотрудников, которые могут выполнять такую работу. Это значит, что работодатель вправе решить этот вопрос самостоятельно (письмо Роструда от 12 декабря 2013 г. № 4209- ТЗ, письмо ФНС России от 6 августа 2010 г. № ШС-37-3/8488).

При этом, в случае возникновения спорной ситуации, работодателя придётся обосновать, что работнику действительно установлен разъездной характер работы.

Поэтому рекомендуется применять такой характер работы, только с указанием в одном из локальных нормативных актов организации, что под ним подразумевается и каким категориям работников установлен такой характер работы.

Если работа сотрудника постоянно будет связана с разъездами, оговорка о разъездном характере работы является обязательным условием трудового договора (абз. 8 ч. 2 ст. 57 ТК РФ).

Пример условия в трудовом договоре о разъездном характере работы, а также образцы других необходимых документов можно найти в доп. материалах.

Разъездной характер носят работы, при которых:

- у сотрудника нет неподвижного рабочего места (водители);

- часть рабочего времени проходит в поездках от места размещения организации до места работы (сотрудник строительных организаций).

К работам с подвижным характером относятся работы, которые:

- производятся в пути (проводник, стюардесса и т. д.);

- предполагают частую передислокацию организации (перемещение сотрудников) (сотрудники подвижных строительных организаций).

В этих случаях поездки сотрудников командировками не признаются. Это следует из положений статьи 168.1 и части 1 статьи 166 Трудового кодекса РФ.

В исключительных случаях, если поездки сотрудников в другие города или страны носят разовый характер, то оформите их как командировки.

Такой вывод подтверждают Минфин России в письме от 1 июня 2005 г. № 03-05-01-04/168 и судебная практика (см., например, постановления ФАС Московского округа от 5 октября 2009 г.

№ КА-А41/10098-09, Поволжского округа от 9 апреля 2008 г. № А57-11527/06).

В коллективном договоре или в локальном нормативном акте, например приказе, работодатель может предусмотреть конкретный перечень должностей с разъездным (подвижным) характером работы (ч. 2 ст. 168.1 ТК РФ). В него можно включить сотрудников, в должностные обязанности которых входят периодические поездки и перемещения.

Также прочитайте о Утверждении положения о командировках более подробно.

Документально оформить разъездную (подвижную) работу проще, чем командировки. Единовременно в коллективном договоре или в локальном акте нужно определить:

- перечень разъездных (подвижных) работ (ст. 168.1 ТК РФ);

- размер возмещаемых расходов (ст. 168.1 ТК РФ);

- порядок подтверждения производственного характера поездок (перемещений).

Размеры и порядок возмещения расходов можно также прописать в трудовых договорах с конкретными сотрудниками.

Аналогичные разъяснения дают Роструд в письме от 12 декабря 2013 г. № 4209-ТЗ и Минфин России в письме от 25 октября 2013 г. № 03-04-06/45182. На это указывают и суды, см., например, постановление ФАС Северо-Кавказского округа от 4 августа 2014 г. № А32-28657/2013.

Условие о разъездном характере работы можно включить в ТД в порядке ст. 72 ТК РФ или 74: https://www.1kadry.ru/#/document/130/50603/?step=4.

Также следует отметить, что Трудовым кодексом РФ предусмотрены:

— надбавка к окладу работника с разъездным характером работы (ст. 129);

— возмещение расходов работника, понесенных им в связи с выполнением работы, имеющей разъездной характер (ст. 168.1).

Трудовой кодекс выделяет два вида компенсационных выплат. Один из них объединяет выплаты компенсационного характера, связанные с особыми условиями труда. Такая компенсация согласно ст. 129 ТК РФ является элементом оплаты труда.

Второй вид компенсаций определен в ст. 164 ТК РФ.

Согласно этой статье под компенсациями понимаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей или иных предусмотренных федеральным законом обязанностей. Указанные выплаты не входят в систему оплаты труда, они являются компенсацией затрат работника, связанных с выполнением им трудовых обязанностей

Источник: https://www.kdelo.ru/qa/146824-qqkss8-mojno-li-vmesto-komandirovok-ustanovit-razezdnoy-harakter-raboty

18:18 О начислении страховых взносов на суммы суточных, выплачиваемых работникам в связи с разъездным характером работы

МИНИСТЕРСТВО ТРУДА И СОЦИАЛЬНОЙ ЗАЩИТЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 8 июня 2016 г. N 17-4/В-234

Вопрос:

О начислении страховых взносов на суммы суточных, выплачиваемых работникам в связи с разъездным характером работы.

Ответ:

Департамент развития социального страхования, рассмотрев обращение по вопросу начисления страховых взносов в государственные внебюджетные фонды на суммы суточных, выплачиваемых работникам в связи с разъездным характером работы, сообщает следующее.

Из запроса и дополнительной информации следует, что работодатель в соответствии с положением о разъездном характере работы сотрудников организации и трудовыми договорами возмещает работникам, работа которых носит разъездной характер, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные).

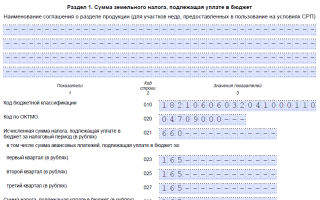

Частью 1 статьи 7 Федерального закона от 24.07.

2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Федеральный закон N 212-ФЗ) определено, что объектом обложения страховыми взносами для плательщиков страховых взносов — организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в частности, в рамках трудовых отношений.

Согласно части 1 статьи 8 Федерального закона N 212-ФЗ база для начисления страховых взносов для плательщиков страховых взносов — организаций определяется как сумма выплат и иных вознаграждений, предусмотренных частью 1 статьи 7 Федерального закона N 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в статье 9 Федерального закона N 212-ФЗ.

На основании подпункта «и» пункта 2 части 1 статьи 9 Федерального закона N 212-ФЗ не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с выполнением физическим лицом трудовых обязанностей.

В соответствии со статьей 164 Трудового кодекса Российской Федерации (далее — Трудовой кодекс) компенсация является денежной выплатой, установленной в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных Трудовым кодексом и другими федеральными законами.

Исходя из положений статьи 166 Трудового кодекса служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

Таким образом, в отличие от командировок, носящих временный характер и ограниченных определенным сроком, работа, связанная с разъездами, должна носить постоянный характер.

Согласно положениям статьи 168.1 Трудового кодекса работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, работодатель возмещает связанные со служебными поездками:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

— иные расходы, произведенные работниками с разрешения или ведома работодателя.

Порядок и размеры возмещения указанных расходов, связанных со служебными поездками работников, а также перечень работ, профессий и должностей этих работников устанавливаются коллективным договором, соглашением, локальными нормативными актами. Размер и порядок возмещения данных расходов могут также устанавливаться трудовым договором.

Таким образом, если в коллективном договоре, соглашении, локальном нормативном акте или трудовом договоре с работником установлено, что его постоянная работа по занимаемой должности носит разъездной характер, то выплаты, направленные на возмещение работодателем расходов работника, связанных с его служебными поездками, не облагаются страховыми взносами в случае их документального подтверждения. При этом суточные, выданные работнику, не облагаются страховыми взносами в размере, установленном локальным актом организации.

Заместитель директора Департамента

Л.А.КОТОВА

08.06.2016

Источник: https://www.taxru.com/blog/2016-08-04-23298

Суточные при разъездном характере работы

Разъездной характер работы предусматривает определенные виды работы, осуществляемые на удаленных объектах по отношению к местоположению работодателя. Ведение такого способа трудовой деятельности, безусловно, имеет свои особенности.

Среди них можно выделить возмещение сотруднику суточных расходов. Суточные при разъездном характере работы выдаются трудящемуся лишь в том случае, если во время осуществления работ он проживает вне дома.

Какие же еще подводные камни могут ожидать обе стороны трудового процесса? Об этом и предстоит узнать в данной статье.

Прежде всего, следует различить понятия «разъездной характер работы» и «подвижная работа».

Работа, которой присущ разъездной характер, предполагает осуществление трудовой деятельности на удаленном от офиса объекте.

При этом для того, чтобы трудящийся добрался от места проживания до рабочего пункта, ему необходимо затратить большое количество времени.

Сюда можно отнести водителей железнодорожного и автомобильного транспорта, связистов, водителей, работающих на междугородних рейсах.

Подвижной вид работы обусловлен неоднократным перемещением сотрудника из одного рабочего пункта в другой. В связи с такими условиями труда сотрудник должен проживать вне дома. Данный характер работы свойствен, например, сотрудникам строительных компаний, торговым агентам.

Хотя Трудовой кодекс России не разделяет оба термина, провести четкую грань между ними необходимо для того, чтобы у налоговой службы и работодателя не возникало проблем, связанных с аргументированностью выплат суточных сотрудникам организации.

Суточные положены сотруднику при разъездном характере работы в случае проживания вне дома во время поездки, а командировочные расходы на проживание и проезд выдаются при необходимости.

Суточные положены сотруднику при разъездном характере работы в случае проживания вне дома во время поездки, а командировочные расходы на проживание и проезд выдаются при необходимости.

Предприниматель вправе сам обозначать список профессий и работников с разъездным характером труда в пределах его предприятия.

Размер суточных для трудящихся, имеющих разъездной характер работы, устанавливается трудовым или коллективным договором, трудовым соглашением и другими нормативными документами конкретной организации (ТК РФ, ст. 168.1). А значит, оплата суточных может производиться в процентном эквиваленте от оклада либо четко установленной суммой, на которую влияют такие факторы как дальность поездки, ее период и прочее.

Возмещение суточных возможно только при наличии верно заполненных нормативных документов на предприятии, а именно:

- Трудовой контракт с указанием характера работы трудящегося.

- Определение правил возмещения суточных в контракте, составленном сотрудником и работодателем.

- Отчеты трудящихся с приложенными билетами и маршрутами.

Согласно вышеуказанной статье и Решению Верховного суда России № ГКПИ05-147, суточные определяются как дополнительные затраты, связанные с проживанием сотрудника вне места фактического проживания более суток.

Поэтому работник, осуществляющий трудовую деятельность вышеописанным образом, имеет право на такую финансовую компенсацию.

Если обе стороны трудового договора будут придерживаться изложенных в статье правил, проблем с выплатой суточных и налоговой инстанцией не возникнет.

Источник: https://zhazhda.biz/base/sutochnye-pri-razezdnom-haraktere-raboty

Компенсации за разъездной характер работы и страховые взносы

13.02.2018Автор: Гришина О. П., эксперт журнала

Поводом для написания данного комментария стало Определение ВС РФ от 20.12.2017 № 308‑КГ17-19692 по делу № А32-30411/2016. Данное решение интересно не только спецификой деятельности страхователя (он являлся одним из подрядчиков при выполнении госзаказа по строительству олимпийских объектов в г.

Сочи), но и выводами судей, сделанными (увы!) не в его пользу. Но прежде чем анализировать, какие именно действия страхователя привели к негативным последствиям (сумма доначисленных страховых взносов составила 1,162 млн руб., штрафные санкции не применялись), представим кратко суть проблемы.

В период регулирования сферы страховых взносов (до 01.01.2017) Федеральным законом от 24.07.2009 № 212‑ФЗ (далее – Закон № 212‑ФЗ) нередко возникали споры относительно того, нужно ли включать в базу для исчисления страховых взносов выплаты, которые работодатель производит своим сотрудникам в качестве компенсации за разъездной характер работы.

Напомним: выплата подобной компенсации является обязанностью работодателя в силу ст. 168.1 ТК РФ.

С учетом продолжительности судебных процессов по времени окончательные решения по ряду споров (включая решение по делу № А32-30411/2016), возникших еще в 2016 году и ранее, арбитры принимали уже в 2017 году (не исключено появление подобных решений и в 2018 году).

Между тем, принимая во внимание схожесть правил администрирования, установленных положениями утратившего силу нормативного акта и гл. 34 НК РФ, очевидно, нельзя исключать вероятность возникновения подобных споров и в настоящее время. Поэтому далее мы будем анализировать ситуацию, апеллируя одновременно к нормам как Закона № 212‑ФЗ, так и гл. 34 НК РФ.

Для предметного разговора, полагаем, имеет смысл напомнить, что от обложения страховыми взносами освобождены все виды установленных действующим законодательством РФ компенсационных выплат (в пределах норм, предусмотренных в соответствии с законодательством РФ), связанных с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность (за исключением ряда выплат, поименованных в названном подпункте). Ранее такое освобождение было закреплено в пп. «и» п. 2 ч. 1 ст. 9 Закона № 212‑ФЗ, теперь аналогичная норма содержится в абз. 10 пп. 2 п. 1 ст. 422 НК РФ.

При этом Трудовой кодекс выделяет два вида компенсационных выплат (см. схему).

| Компенсационные выплаты, связанные с особыми условиями труда | Это доплаты за работу с вредными и (или) опасными условиями труда, за работу в местностях с особыми климатическими условиями (ст. 146 – 148 ТК РФ), выплаты за сверхурочную работу, работу в ночное время, выходные и праздничные дни, за совмещение должностей (ст. 149 – 154 ТК РФ). Такие выплаты являются составной частью заработной платы (ст. 129 ТК РФ) |

| Денежные выплаты, которые направлены на возмещение затрат, понесенных работником при исполнении трудовых обязанностей | Выплата подобных компенсаций обусловлена ст. 164, 165 ТК РФ. Примерами могут служить выплаты за разъездной характер работы, при переезде на работу в другую местность (ст. 168.1). Как правило, такие выплаты компенсируют материальные затраты работников и не входят в систему оплаты труда |

Таким образом, компенсации, которые работодатель выплачивает сотрудникам на основании ст. 168.1 ТК РФ в связи с разъездным характером работы, следует относить ко второй категории выплат. Эти выплаты производятся с целью возмещения затрат, понесенных сотрудниками в рамках трудовых отношений.

По общему правилу они носят социальный характер, несмотря на наличие трудовых отношений, и не входят в систему оплаты труда: размер и порядок выплаты подобных компенсаций (а также перечень работ, профессий, должностей работников, которым они выплачиваются) устанавливаются локальными документами работодателя.

Следовательно, обозначенные выплаты можно не включать в базу для исчисления страховых взносов:

- ранее – на основании пп. «и» п. 2 ч. 1 ст. 9 Закона № 212‑ФЗ;

- теперь – в силу абз. 10 пп. 2 п. 1 ст. 422 НК РФ.

Вместе с тем данное освобождение возможно лишь при наличии надлежаще оформленных документов, подтверждающих обоснованность и целевой характер таких выплат. Что логично, поскольку речь в данном случае идет о фискальной преференции.

Так, в период действия Закона № 212‑ФЗ на наличии таких документов настаивал Минтруд (см. Письмо от 08.06.2016 № 17‑4/В-234). В настоящее время схожие требования высказывают чиновники Минфина. К примеру, в Письме от 14.04.

2017 № 03‑04‑06/22286 они указали, что выплаты, направленные на возмещение работодателем расходов, связанных со служебными поездками работников, чья работа носит разъездной характер, не подлежат обложению страховыми взносами, если разъездной характер работы отражен в трудовом договоре, локальных нормативных актах.

Соответственно, в отсутствие документов, подтверждающих такие расходы, суммы произведенных в пользу работника выплат не могут признаваться компенсационными в связи с разъездным характером работы и, следовательно, подлежат обложению страховыми взносами в общеустановленном порядке (см. также Письмо Минфина России от 04.08.2017 № 03‑15‑06/50073).

Более того, в Письме № 03‑15‑06/50073 финансисты прямо указали, что суточные, выданные сотруднику организации, работа которого имеет разъездной характер, в связи со служебными поездками, не облагаются страховыми взносами в размере, установленном локальным актом организации.

Арбитры зачастую поддерживают подход чиновников контролирующих ведомств к решению обозначенного вопроса. К примеру, АС УО в Постановлении от 05.07.

2017 № Ф09-3285/17 по делу № А60-40533/2016 согласился с доводом общества, что спорные выплаты (суточные) по своему характеру и содержанию не являются оплатой труда, производятся вне зависимости от трудового результата, а представляют собой компенсацию, направленную на возмещение дополнительных затрат работников компании, постоянная работа которых имеет разъездной характер. Судья Верховного суда также признал правомерными выводы нижестоящих инстанций о том, что спорные выплаты не носят стимулирующий характер и не являются элементом оплаты труда, следовательно, не подлежат включению в базу для начисления страховых взносов (см. Определение от 03.11.2017 № 309‑КГ17-15716).

Аналогичные выводы в схожих ситуациях сделаны в постановлениях:

- АС ПО от 30.10.2017 № Ф06-24504/2017 по делу № А65-27526/2016 (расходы подтверждены локальным актом о порядке возмещения расходов работников, подлежащих компенсации, трудовыми договорами, путевыми листами, товарными накладными, свидетельствующими об исполнении водителями функции перевозки грузов, маршрутными листами);

- АС СЗО от 15.02.2017 № Ф07-12816/2016 по делу № А66-7002/2016 (расходы подтверждены локальным актом о возмещении расходов на проезд работникам при выполнении своих должностных обязанностей, трудовыми договорами, приказами о направлении в служебные поездки, путевыми листами, авансовыми отчетами).

Но вернемся к делу № А32-30411/2016, предметом которого стали также компенсационные выплаты работникам в связи с разъездным характером работы.

Осуществление подобных выплат страхователь обосновал производственной необходимостью: длительные служебные поездки обусловлены темпами выполняемых подрядных работ и постоянным контролем за их скоростью и качеством со стороны заказчика и, как следствие, невозможностью тратить работниками ежедневно на дорогу до места работы и обратно 4 – 5 часов. При этом сотрудники не состояли на регистрационном учете в г. Сочи.

Документально работа сотрудников на олимпийских объектах оформлялась так. Издавался приказ о командировке сроком на календарный месяц. На следующий месяц – новый приказ.

Данная схема применялась в отношении работников, занятых на различных должностях (в том числе в отношении машиниста экскаватора, водителя, механика, монтажника, охранника, кладовщика, производителя работ, начальника бригады, инженера-геодезиста, начальника сметно-договорного отдела и др.).

По итогам командировок указанных лиц составлялись авансовые отчеты с обозначением понесенных расходов в качестве командировочных. Но! Расходы на проезд к месту командировки и обратно, а также на наем жилого помещения в авансовых отчетах не отражались.

Более того, общество не доказало осуществление расходов на проезд работников к месту командировки и обратно, а также проживание работников в месте командировки (в локальном акте оговорено, что расходы на наем жилья не компенсируются, если работники проживают в бытовых вагончиках непосредственно на строительных объектах).

Кроме того, в табелях учета рабочего времени отработанное время командированных работников отмечалось буквой Я (вместо буквы К, предусмотренной для отражения времени нахождения в командировке) с указанием количества отработанных часов, что соответствует явке работника на рабочее место (К использовалась для отражения работы только в выходные и праздничные дни).

При этом работникам, якобы находящимся в командировке, ежемесячно перечислялась (согласно банковским документам) заработная плата в полном объеме, предусмотренном трудовым договором, а не в объеме среднего заработка.

Проанализировав названные документы страхователя в совокупности, суды (см. Постановление АС СКО от 15.09.

2017 Ф08-6021/2017), руководствуясь нормами ТК РФ и Закона № 212‑ФЗ, пришли к выводу (с которым впоследствии согласился судья ВС РФ), что спорные выплаты, произведенные страхователем, не носят характер компенсации фактически понесенных расходов (то есть не являются командировочными выплатами по смыслу ст.

168 ТК РФ), а признаются доплатами за разъездной характер их труда. (Добавим: не доплатами в смысле ст. 168.1 ТК РФ, хотя она также предусматривает возмещение дополнительных расходов работников, обусловленных проживанием вне места постоянного жительства, именуемых суточными.)

Как подчеркнул Пятнадцатый арбитражный апелляционный суд (Постановление от 23.05.

2017 № 15АП-3810/2017), если выплаты работникам, постоянная работа которых протекает в пути и имеет разъездной характер, производятся в порядке, установленном локальными нормативными актами и коллективным договором, имеют фиксированный и систематический характер, выплачиваются постоянно и в соответствии с выполняемой трудовой функцией и при этом они не представляют собой возмещение понесенных работниками конкретных (определенных) расходов, то такие выплаты следует квалифицировать в качестве элемента оплаты труда из‑за их полного соответствия критерию компенсационных выплат в смысле ст. 129 ТК РФ.

Иначе говоря, компенсации, которые общество выплачивало сотрудникам в связи с якобы разъездным характером работы, суды с учетом конкретных обстоятельств спора (выплаты за разъездной характер работы производились в том числе охранникам, кладовщикам, сметчикам) и документов, представленных в дело, совершенно справедливо, на наш взгляд, квалифицировали в качестве стимулирующей доплаты за сложные (или особые) условия труда. Не последнюю роль в данном деле сыграли и огрехи (они указаны выше), допущенные страхователем при оформлении подтверждающих документов.

С учетом сказанного считаем, что решение, принятое в комментируемом Определении ВС РФ № 308‑КГ17-19692, едва ли можно признать знаковым и способным оказать сколь серьезное влияние на правоприменительную практику в части споров об обложении страховыми взносами компенсаций за разъездной характер работы. Вместе с тем оно является в этом смысле показательным для страхователей, в том числе занятых в строительстве.

Строительство: акты и комментарии для бухгалтера, №2, 2018 год

Источник: https://taxpravo.ru/analitika/statya-402088-kompensatsii_za_razyezdnoy_harakter_rabotyi_i_strahovyie_vznosyi

Оплата командировки

Направив сотрудника в другую местность на определенный срок для выполнения производственного задания, работодатель вступает в особые отношения с командированным работником.

Российское законодательство детально описывает возникновение, становление и развитие всех этапов командировки, включающие в себя условия, требования и нормативы.

Есть существенные различия между командировкой и разъездным характером работ:

| Показатели | Командировка | Разъездной характер работ |

| Место выполнения | Вне расположения постоянного места работы | Служебные обязанности постоянно выполняются в пути |

| Периодичность | Разовое поручение | Постоянно в течение длительного времени |

| Длительность | До 40 дней | Срок неограничен |

| Приказ по предприятию | Оформляется на каждое задание | Утверждается один раз в начале трудовой деятельности |

| Документальное оформление | В течение 3 дней после поездки оформляется авансовый отчет | Не требуется |

Нормативная база

Трудовой и Налоговый Кодексы РФ, Постановления Правительства, инструкции, положения и разъяснения Минфина России – вот далеко не полный список нормативных документов, регламентирующих командировочный процесс.

| Трудовой Кодекс РФ | Определяет понятие |

| Налоговый Кодекс РФ | Регламентирует нормы, сроки, условия |

| Постановления Правительства, инструкции Минфина РФ | Устанавливает порядок направления сотрудников, разъясняет изменения и дополнения |

Скачать некоторые документы вы можете здесь:

Трудовой кодекс РФ

Статья 264 НК РФ

Постановление Правительства РФ от 13.10.2008 N 749

Что включается в состав выплат?

Организация, направляя работника на конкретный срок для выполнения производственного задания, обязана компенсировать расходы, связанные с выполнением данного поручения:

- суточные;

- затраты для найма жилого помещения;

- расходы, необходимые для проезда к месту командировки (в оба конца);

- прочие расходы, необходимые для выполнения задания и согласованные с администрацией предприятия.

По среднему заработку или по окладу?

Как оплатить расходы? За командированным сотрудником на постоянном месте работы сохраняется средняя заработная плата.

Алгоритм начисления оплаты работнику, находящемуся в отъезде, прописан нормативными документами и находит отражение во внутренних положениях организации.

Исключением из правил служит вознаграждение за отработанное время в выходные и праздничные дни, которое рассчитывается в повышенном размере от оклада.

Когда возможна доплата к командировочным?

Хотя трудовое законодательство гарантирует сохранение оплаты труда на постоянном месте работы, многие работодатели выплачивают дополнительные надбавки откомандированным работникам.

К установленным законодательно нормам выплаты суточных, организации вправе начислять дополнительные суммы.

Все выплаты, осуществляемые сверх нормы, должны быть прописаны в местных локальных актах.

В Положении о командировках находят отражение следующие вопросы:

- регламент и величина компенсации положенных выплат (суточные, аренда жилья, проездные расходы);

- алгоритм взаимодействия сотрудника и работодателя в различных ситуациях;

- перечень необходимых документов, предоставляемых после командировки;

- описание индивидуальных правил поведения командированных работников;

- прочие дополнительные нормативы, применение которых не ухудшает положение персонала в сравнении с принятыми законодательно.

Все дополнительные условия находят отражение:

- в коллективном договоре;

- в трудовом договоре конкретного сотрудника.

Оплата командировки в 2018 году

Общая схема

Ответ на вопрос «Как оплачивается командировка?» предоставляется в алгоритме действий, утвержденных законодательно.

Возникающая производственная необходимость командировки отображается в письменном решении работодателя по одной из форм:

- приказ (унифицированная форма № Т-9 или Т-9а);

- распоряжение.

Бланки форм можно скачать тут:

Бланк формы Т-9а

Бланк формы Т-9

С 2018 года отменено требование по заполнению командировочных удостоверений, служебных заданий, отчета о командировке и журнал учета командировок.

Факт нахождения сотрудника «по месту требования» в 2018 году подтверждают документы:

- по оплате проезда до места назначения и обратно;

- счет и кассовый чек за использование гостиничного номера

- договор аренды и расписка в получении денежных средств за аренду временного жилья.

Возвратившись на постоянное место работы, сотрудник составляет служебную записку (свободной формы) с указанием фактического срока нахождения в пункте откомандирования, если поездка осуществлялась:

- служебным транспортом;

- личным транспортным средством;

- транспортом, используемым по доверенности.

По окончании командировки сотрудник оформляет авансовый отчет, прилагая все подтверждающие документы (транспортные билеты, квитанции за жилье, путевой лист, документы на расход ГСМ, кассовые и товарные чеки на дополнительные затраты).

Авансовый отчет проходит проверку в экономической службе организации и утверждается руководителем.

Затем производится перерасчет ранее выданных авансовых средств и выводится конечный итог по отчету:

- сотруднику выдается сумма, истраченная сверх полученной раннее;

- работник возвращает в кассу предприятия остаток денежных средств.

За дни нахождения в пункте откомандирования сотруднику производится начисление оплаты труда по среднему заработку.

Основания для выплат

На основании приказа на командировку, в котором указываются следующие данные:

- уставные реквизиты организации;

- номер регистрации и дата документа;

- индивидуальные данные сотрудника, направляемого в командировку;

- цель производственного задания;

- пункт командирования;

- дата прибытия на место;

- общий срок на выполнение поставленной задачи;

- способ передвижения;

- источник финансирования командировки.

Бухгалтерский отдел предприятия производит начисление авансовой суммы на предстоящую командировку. Работник получает причитающуюся ему сумму по расходному кассовому ордеру.

По возвращению сотрудник сдает все полученные чеки, квитанции и прочие подтверждающие документы вместе с авансовым отчетом.

Основанием для дополнительных выплат будет служить перерасчет раннее полученных авансовых сумм с учетом представленных документов.

Оплата дней

Количество времени, необходимое для расчета суточных, определяется по приложенным к авансовому отчету документам.

Даты приезда и отъезда отражены в транспортных билетах, период проживания – в счете гостиницы.

Суточные оплачиваются за каждый день нахождения в командировке, т.е. за календарное количество дней.

Оплата по средней заработной плате производится на основании графика рабочего времени, заполненного принимающей стороной.

Расчет среднего заработка

Труд работника, направляемого в командировку, оплачивается на основании расчета среднего заработка.

Последовательность действий определяется нормативными актами:

- Расчетным путем находится итоговая величина заработной платы, начисленной работнику за 12 месяцев, предшествовавшие периоду командировки.

- Исключаются начисления, которые не могут входить в основную заработную плату (например, оплата за отпуск или расчет по больничному листу).

- Определяется количество дней, фактически отработанных сотрудником, за последний год, исключая периоды болезни, отпуска, командировок и прочих неявок на постоянное место работы.

- Делением величины итогового заработка за последние 12 месяцев на количество дней, отработанных в тот же период, находят размер средней заработной платы.

Учет рабочего времени

Сотрудник, прибывший на место командирования, подчиняется распорядку рабочего времени принимающей стороны.

Следует учесть тот факт, что оплата на основании представленного табеля производится с учетом индивидуального графика сотрудника на основном месте работы.

Суточные

Командированный сотрудник за каждые сутки гарантировано получает фиксированные суммы, подпадающие под понятие «суточных».

В итог количества дней для расчета включаются:

- все дни в пути для прибытия на место назначения и обратно;

- каждый день нахождения по месту назначения, включая выходные и праздничные даты.

Размер суточных за один день законодательно установлен в размере 700 рублей на территории Российской Федерации и 2500 руб. — при заграничных командировках.

Предприятия имеют право выплачивать суточные сверх установленных норм, закрепив свои размеры доплат в локальных актах.

Командированный работник не должен отчитываться по использованным суточным.

Возмещение расходов

Расходы, совершенные в разумных пределах, согласно законодательству, и подтвержденные документально, подлежат денежной компенсации.

Совершенные по согласованию с руководством и закрепленные в Положении о командировках, данные затраты также принимаются администрацией посылающей организации к возмещению.

За время в пути

Согласно приложенным к авансовому отчету первичным документам (авиа-, ж/д- или авто-билеты) сотруднику оплачивается стоимость проезда.

Арбитражная практика свидетельствует, что экономически обоснованные затраты на услуги такси, правомочно включать в оплату проезда.

Питание

В перечне на возмещение командировочных расходов нет отдельной статьи на оплату питания. Эти затраты входят в состав группы «суточные».

В Положении о командировках может быть оговорено условие, когда услуги питания принимаются к оплате без коррекции размера суточных.

В этом случае, стоимость завтрака:

- исключается из расчета налога на прибыль;

- учитывается для налогообложения НДФЛ и страховых взносов.

Проживание

Законодательно нет установленного лимита для оплаты компенсации найма жилого помещения, важным условием при этом служит экономическая выгода произведенных расходов.

В Положении о командировках имеет смысл отметить разрешенную «классность» гостиничных услуг, в зависимости от штатной должности командированного сотрудника.

Оплачиваются ли багаж и страховка?

Хотя страховой сбор, включенный в стоимость проездного билета, не относится к расходам на проезд, но, в то же время включается в налогообложение прибыли, а, значит, может быть принят к оплате.

Включение оплаты стоимости страхового сбор и багажа в перечень принимаемых расходов, утвержденных локальными актами, избавит от возможных проблем.

Нюансы

Командировка – понятие очень емкое и масштабное. И, как бы хорошо не разбирались в данном вопросе, всегда может возникнуть много сомнений.

Если среднего заработка нет (отработан неполный год)

Для расчета средней заработной платы за не полностью отработанный год за основу принимается другой расчетный период, равный фактическому времени работы на данном предприятии. Количество рабочих дней также рассчитывается за этот же временной отрезок.

Если дни выпали на выходные или праздники

Выполнение служебных обязанностей в выходные или праздничные дни оплачивается не менее, чем в 1,5-2 раза от оклада по штатному расписанию.

Следует иметь в виду, что оплата осуществляется только в том случае, если сотрудник действительно работал в эти дни.

По нормативам, закрепленным в Положении о командировках, время в пути, выпавшее на выходной или праздничный день, может быть компенсировано предоставлением отгула с оплатой в 1-нарном размере.

Пример:

Инженер Петров В.П. (ООО «Вымпел» г.Москва) был направлен с 8 июня в командировку в филиал фирмы (г.Пермь) для монтажа технологического оборудования сроком на 10 дней.

Установка и монтаж производились в срочном порядке, поэтому Петров В.П. работал в выходные и праздничные дни 11,12 и 13 июня.

По возвращении в головной офис фирмы инженер написал заявление о предоставлении отгулов за отработанное в праздничные дни время.

Отгулы сотруднику были предоставлены. Оплата за работу в выходные и праздничные дни с 11 по 13 июня была произведена в одинарном размере.

Если командировка за счет принимающей стороны

Организации заключают соглашение в письменном виде, в котором фиксируется факт возмещения командировочных расходов принимающей стороной.

Далее этот же источник финансирования указывается и в приказе на служебную поездку.

Выплаты при сменном графике

Оплата труда по среднему заработку происходит за фактические смены явки, опираясь на график работы сотрудника по основному месту работы.

Дни работы в командировочный период, совпадающие по времени с выходными на постоянном месте работы рассчитываются по ставке выходного дня.

Пример:

Технолог Иващенко Р.И. (ООО «Рост» г. Пенза) был направлен в командировку с 6 июня для проверки работы филиала в г.Ноябрьск сроком на 9 дней. На основном месте работы технолог работал по сменному графику 2/2. 6 и 14 июня – время в пути. 12 июня Иващенко Р.И. не работал, так как у работников филиала был выходной день.

| График работы по основному месту работы на время командировки | Даты |

| Рабочие смены | 6; 7; 10; 11; 14 июня |

| Выходные дни | 8; 9; 12; 13 июня |

За время работы 7, 10,11 июня Иващенко Р.И. было начислена заработная плата по среднему заработку.

Период выполнения трудовых обязанностей 8, 9 и 13 июня было оплачено в двойном размере, согласно Положению о командировках и письменного заявления работника.

Оплата по совместительству

Отправляясь в командировочную поездку, совместитель на другом месте работы оформляет административный отпуск без сохранения заработной платы.

Выплаты сдельщикам

При расчете оплаты командированным сотрудникам, числящимся на сдельной оплате труда, для определения суммы выплаты учитывается среднечасовой заработок.

Если нет подтверждающих документов

Командировка прошла успешно, сотрудник вернулся на основное место работы. При составлении авансового отчета обнаружилось, что многие подтверждающие документы пропали.

Что делать? Нужно попробовать восстановить.

| Утеря подтверждающего документа | Вариант замены |

| Проездные документы | Справка из аэропорта, ж/д вокзала, содержащая информацию о приобретении билета |

| Счет на оплату гостиничного номера | Справка из гостиницы |

| Нет подтверждения срока нахождения в командировочной поездке | Справка (служебная записка) организации, принимающей работника |

В случае невозможности документального подтверждения необходимой информации руководитель предприятия принимает решение принять расходы к учету.

Кроме того, происходит начисление НДФЛ и страховых сборов.

Как оплатить без посадочного талона?

При утере транспортного документа необходимо составить письменный запрос в адрес авиаперевозчика о предоставлении справки, содержащей сведения, подтверждающие перелет.

Если справку получить не удается, расходы на проезд возмещаются сотруднику. Источником финансирования служит чистая прибыль, остающаяся в распоряжении предприятия.

Налоговый учет и страховые взносы

Компенсация расходов по командировочной поездке в налоговом учете относится к прочим расходам. Главный критерий таких расходов – экономическое обоснование произведенных затрат.

Затраты, совершенные в пределах норм:

- уменьшают налогооблагаемую базу при расчете налога на прибыль;

- не влияют на размер начислений НДФЛ и страховых сборов.

Бухгалтерский учет и проводки

Оплата служебных командировок отражается в бухгалтерском учете как расходы от обычных видов деятельности:

- Дт 71 Кт 50 выдан аванс на командировочные расходы

- Дт 20, 26, 44 Кт 71 списываются затраты по командировке.

Главными требованиями компенсации командировочных выплат являются документальное подтверждение совершенных расходов и экономическое обоснование необходимости признания.

Источник: https://kadriruem.ru/kak-oplachivaetsja-komandirovka/

![[лайфхак] избегаем штрафа за неподачу сведений о вакансиях — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/9617e34a6_150x95.jpg)