После приезда с командировки положен ли выходной

Решение Верховного Суда РФ от 20.06.2002 N ГКПИ2002-663 Как может возмещаться отгул за командировку в выходной день? Какие условия должны выполняться при желании работника взять отгул за пребывание «в дороге» в выходной день:

- Должно быть подано письменное заявление о согласовании даты предоставления отгула.

- В отчетных документах работник обязан приложить соответствующие проездные документы, подтверждающие даты и суммы проездов за время служебной командировки.

- При решении получить отдельный отгул, работа за выходной день оплачивается в одинарном размере.

- День отгула не оплачивается.

- В случае отказа сотрудником, получающим оклад, от отгула (за день приезда или отъезда) ему должны оплату этого дня произвести в двойном размере дневного оклада.

Необходимо особое внимание уделить приказу о командировке.

Можно ли оформить отгул за командировку?

ВниманиеОбразец заявления на командировку можно скачать у нас на сайте. Вопрос выхода на работу в день отравления и возврата из командировки нужно заранее согласовать с нанимателем, п.

4

Постановления 749.

Приказ об отгуле Когда план проведения мероприятий в командировке заранее известен, получено согласие работника на сверхурочную работу и его письменное пожелание о форме компенсации такого труда (отдых или двойная среднедневная ставка), приказ о направлении в служебную поездку составляется уже с учетом даты отгула за работу в командировке. Если все произошло не по предварительной схеме, то, после возвращения специалиста, издается приказ о компенсации труда сверх месячной нормы лишними днями отдыха.

Особенности работы в командировках для женщин Трудовой кодекс хоть и запрещает дискриминацию работников по половому признаку, все же выделяет дам с особыми потребностями в отдельную группу.

Отгул за командировку

Командировка в будний день и выходные Наиболее продуктивное время для исполнения задания работодателя – рабочие дни в дневные часы. Ведь большинство российских предприятий трудится по восемь часов с понедельника по пятницу в интервале с 8 до 19.

Обязательным условием для этого является наличие у командированного работника письменного указания начальства о необходимости работать сверхурочно, ст. 99 ТК. Другое дело, когда командировка захватывает выходные или праздничные дни.ВажноК примеру, если штатная единица вынуждена была работать в субботу, то по возвращению из командировки она будет иметь право на предоставление оплаты в двойном объеме, в зависимости от получаемого оклада, либо один день внепланового отдыха. При этом выбирать можно любой период из текущего месяца, но как правило, большинство предпочитает взять именно начало недели (часть 3).

Если выбирается оплата, то ее предоставление обязательно предусматривается в двойном размере, исходя из ежедневного или почасового расчёта заработка.

Возвращение из командировки — когда выходить?

ТК РФ) Женщины, принятые по ученическому договору Командировка должна касаться непосредственно обучения, график работы будет согласовываться с учебным заведением (не положены отгулы за командировку), согласно статье 166 ТК РФ Несовершеннолетние работницы, кроме творческих профессий Направить ее в другой населенный пункт по работе руководству однозначно запрещено. (ст. 268 ТК РФ) Все остальные женщины практически не отличаются в трудовых правах от сотрудников мужского пола, а значит, могут быть направлены в командировку. В той же мере, они имеют право требовать для себя возврата им переработанных часов в виде двойной оплаты или отдыха.

Если работник выехал в командировку в субботу, а прибыл на место в воскресенье, то потраченными в целях исполнения задания нужно считать оба выходных. Соответственно, и компенсировать (деньгами или отгулом), следует уже два дня, п.

5 Постановления 749.

Положен ли выходной, после командировки с целью обучения?

Размер выплат за день отъезда составит: 200 руб. + 1761,9 руб. х2 = 3723,8 руб. В случае, когда работник воспользовался отгулом за командировку в выходной день, то этот день в командировке оплачивается в одинарном размере и сумма выплат составит: 200 руб.

+ 1761,9 руб. = 1961,9 руб.

Оплата работников, специально командированных для выполнения работ во время выходных дней, приведена в таблице: Сотрудники — сдельщики Сотрудники с повременной оплатой Сотрудники с месячным окладом Удвоенная сдельная расценка Удвоенная дневная или часовая ставка Одинарная дневная или часовая ставка сверх оклада при условии работы в пределах месячного норматива Двойная дневная или часовая ставка при условии работы сверх месячной нормы Отгул представляется работникам только по их решению с оплатой рабочего дня в одинарном размере.

Как осуществляется оплата командировки в выходной день

Уполномоченный сотрудник обязан зафиксировать этот факт. Для этого используются код «РВ». Дополнительно ставится код, обозначающий факт нахождения в поездке. Если отметка отсутствует, человек не сможет получить повышенную оплату за работу.

Если фактически трудовая деятельность не осуществлялась, проставляется стандартная отметка. Оплата за этот день не начисляется, однако человек сможет получить суточные и компенсацию проживания.

Отгул во время командировки Закон не содержится положений, касающихся представления отгула во время поездки для выполнения задания организации. На практике получить свободный день в командировке не выйдет. Исключение составляют стандартные выходные.

Командировка представляет собой служебную поездку, во время которой человек должен выполнить поручение начальства. Дополнительные свободные дни в этот период не предоставляются.

Отгул за командировку в выходные дни положен ли?

Что говорит закон? В ТК РФ отсутствует понятие «отгул». На практике под ним понимается дополнительное время для отдыха работнику за ранее переработанное время.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Статья 167 ТК РФ предусматривает случаи, при которых время пребывания в командировке совпадает с выходными или праздничными днями. Выходные дни могут приходиться на время пребывания:

- в пункте командировки;

- на дни отъезда в командировку и прибытия оттуда, дни пребывания в пути за время поездки;

- в случае специально направления работника на работу во время выходных дней.

Работник должен соблюдать график работы и отдыха, предусмотренный предприятием (учреждением, организацией), куда он командирован, с использованием соответствующих выходных дней, средний заработок при нахождении в командировке сохраняется по нормам организации – работодателя.

Отъезд в командировку в выходной день

В частности, именно по отметкам на обратной стороне удостоверения можно достоверно установить факт работы в те дни, за которые сотрудник впоследствии может попросить отгул за командировку.

Оформление заявления на отгул Даже если изначально было запланировано, что отдыхать в поездке не придется, и сам работник с этой необходимостью согласился, кадровикам потребуется заявление о том, как и когда предоставление отгулов за командировку будет полезно человеку.

Написать его лучше до отъезда, а затем зафиксировать дату отдыха в приказе. Если трудиться в выходной пришлось спонтанно, то приемлемой станет подача такой просьбы и после приезда.

Претендовать на получение отгула могут те, кто согласовал все нюансы хотя бы в телефонном режиме. Если никакого подтверждения о согласии работодателя у командированного нет, то остается лишь надеяться на честность руководителя.

Как оформить отгул за командировку в выходной день? Следует знать, что подобные преференции не предоставляются в автоматическом порядке, поэтому в каждом случае следует соблюсти заявительную процедуру.

Это означает, что если сотрудник самостоятельно не подаст заявление и не укажет на ранее совершенную переработку, его работодатель может не предпринимать абсолютно никаких действий на этот счёт.

Поэтому наиболее правильным решением будет подача заявления в адрес формального работодателя сразу после возвращения из приведённой поездки. Рекомендуется обращаться по этому поводу в момент сдачи служебного командировочного билета.

Но заявление на предоставление внепланового отдыха является отдельным документом.

Если гражданин вынужден отправиться выполнять задание работодателя по приказу компании, после возвращения обратно он имеет право претендовать на получение возмещения.

Согласно постановлению правительства РФ №742, моментом отъезда считается дата отправления транспортного средства от населённого пункта, в котором гражданин осуществляет постоянную трудовую деятельность. Моментом приезда будет считаться дата прибытия.

К сведению Статья 153 ТК РФ фиксирует возможность получения альтернативного вознаграждения. Человек имеет право обратиться к работодателю за двойной оплатой труда. Выплата предоставляется на основании только фактически переработанного времени.

Отгул за командировку в выходные дни Отгул за командировку выдается сотруднику не всегда.

ТК РФ. Как именно должен выделяться соответствующий отгул, и как он оформляется на практике в зависимости от конкретного случая рассмотрим подробней в этой статье.

- 1 Положены ли отгулы за командировку в выходные дни?

- 1.1 Сколько отгулов положено за командировку?

- 1.2 Отгул за командировку как оплачивается?

- 2 Как оформить отгул за командировку в выходной день?

- 2.1 Заявление на отгул за командировку в выходной день — образец

- 2.2 Отгул за командировку в выходной день — образец приказа

- 3 Отгулы за командировку военнослужащим

Положены ли отгулы за командировку в выходные дни? Работа в один из выходных дней обязательно предполагает в должном порядке либо соответствующую оплату, либо предоставление внеочередного выходного.

Источник: http://departamentsud.ru/posle-priezda-s-komandirovki-polozhen-li-vyhodnoj/

«Переходящие» отпуска: налоговый и бухгалтерский учет — статья

Общий порядок расчета отпускных

Правила исчисления средней заработной платы для расчета отпускных определены ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение № 922). Подробнее о том, как рассчитать отпускные, читайте в статье «Расчет отпускных в 2017 году».

Ндфл и вычеты

Напоминаем, что работодатель обязан выплатить своим работникам отпускные не позднее чем за три дня до начала отпуска (ч. 9 ст. 136 Трудового кодекса). То есть, независимо от того, приходится отпуск на один месяц или захватывает дни другого месяца, отпускные выплачиваются сотруднику в полном объеме еще до его начала. Не забудьте удержать и перечислить НДФЛ.

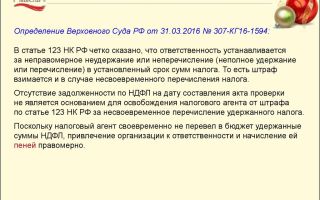

Федеральный закон от 02.05.2015 № 113-ФЗ гласит, что с 2016 года налоговый агент должен перечислять в бюджет НДФЛ, удержанный с отпускных, не позднее последнего числа месяца, в котором производились выплаты (п. 6 ст. 226 НК РФ).

То есть, бухгалтер перечисляет НДФЛ с отпускных в том месяце, когда они были начислены и выплачены.

И, если возникает ситуация, что сотрудник идет в отпуск, допустим, 2 октября 2017 года, то отпускные ему бухгалтер начисляет не позднее 29 сентября 2017 года, а НДФЛ необходимо перечислить не позднее 30 сентября 2017.

До 2016 года неизменно возникал вопрос в каком порядке следует уплачивать НДФЛ с отпускных: считать их оплатой труда или отдыха? Те компании, которые считали отпускные платой за труд, перечисляли в бюджет НДФЛ, удержанный с отпускных, в последний день месяца, за который был начислен доход.

Такую позицию поддерживали и суды (Постановления ФАС Западно-Сибирского округа от 18.10.2011 № А27-17765/2010, от 26.09.2011 № А27-16788/2010).

Затем судьи ВАС заняли другую позицию и высказали мнение, что датой фактического получения дохода в виде отпускных является день его выплаты (в том числе день его перечисления на счета налогоплательщика в банках).

Они посчитали, что у налогового агента отсутствуют препятствия для перечисления НДФЛ в сроки, предусмотренные абз. 1 п. 6 ст. 226 НК РФ (не позднее дня фактического получения в банке денег для выплаты дохода (перечисления денег на счет физического лица либо по его поручению на счета третьих лиц)).

Кроме того, сотрудник имеет право на получение стандартных налоговых вычетов как на детей, так и на себя (ст. 216 НК РФ). Но несмотря на то, что сотрудник в одном месяце получает зарплату, а отпускные за два месяца, вычеты предоставляются только за один из них. Таким образом, вычет может быть предоставлен или с отпускных, или с заработной платы.

Не стоит забывать, что отпускные облагаются взносами во внебюджетные фонды (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ).

Взносы в ПФР, ФФОМС и ФСС (на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством) перечисляются в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который они начислены (ч. 5 ст. 15 Закона N 212-ФЗ).

А взносы на травматизм нужно перечислить в бюджет фонда одновременно с выплатой зарплаты за месяц, в котором начислены отпускные (ч. 4 ст. 22 Закона № 125-ФЗ).

Налоговый учет отпускных

Расходы в виде среднего заработка, сохраняемого работникам на время отпуска, относятся к расходам на оплату труда (п. 7 ст. 255 НК РФ).

Все предельно просто, если организация работает по кассовому методу: отпускные и страховые взносы на них учитываются в момент их фактической выплаты (пп. 1 и пп. 3 п. 3 ст. 273 НК РФ). То есть фактически нет проблемы, как их списывать, если отпуск захватывает дни, приходящиеся на разные отчетные периоды.

Проблемы возникают, если организация применяет метод начисления, ведь в этом случае расходы, применяемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272 НК РФ). А в п. 4 ст. 272 НК РФ указано, что данные затраты признаются в налоговом учете ежемесячно. Минфин неоднократно в письмах разъяснял, как быть, если отпуска приходятся на разные периоды, например, Письма от 09.01.2014 № 03-03-06/1/42, от 09.06.2014 № 03-03-РЗ/27643, от 21.07.2015 № 03-03-06/1/41890, от 15.07.2015 № 03-03-06/40536. Финансисты считают, что в ситуации, когда отпуск приходится на разные отчетные (налоговые) периоды, налогоплательщику следует поступать так: оплату за переходящий отпуск распределять между периодами на которые приходится отпуск.

Кроме Минфина, ФНС тоже высказалась на эту тему. В своем Письме от 6.03.2015 № 7-3-04/614@ специалисты налоговой службы пришли к выводу, что расходы на оплату труда, сохраняемую работникам на время отпуска, приходящегося на несколько месяцев, учитываются единовременно в том отчетном периоде, в котором они сформированы и выплачены.

Сравним на примере позиции Минфина и ФНС.

Сотрудник берет отпуск продолжительностью 28 календарных дней — с 30 июня 2017 г. по 27 июля 2017 г. 27 июня работнику выплачены отпускные в размере 45 000 руб. Таким образом, 1 день отпуска приходится на второй квартал 2017 г., а 27 дней — на третий.

Предположим, организация отчитывается по налогу на прибыль ежеквартально. То есть, организация должна учесть сумму выплаченных отпускных в расходах в следующем порядке:

- во втором квартале — 1607,14 руб. (45 000 руб.: 28 дн. x 1 дн.);

- в третьем квартале — 43392, 86 руб. (45 000 руб.: 28 дн. x 27 дн.).

Позиция ФНС будет выглядеть следующим образом: уже во втором квартале 2016 года компания сможет учесть отпускные в размере 45 000 руб. Очевидно, что она более выгодна.

Что касается взносов во внебюджетные фонды, которые начисляются на отпускные, то они относятся в соответствии с пп. 1 п. 1 ст. 264 Налогового кодекса к прочим расходам, связанным с производством и реализацией.

Датой осуществления таких расходов признается дата их начисления (пп. 1 п. 7 ст. 272 НК РФ, Письма Минфина России от 27.12.2013 № 03-03-05/57806, от 01.06.2010 № 03-03-06/1/362, от 23.12.2010 № 03-03-06/1/804 и т.д.

).

Учет отпускных в бухгалтерском учете

Напомним, что все компании обязаны создавать резерв на оплату отпусков в бухучете (п. 8 ПБУ 8/2010). Исключение составляют субъекты малого предпринимательства (п. 3 ПБУ 8/2010). Они отражают сумму отпускных проводкой Дебет 20 (23, 25, 26, 29, 44) Кредит 70.

Кроме того, в случае «переходящего» отпуска, распределять средства в зависимости от количества дней не нужно. Правила учета этого не требуют и Минфин с этим согласен — Письмо от 24.12.2004 № 03-03-01-04/1/190.

Следовательно, расход будет отражен на всю сумму начисленного отпуска (в месяце выплаты отпускных), то есть, единовременно.

Резерв создается для равномерного учета расходов. То есть, ежемесячно надо рассчитать и начислить сумму резерва. На это указано и в Письме Минфина России от 14.06.2011 № 07-02-06/107. В налоговом учете резерв формируется по желанию организации (п. 24 ст. 255, ст. 324 НК РФ).

Итак, определяем величину резерва по оплате отпусков на следующий год. Так как порядок расчета величины оценочного обязательства в законе не установлен, то каждая фирма разрабатывает его самостоятельно.

Кстати, резерв создается с учетом налогов и взносов, начисленных на сумму отпускных. Их обязательно нужно учесть при расчете. Как это сделать, покажем на примере ниже.

Удержание НДФЛ с суммы отпускных отражается записью по дебету счета 70 и кредиту счета 68 «Расчеты по налогам и сборам». Далее необходимо отразить на последнюю дату каждого месяца или квартала отчисления в резерв, относящиеся к этому периоду. Эта операция оформляется проводкой Дебет 20 (23, 25, 26, 29, 44) Кредит 96 «Резерв предстоящих отпусков».

Если сотрудник идет в очередной отпуск, нужно уменьшить ранее сформированное оценочное обязательство на сумму начисленных отпускных и страховых взносов. При этом за счет резерва списывается вся сумма начисленных отпускных, в том числе и при «переходящем» отпуске. Начисление отпускных за счет резерва оформляется проводкой Дебет 96 Кредит 70.

Может возникнуть ситуация, когда суммы резерва недостаточно. Это возможно в том случае, если работнику дали дни отпуска «авансом», то есть, ранее положенного срока, или компания по каким-либо причинам не создает резерв. В этом случае, затраты на погашение обязательства будут признаваться в общем порядке (п. 21 ПБУ 8/2010) (Дебет 20, 26, 44 Кредит 70).

Пример

Рассмотрим на примере ситуацию, в которой отпуск начинается в один отчетный (налоговый) период, а заканчивается в другом.

Сотрудник взял отпуск с 30.06.2017 по 13.07.2017. Отпускные были выплачены 27 июня 2017 г.

Средний дневной заработок работника, рассчитанный в целях выплаты ему отпускных, составляет 1500 руб. Организация уплачивает страховые взносы во внебюджетные фонды по общему тарифу — 0,2%.

На 31 марта 2017 г. компанией было признано в бухгалтерском учете оценочное обязательство по оплате отпусков в размере 1 230 716 руб. Сумма начисленных отпускных не превышает оценочное обязательство.

Бухгалтер на 31 марта 2017 года сделает в учете следующие проводки:

Дебет 44 Кредит 96-1 субсчет «Резерв на оплату отпусков» — 1 230 716 руб. Признано оценочное обязательство по оплате отпусков

На 30 июня 2017 года:

Дебет 96-1 Кредит 70 — 21 000 руб. (1500 х 14 дней). Начислен работнику средний заработок (отпускные)

Дебет 96-1 Кредит 69-1-1, 69-1-2, 69-2, 69-3 – 6 342 руб. (21 000 х (22% + 2,9% + 5,1% + 0,2%)). Начислены страховые взносы на сумму отпускных

Дебет 70 Кредит 68-3 Субсчет «Расчеты по НДФЛ» — 2 730 руб. (21 000 x 13%) Удержан НДФЛ с суммы отпускных

Дебет 70 Кредит 51 — 18 270 руб. Выплачены работнику отпускные за вычетом удержанного НДФЛ

Если организация применяет УСН

В случае, если компания выбрала объект налогообложения — доходы, то отпускные никак не повлияют на расчет единого налога. Так как при данном объекте налогообложения не учитываются расходы по зарплате (п. 1 ст. 346.

14 НК РФ). Но единый налог можно уменьшить на сумму взносов на пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний, которые уплачены с отпускных (п. 3.1 ст. 346.

21 НК РФ).

Если же в качестве объекта налогообложения выступает разница между доходами и расходами, то всю сумму отпускных включают в состав затрат в момент их выплаты (подп. 6 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ). Страховые взносы тоже уменьшают налоговую базу по единому налогу в момент их уплаты (подп. 7 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

Пример

Рассмотрим ситуацию, когда компания не создает резерв по отпускам. Воспользуемся условиями предыдущего примера.

На 30 июня 2017 года бухгалтер сделает следующие проводки:

Дебет 44 Кредит 70 — 21 000 руб (1500 х 14 дн) — начислен работнику средний заработок (отпускные)

Дебет 44 Кредит 69-1-1, 69-1-2, 69-2, 69-3 — 6 342 руб. (21 000 х (22% + 2,9% + 5,1% + 0,2%)) — начислены страховые взносы на сумму отпускных

Дебет 70 Кредит 68-3 Субсчет «Расчеты по НДФЛ» — 2 730 руб. (21 000 x 13%) — удержан НДФЛ с суммы отпускных

Дебет 70 Кредит 51 — 18 270 руб — выплачены работнику отпускные за вычетом удержанного НДФЛ

Источник: https://school.kontur.ru/publications/149

Не нужно удерживать НДФЛ со стоимости билета, если работник задержался в месте командировки на выходные

Площадка:

Адрес: Россия, Пермь Специалисты финансового ведомства скорректировали свою позицию о налогообложении НДФЛ стоимости билетов до места командировки (и обратно), если указанные в них даты не совпадают с датой начала (окончания) служебной поездки.

Теперь в Минфине считают, что если сотрудник провел в месте командировки лишь на несколько дней дольше положенного (например, использовал выходные дни), тогда стоимость его проезда не должна облагаться НДФЛ. Подробности — в письме Минфина России от 03-04-06/6-111.

Как известно, возмещение расходов на проезд работника до места командировки и обратно является компенсационной выплатой, связанной с выполнением трудовых обязанностей, и не облагается НДФЛ (п. 3 ст. 217 НК РФ).

В то же время, согласно статье 166 Трудового кодекса, служебная командировка представляет собой поездку работника по распоряжению работодателя строго на определенный срок для выполнения служебного поручения вне места постоянной работы. До сих пор в Минфине полагали, что из этих норм следует однозначный вывод.

Если работник уезжает в командировку ранее даты, указанной в приказе о командировании, либо возвращается позднее обозначенной в нем даты, оплата его проезда не может рассматриваться как компенсация расходов, связанных со служебной командировкой (например, письмо от № 03-04-06-01/2440).

А значит, стоимость билета является доходом, с которого надо удержать НДФЛ. Новая позиция ведомства не столько категорична. Теперь чиновники считают, что налогообложение НДФЛ зависит от срока, на который работник задержался в командировке.

Предположим, сотрудник проводит в месте командировки всего на несколько дней больше, чем указано в приказе («захватывает» выходные или нерабочие праздничные дни до начала командировки или после ее окончания). В такой ситуации, по мнению чиновников, экономической выгоды у работника не возникает, и НДФЛ со стоимости билетов удерживать не нужно.

Но может быть и другая ситуация. Сразу после служебной поездки или непосредственно перед ней работнику предоставляется отпуск, который он проводит в месте командирования. То есть в место служебной поездки сотрудник приезжает гораздо раньше срока, установленного приказом о командировании (либо уезжает гораздо позже указанного в приказе срока). В этом случае, полагают в Минфине, возмещение стоимости билетов является доходом, полученным в натуральной форме, который облагается НДФЛ.

Источник: БухОнлайн.ру

23, июнь 2010, 10:00

Полный комплект приводов для распашных ворот ППВ-3МС (с бесконтактными концевыми выключателями, со стоимостью ЗИП)Цена: 90,000.00 руб.Оптовая: 90,000.00 руб. |

Подключение CMS (без стоимости CMS если она платная)Цена: 2,000.00 руб.Оптовая: 1,500.00 руб. |

Крем Чилидония 45гЦена: 86.00 грн.Оптовая: 60.00 грн. |

EOTech — Комплект, голографический прицел и увеличитель EOTech HHS I (EXPS3-4 + G33.STS)Цена: 103,744.00 руб. |

Турмалиновые шарики для стирки белья Вековой ВостокЦена: 32.00 долл.Оптовая: 32.00 долл. |

Турмалиновые шарики для стирки бельяЦена: 400.00 грн. |

Источник: http://www.NextOnMarket.com/articles/read/2280

Командировочные расходы: расчет с примерами как оплачиваются командировочные дни

Многих из тех, кто в первый раз отправляется в командировку, интересует вопрос о начислении зарплаты. Как происходят расчетные операции, и на какую денежную прибыль можно рассчитывать по завершению? Существуют десятки положений и приказов, которые устанавливают финансово-правовое поле для всех предприятий, отправляющих часть штатного персонала в командировки.

Чтобы не заниматься долгими поисками в справочниках и попытаться понять принцип и правила расчета командировочных расходов рекомендуем ознакомиться с данной статьей с подробными примерами и разъяснениями.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

Это быстро и !

Как рассчитать средний заработок для командировочных

Оплата командировочных расходов в значительной степени разнится от зарплаты за обычное отработанное время.

Статья №167 ТК РФ устанавливает принцип, по которому оплата периода командировки происходит через расчет средней зарплаты.

Приказы про отправку исполняющих работников в командировку и оформление документации регламентируются Постановлением правительства Российской Федерации №749 от 13.10.2008.

Девятый пункт данного положения регламентирует сохранность средней зарплаты за весь период командировки, охватывая время нахождения в пути до места прибытия и непредусмотренные остановки, связанные с пересадками или прохождением контрольно-пропускных пунктов.

https://www.youtube.com/watch?v=WF0U5oaZJ-s

Командирующее предприятие обязано начислять среднюю зарплату по дням, выпадающим на основной трудовой график. Чтобы правильно подсчитать как оплачиваются командировочные дни по среднему заработку, то для начисления оплаты нужно получить следующие значения:

- отработанное время за фиксированный период;

- сумму заработка за учетный период;

- среднюю зарплату за день.

Подсчет фактически отработанных дней

Сначала необходимо просчитать сумму всех фактически отработанных дней в компании за отчетный календарный промежуток. При расчете командировочных считаются исключительно рабочие дни в графике, а не календарные.

Из расчетного промежутка должны быть вычтены:

- больничный;

- отпуск;

- другие командировки;

- простой;

- отгулы без содержания.

Рассмотрим пример: Макаров А.Ф. по приказу направляется в командировочную поездку с 01.10.16 г. на 9 календарных дней. Чтобы правильно оплатить командировку по среднему заработку следует сложить фактические дни работы за предыдущие 12 месяцев.

В расчетном периоде с сентября 2016 по октябрь 2015 года ему насчитывают 260 суток. За этот период Макаров А.Ф. успел оформить отпуск на 24 дня, неделю находился на больничном и 2 раза писал заявление на день без содержания.

В итоге количество фактически отработанных дней составило 260 – 24 – 7 – 2 = 227 дней.

Подсчет общего заработка за установленный период

Для того, чтобы узнать, как оплачивается командировка, нужно учитывать все денежные выплаты за исключением оплачиваемых больничных, отпускных и других социальных выплат. Когда, незадолго до отправки в командировку или в момент нахождения происходит повышения размера оклада и тарифных ставок, тогда зарплата для выплаты командировочных индексируется

Пример: Макаров А.Ф. получал фиксированный заработок в размере 30 000 рублей, за исключением трех месяцев. В июне 2016 года ему было выплачено 25 400 рублей, в январе 2016 – 22 600, а в ноябре 2015 – 27 000 рублей. Тогда общий заработок за расчетный период с октября 2015 по сентябрь 2016 года составит (30 000 * 9) + 25 400 + 22 600 + 27 000 = 345 000 рублей.

Командировочные начисляются исходя из среднего заработка сотрудника за последний год

Размер командировочных выплат

Для окончательного подсчета следует разделить полученный общий заработок за один год на число фактически проработанных дней. Этот результат следует умножить на количество дней, проведенных в командировке и отнять налоговую ставку.

Рассмотрим конкретный пример расчета командировочных расходов. Из вышеуказанных подсчетов, число фактических дней работы составило 227, тогда как сумма выплат за этот период насчитывает 345 000 рублей. Тогда командировочные выплаты составят (345 000 / 227) * 9 дней = 1519,82 * 9 = 13 678, 41 рублей.

Возможна ли доплата до полного оклада

Существует ряд случаев, когда производят расчет среднего заработка для командировочных, который становится существенно меньше, чем та зарплата, которая полагается человеку, не отправленному в командировку и работающему на своем месте. В подобных ситуациях может происходить доплата до фактического заработка.

Подобные начисления до установленной нормы должны быть предусмотрены и прописаны в коллективном договоре предприятия. Выплаты командировочных следует всегда проводить по среднему заработку и сравнивать с реальным окладом сотрудника, чтобы не снижать финансовый доход работников, которым прибыльнее получить тарифный оклад.

Доплата за командировку в выходной осуществляется только, если работник обязан отработать в нерабочее время по приказу

Расчет командировки в нерабочие дни

Выпадают такие ситуации, что период командировки захватывает выходные и нерабочие дни в графике сотрудника. В эти дни оплата по среднему заработку не происходит. Оплата командировочных может происходить только в том случае, если человек привлекается к работе в выходной день по приказу.

Если же в графике трудового распорядка стоит отметка о работе в выходные дни, то средний заработок по командировке насчитывается в удвоенном размере.

Как считаются суточные в командировках

Помимо выплат по среднему, работодатель обязан выделить дополнительные денежные средства – «суточные». Они выплачиваются в качестве компенсации за дополнительные финансовые расходы и траты, связанные с временным проживанием вне основного места жительства.

Согласно ч.1 ст. №168 все организации, направляющие сотрудников в командировку в обязательном порядке должны возмещать денежные расходы в виде суточных.

Максимальный размер суточных устанавливается самостоятельно каждой из организаций и фиксируется в местных локальных актах или другой нормативной документации предприятия.

Примером подобных актов может выступать «Положение о командировках».

Размер суточных выплат для командировки

Не существует четко установленного регламента, регулирующего величину суточных выплат. Каждая организация выбирает и определяет самостоятельно для себя дополнительную сумму, которая будет выплачена сотруднику за каждый день в командировке.

Единственная особенность по начислению суточных заключается в удержании налоговой ставки с этих командировочных отчислений при условии превышения максимальной суммы, установленной налоговым кодексом.

Бухгалтера каждого предприятия осведомлены о данном пункте и знают, как рассчитать командировочные расходы, поэтому выставляют размер суточных исходя из возможностей бюджета организации и целей поездки.

Принцип налогообложения для «суточных» выплат

Российским налоговым законодательством установлен максимальный размер суточных, не облагающихся НДФЛ:

- 700 рублей – для командировки по территории Российской Федерации;

- 2500 рублей – для командировки за территорией Российской Федерации.

Чтобы понять, как считаются суточные в командировке, следует привести простой пример. Если предприятие в бухгалтерском поле выбирает размер суточных в количестве 1500 рублей для командировок по стране, то согласно ст.

217 Налогового Кодекса РФ, из этих 1500 рублей налогом будут облагаться 1500-700 = 800 рублей. Средняя налоговая ставка составляет 20%. На основе этого налоговые отчисления составят 800*0,2 = 160 рублей.

Соответственно «на руки» командируемый сотрудник будет получать 1500 – 160 = 1340 рублей на сутки.

Например, работодатель командирует штатного сотрудника на период с 01.10.16 по 09.10.16 г. Выезд планируется в субботу, а возвращение назначено на следующее воскресенье. Основываясь на ст. №168 ч.

1 ТК РФ работник вправе рассчитывать на выплату суточных за все девять дней командировки, включая выходные.

Если размер суточных составляет 1000 рублей, а командировка займет девять дней, то командируемый сотрудник получит суточные в размере (1000*9) – 9*(1000-700)*20% НДФЛ = 8460 рублей.

Суточные не выплачиваются только при однодневных командировках, за исключением тех случаев, когда это предусмотрено и прописано в местной нормативной документации отдельных организаций. В таких случаях вместо суточных предусмотрена отдельная компенсация в установленном фиксированном размере.

Источник: https://vashbiznesplan.ru/bukhgalteriya/oplata-sutochnyx-komandirovochnyx.html

Выходные в командировке можно компенсировать отгулом

Если работа в командировке выполнялась в будний день, возмещение не положено. Получить отгул удастся, если на момент выполнения служебного задания выпадает общегосударственный праздник. Ее предоставление выполняется на стандартных условиях.

Отгул за командировку в выходные дни в табеле Переработанный период должен быть зафиксирован. Для отражения сведения был создан табель учета рабочего времени. Информация вносится на основании проездных документов, предоставленных сотрудником.

Отметка о выполнении работы вне привычного места осуществления трудовой деятельности проставляется шрифтом «К» или «06». В организации могут быть и собственные обозначения командировки. Количество отработанных часов не указывается.

На основании внесенных данных сотрудник сможет получить заработную плату. Если человек в командировке вынужден работать в свой выходной день, обозначение меняется.

Можно ли оформить отгул за командировку?

Образец заявления на командировку можно скачать у нас на сайте. Вопрос выхода на работу в день отравления и возврата из командировки нужно заранее согласовать с нанимателем, п.

4 Постановления 749.

Приказ об отгуле Когда план проведения мероприятий в командировке заранее известен, получено согласие работника на сверхурочную работу и его письменное пожелание о форме компенсации такого труда (отдых или двойная среднедневная ставка), приказ о направлении в служебную поездку составляется уже с учетом даты отгула за работу в командировке.

Если все произошло не по предварительной схеме, то, после возвращения специалиста, издается приказ о компенсации труда сверх месячной нормы лишними днями отдыха.

Особенности работы в командировках для женщин Трудовой кодекс хоть и запрещает дискриминацию работников по половому признаку, все же выделяет дам с особыми потребностями в отдельную группу.

Как осуществляется оплата командировки в выходной день

Трудовое законодательство предусматривает несколько ситуаций, исходя из которых, и производится начисление заработной платы. Многодневный выезд В случае если работодатель направляет сотрудника на работу за пределы организации на несколько дней, то эти дни оплачиваются в соответствии с табелем.

То есть командировочные работы оплачиваются точно так же, как и остальные рабочие дни. Более того в трудовом законодательстве существует такое понятие, как «суточные».

ВажноРаботодатель может увеличить эту сумму, в случае если в собственном бюджете существует «запас». Экономия бюджета позволяет работодателю увеличивать размер суточных.

Отгул за командировку

Можно ли на выходные вернуться к месту жительства Да, сотрудник может это сделать. Это довольно распространённая практика, если место командировки достаточно близко от места проживания и основной работы.

Суточные тоже учитываются, но как прочие расходы. Таблица: основные нормативные акты, регулирующие командировки и выходные дни.

Отъезд в командировку в выходной день

В частности, именно по отметкам на обратной стороне удостоверения можно достоверно установить факт работы в те дни, за которые сотрудник впоследствии может попросить отгул за командировку.

Оформление заявления на отгул Даже если изначально было запланировано, что отдыхать в поездке не придется, и сам работник с этой необходимостью согласился, кадровикам потребуется заявление о том, как и когда предоставление отгулов за командировку будет полезно человеку.

Написать его лучше до отъезда, а затем зафиксировать дату отдыха в приказе. Если трудиться в выходной пришлось спонтанно, то приемлемой станет подача такой просьбы и после приезда.

Претендовать на получение отгула могут те, кто согласовал все нюансы хотя бы в телефонном режиме. Если никакого подтверждения о согласии работодателя у командированного нет, то остается лишь надеяться на честность руководителя.

Источник: http://finans-konsalt.ru/vyhodnye-v-komandirovke-mozhno-kompensirovat-otgulom-2/

Проводки по компенсациям задержки зарплаты в бухучете

Сотрудник вправе требовать от работодателя, задержавшего оплату труда, начисления и выплаты компенсации. Ее размер устанавливается внутренними актами (коллективный или трудовой договор).

Зарплата должны выплачиваться два раза (раз в две недели) в месяц. Перечислить или выдать деньги сотрудникам, работодателю нужно в установленный день. Если этого не произошло, он должен будет по требованию выплатить компенсацию.

Более, того, если задолженность не будет погашена в течение следующих за днем выплаты 15 дней, работники имеют право не выполнять свои трудовые обязанности.

В данной ситуации не имеет значения, по какой причине происходит задержка зарплаты.

Если сумма компенсации не обозначена в договоре и положении об оплате, ее рассчитывают, используя ставку рефинансирования.

Каждый день просрочки будет приносить сотруднику сумму, равную 1/300 ставки, умноженной на положенную ему зарплату. В расчет входят все дни задержки.

Если период задолженности захватывает выходные и праздничные дни, то они также оплачиваются. Компенсация рассчитывается с суммы зарплаты за минусом НДФЛ.

Работодатель несет административную (штрафы на организацию и руководство) и уголовную ответственность за невыплату заработной платы сотрудникам.

Начисление компенсации за задержку зарплаты отражается проводкой Дебет 91.2 Кредит 73.Выплата – Дебет 73 Кредит 50 (51).

Начисленная компенсация не облагается подоходным налогом, но подлежит обложению страховыми взносами.

Пример расчета и проводок

Расчет:

- Расчет НДФЛ: 489 524,74 х 13% = 63 638,21

- Расчет компенсации: (489 524 – 63638,21) х 8,25% х 1/300 х 23 = 2693, 73

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 | 70 | Начислена зарплата сотрудникам | 489 254,74 | Ведомость по начислению заработной платы |

| 70 | 68 НДФЛ | Удержан налог НДФЛ | 63 638,21 | Ведомость по начислению заработной платы |

| 91.2 | 73 | Начислена компенсация за задержку зарплаты | 2693,73 | Ведомость по начислению заработной платы |

| 70 | 50 | Выплачена заработная плата сотрудникам через кассу | 425 886,53 | Расчетно-платежная ведомость |

| 73 | 50 | Выплачена компенсация за задержку зарплаты | 2693,73 | Расчетно-платежная ведомость |

Источник: https://saldovka.com/provodki/zarplata/kompensatsiyam-za-zaderzhku.html

Вычитается ли подоходный налог с отпускных

Ответ на вопрос, отпускные облагаются НДФЛ или нет, в целом, прост: отпускные – это доход сотрудника, а значит, должен облагаться НДФЛ. Но это только верхушка айсберга. Подсчет НДФЛ связан с определением размера самих отпускных, поэтому начнем с этого.

- Чтобы подсчитать сумму среднедневной заработной платы за период (например, за год): суммируют весь доход, начисленный сотруднику за 12 месяцев, и делят на совокупность рабочих дней за этот год. Получают среднедневной заработок. Полученную сумму (за день) умножают на количество отпускных дней. В результате получают общую сумму выплат на отпуск данного сотрудника.

- В некоторых районах страны работникам положено начисление на ставку коэффициентов, присущих этому району. Начисляется ли районный коэффициент на сумму отпускных? Нет, средний годовой или полугодовой заработок, берущийся для расчета суммы отпускных, не включает в себя районный коэффициент.

- При начислении суммы отпускных учитывают каждый отработанный сотрудником день; если работник болел, учился, находился в отпуске за свой счет, то эти дни не засчитываются.

- Если работник не достиг 18-летнего возраста, он вправе пойти в отпуск, не проработав шести месяцев.

- Если сотрудник желает получить отпуск, отработав полгода, то будет отдыхать только 14 календарных дней. Соответственно, и сумму отпускных получит только за две недели.

Определяем сумму подоходного налога

Чтобы определить сумму подоходного налога, нужно учесть несколько моментов:

- Берется уже подсчитанная сумма отпускных, в которую входят все доходы сотрудника за нужный период (поощрения, премии, зарплата и прочие виды дохода).

- После суммирования всех доходов вычитают официальные расходы.

- Из суммы, получившейся в итоге, берется НДФЛ. В 2017 году налог с суммы отпускных может взиматься в размере 30% (для нерезидентов) или 13% (для резидентов).

Резидентом считается плательщик налога, находящийся в Российской Федерации безвыездно и законно больше 183 суток в году. Если эти условия не соблюдены, то человек не считается резидентом РФ, и налогообложение доходов для него будет составлять 30%.

Сроки перечисления НДФЛ

НДФЛ может быть перечислен в налоговые структуры только после получения гражданином дохода, в данном случае отпускных. Как определить, когда получены отпускные (доход)? День ли это их начисления или день, когда деньги непосредственно перечислили на счет отпускника? В ст.

223 Налогового кодекса сказано, что дата перечисления средств – и есть день, когда получен доход. Но в пункте втором той же статьи днем выплаты зарплаты указано последнее число в месяце. Первое число следующего месяца есть день перечисления НДФЛ (статья 226 Налогового кодекса).

Ндфл с отпускных в бухучете

НДФЛ, берущийся с начислений на отпуск трудящегося в разных ведомствах, имеет разный статус. Сумма НДФЛ в налоговых органах проходит по графе «Расходы на оплату труда». Когда на отпускные начисляют процент обязательных страхований, эти суммы вносятся в графу «Прочие затраты».

В бухучете общая сумма начислений на отпуск совместно с отчислениями на страховку отображаются как «Прочие затраты по главному месту работы». Сумма, подлежащая к отчислению (налог на отпускные), как и другие затраты, показывается в том временном промежутке, когда была начислена и выдана по факту.

По бухгалтерии отчисление НДФЛ с отпускных проводится так: дебет счета 68 «расчеты по налогам и сборам» – кредит счета 70 «расходы по оплате труда». Налог берется с ежемесячного заработка трудящегося и отпускных выплат раздельно, так как они облагаются налогом по разным процентным ставкам.

Главный нюанс в налогоотчислении с отпускных сумм в том, что они должны быть отправлены в казну государства в день, когда отпускные были выданы человеку, уходящему в отпуск

Минимальный 28-дневный отпуск полагается любому работающему человеку. Использовать этот отпуск можно разово в полном объеме или дважды (фрагментами). Отпускные насчитываются за 3 дня до официальной даты отпуска.

Зарплата и начисление средств на отпуск равноценны в глазах закона, а значит, снимается вопрос – облагаются ли отпускные подоходным налогом. Обязательно облагаются. Бухгалтерия перечисляет НДФЛ в бюджет на следующий день после выплаты денег.

Днем получения заработной платы (отпускных средств) считают последнее число в месяце.

zhazhda.biz

Что нужно знать?

Многие работодатели не знают точно, облагаются ли НДФЛ отпускные. Данная выплата не является окладом или премией, но тем не менее подлежит налогообложению.

Связан данный факт с тем, что отпускные – доход гражданина. А в соответствии с НК РФ начисление подоходного налога производится на все виды доходов гражданина, за исключением случаев, установленных законом. Отпускные не являются таким исключением.

Данная выплата может быть представлена работнику в виде наличных средств или же в безналичной форме путем перечисления на банковский счет или карту.

До перевода средств с них взыскивается НДФЛ. Работодатель выступает в роли налогового агента и обязан произвести соответствующие действия по начислению, удержанию и перечислению средств в адрес казны.

Деньги переводятся в бюджет в день выплаты отпускных или в момент совершения перечисления на счет работника. Нет необходимо делать данные операции заблаговременно.

Объекты налогообложения

Объектом НДФЛ является доход, полученный физическим лицом. Отпускные выплаты работник получает перед тем, как уйти в отпуск. Именно они будут выступать в качестве объекта.

Расчет отпускных производится по формуле: продолжительность отпуска (в сутках)*среднедневной доход работника.

Затем полученная сумма умножается на 13%.

Именно такой размер налога будет взыскан с работника.

Кстати, самому сотруднику предпринимать никаких действий не нужно. Все операции производятся работодателем- налоговым агентом. Он же будет отвечать за правильность начисления и своевременность перечисления средств в бюджет.

Законодательная база

Основным нормативно-правовым актом, который регулирует процесс начисления и выплат отпускных является ТК РФ. Вопросы налогообложения исчерпывающим образом определены в НК РФ.

Эти два кодифицированных акта позволяют в полной мере получить представление о порядке начисления выплат и взыскания с них НДФЛ.

Налоги с отпускных

Итак, с отпускных высчитывается только один налог – НДФЛ. В текущем году обязанность работодателя начислить и удержать данную сумму сохраняется без изменений. Небольшие преобразования затронули вопросы сроков передачи НДФЛ в бюджет. Напомним, что ранее налог удерживался в день предоставления средств работнику.

Сегодня положение дел изменилось – перечислить налог работодатель обязан до конца месяца, в котором был произведен перевод средств сотруднику в счет отпускных.

Такие изменения будут удобнее налоговому агенту. Теперь нет необходимости в один день переводить деньги работнику, налог в казну, а также отражать проведение этих операций в бухгалтерских и налоговых документах.

Подоходный

Подоходный налог представляет собой основной вид прямого налога. Его вычитают со всех физических лиц, которые получают доходы. В НК РФ предусмотрены отдельные виды прибыли, с которых НДФЛ не взыскивается.

Например, его не вычитают их пособий, которые выплачиваются государством. В то же время он в обязательном порядке рассчитывается и перечисляется в бюджет с пособия по временной нетрудоспособности.

В качестве налоговой базы выступает полная сумма доходов. Следует помнить о том, что граждане имеют право получить налоговый вычет.

Подоходный налог для работающих граждан с их заработной платы начисляется и перечисляется работодателем.

Именно он выступает в роли налогового агента. За правильность начисления и своевременность перевода средств в казну отвечает работодатель.

«Берется ли подоходный налог с отпускных в 2018 году?» — в законодательстве представлен положительный ответ на данный вопрос.

НДФЛ

НДФЛ – это и есть подоходный налог. Этот платеж взыскивается со всех работающих граждан. Но перечислять его обязаны не только они. НДФЛ предусматривает налогообложение всех доход, поступающих физическому лицу. Его уплачиваются как граждане РФ, так и иностранцы, а также лица без гражданства.

Обычно плательщики сами не передают сведения в налоговую инспекцию и не следят за сроком, когда платить надо налог. Однако если они получили прибыль не в рамках своего предприятия, например, продали недвижимость или машину, то должны передать сведения, заполнив декларацию.

Расчет суммы

Расчет отпускных производится по следующей формуле: количество дней отпуска* среднедневной доход работника за расчетный период.

Чтобы вычислить среднедневной доход надо провести следующие расчеты:

доход, полученный в расчетном периоде/количество месяцев расчетного периода/29,3 (среднее количество дней в месяце).

При учете количества месяцев расчетного периода применяются только те месяцы, когда работник трудился полностью, то есть не уходил в отпуска за свой счет и не брал больничный. Если же в какой-то месяц он отсутствовал по данным причинам, то необходимо произвести дополнительный расчет по количеству дней, которые будут учтены.

Для вычисления этих суток необходимо использовать следующую формулу:

29,3/количество дней в месяце*число отработанных суток

После проведения всех расчетов понадобится определить сумму НДФЛ. Для этого необходимо умножить размер отпускных на 13%.

Порядок уплаты

НДФЛ взыскивается только с той части средств, которые фактически получает работник. Это правило актуально, когда сотрудник берет отдых не в полном объеме.

Когда в рамках одного предприятия уходят в отпуск несколько работников, то платеж перечисляется в казну суммарно сразу за всех.

И как мы упоминали ранее, теперь работодатели могут перечислять средства в казну не в день выдачи отпускных, а до конца месяца, в котором работнику предоставлен отпуск.

Назначение платежа

В бухгалтерских и налоговых документах НДФЛ с отпускных отражается особым образом.

Приведем основные правила:

- налог с отпускных отражается, как затрата на оплату труда;

- при начислении страховых взносов они признаются в качества прочих затрат по основной деятельности;

- расходы учитываются в том месяце, когда фактически были произведены.

nam-pokursu.ru

Что такое отпускные?

Действующий трудовой кодекс обязывает работодателей предоставить сотрудникам ежегодный оплачиваемый отпуск.

Во время заслуженного отдыха человек не исполняет свои рабочие обязанности, но сохраняет свой средний заработок и занимаемую должность в организации.

Денежное содержание работодатель обязан выдать сотруднику заранее.

Проще говоря, отпускные — это зарплата сотрудника за время, в течение которого он мог бы трудиться, но фактически будет отдыхать. Расчет выплат выполняют на основе среднего заработка за период отпуска.

Какими облагаются взносами?

Облагаются ли отпускные налогами? Поскольку отпускные — это часть заработка, работодатель должен включать их в базу для расчета и при начислении страховых взносов. При уклонении от этой обязанности он попадет под штрафные санкции.

НДФЛ

Допустим, сотрудник предприятия уходит в отпуск на 28 дней, он отработал весь расчетный период, за который получил 480 000 руб. Средний заработок определяется по формуле: 480 000 рублей : 12 мес. : 29 дн/мес. = 1365,2 руб./день.

Сумма отпускных составит: 1365,2 руб. х 14 = 38225,6 руб. 13% от этой суммы — 4969,3 руб., которые и необходимо перечислить в счет уплаты НДФЛ.

О том, в какие сроки нужно производить уплату ндфл, вы узнаете в следующем видео:

Взносы в ПФР, ФФОМС и ФСС

Облагается ли отпуск страховыми взносами?

Вместе с подоходным налогом работодатель обязан уплатить страховые взносы в адрес следующих организаций:

- Пенсионный фонд.

- Фонд соцстрахования.

- Фонд обязательного медицинского страхования.

Денежные средства должны быть уплачены до 15-ого числа следующего месяца. Если отдых оформляется в августе, взносы с отпускных переводятся до середины сентября.

Какие суммы не облагаются НДФЛ?

При некоторых видах дополнительного отпуска суммы выплат не облагаются подоходным налогом. К ним относятся:

- дополнительный отпуск чернобыльцам (выплаты начисляются из бюджета и считаются компенсацией за полученный вред);

- отпуск на период санаторно-курортного лечения профессиональных заболеваний и производственных травм, включая дорогу до учреждения (работодатель не только компенсирует средний заработок, но и оплачивает проезд).

- Отпуск ветеранам боевых действий.

- Отпуск многодетным родителям.

Выплаты, которые получают люди в таких случаях, являются обеспечением по соцстрахованию. Соответственно, никакие взносы с них не удерживаются.

В обязанности работодателя входит не только предоставление сотруднику оплачиваемого отдыха, но также уплата НДФЛ и страховых взносов со всей суммы выплат.

Подоходный налог в размере 13% необходимо перечислить одновременно с отпускными, взносы в адрес страховых организаций — до 15-ого числа следующего месяца.

moyafirma.com

Удерживается ли подоходный налог?

За время положенного ежегодного отдыха работник должен получить отпускные. Она начисляется с учетом среднедневной з/п за 12 месяцев. В расчет не берут материальную помощь, больничные, командировочные, прошлые оплаты отпусков.

К рассчитанной сумме не добавляется районный коэффициент, даже он предусмотрен в регионе, так как он уже учтен в составе заработка, учитываемого при расчете отпускных.

Оплата отпуска облагается НДФЛ по таким ставкам:

- 13% – с граждан РФ и резидентов;

- 30% – со всех остальных наемных работников, не являющихся резидентами РФ.

Подоходный налог должен быть перечислен по месту регистрации компании-работодателя. Исключение – работники обособленного подразделения организации. Их НДФЛ после удержания платится в налоговую службу по адресу регистрации подразделения.

Читайте также: облагается ли НДФЛ компенсация отпуска при увольнении?

Сроки перечисления в налоговую

Перечисление НДФЛ производится на основании платежного поручения.

Официальная дата уплаты подоходного налога с дохода в виде з/п является последний день расчетного месяца, за который была начислена з/п — п.2 ст. 223 НК РФ. Это же относится к оплате отпуска, так как они считаются частью зарплаты (ст. 136 ТК РФ).

Работодатель обязан перечислить НДФЛ с отпускных до окончания последнего дня расчетного месяца.

При этом датой фактического получения дохода выступает день выплаты денежных средств работнику — за 3 дня до начала отпуска.

Именно в этот день нужно удержать с начисленной суммы налог для последующего перечисления в конце месяца.

Пример определения срока уплаты:

Если организация выплачивает отпускные за 19 дней марта 2018 года (с 5 по 23 число), то окончательная дата перечисления НДФЛ будет 31 марта 2018 года.

Этот день является выходным, потому дата уплаты отодвигается до ближайшего рабочего — 2 апреля 2018 года.

Однако работодатель может подать заявление (просьбу) об уменьшении штрафа, основываясь на под.3 п. 1 ст. 112 Налогового кодекса «О смягчении ответственности».

Читайте также: Нужно ли платить с отпускных страховые взносы?

Когда платить, если последний день месяца — выходной

Что делать, если последний день месяца, установленный как крайний срок для перечисления НДФЛ, является по календарю выходным или официальным праздником?

Для решения этого противоречия Налоговая служба издала разъяснение № БС-4-11/8312 от 11.05.2016 г. В нем говорится, что в случае совпадения последнего дня срока оплаты НДФЛ с официальным выходным, окончание обязательств наступает в следующий ближайший рабочий день.

При этом фактическая дата получения денежных средств работником не может быть перенесена.

Пример расчета и уплаты в 2018 году

Условия примера:

Источник: https://otkroybiznes.guru/nalogooblazhenie/ndfl/vychitaetsya-li-podohodnyj-nalog-s-otpusknyh.html