Вклад в уставный капитал

Получение имущества в качестве вклада в уставный капитал – особая операция. Учредитель должен восстановить «входной» НДС по переданному имуществу. А получающая сторона вправе этот налог зачесть. Но лишь в том случае, если будут выполнены определенные требования…

Компания получила в качестве вклада в уставный капитал основное средство. Передавая имущество, учредитель не выделил восстановленный НДС отдельной строкой в сопроводительных документах. Бухгалтер фирмы-получателя выделил налог самостоятельно (по расчетной ставке) и поставил его к вычету.

В чем ошибка

Делая вклад в уставный капитал другой фирмы, счета-фактуры не составляют. Ведь по кодексу передача имущества в уставный капитал не признается реализацией и не облагается НДС (подп. 4 п. 3 ст. 39, подп. 1 п. 2 ст. 146 НК РФ). Однако законодательство разрешает принимающей стороне принять к вычету налог, который был восстановлен учредителем (п. 11 ст. 171 НК РФ).

А для того, чтобы она могла воспользоваться этим правом, учредитель должен выделить сумму восстановленного налога в документах на передачу имущества.

Именно эти бумаги (или их нотариально заверенные копии) принимающая компания подшивает в журнал учета полученных счетов-фактур.

А также регистрирует в книге покупок в момент принятия на учет поступивших активов (постановление Правительства РФ от 2 декабря 2000 г. № 914).

Если же учредитель не выделил НДС отдельной суммой в сопроводительных документах, то получается, что принимающая сторона теряет право на вычет этого налога.

Пример 1

В марте 2008 г. года учредитель внес в уставный капитал ЗАО «Русь» оборудование первоначальной стоимостью 700 000 руб. НДС, который в свое время учредитель принял к вычету, составляет 126 000 руб.

Остаточная стоимость объекта на момент его передачи равна 500 000 руб.

Соответственно восстановленный НДС с остаточной стоимости составляет:

500 000 руб. х 18 % = 90 000 руб.

Предположим, что согласованная стоимость оборудования, подтвержденная независимым оценщиком, также составляет 500 000 руб.

Учредитель выписал ЗАО «Русь» сопроводительный документ – акт приемки передачи основных средств по форме ОС-1 (утверждена постановлением Госкомстата России от 21 января 2003 г. № 7). Здесь акционер указал стоимость основного средства – 500 000 руб.

При этом передающая сторона не отразила восстановленный НДС отдельной строкой.

Поэтому бухгалтер ЗАО «Русь» самостоятельно выделил НДС по расчетной ставке:

500 000 руб. х 18 % : 118 % = 76 271 руб.

В учете компании были сделаны такие проводки:

ДЕБЕТ 75 КРЕДИТ 80

— 500 000 руб. – отражена задолженность учредителя по передаче имущества в уставный капитал;

ДЕБЕТ 08 КРЕДИТ 75

— 423 729 руб. (500 000 руб. – 76 271 руб.) – отражена стоимость оборудования, полученного в качестве вклада в уставный капитал;

ДЕБЕТ 19 КРЕДИТ 75

— 76 271 руб. – учтен НДС по полученному оборудованию;

ДЕБЕТ 01 КРЕДИТ 08

— 423 729 руб. – оборудование введено в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 76 271 руб. – принят к вычету НДС по полученному оборудованию.

Как видно из примера, бухгалтер не только неправомерно принял НДС к вычету, но и исказил первоначальную стоимость полученного основного средства.

Как надо было сделать

Если учредитель, передавая имущество, не выделил НДС отдельной строкой, нужно потребовать от него переоформить документы. И только получив правильные бумаги (с выделенной суммой налога), принимающая сторона сможет принять налог к вычету.

Пример 2

Воспользуемся условиями предыдущего примера.

Но предположим, что сопроводительные документы были оформлены верно (с выделенной суммой налога).

Проводки будут такими:

ДЕБЕТ 75 КРЕДИТ 80

— 500 000 руб. – отражена задолженность учредителя по передаче имущества в уставный капитал;

ДЕБЕТ 08 КРЕДИТ 75

— 500 000 – отражена стоимость оборудования, полученного в качестве вклада в уставный капитал;

ДЕБЕТ 19 КРЕДИТ 75

— 90 000 руб. – учтен НДС по полученному оборудованию;

ДЕБЕТ 01 КРЕДИТ 08

— 500 000 руб. – оборудование введено в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 90 000 руб. – принят к вычету НДС по полученному оборудованию.

Как исправить

Если ошибка обнаружена в следующем налоговом периоде, то в момент ее выявления нужно сделать сторнирующую запись, отменяющую принятие налога к вычету. А перерасчет налога нужно сделать в периоде совершения ошибки (ст. 81 НК РФ). Это значит, что в налоговую инспекцию нужно сдать уточненную декларацию за период, в котором ошибка была сделана, а также заплатить пени.

Получив от учредителя исправленные документы, НДС можно будет зачесть.

Пример 3

Снова воспользуемся условиями предыдущих примеров.

Предположим, что бухгалтер обнаружил ошибку в апреле 2008 г., когда уже сдал декларацию по НДС за I квартал.

Исправительная проводка будет такой:

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– сторнирован неправомерный вычет по НДС за I квартал 2008 г.

Бухгалтер ЗАО «Русь» сдал в инспекцию уточненную декларацию по НДС, где уменьшил сумму вычетов на 76 271 руб.

После этого ЗАО «Русь» должно:

— сторнировать все остальные неверные записи по оприходованию оборудования (см. пример 1);

— сделать верные проводки (см. пример 2), кроме записи по вычету НДС.

В мае компания получила исправленный акт по форме ОС-1 от учредителя. Здесь была

указана стоимость оборудования без НДС (500 000 руб.) и отдельной строкой выделен налог (90 000 руб.). После этого фирма может принять НДС к вычету, предварительно зарегистрировав акт в книге покупок.

Источник: http://ndsinfo.ru/article/294

Как взаимозависимым лицам оформить передачу имущества: взнос в УК и вклад в имущество

Продолжаем анализировать способы передачи имущества между «своими» организациями. Ранее мы писали о дарении (см. «Как взаимозависимым лицам оформить передачу имущества: дарение»).

А сегодня поговорим о другом популярном варианте, который позволяет законно передать имущество от одной организации другой «насовсем» — о взносе в уставный капитал. Законодательство предусматривает не один, а два варианта передачи имущества от акционеров или участников соответственно к АО или ООО.

Первый из них — общеизвестный взнос в уставный капитал, а второй — вклад в имущество. Рассмотрим каждый из них подробнее.

Распространено мнение, что взносы в уставный капитал можно делать только при создании организации, когда идет формирование этого самого капитала. Это не так. Законодательство допускает увеличение уставного капитала и для давно действующих организаций, что является несомненным плюсом такого способа передачи имущества, как взнос в уставный капитал.

Причем, если учесть, что в рассматриваемом случае обе компании фактически подконтрольны одному собственнику, то проблем с юридическим оформлением решения об увеличении УК не будет. Правда, здесь стоит отметить, что увеличение уставного капитала требует изменений в учредительных документах и государственной регистрации изменений.

А эта процедура связана с затратами времени и определенных денежных средств.

Другим плюсом рассматриваемого способа является то, что взносом в УК могут быть не только деньги, но и любое другое имущество: ценные бумаги, вещи, имущественные права, иные права, имеющие денежную оценку.

Однако при внесении «вещевых» вкладов нужно помнить, что им необходимо дать денежную оценку. При этом оценка выполняется самим обществом (точнее, общим собранием), лишь при условии, что стоимость доли, в счет оплаты которой передается имущество, не превышает 20 тысяч рублей.

Более «дорогие» взносы имуществом требуют привлечения оценщика и, соответственно, расходов на его услуги.

Завершая небольшой юридический ликбез, напомним об очень важном условии: взносы в уставный капитал может делать только организация, являющаяся акционером или участником общества.

Соответственно если подобных отношений между «донором» и «реципиентом» нет, то и рассматриваемый способ применить нельзя (кстати, не забудьте, что о каждом случае участия одной организации в другой необходимо уведомлять налоговую инспекцию (подп. 2 п. 2 ст. 23 НК РФ)).

Налоги при взносе в УК

Теперь поговорим о налогах. Начнем с передающей стороны, у которой не возникает сложностей с налогообложением при передаче взноса. Стоимость вклада в уставный капитал в расходах не учитывается (п. 3 ст. 270 НК РФ).

Что касается НДС, то при передаче имущества в качестве взноса в уставный капитал нужно восстановить налог по передаваемому имуществу, который ранее был принят к вычету. При этом по основным средствам НДС восстанавливается пропорционально их остаточной (балансовой) стоимости (подп. 1 п. 3 ст. 170 НК РФ).

Произвести такое восстановление нужно в периоде, когда произошла фактическая передача имущества.

Восстановленный налог нужно отразить в книге продаж, указав при этом реквизиты первоначального счета-фактуры — того, на основании которого НДС принимался к вычету при покупке данного имущества.

Очевидно, что сделать это можно лишь в случае, если данный документ в организации сохранился. Если же его нет, то придется подготовить справку бухгалтера и сослаться в книге продаж на нее. Именно такой совет дает Минфин (см.

письмо от 20.05.08 № 03-07-09/10).

Восстановленную таким образом сумму НДС нужно перечислить в бюджет на общих основаниях. При этом учитывать данную сумму в расходах налоговые органы запрещают (см. письмо УФНС России по г. Москве от 05.07.06 № 19-11/058862), хотя формально она под запрет пункта 19 статьи 270 НК РФ не подпадает.

Дело в том, что в данном случае нет покупателя имущества (оно ведь вносится в уставный капитал, а не продается) и, соответственно, налог получающей стороне не предъявляется. Не подпадают эти суммы и под действие пункта 3 статьи 270 НК РФ, ведь сами по себе вкладом в уставный капитал они не являются.

Данный вывод подтверждает, кстати, текст подпункта 1 пункта 3 статьи 170 НК РФ, в котором прямо сказано: сумма восстановленного НДС не увеличивает стоимость доли, приобретенной вкладчиком.

Также стоит обратить внимание на следующий момент. При передаче имущества в уставный капитал счет-фактуру составлять не нужно, хотя у получателя есть право на вычет налога. Здесь НК РФ делает послабление и разрешает указать сумму восстановленного НДС (которую получатель потом и примет к вычету) в акте приема-передачи (подп. 1 п. 3 ст. 170 НК РФ).

Перейдем теперь на сторону получателя имущественного взноса в уставный капитал. У него, как мы указали выше, появляется право на вычет суммы НДС, которую восстановила передающая сторона (п. 11 ст. 171 НК РФ).

К вычету ставится сумма, указанная в акте приема-передачи. Ее же надо отразить в книге покупок (п. 8 Правил ведения книг покупок и книг продаж, утвержденной Постановлением Правительства РФ от 02.12.2000 № 914).

Что касается налога на прибыль, то здесь тоже все достаточно просто — основное средство, полученное в качестве взноса в уставный капитал можно амортизировать. При этом первоначальная стоимость определяется исходя из стоимости (остаточной стоимости) этого имущества по данным налогового учета передающей стороны (п. 1 ст. 277 НК РФ). Эти данные берутся на дату фактической передачи имущества.

Проще говоря, после получения имущества, организация может продолжить начислять по нему амортизацию, начиная с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Так что если правильно подгадать с датами фактической передачи имущества и ввода его в эксплуатацию (проведя все эти операции ближе к концу месяца), перерыва в начислении амортизации по объекту не будет.

Таким образом, с точки зрения налогообложения способ передачи имущества путем взноса в уставный капитал является очень привлекательным, поскольку лишних налогов при этом не уплачивается. Судите сами: НДС, восстановленный передающей стороной, принимается к вычету получателем имущества. Амортизация по объекту начисляется в обычном порядке как до передачи имущества, так и после.

Вклад в имущество

Вторым способом передачи имущества, который мы сегодня рассмотрим, является вклад в имущество организации. Сразу сделаем несколько оговорок. Во-первых, использовать этот вариант можно только по отношению к ООО.

Во-вторых, «донор» официально должен принимать участие в ООО — «реципиенте» (или наоборот, «реципиент» должен принимать участие в ООО — «доноре»).

В-третьих, доля этого участия должна превышать 50 процентов — иначе налоги, возникающие в связи с такой сделкой, лишат ее всякого смысла. Но об этом чуть позже.

В качестве плюсов данного способа передачи имущества можно указать отсутствие необходимости вносить изменения в учредительные документы, поскольку вклад в имущество организации не затрагивает ее уставного капитала. А раз не надо вносить изменения в документы, то не нужно и регистрировать эти изменения в налоговой. Что, в свою очередь, означает отсутствие финансовых издержек и трудозатрат.

Еще один плюс данного варианта — при любой стоимости вклада не нужно привлекать независимого оценщика. Наконец, законодатели вообще никак не ограничивают не только стоимость вкладов, но и их периодичность. Достаточно лишь включить условие о возможности внесения подобных вкладов в устав организации (ст.

27 Федерального закона от 08.02.98 № 14-ФЗ). Конкретные же вклады, их стоимость и периодичность определяется решением общего собрания участников.

При этом закон допускает внесение вкладов не только пропорционально долям в уставном капитале общества, но и в любых других вариантах, если они предусмотрены уставом организации — получателя вклада.

Все это делает данный инструмент удобным способом «переброски» имущества между материнской и дочерней организацией.

Налогообложение вклада в имущество

Куда менее радужно обстоит дело с налогообложением вкладов в имущество. С точки зрения налога на прибыль, вклад в имущество общества является безвозмездной передачей имущества (ст. 248 НК РФ), ведь никаких встречных обязанностей по передаче «донору» имущества, работ или услуг у получателя не возникает.

Это означает, что стоимость полученного имущества должна включаться в налоговую базу «реципиента» (п. 8 ст. 250 НК РФ). Впрочем, для случаев, когда имущество передается между материнской и дочерней организациями, сделано исключение.

Согласно подпункту 11 пункта 1 статьи 251 НК РФ при определении налоговой базы по налогу на прибыль не учитываются доходы в виде имущества, полученного российской организацией безвозмездно: — от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации; — от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50% состоит из вклада (доли) получающей организации; — от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) этого физического лица.

Обратите внимание: эта льгота действует лишь при условии, что в течение года после получения вклада, имущество не будет передаваться третьим лицам.

По полученному таким образом имуществу организация может начислять амортизацию, исходя из рыночной стоимости имущества. Рыночную стоимость можно подтвердить как экспертной оценкой, так и другими документами (абз. 2 п. 1 ст. 257, п. 8 ст. 250 НК РФ).

Например, решением общего собрания и актом приемки-передачи. То есть с точки зрения амортизации, этот способ может оказаться даже выгоднее взноса в уставный капитал, поскольку позволяет определять стоимость переданного ОС в гораздо более широких пределах.

У передающей стороны стоимость вклада в расходах не учитывается на основании пункта 16 статьи 270 НК РФ, поскольку это имущество для целей налога на прибыль является безвозмездно переданным.

Однако ситуацию с налогами сильно «портит» НДС. Дело в том, что НК РФ не содержит нормы, прямо регулирующей начисление НДС на вклады в имущество общества. Поэтому возможны два варианта.

Вариант 1. Так же как и в случае с налогом на прибыль, признать взнос безвозмездной передачей. Это автоматически влечет обязанность начислить НДС (подп. 1 п. 1 ст. 146 НК РФ).

При этом у принимающей стороны права на вычет не возникнет, так как налог в данном случае не предъявляется, а специального правила для вкладов в имущество (в отличие от взносов в УК) законодатели не установили (п. 1 ст. 171, ст. 168 НК РФ).

Вариант 2. Расценивать данную операцию как инвестиционную и не облагать ее НДС на основании подпункта 4 пункта 4 статьи 39 НК РФ. Но в таком случае возникает вопрос о восстановлении НДС (п. 3 ст. 170 НК РФ), а восстановление налога сразу же лишает данный вариант привлекательности.

Таким образом, рассматривать вклад в имущество как способ передачи имущества от одной организации другой имеет смысл лишь в том случае, если передаваемое имущество не облагается НДС (например, земельные участки, ценные бумаги и т п.), либо если передающая сторона не является плательщиком этого налога. В остальных случаях необходимость начисления НДС делает этот способ невыгодным.

Источник: https://www.buhonline.ru/pub/beginner/2011/9/5167

Восстановление НДС при передаче имущества в УК

Источник: журнал «Главбух»

Соответствующие операции затрагивают учет как компании-учредителя, так и компании, получающей вклад в уставный капитал.

Расчет суммы НДС, подлежащей восстановлению. Порядок расчета суммы НДС, которую нужно восстановить, зависит от вида имущества, передаваемого в уставный капитал.

Подпункт 1 пункта 3 статьи 170 Налогового кодекса РФ выделяет два вида такого имущества:

— имущество, не подлежащее амортизации ( материально-производственные запасы, ценные бумаги имущественные права и др.);

— амортизируемое имущество ( основные средства и нематериальные активы).

Если в качестве взноса в уставный капитал передано имущество, по которому в бухгалтерском учете амортизация не начисляется, восстановлению подлежит вся сумма входного НДС, ранее принятая к вычету по данному имуществу. Эту сумму налога можно определить на основании соответствующих счетов-фактур, полученных от поставщиков при приобретении этого имущества.

Кроме того, документальным подтверждением ранее произведенного налогового вычета служат данные книги покупок за соответствующий налоговый период.

Если же в уставный капитал передано амортизируемое имущество ( основные средства или нематериальные активы), сумма входного НДС, подлежащая восстановлению, рассчитывается пропорционально их остаточной ( балансовой) стоимости без учета переоценок.

Остаточная стоимость основных средств и нематериальных активов равна их первоначальной ( восстановительной) стоимости за минусом амортизации, начисленной за период их использования у учредителя ( включая месяц передачи этого имущества в уставный капитал другой компании).

Пример

В январе 2014 года ООО «Туроператор» приобрело сервер за 354 000 руб. ( в том числе стоимость без НДС — 300 000 руб., сумма входного НДС — 54 000 руб.). В том же месяце компьютер был введен в эксплуатацию. Бухгалтерия ООО «Туроператор» в январе 2014 года сделала в учете такие записи:

ДЕБЕТ 08 КРЕДИТ 60

— 300 000 руб. — отражена сумма капитальных вложений на приобретение сервера;

ДЕБЕТ 19 КРЕДИТ 60

— 54 000 руб. — учтена сумма входного НДС по приобретенному компьютеру ( на основании счета-фактуры поставщика);

ДЕБЕТ 01 КРЕДИТ 08

— 300 000 руб. — сервер введен в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 54 000 руб. — принята к вычету сумма входного НДС ( на основании счета-фактуры поставщика).

Классификация основных средств, включаемых в амортизационные группы ( утверждена постановлением Правительства РФ от 1 января 2002 г.

№ 1), предусматривает, что серверы отнесены ко второй амортизационной группе — со сроком полезного использования свыше 2 лет до 3 лет ( включительно).

Срок полезного использования по компьютеру и в бухгалтерском, и в налоговом учете был установлен в 25 месяцев, с февраля 2014 года амортизация по нему начислялась в установленном порядке.

В январе 2015 года сервер был передан в уставный капитал ООО «Турагент».

С февраля 2014 года по январь 2015 года сумма начисленной по компьютеру амортизации составила 144 000 руб. ( 300 000 руб. : 25 мес. × 12 мес.). Следовательно, остаточная стоимость компьютера на момент его передачи в уставный капитал ООО «Турагент» по данным бухгалтерского учета составила 156 000 руб. ( 300 000 — 144 000).

Сумма входного НДС по серверу, подлежащая восстановлению, была рассчитана пропорционально остаточной стоимости компьютера:

54 000: 300 000 × 156 000 = 28 080 руб.

Отражение суммы восстановленного НДС в бухгалтерском учете. Передача имущества в уставный капитал другой компании учитывается в составе финансовых вложений. Следовательно, и восстановленная сумма НДС по этому имуществу относится к фактическим расходам на приобретение финансового вложения.

Аналогичный вывод сделан в письме Минфина России от 30 октября 2006 г. № 07-05-06/262.

Пример

Продолжим предыдущий пример. В январе 2015 года бухгалтер ООО «Туроператор» сделал в учете следующие проводки:

ДЕБЕТ 26 КРЕДИТ 02

— 12 000 руб. ( 300 000 руб. : 25 мес. × 1 мес.) — начислена амортизация сервера за январь 2015 года;

ДЕБЕТ 01 субсчет «Выбытие основных средств» КРЕДИТ 01

— 300 000 руб. — списана первоначальная стоимость компьютера, переданного в уставный капитал ООО «Турагент»;

ДЕБЕТ 02 КРЕДИТ 01 субсчет «Выбытие основных средств»

— 144 000 руб. — списана сумма начисленной амортизации с февраля 2014 года по январь 2015 года;

ДЕБЕТ 58 КРЕДИТ 01 субсчет «Выбытие основных средств»

— 156 000 руб. — включена в стоимость финансовых вложений остаточная стоимость основного средства, переданного в уставный капитал ООО «Турагент»;

ДЕБЕТ 19 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 28 080 руб. — восстановлена сумма входного НДС по основному средству, переданному в уставный капитал ООО «Турагент»;

ДЕБЕТ 58 КРЕДИТ 19

— 28 080 руб. — сумма восстановленного входного НДС по основному средству, переданному в уставный капитал ООО «Турагент», учтена в составе финансовых вложений.

Документальное оформление суммы НДС, подлежащей восстановлению. Восстановленную сумму НДС нужно отразить в книге продаж.

Учредитель должен зарегистрировать в книге продаж счета-фактуры, согласно которым суммы входного НДС по имуществу, переданному в уставный капитал, были ранее правомерно приняты к вычету.

Причем счета-фактуры регистрируются не на всю сумму НДС, указанную в нем, а только на сумму восстановленного налога.

Если по имуществу, передаваемому в уставный капитал, таких счетов-фактур несколько, в книге продаж должны быть зарегистрированы все эти документы.

Сумму восстановленного НДС нужно обязательно зафиксировать и в документах, которыми оформляется передача имущества ( чтобы компания, получившая имущество в качестве вклада в уставный капитал, могла принять сумму восстановленного по нему НДС к вычету).

Налоговый кодекс РФ не уточняет, какие именно это должны быть документы.

Но точно, что это не счет-фактура — он в такой ситуации не выписывается, так как операция по передаче имущества в уставный капитал не облагается НДС ( п. 3 ст. 39 , подп. 1 п. 2 ст. 146 НК РФ).

Значит, сумму налога нужно указать в акте приема-передачи имущества, которым в бухучете оформляется любая передача имущества, то есть в том числе и в уставный капитал.

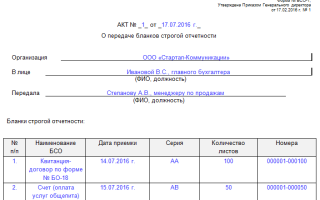

Если учредитель вносит в уставный капитал основное средство, то есть имущество дороже 40 000 руб., акт можно составить по форме ОС-1 , ОС-1а или ОС-1б ( утверждены постановлением Госкомстата России от 21 января 2003 г. № 7).

Обратите внимание: в этих формах нет специальных граф для отражения суммы НДС, поэтому ее следует написать либо в специально добавленной графе либо в графах, в которых отражается стоимость имущества. Ведь унифицированные формы можно дорабатывать под себя.

Для оформления передачи имущества дешевле 40 000 руб. унифицированной формы акта нет. Поэтому его можно составить в произвольном виде. Главное, чтобы он содержал сумму НДС и все реквизиты, присущие первичному документу бухгалтерского учета.

Вычет суммы восстановленного НДС при передаче имущества в УК компании, получающей это имущество

Компания, получившая имущество в качестве вклада в уставный капитал, имеет право принять к вычету сумму НДС, восстановленную учредителем. Об этом говорится в подпункте 1 пункта 3 статьи 170 и пункте 11 статьи 171 Налогового кодекса РФ.

Обратите внимание: право применять налоговые вычеты имеют только плательщики НДС ( п. 1 ст. 171 НК РФ). Это требование нужно соблюдать для всех случаев применения налоговых вычетов.

Следовательно, если имущество в виде вклада в уставный капитал получает организация, не являющаяся плательщиком НДС ( например, компания, применяющая упрощенку), она не может принять к вычету сумму НДС, восстановленную учредителем.

Компания, получившая имущество в виде вклада в уставный капитал, в бухгалтерском учете отражает сумму НДС, восстановленную учредителем и указанную в передаточном акте, по дебету счета 19 в корреспонденции со счетом 83 «Добавочный капитал». Так установлено в письме Минфина России от 30 октября 2006 г. № 07-05-06/262.

При выполнении всех условий для вычета эту сумму списывают со счета 19 в дебет счета 68 субсчет «Расчеты по НДС».

Пример

Продолжим предыдущие примеры.

Напомним, что в январе 2015 года ООО «Туроператор» в качестве вклада в уставный капитал передало ООО «Турагент» сервер.

Согласованная сторонами стоимость компьютера без учета НДС составила 156 000 руб., сумма восстановленного НДС, согласно акту приема-передачи, — 28 080 руб.

В этом же месяце ООО «Турагент» ввело полученный компьютер в эксплуатацию. В январе 2015 года бухгалтерия ООО «Турагент» сделала в учете следующие проводки:

ДЕБЕТ 08 КРЕДИТ 75

— 156 000 руб. — отражена согласованная оценка компьютера, полученного от учредителя в качестве вклада в уставный капитал;

ДЕБЕТ 19 КРЕДИТ 83

— 28 080 руб. — учтена сумма НДС, восстановленная учредителем и указанная в передаточном акте;

ДЕБЕТ 01 КРЕДИТ 08

— 156 000 руб. — сервер введен в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 28 080 руб. — принята к вычету сумма НДС, восстановленная учредителем по оборудованию, переданному в уставный капитал.

Источник: https://otchetonline.ru/art/buh/47677-vosstanovlenie-nds-pri-peredache-imuschestva-v-uk.html