Торговый сбор в москве 2018 заполнение декларации по усн

Уменьшение налогов на торговый сбор За тот квартал, в котором был уплачен торговый сбор, можно уменьшить следующие налоги:

- налог на прибыль для организаций;

- налог на доходы физлиц (НДФЛ) для ИП;

- единый налог по УСН, если выбран объект обложения «Доходы».

Примечание: налог по УСН «Доходы» можно уменьшить только в том случае, если налог и торговый сбор платятся в один и тот же бюджет.

Например, ИП зарегистрированный в Московской области, не вправе уменьшить налог, если он ведет торговую деятельность и платит сбор в Москве.

Прямого указания о том, что на величину торгового сбора можно уменьшить налог по УСН с объектом «Доходы минус расходы» нет. Поэтому, пока не появились официальные разъяснения, уплаченный торговый сбор можно учитывать только в понесенных расходах.

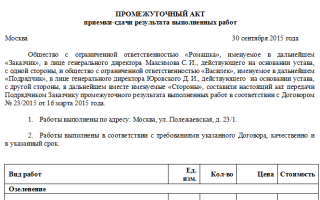

Декларация усн: пример заполнения с торговым сбором

ВниманиеВ избранноеОтправить на почту Декларация по торговому сбору (ТС) — документ, который законодателю еще предстоит разработать, однако ряд отчетных процедур для его плательщиков уже предусмотрен. Рассмотрим их ключевые особенности в нашей статье.

Отчетность по торговому сбору Как внести сведения о ТС в декларацию по налогу на прибыль Указание в декларации ТС за предыдущий период: нюансы Как внести сведения о ТС в декларацию по УСН Итоги Отчетность по торговому сбору Прежде всего, поясним, что отдельной декларации для организаций — плательщиков ТС, подобно декларациям по иным налогам, российским законодательством пока не предусмотрено.

Однако ряд обязательств по представлению отчетности в ФНС они все же имеют. В частности, компания должна информировать налоговиков о том, как изменились характеристики объекта торговли, определяющие размер сбора (например, площадь).

Правила заполнения декларации по торговому сбору

Как связаны торговый сбор и УСН? Как торговый сбор вычитается из налога по УСН «доходы»? Как торговый сбор уменьшает налог по УСН «доходы минус расходы»? Как ведется учет торгового сбора при УСН 6%? Как отразить сумму торгового сбора в декларации? Как связаны торговый сбор и УСН? Торговый сбор (ТС) — это сбор, устанавливаемый федеральным законодательством в отношении предпринимателей и юрлиц, занимающихся торговлей:

- через объекты стационарной торговой сети с торговыми залами и без;

- объекты нестационарной торговой сети;

- складские помещения.

Плательщиками ТС признаются предприниматели и юрлица Москвы, Севастополя и Санкт-Петербурга, для которых данный вид платежа устанавливается нормативным актом муниципалитета. (По состоянию на октябрь 2017 года такой НПА принят только в Москве.) ТС применяется в отношении налогоплательщиков, применяющих УСН или ОСНО.

Образец заполнения декларации по усн 6% для ип и ооо в 2018 году

Штрафы: Вид нарушения Штраф За не своевременную постановку на учет 10 000 руб. Не постановка 10% от доходов з квартал, но не ниже 40 000 руб.

Торговый сбор

В случае изменения местонахождения объекта сначала пишется уведомление о снятии его с учета, и только потом подается уведомление в ИФНС по новому адресу.

В течение 5 рабочих дней после подачи уведомления налоговая инспекция должна выдать свидетельство плательщика торгового сбора.

Свидетельство выдается на руки или отправляется по почте.

Штраф за несвоевременную подачу уведомления Уклоняться от подачи уведомления не имеет никакого смысла.

Большинство торговых объектов и так находятся под контролем налоговой инспекции, которая прекрасно осведомлена о том, какая деятельность на них ведется. Кроме этого выявлением нелегальных торговцев теперь ещё занимается и Департамент экономической политики и развития г.

Москвы, который в случае их обнаружения самостоятельно передаст сведения в ФНС.

Торговый сбор в москве в 2018 году

ВажноК примеру, в Москве продажа со складов под торговый сбор не подпадает, связано это с тем, что данный вид бизнеса не предусмотрен в правовом акте г. Москвы. Что касается деятельности розничных рынков, то она также приравнена к торговле.

Однако сбором облагаются не сами торговые точки, а непосредственно вся площадь рынка целиком.

Поэтому, вполне можно ожидать, что владельцы рынков не захотят платить торговый сбор из своего собственного кармана и просто распределят эти расходы между торговцами, увеличив им арендную плату или стоимость права на торговлю.

Примечание: в главе 33 НК РФ отсутствуют определения для многих ключевых терминов (площадь торгового зала, что является объектами стационарной торговли и т.д.) поэтому в подобной ситуации представители ФНС рекомендуют ориентироваться на понятия, применяемые для ЕНВД и ПСН (см. ст. 346.27 и ст. 346.43 НК РФ).

Торговый сбор для ип в 2018

Плательщику, работающему по схеме «доходы за вычетом расходов», необходимо зафиксировать сумму уплаченного ТС в строках 220–223 раздела 2.2 декларации.

ФНС России в письме № ГД-4-3/14386 также отмечает, что при использовании изложенной выше схемы на плательщика не распространяется правило, по которому цифры в строках 140–143 не должны превышать 50% от величины исчисленного налога.

Итоги Законодатель пока не разработал специальной формы декларации по торговому сбору, но постарался приспособить для информирования ФНС о платежах по ТС некоторые из текущих деклараций — для налога на прибыль при ОСН, а также налога по УСН.

Плательщику налога на прибыль важно не только корректно отразить в декларации сведения о ТС за текущий отчетный период, но также зафиксировать в ней данные о ТС, примененном в качестве элемента вычета налога на прибыль в предыдущем отчетном периоде.

Торговый сбор в 2018 году: кому платить и как рассчитывать

Стоит заметить, что местные власти имеют право дифференцировать ставки (вплоть до 0), в зависимости от категории плательщика, торгового объекта, вида деятельности и его места осуществления. Ставки торгового сбора, действующие на территории г.

Москвы с 1 июля 2015 года Торговый объект В пределах ЦАО Округа в пределах МКАД (кроме ЦАО) За пределами МКАД Объект стационарной и нестационарной торговли без торгового зала 81 000 руб. 40 500 руб. 28 350 руб. Объект стационарной торговли с торговыми залами До 50 кв.

метров (включительно) 60 000 руб. 30 000 руб. 21 000 руб.

Свыше 50 кв. (за каждый кв. метр) 50 руб. 50 руб. 50 руб. Розничные рынки (за каждый кв. метр) Объект развозной и разносной торговли 40 500 руб.

40 500 руб. 40 500 руб.

Как заполнить декларацию усн по торговому сбору и налогу на прибыль

- У ИП есть 50% ограничение, поэтому налог с дохода от торговли можно снизить за счет страховых взносов на сумму:

34 200 * 50% = 17 100 руб. Остальную часть можно снизить до нуля, поскольку 28 500 (сумма ТС) больше оставшейся суммы 17 100.

В этом случае налог с доходов от торговой деятельности ИП Ворониной будет равен нулю. Читайте также статью: → «Учет торгового сбора в 2018: проводки».

Tорговый сбор у ИП при УСН «Доходы-расходы» При данном виде учета сумма ТС включается в «Расходы» при расчете налогооблагаемой базы.

Если «Доходники» могут снизить уже рассчитанный налог, то здесь уменьшается только база, а с нее уже берется 15%. Раздельный учет при ведении разных видов деятельности не требуется (подп. 22 п. 1 ст. 346.16 НК РФ).

ТС можно включить в Расходы, даже если ИП зарегистрирован не в Москве, но ведет там торговую деятельность.

Что это такое С 1 июля 2015 года вступила в силу глава 33 НК РФ, посвященная новому обязательному платежу – торговому сбору. Торговый сбор – это ежеквартальный платеж, который должны перечислять в бюджет ИП и организации, занимающиеся деятельностью, связанной с торговлей.

Торговый сбор является местным налогом, поэтому платится он в бюджет того муниципального образования, в котором установлен.

Где введен торговый сбор в 2018 году Торговый сбор может быть установлен только на территории городов федерального значения (Москва, Санкт-Петербург, Севастополь), но для этого им необходимо заблаговременно принять соответствующей местный закон.

По состоянию на 2018 год правовой акт (закон № 62 от 17 декабря 2014 года), устанавливающий торговый сбор, был утвержден только властями города Москвы и вступил в действие с 1 июля 2015 года.

Источник: http://yurburo61.ru/torgovyj-sbor-v-moskve-2018-zapolnenie-deklaratsii-po-usn/

Уведомление о постановке на учет в качестве плательщика торгового сбора: порядок заполнения и образец

В этой статье рассмотрим:

- что такое «торговый сбор», и где он введен;

- когда надо заполнить уведомление о постановке на учет в качестве плательщика торгового сбора;

- порядок заполнения уведомления;

- образец заполнения уведомления.

Торговый сбор является местным фиксированным платежом и устанавливается в отношении организаций и индивидуальных предпринимателей, занимающихся торговой деятельностью. На данный момент он введен только в Москве (установлен Законом г. Москвы от 17.12.2014 № 62) и взимается с конкретного объекта торговли.

То есть сбор придется платить не с полученного дохода от торговли, а именно с тех объектов, которые используются при торговле (ларек, палатка, магазин и т. д.)

Торговый сбор необходимо уплатить, если:

- Торгуете через стационарные объекты с торговым залом или без него, отпускаете продукцию со склада.

- Торгуете через нестационарные объекты (палатки, лотки, машины), а также занимаетесь развозной и разносной торговлей.

- Организуете розничные рынки.

Не являются плательщиками торгового сбора:

Индивидуальные предприниматели, применяющие патентую систему налогообложения, и налогоплательщики, применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

Постановка на учет в качестве плательщика торгового сбора

Встать на учет в качестве плательщика сбора необходимо в течение пяти дней с момента возникновения объекта обложения сбором.

Для этого в налоговый орган подается уведомление о постановке на учет в качестве плательщика (Форма ТС-1).

Его можно составить письменно и подать лично, либо электронно, — и передать по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи.

Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются:

- по месту нахождения объекта недвижимого имущества — в случае, если предпринимательская деятельность осуществляется с использованием объекта недвижимого имущества;

- по месту нахождения организации (месту жительства индивидуального предпринимателя) — в иных случаях.

В случае, если имеется несколько объектов, в отношении которых установлен сбор, и они территориально относятся к разным налоговым органам, то постановка на учет осуществляется по месту нахождения того объекта, сведения о котором были поданы ранее, чем о других объектах.

Форму № ТС-1 можно заполнить рукописным способом чернилами черного либо синего цвета или с использованием соответствующего программного обеспечения в одном экземпляре.

Все разделы и поля обязательны к заполнению. В случае рукописного заполнения необходимо использовать заглавные печатные буквы. Если данные отсутствуют, то проставляется прочерк (если заполняется электронно, прочерк можно не ставить).

Не допускается исправление ошибок с помощью корректирующего средства. Печать возможна только с одной стороны листа. Не допускается скрепление листов документов, приводящее к порче заявления.

При электронном заполнении печать знаков должна выполняться шрифтом CourierNew высотой 16-18 пунктов.

Порядок заполнения страницы 001 формы № ТС-1

Последовательно заполняем все поля формы.

При указании вида формы в поле, состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» — возникновение объекта обложения сбора;

«2» — изменение показателей объекта осуществления торговли;

«3» — прекращение объекта обложения сбором.

Признак «2» проставляется в случае изменения показателей или обнаружении ошибок, приводящих к неверному исчислению суммы сбора.

При указании признака «2»или «3» в уведомлении указываются только те объекты обложения сбором, в отношении которых произошли изменения.

В случае, если уведомление подается сразу на несколько объектов, по каждому из них заполняется отдельная страница.

В поле 1.1 «Дата возникновения (прекращения) объекта обложения сбором, изменения показателей объекта обложения сбором» указывается дата возникновения (прекращения) объекта обложения сбором.

В поле 1.2 «Код вида торговой деятельности», состоящем из двух знакомест, проставляется соответствующий код.

Коды вида торговой деятельности

| Код вида торговой деятельности | Виды торговой деятельности |

| 01 | Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющиеся автозаправочными станциями). |

| 02 | Торговля через объекты нестационарной торговой сети. |

| 03 | Торговля через объекты стационарной торговой сети, имеющей торговые залы. |

| 04 | Торговля, осуществляемая путем отпуска товаров со склада. |

| 05 | Деятельность по организации розничных рынков. |

В поле 2.1 «Код по ОКТМО» указывается код муниципального образования, на территории которого осуществляется торговая деятельность.

В поле 2.2 «Код объекта осуществления торговли», состоящем из двух знакомест, указывается соответствующий код.

Коды объектов осуществления торговли

| Код объекта осуществления торговли | Объекты |

| 01 | Магазин |

| 02 | Павильон |

| 03 | Розничный рынок |

| 04 | Киоск |

| 05 | Торговая палатка |

| 06 | Торговый автомат (вендинговый автомат) |

| 07 | Объекты развозной (разносной) торговли |

| 08 | Иное |

В поле 2.3 «Наименование объекта осуществления торговли» указывается название объекта осуществления торговли, в котором осуществляется предпринимательская деятельность. В случае отсутствия наименования объекта осуществления торговли данное поле не заполняется.

Поля 2.4-3.2 заполняются в соответствии с указанным значением.

В случае, если установлены дифференцированные ставки сбора, то в поле 3.2 ставка торгового сбора указывается расчетно, путем вычисления средней ставки торгового сбора.

Например, установлены дифференцированные ставки за 1 квадратный метр площади торгового зала в размере 1 200 рублей за каждый квадратный метр площади торгового зала, не превышающей 50 квадратных метров, и 50 рублей за каждый квадратный метр площади торгового зала свыше 50 квадратных метров.

Торговля осуществляется через магазин с площадью торгового зала 340 квадратных метров. Считаем ставку за 1 квадратный метр: ((50 квадратных метров × 1200 рублей) + ((340 квадратных метров – 50 квадратных метров) × 50 рублей)) ÷ 340 квадратных метров = 219,12 рублей.

Ставки различаются не только по видам торговой деятельности, но и по месту нахождения объекта торговли, что весьма справедливо. Ведь от того, стоит, например, газетный киоск на Тверской улице или на окраине Москвы, будет зависеть и выручка его владельца.

Всего выделено три группы районов Москвы:

- группа 1 — районы, входящие в Центральный административный округ;

- группа 2 — районы, входящие в Зеленоградский, Троицкий и Новомосковский административные округа города Москвы, а также в районы Молжаниновский Северного административного округа города Москвы, Северный Северо-Восточного административного округа города Москвы, Восточный, Новокосино и Косино-Ухтомский Восточного административного округа города Москвы, Некрасовка Юго-Восточного административного округа города Москвы, Северное Бутово и Южное Бутово Юго-Западного административного округа города Москвы, Солнцево, Ново-Переделкино и Внуково Западного административного округа города Москвы, Митино и Куркино Северо-Западного административного округа города Москвы;

- группа 3 — все остальные районы Москвы.

| N п/п | Вид торговой деятельности | Физический показатель | Ставка торгового сбора (рублей за квартал) |

| N п/п | Вид торговой деятельности | Физический показатель | Ставка торгового сбора (рублей за квартал) |

| 1. | Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями), и нестационарной торговой сети (за исключением развозной и разносной розничной торговли) в: | Объект осуществления торговли | |

| Группа 1; | 81 000 | ||

| Группа 2; | 28 350 | ||

| Группа 3 | 40 500 | ||

| 2. | Развозная и разносная розничная торговля | Объект осуществления торговли | 40 500 |

| 3. | Торговля через объекты стационарной торговой сети с торговыми залами: | ||

| 1) до 50 кв. метров (включительно), расположенных в: | Объект осуществления торговли | ||

| Группа 1; | 60 000 | ||

| Группа 2; | 21 000 | ||

| Группа 3 | 30 000 | ||

| 2) свыше 50 кв. метров, расположенных в: | 1 кв. метр площади торгового зала | ||

| Группа 1 | 1200 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров. | ||

| Группа 2 | 420 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров. | ||

| Группа 3 | 600 рублей за каждый кв. метр площади торгового зала, не превышающей 50 кв. метров, и 50 рублей за каждый полный (неполный) кв. метр площади торгового зала свыше 50 кв. метров. | ||

| 4. | Организация розничных рынков | 1 кв. метр площади розничного рынка | 61,85 |

В поле 3.

3 «Исчисленная сумма сбора за квартал (в рублях)» указывается сумма торгового сбора для каждого объекта обложения торговым сбором как произведение ставки торгового сбора и фактического значения физического показателя.

В поле 3.

4 «Сумма льготы, предоставляемая на объект осуществления торговли (в рублях)» указывается сумма льготы.

Льготы по торговому сбору

Освобождается от обложения торговым сбором имущество, используемое для следующих видов торговой деятельности:

- Торговля через вендинговые автоматы;

- Торговля на ярмарках;

- Торговля на территории розничных рынков;

- Разносная торговля в помещениях автономных, бюджетных и казенных учреждений;

- Торговля на территории агропродовольственного кластера;

- Торговля в кинотеатрах, театрах, музеях, планетариях, цирках, если по итогам периода налогообложения доля их доходов от продажи билетов в общем объеме доходов составила не менее 50 процентов;

- Торговля через объекты нестационарной торговой сети со специализацией.

Освобождаются от уплаты торгового сбора:

- Организации федеральной почтовой связи;

- Автономные, бюджетные и казенные учреждения;

- Религиозные организации.

Также есть льготы с условиями:

- для услуг парикмахерских и салонов красоты, услуг стирки, химической чистки и окрашивания текстильных и меховых изделий, по ремонту одежды и текстильных изделий бытового назначения, по ремонту обуви и прочих изделий из кожи, по ремонту часов и ювелирных изделий, по изготовлению и ремонту металлической галантереи и ключей;

- для розничной торговли книгами, розничной торговли газетами и журналами, розничной торговли букинистическими изданиями.

В поле 3.

5 «Код налоговой льготы» последовательно указываются пункт и подпункт статьи нормативного правового акта, в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо, и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Например, если соответствующая льгота установлена подпунктом 1.1 пункта 2 статьи 3 нормативного правового акта, то по строке указывается:

В поле 3.

6 «Сумма сбора за квартал (в рублях) (стр.3.3.-стр. 3.4.)» указывается разница между исчисленной суммой торгового сбора за квартал и суммой льготы.

Числовые значения показателя суммы торгового сбора указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Уплата сбора производится не позднее 25-го числа месяца, следующего за отчетным кварталом. Ниже таблица КБК.

| Код бюджетной классификации | |

| Торговый сбор, уплачиваемый на территориях городов федерального значения (сумма платежа, перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному). | 182 1 05 05010 02 1000 110 |

| Торговый сбор, уплачиваемый на территориях городов федерального значения (пени по соответствующему платежу). | 182 1 05 05010 02 2100 110 |

| Торговый сбор, уплачиваемый на территориях городов федерального значения (проценты по соответствующему платежу). | 182 1 05 05010 02 2200 110 |

| Торговый сбор, уплачиваемый на территориях городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации). | 182 1 05 05010 02 3000 1100 |

При прекращении торговой деятельности, подпадающей под уплату торгового сбора, подается Уведомление Форма ТС-2.

Пример

ООО «КРАФТА» ведет торговую деятельность через магазин «Продукты», расположенный по адресу: г. Москва, ул. Новокузнецкая, 1.

Для составления Уведомления формы ТС-1 определим:

Код вида деятельности — 3 (Торговля через объекты стационарной торговой сети, имеющей торговые залы).

Код объекта осуществления торговли — 01 (Магазин).

Основание для пользования объектом осуществления торговли — 2 (Аренда).

Ставка сбора установлена на объект осуществления торговли.

Магазин расположен в Центральном административном округе (Группа 1 в таблице).

Торговые залы до 50 квадратных метров рассчитываются по ставке 60 000 рублей за объект.

Образец заполнения уведомления по торговому сбору (форма ТС-1)

Источник: https://delovoymir.biz/platelshik-torgovogo-sborapostanovka-na-uchet-poryadok-zapolneniya-i-obrazec.html

Торговый сбор в москве 2018 заполнение декларации по усн

Что облагается торговым сбором Облагается объект, через который идет торговля, а именно:

- Стационарный без торгового зала (исключение – автозаправочная станция);

- Нестационарный объект (лотки, машины, палатки и т.п.);

- Магазины, павильоны;

- Склады, если с них идет торговля.

Объект торговли не обязательно должен быть в собственности у предпринимателя. Если через него хотя бы раз в квартал осуществлялась торговая деятельность, то предприниматель обязан уплатить сбор. Сбор платится раз в квартал, до 25 числа, следующего за отчетным кварталом.

Читайте также статью: → «Как рассчитать торговый сбор за месяц, неполный квартал?». Все ли ИП платят торговый сбор ТС платят предприниматели, которые ведут торговлю в городе федерального значения через движимое (недвижимое) имущество.

Не платят сбор ИП, уплачивающие ECXH или применяющие ПCH.

Декларация усн: пример заполнения с торговым сбором

Чтобы встать на учет, предприниматель должен подать в налоговую инспекцию уведомление (форма ТС 1). В нем указывается:

- Объект обложения;

- Характеристика объекта (количество, площадь);

- Вид деятельности;

- Ставка фиксированная за объект или ставка за 1 кв.метр;

- Исчисленная сумма ТС;

- Льготы по уплате ТС;

- Сумма за квартал

Подать уведомление нужно не позднее 5 дней с момента возникновения объекта.

Правила заполнения декларации по торговому сбору

- лично в бумажной форме;

- по почте регистрируемым отправлением с описью вложения.

- в электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Примечание: во многих налоговых инспекциях установлены компьютеры, на которых также можно заполнить и распечатать уведомление.

Образец заполнения декларации по усн 6% для ип и ооо в 2018 году

Поэтому, если вы торгуете в столице (независимо от того, в какой ИФНС состоите на учете — московской, подмосковной и т.д.) – Вы обязаны платить торговый сбор.

Вполне возможно, что при неплохих поступлениях в бюджет торговый сбор введут и в других муниципальных образованиях, но для этого местным властям потребуется принять соответствующий закон.

По имеющейся информации, из-за сложной экономической ситуации в стране, торговый сбор в 2018 году, по-прежнему, будет введен только в Москве.

Кто должен платить торговый сбор Необходимость в уплате торгового сбора напрямую зависит от 2-х факторов:

Источник: http://dolgoteh.ru/torgovyj-sbor-v-moskve-2018-zapolnenie-deklaratsii-po-usn/

Кто является плательщиками торгового сбора?

На основании закона № 62 г. Москвы от 17.12.2014 на территории столицы вводится торговый сбор с 1 июля 2015 года.

Рассмотрим кто будет платить торговый сбор с 2015 года, виды деятельности, попадающие под уплату, порядок постановки и снятия учета плательщика, периодичность платежа и меру ответственности за не постановку на учет.

Также обращаем внимание, что ведение деятельности, попадающей под применение сбора и не уведомление при этом ФНС в установленном порядке приравнивается к работе без постановки на учет.

Кто является плательщиками торгового сбора и периодичность платежа

В качестве плательщиков торгового сбора выступают индивидуальные предприниматели и организации, осуществляющих торговую деятельность на территориях муниципальных образований (Городов федерального назначения), в отношении которых законами городов Москвы, Севастополя и Санкт-Петербурга установлен данный сбор по введенных ими правовыми актами. При этом такая деятельность ведется с использованием недвижимого и (или) движимого имущества (НК РФ ст. 411, п.1).

К плательщикам будут относиться категории компаний и предпринимателей, у которых вид торговли предусмотрен соответствующим законом. Так скажем, в случае продажи со складов торговый сбор уплачиваться не будет, так как не попадает под условия закона – там такой бизнес не прописан.

Величина торгового сбора будет дифференцированной и будет зависеть от площади объекта и его месторасположения. Так скажем сумма сбора, уплачиваемым магазином в ЦАО будет превышать сумму сборов в остальных районах старой Москвы, и ориентировочно в 3 раза больше, чем на вновь присоединившихся территориях.

Организации попадающие по условия применения торгового сбора должны встать на учет в ФНС включительно до 7 июля 2015 г. в качестве плательщика и получить свидетельство (НК РФ ст.416 п.2).

После вступления в силу закона все вновь организующиеся компании или те, кто начал вести деятельность попадающие под условия применения сбора должны встать на учет в течение 5 суток с начала ведения такой деятельности.

Уплата сбора будет производится ежеквартально в установленные сроки – не позже 25 числа месяца, который следует после окончания налогового периода. Соответственно первый раз платеж необходимо осуществить уже включительно до 25 октября 2015 года.

Применения сбора касается организаций и ип, осуществляющих торговую деятельность, к которой относятся следующие виды:

- Осуществление торговли через стационарную торговую сеть, которая не имеет торговые залы (за исключение автозаправочных станций).

- Осуществление торговли посредством объектов нестационарной сети.

- Торговля посредством торговых залов стационарной сети.

Организация розничных рынков приравнивается к торговой деятельности. Также не имеет значение вид торговли, попадают под уплату все: розница, опт и мелкий опт.

Под объектом осуществления торговли понимаются помещения, сооружения, здания, торговые точки, стационарные и нестационарные объекты, используемые для осуществления деятельности, попадающего под уплату сбора.

Под торговлей понимается вид деятельности, который связан с торговлей в розницу, мелким оптом и оптом, осуществляемыми посредством объектов стационарной и нестационарной сети, в том числе с помощью товарного склада.

Кто освобожден от уплаты сбора

От уплаты торгового сбора освобождаются плательщики, если они применяют специальные налоговые режимы ЕСХН или ПСН по данному виду деятельности (НК РФ ст. 411, п.2). А также автозаправочные станции.

Кроме этого, для отдельных категорий налогоплательщиков на основании НК РФ ст.410, п.3, на муниципальном уровне (на основании законов, изданных городом Федерального назначения) могут быть установлены льготы.

В соответствии с 62 законом г.Москвы от уплаты торгового сбора освобождаются следующие налогоплательщики:

- Осуществляющие розничную торговлю с использованием автоматов (торговых и вендинговых).

- Осуществляющих торговлю на ярмарках, организованных в выходные дни, а также на региональных и специализированных ярмарках.

- Осуществляющих торговлю на территории розничных рынков посредством объектов нестационарной и стационарной торговой сети.

- Осуществляющих разносную торговлю в зданиях, помещениях, сооружениях, которые находятся в оперативном управлении казенных, бюджетных и автономных учреждений.

Освобождаются следующие учреждения:

- Почтовой связи.

- Бюджетные, автономные и казенные учреждения.

Уменьшение налогов на сумму уплаченного сбора

По итогам года налогоплательщики вправе уменьшить начисленную по следующим видам налогов (НК РФ ст. 286, п.10, ст. 346.21, п.8):

- Налог на прибыль (региональную часть).

- Упращенку, рассчитываемую по объекту налогообложения «доходы».

Что касается УСН по системе “доходы минус расходы”, по ней прямой нормы нет. Однако в перечне расходов, на которые можно уменьшить налог присутствуют статься расходов по сборам, уплаченным согласно законодательства о налогах и сборах (НК РФ ст.346.16, п.1, пп. 22).

Важно! Минфин в письме №03-11-06/24876 от 29.04.2015 дал разъяснение по определению торговой площади, в том случае, если от нее зависит величина торгового сбора. По предложению чиновников ее необходимо определять исходя из НК о патентной системе.

Ответственность за не постановку на учет

В случае осуществления деятельности, попадающей под применение торгового сбора, без постановки на учет в ФНС в соответствующем порядке, плательщик может быть привлечен к следующей ответственности:

- Налоговая ответственность: может быть оштрафован на сумму в размере, составляющем 10% от полученных им доходов. Сумма штрафа не может быть меньше 40 тысяч рублей (НК РФ ст.116, п.2)!

- Административная ответственность: применяется в виде штрафа наложенного на должностное лицо в сумме, составляющей 2-3 тыс. рублей.

Новые льготы по торговому сбору в Москве от 24 июня 2015 г.

Полезная информация

Как встать на учет, как плательщика сборов.

Ставки по налогу и порядок расчета сбора с примером.

[us_separator size=”small” thick=”2″ color=”primary”]Оцените нашу статью:(Пока оценок нет)

Источник: https://infportal.ru/buhuchet/torgovyj-sbor-s-2015-goda.html

Уменьшение налога на прибыль 2018 сумму торгового сбора

По этим параметрам в местном нормативном акте легко найти ставку сбора. Ставка может быть указана как за весь торговый объект, так и за квадратный метр площади. Во втором случае нужно будет произвести расчеты, умножив ставку на общую площадь помещения.

Сбор уплачивается раз в квартал, отчетного периода нет, никакую отчетность сдавать не надо. Основанием платежа в бюджет является свидетельство о постановке на учет.

Сумму сбора необходимо заплатить по реквизитам налоговой, где вы вставали на учет, строго до 25 числа месяца, идущего за облагаемым кварталом. За просрочку платежа налоговики могут начислить пени.

Оплата сбора осуществляется либо добровольно, либо в принудительном порядке — заплатить его все равно придется.В первом случае вы сами встаете на учет, считаете и платите сбор. Вторая ситуация касается тех, кто на учет не встал – и налоговики сделали это принудительно.

Торговый сбор в декларации по налогу на прибыль

В федеральный бюджет, руб. В региональный бюджет, руб. I квартал 2016 г. 40 000 4000 36 000 Полугодие 2016 г.

90 000 9000 81 000 Сумма торгового сбора, на которую можно уменьшить авансовый платеж за I квартал, — 32 000 руб. (32 000 руб. < 36 000 руб.). Налог к уменьшению за I квартал 2016 г.

составил: — в федеральный бюджет — 11 000 руб.

(15 000 руб. — 4000 руб.); — в региональный бюджет — 131 000 руб. (135 000 руб. + 32 000 руб. — 36 000 руб.). Сумма ежемесячных авансовых платежей, подлежащих уплате во II квартале, равна 40 000 руб., в т.ч.: — в федеральный бюджет — 4000 руб.; — в региональный бюджет — 36 000 руб.

В декларации за I квартал 2016 г.

Как уменьшить налог на прибыль на торговый сбор

В этом случае налоговая сама считает величину сбора и присылает требование об уплате, на исполнение которого предпринимателю отводится 8 рабочих дней. Торговый сбор разрешается вычесть из суммы налоговых обязательств перед бюджетом.

ВажноЮрлица и ИП на общем режиме, когда будут считать налог на прибыль или НДФЛ соответственно, могут принять сумму сбора к вычету. Для налога на прибыль это можно сделать только в той части, которая идет в бюджет региона.

Для осуществления вычета требуется выполнение трех условий: • сбор должен быть рассчитан и представлен в уведомлении о постановке на учет (при принудительной постановке на учет принять сумму сбора к вычету нельзя!); • сбор требуется заплатить в бюджет до момента перечисления основного налога; • юрлицо или ИП должны иметь достаточную для уменьшения сумму налога.

Торговый сбор уменьшает налог на прибыль: как отразить в учете? (манохова с.в.)

ВниманиеТорговые организации Москвы, уплачивающие с 1 июля 2015 г. торговый сбор, начиная с отчетности за 9 месяцев 2015 г. имеют право уменьшить налог на прибыль (авансовый платеж) на сумму уплаченного взноса. Рассмотрим, как реализовать данное право на практике.

- представить в налоговую службу уведомление о постановке на учет в качестве плательщика торгового сбора;

- уплатить торговый сбор в бюджет.

Причем уменьшить налог на прибыль можно на торговый сбор, уплаченный с начала налогового периода до даты уплаты налога (авансового платежа).

Отчетность при торговом сборе (нюансы)

НК РФ не применяются в случае непредставления налогоплательщиком в отношении объекта осуществления предпринимательской деятельности, по которому уплачен торговый сбор, уведомления о постановке на учет в качестве плательщика торгового сбора.

Положения указанных статей Налогового кодекса также не применяются в случае отсутствия фактической уплаты сумм торгового сбора в отношении объекта осуществления предпринимательской деятельности.

Несвоевременное представление плательщиком торгового сбора уведомления о постановке на учет в качестве плательщика торгового сбора не лишает такого плательщика права на уменьшение соответствующей суммы налога в порядке, предусмотренном п. 5 ст. 225, п. 10 ст. 286 или п. 8 ст. 346.21 НК РФ.

Как налог на прибыль уменьшить на уплаченный торговый сбор

В бухгалтерском учете расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящих к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (п. 2 ПБУ 10/99 «Расходы организации»

Источник: http://territoria-prava.ru/umenshenie-naloga-na-pribyl-2018-summu-torgovogo-sbora/

Декларация по налогу на прибыль и торговый сбор

Организации на общей системе налогообложения, которые являются плательщиками торгового сбора, вправе уменьшить сумму налога на прибыль или авансового платежа по нему на сумму уплаченного торгового сбора. Однако действующая форма декларации по налогу на прибыль (утв.

приказом ФНС России от 26.11.14 № ММВ-7-3/600@; см. «Новая декларация по налогу на прибыль: что изменилось») не содержит строк для отражения величины торгового сбора. В связи с этим у плательщиков торгового сбора возникает немало вопросов.

Как показать сумму сбора в декларации по налогу на прибыль? Какую сумму торгового сбора можно учесть в декларации? Нужно ли ждать, когда будет утверждена новая форма декларации? Ответы на эти и другие вопросы, связанные с учетом торгового сбора в декларации по налогу на прибыль, содержатся в письме ФНС России от 12.08.15 № ГД-4-3/14174@ (далее — письмо № ГД-4-3/14174@).

В пункте 10 статьи 286 НК РФ названы условия, при соблюдении которых организация вправе вычесть сумму торгового сбора из суммы налога на прибыль (авансовых платежей). Перечислим эти условия:

- уменьшить можно только ту часть налога (авансового платежа), которая зачисляется в бюджет субъекта РФ, где введен торговый сбор (напомним, что пока торговый сбор веден только в г. Москве; см. «Торговый сбор в Москве: кто, как и когда должен его платить»).

- уменьшить налог (авансовый платеж) можно на сумму торгового сбора, фактически уплаченную с начала года до даты уплаты налога (авансового платежа);

- если организация не представила уведомление о постановке на учет в качестве плательщика торгового сбора, то уменьшить налог (авансовый платеж) на сумму сбора нельзя (см. «С 1 июля уведомление по форме ТС-1 (торговый сбор) можно подать через интернет»).

Как известно, организации обязаны представлять декларации по налогу на прибыль по итогам каждого отчетного (налогового) периода. Декларация за отчетный период сдается не позднее 28-го числа месяца, следующего за этим периодом. Конкретные сроки представления отчетности зависят от того, каким способом организация уплачивает авансовые платежи (п. 2 ст. 285, п. 1 ст. 287, п.

3 ст. 289 НК РФ). Так, если организация перечисляет только квартальные авансовые платежи, то она должна сдать декларацию за 9 месяцев 2015 года не позднее 28 октября 2015 года. Крайний срок для направления декларации за 2015 год (налоговый период) — 28 марта 2016 года (п. 4 ст. 289 НК РФ). В эти же сроки следует заплатить авансовые платежи (налог) (п. 1 ст. 287 НК РФ).

Что касается торгового сбора, то он перечисляется не позднее 25-го числа месяца, следующего за периодом обложения, то есть кварталом (п. 2 ст. 417 НК РФ).

Это означает, что торговый сбор за III квартал 2015 года нужно заплатить не позднее 26 октября 2015 года (25 октября приходится на воскресенье). А платеж за IV квартал 2015 года необходимо перевести не позднее 25 января 2016 года.

В декларациях за какие периоды следует отразить уплаченные суммы торгового сбора?

В комментируемом письме ФНС сообщила, что если торговый сбор за III квартал 2015 года уплачен, например, 15 октября, то на сумму сбора можно уменьшить сумму исчисленного авансового платежа по налогу на прибыль (ту часть платежа, которая зачисляется в бюджет г. Москвы) в декларации за 9 месяцев 2015 года. В то же время организация вправе отразить торговый сбор, перечисленный за III и IV кварталы 2015 года, в декларации по налогу на прибыль за 2015 год.

Также налоговики пояснили, что положения пункта 10 статьи 286 НК РФ позволяют учесть торговый сбор, уплаченный за IV квартал 2015 года, двумя способами: либо уменьшить на сумму сбора исчисленный налог на прибыль в декларации за 2015 год, либо уменьшить исчисленные авансовые платежи в декларации за первый квартал 2016 года.

При этом чиновники отмечают, что если сумма торгового сбора превышает сумму исчисленного по итогам соответствующего отчетного (налогового) периода авансового платежа (налога), то торговый сбор можно учесть в декларации лишь в пределах этого авансового платежа (налога).

Рекомендуемый порядок учета торгового сбора в декларации

Как уже было сказано, действующая форма декларации по налогу на прибыль не содержит строк для отражения уплаченной суммы торгового сбора.

В качестве выхода из такой ситуации ФНС предложила использовать строки 240 и 260 листа 02, строки 090 приложения № 5 и № 6 к листу 02, которые предназначены для учета сумм налога, уплаченного за пределами РФ (ст. 311 НК РФ).

Приведем примеры заполнения декларации, основанные на рекомендациях налоговиков.

Организация не имеет обособленных подразделений

Предположим, организация находится в г. Москве, не имеет обособленных подразделений и уплачивает авансовые платежи по налогу на прибыль поквартально. Авансовый платеж за 9 месяцев 2015 года составил 2 000 рублей. В бюджет г. Москвы поступит сумма 1 800 рублей. На листе 02 декларации за 9 месяцев 2015 года эта сумма отражается по строке 200.

В октябре 2015 года организация заплатила торговый сбор за III квартал 2015 года в размере 2 000 рублей. Как видно, сумма авансового платежа, зачисляемого в бюджет г. Москвы (1 800 руб.

), меньше суммы уплаченного торгового сбора (2 000 руб.).

В такой ситуации, как разъясняют налоговики, в строках 240 и 260 листа 02 декларации можно показать сумму торгового сбора только в пределах 1 800 рублей.

Заметим, что ФНС не предлагает перенести «остаток» торгового сбора за III квартал 2015 года (200 руб.) в декларацию за 2015 год. Хотя Налоговый кодекс не запрещает учитывать уплаченную сумму торгового сбора в декларациях за более поздние периоды.

В то же время в комментируемом письме сказано, что если по итогам 2015 года сумма налога на прибыль, зачисляемого в бюджет г.

Москвы, превысит сумму уплаченного торгового сбора за III и IV кварталы 2015 года, то данную сумму торгового сбора можно будет учесть в уменьшение налога в декларации за год.

Предположим, сумма исчисленного налога на прибыль за 2015 год составит 5 200 рублей, из них 4 680 рублей зачисляется в бюджет г. Москвы.

Организация перечислила торговый сбор за III и IV кварталы 2015 года в сумме 4 000 рублей (2 000 руб. за III квартал + 2 000 руб. за IV квартал). Общая сумма уплаченного торгового сбора (4 000 руб.) меньше, чем исчисленный за год налог на прибыль (4 680 руб.). Поэтому всю сумму перечисленного торгового сбора можно отразить по строкам 240 и 260 листа 02 декларации.

Аналогичного подхода рекомендуется придерживаться при заполнении декларации в случае уплаты ежемесячных авансов: торговый сбор в уменьшение авансовых платежей можно принимать только в пределах исчисленной суммы аванса (приложение № 2 к письму № ГД-4-3/14174@).

Также в комментируемом письме поясняется, как нужно суммировать показатели, если организация одновременно и засчитывает сумму налога, уплаченного за пределами РФ, и уменьшает налог на прибыль на сумму торгового сбора (приложение № 1 к письму № ГД-4-3/14174@).

Организация имеет обособленные подразделения

Если в состав организации (за исключением крупнейших налогоплательщиков) входят обособленные подразделения, то декларации по итогам отчетного (налогового) периодов нужно представлять как по месту нахождения организации, так и по месту нахождения каждого обособленного подразделения (п. 3 ст. 80, п. 1 ст. 289 НК РФ). Причем, по месту нахождения организации нужно сдать декларацию, составленную в целом по организации с распределением прибыли по обособленным подразделениям (п. 5 ст. 289 НК РФ).

В комментируемом письме ФНС разъяснила, как нужно отразить в декларации сумму торгового сбора, если организация — плательщик сбора находится в г. Москве и имеет обособленные подразделения в других субъектах РФ, либо, наоборот, организация — плательщик сбора находится не в г. Москве, а ее обособленные подразделения расположены в г. Москве.

Таким организациям ФНС рекомендует помимо тех листов декларации, которые являются общими для всех налогоплательщиков, заполнять приложение № 5 к листу 02 декларации в количестве, соответствующем числу обособленных подразделений. Это приложение называется «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта РФ организацией, имеющей обособленные подразделения».

Уплаченный торговый сбор следует отразить в строке 090 приложения № 5, в котором показывается налог (авансовые платежи), зачисляемые в бюджет г. Москвы.

При этом сумма торгового сбора (показатель строки 090) не может превышать сумму исчисленного налога (авансового платежа), указанного по строке 070 приложения № 5.

Помимо отражения в приложениях № 5 к листу 02, организации должны учесть уплаченную сумму торгового сбора при расчете показателей листа 02. Если говорить о декларации за 9 месяцев 2015 года, то в листе 02 эта сумма учитывается при формировании показателей по строкам 240 и 260.

Также в комментируемом письме поясняется, что в декларации по консолидированной группе налогоплательщиков для учета торгового сбора следует использовать строку 090 приложения № 6 к листу 02. Также см. «Минфин разъяснил порядок учета сумм торгового сбора участниками консолидированной группы налогоплательщиков».

Ожидается новая форма декларации по налогу на прибыль

В настоящее время на Федеральном портале проектов нормативных правовых актов размещен и проходит процедуру публичного обсуждения проект приказа ФНС России, который предусматривает изменения формы декларации по налогу на прибыль (http://regulation.gov.ru/p/35039). В частности, планируется дополнить декларацию строками для отражения сумм торгового сбора.

При этом предполагается, что обновленная форма начнет действовать с января 2016 года. Это означает, что в случае утверждения новой формы декларации отчитаться по налогу на прибыль за 2015 год придется по форме, в которой предусмотрены специальные поля для внесения суммы торгового сбора.

В декларации за 2015 год можно будет учесть сумму торгового сбора, уплаченную за IV квартал 2015 года. Но есть и другой вариант: на сумму сбора за IV квартал 2015 года можно уменьшить авансовые платежи в декларации за первый квартал 2016 года.

Что касается торгового сбора за III квартал 2015 года, то организации могут либо отразить уплаченную сумму сбора в декларации за 9 месяцев 2015 года, руководствуясь при этом комментируемым письмом ФНС, либо учесть эту сумму в декларации за 2015 год вместе с суммой торгового сбора, уплаченного за IV квартал 2015 год. Возможно, в последнем случае нужно будет использовать уже новую форму декларации.

www.buhonline.ru

Добрый день! Не могу разобраться с торговым сбором, а именно — как после уплаты налогового сбора платить налог на прибыль? К примеру: Прибыль составила 100тысяч рублей, налог на прибыль я должен заплатить 20тысяч. Вопрос: сколько теперь платить налога на прибыль, если уплечен торговый сбор в размере 40.5тыс. руб.?

Поясните пожалуйста, какая именно у Вас система налогообложения?

У нас ООО, на стандартной системе. Торгуем оптом запчастями, есть склад.

07 Октября 2015, 09:40

Есть вопрос к юристу?

Вопрос: сколько теперь платить налога на прибыль, если уплечен торговый сбор в размере 40.5тыс. руб.? Если организация занимается предпринимательской деятельностью, в отношении которой в соответствии с гл.

33 НК РФ установлен торговый сбор, то она вправе уменьшить сумму налога на прибыль (авансового платежа), исчисленную по итогам налогового (отчетного) периода, на величину торгового сбора, который был фактически уплачен с начала данного периода до даты уплаты налога (авансового платежа).

Отметим, что уменьшить можно только сумму налога (авансового платежа), зачисляемую в консолидированный бюджет субъекта РФ (в состав которого входит муниципальное образование, установившее данный сбор) или бюджет города федерального значения (где установлен такой сбор).

Для того чтобы воспользоваться этим правом, налогоплательщик должен представить в отношении объекта осуществления предпринимательской деятельности уведомление о постановке на учет в качестве плательщика торгового сбора. Такие положения с 1 января 2015 г. закреплены в п. 10 ст. 286 НК РФ.

Следует обратить внимание, что организация не может учесть в расходах сумму торгового сбора. Соответствующее дополнение внесено в п. 19 ст. 270 НК РФ.

Соответственно, если вышеуказанные условия выполняются: 20 000 — 40500, налог нет.

Шелковая Наталья Николаевна

Тогда получается, что в следующем квартале будет аналогичная ситуация? У нас Всегда(в каждом квартале) налог на прибыль не превышал 20-30 тыс рублей. Теперь мы будем платить торговый сбор 40.5 тыс. и всегда сдавать нулевую декларацию? А как же НДС — с ним все остается как и раньше?

07 Октября 2015, 09:49

Торговый сбор не учитывается в расходах. Вы вправе уменьшить налог на прибыль на сумму сбора. То есть, если у вас налог 20 тыс. руб., а сбор 40,5, то налог платить не надо (20-40,5=0).

У вас ОСНО. Александр, авансовый платеж по налогу не делайте, то есть ничего не платите, поскольку торговый сбор у вас превышает сумму налога. До 28 октября сдайте «нулевую» декларацию по налогу на прибыль за 3 квартал.

07 Октября 2015, 09:48

Да, в каждом квартале аналогично. Если у вас все время налог на прибыль меньше сбора, то тогда вы вообще налог платить не будете. Что касается НДС, то здесь ничего не меняется. Торговый сбор в зачет НДС не идет.

В таком случае вы каждый квартал уменьшаете налог на прибыль на сумму торгового сбора, а НДС остается НДС

Теперь мы будем платить торговый сбор 40.5 тыс. и всегда сдавать нулевую декларацию?

«Нулевую» декларацию сдавать нельзя, если организация осуществляет деятельность и получает доход.

При заполнении декларации по налогу на прибыль вы отражаете доходы, расходы и авансовые платежи по налогу на прибыль в обычном порядке. А уплаченный торговый сбор отражается нарастающим итогом по строкам 240 и 260 листа 02, причем в размере, не превышающем исчисленный налог на прибыль или авансовый платеж по налогу (Письмо ФНС от 12.08.2015 № ГД-4-3/14174@).

Тоесть, нужно сдать декларацию не нулевую, указать в расходах — сумму уплаченную по торговому сбору, в конечном итоге в декларации к уплате получится 0 ?

07 Октября 2015, 10:01

Александр, имелось в виду, что вы заполняете декларацию по налогу на прибыль в обычном режиме, но в соответствующих строках указываете сумму торгового сбора нарастающим итогом. Только учтите, что указываете не общую сумму сбора — 40,5, а равную налогу — 20.

Нет, торговый сбор расходом не является. Сбор отражается в листе 02 «Расчет налога» по строкам 240 и 260, но только в размере, не превышающем исчисленный налог на прибыль. Причем, уменьшать на сумму сбора налог на прибыль в Федеральный бюджет вы не вправе. То есть, в бюджет субъекта у вас будет 0 руб., а в ФБ вы должны будете уплатить налог в полном объеме.

по вашим словам мне нужно заплатить и торговый сбор 40.5 и 20 тыс налога на прибыль?

07 Октября 2015, 10:11

Александр, коллега права. Я упустила тот момент, что к зачету берется только сумма налога, которая платится в бюджет субъекта. То есть из вашего налога на прибыль 2% идет в федеральный бюджет, а 18% — в бюджет субъекта. Таким образом от 20 тыс. вы должны 2% заплатить в фед. бюджет — 400 руб.

Почитайте письмо ФНС, там подробно расписано, как заполнять декларацию, и приведены примеры.

Налог на прибыль уплачивается в два бюджета: федеральный бюджет 2% и бюджет субъекта 18%. Если общий налог составил 20000 руб., то в ФБ — 2000 руб., в бюджет субъекта — 18000 руб.

То есть вы платите торговый сбор 40500 руб. и налог на прибыль в ФБ 2000 руб.

Налог в бюджет субъекта уменьшаете на торговый сбор и не уплачиваете.

Спасибо, все понятно!

07 Октября 2015, 10:23

2% от 20000 — это 400 руб.

Спасибо, все понятно, Наталья видимо немного ошиблась в расчетах

07 Октября 2015, 10:24

Ставка налога на прибыль составляет 20%, а не 100%, в том числе 2% в ФБ и 18% в бюджет субъекта.

Нет, не ошиблась. С математикой у меня все в порядке)

В приложении скан, как это выглядит в декларации.

Спасибо! Все понятно!

07 Октября 2015, 10:30

Да, верно. Это я зарапортовалась.

Спросить юриста проще!

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

pravoved.ru

Как отразить торговый сбор в декларации по налогу на прибыль?

Согласно п. 10 ст. 286 НК РФ организация вправе уменьшить сумму налога на прибыль (авансового платежа), зачисляемую в бюджет субъекта РФ (в бюджет г. Москвы, Санкт-Петербурга или Севастополя), на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога (авансового платежа).

На территории г. Москвы торговый сбор введен с 01.07.2015. Следовательно, плательщики торгового сбора вправе учесть его при исчислении налога на прибыль за 9 месяцев 2015 года и за 2015 год.

Источник: http://expressreshenie.ru/deklaracija-po-nalogu-na-pribyl-i-torg/