Отчет в ПФР по форме РСВ-1 в 2018 году

До 2017 года отчетность в страховые фонды предоставлялась на бланке РСВ-один ежеквартально.

Форма РСВ-1 была обязательной для юридических и физических лиц, которые создавали трудовые места для иных граждан. С 2018 года учет страховых взносов передан в юрисдикцию налоговых органов.

Вместе с этим поменялись и формы отчетности. Нужно ли предоставлять РСВ-один в 2018 году? Давайте разбираться.

Что это такое

Описываемая отчетность направлялась в два фонда:

- Пенсионный (ПФР);

- по обязательному медицинскому страхованию (ФОМС).

Содержание ведомости описывало перечисленные взносы за тружеников, а также их персональные данные.

Внимание: с начала 2018 года формы заменили. Теперь в ПФР подаются сведения на новых бланках:

Кто должен заполнять

Отчетность на бланке СЗВ-один обязаны предоставлять работодатели, к которым относятся:

- юридические лица, заключившие с иными людьми:

- трудовые соглашения;

- гражданско-правовые договоры;

- самозанятые граждане, создающие трудовые места.

Внимание: если начисляется и выплачивается заработок, с которого высчитывается страховой взнос, то форму подавать обязательно.

О сроках

Согласно действовавшей до 2018 года методике, расчет предоставлялся ежеквартально до:

- до 15 числа месяца, следующего за отчетным периодом, на бумаге;

- до 20-го — в электронном виде.

Его периодичность такова:

- за 1 квартал;

- за полугодие;

- за 9 месяцев;

- за год.

Внимание: если дата выпадает на праздник или выходной день, срок переносится на следующие рабочие сутки.

Подается ли в 2018 году

В связи с тем, что данная отчетность включает годовую периодичность, в 2018 году необходимо предоставить ее последний раз:

- до 15 февраля на бумажном носителе;

- до 20-го — в электронном виде.

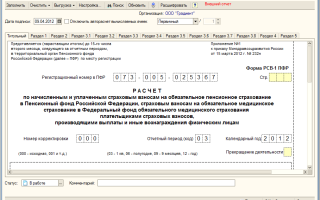

Скачать для просмотра и печати:

Форма РСВ-1: бланк

Образец заполнения формы РСВ-1

В каком виде предоставлять

Законодательство обязывает подавать РСВ-один в двух вариантах:

- на бумаге необходимо подготовить две копии:

- одна остается в фонде;

- на второй ставится отметка о получении;

- электронный вариант имеет следующие особенности:

- обязателен для организаций, в которых трудится более 25 человек;

- должен заверяться электронной цифровой подписью.

Важно: если численность предприятия превышает 25 человек, то разрешено не подавать расчет на бумаге.

Куда подавать

- Предприятия и организации обязаны направить описываемый расчет в отделение ПФР по месту своего нахождения:

- филиалы и обособленные подразделения с собственной бухгалтерией направляют в соответствующее подразделение.

- Индивидуальные предприниматели ориентируются по адресу, указанному в регистрационных документах.

Способы передачи в фонды

Организации с небольшой численностью и индивидуальные предприниматели могут предоставить отчётность:

- лично;

- через представителя (необходима доверенность);

- почтовым отправлением с описью вложения.

Электронный вариант, обязательный для предприятий с большим штатом, направляется посредством интернет-связи или на флэшке. Заверять его цифровой подписью обязательно.

Внимание: оформление электронной подписи руководителя занимает один или два рабочих дня. Стоимость работы варьируется в пределах 6 500 — 7 500 р.

Правила заполнения

Методика внесения данный в РСВ-один утверждена постановлением Правления ПФР № 2П от 16.01.2014. Кроме того, в нее вносились изменения и дополнения. При заполнении отчетности необходимо строго следовать данным методическим рекомендациям.

Отчетность состоит из шести разделов. В каждый необходим внести соответствующие данные, ориентируясь на название ячеек.

Источник: http://IPprof.ru/nalogi/straxovye-vznosy/otchet-po-forme-rsv-1.html

Форма РСВ-1 ПФР — бланк, заполнение, сроки сдачи и штрафы

За весь прошедший год страхователи должны предоставлять в ПФР расчёт РСВ-1.Несмотря на то, что документ не новый,иной раз возникают форс-мажорные обстоятельства при внесении сведений в форму.

Что представляет собой форма ПФР РСВ-1 и какие могут возникнуть сложности при внесении цифр (по взносам), рассмотрим в статье. Скачать бланк формы РСВ-1 ПФР можно по ссылке.

Что такое РСВ-1 ПФР?

Любой работодатель, вне зависимости от выбранной системы налогообложения, должен заполнять и сдавать форму РСВ-1 в ПФР.

https://www.youtube.com/watch?v=aBwgS0wJiyI

Полное название этого документа звучит так — Расчет по начисленным и уплаченным взносам. При заполнении этого документа указываются взносы, которые начислялись и уплачивались в такие структуры, как Пенсионный Фонд Российской Федерации и Фонд обязательного медицинского страхования.

В документе отображены конкретные суммы, которые были начислены и выплачены сотрудникам на следующие цели:

- Для пенсии сотрудника, которая отвечает за страхование.

- Взносы, идущие в накопительную часть будущему пенсионеру.

- Часть средств для уплаты в мед. страх центрального (федерального) фонда.

- Для уплаты взносов для мед. страха регионального фонда.

Данный отчет заполняется и предоставляется в контролирующий орган, ПФР, раз в квартал. Отчетными периодами являются 1 квартал, полгода, 9 месяцев и закрывает расчетный год последний квартал – годовой.

Кто сдаёт отчет РСВ-1?

Гос. орган на основании ФЗ № 212 обязал заполнять и предоставлять документ следующим юридическим и физическим лицам:

- Коммерсантам, которые имеют в своем штате наёмных работников.

- Физическим лицам, которые хоть и не являются ИП, но заключили договор любого характера с другим человеком.

- Все организации и фирмы вне зависимости от режима налогообложения.

Если договор с сотрудником заключен, значит, в обязанности страхователя входит не только уплата взносов, но и заполнение отчётных документов. К примеру, по форме РСВ-1 ПФР. Скачать и заполнить бланкможно на сайте ПФР либо у нас по ссылке.

Порядок заполнения РСВ-1

Мы определились, что документ заполняют работодатели-страхователи. И каждый определяет для себя, какие разделы нужно заполнять. Как правило, стандартное заполнение состоит из следующих разделов РСВ-1:

- первый лист (титульный);

- раздел 1;

- подраздел 2.1;

- раздел 6.

Другие разделы заполняются, если были произведены доначисления по страховым взносам.

Таким образом, форма РСВ-1 будет заполнена по тем данным, которые начислялись и уплачивались в организации.

Титульный лист

Прежде чем приступать к заполнению основных разделов документа, нужно заполнить первый лист (титульный). В нем необходимо указать следующие данные работодателя:

- ФИО страхователя;

- ИНН и КПП работодателя;

- регистрационный номер, выданный в ПФР;

- ОКВЭД. Этот код выдаёт НО при регистрации фирмы или коммерсанта;

- телефон.

Далее в документе РСВ-1указывается период, за который сдается расчет, и год. В обязательном порядке указывается среднесписочная численность сотрудников. Ставится дата и подпись.

Все поля на титульном листе обязательно должны быть заполнены. Если будет что-то пропущено, это уже будет считаться нарушением.

Первый раздел — Расчет по начисленным и уплаченным страховым взносам

Заполняя первый раздел отчетности, обычно ответственные лица не испытывают сложностей. Главное, внести корректные цифры.

Итак, в первом разделе формы нужно будет указать общие суммы, которые начислялись и уплачивались по всем сотрудникам. Все данные, вносимые в этот раздел, берут из раздела 6. Поэтому перед заполнением первого листа можно внести данные в шестой раздел.

Шестой раздел — Сведения о застрахованных лицах

Сюда вносятся индивидуальные данные по каждому сотруднику. Обязательными при заполнении РСВ 1являются следующие сведения:

- ФИО застрахованных лиц;

- СНИСЛ работника;

- взносы, начисленные специалистам;

- сумма взноса, которая была выплачена за сотрудника.

Каждый лист расчета подписывает руководитель компании.

Сроки сдачи РСВ-1 ПФР и штрафы

Важно запомнить, что сроки предоставления документа разные. Если в штате организации меньше 25 человек, то сдавать можно на бумажном носителе.

Срок сдачи документа для такого формата — 15 число отчётного квартала. Если форма РСВ предоставляется в электронном виде, то сдавать нужно 20-го числа.

Эта дата определена для тех страхователей, которые имеют в штатном расписании более 25 человек.

Ни в коем случае нельзя опаздывать со сроками сдачи документов. Не сданный вовремя отчетный документ накладывает на компанию штраф.

Если форма была сдана не в том формате, который установлен для предприятия (должны сдавать в электронном виде, а сдали на бумаге), то штраф составит 300 рублей.

Если сдача документа была произведена с опозданием, то накладывается штрафная санкция, которая составляет 5% от суммы указанных взносов. Штраф не может быть меньше 1 000 рублей, но и не больше 30% от суммы взносов.

Например, ООО «Лотос» сдавали расчет через интернет 23 ноября, хотя должны были сдать 21-го числа. Вышло, что опоздание по сдаче документа составило меньше месяца.

- Пенсионные взносы—35 000.

- Мед. взносы—7 500.

Высчитываем сумму штрафа — 35 000+7 500*5%= 2 125 рублей.

Если вы работаете в программе 1С, то вам поможет в заполнении РСВ-1 данное видео:

Источник: https://saldovka.com/nalogi-yur-lits/vznosyi-v-pfr-i-fss/rsv-1-pfr.html

РСВ-1 ПФР в 2018 году: новые правила заполнения старых форм

Уплата страховых взносов — это важный и точный процесс в бухгалтерском деле. В этой статье, вы узнаете о нововведениях 2018 года, нюансах заполнения формы РСВ-1 ПФР, а также сможете ознакомиться с правильным образцом отчета РСВ-1 ПФР.

https://www.youtube.com/watch?v=dDRILd9dNQ0

Если юридическое лицо, производит какие-либо выплаты физическому лицу, то оно становится плательщиком страховых взносов, перечисляемых в Пенсионный фонд РФ. Эти взносы рассчитываются при помощи специальной формы РСВ-1 ПФР, бланк которой утвержден Постановлением Правления ПФ РФ №2п от 16.01.2014 года, в этом же документе отражены основные особенности заполнения расчета.

РСВ-1 ПФР — нюансы 2018 года

В 2017 году произошли изменения в порядке заполнениях правилах подачи формы РСВ-1 ПФР. Сам отчет все так же сдается на бланке формы действующей в 2014 году, однако, теперь бухгалтера юридических лиц, должны самостоятельно учитывать изменения по страховым взносам, при составлении отчета.

Профильным Федеральным законом №212-ФЗ (далее — Закон), а именно подп. 1 п. 9 ст. 15, определяются сроки сдачи отчета РСВ-1 ПФР в I квартале 2018 года. Срок сдачи зависит от формы, в которой выполнен отчет:

- Бумажная – не позднее 15 числа второго календарного месяца, следующего за отчетным периодом (3 месяца, 6 месяцев, 9 месяцев, год – ч. 2 ст. 10 Закона), таким образом, выходит, что граничный срок сдачи отчета за I квартал – до 15 мая 2018 года;

- Электронная – не позднее 20 числа второго календарного месяца, следующего за отчетным периодом – до 20 мая 2018 года.

Ч. 10 ст. 15 Закона закрепляет обязанность юридических лиц со среднесписочной численностью физических лиц, которым выплачиваются денежные вознаграждения, в количестве не менее 25 человек за последний расчетный период (календарный год – ч. 1 ст. 10 Закона), подавать отчет, имеющий электронный вид и подписанный усиленной квалифицированной электронной подписью.

Если, среднесписочное количество физических лиц, которым осуществляет выплаты юридическое лицо, менее 25 человек за расчетный период, идущий перед сдачей отчета, то это юридическое лицо имеет право сдавать отчет РСВ-1 ПФР в электронном виде, при условии соблюдения требований к электронной подписи.

Аналогичные правила действуют для предоставления отчетов по персонифицированным данным застрахованных лиц (абз. 3 ч. 2 ст. 8 Федерального закона №27-ФЗ):

- 25 и более застрахованных лиц за отчетный период, идущий перед сроком сдачи отчета (включая трудоустроенных по гражданско-правовым договорам, если на их вознаграждения обязаны начисляться страховые взносы) – юридическое лицо обязано сдавать отчет, сделанный в виде документа в электронной форме, который подписан электронной подписью;

- Менее 25 застрахованных лиц за отчетный период, идущий перед сроком сдачи отчета (включая трудоустроенных по гражданско-правовым договорам, если на их вознаграждения обязаны начисляться страховые взносы) – юридическое лицо имеет право сдачи отчета в виде электронного документа с подписанием электронной подписью.

Заполняем РСВ-1 ПФР с изменениями 2018 года

В заполнении вышеуказанной формы произошли следующие изменения (их необходимо учитывать для отчета за I квартал 2018 года):

- Ч. 4 – 5.2 ст. 8 Закона, была отменена предельная база ФФОМС. Теперь в строке 213 подраздела 2.1 раздела 2 отчета ставятся прочерки;

- Текст ч. 7 ст. 15 Закона, с 01.01.2015 года ввел правило перечисления взносов в рублях и копейках. Значит в отчете за I квартал, в разделе 1, строках 141-143 суммы пишутся в рублях и копейках;

- Раздел 3 данной формы, заполняется в том случае, если юридическое лицо использует пониженные тарифы страховых взносов.В 2017 году произошла отмена тарифов для определенного перечня категорий работодателей. Туда входят:

- Общественные организации инвалидов (заполнялся подраздел 3.1);

- Юридические лица, с уставом, на 100% состоящим из вкладов общественных организаций инвалидов (заполнялся подраздел 3.2);

- Юридические лица, занимающиеся СМИ: изданием, выпуском и производством (заполнялся подраздел 3.4);

- Производители товаров сельского хозяйства;

- Организаций родовых (семейных) общин и народных художественных промыслов малочисленных народов Дальнего Востока, Сибири, Севера;

- Юридических лиц использующих инвалидов в качестве наемных работников;

- Юридических лиц и физических лиц–ИП, пользующихся ЕСХН (единым сельскохозяйственным налогом).

Помимо этого, они указывают новые коды тарифов в РСВ-1 ПФР в 2018 году и для застрахованных лиц. Для категорий плательщиков:

- ОСН – код тарифа 01;

- УСН – код тарифа 52;

- ЕНВД – код тарифа 53.

Категории, попавшие под отмену пониженных тарифов, с 2017 года не могут использовать:

- Код тарифа 03 — ВЖОИ, ООИ, ВПОИ;

- Код тарифа 04 – ВПЕН, ЕСХН, ВЖЕН;

- Код тарифа 09 — ВЖСИ, СМИ, ВПСИ;

- Код тарифа 18 — ВЖСХ, СХ, ВПСХ;

- Код тарифа 19, 20 – ВЖМН, ХМН, ВПМН.

В 2017 году появились две новые категории работодателей, имеющих возможность применять пониженные тарифы взносов:

- Юридические лица, со статусом участника свободной экономической зоны в Крыму (код тарифа 23). Коды категорий застрахованных лиц: КРС – НАЕМ/РАБОТНИК на территориях Республики Крым и г. Севастополя; ВЖКС – временно проживающий; ВПКС – временно пребывающий;

- Юридические лица – резиденты территории опережающего социально-экономического развития (код тарифа 24). Коды категорий застрахованных лиц: ТОР — НАЕМ/РАБОТНИК на территории опережающего социально-экономического развития в РФ; ВЖТР – временно проживающий; ВПТР – временно пребывающий.

Образец заполненного отчета РСВ-1 ПФР с учетом изменений законодательства РФ в 2018 году, можно скачать здесь.

Источник: http://yconsult.ru/rabota/populyarnoe-rb/rsv-1/

Отчетность в ПФР по форме РСВ-1 в 2016 году: заполнение, сроки сдачи, бланк — Контур.Бухгалтерия

Отчет в Пенсионный фонд РФ сдается традиционно по форме РСВ-1. О ней и поговорим в этой статье.

Что такое РСВ-1?

Форма РСВ-1 является расчетом по начисленным и уплаченным страховым взносам с заработков сотрудников компаний и работников по договорам ГПХ на обязательные страхования (медицинское и пенсионное). Детально о расчете взносов и применяемых ставках мы писали в статье «Страховые взносы в ПФР, ФФОМС и ФСС в 2016 году».

Как заполнять РСВ-1?

Сама форма РСВ-1 и то, как ее заполнять, описано в официально утвержденном постановлении Правления ПФР от 16 января 2014 г. № 2п.

В этот документ 4 июня 2015 года согласно постановлению Правления ПФР от 04.06.2015 № 194 п были внесены изменения.

Нововведения связаны со изменениями в порядке расчета взносов. Так, с начала 2015 года уменьшилось количество компаний, которые имеют право на применение сниженных тарифов по страховым взносам. Кроме того, была отменена предельная база для взносов в Фонд медицинского страхования.

Отчет по форме РСВ-1 должны сдавать компании и ИП, если у них есть наемные работники. Если страхователь зарплату не начислял, то ему нужно сформировать и сдать нулевой расчет.

Сроки сдачи отчета по форме РСВ-1

Страховые взносы сдаются по периодам: в I квартале, за полугодие, за девять месяцев и за год.

Бумажные отчеты РСВ-1 нужно сдать еще в течение полутора месяца после того, как отчетный период завершится, а электронные — в течение одного месяца и 20 дней. Сдадите позже — отчет не примут.

Однако, если крайний срок сдачи попадает на нерабочие дни, то он автоматически сдвигается на ближайший рабочий день.

Сроки сдачи отчетность по форме РСВ-1 в 2016 году

- за I квартал — до 16 мая бумажный или до 20 мая в электронный;

- за 6 месяцев — до 15 августа бумажный или до 22 августа электронный;

- за 9 месяцев — до 15 ноября бумажный или до 21 ноября электронный;

- за весь 2016 год — до 15 февраля 2017 года бумажный или до 20 февраля 2017 года электронный.

В каком порядке заполнять рсв-1?

Форма РСВ-1 — это титульный лист и последующие за ним шесть стандартных разделов.

Всем организациям без исключения нужно заполнить титульный лист и первые два раздела. Остальные разделы нужно заполнить и представить только в случае, если есть данные для них. В 1 и 2 разделах содержится общая информация о заработке сотрудников организации, о тарифах взносов, о начисленных и уплаченных взносах на пенсионное и медицинское страхование.

Раздел 3 – заполняется компаниями с пониженными тарифами страховых взносов. В этом разделе они подтверждают свое право на применение пониженного тарифа.

Раздел 4 – в нем содержатся данные о перерасчетах за прошлые отчетные периоды.

Раздел 5 – в нем содержится информация по выплатам и иным вознаграждениям, начисленным за деятельность, осуществляемую в студотряде по трудовым и гражданско-правовым договорам.

Раздел 6 – здесь описаны индивидуальные сведения по сотрудникам. На каждого сотрудника или работающего по договору ГПХ заполняется отдельная страница, содержащая сведения о заработке, начисленных страховых взносах в ПФР, а также о страховом стаже за три последних месяца отчетного период.

Остались вопросы? Смотрите на вебинар по отчетности за 1 квартал 2016 года.

Бланк РСВ-1

На нашем сайте вы можете бесплатно скачать бланк формы РСВ-1 по приведенной ниже ссылке:

Источник: https://www.b-kontur.ru/enquiry/296

Сдаем отчетность ПФР и персонифицированный учет 2014 года

С первого квартала 2014 года введена новая форма отчетности в Пенсионный фонд РФ, которая объединяет отчетность по начисленным и уплаченным страховым взносам на обязательное пенсионное и медицинское страхование РСВ-1 и сведения индивидуального персонифицированного учета по работникам организации.

Переход на новую форму отчетности произведен «с целью уменьшения административной нагрузки на плательщиков страховых взносов и удобства заполнения отчетности».

Теперь форма РСВ-1 стала единой, она объединяет в себе сведения о начисленных и уплаченных страховых взносах по организации и индивидуальные сведения персонифицированного учета (ПУ) застрахованных лиц.

Новую декларацию РСВ-1 можно разделить на две части:

В первой части заполняются сведения по начисленным и уплаченным страховым взносам в ПФР и ФФОМС.

Во второй части ведется персонифицированный учет, в которой заполняются индивидуальные сведения работников (застрахованных лиц): начисления, стажи, категории льготных профессий и т.д.

В единой форме нет разделов со сведениями о выплатах инвалидам. Есть только раздел 3: «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов».

В индивидуальных сведениях по сотрудникам убраны суммы уплаченных страховых взносов, что вызывало ранее большую трудоемкость распределения и проверки оплаты по каждому застрахованному лицу.

Отдельно не разделяются перечисления страховой и накопительной частей. Все перечисления страховых взносов в пенсионный фонд за 2014 год производятся теперь по КБК страховой части одним платежным поручением.

В единой форме РСВ-1 появились новые графы, в которых нужно показывать те взносы, которые доначислены и перечислены в фонды за 2010 — 2013 годы по итогам камеральных проверок.

Так же в декларации появилась таблица 2.4 для указания сведений о взносах, начисленных по дополнительным тарифам в зависимости от класса условий труда, который определяется по итогам специальной оценки с учетом требований ФЗ от 28.12.2013 № 421-ФЗ.

Индивидуальные сведения ПУ, которые до две тысячи четырнадцатого года отражались в форме СЗВ-64 и АДВ-62, заполняются в новом разделе 6 формы РСВ.

В разделе 2,5 отражаются сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов застрахованных лиц.

Отчетность в ПФР по форме РСВ-1 по-прежнему не сдают отдельные категории плательщиков страховых взносов (такие как индивидуальные предприниматели, общины малочисленных народов Севера, адвокаты и нотариусы).

Источник: http://www.kurs-1c-online.ru/otchetnost-pfr-personificirovannyj-uchet-2014/

Составление отчетности для ПФР

Компания «Центр бухгалтерских услуг» оказывает услуги по сдаче отчетности в ПФР в Краснодаре, Новороссийске, Мин водах. Обращаясь к нам, вы:

-

доверяете точную и трудоемкую работу команде профессионалов;

-

экономите время на составлении документов и ожидании в очередях;

-

экономите средства на найме штатного бухгалтера и обустройстве его рабочего места.

Регламент подачи отчетов в ПФР

Каждый работодатель обязан ежеквартально предоставлять отчетность в ПФР по единой форме Расчета РСВ-1 ПФР. Если сдача ПФР-отчета будет просрочена, Законодательством РФ предусмотрен штраф в размере 5% от суммы страховых взносов за последние три месяца отчетного периода (но здесь при расчете есть свои нюансы).

-

Сведения в ПФ РФ на бумажном носителе сдаются не позднее 15-го числа второго календарного месяца, идущего после отчетного периода (например, за I квартал 2017 года сдача ПФР отчета должна произойти не позднее 15 мая 2017 года).

-

В электронном виде отчет можно предоставить до 20-го числа.

-

Если последний день сдачи отчета в ПФР выпадает на выходной, этот день переносится на следующий после выходного.

-

Если в данный период деятельность не осуществляется, подается нулевой отчет в ПФР.

Доверяя составление отчетов в ПФР «Центру бухгалтерских услуг», каждый наш клиент может быть спокоен за корректно подготовленные и вовремя предоставленные документы.

Для сдачи отчетности в ПФР в электронном варианте вам понадобится Электронная Цифровая Подпись. Вы можете получить ее в «Центре бухгалтерских услуг».

Из чего состоят отчисления в ПФР

Перечисления Пенсионному фонду составляют 30% от заработной платы сотрудника, он формируется из следующих тарифов:

-

22% — пенсионные взносы (ПФР);

-

2,9% — взносы на случай временной нетрудоспособности или материнства (ФСС);

-

5,1% — в фонд обязательного медицинского страхования (ФФОМС).

-

В некоторых случаях возможна выплата взносов по сниженному (льготному) тарифу.

Категории налогоплательщиков, которые должны сдавать отчетность в ПФР

-

ИП (при наличии наемных работников);

-

организации (независимо от наличия наемных работников);

-

главы крестьянских (фермерских) хозяйств (сдают отчет один раз в год);

-

физические лица, не признаваемые ИП, которые заключили договор с другим физическим лицом.

Если владелец КФХ является работодателем, ему необходимо подавать отчетность Пенсионному фонду по двум формам: РСВ-1 ПФР и РСВ-2 ПФР.

Перейдя по ссылке, вы можете скачать бланк РСВ-1, а здесь – бланк РСВ-2.

Как правильно заполнить отчетность для сдачи в ПФР

Если вы затрудняетесь заполнить отчетность для сдачи в ПФР, обращайтесь в «Центр бухгалтерских услуг». Наши опытные специалисты помогут вам грамотно заполнить и сдать отчет в пенсионный фонд.

Заполнение документации для сдачи отчетности в ПФР осуществляется в соответствии с Постановлением РФ от 16.01.2014 №2п. Для работодателей применяется единая форма Расчета – РСВ-1 ПФР.

-

Если при заполнении отчета учитывается несколько страховых тарифов, то в разделе №2 на каждый из них нужно заполнить свой подраздел.

-

При оформлении единого расчета по форме РСВ-1 ПФР для данных персонифицированного учета нужно заполнить на каждого работника раздел №6 (внести в него сведения о сумме выплат и иных вознаграждений, а также стаже работника)

-

И подраздел 2.5.1 (здесь нужно указать перечень пачек документов исходных сведений персонифицированного учета, сведения о численности работников, начисленные взносы).

Как правильно группировать индивидуальные данные для отчета в ПФР

-

Если у вас на предприятии более 200 сотрудников, сведения о них группируются в пронумерованные пачки (каждая из них должна содержать данные не более чем на 200 работников).

-

При оформлении отчетности в ПФР на бумаге пачки нумеруются.

-

При отправке отчета в ПФР в электронном виде каждая пачка формируется в файл с именем.

Команда профессионалов «Центра бухгалтерских услуг» предоставляет полный комплекс услуг по сдаче отчетности в Пенсионный фонд РФ, благодаря чему вы экономите время, деньги и можете быть уверены в правильности составления для сдачи отчетности в ПФР.

Способы сдачи отчетности в Пенсионный Фонд

Для сдачи отчетности в ПФР применяется две формы:

1. Сдача отчета на бумажном носителе

2. Электронная форма отчета

Начиная с 2015 года все работодатели, у которых среднесписочная численность сотрудников превышает 25 человек, обязаны сдавать отчет РСВ-1 в электронной форме по телекоммуникационным каналам связи.

Для сдачи отчета в Пенсионный Фонд в электронном виде, вам потребуется электронно цифровая подпись. Оформить получение ЭЦП вы можете в «Центре бухгалтерских услуг», и применять ее для отправки в налоговые органы отчетов в Пенсионный фонд (ПФР), Фонд Социального Страхования (ФСС) и т.д. в электронном виде.

ОСТАЛИСЬ ВОПРОСЫ?

ОСТАВЬТЕ ЗАЯВКУ, И МЫ ПЕРЕЗВОНИМ ВАМ В ТЕЧЕНИЕ 5 МИНУТ

Источник: http://cbu23.ru/sostavlenie-otchetnosti-dlya-pfr.php