Строка 080 в 6-НДФЛ: когда и как заполняется

С момента предоставления ФНС РФ новой формы отчетности прошло чуть более года, но и сейчас не всем понятно, для чего используется и когда заполняется строка 080 6-НДФЛ — Сумма исчисленного налога.

Применение строки 080

Предназначение этой строки состоит в указании в ней суммы и причины, по которой налоговому агенту не удалось взыскать с физического лица. Но не надо думать, что ее помощью можно избежать рутинной процедуры удержания НДФЛ. В действительности, каждый налоговый агент должен помнить свои обязательства, а это означает, что он обязан проводить без просрочек удержание налога.

В ситуациях, когда физлицо получает доход, представленный в натуральной форме либо материальной, в качестве первого может представляться стоимость товара, работы, переданной физлицу налоговым агентом.

К примеру, это может быть оплата за обучение или отдых физлица, подарок. Под видом материальной выгоды представляется получение прибыли от приобретения ценных бумаг по существенно заниженной стоимости, экономия средств на оплате процентов за использование заемных средств компании.

Таким образом, получается всего три ситуации, когда заполнение строки 080 в 6-НДФЛ является необходимой процедурой:

- Маленькая сумма дохода, не позволяющая осуществить полное удержание НДФЛ.

- За указываемый период от налогового агента сотрудником не было фактически получено никакого дохода.

- Физическое лицо оплату получило в натуральной форме, например, в виде подарка.

Процедура заполнения строки

Заполняется строка 80 суммой, не подверженной удержанию налоговым агентом. Процедура заполнения происходит с нарастающим итогом, который приходится на начало года.

Стоит отметить тот факт, что в ней во время заполнения нельзя указывать налог, который не был удержан с дохода физлица, выплаченного в отчетном квартале. Это относится также и к переходящим с кварталов другим видам налогов.

К примеру, если начисление заработной платы было в сентябре, но процедура удержания налога с этой суммы была проведена в октябре, отражение налога происходит в строке 020.

Исчисление НДФЛ с этой суммы заносится в строку 040. В этой ситуации получается, что в 080 строку заносить данные виды сумм не требуется. В ней должны фиксироваться суммы только с доходов, получаемых в форме, не подлежащей вычету налога.

Пример такой ситуации

Заполнение 80 строки можно рассмотреть на следующем примере:

Вопрос, какая сумма будет отражена в строке 080 6-НДФЛ?

Стоит знать, что удержать налог в полном объеме из расчетных средств невозможно. По закону вычет налога не должен превышать 50% от данной суммы. Таким образом, с расчетных бухгалтер имеет право удержать лишь 2000 Х 50% = 1000 руб.

Удерживаемый из расчетной суммы, составляющей всего 2000 р., НДФЛ 13% будет всего 260 р. А из суммы, которая останется после вычета НДФЛ, можно осуществить удерживание налога от стоимости путевки лишь 740 р.

, так как было ранее сказано, что из суммы дохода можно вычесть лишь ее половину.

Таким образом, получается, 1000 руб. – 260 руб. = 740 руб. В качестве не удержанной суммы НДФЛ будет 2440 рублей. Не удержанная сумма была получена так: 2700 руб. – 260 руб. = 2440 рублей.

В этой ситуации строка 080 в 6-НДФЛ при заполнении бухгалтером 9-месячного расчета будет не заполненной, поскольку на тот период работник еще находился в числе работающих в компании сотрудников.

Это значит, что работодатель мог осуществить удержание с него налога. Во время заполнения 020 строки в указываемую сумму дохода вносится также и стоимость путевки. Высчитанная сумма налога заносится бухгалтером в 040 строку.

И лишь в годовом расчете 6-НДФЛ происходит занесение информации в 080 строку.

Детальное видео о заполнении отчетности:

Задержка информации грозит штрафом

Нужно не только вовремя заполнять документы, но и ставить в известность о невозможности удержания налога как само физлицо, так и инспекцию ФНС. Подавать информацию о проблемах с удержанием налога следует в ФНС до начала марта последующего года. Подается данная информация в Справке 2-НДФЛ.

В этом документе осуществляется указание признака 2. Если подача этой справки будет совершена позже выделенного для этого срока, то налоговому агенту грозит начисление штрафа размером в 200 рублей.

Такая мера наказания предусмотрена также за любую другую справку, которая была предоставлена с опозданием.

Что делать, если в строке 080 ошибка

При обнаружении неверных данных в строке, касающихся неудержанного НДФЛ или отражения его суммы, нужно в кратчайшие сроки предоставить уточненный расчет, придерживаясь определенных правил. Во время заполнения титульного листа 6-НДФЛ необходимо выставить корректировочный номер. А в тех строках, где ранее были указаны суммы с ошибками, нужно внести правильные суммы.

Несмотря на то, что строка 080 подвергается заполнению редко, с ее заполнением приходится сталкиваться практически каждому налоговому агенту. И хотя сама процедура заполнения не представляет сложностей, нюансы в исчисления налога могут спровоцировать возникновение сумм с ошибками, а значит, некорректное заполнение самой строки.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/v-kakih-sluchayah-nado-zapolnyat-080-stroku.html

Больничный лист в 6-НДФЛ: как отразить, даты и сроки подачи, пример заполнения

До 2 апреля 2018 года работодатели должны будут составить и сдать в налоговые органы отчёт по форме 6-НДФЛ за 2017 год.

Несмотря на то что бухгалтеры предприятий и индивидуальные предприниматели отчитываются за удержанный и перечисленный подоходный налог уже второй год, всё же налоговые инспекторы находят нарушения в заполнении этой формы и, соответственно, штрафуют за них.

ФНС в письме № ГД 4–11/22216@ от 01.11.2017 года отмечает, в числе прочих ошибок, неправильное отражение в форме 6-НДФЛ налога на доходы физических лиц с выплат по больничным листам и отпускным.

Основания для оплаты больничных и отпускных

Трудовой кодекс РФ обязывает работодателей:

- ст. 114 — предоставлять работникам ежегодно оплачиваемый отпуск;

- ст. 183 — оплачивать время болезни работников согласно больничным листам.

Положениями гл. 23 НК РФ определено, что все доходы граждан страны, в том числе оплата больничных и отпускных, облагаются налогом на доходы физических лиц.

Соответственно, начисление отпускных и больничных, удержание и перечисление с них налога отражаются в отчёте 6-НДФЛ.

Из этого правила в Налоговом кодексе исключены выплаты социальных пособий, в том числе пособия по беременности и родам (п.1 ст.217 НК РФ), которые не облагаются НДФЛ.

Требования к налоговому учёту по НДФЛ

Работодатель должен заносить в налоговый регистр сведения по видам начисленных по каждому работнику сумм доходов в соответствии с кодами. Формы регистров в Налоговом кодексе не определены, каждый работодатель обязан самостоятельно их разработать в соответствии со спецификой своей предпринимательской деятельности. Важно, чтобы в налоговом учёте по НДФЛ были сведения:

- необходимые для идентификации плательщиков налога;

- суммы дохода, уплачиваемые получателям за вычетом предоставляемых налоговых льгот;

- даты всех выплат;

- день удержания и перечисления налога в бюджет.

Эти данные из регистра переносятся в форму налоговой отчётности.

При заполнении декларации 6-НДФЛ необходимо помнить о сроках, установленных статьями НК:

- ст. 223 — дата фактической выплаты дохода — в случае отпускных и больничных — это день, когда работник реально получил отпускные или больничные;

- ст. 226 — дата удержания НДФЛ — в тот же день у работника удерживают НДФЛ, то есть работник получает сумму отпускных и пособие по временной нетрудоспособности без суммы удержанного налога;

- ст. 226.1 — срок перечисления НДФЛ в бюджет — налог, удержанный с отпускных и больничных, необходимо перечислить в бюджет не позже чем в последний день месяца, в котором были выплачены эти пособия.

Видео: правила заполнения формы 6-НДФЛ

Как вносить сведения по отпускным в 6-НДФЛ

Статья 136 ТК РФ требует начислить и выдать отпускные не позже трёх дней до начала отпуска. Рассмотрим пример отражения начисленных отпускных и удержанного налога.

В течение трёх дней с момента подписания заявления на отпуск работодатель начисляет сумму отпускных и выдаёт работнику за вычетом налога на доход. Даты начисления денег и удержания с них налога совпадают.

В разделе 1 отчёта 6-НДФЛ отражаются:

- сумма отпускных (строка 020), в нашем примере — 470000руб.;

- исчисленный налог (строка 040) — 60554руб.;

- удержанный налог (строка 070) — 60554 руб.

В разделе 2 по строкам 100 — 140 суммы отпускного пособия и налога в разрезе видов отражаются в том месяце, в котором были начислены и выданы:

Источник: https://kadrovik.guru/bolnichnyiy-v-6-ndfl.html

Строка 080 формы 6-НДФЛ за 2 квартал 2016 года

Много вопросов от читателей приходит с просьбой рассказать, как заполняется строка 080 формы 6-НДФЛ за 2 квартал 2016 года. Ответим на этот вопрос и покажем образец формы.

Что писать в строке 080 формы 6-НДФЛ за 2 квартал 2016 года

В строку 080 записывается сумма налога, которая компания не смогла удержать у физ. лиц. Заполняется она нарастающим итогом с начала года. Это следует из Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/430

Например, фирма в мае вручила бывшему работнику подарок стоимостью более 4000 рублей. Никаких денег компания работнику не перечисляла, поэтому удержать налог со сверхлимитной суммы она не может. В такой ситуации налог, удержанный с разницы между стоимостью подарка и необлагаемой частью (4000 рублей) следует записать в строку 080 формы 6-НДФЛ за 2 квартал 2016 года.

Проверить свои знания по форме 6-НДФЛ вы можете с помощью теста

Разъяснения Елены Воробьевой по заполнению 6-НДФЛ

Елена Воробьева, к.э.н., налоговый консультант I категории дала практические советы по заполнению формы 6-НДФЛ за 2 квартал 2016 года, если НДФЛ удерживается при каждой выплате заработной платы.

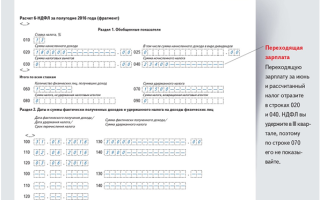

Как заполнить строку 080 формы 6-НДФЛ по переходящим выплатам

Много вопросов вызывает заполнение формы 6-НДФЛ, когда зарплата за июнь фактически выплачена в июле. В этом случае у бухгалтера есть два варианта.

Первый вариант – показать в форме 6-НДФЛ за 2 квартал 2016 года июньскую зарплату только в разделе 1. Тогда в строке 080 надо записать сумму НДФЛ, которая не была удержана с этой зарплаты. А в строке 070 «Сумма удержанного налога» поставить прочерк.

Второй вариант – записать июньскую зарплату и в раздел 1, и в разделе 2. При этом строка 080 формы 6-НДФЛ за 2 квартал 2016 года не заполняется. А величина налога записывается в строку 070. В результате значение по строке 040 должно совпасть со значением по строке 070.

Второго варианта придерживаться советуют и налоговики (письмо ФНС России от 16.05.16 № БС-3-11/2169@).

Рекомендуем прочитать:

Образец заполнения 6-НДФЛ за 2017 год

Сдача 6 НДФЛ за 4 квартал 2017

Как проверить, нет ли ошибок в строке 080 формы 6-НДФЛ

Проверить, нет ли ошибок в строке 080, можно только по итогам года. Для этого надо посмотреть, равно ли значение по строке 080 сумме строк «Сумма налога, не удержанная налоговым агентом» в справках 2-НДФЛ, представленных в ИФНС с признаком 1.

Такой способ проверки закреплен в контрольных соотношениях (письмо ФНС России от 20 января 2016 № БС-4-11/591).

При подписке на журнал «Зарплата» сейчас Вы получаете сразу несколько бонусов. Выберите удобный вариант подписки здесь.

Источник: https://www.Zarplata-online.ru/art/160314-qqkp-16-m06-stroka-080-formy-6-ndfl-za-2-kvartal-2016-goda

Опубликован образец заполнения 6-НДФЛ за полугодие

Тема: 6-НДФЛ, раздел: образец заполнения 6-НДФЛ

Сложным вопросом для многих бухгалтеров является заполнение формы 6-НДФЛ в ситуации, когда зарплата за март перечисляется работнику в апреле. Как в данном случае действовать, ведь 1 апреля является рубежом I и II кварталов внутри налогового года? Как данные о полученном доходе отражаются в разных строках формы? Ответы на эти вопросы вы найдете в этой статье.

Ситуация описанная выше является довольно распространенной, когда сотрудники получают зарплату за прошедший месяц в начале следующего месяца. Принимая во внимание указанную особенность мы считаем необходимым отметить, что для отчета 6-НДФЛ за первое полугодие есть два существенных момента:

- первый это то, что зарплата за март выплачивалась в апреле и это нужно правильно отразить в разделе 2 формы;

- второй момент это то, что зарплата за июнь выплачивается сотрудникам в июле и это тоже нужно учесть правильно в разделе 2 (тут нужно поступать по аналогии с заполнением отчета за 1 квартал, в этом отчете март был переходящим месяцем между 1 кварталом и 2 кварталом, в отчете за 6 месяцев та же ситуация, но теперь вместо марта у нас июнь и этот месяц теперь будет переходящим между 2 кварталом и 3 кварталом — в общем ничего сложно читайте далее и все встанет на свои места).

Заполнение формы 6 НДФЛ происходит следующим образом

В отчете за I квартал в разделе 1 вам необходимо отразить сумму всех начисленных за отчетный период доходов (стр. 020) и налоговых вычетов (стр. 030). Далее в стр. 040 указывается сумма исчисленного налога со всех доходов за 1-ый кв., в т.ч.

и с з/платы за март. Стр. 070 (сумма удержанного налога) заполняется с учетом следующей особенности: так как налог с зарплаты за март удержан не был из-за того, что работник ещё не получил деньги на руки, в стр. 070 налог с этой зарплаты не отражается.

Нужно отметить, что строка 100 раздела II для отчета за 1-ый квартал в части з/платы за месяц март не заполняется, несмотря на то, что 31 марта – это ещё I квартал. Данные по з/плате за месяц март необходимо отразить в отчете за 6-ть месяцев т.е.

во II квартале, используя для этого второй разделе отчета заполняя отдельный блок. В него вписываются те данные, которые относятся к мартовской зарплате (см. фрагмент заполненного отчета). Он будет выглядеть следующим образом исходя из условия что з/плата за март получена персоналом 5 апреля: в стр.

100 проставляется 31-ое марта, следующая строка для заполнения 110 – в ней необходимо указать дату 05-ое апреля, и последняя строка 120 – для нее указывается дата 06-ое апреля. Начисленная з/плата за месяц март указывается в стр. 130, а сумма удержанного налога от этой зарплаты в стр. 140.

Стоит учесть, что для отчета за 1 квартал или за 6 месяцев сумма всех строк 130 раздела 2 не будет соответствовать данным строки 020 раздела 1 — это нормально.

При возникновении вопросов у инспекторов Налоговой службы к отчету за 1 квартал или за 6 месяцев вам необходимо объяснять, что реально зарплата за март выплачивалась в апреле, а за июнь в июле. Все это соответствует существующим требованиям со стороны ФНС и Минфина — такова особенность новой формы 6-НДФЛ.

Разберём условный пример и покажем как заполнить отчет 6-НДФЛ за 1 квартал

В компании «Бета» согласно Положению об оплате труда персоналу выплачивается аванс 15-го числа и заработная плата 5-го числа (чтобы не усложнять пример, в компании «Бета» все сотрудники получают з/плату в установленный день).

В таблице № 1 мы видим все исходные данные которые будут необходимы для заполнения отчета (мы рекомендуем вам делать такую же таблицу, так вам будет удобнее иметь все необходимые данные перед глазами и убедиться, что дата выплаты зарплаты и дата перечисления в бюджет удержанного НДФЛ не попадает на выходные или праздничные дни).

Бухгалтер компании заполнил отчет 6-НДФЛ за 1 квартал следующим образом:

- В разделе I: строка 020 – 430 000 рублей, строка 030 – 21 000 рублей, строка 040 – 53 170 рублей, строка 070 – 33 410 рублей.

- В разделе II: заполняются данные в части дохода, полученного за январь и февраль. Доходы за март в нём не указываются.

Ниже представлен образец заполнения 6-НДФЛ.

Разберём условный пример и покажем как заполнить отчет 6-НДФЛ за полугодие

В таблице № 2 мы видим все исходные данные которые будут необходимы для заполнения отчета (мы рекомендуем вам делать такую же таблицу, так вам будет удобнее иметь все необходимые данные перед глазами и убедиться, что дата выплаты зарплаты и дата перечисления в бюджет удержанного НДФЛ не попадает на выходные или праздничные дни).

Бухгалтер компании заполнил отчет 6-НДФЛ за полугодие следующим образом:

- В разделе I: строка 020 – 970 000 рублей, строка 030 – 51 000 рублей, строка 040 – 119 470 рублей, строка 070 – 96 200 рублей (из таблицы 2 показатель «НДФЛ», сумма за январь-май).

- В разделе II: заполняются данные в части дохода, полученного за январь, февраль, март, апрель и май. Доходы за июнь в нём не указываются.

Ниже представлен образец заполнения 6-НДФЛ за полугодие.

Бланки формы 6-НДФЛ доступны на сайтах налоговых инспекций, при необходимости можете скачать их тут. Заполняются все строки и графы. Наличие пустых разделов воспринимается проверяющими инспекторами ИФНС как ошибка в отчетности.

Следующий образец заполнения 6-ндфл подготовленный нашим агентством будет опубликован в наших новых статьях, не исключено что мы подготовим отдельную развернутую статью именно по вашему случаю (что бы не пропустить эту публикацию подписывайтесь на наши новости — это бесплатно).

Если у кого то из наших читателей есть желание разместить свой образец заполнения 6-ндфл присылайте мы опубликуем.

По указанной далее ссылке вы сможете ознакомиться с подробным описанием и найти нужный для вас образец заполнения 6-ндфл за полугодие 2016 года.

Полезные ссылки по теме: образец заполнения 6-ндфл

ВАЖНАЯ ИНФОРМАЦИЯ

АКТУАЛЬНО ДЛЯ НАЛОГОПЛАТЕЛЬЩИКОВ НДС — внедрена новая версия автоматизированной системы контроля за возмещением НДС, которая базируется на риск-ориентированном подходе.

Этот подход представляет собой новый способ организации контроля деятельности предприятий.

Суть его в том, что чем выше, с точки зрения контролирующих органов, риск нарушения законов в компании, тем чаще и тщательнее компанию проверяют.

Подробности читайте по этой ссылке — узнайте как не попасть в «черный список».

Источник: https://villton-group.ru/novosti/obrazets-zapolneniya-6-ndfl-za-polugodie.html

Бланк 6 НДФЛ в 2016 году – разъяснения по заполнению

Курсы 1С 8.3 и 8.2 » Статьи про 1С 8.3 » Обучение 1С ЗУП 8.3 (3.0) » Бланк 6 НДФЛ в 2016 году – разъяснения по заполнению

В статье более подробно рассмотрена принципиально новая форма отчетности – это расчет 6 – НДФЛ. На примерах рассмотрим как заполнить бланк 6-НДФЛ в 2016 году, изучим важные моменты, которые следует учесть при расчете 6-НДФЛ, в том числе разъяснения ФНС по пограничным выплатам дохода.

В отношении программы 1С в расчете 6-НДФЛ еще не все отлажено, но в плане подачи и правил заполнения формы 6-НДФЛ в законодательстве уже все ясно. Однако возникает путаница.

Достаточно сказать, что с начала года, хотя мы еще ни разу не отчитывались по данной форме, уже три раза поменялся подход налоговых органов к проверке этой формы, то есть уже три раза поменялись контрольные соотношения.

Зачем ввели этот расчет 6-НДФЛ, какую информацию хотят увидеть в расчете и как хотят его проверять, налоговые органы до конца не уверены.

Образец заполнения бланка 6 НДФЛ Раздела I в 2016 году

Что касается бланка формы 6 – НДФЛ, то он состоит из двух разделов. Раздел 1 выглядит вот так:

В Раздел I данные обобщены и заполняются по налоговым ставкам.

По каждому виду налоговой ставки указывается общая сумма выплат (строка 020), выделяются доходы по дивидендам (строка 045), общая сумма исчисленного налога (строка 040), общая сумма налоговых вычетов (строка 030). Также указывается общая сумма удержанного (строка 070) и не удержанного налога (строка 080) и так далее без детализации и расшифровок.

Образец заполнения бланка 6 НДФЛ Раздела II в 2016 году

В Раздел 2 бланка 6 – НДФЛ около каждой строки название не дано, названия строк даны в верхней части бланка:

В этом разделе видно, что он состоит из повторяющихся блоков из пяти строк, с 100 по 140. Каждый вид выплат будет занимать свои пять строк в бланке 6-НДФЛ:

Расчет полей 100 и 120 Раздела II бланка 6-НДФЛ

Следует обратить особое внимание на заполнении ключевых полей 100 и 120.

По поводу 100 строки – дата фактического получения дохода. В этом случае нужно взять на вооружение ст.223 НК РФ. При заполнении этой строки нужно строго следовать регламенту, который дан в ст. 223 НК РФ:

Доход – это оплата труда (зарплата, надбавки, премии, включенные в систему премирования). Согласно ст. 223 НК РФ, день получения такого дохода является последний день месяца, за который начислена эта выплата.

Рассмотрим примеры:

- Зарплата, начисленная за февраль, была выплачена 5 марта 2016 года, значит, в 100 строке необходимо поставить дату 29 февраля 2016 года (последнее число месяца, в котором начислена эта выплата).

- Работника уволили 30 сентября прошлого года, он посчитал, что его незаконно уволили, в судебном порядке его восстановили 20 февраля 2016 года. Но он решил уволиться после этого и получить компенсацию, в том числе за вынужденный прогул. Соответственно, в данном случае указывается дата последнего рабочего дня, а именно 30 сентября прошлого года. То есть берется табель учета рабочего времени, где указывается последний рабочий день сотрудника и этот день переносится в строчку 100, отметим, если речь идет о выплатах при увольнении. Включая компенсацию за неиспользованный отпуск при увольнении, потому что это не отпускные. Это выплаты связанные с увольнением.

- Если работник просит отпуск с последующим увольнением, при этом днем увольнения будет последний день отпуска из табеля учета рабочего времени.

Доходы в денежной форме – это иные денежные выплаты, отпускные, больничные, арендная плата, материальная помощь, не предусмотренная ни по коллективному, ни по трудовому договору, дивиденды и др. Доходы в денежной форме учитываются днем выплаты.

Как определяется дата получения дохода по другим выплатам согласно ст. 223 НК РФ:

Расчет полей 110, 120 Раздела II бланка 6-НДФЛ

Источник: https://ProfBuh8.ru/2016/04/blank-6-ndfl-v-2016-godu/

Вычет по предыдущим годам декларации и сумма, перешедшая с предыдущего года

Такие странные понятия как «вычет по предыдущим годам декларации» и «сумма, перешедшая с предыдущего года» вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета.

Чтобы раз и навсегда разобраться в этом, давайте ответим на вопросы:

- что такое вычет по предыдущим годам декларации

- откуда берется сумма, перешедшая с предыдущего года

- как это все рассчитывается

- как заполнить 3-НДФЛ (что и где писать в декларации, рассмотрим подробный пример)

Готовы? Вперед!!

Что такое вычет по предыдущим годам декларации

Начнем с того, что фраза «Вычет по предыдущим годам декларации» относится к теме имущественного вычета. А это означает, что можно вернуть подоходный налог (или ндфл) при покупке любого жилья:

- дома,

- квартиры,

- комнаты,

- земельного участка.

И снова возникают вопросы:

- что такое подоходный налог

- как его можно вернуть

Подоходный налог — это часть средств, которые физические лица платят государству со своих доходов. Правильно его будет назвать Налог на доходы физических лиц или НДФЛ.

Ставка этого налога для граждан России составляет 13%.

Как правило, НДФЛ удерживается налоговыми агентами, которыми являются работодатели.

Например, если Вы получаете заработную плату в 10 000 рублей, работодатель, скорее всего, удержит у Вас налог 13% (1300 рублей), и на руки Вы получите 8 700 рублей.

Этот подоходный налог, который у вас удержали, можно вернуть.

На сегодняшний день существует 5 налоговых вычетов:

- стандартные,

- социальные,

- имущественные,

- профессиональные

- и вычеты по ценным бумагам.

Для того, чтобы воспользоваться имущественным вычетом и возвратить удержанный подоходный налог, необходимо заполнить декларацию 3-НДФЛ.

С первым вопросом разобрались. Переходим ко второму.

Для большей наглядности предлагаю посмотреть видеоурок по этой теме или продолжить чтение статьи.

Откуда берется вычет по предыдущим годам декларации

На сегодняшний день сумма имущественного вычета составляет 2 000 000 руб. и 13% от этой суммы можно вернуть. А это 260 000 руб.

Теперь сравним со средней заработной платой. Допустим, она составляет 25 000 руб. в месяц или 300 000 руб. в год.

Удержанный НДФЛ за год 300 000 руб. * 13% = 39 000 руб.

Сравниваем налоговую льготу (2 000 000 руб.) и наш годовой доход (300 000).

Льгота более, чем в 6 раз больше нашего реального дохода за год. Как же быть?

За прошедший год можем получить возврат только с реальной суммы 300 000 руб., т.е. 39 000 руб.

Какая льгота у нас останется?2 000 000 — 300 000 = 1 700 000 руб.

Когда мы сможем ею вновь воспользоваться? Только в следующем году, когда у нас появится новый доход и, соответственно, удержанный НДФЛ!

ВНИМАНИЕ!

300 000 руб. — это и есть вычет по предыдущим годам декларации

1 700 000 руб. — это сумма, переходящая на следующий год.

Второй вопрос тоже разобрали. Идем дальше!

Как рассчитать размер вычета по предыдущим годам декларации

Ответим и еще на один популярный вопрос: «Откуда берется сумма, перешедшая с прошлого года?»

Простой пример мы уже рассмотрели выше. Давайте усложним задачу и произведем расчет.

Мы купили квартиру стоимостью 3 000 000 руб. Можем воспользоваться имущественным вычетом 2 000 000 руб.

В первый год (год покупки квартиры) наша зарплата составила 300 000 руб.

На следующий год мы заработали 400 000 руб.

А еще через год наш доход стал 500 000 руб.

Внимание! Декларацию мы подаем именно за этот 3-й год!

Решаем математическую задачку для 1-го класса:

Складываем наш доход за предыдущие года:

300 000 + 400 000 = 700 000 руб.

Именно эта сумма будет являться вычетом по предыдущим годам декларации

Еще раз повторю, что 500 000 руб. мы заработали за тот год, за который сейчас подаем декларацию 3-НДФЛ, т.е. это текущая сумма дохода, а не за предыдущий период.

Ну и еще небольшая задачка, теперь уже на вычитание:

2 000 000 — 300 000 — 400 000 — 500 000 = 800 000 руб.

Именно эта сумма будет являться остатком, переходящим на следующий год.

Здесь доход за текущий год мы учитываем, т.к. он будет использован в текущей декларации при расчете суммы возврата. Поэтому на следующий год вычет уменьшим на полученную сумму.

ПОВТОРЯЮ!

Вычет по предыдущим годам декларации 700 000 руб.

Сумма, переходящая на следующий год 800 000 руб.

Третий вопрос тоже разобрали. Идем дальше!

Пример заполнения декларации 3-НДФЛ

А теперь давайте рассмотрим живой пример, какие именно строки должны быть заполнены в декларации 3-НДФЛ. Условия задачи остаются прежние. Доход за предыдущие года был 300, 400 500 тысяч рублей соответственно.

Итак, 1-й год. Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые.

Сумма фактически произведенных расходов на приобретения жилья — это размер налогового вычета, равный стоимости квартиры, ну или 2 млн. руб., если стоимость превышает эту сумму.

Размер налоговой базы — это наш доход за год: 300 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: 2 000 000 — 300 000 = 1.7 млн.

Заполняем данные за 2-й год.

Сумма фактически произведенных расходов на приобретения жилья —повторяем наш вычет из прошлогодней декларации.

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации. Раз в прошлом году доход был 300 000 руб., то и здесь пишем эту цифру.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.7 млн. руб.

Размер налоговой базы — это наш доход за год: 400 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?

Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 300 тыс.) и за текущий (это 400 тыс.). Итого: 2 000 000 — 300 000 — 400 000 = 1 300 000

Ну и 3-й год.

Сумма фактически произведенных расходов на приобретения жилья —повторяем наш вычет из прошлогодней декларации

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации.Раз в прошлом году доход был 400 000 руб., а в позапрошлом 300 000. Суммируем эти цифры и пишем здесь 700 000 руб.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.3 млн. рублей.

Размер налоговой базы — это наш доход за год: 500 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?

Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 700 тыс.) и за текущий (это 500 тыс.). Итого: 2 000 000 — 300 000 — 400 000 — 500 000 = 800 000.

все последующие года декларация 3-НДФЛ заполняется по этой же схеме. И так мы продолжаем из года в год, пока полностью не вернем полагающийся нам налоговый вычет.

А теперь самостоятельно рассчитайте свой вычет по предыдущим годам декларации и остаток имущественного вычета, переходящий на следующий год.

Похвастайтесь своими результатами в комментариях под этим видео.

Если Вы нашли полезную информацию, поделитесь этой статьей со своими знакомыми и в социальных сетях (кнопки находятся чуть ниже). Давайте помогать друг другу!

Источник: https://nalog-prosto.ru/vychet-po-predydushhim-godam-deklaratsii-i-summa-pereshedshaya-s-predydushhego-goda/

Как удерживать и платить НДФЛ с отпускных — сроки, примеры, заполнение 6-НДФЛ в 2018 году

Главная > Трудовое право > Отпуск > Ежегодный > Отпускные > Как удерживать и платить НДФЛ с отпускных — сроки, примеры, заполнение 6-НДФЛ в 2018 году

Отпускные — это денежная выплата, предоставляемая работникам при уходе в оплачиваемый отпуск, считается в соответствии с доходами сотрудника.

Нужно ли рассчитанную и начисленную оплату облагать подоходным налогом, какую сумму работник получает на руки?

О правилах налогообложения отпускных читайте ниже.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

За время положенного ежегодного отдыха работник должен получить отпускные. Она начисляется с учетом среднедневной з/п за 12 месяцев. В расчет не берут материальную помощь, больничные, командировочные, прошлые оплаты отпусков.

К рассчитанной сумме не добавляется районный коэффициент, даже он предусмотрен в регионе, так как он уже учтен в составе заработка, учитываемого при расчете отпускных.

Оплата отпуска облагается НДФЛ по таким ставкам:

- 13% – с граждан РФ и резидентов;

- 30% – со всех остальных наемных работников, не являющихся резидентами РФ.

Подоходный налог должен быть перечислен по месту регистрации компании-работодателя. Исключение – работники обособленного подразделения организации. Их НДФЛ после удержания платится в налоговую службу по адресу регистрации подразделения.

Читайте также: облагается ли НДФЛ компенсация отпуска при увольнении?

Сроки перечисления в налоговую

Перечисление НДФЛ производится на основании платежного поручения.

Официальная дата уплаты подоходного налога с дохода в виде з/п является последний день расчетного месяца, за который была начислена з/п — п.2 ст. 223 НК РФ. Это же относится к оплате отпуска, так как они считаются частью зарплаты (ст. 136 ТК РФ).

Работодатель обязан перечислить НДФЛ с отпускных до окончания последнего дня расчетного месяца.

При этом датой фактического получения дохода выступает день выплаты денежных средств работнику — за 3 дня до начала отпуска.

Именно в этот день нужно удержать с начисленной суммы налог для последующего перечисления в конце месяца.

Пример определения срока уплаты:

Если организация выплачивает отпускные за 19 дней марта 2018 года (с 5 по 23 число), то окончательная дата перечисления НДФЛ будет 31 марта 2018 года.

Этот день является выходным, потому дата уплаты отодвигается до ближайшего рабочего — 2 апреля 2018 года.

Однако работодатель может подать заявление (просьбу) об уменьшении штрафа, основываясь на под.3 п. 1 ст. 112 Налогового кодекса «О смягчении ответственности».

Читайте также: Нужно ли платить с отпускных страховые взносы?

Когда платить, если последний день месяца — выходной

Что делать, если последний день месяца, установленный как крайний срок для перечисления НДФЛ, является по календарю выходным или официальным праздником?

Для решения этого противоречия Налоговая служба издала разъяснение № БС-4-11/8312 от 11.05.2016 г. В нем говорится, что в случае совпадения последнего дня срока оплаты НДФЛ с официальным выходным, окончание обязательств наступает в следующий ближайший рабочий день.

При этом фактическая дата получения денежных средств работником не может быть перенесена.

Пример расчета и уплаты в 2018 году

Условия примера:

Источник: https://azbukaprav.com/trudovoe-pravo/otpusk/ezhegodnyj/otpusknye/ndfl-sroki-uplati.html

Правила заполнения 6-НДФЛ за 2 квартал 2017 года

В статье есть подробный порядок заполнения формы 6-НДФЛ за 2 квартал 2017 года. Проверьте правила заполнения, чтобы налоговики приняли отчет. Отдельно мы рассказали, как заполнить форму на дату перечисления НДФЛ. Скачайте бланк отчета и заполняйте вместе с нами.

Скачать Бланк 6-НДФЛ за 2 квартал 2017 года>>>

Порядок заполнения формы 6-НДФЛ за 2 квартал 2017 года

Отчет 6-НДФЛ состоит из титульного листа и двух разделов. Посмотрим более подробно правила заполнения 6-НДФЛ за 2 квартал 2017 года.

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Титульный лист

Согласно правилам заполнения 6-НДФЛ за 2 квартал 2017 г. на титульном листе отчета организация должна указать свои данные для идентификации. Поставьте свои ИНН и КПП. Если вы — обособленное подразделение, укажите соответствующее КПП.

| Первичный отчет | «000» |

| Исправленный отчет | Номер корректировки «001», «002» и т.д. |

Отчетному периоду за 2 квартал 2017 года согласно порядку заполнения 6-НДФЛ соответствует код «31». Далее укажите год — 2017.

Мы рассказали, как заполнить титульный лист 6-НДФЛ за 2 квартал 2017 г., ниже посмотрите образец заполнения.

Проверьте контрольные соотношения 6-НДФЛ и 2-НДФЛ по методике ФНС

Мы разработали уникальную программу «Контрольные соотношения 6-НДФЛ и 2-НДФЛ». Она проверит нестыковки и сообщит, нужно ли пересдавать отчеты. Это полный аналог системы, по который ФНС проверяет отчеты по НДФЛ!

Раздел 1

Следующий лист отчета 6-НДФЛ за 2 квартал 2017 года, который нужно заполнить — раздел 1. Согласно правилам заполнения 6-НДФЛ за 2 квартал 2017 года, в разделе 1 налоговые агенты указывают общие суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом в разрезе ставок:

- если у организации есть выплаты дохода по разным ставкам, то необходимо заполнить несколько строк 010-050 раздела;

- если ставка одна, включите все доходы в одну строку.

В строке «010» укажите налоговую ставку, по которой начислен доход.

В строке «020» укажите весь доход работников по этой ставке за 2 квартал 2017 года.

В строке «030» отразите общую сумму вычетов по всем сотрудникам за 2 квартал 2017 года.

В строке «040» рассчитайте сумму исчисленного налога.

В строке «060» необходимо указать то количество человек, которое получило доход в 2 квартале 2017 года.

В строке «080» укажите ту сумму НДФЛ, которую исчислили, но не удержали в отчетном периоде. Это не относится к переходящим доходам, которые организация удержит в следующем квартале (например, зарплата марта 2017 года, выданная в апреле 2017 года).

Посмотрите ниже образец заполнения раздела 2 формы 6-НДФЛ за 2 квартал 2017 года.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Редакция журнала подготовила книгу «6-НДФЛ: примеры на все случаи жизни». В ней подробные примеры, как заполнять строки 6-НДФЛ, для любой ситуации. Подпишитесь на журнал и получите эту книгу в подарок.

Раздел 2

По правилам заполнения формы 6-НДФЛ за 2 квартал 2017 года в разделе 2 налоговые агенты указывают выплаченные доходы не в целом, а по датам.

Все данные раздела укажите в хронологическом порядке.

В строке «100» укажите даты фактического получения доходов. Например, по заработной плате — это последний день месяца, за который она начислена.

В строке «110» укажите даты удержания налога, то есть даты, когда выплата была произведена.

В строке «120» укажите даты, не позднее которых должен быть перечислен налог в бюджет. Эти данные необходимо взять из НК РФ.

Обратите внимание! В разделе 2 указываются суммы, которые фактически получены в 2 квартале 2017 года (апрель-июнь 2017 года).

То есть, если зарплата за июнь выдана в июле, то в данный раздел она не попадет, а отразится уже в отчете за 3 квартал 2017 года.

Унать, правильно ли вы заполнили отчет 6-НДФЛ можно в статье Проверяем форму 6-НДФЛ с учетом новых контрольных соотношений.

Кто сдает отчет 6-НДФЛ за 2 квартал 2017 года

Отчет 6-НДФЛ сдают организации — налоговые агенты, то есть те, кто выплачивает доходы физическим лицам. Чаще всего это работодатели, которые выплачивают доходы по трудовым договорам своим работникам или доходы на основании гражданско-правовых договоров.

Если в 2 квартале организация или предприниматель не начислял никаких доходов, а так же не выплачивал доход, не исчислял и перечислял НДФЛ, то сдавать отчет не надо. ФНС не раз сообщала в об этом в своих письмах : от 1 августа 2016 г. № БС-4-11/13984, от 23 марта 2016 г. № БС-4-11/4901 и от 4 мая 2016 г. № БС-4-11/7928.

Однако, чтобы не было претензий со стороны инспекторов и случайно не заблокировали счет, рекомендуем либо сдать нулевой отчет или отправить письмо в произвольной форме, где будет отражено что вы – не налоговый агент.

Порядок заполнения формы 6-НДФЛ за 2 квартал 2017 года: когда сдаем отчет

Согласно кодексу, отчет необходимо сдать не позднее 30 числа месяца, следующего за кварталом. Если этот день попадает на выходной или праздничный день, то в соответствии с законом, переносится срок на первый ближайший рабочий день.

Так как 30 июля – выходной день, то:

Срок сдачи отчета 6-НДФЛ за 2 квартал — 31 июля 2017 года. Все даты сдачи отчета в этом году мы привели в статье «Сроки сдачи 6-НДФЛ в 2017 году».

Куда сдаем отчет 6-НДФЛ за 2 квартал 2017 года

Организации сдают отчет 6-НДФЛ по своему местонахождению: там, где встали на учет, а предприниматели – по местожительству.

Кроме того есть особенности, если у организации или предпринимателя источник выплаты дохода другой. Например, если у организации есть обособленное подразделение, которое выплачивает доход лицам, то согласно порядку заполнения отчета 6-НДФЛ, сдавать его надо в инспекцию по местонахождению обособленных подразделений.

Если предприниматель ведет деятельность по ЕНВД или патенту, то отчет сдается в инспекцию по месту ведения деятельности на ЕНВД или патентной системе налогообложения.

Есть ли штраф за не правильное заполнение отчета 6-НДФЛ

Если инспекторы обнаружат ошибки в отчете 6-НДФЛ, то выпишут штраф 500 рублей. Однако, если эту ошибку обнаружит сама компания и подаст уточненный расчет, то штрафа не будет.

Если нарушен срок, будет ли штраф

Налоговики выпишут штраф в размере 1000 рублей за каждый полный и неполный месяц просрочки согласно статье 126 НК РФ. Кроме того, у налоговиков есть полномочия заблокировать расчетный счет организации, если последняя не сдала отчет в течение 10 дней после крайнего срока.

Источник: https://www.RNK.ru/article/215295-qqkp-17-m2-16-02-2017-pravila-zapolneniya-6-ndfl-za-kvartal-2017-goda

Переходящие отпуска в 2018 в налоговом учете

Законодательную основу отпусков регламентирует ТК РФ, а именно: статьи 21, 115, 116, 291, 295. Из этого следует, что ежегодные оплачиваемые отпуска бывают разными. В статье расскажем про переходящие отпуска, рассмотрим особенности их бухгалтерского и налогового учета.

Распространенные виды отпусков и действующая законодательная база

Выделяют следующие виды ежегодных отпусков:

- стандартными — 28 дней (ст. 115);

- удлиненными — зависят от возраста, должности, специфики работы (например, к этой категории отпускников относят военных, педагогов и др.);

- дополнительными — при наличии опасных, вредных условий труда и т.п. (ст. 116).

Отпуск можно разделить (ТК, РФ, ст. 125), а в некоторых ситуациях перенести либо продлить (ТК РФ, ст. 124). Очередной оплачиваемый отпуск, который приходится на разные месяцы либо отчетные периоды, именуется переходящим (далее — ПО).

Калькуляция, особенности выплаты ПО, исчисления по нему НДФЛ, страховых взносов, а также применение льготных вычетов осуществляется сообразно общепринятым правилам ТК РФ. Читайте также статью: → «Порядок разделения отпуска на части, расчет выплат».

Некоторые принципы учета переходящего отпуска

Исчисляемые страховые взносы (либо премии), как и налоги, иные сборы, вводят в состав трат тем периодом, когда они зачислялись. На ПО начисляются и оплачиваются взносы ФССО, ПФР, ФФОМС.

Между месяцами плата за страхование чаще всего не распределяется. К примеру, если работник ушел в отпуск июнем, а вернулся с него июлем 2017, то страховые платежи по отпускным ПО учитываются июнем 2017.

Траты полностью отображаются в декларации за второй квартал 2017.

Тем не менее, если, допустим, отпуск начался в декабре одного года, а завершился в месяце другого года, учет ведется уже по-другому. Отпускные деньги — траты, причисляемые к оплате труда. Эти суммы ПО распределяются пропорционально дням отпуска. Их нужно относить к тратам каждый месяц.

При УСН (Доходы) единый налог снижается на величину страховых премий в том периоде, когда их перечислили фонду. Однако действует лимит — не более, чем на 50%. Сами отпускные не влияют на единый налог, т.к. никакие траты при таком объекте налогообложения не учитываются.

При УСН (Доход — траты) обязанное лицо вправе снизить свои доходы на размер трат за оплачивание труда. Отпускные (и в отношении ПО) причисляют к тратам на момент их выдачи. Что касается страховых премий, они также снижают базу налога при уплате единого налога на дату их оплачивания.

Льготирование в виде вычетов, применяемое при переходящем отпуске

На ПО распространяются стандартные налоговые вычеты на отпускника и его детей (НК РФ, ст. 216). Единственный нюанс состоит в том, что данное льготирование применяется только за один месяц, а не за оба (т.е.

даже когда отпуск начинается одним месяцем, а завершается другим). Это значит, что полагающиеся вычеты отпускнику не распределяются между месяцами, а признаются в общепринятом порядке за настоящий месяц.

Примечательно, подобное льготирование может использоваться как в отпускных, так и заработной плате.

| Вариант вычета | Условия предоставления льготирования в виде вычета | Основание |

| На своих детей | На каждого несовершеннолетнего ребенка, вплоть до окончания года, в котором ему исполнилось 18;

на обучающихся очно детей до 24-летнего возраста |

Источник: https://online-buhuchet.ru/perexodyashhie-otpuska/