Какой налоговый вычет предоставляют родителям детей инвалидов?

В настоящее время государством предусмотрен налоговый вычет родителям детей-инвалидов. С начала 2016 года в силу вступил новый федеральный закон, направленный на увеличение налогового вычета для людей, которые воспитывают детей-инвалидов.

Какой налоговый вычет предоставляется?

Главной особенностью является повышение льгот ровно в 4 раза, т.е. с 3 тысяч до 12 тысяч рублей. Если инвалиды находятся на попечении опекунов или приемных родителей, то размер их вычетов вырос всего в 2 раза — до 6 тысяч.

В связи с этим был поднят и порог годового дохода каждой семьи, составивший 350 тыс. вместо 280 тыс. Он необходим для того, чтобы контролировать льготные налоги. Если уровень дохода будет в установленных пределах, то претендовать на субсидию можно, как только лимит будет немного превышен, вычеты убираются автоматически.

Такие тарифы будут сохраняться до 2019 г., что нашло свое отражение в сумме страховых взносов, идущих во внебюджетные госфонды. Основная часть граждан будет продолжать платить 30% налогов, из которых:

- 22 — в пенсионный;

- 2,9 — в соцстрах;

- 5,1 — на медстраховку.

Дополнительные 10% будут идти именно на страховку, при этом расчет взносов напрямую зависит от минимальной заработной платы. В 2016 г. она равняется 6 204 рублям. На основе этого и произошло повышение выплат на ребенка, который имеет инвалидность.

Претендовать на стандартный налоговый вычет на ребенка-инвалида могут только родители, которые работают. Распространяется на детей, входящих в первую или вторую группы инвалидности, и не достигших 18 лет.

Данный вид льгот в Налоговом кодексе квалифицируется как налог на доход для физических лиц.

В случае же, если дети после окончания школы продолжают учиться в высших учебных заведениях, то срок действия вычетов продолжается (пока ребенок не отметит 24-летие).

Для этого необходимо быть студентом, аспирантом или ординатором, проходящим обучение на дневном отделении. С зарплаты одного из родителей, опекуна или усыновителя ежемесячно должно возвращаться 13%, что соответствует налогу для физических лиц.

Был сохранен налоговый вычет родителям детей-инвалидов, который платится отдельно на каждого ребенка:

- на первого и второго — 1,4 тыс. рублей;

- на других — 3 тыс.

Увеличение годового дохода позволило получать вычеты большему количеству семей.

Если посчитать, то выходит, что с одного из родителей, имеющих постоянный доход около 25 тыс. в месяц, налогов в 2016 г. будут изымать меньше. При этом он на руки будет получать вместе с зарплатой и компенсацию на детей.

Источник: https://vashilgoty.ru/deti/nalogovyj-vychet-roditelyam-invalidov.html

Как законно меньше платить налогов: что такое налоговый вычет на ребенка

Итак, у вас есть ребенок, а, может быть, даже два. А знаете ли вы, что вы имеете право каждый месяц вычет по начисляемому вам НДФЛ? Это стандартный налоговый вычет на детей. Регулируется он статьей 218 Налогового кодекса РФ.

Означает он то, что каждый месяц из зарплаты часть денег не будет облагаться НДФЛ, который составляет 13 %.

Кто имеет право на этот вычет?

И применяется вычет в отношении родителей, опекунов, усыновителей детей или же других лиц, которые, в соответствии с семейным кодексом, приравнены к вышеуказанным категориям лиц. То есть, обязательно должна быть отметка об этом в свидетельстве о рождении ребенка, судебных решениях, документах с органов опеки и попечительства о признании отцовства, об усыновлении и т.п.

Если вы хотите получить полагающийся вам налоговый вычет на детей, то необходимо учесть и возраст детей. Для наглядности, приведем таблицу.

| Кому? | Когда начинается? | Когда заканчивается? | |

| до 18 лет | до 24 лет | ||

| РодительСупруга (супруг) родителя Родитель, которого лишили родительских прав, но если он платит алименты | С месяца, когда ребенок родился | До конца того года, в котором ребенку исполнится 18 лет | До момента окончания учебы ребенка, но не позже исполнения ему 24 лет |

| Усыновитель | С того месяца, когда ребенок был усыновлен | ||

| Приемные родители | С месяца вступления в силу документа о передаче ребенка на воспитание | До конца того года, в котором ребенку исполнится 18 лет, а также в том случае, когда срок действия договора о передаче ребенка на воспитание в семью закончился либо расторгнутдосрочно | Не предоставляется* |

| Попечитель, опекун | С того месяца, когда опекунство вступило в силу |

* Когда ребенку исполняется 14 лет, то над ним опека прекращается. Опекун становится попечителем. Попечительство же заканчивается в тот момент, когда ребенок достигнет совершеннолетия или же вступит в брак.

Налоговый вычет на детей имеют право получать оба родителя, усыновителя, опекуна, у которых на воспитании находится ребенок.

А также если, предположим, родители в разводе, и ребенок проживает с матерью и ее новым супругом, а отец ребенка при этом платит алименты, то на вычет имею право все трое: то есть оба родителя, а также супруг матери, так как ребенок находится на его обеспечении. Тем, кто платит алименты, полезно будет прочитать статью о видах удержаний из заработной платы.

Как рассчитать СНВ на ребенка в 2017 году?

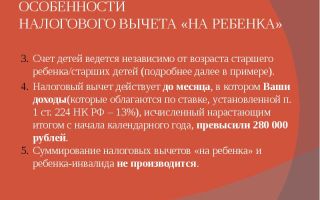

В 2015 году налоговый вычет на детей предоставлялся до того месяца, когда доход, который облагается по ставке 13%, превышал 280 000 рублей, в 2016 году эта цифра изменилась на 350 000 рублей. Вычет не предоставлялся, начиная с того месяца, когда доход превышал этот размер, и составлял:

- на первого и второго ребенка — 1400 рублей;

- на третьего и последующего ребенка — 3000 рублей;

- на каждого ребенка-инвалида до 18 лет, или студента очной формы обучения в возрасте до 24 лет, если он является инвалидом I или II группы — 12 000 рублей.

Если у супругов есть по ребенку от предыдущих браков, то их общий ребенок считается третьим.

С 1 января 2016 года стандартный вычет на каждого ребенка-инвалида изменился в большую сторону с 3 000 до 12 000 рублей. А попечителям, опекунам и приемным родителям — с 3 000 до 6 000 рублей.

Эти изменения актуальны и для 2017 года.

Пример расчета СНВ на детей в 2015 году

У Пилькиной Е.В. четыре ребенка в возрасте 15, 10, 7 и 5 лет. Её зарплата составляет 50 000 рублей. Пилькина Е.В. подала документы работодателю на получение налогового вычета на всех детей.

Так как детей у Пилькиной больше двух, то рассчитывается так: на первого и второго ребенка — по 1 400 рублей, на третьего и четвертого — по 3 000 рублей в месяц.

Так, вся сумма налогового вычета составила 8 800 рублей в месяц.

Эта сумма и будет учитываться в доходе Пилькиной Е.В. до мая включительно, так как уже в июне сумма налогооблагаемого дохода превысит 280000 рублей.

Каждый месяц с января по май бухгалтерия будет рассчитывать Пилькиной Е.В. НДФЛ по ставке 13% из суммы 41200 рублей. Эта сумма получается от разницы заработной платы в 50000 рублей и суммы вычета 8800 рублей.

Итого налог на доход физических лиц (НДФЛ) у Пилькиной Е.В. составит:

(50000 – 8800) х 13% = 5356 руб.

Таким образом, зарплата, которую Пилькина Е.В. получит по факту на руки составит: 50000 – 5356 = 44644 руб.

Если бы сотрудница не подавала заявление на налоговый вычет, то её фактический доход, поученный на руки составил бы:

50000 – (50000 х 13%) = 43500 руб.

Разница при наличии вычета и его отсутствии составила 1144 рубля в месяц. А учитывая, что вычет назначался ежемесячно, вплоть до мая, то общая сумма сэкономленных средств составила: 1144 х 5 =5720 рублей.

Пример расчета СНВ на детей в 2016-2017 году

Возьмем ту же сотрудницу с четырьмя детьми и тем же окладом в 50000 рублей.

Получается следующее:

- Сумма вычета на четырех детей так же останется 8800 рублей (так как в 2016-2017 году эти значения не менялись). Изменился для Пилькиной только порог максимального дохода для налогообложения (350000 рублей).

- При зарплате в 50000 рублей вычет будет производиться вплоть до июля включительно.

- Из предыдущего примера мы помним, что разница в доходе с вычетом и без составила 1144 рубля.

Соответственно в 2016 году, если сотрудница будет продолжать работать и иметь тот же оклад, экономия средств для многодетной семьи составит: 1144 х 7 = 8008 рублей.

А, собственно, сам НДФЛ считается также, как и в 2015 году.

Двойной вычет на детей

Бывает, что вычет может быть удвоен. Это применяется для единственного родителя, усыновителя, опекуна ребенка. Если родители состоят в разводе, и один из них не платит алименты, то это не является основанием для получения двойного вычета.

Пример

Сотрудница Пилькина Е.В. является единственным родителем четырех несовершеннолетних детей. 10 марта 2017 года она вышла замуж. Оклад у нее 50000 рублей.

Таким образом, считаем ее доход за минусом НДФЛ:

50000- (50000 – 8800) х 13% = 44644 рубля.

Когда прекращается перечисление вычета?

Вычет прекращается, если наступает одно из событий:

- доход превысил порог в 350 000 руб. — вычет прекращается с того месяца, в котором наступило превышение;

- если ребенок умер — в этом случае вычет полностью представляется в текущем году, но заканчивается с января следующего года;

- если ребенок достиг совершеннолетия и не обучается на очной форме — вычет полностью представляется в текущем году, но прекращается с января следующего года;

- если ребенок закончил обучение, но еще не достиг возраста в 24 года — вычет полностью представляется в текущем году, но прекращается с января следующего года;

- если ребенок достиг возраста в 24 года, но продолжает обучаться — вычет полностью представляется в текущем году, но прекращается с января следующего года.

Как определяется очередность детей?

Очередность детей определяется в хронологическом порядке и зависит от возраста детей.

То есть если старшему ребенку, предположим 26 лет, а в семье есть еще трое детей, которые попадают под условия стандартного налогового вычета на детей, то второй будет учитываться как второй, а третий — как третий .

Пример

Вычет составит:

- На самого старшего — 0 рублей, так он не попадает под условия СНВ;

- На 17–летнего — 1400 рублей;

- На 12–летнего — 3000 рублей;

- На 10–летнего — 3000 рублей.

Так же считается в случае смерти ребенка, то есть очередность не изменяется.

Кто выплачивает вычет?

Вычет на детей предоставляет работодатель, а если их несколько, то приоритетный определяется по выбору самого работника. Работодатель самостоятельно производит все расчеты, осуществляет уплату НДФЛ и отчитывается перед налоговой службой.

Также сумму переплаченного налога можно получить, обратившись в налоговую инспекцию с заполненной декларацией и заявлением.

Как часто производят СНВ?

Если эту процедуру совершает работодатель, то ежемесячно в течение года (налогового периода).

Если же вы возвращаете излишне уплаченную сумму через налоговую, то один раз за предыдущий налоговый период. Обратим внимание, что подать декларацию и заявление в налоговую необходимо не позднее 30 апреля. Примерно по истечении четырех месяцев излишне уплаченная сумма вернется на указанный счет.

Процедура оформления

Для того чтобы получить вычет на детей необходимо подать следующие документы:

- Заявление в свободной форме работодателю.

- Документы на детей (свидетельство о рождении, акт органа опеки и попечительства, судебный акт о признании отцовства и пр.).

- Если ребенок в возрасте от 18 до 24 лет и обучается в ВУЗе или другом учебном учреждении очно, то справку из ВУЗа о факте обучения такого лица.

- Если ребенок — инвалид, то медицинское заключение и документ, подтверждающий инвалидность.

- Если один из родителей передает право на получение вычета другому, то соответствующее заявление-отказ от вычета и справку с места работы об отсутствии вычетов.

Все эти документы необходимо предоставить своему работодателю. А далее он уже сам начнет оформление и расчет положенного вам вычета.

Суммируются ли налоговые вычеты?

И напоследок хочется отметить, что стандартный налоговый вычет на детей — это единственный вычет, предусмотренный законодательством, сумма которого суммируется. То есть учитываются все, имеющиеся у вас дети.

Как видите, нюансов в системе налогообложения у нас в стране масса, но если правильно и грамотно их использовать, то можно сэкономить достаточную сумму. Причем, это наше право. Но, к сожалению, не все знакомы с ним.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/trudovoe/oplata/kompensacii/nalogovyj-vychet-na-rebenka.html

Стандартный налоговый вычет на ребенка: заявление, сумма, размер — Все о финансах

8 (800) 350-23-69 доб. 360

Во многих семьях россиян двое или более детей. Родители должны быть проинформированы, как получить налоговый вычет на детей. Ведь это станет ощутимой экономией для семейного бюджета. Далее в статье мы расскажем, как действовать.

Дети – наше благо: налоговый вычет за ребенка

Государство предоставляет «скидку» при начислении НДФЛ за каждого ребенка. Это называется стандартным налоговым вычетом. Например, при устройстве на новую работу вы приносите в бухгалтерию копию свид-ва о рождении всех деток.

Также заполняете формуляр – и пожалуйста, вы платите меньше налогов каждый месяц.

Причем далее вам уже не нужно ни о чем заботиться: работодатель будет официально передавать в ФНС налоговую декларацию, не забыв отнять от зарплаты 13% НДФЛ, но оставив сумму вычета.

Как получить вычет, кто имеет на него право?

Все, кто официально трудоустроен и выплачивает государству налог на доходы физических лиц, при этом является родителем или опекуном ребенка.

Получать «скидку» при уплате НДФЛ в казну можно прямо с даты рождения малыша, указано в статье 218 НК РФ.

Только пользоваться этим правом можно лишь у одного работодателя: если трудитесь на двух и более должностях, выберите ту, где больше всего налог платите.

Индивидуальные предприниматели, работающие на патенте или по упрощенной схеме налогообложения, НЕ могут пользоваться правом налогового вычета на детей.

Однако если ИП, собственник малого бизнеса работает и платит налоги по общей схеме, ему причитается детский вычет. Также на него имеют право:

- Граждане, живущие с доходов от сдачи земель в аренду;

- Собственники недвижимости, сдающие ее другим лицам;

- Собственники авто, получающие доход с него.

Словом, распоряжаясь любым имуществом с целью получения прибыли с него, можете рассчитывать на данную льготу, благодаря вашим детям. Только не забудьте подать лично в ФНС налоговую декларацию по форме 3-НДФЛ с указанием всех полученных доходов плюс напишите заявление на вычет.

Для трудоустроенных по договору: с 2018 года – новое правило. ТОЛЬКО работодатель подает в ФНС форму на налоговый вычет, самостоятельно это сделать не получится.

Зависит она, конечно, от количества детей в семье, ведь на каждое чадо до 18 лет можно получать налоговый вычет. Схема такова:

- За первого и второго ребенка предоставляют годовой вычет 1400 р, т. е. имея двух детей, можно сэкономить по 364р ежемесячно каждому родителю;

- За третьего и последующего малыша предоставляется 3000р вычета в год. Это правило действует, даже если старшие уже стали совершеннолетними;

- Детям, имеющим инвалидность, предоставляют больший вычет: родителям 12 000р, попечителям 6000р. Такая льгота суммируется с обычной, например, третий ребенок в семье, ставший инвалидом, дает право на вычет 12 000 + 3000 р в год.

При расчете льгот учитываются все дети, в том числе от предыдущих браков. Например, родители малыша уже имели по одному ребенку в других союзах, значит, этот будет считаться третьим в семье. Такие указания содержатся в письме Минфина №03-04-05 / 21379 от 07 июня 2013 года.

Выходит, не только кровные родители, но и отчим с мачехой или опекуны ребенка могут пользоваться данной льготой ровно до совершеннолетия. Но и в год, когда детям исполняется 18 лет, право все еще действует.

Кроме того, поступившие на учебу в ВУЗ на очное отделение студенты продлевают своим родителям право налогового вычета еще на весь период обучения (но только до достижения 24 лет).

Либо, если он числится курсантом военного училища.

В каком случае на ребенка не полагается льготы?

Фундаментом для списания суммы в пользу налогоплательщика из НДФЛ является наличие ребенка. Независимо от того, рожден ли малыш в совместном браке или «достался» от предыдущего, оба родителя могут пользоваться льготой от него. До тех пор, пока ребенку не исполнится 18 лет. Логично предположить, что право на вычет утрачивается в следующих ситуациях:

- Ребенок достиг совершеннолетия, но не поступил на обучение, не отправился на военную службу;

- Если ребенок вышел замуж / женился до достижения 18 лет;

- Смерть ребенка лишает права на налоговый вычет с последующего месяца.

Причина политики вычетов

Правительство понимает, что в стране миллионы людей имеют доход ниже среднего. Тем не менее перед Законом все равны и все платят налоги. С помощью системы налоговых вычетов за ребенка людям, зарабатывающим мало и вынужденным кормить детей, полагается небольшая поддержка.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

Зная сумму на каждого ребенка, просто вычесть ее из 13% от вашего дохода, остаток подлежит уплате. Вычет полагается только при официальном годовом доходе не более 350 000 р.

То есть, если вы получаете 12 раз в год не более 29 166р по декларации, вычет действует на протяжении всего года.

Если, скажем, ежемесячный доход достигает 50 000 рублей, уже в восьмом месяце вы достигнете предела в 350 000, и с августа вычет не действует. Последние 5 месяцев года вы будете платить НДФЛ в полном размере.

[su_quote]

Что делать, если вас как сотрудника отправили на пару месяцев в отпуск за свой счет, и доходов не было? Или, скажем, ИП некоторое время не осуществляет коммерческую деятельность? Вычет за период «отдыха» не пропадает, его суммируют со следующими «рабочими» месяцами в году.

Только если до конца года доходов не будет, право на льготу сгорит, и со следующего периода все начнется по-новой.

Можно ли получать двойной вычет

Такое право имеют родители-одиночки, не получающие алиментов или другой материальной поддержки на ребенка. Например, когда:

- Отец ребенка неизвестен;

- В свидетельстве о рождении отец указан со слов матери, без доказательств;

- Второй родитель умер;

- Отец или мать пропали без вести.

Пользоваться льготой родитель-одиночка может, пока снова не заключит брачный союз. Тогда его вычет снова превратится в «нормальный». В остальном, мама или папа ребенка в разводе могут добиться получения двойной льготы. Для этого нужно требовать от второго родителя отчуждения своего права на вычет в пользу первого.

Кому НЕ дадут двойной вычет

- Родителям, числящимся безработными;

- ИП, работающим на «упрощенке», «вмененке» или по патенту;

- Числящимся на бирже труда в поисках работы;

- Официально находящимся в декретном отпуске, пока не исполнится 1,5 ребенку.

Каждый месяц обоим родителям в разводе придется «контролировать» друг друга. Чтобы первый, который совершил отчуждение в пользу второго, брал справку с работы 2-НДФЛ о доходах. Это нужно для подтверждения трудоустройства, принципиальной основы налогового вычета.

А также чтобы проверить, что годовой лимит в 350 000 еще не превышен.

Список документов для оформления налогового вычета на ребенка

Среди всех видов льгот и каникул данная считается одной из самых простых в оформлении. Подавая заявление, нет необходимости ехать в ФНС по месту прописки. Можно оставить бланк работодателю.

Образец заявления должен быть в бухгалтерии, но вы можете заранее скачать его и заполнить: DOC, 30 КБ.

Но от бюрократии и сбора бумаг никто не освобождал.

Обратившись в бухгалтерию по месту работы, к заявлению нужно прикрепить:

- Копию свидетельства о рождении. Если малыш усыновлен, то соответствующего документа;

- Ксерокопию паспорта, той страницы, где стоит штамп о браке или разводе;

- Для опекунов – документ, подтверждающий право попечительства;

- Для родителей поступивших на очное в ВУЗ детей нужно предоставить справку из учреждения (из деканата);

- Для родителей или опекунов детей с инвалидностью – справку об этом состоянии.

- При отсутствии второго родителя необходимо добавить к списку свидетельство о смерти или судебное постановление (выписку) о том, что отец или мать считаются пропавшими без вести.

Сроки действия вычета

С момента подачи заявления, как только бухгалтерия рассчитает вычет, он будет действовать вплоть до года совершеннолетия ребенка. Либо пока не изменится какой-либо из факторов списка документов. О чем вы лично должны будете уведомить бухгалтера. В остальном, ежегодно право на льготу будет продлеваться автоматически, без написания заявлений.

Не стоит волноваться, если вы пришли оформлять льготу в конце года: вам произведут перерасчет за все предыдущие месяцы.

Как только работающий родитель заводит следующего ребенка, потребуется писать новое заявление. То же самое в отношении принятых на воспитание неродных деток. При смене места работы потребуется предоставить справку о доходах с предыдущей должности. Так можно проверить, не превышают ли ваши суммарные поступления лимит в 350 тысяч, действующий для выплаты вычета.

Можно ли вернуть деньги за предыдущие годы

Всякое бывает: вы не знали о своем праве налогового вычета. Либо бухгалтерия работодателя каким-то образом «забыла» его рассчитать. А может, вы получали льготу, но не на всех детей. Государство предоставляет в таких случаях возможность вернуть деньги за 3 последних года.

Здесь вы найдете образец заявления на возврат НДФЛ: скачать

Чтобы получить возврат налогов, нужно самостоятельно прийти в ФНС по месту регистрации, не забыв взять с собой:

- Написанное заранее заявление (можно также составить на месте);

- Все указанные ранее ксерокопии и оригиналы бумаг, доказывающих право на льготу;

- Справку 2-НДФЛ с указанием поступлений за годы возврата (не более 3 последних лет);

- Декларацию о доходах 3-НДФЛ на актуальный период.

Можно переслать пакет документов по почте, но вернее всего подать их сотруднику налоговой лично. На проверку и перерасчет уходит примерно 3 месяца, по истечении которых вы будете уведомлены о принятом решении. Будь оно положительным, уже в текущем месяце на указанный вами счет переведут возврат. Если чего-то на усмотрение ФНС не хватает, вас попросят это предоставить.

Подводя итоги

На каждого ребенка, являющегося родным или принятого в семью на воспитание, оба родителя могут получать налоговый вычет. Сумма льготы существенно позволяет понизить выплаты налога на доходы физических лиц.

Особенно если в семье трое и более детей. Для несовершеннолетних с инвалидностью отдельно предоставляется право льготы в размере 12 000 для родителей и 6000 для опекунов, эти деньги суммируются с обычным годовым вычетом.

Чтобы оформить льготу, необязательно идти в ФНС, только если вы индивидуальный предприниматель, работающий на общей схеме налогообложения или получаете самостоятельно иные доходы.

Остальным, трудящимся по найму, достаточно обратиться в бухгалтерию либо к работодателю. Расчет вычета производится на основании предоставленного заявления и пакета документов (копий), доказывающих право на «скидку» от государства.

Оба родителя могут пользоваться этим правом. При смерти или невозможности установить местонахождение другого родителя, к первому переходит право «двойного» вычета.

Если вы не получали полагающуюся скидку в течение последних 3 лет, не пренебрегайте ею: обратитесь самостоятельно в ФНС по месту регистрации. Подав заявление, декларацию о доходах и документы семьи, вы можете вернуть деньги за указанный период.

Прочтите также: Пособия на детей в 2018 году: при рождении, на второго ребенка

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/nalogi/nalogovyj-vychet-na-rebenka

Как получить налоговый вычет на ребенка инвалида по новому закону с 2019г?

Налоговый вычет на ребенка — это поддержка государством граждан, имеющих детей, в виде компенсации части расходов на их содержание, образование и лечение.

Расчет компенсации закреплен в Налоговом кодексе и зависит от различных факторов.

Ознакомление с этапами оформления документов плательщиком налогов, условиями и правилами расчета компенсации поможет узнать, каким будет налоговый вычет на ребенка в 2019 году в России.

В настоящее время государством предусмотрен налоговый вычет родителям детей-инвалидов. С начала 2016 года в силу вступил новый федеральный закон, направленный на увеличение налогового вычета для людей, которые воспитывают детей-инвалидов.

Какой налоговый вычет предоставляется?

Главной особенностью является повышение льгот ровно в 4 раза, т.е. с 3 тысяч до 12 тысяч рублей.

Если инвалиды находятся на попечении опекунов или приемных родителей, то размер их вычетов вырос всего в 2 раза — до 6 тысяч.

Налоговый вычет по НДФЛ на ребенка-инвалида является одним из стандартных вычетов, которые могут быть предоставлены налогоплательщику в соответствии с положениями статьи 218 Налогового кодекса (далее НК РФ). В статье расскажем про вычет на ребенка инвалида в 2018 году, рассмотрим порядок расчета и оформления.

Подробнее: online-buhuchet.ru

1 Правила начисления2 Сумма налогового вычета в 2019 году3 Особые условия4 Оформление налогового вычетаВ рамках государственной поддержки граждан-налогоплательщиков, создана специальная льгота в виде налогового вычета на ребенка.

В 2019 году эта программа также продолжает свое существование для предоставления дополнительных средств на содержание детей, покрытия расходов на их образование, лечение и др.

Выплата прописана в Налоговом кодексе РФ и ее могут получить те граждане, которые отвечают указанным в нормативных документах требованиям.

С 1 января 2016 года вдвое увеличен размер стандартного налогового вычета на ребенка-инвалида. Соответствующие изменения в статью 218 НК РФ внесены Федеральным законом от 23.11.2015 № 317-ФЗ.

Размер стандартного налогового вычета зависит от того, кто обеспечивает ребенка-инвалида. Родитель, усыновитель, жена или муж родителя вправе получить вычет в размере 12 000 руб.

, а приемный родитель, опекун, попечитель, жена или муж приемного родителя – 6 000 руб.

Сумма вычета на ребенка — инвалида определяется путем сложения вычетов по основанию рождения (усыновления, установления опеки) и по основанию инвалидности. Не так давно с такой позицией наконец-то согласился Минфин. Теперь его поддержала ФНС (письмо от 06.04.2017 № БС-2-11/433@).

Подробнее: nalog-nalog.ru

С 2016 г. выросла сумма налогового вычета на ребенка-инвалида. В материале приведены принципы его начисления и особенности расчета с учетом последних изменений в налоговом законодательстве.

ребенку-инвалиду до 18 лет;инвалиду 1-2-й групп до 24 лет при условии, что он учится очно.Сумма, которая начисляется на каждого ребенка-инвалида, прописана в пп. 4 п. 1 ст. 218 НК.

Она зависит от того, кто выступает получателем:

Стандартные налоговые вычеты, которые уменьшают налоговую базу по НДФЛ, предусмотрены ст. 218 НК РФ. В числе таких вычетов – налоговый вычет на ребенка-инвалида. О величине и порядке предоставления вычетов на детей-инвалидов в 2018 г. расскажем в нашей консультации.

Источник: http://www.chsvu.ru/kak-poluchit-nalogovyj-vychet-na-rebenka-invalida-po-novomu-zakonu-s-2019g/

Налоговый вычет на ребенка и ребенка инвалида суммировать или нет — Кредитный юрист

Российские законы позволяют налогоплательщикам, с заработков которых удерживается налог на доходы физических лиц, подавать заявление на предоставление налогового вычета за воспитание детей, величина которого зависит от количества несовершеннолетних в семье и от состояния их здоровья.

Главным условием является получение дохода, не превышающего 350 000 рублей. Вычеты учитываются с первого месяца года и действуют до месяца, в котором заработок превысит указанную выше сумму. Как только начинается новый год, расчёт доходов обнуляется и начинается с начала.

Давайте выясним, в каком размере предоставляется налоговый вычет на ребенка инвалида в 2018 году.

- социальными (за оплату лечения, обучения и т.д.).

В начале 2016 года (с 1 января) в силу вступили некоторые изменения относительно предоставления налоговых вычетов:

- На первого и второго воспитываемого в семье ребёнка налоговый вычет стал меньше — 1400 рублей.

- На третьего и последующих детей вычет предоставляется в размере 3 тысяч рублей.

- Снижение налогооблагаемой базы по НДФЛ за содержание ребёнка-инвалида различается в зависимости от того, кто его воспитывает — родные родители получают налоговый вычет в размере 12 000 рублей, а опекуны — 6 000 рублей.

- Произошло повышение предельно допустимого уровня доходов для получения налогового вычета в отношении родителей ребёнка-инвалида — теперь вычет будет предоставляться, пока годовой доход не достигнет 350 тысяч рублей (ранее — 280 тысяч рублей).

Стандартный вычет на ребенка-инвалида суммируется

Если в предыдущие периоды вычет составлял 3000 рублей на каждого ребёнка-инвалида, то с нового года он составит: — на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребёнок, — 12 000 рублей — на каждого ребёнка-инвалида до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы; — на опекуна, попечителя, приёмного родителя, супруга (супругу) приёмного родителя, на обеспечении которых находится ребёнок, — 6 000 рублей при тех же условиях. Единственному родителю, а также если другой родитель отказался от предоставления ему налогового вычета, он предоставляется в двойном размере.

3.

Вычет на ребенка-инвалида в 2018 году (как получить)

Важно

Размер стандартного налогового вычета на детей зависит от очередности рождения ребенка и от того, является он инвалидом или нет (подп. 4 п. 1 ст. 218 НК РФ). С 1 января 2016 г. вычет на ребенка-инвалида для родителей (усыновителей) составляет 12 000 руб., а для опекунов (попечителей) — 6000 руб.

Источник: http://helpcredits.ru/nalogovyj-vychet-na-rebenka-i-rebenka-invalida-summirovat-ili-net/

Стандартный налоговый вычет на ребёнка

Если гражданин получает доходы, с которых удерживается НДФЛ по ставке 13%, и у него есть дети, тогда он имеет право воспользоваться стандартным налоговым вычетом на ребёнка и ежемесячно платить меньше подоходного налога в бюджет.

Кто может воспользоваться вычетом

Воспользоваться стандартным налоговым вычетом на ребенка в 2017 году могут налогоплательщики, на обеспечении которых находится ребенок или дети (в том числе приёмные).

Вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося в возрасте до 24 лет.

Ограничение по вычету

Вычетом на ребенка можно пользоваться до тех пор, пока доход (по ставке 13%) с начала года не превысит 350 000 рублей (до 2016 года лимит был равен 280 000 руб.).

Начиная с месяца, в котором доход превысил сумму в 350 000 рублей, стандартный вычет на ребенка больше не предоставляется.

Размер вычета на ребенка

Размер налогового вычета, напрямую зависит от количества детей находящихся на обеспечении налогоплательщика:

| На первого и второго ребенка | 1400 руб. | 350 000 руб. (с 2016 года) |

| На третьего и каждого последующего ребенка | 3000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя | 6000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для родителя, супруга (супруги) родителя, усыновителя | 12000 руб. |

Для того чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно их датам рождения (самый старший будет считаться первым и т.д.). При этом даже если старшему ребёнку уже больше 24 лет и вычет на него не предоставляется, он всё равно будет считаться первым.

Примечание: если у супругов уже есть по одному ребенку от предыдущих браков, по которым ими уплачиваются алименты, тогда их общий ребёнок будет считаться третьим.

Примеры расчёта

Пример 1. Стандартный вычет на одного ребенка

У сотрудницы ООО «Фиалка» Петровой И.А. есть ребёнок в возрасте 5 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Так как ребёнок Петровой И.А. несовершеннолетний, она может воспользоваться стандартным налоговым вычетом.

Размер вычета в 2017 году равен: 1 400 руб.

Поэтому, подоходный налог Петровой И.А. будет удерживаться не от 40 000 руб., а от 38 600 руб. (40 000 руб. – 1 400 руб.).

Ежемесячно Петрова И.А. будет платить НДФЛ в размере: 5 018 руб. (38 600 руб. х 13%) вместо 5 200 руб. (40 000 руб. x 13%).

Следовательно, экономить она при этом будет: 182 руб. (5 200 руб. – 5 018 руб.).

Вычет Петрова И.А. будет получать до сентября т.к. именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2017 года Петрова И.А. сможет сэкономить: 1 456 руб. (182 руб. x 8 месяцев).

Пример 2. Стандартный вычет на несколько детей (одному из которых более 24 лет)

У сотрудницы ООО «Фиалка» Петровой И.А. есть четверо детей в возрасте 5, 9, 16 и 25 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Вычет Петрова И.А. имеет право получить только за трех несовершеннолетних детей, но при этом первым по счёту всё равно будет считаться её старший 25-летний ребёнок.

Общий размер вычета будет равен: 7 400 руб. (1400 руб. (за второго) + по 3000 руб. (за третьего и четвертого)).

Таким образом, подоходный налог будет рассчитываться не от 40 000 руб., а от 32 600 руб. (40 000 руб. – 7 400 руб.).

[su_quote]

Следовательно, ежемесячно Петрова И.А. будет платить подоходный налог в размере: 4 238 руб. (32 600 руб. 13%) вместо 5 200 руб. (40 000 руб. x 13%) и экономить при этом: 962 руб. (5 200 руб. – 4 238 руб.).

Вычет Петрова И.А. будет получать до сентября так как именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2017 года Петрова И.А. сможет сэкономить: 7 696 руб. (962 руб. x 8 месяцев).

Как получить вычет через работодателя

Процедура получения стандартного налогового вычета на ребёнка происходит в 2 этапа:

Первый этап – сбор необходимых документов

Для получения вычета на ребёнка необходимы следующие документы:

- Заявление на имя работодателя.

- Свидетельство о рождении ребёнка.

- Документ, подтверждающий регистрацию брака (паспорт РФ или свидетельство о регистрации брака).

- Справка из учебного заведения, если ребёнок является учащимся.

- Справка об инвалидности, если ребёнок является инвалидом.

В случае если сотрудник является единственным родителем дополнительно необходимо предоставить:

- свидетельство о смерти второго родителя.

- документ, подтверждающий, что родитель не вступил в брак (как правило паспорт).

Если у ребенка один родитель, то налоговый вычет может быть удвоен, но только в случаях, когда отцовство ребёнка юридически не установлено, второй родитель умер или является безвестно пропавшим.

При этом нахождение родителей в разводе или неуплата алиментов, не означает, что родитель является единственным и соответственно не даёт право на получение удвоенного вычета.

Второй этап – передача собранных документов работодателю

Собранные документы необходимо передать работодателю по месту работы. После их рассмотрения, работнику будет предоставлен стандартный вычет на ребёнка.

Если вы работаете одновременно у нескольких работодателей, тогда вычет можно получить только у одного из них.

Как получить вычет через ИФНС

Если в течение года вычеты на ребёнка не были предоставлены или были получены не в полном размере, тогда их можно получить по окончании года через налоговую службу. Для этого необходимо:

Проверка декларации 3-НДФЛ и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в ИФНС.

В течение 10 дней после окончания проверки налоговая служба должна направить письменное уведомление налогоплательщику с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в ИФНС и написать заявление на возврат НДФЛ с указанием банковских реквизитов, по которым будет сделан денежный перевод.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

Частные вопросы по стандартному налоговому вычету

По данному вопросу мнение налоговиков — едино. Налоговый вычет представляется до конца года при условии, что доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, не превысил 350 000 рублей.

По данному вопросу единого мнения у налоговых органов нет.

Источник: https://www.malyi-biznes.ru/fns/vychety/na-rebenka/

Как оформить и получить налоговый вычет на детей

Вырастить ребенка довольно сложно в финансовом плане, особенно когда он не один в семействе. Государство старается помочь гражданам, имеющим детей. С этой целью утверждена льгота налоговый вычет на детей. Она закреплена в ст. № 218 НК РФ. Когда человек официально работает, у него есть возможность воспользоваться льготой и платить НДФЛ с меньшей суммы.

Налоговый вычет на детей, понятия и определения

Что такое налоговый вычет на ребенка можно понять, тщательно изучив статью 218 НК.

Все люди, трудящиеся официально, уплачивают государству налог с дохода физического лица в размере 13 %. К примеру, с зарплаты в 11 тыс., работник сделает взнос в казну государства (11000 × 13 %) = 1 430 рублей.

Оформленный вычет – это сумма, уменьшающая базу налогообложения. Путем получения льготы по НДФЛ на детей, работники снижают ежемесячную сумму взноса в бюджет государства. На практике это выглядит так. От начисленной зарплаты отнимается сумма льготы, остаток облагается 13 %.

Если работник написал заявление работодателю, стандартный налоговый вычет на ребенка может предоставляться каждый месяц на протяжении налогового периода. Только, законом установлен лимит по зарплате 350000 рублей за год. При превышении данного показателя, льгота приостанавливается до следующего года.

Допускается разовое оформление льготы через ИФМС, если она не была оформлена по месту труда. Сделать это можно раз год, но получить можно компенсацию сразу за все месяца одной суммой.

При увольнении с текущего места труда, человек получает справку 2 – НДФЛ, её нужно подать новому работодателю для предоставления стандартных налоговых вычетов. Данный документ содержит подробную информацию о предоставленной льготе и налогооблагаемой базе.

Когда человек трудится у нескольких работодателей одновременно, придется выбирать у какого из них оформить льготу. Обычно, предоставление льготы производится по основному месту труда. Рекомендуется следить за предоставлением вычета самостоятельно. При выявлении ошибки необходимо сообщить об этом в бухгалтерию.

Если предоставляется излишняя сумма льготы, работнику придется доплатить налог самостоятельно.

Кто вправе оформить вычет на ребенка

Кому положен налоговый вычет, можно определить, исходя из ст. 218 НК. Получить стандартный вычет на детей вправе:

- родители;

- усыновители;

- опекуны.

Претендовать на льготу вправе каждый из законных представителей. К примеру, мать и отец отпрыска одновременно по месту труда. То же самое касается других законных представителей ребенка.

Требования к заявителю

Прежде чем думать, как оформить льготу, необходимо ознакомиться с условиями. Существуют определенные требования при предоставлении суммы вычета на ребенка:

- Использовать льготу можно только на детей. До скольки лет:

- до возраста 18;

- до 24 лет, если они очно учатся.

- Заработок законного представителя носит официальный характер и облагается НДФЛ.

- Доход родителя с начала года не больше 350 тыс. руб. С месяца превышения данного лимита, предоставляемая льгота по подоходному налогу прекращает действие.

- Отпрыск находится на иждивении законного представителя.

Когда все условия соблюдены, можно идти к работодателю для оформления льготы.

Важно!

Стандартные налоговые вычеты на детишек с установленной инвалидностью, оформляется независимо от возрастных категорий.

Сумма льготы на ребенка

По законодательству, льгота действует только до момента превышения установленного законом лимита триста пятьдесят тысяч рублей в текущем расчетном периоде. В новом году её требуется оформить снова. Некоторые работодатели не заставляют работников писать заявления ежегодно.

В форме заявления предусмотрено оформление льготы на все время до момента исполнения отпрыску определенного возраста. Но, большая часть организаций принуждают каждый год предоставлять требуемый пакет документации.

Это связано с подстраховкой, любой человек может утерять право получения льготы в течение года.

Интересная информация: Как получить налоговый вычет при покупке квартиры

Стандартный вычет на ребенка в 2017 году составляет:

| на 1 — ого отпрыска | 114 | 1400 |

| на 2 — ого ребенка | 115 | 1400 |

| на 3 — его и последующих детишек | 116 | 3000 |

| на ребенка инвалида для родителя | 117 | 12000 |

| ребенку инвалиду опекунам, попечителям и приемным родителям | 117 | 6000 |

Важно!

В таблице указана не сумма к возврату, а размер вычета. Другими словами, этот показатель не будет облагаться НДФЛ.

Детский вычет может оформляться обоими родителями одновременно, если оплачивается НДФЛ в казну государства. При этом учитывается:

- Очередность детей для каждого родителя в отдельности, так как количество их может отличаться. Соответственно, размер вычета у матери и отца будет разный.

- Дети могут быть как родные, так и усыновленные.

- Рассчитываются все отпрыски, включая взрослых и ушедших из жизни. К примеру, раньше заявителю предоставлялся льгота на двух детей. Один отпрыск вырос, но родился еще один. Соответственно, социальные льготы будут считаться так: 1400 + 3000 = 4400 рублей.

На умерших детей вычет не предоставляется, они только берутся в расчёт количества детей.

Расчёт вычета на ребенка в примерах

Посчитать зарплату с учетом льготы сможет каждый человек. Как, рассчитать налоговый вычет разберем на конкретных примерах.

Предположим, Симонова Ольга Ивановна имеет трёх детей: пяти, семи, и десяти лет.

Размер её начисленной заработной платы, ежемесячно составляет 45 тыс. рублей.

Так как все люди обязаны платить 13 % НДФЛ с заработка, она тоже не является исключением. Но, женщина вправе воспользоваться льготой:

- 1400 р. – вычет на первого ребенка;

- 1400 р. – второму отпрыску;

- 3000 р. – третьему малышу.

Получается, общая сумма налогового вычета за месяц считается так: 1400 + 1400 + 3000 = 5800 рублей.

Соответственно, на руки женщине выплачивается: 45 000 — (45 000 – 5800) × 13 % = 39904 руб. При отсутствии льготы, бухгалтерия считала бы НДФЛ со всей суммы начислений.

Стандартные вычеты предоставляется до того, месяца пока сумма дохода не перевалит 350 тыс. руб. При данном доходе, льгота по НДФЛ прекратит свое действие на восьмом месяце – в августе.

Давайте теперь рассмотрим на примере как расчитывается:

Из последнего примера видно, что на взрослых детей вычет не предоставляется, но в расчёт количества они включаются.

Двойная льгота, кому разрешается

Законодательство нашей страны разрешает получение двойной льготы, определенным категориям трудящихся:

- При отказе от льготы второго родителя, имеющего на это право. Для этого отказавшийся от вычета родитель должен взять справку с места труда о не предоставлении льготы.

- Единственный родитель, если подтвержден факт смерти или безвестного отсутствия второго. Тогда придется принести документы — основания.

- Матерям – одиночкам. К одиночкам не относятся женщины, в свидетельстве о рождении детей которых графа отец заполнена. Даже если они не живут вместе.

Интересная информация: Что такое имущественный налоговый вычет

Не получится отказаться от льготы:

- неработающему родителю;

- женщине, находящейся в декрете;

- лицам, состоящим на учёте в центре занятости.

Данные категории граждан не платят налог с дохода, поэтому льгота им не положена.

Получается, если оба родителя официально трудоустроены, один из них вправе получить налоговый вычет на ребенка в двойном размере. Но, для этого требуется оформить официальный отказ от льготы одному из них.

Пример расчёта двойного вычета

Рассмотрим, расчет налогового вычета в двойном размере на примере. Допустим, Климова Елена Павловна имеет зарплату 37 тыс. рублей и одного ребенка. Её супруг официально отказался от льготы. С этого момента женщина вправе претендовать на двойную льготу.

Одному отпрыску, согласно закону положен социальный вычет 1400 рублей, двойная льгота рассчитывается так:

1400 × 2 = 2800 руб.

Получается, на руки сотрудница получит зарплату, с учетом рассчитанного и удержанного НДФЛ:

37 000 – (37 000 – 2800) × 13 % = 32 554 руб.

Получается, при отказе родителя от льготы, второй законный представитель использует данную льготу в двойном размере.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По — прежнему, самым широко используемым вариантом остается личное обращение.

Прекращение предоставления вычета

Каждый человек рано или поздно утрачивает право на предоставление вычета. Это происходит по одной из причин:

- Когда начисление зарплаты превышает 350 тыс. р. за год. В следующем периоде вычеты предоставляются снова.

- При смерти несовершеннолетнего лица налоговый вычет за ребенка предоставляется до конца года, затем прекращает действие.

- При достижении восемнадцати лет, в некоторых случаях двадцати четырех лет.

Суммируют ли вычеты с другими льготами

Детские вычеты можно суммировать с другими видами льгот. К примеру, одновременно можно получить имущественный вычет. Также одновременно допускается оформление льготы на обучение.

Только следует учитывать, что больше уплаченных в бюджет налогов льгота составить не может. При этом не имеет значение, имущественный вычет предоставляется или на детей. Соответственно, есть смысл оформлять их отдельно, когда доходы незначительны.

Предположим, в этом году у заявителя маленькие суммы начислений по зарплате, а в следующем расчетном периоде они увеличились. Только следует учитывать ограничения по срокам. Оформить компенсацию имущественный вычет, а также льготу на детей возможно максимум за три года.

При рождении ребенка у каждого родителя возникает право на вычет по налогу.

Рассчитываться льгота автоматически не будет. Для этого требуется собрать необходимую документацию и обратиться к работодателю или ИФНС.

Источник: https://lgotoved.ru/vyplaty/nalogovye-vychety/nalogovyj-vychet-na-detej