Резерв сомнительных долгов в налоговом учете — 2017. Налоги и бухгалтер

налог на прибыль

Все уже привыкли к делению плательщиков налога на прибыль на высокодоходников (доход свыше 20 млн грн. за год) и малодоходников (доход не превышает 20 млн грн. за год). Этот критерий и в 2017 году остается основным для разного подхода к налоговоприбыльному учету у тех и у других.

Малодоходникам: равнение на бухучет!

Для малодоходных предприятий, принявших решение не применять налоговые разницы, все предельно просто! Они определяют объект обложения налогом на прибыль исключительно по правилам бухгалтерского учета. Причем такой порядок «заработал» еще с января 2015 года и к настоящему времени в этом отношении ничего не изменилось.

Малодоходникам по-прежнему ничего корректировать не нужно Главное — верно рассчитать резерв сомнительных долгов в бухгалтерском учете и оформить такой расчет первичным документом.

Заметьте:

малодоходнику создание РСД в бухучете только «на руку». Ведь уже в периоде формирования РСД он уменьшает объект обложения налогом на прибыль

Но не забудьте указать в приказе об учетной политике предприятия метод расчета резерва (а в случае необходимости — и способ определения коэффициента сомнительности). Об этом сказано в п. 2.1 Методрекомендаций, утвержденных приказом Минфина от 27.06.2013 г. № 635 (ср. 025069200).

На бухгалтерские правила малодоходник опирается также при списании безнадежной дебиторской задолженности (БДЗ).

Напомним: для целей бухучета БДЗ — это текущая дебиторская задолженность, по которой существует уверенность в ее невозврате должником или по которой истек срок исковой давности ( п.

4 П(С)БУ 10 «Дебиторская задолженность»). Причем сравнивать такое определение с критериями «безнадеги», прописанными в п.п. 14.1.11 НКУ, малодоходнику не нужно.

Помните:

порядок отражения РСД и списания БДЗ у «малышей» полностью отдан на откуп бухучету

Для остальных предприятий (высокодоходников и малодоходников-добровольцев) бухгалтерский финансовый результат до налогообложения подлежит корректировке на налоговые разницы. Дальнейшая информация — исключительно для таких плательщиков налога на прибыль.

В чем была проблема для остальных?

Главная проблема (вернее сказать, несправедливость) в налоговоприбыльном учете РСД 2015 — 2016 гг. (которая с 1 января 2017 года канула в Лету) касалась списания безнадежной дебиторской задолженности.

Все дело в старой редакции п. 139.2 НКУ, в которой была допущена логическая ошибка. Она не позволяла налогоплательщику учесть в «минус» сумму БДЗ, списываемую за счет резерва сомнительных долгов.

Уменьшающая разница «работала» исключительно в части суммы «безнадеги», превышающей созданный резерв

Ну и, конечно, при условии, что такая задолженность соответствовала критериям безнадежности, прописанным в п.п. 14.1.11 НКУ.

Несмотря на то что такой порядок учета списания БДЗ шел вразрез с общим принципом НКУ

Источник: https://i.Factor.ua/journals/nibu/2017/march/issue-23/article-26118.html

Резерв сомнительных долгов: налоговый и бухгалтерский учет

Любое предприятие может столкнуться с образованием долга. Требования его погашения далеко не всегда приносят успех. Судебные же тяжбы могут не принести успеха, если контрагент не имеет средств на погашение или если срок для возврата их через подачу иска давно прошел.

Учитывая это, специалисты в области юриспруденции советуют защищаться от таких случаев. Настоящей страховкой становится резерв сомнительных долгов. Все самое важное о таком процессе сегодня раскрывает далее наша статья.

Понятие термина

Итак, под сомнительным долгом стоит понимать дебиторскую задолженность любого предприятия, которая не была оплачена в определенные контрактом сроки, а также не была защищена с помощью разного рода гарантий. К числу последних относится:

- Договор о залоге;

- Поручительские обязательства;

- Гарантия банка.

Для того чтобы бухгалтерия смогла сформировать резерв таких обязательств проводится инвентаризация.

Если подобные долги были обнаружены, тогда организация должна принять меры по формированию резерва. Основанием для этого становится п. 70 положения, регулирующего ведение бухгалтерского учета. Если речь идет о субъектах малого бизнеса, то такая мера крайне необходима, чтобы остаться «на плаву». Указанная норма не содержит в этом плане исключений для таких лиц.

Что такое резервы по сомнительным долгам?

Особенности расчета резервов сомнительных долгов в бухгалтерии

Детальный порядок такого процесса все же формируется у каждой компании индивидуально и закрепляется в учетной политике. Резерв должен отражаться в числе расходов или прибыли (согласно п. 4 ПБУ). Каждое же отчисление в резерв указывается в графе расходов.

Резерв учитывается на специальном счете, под номером 63 название «Резервы сомнительных долгов». Аналитика же будет отображена в счете 62. Ее рекомендовано организовать так, чтобы обеспечить получение полезной информации о состоянии долгов, которые не оплачивались в установленные договорами периоды.

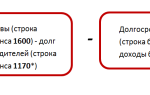

В активах баланса «дебиторка» из которой формировались резервы, отражается с вычетом резервов, в пассиве без указания сумм. Списание сумм задолженности переходит во внебалансовый счет 007. Наблюдение за таким долгом осуществляется в течение нескольких лет.

Условия для формирования резерва в бухгалтерии

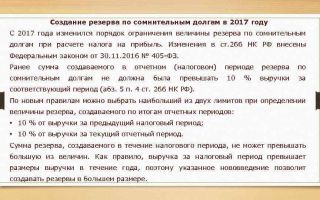

Действующие нормы закона, а ст. 266 НК РФ указывают на то, что налогоплательщик имеет полное право формировать резерв сомнительных долгов. В этом учете данные суммы, попавшие в резерв, будут переданы к числу внереализационных расходов состоянием на последнюю дату отчетного периода.

Учитывая то, что резерв, который может определяться нормами действующего документа, ограничен признанием, появляется разница между такими видами учета.

В специальных документах исчисление резерва делают с учетом следующих показателей:

- Для сомнительных долгов, термин которых превышает девяносто дней, в резерв попадет вся сумма задолженности;

- Если термин превышен, сорок пять или девяносто дней здесь уже резерв возрастет до 50% суммы долга.

- Если термин держится в пределах 45 дней – сумма в резерве не прибавится.

Резерв сомнительных долгов по документам применяется только на покрытие утрат от безнадежной задолженности.

Практика показывает, что действующее законодательство не уделило достаточно внимания оценке вероятности выплаты долга. Более того, такая процедура полностью отсутствует в нормативных документах, что создает немало хлопот руководству предприятий и организаций.

Так, допустим, если фирма применяет только условия полной предварительной оплаты для своих покупателей, то здесь нет оснований для создания резерва долгов. Человек получил товар только после того, как его оплатил. Нет денег – нет покупки и проблем.

Отражение резерва в бухгалтерском учете.

Если, по сонетам специалистов в учетной политике предусмотреть, что такие резервы создаются в размерах величин возможных потерь от отсутствия оплаты долгов на дату отчета. Такой подход покажет, что сумма резерва будет равной сумме, которая не была полученной к завершению отчетного периода.

Таким образом, данные вопросы очень важны, но отсутствие их регулирования заставляет организации уповать на бдительность и компетентность бухгалтеров.

Различия формирования резервов в бухгалтерском и налоговом учете

Специалисты в области бухгалтерии напоминают о необходимости различать бухгалтерский и налоговый учет резервов. И вот в чем дело.

Первый вариант — это обеспечение формирования документов, содержащих систематизированную информацию.

Целью его является составление бухгалтерской отчетности, которая позволит получить результаты работы компании. В отличие от него налоговый учет не дает такого эффекта.

Например, руководство компании приняло решение о предоставлении контрагенту организации кредита и для этого понадобится анализ бухгалтерских отчетов. Это же понадобится для участия в тендерах. Отчетность по финансам помогает заинтересованным лицам понять то, насколько их контрагент способен функционировать и отвечать по взятым на себя обязательствам.

Таким образом, налоговый учет дает возможность государственным органам осуществлять контроль полноты и своевременности оплаты налогов. Бухгалтерский же учет позволяет вести финансовую отчетность. Это и покажет все результаты именно этой сферы деятельности предприятия.

Налоговый учет и варианты отражения сомнительных долгов

В бухгалтерский учет попадают исключительно резервы сомнительных долгов по расчетам за продукцию, работу и услугу. Если появление сомнительного долга произошло из имущественных прав или вещей, что не являются продукцией или товаром, то его сумму необходимо взять во внимание при создании резерва в налоговом учете, но в бухгалтерском учете она учитываться не будет.

Какие нормативные акты используются для их формирования

В процессе составления таких резервов специалистам необходимо использовать целый ряд нормативных актов, в числе которых:

- Налоговый кодекс в редакции от 03.07.2016 с последними изменениями;

- Положение о бухгалтерском учете с последними изменениями;

Источник: https://dolg.guru/dolgi/yuridicheskie-litsa/rezerv-somnitelnyh-dolgov-osnovnye-aspekty-regulirovaniya.html

Учет резервов по сомнительным долгам в бухгалтерском учете

Необходимость в создании такого резерва возникает тогда, когда образуется просрочка платежа за оказанные услуги или товары.

Дебитор по какой-то причине не может или не хочет оплатить или поставить товар в прописанные в договоре сроки.

Чтобы снизить негативное влияние от убытков такого рода хотя бы частично, предприятиям разрешено создавать резервы. Это дает возможность не платить налоги за неполученную прибыль.

Какие бывают долги

Сомнительные долги в бухгалтерском учете – это долги, возникшие из-за временной задержки платежей. По нему еще не истек срок давности и есть вероятность (неуверенность) что его вернут.

Существуют также долги, по которым уже невозможно получить деньги обратно. Это происходит, потому что по ним либо прошел срок давности, либо должник обанкротился. Такие долги списывают на специальный забалансовый счет.

До этого он учитывается на счете прочих расходов. Остаток переводится на следующий учетный период.

На каких счетах учитываются

В бухучете для формирования резерва сомнительных долгов различные счета, в том числе забалансовые.

От принятой учетной политики фирмы и особенностей ее деятельности зависит то, как создать резерв по сомнительным долгам в бухгалтерском учете.

При обнаружении в процессе торговой или хозяйственной деятельности просрочки по платежам или поставкам, бухгалтер фиксирует факт задержки в учете, делая следующие проводки: Дт 91 – Кт 63.

Для того чтобы списать долги, признанные сомнительными, он делает в журнале следующие записи: Дт 63 – Кт 62 и Дт 63 – Кт 76. Списанные со счета долги учитываются на забалансовом счете 007 не менее 5 лет.

Просроченные платежи, на основании которых и были в учете сформированы резервы сомнительных долгов, отражаются в балансе в сумме с вычетом той части, для погашения которой он и был сформирован. Поэтому в балансе сумма сомнительного долга не выписывается в отдельную строку.

На основе какой информации создаются резервы

Первым делом предприниматель должен провести инвентаризацию всех дебиторских счетов. А не только тех, по которым выявлены невыплаченные в срок долги.

Такая проверка включает в себя как проверку сумм, так и изучение всей имеющейся информации о должниках фирмы.

Ее проводят для того, чтобы не только найти просроченные платежи, но и успеть принять меры для их уплаты до того, как исчезнет возможность их взыскать.

Проверяются не только покупатели, но и поставщики, которые получили оплату за неотгруженный товар. Только после такой проверки возможно создание в бухгалтерском учете резерва по сомнительным долгам. Так как после его создания уменьшается объем налогооблагаемой прибыли. Если не провести тщательной проверки, образуется ошибка. Сокрытие налогов, даже не намеренное, сурово наказывается.

Суммы резерва добавляют в состав прочих расходов в последний день учетного периода (статья 266 НК). Расчеты производят ежемесячно до конца учетного периода, вписываются в отчетность, которая сдается в конце каждого квартала.

От чего зависит размер сумма отчислений

После проведенного переучета, необходимо определить является ли так или иная задолженность сомнительной. С какого дня уже можно будет формировать резерв и как рассчитывается сумма, для покрытия долга.

Какие условия должны быть соблюдены, чтобы можно было произвести отчисления и уменьшить, таким образом, налогооблагаемую базу? Сумма резерва по каждому должнику рассчитывается отдельно.

Размер отчислений зависит от следующих условий:

- если срок непогашения долга 90 суток и более, то в резерв записывается полная сумма;

- если деньги не поступили в течение 45–90 суток после даты указанной в договоре, то переводят только половину;

- если просрочка платежа длится не более 45 суток с оговоренной даты, указанной в договоре, то в резерв ничего не отправляют.

При этом следует учитывать принятые законом условия, согласно которым отчисления не могут превышать определенной доли от выручки, полученной в течение учетного периода. Согласно принятой в бухучете терминологии, под выручкой от реализации являются поступления от продажи товаров и услуг, без вычета себестоимости и налогов.

Как рассчитывается сумма

Налоговые органы всегда интересуют операции, проведение которых может снизить сумму налогов. Российские законы позволяют совершать такие операции, но в разрешенных законами случаях.

Налоговиков интересует, каким образом происходит создание резервов и как расходуются средства, которые в них входят.

Какие способы учета сомнительных долгов в бухгалтерском учете для этого применяются? Это во много определяется принятыми в стране законами и нормативными актами.

Регистр расчета резерва сомнительных долгов

Сумма резерва формируется на основе той информации, которая была получена в результате перерасчета. Для этого используются все выявленные в процессе переучета суммы, независимо от того, имеют ли они подтверждение со стороны должников или нет. Во многом порядок учета определяется принятой организацией учетной политикой и Уставом предприятия.

Как создать

Создание резерва производится в несколько этапов. Придется просмотреть и изучить большое количество документов. Но в будущем это поможет избежать снизить риск роста невыплаченных долгов. Весь процесс создания состоит из следующих шагов:

- После завершения учетного периода, проводится переучет всех долгов дебиторов. Это нужно для того, чтобы выявить наличие их всех, а не только сомнительных.

- На основании полученной в ходе перерасчета информации рассчитывается сумма резерва, который был уже использован в этом периоде и неиспользованный остаток (в случае, когда были все-таки погашены долги со стороны дебиторов).

- Рассчитывается сумма резерва, который будет создан в следующем отчетном периоде. Рассчитывается она не только исходя из общей суммы просрочек, но и от размера всей выручки. По закону сумма отчислений не должна быть выше 10% от ее суммы.

- Рассчитанная сумма сравнивается с оставшимися за прошлый период средствами и делается перерасчет.

Если сумма превышает остаток, то к нему доначисляются средства, и эти доначисления списываются в состав прочих расходов. Если же она меньше, то ему придется уменьшить размер резерва, а разницу перенести на счет прочих доходов.

В итоге информацию, полученную в ходе проведенной инвентаризации, используют для создания базы данных о дебиторах, о наличии у них долгов перед предприятием, и как они их погашают. При формировании резерва, просроченные платежи учитываются полностью, вместе учетом НДС.

Источник: https://znatokdeneg.ru/pro-dolgi/uchet-rezervov-po-somnitelnym-dolgam-v-buhgalterskom-uchete.html

Что такое резерв по сомнительным долгам и из чего он образуется

Если в должнике нет уверенности, значит, отсутствует уверенность в финансовом состоянии компании. По этой причине нужно заниматься формированием резерва по сомнительным долгам. Резерв показывает, какие убытки принесла бизнесу просрочка в оплате.

В налогообложении дает возможность пораньше признать расходы в компаниях, применяющих метод начисления. Статья раскрывает нюансы создания запаса по сомнительным долгам.

Что такое резерв по сомнительным долгам

Ведение записей о должниках, с которыми возникли проблемы по получению оплаты – это и является учетом. Вести учет нужно, чтобы получить реальные сведения об экономическом положении фирмы и получить возможность списать долги.

Долги, которые не оплачиваются, признаются сомнительными и включаются в запас. Учет показывает, какие суммы поступлений ожидаются от должников

- узнать реальные доходы от деятельности компании;

- собрать сведения о должниках;

- уменьшить начисления по налогу на прибыль;

- создать реальную бухгалтерскую отчетность;

- подтвердить перед контрагентами финансовое состояние компании.

Можно включить любую просрочку. Не имеет значения причина, почему контрагент не платит. Правило утвердил п. 70 Приказа Минфина №34 н от июля 1998 года. Акты сверок с дебиторами составлять не обязательно.

Резерв по сомнительным долгам-что это?

Создавать резерв-обязанность всех юридических лиц. Исключений для организаций не устанавливается. Перечисления делаются, когда обнаруживается задолженность.

6 важных моментов для отражения в учетной политике компании

- временные интервалы для анализа задолженности;

- обстоятельства, когда просрочка помещается в запас;

- признаки неплатежеспособности контрагента;

- шансы на погашение задолженности;

- факторы влияния на увеличение долгов;

- способ расчета долгов.

Порядок формирования и начисления резерва

Нужно выбрать временной интервал для включения в запас. Решение закрепляется в приказе за подписью руководителя. Важно! Размер запаса и сумма долгов могут отличаться в зависимости от вероятности уплаты долгов. 3 варианта учета:

- по каждому контрагенту, просрочившему оплату;

- по срокам задержки с оплатой;

- по размерам задолженности.

Что такое резерв по сомнительным долгам, смотрите в этом видео:

Выбрать можно вариант, который больше подходит для компании. 3 нюанса ведения учета:

- Расчеты по каждому должнику в отдельности. Вариант подходит для небольших компаний. Анализируется, являются ли долги поставщиков сомнительными, или нет. Образуется запас из выявленной суммы.

- Учет по срокам задержки с перечислением оплаты.Долги распределяются по срокам появления. К сумме задолженности применяется коэффициент.

- Учитываются все просроченные платежи.

По каким правилам ведется учет резерва в бухгалтерском учете

- Кредиторская и дебиторская задолженность, учитывается отдельно.

- Запас имеет оценочное значение.Важно! Когда меняются факторы влияния на размер задолженности, корректируется и сумма резерва. Изменение отражаются в текущем и будущем периодах (пункт 4 ПБУ 21/2008).

- Неиспользованная часть сохраняется до конца года, который идет вслед за годом создания. В дальнейшем организация может создать по задолженности новый запас.

- Корректирование показателей резерва отражается через прочие расходы. Для списания безнадежного долга делается проводка по корреспонденции счета 63 со счетом учета списываемой безнадежной задолженности.

Как отразить в резерве задолженность в иностранной валюте

Перерасчет производится по курсу валюты, определенной на день операций с этим долгом и на дату составления отчетности. Для учета используется справка-расчет. Размер задолженности принимается к учету вместе с налогом на добавленную стоимость.

Образование резерва в бухгалтерском учете

Даются пояснения по долгам, когда просрочку допустили связанные организации. Правила и порядок установлены пунктами 3 и 10 ПБУ 11/2008. Для учета используется справка-расчет. Размер задолженности принимается к учету вместе с налогом на добавленную стоимость.

Учет резерва в налоговом учете.

Как оформить справку-расчет

Справка информирует о событии, которое предстоит отразить в бухгалтерском либо налоговом учете. 2 случая для оформления справки:

- первичный документ для операции не предусматривается;

- нужно провести дополнительные расчеты.

Справку нельзя составить, если требуется подпись других контрагентов, кроме подписи бухгалтера. Официально форме справки не утверждалась. Поэтому форма документа утверждается приказом директора компании. Справка содержит реквизиты, необходимые для первичного документа.

В чем отличие создания резерва по ПБУ и Налоговому кодексу

- В необходимости проведения анализа. ПБУ обязывает анализировать просрочку. С точки зрения налогообложения учет просрочки компании могут вести по своему желанию.

- Возможность включения просрочки в запас. Согласно ПБУ допускается вести учет любых долгов. Налоговый кодекс устанавливает, что можно учитывать просрочку платежей, допущенную по оплате услуг и товаров.

- Время возникновения задолженности. В бухучете не придется ждать, пока станет очевидно, что была допущена просрочка. По Налоговому кодексу образуется просрочка, когда пропущен срок платежей, утвержденный соглашением.

Поскольку учет регулируется разными правовыми актами, действуют разные правила для определения размера долгов.

5 правил создания резерва для бухгалтерского учета:

- Когда появляются проблемы с оплатой, нужно учитывать время и размер просроченных платежей.

- Проблемные долги являются прочими расходами.

- Проблемной признается просрочка, которая не обеспечена гарантией. При этом имеются высокие шансы на то, что контрагенты так и не произведут оплату.

- Бухгалтер анализирует размеры просрочки и финансовое состояние должников.

- Размер запаса не ограничивается в размерах.

Резерв долгов по Налоговому кодексу

В налоговом учете компания сама решает, учитывать ли просроченную задолженность.

- Налоговый кодекс устанавливает, сколько отчислять в запас.

- Сумма запаса не может превышать десять процентов от размера прибыли, которая образуется в компании.

- После того, как выбран способ работы с просрочкой, его нужно закрепить в учетной политике компании.

Как происходит расчет резерва, узнайте из этого видео:

Причины для расхождения информации в бухучете и налоговом учете

- Разные временные показатели для отнесения платежей в разряд просроченных.

- Разные размеры для отнесения платежей в разряд просроченных.

- Переводы нужно делать в такой же последовательности, как работает учетная политика компании. Когда сумма просроченных платежей превышает резерв, нужно делать списание в прочие расходы.

Важно! Согласно статье 266 Налогового кодекса компания направляет запас по сомнительным долгам на покрытие безнадежной задолженности.

Что происходит с просрочкой, когда время для обращения в судебные органы истекает

Долг не исчезает. Последующие пять лет он отражается на забалансовом счете организации. Наблюдение за долгами продолжается производиться для уточнения шансов на оплату, когда изменяется материальное положение должника.

Допускается ли восстановление резерва

ПБУ предусматривается возможность для восстановления, если изменяется материальное положение должника. Запас по просроченным платежам переводится в прочие расходы.

Проверка платежей с пропущенным сроком

Пять лет после списания просроченные платежи нельзя оставлять без внимания. Нужно искать возможности взыскать платежи, если имущественное положение заемщиков изменится в лучшую сторону.

Какие действия производятся с резервом

- Просрочка включается в прочие доходы, когда контрагент производит оплату.

- Запас восстанавливается, если по итогам года заказчик так и не сделал платеж.

- Списываются долги, получение которых невозможно для компании.

Обязательные условия для создания резерва.

Запас может переходить на следующий год, если он полностью не израсходован в текущем году. Лишних записей можно избежать, если скорректировать запас по просроченным платежам по итогам года.

Заключение

Резервы создавать нужно, поскольку он показывает, какую прибыль получает бизнес и размер убытков. Списание просроченных платежей отличается в налоговом и бухгалтерском учете. Осуществлять учет сомнительной долгов в бухгалтерском учете и оформлять проводки следует по правилам ПБУ.

Источник: https://PravoZa.ru/dolgi/debitorskaya-i-kreditorskaya/rezerv-po-somnitel-ny-m-dolgam.html

Учет резервов по сомнительным долгам и ПБУ 18/02

Данная статья посвящена учету резервов по сомнительным долгам и отражению возникающих при расчете разниц между бухгалтерским и налоговым учетом.

Непосредственное отражение в бухгалтерском и налоговом учете рассчитанных резервов по сомнительным долгам не вызывает особых трудностей.

В налоговом учете на основании с п.7 ст. 265 НК РФ создание и увеличение размера резервов по сомнительным долгам приводит к увеличению внереализационных расходов, а сумма восстановленного ранее начисленного резерва присоединяется в внереализационным доходам.

В соответствии с Планом счетов бухгалтерского учета учет резервов по сомнительным долгам организуется на счете 63 «Резервы по сомнительным долгам» в разрезе каждого сомнительного долга.Начисление резерва отражается по кредиту счета 63, восстановление или использование на покрытие безнадежных долгов по дебету счета.

Резерв по сомнительным долгам согласно ПБУ 21/08 считается оценочным значением, изменение которого отражается путем включения в состав прочих доходов (при восстановлении резерва) или прочих расходов (при восстановлении резерва). В соответствии с планом счетов бухгалтерского учета прочие доходы и расходы учитываются на счете 91 «Прочие доходы и расходы».

Большее количество вопросов вызывает применение ПБУ 18/02 «Учет расходов по налогу на прибыль организации» при учете возникающих разниц между суммами резервов по сомнительным долгам в бухгалтерском и налоговом учете. Для начала нужно разобраться какой является разница временной или постоянной. Разницы между суммами резервов возникают в двух случаях:

- В бухгалтерском учете резервы начисляются, в налоговом нет.

- Резервы по сомнительным долгам начисляются как в бухгалтерском, так и в налоговом учете, при этом сумма резервов неодинакова.

В первом случае возникает расход, который формирует бухгалтерский убыток, но налоговую базу по налогу на прибыль этот расход не уменьшит ни в отчетном, ни в последующих периодах. В соответствии с п.4 ПБУ 18/02 «Учет расчетов по налогу на прибыль» такой расход признается постоянной разницей, которая будет приводить к формированию постоянного налогового обязательства (ПНО).

Можно возникшую разницу между суммами резервов во втором случае считать временной? Полагаю, что нет. Ведь чтобы ее признать временной должно выполняться условие, что возникшая разница будет учтена при расчете налога на прибыль в последующих налоговых периодах.

Однако различные методики расчета сумм резервов, наличие ограничений по величине расходов резервов по сомнительным долгам для определения налоговой базы по налогу на прибыль, не позволяют утверждать, что выявленная разница будет когда-нибудь учтена при расчете налога на прибыль.

Как в первом, так и во втором случае все возникающие разницы между суммами резервов в бухгалтерском и налоговом учетах являются постоянными.

Постоянные разницы, приводящие к увеличению налога на прибыль, участвуют в формировании постоянного налогового обязательства (ПНО), а приводящие к уменьшению налога на прибыль, участвуют в формировании постоянного налогового актива (ПНА).

Постоянные разницы, приводящие к увеличению налога на прибыль, возникают когда:

- Доход в бухгалтерском учете меньше дохода в налоговом учете.

- Расход в бухгалтерском учете больше чем расход в налоговом учете

Постоянные разницы, приводящие к увеличению налога на прибыль, возникают когда:

- Доход в бухгалтерском учете больше дохода в налоговом учете.

- Расход в бухгалтерском учете меньше чем расход в налоговом учете

Рассчитываются ПНО и ПНА как произведение соответствующей постоянной разницы на ставку налога на прибыль. В бухгалтерском учете :

ПНО учитывается по дебету счета 99 «Прибыли и убытки» субсчет «ПНОиА» и кредиту счета 68 субсчет «Налог на прибыль»,

ПНА учитывается по дебету счета 68 субсчет «Налог на прибыль» и кредиту счета 99 «Прибыли и убытки» субсчет «ПНОиА».

Рассмотрим на примере учет резервов по сомнительным долгам с учетом применения ПБУ 18/02.

Условие:

По состоянию на 31 марта 2013 года были рассчитаны резервы:

по дебиторской задолженности за отгруженные товары

ООО «Новый мир» для целей бухгалтерского учета- 113800 руб, для целей налогового учета- 48700 руб, разница суммой резерва в бухгалтерском и налоговом учете составила 13020 (113800-48700),

ООО «Пятачок» для целей бухгалтерского учета 80 000 руб., для целей налогового учета- 280000 руб. разница суммой резерва в бухгалтерском и налоговом учете составила -200 000 руб.(80 000-280 0000)

по выданному авансу ООО «Рассвет» только для целей бухгалтерского учета в сумме 300 000 руб., разница суммой резерва в бухгалтерском и налоговом учете составила 30 000 (300 000-0)

в учете на основании этих данных будут сделаны следующие проводки:

| Операция | Дт | Кт | Сумма |

| Начислен в бухгалтерском учете резерв по сомнительному долгу ООО «Новый мир» | Дт 91 «Прочие расходы» | Кт 63 ООО «Новый мир» | 113 800 |

| Начислен резерв по сомнительному долгу ООО «Новый мир» в налоговом учете | Внереализационные расходы | 48700 | |

| Начислено ПНО по сомнительному долгу ООО «Новый мир» | Дт 99 «ПНОиА» | Кт 68 «Налог на прибыль» | 13020((113800-48700)*20%) |

| Начислен в бухгалтерском учете резерв по сомнительному долгу ООО «Пятачок» | Дт 91 «Прочие расходы» | Кт 63ООО «Пятачок» | 80 000 |

| Начислен резерв по сомнительному долгу ООО «Пятачок» в налоговом учете | Внереализационные расходы | 280 000 | |

| Начислено ПНА по сомнительному долгу ООО «Пятачок» | Дт 68 «Налог на прибыль» | Дт 99 «ПНОиА» | 40 000((80000-280000)*20%) |

| Начислен в бухгалтерском учете резерв по сомнительному долгу ООО «Рассвет» | Дт 91 «Прочие расходы» | Кт 63ООО «Рассвет» | 300 000 |

| Начислен резерв по сомнительному долгу ООО «Рассвет» в налоговом учете | Внереализационные расходы | ||

| Начислено ПНО по сомнительному долгу ООО «Рассвет» | Дт 99 «ПНОиА» | Кт 68 «Налог на прибыль» | 60 000(300000*20%) |

Источник: https://buch-tax.ru/uchet-rezervov-po-somnitelnym-dolgam-i-pbu-1802/

Резерв по сомнительным долгам: налоговые последствия

Предприятие (плательщик налога на прибыль) по итогам года решило создать резерв по сомнительным долгам и безнадежной к взысканию задолженности.

Являются ли вычитаемыми расходы по созданию резерва по сомнительным долгам?

У. Абдуллаев.

– Все зависит от положений учетной политики, где утверждаются порядок формирования резерва, возможность его переноса в следующий период, а также срок, в течение которого будет производиться налоговый вычет в последующие периоды.

Расходы на создание резерва по сомнительным долгам относятся к расходам отчетного периода, вычитаемым из налогооблагаемой прибыли в будущем (ст. 146 НК). Резерв создается для равномерного отнесения суммы непогашенной дебиторской задолженности на расходы предприятия.

Чтобы понять суть создания резерва, можно сравнить его с амортизацией основных средств по ставкам, выше установленных НК. В целях исчисления налога на прибыль разрешен вычет только в размере безнадежной задолженности.

Напомним, безнадежная – это задолженность, которая не может быть погашена вследствие прекращения обязательства по решению суда, банкротства, ликвидации, смерти должника или вследствие истечения срока исковой давности (ст. 22 НК).

А сомнительная – дебиторская задолженность, как правило, просроченная, срок исковой давности которой не истек, однако имеются опасения (сомнения) в том, что она будет погашена.

Если предприятие создает резерв по сомнительным долгам в конце отчетного года (в декабре 2017 года), расходы по его созданию являются невычитаемыми расходами отчетного периода (не уменьшают налогооблагаемую прибыль 2017 года). В таком случае предприятие применяет налоговый вычет в будущем в соответствии с учетной политикой в размере безнадежной задолженности, подлежащей списанию.

Если же резерв создается с начала отчетного года (с января 2018 года), то есть равномерно в течение отчетного года, за счет ежемесячных отчислений, то в конце 2018 года расходы на создание резерва:

- в части безнадежной задолженности, списанной в отчетном году, – относятся на вычитаемые расходы отчетного года;

- в части погашенных (выплаченных) долгов в отчетном году – уменьшают сумму расходов отчетного периода;

- в части сомнительных долгов, переходящих в следующий период, – относятся на невычитаемые расходы отчетного периода.

Анжелика НАМ,

эксперт ООО «Norma».

Источник: https://gazeta.norma.uz/publish/doc/text141313_rezerv_po_somnitelnym_dolgam_nalogovye_posledstviya

Прочь сомненья — начисляем резервы! Или как сформировать резерв сомнительных долгов

Добрый день! Интерес читателей журнала «Бухгалтер 911» к теме формирования резервов сомнительных долгов не ослабевает. И в консультационную линию журнала к нам обращаются именно с этими вопросами.

Поэтому в сегодняшнем видеоуроке мы расскажем об основных правилах, которые понадобятся при начислении резерва сомнительных долгов. А заодно акцентируем ваше внимание на ответственности за его не создание.

Коллеги, рекомендуем смотреть видео по статье, материалы имеют таблицы, они хорошо отображены в видео!

Если вы еще не являетесь подписчиком журнала «Бухгалтер 911» — скорее становитесь им! Наши читатели получают индивидуальные консультации по вопросам бухуучета, налогообложения и права совершенно бесплатно! Жмите на кнопку внизу и присоединяйтесь к нашей дружной команде!

И в свежем номере честного журнала вас ждут:

Загранкомандировки: аванс, суточные Ликвидируем основное средство: НДС-аспект Непроизводственные основные средства: изменения-2017 Налоговые консультации: 1-апрельские интересности

Исправления в Книгах учета физлиц-предпринимателей

Порядок формирования и отражения в бухгалтерском учете резервов сомнительных долгов регулируется нормами П(С)БУ 10 «Дебиторская задолженность». Опираясь на них, расскажем основные правила, которые помогут бухгалтеру быстро и правильно начислить резерв.

Правило 1. Создание РСД обязательно для всех предприятий, в учете которых числится текущая дебиторская задолженность.

Из этого правила есть исключения. Их всего три:

(1) бюджетные учреждения;

(2) предприятия, составляющие фин. отчетность в соответствии с МСФО;

(3) субъекты микропредпринимательства и юрлица — «единоналожники» группы 3, которые ведут упрощенный бухучет ( п. 44.2 НКУ).

Дополнительный комментарий к слайду: т.е. Юрлица, у которых среднее количество работников за календарный год не превышает 10 человек, а годовой доход не превышает сумму, эквивалентную 2 млн евро, определенную по среднегодовому курсу НБУ

По первым двум позициям об освобождении от «повинности» создавать резерв прямо сказано в п. 2 П(С)БУ 10.

Причем в отношении предприятий-МСФОшников поясним: правила П(С)БУ 10 на них, в принципе, не распространяются, а согласно МСФО 39 «Финансовые инструменты: признание и оценка» вопрос о создании резерва отдан на откуп субъектам хозяйствования.

В то же время у таких предприятий сумма дебиторской задолженности на дату баланса подлежит обязательному тестированию на предмет ее обесценивания.

И в случае наличия признаков обесценивания балансовую стоимость дебиторской задолженности снижают (до уровня возмещаемой суммы) либо путем списания «проблемной стоимости», либо путем создания оценочного резерва (§ 63 МСФО 39).

Что касается третьей категории «счастливчиков» (так называемых «малышей»): их «исключительность» следует из п.п. 2 п. 2 и п. 8 разд. І П(С)БУ 25 «Финансовый отчет субъекта малого предпринимательства».

Им разрешено отражать дебиторскую задолженность в балансе по ее фактической (исторической) стоимости.

Иными словами, создавать или нет резерв сомнительных долгов, «малыши» решают самостоятельно, но это решение необходимо зафиксировать в приказе об учетной политике.

Правило 2. РСД создают исключительно под текущую дебиторскую задолженность, которая ОДНОВРЕМЕННО соответствует трем условиям.

Условия определения «дебиторки», под которую создают РСД:

(1) является финансовым активом, т. е. контрактом, дающим право получить денежные средства или другой финансовый актив от другого предприятия ( п. 4 П(С)БУ 13 «Финансовые инструменты»). Поэтому по выданным авансам РСД не создают;

(2) не приобретена предприятием и не предназначена для продажи;

(3) не считается безнадежной, что очевидно: ведь в отношении такой задолженности сомневаться (а значит, создавать резерв) уже поздно… ☹. Ясно также, что не имеет смысла создавать резервы под «дебиторку», которая обеспечена поручительством, гарантией, залогом, задатком, в соответствии с гл. 49 ГКУ.

Внимание! Резерв создают не только для товарной «дебиторки», но и для других видов дебиторской задолженности, которые соответствуют вышеперечисленным условиям.

Например, для дебиторской задолженности по векселям полученным, прочей текущей дебиторской задолженности, дебиторской задолженности по внутренним расчетам и т. д.

Для каждой такой статьи дебиторской задолженности рассчитывают свой резерв сомнительных долгов.

Методы определения РСД:

Источник: https://buhgalter911.com/news/news-1027436.html

Резерв по сомнительным долгам в 2018 году — в бухгалтерском и налоговом учете, создание, обязательно ли

Сотрудничество с недобросовестными контрагентами или обстоятельства могут привести к возникновению задолженности, которая вряд ли будет возвращена. Нужен ли резерв по сомнительной задолженности в 2018 году?

В предпринимательской деятельности к разряду сомнительных долгов относится задолженность, не возвращенная в положенные сроки и не обеспеченная никакими гарантиями.

Сумма такого долга увеличивает объем дебиторской задолженности при составлении бухгалтерского баланса, хотя может так и остаться не возвращенной. Нужно ли для сомнительных долгов образовывать резерв в 2018 году?

Основные аспекты

Сомнительный долг для организации это задолженность контрагента, в погашении которой нет достаточной уверенности. Такие долги увеличивают объем дебиторской задолженности.

Теоретически они составляют часть активов, но по факту являются убытками. Большое количество непогашенных долгов не позволяет достоверно определить истинный размер капитала организации.

Потому периодически требуется списание долгов, возвратить которые не получается. Долг считается безнадежным:

- по окончании трехлетнего периода исковой давности;

- при окончательной ликвидации субъекта;

- в случае постановления ФССП о невозможности взыскания;

- при неосуществимости взыскания по причинам, независящим от воли сторон.

Такие безнадежные долги надлежит списать за счет средств самой организации. Для этого необходимо наличие средств, которые как раз и аккумулируются при создании резерва.

Что нужно знать

Создавая резервный фонд по сомнительным долгам, нужно учитывать ряд условий. Таковые предопределены нормативными документами Министерства финансов РФ.

А именно:

| Фонд образуется по итогам расчетов с физическими и юридическими лицами | Приобретающими товары либо услуги. Вносить в резерв авансы, переданные поставщикам, нельзя |

| Создание резерва требует непрестанного мониторинга динамики задолженности | Поскольку состояние может поменяться, а резерв должен отображать истинную ситуацию |

| В бухучете долги считаются безнадежными по положениям ст.266 НК РФ | Но в целом лимит относительно сроков и размера резерва не определен |

| Когда возникает вопрос о выборе порядка для резервных активов, налогового или бухгалтерского | То ориентироваться нужно на такие моменты:

|

Для чего создается

Но для чего нужно создавать резервный фонд, не проще ли просто списать непогашенные долги в убытки компании?

Формирование РСД дозволяет:

| Отобразить в бухучете величину задолженности | Реальную к получению, что необходимо для установления достоверных данных о долгах при подготовке бухгалтерской отчетности |

| Учитывать в целях налогообложения потери от невозврата долгов до наступления момента | Когда невозвратные долги можно будет списывать с целью расчета налога на прибыль |

Суть создания резерва по сомнительным долгам в том, что наличие резерва позволяет списывать невозвратные долги.

То есть организация в продолжение года может учесть в расходах объем сомнительных долгов задолго до того, как они обратятся в безнадежные.

Плюсы основания резерва выражены в более размеренном отображении расходов в налоговом учете. Из чего складывается резерв, формируемый по сомнительным долгам?

Сомнительным признаваться может любой долг, соответствующий условиям:

- сформировался в связи с реализацией клиентам товаров, услуг, работ;

- не возвращен в период, прописанный в договоре;

- не обеспечен никакой гарантией.

Помимо прочего существует и еще одно нововведение. Когда у субъекта наличествует перед контрагентом встречное обязательство, то долгом сомнительным считается только часть, превосходящая сумму кредиторской задолженности.

Такая особенность не обязует организацию осуществлять взаимозачет, какой по-прежнему остается правом, но отнюдь не обязанностью.

Нормативное регулирование

Так надо ли образовывать резерв по сомнительной задолженности? Порядок образования РСД отличается в зависимости от целей бухгалтерского учета либо налогообложения.

Для бухучета применимы нормы:

| По п.70 Положения по ведению бухучета № 34н | Организация обязана основывать РСД |

| Формировать РСД допустимо по всякой дебиторской задолженности | В том числе и по той, срок возврата по которой еще не подошел |

В отношении налогового учета предопределены следующие положения:

| По п.3 ст.266 НК РФ | Налогоплательщик, использующий метод начисления, вправе образовывать РСД. Так как этот резерв причисляется к внереализационным расходам, то используя отмеченное право, налогоплательщики вправе уменьшать налогооблагаемую прибыль |

| По абз.1 п.1 ст.266 НК РФ | Образовывать РСД можно только по отношению к задолженности клиентов за приобретение товаров, услуг, работ |

Порядок создания резерва по сомнительным долгам

Положение по бухучету № 34н предусматривает образование резерва по всякому сомнительному долгу. При этом в расчет принимается анализ финансового положения должника и вероятность возврата долга.

Конкретную методику и периодичность образования РСД организация вырабатывает самостоятельно, ратифицируя избранный способ в учетной политике относительно целей бухучета.

Избрать можно один из нижеследующих вариантов:

| Резерв образовывается по всякому сомнительному долгу исходя из профессионального взгляда | И определения величины задолженности, которая не будет возвращена. В учетной политике надлежит установить параметры оценивания платежеспособности и финансового состояния контрагента, качества обслуживания долга и т. д. Величина резерва рассчитывается в каждом случае индивидуально |

| По всякому долгу резерв образуется на основании времени просрочки | Величина РСД в этом случае учреждается в процентном соотношении от объема долга или соответствует порядку образования резерва в налоговом учете |

При формировании учетной политики нужно ориентироваться на специфику учета и деятельности организации.

Также имеет значение влияние РСД на показатели бухгалтерской отчетности. Важно! В налоговом учете РСД не основывается:

- на суммы переданных поставщикам авансов;

- на штрафы за несоблюдение условий договора;

- на суммы процентов за пользование сторонними финансами, взысканными арбитражным судом;

- по договорам займа.

В учетную политику для целей налогового учета заносится пункт о факте образования резерва, но основывать непосредственно резерв налогоплательщик не обязан.

В этом случае основная цель, которую подразумевает резерв по сомнительным долгам – налог на прибыль, уменьшающийся при неполучении дебиторской задолженности.

Способы формирования

О порядке образования и применения РСД сказано в п.4 и п.5 ст.266 НК РФ. Поэтапная схема выглядит следующим образом:

| Установление объема сомнительной задолженности, засчитываемой в расчет РСД |

|

| Нахождение предельной суммы, вносимой в расчет РСД | Для целей налогообложения засчитывается сумма не больше 10 % выручки от общей суммы реализации (без учета НДС) за соответствующий налоговый период |

| Сравнение суммы основываемого РСД с остатком имеющегося резерва |

|

| Формирование решения по поводу действий в отношении остатка РСД на конец года |

|

К сведению! Остаток РСД можно переносить на следующий отчетный период и в том случае, когда в продолжение налогового периода резерв только накапливался, но не расходовался.

Что касается непосредственно способов формирования, то возможно:

| Определение общей задолженности контрагентов | Непогашенной в срок и необеспеченной гарантиями |

| Определение суммы для включения в резерв по каждому отдельному долгу | Исходя из оценки платежеспособности должника и вероятности частичного или полного погашения |

При этом используются такие способы создания РСД, как:

- интервальный;

- экспертный;

- статистический.

Интервальный

При применении интервального способа создания РСД сумма необходимых отчислений в резерв высчитывается ежемесячно или ежеквартально.

Далее определяется дата, на которую они должны быть погашены и так определяется длительность просрочки. По итогам поверки устанавливается, на какую сумму нужно создать резерв.

Экспертный

В случае использования экспертного способа потребуется умение профессионально оценивать финансовое состояние должника. Резерв учреждается по всякому сомнительному долгу.

Причем включение суммы непогашенного долга в РСД зависит от представления организации (бухгалтера) относительно вероятности погашения.

В резерв включается та доля долга, которая возможно возвращена не будет. На заметку! Если применяется интервальный способ или экспертный:

| При признании безвозвратности долга | Он списывается в счет созданного резерва. Если объема РСД окажется мало, то списывается непокрытый долг в прочие расходы |

| Когда сомнительная задолженность погашается | То величина резерва восстанавливается, то есть переносится в прочие доходы |

Статистический

Статистический способ предполагает, что сумма отчислений в РСД находится в соответствии со сведениями за несколько лет как доля невозвратных долгов в обобщенной сумме дебиторской задолженности конкретного вида.

К примеру, доля неоплаченных товаров в совокупной сумме покупательской задолженности.

На конечную дату каждого месяца или квартала величина резерва по одному виду задолженности находится по формуле:

Если получившаяся величина РСД превышает ранее созданный резервный фонд, то разница относится к прочим расходам (доначисление РСД).

Когда вновь рассчитанный резерв менее предыдущего, то разница причисляется к прочим доходам (восстановление РСД).

При статистическом варианте создания РСД:

| Долг, признанный невозвратным, | Списывается в счет соответствующего резерва, а при невозможности покрытия относится к прочим расходам |

| Если безнадежным становится долг | Не включенный в резерв, или погашается любая задолженность, то размер РСД не корректируется |

Как отражается в учете

Если в соответствии с учетной политикой дебиторская задолженность относится к сомнительной, то организация должна создать резерв.

Для этого требуется основание, которым выступает приказ по сомнительным долгам. Образец такого приказа выглядит следующим образом:

В бухгалтерском

Учреждаемый в бухучете резерв отличается тем, что должен непременно создаваться в отношении сомнительной задолженности.

Кроме того отсутствуют ограничительные критерии и создаваться РСД может по долгам любого вида.

Нюанс в том, что РСД можно формировать и по тем долгам, какие еще не признаны сомнительными, однако существует вероятность их непогашения.

Видео: резерв по сомнительным долгам

Экспертные критерии, по которым осуществляется анализ финансового состояния должника, организация учреждает самостоятельно.

Не ограничения и по объему создаваемого резерва. Величина зависит исключительно от размера невозвратной или потенциально невозвратной задолженности.

Все неизрасходованные суммы РСД можно по завершении года списать. При возникновении новой сомнительной задолженности создается новый резерв.

Для учета РСД в бухгалтерском учете используется счет 63. Формирование РСД в бухучете отображается проводкой следующего вида:

Дт 91-2 «Прочие расходы» Кт 63

Отчисления в РСД списываются в дебет на прочие расходы и причисляются к финансовым результатам.

Основанием для этой проводки служит бухгалтерская справка-расчет (экспертное заключение, профессиональное суждение). Сумма формируемого резерва в бухучете не ограничена в отличие от налогового учета.

В налоговом

Величина резерва по сомнительной задолженности для налоговых расходов ограничена. Сумма допустимого РСД составляет не более 10 % от выручки отчетного периода, за который формируется резерв.

Но при этом образование РСД не считается для налогового учета обязательным. Решение об учреждении резерва принимается налогоплательщиком самостоятельно.

Но по части прочих расходов данный резерв больше регламентирован, чем бухгалтерский. Отличают его следующие нюансы:

| Право на образование резерва | Имеют те, кто при ведении учета использует метод начисления |

| Применяется РСД | По отношению только к покупательской задолженности |

| Формировать резерв допускается | Только относительно просроченной дебиторской задолженности |

| В отношении долгов | По которым допускается создавать резерв, устанавливается длительность просрочки платежей |

| Исходя из длительности просрочки | Определяется объем резерва и для него учреждаются лишь две величины – на полный объем при просрочке в 90 и более дней, на половину долга при просрочке в 45-90 дней |

| При наличии встречного обязательства в РСД | Попадает лишь кредит по долгам в непокрытой части |

| В 2018 году предельный объем РСД | Ограничен суммой 10 % от наибольшего из двух показателей – выручки за отчетный период, в каком создается резерв или выручки за предыдущий налоговый период |

| Не использованный резерв переносится на следующий год | Корректируясь при этом на величину вновь создаваемого резерва по аналогичному долгу |

Порядок восстановления

О восстановлении резерва по сомнительной задолженности речь идет, когда долг контрагента оплачивается целиком или частично. В такой ситуации требуется корректировка резерва.

РСД восстанавливается в объеме возвращенной задолженности. При этом выполняются следующие бухгалтерские проводки:

| Дт 51 (50) Кт 62 (71, 73, 76) | Поступление оплаты от контрагента |

| Дт 63 Кт 91-1 | Восстановление резерва на сумму оплаты |

Если сомнительный долг обращается в безнадежный, то его можно списать. Для этого согласно п.77 ПБУ нужно:

| Подготовить документы | Указывающие на невозможность взыскания долга |

| Осуществить инвентаризацию дебиторской задолженности | И обнаружить долги с истекшим сроком исковой давности |

| Составить бухгалтерскую справку | И приказ организации на списывание дебиторской задолженности |

Списывается безнадежная задолженность за счет имеющегося РСД или на расходы, когда резерв не формировался.

При списании долга по истечении исковой давности величина его учитывается в забалансовом учете на протяжении пяти лет после списания.

Для этого используют счет 007. Учет требуется в целях мониторинга вероятности взыскания долга при изменении финансового положения должника.

В налоговом учете безнадежные долги в расходы не включаются, а списываются за счет резерва. Причем списанию подлежит даже та задолженность, по которой РСД не создавался.

Так обязана ли организация создавать резерв по сомнительным долгам? В бухучете создание РСД обязательно.

В налоговом учете резерв формируется исключительно по желанию налогоплательщика, хотя порядок создания в этом случае более регламентирован.

Источник: https://jurist-protect.ru/rezerv-po-somnitelnym-dolgam/

Резерв по сомнительным долгам

x

Check Also

Ставка рефинансирования – важный показатель экономического развития государства. В России это процент дохода, который кредитные организации уплачивают Центральному банку. Ставка рефинансирования применяется в налогообложении, определении …

Законом либо условиями заключенных правоотношений обычно устанавливается приоритетным досудебное урегулирование возникающих споров, когда требования к другой стороне не просто высказываются устно, а направляются в виде …

На производстве, в процессе выполнения обязанностей в соответствии с трудовым договором и должностной инструкцией, на работника предприятия могут воздействовать различные факторы, которые подразделяются на: Опасные, …

Эта сказка в давние века сказывалась, в средние пересказывалась, дошла и до наших дней. Сказка про защитников Родины, про храбрых людей. «Про храбрых защитников Родины» …

О годе Петуха замолвим слово. Составим викторину на Год Петуха и чтобы дети и взрослые смогли дать на неё ответы. Новогодняя викторина на Год Петуха …

Работой по сменному графику сейчас никого не удивишь, все больше работодателей приходят к выводу, что это самый оптимальный вариант способа организации труда. Возможность применения подобного …

Простая письменная форма договора дарения Договор дарения подлежит регистрации в местном отделении регистрационной службы РФ. Форма договора может быть представлена исключительно в одном из двух …

Сколько средств необходимо, чтобы создать с нуля интернет-магазин? Потребуется проанализировать все этапы в процессе его создания, каждый из которых нуждается в определенных затратах. Пошаговая инструкция, …

Бледная поганка – смертельно ядовитый пластинчатый гриб! Его нужно знать, как говорится в лицо! Поганок много, но эта самая «популярная»! Есть интересная статистика, которую не …

В последние годы силовые органы РФ подверглись значительному реформированию. Настало время перемен: требования к служащим ужесточаются, тысячи полицейских теряют привилегии и рабочие места. Коснутся ли …

Стихи Бунина про лето восхитительно свежи. Они пахнут дождем и степной прохладой. Лето радует нас обилием эмоций, красок, тонов, звуков, ароматов. «Как флёром даль полей …

Главным законом, защищающим беременных и кормящих женщин, а также регулирующим процесс назначения и выплаты социальных пособий по материнству и детству в России, выступает Федеральный Закон …

Встретились два охотника: Расскажи, как медведицу завалил. Как обычно: ласка, шампанское, легкая музыка Возвращается муж с охоты страшно злой. Жена: Что случилось? До чего же …

Снять сглаз самостоятельно не так сложно, как более серьезный негатив вроде порчи или проклятия. Справиться с этим может практически каждый, однако и эти относительно простые …

Существуют такие праздники, которые не отмечены особенными почестями на государственном уровне, однако их искренне любят и чтут обычные люди, стараясь из года в год отмечать …

Этим повествованием, мы открываем целый цикл статей о том, как и самое главное из чего, я имею ввиду подручные, доступные материалы, сделать лепестки для вертушек …

Используя определенные маркетинговые приемы, можно не только остаться на плаву даже в кризис, но и значительно увеличить продажи. Экономический кризис ставит крест на множестве компаний, …

Как можно солдата бравого, удалого да лихого не покормить? А старушка не захотела проезжих солдатушек попотчевать. Нечем, дескать, угощать. А еда-то у бабулечки была. Но …

Третий сборник стихов «Земля в снегу» Александра Блока, вышедший в издательстве «Золотое руно» (1908 год), создавался в сложную пору мучительных размышлений поэта о назначении Искусства, …

Поэтесса Ольга Берггольц Творчество любого писателя (писательницы) – это особый, уникальный мир со своими стилевыми решениями, индивидуальными манерами. Но всех собратьев по перу объединяет, роднит …

Виды отпуска Ежегодный Любой гражданин РФ может воспользоваться своим правом на отдых в течение рабочего года. Причём он будет обязательно оплачен работодателем. Сроки, проведённые гражданином …

Дорогие мои читатели, я рад снова приветствовать вас на страницах своего сайта. Сегодня я расскажу вам о лучших кроссоверах до 2000000 рублей, которые представлены на …

Капитал для матери – это материальная помощь от государства в виде сертификата на приобретение жилья, либо улучшение условий проживания, образование детей, прибавку к пенсии родителям. …

Основные виды прописки Постановка на регистрационный учет может быть осуществлена по-разному, выделяются две основные разновидности прописки, одной из которых является временная или как ее еще …

Источник: https://argi.su/vspomnim-2017-god/rezerv-po-somnitelnym-dolgam

Создание и использование резерва сомнительных долгов в бухгалтерском и налоговом учете — «Аверс-Бухгалтерия»

В процессе деятельности предприятие может получать информацию, на основании которой возникает неуверенность в погашении должником (должниками) дебиторской задолженности.

Об этом могут свидетельствовать различные данные: переписка с предприятиями-дебиторами, негативная динамика погашения задолженности, отсутствие оплат в течение продолжительного периода времени, данные о неблагоприятном финансовом положении контрагента-дебитора и т. п.

Порядок формирования в бухгалтерском учете информации о дебиторской задолженности и ее раскрытии в финансовой отчетности определен П(С)БУ-10.

Напомним, что финансовая отчетность составляется и представляется в соответствии с нормами, определенными Законом Украины от 16.07.99 г. № 996-XIV «О бухгалтерском учете и финансовой отчетности в Украине» (далее — Закон № 996).

Действие этого документа распространяется на юридических лиц всех форм собственности, а также на представительства иностранных субъектов хозяйствования, которые обязаны вести бухгалтерский учет и представлять финансовую отчетность в соответствии с действующим законодательством

Законом № 996 предусмотрено, что финансовая отчетность предприятия формируется с соблюдением определенных принципов, в частности принципа осмотрительности, согласно которому методы оценки, применяемые в бухгалтерском учете, должны предотвращать занижение оценки обязательств и расходов и завышение оценки активов и доходов предприятия; Поэтому в целях отражения реального финансового положения возникает необходимость в образовании резерва сомнительных долгов (далее — резерв) по дебиторской задолженности, которая возникает при отгрузке продукции (товаров, работ, услуг).

Для определения объекта налогообложения плательщик налога на прибыль использует данные бухгалтерского учетаи финансовой отчетности в части учтенных доходов, расходов и финансового результата до налогообложения.

Согласно разделу III НКУ объект обложения налогом на прибыль рассчитывается на основании данных бухгалтерского учета путем корректировки финансового результата до налогообложения, определенного в финансовой отчетности на разницы, которые увеличивают или уменьшают финансовый результат до налогообложения, в соответствии с положениями данного кодекса. Механизм корректировки (увеличения или уменьшения) финансового результата до налогообложения (прибыли или убытка), отраженного в финансовой отчетности на разницы, определен в ст. 138, 139, 140, 141 раздела III НКУ.

Налогоплательщики, у которых годовой доход от любой деятельности (за вычетом непрямых налогов), определенный по правилам бухгалтерского учета за последний годовой отчетный (налоговый) период, не превышает 20 млн грн.

, объект налогообложения для целей налогового учета могут определять без корректировки финансового результата до налогообложения (кроме корректировки отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет.

Такой налогоплательщик имеет право принять решение о неприменении корректировок финансового результата до налогообложения на все разницы(кроме отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет), определенные в соответствии с положениями раздела III НКУ, только раз в течение непрерывной совокупности лет в каждом из которых выполняется этот критерий относительно размера дохода. О принятом решении налогоплательщик указывает в налоговой отчетности, который подается за первый год в такой непрерывной совокупности лет. Корректировки финансового результата не применяются (кроме отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет) на протяжении такой совокупности лет, при сохранении требуемого объема годового дохода.

Если в любом следующем году годовой доход (за вычетом непрямых налогов), определенный по правилам бухгалтерского учета за последний годовой отчетный (налоговый) период, превышает 20 млн грн., такой плательщик определяет объект налогообложения начиная с такого года путем корректировки финансового результата до налогообложения на все разницы.

В состав годового дохода от любой деятельности, определенного по правилам бухгалтерского учета, включаются доход (выручка) от реализации продукции (товаров, работ, услуг), другие операционные доходы, финансовые доходы и прочие доходы.

Методологические принципы формирования в бухгалтерском учете информации о дебиторской задолженности

Нормы П(С)БУ-10 применяются предприятиями, организациями и другими юридическими лицами независимо от форм собственности (кроме бюджетных учреждений и предприятий, которые в соответствии с законодательством составляют финансовую отчетность по международным стандартам финансовой отчетности).

Основные понятия и термины относительно дебиторской задолженности, приведены в п. 4 П(С)БУ-10, согласно которому дебиторская задолженность — это сумма задолженности дебиторов предприятию на определенную дату. Дебиторы — юридические и физические лица, которые вследствие прошедших событий должны предприятию определенные суммы денежных средств, их эквивалентов или других активов.

Дебиторская задолженность исходя из сроков погашения может быть текущей или долгосрочной, а исходя из степени уверенности в ее погашении классифицируется как безнадежная или сомнительная.

К текущей дебиторской задолженности относится сумма дебиторской задолженности, которая возникает в ходе нормального операционного цикла или будет погашена в течение 12 месяцев с даты баланса.

Долгосрочная дебиторская задолженность — это сумма дебиторской задолженности, которая не возникает в ходе нормального операционного цикла и будет погашена после истечения 12 месяцев с даты составления баланса.

Сомнительная задолженность определяется П(С)БУ-10как текущая задолженность, относительно которой существует неуверенность в ее погашении должником, а безнадежная дебиторская задолженность — это текущая дебиторская задолженность, относительно которой существует уверенность в ее невозврате должником или по которой истек срок исковой давности.

Отметим, что под безнадежной задолженностью согласно п.п. 14.1.11 п. 14.1. ст. 14 НКУ понимается задолженность, которая соответствует одному из признаков, указанных в этом пункте, в частности это задолженность по обязательствам, относительно которых истек срок исковой давности (п.п. 14.1.11″а» п. 14.1. ст. 14 НКУ).

Источник: https://avers3.com/15106

Безнадежная дебиторская задолженность: Правила списания

П(С)БУ и НКУ дают различные определения термина «безнадежная дебиторская задолженность но его суть заключается в самом названии: нет надежды на погашение. Для начала прочитаем определение этого термина в двух нормативных актах.

СРОКИ: Безнадежная дебиторская задолженность – текущая дебиторская задолженность, относительно которой существует уверенность о ее невозврате должником или по которой истек срок исковой давности. (П.

4 П (С) БУ 10 «Дебиторская задолженность»).

Безнадежная задолженность – задолженность, соответствующая одному из следующих признаков:

а) задолженность по обязательствам, по которым истек срок исковой давности;

б) просроченная задолженность, не погашенная вследствие недостаточности имущества физического лица, при условии, что действия кредитора, направленные на принудительное взыскание имущества должника, не привели к полному погашению задолженности;

в) задолженность субъектов хозяйствования, признанных банкротами в установленном законом порядке или прекращенных как юридические лица в связи с их ликвидацией;

г) задолженность, оказавшаяся непогашенной вследствие недостаточности средств, полученных после обращения кредитором взыскания на заложенное имущество в соответствии с законом и договором, при условии, что другие действия кредитора по принудительному взысканию другого имущества заемщика, определенные нормативно-правовыми актами, не привели к полному покрытия задолженности;

г) задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством;

д) просроченная задолженность умерших физических лиц, а также лиц, которые в судебном порядке признаны безвестно отсутствующими, недееспособными или объявлены умершими, а также просроченная задолженность физических лиц, осужденных к лишению свободы (пп. 14.1.11 НКУ).

Как видите, оба термина говорят о просроченной дебиторской задолженности, по которой истек срок исковой давности.

Напомним срок исковой давности – это срок, в пределах которого лицо может обратиться в суд с требованием защиты своих прав и интересов (ст. 256 ГКУ).

Общая исковая давность – три года, но в отдельных случаях закон может устанавливать другой, специальный срок исковой давности (ст. 258 ГКУ). К тому же контрагенты могут договориться (в письменном виде) об увеличении срока исковой давности (ст. 259 ГКУ).

Исковой давности начинают отмерять со дня, когда лицо узнало или могло узнать о нарушении своего права.

Проще говоря, если дату погашения дебиторки установлено договором, а должник не выполнил своих обещаний, начинаем отсчитывать срок исковой давности со дня, когда истек договорный срок для погашения обязательств.

Когда даты погашения долга не установлено, течение срока исковой давности начинается со дня, когда у кредитора возникает право предъявить свои требования должнику (ч. 5 ст. 261 ГКУ).

Итак, сравнивая терминологию, можно сказать: по бухгалтерским правилам признать безнадежной и списать можно любую задолженность. в непогашении которой мы уверены.

Но в налоговом законодательстве есть дополнительный барьер для «безнадежкы» – НКУ называет конкретный перечень ситуаций, при которых задолженность можно признать безнадежной.

К каким последствиям приведет такое нестыковки понятий П (С) БУ и НКУ увидите дальше.

Списываем дебиторку в бухучете

В бухучете все довольно просто: истек срок исковой давности – пора списывать дебиторку. Не истек срок исковой давности, но на руках сведения, вселяют уверенность в непогашении долга, – можно долг списать (например, если стало известно, что должник объявлен банкротом или ликвидирован). Безнадежная задолженность списывается двумя способами:

– Используя ранее начисленный резерв сомнительных долгов;

– Прямым списанием дебиторки на прочие расходы операционной деятельности.

Поэтому сейчас сосредоточим внимание на непосредственном списании дебиторки. П (С) БУ 10 гласит: «Текущая дебиторская задолженность, по которой создание резерва сомнительных долгов не предусмотрено, в случае признается безнадежной списывается с баланса с отражением в составе прочих операционных расходов» (п. 11).

Отсюда делаем вывод: резерв сомнительных долгов можно использовать для списания только тех задолженностей, под которые его было создано.

Здесь возникает резонный вопрос: если резерв был начислен в размере 30% от суммы задолженности, то какую сумму долга можно списать за счет резерва – 30% или всю задолженность?

На этот вопрос ответа нет ни в П (С) БУ, ни в письмах Минфина. Поэтому считаем: разрешено то, что не запрещено! Если сомнительный долг расходы «бронировали» – значит, при списании дебиторки мы можем использовать резерв «на полную».

В случае, когда сумма долга превышает размер резерва сомнительных долгов, мы сначала используем весь резерв, а затем сумму дебиторки оставшуюся списываем на прочие операционные расходы.

Если мы имеем дело с безнадежной дебиторкой, по которой П (С) БУ не позволяет создавать резерв, ее можно списать лишь на прочие операционные расходы.

Напомним резерв не создают под дебиторскую задолженность, предназначенную для продажи, приобретенную и которое не является финансовым активом (т.е. погашение этой задолженности не принесет предприятию средств – например, дебиторка по перечисленным предоплатами).

Отражают списание безнадежной задолженности следующими проводками:

– Списание за счет резерва: Дт 38 «Резерв сомнительных долгов» Кт 36 «Расчеты с покупателями и заказчиками», 37 «Расчеты с разными дебиторами» ‘, – списание после исчерпания резерва или без него: Дт 944 «Сомнительные и безнадежные долги» Кт 36, 37.

Плюс информацию о списанную дебиторку показывают на забалансовом субсчете 071 «Списанная дебиторская задолженность».

Там дебиторка хранится не менее трех лет (описание к счету 07 Инструкции № 291).

Окончательное «списание» безнадежной дебиторки с балансу проводят одновременно с поступлением средств от должника (если такое случится) или после трехлетнего срока пребывания на забалансовом счете.

Правила списание дебиторки за нку

В налоговом учете правила несколько сложнее, и не всегда задолженность, признанная в бухучете безнадежной, сможет попасть в налоговые расходы. Разберем подробнее правила НКУ Поиск упоминания о безнадежной задолженности в НКУ приводит нас в состав прочих расходов обычной деятельности.

А именно, с пп. «Г» пп. 138.10.6 НКУ: «Расходы на создание резерва сомнительной задолженности признаются расходами в целях налогообложения в сумме безнадежной дебиторской задолженности с учетом подпункта 14.1.11 пункта 14.1 стат-е 14 настоящего Кодекса».

Что из этого следует? Первое правило, которое лежит на поверхности, – по этим подпунктом списать в расходы можно безнадежную дебиторку, для которой был создан резерв сомнительных долгов.

Но НКУ ни слова не содержит о правилах создания резерва, поэтому мы снова открываем П (С) БУ 10 (это нам позволил сделать пп. 14.1.84 НКУ).

В нем находим правило: резерв насчитывают для текущей дебиторской задолженности, которая является финансовым активом, кроме приобретенной задолженности и задолженности, предназначенной для продажи (п.

7 П (С) БУ 10). Сейчас только обобщим: резерв можно формировать только под денежною задолженность.

То есть за перечисленным авансом и неполученными товарами (работами, услугами) его не формируют.

Второе общее правило – в налоговые расходы относят лишь безнадежную дебиторку, которая имеет один из признаков, указанных в пп. 14.1.11 НКУ Основное зерно, конечно, – окончание срока исковой давности.

Когда же речь идет о списании дебиторки в расходы до истечения срока исковой давности, надо приложить немало усилий.

Более того, эффект от этих усилий должен быть закреплен документально (в виде решения суда о признании юрлица банкротом или подтверждения ликвидации контрагента, подтверждение обстоятельств непреодолимой силы, стихийного бедствия и т.п.), что, как следствие, влечет за собой невозможность погасить долг.

И третье правило – если дебиторка возникла в результате негоспдияльних операций, списывать ее на расходы довольно рискованно. Например, предприятие предоставило возвратную финпомощь.

Источник: https://www.dt-kt.com/beznadezhnaya-debytorskaya-zadolzhennost-pravyla-spysanyya/