Налоговый счет-фактура — это… что такое налоговый счет-фактура?

- Счет-фактура — Счёт фактура налоговый документ, строго установленного образца, оформляемый продавцом товаров (работ, услуг), на которого в соответствии с Налоговым кодексом возложена обязанность уплаты в бюджет НДС. Наличие счета фактуры у покупателя,… … Бухгалтерская энциклопедия

- Счет-фактура — 1. Счет фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг),… … Официальная терминология

- Счёт-фактура — Эта статья или раздел описывает ситуацию применительно лишь к одному региону. Вы можете помочь Википедии, добавив информацию для других стран и регионов. Счёт фактура документ, удостоверя … Википедия

- НПА:Налоговый кодекс Российской Федерации:Часть вторая — (в редакции, действующей по состоянию на 01.12.2013) Налоговый кодекс Российской Федерации ГАРАНТ 29 декабря 2000 г., 30 мая, 6, 7, 8 августа, 27, 29 ноября, 28, 29, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31… … Бухгалтерская энциклопедия

- Актив — (Assets) Активы предприятия, оборотные и необоротные активы, учет и управление активами Информация об активах предприятия, оборотных и необоротных активах, учет и управление активами Содержание 1. Коэффициент 2. Рисковые активы пользуются спросом … Энциклопедия инвестора

- Налог на добавленную стоимость — Содержание … Бухгалтерская энциклопедия

- Налог на добавленную стоимость — Содержание … Бухгалтерская энциклопедия

- Основные направления налоговой политики на 2009-2011 гг. — Основные направления налоговой политики на 2009 2011 гг. В соответствии с принципами среднесрочного финансового планирования Министерством финансов Российской Федерации в 2007 году был впервые разработан документ, определяющий концептуальные… … Энциклопедия ньюсмейкеров

- Книга покупок — Эта статья или раздел описывает ситуацию применительно лишь к одному региону. Вы можете помочь Википедии, добавив информацию для других стран и регионов. Книга покупок предназначена для регистрации документов ( … Википедия

- Контрагент — (Counterparty) Определение контрагента, расчеты с контрагентами Определение контрагента, расчеты с контрагентами, договорные правоотношения Содержание Содержание Раздел 1. Общие положения о контрагенте. Раздел 2. Участие в договорных… … Энциклопедия инвестора

Источник: https://dic.academic.ru/dic.nsf/business/14989

Учет Белорусского НДС в 1С:Бухгалтерии 2.0 — Простые решения

Подробнее в нашей новой статье

п.2 ст.2 о взимания косвенных налогов и механизме контроля за ихуплатой при экспорте и импорте товаров в таможенном союзе от 11.12.2009 (далее Протокол), вступивший в силу с 1 июля 2010 года.

Суммы косвенных налогов исчисляются налогоплательщиком импортером по налоговым ставкам, установленным законодательством государства — импортера —

пст.2 Протокола.

Косвенные налоги уплачиваются не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров —

п.7 ст.2 .

Суммы косвенных налогов, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства — члена таможенного союза с территории другого государства — члена таможенного союза, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства — члена таможенного союза, на территорию которого импортированы товары —

п.11 ст.2 .

Таким образом, суммы НДС, уплаченные налогоплательщиками в бюджет Российской Федерации по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, подлежат вычету в порядке, установленном законодательством Российской Федерации о налогах и сборах. В соответствии с положениями ст.171 и ст.

172 НК РФ налогоплательщики имеют право уменьшить общую сумму НДС в отношении операций по реализации товаров (работ, услуг) на территории РФ на суммы налога, уплаченные при ввозе товаров на территорию РФ, после принятия на учет ввезенных товаров при наличии документов, подтверждающих уплату указанных сумм, и при использовании данных товаров для осуществления операций, облагаемых НДС. Следовательно, суммы НДС, уплаченные на территории РФ по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, могут быть включены в налоговые вычеты после выполнения всех вышеперечисленных условий, но не ранее периода, в котором налог на добавленную стоимость по таким товарам уплачен и отражен в соответствующей налоговой декларации — письмо Минфина РФ

от.

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров налогоплательщик обязан представить в налоговый орган, на территорию которого импортированы товары налоговую декларацию по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов таможенного союза.

Одновременно с налоговой декларацией налогоплательщик должен представить в налоговый орган комплект документов, перечисленных в п.8 ст.2 .

Применение методик заложенных в 1С:Бухгалтерию 8 редакцию 2.0

Для максимально прозрачного контроля за операциями по импорту из Республики Беларусь (данная методика подходит для всех стран Таможенного союза, далее по тексту пример на основе Беларуси) необходимо несколько модифицировать стандартный план счетов. Для цели раздельного учета входящего внутреннего НДС, НДС по импорту и НДС по импорту из Белоруссии, необходимо добавить счет 19.Б (Рисунок 1).

Рисунок 1 — Параметры счета «19.Б»

Для цели обособленного учета расчетов по Белорусскому НДС необходимо добавить счет 68.Б (Рисунок 2).

Рисунок 2 — Параметры счета «68.Б»

Рассмотрим основные этапы отражения Белорусского НДС в учете.

Приняты к учету полученные товары

Для отражения поступления импортных товаров воспользуемся документом «Поступление товаров и услуг». Ввиду особого порядка обложения НДС, при помощи кнопки «Цены и валюта» снимаем флаг «Учитывать НДС». Пример заполнения документа показан на рисунке 3.

Рисунок 3 — Пример заполнения документа «Поступление товаров и услуг»

На основании созданного документа «Поступление товаров и услуг» необходимо выписать фиктивный счет-фактуру, который будет использоваться для контроля начисленного и возмещенного НДС (аналитика счета 19.Б).

Начислен НДС, причитающийся к уплате в российский бюджет

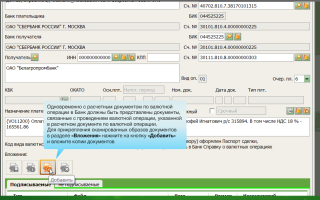

Данная операция отражается при помощи документа «Операция (бухгалтерский и налоговый учет)». Для упрощения заполнения данного документа рекомендуется настроить типовую операцию (Рисунок 4).

Рисунок 4 — Параметры типовой операции начисления НДС

В качестве аналитики «Счета-фактуры — полученные» указывает счет-фактуру, зарегистрированную на предыдущем этапе. Результат проведения документа представлен на рисунке 5.

Рисунок 5 — Результат проведение документа «Операция (бухгалтерский и налоговый учет)»

Уплачен НДС в бюджет

Данная операция оформляется документами «Платежное поручение» и «Списание с расчетного счета», при помощи операции «Перечисление налога». Счет дебета 68.Б.

НДС отнесен на расчеты с бюджетом

Данная операция оформляется в момент получение от налоговых органов «Заявления о ввозе товара». Для оформления этой операции необходимо воспользоваться документом «Отражение НДС к вычету».

В документе необходимо установить флаги «Использовать как запись книги покупок», «Формировать проводки». В качестве документа необходимо указать тот счет-фактуру, по которой был начислен НДС. В выбранном счет-фактуре необходимо заполнить графы «Вх. номер» и «Вх.

дата»входящими датой и номер полученного заявления (Рисунок 6).

Рисунок 6 — Заполнение документа «Счет-фактура полученный»

В табличной части «Товары и услуги» необходимо добавить новую строку и заполнить следующим образом:

- Вид ценности: Таможенные платежи

- Сумма: стоимость поступивших товаров

- Ставка НДС: ставка НДС, по который был начислен налог

- Счет учета: 19.Б

- Событие: Предъявлен НДС к вычету.

На закладке «Документы оплаты» указываем дату и сумму оплаты, документ оплаты заполнять не обязательно.

На закладке «Счет-фактура» устанавливаем флаг «Использовать документ расчетов как счет-фактуру» (Рисунок 7).

Рисунок 7 — Пример заполнения документа «Отражение НДС к вычету»

Подобное заполнение документа обеспечивает правильное отражение операции и в бухгалтерском учете и в книге покупок и в декларации по НДС. Результат проведения документа представлен на рисунке 8.

Рисунок 8 — Результат проведение документа «Отражение НДС к вычету»

Построение отчетов по Белорусскому НДС

Контролировать НДС по каждой из импортных сделок можно при помощи стандартных бухгалтерских отчетов, например «Оборотно-сальдовая ведомость по счету 19.Б»(Рисунок 9)

Рисунок 9 — «Оборотно-сальдовая ведомость по счету «19.Б»

В книгу покупок операция вычета НДС попадает по дате документа «Отражение НДС к вычету» (Рисунок 10).

Рисунок 10 — «Книга покупок»

Сумма НДС по импорту из Белоруссии автоматически попадает в строку 180 раздела 3 декларации по НДС.

Для корректного заполнения декларации необходимо для строки 180 установить способ заполнения «заполнять автоматически с корректировкой» и вычесть сумму белорусского НДС, а в строку 190 эту сумму вручную заполнить. Этими действиями мы обеспечиваем корректность данных даже после автоматического переполнения декларации.

Мы очень надеемся, что данная статья поможет вам понять методику учета НДС по Беларуси, сформировать верные проводки и правильно заполнить книгу покупок! Спасибо за внимание.

Внимание! Разработана новая методика учета в 1С:Бухгалтерии 3.0

Подробнее в нашей новой статье

Источник: https://1eska.ru/projects/publications/nds/uchet-belorusskogo-nds-v-1c-buhgalterii-2/

Департамент банковского аудита о составлении единого (общего) счета-фактуры по брокерским операциям с физическими лицами

20.04.2012

Ответ

Мнение консультантов.

Ни НК РФ, ни Постановление Правительства РФ № 1137 не предоставляют возможности формировать один общий (сводный) счет-фактуру по всем физическим лицам, которым Банк оказал однотипные услуги, в том числе в рамках брокерских договоров. Однако, по мнению консультантов, налоговые последствия при оформлении счетов-фактур в порядке, приведенном в тексте вопроса, отсутствуют.

Обоснование мнения консультантов.

Налог на добавленную стоимость (далее по тексту — НДС, налог) является косвенным налогом. Он включается в цену продаваемых товаров (работ, услуг), имущественных прав и, соответственно, увеличивает эту цену.

Таким образом, бремя уплаты НДС фактически ложится не на поставщиков (исполнителей), а на конечных покупателей (заказчиков).

Предъявление суммы НДС покупателю (заказчику) дополнительно к цене реализации является одной из основных обязанностей продавца товаров (работ, услуг):

«При реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в пунктах 4 и 5 статьи 161 настоящего Кодекса) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога» (пункт 1 статьи 168 НК РФ).

Кроме того, пунктом 3 статьи 168 НК РФ законодатель установил обязанность выставления счета-фактуры при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Исключений в отношении норм, регулирующих порядок выставления счета-фактуры, при оказании услуг физическим лицам законодатель в НК РФ не предусмотрел, несмотря на то, что согласно пункту 1 статьи 169 НК РФ счет-фактура являются документом, служащим основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету при выполнении требований, установленных данной статьей.

Перечень показателей, которые должны быть указаны в счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, установлен пунктами 5 и 6[1] статьи 169 НК РФ.

Пунктом 5 статьи 169 НК РФ установлено, что в счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны, в числе прочих, «наименование, адрес и идентификационные номера налогоплательщика и покупателя» (подпункт 2).

В соответствии с пунктом 8 статьи 169 НК РФ форма счета-фактуры и порядок его заполнения, формы и порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж устанавливаются Правительством РФ.

Во исполнение указанной нормы Кодекса принято Постановление Правительства РФ № 1137.

Приложением № 1 к Постановлению № 1137 утверждены форма счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, и правила его заполнения.

В соответствии с пунктом 1 Раздела II «Правила заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость» (далее по тексту — Правила заполнения счета-фактуры) в строках счета-фактуры указываются:

и) в строке 6 — полное или сокращенное наименование покупателя в соответствии с учредительными документами (подпункт «и»);

к) в строке 6а — место нахождения покупателя в соответствии с учредительными документами (подпункт «к»);.

л) в строке 6б — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя (подпункт «л»).

Из приведенных выше норм, по мнению консультантов, следует, что счет-фактура подлежит составлению индивидуально в отношении каждого лица (покупателя), являющегося контрагентом Банка по операциям, облагаемым НДС, в том числе и по брокерским операциям, независимо от того, является ли этот контрагент юридическим или физическим лицом. Составление общего (сводного[2]) счета-фактуры, то есть одного на всех физических лиц, обслуживающихся Банком в рамках брокерского договора, ни НК РФ, ни Постановление Правительства РФ № 1137 не предусматривает.

На наш взгляд, ни НК РФ, ни Постановление Правительства РФ № 1137 не предоставляет возможности формировать один общий (сводный) счет-фактуру по всем физическим лицам, которым Банк оказал однотипные услуги, в том числе в рамках брокерских договоров.

Статьей 106 НК РФ установлено, что виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность, признается налоговым правонарушением.

Общие условия привлечения к ответственности за совершение налогового правонарушения закреплены в статье 108 НК РФ:

«Основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу» (пункт 3);.

«Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения.

Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы.

Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица» (пункт 6).

При этом, согласно пункту 1 статьи 110 НК РФ виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности.

Мерой ответственности за совершение налогового правонарушения являются налоговые санкции (пункт 1 статьи 114 НК РФ), которые устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных главами 16 и 18[3] настоящего Кодекса (пункт 2 статьи 114 НК РФ).

К налоговым правонарушениям, ответственность за совершение которых установлена для всех категорий налогоплательщиков отдельными статьями Главы 16 НК РФ, относятся:

- нарушение порядка постановки на учет в налоговом органе (статья 116);

- нарушение срока представления сведений об открытии и закрытии счета в банке (статья 118);

- непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества) (статья 119);

- нарушение установленного способа представления налоговой декларации (расчета) (статья 119.1);

- грубое нарушение правил учета доходов и расходов и объектов налогообложения (статья 120);

- неуплата или неполная уплата сумм налога (сбора) (статья 122);

- несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (статья 125);

- непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (статья 125);

- неправомерное несообщение сведений налоговому органу (статья 129.1);

- неуплата или неполная уплата сумм налога в результате применения в целях налогообложения в контролируемых сделках коммерческих и (или) финансовых условий, не сопоставимых с коммерческими и (или) финансовыми условиями сделок между лицами, не являющимися взаимозависимыми (статья 129.3);

- неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках (статья 129.4).

Как видно из приведенного перечня, ответственность за оформление единого общего счета-фактуры по всем физическим лицам-контрагентам Банка по договорам брокерского обслуживания ни в НК РФ, ни в Постановлении Правительства РФ № 1137 не предусмотрена.

Таким образом, в рассматриваемом случае, по мнению консультантов, налоговые последствия отсутствуют.

Документы и литература.

1. НК РФ –

Источник: https://www.mosnalogi.ru/consultation/bankovskiy-audit/departament_bankovskogo_audita_o_sostavlenii_edinogo_obshchego_scheta_faktury_po_brokerskim_operatsiyam_s_fizicheskimi_litsami.html

Счёт-фактура как основной налог вычета по налогу на добавочную стоимость (стр. 1 из 3)

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

МЭСИ(РФ)

дОКЛАД ПО ПРЕДМЕТУ

НАЛОГИ И НАЛОГООБЛОЖЕННИЕ

НА ТЕМУ:

Счет-фактура как основной налог вычета по НДС

Выполнили:

Проверил:

Чиженко И.П.

Рязань 2010г.

Для плательщиков НДС счет-фактура является одним из основных документов, которые необходимы при исчислении налога. Не случайно счетам-фактурам посвящена отдельная 169-я статья Налогового кодекса.

Если продавец неправильно заполнит счет-фактуру, у покупателя возникнут проблемы с применением вычета по НДС.

На что следует обратить внимание при заполнении счетов-фактур по отгруженным товарам (выполненным работам, оказанным услугам), рассказывается в статье.

Поставщик, начисляя НДС при реализации товаров (выполнении работ, оказании услуг), выставляет покупателю счет-фактуру и регистрирует его в книге продаж. Покупатель отражает реквизиты полученного счета-фактуры в книге покупок.

На основании этих документов он делает соответствующие записи в налоговой декларации и производит вычет «входного» НДС. Правда, регистрировать счет-фактуру в книге покупок и предъявлять налог к вычету можно, только если выполнены условия, установленные статьей 169 НК РФ.

Одно из них — счет-фактура должен быть оформлен надлежащим образом.

В настоящее время применяется форма счета-фактуры, приведенная в приложении 1 к постановлению Правительства РФ от 02.12.2000 № 914 (далее — постановление № 914). Если поставщик выставит счет-фактуру старого образца, покупатель не сможет применить налоговый вычет.

Кто обязан выписывать счет-фактуру

Счет-фактуру оформляют только плательщики НДС. К таковым не относятся продавцы, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН). Они не предъявляют налог покупателю и соответственно не выписывают счет-фактуру.

Другое дело, когда «спецрежимник» выступает в роли импортера или налогового агента по НДС. Тогда в первом случае возникает обязанность уплатить налог на таможне (или в налоговых органах — при импорте товаров из Белоруссии), во втором — удержать у продавца налог и перечислить его в бюджет.

Но и в этих ситуациях «спецрежимник» не выставляет счет-фактуру.

Что произойдет, если лицо, применяющее спецрежим, нарушит требования Кодекса и выпишет покупателю счет-фактуру с выделенной суммой НДС? Как следует из пункта 5 статьи 173 НК РФ, такое лицо должно перечислить в бюджет сумму налога, указанную в счете-фактуре. Между тем права на вычет «входного» налога у нарушителя не появится, поскольку подобная привилегия предусмотрена исключительно для плательщиков НДС. Об этом ФНС России напоминает в письме от 17.05.2005 № ММ-6-03/404@.

Одни налогоплательщики освобождаются от уплаты НДС на основании статьи 145 НК РФ, другие совершают операции, не облагаемые этим налогом в соответствии со статьей 149 Кодекса. И в том и в другом случае налогоплательщики обязаны выписывать счета-фактуры, как того требует пункт 3 статьи 169 НК РФ. На счетах-фактурах следует делать надпись «Без НДС».

Чем продиктована необходимость выставлять подобные счета-фактуры? Дело в том, что лица, которые выполняют операции, не облагаемые налогом (ст. 149), или освобождены от уплаты налога (ст.

145), являются налогоплательщиками. Значит, на них распространяются общеустановленные правила выставления счетов-фактур.

А надпись «Без НДС» — это характерный признак операции, не подпадающей под налогообложение.

Бывает, что пометку «Без НДС» на счете-фактуре проставляют налогоплательщики, которые осуществляют операции, облагаемые на основании пункта 1 статьи 164 НК РФ по ставке 0%. Это неверно. Нулевая ставка вовсе не означает, что товары (работы, услуги) не облагаются НДС. Просто ее величина по налоговому законодательству равна нулю.

Налогообложение по нулевой ставке дает налогоплательщику право применить налоговые вычеты. А по операциям, освобожденным от налогообложения по статье 149 НК РФ, налоговый вычет применить нельзя. «Входной» НДС по таким операциям включается в стоимость приобретенных товаров (работ, услуг).

Аналогичным образом поступают с «входным» НДС налогоплательщики, освобожденные от уплаты налога по статье 145 НК РФ.

Оформление счета-фактуры и вычет по НДС

В пунктах 5 и 6 статьи 169 Кодекса перечислены реквизиты, которые должны быть указаны в счете-фактуре.

Если продавец не заполнит какой-либо из обязательных реквизитов или допустит в них ошибку, покупатель на основании такого счета-фактуры не сможет применить налоговый вычет или возместить налог (п. 2 ст. 169 НК РФ).

В подобной ситуации прежде всего следует обратиться к поставщику, чтобы тот внес исправления в дефектные счета-фактуры.

Надо заметить, что в Налоговом кодексе приведен перечень обязательных реквизитов, но ничего не сказано о том, как их заполнять. В постановлении № 914 даны только общие рекомендации.

Другого нормативного документа, который содержал бы подробные разъяснения о порядке составления счетов-фактур, нет.

Отсюда множество проблем и противоречий, возникающих между налогоплательщиками и налоговыми органами, и как следствие — разногласия между продавцами и покупателями.

Поговорим о том, на что следует обратить особое внимание при заполнении счетов-фактур.

Нумерация счетов-фактур

В строке 1 счета-фактуры указывается его порядковый номер. Он проставляется поставщиком. Нумерация должна быть возрастающей и сквозной (то есть без пропусков). Требований к структуре номера нормативными документами не установлено.

Многие налогоплательщики применяют простые порядковые номера — 1, 2, 3 и т. д. Не запрещено пользоваться и сложными — с различными цифровыми комбинациями, разделительными знаками и буквенными обозначениями, например: 1А-14, СФ-0511/2. Нумерация может быть сложной, но не хаотичной.

Особый случай — организации с обособленными подразделениями. Разработать структуру нумерации счетов-фактур этим организациям поможет письмо МНС России от 21.05.2001 № ВГ-6-03/404.

В нем сказано, что счета-фактуры у таких налогоплательщиков нумеруются в порядке возрастания по организации в целом.

Разрешается либо резервировать номера для счетов-фактур, выставляемых обособленными подразделениями, либо использовать составные номера с индексом конкретного подразделения. Выбранный способ нумерации необходимо закрепить в учетной политике по налогообложению.

Кто не должен выставлять счет-фактуру

В пункте 4 статьи 169 Налогового кодекса приведен перечень налогоплательщиков, которые не обязаны выставлять счета-фактуры.

Это банки, страховые организации и негосударственные пенсионные фонды, осуществляющие операции, освобожденные от налогообложения в соответствии со статьей 149 НК РФ.

Если названные организации выполняют иные операции (не поименованные в статье 149 Кодекса), они должны на общих основаниях выписывать счета-фактуры.

Кроме того, счета-фактуры не выставляются при реализации ценных бумаг. Причем не важно, кто ее осуществляет — профессиональный участник рынка ценных бумаг или организация, не имеющая такого статуса. На брокеров и посредников, оказывающих услуги при реализации ценных бумаг, данная норма не распространяется — они обязаны выставить счет-фактуру на стоимость своего вознаграждения.

От обязанности выставлять счета-фактуры освобождены также предприятия розничной торговли, общепита и другие организации и индивидуальные предприниматели, работающие непосредственно с населением.

Законодатель в пункте 7 статьи 168 НК РФ прописал, что у налогоплательщиков, работающих с населением, обязанность по выставлению счетов-фактур считается выполненной, если они выдали покупателю кассовый чек или бланк строгой отчетности.

Счет-фактура такому покупателю не нужен.

Не принимайте дефектные счета!

Правомерность требований налоговых органов по правильному заполнению обязательных реквизитов счетов-фактур была недавно подтверждена Конституционным Судом РФ. В определении КС РФ от 15.02.

2005 № 93-О говорится, что «налогоплательщик в качестве основания налогового вычета может представить только полноценный счет-фактуру, содержащий все требуемые сведения, и не вправе предъявлять к вычету сумму налога, начисленную по дефектному счету-фактуре, сведения в котором отражены неверно или неполно».

Для покупателя не важно, правильно ли пронумеровал счета-фактуры поставщик. Главное, чтобы на полученном счете-фактуре был проставлен номер. Счет-фактура, на котором номера нет, не дает оснований для вычета НДС.

Дата счета-фактуры

Источник: https://MirZnanii.com/a/243360/schyet-faktura-kak-osnovnoy-nalog-vycheta-po-nalogu-na-dobavochnuyu-stoimost

Как налоговому агенту заполнить счет-фактуру

В строке 2 «Продавец» налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст.

161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст.

161 НК РФ), приводят полное или сокращенное наименование продавца или арендодателя (указанного в договоре с налоговым агентом), за которого они исполняют обязанности по уплате налога.

В строке 2а «Адрес» должен быть указан адрес (в соответствии с учредительными документами) продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговые агенты исполняют обязанность по уплате налога.

В строке 2б «ИНН/КПП продавца» должны быть проставлены:

- прочерк – если счет-фактуру заполняет налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете (п. 2 ст. 161 НК РФ);

- ИНН и КПП продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога, во всех остальных случаях (п. 3 ст. 161 НК РФ).

Об этом сказано в подпунктах «в»–«д» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

При составлении счета-фактуры на выполненные работы (оказанные услуги) в строках 3 «Грузоотправитель и его адрес» и 4 «Грузополучатель и его адрес» налоговые агенты, приобретающие работы (услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст.

161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст.

161 НК РФ), ставят прочерки.

Если у иностранных организаций, не состоящих в России на налоговом учете, приобретаются товары, то в строке «Грузоотправитель и его адрес» нужно указать наименование и почтовый адрес грузоотправителя, а в строке «Грузополучатель и его адрес» – наименование и почтовый адрес грузополучателя.

Об этом сказано в подпунктах «е»–«ж» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Некоторые особенности имеет порядок заполнения строки 5 «К платежно-расчетному документу».

При приобретении (получении) или аренде государственного (муниципального) имущества в этой строке нужно указать номер и дату платежного документа, подтверждающего оплату имущества или перечисление арендной платы.

При приобретении работ (услуг) у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего перечисление удержанной суммы НДС в бюджет.

При приобретении товаров у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего оплату приобретенных товаров.

Если оплата производилась в безденежной форме, в строке 5 укажите прочерк.

Об этом сказано в подпункте «з» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

В строке 7 «Валюта: наименование, код» укажите наименование валюты согласно Общероссийскому классификатору валют и ее цифровой код (подп. «м» п.

1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Если в договоре цена товара (работы, услуги) указана в валюте и его оплата также производится в валюте, налоговый агент может составить счет-фактуру в валюте (п. 7 ст. 169 НК РФ).

При заполнении граф счета-фактуры налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст.

161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст.

161 НК РФ), должны придерживаться следующих правил.

При полной оплате товаров (работ, услуг) графы счета-фактуры следует заполнять в порядке, установленном пунктом 5 статьи 169 Налогового кодекса РФ.

При частичной оплате в графах 2–4 ставятся прочерки, а графы 10–11 не заполняются.

Как при полной, так и при частичной оплате (в т. ч. при безденежной форме расчетов) укажите:

- в графе 1 – наименование поставляемых товаров, имущественных прав (описание работ, услуг);

- в графе 7 – расчетную ставку налога (10/110 или 18/118) или запись «Без НДС»;

- в графе 9 – сумму показателя графы 5 и показателя, рассчитанного как произведение показателя графы 5 и налоговой ставки в размере 10 или 18 процентов, деленное на 100;

- в графе 8 – сумму налога, рассчитанную как произведение граф 9 и 7, в рублях и копейках без округления (письмо Минфина России от 1 апреля 2014 г. № 03-07-РЗ/14417);

- в графе 6 – сумму акциза, а если товар не является подакцизным, то укажите «Без акциза».

Такой порядок заполнения счетов-фактур установлен в приложении 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

После заполнения всех обязательных реквизитов счета-фактуры, оформленного на бумаге, его должны подписать руководитель и главный бухгалтер организации – налогового агента (другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации). Если налоговым агентом является предприниматель, он должен лично подписать счет-фактуру и указать в нем реквизиты своего свидетельства о регистрации. Такой порядок установлен пунктом 6 статьи 169 Налогового кодекса РФ.

Применительно к составлению прежних форм счетов-фактур аналогичные разъяснения содержались в письме ФНС России от 12 августа 2009 г. № ШС-22-3/634.

При начислении налога, а также при выдаче аванса (частичной оплаты), в том числе в неденежной форме, налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст.

161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст.

161 НК РФ), составляют счет-фактуру и регистрируют ее в книге продаж (п. 15 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

При предъявлении НДС к вычету в соответствии с пунктом 3 статьи 171 Налогового кодекса РФ ранее выставленные счета-фактуры на аванс (частичную оплату) они регистрируют в книге покупок (п. 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Пример составления счета-фактуры на сумму аванса, уплаченного в счет предстоящей поставки производственного оборудования. Российская организация (налоговый агент) приобретает оборудование у иностранной организации, не состоящей в России на налоговом учете

ООО «Альфа» на условиях 100-процентной предоплаты приобретает у украинской компании «Мотор Сич» фрезерный станок для использования в производственной деятельности, облагаемой НДС. Стоимость оборудования по договору составляет 590 000 руб. с учетом НДС. Расчеты по договору ведутся в рублях.

Украинская организация не состоит в России на налоговом учете. Местом реализации станка является Россия (ст. 147 НК РФ). Следовательно, со стоимости станка «Альфа» должна удержать НДС. Сумма НДС, которую «Альфа» должна удержать из доходов украинской организации как налоговый агент, составляет 90 000 руб.

(590 000 руб. × 18/118).

21 июня платежным поручением № 275 бухгалтер «Альфы» перечислил украинской организации оплату (за вычетом НДС) и составил счет-фактуру с отметкой «За иностранное лицо». В строке 5 составленного счета-фактуры бухгалтер «Альфы» указал реквизиты платежного документа, которым была перечислена оплата украинской компании (от 21 июня № 275). 21 июня счет-фактура был зарегистрирован в книге продаж.

НДС, удержанный из доходов украинской организации, был перечислен в бюджет платежным поручением от 21 июня № 276.

Акт приема-передачи оборудования подписан сторонами 5 июля. В этот день станок был принят к учету и у «Альфы» появилось право на вычет удержанного НДС. 5 июля бухгалтер «Альфы» зарегистрировал составленный счет-фактуру в книге покупок и предъявил сумму НДС к вычету.

https://www.youtube.com/watch?v=NEUyoAA05wA

Расчеты с поставщиками бухгалтер «Альфы» отражает на следующих субсчетах, открытых к счету 60 «Расчеты с поставщиками и подрядчиками»:

- «Расчеты по авансам выданным»;

- «Расчеты за имущество (работы, услуги)».

В бухучете «Альфы» сделаны следующие проводки.

21 июня:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 68 субсчет «Расчеты по НДС»

– 90 000 руб. – удержан НДС с суммы аванса, выплачиваемого украинской организации;

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51

– 500 000 руб. – перечислен аванс украинской организации (за вычетом удержанного НДС);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51

– 90 000 руб. – перечислен в бюджет НДС, удержанный из доходов украинской организации.

5 июля:

Дебет 08 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)»

– 500 000 руб. – принят к учету в составе капвложений фрезерный станок;

Дебет 19 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)»

– 90 000 руб. – отражен «входной» НДС со стоимости станка;

Дебет 60 субсчет «Расчеты за имущество (работы, услуги)» Кредит 60 субсчет «Расчеты по авансам выданным»

– 590 000 руб. – зачтен аванс, выплаченный украинской организации;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 90 000 руб. – принят к вычету удержанный и перечисленный в бюджет НДС.

Это же правило действует, если налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете, отказался от поставки до момента отгрузки и продавец возвращает ему полученный ранее аванс (частичную оплату).

В данном случае ранее выписанные счета-фактуры на аванс (частичную оплату) регистрируются в книге покупок после отражения в учете всех корректировок, связанных с возвратом. При этом зарегистрировать счет-фактуру в книге покупок можно не позднее чем по истечении одного года с момента отказа покупателя от поставки.

Об этом сказано в пункте 22 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Источник: https://NalogObzor.info/publ/situacii/kak_nalogovomu_agentu_zapolnit_schet_fakturu/95-1-0-3070

Выставление ИП и ООО на УСН или ЕНВД счёт-фактуры с НДС — Эльба

Организации и предприниматели на спецрежимах (УСН, ЕНВД и т д.) в общем случае не платят НДС и счета-фактуры не выставляют. Об этом прямо сказано в Налоговом кодексе. Но контрагенты часто просят спецрежимников выставить счёт-фактуру — по незнанию или из-за своих бизнес-процессов. И предприниматель становится перед выбором: выставить счёт-фактуру или упустить ценного клиента.

Помните: счёт-фактура с НДС влечёт обязанность заплатить указанный налог и сдать декларацию по НДС.

Иногда заказчик просит выставить счёт-фактуру без НДС потому, что в его бухгалтерии такой порядок: на каждую покупку — счёт-фактура. В этом случае счёт-фактуру оформить можно, риска не будет. Несмотря на освобождение от НДС есть случаи, когда спецрежимник должен выставлять счета-фактуры.

Вы обязаны выставлять счёт-фактуру с НДС только в случаях:

- являетесь налоговым агентом по НДС;

- работаете по договору как агент от своего имени: приобретаете товары или услуги с НДС для клиента на ОСНО или продаёте товары или услуги другой компании, которая работает с НДС;

- участвуете в договоре простого товарищества, доверительного управления имуществом или в концессионном соглашении.

Есть ещё один случай, когда нужно заплатить НДС — при импорте товара из-за границы, но тогда налог является таможенным платежом.

В остальных случаях выставление счёта-фактуры — ваше добровольное дело. Обратите внимание: при выставлении счёта-фактуры у вас появляется обязанность заплатить НДС в налоговую и сдать отчёт по НДС. В доходах УСН учитывается сумма оплаты от клиента без учёта НДС.

Как выставить счёт-фактуру?

Счёт-фактура серьёзный документ, который полностью регламентируется законами. Он выставляется по специальной форме в соответствии с правилами. Чтобы не разбираться в законах и сложных терминологиях, счёт-фактуру можно выставить через онлайн бухгалтерию Эльба:

Когда вы идёте навстречу клиенту и выставляете счёт-фактуру на продажу товаров или услуг, он оформляется по общим правилам. По остальным операциям есть несколько нюансов.

Как выставить счёт-фактуру налоговому агенту по НДС

Счёт-фактура выставляется от имени продавца, а не от вашего. Т.е. в строках «Продавец», «Адрес» и «ИНН/КПП продавца» указываются данные вашего контрагента, а в данных покупателя — ваши данные. Обязательно заполните номер и дату платёжно-расчётного документа, по которым перечисляли оплату за товары или услуги.

Счёт-фактуру нужно выставить в течение 5 календарных дней со дня оплаты. Составьте его в двух экземплярах, подпишите и передайте один экземпляр контрагенту.

Как выставить счёт-фактуру по агентскому договору

Когда вы как агент от своего имени покупаете товар или услугу для клиента на ОСНО, вместе с подтверждающими документами вы получите от поставщика счёт-фактуру на ваше имя.

Вам необходимо выставить свой такой же счёт-фактуру покупателю, только в данных покупателя указать реквизиты вашего клиента, а в данных продавца оставить реквизиты поставщика.

Дата у вашего счета-фактуры должна совпадать со счётом-фактурой, который вы получили от поставщика, а вот номер счета-фактуры присваиваете вы в соответствии с собственной нумерацией. Передайте покупателю копию счета-фактуры продавца — он ему также необходим для получения вычета по НДС.

Если вы как агент от своего имени продаёте товары (услуги) c НДС, счёт-фактуру вам нужно выставить от себя на имя покупателя. В данных продавца укажите свои реквизиты, а в данных покупателя — реквизиты вашего клиента.

Один экземпляр счета-фактуры вам необходимо передать покупателю, второй оставить себе. Данные выставленного вами счета-фактуры необходимо отправить вашему принципалу — можете отправить копию. Принципал выставит свой счёт-фактуру этой же датой на имя клиента и передаст его вам.

Его необходимо зарегистрировать в журнале полученных счетов-фактур.

При выставлении счетов-фактур по агентскому договору платить НДС не нужно. Информацию о выставленных счетах-фактурах нужно включить в отчётность по НДС.

Попробовать Эльбу 30 дней бесплатно

Создавайте и отправляйте счета-фактуры своим контрагентам вместе с Эльбой!

Как посчитать сумму НДС к уплате в бюджет?

Когда вы продаёте товары или услуги с НДС по просьбе клиента, чтобы исчислить сумму налога умножьте стоимость товаров или услуг на ставку 18% или 10%. Так как на спецрежимах вычеты по НДС применять нельзя, по итогам квартала всю выделенную сумму НДС перечислите в бюджет.

Ставки НДС:

- 18% – общая ставка;

- 10% для отдельных групп товаров: некоторые продукты, детские товары, медицинские товары;

- 0% по более редким операциям.

По операциям налогового агента НДС сумма налога рассчитывается с суммы оплаты, которая перечисляется продавцу. Это может быть сумма, прописанная в договоре, или сумма ежемесячного платежа при аренде у госучреждений. Важно: сумму НДС нужно удержать у продавца, а значит для расчёта налога применяется расчётная ставка 18/118 или 10/110.

Как сдать отчёт по НДС?

Если вы выставляли счёт-фактуру с НДС, в инспекцию необходимо сдать декларацию. Для отчётности по НДС установлены следующие сроки:

- за I квартал до 25 апреля;

- за II квартал до 25 июля;

- за III квартал до 25 октября;

- за IV квартал до 25 января.

Декларацию по НДС нужно предоставлять только в электронном виде. В ней должна содержаться информация обо всех полученных и выставленных счетах-фактурах. Эльба подготовит отчётность по НДС автоматически на основании выставленных документов и передаст в налоговую через интернет.

Статья актуальна на 07.03.2016

Источник: https://e-kontur.ru/enquiry/43