Списание налогов с 1 января 2018 года. Что простили россиянам? — Я в курсе

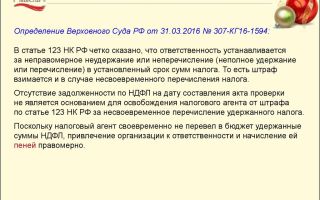

С нового года физлицам и ИП простили задолженность по имущественным налогам за периоды до 1 января 2015 года (Федеральный закон от 28.12.2017 № 436-ФЗ опубликован на сайте Президента РФ).

Статьей 12 закона № 436-ФЗ установлено, что недоимка по транспортному налогу, налогу на имущество физических лиц, земельному налогу, образовавшаяся на 1 января 2015 года, а также задолженность по пеням, начисленным на эту недоимку, признается безнадежной к взысканию и подлежит списанию.

Решение о списании долгов налоговики принимают самостоятельно, без участия физлиц, на основании сведений в базе данных о суммах недоимки и задолженности по пеням, штрафам. Подавать заявление в налоговую для этого не нужно.

В декабре 2017 года было объявлено о налоговой амнистии для физлиц и ИП. На основании этого был принят закон, который определяет порядок и условия для списания долгов ИП и физлиц по налогам. В статье разберем по каким долгам предусмотрена налоговая амнистия, какова максимальная сумма по списанию налога, а также куда обратиться для аннулирования задолженности.

Налоговая амнистия 2018 для физических лиц.Налоговая амнистия прошлых лет

Для начала разберем что означает такое понятие как налоговая амнистия. Подразумевает налоговая амнистия следующее:

- Освобождение от обязательства по уплате налога по определенным основаниям;

- Освобождение от ответственности за нарушение обязательства, которое напрямую связано с уплатой налога.

Амнистия по налогам подразумевает также такие мероприяти

я, которые предоставляют налогоплательщику право уплатить налоги, сроки для уплаты платежей по которым уже истекли. До настоящего времени были следующие виды налоговых амнистий:

- В 1993 году налоговая амнистия длилась1 месяц и 3 дня, при этом юр- и физлица имели право заявить о имеющихся у них недоимках, после чего перечислить их бюджет без возможных последствий;

- В 2007 году амнистия длилась 1 год, при этом участие принимали только ИП и физлица, а погасить можно было только доходы, которые получены были до 2006 года;

- В 2015 году амнистия длилась с июля по декабрь 2015 года, при этом некоторые налогоплательщики могли подавать декларации, открывая при этом свои активы (имущество и денежные средства), которые ранее держали в тайне.

- Важно! Полной отмены задолженности по налогам при амнистии прошлых лет не было.

Налогоплательщик был обязан только заплатить налог в бюджет и (или) сдать декларацию, избежав при этом штрафных санкций. Налоговая амнистия настоящего времени предусматривает полное освобождение по некоторым заложенностям налогоплательщика как по налогам, так и страховым взносам.

Налоговая амнистия 2018 для физических лиц

Заявление Путина на конференции в декабре 2017 года содержало следующую информацию: возникшая за предыдущие годы задолженность по налогам иногда не связана с самим физлицом, а связана напрямую только с несовершенством налоговой системы.

При этом объем задолженности составляет 41 млрд. рублей и касается он 42 млн. человек. Основное предложение при этом заключалось в том, что людей следует освободить от этих выплат таким образом, чтобы им не пришлось обращаться в налоговую инспекцию.

Касаться такая амнистия должна как физлиц, так и предпринимателей.

После такого заявления Президента РФ был принят закон «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», который вступил в силу с 1 января 2018 года.

Налоговая амнистия 2018 для физических лиц. Чьи долги будут списаны

Как уже оговаривалось выше, амнистия коснется предпринимателей и физлиц, при этом под этим категориями налогоплательщиков подразумеваются:

- Физлица: под ними подразумевают граждан, которые обладают правами и дееспособностью. Правоспособность у граждан возникает при рождении, а дееспособность – после совершеннолетия;

- ИП: под предпринимателем понимаю физлицо, прошедшее процедуру по регистрации ее в качестве предпринимателя. Получая такой статус, физлицо имеет право осуществлять деятельность, направленную на получение прибыли, то есть предпринимательскую.

Налоговая амнистия 2018 для физических лиц (транспортный налог, налог на имущество, земельный налог)

Физлица обязаны уплачивать следующие виды налогов:

- Транспортный – оплачивает лицо, на которое зарегистрировано ТС (Читайте также статью ⇒ Транспортный налог для физических лиц в 2018 году);

- На имущество – оплачивает лицо, которое является собственником недвижимости, являющейся объектом налогообложения и находящейся в РФ;

- Земельный – оплачивает лицо, владеющее земельным участком на праве пользования (постоянного, бессрочного) или пожизненно наследуемого владения.

Уплата налогов физическими лицами происходит на основании уведомлений, направляемых налоговыми органами. В таких уведомлениях содержится информация по начисленным налогам, а также по задолженности и пени по этим налогам.

Важно! Указанные выше налоги попадают под налоговую амнистию. Недоимка по ним списывается по состоянию на 1 января 2015 года, а также пени, начисленные по ним.

При этом каких либо особых условий по списанию задолженности по указанным налогам нет, то есть не важно к какой категории граждан принадлежит гражданин (инвалид, пенсионер и т.д.), не имеет значение какой доход у гражданина или у членов его семьи, а также не разбирается причина, которая послужила основанием для неуплаты налога.

Каких либо ограничений по минимальному и максимальному размеру списания налога нет, то есть спишется вся недоимка, сложившаяся к 1 января 2015 года. Пени также аннулируются, но по состоянию на ту дату, которой налоговая приняла решение о списании долгов.

К примеру, гражданин имеет недоимку по налогу в размере 12 000 рублей по состоянию на 1 января 2015 года. К за весь период задолженности ему начислялись пени, которые оставили 5 000 рублей, то есть общие его долг равен 15 000 рублям. Вся сложившаяся сумма (15 000) будет списана, то есть будет признана безнадежной к взысканию и попадает по амнистию.

Налоговая амнистия для ИП

Теперь рассмотрим каким образом амнистия коснулась предпринимателей. ИП в зависимости от системы налогообложения уплачивают следующие налоги:

- ОСНО, при такой системе предприниматель уплачивает НДФЛ и НДС;

- УСН, предприниматель уплачивает единый налог (Читайте также статью ⇒ Отмена УСН для ИП: последние новости 2018);

- ЕНВД, предприниматель уплачивает единый налог, не зависящий от его доходов;

- ПСН, предприниматель оплачивает стоимости патента;

- ЕСХН, предприниматель уплачивает единый налог, применяют только сельхозпроизводители.

- Важно! Налоговая амнистия подразумевает списание задолженности по налогам, пеням и штрафам по состоянию на 1 января 2015 года.

При этом исключаются следующие виды налогов для ИП: это налог на добычу полезных ископаемых, акциз и налоги, уплачиваемые при перемещении товара через границу РФ.

Налоговая амнистия коснулась даже тех предпринимателей, которые уже этот статус утратили. Суммы при списании долгов при этом не ограничены. Основанием для списания долга является только факт наличия задолженности на 1 января 2015 года, при этом никакие дополнительные условия во внимание не принимаются.

Куда обращаться

Для предпринимателей и физических лиц специальное обращение в налоговую не потребуется. Решение по списанию долгов налоговая примет самостоятельно на основании собственных данных. При этом оповещать налогоплательщиков инспекция не обязана. Узнать, попала ли задолженность предпринимателя или физлица под амнистию можно проведя сверку с налоговым органом.

Следует иметь в виду, что амнистия касается только тех лиц, у которых сложилась задолженность на указанную дату, все те предприниматели и физлица, которые уплачивали налоги своевременно не могут претендовать на их возврат из бюджета.

Налоговая амнистия по страховым взносам ИП

В настоящее время сложилась довольно большая сумма задолженности предпринимателей по страховым взносам, уплачиваемым «за себя». Налоговая амнистия позволяет простить предпринимателям задолженность по этим суммам, а также начисленные по ним пени и штрафы.

На основании принятого закона об амнистии, под амнистию попадают страховые взносы, пени и штрафы, подлежащие к уплате в ПФР, ФСС и ФФОМС для тех предпринимателей, которые занимаются частной практикой (например, нотариусы или адвокаты) по состоянию на 1 января 2017 года, либо для тех предпринимателей, кто к этому периоду прекратил уже свою деятельность.

При этом учитываться будут следующие условия:

- Задолженность спишется только тем предпринимателям, которые свою деятельность не вели и отчетность не сдавали;

- Основанием для списания является долг в налоговый орган и фонды, специальные документы предпринимателю не потребуется.

Важно при этом понимать, что те предприниматели, которые платили взносы и налоги, но имеют по одному из платежей задолженность не попадают под амнистию. То есть распространяется она только на тех ИП, кто зарегистрировались, но заниматься бизнесом не смогли.

Налоговая амнистия 2018 для физических лиц

Принят закон, которым списаны долги физическим лицам и индивидуальным предпринимателям (ИП) по налогам и взносам.

СМИ протрубили о налоговой амнистии, как неким большим благом для граждан.

Но давайте проанализируем, кого же коснулась эта «амнистия».

«Налоговая амнистия» объявлена в отношении доходов, полученных налогоплательщиками с 1 января 2015 года до 1 января 2017 года, при получении которых не был удержан НДФЛ налоговым агентом и сведения о которых представлены налоговым агентом в установленном Налоговым кодексом порядке.

Вот, как звучит на языке закона:

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

«72) доходы, полученные налогоплательщиками с 1 января 2015 года до 1 декабря 2017 года, при получении которых не был удержан налог налоговым агентом, сведения о которых представлены налоговым агентом в порядке, установленном пунктом 5 статьи 226 настоящего Кодекса, за исключением доходов:

в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

в виде дивидендов и процентов;

в виде материальной выгоды, определяемой в соответствии со статьей 212 настоящего Кодекса;

в натуральной форме, определяемых в соответствии со статьей 211 настоящего Кодекса, в том числе подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

в виде выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях.»;

Кто такие налоговые агенты? По существу это все лица, которые обязаны при выплате гражданам денежных средств удержать налог или налоговые органы, которые начисляют налог на квартиры, дачи, земельные участки, к примеру.

Допустим, выплатил Застройщик Вам сумму неустойки, а налог на доходы не удержал в размере 13% , тогда он обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Вот эта сумма налога и будет списана. Много ли таких вот ситуаций у граждан? Думаю, нет. Хотя, можно назвать еще одну, как списание кредита банком, как безнадежного и соответственно возникновении обязанности сообщить о «доходе» гражданина, ведь он не выплатил банку долг, сэкономил, а значит доход получил, с него 13% должен заплатить, вот банк и сообщает об этом в ИФНС.

Или не уплатили Вы вовремя налог на имущество, которую ИФНС начислила, то тоже спишут за указанный период.

Перечень документов и порядок списания будет утверждать Федеральная налоговая служба.

[su_quote]

Также были внесены изменения в порядок уплаты земельного налога гражданами, пользующимися льготами по его уплате (пенсионеры, инвалиды), распространив изменения на период с 01.01.2017 года.

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Ныне, налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении налогоплательщиков, в частности для пенсионеров:

получающих пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лиц, достигших возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание.

Уменьшение налоговой базы производится в отношении одного земельного участка по выбору налогоплательщика.

Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет, представляется налогоплательщиком в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанного земельного участка применяется налоговый вычет.

При непредставлении налогоплательщиком, имеющим право на применение налогового вычета, уведомления о выбранном земельном участке налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Источник: http://ya-v-kurse.ru/info/spisanie-nalogov-s-1-yanvarya-2018-goda-chto-prostili-rossiyanam/

Журналы для бухгалтеров и ИП Республики Татарстан

ФНС выпустила памятку о страховых взносах в 2017 году

09 дек. 2016

9 декабря 2016

ФНС собрала всю информацию о переходе к администрированию страховых взносов в 2017 году. В памятке приведен перечень полномочий, переданных налоговым органам, а также полномочий, сохраняемых за ПФР и ФСС РФ.

С 1 января 2017 года все законодательные нормы, связанные с исчислением и уплатой взносов, перенесены в НК РФ.

Сообщается, что все плательщики страховых взносов должны будут встать на учет в налоговых органах. Появились некоторые особенности постановки на учет отдельных категорий плательщиков взносов (международной организации, арбитражного управляющего, оценщика, медиатора, патентного поверенного).

Предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование ежегодно увеличивается на повышающие коэффициенты: в 2017 году — 1,9; в 2018 году — 2,0; в 2019 году — 2,1; в 2020 году — 2,2; в 2021 году — 2,3.

Указаны действующие тарифы взносов для основной категории плательщиков, для плательщиков, применяемых пониженные тарифы, а также приведены доптарифы взносов в отношении выплат в пользу физлиц, занятых на отдельных видах работ.

В связи со сменой администратора страховых взносов с 2017 года поменяются КБК для перечисления взносов.

Приведены размеры страховых взносов для самозанятой категории плательщиков.

| Процедура | Подробности |

| Постановка на учет плательщиков страховых взносов | С 01.01.2017 все плательщики страховых взносов должны будут встать на учет в налоговых органах.При этом данная процедура не претерпела значительных изменений. Но появились свои особенности у отдельных категорий плательщиков. Например, есть нюансы постановки на учет международной организации, арбитражного управляющего, оценщика, медиатора, патентного поверенного |

| Обязанности плательщиков страховых взносов | Уплата страховых взносов, установленных НК РФ.Ведение учета объектов обложения страховыми взносами, сумм исчисленных страховых взносов по каждому физическому лицу, в пользу которого осуществлялись выплаты и иные вознаграждения.Представление в налоговый орган по месту учета расчетов по страховым взносам;Представление в налоговые органы документов, необходимых для исчисления и уплаты страховых взносов, а также сведений о застрахованных лицах в системе индивидуального (персонифицированного) учета;Хранение в течение 6 лет документов по взносам.Сообщение в ИФНС о наделении обособленного подразделения полномочиями по начислению выплат и вознаграждений в пользу физических лиц в течение одного месяца.Иные обязанности, предусмотренные законодательством Российской Федерации о налогах и сборах |

| Объект обложения страховыми взносами | Для страхователей, которые выплачивают, вознаграждения физлицам, объектом являются выплаты и иные вознаграждения в пользу физлиц в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, а также по договорам авторского заказа в пользу авторов произведений и др.Для страхователей, которые не выплачивают, вознаграждения физлицам, объектом признается МРОТ, установленный на начало соответствующего расчетного периода, а в случае, если величина дохода такого плательщика за расчетный период превышает 300 000 рублей, объектом обложения страховыми взносами также признается его доход |

| База для исчисления страховых взносов | База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений, являющихся объектом обложения, начисленных за расчетный период в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами (например, пособия, компенсации, материальная помощь и др.).При этом база определяется отдельно в отношении каждого физического лица по истечении каждого календарного месяца нарастающим итогом.Предельная величина базы для начисления страховых взносов подлежит ежегодной индексации. База для начисления страховых взносов в части, касающейся авторских договоров уменьшается на сумму фактически произведенных и документально подтвержденных расходов, связанных с извлечением таких доходов, а в случае если эти расходы не могут быть подтверждены документально, они принимаются к вычету в определенных размерах (в процентах суммы начисленного дохода) |

| Тарифы страховых взносов | Для основной категории плательщиков взносов до 2018 года включительно сохранен тариф в размере 30 % (22 % — на ОПС в пределах установленного лимита, 2,9 % — на обязательное социальное страхование на ВНиМ в пределах облагаемой базы и 5,1 % на ОМС). Кроме того, сверх лимита уплачиваются взносы на ОПС исходя из тарифа 10 %.Для отдельных категорий плательщиков на определенный переходный период сохранены пониженные тарифы страховых взносов |

| Порядок исчисления и уплаты страховых взносов | Для плательщиков-работодателей порядок исчисления и уплаты страховых взносов практически не изменился. Они также ежемесячно должны из рассчитывать и перечислять не позднее 15-го следующего месяца, в котором произведены выплаты в пользу физических лиц.Сумма взносов, как и в настоящее время, будет определяться в рублях и копейках и исчисляться отдельно в отношении разных видов взносов. Расчетным периодом, как и сейчас, признается календарный год, а отчетными периодами — первый квартал, полугодие, девять месяцев календарного года.Кроме того, после 01.01.2017 плательщики по-прежнему смогут уменьшить сумму взносов на сумму произведенных им расходов на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования.При этом если по итогам расчетного (отчетного) периода сумма расходов на выплату страхового обеспечения превысит общую сумму исчисленных взносов ВНиМ, то с 01.01.2017 полученная разница будет зачтена инспекцией в счет предстоящих платежей по взносам.Следует отметить, что проверки правильности заявленных расходов на выплату пособий сохраняются за ФСС. Для проведения указанных проверок сведения будут направляться налоговым органом в ФСС.С 2017 года компании, имеющие обособленные подразделения, будут платить взносы и сдавать отчетность по месту своего нахождения и по месту нахождения подразделений, которые начисляют выплаты в пользу физических лиц.С 2017 года поменяются КБК для перечисления страховых взносов |

| Представление отчетности | Плательщики, производящие выплаты в пользу физических лиц, представляют расчет по взносам ежеквартально не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в ИФНС. Форма расчета по страховым взносам утверждена Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@ |

Информация> ФНС России

Источник: http://nalog-iz.ru/fns-vyipustila-pamyatku-o-straxovyix-vznosax-v-201

Фнс выпустила памятку по заполнению платежек и по сдаче отчетности по страховым взносам

Чтобы плательщики страховых взносов совершали меньше ошибок при уплате взносов, а также при подготовке и сдаче соответствующей отчетности, Федеральная налоговая служба составила памятку для них памятку.

В частности, налоговики пояснили, как оформлять платежные поручения при уплате средств в ПФР, ФСС и ФФОМС, и куда сдавать отчетность по взносам за 2016 год и за I квартал 2017 года (письмо от 17.02.

17 № БС-4-11/3043@).

Как известно, с этого года пенсионные и медицинские взносы, а также взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством администрирует ФНС.

В связи с этим порядок представления расчета по взносам зависит от того, за какой период подается отчетность.

В какой орган подать расчет

| Расчеты за периоды, начиная с отчетности за I квартал 2017 года, представляются в налоговые инспекции по месту учета. Форма и формат утверждены приказом ФНС России от 10.10.16 № ММВ-7-11/551@ (подробнее об этом см. «Каким станет расчет по страховым взносам в 2017 году: новая форма и правила ее заполнения»). |

| Расчеты (в том числе уточненные) за 2016 год и более ранние периоды — в территориальные органы ПФР и ФСС России. Причем, по тем формам и форматам, которые действовали в соответствующий расчетный период. |

| Расчет по взносам «на травматизм», а также по расходам на выплату страхового обеспечения по форме 4-ФСС — в территориальные органы ФСС. |

Представление справок о состоянии расчетов и актов совместной сверки

Налоговым кодексом установлена возможность проведения совместной сверки расчетов как по налогам, так и по взносам. Специалисты ФНС уточняют, что результаты такой проверки оформляются актом по форме, утв. приказом ФНС России от 16.12.

16 № ММВ-7-17/685@. Также чиновники сообщили, что приказом ФНС от 28.12.

16 № ММВ-7-17/722@ утверждены новые формы справок о состоянии расчетов по налогам, сборам, страховых взносам, пеням, штрафам и процентам, порядок их заполнения и формат электронных справок.

Уплата взносов

Также авторы письма напоминают, что с этого года страховые взносы (в том числе за расчетные периоды, истекшие до 1 января 2017 года), нужно перечислять в налоговую инспекцию.

Коды бюджетной классификации для перечисления страховых взносов утверждены приказом Минфина Россииот 07.12.16 № 230н (также см. «При уплате страховых взносов в 2017 году нужно применять новые КБК»).

В связи с этим платежное поручение на уплату взносов заполняется следующим образом.

Реквизиты платежки

| В поле «ИНН» и «КПП» получателя средств указывается ИНН и КПП соответствующего налогового органа, администрирующего платеж. |

| В поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование инспекции, администрирующей платеж. |

| В поле «КБК» — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба. |

| В поле 110 «Статус плательщика указывается одно из следующих значений статуса:«01» — для юридических лиц, производящих выплаты физическим лицам;«09» — для индивидуальных предпринимателей;«10» — для нотариусов, занимающихся частной практикой;«11» — для адвокатов, учредивших адвокатский кабинет;«12» — для глав крестьянского (фермерского) хозяйства;«13» — для физлиц. |

Источник: https://www.buhonline.ru/pub/news/2017/3/12087

Пояснение в налоговую по страховым взносам

По всем налоговым декларациям, расчетам и отчетности, сданным в ИФНС, проводится камеральная проверка. Это касается и Расчета по страховым взносам, который с начала 2017 г. подается в налоговые органы, а не в фонды.

Если в ходе проверки инспекторы выявят несоответствия между полученными сведениями и информацией, которой они располагают, а также в других случаях, они потребуют предоставить пояснения по Расчету страховых взносов в налоговую.

О том, что может послужить причиной для затребования пояснений, как их составить и предоставить в ИФНС, расскажем далее.

Как предоставить пояснение в налоговую по страховым взносам

Предоставить пояснения в ИФНС нужно в течение 5 рабочих дней после получения требования. Отвечать на требование налоговиков о пояснении нужно обязательно, ведь за свое «молчание» налогоплательщику придется заплатить штраф в размере 5000 руб., а при повторном игнорировании в течение того же года, уже 20 000 руб. (п. 1 ст. 129.1 НК РФ).

Если в Расчете по страховым взносам нарушены контрольные соотношения и обнаружены ошибки, кроме пояснений в ИФНС нужно сдать «уточненку».

Требование не всегда означает, что в расчете по страхвзносам содержатся неточности и нарушения.

Запрос пояснений может поступить, даже если у налоговиков есть всего лишь сомнения в правильности начислений, или они заметили снижение начисленных взносов по сравнению с прошлым периодом.

Пояснения представляют и те, кто сдает «нулевые» расчеты, применяет пониженные тарифы страхвзносов или отражает в своем расчете необлагаемые суммы. Также пояснять придется объективное несоответствие данных Расчета другим отчетным формам, например 6-НДФЛ.

Какой-либо официальный образец пояснения в налоговую по страховым взносам отсутствует, ответ на требование ИФНС составляется в произвольной форме. Далее мы рассмотрим, как можно оформить пояснения для налоговой в некоторых ситуациях.

Пояснение в налоговую: пониженный тариф страховых взносов

О том, что фирма или ИП рассчитывают страхвзносы по пониженным тарифам, инспекторы узнают из Расчета по страховым взносам, поэтому в требовании они запросят документы, подтверждающие право страхователя на применение льготных ставок.

Перечень документов зависит от применяемой системы налогообложения и вида деятельности.

Это может быть копия КУДиР, расчетно-платежные документы, копия свидетельства о резидентстве в особой экономической зоне, документы, подтверждающие право на ведение определенной деятельности и т.п.

Документы могут запросить как в «бумажной» (в виде заверенных копий), так и в электронной форме. Пояснения должны содержать ссылку на статью НК РФ, на основании которой применяются пониженные тарифы, вид деятельности фирмы или ИП и другие сведения, которые интересуют налоговиков. Подтверждающие документы нужно оформить как приложение к пояснениям.

Образец пояснения в налоговую по страховым взносам

Пояснение о необлагаемых суммах

В своем требовании инспекция может запросить детализацию сумм, не облагаемых страхвзносами: больничных, детских пособий, суточных и т.п.

В пояснении достаточно разбить общую необлагаемую сумму на категории, то есть указать общую сумму, и сколько из нее составляют больничные пособия, суточные, матпомощь, пособие по уходу за ребенком и т.д. Указывать необлагаемые суммы в привязке к конкретным физлицам в данном случае не требуется.

Пояснения в налоговую по неуплате страховых взносов

Отсутствие в расчете начислений и уплаты страховых взносов – тоже повод для запроса пояснений.

Расчет по страховым взносам сдается всеми страхователями, независимо от того, велась ими деятельность в отчетном периоде или нет. Если данные о начислении и уплате взносов отсутствуют, то причину этого нужно пояснить.

Например, указать, что в отчетном периоде ООО или ИП деятельность не вели, в связи с чем не осуществляли и выплату зарплаты сотрудникам, либо, что в компании работников нет, а числится только руководитель, являющийся также ее единственным учредителем.

Чтобы предупредить вопросы, такие пояснения в налоговую по уплате страховых взносов лучше подать сразу, приложив их к «нулевому» Расчету.

Источник: https://spmag.ru/articles/poyasnenie-v-nalogovuyu-po-strahovym-vznosam

Памятка по страховым взносам в 2017 году от ФНС России

- За налоговыми органами закрепляется:

- контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов в соответствии с положениями главы 34 Налогового кодекса РФ;

- прием от плательщиков страховых взносов расчетов по страховым взносам, начиная с представления расчета по страховым взносам за первый квартал 2017 года;

- осуществление зачета/возврата сумм страховых взносов, в том числе за периоды, истекшие до 1 января 2017 г., по решениям ПФР и ФСС РФ;

- предоставление отсрочки (рассрочки) по страховым взносам;

- взыскание недоимки по страховым взносам и задолженности по пеням и штрафам, в том числе возникшей до 1 января 2017 года, начиная с меры по взысканию, следующей за мерой, примененной органами ПФР и ФСС РФ.

- За внебюджетными фондами ПФ и ФСС остается:

- прием от плательщиков страховых взносов расчетов (уточненных расчетов) по страховым взносам за отчетные (расчетные) периоды, истекшие до 1 января 2017 года;

- контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов за периоды до 1 января 2017 года (камеральные и выездные проверки);

- прием заявлений от плательщиков о возврате сумм страховых взносов, пеней, штрафов за отчетные периоды до 1 января 2017 года, принятие решений по данным заявлениям и направление указанных решений в налоговые органы для исполнения;

- конкретно за ФСС РФ сохранены функции по проверке расходов, понесенных плательщиками на цели социального страхования в связи с временной нетрудоспособностью и в связи с материнством и возмещение сумм превышения понесенных расходов над исчисленными взносами;

- конкретно за ПФР сохранены функции по ведению персонифицированного учета и контроля за уплатой страховых взносов по добровольному пенсионному страхованию.

Тарифы страховых взносов для основной категории налогоплательщиков установлены статьей 426 Налогового кодекса Российской Федерации.

На обязательное пенсионное страхование — 22% в пределах установленной величины взносооблагаемой базы (в 2017 году — 876 000 руб.); сверх предельной величины — 10% .

На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 2,9% с сумм выплат в пределах установленной величины взносооблагаемой базы (в 2017 году — 755 000 руб.); с выплат в пользу иностранных граждан, временно пребывающих в РФ, в пределах взносооблагаемой базы — 1,8%.

На обязательное медицинское страхование — 5,1% со всех выплат в год независимо от их размера.

Категории плательщиков, имеющие право на применение пониженных тарифов страховых взносов, и условия применения пониженных тарифов, установлены статьей 427 Налогового кодекса РФ.

Сроки представления единого расчета по страховым взносам в ФНС России

Для плательщиков страховых взносов — работодателей расчетным периодом признается календарный год, а отчетными периодами в нем — первый квартал, полугодие, девять месяцев календарного года.

Наличие контрольных соотношений в едином расчете по страховым взносам

- Налоговый орган не примет отчетность по страховым взносам если:

- сведения о совокупной сумме страховых взносов на обязательное пенсионное страхование не соответствуют сведениям о сумме исчисленных страховых взносов по каждому застрахованному лицу за указанный период (строка 061 по графам 3, 4, 5 приложения 1 раздела 1 Расчета должна совпадать с суммами строк 240 раздела 3 Расчета за каждый месяц соответственно).

- указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц: ФИО — СНИЛС — ИНН.

Сроки уплаты страховых взносов

Для организаций и ИП, выступающими в роли работодателей, т.е. являющимися страхователями наемного труда сроки уплаты страховых взносов не изменились — ежемесячно, до 15-го числа.

- ИП, уплачивающие страховые взносы за себя:

- до 31 декабря текущего календарного года;

- до 1 апреля года, следующего за истекшим рачетным периодом, для дополнительной уплаты 1%, если сумма полученных доходов предшествующем году превысила 300'000 рублей.

С 1 января 2017 года уплата страховых взносов должна производиться на КБК, закрепленные за ФНС России. Прежние КБК внебюджетных фондов закрыты и уплата страховых взносов по ним более не осуществляется.

Сверка расчетов по страховым взносам

В связи с тем, что в отличие от прежних форм РСВ-1 и 4-ФСС, в новой форме отчетности по страховым взносам отсутствует наглядное представление сальдо расчетов на начало и конец отчетных периодов, актуальной становится сверка расчетов по страховым взносам с налоговым органом.

С 1 февраля 2017 — справки об отсутствии задолженности, о состоянии расчетов и акты совместной сверки будут представляться налоговыми органами с учетом сведений о страховых взносах.

Источник: https://vrn-buh.ru/microbusiness-informing/2017-01/31-vznosy.html

Фнс описала, как обеспечить динамику страховых взносов

Добрый день, друзья.

Статья будет консервативной, спокойной, исключительно для бухгалтеров и финансовых директоров.

Перечислю несколько писем ФНС России, которые, на мой взгляд, должны привлечь внимание, как минимум, главного бухгалтера. Потратьте 5 минут, ознакомьтесь и решите, стоит ли вам читать эти документы полностью или нет.

Первый документ: Письмо ФНС России от 24 октября 2017 года №СД-4-3/21453@ «О направлении Письма Минфина России от 18.10.2017 №03-11-09/68364».

[su_quote]

О чем этот документ? Это Письмо по вопросу применения налоговых санкций в случае неуплаты или неполной уплаты ИП налога, исчисленного при применении патентной системы налогообложения. Если индивидуальный предприниматель не полностью заплатил налог, можно ли его наказывать по статье 22 НК РФ? Налоговики отвечают: «Да, можно»

Цитирую: «Учитывая изложенное, полагаем, что в случае выявления при проведении налоговой проверки неуплаты или неполной уплаты налога, исчисленного при применении ПСН, виновное лицо может быть привлечено к ответственности за совершение налогового правонарушения, предусмотренного статьей 122 Кодекса, по основаниям и в порядке, которые установлены Кодексом».

Мое мнение: позиция спорная. Тем не менее, Минфин и ФНС высказали свое мнение и будут штрафовать. Поэтому, господа бизнесмены, ИП-шники, работающие на патентной системе налогообложения, этот документ касается вас самым непосредственным образом. Контролируйте своевременность уплаты патента.

Чтобы выиграть суд, налоговики будут собирать сверхмощную доказательную базу

Следующий документ, на который я бы обратил ваше внимание, это Письмо ФНС России от 20 сентября 2017 года №СА-4-7/18776@. О чем письмо? О том, как судиться.

Цитирую вывод: «Направляемые налоговым органом исковые заявления о взыскании обязательных платежей и санкций должны быть обоснованными, мотивированными и подтвержденными бесспорными доказательствами, исключающими случаи вынесения по результатам их рассмотрения судебных актов не в пользу налогового органа».

По сути дела, речь идет о том, что ФНС России требует от налоговиков на местах, чтобы они собирали сверхмощную доказательную базу, чтобы потом не проигрывать в судах. Т.к.

налоговики опять бьют все рекорды по выездным налоговым проверкам, я бы рекомендовал юристам, если вы ждете проверку, ознакомиться с этим письмом, и, соответственно, использовать в свою пользу, а не в пользу налоговых органов.

Я говорю «в свою пользу, а не в пользу налоговых органов», не потому, что я с настойчивостью идиота все время пытаюсь защищать права налогоплательщиков. Я постоянно твержу о том, что бизнесмены тоже не ангелы. Я лишь хочу уменьшить этот перекос. Потому что на сегодняшний день, несмотря на все косяки, бизнесмены выигрывают много-много раз.

Налоговики договорились до того, что уже законным способом, применяя Налоговый кодекс, налогоплательщик не имеет права оптимизировать свои налоговые обязательства.

Налоговики это называют «злоупотребление правом, на основании соответствующих положений Налогового кодекса Российской Федерации».

Как можно злоупотребить правом, применяя Налоговый кодекс? Налоговый кодекс написан для того, чтобы мы его применяли. Оказывается, им можно злоупотребить…

Бизнесмены – не ангелы. Но, господа налоговики, может быть, хватит таких перекосов, как «злоупотребил правом»? Давайте жить по закону, а не по понятиям!

ЦБ РФ обновил информацию по борьбе с терроризмом

Следующий документ для настоящих специалистов. Это Письмо может коснуться чуть ли не каждого бизнесмена.

Мы знаем, с какой настойчивостью представители Росфинмониторинга ведут борьбу с терроризмом и отмыванием доходов, полученных преступным путем. Центральный банк в Информационном письме от 19.10.

2017 №ИН-014-12/49 информирует нас о том, что обновляется руководство БКБН «Эффективное управление рисками отмывания денег и финансирование терроризма».

Признаюсь, кроме этого документа, обновленное руководство я не читал, может быть, непосредственно в руководстве написаны очень правильные вещи, которые ослабят удавочку на шее бизнесменов. Может быть, перестанут без разбора блокировать счета у бизнесменов. Может быть, в этой инструкции Центральный банк потребует от коммерческих банков так больше не делать.

ФНС обеспечит рост страховых взносов

Замечательное Письмо ФНС России от 12.10.2017 №ГД-14-11/20547 «Об обеспечении динамики страховых взносов». Конечно, поступление страховых взносов должно расшириться: расти, расти и еще раз расти.

Нужно обеспечить взыскание доступной задолженности по страховым взносам «в составе принятой от государственных внебюджетных фондов, а также текущей задолженности по страховым взносам, возникшей по итогам работы за полугодие 2017 года».

А также расширить базу по страховым взносам.

Куда еще дальше расширять эту базу? И так уже компании на «классике», чтобы заплатить «чистых» 100 рублей сотруднику на руки, 73 рубля отдают в бюджет: НДФЛ, страховые, НДС (потому что НДС к вычету мы поставить не можем).

Также налоговики планируют создать комиссию по легализации налоговой базы данных. Послушайте, господа налоговики, зачем комиссию создавать? Давайте создадим условия этим бедолагам, и они сами в легальную зону побегут…

Друзья мои, иногда я пишу статьи и снимаю ролики жестко, эмоционально, иногда пытаюсь себя сдерживать… Но совершенно точно то, что мы делаем, помогает бизнесменам. Поэтому, подписывайтесь на наш блог: здесь дают решения, в той или иной степени.

Решение заключается даже в том, что я, перелопатив огромное количество источников, подсказал вам, что посмотреть. Вы посмотрели и не вляпались. Это уже решение.

Самые подробные решения я даю на своих семинарах: очередной состоится 25-26 декабря в Москве.

Приходите – не пожалеете. Удачи в делах!

ЗАПИСАТЬСЯ НА СЕМИНАР В МОСКВЕ

Источник: https://turov.pro/fns-opisala-kak-obespechit-dinamiku-strahovyih-vznosov-c/

Отчетность по страховым взносам в 2018 году: порядок подачи в ПФ, ФОМС и ФСС

Добавлено в закладки: 0

год принес новые изменения, которые затрагивают требования к составлению и сдаче отчетности по взносам во внебюджетные фонды. Принята форма расчета, объединившая все платежи.

Она включила в себя показатели видов отчетности, предоставляемые в ПФ, ФОМС и ФСС. Как вносятся страховые взносы в году, форма отчетности, сроки, ответственность – эти нюансы волнуют многих бухгалтеров.

Новая глава НК РФ контроль за правильностью начисления и уплаты этих платежей теперь отнесла к налоговому ведомству.

Состав и сдача формы отчетности

Новая форма отчетности содержит несколько тематических частей и главный лист.

Помимо прочего обязательной информацией в отчетности, является следующее:

Предоставляемая отчетность в ИФНС по страховым взносам подается в бумажном варианте при наличии в составе организации 25 и меньше работников. Если штат превышает эту цифру, то расчет оформляется и сдается при помощи электронных коммуникаций.

Самый первый отчет на новом бланке ИП сдает в налоговую инспекцию за 1 квартал года, до 2 мая (в соответствии с графиком выходных), затем в течение года сроки отчетности по страховым взносам – каждые три месяца, по окончании квартала в течение 30 дней.

Расчет и уплата страховых взносов

ФЗ под номером 212, регламентирующий порядок расчета и уплаты взносов во внебюджетные фонды, в 2017 году отменен. Вместо него теперь отношения по уплате и контролю данных платежей регулируется НК РФ (ст.34). Соответственно, уплачиваемые страховые взносы 1 квартала года, отчетность и контроль за ними – все подверглось изменениям.

Эта статья оставила прежним следующие положения:

- плательщиками также являются ИП, ООО и другие предприятия, нотариусы, адвокаты и другие лица, осуществляющие частную деятельность;

- расчетный период по страховым взносам остался тот же – ежеквартальная отчетность;

- в части выплат и доходов не внесено существенных изменений, то есть объект налогообложения остался прежним;

- правила расчета облагаемой базы в отчетности – те же;

- не изменились и сроки уплаты страховых взносов – ежемесячно в течение двух недель после окончания месяца;

- сохраняются и расчетные ставки сборов.

В ФНС в году плательщики будут обязаны внести до 30% от общих доходов сотрудников (взносы в ПФ РФ – 22%, на медстрахование – 5,9%, а в ФСС – 2,9%). Какие изменения в году коснутся размеров взносов на страхование?

Нововведения коснулись предельных лимитов облагаемой базы на работника, которые теперь будут устанавливаться каждый год:

- по пенсионному обеспечению максимальная сумма – 876 000 рублей, сверх нее доход облагается по ставке 10%;

- по соцстраху лимит – 755 000 (сверх этой суммы страховые взносы не будут начисляться).

Перечисление страховых взносов будет проводиться по другим КБК в Налоговую инспекцию, где проводилась регистрация предприятия. В году обособленные подразделения перечисляют эти суммы по району нахождения. Нововведения коснулись и порядка их работы. Отчетность по страховым взносам в году обособленные подразделения теперь формируют и предоставляют самостоятельно.

Отчетность в ПФ РФ и ФСС

Так как в ведении Пенсионного фонда остаются вопросы начисления пенсий, то юридические лица и предприниматели обязаны отчитываться о стаже работников. Остается форма СЗВ-М о данных застрахованных лиц, предоставляемая каждый месяц не позднее 15 числа следующего после отчетного.

К нему добавляется новый документ о стаже работников. Он предоставляется ежегодно. В году форма СЗВ-Стаж содержит сведения о работниках, с кем заключены договора о трудоустройстве. Сюда же относятся и авторские выплаты. Однако отчет по безработным предоставляет Центр занятости.

В 2017- году бланк отчета в ФСС тоже претерпел изменения. Заполненный новый бланк в году сдается уже, начиная с января. Фонду соцстрахования оставлен контроль за компенсациями по травматизму. Поэтому раз в квартал ИП и организации будут сдавать отчетность в эту организацию.

На видео: Новая отчетность по страховым взносам с 2017- года

Как заполнять новый расчет

Расчет страховых взносов, предоставляемый в ФНС в году, рекомендуется заполнять в несколько этапов, начиная с последних листов:

- Для начала нужно внести сведения застрахованных лиц (раздел 3);

- Затем формируются листы подразделов 1.1 и 1.2 приложения №1, для этого показатели облагаемого дохода умножаются на соответствующие ставки, и таким образом рассчитываются взносы по медстрахованию и пенсионным начислениям. При заполнении следует следить об одинаковых значениях доходов в приложении 1 (обобщенный показатель) и в третьем разделе по каждому работнику.

- На этом этапе вносятся показатели в приложение 2 – взносы по соцстраху.

- Раздел 1 содержит суммированные данные по всем платежам.

- В завершении оформляется первый лист расчета, на котором проставляются реквизиты предпринимателя и количество заполненных листов расчета.

Штрафные санкции за нарушение сдачи расчета

Не предоставленная вовремя отчетность ФНС по страховым взносам в году – основание для наложения штрафа. Такой порядок относится ко всем формам налоговой отчетности.

В соответствии с НК РФ за нарушение сроков сдачи ИП будет оштрафован на сумму в размере 5 процентов от итоговой суммы страховых взносов в отчете. Минимальный размер штрафа – 1 000 рублей.

За каждый документ, который не был сдан, налоговики могут оштрафовать на сумму 200 рублей.

[su_quote]

Кроме штрафов, налоговая инспекция имеет право заблокировать счета предпринимателя при опоздании с отчетом по страховым взносам. Также предусмотрены взыскания в случаях занижения налогооблагаемой базы или опоздание с оплатой. Пенсионный фонд тоже имеет право штрафовать за нарушение даты отчетов, причем сумма санкций будет зависеть от количества застрахованных сотрудников.

Таким образом, с 2017 года принят новый бланк документации ИП – отчетность по страховым взносам за сотрудников и за себя (если у ИП нет работников). Все полномочия по контролю за этими платежами переданы в ведение налоговых органов. Пенсионный фонд продолжает контролировать начисление пенсий и стаж, а ФСС – пособия по травматизму.

На видео: Какие отчеты сдавать в 2017- году по страховым взносам, полный список

Источник: https://biznes-prost.ru/poryadok-rascheta-po-straxovym-vznosam-i-sostavlenie-otchetnosti.html

Налоговый календарь 2018

О том, почему и насколько важно для любого бизнесмена вовремя сдавать отчётность, мы уже разобрались в статье о ведении бухгалтерского учета.

Помочь вам проверить полноту и своевременность сдачи отчетности может бесплатный аудит.

Для вашего удобства мы создали календарь отчетов и налоговых платежей, который поможет не нарушить сроков, установленных законом.

Обратите внимание, что в календаре сроки указаны так, как в НК РФ, однако, если крайняя дата сдачи отчета или уплаты налога приходится на выходной день, то она переносится на следующий рабочий день. Например, установленный в НК РФ срок сдачи годовой декларации для ООО на УСН — 31 марта, но в 2018 году это выходной день, соответственно, крайний срок переносится на 2 апреля 2018 года.

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

|

Налог |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

УСН* |

Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля |

Авансовый платеж по единому налогу за полугодие — не позднее 25 июля |

Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата единого налога не позднее 30 апреля |

ст. 346.21, 346.23 НК РФ |

|

ЕНВД |

Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно |

Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно |

Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно |

|

ст. 346.32 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

НДФЛ |

— |

Авансовый платеж за период январь–июнь не позднее 15 июля |

Авансовый платеж за период июль–сентябрь не позднее 15 октября |

Авансовый платеж за период октябрь-декабрь не позднее 15 января. НДФЛ по итогам года (с учетом всех авансовых платежей) не позднее 15 июля. Годовая декларация по форме 3-НДФЛ до 30 апреля включительно |

ст. 227 – 229 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года.

В 2018 году 1 июля выпадает на выходной день, поэтому переносится на следующий рабочий день, т.е. 2 июля.

Таким образом, ИП, получившие в 2017 году доход свыше 300 000 рублей, должны перечислить 1% от суммы превышения не позднее 2 июля 2018 года.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанность сдачи отчетов и по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Налоговый календарь для ООО

|

Налог |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

УСН* |

Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля |

Авансовый платеж по единому налогу за полугодие — не позднее 25 июля |

Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата единого налога не позднее 31 марта |

ст. 346.21, 346.23 НК РФ |

|

ЕНВД |

Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно |

Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно |

Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно |

|

ст. 346.32 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее до 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

Налог на прибыль организаций, у которых отчетный период квартал (при доходах в квартал не более 15 млн руб) |

Авансовый платеж и декларация по упрощенной форме за первый квартал — не позднее 28 апреля. |

|

Авансовый платеж и декларация по упрощенной форме за девять месяцев — не позднее 28 октября. |

Уплата налога за год и декларация по итогам года – не позднее 28 марта. |

ст. 285, 286, 287, 289 НК РФ |

|

Налог на имущество организаций |

Если в регионе установлен отчетный период, то не позднее 30 апреля. |

Если в регионе установлен отчетный период, то не позднее 30 июля. |

Если в регионе установлен отчетный период, то не позднее 30 октября. |

Годовая декларация не позднее 30 марта. Сроки уплаты налога и авансовых платежей (если есть отчетные периоды) устанавливают регионы |

ст. 382, 386 НК РФ |

|

Годовая бухгалтерская отчетность |

Не позднее 31 марта за предыдущий год |

— |

— |

— |

ст. 18 ФЗ № 402 от 06.12.2011 |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

Подробнее: Образец заполнения новой формы налоговой декларации по УСН за 2017 год

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

|

Отчет |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

Единый расчет по взносам в ИФНС |

Не позднее 30 апреля за первый квартал |

Не позднее 30 июля за полугодие |

Не позднее 30 октября за девять месяцев |

Не позднее 30 января за календарный год |

п.7 статьи 431 НК РФ |

| СЗВ-М в ПФР | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

Источник: https://www.regberry.ru/malyy-biznes/nalogovyj-kalendar