Справка расчетов по больничному листу (образец справки)

Справка расчетов по больничному листу является документом, который содержит расчет пособия по временной нетрудоспособности, либо пособия по беременности и родам. Прилагается такая справка к больничному листу. В статье подробно разберем зачем заполняется справка расчетов по больничному листу, а также приведем образец такой справки на 2018 год.

Для чего нужна справка

Справка расчетов потребуется сотрудникам ФСС, которые на основании нее проверяют правильность расчетов, выполненных работодателем. Сделать это только по данным, указанным в больничном листе не всегда можно. Основная причина заключается в том, что существует лимит на выплату пособия.

Максимальная сумма заработной платы работника, по которому оплачивается больничный в 2018 году равна 1 473 000 рублей. При этом, среднедневная сумма заработка не должна превышать 2017,81 рублей. Особое значение такая справка имеет для соцстраха, если доход работника больше, чем указанный лимит.

Рассмотрим на примере:

Предположим зарплата Петровой О.П. за период с 2016 по 2017 годы составила 2 млн. рублей. Среднедневной заработок при этом будет равен:

2 000 000 / 730 = 2 739,73 рублей

В больничном листе отражаются только показатели, которые не превышают лимиты, то есть:

718 000 рублей за 2016 год и 755 000 рублей за 2017 год. Среднедневная зарплата при этом составит 2017,81 рублей.

Проверяя больничный лист с такими цифрами, ФСС сделает выводы, что заработок сотрудника на самом деле выше и для расчета взяты предельные значения. Но проверить это они не смогут. В связи с этим потребуется доказать, в связи с чем в расчет взяты такие суммы.

Справка расчетов по больничному листу

Специального бланка для заполнения справки расчетов нет. То есть составить ее можно в произвольной форме, соблюдая некоторые условия. Основное из них это то, что сотрудникам соцстраха должно быть понятно как именно бухгалтер производил расчет (Читайте также статью ⇒ Больничный иностранцу в 2018 году (порядок и примеры расчета)).

Что вносится в справку

Разберемся что нужно вносить в справку расчетов к больничному листу. Содержание такой справки отчасти повторяет сведения из листа нетрудоспособности. То есть в ней указываются сведения по работнику и его страховом случае. При этом больничный лист берется за образец.

Плюс к этому в справке указывается информация, которая влияет на расчет пособия, к примеру, замена расчетного периода и количество исключаемых дней. ФСС также принимает во внимание размер районного коэффициента, добровольные страховые взносы, причины заболевания, а также увольнение в период больничного.

Кроме того, отдельно указывается источник средств, из которых будет происходить выплата больничного, либо только ФСС, либо ФСС и работодатель. Заполняются все указанные данные в произвольной форме.

Следует помнить, что при различных страховых случаях информация может потребоваться разная. Для удобства восприятия информации, данные для соцстраха принято заполнять в виде таблицы.

Порядок оформления справки расчета

Заполняется справка расчетов в произвольной форме. Значения в справку можно вписывать как от руки, так и заполнить с помощью офисной или бухгалтерской программы. Оформляется такой расчет как бухсправка, используется при этом официальный бланк работодателя, предназначенный для писем.

Бланк включает в себя наименование работодателя, его организационно-правовую форму, контактные данные, регистрационный номер ФСС и те данные, которые содержат обычные бланки для писем. Из обязательных является указание номера справка, дата ее составления, а также данные больничного листа, к которому эта справка прикладывается.

Подписывается справка главным бухгалтером, причем заверять печатью этот документ не требуется (Читайте также статью ⇒ Справка вместо больничного в 2018 году).

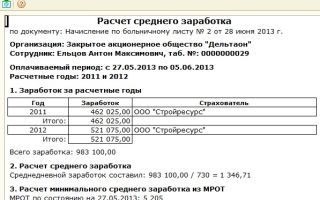

Приведем пример такой справки:

Образец справки расчетов по больничному листу

Когда еще потребуется справка расчетов по больничному листу

Одним из случаев, когда без справки, прикладываемой к больничному листу работодателю не обойтись – это увольнение. Выдается она при прекращении трудовых отношений работодателя и сотрудником.

Отражает такая справка доход сотрудника за два предшествующих года. Называется она справка о доходах или справка для расчета больничного.

Указываются в такой справке следующие данные: информация по работодателю, его наименование, ИНН, адрес, телефон, регистрационный номер в ФСС и код подчиненности.

По работнику заполняется такая информация: ФИО, данные паспорта, СНИЛС и адрес проживания.

Затем в таблице приводится информация по суммам, выплаченным в ФСС, а также указываются дни, когда у сотрудника были периоды нетрудоспособности.

Заверяется справка руководителем и главным бухгалтером компании.

Больничный лист в 2018 году

Основные изменения, которые коснулись расчета больничного в 2018 году – это изменение размера предельных величин для расчета пособий. Теперь для расчета нужно брать 2016 и 2017 год, в соответствии с этим изменился размер максимального дневного заработка (Читайте также статью ⇒ Как заполнять больничный лист работодателю 2018 + пример заполнения).

Размер предельного заработка:

- 2016 год – 718 000 рублей;

- 2017 год – 755 000 рублей.

Среднедневной заработок для расчета больничного в 2018 году теперь составит 2017, 81 рублей, то есть предельные величины (755 тыс. + 718 тыс.), деленные на 730 дней.

Некоторые виды больничных выплачиваются за счет ФСС в полном размере. К таким больничным относят листы, выданные при уходе за больным членам семьи, либо карантином ребенка или самого работника, а также при долечивании в санатории и некоторых других случаях.

Законодательная база

| Законодательный акт | Содержание |

| Закон №255-ФЗ от 29.12.2006 | «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» |

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/spravka-raschetov-po-bolnichnomu-listu/

Справка расчет к больничному листу (образец)

Сумма пособия по временной нетрудоспособности определяется в приложении к листку, выдаваемому в медучреждении. Документ называется справка расчёт к больничному листу, образец есть в интернете.

Эту справку не составляют в регионах, участвующих в пилотном проекте, – там ФСС сам рассчитывает величину пособия.

Расчёт проводится на основании данных бухучёта работодателя и справки о доходах, на которые начислены страховые взносы в ФСС.

Что внести в справку-расчёт к больничному листу

Обычно справка частично повторяет листок нетрудоспособности: в ней перечисляются общие сведения о работнике и страховом случае (болезни, беременности и т.п.). Больничный лист можно взять за образец.

Дополнительно к реквизитам листка указывают данные, влияющие на расчёт, например, замену лет расчётного периода, количество дней исключаемых периодов.

Кроме того, принимаются во внимание Фондом: районный коэффициент, размер ставки, добровольность страховых взносов, нарушения режима лечения, причина болезни или травмы, уволен ли работник на момент предоставления больничного.

Отдельно отмечается, из каких средств будут осуществляться выплаты: только из ФСС или частично от работодателя. Все эти данные пишутся в произвольной форме. Стоит учесть, что для разных страховых случаев набор показателей разный.

Данные для ФСС обычно оформляются в таблицах. Расчёт общего дохода по годам и за 2 года в целом показывает, сколько человек смог заработать. Беременные имеют право выбрать годы, за которые берётся зарплата.

Расчёт учитываемых для определения пособия дней отражает, на сколько дней общегодовой доход будет делиться. Расчёт среднего дневного заработка включает поэтапные вычисления (можно указывать формулы, подставлять в них значения).

Собственно расчёт пособия зачастую так же вносят в таблицу, хотя она и включает всего одну строку.

Как оформить справку-расчёт к больничному листу

Справка расчёт к больничному листу, образец которой можно найти в интернете, составляется в произвольной форме. Шаблон документа разрешается разрабатывать самостоятельно.

Бухгалтер может рассчитывать и вписывать значения вручную, в обычных офисных программах, в специальных бухгалтерских программах. На сайте поисково-мониторинговой системы ФСС есть бесплатный сервис по расчёту больничных.

Он доступен после регистрации и через него, к сожалению, нельзя отправить документы в Фонд.

[su_quote]

Расчёт к больничному чаще всего оформляется как бухгалтерская справка. Используется бланк организации для писем, включающий название фирмы с организационно-правовой формой (ООО, ИП), контактные сведения, регистрационный номер в ФСС и код подчинённости территориального подразделения Фонда. Остальные реквизиты (ИНН, КПП, ОГРН и т.п.

) оставляются, как в обычном бланке для писем, или убираются по желанию. Дата и номер документа часто вписываются в его заголовок: Справка-расчёт от 00.00.0000 № 00. Обязательно указывается, к какому больничному листу относится справка: вносятся его номер и дата выдачи.

Документ подписывается главным бухгалтером; заверять печатью не требуется.

Источник: https://ppt.ru/info/217

Справка 182н. Бланк и образец заполнения 2018 года

Справка по форме 182н входит в пакет обязательных документов, которые работодатель обязан выдать увольняющемуся работнику.

Данный унифицированный бланк был утвержден в 2013 году – он пришел на смену ранее действовавшему шаблону 4н, в разделах которого невозможно было указать причины нетрудоспособности работника (обновленный вариант справки сдержит более подробную информацию по этой части).

ВНИМАНИЕ! Минтруд приказом от 9 января 2017 г. № 1н внёс изменения в справку 182н. Исправлены пункты 3 и 4 справки и сноска «3». Поставлено разграничение о внесении страховых взносов в период до 31 декабря 2016 года и с 1 января 2017 года. Изменения произведены в связи с переходом соц. выплат под контроль ФНС.

ФАЙЛЫ

Скачать пустой бланк справки 182н .docСкачать образец справки 182н .doc

Документы при увольнении

Увольнение любого работника происходит только после подписания руководителем предприятия соответствующего приказа.

На основании него специалист бухгалтерии высчитывает расчетные выплаты, а сотрудник отдела кадров готовит пакет необходимых документов.

В число последних входит оригинал трудовой книжки (в том числе и вкладыш) и подготовленные бухгалтером справка 2-НДФЛ и справка по форме 182н.

Период выдачи справки

Работодатель может выдать работнику справку либо в последний день его работы на предприятии (без предварительного заявления со стороны подчиненного), либо, при наличии заявления, не позже, чем через три дня с того момента, как письменная просьба работника будет зарегистрирована во внутренних документах компании.

При этом то, когда именно человек ушел из организации, роли не играет – работодатель обязан выдать справку, даже если с момента увольнения прошел не один год.

Может ли работодатель отказать в выдаче справки

Работодатель не имеет права отказывать увольняющемуся работнику в получении справки 182н, если от него поступило соответствующее заявление. В случае нарушения этой нормы закона, бывший сотрудник предприятия вправе обратиться за установлением справедливости в трудовую инспекцию или суд.

Зачем нужна справка 182н

Справка дает информацию о том доходе, который получил работник за последние два года работы (или меньше, если он проработал на предприятии меньший период). Эти данные нужны для дальнейшего начисления человеку различных социальных льгот и пособий, гарантированных государством, таких как:

- компенсация лицам, находящимся на больничном листе;

- беременным и родившим женщинам;

- тем гражданам, кто осуществляет уход за детьми до достижения ими полуторалетнего возраста.

Кто выписывает справку 182н

Данный документ обычно формирует специалист отдела бухгалтерии предприятия-работодателя, т.е. тот сотрудник, у которого имеется доступ к информации о заработной плате увольняющегося работника. Бланк формируется на основании бухгалтерских данных и отчетности страхователя.

После составления справку в обязательном порядке должны подписать директор организации и главный бухгалтер.

Их подписи будут свидетельствовать о том, что все внесенные в документ данные актуальны и достоверны.

Как делаются компенсационные выплаты на основе справки

Для расчета вышеупомянутых видов компенсаций берется средний заработок работника за один день, что позволяет верно рассчитать пособие по временной нетрудоспособности (при наличии к ней, конечно, уважительной причины, т.к. любое отсутствие на рабочем месте должно быть подтверждено необходимыми документами).

Формула расчета среднедневной з/п с 2013 года такая:

СДЗ = ОЗ : КОД – ДИП

где: СДЗ – среднедневная зарплата,

ОЗ – общая зарплата (за два года);

КОД – количество отработанных дней по календарю (за два года);

ДИП – дни отпусков по беременности и родам, уходу за ребенком и больничных.

Небольшие пояснения к формуле:

- ОЗ. Сюда включаются все денежные средства, которые были выданы работнику, при условии, что с них выплачивались взносы в Пенсионный фонд и ФСС. Период расчета: два года до увольнения или отпуска по беременности или родам.

- КОД. Данный параметр учитывает все фактически отработанные дни за двухлетний период, но не исключено и заполнение дополнительных строк для других отрезков времени, если на них приходится, например, отпуск по беременности.

- ДИП. По закону, на протяжении времени, которое работник проводит на больничном листе, в отпуске по беременности и родам или уходу за малолетними детьми за ним сохраняется среднемесячная оплата труда. Однако указанные дни не включаются в расчетный период, поскольку с этих выплат отчисления во внебюджетные фонды не делались.

Как оформлять документ

Несмотря на наличие стандартной унифицированной формы, оформление бланка 182н отдается на откуп составителю. Сведения в него можно вносить от руки (шариковой ручкой любого темного цвета, но не карандашом) или заполнять на компьютере, на фирменном бланке (удобно, документ содержит все необходимые реквизиты компании-работодателя) или на обыкновенном листке формата А4.

Проштамповывать справку при помощи печати не обязательно, поскольку с 2016 года юридические лица, как ранее и индивидуальные предприниматели освобождены от требования закона удостоверять свою документацию при помощи штемпельных изделий (если только эта норма не прописана во внутренних локальных актах фирмы).

Единственное условие, которое должно соблюдаться неукоснительно: наличие «живых» автографов руководителя предприятия (или лица, уполномоченного действовать от его имени), а также главного бухгалтера (при этом использование факсимильных подписей, т.е. отпечатанных каким-либо способом, исключено).

Справка обычно делается в одном экземпляре, но при необходимости работодатель может выдать ее заверенные копии в нужном количестве.

Можно ли допускать исправления

Ошибки, неточности и помарки в документе недопустимы. При наличии таковых, не стоит заниматься их исправлением, лучше заполнить, завизировать и выдать работнику новый документ, в котором всё будет написано верно и без ошибок.

Структура документа

Бланк формы 182н состоит из нескольких разделов.

- В первый включаются сведения об организации, выдавшей справку,

- во второй – информация о работнике, для которого она предназначена,

- в третьем разделе справки отражаются данные о заработной плате за два последних года, с которой в ПФР и ФСС шли страховые отчисления,

- в четвертом — о тех периодах, за которые выплаты во внебюджетные фонды не производились (например, во время нахождения на больничном).

Образец оформления справки по форме 182н

Заполнение данных о страхователе

В самом начале документа указывается дата выдачи справки, а также ее номер по внутреннему документообороту работодателя.

Далее пишется полное название предприятия (с расшифрованной организационно-правовой формой), а также наименование местного территориального фонда соцстраха, в котором оно обслуживается.

Затем в бланке следует указать код подчиненности организации (его можно найти в уведомлении, присланном ФСС или на сайте данной структуры), ее ИНН и КПП, адрес и действующий телефон для связи.

Заполнение данных о застрахованном лице

После того, как вся необходимая информация о предприятии будет указана, в бланк нужно внести сведения о работнике: его ФИО, данные из паспорта (серия, номер, где и когда выдан), адрес регистрации по месту жительства (здесь в графе «субъект» нужно указать край, область или республику РФ) и номер пенсионного страхового свидетельства (СНИЛС).

Заполнение данных о заработной плате

В третью часть бланка по порядку (начиная с того года, когда работник устроился в организацию) вписываются периоды и суммы (цифрами и прописью) выданной заработной платы. Как уже говорилось выше, здесь учитывается только та величина дохода сотрудника предприятия, на которую производились начисления в ФСС и ПФР.

Следует отметить, что существует определенный лимит для каждого года.

К примеру,

за 2016 год сумма, сюда вписываемая, не должна превышать 796 тыс.руб. – отчисления в ПФР, 718 тыс.руб. – отчисления в ФСС.

За 2017 год: 876 тыс.руб. – отчисления в ПФР, 755 тыс.руб. – отчисления в ФСС.

Если работник отработал не полный календарный год, в справку нужно внести сведения только за те месяцы, которые он числился на предприятии.

Заполнение данных о днях временной нетрудоспособности

В четвертом разделе следует также по порядку указать временные отрезки, когда работник был нетрудоспособен (с указанием конкретных дат (цифрами и прописью) начала и конца каждого периода и их продолжительности). Здесь же надо вписать наименование периода (т.е. официально подтвержденную причину, по которой он отсутствовал на рабочем месте). В завершение на документе ставится подпись директора и главного бухгалтера фирмы.

Источник: https://assistentus.ru/forma/spravka-182n/

Бланк расчет пособия по больничному листу

Регион: Российская Федерация

Сумма пособия по временной нетрудоспособности определяется в приложении к листку, выдаваемому в медучреждении. Документ называется справка расчёт к больничному листу, образец есть в интернете.

Эту справку не составляют в регионах, участвующих в пилотном проекте, – там ФСС сам рассчитывает величину пособия.

Расчёт проводится на основании данных бухучёта работодателя и справки о доходах, на которые начислены страховые взносы в ФСС.

Обычно справка частично повторяет листок нетрудоспособности: в ней перечисляются общие сведения о работнике и страховом случае (болезни, беременности и т.п.). Больничный лист можно взять за образец.

Дополнительно к реквизитам листка указывают данные, влияющие на расчёт, например, замену лет расчётного периода, количество дней исключаемых периодов.

Кроме того, принимаются во внимание Фондом: районный коэффициент, размер ставки, добровольность страховых взносов, нарушения режима лечения, причина болезни или травмы, уволен ли работник на момент предоставления больничного.

Отдельно отмечается, из каких средств будут осуществляться выплаты: только из ФСС или частично от работодателя. Все эти данные пишутся в произвольной форме. Стоит учесть, что для разных страховых случаев набор показателей разный.

Данные для ФСС обычно оформляются в таблицах. Расчёт общего дохода по годам и за 2 года в целом показывает, сколько человек смог заработать. Беременные имеют право выбрать годы, за которые берётся зарплата.

Расчёт учитываемых для определения пособия дней отражает, на сколько дней общегодовой доход будет делиться. Расчёт среднего дневного заработка включает поэтапные вычисления (можно указывать формулы, подставлять в них значения).

Собственно расчёт пособия зачастую так же вносят в таблицу, хотя она и включает всего одну строку.

Справка расчёт к больничному листу, образец которой можно найти в интернете, составляется в произвольной форме. Шаблон документа разрешается разрабатывать самостоятельно.

Бухгалтер может рассчитывать и вписывать значения вручную, в обычных офисных программах, в специальных бухгалтерских программах. На сайте поисково-мониторинговой системы ФСС есть бесплатный сервис по расчёту больничных.

Он доступен после регистрации и через него, к сожалению, нельзя отправить документы в Фонд.

[su_quote]

Расчёт к больничному чаще всего оформляется как бухгалтерская справка. Используется бланк организации для писем, включающий название фирмы с организационно-правовой формой (ООО, ИП), контактные сведения, регистрационный номер в ФСС и код подчинённости территориального подразделения Фонда. Остальные реквизиты (ИНН, КПП, ОГРН и т.п.

) оставляются, как в обычном бланке для писем, или убираются по желанию. Дата и номер документа часто вписываются в его заголовок: Справка-расчёт от 00.00.0000 № 00. Обязательно указывается, к какому больничному листу относится справка: вносятся его номер и дата выдачи.

Документ подписывается главным бухгалтером; заверять печатью не требуется.

Справка-расчет к больничному листу — образец заполнения можно посмотреть в данной статье — не имеет законодательно утвержденной формы, но заполняется по определенному алгоритму, который устанавливает формула расчета пособия. Какие бухгалтерские данные рекомендуется указывать для этого в справке, можно прочитать ниже.

После получения от сотрудника больничного листа бухгалтер должен рассчитать пособие по нетрудоспособности, чтобы на основании корректно составленных документов выплатить деньги сотруднику и получить возмещение из ФСС.

В п. 67 Порядка № 624н (приказ Минздравсоцразвития России от 29.06.2011) говорится, что расчет пособия нужно делать отдельно и прикладывать его к больничному. Форма такой справки-расчета законодательством не установлена. Поэтому бухгалтеру следует самому разработать ее и утвердить в учетной политике. Что должна содержать такая бухгалтерская справка?

Источник: https://mcuns.ru/blank-raschet-posobija-po-bolnichnomu-l/

Справка расчет к больничному листу образец

Заполнение справки – обязанность кадровых или бухгалтерских работников организации. Согласно нормам законодательства, документ выдается персоналу компании в случаях:

- увольнения сотрудника;

- обращения бывшего работника структуры за документом.

Выдача справки производится в последний рабочий день сотрудника в конкретной организации. Если компания не может вручить специалисту документ в нужную дату, она обязана направить ему официальное уведомление с указанием числа, когда он может за ним явиться.

Если по каким-либо причинам человек не может получить у бывшего работодателя справку, он вправе обратиться к новому с заявлением о получении сведений о его заработке в ПФР.

После подачи заявления компания обязана в двухдневный период сделать официальный запрос в Фонд (по Почте России или в электронном виде).

Сведения, предоставленные контролирующей структурой, будут использоваться для расчета пособий.

Назначение документа

Справка при увольнении для расчета больничного предоставляется новому работодателю, и на ее основе производится расчет выплат по временной нетрудоспособности. Работник не обязан приносить оригинал: для начислений подойдет копия, заверенная нотариусом или бывшим нанимателем гражданина.

Если сотрудник не предоставляет справку, работодатель использует при начислении больничного только те сведения, которыми обладает. Согласно нормам трудового законодательства, ежемесячный заработок за последние два года, взятый за основу расчета, не может быть менее одного МРОТ, актуального на день болезни специалиста.

Если сотрудник приносит справку после получения пособия по болезни, его размер следует пересчитать. Бухгалтер обязан пересмотреть выплаты по нетрудоспособности за три года, предшествующие дню получения документа. Начисления за более ранние периоды корректировать не нужно.

Правила заполнения

Образец справки-расчета к больничному листу можно скачать в интернете на бухгалтерских порталах или сайтах информационно-правовых систем. При заполнении документа следуйте установленным правилам:

- используйте один из допустимых способов заполнения: от руки или с помощью компьютерных программ (Excel, Word, 1C и т.д.);

- для внесения записей вручную выбирайте синюю или черную ручку;

- не делайте исправлений в документе: они недопустимы;

- черпайте сведения для заполнения из данных бухгалтерского учета;

- заверьте документ подписью руководителя организации;

- поставьте круглую печать, не закрывающую подпись: для нее отведено место в нижнем левом углу бланка.

Подготовить документ без помарок вам поможет справка-расчет больничного листа – образец 2016. В бланке обязательно должны присутствовать следующие сведения:

- наименование компании-нанимателя;

- ИНН и КПП;

- контактные данные;

- номер отделения ФСС;

- информация о сотруднике.

Если сведения, изложенные в документе, вызывают у нового работодателя сомнения, он вправе проверить их. Для этого подается запрос о прошлом заработке сотрудника в территориальное отделение ПФР. Его можно направить по Почте или в электронном виде.

Каждому работнику полезно знать, как называется справка для расчета больничного, когда она выдается и для чего используется. Это поможет проконтролировать правомерность действий работодателя и при необходимости защитить свои права.

Источник: https://raszp.ru/posobiya/spravka-dlya-rascheta-bolnichnogo-lista.html

Порядок расчета пособия по временной нетрудоспособности

Как правило, любое государство стремится обеспечить своих граждан рядом социальных гарантий. В особенности это касается трудящихся, которые находятся на больничном.

Законодательство защищает своих граждан во время наступления у них периода нетрудоспособности и утверждает порядок определения выплат.

Главным документом, который обеспечивает гарантию социального обеспечения при наступлении болезни самого сотрудника или члена его семьи, является Конституция Российской Федерации.

[su_quote]

А вот в ряде других нормативных актах отображаются условия и обстоятельства, при наступлении которых специалист сможет оформить больничный и получить все причитающиеся ему выплаты.

В качестве основных нормативных актов, регламентирующих социальные выплаты при нетрудоспособности, выступают:

Последний закон устанавливает размеры выплачиваемой суммы и выдвигаемые требования для ее отчисления. Однако, его действие не распространяется на определение социальных выплат при наступлении нетрудоспособности из-за несчастного случая на рабочем месте или при выявлении профессионального заболевания у сотрудника.

В таких обстоятельствах данным актом будут устанавливаться только сроки и процесс обращения за помощью больного трудящегося.

Данные положения никак не противоречат Федеральному закону №125. В нем описывается процесс страхования работников от несчастного случая или от профессиональной болезни.

В настоящее время в законодательстве отображается, что правом на получение пособия при наступлении временной нетрудоспособности могут воспользоваться все трудящиеся, которые зарегистрированы как плательщики взносов в систему социального страхования. Однако, к ним нельзя причислять работников, которые трудятся без официального оформления согласно ТК РФ.

Случаи и источники выплаты

Случаи, при которых будут назначены компенсационные выплаты и оплата больничного, обозначаются в Федеральном законе №255.

В нем отображается, что в качестве застрахованных лиц могут выступать граждане, а также иностранцы, проживающие на территории Российской Федерации.

В законодательстве также указываются требования к участию в системе социального страхования, которые дают право для выплат:

- Необходимо быть официально трудоустроенным в организации, которая производит отчисления в ФСС.

- В случае если гражданин несет службу в государственных учреждениях.

- При ведении адвокатской деятельности.

- При занятии индивидуальным предпринимательством.

- При членстве в фермерском хозяйстве.

- При принадлежности к общинам малочисленных народов Севера.

Здесь важно отметить, что данный список может быть увеличен при учете ряда других федеральных законов.

Обязательным условием для установления компенсационных выплат на время нетрудоспособности является уплата за данных лиц взносов в ФСС, которые отчислялись согласно их уровню доходов на месте трудовой деятельности. Данный денежный сбор за трудящихся должен отчисляться работодателем, который нанял сотрудников в добровольном порядке.

Индивидуальные предприниматели или иные граждане, которые хотят вступить в официальные отношения с ФСС и регулярно производить туда взносы (регулирует процесс Федеральный закон №190), должны обратиться в территориальный отдел фонда.

Предоставляется пособие застрахованным лицам в случае:

- Потери трудоспособности из-за болезни или получения травмы во время исполнения должностных обязанностей.

- Возникновения угрозы жизни ребенку беременной женщины или на время родов.

- Введенного карантинного режима для трудящегося или его ребенка, который не достиг семилетнего возраста.

- Если болезнь или травма были получены в период 30 дней после увольнения с рабочего места.

- Если у гражданина есть статус безработного.

- Ухода за больным членом семьи.

- Проведения операции протезирования в стационаре согласно медицинским показаниям.

- Направления в санаторно-курортное учреждение или после проведения курса лечения в стационарных условиях.

Выплаты будут начаты только после того, как будет предоставлен официальная справка больничного, и специалист освободится от своих обязанностей на трудовом месте. Также проведение начислений запрещается, если производится отчисление зарплаты за время болезни.

Аналогичные требования будут к пособию по беременности женщины. Она не имеет право на его получение до ухода в декретный отпуск.

В случае если застрахованный сотрудник получил больничный лист в соответствии с вышеперечисленными требованиями, то ему будет назначена выплата пособия. Ее размер будет считаться при соответствии установленного порядка.

Порядок и алгоритм вычисления суммы

Основная формула для расчета размера пособия по больничному листу сотрудника отображена в Федеральном законе №255.

В = С * П * К, где

В – величина пособия, С – среднедневной доход сотрудника, П – процент согласно трудовому стажу, К –количество дней на больничном.

Пример: Сидоров трудится в ООО «Заря» с 1 января 2007 года. Его общий страховой стаж равняется шести годам. Заработная плата – 43 000 рублей.

В феврале 2017 Сидоров болел на протяжении 5 дней. Проведем расчет пособия.

Согласно расчетному листу, он получил за 2015-2016 годы – 1 032 000 рублей.

Январь-декабрь 2015 года – 516 000 рублей.

Январь-декабрь 2016 года — 516 000 рублей.

Установленная сумма не превышает установленное предельное значение для отчисления взносов.

Рассчитываем размер среднедневного дохода:

1 032 000 / 480 = 2150 рублей, где

480 – количество рабочих дней за два прошедших года.

Рассчитываем выплаты за 5 больничных дней:

2150 * 80% * 5 = 8600 рублей

Согласно существующему законодательству, на величину выплачиваемого пособия значительно влияет стаж работника.

В его состав входят те периоды трудящегося, когда он исполнял поставленные перед ним задачи на производстве в соответствии с трудовым договором либо же при несении государственной службы.

Также это могут быть и другие виды занятости, главным критерием здесь является регулярное отчисление в ФСС. Сюда же следует добавить время прохождения воинской службы специалистом.

Влияние срока стажа на формирование выплат:

- от 8 лет стажа – 100% от среднего заработка для расчета больничного;

- от 5 до 8 лет – 80%;

- до 5 лет – 60%.

Кроме стажа на количество выплат влияет и то, какой уход оказывал работник за больным членом семьи.

Средний заработок

Еще один параметр, который берется в учет при начислении компенсационных выплат, это величина среднедневного заработка за последние два года.

Существует ряд особенностей при проведении расчета среднедневной заработной платы сотрудника:

- Если при расчете данного показателя выяснится, что его значение превышает установленный показатель в бюджете для ФСС, то в расчете будет применен последний.

- Довольно часто бывает, что за установленное время гражданин может сменить несколько рабочих мест. Тогда средний показатель не может быть выше максимального для каждого места труда.

- Если у сотрудника не будет и полугодовалого страхового периода, то ему будет назначена материальная помощь в размере установленной минимальной оплаты труда за месяц.

- Если рассчитывается сумма больничного для женщины, которая за два последних года находилась в декрете, то она имеет полное право составить прошение для того, чтобы увеличить сумму пособия.

- В случае если больничный лист трудящегося был оформлен после его увольнения на протяжении 30 дней с момента расчета, то бывший работодатель обязан его оплатить. Это возможно при условии, что специалист не нашел новое место работы. Размер компенсации составит всего 60% от среднедневного заработка.

Также стоит отметить, что при расчете данного показателя принимаются только те доходы, с которых проводились отчисления в ФСС.

К ним могут причислять следующие выплаты:

- заработная плата;

- командировочные;

- премии;

- отпускные.

Дни болезни

Время прохождения лечения записывается врачом в больничном листке (обычно здесь должно быть две даты). Данный срок зависит от нескольких параметров, но не может превышать 30 дней.

Оформление документа происходит в следующем порядке:

- При первом посещении врача оформляется лечение на срок до 10 дней.

- В случае если трудящийся за этот период не выздоравливает, то время оказания медицинской помощи может быть продлено на один год (в случае тяжелой болезни).

Также есть ряд других ограничений, касающихся количества устанавливаемых дней для больничного:

- при оформлении инвалидности – 5 месяцев;

- для беременных женщин – 4 месяца;

- уход за больным ребенком – до 2 месяцев.

Оформление бланка, справки, приложения

Бухгалтер обязан не только правильно оформить результаты подсчета в больничном, но и записать их на отдельном бланке. Он необходим для возмещения расходов организации на социальные выплаты из ФСС.

При заполнении бланка бухгалтер имеет право исправлять ошибочные данные в неограниченном порядке.

При оформлении приложения необходимо учитывать следующее:

- присвоить номер и указать дату составления;

- отобразить реквизиты из листка нетрудоспособности;

- отобразить данные о доходах трудящегося, из которых был рассчитан среднедневной заработок;

- подробно записать расчет страхового пособия.

Пособие исходя из МРОТ

МРОТ используется при расчете больничного листа в случаях, указанных в Федеральном законе №255.

В соответствии с ним:

- Если сотрудник, для которого рассчитывается пособие, имел среднедневную заработную плату за месяц меньше значения МРОТ, то в расчет берется последнее.

- Если сотрудник работал в организации неполный день или неделю, то тогда его средний размер заработной платы будет приравнен к величине МРОТ.

Сроки и продолжительность

Согласно общему установленному порядку, выплаты должны начисляться за весь больничный срок. Но есть исключения:

- Если сотрудник оформляет инвалидность, то выплаты будут производиться не более четырёх месяцев подряд. За один год оплачиваются в таком случае не больше пяти месяцев.

- Если у трудящегося выявлен туберкулез, то оплата производится до дня его восстановления.

- Лица, которые работают по срочному трудовому договору до шести месяцев, могут получить оплачиваемый больничный до 75 дней.

- Если врач отправил специалиста восстанавливаться в санаторий после стационара, то этот период также подлежит оплате при условии, что он не превысит 24 дня.

Калькулятор ФСС и другие сервисы

Для упрощения расчета больничного на официальном сайте ФСС https://fss.ru/ есть онлайн-калькулятор. Он позволит быстро узнать, какие выплаты причитаются сотрудникам.

Расчет пособия по временной нетрудоспособности представлен в данном видео.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/kadry/oplata/bolnichnyj/poryadok-rascheta-posobiya-po-vremennoj-netrudosposobnosti.html

Справка-расчет к больничному листу

Если расходы на выплату пособий не подтверждены оригиналами больничных листов, ФСС России, как правило, отказывается признавать затраты. Однако арбитражная практика показывает, что решение фонда можно оспорить. Поможет в этом бухгалтерская справка для расчета больничного листа. Об особенностях составления и хранения справки-расчета к больничному листу рассказывает эта статья.

Расчет больничного и бухгалтерская справка

Если расходы на выплату пособий не подтверждены оригиналами больничных листов, ФСС России, как правило, отказывается признавать затраты.

В таком случае на суммы выплаченного пособия придется начислить взносы (письмо Минтруда России от 3 сентября 2014 г. № 17-3/ООГ-732).

Однако арбитражная практика показывает, что решение фонда можно оспорить (постановление Арбитражного суда Уральского округа от 15 сентября 2014 г. № Ф09-6381/14). Поможет в этом бухгалтерская справка для расчета больничного листа.

Порядок выдачи листков нетрудоспособности утвержден приказом Минздравсоцразвития России от 29 июня 2011 г. № 624н (далее – Порядок № 624н).

Согласно пункту 67 Порядка № 624н, расчет пособий по временной нетрудоспособности и по беременности и родам следует производить отдельно и прикладывать его к бюллетеню. Однако форма расчета больничного законодательством не установлена.

Значит, составить справку-расчет к больничному листу можно в произвольном виде. Чаще всего это делают в форме бухгалтерской справки.

Справка-расчет больничного листа: образец

Целесообразно оформить расчет больничного на фирменном бланке учреждения. То есть с указанием официального наименования учреждения и его реквизитов (в частности, адреса фактического местонахождения, идентификационного номера налогоплательщика (ИНН), кода причины постановки на учет (КПП), основного государственного регистрационного номера (ОГРН)).

Также надо указать наименование документа – например, «Справка-расчет больничного пособия». В наименовании можно указать конкретно, какое пособие вы рассчитываете – по временной нетрудоспособности или по беременности и родам.

Кроме того, указывается номер и дата составления справки для расчета больничного листа, а также номер и дата выдачи больничного листа, к которому справка-расчет будет приложена.

Далее в справку вносятся данные работника, которому был выдан больничный лист:

- Ф. И. О.;

- табельный номер;

- ИНН, СНИЛС;

- должность;

- подразделение, в котором сотрудник работает.

Отражаются в справке для расчета больничного листа и показатели, влияющие на расчет пособия:

- период болезни;

- количество дней нетрудоспособности сотрудника;

- причина нетрудоспособности – например, заболевание (код 01) или отпуск по беременности и родам (код 05);

- страховой стаж;

- размер пособия в процентах к заработной плате – например, 100 процентов;

- расчетный период (при расчете пособий в 2014 году это период с 1 января 2012 года по 31 декабря 2013 года).

Страховой стаж работника для определения размера пособия складывается из периодов работы по трудовому договору, государственной гражданской или муниципальной, военной и иной службы, а также иной деятельности, в течение которой лицо подлежало обязательному социальному страхованию (ч. 1, 1.1 ст. 16 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

В справке-расчете к больничному листу указываются также сведения о заработной плате работника (по годам):

- суммы, фактически начисленные за расчетный период;

- предельная величина базы для начисления страховых взносов (в 2012 году она равна 512 тыс. руб., в 2013 году – 568 тыс. руб.);

- суммы, учитываемые при расчете пособия.

Напомним, если работник трудится в учреждении недавно, то для определения размера пособия необходимы сведения о его доходах, полученных у других работодателей в расчетном периоде.

Кроме того, включается в справку расчет дней для определения пособия (по годам) с указанием таких данных:

- количество календарных дней в расчетном периоде (в 2012 году – 366 дней, в 2013 году – 365 дней);

- количество дней исключаемых периодов (в соответствии с ч. 3.1 ст. 14 Закона № 255-ФЗ);

- количество учитываемых календарных дней расчетного периода.

В справке указывается также расчет среднего дневного заработка. Показатели такого расчета:

- фактический средний дневной заработок работника;

- максимальный размер среднего дневного заработка;

- средний дневной заработок, исчисленный из МРОТ (при необходимости);

- средний дневной заработок для расчета пособия.

Если страховой стаж работника не более шести месяцев, пособие не может превышать МРОТ за календарный месяц (ч. 6 ст. 7, ч. 3 ст. 11 Закона № 255-ФЗ, п. 20 Положения, утвержденного постановлением Правительства РФ от 15 июня 2007 г. № 375).

Разумеется, в справке-расчете к больничному листу отражается и размер пособия, подлежащего оплате за счет средств учреждения и ФСС России. За счет своих средств учреждение оплачивает первые три дня временной нетрудоспособности работника.

Остальной период, начиная с четвертого дня болезни – за счет средств ФСС России (п. 1 ч. 2 ст. 3 Закона № 255-ФЗ). А вот пособие по беременности и родам выплачивается женщине полностью за счет средств фонда (ч. 1 ст. 3 Закона № 255-ФЗ, ст.

4 Федерального закона от 19 мая 1995 г. № 81-ФЗ).

Также можно указать размер пособия за вычетом НДФЛ или отдельно сумму налога, удержанного с пособия. При этом стоит помнить, что согласно статье 217 Налогового кодекса РФ пособие по беременности и родам НДФЛ не облагается. Для удобства и наглядности такие расчеты рекомендуется приводить в форме таблиц.

Срок хранения справки для расчета больничного листа

В соответствии с пунктом 6 части 2 статьи 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ документы, подтверждающие исчисление и уплату сумм страховых взносов, надо хранить в течение шести лет.

Больничный лист – это основание для выплаты работнику пособий по временной нетрудоспособности или по беременности и родам. Он подтверждает правильность причитающихся к уплате сумм страховых взносов, направляемых в ФСС России. Значит, срок хранения больничных – шесть лет.

Поскольку справка с расчетом пособия представляет собой приложение к больничному листу, справку-расчет нужно хранить столько же.

При проверках чиновники ФСС России уделяют приложению к больничному листу особое внимание. Ведь справка-расчет к больничному листу позволяет понять, на каком основании были выплачены суммы в качестве пособия. Правильно заполненный документ поможет избежать отказа фонда в возмещении выплаченного пособия.

Также смотрите:

– Оформление больничного листа 2014

– Первичные документы бюджетных учреждений 2014

– Трудовое законодательство и страховые взносы 2015

– Подсчет страхового стажа 2015

– Форма СПВ-2: сведения о страховом стаже

Чтобы читать свежие материалы журнала «Учет в бюджетных учреждениях», , или подпишитесь на журнал.

Источник: https://www.budgetnik.ru/art/3607-spravka-raschet-k-bolnichnomu-listu

Начисление больничных. Расчет больничного. Справка для начисления больничных :

Лист нетрудоспособности – это официальное подтверждение отсутствия работника на своем рабочем месте по причине болезни, по которому он может получить денежную компенсацию.

Получить подобную компенсацию имеет право каждый гражданин РФ, который официально работает на предприятии, либо же не позже месяца после даты увольнения.

Подать в бухгалтерию предприятия больничный вы имеете законное право, даже если заболели на протяжении месяца после того, как рассчитались.

Однако в этом случае бухгалтера имеют законное право попросить у вас ксерокопию трудовой книжки, в которой видно, что за этот месяц вы не устроились на работу, иначе обязанность по начислению суммы по больничному ложится уже на новое место работы.

Как получить лист нетрудоспособности

Для того чтобы получить больничный лист в качестве оправдания вашего невыхода на работу, вам следует обратиться в любое медицинское учреждение, у которого есть лицензия на проведение медицинской деятельности на территории России. Только таким организациям выдают бланки установленной формы с регистрационным номером.

Листок нетрудоспособности заболевший вправе получить либо в день обращения в больницу, либо в последний день болезни. Больничный, открытый после выздоровления, законной силы не имеет.

Причины, по которым доктор может выдать больничный лист застрахованному лицу:

- Беременность и роды.

- Общие заболевания.

- Бытовые и производственные травмы.

- Протезирование.

- Карантин.

- Уход за больным членом семьи.

Предоставление листа в бухгалтерию для оплаты

Далее больничный лист работник обязан предоставить в бухгалтерию предприятия, на котором он трудоустроен. Бухгалтерией уже осуществляется начисление больничных для выплаты. По новому законодательству в 2014 г.

все обязательства по выплате возмещения полностью берет на себя ФСС, хотя ранее первые три дня компенсировать должно было предприятие.

[su_quote]

Несмотря на это, бухгалтера предприятия должны рассчитать сумму пособия по листу нетрудоспособности, а далее подавать заявку в фонд для компенсирования суммы по больничным листам.

После того как правильно оформленный больничный лист поступил в бухгалтерию, следует провести расчет среднедневной заработной платы для начисления компенсации.

Расчет среднедневной суммы заработка

Ранее среднедневная зарплата рассчитывалась исходя из одного полного года до заболевания, по последней редакции Закона следует учитывать зарплату за 2 полных года до даты больничного.

Например, если поступил лист, по которому работник заболел в мае 2014 г., то в расчет возьмем заработок с января 2012 г. по декабрь 2013 г.

Полученную сумму следует разделить на 730 (731, если в этот период входит високосный год), так получим среднедневной заработок.

При расчете среднедневной суммы стоит учесть некоторые нюансы. Следует учитывать только те суммы, с которых были уплачены все страховые взносы. Максимальный предел среднедневной зарплаты в 2014 году – 1479, 45 руб. для больничных.

Справка с предыдущего места работы для начисления «новенькому» работнику

Если работник недавно работает на предприятии, то вместе с больничным у него должна быть справка для начисления больничного листа с предыдущего места работы о размере зарплаты за указанный период.

При расчете с предыдущего места работы сотруднику должна быть выдана справка о доходах за последние 2 года работы.

Если же им не была получена справка для начисления больничных при расчете либо она была утеряна, то можно ее потребовать в бухгалтерии прошлого места работы либо по запросу бухгалтерии такая справка будет передана фондом.

По желанию работника период для расчета среднедневного заработка может быть выбран другой. Работник может взять другие года для расчета, для этого ему нужно обратиться в бухгалтерию с письменной просьбой.

Расчет среднедневного пособия

Следующим этапом следует считать расчет среднедневного пособия, размер которого зависит от страхового стажа работника. Стаж для начисления больничного, а также его влияние на процент оплаты листа нетрудоспособности наглядно можно увидеть в таблице:

| Страховой стаж | Процент оплаты пособия |

| Менее 5 лет | 60% |

| От 5 до 8 лет | 80% |

| Свыше 8 лет | 100% |

Обратите внимание, что при расчете среднедневное пособие не должно превышать 1479,45 руб., но и не быть меньше МРОТ. Этот показатель в 2014 г. составляет 5554,00 руб. в месяц, то есть 182,60 руб. в сутки (5554,00*12/365). Если же сумма пособия получается ниже МРОТ, то следует для расчета брать сумму по показателю МРОТ.

Случаи, при которых за среднедневное пособие принимают МРОТ

Это не единственный случай, когда оплата производится исходя из МРОТ. К таким ситуациям относятся:

- Страховой стаж меньше 6 месяцев.

- В расчетном периоде нет начислений.

- Если работником был нарушен режим.

- Если лист открыт вследствие алкогольного или наркотического опьянения.

Особенности начисления декретного больничного

Особое внимание следует уделить оплате больничного по беременности, поскольку это происходит по другому принципу.

Начисление декретного больничного также происходит из расчета 2-х полных лет до даты больничного. Однако полученную сумму не всегда следует делить на 730, из этого количества дней нужно вычесть дни очередного отпуска или декретного, а также дни, когда женщина была отвлечена от работы с сохранением зарплаты.

Когда вы производите начисление больничного по беременности, примите во внимание все ограничения: дневное пособие должно быть в пределах 182,60 – 1479,45 руб., максимальная сумма всего пособия не должна превышать 207123,00 руб.

Начисление больничного листа по беременности должно проводить предприятие, даже если больничный был оформлен в течение месяца после увольнения.

Больничный по уходу за ребенком

Также своя специфика присутствует при расчете листа нетрудоспособности по уходу за ребенком. Начиная с 2014 г. введены особые ограничения по количеству дней по уходу за больным ребенком. Количество дней, отведенных родителю по уходу за больным ребенком, отражено в следующей таблице.

| Возраст ребенка | Максимальное количество дней больничного в год | Максимальное количество дней больничного на 1 случай заболевания |

| До 7 лет | 60 календарных дней | 60 календарных дней |

| От 7 до 15 лет | 45 календарных дней | 15 календарных дней |

| Старше 15 лет | 30 календарных дней | 7-10 календарных дней |

Родитель может находиться на лечении с ребенком и больший срок, однако ФСС не будет компенсировать эту сумму.

Учет дней ведется отдельно по каждому ребенку, контролировать их должна бухгалтерия предприятия.

Начисление больничных по уходу немного отличается от обычного: сумма пособия оплачивается за первые 10 дней в соответствии со стажем работы, остальные – лишь 50% от среднедневного заработка.

Также у работника должна быть справка для начисления больничных, в которой указано, что второй опекун не находился на больничном по уходу.

Пример начисления больничного листа

Допустим, гражданин Васильев И.А. болел с 15 мая по 7 июня 2014 г. и принес в бухгалтерию предприятия больничный лист, причиной которого было общее заболевание. Иван Алексеевич работает уже 5 лет и 7 месяцев, из них 2 года и 8 месяцев на последнем месте работы предприятие исправно уплачивает за него взносы.

Для расчета больничного будем учитывать 2012 и 2013 гг. Суммарная зарплата за 2012 г. составила 265384,56 руб., а за 2013 г. — 289754,81 руб., суммарный доход за два года составил 555139,37 руб.

Далее рассчитываем среднедневную зарплату: 760,46 руб. (555139,37/730). Сумму заработка за 2 года делим именно на 730, поскольку в расчете не было високосных годов. Такой размер среднедневного заработка соответствует требованиям: он не выше максимального предела и не ниже дневной суммы МРОТ.

В соответствии со стажем высчитываем размер среднедневного пособия. Поскольку общий страховой стаж у работника более 5 лет, но меньше 8, компенсировать следует лишь 80% от заработка: 760,46 * 80% = 608,37 руб. Данная сумма также не затрагивает предельных значений.

На финальном этапе рассчитаем размер пособия, которое должно компенсироваться работнику. Общий период заболевания составил 24 полных календарных дня, именно за это количество дней и будем начислять денежное вознаграждение: 608,37 * 24 = 14600,88 руб.

При предоставлении заявки на возмещение больничных в фонд социального страхования по работнику Васильеву И.А. указываем сумму 14600,88 руб.

Начисление больничных. Отражение в бухгалтерском учете

Когда происходит начисление больничного, проводки, начиная с 2013 г., немного отличаются, поскольку с прошлого года всю сумму по листу нетрудоспособности компенсирует фонд соцстрахования.

Для отражения начисленной суммы пособия по больничным листам используем в дебете счет 69, который объединяет расчеты по соцстрахованию и обеспечению, а в корреспондирующем счете отражаем кредит 70 «Расчеты с персоналом по оплате труда». До 2013 г.

проводок было больше, необходимо было делать дополнительные проводки по отражению той части, которая оплачивалась за счет средств предприятия.

Дальше нужно закрыть начисление больничного. Проводки в этом случае применяем следующие. Закрываем оплаченную сумму налога в размере 13% от начисленной суммы.

Отражаем его следующим образом: по дебету счет 70, в кредите отражаем счет 68 — «Расчеты по налогам и сборам».

При этом следует учесть то, что если у работника есть специальные налоговые вычеты, то базу обложения обязательно нужно уменьшить на сумму вычетов.

При оплате больничных листов обязательные страховые взносы не начисляются, поэтому последней следует отобразить проводку по перечислению средств на счета работников. Для этого используем в дебете счет 70, а по кредиту применяем счет 50, если работник получает зарплату и больничные на кассе, 51 счет в том случае, когда работник получает деньги на банковскую карту.

Пример отражения в учете пособия по нетрудоспособности

Рассмотрим начисление больничного листа в бухгалтерском учете на примере Васильева И.А. с учетом, что Васильев не пользуется налоговыми вычетами.

| Вид операции | Дебет | Кредит | Сумма |

| Начислена сумма по больничному листу | 69 | 70 | 14600,88 руб. |

| Удержано НДФЛ с больничного 13% | 70 | 68 | 1898,11 руб. |

| Выплачен больничный на банковский счет работника | 70 | 51 | 12702,77 руб. |

Таким образом, счет 70 оказался закрытым по данному сотруднику.

Предоставление заявки в ФСС

После того как бухгалтерия обработала все больничные и провела их полный расчет, работники бухгалтерии делают заявку в ФСС для компенсации суммы по больничным.

В фонде нет специального образца данного заявления, однако на официальном сайте ФСС вы можете скачать приблизительный бланк. В данной заявке следует указать реквизиты предприятия, сумму для погашения, режим налогообложения и список прилагаемых документов.

В случае если в заявке присутствует больничный по беременности и родам, обязательно к ней нужно прилагать заверенные копии следующих документов:

- Больничный лист с расчетом.

- Ведомость начислений зарплаты.

- Трудовая книжка.

- Штатное расписание.

- Приказ о приеме на работу.

После того как ФСС принял от бухгалтерии все необходимые документы и зарегистрировал заявку, фонд обязуется компенсировать работникам сумму в полном объеме по истечении 10 дней.

Некоторые особенности при приеме больничных бухгалтерией

При приеме больничного листа от работников особое внимание следует обратить на правильность его заполнения.

Очень часто в больнице могут ошибиться в написании паспортных данных, также обращайте внимание на дату рождения и правильное указание наименования предприятия. В названии организации не должно быть кавычек.

Также следует отметить, что фонд не возьмет для учета больничный, в котором совершено более 2-х ошибок. Такой больничный лист лучше вернуть работнику для замены.

[su_quote]

Не стоит принимать к оплате больничный, который работник сдал спустя 6 месяцев после своего полного выздоровления, ведь, вероятно, фондом такой больничный не будет учтен.

Такой «просроченный» больничный вы можете компенсировать, только если фондом будет выдана справка о том, что они готовы учесть такой лист нетрудоспособности по каким-либо важным причинам.

Если фондом будут выявлены такие ошибки, он имеет полное право не брать для учета такой лист.

Ежегодно фонд имеет право приехать на предприятие, чтобы проверить начисление больничных. В случае выявления ошибок как в оформлении, так в расчете фонд может не взять к учету некоторые больничные и выписать штраф лично бухгалтеру, который совершил ошибку, поэтому при расчете листов нетрудоспособности стоит быть очень внимательным.

Источник: https://BusinessMan.ru/new-nachislenie-bolnichnyx.html