Заполнение 3-НДФЛ на сайте ФНС при заявлении вычета за покупку квартиры

Заполнение 3-НДФЛ в Личном кабинете налогоплательщика (личный кабинет, ЛКН) в настоящий момент является самым быстрым и простым способом формирования указанной отчетности. Рассмотрим подробно, как заполнить 3 НДФЛ в личном кабинете. Инструкция сопровождается подробным пошаговым описанием и скриншотами.

Пошаговая инструкция по заполнению 3-НДФЛ через ЛКН при покупке квартиры

Шаг 1. Заходим в «Личный кабинет налогоплательщика» на сайте ФНС:

Шаг 2. Вводим логин и пароль:

Примечание: отдельно останавливаться на порядке подключения к ЛКН – не будем. Более подробно ознакомиться с ним можно здесь.

Шаг 3. Переходим в раздел «Налог на доходы ФЛ и страховые взносы» и выбираем пункт «Декларация по форме 3-НДФЛ»:

Шаг 4. Выбираем пункт «Заполнить/отправить декларацию онлайн»:

Примечание: для заполнения декларации в специальной программе выбираем второй пункт «Скачать программу для заполнения налоговой декларации».

Шаг 5. В появившемся окне нажимаем кнопку «Заполнить новую декларацию»:

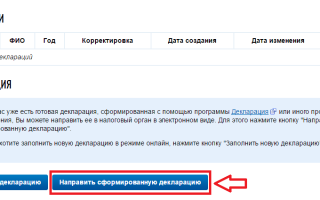

Примечание: если декларация была заполнена в установленной на компьютер программе или на бланке, скачанном из Интернета, ее можно загрузить и направить уже в виде сформированного файла. Для этого необходимо выбрать «Направить сформированную декларацию».

Шаг 6. Выбираем год, за который будет заявляться вычет:

Шаг 7. В открывшемся окне вносим сведения о заявителе вычета и ИФНС, в которую направляется декларация.

Примечание: декларация на вычет сдается в инспекцию по месту постоянной регистрации (прописки по паспорту). Место жительства и место нахождения квартиры (если они отличаются от места прописки) в данном случае значения не имеют.

Если декларацию будет сдавать не заявитель вычета, а его представитель – это необходимо отразить во вкладке «Подписант»:

Шаг 8. На следующем этапе необходимо указать доходы, полученные в течение года (помесячно). Обратите внимание, что при заявлении вычета указываются доходы только по ставке 13% (за исключением дивидендов, облагаемых по аналогичной ставке):

Примечание: данные о доходах можно перенести из справки 2-НДФЛ, которая автоматически «падает» в ЛКН в середине-конце марта. Если вычет будет заявляться в начале года, справка 2-НДФЛ за прошлый год еще не успеет появиться в ЛКН и данные о доходах необходимо будет внести вручную.

Просмотреть или скачать 2-НДФЛ с ЭЦП можно в соответствующем разделе:

Шаг 9. После внесения в 3-НДФЛ сведений о доходах необходимо выбрать вид вычета.

Примечание: в одной декларации одновременно можно заявить все виды вычетов: за обучение и лечение, стандартные за детей, а также при продаже имущества.

Шаг 10. На данном этапе необходимо внести в декларацию сведения о купленной квартире.

Примечание: если вычет заявлялся ранее, сведения об объекте недвижимости можно перенести из предыдущей декларации.

Затем необходимо указать:

- Вид приобретенного жилья: новостройка (инвестирование) или готовое жилье (договор купли-продажи).

- Наименование объекта, вид собственности и признак налогоплательщика.

- Код номера объекта: кадастровый, инвентарный или условный и непосредственно сам номер (в строке “Номер объекта”).

- Данные о документе, подтверждающем право на вычет: акте приема-передачи для новостройки и договоре купли-продажи для готового жилья).

- Год начала получения вычета.

- Размер процентов, уплаченных по ипотеке (если квартира, приобреталась в кредит).

Шаг 11. После внесения сведений заполнение декларации заканчивается. Ее можно скачать и экспортировать. В завершении нажимаем «Сформировать файл для отправки».

Примечание: в данном разделе можно также заполнить в режиме онлайн заявление на возврат НДФЛ.

Обратите внимание, что заполнить указанное заявление, а также декларацию 3-НДФЛ, можно только при наличии электронной подписи, получить ее можно также в ЛКН.

После того, как вы будете перенаправлены на страницу получения ключа проверки подписи, необходимо будет выбрать место хранения: на вашем компьютере (для этого необходимо установить соответствующее программное обеспечение) или в системе ФНС.

Примечание: если вы не желаете дополнительно устанавливать программное обеспечение и тратить на это время – выберете 2 пункт:

После выбора места хранения будет запущен процесс получения ключа подписи, как правило, он занимает не более 3-5 минут.

Шаг 12. На завершающем этапе необходимо будет добавить к декларации и заявлению на возврат документы, подтверждающие право на вычет:

После того, как декларация вместе с пакетом документов будет направлена в ИФНС, появится статус «Обрабатывается»:

После принятия декларации налоговым органом на проверку, в разделе «Налог на доходы ФЛ и страховые взносы» на странице «Декларация по форме 3-НДФЛ» изменится статус “Обработка” сменится на «Зарегистрирована в налоговом органе». Как правило смена статуса происходит в течение суток.

Данный статус означает, что в отношении представленной декларации начата камеральная проверка.

Обратите внимание, что после того, как ИФНС внесет декларацию в базу знаний во вкладке «Переплата/Задолженность» появится сумма переплаты в размере заявленного вычета.

При этом фактически данной переплаты нет, она пока не подтверждена налоговым органом и отражена в ЛКН только исходя из данных, указанным вами в декларации.

Если при проверке ИФНС откажет в вычете данная сумма переплаты «уйдет» из ЛКН.

Источник: https://pro-vychety.ru/3ndfl/instruktsii-po-zapolneniyu-cherez-lkn/pri-pokupke-kvartiry

Пример заполнения формы 3-НДФЛ в «Личном кабинете налогоплательщика»

Для заполнения декларации во вкладке «Налог на доходы ФЛ» выберите ветку «3-НДФЛ», затем строку —

«Заполнить/ отправить декларацию онлайн».

Заполнение личных данных

Выберите год, за который составляется налоговая декларация, и нажмите кнопку «ОК». (В своем личном кабинете можно заполнить декларацию только на себя).

Поля «Фамилия», «Имя», «Отчество», «ИНН» заполнятся автоматически.

Обязательно заполните раздел «Место жительства» (декларация будет направлена в инспекцию, автоматически определенную по введенному адресу жительства).

[su_quote]

Если укажите ИНН, то сведения о дате и месте рождения, о гражданстве, о документе, удостоверяющем личность можно не вводить. При отсутствии ИНН эти разделы обязательны к заполнению.

После ввода всех данных нажмите кнопку «Далее».

2. Заполнение раздела «Доходы»

В разделе «Доходы» по умолчанию для ввода доступна вкладка «Доходы, облагаемые по ставке 13%».

Для ввода доходов нажмите кнопку «Добавить доход».

Если нужно ввести иные доходы, выберите соответствующую вкладку, например, «Доходы, облагаемые по ставке 35%».

Заполнения раздела «Доходы»

По справке 2-НДФЛ введите следующие данные:

- «Источник выплаты дохода» — ИНН, КПП, наименование организации и код «ОКТМО»;

- «Сведения о полученном доходе» — вводятся по месяцам;

- «Общие суммы дохода и налога».

После ввода всех данных нажмите кнопку «Сохранить».

При заполнении декларации в связи с продажей имущества (квартиры, земельного участка и т.д.),

находившегося в собственности менее 3-х лет, в строке «Источник выплаты дохода» нужно вписать — «Продажа квартиры (автомобиля) и т.д., в зависимости от вида проданного имущества, с указанием характеристики имущества (адрес квартиры, марка автомобиля, и т.д.).

В поле «ОКТМО источника» укажите ОКТМО по вашему месту жительства.

В разделе «Сведения о полученном доходе» введите месяц продажи имущества.

Выберите Код дохода:- при продаже квартиры, садового домика и земельного участка- «1510»;- при продаже доли квартиры- «1511»;

— при продаже транспорта, гаража, объекта незавершенного строительства — « 1520».

Введите сумму дохода, полученного от продажи имущества, выберите код вычета:- при продаже квартиры, садового домика и земельного участка- «901»(1 000 000 рублей) или «903»(в сумме документально подтвержденных расходов);- при продаже доли квартиры- «904»(сумма, равная 1 000 000 рублей / долю) или «903» (в сумме документально подтвержденных расходов);- при продаже транспорта, гаража, объекта незавершенного строительства -«906»(250 000 рублей) или

«903» (в сумме документально подтвержденных расходов). Введите сумму вычета.

В разделе «Общие суммы дохода и налога (за год)» введите общую сумму дохода от продажи. В поле«Налоговая база» введите сумму дохода от продажи за минусом суммы вычета. Сумму налога удержанного

укажите равной «0». Сохраните данные и если все доходы введены, нажмите кнопку «Далее».

3. Заполнение раздела «Вычеты»

По умолчанию предлагается форма для ввода стандартных налоговых вычетов. Если, вы, в соответствии со ст. 218 Налогового кодекса РФ, имеете право на стандартные вычеты, поставьте «галочку» в этой строке и введите сведения. Для получения иных вычетов выберите соответствующий вычет из списка вычетов.

Для получения социальных налоговых вычетов поставьте галочку в поле «Предоставить социальные налоговые вычеты».

Заполнение раздела вычеты

Укажите сумму расходов в соответствующей строке.

Если вы дополнительно хотите получить имущественный налоговый вычет, выберите соответствующую строку в меню вычетов.

Для получения имущественных налоговых вычетов поставьте галочку в соответствующей строке и нажмите кнопку «Добавить объект».

Введите данные по объекту с помощью справочников, нажмите клавишу «Сохранить».

В зависимости от того, впервые вы получаете имущественный вычет или часть вычета вами уже была получена ранее, заполните форму в блоке «Данные по покупке (строительству) объектов».

После заполнения всех необходимых разделов открывается форма «Итоги», где отражаются результаты заполнения декларации.

Итоги

Для редактирования данных, можно входить в любой из разделов декларации.Чтобы посмотреть, как выглядит декларация на бумажном носителе, нажмите кнопку «Скачать».Для просмотра декларации нужно, чтобы на компьютере была установлена программа «Adobe

Reader».

4. Отправка подтверждающих документов

Для получения налоговых вычетов нужно предоставить в налоговую инспекцию документы, подтверждающие расходы. Через личный кабинет можно направить электронные образы документов, для этого перед отправкой декларации «отсканируйте» документы.

Нажмите кнопку «Добавить документ», выберите место расположения файла документа — клавиша «Обзор». В строке «Описание» впишите краткую информацию о документе (например, справка о доходах) и нажмите кнопку «Сохранить».

Отправка документов

5. Подписание и отправка декларации

После того как все документы, требующие отправки, будут сохранены, в разделе «Подписать ключом

усиленной неквалифицированной электронной подписи» наберите пароль, который вы вводили, когда формировали сертификат электронной подписи и нажмите кнопку «Подписать и направить». Если вы забыли пароль, то сертификат подписи можно сформировать вновь, отозвав действующий сертификат.

После отправки в инспекцию декларация не подлежит редактированию, но при необходимости можно

заполнить уточненную декларацию и направить ее в инспекцию.

Информация о приеме декларации инспекцией отражается в разделе «История документооборота».

Подписание и отправка декларации

6. Заполнение заявления на возврат налога

Если вы представляете декларацию с целью получения налогового вычета, необходимо направить в инспекцию и заявление на возврат налога.

Для этого в разделе «Итоги» ветки «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ» выберите вкладку «Возврат/уплата налогов» и нажмите кнопку «Заявление на возврат».

Заявление на возврат

Заполните необходимые данные и нажмите кнопку «Сохранить и продолжить».Для отправки заявления в инспекцию введите пароль, который вы вводили, когда формировали сертификат электронной подписи и нажмите кнопку «Отправить».После отправки заявления в разделе «Результаты» будет сформировано сообщение «Документ былполучен и зарегистрирован в инспекции».

Кроме того, информацию о регистрации заявления можно увидеть в ветке «Документы налогоплательщика/ Электронный документооборот».

7. Отправка декларации, заполненной в программе «Декларация»

Если вы заполнили декларацию в программном продукте «Декларация» или ином программном обеспечении, формирующем xml-файл, то ее можно отправить в инспекцию из личного кабинета.

В этой же ветке «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ» вместо кнопки «Заполнить новую декларацию» нажмите на кнопку «Направить сформированную декларацию».

Выберите год декларации и файл. Вложите подтверждающие документы, подпишите электронной подписью и направьте декларацию в инспекцию. В случае представления декларации с целью получения налогового вычета не забудьте направить заявление на возврат.

8. Получение налогового вычета у работодателя

Налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю,предварительно подтвердив это право в налоговом органе. Заявление о подтверждении права на получениеналогового вычета можно заполнить в личном кабинете и отправить в налоговую инспекцию, подписав электронной подписью.

Для заполнения заявления во вкладке «Налог на доходы ФЛ» выберите ветку «3-НДФЛ», затем строку «Заявление о подтверждении права на получение имущественных вычетов».

В открывшемся окне заполните необходимые данные, приложите электронные копии документов, подпишите ключом электронной подписи, полученным в личном кабинете, и нажмите кнопку «Отправить».

По истечении 30 дней получите в налоговом органе уведомление о праве на имущественный вычет и передайте его работодателю.

Источник: https://3-NDFL.com/primery-zapolneniya-3-ndfl/zapolneniya-3-ndfl-kabinet/

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС России?

Если ранее Вы не подавали декларации через личный Кабинет, Вам необходимо сформировать сертификат ключа электронной подписи (который будет использоваться для передачи документов в налоговый орган).

В открывшемся окне «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ» перейдите по ссылке «Получение сертификата ключа проверки электронной подписи».

Перейдя на новую страницу, выберите «Ключ электронной подписи хранится в защищенной системе ФНС» и ниже «Сформировать запрос на сертификат».

Затем укажите пароль ключа (обязательно запомните или запишите его) и сформируйте сертификат нажатием кнопки «Подтвердить данные и направить запрос на получение сертификата». Дождитесь получения сертификата.

Выберите на верхней панели пункт «Налог на доходы ФЛ», и в выпадающем меню «3-НДФЛ».

Заметка: Вы также можете выбрать вариант хранения ключа ЭЦП на Вашей рабочей станции, но так как этот способ усложняет процесс, в рамках данной статьи мы его не рассматриваем.

На открывшейся странице нажмите на строку «Заполнить/отправить декларацию онлайн». Внизу данной страницы нажмите кнопку «Направить сформированную декларацию».

В появившейся таблице укажите год, за который Вы будете подавать декларацию 3-НДФЛ, а также добавьте файл с декларацией (в формате XML). Подтвердите выбор кнопкой «ОК».

Нажмите «Сформировать файл для отправки».

Пользуясь кнопкой «Добавить документ», приложите к декларации сканы/фото документов, подтверждающих Ваше право на вычет.

Когда Вы добавите все необходимые документы, внизу этой страницы укажите пароль ключа электронной подписи (который Вы задали при ее формировании) и нажмите «Подписать и отправить».

После этого Ваша декларация будет подписана и отправлена в налоговый орган (обязательно дождитесь подтверждения, что декларация была успешно отправлена).

4. Отслеживайте статус камеральной проверки

После того, как Вы подали декларацию, Вы можете в любой момент посмотреть ход камеральной проверки Ваших документов (выбрав в верхнем меню «Налог на доходы ФЛ» и в выпадающем меню «3-НДФЛ»).

Заметка: На практике часто бывает, что информация о камеральной проверке в личном кабинете обновляется с задержкой (или совсем не обновляется). Если установленные сроки прошли, но данных о завершении проверки нет, не спешите беспокоиться. В этом случае попробуйте связаться с Вашей налоговой инспекцией по телефону и прояснить статус проверки (возможно она уже завершена).

5. Подайте заявление на возврат налога

В течении 3 месяцев со дня подачи документов в личном кабинете должна появиться информация о завершении камеральной проверки документов, в также кнопка «Сформировать заявление на возврат». Для того, чтобы сформировать заявление на перечисление денежных средств, нажмите на нее.

В открывшейся анкете укажите реквизиты банковского счета, на который Вы хотите получить вычет. Нажмите «Сохранить и продолжить».

На следующем шаге подпишите заявление также, как декларацию, и отправьте в налоговый орган.

Заметка: После отправки Вы можете посмотреть Ваше заявление в разделе «Электронный документооборот».

6. Получите деньги на Ваш счет

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция должна осуществить возврат на Ваш банковский счет.

Источник: https://verni-nalog.ru/deklaracija-3-ndfl/podacha-deklaracii-cherez-lichnyj-kabinet-fns/

Как заполнить декларацию 3-НДФЛ в режиме онлайн

Любой человек, которому хотя бы один раз пришлось оформлять бумаги для получения налогового вычета или просто подавать декларацию о налогах, сталкивался с тем, как долго и нудно порой бывает выстоять очередь в налоговой. Именно поэтому люди, которые ценят и экономят свое время, могут заполнить 3-НДФЛ онлайн на сайте ФНС.

Проще говоря, помимо основных способов сдачи документов в налоговую (личное посещение и использование почты), есть еще один способ – предъявление декларации 3-НДФЛ с помощью личного кабинета. В этой статье подробно рассматривается способ сдачи документов в ИНФС через интернет.

Необходимые ссылки для скачивания:

- Программа для заполнения 3-НДФЛ 2017 года. Ее можно скачать, если кликнуть тут.

- Пустой бланк в текстовом редакторе скачивается по этой ссылке.

- Пример заполненного бланка можно найти по этой ссылке.

Шаг первый

Первым делом следует зарегистрировать свой собственный кабинет.

В этом может помочь лишь налоговая, ведь только специалист налоговой при предъявлении паспорта человека может внести его в общую систему и выдать пароль и логин для входа.

После регистрации и посещения налоговой организации человек получает на руки личный логин и пароль, которые необходимы для того, чтобы зайти в кабинет на сайте ФНС.

Шаг второй

Осуществление первого входа в свой кабинет. Для этого следует зайти на официальный сайт ФНС, отыскать раздел «Физические лица» и нажать кнопку «Войти в личный кабинет». В следующем окне необходимо будет вписать полученные логин и пароль. Для большей безопасности при первом входе система предложит сменить пароль.

Внимание! Не стоит изменять пароль на слишком легкий. Если не уверены, что сможете выбрать достаточно сложный пароль, то лучше не меняйте изначальные личные данные для входа на сайт.

Шаг третий

После смены первичного пароля перед пользователем появится информация о его имуществе, а также все операции по уплате и начислению налогов, сумма долгов и имеющейся переплате. Для того чтобы передать декларацию через интернет, понадобится электронная цифровая подпись. Для ее получения налогоплательщику необходимо нажать кнопку «Профиль», которая расположена в правом верхнем углу.

Затем выбрать пункт «Получение сертификата ключа проверки электронной подписи». После этого на экране должно появится окно, где необходимо будет указать место хранения подписи. Надо выставить галочку возле второго варианта – «Ключ электронной подписи хранится в защищенной системе ФНС России».

В следующем окне отобразится информация с данными человека. Там будет присутствовать его СНИЛС, индивидуальный номер налогоплательщика, фамилия, имя и отчество и другое.

[su_quote]

Налогоплательщику следует тщательно проверить все заполненные поля электронных документов, и только после этого в строках «Пароль для доступа к сертификату» и «Повтор парольных данных» вписать установленный пароль.

После следует нажать кнопку «Подтвердить данные и направить запрос на получение сертификационных данных».

В основном отправленный запрос проверяется почти моментально. Но иногда бывают моменты, когда серверы сильно перегружены и ответ может задержаться на одни сутки. После того как электронная подпись будет успешно создана, человек сможет получить специальное оповещение. То есть процесс полностью автоматизирован.

Шаг четвертый

После получения подписи можно выбрать два метода сдачи декларации. Первый — создать документ в своем кабинете, второй — произвести загрузку файла, где предварительно был создан файл с декларацией.

Правильное оформление декларации в личном кабинете

Оформить декларацию в своем кабинете можно следующим образом. Войти в раздел «Налог на доходы Физического Лица» и там нажать на «3-НДФЛ». Затем следует в списке выбрать пункт «Заполнить или отправить декларацию онлайн». В новом окне щелкнуть на кнопку «Заполнить новую декларационную бумагу». Затем выбрать нужный год и подтвердить действие кнопкой «Ок».

Следующим шагом будет заполнение самой декларации. В первой строчке «Номер корректировочной» в случае, если декларация заполняется первый раз, выставить “0”.

Те поля, которые отмечены знаком «*- звездочкой», необходимо заполнить обязательно. То есть без заполнения выделенных данных система не позволит перейти к следующему шагу заполнения документа.

Графу “Индивидуальный номер налогоплательщика” заполняют те люди, которые занимаются коммерсантской деятельностью.

После заполнения необходимых полей следует перейти к пункту «Доходы, облагаемые по ставке 13%» и нажать «Добавить доход». Как и в предыдущем окне, следует заполнить все пункты, обозначенные звездочкой.

Налоговые вычеты

После внесения всех данных следует нажать «Далее» и начать заполнять сведения о вычетах (если это требуется). Способ внесения нужных данных напрямую зависит от того, какой вычет требуется сделать. Их всего три: стандартный, социальный и имущественный.

Пункт «Вычеты» является последним, который заполняется перед формированием декларации. Поэтому, заполнив все поля, следует нажать на «Сформировать файл для отправки». Вот и все. Документ готов.

Осталось лишь поставить электронную подпись и направить декларацию.

Более подробно о заполнении декларации онлайн на сайте ФНС можно узнать из данного видеоролика:

Для того чтобы осуществить загрузку декларации, которая уже заполнена и готова, необходимо найти вкладку «Налог на доходы Физических Лиц» и выбрать «3-НДФЛ».

Далее выбрать пункт «Заполнить или отправить декларацию онлайн» и нажать на «Направить сформированную (готовую) декларацию». Следующим шагом необходимо выбрать нужный год и нажать «Выбрать файл».

Загрузить нужный документ, нажать «ок» и отправить файл.

Информация в разделе 1 и 2

В разделе один необходимо внести все сведения о суммарной части налогов, которые отчислялись в бюджет и подлежат возврату. Строка ноль-один-ноль должна быть заполнена значением «два», которое означает возврат в бюджет. Строка ноль-пять-ноль заполняется суммой отчислений, которые можно возвратить.

Раздел два предусматривает расчет налогооблагаемой части. Строка ноль-один должна быть заполнена величиной суммы процентов налога, а именно числом «тринадцать».

Затем переходят к заполнению общей суммарной части доходов. Как правило, это строки ноль-один-ноль и ноль-три-ноль, а также вычетов.

В пункте два следует указать сумму налога, которая была выплачена из зарплаты и может быть возвращена (пункты ноль восемьдесят и сто сорок).

Лист А предоставляет всю нужную информацию о работодателе в том случае, если заявитель является наемным рабочим. Данные для Листа А можно найти в справке 2-НДФЛ, которая, как правило, выдается в бухгалтерии в рабочей фирме.

Лист Е-один предоставляет информацию об обычном социальном вычете налогов. На нем имеются сведения лишь в том случае если производились вычеты на различные соцкатегории, расходы на оказание медицинских услуг или образование заявителя или же его близких родных.

Как только декларация заполнена и проверена, заявитель должен поставить подпись на каждой странице, которую он заполнял, и указать дату. Этим действием он доказывает правдивость информации, которую предоставил. Ссылаясь на образец и следуя правилам заполнения, заявитель способен грамотно оформить декларацию 3-НДФЛ при покупке жилья.

Источник: https://grazhdaninu.com/nalogi/ndfl/vyichetyi/3-ndfl/zapolnenie-deklaratsii-na-sayte-fns.html

Образец заполнения 3 НДФЛ

Добрый день, уважаемые читатели!

Сейчас апрель, а значит вот-вот пройдет срок подачи декларации на доходы физических лиц (то есть 3-НДФЛ) и в среде знакомых замечаю панику.

Отношений с налоговой в нашей стране справедливо опасаются и плохо понимают, что же от простого гражданина требуется.

Известно только из рекламы, что эта инстанция здорово мешает спокойно спать.

Не надо паники! Сейчас я подробно расскажу, как не запутаться в этих документах, как, куда и когда их подавать, а также посмотрим, какая именно информация вносится в бланки.

Сразу отмечу, что если Вы хотите вернуть налоговый вычет после покупки недвижимости или уплаты ипотеки, для чего и готовите 3-НДФЛ, то можете не торопиться – в этом случае она подается в любое время года.

И я бы даже советовала подождать до середины мая, чтобы схлынула волна «обязательных» декларирующихся, которым надо податься в срок до 30 апреля.

А теперь давайте разберемся со всеми декларациями внимательнее.

Ежегодная кампания по предоставлению физическими лицами деклараций о доходах за 2016 год уже в процессе. Окончательная дата сдачи отчетности приходится в этом году на 2 мая 2017.

Для многих подобного рода отчетность перед налоговой службой уже стала традиционной, однако есть в текущем году и ряд нюансов, которые стоит обязательно учесть. О них и поговорим в этой статье. Также рассмотрим образец заполнения декларации.

Итак, первое новшество заключается в том, что в отличие от прошлых лет сдавать декларацию в случае, если налоговым агентом налог не удерживался, не требуется.

Максимальный срок для перечисления такого налога — 1 декабря года, следующего за отчетным.

В случае когда полученный от продажи доход на 70% ниже реальной, кадастровой стоимости объекта, налог, подлежащий уплате, определяется на базе его кадастровой стоимости, уменьшенной на коэффициент 0,7.

Помимо продажи имущества, находящегося в собственности меньше минимально установленного периода, новая декларация по форме 3-НДФЛ в 2017 году подается в случае получения ценных подарков, сдачи недвижимого имущества в аренду, а также получения доходов от источников, находящихся за рубежом.

К числу лиц, обязанных декларировать свои доходы за 2016 год, также относятся ИП, нотариусы, адвокаты, а также другие граждане, ведущие частную практику.

Предельной датой для перечисления налога для данной категории лиц является 17 июля 2017 года. Если же декларация в нарушение требований закона не представлена, а налог не перечислен, неплательщикам грозят штрафные санкции.

Так, не предоставление декларации в установленный срок влечет наложение штрафа в размере 5% от суммы налога, подлежащей уплате, за каждый месяц просрочки, но не больше 30% от этой же суммы и не меньше 1 тысячи рублей.

А вот за неуплату НДФЛ грозит штраф из расчета 20% от суммы неоплаченного налога.

[su_quote]

Возвращаясь к изменениям в самой декларации, стоит отметить, что все нюансы заполнения 3-НДФЛ за 2016 год отражены в приказе Федеральной налоговой службы от 25.11.2015 № ММВ-7-11/544@.

Обновленная форма декларации разработана с учетом всех изменений, касающихся тонкостей обложения налогом доходов, получаемых по операциям, проводимым на индивидуальных инвестиционных счетах, а также сумм прибыли подконтрольных иностранных фирм.

Здесь же учтены изменения в порядок предоставления налоговых вычетов, в том числе социальных вычетов, связанных с лечением и обучением, и корректировка ставок налога с доходов, получаемых в форме дивидендов.

Стоит напомнить, что для подачи в налоговые органы деклараций на получение налоговых вычетов никаких ограничений по срокам не установлено.

В этом случае представить декларация в налоговую для получения возврата НДФЛ можно на протяжении года в любое время.

Источник: https://bbcont.ru/business_documents/nyuansy-zapolneniya-3-ndfl-v-2017-godu-za-2016.html

Примеры заполнения

Такие лица могут претендовать на социальный налоговый вычет не только за приобретение имущества, но и за проценты по кредиту.

Главным условием для получения такого возмещения, как и для прочих налоговых вычетов, конечно, является получение лицом заработной платы, с которой удерживается НДФЛ.

Однако, даже лицо, исправно уплачивающее подоходный налог, не сможет воспользоваться имущественным вычетом если:

- Квартира или дом были куплены у кого-то из родственников, супруга или работодателя.

- Оплата жилья производилась другими лицами или были привлечены бюджетные средства (материнский капитал).

- Лицо уже воспользовалось правом на вычет ранее в полном объёме.

Сумма имущественного вычета определяется, как 13% от суммы расходов на приобретение недвижимости. Однако необходимо помнить, что ежегодно можно вернуть сумму, не превышающую размер уплаченного подоходного налога.

Источник: https://blognalog.com/nalogi/obrazets-zapolneniya-3-ndfl.html

Как заполнить декларацию и получить вычет по ИИС онлайн

В прошлой статье был описан пошаговый план получения налогового вычета по ИИС. По старинке. С заполнением декларации, распечатыванием всех необходимых бумаг и документов и подача всего комплекта в налоговую инспекцию. Обязательно с личным посещением налогового учреждения.

Сколько на все это уйдет времени? Несколько часов точно.

Сейчас можно сделать все тоже самое. Но через портал официального сайта налоговой — Nalog.ru. Не выходя из дома, и самое главное, без визитов в налоговую.

Заполнение декларации с помощью программы занимает минут 20-30. А через сайт — всего пять.

На всю процедуру уходит буквально 15 минут.

Как это сделать и что потребуется налогоплательщику для выполнения полной процедуры от подачи декларации до получения денег.

Итак, поехали.

Доступ к сайту

Для начала нужно иметь доступ в личный кабинет налогоплательщика.

Получить можно двумя способами:

- Авторизоваться через сайт госуслуги. Обязательно нужно иметь подтвержденную запись.

- Обратиться в налоговую лично, для получения логина и пароля. В любое отделение, не обязательно по месту прописки

Нужно придумать пароль для доступа к сертификату.

Важно! Полученный ключ можно использовать только на сайте налоговой службы. В других государственных интернет порталах он недействителен.

Документы для получения вычета

Вместо пяти потребуется всего три (или даже два):

- Документ об открытии ИИС в электронной форме (скан). При подачи декларации по ИИС на второй и третий год не требуется.

- Платежное поручение из банка о зачисление средств на счет ИИС. Берем с личного кабинета.

- Справка о наличии на ИИС денежных средств и ценных бумаг. Заказываем онлайн у своего брокера через личный кабинет.

Справка 2-НДФЛ не нужна. Заявление на возврат сформируем автоматически с сайта.

Заполнение декларации онлайн

Заходим в личный кабинет. И переходим по вкладке «Налог на доходы ФЛ».

Выбираем «Заполнить декларацию онлайн».

Жмем «Заполнить новую декларацию». И отмечаем период, за который нужно получить налоговый вычет.

Процесс заполнения декларации состоит из 3 шагов:

- Ввод личных данных.

- Сведений о доходах.

- Информация по внесенной на ИИС суммы.

При составлении декларации 3-НДФЛ, внесенные данные будут автоматически подставляться в нужные поля. Сведя все ваши действия к минимуму.

На первом шаге, при заполненном данными личном кабинете, даже ничего не нужно будет вводить. Все уже готово.

Если что-то непонятно, рядом с каждым полем есть кнопка со знаком вопроса. При наведении, выводятся всплывающие подсказки с подробным объяснением.

Второй шаг — ввод данных о полученных доходах и уплаченных налогов. Для физических лиц нужно выбрать «Доходы, облагаемые по ставке 13%».

Выбираем один или несколько источников доходов. И отмеченные сведения переносятся в декларацию.

У меня более 20 официальных источников дохода. Заполняя декларацию через программу, тратил на все более 1,5 часов. Здесь все решается одним щелчком мыши.

Если информация о доходах отсутствует на сайте, нужно заполнить вручную. В этом случае на руках должна быть справка 2-НДФЛ. Ее нужно будет приложить к декларации.

В иных случаях она не нужна.

Шаг третий — Вычеты.

Если есть дети — заполняем вкладку «Стандартные».

Инвестиционный вычет по ИИС. Переходим на нужную вкладку «Инвестиционные и убытки по ЦБ»

В отмеченное на скриншоте ниже поле, вводим сумму внесенных средств на ИИС.

На этом все. Декларация готова. Проверяем финальные данные. И можно отправлять сформированный файл.

Заявление на возврат формируется онлайн. Все что нужно — это ввести банковские реквизиты, для перечисления денег после проверки декларации.

Прикрепляем к отправляемой декларации необходимые документы в электронном виде.

Система запросит пароль, который вы указывали при создании электронного ключа.

На этом все. Декларации отправлена. И остается только ждать.

Этапы проверки можно отслеживать в личном кабинете.

На моем примере.

Подана 7 февраля 2018. Завершена 7 мая. Проверка заняла ровно 3 месяца. Видна сумма к возврату, в качестве налогового вычета.

Приятная неожиданность

Еще в прошлом году я готовил декларацию «старым дедовским» способом. Собирал справки с работы, скачивал программу, вводил сведения о себе и доходах. Потом все это распечатывал, ехал в налоговую, стоял в очереди.

Заполняя онлайн на сайте налоговой был приятно удивлен. Даже не так. Охренительно (пардон за мой французский) удивлен.

На все про все у меня ушло несколько минут. Все интуитивно понятно и просто. Я дольше готовил сканы документов, чем выполнял все остальные действия.

Такими темпами, думаю все сервисы по заполнению деклараций за деньги, вымрут как мамонты.

Всем удачных инвестиций, БОЛЬШИХ и ЖИРНЫХ налоговых вычетов!

Источник: https://vse-dengy.ru/upravlenie-finansami/aktsii/zapolnenie-i-podacha-deklaratsii-onlayn.html

Как подать декларацию 3-НДФЛ онлайн через сайт налоговой — личный кабинет

Принцип работы налоговой инспекции в РФ построен таким образом, чтобы качественно отслеживать и контролировать все обязательные взыскания с физических и юридических лиц, а также ИП в пользу государства.

Так, каждое зарегистрированное гражданами недвижимое и движимое имущество находится на контроле ФНС, большинство кассовых аппаратов сегодня имеют функцию онлайн диспетчерской связи с инспекцией, а декларации о налоговой отчётности тщательно проверяются на достоверность предоставленных сведений для последующего налогообложения.

Налоги с доходов физлиц

Большинство населения нашей страны на протяжении своей трудовой деятельности имели официальные доходы, которые начислялись работодателем в соответствии со статьями ТК РФ в части базовых окладов, разовых премий как показателей эффективности сотрудника, бонусов за выслугу лет, по итогам квартала, года и т. д. Сюда же входили ценные подарки на какие-то события и отпускные выплаты.

Оплата налогов

Учитывая не совсем стабильную экономическую ситуацию в стране, многие её жители создают накопления в коммерческих банках в виде вкладов, а самые рисковые граждане вкладывают деньги в различные доходные фонды или ценные бумаги с изменяемым показателем стоимости на фондовой и товарно-сырьевой биржах. Во всех случаях данные накопления и инвестиции делаются не только для сохранения средств, но и для получения дивидендов.

[su_quote]

Также многие граждане владеют объектами собственностями в виде недвижимости, учтённые в государственном реестре, или автомобилями, зарегистрированными в органах ГИБДД. А некоторые из них успешно реализовывали их третьим лицам по договорам установленной государством формы по совершению сделок купли-продажи.

Имеются к тому же в нашей стране люди, которым посчастливилось стать наследниками солидных состояний или выиграть в каком-либо азартном розыгрыше или на тотализаторе, получив внезапную солидную прибыль.

Все перечисленные доходы, которые имеют место в жизни каждого дееспособного гражданина страны, должны облагаться обязательными взысканиями в пользу казны РФ для возможности нормального функционирования государства.

Что такое декларация 3-НДФЛ

Все перечисленные доходы населения, облагаемые налогами, должны быть учтены в обязательном порядке при отчёте граждан за них в инспекции налоговой службы. Специально для этой процедуры создана особая форма – декларация 3-НДФЛ. Данный документ предоставляется в ИФНС до 30 апреля текущего года, который следует сразу за отчётным.

Заполнение декларации 3-НДФЛ онлайн на сайте ФНС

Перед сдачей декларации её необходимо грамотно оформить в соответствии с образцом и пошаговыми инструкциями, предоставленными инспекцией на официальном сайте. В большинстве случаев для гражданина актуальны только доходы от трудовой деятельности, так как остальные варианты доходов достаточно редки, и если случаются, то не чаще, чем 2-3 раза в жизни.

Поэтому многие граждане никогда не задумывались о том, как выглядит эта декларация и какие правила её составления, так как всю бумажную работу за них делают сотрудники бухгалтерии работодателя.

В таких случаях компания принимает на себя функции выступать в качестве налогового агента физического лица и самостоятельно централизованным образом снимает необходимые 13% со всех начислений своего сотрудника.

Однако, если вдруг гражданин решил стать самозанятым, или в его жизни наступил один из случаев разового поступления дохода, которые описаны выше, то столкнуться с проблемой заполнения декларации ему всё-таки придётся. Такая же ситуация ждёт гражданина РФ, если он получает официальный доход и исправно платит налоги, однако на каком-то этапе решил приобрести объект жилой недвижимости, либо взять ипотеку в банке для этих целей.

Наши власти приняли решение о субсидировании подобных сделок в виде организации налоговых имущественных вычетов с НДФЛ, что обязывает гражданина предоставить для отчёта и начисления причитающихся ему сумм всё ту же декларацию 3-НДФЛ.

Способы заполнения 3-НДФЛ

Декларация 3-НДФЛ может быть заполнена несколькими доступными для населения способами, каждый из которых полностью легитимен и обязан быть рассмотрен инспекцией при отсутствии ошибок и недочётов. Данные способы приведены ниже:

- От руки шариковой ручкой. Для начала необходимо скачать бланк декларации в формате «эксель», что можно оперативно сделать по ссылке. При этом файл в формате «эксель» подлежит распечатке с последующим заполнением пустых полей, с использованием уже заполненного образца. Заполнение должно при этом осуществляться разборчивыми печатными буквами, помарки и исправления не допускаются.

- На ПК непосредственно в скачанном файле с использованием программы excel заполняются все поля, после чего документ распечатывается, подписывается заявителем и сдаётся в ИФНС.

- Как отправить 3-НДФЛ через личный кабинет налогоплательщика? С использованием интерактивной формы на официальных сайтах «Госуслуг» или подать декларацию 3 НДФЛ онлайн через сайт налоговой ИФНС, которые дублируют друг друга и имеют одинаковые алгоритмы составления декларации. Данная функция доступна на обоих сайтах только после прохождения процедуры регистрации, и получения логина и пароля с подтверждением их при личном визите в центры поддержки.

Надо сказать, что последний способ представляется наиболее удобным, и его оценили уже миллионы граждан РФ, так как при заполнении сайт автоматически указывает на ошибки, большинство личных данных уже были введены заранее при регистрации, а подача на рассмотрение декларации происходит посредством нажатия кнопки «Отправить».

Статус проверки декларации 3-НДФЛ

Как декларацию 3-НДФЛ заполнить онлайн

Важно! Итак, в качестве примера заполнения рассмотрим официальный сайт налоговой инспекции, так как именно он является законодателем в части предоставления налоговой отчётности.

- Чтобы заполнить 3 НДФЛ онлайн бесплатно, для начала необходимо зайти в личный кабинет на сайте, воспользовавшись уникальной комбинацией логина и пароля.

- В открывшемся окне необходимо выбрать раздел «Налоги на доходы физлиц и страховые взносы», после чего уже в новом меню появится ссылка «Декларация по форме 3-НДФЛ», на которую также нужно кликнуть.

- Далее пользователю следует скачать на свой компьютер специальную программу для заполнения онлайн, что позволяет после составления документа сформировать её в требуемую для отчётности форму, скрепить электронной подписью заявителя и отправить налоговикам.

- Там же, в диалоговом окне, перед отправкой самого заполненного бланка можно воспользоваться функцией «Прикрепить сопроводительные документы», комплект которых в любом случае понадобится для камеральной проверки, так как инспекторы никогда не одобрят ни одну запись в декларации без доказательства, что этот доход или сделка в заявленном объёме имели место в реальности.

- В самом первом диалоговом окне необходимо впечатать данные о налогоплательщике и инспекции, к которой он приписан. Вся предоставляемая информация должна полностью коррелироваться с паспортными данными заявителя и регистрационной формой на сайте. После завершения заполнения формы щёлкается клавиша «Далее».

- В следующем окне заявителю предлагается выбрать, кем он является – налогоплательщиком или его представителем.

- Далее следует форма для указания всех форм официальной прибыли, каждая из которых должна следовать под собственным кодом, а все доходы расписываются на каждый месяц на протяжении всего отчётного периода. Естественно, все введённые данные должны быть подтверждены прилагаемой к документу справкой по форме 2-НДФЛ. Прибыль может быть начислена не только как заработная плата, но также в виде вышеперечисленных способов.

- В случае необходимости следующее окно представлено для декларирования причитающегося налогоплательщику вычета в случае, если за прошедший период наступила такая ситуация, когда он полагается в виде покупки квартиры или оплаты вынужденного лечения или обучения детей.

- Следующая страница обязывает заявителя вписать правдивую информацию о приобретённом объекте недвижимости или данные об ипотечном кредите в виде суммы договора, а также платежей частей основного долга и начисленных за этот период процентов.

- После введения данных декларация готова к экспорту и дальнейшей отправке на проверку и принятия решения о начислении налога или получения налогового вычета со стороны ИФНС. Перед экспортом в обязательном порядке необходимо поставить отметку об электронной подписи.

Заполнение декларации 3-НДФЛ онлайн через Госуслуги

При заполнении документа на сайте «Госуслуг» форма декларации абсолютно такая же и отправляется она также через сервер сайта ИФНС, поэтому предпочтения в выборе не существует. Через указанные сайты декларация 3-НДФЛ заполняется онлайн бесплатно.

Сроки подачи декларации 3-НДФЛ и ответственность за их несоблюдение

В какие сроки и как подать 3-НДФЛ через личный кабинет налогоплательщика? Каждый налогоплательщик обязан выдержать заявленные сроки подачи, в противном случае его ждут штрафные санкции. Так, заполненная декларация должна быть представлена в налоговый орган до 30 апреля текущего года за год предыдущий.

Налоговый вычет при этом можно представлять сразу за 3 последних года единовременно. Так, если человек хочет получить этот вычет по процентам ипотечного кредита в 2018 году и ранее не заявлял свои права, он смело может вписывать в декларацию все начисления банка, выставленные ему в 2015, 2016 и 2017 годах.

Однако компенсационные суммы не могут быть больше по факту уплаченных налогов с доходов гражданина за этот период, так как у государства должна быть сформирована база, с которой они могут оформить списание из бюджета, и она должна быть образована только самим налогоплательщиком.

Поэтому чрезвычайно важно иметь как можно больший, а лучше 100%-ный официальный доход.

Камеральная проверка декларации по закону может длиться до 90 дней, поэтому, чтобы успеть заплатить налог при уже обработанной декларации до 15 июля, налогоплательщику следует сдать её гораздо раньше, уже в феврале этого года. Задержка уплаты налога влечёт за собой его рост из-за накладываемых штрафных санкций в виде пени в размере 1/300 от общей суммы образовавшейся задолженности.

Расчёт налогового вычета

При проведении проверки начисления у налоговиков могут возникнуть проблемы любого характера, начиная от трудности прочтения декларации и заканчивая несоответствием представленных данных в 3-НДФЛ и сопроводительном документе или и вовсе каких-то неуказанных заявителем доходов. Все недочёты влекут за собой отказ в дальнейшем рассмотрении и возврат документа на доработку с соответствующим уведомлением заявителя.

В случае оформления возврата налогоплательщик обязан в самые короткие сроки сдать декларацию с кодом корректировки после проведённых исправлений, а к самому бланку документа приложить пояснительную записку с перечнем произведённых корректировок.

В случае, если гражданин претендует на вычет, он должен при любом раскладе дождаться окончания проверки и принятия решения, после чего налоговикам предоставляется ещё 30 дней на перечисление денег на счёт заявителя.

Заполнить декларацию 3-НДФЛ онлайн представляется самым простым способом её создания для налогоплательщика, а для инспектора такую форму проще всего проверить.

Глобальный переход на электронные документы, имеющий место в нашей стране, очень перспективен, так как избавляет людей от ненужных трудозатрат и траты времени.

Подавать декларацию 3-НДФЛ онлайн через сайт налоговой технологично, быстро и эффективно.

Помощь юриста в заполнении 3-НДФЛ

Но, несмотря на простоту в технологии создания интернет-документа, официальные налоговые тонкости никто не отменял, поэтому без образца или профессиональных навыков составить подобный документ будет достаточно сложной работой, и всем, кто делает это впервые, следует обратиться к специализированным юристам. Также в Сети всегда есть много компаний, которые предлагают заполнить налоговую декларацию онлайн силами профессионалов на договорной основе, но, конечно, это будет иметь какую-то цену.

Источник: https://shtrafsud.ru/dokumenty/3-ndfl-zapolnit-onlajn.html

Декларация 3-НДФЛ и возврат налогового вычета за лечение через интернет из личного кабинета налогоплательщика

Приветствую Вас, уважаемый посетитель блога «Пенсермен»! Ну вот и подходят к концу сроки уплаты налогов, подачи деклараций 3-НДФЛ и всякого рода годовых отчётов. Да и о возврате налоговых вычетов не стоит забывать, в том числе и социального вычета за лечение.

С уплатой налогов через интернет, надеюсь, у постоянных моих читателей вопросов не должно возникнуть. Если же Вы с этим не сталкивались и недостаточно знаете о таких интернет ресурсах, как личный кабинет налогоплательщика и портал госуслуг, то почитайте об этом тут же на моём сайте.

Честно говоря, идея подать заявление на возврат социального вычета и именно через интернет пришла мне в голову давно, но я почему-то считал, что для пенсионеров этот самый вычет не положен.

Оказалось ошибался. Для некоторых категорий нашего брата получить его очень даже возможно.

А именно для тех, кто помимо государственной пенсии имеет или имел в этот период какой либо доход, облагаемый налогом.

Например, если Вам выплачивают негосударственную пенсию с фонда предприятия, где Вы раньше работали, то с неё обязательно удерживают налог 13%.

А значит Вы смело можете рассчитывать на возврат части этих копеечек.

Почему копеечек? Да потому что 13%, которые Вам вернут с потраченной суммы, например за не дорогое платное лечение, это действительно немного. Но как говориться, «на безрыбье и рак рыба».

Социальный налоговый вычет за расходы на лечение

>

Кто имеет право на этот вычет Вы,надеюсь, поняли. Но отмечу главное, этот доход должен облагаться по ставке 13%! А какие, вообще бывают виды вычетов? Перечислю:

- стандартные;

- социальные;

- имущественные;

- профессиональные;

- от операций с акциями и ценными бумагами;

Обо всех этих вычетах подробней можете почитать на сайте Федеральной налоговой службы здесь. Наиболее близок нашему брату пенсермену социальный налоговый вычет. Но он, опять-таки, включает в себя несколько пунктов, отличающихся по видам расходов, а именно:

- на благотворительность;

- на обучение ;

- на лечение и приобретение медикаментов;

- на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни»;

- на накопительную часть трудовой пенсии;

Вот пункт на лечение и приобретение медикаментов для нас ещё ближе. Кстати, пока я с этим не столкнулся, я и не знал, что за некоторые лекарства, приобретённые по рецептам врача можно вернуть 13%.

Только рецепт и чеки для этого необходимы. Да и медикаменты эти должны быть в утверждённом правительством перечне. Его можно посмотреть тут.

Если у Вас дорогие лекарства, посмотрите может быть они включены в этот список.

Надеюсь, небольшое представление о социальном налоговом вычете по расходам на лечение Вы теперь имеете. Тогда закончим наш «ликбез» по этому раздельчику и двинемся дальше.

Налоговая декларация на доходы физических лиц 3-НДФЛ

Главное и самое сложное для многих как раз и является заполнение этой самой декларации. Конечно, можно не утруждать себя и пойти в конторку, которая этим занимается. Благо их сейчас имеется не мало и обычно рядом с самой налоговой. Но не всегда стоимость услуги сопоставима с суммой ожидаемого возврата средств. У нас на сегодня её цена составляет 300 рублей.

Поэтому я и предлагаю сделать это самим. Времени обычно у пенсионеров предостаточно, да и мозгам такая разминка не повредит. А награда не заставит себя долго ждать. Десять дней даётся на рассмотрение и тридцать на возврат Вашего вычета. В качестве «бонуса» экономия на заполнении бланков 3-НДФЛ. Но для начала подготовьте необходимые документы.

Документы необходимые для декларации и получения социального вычета на лечение

- справка по форме 2-НДФЛ (берётся по месту получения дохода — на работе, в негосударственном пенсионном фонде и т. д.

);

- заявление на возврат (заполняется на сайте ИФНС);

- лицензия учреждения, где Вы получали мед услуги (берётся в мед учреждении);

- договор на оказание этих услуг (берётся в мед учреждении);

- справка об оплате (берётся в мед учреждении);

- платёжные документы или чеки (берутся в мед учреждении);

- реквизиты банка, куда нужно будет перечислить Вам деньги (это не документ, но данные нужно будет указывать в заявлении на возврат);

Кстати все эти документы потребуют если Вы обратитесь в какую-нибудь организацию по заполнению налоговой декларации. Но справедливости ради скажу, что заявление на возврат они сделают для Вас сами. К сведению, если заполнять в электронном виде и отправлять через интернет, то например, лицензия и платёжные документы вроде бы как и не требуются.

Но лучше не рисковать, тем более, что при обращении в мед учреждение все эти бумажки Вам распечатают и отдадут. Обычно в солидных заведениях имеется база данных на этот счёт за несколько последних лет. Так что останется только расписаться в нужных местах и отсканировать эти мед документы для того чтобы потом прикрепить их файлы к Вашей декларации 3-НДФЛ.

Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ для получения социального налогового вычета за лечение

Итак, мы добрались до самого важного, а возможно и самого трудного в этом деле. Разберём всё подробно и по шагам. Сразу оговорюсь, можно это сделать двумя способами:

- непосредственно на сайте ИФНС из Вашего личного кабинета налогоплательщика;

- с помощью программы «Декларация», которую можно скачать там же;

Добавлю, что программы различаются по годам. Поэтому за какой год собираетесь подавать декларацию, за тот год и скачивайте программу, но это другая тема. Начнём с первого пункта.

Заполнение на сайте ИФНС в личном кабинете налогоплательщика

Как обычно, заходим в свой личный кабинет, в таблице кликаем по колонке «Налог на доходы ФЛ» и там выбираем 3-НДФЛ:

В открывшемся списке щёлкаем по самому первому пункту: «Заполнить/отправить декларацию онлайн»:

Откроется окно, где в самом низу, под заголовком «Новая декларация» нажимаем на кнопку «Заполнить новую декларацию»:

Это был подготовительный этап. Теперь пойдёт основное, так что сосредоточьтесь и будьте внимательны.

Шаг 1

После предыдущих действий Вам откроется первое окно для заполнения необходимых данных. Здесь всё достаточно просто. Ваши Ф.И.О. и ИНН должны, скорее всего, появиться сразу, а остальные строчки нужно заполнить. В самом низу имеется сноска, где можно прочитать что обязательно, а что необязательно для заполнения. При установке курсора в поле, справа появляется поясняющая подсказка:

Когда дойдёте до адреса места жительства, после щелчка по этой строке откроется дополнительное окошечко. Где, при заполнении адреса, набирайте сначала название улицы, да там, вообще-то, об этом написано мелким шрифтом. После ввода нескольких букв появится выпадающий список и можно будет выбрать свой город с этой улицей. Вводим номера дома, корпуса (если есть), квартиры нажимаем «ОК»:

[su_quote]

Если всё что нужно в первом окне «Данные» заполнили, ещё раз проверьте и нажимайте на кнопку «Далее»:

Не бойтесь нажимайте, если что то упустили программа Вам напомнит, то есть «подсветит» эти поля надписями красным шрифтом, так что при необходимости добавите и опять «Далее».

Шаг 2

Следующее — «Доходы». Здесь щёлкаем по первой строчке: «Доходы, облагаемые по ставке 13%». А впрочем, если шрифт текста чёрный можно на неё уже и не жать. Потом на кнопку «Добавить доход»:

В открывшемся окне заполняем все необходимые поля. Так же как и вначале для каждой строки справа будет выводится подсказка, так что разобраться Вам не составит особого труда.

Обратите внимание, что столбцы «Код вычета» и «Сумма вычета» заполнять не надо.

По мере заполнения столбца «Сумма дохода» в сведениях о полученном доходе, будет автоматически вычисляться и заполняться «Общая сумма дохода».

И ещё, если в Вашей справке 2-НДФЛ ежемесячно стоит один и тот же код дохода, то можно схитрить. Поставить в графе месяц последний месяц, а в графе «Сумма дохода» указать сумму «Налоговой базы». У себя я так и сделал, прошло без проблем. В конце нажимаем «Сохранить»:

После этого программа нас вернёт к началу второго шага, где уже будут отображены итоговые данные по Вашему первому доходу. Если у Вас несколько доходов, то можете их и не указывать все. Лишь бы итоговая «Сумма налога удержанная» перекрывала ту сумму которую вы предполагаете вернуть. Кстати, если нужно можно и подредактировать и удалить строчку с доходом. Если нет, то жмём «Далее»:

Вот мы и добрались до нашего «шкурного вопроса».

Шаг 3

Выбираем здесь вторую строчку — «Социальные налоговые вычеты». После того как поставите галочку у надписи «Предоставить социальные налоговые вычеты», откроются дополнительные поля, где в графе «Расходы на лечение» нужно будет указать сумму которую Вы на это потратили (по справке или справкам об оплате) и идём «Далее»:

Шаг 4

Наконец-то, открывается заключительное окно «Итоги». И обратите внимание, что теперь уже «Налоговая база» меньше «Общей суммы дохода» и ровно на сумму расходов на лечение, которую мы указывали из справки по оплате в шаге 3. Также появилась сумма налога, подлежащая возврату из бюджета. Всё это программа вычисляет автоматически.

Ссылку «Заявление на возврат» пока не трогайте чтобы не путаться. В самом конце она опять появиться, тогда и оформите это заявление. Ниже я распишу как это сделать. А пока нажимаем на «Сформировать файл для отправки»:

Теперь нужно добавить заранее отсканированные документы. Обратите внимание, что написано справа в красной рамке. Но, опять таки, не нужно боятся. Если Вы отправите декларацию с ошибками никакой катастрофы не случится. Об этом в конце статьи. Итак, «Добавить документ»:

Это уже будет приложение к декларации. Нажимаем «Выберите файл», после чего откроется окно проводника Вашего компьютера. Там нужно будет отыскать папку со сканами Ваших мед документов и выбрать файл первого документа. Потом ввести его название в поле «Описание» и нажать «Сохранить»:

И так для каждого файла. Чтобы было, проще при выборе файла копируйте его название и вставляйте в описание. В итоге получим примерно такое:

Теперь подписываем электронной подписью (о ней читайте здесь). То есть вводим в соответствующее поле пароль от сертификата Вашей электронной подписи и жмём «Подписать и отправить»:

Смотрим что получилось и вот теперь-то со спокойной совестью тыкаем по «Заявление на возврат»:

Оформление заявления на возврат социальных налоговых вычетов за лечение

Да, вообще-то там и оформлять нечего. Все необходимые данные появятся автоматически. Тут Вам и понадобятся реквизиты банка о которых я упоминал в самом начале. Нужно их ввести в соответствующие поля.

Только не путайте номер счёта и карточки! Это не одно и то же! Если Вы хотите, чтобы деньги перевели на карточный счёт (пластиковую карту), то выбирайте «Текущий» и кликайте по «Сохранить и продолжить»:

Вновь вводим пароль от сертификата электронной подписи и «Отправить»:

Увидите сначала это промежуточное окно. Не пугайтесь иногда оно задерживается на некоторое время:

Потом появятся результаты:

Кстати, совсем необязательно оформлять это заявление сразу после отправки декларации. Можно спокойно дождаться когда документ пройдёт проверку и в Вашем личном кабинете налогоплательщика в графе «Переплата/задолженность» появиться цифра переплаты. И уже там можно сделать то же самое. Я думаю, это у Вас не вызовет затруднений.

Что делать если отправлена налоговая декларация 3-НДФЛ с ошибками

Я не случайно затронул этот вопрос. Дело в том, что мне пришлось столкнуться с этой проблемой самому. А именно, при оформлении этой самой декларации с помощью программы «Декларация 2015», каким-то образом у меня выпала цифра налога удержанного. И соответственно в личном кабинете появилась задолженность в сумме аж десяти с лишним тысяч рублей.

Разобравшись я направил электронное обращение в ИФНС. Через несколько дней мне позвонили и девушка с приятным голосом предложила открыть свой личный кабинет и вместе со мной по шагам терпеливо подсказывала как сделать корректирующую декларацию. Признаюсь, тогда я ещё не знал как можно оформить налоговую декларацию 3-НДФЛ прямо из личного кабинета.

Но Вы-то теперь знаете как это делается и в случае ошибки… Смотрим на самую первую картинку этой статьи, то есть вновь выбираем «3-НДФЛ». Теперь Вам уже откроются все Ваши отправленные и заполненные декларации. Здесь жмём на изображение папок, указанное на картинке внизу. Оно означает «Копировать декларацию (создать корректирующую)», то что нам и надо:

Обратите внимание, что на верхней картинке в столбце «Корректировка» в графе завершённой декларации стоит цифра «0». А в Вашей вновь открывшейся, уже заполненной декларации теперь будет стоять цифра «1»:

Остаётся только cделать корректировку, то есть внести изменения там где это необходимо и вновь подать нашу многострадальную налоговую декларацию 3-НДФЛ по отработанной схеме, а потом уже ждать получения социального налогового вычета за лечение на свой счёт в банке.

Удачи Вам! До скорых встреч на страницах блога «Пенсермен»!

Источник: https://pensermen.ru/polezno-znat/deklaratsiya-3-ndfl-i-vozvrat-nalogovogo-vycheta-za-lechenie-cherez-internet-iz-lichnogo-kabineta-nalogoplatelshhika.html