Признание в расходах процентов по кредиту

Проценты по долговым обязательствам любого вида (займам, кредитам и пр.) учитываются в составе внереализационных расходов (подп. 2 п. 1 ст. 265 Налогового кодекса РФ).

Налог на прибыль

При методе начисления проценты по кредитам включаются в состав расходов на конец каждого месяца пользования заемными средствами (п. 8 ст. 272 Налогового кодекса РФ).

То есть проценты признаются в составе расходов равномерно в течение всего срока действия кредитного договора вне зависимости от наступления срока фактической уплаты процентов (письмо Минфина России от 25 марта 2013 г. № 03-03-06/1/9153).

Отметим, что в налоговом учете суммы начисленных процентов могут быть признаны в полном объеме только при условии, что размер процентов существенно не отклоняется от среднего размера по другим кредитам, полученным на сопоставимых условиях в том же периоде (разумеется, при их наличии).

Существенным считается отклонение более чем на 20 процентов от его среднего уровня. А сопоставимые условия получения кредитов означают, что они выданы в той же валюте на те же сроки в сопоставимых объемах под аналогичные обеспечения (п. 1 ст. 269 Налогового кодекса РФ).

Если других кредитов нет или организация не желает использовать такой подход, то необходимо определить предельный размер процентов, признаваемых расходом. Он равен ставке рефинансирования ЦБ РФ, увеличенной в 1,8 раза по кредитам, полученным в рублях, и ставке рефинансирования ЦБ РФ, умноженной на 0,8, – по кредитам, полученным в валюте (п. 1.1 ст.

269 Налогового кодекса РФ). Данная норма действует до 31 декабря 2013 года.

Таким образом, если речь идет о заемных средствах, полученных в 2013 году, то предельный размер процентов, которые можно включить в состав внереализационных расходов, для рублевых кредитов составит 14,85 процента (8,25% × 1,8), а для кредитов в валюте – 6,6 процента (8,25% × 0,8).

Единый «упрощенный» налог

Компания, уплачивающая «упрощенный» налог с разницы между доходами и расходами, может учесть расходы в виде процентов по кредитам (займам) на основании подпункта 9 пункта 1 статьи 346.16 Налогового кодекса РФ.

Однако предельные проценты рассчитываются так же, как и при налоге на прибыль, то есть с учетом положений статьи 269 Налогового кодекса РФ (п. 2 ст. 346.16 Налогового кодекса РФ). При этом они признаются в момент погашения задолженности перед кредитором (подп. 1 п. 2 ст. 346.17 Налогового кодекса РФ).

То есть они относятся на расходы в момент оплаты, но только в размере начисленных сумм с учетом предельного размера процентов.

Ставка рефинансирования

Итак, для определения предельного размера процентов, который можно признать в налоговом учете, может понадобиться ставка рефинансирования.

А на какую дату следует ее принимать? Ответ на данный вопрос зависит от условий договора. Если договором с кредитором не предусмотрено изменение ставки рефинансирования, в расчет принимают ставку, которая действовала на дату привлечения средств.

При этом если кредит перечисляется частями, то каждый новый транш по кредиту необходимо рассматривать как новое долговое обязательство.

Следовательно, к каждому такому новому траншу необходимо применять ту ставку рефинансирования, которая действовала на дату получения денежных средств по конкретному траншу.

Такое разъяснение приведено в письме Минфина России от 15 апреля 2013 г. № 03-03-06/1/12502.

Если договором предусмотрено изменение процентной ставки, при определении предельного размера процентов необходимо брать ставку рефинансирования ЦБ РФ, действующую на дату признания процентов в налоговых расходах.

Причем, по мнению чиновников, этот порядок применяется независимо от того, менялась ставка по кредиту (займу) фактически или нет. Такой вывод следует из письма Минфина России от 27 сентября 2007 г. № 03-03-06/1/701.

То есть, даже если фактически в течение всего срока действия договора проценты уплачивались по одной и той же ставке, предельные проценты определяют по ставке рефинансирования, которая действует на дату признания расходов по процентам.

Основание для такого порядка – наличие самого условия об изменении процентов в договоре.

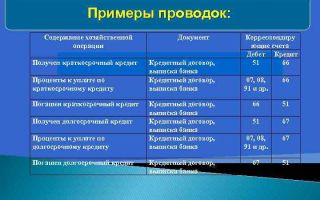

Бухгалтерский учет

В зависимости от срока, на который получен кредит, проценты, начисленные за пользование средствами, учитывают или на счете 66 «Расчеты по краткосрочным кредитам и займам», или на счете 67 «Расчеты по долгосрочным кредитам и займам».

Для учета процентов по кредитам и займам следует руководствоваться правилами ПБУ 15/2008. В зависимости от цели получения кредита проценты либо учитываются в составе прочих расходов, либо увеличивают стоимость инвестиционного актива.

Соответственно, сумму начисленных процентов отражают либо по дебету счета 91 «Прочие доходы и расходы», либо по дебету счета 08 «Вложения во внеоборотные активы» (если компания является малым предприятием, она вправе учитывать любые проценты по кредитам (в том числе по инвестиционным) как прочие расходы (п. 7 ПБУ 15/2008)).

Пример

ООО «Седьмое небо» применяет общую систему налогообложения. В августе 2012 года она заключила кредитный договор с банком.

Средства (3 600 000 руб.) были перечислены на ее счет 27 августа 2012 года.

Срок кредита – 3 года (36 месяцев), размер платежа по кредиту – 100 000 руб., кредитная ставка – 18 процентов годовых.

Договором изменение процентной ставки не предусмотрено, а проценты по кредиту начисляются ежемесячно с 26-го по 25-е число и списываются 25-го числа текущего месяца в безакцептном порядке с расчетного счета компании. Не позднее этой даты необходимо перечислить очередной платеж по кредиту.

Причем день возврата считается днем пользования кредитом.

Платежи в размере 100 000 руб. были перечислены ООО «Седьмое небо» в 2012 году 25 сентября, 25 октября, 23 ноября и 25 декабря. Таким образом, на 31 декабря 2012 года остаток по кредиту составил 3 200 000 руб., а начисленные, но не погашенные проценты за период с 26 по 31 декабря 2012 года – 9442,62 руб. (3 200 000 руб. × 18% : 366 дн. × 6 дн.).

В 2013 году платежи по кредиту в размере 100 000 руб. были перечислены 25 января, 25 февраля, 25 марта, 25 апреля, 27 мая и 25 июня. В этих же числах были сняты проценты банком.

Расчет процентов по кредиту и сумм, признаваемых в налоговом учете, за полугодие 2013 года.

В бухучете операции отражены так.

25 января 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 48 894,67 руб. (9442,62 + (3 200 000 руб. × 18% / 365 дн. × 25 дн.)) – списаны проценты за пользование кредитом за период с 26 декабря 2012 года по 25 января 2013 года;

31 января 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 48 624,65 руб. – начислены проценты по кредиту за январь.

25 февраля 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 47 391,78 руб. (3 100 000 руб. × 18% / 365 дн. × 31 дн.) – списаны проценты за пользование кредитом за период с 26 января по 25 февраля 2013 года;

28 февраля 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 42 657,54 руб. – начислены проценты по кредиту за февраль.

25 марта 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 41 424,66 руб. (3 000 000 руб. × 18% / 365 дн. × 28 дн.) – списаны проценты за пользование кредитом за период с 26 февраля по 25 марта 2013 года;

31 марта 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 45 567,12 руб. – начислены проценты по кредиту за март.

25 апреля 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 44 334,25 руб. (2 900 000 руб. × 18% / 365 дн. × 31 дн.) – списаны проценты за пользование кредитом за период с 26 марта по 25 апреля 2013 года;

30 апреля 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 42 657,53 руб. – начислены проценты по кредиту за апрель.

27 мая 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 41 424,66 руб. (2 800 000 руб. × 18% / 365 дн. × 30 дн.) – списаны проценты за пользование кредитом за период с 26 апреля по 25 мая 2013 года;

31 мая 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 42 608,22 руб. – начислены проценты по кредиту за май.

25 июня 2013 года:

Дебет 67 субсчет «Долгосрочные кредиты»

Кредит 51

– 100 000 руб. – перечислен платеж в счет погашения долга по кредиту;

Дебет 67 субсчет «Проценты по долгосрочным кредитам»

Кредит 51

– 41 375,34 руб. ((2 800 000 руб. × 18% / 365 дн. × 2 дн.) + (2 700 000 руб. × 18% / 365 дн. × 29 дн.)) – списаны проценты за пользование кредитом за период с 26 мая по 25 июня 2013 года;

30 июня 2013 года:

Дебет 91

Кредит 67 субсчет «Проценты по долгосрочным кредитам»

– 39 698,63 руб. – начислены проценты по кредиту за июнь.

В итоге на 30 июня 2013 года остается задолженность по кредиту в сумме 2 600 000 руб. (3 200 000 руб. – 100 000 руб. × 6 мес.) и начисленные, но непогашенные проценты за период с 26 по 30 июня в размере 6410,96 руб., которые нужно перечислить в июле 2013 года.

Июнь 2013 г.

Источник: https://www.mosbuhuslugi.ru/material/priznanie-rashody-procenty-po-kreditu

Учет процентов по кредитам и займам в налоговом учете

В главе 25 НК РФ есть определение долговых обязательств – это кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления. Поговорим об особенностях учета процентов по кредитам и займам в налоговом учете.

Используйте пошаговые руководства:

О чем эта статья:

- Как рассчитываются проценты по долговым обязательствам.

- Учет процентов по кредитам и займам.

- Судебная практика.

- Особенности учета процентов при возникновении контролируемой задолженности.

Расчет процентов по долговым обязательствам

В соответствии со статьей 269 НК РФ по долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки.

Проценты рассчитываются по следующей формуле:

Скачайте полезные документы:

Отчет о кредитах и займах компании

Кредитная политика компании

Проценты, полученные по договорам займа, кредита, другим долговым обязательствам, признаются внереализационными доходами (расходами) налогоплательщиками (п. 6 ст. 250, подп. 2 п. 1 ст. 265 НК РФ НК РФ).

При отнесении процентов по долговым обязательствам необходимо руководствоваться положениями статьи 252 НК РФ, в соответствии с которой все расходы организации должны быть связаны с ее деятельностью и направлены на получение дохода.

Этот вопрос достаточно часто рассматривается налоговыми органами при проведении проверок. А поскольку официальная позиция Минфина РФ также достаточно неоднозначная, то это создает прецеденты для налоговых споров.

Судебная практика

Существующая судебная практика, касающаяся налогового учета процентов по кредитам и займам достаточна обширна и разнообразна.

Например, спорным моментом является признание процентов по займу, направленному на выплату дивидендов.

Если компания учтет данные проценты в расходах при исчислении налога на прибыль, то можно будет руководствоваться позицией, изложенной в Постановлении Президиума ВАС РФ от 23.07.2013 N 3690/13 по делу № А40-41244/12-99-222.

При этом, основным доводом налогоплательщика будет то, что выплата дивидендов, является деятельностью, направленной на получение дохода.

При дословном прочтении положений, содержащихся в статьях 265 и 269 НК РФ, нет каких-либо ограничений в отношении учета в расходах процентов по долговым обязательствам, связанным с выплатой дивидендов.

Однако есть и противоположное мнение – проценты по кредиту (займу), направленному на выплату дивидендов, нельзя учесть в расходах. В данном случае финансовое ведомство изложило свою позицию в письмах:

Источник: https://fd.ru/articles/158743-uchet-protsentov-po-kreditam-i-zaymam

Учет процентов по кредитам и займам в налоговом учете в 2018 году

Сегодня мы разберемся, как вести учет процентов по кредитам и займам в налоговом и бухгалтерском учете в 2018 году.

Ведь взятые в кредит и займы деньги нельзя учитывать в составе расходов и доходов, при этом проценты, уплаченные по кредиту или займу, можно списать во внереализационные расходы, но у этой операции есть ряд особенностей.

В частности, важно точно знать, на какую дату признавать проценты в качестве дохода или расхода, и как правильно рассчитать эту сумму.

Как вести учет процентов по кредитам и займам в налоговом учете в 2018 году

Проценты по займу, кредиту или сделанному депозиту надо всегда учитывать отдельно, как внереализационные доходы или расходы, в независимости от того, на какие цели компания получила кредит.

В каком размере отражать проценты по кредитам и займам в налоговом учете в 2018 году

Проценты по займам, кредитам и сделанным депозитам можно учитывать в полной сумме, т.е. по их фактической ставке, прописанной в договоре (см. рисунок ниже).

Исключение – это займы и кредиты, признаваемые контролируемыми сделками, такие проценты можно включать в расходы с учетом соответствующего положения Налогового кодекса (раздел V.1).

Внимание! С 1 января 2018 года изменились предельные значения процентных ставок по обязательствам из контролируемых сделок (см. п. 1.2 ст. 269 НК РФ). Контролируемые сделки могут скрываться в стандартных контрактах. Проверьте, сможете ли вы распознать их в будничных сделках и отличить от неконтролируемых в статье «Вы уверены, что у компании нет контролируемых сделок?».

На какую дату признавать проценты по кредитам, займам и сделанным депозитам в учете в 2018 году

В компаниях на общей системе налогообложения проценты нужно признавать во внереализационных расходах в следующем порядке:

- либо на дату возврата кредита, займа, депозита;

- либо на последнее число каждого месяца в течение всего срока пользования займом или депозитного вклада.

Если компания применяет УСН, то проценты надо признавать в расходах на дату их уплаты (пп. 1 п. 2 ст. 346.17 НК РФ).

Проценты в налоговом учете заимодавца в 2018 году

Компания, которая предоставила кредит или разместила денежные средства на депозите в 2017 году, в налоговом учете проценты отражает во внереализационных доходах (п. 6 ст. 250, п. 1 ст. 346.15 НК РФ).

При ОСН, проценты надо признавать в том порядке и в той сумме, в какой они отражаются в бухгалтерском учете.

Фирмам, применяющим УСН, проценты учитывать нужно по факту их получения в той сумме, в которой их уплатил должник.

Как определить сумму процентов по кредиту, займу, которую можно включить в расход

При учете проценттов по кредитам и займам в налоговом учете в 2018 году сумма процентов, которые включаются в расход, определяется по формуле:

Сумма процентов = Сумма кредита Х Ставка кредита Х Кол-во дней пользования кредитом / Кол-во дней в году (365)

Компании, применяющие УСН, могут учитывать проценты в полной сумме, уплаченной заимодавцу.

Учет процентов по кредитам и займам в бухгалтерском учете в 2018 году

Правила учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам».

В бухучете проценты займодавец должен учитывать и на последний день каждого месяца, на который выдан кредит, и на каждую дату их уплаты.

Бухгалтерский учет процентов по полученным займам в 2018 году, проводки, примеры

Пример: ООО «Лимма» 10 января 2018 года получила кредит на сумму 700000руб. Срок действия договора — 18 месяцев, процентная ставка по кредиту – 12%. Согласно договору ООО «Лимма» должна ежемесячно, на последнее число месяца, производить погашение кредита и осуществлять выплаты процентов.

Ежемесячная сумма платежа по кредиту равна 38888,89

Сумма процентов по кредиту за январь 2018 года составит: 4832,88руб (700000 (сумма кредита)*12%(ставка кредита)*21(кол-во дней пользования кредитом в январе 2017 года)/365 (кол-во дней в 2018 году)

Сумма процентов по кредиту за февраль составит: 6443,84 руб. (700000*12%*28 (кол-во дней пользования кредитом в феврале 2018 года)/365)

Бухгалтер ООО «Лимма» должен сделать следующие проводки:

| 10.01.2018 | Дт.51 Кт.61.1 | 700000 | На р/с зачислены деньги по полученному кредиту |

Источник: https://www.RNK.ru/article/215197-qqkp-17-m1-17-01-2017-uchet-protsentov-po-kreditam-i-zaymam-v-nalogovom-uchete-v-2017-godu

Налогообложение налогом на прибыль процентов по кредитам и займам | Отчётсдан

Эксклюзивное интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса

С 2015 года изменился порядок налогового учета процентов по кредитам и займам.

Вступившие в силу поправки позволяют налогоплательщикам учесть в расходах бОльшую сумму процентов, что в настоящее время особенно важно.

Однако по контролируемым сделкам может быть скорректирован не только размер расходов, но и размер доходов в виде процентов для налоговых целей. Новым правилам налогообложения процентов посвящено это интервью.

– Какие общие подходы предусмотрены НК РФ к учету в расходах процентов по долговым обязательствам?

Долговые обязательства – это кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета, иные заимствования. Способ их оформления, например, ценными бумагами, значения не имеет.

Подпунктом 2 пункта 1 статьи 265 НК РФ расходы в виде процентов по долговым обязательствам отнесены к внереализационным расходам. Расходом признается сумма процентов, начисленных за фактическое время пользования заемными средствами и первоначальной доходности, установленной эмитентом (заимодавцем) в условиях эмиссии (выпуска, договора), но не выше фактической.

Особенности учета процентов регулируются статьей 269 НК РФ, налоговый учет процентов – статьей 328 НК РФ.

– Если основное средство приобретается в кредит, как учитываются проценты по такому кредиту?

Проценты по долговым обязательствам любого вида, в том числе по кредитам, выданным на приобретение (создание) имущества, учитываются в составе внереализационных расходов. Характер предоставленного кредита или займа (текущий или инвестиционный) на порядок учета процентов не влияет.

Но в бухгалтерском учете проценты включаются в первоначальную стоимость инвестиционного актива, создаваемого за счет кредитных средств.

– Зависит ли момент учета процентов в расходах от момента их уплаты, установленного условиями договора? Например, если договор предусматривает уплату процентов одновременно с возвратом основной суммы долга.

Пункт 8 статьи 272 НК РФ (в редакции Федерального закона от 28.12.2013 № 420-ФЗ) прямо предписывает включать проценты в состав расходов на конец каждого месяца соответствующего отчетного (налогового) периода. Указанная редакция НК РФ применяется с 2014 года.

В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца проценты включаются в состав расходов на дату прекращения действия договора (погашения долгового обязательства).

Соответственно пункт 6 статьи 271 НК РФ предусматривает, что независимо от даты (сроков) выплаты, предусмотренных договором займа или иным аналогичным договором, срок действия которого приходится более чем на один отчетный (налоговый) период, доход по таким договорам признается полученным и включается в состав доходов на конец каждого месяца.

Правила налогового учета доходов (расходов) в виде процентов, содержащиеся в пункте 4 статьи 328 НК РФ, также требуют признавать доходы (расходы) в виде процентов по долговым обязательствам налогоплательщиком, определяющим доходы (расходы) по методу начисления, ежемесячно.

Налогоплательщик в аналитическом учете на основании справок ответственного лица, которому поручено ведение учета доходов (расходов) по долговым обязательствам, обязан отразить в составе доходов (расходов) сумму процентов, определяемую в порядке, установленном пунктом 6 статьи 271 и пунктом 8 статьи 272 НК РФ.

Таким образом, если само долговое обязательство предусматривает начисление процентов, то независимо от того, что срок их уплаты может быть отнесен договором на конец действия такого обязательства, проценты подлежат ежемесячному учету в доходах займодавца (кредитора) и расходах заемщика (должника).

Только расходы в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве), признаются на дату перечисления денежных средств с расчетного счета (выплаты из кассы) налогоплательщика. В доходах такие проценты учитываются на дату их поступления.

– Если согласно договору досрочное расторжение займа влечет пересмотр ставки процента за истекший период, какой порядок учета процентов в этом случае?

Источник: https://otchetsdan.ru/stati/nalogooblozhenie-nalogom-na-pribyl-p/

Проводки по начислению процентов полученного займа

Получение займа часто сопровождается обязанностью уплачивать проценты за его использование в течение определенного промежутка времени. В определенных ситуациях они нормируются.

Проценты по полученным займам отражают записью по дебету счета прочих расходов 91.2 и кредиту 66 (краткосрочный займ) или 67 (долгосрочный займ) счетов. Их начисляют каждый месяц при методе начисления, если срок займа больше года. При кассовом методе – в день перечисления процентов.

Если задолженность является контролируемой (заем предоставлен иностранной организацией, владеющей 20% уставного капитала, или аффилированным лицом этой организации), процент рассчитывается делением процентной ставки за отчетный или налоговый период на коэффициент капитализации на последнюю отчетную дату. Данная величина не может превысить предельный уровень (ст. 269 НК РФ).

При выдаче займа в иностранной валюте возникает необходимость учета курсовых разниц. При кассовом методе такая ситуация невозможна.

Типовые проводки в бухучете

При строительстве объектов недвижимости, проценты по займу включаются в их первоначальную стоимость:

После окончания строительства делают запись:

- Дебет 91.2 Кредит 66 (67).

Если процентная ставка превышает норматив по контролируемой задолженности, тогда возникает отложенное налоговое обязательство, которое нужно отразить по:

- дебету счета 68.4.2 и кредиту 77 счета.

Пример проводок при займе от юридического лица

Пример:

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 51 | 66 | Получен денежный заем | 350 000 | Договор займа

Выписка банка |

| 91.2 | 66 | Начислены проценты по договору займа | 38 500 | Бухгалтерская справка |

| 66 | 51 | Перечислены проценты | 38 500 | Платежное поручение |

| 66 | 51 | Погашен заем | 350 000 | Платежное поручение |

Если заимодавец физическое лицо, с суммы уплаченных ему процентов нужно удержать НДФЛ: 13% — для резидентов и 35% — для нерезидентов. Данная операция оформляется проводкой: Дебет 73 (76) Кредит 68 НДФЛ. Перечисление процентов физическому лицу осуществляется записью Дебет 66 (67) Кредит 51 (50).

Займ от физического лица

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 50 | 66 | Получен денежный заем | 80 000 | Приходный кассовый ордер |

| 91.2 | 66 | Начислены проценты | 600 | Бухгалтерская справка |

| 73 | 68 НДФЛ | Удержан НДФЛ с процентов | 78 | Бухгалтерская справка |

| 66 | 50 | Выплачены проценты | 522 | Расходный кассовый ордер |

| 66 | 50 | Погашен заем | 80 000 | Расходный кассовый ордер |

Источник: https://saldovka.com/provodki/kredity-i-zaymy/nachislenie-protsentov-po-poluchennyim-zaymam.html