В каких случаях используется счёт-фактура и можно ли его заменить другим документом? основные виды формы

Счет-фактура — это документ унифицированного образца, который выписывается продавцом для покупателя после отпуска товара, оказания услуг или выполнения работ, который является основанием для принятия к вычету или возмещению из государственного бюджета налога на добавленную стоимость (НДС).

В зависимости от законодательства конкретного государства счёт-фактура может выполнять различные функции.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Когда применяется документ?

Счет-фактура является документом, который служит основанием для налогового органа в принятии покупателем НДС к вычету, предъявленный продавцом. При реализации товаров, оказании услуг, выполнении работ или передачи имущественных прав продавцы начисляют НДС путем выписки счета-фактуры.

Счета-фактуры регистрируются в Журнале выставленных и полученных счетов-фактур (книгах покупок и продаж), а отображенные суммы НДС, впоследствии учитываются в налоговых декларациях, и по итогам отчетного периода на основании внесенных записей рассчитывается сумма налога, подлежащего уплате в бюджет.

- Скачать бланк журнала

- Скачать образец журнала

Кто выставляет?

При совершении операций по реализации товаров (работ, услуг) юридическим лицом или индивидуальным предпринимателем, являющимся налогоплательщиком НДС выставляется Счет–фактура.

Освобожденные юридические лица или индивидуальные предприниматели от исполнения обязанностей налогоплательщика по НДС, выставляют счета-фактуры в случае осуществления предпринимательской деятельности в интересах другого лица.

Это может происходить на основе:

- договоров комиссии;

- агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг);

- имущественных прав от имени комиссионера (агента);

- договоров транспортной экспедиции.

Можно ли использовать другие типовые формы расчёта?

Накладную

Товарно-транспортная накладная (ТТН) – это исключительно товаросопроводительный документ, оформляемый в основном при грузоперевозке наземным транспортом, который подтверждает доставку и отгрузку товарно-материальных ценностей.

Обязательный сопровождающий документ для ТТН является унифицированная товарная накладная ТОРГ-12 или накладная ТМЦ, которые подтверждают факт получения покупателем товарно-материальных ценностей с соответствующим оформлением подписями уполномоченных лиц и заверением оттиском печати организаций.

На основании подтвержденных накладных ТОРГ-12 и ТМЦ продавцом выписывается счет-фактура, при условии, что не освобожден от уплаты НДС.

Счет на оплату – это документ, который несет информацию о реквизитах покупателя и продавца, предусмотрен исключительно на внесение авансового платежа, либо предварительной 100% оплаты за указанные работы, услуги или товарно-материальные ценности.

При условиях внесения предоплаты любой формы, у продавца возникает обязанность передать товарно-материальные ценности, выполнить работы или оказать услуги, передать имущественные права, на что оформляются акты передачи имущественных прав, выполнения работ или оказания услуг, либо накладные ТОРГ-12 или ТМЦ.

Как уже сказано выше, по факту удостоверения настоящих документов в получении той или иной ценности, продавец имеет основание выписать счет-фактуру, также при условии, что не освобожден от уплаты НДС.

- Скачать бланк счета на оплату

- Скачать образец счета на оплату

УПД

Универсальный передаточный документ (УПД) – является многофункциональным и позволяет снизить объем первичной документации, документооборота. УПД не требуется предварительное подтверждение в получении имущественных прав, работ, услуг или товарно-материальных ценностей.

Это документ, в котором предусмотрены и счет-фактура и остальные первичные документы, перечисленные выше, кроме счета на оплату. При подписании УПД продавец и покупатель подтверждает продажу и получение услуг, работ, товаров или прав с выставлением счета-фактуры одновременно. Это значительно сокращает время проведения бухгалтерских операций.

- Скачать бланк УПД

- Скачать образец УПД

Бумажный или электронный варианты

По какой форме выставляются счета? Бумажный счет-фактура – это документ (форма) строго установленного образца, унифицированный постановлением Правительства от 26.12.2011 №1137. Начиная с 2012 года можно обмениваться электронными счетами-фактурами.

Формат электронного документа утвержден приказом ФНС от 24 марта 2016 г. N ММВ-7-15/155@, которые применяется с 01 июля 2017 года. Отображаемая информации в документе о проведении операций, подлежащих налогообложению НДС идентична той информации, которая установлена в бумажном образце и является юридически значимым оригиналом, как и его бумажный аналог.

Электронный счёт-фактура должен быть передан только через специального оператора электронного документооборота в установленном ФНС формате. Для подтверждения статуса такой документ должен быть подписан электронной подписью уполномоченного лиц.

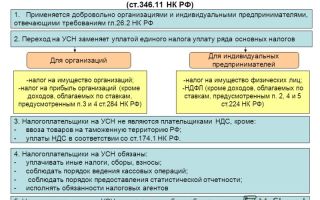

При упрощенной системе налогообложения (УСН) без НДС

При упрощенной системе, обязанность выставлять счета-фактуры предусматривается только для плательщиков НДС. Поэтому выставленный клиенту «нулевой» счет-фактура, по сути, является для него бесполезным и не имеет юридическую силу.

При проведении операций по продаже товаров, оказания услуг, выполнения работ или передаче имущественных прав достаточно двухстороннего оформления передаточного документа, подтверждающего совершение сделки с обязательным указанием основания, на котором юридическое лицо или индивидуальный предприниматель освобожден от уплаты НДС.

Смотрим видео по теме подзаголовка:

На аванс

Порядок заполнения счета-фактуры на аванс такой же, как и обычный на отгрузку. Данный документ должен быть выписан в течение 5 дней после поступления предоплаты — это единая позиция налоговых органов, подтвержденная решениями судов.

При этом покупатель с авансового платежа, получает право на вычет суммы НДС, указанной в счете-фактуре. В Налоговом кодексе не предусмотрено исключений из правил в виде разрешения не выписывать счета-фактуры при получении частичной оплаты или аванса. Поэтому пятидневный срок по выписке этого налогового документа должен быть соблюден.

Счета-фактуры на полученный аванс могут не выставляться, если:

- Предоплата произведена в счет будущей поставки продукции.

- На ее изготовление требуется более полугода.

- Сделан авансовый платеж в счет операции, НДС по которой не уплачивается либо ставка налога равна 0%.

- Налогоплательщик использует право на освобождение от обязанностей по исчислению и уплате НДС.

- Скачать бланк счет-фактуры на аванс

- Скачать образец счет-фактуры на аванс

Корректировочный

Корректировочный счет-фактура выставляется при изменении стоимости реализованных товаров, произведенных работ, оказанных услуг. Уменьшение или увеличение стоимости может быть вызвано, в том числе, изменением цены, уточнением количества или объема товаров, работ или услуг.

На импортный товар

При реализации товара, страной происхождения которого является не Российская Федерация, в выставляемых покупателям счетах-фактурах должны быть заполнены графы, также не предусмотрено каких-либо исключений в отношении случаев, когда импортный товар поставлен российским контрагентом, вне зависимости у какого поставщика он был приобретен:

- цифровой код страны происхождения товара;

- краткое наименование страны происхождения товара;

- номер таможенной декларации.

Что такое Инвойс?

Инвойс применяется при международных поставках товара – этот документ, предъявляется покупателю, в котором перечислены товары и услуги, их количество и цена, условия поставки и сведения об отправителе и получателе. Инвойс свидетельствует о наступлении обязанности оплаты товара, в соответствии с указанными условиями, об отгрузке, согласно условиям поставки.

В России аналогичный инвойсу документ отсутствует. Счёт-фактура хоть и содержит ту же информацию что и Инвойс, но он является документом, применяемым исключительно для целей исчисления НДС и не может считаться аналогом инвойса.

Инвойс абсолютно самостоятельный документ, в некоторой степени инвойс соответствует документу «счёт на оплату».

- Скачать бланк инвойса

- Скачать образец инвойса

Таможенная декларация

Это документ или письменное заявление, в котором содержится информация о товаре, перемещаемом через государственную границу, таможенном режиме. Оформление такого документа должно быть в соответствии с правилами, установленными тем или иным государством.

Таможенная декларация служит доказательством, что экспортно-импортная операция разрешается таможенными органами, а не просто подтверждает сведения о товаре, но и служит доказательством того Таможня ставит свои отметки, которые говорят о том, что перемещение товара законно.

Помимо перечисленных функций таможенная декларация выполняет еще одну – является источником информации для таможенной статистики.

- Скачать бланк таможенной декларации

- Скачать образец таможенной декларации

Заполнение обязательных реквизитов при создании

Информация, указанная в счете-фактуре должна содержать следующие обязательные данные:

- Порядковый номер и дату выписки счета-фактуры.

- Наименование, адрес и идентификационные номера налогоплательщика и покупателя.

- Наименование и адрес грузоотправителя и грузополучателя.

- Номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

- Наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания).

- Количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности ее указания).

- Цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога.

- Стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога.

- Сумма акциза по подакцизным товарам.

- Налоговая ставка.

- Сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

- Стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога.

- Страна происхождения товара.

- Номер таможенной декларации.

Страна происхождения товара и номер таможенной декларации предусмотрены для заполнения информации о сопроводительных документах товара зарубежного производства.

Продавец, реализующий эти товары, несет ответственность только за совпадение информации в его счетах-фактурах тем сведениям, которые указаны в сопроводительных документах на данный товар.

- Скачать бесплатно типовую форму счет-фактуры

- Скачать пример счет-фактуры

Как нумеровать документ?

Номер счета-фактуры должен быть строго по порядку, который отражается книге продаж. На основании книги продаж исчисляется НДС для принятия к вычету.

Готовый счет-фактура должен быть удостоверен подписями руководителя и главного бухгалтера, либо на то уполномоченных лиц по доверенности.

Индивидуальный предприниматель, выставляя счет-фактуру, должен помимо своей подписи поставить под ней реквизиты своего свидетельства о государственной регистрации.

Основные правила, которые нужно помнить

Выставление

Счет-фактура выписывается в течение 5 календарных дней, с момента получения покупателем реализуемых работ, услуг, товаров или имущественных прав, согласно передаточным документам, таким как товарная накладная, товарно-транспортная накладная, акт об оказанных услугах или выполненных работах.

Счет-фактура на аванс также предусматривает пятидневный срок предоставления с момента получения предоплаты или частичной оплаты денежных средств, в счет будущей реализации сделки.

Регистрация

Регистрация полученных счетов-фактур предусматривает обязательное отражение в Журнале полученных и выставленных счетов-фактур (книга покупок и книга продаж). Абсолютно все счета-фактуры (обычные, корректировочные) подлежат регистрации в хронологическом порядке.

Продавец обязан регистрировать счета-фактуры по дате их выставления, а покупатель – по дате получения. В регистрации электронных счетов-фактур есть особенность. При обмене электронными документами в качестве даты регистрации выставленного счета-фактуры в Журнале указывается дата поступления файла счета-фактуры специальному оператору, которая берется из его подтверждения.

Как осуществить аннулирование?

Аннулированием счета–фактуры считается, если исправление в выставленный счет-фактуру вносится после окончания налогового периода, регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

А согласно Правилам ведения книги покупок, при получении исправленного счета-фактуры после окончания текущего налогового периода аннулирование записи по счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений.

Применение дополнительных листов книги покупок и (или) книги продаж предписывается в отношении любых вносимых изменений в истекших налоговых периодах.

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС.

Исправление

Исправление в счете-фактуре производится в том случае, если в документе обнаружена именно ошибка (например, опечатка, неверная налоговая ставка, ошибка в реквизитах), а также при начислении бонусов без изменения цены реализованного товара и при возврате товара.

В процессе исправления возникает новый экземпляр счета-фактуры — исправленный счет-фактура. Вне зависимости от даты внесения исправлений — права и обязанности перед бюджетом относятся к периоду, когда был выставлен первоначальный счет-фактура.

Хранение

Журнал полученных и выставленных счетов-фактур, составленный как на бумажном носителе, так и в электронном виде, а также дополнительные листы к нему следует хранить не менее 4 лет с даты последней записи. Соответственно счета-фактуры, зарегистрированные в одноименном журнале, подлежат хранению в течение 4 лет.

Для юридического лица или индивидуального предпринимателя соблюдение всех установленных требований по работе со счетами-фактурами – это залог стабильной работы предприятия.

Своевременное исчисление НДС, его принятие к зачету или возмещение, а также отсутствие правонарушений в части Налогового кодекса РФ, вследствие чего избежание начисления и последующей уплаты штрафов и пеней, что будет свидетельствовать хорошей рекомендацией для сотрудничества с потенциальными клиентами.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura

Когда выставляется счет-фактура — в каких случаях и сроки

Счет-фактура – это документ, который официально подтверждает оказание и стоимость определенных услуг или работы, а также выдачу продукции. Контрагент заполняет этот документ для легитимности оказания услуг, при этом в государственный бюджет уплачивается НДС.

Все факторы учета, включая сроки, особенности заполнения, порядок и применение таких счетов обозначены в Налоговом кодексе. Более того, такая документация является юридическим основанием для приема товара получателем и суммы НДС в качестве вычета. В бухгалтерском учете документы данного типа используются для ведения учета НДС.

Этот документ является главным, поскольку открывает возможность для уплаты, и для возврата НДС. Поэтому стоит с особым вниманием подойти к деталям его оформления.

Ниже перечисленные лица должны составлять счета-фактуры:

- те, кто освобожден от уплаты НДС;

- по операциям, которые не облагаются налогом;

- по сделкам, которые облагаются налогом;

- по сумме предварительно полученной оплаты;

- покупатели имущества, которое является муниципальным или государственным, но не взятого на учет учреждениями, представляющими муниципальную или государственную казну;

- предприятия и ИП, которые находятся на учете налоговой службы, покупающие в России определенные товары, услуги или работы у иностранцев, которые не числятся в органах налоговой инспекции.

Тот, кто относится к первому или второму пункту в счете-фактуре пишут «Без налога (НДС)», а тот, кто относится к пятому и шестому пункту составляют данный документ для отгруженных товаров и услуг, а на сумму предоплаты – нет.

Кому не нужно составлять данный документ:

- лицам, которые освобождены от уплаты НДС;

- предприятиям и предпринимателям, занимающимся розничной торговлей, общественным питанием, исполнением работ, оказанием услуг населению при продаже продукции по наличному расчету с выдачей продавцом бланка строгого образца;

- банкам по операциям необлагаемым налогами;

- по продаже ценных бумаг, освобожденных от налоговых сборов (кроме услуг посредников и брокеров);

- негосударственные ПФ и страховые компании по выплатам необлагаемым налогами.

В согласии пунктом 3 статьи 168 НК РФ:

- при получении предоплаты в счет будущих поставок или предоставления товара или услуг, при передаче прав на имущество необходимо выставить счет-фактуру покупателю на протяжении пяти календарных дней с момента получения оплаты в счет поставки товара или услуг, передачи имущественных прав;

- во время предоставления товаров или услуг, а также имущественных прав лицо, которое платит налоги, обязано выставить покупающему лицу счет-фактуру в течение пяти дней со времени отгрузки продукции, предоставления услуг или передачи прав на имущество.

Данный документ должен подписывать директор и главный бухгалтер предприятия или другие должностные лица, которые наделяются доверенностью действовать от имени фирмы.

Им могут передать соответствующие полномочия приказом от имени компании, который определяет перечень лиц, которые имеют полномочия подписывать документы. Когда такой документ выставляет ИП, то он же и должен поставить подпись и обозначить реквизиты свидетельства о регистрации ИП.

Счета-фактуры выставляются по указанным операциям:

- Продажа товаров, которые облагаются НДС и освобождены от его уплаты, имущественных прав в России; если такие права передаются безвозмездно, то счет-фактура пишется продавцом в двойном экземпляре (для продавца и для покупателя). Если за передачу прав или реализацию товаров или услуг предусмотрена плата, то нужно действовать в согласии с пунктом 3 статьи 168 НК РФ.

- Получение денежной оплаты в счет будущих работ и услуг (составляет продавец).

- Передача в пределах РФ товаров, предоставление услуг для своих нужд, расходы на которые не подлежат вычету при калькуляции налога на прибыль фирмы.

- Исполнение строительных и монтажных работ для себя (заполняется организацией).

- Финансовая помощь и на пополнение специальных фондов в счет доходов или оплаты предоставляемых услуг и товаров (заполняет продавец).

- Получение дисконтной скидки по облигациям или векселям в виде денег, которые получены в счет оплаты услуг или товаров.

- Перечисление денег по товарному кредиту, когда его стоимость превышает сумму, согласующуюся по ставкам рефинансирования ЦБ РФ.

Требования к оформлению

Главная информация:

- Перечень оказанных услуг и выданной продукции.

- Реквизиты и названия участников сделки.

- Обозначение цен всех наименований.

- Полная стоимость, ставка и сумма налога.

По взаимному согласию сторон принимается решение о том, каком виде подавать документацию (в бумажном или электронном).

Составить документ обязаны:

- все те, кто платит НДС, при сделках, которые подвержены налогообложению;

- налоговый агент – за поставщика услуг;

- те, кто используют свое освобождение от уплаты НДС по 145 статье НК РФ.

Также в данных категориях также могут быть посредники, которые платят налоги в согласии с общим режимом, с УСН или другим специальным режимом уплаты.

Не должны заполнять данные документы:

- предприниматели и фирмы, занимающиеся розничной торговлей, общепитом или оказанием услуг населению за денежную плату (с подтверждающими документами);

- те, кто осуществляет не облагаемые налогами операции;

- те, кто платит налоги по специальным режимам (за определенными исключениями);

- если получен аванс в счет будущих поставок ТРУ, при этом цикл производства является длительным;

- лица, которые заключили сделку при реализации ТРУ и при этом не платят ил освобождены от уплаты НДС (облагаемые – ставка 0%, необлагаемые – в согласии со статьей 149 Налогового кодекса).

По причине ошибок во время заполнения бланка налоговая служба может снять вычет и сумма налога будет увеличена. Речь идет о таких ошибках:

- Ошибки, которые не дают возможности определить наименование приобретенного товара или услуги.

- Те ошибки или искажения, которые лишают возможности определить данные о продавце и покупателе.

- Если невозможно увидеть ставку НДС по товару.

- Если нереально определить сумму налоговых сборов.

- Если присутствуют ошибки для определения цены услуг или товаров, или в предоплате.

Существуют правила нумерации счета-фактуры:

- Номер записывают в согласии с хронологией и по возрастанию.

- Его указывают в первой строке.

- Нумерация дополняется с помощью цифровых индексов через «/», если документ составили доверительные управляющие или обособленные подразделения.

- Возобновление номеров производится по усмотрению компании.

Сроки предъявления

Срок на выставление фактуры составляет не более пяти дней, при этом должно произойти: произведение полной или частичной оплаты услуг или продукции, отгрузки ТРУ, в счет будущих поставок, и передаются имущественные права. Счет ведется со дня, который наступает после дня, в течение которого были оказаны услуги или совершены продажи.

Если в первичном документе изменилась стоимость, то заполняют корректировочную счет-фактуру на протяжении пяти дней с момента первого заполнения бланка. Покупатель соглашается на изменение цен, затем производятся финансовые операции.

Ответственность за нарушение сроков

Организации могут заработать штраф, если не имеют этого документа. Также штраф может быть назначен во время проверки фирмы, если не соблюдены сроки на стыке двух облагаемых налогами периодов.

Бывает так, что дата выставлена не в конце текущего периода, а в начале следующего. А это может быть истолковано как отсутствие счета-фактуры.

Нюансы

Даже если несколько партий товара на протяжении пяти дней были поставлены одному человеку (без перебоев в поставке), данный документ предоставляется один раз. Значит за пять дней с первой отгрузки можно составлять один счет-фактуру (если производятся ежедневные поставки одному человеку).

Если товар отгружен до того, как был оплачен, то документ предоставляется в течение пяти календарных дней с даты отгрузки товара. Дата передачи права собственности не имеет значения.

По выполненным услугам счет нужно предъявить после их осуществления (кроме случаев предварительной оплаты от компании-покупателя)

Поскольку для поставщиков не имеет особого значения сроки предоставления счета-фактуры, то иногда продавцы выставляют ее во время подписания договора. Ну а досрочное получение заполненного бланка не повлияет на вычитание НДС.

Отдельные виды операций

При ввозе продукции на таможню России уплачивают НДС. Данная операция фиксируется в журнале учета полученных счетов-фактур и в книге покупок. При таких обстоятельствах заполняется таможенная декларация и платежный документ об уплате НДС.

Если говорить об оказании посреднических услуг, то ведение такой деятельности производится в случае реализации или приобретения продукции для клиента.

Предприятия и предприниматели, которые действуют в интересах другого лица по определенным договорам, должны зарегистрировать в книге продаж счета-фактуры, которые выставлены определенному доверителю на сумму оказанных услуг.

Электронный вид документа

Он имеет юридическую ценность наравне с бумажной версией, поскольку содержит все данные и должен быть подписан уполномоченным лицом и выставлен на протяжении пяти дней. Заполненный бланк служит основанием для вычета НДС.

В электронном виде документ сохраняется на протяжении четырех лет и регистрируется в журнале учета и книгах продаж и покупок. Его может передать только оператор электронного документооборота в том формате, который установлен налоговой службой. Более того, государственные органы имеют нормативную базу по обработке электронных документов.

Бланк счет-фактуры скачать.

Ведение журналов учета

Продавец заполняет журнал учета тех счетов-фактур, которые выставлены покупателям:

- В первой части журнала находится реестр или таблица выставленных фактур. В нем указаны в хронологическом порядке выставленные счета. Не вносятся операции, связанные с внутренним применением продукции, проценты с векселей, финансовая помощь. Или при желании можно заполнить эти данные на отдельном листе в разрезе журнала.

- Во второй части расположены прошнурованные и пронумерованные вторые экземпляры фактур (первый у покупателя). Обычно журнал заводят на определенный период времени. Полученные фактуры

Во время покупки товара или услуг новые документы фиксируются в данном журнале (речь идее о полученных от продавцов счетах-фактурах).

Одна из них в виде таблицы с реестром полученных счетов, которые продавец вносит по мере поступления.

Вторая часть содержит оригиналы документов. Более того, если речь идет о служебной командировке, то фирма может принять возвращенную сумму НДС. Возмещение средств осуществляется по бланку строгой отчетности, а сумма не заносится в счет-фактуру.

Бланки строгой отчетности хранятся в журнале, если речь идет о таких услугах:

- перевозка рабочих лиц на место командировки и назад;

- предоставление постельного белья в поезде;

- услуги аренды жилых помещений во время командировки.

Наличие счета-фактуры приносит:

- устранение проблем с зачетом НДС;

- упрощение и упорядоченность бухгалтерского учета;

- электронный вид документа упрощает инфраструктуру бумажного документооборота;

- снижаются затраты на внесение информации в учетную систему;

- обеспечение упорядоченности действий сторон, между которыми составлен договор оказания услуг или поставки продукции.

Итак, основы бизнеса заставляют знать налоговое законодательство, поэтому налогоплательщики должны знать, что счет-фактура используется для подтверждения права на вычет НДС.

Было бы полезно иметь полное представление о данном налоговом документе. Во время продажи продукции и оказания услуг, передачи прав собственности исполнители или поставщики начисляют НДС с помощью выписки этого документа.

Источник: https://arenateam.ru/pravo/schet-faktura.html

12.8. ПОРЯДОК ВЫСТАВЛЕНИЯ СЧЕТОВ-ФАКТУР ПО ПРЕЖНЕЙ (СТАРОЙ) ФОРМЕ СОГЛАСНО ПОСТАНОВЛЕНИЮ ПРАВИТЕЛЬСТВА РФ N 914. ЗАПОЛНЕНИЕ КНИГ ПОКУПОК И КНИГ ПРОДАЖ. ВЕДЕНИЕ ЖУРНАЛОВ УЧЕТА ПОЛУЧЕННЫХ И ВЫСТАВЛЕННЫХ СЧЕТОВ-ФАКТУР

В данном разделе рассмотрен порядок выставления счетов-фактур, а также правила ведения книг покупок, книг продаж и заполнения журналов полученных и выставленных счетов-фактур согласно положениям Постановления Правительства РФ от 02.12.2000 N 914.

Примечание

О действующих правилах выставления счетов-фактур, ведения книг покупок, книг продаж и заполнения журналов полученных и выставленных счетов-фактур вы можете узнать в разд. 12.1 “Счет-фактура. Порядок заполнения и выставления”, разд. 12.5 “Книга продаж”, разд. 12.6 “Книга покупок” и разд. 12.7 “Журнал учета полученных и выставленных счетов-фактур”.

12.8.1. В КАКИХ СЛУЧАЯХ СОСТАВЛЯЕТСЯ ПРЕЖНИЙ (СТАРЫЙ) СЧЕТ-ФАКТУРА (ПО ФОРМЕ, УТВЕРЖДЕННОЙ ПОСТАНОВЛЕНИЕМ ПРАВИТЕЛЬСТВА РФ N 914)

Примечание

Действующие форма счета-фактуры и Правила его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 (Приложение N 1). Подробнее о них читайте в разд. 12.1 “Счет-фактура. Порядок заполнения и выставления”.

Составлять счета-фактуры должны все плательщики НДС, если операция, которую они осуществляют, признается объектом налогообложения по правилам ст. 146 НК РФ.

Счета-фактуры обязаны выставлять в том числе и те лица, которые (п. 5 ст. 168, п. 3 ст. 169 НК РФ):

– пользуются освобождением от НДС в соответствии со ст. ст. 145, 145.1 НК РФ;

– совершают операции, освобождаемые от НДС в порядке ст. 149 НК РФ.

Кроме того, выставлять счета-фактуры также обязаны налоговые агенты за своего поставщика. Это относится к случаям (абз. 2 п. 3 ст. 168 НК РФ):

– приобретения товаров (работ, услуг) у иностранных организаций, которые не состоят на учете в налоговых органах в качестве налогоплательщиков (п. п. 1, 2 ст. 161 НК РФ) >>>

– аренды или приобретения (получения) государственного или муниципального имущества по договору с органом государственной власти или местного самоуправления (п. 3 ст. 161 НК РФ) >>>

По некоторым операциям счет-фактуру придется составлять не один раз, например если вы получаете от контрагента предоплату (аванс). В этом случае необходимо оформлять счет-фактуру сначала при получении предоплаты от покупателя (на ее сумму), а затем – при отгрузке (на стоимость товара). Основание – п. 3 ст. 168 НК РФ.

Примечание

Подробнее о выставлении счетов-фактур по операциям с предоплатой (авансом) вы можете узнать в разд. 22.3.5 “Счет-фактура при получении (поступлении) аванса (предоплаты)”.

С 1 октября 2011 г. в Налоговом кодексе РФ появилась также обязанность выставления корректировочных счетов-фактур (ст. 163, абз. 3 п. 3 ст. 168 НК РФ, п. 16 ст. 2, ч. 1 ст. 4 Закона N 245-ФЗ).

Такие счета-фактуры продавцы товаров (работ, услуг) выставляют при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Это может произойти в том числе в случае изменения цены или количества (объема) товаров (работ, услуг), имущественных прав.

Как правило, на бумажных носителях счета-фактуры составляются в двух экземплярах, один из которых налогоплательщик передает покупателю, а второй хранит у себя (п. 1 Правил, утвержденных Постановлением Правительства N 914, форма счета-фактуры).

Однако есть случаи, когда счет-фактура составляется в единственном экземпляре (см., например, п. 19 Правил, утвержденных Постановлением N 914). Согласно абз. 2 п. 1 ст.

169 НК РФ допускалось выставление счета-фактуры в электронном виде, однако на практике данное положение не применялось.

Примечание

Подробнее о выставлении корректировочных счетов-фактур до вступления в силу Постановления N 1137 по форме, рекомендованной ФНС России, вы можете узнать в разд. 12.8.10 “Прежний (старый) корректировочный счет-фактура по форме, рекомендованной ФНС России”.

О том, как выставляются корректировочные счета-фактуры по действующим правилам, читайте в разд. 12.2 “Корректировочный счет-фактура. Единый (сводный) корректировочный счет-фактура”.

Помимо обязанности составлять счета-фактуры необходимо также вести журнал учета полученных и выставленных счетов-фактур, книгу покупок и книгу продаж (п. 3 ст. 169 НК РФ). Их формы утверждены Постановлением Правительства РФ от 02.12.2000 N 914.

12.8.1.1. В КАКИХ СЛУЧАЯХ ПРЕЖНИЙ (СТАРЫЙ) СЧЕТ-ФАКТУРА НЕ СОСТАВЛЯЕТСЯ

Примечание

Действующие форма счета-фактуры и Правила его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 (Приложение N 1).

О действующих правилах выставления счетов-фактур согласно Постановлению N 1137 читайте в разд. 12.1.1.1 “В каких случаях счет-фактура не составляется”.

В некоторых случаях, предусмотренных Налоговым кодексом РФ, составлять счет-фактуру не требуется.

В частности, счета-фактуры не составляются:

1) банками, банком развития – государственной корпорацией, страховыми организациями, профессиональным объединением страховщиков, созданным в соответствии с Федеральным законом от 25.04.2002 N 40-ФЗ, и негосударственными пенсионными фондами по операциям, которые не облагаются НДС согласно ст. 149 НК РФ (п. 4 ст. 169 НК РФ).

Примечание

Источник: http://narodirossii.ru/?p=10960

Счет-фактура как налоговая отчетность

Энциклопедия МИП » Налоговое право » Виды налогов » Счет-фактура как налоговая отчетность

Счет-фактуру можно назвать одним из главных бухгалтерских документов, в том числе и в отношении налогового права.

Содержание

Счет-фактура является нормативным актом декларации, который не только устанавливает порядок и подтверждает правомерное начисление и возмещение НДС, но и может ставить уникальную информацию в отношении определенных услуг, товаров, для второй стороны участников данных правоотношений – покупателей.

Именно поэтому этот сводный расчетный документ или декларация, а в частности нормы по его составлению и оформлению, строго контролируются нормами налогового законодательства РФ.

Что касаемо непосредственных налогоплательщиков – физических, либо юридических лиц, которые имеют право подписи счетов фактур, для них значение данного документа вообще сложно переоценить, как и его отсутствие, даже если ими применяется единая упрощенная система налогообложения, либо нулевая налоговая ставка.

При этом максимальное значение будут иметь даже не столько исходящие, сколько входящие агентские счета-фактуры, которые необходимо принять в течение определенного периода.

Законодательство РФ квалифицирует НДС как косвенный налог, иногда и таможенный, расчет, перевыставление и возмещение которого осуществляется на основании общей, существующей суммы выручки из прошлого от продажи товаров, оказания определенных услуг и т.д.

Это значит, что НДС является чрезвычайно неудобным в отношении процедуры налогового планирования и реализации.

Именно для таких случаев, законодательство РФ и определяет общий порядок выставления, оформления и использования счетов-фактур при реализации определенных товаров, либо услуг, включая их экспорт, возмещение, ведение, либо начисление такого налога, как НДС.

Корректировочный счет-фактура и требования к счету-фактуре

Нормами и положениями налогового законодательство РФ было введено новое понятие «корректировочный счет-фактура», а также установлены правила его выставления, реализации, оформления, существующие виды, а также допустимый срок и размер периода непосредственного выставления.

Такой документ, как корректировочный счет-фактура в отношении указанных услуг, либо проданных товаров и начисленного НДС, представляет собой особый расчетный, сводный налоговый акт, например, таможенный, экспорт, формирование и выставление которого для поставщика может быть осуществлено только в особых случаях.

Самой распространенной ситуацией, при которой корректировочный счет-фактура, а также его экспорт, расчет, формирование и выставление будут правомерными, является изменение цен в отношении определенных товаров, либо услуг, по дополнительному соглашению сторон – поставщика и покупателя, либо его агента.

При этом изменение стоимости на то или иное наименование товаров, либо услуг, может происходить по многим причинам: появление дополнительных скидок, уценка на определенные виды товаров поставщика, которую может ставить уполномоченное лицо, либо услуг, неожиданное подорожание, перевыставление и т.д.

Его отсутствие делает экспорт и оформление новых цен поставщика, агента, либо продавца, недействительными.

Основные требования налогового законодательства РФ к счету-фактуре касаются его непосредственного формирования, выставления и реализации в отношении поставщика, агента, либо продавца определенных товаров, услуг или работы.

В наименование документа должны быть включены все данные по покупателю, а также по физическому количеству тех или иных товаров и услуг по договору, установленный срок и т.д.

Порядок составления и условия составления счета-фактуры

Нормы существующего налогового права устанавливают определенный порядок выставления счета-фактуры, а также дополнительные условия и требования, при которых формирование, регистрация, ведение, экспорт и предоставление документа другому лицу будет возможно, а ему будет возможно принять его.

Действующие требования и общий порядок предусматривают такой важный аспект как срок, который обязательно должен быть соблюден, когда осуществляется формирование, ведение, экспорт, выставление счета-фактуры и предоставление ее другому лицу, который должен принять ее.

Формирование и выставление счета-фактуры, ее сверка и обработка, должны быть осуществлены в течение 5 календарных дней с момента непосредственной отгрузки товаров продавца покупателю, либо его агентскому представителю, оказания услуг, либо осуществления определенной работы.

При этом помимо выставления счета-фактуры, налогоплательщиком также должна вестись и вся необходимая отчетность, соблюдаться правила заполнения счета- фактуры, в том случае, если объекты по договору, наименование которых указывается, облагаются НДС.

Непосредственные условия выставления и составления счетов-фактур, зависят, прежде всего, от самих видов объектов по договору поставщика или агента, либо продавца к покупателю, который должен принять товар.

Наименование данных товаров, работы, либо услуги, участвующие в реализации покупателю, обязательно должны являться законным объектом налогообложения и НДС.

Виды счетов-фактур и регистрация счета-фактуры

Нормы и требования налогового права, а также действующий порядок, устанавливают определенные виды счетов-фактур, которые могут быть правомерно использованы налогоплательщиками, в зависимости от условий по договору поставщика к покупателю, а также от иных условий, виды которых может ставить НК РФ.

Существующие виды и форма счетов-фактур включают в себя следующие:

- обычный сводный счет-фактура. Его виды и форма являются наиболее распространенными и применяются в большинстве случаев при отсутствие дополнительных обстоятельств;

- счет-фактура на аванс. Данные виды применяются в том случае, когда на расчетный счет поставщика, либо продавца переводится определенная сумма предоплаты за конкретное наименование товаров, в установленный срок;

- исправленный счет-фактура, либо корректировочный. Отправляется покупателю в определенный срок, в том случае, если цена на наименование и виды определенных товаров изменилась. Исправленный счет-фактура должна содержать в себе все необходимые данные и требования – наименование исправленного товара, его виды и форма, новая стоимость, сверка и обработка и т.д.

Регистрация счета-фактуры представляет собой особую процедуру, когда все данные о документе заносятся в соответствующую отчетность – книги учета и т.д. Если соответствующие данные не были занесены в документы в установленный срок, это будет считаться нарушением налогового законодательства.

Информация, содержащаяся в счетах фактурах и сведения, указываемые в корректировочном счете-фактуре

Формирование любого счета-фактуры включает в себя и такой этап, как указание там всей необходимой информации. Она должна включать в себя:

- точное наименование, форма и количество услуг, товаров, либо виды работы поставщика, которые входят в реализацию другому физическому лицу – покупателю;

- расчетный срок, в который осуществляется регистрация, печать и подписание счета-фактуры, а также срок, в который должны быть выполнены все указанные там условия;

- расчетный счет поставщика, либо его агента, а также иного уполномоченного лица, которое имеет право подписи счетов-фактур;

- все необходимые и обязательные реквизиты счета-фактуры, отсутствие которых является серьезным нарушением, которое сможет выявить любая организованная проверка.

Согласно положениям действующего налогового законодательства, в корректировочном счете-фактуре также должны указываться определенные данные. К ним можно отнести:

- точное наименование услуг, товаров, либо работы, их количество, обработка, общий порядок выполнения, срок, размер НДС и т.д.;

- конкретное наименование услуги, работы, либо товара, в отношении реализации которого произошло повышение, либо понижение цены;

- сводный расчет, проверка, обработка и сверка новых сумм, новый размер НДС;

- печать уполномоченного лица.

Когда другим лицом был получен корректировочный счет фактура, сверка и проверка и обработка которого были произведены, все условия по изменению цены считаются выполненными.

Форма счета-фактуры, порядок его заполнения, а также учет счетов фактур

Нормы налогового права устанавливают несколько видов счетов-фактур, каждая форма которого имеет свои особенности и нюансы. Первой формой является обычная, печатная.

Печатная форма представляет собой привычный документ, создание которого осуществляется на компьютере, а затем на нем ставится печать и подпись уполномоченного лица. В большинстве случаев, налоговая отчетность и документы представляют собой именно печатную форму.

При этом все большую популярность набирают и электронные счета-фактуры, которые также представляют собой полноценную налоговую отчетность.

Данная отчетность сдается путем электронного канала связи, расчет, обработка, сверка, проверка и экспорт которой осуществляет уполномоченное лицо.

При этом печать электронные документы иметь не будут, их подписание осуществляется с помощью электронной подписи. Электронные счета-фактуры и их экспорт могут быть осуществлены в отношении любого товара, работы, либо услуг.

Данные о каждом счете-фактуре вносятся в соответствующую книгу учета, на которой стоит печать и подпись организации.

В список данных сведений могут входить следующие: документы, касающиеся счета-фактуры, название услуги агента, товаров, либо работы, исправительный процент стоимости, если такой имеется, выписка, экспорт, расчетный счет, НДС агента, обязательные реквизиты счета-фактуры и т.д.

Помимо этого, должен быть указан и тип, к которому принадлежит документ, например, счет-фактура на возврат, исправленный счет фактура и т.д.

Порядок выставления и получения счетов-фактур, а также их особенности

Законодательство РФ предъявляет особые требования к выставлению, а также получению счетов-фактур, независимо от того, используется ли их печатная форма, либо в экспорт попадают электронные счета-фактуры.

Однако печатная форма все же имеет больше нюансов и особенностей, включая необходимую отчетность и соответствующие документы.

Любой счет-фактура, будь это таможенная декларация, либо сводный или исправительный другой документ, должен быть составлен в течение 5 дней, с момента окончания периода выполнения условий договора.

При этом вторая сторона обязана принять счет-фактуру, поставить печать на документ и занести данные об этом в соответствующую отчетность.

В том случае, если одна из сторон отказывается принять данный документ в течение установленного периода времени, он должен все равно оприходовать его, но отметить данный факт.

Счет-фактура может быть направлен, как лично второй стороне, так и через его агента, в течение установленного временного периода.

Обязательное предоставление и ведение данных о счете-фактуре является установленной особенностью данного документа.

Экспорт счета-фактуры также должен быть оформлен соответствующим образом. При этом сопроводительные документы должны содержать всю необходимую информацию об оказание услуг, об отсутствие предоплаты, о декларации и т.д.

Источник: http://Advokat-Malov.ru/vidy-nalogov/schet-faktura-kak-nalogovaya-otchetnost.html

Налоговый счет-фактура — это… что такое налоговый счет-фактура?

- Счет-фактура — Счёт фактура налоговый документ, строго установленного образца, оформляемый продавцом товаров (работ, услуг), на которого в соответствии с Налоговым кодексом возложена обязанность уплаты в бюджет НДС. Наличие счета фактуры у покупателя,… … Бухгалтерская энциклопедия

- Счет-фактура — 1. Счет фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг),… … Официальная терминология

- Счёт-фактура — Эта статья или раздел описывает ситуацию применительно лишь к одному региону. Вы можете помочь Википедии, добавив информацию для других стран и регионов. Счёт фактура документ, удостоверя … Википедия

- НПА:Налоговый кодекс Российской Федерации:Часть вторая — (в редакции, действующей по состоянию на 01.12.2013) Налоговый кодекс Российской Федерации ГАРАНТ 29 декабря 2000 г., 30 мая, 6, 7, 8 августа, 27, 29 ноября, 28, 29, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 27, 31… … Бухгалтерская энциклопедия

- Актив — (Assets) Активы предприятия, оборотные и необоротные активы, учет и управление активами Информация об активах предприятия, оборотных и необоротных активах, учет и управление активами Содержание 1. Коэффициент 2. Рисковые активы пользуются спросом … Энциклопедия инвестора

- Налог на добавленную стоимость — Содержание … Бухгалтерская энциклопедия

- Налог на добавленную стоимость — Содержание … Бухгалтерская энциклопедия

- Основные направления налоговой политики на 2009-2011 гг. — Основные направления налоговой политики на 2009 2011 гг. В соответствии с принципами среднесрочного финансового планирования Министерством финансов Российской Федерации в 2007 году был впервые разработан документ, определяющий концептуальные… … Энциклопедия ньюсмейкеров

- Книга покупок — Эта статья или раздел описывает ситуацию применительно лишь к одному региону. Вы можете помочь Википедии, добавив информацию для других стран и регионов. Книга покупок предназначена для регистрации документов ( … Википедия

- Контрагент — (Counterparty) Определение контрагента, расчеты с контрагентами Определение контрагента, расчеты с контрагентами, договорные правоотношения Содержание Содержание Раздел 1. Общие положения о контрагенте. Раздел 2. Участие в договорных… … Энциклопедия инвестора

Источник: https://dic.academic.ru/dic.nsf/business/14989

Порядок выставления счета-фактуры — Бесплатная Юридическая Помощь

Под счетом фактурой подразумевается документ, подтверждающий оказание работ или услуг, выдачу продукции, а также их стоимость.

В российском бухгалтерском учете этот тип документов предназначен для введения налогового учета НДС (налога на добавленную стоимость). Порядок, сроки, требования к заполнению, и применение счетов фактур закреплены в Налоговом кодексе РФ (НК РФ).

Заполняется счет фактура контрагентом, осуществляющим продажи или оказывающим услуги, а также выполняющим требования по уплате НДС в бюджет государства. В то же время данный документ служит основанием для приемки получателем продукции и услуг от продавца, а также размеров НДС с учетом их вычета.

Требования к оформлению

Выставление счетов фактур подразумевает наличие обязательной информации в документе:

- наименований и реквизитов обоих контрагентов сделки;

- перечень выданной продукции или оказанных услуг;

- наличие цены на каждое наименование;

- общая стоимость;

- ставка и сумма налогообложения.

Налогоплательщик НДС на основе полученных счетов фактур ведет учет в «Книге покупок», а на основе выданных документов вносятся соответствующие записи в «Книгу продаж».

Счет фактуры могут выставляться как в бумажном виде, так и в электронном. Получается, что предприятия имеют право выставлять данные документы в электронном виде, но только с взаимного согласия обеих сторон договора. Здесь еще соблюдается условие, что существует совместимое техническое оборудование для принятия и обработки счетов фактур, которые отвечают установленному формату и порядку.

Сроки предъявления

Налоговый кодекс РФ в п.3 ст. 168 регламентирует срок выставления счет фактуры, который составляет 5 календарных суток с момента:

- получения частичного или полного расчета за выполнение работ, услуг, покупку продукции или наделения правами на имущество;

- выдачи продукции, оказания услуг, работ, наделения правами на имущество.

Причем пятидневный срок отсчитывается, начиная со дня, следующего за днем выдачи товаров, оказания услуг, работ, наделения имущественными правами. В ст. 6.1 НК РФ также оговаривается, что в случае, когда последние сутки рассчитанного срока приходятся на выходной или праздничный день, то момент окончания срока переносится на ближайший рабочий день, который следует за данным.

Существует возможность выставления счета фактуры продавцом единожды на весь реализованный товар по итогам месячного срока.

Здесь, правда, нужно учитывать, что такая привилегия дается предприятиям, которые работают в сферах производящих бесперебойные регулярные поставки одному контрагенту.

Примерами подобных ситуаций служат такие:

- бесперебойное оказание услуг или продаж товаров, связанных с транспортировкой энергоносителей (свет, газ, нефть и т. д.);

- предоставление услуг по электросвязи;

- реализация пищевых продуктов, проходящая каждый день в многоразовых количествах.

В таких случаях дата выставления счета фактуры продавцом назначается не позже пятого числа месяца, который следует за прошедшим.

Составление и регистрация данных документов в «Книге продаж» проводится согласно кварталу, в котором была осуществлена реализация продукции или оказание услуг.

Для того чтобы не появлялись вопросы о сроках предъявления счет фактур, заключаются договора на поставки или оказания услуг между двумя контрагентами с указанием порядка и сроков выставления данной документации.

Ответственность за нарушение сроков

В законодательстве РФ не предусматривается ответственность за нарушение сроков выставления счета фактуры. Только у организации существует вероятность получить штраф за отсутствие данных документов. Этот вопрос регулируется ст. 120 Налогового кодекса РФ.

Однако не следует забывать, что инспектор, проводящий проверку, сможет оштрафовать предприятие за нарушение соблюдения сроков на стыке двух периодов, облагаемых налогами.

То есть если дата выставления счета фактуры приходится не на положенную, в конце текущего периода по уплате налогов, а выставляется в начале последующего, то уполномоченное лицо может это истолковать, как отсутствие этого документа.

Нюансы порядка выставления счетов фактур

Порядок выставления счетов фактур дает возможность единожды предъявлять этот документ в случаях, если в течение пяти календарных дней одному и тому же контрагенту была осуществлена поставка нескольких партий продукции, хотя на протяжении месяца бесперебойных поставок не было.

То есть получается, что если срок в пять дней с момента первой отгрузки товара не пропущен, то на данный срок разрешается выставлять один счет фактуру. Но при этом в договоре должны быть предусмотрены каждодневные многоразовые поставки продукции на реквизиты одного и того же покупателя.

Бывают случаи, иногда отгрузка проводится раньше, чем осуществлена проплата за нее, тогда встает вопрос: «Когда выставляется счет фактура?». В этой ситуации документ должен предъявляться на протяжении пяти календарных дней, которые отсчитываются с момента отгрузки продукции. Согласно п.3 ст. 168 НК РФ, не имеет значения день, в который перешло право собственности покупателю.

Что касается произведенных работ и услуг, то нельзя предъявить счет фактуру по услугам до того времени, пока они не будут оказаны. Но только не тогда, когда предприятие-покупатель проводит предварительную оплату за выполнение работ (услуг).

Аргументами, которые позволят предприятию-продавцу выставить счет фактуру до факта оказания услуг (в момент подписания договора) и при отсутствии авансового платежа является, те что у предприятий-поставщиков сроки предъявления данной документации не имеют принципиальных значений.

Одновременное получение счета фактуры покупателем служит обязательным условием для вычитания НДС, то есть досрочное получение не влияет на выполнение данного условия.

Скачать образец бесплатно:

Образец счет фактуры

Источник: http://besplatniy-urist.ru/blanks/torgovie/poryadok-vystavleniya-scheta-faktury.html