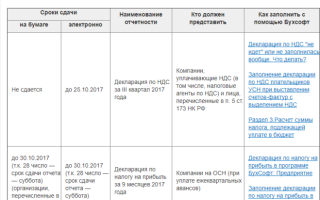

Календарь бухгалтера со сроками сдачи отчетности за 4 квартал 2017

Замена ключа / сертификата электронной подписи для госзакупок по 44-ФЗ с 1 июля 2018

Расчет 6-НДФЛ 2018: новая форма за 2 квартал / полугодие 2018, заполнение, сроки сдачи, штрафы

Уведомление о контролируемых сделках 2018: критерии сделок, новая форма, заполнение, сроки сдачи, штрафы

Декларация по налогу на прибыль 2018: новая форма, заполнение отчета, сроки сдачи, штрафы

Заверение копий трудовой книжки и других документов в 2018 году

Подтверждение основного вида деятельности в ФСС 2018: заявление, справка, сроки сдачи

Справка 2-НДФЛ 2018: новая форма за 2017, сроки сдачи, штрафы, коды

Новые коды для справок 2-НДФЛ в 2018 и все актуальные коды доходов и вычетов в таблицах для скачивания

Новая форма декларации по косвенным налогам за декабрь 2017 — бланк формы, порядок заполнения, срок сдачи

Оквэд 2 (2018) — классификатор кодов с расшифровкой по видам деятельности с официального сайта

Календарь бухгалтера 2018: таблица — сроки сдачи отчетности начиная с 1 января

Новые КБК с 23 апреля 2018. Все актуальные КБК 2018 в одной таблице

СЗВ-М за август 2018: сроки сдачи, штрафы, форма, образец заполнения

Страховые взносы 2018: изменения законодательства, фиксированные взносы, новая форма РСВ за 2 квартал / полугодие, сроки сдачи и др

Страховые взносы в налоговую инспекцию в 2018 году — как сдать расчет? Сроки сдачи, виды отчетов, штрафы, КБК

Все о новой отчетности СЗВ-СТАЖ: сдача за 2017 год, сроки сдачи, порядок заполнения, штрафы, бланк формы

Форма 4-ФСС за полугодие / 2 квартал 2018 — что новенького? Бланк расчета, порядок и образец заполнения, штрафы, сдача «нулевки»

Напоминаем, что если крайний срок сдачи отчета или уплаты налога приходится на выходной или праздничный день, то срок переносится на ближайший рабочий день.

| до 15 ноября 2017 | Платим:

Сдаем: |

| до 20 ноября 2017 | Платим:

Сдаем:

|

| до 27 ноября 2017 | Платим:

Сдаем:

|

| до 28 ноября 2017 | Платим:

Сдаем:

|

| до 30 ноября 2017 | Платим:

Сдаем:

|

| до 01 декабря 2017 | Платим:

|

| до 14 декабря 2017 | Платим:

|

| до 15 декабря 2017 | Платим:

Сдаем:

|

| до 18 декабря 2017 | Сдаем:

|

| до 20 декабря 2017 | Платим:

Сдаем:

|

| до 25 декабря 2017 | Платим:

Сдаем:

|

| до 28 декабря 2017 | Платим:

Сдаем:

|

Скорая компьютерная помощь

Нужна помощь? Звоните!

Москва: (495) 777-31-91

Санкт-Петербург:(812) 600-13-50

Торопитесь?

Оставьте заявку и мы вам перезвоним!

Мы умеем:

Сбис++ электронная отчетность Виртуальные сервера

Аренда 1с и Microsoft

Ознакомьтесь с полным прайс-листом

Источник: http://www.CompService.spb.ru/novosti-dlya-buxgaltera/kalendar-buhgaltera-4-kvartal/

Сроки сдачи бухгалтерской, налоговой отчётности за 4 квартал 2017года?

ООО на ОСНО за 4 квартал (год) 2017 года:

ССЧ в ФНС до 20 января 2018

декларация по НДС в ФНС до 25 января 2018

расчет по страховым взносам в ФНС до 31 января 2018

4-ФСС в ФСС (травматизм) до 20 января (в бумажном виде), до 25 января (в электронном)

декларация по транспортн налогу в ФНС по срокам региона, до февраля

декларация по земельному налогу в ФНС по срокам региона, до февраля

декларация по налогу на прибыль в ФНС до 28 марта 2018

декларация по налогу на имущество в ФНС до 30 марта 2018

6-НДФЛ и 2-НДФЛ в ФНС до 31 марта 2018

бух отчетность в ФНС и Росстат до 31 марта 2018

СЗВ-СТАЖ в ПФР до 31 марта 2018

подтверждение осн. вида деятельности — в ФСС до 15 апреля 2018

СЗВ-М ежемесячно в ПФР за октябрь до 15 ноября, за ноябрь до 15 декабря, за декабрь до 15 января

ООО на УСН за 4 квартал (год) 2017 года:

ССЧ в ФНС до 20 января 2018

4-ФСС в ФСС (травматизм) до 20 января (в бумажном виде), до 25 января (в электронном)

расчет по страховым взносам в ФНС до 31 января 2018

декларация по транспортн и земельн налогу по срокам региона, до февраля

декларация по налогу на прибыль (если подпадает под критерии в п.2ст.346.11) в ФНС до 28 марта 2018

декларация по налогу на имущество (если подпадает под критерии в п.2ст.346.11) в ФНС до 30 марта 2018

6-НДФЛ и 2-НДФЛ в ФНС до 31 марта 2018

бух отчетность в ФНС и Росстат до 31 марта 2018

СЗВ-СТАЖ в ПФР до 31 марта 2018

декларация по УСН до 31 марта 2018

подтверждение осн. вида деятельности — в ФСС до 15 апреля 2018

СЗВ-М ежемесячно в ПФР за октябрь до 15 ноября, за ноябрь до 15 декабря, за декабрь до 15 января

ООО на ЕНВД за 4 квартал (год) 2017 года:

ССЧ в ФНС до 20 января 2018

декларация по ЕНВД до 20 января 2018

4-ФСС в ФСС (травматизм) до 20 января (в бумажном виде), до 25 января (в электронном)

декларация по транспортн и земельн налогу — по срокам региона, до февраля

расчет по страховым взносам в ФНС до 31 января 2018

6-НДФЛ и 2-НДФЛ в ФНС до 31 марта 2018

бух отчетность в ФНС и Росстат до 31 марта 2018

СЗВ-СТАЖ в ПФР до 31 марта 2018

подтверждение осн. вида деятельности — в ФСС до 15 апреля 2018

СЗВ-М ежемесячно в ПФР за октябрь до 15 ноября, за ноябрь до 15 декабря, за декабрь до 15 января

Источник: http://www.bolshoyvopros.ru/questions/2384789-sroki-sdachi-buhgalterskoj-nalogovoj-otchjotnosti-za-4-kvartal-2017goda.html

Готовим отчетность в 2018 году по срокам сдачи в таблице

Юридическим лицам надо учитывать изменения, произошедшие в правилах сдачи отчётности в 2018 году. Разработан информативный календарь бухгалтера, помогающий ориентироваться в графике предоставления документов в органы надзора.

Удобнее готовить отчетность в 2018 году сроки сдачи, в таблице просматривая по мере необходимости. Пропустив сроки, юридическое лицо рискует быть подвергнутым штрафным санкциям.

Пренебрежение своевременной сдачей отчётности может стать причиной блокировки расчётного счёта.

Когда сдавать отчёты в ФНС

Подготовка документации в ИФНС заключается в подготовке каждого из видов отчётов в нескольких вариантах, каждый из которых сдаётся в установленные сроки. Необходимо составить справку 2-НДФЛ за 2017 г. в трёх вариантах:

- когда отсутствует возможность удержания с доходов НДФЛ – до 1 марта;

- для всех видов выплачиваемых доходов – до 2 апреля;

- по итогам 2017 г. – 2.04.

Требуется составить расчёт 6-НДФЛ за прошедший год, сдав его до 30.01, а также за первое полугодие текущего года и по итогам 9-ти месяцев, предоставив их до 31 декабря. Отдельно до 3 мая надо сдать 6-НДФЛ за первый квартал. Необходимо сделать расчёты, относящиеся к страховым взносам в 4-х вариантах:

- по итогам 2017 г. – до 28 марта;

- за первое полугодие – до 30 июля;

- за 9 месяцев – до 30.10;

- за первый квартал – 28.04 крайний срок.

Предусмотрена подготовка декларации, содержащей информацию о налогах на прибыль. Потребуется её составить юридическим лицам, сдающим отчётность ежеквартально.

Декларация сдаётся ежемесячно до 28 числа за весь период, истекший с начала 2018 г. Например, за январь-февраль, январь-март и так далее. Налоговая декларация за 2017 г.

, при работе по УСН, предоставляется организациями до 2.04, а ИП до 3 мая.

Внимание! Налоговая декларация за IV квартал 2017 г. сдаётся до 22 января.

Занимаясь подготовкой отчетности в 2018 году сроки сдачи в таблице надо смотреть регулярно и тем, кто работает по ЕНВД. Документация предоставляется в надзирающие органы ежеквартально. Отчётность за I квартал ждут до 20 апреля, за II до 20.07, а за III до 22 октября. Декларацию по ЕСХН нужно сдать до 2.

04, а вот по налогу, взимаемому с имущества юридических лиц до 30 марта. Отдельно готовятся авансовые расчёты, относящиеся к имущественным налогам организаций. Надо сдать документацию ща первый квартал до 3 мая, за первое полугодие до 30 июля, а по итогам 9-ти месяцев не позднее 30.10. Декларации по земельному и транспортному налогам за 2017 г.

, надо сдать до 1 февраля, но касается это только организаций.

Внимание! Документация по земельному налогу за первый квартал текущего года сдаётся до 20 апреля.

Требуется уделить внимание подготовке упрощённой единой декларации за I полугодие и 9 месяцев, сдав документы до 20.07 и 22.10 соответственно. Индивидуальным предпринимателям предписывается подготовить 3-НДФЛ до 3 мая, отчитавшись в декларации за прошедший год.

Сроки представления документации в ПФР и ФСС

Отчётность ждут не только в ИФНС, но и в ПФР, где предусмотрено предоставление трёх видов документации:

- СЗВ-М – ежемесячно до 15 числа. Исключение составляет март, июнь, когда крайний срок 16 числа и август с ноябрём, когда документы можно отправить в ПФР до 17;

- информация, касающаяся страхового стажа лиц со страховкой – надо представить отчёт за прошедший год до 1 марта;

- данные о страхователе, собираемые в ПФР с целью персонального учёта в формате ОДВ-1.

Надо позаботиться и сдаче 4-ФСС, но сроки в текущем году определяются способом, выбранным для предоставления расчётов.

Если они подготовлены в электронном варианте, то за прошедший год, первый квартал, I полугодие и 9 месяцев их надо сдать до 25 января, апреля, июля и октября соответственно.

Организациям, готовящим отчёты на техническом носителе информации, за прошедший год их надо предоставить до 22 января. Впоследствии, за первый квартал их будут ждать до 20.04, за I полугодие до 20.07, а за 9 месяцев до 22 октября.

Внимание! Специально для ФСС надо подтвердить ключевой род детальности за прошедший год до 16 апреля.

Сроки и порядок предоставления бухгалтерской отчётности

Бухгалтерская отчетность в 2018 году по срокам сдачи в таблице претерпела изменения в сравнении с 2017 г. Документацию по итогам прошедшего года надо предоставить в налоговую службу не позже 31.

03 в соответствии со статьёй 23 НК. Обязательный экземпляр предоставляется в статистическое отделение на основании закона № 402-ФЗ от 6.12.2011 г.

Если крайний срок выпадает на выходной день, то нужно сдать документы в первый, следующим за ним, рабочий день.

Источник: https://reviewter.ru/blog/otchetnost-v-2018-godu-sroki-sdachi-v-tablice

Сроки сдачи отчетности в 2019 году. Календарь бухгалтера, таблица

О том, как изменятся сроки сдачи отчетности в 2019 году в связи с принятием целого ряда изменений в налоговый кодекс, известно уже сейчас – никак. Нововведения касаются отдельных статей, но не затрагивают порядок представления отчетности в налоговую и другие контролирующие органы.

СОДЕРЖАНИЕ

Календарь бухгалтера: когда сдавать декларации УСН и справки НДФЛ по кварталам

В бухгалтерии понятие отчетный период определяет промежуток времени проводимой хозяйственной деятельности. По истечении такого периода – квартального или годового – необходимо представить соответствующий отчет в контролирующие органы. Также существует понятие налогового периода, который может быть разным для определенных видов сборов.

Например, юридические лица отчитываются за финансовый год в начале следующего (календарный и финансовый годы совпадают).

Что и куда сдавать – таблица-напоминание для бухгалтеров

| Куда | Отчеты и налоговые декларации |

| ФНС | НДС Прибыль УСН (упрощенка 6% или 15%) Единый налог на вмененный доход Имущество Транспорт На землю НДФЛ Бух. отчетность Расчет по страх. взносамСведения о численности работников |

| ПФР | СЗВ-М (ежемесячно)СЗВ-СТАЖ (ежегодно) |

| ФСС | Форма 4-ФССПодтверждение основного вида деятельности |

Пример. Предприятие использует общую систему налогообложения (ОСН или ОСНО). Бухгалтерия обязана представлять основную декларацию – по налогу на добавленную стоимость, ежеквартально, в указанные даты:

- за четвертый квартал 2017 года – до 25 января 2018 года;

- за 1 квартал этого года – до 25 апреля;

- за 2 квартал – до 25 июля;

- за 3 квартал – до 25 октября;

- за четвертый квартал – в следующем году.

В случае несвоевременной сдачи отчетности или ошибок в представленных данных, налоговое законодательство предусматривает штрафы. Например, если предприятие представило декларацию по НДС с нарушением указанных сроков, то его обяжут выплатить штраф в размере 5% за каждый просроченный месяц. При этом взимаемая сумма не может быть меньше одной тысячи рублей или превышать 1/3 от суммы налога.

Также значительный денежный штраф или предупреждение могут быть вынесены и должностному лицу. Поэтому, чтобы избежать таких ситуаций, необходимо иметь под рукой календарь бухгалтера и не пропускать установленные сроки.

Изменения для ИП и юрлиц

В следующем году в налоговом законодательстве ожидаются изменения. Соответствующие поправки утверждены президентом Путиным и вступают в силу с 1 января.

Самое ожидаемое – повышение ставки налога на добавленную стоимость. Со следующего года она будет равна 20% вместо уплачиваемых сейчас 18%. В законе прописано, что льготные ставки сохранятся, изменится лишь размер налога.

Также изменились и сроки проведения камеральной проверки по данному виду налога. Со следующего года они составят два месяца со дня представления документов, а не три, как это регламентировано сейчас.

Но, в случае нахождения недочетов, инспектор имеет право продлить срок проверки еще на один месяц.

Что касается предпринимателей на «упрощенке», использующих онлайн-кассу, то со следующего года они освобождаются от сдачи декларации по УСН. Но это касается только тех, кто платит 6% с доходов.

Еще одно изменение для ИП и организаций – отмена госпошлины при электронной регистрации.

Также в начале августа Росстат утвердил новые формы отчетности для работодателей. Теперь информацию о сотрудниках, их численности и размере зарплат, придется представлять на новых бланках. Всего их десять, при этом часть из них сдается ежемесячно.

Источник: https://g2019.su/sroki-sdachi-otchetnosti-v-2019-godu/

Сроки отчетности 2017 — календарь сдачи 1, 2, 3, 4 квартал

x

Check Also

Квартиру в частную собственность: жилье социального найма можно приватизировать Приватизация жилищного фонда началась в России еще в начале 90-ых годов, которую планировалось закончить за …

Плюсы и минусы военной ипотеки: обман военнослужащего или прекрасная возможность для приобретения жилья? Государственная программа накопительной ипотечной системы (НИС) стартовала в РФ 10 лет …

Кредитные метры: в каком банке выгоднее брать ипотеку? Начиная с марта банки один за другим начали снижать ставки по ипотеке. Изменения коснулись почти всех …

Ипотека с материнским капиталом В большинстве российских семей рождение второго и каждого последующего ребенка автоматически уменьшает ее обеспеченность жилой площадью и в связи с …

Сетелем — отзыв Банк Сетелем — досрочное погашение кредита по телефону и в Личном кабинете. Как это правильно сделать, и нюансы, на которые следует …

Рефинансирование ипотеки, «Газпромбанк»: отзывы Ипотека стала одним из видов кредитования, при помощи которого можно приобрести собственное жилье. Сегодня практически все финансовые организации предлагают оформить …

Взыскание задолженности по кредиту – права и обязанности судебных приставов Причины невыплаты кредита могут быть самыми разными, но последствия, к сожалению, одинаковы для всех. …

Что делать, когда приставы вычитают долг по кредиту из зарплаты? По суду с меня взыскали долг по кредиту. На мою работу приставы прислали исполнительный …

Ипотека на строительство частного дома Все больше и больше люди мечтают не о тесных квартирах в многоэтажках, а о просторных частных домах без соседей-ремонтников …

Где можно купить акции Сбербанка России и узнать их стоимость? Акции Сбербанка торгуются на двух российских фондовых биржах РТС и ММВБ. Вы можете купить …

Как получить без справок потребительский кредит 8 (391) 293-26-79, 293-37-26 пр. Красноярский рабочий, 150, стр. 46, оф.3 8 (351) 776-34-26, 8-908-064-47-49 ул. Карла Либкнехта, …

Как оформить кредитную карту с плохой кредитной историей. Какие банки оформляют кредитные карты с плохой кредитной историей Получение в любом банке кредитной карты представляет …

Кредит от частного лица без залога и предоплат. Где и как можно получить? В данной статье речь пойдет о получении денег в долг без …

Горячая линия мэрии Москвы – круглосуточная помощь гражданам Горячая линия мэрии Москвы .Часы работы. по каким вопросам можно обратиться на горячую линию. Актуальные номера …

Рефинансирование кредитов с плохой кредитной историей: что это такое, как и кому можно оформить? Рефинансирование становится одной из самых популярных банковских услуг нашего времени. …

10 советов по ипотеке: как не потерять квартиру и деньги Если за год вы трижды хотя бы на день задержали платеж, банк может забрать …

Автокредит без первоначального взноса – как получить? На войне и на рынке автобизнеса все средства хороши, а значит и автокредит без первоначального взноса. Маркетологи …

Города Сегодня 20 ноября. Что произошло и будет в этот день? В МИРЕ Всемирный день ребенка. В 1954 году Генеральная Ассамблея ООН рекомендовала всем …

Как получить кредит наличными без процентов? Выгодные займы гражданам РФ Одобрено заявок сегодня: Чем масштабнее банк, тем больше вероятности, что он не будет завышать …

Какие вклады застрахованы в Сбербанке? Многие спрашивают, какие вклады являются застрахованными в Сбербанке в 2017 году? Хотя этот банк довольно крупный, работает много лет, …

Совкомбанк — онлайн заявка на потребительский кредит. Совкомбанк предлагает жителям России, которым нужны деньги в долг, множество кредитных программ. Для получения денег в долг …

Получение кредитного отчета Как воспользоваться услугой Заполнить все необходимые поля. Активация — это разовая процедура, которая служит для подтверждения вашей личности. Кредитная история, полученная …

Помощь в получении кредита от сотрудников банка без предоплаты Объявления с красноречивыми заголовками, обещающими помочь в получении кредита можно встретить не только в интернете …

Практические советы: как взять кредит инвалиду Войти Войти с помощью: Уфа глазами жителя. О климате, экологии, районах, ценах на недвижимость и работе в городе. …

Источник: http://vrusha.info/o-bankah/sroki-otchetnosti-2017-kalendar-sdachi-1-2-3-4

Сроки отчетности 2017 — календарь сдачи 1, 2, 3, 4 квартал

Бухгалтеру не обязательно объяснять о своевременной сдаче отчетности за 1, 2, 3 и 4 квартал 2017 года, таблица и сроки ФСС, ПФР, ИП по налоговому календарю, но вот напомнить просто необходимо, что мы и делаем на этой странице, предоставив вам всю необходимую и полезную информацию связанную с бухгалтерской отчетностью.

Представленный ниже налоговый календарь сдачи по срокам в 2017 году отчетов по ФСС, ПФР и ИП с таблицей, поможет бухгалтеру предприятия, частной фирмы или индивидуальному предпринимателю своевременно сдать отчетность, не пропустить крайние сроки бухгалтерских и налоговых обязательных отчетов, а значит и избежать неприятностей, в виде крупных штрафов и блокировки своего расчетного счета.

Ниже вы найдете календарь налоговой и бухгалтерской квартальной формы отчетности 2017 года с таблицами ФСС, ПФР, ИП, какие в сроки нужно сдавать бухгалтерам предприятий, организаций и частных фирм всех форм собственности, плательщиков социальных взносов.

Специалисты многих российских компаний (организаций, предприятий, фирм и индивидуальные предприниматели) смогут найти данные по сдаче отчетности, именно своей и на основании отраженных в таблицах сроков составить график обязательных платежей по налогам и сборам. worldluxrealty.com

Этим самым любой бухгалтер сможет успешно и заблаговременно рассчитать приблизительные затраты по обязательным налоговым сборам, в какой-то мере проанализировать налоговые данные предыдущего отчетного периода.

Конечно же это не применимо в том случае и не сработает, если в 2017 году фирма, организацией, предприятие или индивидуальный предприниматель сработают прибыльно, планируют увеличить свои обороты, или же сменить направление своей профессиональной деятельности.

Напоминаем, что первый квартал (3 месяца) грядущего 2017 года будет посвящен в большей мере отчетной кампания за предыдущий налоговый 2016 год. Завершится данная компания по итогам работы и начисления налогов 2016 года, уже в апреле нового 2017 года, сдачей формы 2-НДФЛ.

Не забывайте, что за нарушение сроков сдачи налоговой и бухгалтерской отчетности в 2017 году, могут оштрафовать руководителя или главного бухгалтера предприятия или организации, а не выполнение сроков (несвоевременная сдача) налоговых деклараций может повлечь за собой уже финансовые штрафы, какие будут накладываться на предприятие, организацию, фирму или индивидуального предпринимателя. worldluxrealty.com

Ответственность за нарушение сроков сдачи декларации (налоговой и бухгалтерской отчетности) предусмотрена в российском налоговом кодексе ее статье № 119.

На всякий случай предупреждаем и напоминаем руководителям и бухгалтерам, что независимо от того на какой срок вы опоздаете со сдачей декларации, сумма штрафа составит – 5 процентов от не уплаченной налоговой суммы, но не превышающей 30 процентов от не перечисленной по декларации налоговой суммы и не менее одной тысячи рублей.

За нарушение сроков предъявления в предусмотренные органы декларации организацией, фирмой или индивидуальным предпринимателем, на руководителя или главного бухгалтера будет наложен штраф в сумме от 300 до 500 рублей. Протоколы об данных правонарушениях (административных), должны составлять согласно российского законодательства, должностные представители из налоговых органов.

| Декларация (отчетность)по налогу на прибыль(если сдается ежеквартально) | За весь период 2016 года | Срок не позже дня 28 марта |

| За первый (1-й) квартал 2017 года | Срок не позже дня 28 апреля | |

| За первое (1-е) полугодие 2017 года | Срок не позже дня 28 июля | |

| За девять (9-ть) месяцев 2017 года | Срок не позже дня 30 октября | |

| Декларация (отчетность)по налогу на прибыль(если сдается ежемесячно) | За весь период 2016 года | Срок не позже дня 28 марта |

| За январь месяц 2017 года | Срок не позже дня 28 февраля | |

| За февраль месяц 2017 года | Срок не позже дня 28 марта | |

| За март месяц 2017 года | Срок не позже дня 28 апреля | |

| За апрель месяц 2017 года | Срок не позже дня 29 мая | |

| За май месяц 2017 года | Срок не позже дня 28 июня | |

| За июнь месяц 2017 года | Срок не позже дня 28 июля | |

| За июль месяц 2017 года | Срок не позже дня 28 августа | |

| За август месяц 2017 года | Срок не позже дня 28 сентября | |

| За сентябрь месяц 2017 года | Срок не позже дня 30 октября | |

| За октябрь месяц 2017 года | Срок не позже дня 28 ноября | |

| За ноябрь месяц 2017 года | Срок не позже дня 28 декабря | |

| Декларация (отчетность)по налогу надобавленную стоимость (НДС) | За четвертый (4-й) квартал 2016 года | Срок не позже дня 25 января |

| За первый (1-й) квартал 2017 года | Срок не позже дня 25 апреля | |

| За второй (2-й) квартал 2017 года | Срок не позже дня 25 июля | |

| За третий (3-й) квартал 2017 года | Срок не позже дня 25 октября | |

| Журнал учета (отчетность)полученныхи выставленных счетов-фактур | За четвертый (4-й) квартал 2016 года | Срок не позже дня 20 января |

| За первый (1-й) квартал 2017 года | Срок не позже дня 20 апреля | |

| За второй (2-й) квартал 2017 года | Срок не позже дня 20 июля | |

| За третий (3-й) квартал 2017 года | Срок не позже дня 20 октября | |

| Справки (отчетность) 2-НДФЛ | За весь 2016 год (если невозможноудержать НДФЛ с доходов) | Срок не позже дня 01 марта |

| За весь 2016 год (по всем ранеевыплаченным доходам) | Срок не позже дня 03 апреля | |

| Расчет (отчетность) 6-НДФЛ | За весь период 2016 года | Срок не позже дня 03 апреля |

| За первый (1) квартал 2017 года | Срок не позже дня 02 мая | |

| За первое (1) полугодие 2017 года | Срок не позже дня 31 июля | |

| За девять (9) месяцев 2017 года | Срок не позже дня 31 октября | |

| Декларация (отчетность)по налогуна имуществопредприятий 2016 года | За весь период 2016 года | Срок не позже дня 30 марта |

| Расчет (отчетность)по авансам по налогуна имущество предприятий(нужно сдавать, если законом РФпредусмотренныотчетные периоды) | За первый (1-й) квартал 2017 года | Срок не позже дня 02 мая |

| За первое (1-е) полугодие 2017 года | Срок не позже дня 31 июля | |

| За девять (9-ть) месяцев 2017 года | Срок не позже дня 30 октября | |

| Декларация (отчетность)по налогу при УСН | За весь период 2016 года(должны представить предприятия) | Срок не позже дня 31 марта |

| За весь период 2016 года(должны представитьиндивидуальные предприниматели) | Срок не позже дня 02 мая | |

| Декларация (отчетность) по ЕНВД | За четвертый (4-й) квартал 2016 года | Срок не позже дня 20 января |

| За первый (1-й) квартал 2017 года | Срок не позже дня 20 апреля | |

| За второй (2-й) квартал 2017 года | Срок не позже дня 20 июля | |

| За третий (3-й) квартал 2017 года | Срок не позже дня 20 октября | |

| Декларация (отчетность) по ЕСХН | За весь период 2016 года | Срок не позже дня 31 марта |

| Декларация (отчетность)по налогу на транспорт (должныпредоставлять предприятия) | За весь период 2016 года | Срок не позже дня 01 февраля |

| Декларация (отчетность)по налогу на землю(должны предоставлять предприятия) | За весь период 2016 года | Срок не позже дня 01 февраля |

| Единая упрощенная(отчетность) декларация | За весь период 2016 года | Срок не позже дня 20 января |

| За первый (1-й) квартал 2017 года | Срок не позже дня 20 апреля | |

| За первое (1-е) полугодие 2017 года | Срок не позже дня 20 июля | |

| За девять (9-ть) месяцев 2017 года | Срок не позже дня 20 октября | |

| Декларация (отчетность)по форме 3-НДФЛ(представляют толькоиндивидуальные предприниматели) | За весь период 2016 года | Срок не позже дня 02 мая |

Сроки сдачи отчетности 2017 — по страховым взносам ИФНС

С грядущего 2017 года страховые взносы (без учета взносов «на травматизм») переходят под управление (контроль) ФНС.

Следовательно за периоды, начиная будущего 2017 года, страховую отчетность необходимо будет представлять в ИФНС (п. 7, 10 ст. 431 НК РФ).

| Расчет по страховым взносам(как в электронном виде,так и на бумаге) | За первый (1-й) квартал 2017 года | Срок не позже дня 02 мая |

| За первое (1-е) полугодие 2017 года | Срок не позже дня 31 июля | |

| За девять (9-ть) месяцев 2017 ггода | Срок не позже дня 30 октября |

Сроки сдачи отчетности 2017 году — в ПФР (Пенсионный фонд)

Даже учитывая то, что с будущего 2017 года страховые взносы в пенсионный фонд администрирует само ведомство ФНС,

расчет РСВ-1 по итогам текущего 2016 года, тем не менее, обязательно следует представить в Фонды.

| Расчет на бумаге РСВ-1 ПФР | За весь период 2016 года | Срок не позже дня 15 февраля |

| Расчет в электронном видеРСВ-1 ПФР | За весь период 2016 года | Срок не позже дня 20 февраля |

| Информация о застрахованныхлицах в ПФР(Пенсионном фонде России)(СЗВ-М) | За декабрь месяц 2016 года | Срок не позже дня 6 января |

| За январь месяц 2017 года | Срок не позже дня 15 февраля | |

| За февраль месяц 2017 года | Срок не позже дня 15 марта | |

| За март месяц 2017 года | Срок не позже дня 17 апреля | |

| За апрель месяц 2017 года | Срок не позже дня 15 мая | |

| За май месяц 2017 года | Срок не позже дня 15 июня | |

| За июнь месяц 2017 года | Срок не позже дня 17 июля | |

| За июль месяц 2017 года | Срок не позже дня 15 августа | |

| За август месяц 2017 года | Срок не позже дня 15 сентября | |

| За сентябрь месяц 2017 года | Срок не позже дня 16 октября | |

| За октябрь месяц 2017 года | Срок не позже дня 15 ноября | |

| За ноябрь месяц 2017 года | Срок не позже дня 15 декабря |

Сроки сдачи отчетности в ФСС в 2017 году

В текущем 2017 году в фонд социального страхования (ФСС) нужно будет представить:

- 4-ФСС по итогам всего прошлого 2016 года в разрезе всех начисленных социальных взносов, уплачиваемых в фонд социального страхования (социальные взносы на случай временной нетрудоспособности работника предприятия, организации и прочее, а также в связи с материнством, а еще обязательные взносы «на травматизм»)

- 4-ФСС (должна быть представленна новая форма) за периоды, начиная с нынешнего года (2017-го), имеется в виду — в части взносов «на травматизм».

| Расчет (отчетность) 4-ФССна бумаге(все взносы уплаченных ФСС) | За весь период 2016 года | Срок не позже дня 20 января |

| Расчет (отчетность) 4-ФССв электронном виде(все взносы в ФСС) | За весь период 2016 года | Срок не позже дня 25 января |

| Расчет (отчетность) 4-ФССна бумаге(взносы «на травматизм») | За первый (1-й) квартал 2017 года | Срок не позже дня 20 апреля |

| За первое (1-е) полугодие 2017 года | Срок не позже дня 20 июля | |

| За девять (9-ть) месяцев 2017 года | Срок не позже дня 20 октября | |

| Расчет (отчетность) 4-ФССв электронном виде(в части взносов «на травматизм») | За первый (1-й) квартал 2017 года | Срок не позже дня 25 апреля |

| За первое 1-е) полугодие 2017 года | Срок не позже дня 25 июля | |

| За девять (9-ть) месяцев 2017 года | Срок не позже дня 25 октября | |

| Подтверждение основного видапрофессиональной деятельностив фонде социальногострахования (ФСС) | За весь период 2016 года | Срок не позже дня 17 апреля |

С этого 2017 все выплаты по страховые взносам (кроме на травматизм) передадут в Федеральную Налоговую Службу Российской Федерации.

Правила начисления и уплаты налоговых сборов (страховых взносов) и предусмотренные законодательством льготы по ним четко сформулированы в Налоговом кодексе и прописаны в нем.

Сразу же скажем, что общие тарифы налоговых сборов (страховых взносов) на 2017 год сохранятся на прежнем уровне.

Говоря об изменениях в отчетности с 2017 года, можно отметить следующее — для организаций, предприятий, частных фирм, индивидуальных предпринимателей, одни словом для всех налогоплательщиков социальных взносов практически не изменится ничего.

Теперь вместо трех фондов, платить придется только в один, как и отчетность отныне станет единой. Данная мера крайне востребована и необходима для введения изменений по обязательным платежам и контролю поступления финансовых средств от налогоплательщиков и в целом по единому социальному страховому взносу (ЕССС), какой отныне заменить сразу три — ПФР, ФФОМС и ФСС.

Источник: http://worldluxrealty.com/sroki-otchetnosti-2017-kalendar-sdachi-1-2-3-4-kvartal

Бухгалтерская и налоговая отчетность 2017: сроки сдачи в таблице

← все новости

16.09.2016

За нарушение сроков сдачи отчетности руководителя или главного бухгалтера оштрафуют, а не соблюдение сроков сдачи налоговых деклараций повлечет за собой штрафы, накладываемые на организацию.

Ответственность за это нарушение сроков представления налоговых деклараций предусмотрена в статье 119 Налогового кодекса РФ. Причем независимо от срока опоздания с декларацией размер штрафа – 5% от неуплаченной суммы налога, но не более 30% от неперечисленной суммы налога по декларации и не менее 1000 рублей.

За нарушение сроков представления декларации фирмы на руководителя или главного бухгалтера наложат штраф в размере от 300 до 500 рублей (ст. 15.5 КоАП РФ). Протоколы об этих административных правонарушениях составляют должностные лица налоговых органов

(п. 5 ч. 2 ст. 28.3 КоАП РФ).

Чтобы вас не оштрафовали соблюдайте все сроки сдачи отчетности и уплаты налогов.

Организации на общей системе налогообложения сдают отчетность ежемесячно, ежеквартально, по итогам 9 месяцев и за год.

Налоговая отчетность в 2017 году в ФНС и фонды

| Декларация по НДС | В ФНС | Налоговый период для НДС – квартал.Декларацию по НДС организации сдают по итогам каждого квартала: за 1-й квартал, полугодие, 9 месяцев и год.— за I квартал 2017 года – до 25 апреля 2017 года— за II квартал 2017 года – до 25 июля 2017 года— за III квартал 2017 года – до 25 октября 2017 года— за IV квартал 2017 года – до 25 января 2018 годаУплата НДС производится равными долями в течение3 месяцев, следующих за отчетным кварталом. Оплачивайте НДС до 25 числа каждого месяца, следующего за отчетным периодом.Сроки и порядок подачи декларации, а также сроки уплаты НДС установлены НК РФ: статья 163, статья 174. |

| Декларация по налогу на прибыль | В ФНС | Декларация по налогу на прибыль сдается ежеквартально.В 2017 году декларацию по налогу на прибыль нужно сдавать:— за 2016 год – до 28 марта 2017 года— за I квартал 2017 года – до 28 апреля 2017 года— за I полугодие 2017 года – до 28 июля 2017 года— за 9 месяцев 2017 года – до 30 октября 2017 года*.Организации, которые ежемесячно осуществляют авансовые платежи по налогу на прибыль, обязаны предоставлять декларации ежемесячно не позднее28 числа месяца следующего за отчетным.Сроки и порядок подачи декларации, а также сроки уплаты авансовых платежей и налога установлены в статьях 287 и 289 НК РФ. |

| Декларация по налогу на имущество | В ФНС | Для налога на имущество установлен налоговый период – календарный год.Для налога на имущество, который исчисляется из кадастровой стоимости, отчетными периодами являются: I, II и III кварталы календарного года.Для налога на имущество, который исчисляется из его среднегодовой стоимости, отчетными периодами являются I квартал, полугодие и девять месяцев календарного года.Декларацию по налогу на имущество за 2016 год нужно сдать до 30 марта 2017 года.Декларацию по налогу на имущество за 2017 год нужно сдать до 30 марта 2018 года.Сроки отчетности, порядок уплаты налога на имущество и авансовых платежей устанавливаются субъектами РФ.Порядок отчетности и уплаты налога на имущество регулируется НК РФ: статья 386, статья 383. |

| Декларация по транспортному налогу | В ФНС | Декларацию по транспортному налогу нужно представлять 1 раз в год не позднее 1 февраля.Декларацию по транспортному налогу за 2016 год нужно сдать не позднее 1 февраля 2017 года.Декларацию по транспортному налогу за 2017 год нужно сдать не позднее 1 февраля 2018 года.Порядок и сроки уплаты транспортного налога устанавливаются субъектами РФ. Дата уплаты налога не может быть установлена позднее 1 февраля.Отчетность и порядок уплаты транспортного налога регулируются НК РФ: статья 357, статья 363. |

| Декларация по земельному налогу | В ФНС | Налоговая декларация по земельному налогу сдается1 раз в год не позднее 1 февраля.Декларацию по земельному налогу за 2016 год нужно сдать не позднее 1 февраля 2017 года.Декларацию по земельному налогу за 2017 год нужно сдать не позднее 1 февраля 2018 года.Порядок и сроки уплаты земельного налога устанавливаются субъектами РФ. Дата уплаты налога не может быть установлена позднее 1 февраля.Отчетность и порядок уплаты транспортного налога регулируются НК РФ: статья 388, статья 397. |

| Форма 6-НДФЛ | В ФНС | Налоговым периодом по налогу на доходы физических лиц признается календарный год.Отчетность по налогу на доходы физических лиц в 2017 году по форме 6-НДФЛ представляется ежеквартально.Форму 6-НДФЛ нужно сдавать в 2017 году:— за 2016 год — не позднее 3 апреля 2017 года*— за I квартал 2017 года – не позднее 2 мая 2017 года— за I полугодие 2017 года – не позднее1 августа 2017 года— за 9 месяцев 2017 года – не позднее31 октября 2017 года— за 2017 год — не позднее 2 апреля 2018 года*Годовой расчет по форме 6-НДФЛ сдается не позднее1 апреля года, следующего за отчетным периодом.Порядок сдачи отчетности регулируется НК РФ: пункт 2 статьи 230. |

| Единый расчет по страховым взносам | В ФНС | Единый расчет по страховым взносам сдается в ФНС ежеквартально, начиная с первого квартала 2017 года: по итогам первого квартала, полугодия, девяти месяцев и календарного года.Отчетность сдают все организации, у которых есть работники.Единый расчет по страховым взносам сдается в ФНСв 2017 году:— за I квартал 2017 года – не позднее 30 апреля;— за II квартал 2017 года – не позднее до 31 июля*;— за III квартал 2017 года – не позднее 30 октября.Этот расчет почти полностью заменил отчетность4-ФСС. |

| Форма 2- НДФЛ | В ФНС | Отчет по налогу на доходы физических лиц по форме2-НДФЛ сдается сдается 1 (один) раз в год.Справка 2-НДФЛ за 2016 год должна быть сдана в ФНС до 03.04.2017.* |

Источник: http://kgermak.ru/news.php?id=344

Сроки сдачи отчетности за 2 квартал 2018 года: таблица в 2018 году

Информация на сегодня, 13.09.2018.

Любому бухгалтеру имеет смысл знать сроки сдачи отчетности за 2 квартал 2018 года (еще называют отчетностью за первое полугодие 2018 года).

Календарь с точными датами по всем видам налоговой и бухгалтерской отчетности за 2 квартал 2018 года приведен в данном материале.

Он пригодиться для всех видов организаций (включая ООО) и индивидуальных предпринимателей (ИП). Сроки сдачи отчетности сформированы в виде удобной таблицы.

Какие сроки сдачи отчетности в 2018 году? Когда сдавать налоговую отчетность в ИФНС, а также в ПФР и ФСС? Какие сроки сдачи установлены для ИП на УСН? Когда сдавать бухгалтерскую отчетность в 2018 году? Данная статья представляет из себя календарь бухгалтера со сроками сдачи отчетности в виде таблицы.

Нарушение сроков сдачи отчетов за 2 квартал 2018 году в ИФНС, ФСС или ПФР (или вовсе несдача отчетности) – возможная ситуация.

Однако законодатели постоянно ужесточают законодательство в части ответственности организаций и ИП на подобного рода невнимательность.

Штрафы увеличиваются и вводятся новые основания для блокировки банковских счетов. Поэтому соблюдение сроков сдачи отчетности – дело важное!

Самое неприятное, чем может обернуться несвоевременная сдача отчетности, — блокировка расчетных счетов. Это может произойти, если налоговый отчет не представлен в течение 10 дней после истечения установленного для него срока подачи. Блокируются все расчетные счета, в том числе валютные, даже если они находятся в разных банках. Данное право инспекции предусмотрено п. 3 ст. 76 НК РФ.

Так, к примеру, п. 1 ст.

119 НК РФ устанавливает, что задержка сдачи налоговой декларации или расчета по страховым взносам грозит налогоплательщику штрафом в размере 5% от суммы налога, которая не была уплачена вовремя, за каждый полный или неполный месяц задержки. При этом минимальная сумма штрафа — 1 000 руб., максимальная же ограничена 30% от неуплаченной суммы налога, взятой из данных отчета.

Календарь бухгалтера на 2018 год: сроки сдачи отчетности, таблица. Содержание

- 1 Отчетность в 2018 году

- 2 Сроки сдачи в ИФНС основной отчетности в 2018 году

- 3 Сроки сдачи отчетности в ПФР в 2018 году

- 4 Сроки сдачи отчетности в ФСС в 2018 году

- 5 Бухгалтерская отчетность 2018

- 6 Отчетность: штрафы

С 1 января 2018 года нужно учитывать некоторые изменения в составе и сроках сдачи отчетности. Так, например, до 1 марта 2018 года работодатели впервые должны представить в ПФР новый годовой отчет о стаже работников по форме СЗВ-СТАЖ.

Чтобы не ошибиться, когда и какой отчет сдавать, предлагаем нашим читателям календарь бухгалтера на 2018 год со сроками сдачи основных отчетов. Если пропустить срок, то контролирующие органы могут начислить штраф. А за непредставление отдельных отчетов даже заблокировать расчетный счет.

Далее приведем таблицы со сроками сдачи основной отчетности в 2018 году (календарь). Также см. «Производственный календарь на 2018 год».

Календарь бухгалтера на 2018 год. сроки сдачи в ифнс основной отчетности в 2018 году

| Вид отчета | Период | Сроки сдачи |

| Справки 2-НДФЛ | За 2017 год (при невозможности удержать НДФЛ с доходов) | Не позднее 01.03.2018 |

| За 2017 год (по всем выплаченным доходам) |

Источник: http://RF.biz/2018-00-00/14888-kalendar-buhgaltera-na-2018-god-sroki-sdachi-otchetnosti-tablitsa-25.html