Бухгалтерская отчетность малых предприятий за 2017 год

Критерии субъектов малого предпринимательства (СМП) определены в статье 4 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в РФ».

Это должны быть зарегистрированные в установленном порядке хозяйственные общества, хозяйственные партнерства, производственные и потребительские кооперативы, крестьянские (фермерские) хозяйства и индивидуальные предприниматели, соответствующие следующим условиям:

- Среднесписочная численность за предшествующий год до 100 человек (среди СМП выделяют микропредприятия — численность до 15 человек).

- Налоговый доход без НДС за предшествующий год не более 800 млн. руб. (для микропредприятий — 120 млн. руб.).

Для хозяйственных обществ (АО и ООО) и партнерств установлены дополнительные ограничения по видам деятельности и структуре уставного капитала. Помимо численности и дохода, в их отношении должно выполняться хотя бы одно из следующих требований:

Ограничения по долям иностранных компаний и не СМП в уставном капитале не распространяются на вышеназванных участников проекта «Сколково», инновационные организации по Перечню, а также компании, внедряющие результаты интеллектуальной деятельности с передачей исключительных прав своим учредителям — бюджетным, автономным научным учреждениям.

Категория СМП определяется в соответствии с наибольшим по значению условием, установленным по среднесписочной численности и доходам.

Например, среднесписочная численность организации составила 25 человек, доход же за год — 25 млн. руб. По первому критерию организация соответствует понятию малого предприятия, а по второму — микропредприятию. Следовательно, она признается малым предприятием.

Организация прекращает быть СМП, если в течение трех лет, следующих подряд, фактические показатели среднесписочной численности, дохода оказываются выше предельных значений (п. 4 ст. 4 Закона N 209-ФЗ).

Для признания организации СМП не нужно получать специальный документ, подтверждающий данный статус. Все СМП включены в специальный реестр на сайте ФНС (https://rmsp.nalog.ru).

Отнесение организации к СМП дает ей много льгот, в том числе в сфере бухгалтерского учета и отчетности.

Упрощенный бухгалтерский учет и отчетность малых предприятий

В силу пункта 4 статьи 6 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» малые предприятия вправе применять упрощенные способы ведения бухгалтерского учета, в том числе составлять упрощенную бухгалтерскую (финансовую) отчетность.

Правом применения упрощенных способов ведения бухгалтерского учета и составления упрощенной бухгалтерской отчетности за 2017 год не могут воспользоваться СМП, бухгалтерская отчетность которых подлежит обязательному аудиту, а также микрофинансовые организации, ЖСК. Полный перечень тех, кому запрещен упрощенный учет, содержится в пункте 5 статьи 6 Федерального закона N 402-ФЗ.

Напомним, что обязательному аудиту подлежат, например:

Итак, СМП, не подлежащие обязательному аудиту и не относящиеся к микрофинансовым организациям, ЖСК ВПРАВЕ:

При организации бухгалтерского учета на предприятии:

При признании доходов и расходов:

При учете материально-производственных запасов:

При учете основных средств:

При учете НМА и НИОКР:

По другим активам и обязательствам:

При составлении бухгалтерской отчетности

1. Бухгалтерский баланс и отчет о финансовых результатах

Состав бухгалтерской отчетности для малых предприятий за 2017 год определен ст. 14 Закона N 402-ФЗ, и в общем случае годовая бухгалтерская (финансовая) отчетность состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. А годовая бухгалтерская отчетность НКО состоит из бухгалтерского баланса, отчета о целевом использовании средств и приложений к ним.

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/buhgalterskaya-otchetnost-malyh-predpriyatiy-za-2017-god/

Бухгалтерская отчетность малого предприятия в 2018 году

Российским законодательством предусматривается представление в инспекцию ФНС бухгалтерской отчетности компаниями категории малого бизнеса. Возможность формировать упрощенный пакет финансовой отчетности значительно облегчает деятельность сотрудников бухгалтерской службы.

Несмотря на то, что несколько лет назад малые предприятия были в принципе освобождены от составления отчетности, составление ее в сокращенном виде зачастую не вызывает сложностей.

Субъекты бизнеса, относящиеся к категории малых коммерческих предприятий, в 2018 году обязаны сдавать упрощенный пакет финансовой отчетности, которая включает в себя бухгалтерский баланс, отчет о финансовых результатах и о целевом использовании денежных средств.

В том случае, если компания занимается ведением некоммерческой деятельности, ей необходимо подготовить бухгалтерский баланс и отчет о целевом использовании денежных средств. Тем не менее, если «налоговики» потребуют дополнительные сведения, компании обязаны их предоставить.

Кто вправе применять

Кто же вправе сдавать в инспекцию упрощенную финансовую отчетность? К таким компаниям относятся:

- организации, относящиеся к субъектам малого бизнеса;

- некоммерческие компании;

- участники инновационного проекта «Сколково».

Запрещено формировать упрощенную отчетность организациям, чья деятельность подвержена обязательному проведению аудита, а также государственным компаниям, строительным и жилищным кооперативам, нотариусам, адвокатам и иным субъектам, согласно ст. 4 Федерального закона № 209-ФЗ.

Процедуры «до»

К предприятиям малого бизнеса относят компании, деятельность которых соответствует установленным ограничениям:

- Выручка без учета налога на добавленную стоимость менее 800 млн. рублей в год.

- Среднесписочная численность персонала компании не более 100 человек (для некоторых отраслей даже менее).

- Ограничивается доля участия сторонних лиц в уставном капитале организации 49%.

Учетная политика

Каждая компания, организованная в форме юридического лица, должна закрепить методологию ведения налогового и бухгалтерского учета в таком внутреннем документе, как учетная политика в соответствие с требованиями ПБУ 1/2008. Этот внутренний документ утверждается приказом руководителя и должен содержать такие сведения, как:

- рабочий план счетов;

- формы первичных учетных документов, если в компании они разработаны самостоятельно, оформленные как приложения к документу;

- порядок документооборота в компании;

- порядок проведения ревизии и ответственные лица;

- способы оценки обязательств и активов.

При утверждении учетной политики малым предприятиям необходимо обратить внимание на то, что существуют принципы, позволяющие им организовать систему ведения учета значительно проще.

Также с 1 января для малых компаний стало возможным отражать поступления материалов по ценам поставщика, не учитывая транспортные и прочие второстепенные расходы. Все компании, относящиеся к малому бизнесу, вправе единовременно списывать приобретенные материальные запасы.

Все эти особенности, несомненно, следует отразить в учетной политике компании. В противном случае, компания не вправе их применять.

Несмотря на то, что учетная политика является исключительно внутренним документом и не требует предоставления в инспекцию ФНС, формировать ее необходимо ежегодно. При осуществлении налоговой проверки, сотрудники органов налогового контроля в первую очередь потребуют именно этот документ для того, чтобы оценить обоснованность применения тех или иных методов ведения учета.

Ошибки в бухгалтерском учете

В ходе осуществления деятельности каждой компании могут возникать ошибки в организации системы хозяйственного учета. При обнаружении таких ошибок компания немедленно должна проанализировать ситуацию и принять меры по их устранению.

Организациям малого бизнеса разрешено корректировать нарушения прошлых лет, выявленные в течение отчетного периода. Исправления осуществляют с применением счета 91 «Прочие доходы и расходы».

Сравнительные показатели отчетности пересчитывать за текущий период не нужно. Такие упрощенные правила коррекции выявленных ошибок актуальны только для значительных нарушений прошлых периодов.

Все иные ошибки исправляются в соответствие с ПБУ 22/2010.

В том случае, если нарушения за предыдущий год выявлены до предоставления в инспекцию пакета годовой бухгалтерской отчетности, то разрешается такие ошибки исправить и заново подготовить формы отчетности для инспекции.

м

В соответствие с Федеральным законом № 402-ФЗ каждый факт хозяйственной жизни компании должен быть подтвержден первичным учетным документом. У организаций есть право самостоятельно разработать и утвердить формы.

Главным требованием является наличие в таких документах обязательных реквизитов, среди которых выявляют следующие:

- дата формирования документа;

- название документа;

- наименования сторон, участвующих в совершении сделки;

- содержание факта хозяйственной жизни;

- измерители денежные и натуральные;

- лица, ответственные за совершение операции, и их подписи.

Документ первичного бухгалтерского учета формируется либо в процессе совершения операции, либо непосредственно после ее завершения.

Реформация баланса

Прежде чем приступить к составлению бухгалтерского баланса, небольшое предприятие должно его реформировать. Процесс реформации сводится к закрытию всех счетов учета финансового результата, таких как 90, 91 и 99.

По итогам этой операции на счете 84 «Нераспределенная прибыль / Непокрытый убыток» формируется положительный или отрицательный результат деятельности по окончанию календарного года.

На основе полученной информации в компании составляется бухгалтерский баланс.

Прежде чем приступать к закрытию счетов, следует проверить, корректно ли отражены хозяйственные операции в течение истекшего периода.

Для этих целей уполномоченными лицами осуществляется ревизия обязательств и активов компании и сопоставляются полученные показатели с учетными данными.

Также малым предприятиям следует рассчитать все налоги за предшествующий год, так как они непосредственно влияют на финансовый результат. Если все данные совпали, то можно приступать к реформации баланса.

Все процедуры оформляют последним числом календарного года, даже в том случае, если реформацию осуществляют в феврале.

В первую очередь закрывают счета 90 и 91, а после этого производят закрытие счета 99 «Прибыли и убытки», на котором в течение календарного года отражались результаты деятельности компании.

По итогам года все субсчета 90, 91 и 99 счетов должны иметь нулевое сальдо и на счете 84 формируется итоговый результат:

- Получена прибыль – Дт 99 Кр 84.

- Понесен убыток – Дт 84 Кт 99.

После закрытия счетов процедура реформации бухгалтерского баланса считается завершенной, и бухгалтер может приступать к формированию отчетности.

Особенности формирования бухгалтерской отчетности представлены в данном видео.

Требования к отчетности

К формированию бухгалтерской финансовой отчетности нормативно-правовыми актами предъявляются определенные требования:

- все данные должны быть указаны в тысячах рублей;

- отрицательные значения отражаются в круглых скобках;

- показатели на начало календарного года должны быть тождественными данным на конец прошедшего года;

- отчетность должна включать показатели всех обособленных подразделений при наличии;

- в пустых строках необходимо поставить прочерк.

При составлении бухгалтерской отчетности необходимо отображать данные за несколько предшествующих периодов, что сделает проверку более понятной для инспектора. Если данные являются несопоставимыми, то предшествующие показатели подлежат корректировке.

Все значимые показатели следует отображать в отчетности обособленно друг от друга.

Степень детализации компании должны определить самостоятельно в той мере, чтобы обеспечить заинтересованных пользователей финансовой актуальной и достоверной информацией относительно деятельности компании.

Перечень и заполнение унифицированных бланков

Компании, относящиеся к представителям малого бизнеса, должны предоставить в инспекцию ФНС пакет бухгалтерской финансовой отчетности, включающий в себя следующие документы:

- Бухгалтерский баланс.

- Отчет о финансовых результатах.

- Отчет о целевом использовании средств.

Упрощенный бухгалтерский баланс имеет в своем составе только укрупненные статьи. Отчет о финансовых результатах не содержит информации о величине налога на прибыль, расходам по основной деятельности, так как в большинстве случаев значения этих показателей не являются существенными.

Ответственность за нарушения

Органы налогового контроля пристально следят за соблюдением сроков подачи бухгалтерской финансовой отчетности малыми предприятиями. За непредставление установленных форм отчетности компании грозит штраф за каждый отсутствующий документ.

При исчислении величины штрафа «налоговики» будут отталкиваться от полного пакета форм бухгалтерской отчетности. Помимо общего штрафа ответственность ждет и должностных лиц, допустивших нарушение, в размере от 300 до 500 рублей.

Способы передачи отчетов

Предоставлять бухгалтерскую финансовую отчетность малым предприятиям следует один раз в год по окончанию налогового периода до 31 марта.

Передав отчетность в органы налогового контроля, компании обязаны отправить дублирующий пакет документов и в органы статистики.

Если организация зарегистрирована после 30 сентября, ей не нужно формировать отчетность по итогам этого года.

Передать отчетность можно как лично, так и через представителя компании. Для этого совсем необязательно посещать инспекцию. Можно отправить документы по почте письмом с описью или воспользоваться сетью интернет.

Таким образом, в 2019 году представители малого бизнеса должны предоставить бухгалтерскую отчетность за 2018 год не позднее 31 марта 2019 года.

Несмотря на то, что небольшим компаниям разрешено сдавать бухгалтерскую отчетность в упрощенном формате, составление и передача пакета документов в органы налогового контроля требуют от бухгалтера наличия актуальных бухгалтерских знаний и контроля над последними изменениями в законодательстве страны.

Как правильно хранить документы бухгалтерской отчетности — на данном видео.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/fondy/grugaiya-otchetnost/buhgalterskaya-dlya-malyh-predpriyatij.html

Особенности формирования бухгалтерской отчетности в малых предприятиях

Аннотация: в данной статье раскрыто содержание этапов подготовки и составления бухгалтерской отчетности на малых предприятиях.

Выделены законодательные и нормативные документы, которыми должны руководствоваться при составлении отчетности. Представлены критерии, необходимые для соблюдения при формировании бухгалтерской отчетности субъектов малого предпринимательства.

Ключевые слова: бухгалтерская отчетность, малые предприятия, особенности, критерии, порядок составления.

Как известно, с 2013 года с вступление в силу Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете» ведение учета и составление отчетности стало обязательным для всех организаций без исключения.

Таким образом, для субъектов малых форм хозяйствования была закреплена новая для них обязанность составления бухгалтерской финансовой отчетности. Хотя, малые предпринимательства имеют некоторые особенности в порядке формирования и предоставления отчетности.

Поэтому для исключения ошибок при составлении отчетности и избегания штрафных санкций со стороны налоговых органов бухгалтер должен знать основные отличия отчетности малых субъектов от обычной бухгалтерской отчетности.

Согласно Федеральному закону от 24.07.2007 г.

№ 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» к малым предприятиям, в том числе к микропредприятиям относятся: потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), а также индивидуальные предприниматели, крестьянские (фермерские) хозяйства, соответствующим следующим условиям:

- доля участия других лиц – для организаций. Субъектами малого предпринимательства считаются предприятия, если доля участия в уставном капитале:

- организаций Российской Федерации, субъектов РФ, муниципальных образований, общественных и религиозных объединений, благотворительных и иных фондов не превышает 25%;

- иностранных организаций не более 49%;

- одной или нескольких организаций, не являющимися субъектами малого предпринимательства не превышает 49%.

Следует отметить, что величина долевого участия в последних двух пунктах была увеличена с 25% до 49%, что в свою очередь способствует улучшению финансовой устойчивости предприятия и расширению ее финансовых возможностей.

Так же эти два выше указанные ограничения не распространяются на хозяйственные общества и партнерства, деятельность которых связана с практическим применением результатов интеллектуальной деятельности.

участники проекта «Сколково», юридические лица которые оказывают государственную инновационной деятельности, юридические лица являющиеся открытыми акционерными обществами, юридические лица являющиеся государственными корпорациями.

- Средняя численность работников – за предшествующий календарный год не должна превышать 100 человек включительно для малых предприятий и 15 для микропредприятий.

- Размер выручки от реализации товаров (работ, услуг) – выручка от реализации товаров без учета налога на добавленную стоимость или балансовая стоимость активов за предшествующий календарный год не должна превышать 800 миллионов рублей, предельный размер балансовой стоимости активов до сих пор не определен. Если в течении 3 календарных лет подряд один из двух пунктов будет превышен, то субъект перестает считаться малым предприятием.

В Европейском сообществе с 1 января 1995 г. к малым предприятиям относятся те, которые не превышают следующих показателей:

— количество занятых работников до 50 чел.;

— годовой оборот менее 4 млн. евро;

— сумма баланса менее 2 млн. евро [3].

Также необходимо отдельно выделить те малые предприятия, которые не имеют права составлять упрощенную бухгалтерскую отчетность:

- · организации, подлежащие обязательному аудиту;

- · жилищные и жилищно-строительные кооперативы;

- · кредитные потребительские кооперативы;

- · микрофинансовые организации;

- · организации государственного сектора;

- · политические партии, их региональные отделения и другие подразделения;

- · коллегии адвокатов;

- · бюро;

- · юридические консультации;

- · адвокатские палаты;

- · нотариальные палаты.

- · некоммерческие организации, выполняющие функции иностранного агента

Субъекты малого предпринимательства при составлении бухгалтерской отчетности за 2015 год должны руководствоваться требованиями следующих законодательных и нормативных документов:

— Федеральный закон N 402-ФЗ;

— Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное Приказом Минфина России от 06.07.1999 г. N 43н;

Источник: https://e-koncept.ru/2015/65169.htm

Бухгалтерская отчетность малого предприятия

Бухгалтерская отчетность – значимая составляющая деятельности предприятия, она дает полную картину финансовой и хозяйственной деятельности, является своеобразным подведением итогов определенного периода- месяца, квартала или года.

В 2013 году в России начал действовать новый закон №402-ФЗ «О бухгалтерском учете». Сегодня именно он является основным документом, на который ориентируются в своей работе представители как крупного, так и малого бизнеса.

В документе прописаны и новые правила предоставления бухгалтерской отчетности.

Кто обязан предоставлять отчетность?

Предоставлять должны все. Точнее — почти все. В законе четко прописано: вести бухгалтерский учет должны все субъекты экономической деятельности. Если раньше предприятия малого бизнеса, работающие по упрощенной системе налогообложения, от предоставления отчетности были освобождены, то сегодня такого права у них нет.

Кто имеет право не предоставлять бухгалтерскую отчетность:

- индивидуальные предприниматели,

- нотариусы, адвокаты и другие специалисты, осуществляющие частную практику.

- структурные подразделения зарубежных компаний. Тем не менее, вести бухгалтерский учет они все же обязаны в соответствии с законами Российской Федерации.

Состав бухгалтерской отчетности малого предприятия

Этот пункт также четко отражается в законе. В п.1 ст.14 обозначен перечень документов, входящих в состав отчетности для малых предприятий:

- бухгалтерский баланс,

- финансовые результаты,

- пояснительная записка

- приложения. Это может быть информация об изменениях капитала и другие показатели. Приложения для субъектов малого бизнеса необходимы лишь в тех случаях, когда основные документы не отражают в полной мере финансовую картину предприятия.

Для малого бизнеса допустим упрощенный вариант: бухгалтерский баланс и отчет о финансовых результатах. Они могут быть расписаны по основным статьям, нет необходимости делать детализацию.

Формы бух. отчетности

Теперь у каждой организации есть полное право самой составлять формы первичных документов. После утверждения руководителем они становятся официальными документами. Нововведение не коснулось лишь государственных учреждений. Обязательными остаются формы, которые используются в соответствии с законодательством.

Закон прописывает требования к бухгалтерским регистрам, они стали значительно жестче. Их утверждение также остается внутренним вопросом организации, но теперь необходимо указывать полные реквизит фирмы и ее партнеров. Для хранения регистров в электронном виде обязательно наличие электронно-цифровой подписи.

Куда сдается бухгалтерская отчетность?

После того, как руководитель подписывает бумажный экземпляр финансовой отчетности, она считается составленной. Предоставлять данные необходимо отныне не только в налоговую инспекцию. Второй аналогичный пакет документов – также оригинал — сдается в местное отделение органов государственной статистики.

Важно, чтобы на каждом документе стояла одна и та же подпись и была указана дата подписания.

Еще один экземпляр, также заверенный подписью и датой, должен оставаться в организации. По закону, храниться подобные документы должны не менее 5 лет с момента их последнего использования.

Сроки сдачи бухгалтерской отчетности

Сроки сдачи отчетности всегда вызывали беспокойство у бухгалтеров, важно было успеть своевременно предоставить то ежемесячный, то квартальный и, конечно, годовой. Новый закон заметно облегчил работу экономической службы. Обязательным остался лишь годовой отчет.

Он включает в себя показатели с 1 января до 31 декабря и предоставлять его необходимо не позднее, чем через 3 месяца после начала нового календарного года. В 2014 году предприниматели, пользующиеся упрощенной системой налогообложения, впервые отчитались о результатах финансового года.

Это необходимо было сделать до 31 марта. Конечно, предприятия крупного и среднего бизнеса не отказались от подведения итогов за месяц или квартал.

Но сейчас это информация скорее для внутреннего пользования, она может быть предоставлена по требованию учредителей, инвесторов или при оформлении кредита в банке.

Ответственность за несдачу бухгалтерской и статистической отчетности

За каждый непредоставленный или предоставленный с опозданием в налоговую инспекцию документ, предприятие должно будет заплатить штраф — 200 рублей. Комплект у организаций может существенно отличаться, соответственно, и сумма штрафа тоже. А главный бухгалтер или иное должностное лицо, ответственное за предоставление отчетности, может быть оштрафовано на сумму от 300 до 500 рублей.

Штрафы за просрочку или несдачу статистической отчетности в органы государственной статистики (ФСС), согласно ст.19.7 КоАП РФ, от 3 до 5 тысяч рублей. Сотрудники Росстата могут вернуть отчетность на доработку. В этом случае, у бухгалтерии предприятия есть 2 рабочих дня.

Варианты сдачи

Предоставлять отчетность можно в нескольких вида:

- традиционном бумажном, в том числе и почтовым переводом;

- в электронном виде через сайт или оператора связи.

Кто занимается сдачей отчетности

Ответственность за ведение бухучета и составление отчетности законодательно закрепляется за главным бухгалтером. Если в организации такового нет, необходимо заключить договор со сторонней фирмой или специалистами, оказывающими подобные услуги. Такие сотрудники должны отвечать нескольким требованиям:

- профильное высшее образование,

- стаж работы не менее трех лет за последние пять лет. В случае, если у ответственного за сдачу отчетности нет соответствующего образования, опыт по профессии должен быть более пяти лет за последние семь,

- отсутствие неснятой судимости в экономической сфере. Представители малого бизнеса могут самостоятельно вести учет и готовить необходимые документы.

Конечно, новый закон существенно упростил жизнь бухгалтеров. Да и самих проверяющих органов. Нет необходимости так часто представлять документы в налоговые органы. А если обнаружена ошибка, не нужно срочно ее устранять. По закону, на это давалось ранее 5 дней.

Бесконечная переписка занимала много времени, кроме того, организация несла почтовые расходы. Также в новом законе прописаны и важнейшие составляющие финансовой деятельности любой организации.

Это недопустимость оформления операций, которых в реальности не было, отражение в отчетности несуществующих расходов и объектов.

Источник: http://svoy-business.com/organizatsiya-biznesa/buhgalteriya/buhgalterskaya-otchetnost-malogo-predpriyatiya.html

Бухгалтерская финансовая отчетность субъектов малого предпринимательства, КНД 0710096, КНД 0710098

Актуально на: 18 апреля 2017 г.

В нашей консультации мы рассказывали о том, что субъекты малого предпринимательства могут вести упрощенный бухучет. О составе и сроках сдачи бухгалтерской отчетности 2017-2018 субъектами малого предпринимательства расскажем в нашем материале.

Упрощенный бухучет? Упрощенная отчетность!

Малые предприятия имеют право не только вести упрощенный бухгалтерский учет, но и формировать бухгалтерскую отчетность по упрощенной системе.

Упрощенная отчетность предполагает составление упрощенного бухгалтерского баланса, упрощенного отчета о финансовых результатах, а для некоммерческих организаций – упрощенного отчета о целевом использовании средств.

Другие формы бухгалтерской отчетности малые предприятия могут не составлять вовсе, если посчитают, что информация в других формах не будет являться существенной для оценки финансового положения малого предприятия или его финансовых результатов (п. 6 Приказа Минфина от 02.07.2010 № 66н).

При этом при составлении упрощенной бухгалтерской отчетности в 2018 году малые предприятия руководствуются следующим подходом:

- в бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании средств включаются показатели только по группам статей (без детализации показателей по статьям);

- в приложениях к бухгалтерскому балансу, отчету о финансовых результатах, отчету о целевом использовании средств приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

В то же время право применения упрощенного бухучета не лишает малые предприятия выбора: они могут вести бухучет как «большие», а также составлять годовую отчетность в полном объеме.

Упрощенные формы отчетности

Упрощенные формы бухгалтерского баланса, отчета о финансовых результатах, отчета о целевом использовании средств для малых предприятий 2017-2018 утверждены Приказом Минфина России от 02.07.2010 № 66н.

Приведем бланки форм упрощенной бухотчетности с графой «Код» в формате Excel.

При представлении упрощенной отчетности в налоговую инспекцию на бумаге необходимо использовать машиночитаемую форму упрощенной бухгалтерской отчетности (форма по КНД 0710096). Ранее использовалась форма с кодом по КНД 0710098. Ее нужно было представлять за 2013 — 2014 гг.

Скачать бланк формы в удобном для заполнения формате PDF можно здесь.

Когда сдавать упрощенную отчетность

Особенности в сроках представления годовой бухгалтерской отчетности для малых предприятий законом не предусмотрены. Как и все организации, не позднее 31 марта они обязаны представлять годовую отчетность по своему месту нахождения:

Если 31 марта совпадет с выходным днем, сдать отчетность можно не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

За 2016 год сдать годовую отчетность малые предприятия должны были не позднее 31.03.2017.

Источник: http://GlavKniga.ru/situations/k503175

Как малому предприятию формировать бухгалтерскую отчетность

Если ваша компания является малым или микропредприятием, можно выбрать из нескольких вариантов, как сдавать отчетность. Во-первых, вы вправе отчитываться по общим правилам — как все остальные организации.

Во-вторых, можно заполнить только баланс и отчет о финансовых результатах. При этом разрешено приводить укрупненные показатели. То есть только по строкам, без дополнительной расшифровки.

Например, всем организациям нужно разделять дебиторскую задолженность как минимум на краткосрочную и долгосрочную. Малышам достаточно заполнить в балансе строку 1230 и все.

Кроме того, в отчете об изменениях капитала и о движении денежных средств малые предприятия вправе приводить только наиболее важную информацию, без знания которой нельзя оценить финансовое положение организации или результаты ее деятельности. Соответственно, если по мнению бухгалтера отражать в данных отчетах нечего, то их можно не заполнять. Что касается пояснений, то их заполняют и сдают только если есть, что уточнять и расшифровывать.

Наконец, третий вариант — для малых предприятий предусмотрены упрощенные формы Бухгалтерского баланса и Отчета о прибылях и убытках. Они приведены в Приложении № 5 к приказу № 66н.

В чем отличие этих форм от общепринятых? Актив баланса состоит их одного раздела вместо двух и включает в себя только пять показателей плюс один итоговый, а в пассиве лишь шесть показателей в одном разделе (вместо трех) плюс одна итоговая величина.

Что касается Отчета о прибылях и убытках, то в нем всего семь строк вместо привычных 18 строк. Нет в упрощенной форме Отчета о прибылях и убытках и раздела «Справочные данные».

Выбрав третий вариант, вы обнаружите: показатели еще более укрупнены, чем обычно. То есть почти все строки включают в себя несколько строк из традиционной формы. Надо писать тот код строки, которому соответствует наибольший удельный вес. Об этом сказано в пункте 5 приказа № 66н.

Обратите внимание: если в какую-либо строку нечего записать, то ее просто не приводят. Заполняя отчетность по типовым формам, можно ставить прочерки в соответствующих строках.

Формат для представления малыми предприятиями упрощенных форм отчетности за 2013 год в ИФНС в электронной форме утвержден приказом ФНС России от 3 сентября 2013 г. № ММВ-7-6/311@. Хотя, как мы уже говорили, закон не требует отчитываться через Интернет. Можно составить баланс и остальные формы на бумаге и принести их лично либо направить по почте заказным письмо.

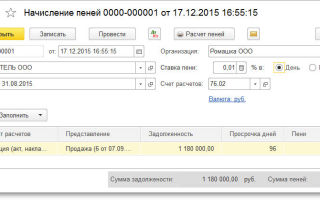

ООО «Система» является малым предприятием. За 2013 год принято решение сдавать бухотчетность по упрощенной форме. Чтобы заполнить строку «Материальные внеоборотные активы» баланса, используют следующие показатели:

1) остаточная стоимость основных средств (дебетовое сальдо счетов 01 и 03 на 31 декабря 2013 г.) — 500 000 руб.;

2) незавершенные капитальные вложения в основные средства (дебетовое сальдо счетов 07 и 08 на 31 декабря 2013 г.) — 150 000 руб.

Таким образом, в строке «Материальные внеоборотные активы» нужно отразить сумму 650 000 руб.

м

Чтобы заполнить строку «Нематериальные, финансовые и другие внеоборотные активы», используют следующие показатели:

1) остаточная стоимость нематериальных активов (дебетовое сальдо счета 04 на 31 декабря 2013 г.) — 50 000 руб.;

2) стоимость долгосрочных финансовых вложений финансовые вложения (за исключением денежных эквивалентов) — 245 000 руб. Эта сумма соответствует дебетовому сальдо счета 58 на 31 декабря 2013 г. в части краткосрочных вложений (компания выдавала займы);

3) стоимость незавершенных вложений в нематериальные активы — 0 руб., поскольку на конец года компания не занимается созданием нематериальных активов и не участвует в сделке по покупке такого рода ценностей;

4) результаты исследований и разработок (в том числе незавершенные вложения в НИОКР) — 0 руб., поскольку в 2013 году компания не занималась НИОКР;

5) отложенные налоговые активы (сальдо счета 09 на 31 декабря 2013 г.) — 0 руб., поскольку ООО «Система» является малым предприятием и не применяет ПБУ 18/02.

Общая сумма нематериальных, финансовых и других внеоборотных активов — 295 000 руб. (50 000 + 245 000). При этом наибольший удельный вес имеют долгосрочные финансовые вложения. Значит, нужно писать код 1170.

Чтобы заполнить строку «Финансовые и другие оборотные активы» баланса, используют следующие данные:

1) НДС по приобретенным ценностям (дебетовое сальдо счета 19 на 31 декабря 2013 г.) — 158 000 руб.;

2) финансовые вложения (за исключением денежных эквивалентов) — 135 000 руб. Эта сумма соответствует дебетовому сальдо счета 58 на 31 декабря 2013 г. в части краткосрочных вложений (компания выдавала займы);

3) дебиторская задолженность — 268 000 руб. Это сумма дебиторки (сальдо счетов 60, 62, 76 и др.), не покрытой резервом по сомнительным долгам.

Общая сумма финансовых и других оборотных активов — 561 000 руб. (158 000 + 135 000 + 268 000). При этом наибольший удельный вес имеет дебиторская задолженность. Значит, нужно писать код 1230.

Бухгалтер заполнил актив баланса (в тыс. руб.) так, как показано ниже.

Наименование показателя Код строки На 31.12.2013 АКТИВ Материальные внеоборотные активы 1150 650 Нематериальные, финансовые и другие внеоборотные активы 1170 295 Финансовые и другие оборотные активы 1230 561 Пример 2: Компания заполняет отчет о финансовых результатах по упрощенной форме

ООО «Система» является малым предприятием. За 2013 год принято решение сдавать бухотчетность по упрощенной форме. Показатели за 2013 год следующие:

1) выручка — 15 000 000 руб. При этом НДС с выручки составляет 2 700 000 руб. В строке «Выручка» нужно писать сумму без НДС и акцизов. То есть 15 000 000 руб.;

2) себестоимость продаж — 7 000 000 руб.;

3) коммерческие расходы (в том числе затраты на рекламу) — 1 500 000 руб.;

4) управленческие расходы — 3 000 000 руб.

Чтобы заполнить строку «Расходы по обычным видам деятельности», нужно сложить себестоимость продаж, коммерческие и управленческие расходы. То есть нужно написать 11 500 000 руб. (7 000 000 + 1 500 000 + 3 000 000).

Все доходы и расходы в бухгалтерском и налоговом учете совпадают. Поэтому сумма налога на прибыль, начисленная к уплате в бюджет за 2013 год — 700 000 ((15 000 000 руб. — 11 500 000) х 20%)). Поскольку ООО «Система» не применяет ПБУ 18/02, в строке «Налог на прибыль» нужно отразить 700 000 руб.

Бухгалтер заполнил актив баланс (в тыс. руб.) так, как показано ниже.

Наименование показателя Код строки На 31.12.2012 Выручка 2110 15 000 Расходы по обычной деятельности 2120 11 500 Налог на прибыль (доходы) 2410 700 Редакция журнала «»

Источник: https://delovoymir.biz/kak-malomu-predpriyatiyu-formirovat-buhgalterskuyu-otchetnost.html

Особенности формирования отчетности малыми предприятиями в отечественной и зарубежной практике

Малое предпринимательство сегодня представляет собой важнейшую часть рыночной экономики. Мировая практика ведения бизнеса показывает количественное преобладание субъектов малого предпринимательства перед крупным и средним бизнесом.

Малый бизнес выполняет важнейшие социальные функции: обеспечение социальной динамики и инноватики; предупреждения и снижения социальной напряженности, высвобождения творческого потенциала; стабилизация социальной структуры общества.

Однако, малые предприятия имеют меньше финансовых ресурсов для организации учета текущих операций и формирования в полном объеме бухгалтерской финансовой отчетности по результатам своей деятельности.

Подобное состояние дел характерно как для отечественной, так и международной практики ведения малого бизнеса.

Поэтому с особой актуальностью встают вопросы нормативного регулирования упрощения процедур подведения итогов работы.

Отправной точкой начала работ по более четкому проведению норм, регулирующих порядок формирования отчетности можно рассматривать присоединение Российской федерации к Всемирной торговой организации.

16 декабря 2011 года подписание протокола о присоединении России к ВТО потребовало гармонизировать подходы к составлению и представлению малыми предприятиями бухгалтерской финансовой отчетности на единой методической основе с ориентацией на принятые международные стандарты финансовой отчетности по стандартам МСФО для привлечения инвестиций на понятной зарубежным партнерам информационной базе.

Вопросы упрощения процедур формирования отчетности для зарубежных компаний были в основном решены в процессе разработки и публикация в 2009г.

Советом по Международным стандартам финансовой отчетности (СМСФО) Международного стандарта финансовой отчетности для малых и средних предприятий (International Financial Reporting Standard for Small and Medium-sized Entities — IFRS for SMEs).

Международный стандарт финансовой отчетности для малых и средних предприятий определил принципиальные условия формированиям и представления финансовой отчетности субъектами малого и среднего бизнеса.

В результате предприятия малого и среднего бизнеса получили единые правила-рекомендации по организации ведения бухгалтерского учета и составления отчетности. Реализация стандарта в условиях национальной экономики нацелена на обеспечение сопоставимости ключевых показателей бизнеса по данным бухгалтерской отчетности малых и средних предприятий в любой стране мира.

Необходимость стандартизации упрощенных процедур и их внедрение в практику формирования показателей форм бухгалтерской финансовой отчетности субъектами малого и среднего предпринимательства определяется следующими факторами: осуществлением бизнеса с партнерами в приграничных областях и регионах, развитием объема внешнеторговых операций, реализацией международной производственной кооперации, развитием системы международного кредитования малыми и средними предприятиями, количество которых составляет до 90 % всех компаний в мире. Главная причина формирования МСФО для субъектов малого и среднего предпринимательства состоит в сложности внедрения МСФО в национальную практику ведения бухгалтерского учета и формирования отчетности, поскольку возникла проблема увеличения объема процедур при составлении отчетности в форматах, рекомендованных МСФО.

Международные стандарты финансовой отчетности для субъектов малого предпринимательства являются сводом методических рекомендаций, которые делают проще процедуры и правила оценки текущих хозяйственных операций, но не снижают информационные ценности для внешних пользователей при отражении в формах отчетности. Изменения коснулись и формальной стороны: баланс переименован в отчет о финансовом положении; отчет о прибылях и убытках — в отчет о совокупном доходе, о прибылях и убытках; доля меньшинства — в неподконтрольный пакет акций [1].

Оказались исключенными из МСФО для МСП: промежуточная отчетность, расчет прибыли на акцию, учет внеоборотных активов, предназначенных для продажи [1].

Значительным изменениям подверглись следующие разделы:

— признание финансовых инструментов осуществляется по себестоимости или по первоначальной стоимости за вычетом амортизации, а также по справедливой стоимости;

— гудвилл и прочие нематериальные активы, которые не имеют конечного срока использования, получили предельный срок амортизации — 10 лет;

— учет капитала ассоциированных и совместных компаний ведется по первоначальной стоимости, по методу долевого участия и по справедливой стоимости;

— совместные предприятия не подлежат пропорциональной консолидации;

— на расходы текущего периода относятся затраты на исследования и разработки, а также расходы по обслуживанию займов;

— государственные гранты признаются в качестве дохода;

— комментарии, которые касаются остаточной стоимости, срока полезного использования, амортизации по объектам основных средств и нематериальных активов приводятся в случае значительных изменений;

— инвестиционная собственность играет роль основного средства в оценке по себестоимости, если справедливая стоимость не может быть определена.

МСФО для субъектов малого и среднего предпринимательства позволяет выполнять менее 10 % требований, которые выполняют публичные компании, подготавливающие отчетность в соответствии с полным набором МСФО.

м

Ясное определение категории малых и средних предприятий, отвечающее требованиям международных стандартов финансовой отчетности, играет весьма существенную роль, так как с его помощью можно принять решение о способах ведения бухгалтерского учета, относящихся к данному классу предприятий.

В соответствии с первым разделом МСФО для субъектов малого и среднего бизнеса определяется, что предприятия данной категории:

— не должны публиковать финансовую отчетность;

— представляют финансовую отчетность только для внутренних пользователей (для владельцев компании, кредиторов, включая потенциальных).

Однако, предприятие публикует свою отчетность, если:

— его задолженность или финансовые инструменты используются на фондовом рынке или находятся в процессе подготовки к такому использованию;

— предоставляет активы в доверительное управление широкому кругу организаций, что является его основной деятельностью [1].

В развитие тенденций выхода на международный рынок отечественных предприятий в российское законодательство постепенно вносятся изменения, приближающие структуру и содержание финансовой отчётности к МСФО и в том числе к МСФО для субъектов малого бизнеса.

Федеральный закон № 402 «О бухгалтерском учете» для предпринимателей России с 2011 года изменил правила формирования учетных и отчетных данных. Владельцы малого бизнеса получили возможность, как и их коллеги за рубежом, формировать бухгалтерскую отчётность в упрощённом виде.

Однако, начиная с 1 января 2013 года, ФЗ № 402 обязал малые и средние предприятия вести бухгалтерский учёт текущих операций и капитальных вложений в обязательном порядке. Применяемая система налогообложения уже не влияет на форму и содержание учетных регистров и бухгалтерской отчетности.

Вступление в силу указанной нормы закона увеличивает затраты субъектов малого предпринимательства на оплату труда квалифицированных бухгалтеров.

Законом строго установлено, что освобождаются от ведения бухгалтерского учета — индивидуальные предприниматели — плательщики единого налога на вмененный доход для отдельных видов деятельности, а упрощенный учет бухгалтерских операций могут осуществлять малые предприятия вне зависимости от осуществляемых видов деятельности.

Комплект годовой бухгалтерской отчетности коммерческой организации включает бухгалтерский баланс, отчет о финансовых результатах и пояснения к ним, как указано в ч. 1 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ. Для некоммерческих организаций он состоит из бухгалтерского баланса, отчета о целевом использовании средств и пояснений к ним (ч. 2 ст. 14 Закона № 402-ФЗ) [4].

Субъекты малого предпринимательства предприятия получили право составлять бухгалтерскую отчетность в объеме: бухгалтерский баланс и отчет о финансовых результатах. В соответствии с п. 85 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина РФ от 29.07.1998 № 34н.

Источник: https://moluch.ru/archive/63/9881/

Анализ упрощенных форм бухгалтерской отчетности малых предприятий

БУХГАЛТЕРСКАЯ ОТЧЕТНОСТЬ

удк 338.1

АНАЛИЗ УПРОЩЕННЫХ ФОРМ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ*

С. А. КЕМАЕВА,

кандидат экономических наук,

доцент кафедры бухгалтерского учета,

экономического анализа и аудита

В. В. БОНДАРЕНКО,

кандидат экономических наук,

доцент кафедры бухгалтерского учета,

экономического анализа и аудита

Нижегородский государственный университет

имени Н. И. Лобачевского —

Национальный исследовательский университет

С1 января 2013 г. вступил в силу новый Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» [4] (далее — Закон № 402-ФЗ), в соответствии с которым все организации — субъекты малого предпринимательства обязаны вести бухгалтерский учет и формировать бухгалтерскую (финансовую) отчетность.

Упрощенные формы бухгалтерской отчетности для малых предприятий, утвержденные Минфином России, вызывают дискуссии по поводу их информативности для внешних пользователей.

Проанализируем порядок заполнения упрощенных форм бухгалтерской отчетности, сравним с соответствующими «полными» формами и дадим отдельные рекомендации по анализу бухгалтерской отчетности малых предприятий.

* Статья подготовлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Нижегородском государственном университете имени Н. И. Лобачевского — Национальном исследовательском университете.

Статья публикуется по материалам журнала «Экономический анализ: теория и практика». 2013. № 26 (329).

Представление качественной информации о финансовом положении организации и о финансовых результатах ее деятельности в формах бухгалтерской отчетности — одна из важнейших задач для всех экономических субъектов.

В соответствии с новым Законом № 402-ФЗ бухгалтерский учет нацелен на формирование итоговой информации в виде бухгалтерской отчетности, составленной в соответствии с требованиями действующего законодательства.

Отсутствие достоверной информации о финансовом состоянии и финансовых результатах деятельности малых предприятий сдерживает развитие малого бизнеса, снижает приток инвестиций. Для получения кредитов или участия в тендерах малым предприятиям необходим полноценный бухгалтерский учет. Оценка инвестиционной привлекательности предприятий производится с помощью ряда показателей:

— финансовой устойчивости;

— платежеспособности и ликвидности;

— оборачиваемости активов и собственного капитала;

— рентабельности капитала;

— величины чистых активов и др.

Все приведенные коэффициенты рассчитывают на основании данных бухгалтерской (финансовой) отчетности.

С 2013 г.

субъекты малого предпринимательства (МП) осуществляют ведение бухгалтерского учета и формирование бухгалтерской отчетности в соответствии с общепринятыми правилами учета, установленными законодательством РФ для юридических лиц [4].

Только индивидуальные предприниматели и лица, занимающиеся частной практикой, освобождаются от обязанности ведения бухгалтерского учета, если они ведут учет доходов и расходов в соответствии с налоговым законодательством [3].

Дополнительной регистрации организации в качестве субъекта МП не требуется. Однако при подаче заявления о переходе на упрощенную систему налогообложения (УСНО) или при сдаче бухгалтерской отчетности в упрощенной форме проверяется соблюдение установленных требований.

По законодательству РФ к субъектам МП относятся организации, которые соответствуют критериям Федерального закона [7] (табл. 1).

До вступления в силу Закона № 402-ФЗ малые предприятия, применяющие упрощенный режим налогообложения, освобождались от обязанности ведения бухгалтерского учета, за исключением учета внеоборотных средств (основных средств и нематериальных активов).

Поэтому для восстановления учетных записей в конце отчетного года необходимо было провести сплошную инвентаризацию и вывести остатки по счетам бухгалтерского учета по состоянию на 31 декабря 2012 г.

Общеизвестно, что в ходе инвентаризации проверяются и документально подтверждаются наличие, состояние и оценка имущества и финансовых обязательств организации.

Но поскольку в утвержденной Минфином России форме бухгалтерского баланса данные о финансовом положении организаций приводятся за три последовательных года, то формирование показателей об остатках хозяйственных средств и источников их финансирования следовало осуществить в декабре 2011 г. (после опубликования Закона № 402-ФЗ), когда стало известно о новых законодательных требованиях.

Однако новый Закон № 402-ФЗ вступил в действие только с 1 января 2013 г., и многие субъекты малого бизнеса в течение 2012 г. не вели бухгалтерс-

Таблица 1

Критерии признания организаций субъектами малого предпринимательства

Показатель Характеристика Основание

Организационно-правовая форма Потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), внесенные в ЕГРЮЛ Федеральный закон от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее — Закон № 209-ФЗ) (п. 1 ст. 4)

Суммарная доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимися субъектами малого и среднего предпринимательства Не должна превышать 25 %*

Среднесписочная численность работников за предшествующий календарный год для МП 100 чел. Закон № 209-ФЗ (п. 1 ст. 4)

м

Среднесписочная численность работников за предшествующий календарный год для микропредприятий 15 чел. Закон № 209-ФЗ (п. 1 ст. 4)

Выручка от реализации товаров, работ, услуг (без НДС) 400 млн руб. Постановление Правительства РФ [6] (абз. 3 п. 1)

Выручка от реализации товаров, работ, услуг микропредприятий 60 млн руб. Постановление Правительства РФ [6] (абз. 3 п. 1)

Балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов по данным бухгалтерского учета) Не установлено

* Данное ограничение не распространяется на хозяйственные общества, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности, исключительные права на которые принадлежат учредителям (участникам) таких хозяйственных обществ — бюджетным научным учреждениям или созданным государственными академиями наук научным учреждениям либо бюджетным образовательным учреждениям высшего профессионального образования.

кий учет по общим правилам, надеясь на изменения. Поэтому «вывести» остатки по счетам бухгалтерского учета они смогли только на 31 декабря 2012 г. (по результатам проведенной инвентаризации).

Таким образом, составляя бухгалтерский баланс за соответствующие отчетные периоды 2013 г. (промежуточную отчетность), субъекты МП должны привести соответствующие показатели на 31 декабря прошлого 2012 г. и, по возможности, на 31 декабря 2011 г. В соответствии с приказом Минфина России от 06.07.

1999 № 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (далее — ПБУ 4/99) по каждому числовому показателю бухгалтерской отчетности, кроме отчета, составляемого за первый отчетный период, должны быть приведены данные минимум за два года — отчетный и предшествующий отчетному.

При этом при отсутствии числовых показателей за год, предшествующий предыдущему, ставятся прочерки [9].

В соответствии с Законом № 402-ФЗ руководитель субъекта малого и среднего предпринимательства может принять ведение бухгалтерского учета на себя, но и другие формы организации бухгалтерского учета, а именно, введение в штат должности бухгалтера либо заключение договора об оказании услуг по ведению бухгалтерского учета со сторонней организацией (специалистом), остаются возможными.

В отношении периодичности формирования бухгалтерской отчетности законом предусмотрено составление только годовой отчетности, с оговоркой, если иное не установлено другими федеральными законами, нормативными правовыми актами органов государственного регулирования бухгалтерского учета [4].

Так, например, в соответствии с ПБУ 4/99 экономические субъекты должны составлять промежуточную бухгалтерскую отчетность за месяц, квартал нарастающим итогом с начала отчетного года не позднее 30 дней по окончании отчетного периода [9].

В Законе № 402-ФЗ промежуточная бухгалтерская (финансовая) отчетность составляется за отчетный период менее отчетного года.

По мнению авторов, формирование промежуточной бухгалтерской отчетности необходимо. Более того, поскольку содержание отчетности не может являться коммерческой тайной, то допустимы и иные отчетные периоды, за которые она будет предоставляться по требованию заинтересованных пользователей.

Что же касается форм бухгалтерской отчетности, то их упрощенный вариант для субъектов малого бизнеса разработан в соответствии с принципами регулирования бухгалтерского учета, регламентированными Законом № 402-ФЗ. В частности, к ним относится упрощение способов ведения бухгалтерского учета и содержания форм бухгалтерской отчетности для субъектов малого предпринимательства.

Можно констатировать тот факт, что за последние годы в РФ произошли значительные изменения структуры и содержания форм бухгалтерской финансовой отчетности. Они связаны с изменением статей бухгалтерского баланса, отчета о финансовых результатах, отчета о движении денежных средств, отдельных пояснений к ним.

Как уже было отмечено, одним из нововведений в 2012 г. является изменение форм бухгалтерской отчетности для субъектов МП [6]. При этом на средний бизнес новые упрощенные формы отчетности не распространяются. В табл.

2 и 3 представлены формы бухгалтерского баланса и отчета о финансовых результатах, рекомендуемые Министерством финансов РФ для предприятий малого бизнеса.

Анализ табл. 2 показывает, что в новой форме бухгалтерского баланса для малых предприятий отсутствуют типовые разделы активов и пассивов, не обособлены показатели дебиторской задолженности, нематериальных активов, капитальных и финансовых вложений.

В отчете о финансовых результатах (см. табл.

3) отсутствуют статьи коммерческих и управленческих расходов, валовой прибыли, промежуточных результатов прибыли (убытка) от продаж, прибыли (убытка) до налогообложения, справочных сведений об отдельных доходах и расходах, совокупном финансовом результате периода и др.

При внимательном прочтении нормативного документа, связанного с формированием бухгалтерской отчетности, следует обратить внимание на тот факт, что если при составлении бухгалтерской отчетности выявляется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую отчетность включаются соответствующие дополнительные показатели и пояснения [8].

Получается, что отчеты об изменениях капитала и движении денежных средств малые предприятия могут не составлять (за исключением

Таблица 2

Форма бухгалтерского баланса для субъектов МП, тыс. руб.

Источник: https://cyberleninka.ru/article/n/analiz-uproschennyh-form-buhgalterskoy-otchetnosti-malyh-predpriyatiy