Как в бухгалтерском учете начислить амортизацию основных средств

$AJAX_JS$

Имущество, которое соответствует критериям основного средства, переносит свою стоимость на затраты постепенно, через амортизацию.

Начало и окончание амортизации

В бухучете начислять амортизацию нужно начиная с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства (п. 21 ПБУ 6/01). В дальнейшем амортизация начисляется ежемесячно независимо от результатов деятельности организации (п. 19, 24 ПБУ 6/01).

Прекращать начисление амортизации нужно начиная с месяца, следующего за тем, в котором основное средство выбыло или полностью погасило свою стоимость (п. 22 ПБУ 6/01).

Приостановка амортизации

Иногда начисление амортизации может быть приостановлено. В частности, амортизация не начисляется:

— за период консервации основного средства продолжительностью более трех месяцев;

— за период восстановления (реконструкции, ремонта или модернизации) основного средства продолжительностью более 12 месяцев.

Такой порядок предусмотрен пунктами 23 и 26 ПБУ 6/01.

Полный перечень случаев, в которых начисление амортизации приостанавливается, представлен в таблице.

Если нет доходов

Ситуация: можно ли в бухучете начислять амортизацию, если у вновь зарегистрированной организации еще нет доходов?

Ответ: да, можно.

Амортизацию можно начислять независимо от результатов деятельности организации (п. 24 ПБУ 6/01). Ее сумма отражается в составе расходов в том отчетном периоде, в котором амортизация начислена.

Бухучет

В зависимости от характера использования основного средства начисленная по нему амортизация включается либо в состав расходов по обычным видам деятельности, либо в состав прочих расходов, либо в состав капитальных вложений. При этом выполняется проводка:

Дебет 20 (23, 25, 44…) Кредит 02

– начислена амортизация по основному средству, используемому при производстве товаров (выполнении работ, оказании услуг) или в торговой деятельности;

Дебет 08 Кредит 02

– начислена амортизация по основному средству, используемому при создании (модернизации, реконструкции) другого внеоборотного актива;

Дебет 91-2 Кредит 02

– начислена амортизация по основному средству, используемому в прочих видах деятельности (например, по арендованному основному средству, если сдача имущества в аренду не является основным видом деятельности арендодателя, или по объекту непроизводственного назначения).

Такие проводки нужно делать ежемесячно (п. 21 ПБУ 6/01).

ОС не введено в эксплуатацию

Ситуация: как в бухучете отразить начисление амортизации по основному средству, принятому на учет, но не введенному в эксплуатацию (основному средству, находящемуся в запасе)?

Если имущество учитывается на счете 01, то независимо от того, введен данный объект в эксплуатацию или нет, начисляйте по нему амортизацию.

Основное средство организация может ввести в эксплуатацию не сразу. В этом случае оно принимается к учету на отдельный субсчет к счету 01, который может называться, например, «Основные средства на складе (в запасе)».

Такой порядок распространяется на все объекты основных средств: движимое (приобретенное, созданное, требующее монтажа) и недвижимое имущество (с момента подачи документов на госрегистрацию права собственности).

Это следует из подпункта «а» пункта 4 ПБУ 6/01, пункта 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н и Инструкции к плану счетов.

Начислять амортизацию в бухучете нужно начиная с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства (п. 21 ПБУ 6/01). Таким образом, после отражения полученного имущества на счете 01 организация должна начать его амортизировать. Делать это нужно независимо от того, введен данный объект в эксплуатацию или нет.

Суммы начисленной амортизации отражайте на счете 02 «Амортизация основных средств» в корреспонденции со счетами учета расходов. Счет для учета расходов выберите в зависимости от причины, по которой основное средство не используется (производственная необходимость, технологические особенности, запланированная отсрочка в эксплуатации).

Имущество может быть введено в эксплуатацию (это подтверждено документально), но фактически не использоваться, а находиться в резерве (например, приобретен резервный источник питания). В этом случае амортизацию начисляйте в составе расходов по обычным видам деятельности (счета 20, 08, 23, 25, 44…).

Если имущество приобретено для эксплуатации в будущем (будет введено в эксплуатацию в ближайшее время), амортизацию по нему учитывайте в прочих расходах (счет 91).

Это связано с тем, что стоимость неиспользуемого объекта имущества (через амортизацию) не может формировать себестоимость производимой организацией продукции (товаров, работ, услуг).

Для удобства формирования и отслеживания информации о суммах начисленной амортизации на объекты основных средств, находящиеся на складе (в запасе), к счету 02 «Амортизация основных средств» откройте отдельный субсчет. Он может называться, например, «Амортизация основных средств на складе (в запасе)». В бухучете начисление амортизации по данным объектам отражайте проводкой:

Дебет 91-2 Кредит 02 субсчет «Амортизация основных средств на складе (в запасе)»

– начислена амортизация по основному средству, находящемуся на складе (в запасе).

В начале фактической эксплуатации суммы начисленной амортизации спишите:

Дебет 02 субсчет «Амортизация основных средств на складе (в запасе)» Кредит 02 субсчет «Амортизация основных средств в эксплуатации»

– перенесена сумма ранее начисленной амортизации на субсчет учета амортизации по основным средствам в эксплуатации.

Такой порядок основан на положениях пункта 21 ПБУ 6/01, пунктов 9 и 18 ПБУ 10/99.

Разниц по ПБУ 18/02 между бухгалтерским и налоговым учетом при начислении амортизации по основным средствам в запасе не возникнет.

Дело в том, что в налоговом учете по основным средствам в запасе действуют правила, аналогичные правилам бухучета.

Так, если задержка фактической эксплуатации объекта основных средств обусловлена технологическими причинами и является частью производственного цикла, начислять амортизацию и списывать ее на расходы в налоговом учете можно (как и в бухучете).

Например, в случае приобретения оборудования в резерв для обеспечения попеременного использования двух и более основных средств (письмо Минфина России от 3 июля 2006 г. № 03-03-04/4/114).

Если же основные средства изначально приобретены для использования с отсрочкой ввода в эксплуатацию, возникнут разницы между налоговым и бухгалтерским учетом.

Амортизировать такие объекты до ввода в эксплуатацию при расчете налога на прибыль нельзя (п. 4 ст. 259 НК РФ). В бухучете в этом случае амортизация начисляется на счет 91.

Это образует вычитаемые временные разницы, которые приводят к возникновению отложенного налогового актива (п. 11, 17 ПБУ 18/02).

Пример отражения в бухучете амортизации основных средств в запасе

Одним из видов деятельности ЗАО «Альфа» является гостиничный бизнес. В июне организация приобрела в одну из гостиниц мебельный гарнитур для номера на четвертом этаже. Стоимость гарнитура – 118 000 руб. (в т. ч. НДС – 18 000 руб.). На четвертом этаже проводился ремонт, который был закончен в августе. В том же месяце номер был обставлен мебелью и начал использоваться для размещения гостей.

Для целей бухгалтерского и налогового учета срок полезного использования мебели был установлен – шесть лет (72 месяца). Согласно учетной политике амортизация по основным средствам начисляется линейным способом.

Годовую норму амортизации мебельного гарнитура бухгалтер рассчитал так:

(1 : 6 лет) × 100% = 17%.

Месячная сумма амортизации составила:

(118 000 руб. – 18 000 руб.) × 17% : 12 мес. = 1417 руб.

В рабочем плане счетов «Альфы» утверждены следующие субсчета к счету 01 –«Основные средства на складе», «Основные средства в эксплуатации». К счету 02 – «Амортизация основных средств в эксплуатации», «Амортизация основных средств на складе».

В учете бухгалтер сделал записи.

В июне:

Дебет 08 Кредит 60

– 100 000 руб. (118 000 руб. – 18 000 руб.) – учтена стоимость приобретенного мебельного гарнитура;

Дебет 19 Кредит 60

– 18 000 руб. – учтен входной НДС со стоимости приобретенного мебельного гарнитура;

Дебет 01 субсчет «Основные средства на складе» Кредит 08

– 100 000 руб. – отражена стоимость приобретенного мебельного гарнитура в составе основных средств;

Дебет 68-2 Кредит 19-3

– 18 000 руб. – принят к вычету входной НДС по приобретенному мебельному гарнитуру.

В июле:

Дебет 91-2 Кредит 02 субсчет «Амортизация основных средств на складе»

– 1417 руб. – начислена амортизация по мебельному гарнитуру за июль.

Сумму амортизации бухгалтер отразил в составе прочих расходов, поскольку мебельный гарнитур еще не используется для оказания гостиничных услуг. Соответственно, амортизация, начисленная по нему, не может формировать себестоимость указанных услуг.

В налоговом учете амортизация начнет начисляться с месяца, следующего за вводом мебели в эксплуатацию. Из-за этого возникли вычитаемые временные разницы. Бухгалтер отразил отложенный налоговый актив проводкой:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 283 руб. (1417 руб. × 20%) – признан отложенный налоговый актив по амортизации мебельного гарнитура за июль.

В августе:

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 01 субсчет «Основные средства на складе»

– 100 000 руб. – введен в эксплуатацию мебельный гарнитур;

Дебет 02 субсчет «Амортизация основных средств на складе» Кредит 02 субсчет «Амортизация основных средств в эксплуатации»

– 1417 руб. – перенесена ранее начисленная амортизация по мебельному гарнитуру на субсчет учета амортизации по основным средствам в эксплуатации;

Дебет 20 Кредит 02 субсчет «Амортизация основных средств в эксплуатации»

– 1417 руб. – начислена амортизация по мебельному гарнитуру за август;

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 283 руб. (1417 руб. × 20%) – признан отложенный налоговый актив по амортизации мебельного гарнитура за август.

С сентября и до месяца окончания амортизации в бухучете разницы между бухгалтерским и налоговым учетом не возникали. После окончания амортизации в бухучете в течение двух месяцев амортизация начислялась только в налоговом учете.

Бухгалтер отразил погашение отложенного актива в этих месяцах так:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

– 283 руб. (1417 руб. × 20%) – погашена часть отложенного налогового актива по амортизации мебельного гарнитура.

ОС получено безвозмездно

Организация имеет право амортизировать основные средства, полученные безвозмездно (п. 17 ПБУ 6/01). При поступлении таких объектов их рыночная стоимость учитывается на счете 98 «Доходы будущих периодов».

По мере переноса стоимости безвозмездно полученного основного средства на затраты в бухучете отражаются прочие доходы в сумме, равной начисленной амортизации (п. 29 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). При этом одновременно выполняются две проводки:

Дебет 20 (08, 23, 25, 44, 91…) Кредит 02

– начислена амортизация по безвозмездно полученному основному средству;

Дебет 98 Кредит 91-1

– признан прочий доход в сумме амортизации, начисленной по безвозмездно полученному основному средству.

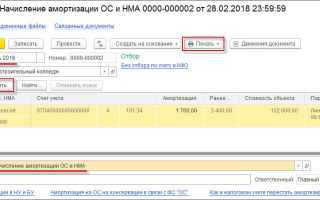

Ведомость начисления амортизации

Результаты расчета амортизационных отчислений фиксируйте в первичном документе (п. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, в ведомости начисления амортизации, которую организация может разработать самостоятельно.

Учет ОС у организаций на УСН

Организации, применяющие упрощенку, обязаны вести бухучет, в том числе и основных средств (ч. 1 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ, письмо Минфина России от 23 октября 2012 г. № 03-11-09/80).

При этом, чтобы не потерять право применять упрощенку, организация должна контролировать остаточную стоимость основных средств, которая не может превышать 100 000 000 руб. (подп. 16 п. 3 ст. 346.12 НК РФ).

Способы амортизации

В бухучете амортизацию можно начислять:

— линейным способом;

— способом уменьшаемого остатка;

— способом списания стоимости по сумме чисел лет срока полезного использования;

— способом списания стоимости пропорционально объему продукции (работ).

Выбранный способ начисления амортизации закрепите в учетной политике (п. 7 ПБУ 1/2008). Организация вправе применять разные способы начисления амортизации к различным группам однородных основных средств. Изменить способ начисления амортизации по конкретному объекту после его ввода в эксплуатацию нельзя.

Такой порядок предусмотрен пунктом 18 ПБУ 6/01.

Бывшие в эксплуатации ОС

Ситуация: как начислить амортизацию в бухучете по основным средствам, бывшим в эксплуатации у прежнего владельца?

Организация может начислять амортизацию по бывшим в эксплуатации у прежних владельцев основным средствам с учетом периода их эксплуатации у предыдущего собственника.

ПБУ 6/01 не содержит особых правил начисления амортизации по объектам, бывшим в эксплуатации у прежних владельцев.

В то же время организация имеет право установить срок полезного использования этого объекта исходя из ожидаемого срока службы.

Этот срок можно определить на основании оценки технического состояния объекта с учетом его фактического износа. Такие правила устанавливает пункт 20 ПБУ 6/01.

Для целей бухучета организация может определять срок полезного использования основных средств по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Этот документ не дает организации право уменьшать сроки полезного использования по сравнению со сроками, установленными для той или иной амортизационный группы.

В этом случае в учетной политике закрепите, что при вводе в эксплуатацию основных средств, бывших в эксплуатации у прежних владельцев, сроки их полезного использования определяются с учетом периода их эксплуатации у предыдущего собственника.

Источник: http://NalogObzor.info/index/kak_v_bukhgalterskom_uchete_nachislit_amortizaciju_osnovnykh_sredstv/0-94

Порядок начисления амортизации в налоговом учете

Амортизация в налоговом учете начисляется либо линейным, либо нелинейным способом. Организация самостоятельно выбирает метод начисления амортизации и закрепляет его в своей учетной политике.

Амортизация начисляется по каждому объекту амортизируемого имущества исходя из его первоначальной стоимости.

По зданиям, сооружениям, передаточным устройствам и нематериальным активам, срок полезного использования которых составляет более 20 лет (входящие в восьмую-десятую амортизационные группы), амортизация в обязательном порядке начисляется только линейным методом, по остальным объектам организация вправе применять нелинейный метод.

Порядок начисления амортизации производят по следующей формуле:

Определяется амортизационная премия, если она предусмотрена учетной политикой организации.

АП = ПСОС * % Списания, где

АП — амортизационная премия;

ПСОС — первоначальная стоимость основного средства;

% Списания — процент единовременного списания от стоимости приобретенных основных средств через амортизационную премию, не более 10% для любых основных средств и не более 30% для основных средств, входящих в третью-седьмую амортизационные группы.

Определяем ежемесячную норму амортизации.

НА = 1 / СПИ *100%, где

НА — ежемесячная норма амортизации;

СПИ — срок полезного использования основного средства, мес.

Определяем ежемесячную сумму амортизации.

ЕСА = (ПСОС — АП) * НА, где

ЕСА — ежемесячная сумма амортизации;

ПСОС — первоначальная стоимость основного средства;

АП — амортизационная премия (может отсутствовать);

НА — норма амортизации.

Амортизация начисляется по каждой амортизационной группе (подгруппе) исходя из суммарной стоимости всех входящих в нее основных средств (суммарного баланса амортизационной группы (подгруппы)).

Организация вправе изменить выбранный метод начисления амортизации с начала очередного налогового периода, однако перейти с нелинейного метода начисления амортизации на линейный можно не раньше, чем через пять лет после начала его применения (п. 1 и 3 статьи 259 Налогового кодекса РФ).

Порядок начисления амортизации производят по следующей формуле:

Определяется амортизационная премия, если она предусмотрена учетной политикой организации.

АП = СБАГ* % Списания, где

АП — амортизационная премия;

СБАГ — суммарный баланс амортизационной группы;

% Списания — процент единовременного списания от стоимости приобретенных основных средств через амортизационную премию, устанавливается учетной политикой, но не более 10% для любых основных средств и не более 30% для основных средств, входящих в третью-седьмую амортизационные группы.

Определяем ежемесячную норму амортизации.

Норма амортизации (НА) определяется в соответствии с принадлежностью основных средств к амортизационной группе. Эти нормы указаны в п.5 статьи 259.2 Налогового кодекса РФ.

Определяем ежемесячную сумму амортизации.

1-й месяц начисления:ЕСА1 = (СБАГ — АП) * НА, где

ЕСА — ежемесячная сумма амортизации;

СБАГ — суммарный баланс амортизационной группы;

АП — амортизационная премия (может отсутствовать);

НА — норма амортизации.

2-й месяц начисления: ЕСА2 = (СБАГ — АП — ЕСА1) * НА

3-й месяц начисления: ЕСА3 = (СБАГ — АП — ЕСА1 — ЕСА2) * НА

Сроки начисления амортизации

Амортизация начинает начисляется с 1-го числа месяца, следующего за месяцем, в котором имущество было введено в эксплуатацию (п.

4 статьи 259 Налогового кодекса РФ), либо с момента подачи документов на регистрацию (для имущества, подлежащему обязательной госрегистрации).

В этом случае при кассовом методе амортизацию можно начислять только после оплаты имущества (п. 3.2 статьи 273 Налогового кодекса РФ).

Амортизация прекращает начисляться с 1-го числа месяца, следующего за месяцем, в котором имущество:

- списано с учета (при продаже, ликвидации и т. д.);

- полностью самортизировано;

- временно выбыло из состава амортизируемого имущества (п. 5 ст. 259.1 и п. 8 и 10 статьи 259.2 Налогового кодекса РФ).

Амортизация не начисляется, если имущество временно выбывает из состава амортизируемого имущества, это возможно:

- при передаче (получении) основных средств в безвозмездное пользование;

- при переводе основных средств на консервацию продолжительностью свыше трех месяцев по решению руководства организации;

- при реконструкции и модернизации основных средств продолжительностью свыше 12 месяцев (п. 3 ст.256 Налогового кодекса РФ).

Начисление амортизации приостанавливается с 1-го числа месяца, следующего за месяцем, в котором основные средства выбыли, а возобновляется с 1-го числа месяца, следующего за месяцем, в котором произошел возврат основных средств.

При ликвидации или реорганизации организации

Начисление амортизации прекращается с 1-го числа того месяца, в котором была завершена ликвидация или реорганизация, а возобновляется в реорганизованной организации с 1-го числа месяца, следующего за месяцем ее государственной регистрации.

Отметим, что изменение организационно-правовой формы организации не влияет на начисление амортизации, перерывов в ее начислении не будет (п. 5 статьи 259 Налогового кодекса РФ).

Амортизационная премия

Организация при приобретении (создании) основного средства имеет право единовременно признать в расходах часть первоначальной стоимости основного средства, что будет называться амортизационной премией.

Кроме того, амортизационная премия может применяться и при капитальных вложениях организации: расходах на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию основных средств.

Размер амортизационной премии может быть:

- не более 10 процентов от первоначальной стоимости — для любых основных средств;

- не более 30 процентов от первоначальной стоимости — для основных средств, входящих в третью-седьмую амортизационные группы.

Оставшаяся часть первоначальной стоимости основного средства (или капитальных вложений) списывается через амортизацию.

Напоминаем, что применение амортизационной премии является правом, а не обязанностью организации, поэтому принципы ее применения необходимо прописать в учетной политике организации для целей налогообложения. Организация не вправе применять амортизационную премию по основным средствам, полученным безвозмездно (абз. 2, абз. 3 п. 9 ст. 258 Налогового кодекса РФ).

Источник: http://www.zakonprost.ru/content/info/1562

Амортизация основных средств: правильное начисление амортизации, исп

амортизация, налоговый и бухгалтерский учет, налоговые разницы

Рассмотрение насущных вопросов бухгалтеров построим в форме вопросов-ответов, заодно напоминая основные бухгалтерские и налоговые «каноны» амортизации.

Главными ориентирами для бухучета при этом являются П(С)БУ 7, Методрекомендации № 5611; а для налогового учета — ст. 138 НКУ, касающаяся лишь высокодоходных плательщиков налога на прибыль предприятий (далее — НПП), а также п.п. 14.1.

138 НКУ, определяющий понятие «основные средства» в налоговом учете. Его учесть придется всем плательщикам: от мала до велика.

Амортизацию не начисляли: как исправить?

В 2012 году ООО купило ноутбук. Он был введен в эксплуатацию, но по неизвестным причинам амортизация не начислялась. Данное ООО с 2013 года на ЕН, финотчетность в статистику подается раз в год. Как это исправить?

Раз объект ОС был введен в эксплуатацию, то это уже сигнал для начала начисления амортизации в бухучете.

Начиная с месяца, следующего за месяцем, в котором объект ОС стал пригодным для полезного использования, начислять амортизацию велят п. 29 П(С)БУ 7 и п. 26 Методрекомендаций № 561. Однако на практике используется следующий подход: ОС начинают амортизировать в месяце, следующем за месяцем ввода в эксплуатацию (т. е. после зачисления в состав ОС).

Нюансы предусмотрены для производственного метода начисления амортизации, но вероятность того, что именно с его помощью вы рассчитываете сумму амортизации компьютерной техники, ничтожно мала.

Но этого сделано не было, что явно указывает на наличие ошибки. Как ее исправить? Об исправлении ошибок в финотчетности вы могли прочесть в позапрошлом номере издания2. Осталось только выявить, какая именно это ошибка. Что относится она к предыдущим отчетным периодам, понятно и так ☺.

Также есть все основания считать, что ошибка неумышленная. А вот способ исправления зависит от того, существенна ли она. Ответ на этот вопрос вы найдете в собственном распорядительном документе об учетной политике (как правило, приказе), где согласно п. 2.

1 Методрекомендаций № 561 должны быть зафиксированы критерии существенности.

Если ошибка существенная,исправляем ее способом «сторно», предусматривающим составление бухсправки.

Ошибка влияет на величину нераспределенной прибыли (непокрытого убытка), а значит, ее исправление проводим путем корректировки сальдо нераспределенной прибыли на начало отчетного года.

В первом комплекте финотчетности показываем уже правильные сравнительные суммы (на начало года, за аналогичный период предыдущего года).

Несущественную ошибку исправляем перспективным способом (с составлением бухсправки) — в текущем периоде без исправления данных предыдущих периодов.

Начисляли — перестали: правильно ли поступали?

На балансе предприятия имеется легковой автомобиль, который сейчас стоит в гараже уже год и не используется в хоздеятельности. Можно начислять амортизацию (раннее для этого использовали счет 92)? И с какого момента перестает начисляться амортизация?

Для прекращения начисления амортизации в бухучете есть ограниченный перечень оснований, приведенный в пп. 23 и 29 П(С)БУ 7. Это проведение реконструкции, модернизации, достройки, дооборудования и консервации.

Очевидно, что в приведенном случае могла бы подойти разве что консервация (ведь мероприятий по улучшению объекта предприятие не проводит), но, судя по всему, проведена она (и задокументирована надлежащим образом) не была. В этом нет ничего предосудительного. Ведь консервировать ОС — это право, а не обязанность предприятия.

Этот вывод подтверждает также § 55 МСБУ 16, согласно которому амортизацию не прекращают,когда актив не используют или он выбывает из активного использования, пока актив не будет амортизирован полностью.

Наконец, еще один важный аргумент в пользу продолжения амортизации ОС во время простоя — это неминуемый моральный износ.Его также обязательно нужно учитывать предприятию, на балансе которого ОС состоят.

Консервировать ОС — это право, а не обязанность предприятия.

Таким образом, если автомобиль временно простаивает, но законсервирован не был, амортизация по нему начисляется в обычном порядке.

Что касается консервации, то осуществляется она по решению налогоплательщика согласно проекту, утвержденному руководителем предприятия, и предусматривает составление акта о временном выводе ОС из производственного процесса и их консервации3.

Ориентиром порядка проведения консервации ОС является Положение № 1183*, обязательное лишь для предприятий, которые имеют стратегическое значение для экономики и безопасности государства, а также основанных на госсобственности.

ОС во время консервации приводятся в состояние, обеспечивающее их сохранность и безопасность технического персонала и населения, охрану окружающей среды.

Если консервацию автомобиля провести согласно всем формальностям, тогда амортизацию следует перестать начислять начиная с месяца, следующего за месяцем перевода объекта ОС на консервацию ( п. 29 П(С)БУ 7).

Для целей применения разниц легковой автомобиль, долгое время не используемый в хоздеятельности плательщика, налоговики наверняка захотят видеть в рядах непроизводственных ОС (согласно п.п. 138.3.2 НКУ). Потому если вы — высокодоходный плательщик НПП, то «налоговой» амортизации (которая уменьшает финрезультат) не будет.

Объект ОС непроизводственный: что в бухучете?

В 2013 году ООО купило помещение и впоследствии в хоздеятельности не использовало и амортизацию не начисляло. Сейчас руководство решило его продать и задает вопрос, на каком основании не начислялась амортизация. Согласно НКУ ОС, не используемое в хоздеятельности, амортизации не подлежит…

П(С)БУ 7 увязывает начало начисления амортизации именно с пригодностью конкретного объекта ОС к дальнейшему использованию. Однако на практике применяют такой подход: ОС начинают амортизировать в месяце (с даты), следующем за месяцем (датой) ввода в эксплуатацию (т. е. после зачисления в состав ОС).

Далее в бухучете начисление амортизации объектов ОС происходит независимо от того, используются они в хоздеятельности или нет.

То есть в рассматриваемой ситуации (если не было оснований для прекращения начисления амортизации, о которых мы говорили в предыдущем разделе) амортизацию необходимо доначислить (исправить ошибку) с месяца, следующего за тем, в котором объект ОС был введен в эксплуатацию (зачислен в состав ОС).

Заблаговременное списание ОС: что в прибыльном учете?

В бухучете списан объект ОС (пришел в негодность, стоимость полностью не самортизирована), в налоговом учете — такая же ситуация. Что делать в налоговом учете по НПП?

Раз акцент сделан на прибыльном налоговом учете, становится очевидно, что предприятие — высокодоходный плательщик НПП. Но все же начнем с того, что происходит в рассматриваемом случае в учете бухгалтерском.

Для определения непригодности ОС к использованию, возможности их использования другими предприятиями, неэффективности или нецелесообразности их улучшения (ремонта, модернизации и т. п) и оформления соответствующих первичных документов руководитель предприятия создает постоянно действующую комиссию.

Такая комиссия в соответствии с п. 41 Методрекомендаций № 561 среди прочего составляет и подписывает акты на списание ОС.

Это сопровождается составлением следующих корреспонденций:

— Дт 131 — Кт 10 (на сумму накопленного износа);

— Дт 976 — Кт 10 (на сумму остаточной стоимости объекта ОС).

Низкодоходным плательщикам НПП на этом можно поставить точку.

А вот высокодоходные плательщики еще должны учесть корректировку, проведения которой от них требует п. 138.1 НКУ. Суть ее сводится к следующему:

Финрезультат до налогообложения

| Увеличивается на: | Уменьшается на: |

| сумму остаточной стоимости отдельного объекта ОС, определенной согласно НП(С)БУ, в случае ликвидации такого объекта (согласно абз. 4 п. 138.1 НКУ) | сумму остаточной стоимости отдельного объекта ОС, определенной с учетом ст. 138 НКУ, в случае ликвидации такого объекта (согласно абз. 3 п. 138.2 НКУ) |

Результаты проведения такой корректировки в приложении РІ к декларации по НПП4 придется указать по строках 1.1.3 и 1.2.3.

Сезонное производство и амортизация

На предприятии есть производственное оборудование. Производство продукции происходит не регулярно, а 3 — 4 месяца в году. Способ амортизации по приказу об учетной политике — прямолинейный (10 лет равными частями). Начисляется ли амортизация на это оборудование каждый месяц или только в те месяцы, когда было производство?

Если выбран прямолинейный способ начисления амортизации, то (1) ее начисление производится ежемесячно; (2) месячную сумму амортизации определяют делением годовой суммы амортизации на 12. Получается, фактическое использование объекта ОС во внимание не берется ☹.

Другой вопрос: почему был выбран именно этот метод начисления амортизации, ведь п. 28 П(С)БУ 7 гласит, что при таком выборе предприятие должно учесть ожидаемый способ получения экономических выгод от использования объекта.

Возможно, логичным в данном случае будет использование производственного метода. Месячную сумму амортизации при этом определяют как фактический месячный объем продукции (работ, услуг), умноженный на производственную ставку амортизации5. Получается: в тех месяцах, когда производства нет, нет и расходов в виде амортизации.

Но главная проблема этого метода в том, что в налоговом учете он неприемлем ( п.п. 138.3.1 НКУ). Однако касается она лишь высокодоходных плательщиков НПП.

Изменить учетную политику согласно п. 3.2 Методрекомендаций № 6356 предприятие может в исключительных случаях, прямо установленных в П(С)БУ. При этом пересмотр учетной политики должен быть обоснован.

Можно ли поменять метод амортизации на 2016 год, прописав это в приказе об учетной политике?

Основания для изменения учетной политики приведены в п. 3.3 указанных Методрекомендаций. Для рассматриваемого случая, по нашему мнению, может подойти последний пункт перечня, т. е. если изменения учетной политики обеспечат более достоверное отражение событий (хозяйственных операций) в бухучете и финотчетности.

Но имейте в виду: учетная политика согласно п. 3.2 Методрекомендаций № 635 может быть изменена, как правило, с начала года. Но раз «как правило», то это вовсе не значит, что из правила не может быть исключений.

В любом случае отразить по новому методу амортизацию за уже прошедшие месяцы не получится. Начисление амортизации по новому методу начинается с месяца, следующего за месяцем принятия решения об изменении метода амортизации.

Источник: https://i.Factor.ua/journals/buh911/2016/may/issue-22/article-17343.html

Как повлияет на размер налога на имущество способ амортизации основного средства

В бухучете в отличие от налогового учета амортизацию можно начислять четырьмя способами (п. 18 ПБУ 6/01, утвержденного приказом от 30.03.01 № 26н «Учет основных средств»). Именно по данным бухгалтерского учета определяется сумма налога на имущество, отраженная в налоговой декларации и подлежащая уплате в бюджет по итогам года.

Если остаточная стоимость основных средств компании значительна, правильный выбор способа амортизации может дать ей налоговую экономию. Дело в том, что для снижения суммы налога на имущество выгоднее, чтобы основные средства амортизировались быстрее, хотя бы в первые несколько лет. Рассмотрим на цифрах, какой способ амортизации обеспечивает более быстрое списание стоимости имущества.

Линейный способ амортизации уменьшает стоимость ОС равномерно

Это самый известный и самый простой способ. Годовая сумма амортизации при линейном способе определяется исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования (п. 19 ПБУ 6/01). Суть данного способа в том, что стоимость основного средства погашается равномерно в течение всего срока его полезного использования.

Преимущество линейного способа состоит в простоте применения и доступности расчетов, что объясняет популярность и широкое использование его на практике. Кроме того, это единственный способ, которому имеется прямой аналог в налоговом учете, что позволяет избежать разниц при начислении амортизации (п. 1 ст. 259 НК РФ).

Недостаток линейного способа в том, что амортизационные отчисления в первые годы такие же, как и в последние. Следовательно, данный способ не позволяет экономить налог на имущество за счет ускоренного уменьшения остаточной стоимости.

Способ уменьшаемого остатка позволяет списать большую часть стоимости основного средства в первые годы эксплуатации

При способе уменьшаемого остатка годовая сумма амортизации рассчитывается, исходя из остаточной (в первый год – первоначальной) стоимости ОС, деленной на срок полезного использования с применением повышающего коэффициента к норме амортизации не выше 3 (п. 19 ПБУ 6/01). Таким образом, данный способ позволяет переносить стоимость основного средства в расходы быстрее. Что является его несомненным достоинством для целей налогового планирования. Ведь быстрее уменьшается и база по налогу на имущество.

Вместе с тем описанные особенности методики расчета суммы амортизации могут привести к тому, что к концу срока полезного использования имущество еще будет самортизированно не полностью. В результате возникнет спорная ситуация, продолжать ли амортизировать объект за пределами срока полезного использования или списать остаток единовременно.

По нашему мнению, после окончания срока полезного использования остаточную стоимость компания может признать в расходах отчетного периода при условии, что ее сумма соответствует критерию существенности, установленному в учетной политике (п.

6, 7, 8 ПБУ 1/2008, утвержденного приказом от 06.10.08 № 106н «Учетная политика организации»).

Впрочем, при максимальной величине коэффициента ускорения достигается почти полная амортизация объекта за период его полезного использования, поэтому подобного спора возникнуть не должно.

Отметим также, что применение данного способа влечет снижение бухгалтерской прибыли в первые годы использования ОС. Что может быть негативно воспринято собственниками компании.

Способ списания по сумме чисел лет позволяет амортизировать объект фиксированными долями

При списании стоимости ОС по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется следующим образом.

От первоначальной стоимости объекта берется дробь, в числителе которой – число лет, остающихся до конца срока полезного использования, а в знаменателе – сумма чисел лет срока полезного использования (п. 19 ПБУ 6/01).

Например, если срок полезного использования – пять лет, то в первый год в расходы будет списано 5/15 частей первоначальной стоимости, во второй – 4/15, в третий – 3/15 и т.д.

Преимущество данного способа то же, что и у предыдущего – в первые годы эксплуатации объект будет амортизироваться быстрее, чем при линейном способе.

Снижая среднегодовую стоимость имущества и, соответственно, налог на него.

Причем в отличие от способа уменьшаемого остатка стоимость основных средств гарантированно полностью переносится на себестоимость в течение срока их полезного использования.

Недостаток способа состоит в необходимости пересчета норм амортизационных отчислений на первое число календарного года по каждому объекту. Поэтому в случае наличия у компании большого количества основных средств могут возникнуть трудности при использовании данного способа.

При списании стоимости пропорционально объему продукции для компании выгодно занижать плановый объем производства

При этом способе начисление амортизации производится исходя из натурального показателя объема продукции в отчетном периоде и соотношения первоначальной стоимости объекта и предполагаемого объема продукции за весь срок его полезного использования (п. 19 ПБУ 6/01).

То есть сумма амортизационных отчислений зависит от планового и фактического объема производства и рассчитывается ежемесячно. Годовую норму амортизации при этом определять не требуется. Данный способ расчета амортизации, как правило, применяется для основных средств, износ которых напрямую связан с частотой и интенсивностью их использования.

Для целей исчисления налога на имущество способ, пропорциональный объему продукции, выгоден, если выпуск продукции со временем снижается. Тогда в первые годы амортизация будет максимальной, что снизит налог.

Кроме того, при расчете амортизации данным способом выгоднее всего пессимистично оценивать объем производства за срок полезного использования. Ведь чем он меньше по сравнению с фактическим выпуском, тем быстрее самортизируется объект.

При таком занижении планов возможен полный перенос стоимости объекта в расходы в первый же год. Что значительно сократит сумму налога на имущество.

на цифрах

Предположим, первоначальная стоимость оборудования в бухучете – 4 млн рублей (см. таблицу). Оборудование включается в четвертую амортизационную группу, установленный срок полезного использования – пять лет. Повышающий коэффициент при использовании способа уменьшаемого остатка равен 3.

При расчете способом списания стоимости пропорционально объему продукции предполагаемый объем выпуска продукции за весь срок полезного использования объекта – 1 млн единиц, фактический объем в 2007 г. составляет 220 тыс. единиц, в 2008 г. – 200 тыс. единиц, в 2009 г. также 200 тыс. единиц, в 2010 г. – 160 тыс.

единиц и в 2011 г. – 180 тыс. единиц.

Какой способ расчета амортизации выгоднее при расчете налога на имущество

Как видно из таблицы, наиболее выгодным при указанных исходных данных является способ уменьшаемого остатка.

Однако если предположить, что при том же фактическом объеме производства компания запланировала бы его вполовину меньше (500 тыс. единиц), основное средство было бы самотризировано уже на третий год. И по налогу на имущество этот способ оказался бы самым выгодным.

Сравнение различных способов начисления амортизации, руб

| Год | Линейный способ | Способ уменьшаемого остатка | Способ по сумме чисел лет | Способ, пропорциональныйобъему продукции | ||||

| остаточнаястоимость | начисленныйналог | остаточнаястоимость | начисленныйналог | остаточнаястоимость | начисленныйналог | остаточнаястоимость | начисленныйналог | |

| 2007 | 3 200 000 | 79 200 | 1 600 000 | 61 600 | 2 666 667 | 73 333 | 3 120 000 | 79 098 |

| 2008 | 2 400 000 | 61 600 | 640 000 | 24 640 | 1 600 000 | 46 933 | 2 320 000 | 63 814 |

| 2009 | 1 600 000 | 44 000 | 256 000 | 9856 | 800 000 | 26 400 | 1 520 000 | 41 847 |

| 2010 | 800 000 | 26 400 | 102 400 | 3942 | 266 667 | 11 733 | 880 000 | 26 373 |

| 2011 | 8800 | 40 960 | 1577 | 2933 | 160 000 | 11 135 | ||

| Итого | – | 220 000 | – | 101 615 | – | 161 333 | – | 222 268 |

Источник: http://www.NalogPlan.ru/article/2613-kak-povliyaet-na-razmer-naloga-na-imushchestvo-sposob-amortizatsii-osnovnogo-sredstva

Амортизация основных средств: правильное начисление амортизации, исп

Как быть, если ошибочно не начисляли амортизацию основных средств (далее — ОС) в бухучете? Как правильно исправиться в таком случае? В каких случаях ее действительно не следует начислять? Ответы на эти и некоторые другие вопросы, волнующие пользователей портала buhgalter911.com, вы найдете в этой статье.

Товстопят Юрий, налоговый эксперт, y.tovstopyat@buhgalter911.com

Рассмотрение насущных вопросов бухгалтеров построим в форме вопросов-ответов, заодно напоминая основные бухгалтерские и налоговые «каноны» амортизации.

Главными ориентирами для бухучета при этом являются П(С)БУ 7, Методрекомендации № 5611; а для налогового учета — ст. 138 НКУ, касающаяся лишь высокодоходных плательщиков налога на прибыль предприятий (далее — НПП), а также п.п. 14.1.

138 НКУ, определяющий понятие «основные средства» в налоговом учете. Его учесть придется всем плательщикам: от мала до велика.

1Методические рекомендации по бухгалтерскому учету основных средств, утвержденные приказом Минфина от 30.09.2003 г. № 561.

Раз объект ОС был введен в эксплуатацию, то это уже сигнал для начала начисления амортизации в бухучете.

Начиная с месяца, следующего за месяцем, в котором объект ОС стал пригодным для полезного использования, начислять амортизацию велят п. 29 П(С)БУ 7 и п. 26 Методрекомендаций № 561. Однако на практике используется следующий подход: ОС начинают амортизировать в месяце, следующем за месяцем ввода в эксплуатацию (т. е. после зачисления в состав ОС).

Нюансы предусмотрены для производственного метода начисления амортизации, но вероятность того, что именно с его помощью вы рассчитываете сумму амортизации компьютерной техники, ничтожно мала.

Но этого сделано не было, что явно указывает на наличие ошибки. Как ее исправить? Об исправлении ошибок в финотчетности вы могли прочесть в позапрошлом номере издания2. Осталось только выявить, какая именно это ошибка. Что относится она к предыдущим отчетным периодам, понятно и так ☺.

Также есть все основания считать, что ошибка неумышленная. А вот способ исправления зависит от того, существенна ли она. Ответ на этот вопрос вы найдете в собственном распорядительном документе об учетной политике (как правило, приказе), где согласно п. 2.

1 Методрекомендаций № 561 должны быть зафиксированы критерии существенности.

2 Статья «Исправления в финотчетности и «прибыльной» декларации» (журнал «Бухгалтер 911», 2016, № 20).

Если ошибка существенная,исправляем ее способом «сторно», предусматривающим составление бухсправки.

Ошибка влияет на величину нераспределенной прибыли (непокрытого убытка), а значит, ее исправление проводим путем корректировки сальдо нераспределенной прибыли на начало отчетного года.

В первом комплекте финотчетности показываем уже правильные сравнительные суммы (на начало года, за аналогичный период предыдущего года).

Несущественную ошибку исправляем перспективным способом (с составлением бухсправки) — в текущем периоде без исправления данных предыдущих периодов.

Для прекращения начисления амортизации в бухучете есть ограниченный перечень оснований, приведенный в пп. 23 и 29 П(С)БУ 7. Это проведение реконструкции, модернизации, достройки, дооборудования и консервации.

Очевидно, что в приведенном случае могла бы подойти разве что консервация (ведь мероприятий по улучшению объекта предприятие не проводит), но, судя по всему, проведена она (и задокументирована надлежащим образом) не была. В этом нет ничего предосудительного. Ведь консервировать ОС — это право, а не обязанность предприятия.

Этот вывод подтверждает также § 55 МСБУ 16, согласно которому амортизацию не прекращают,когда актив не используют или он выбывает из активного использования, пока актив не будет амортизирован полностью.

Наконец, еще один важный аргумент в пользу продолжения амортизации ОС во время простоя — это неминуемый моральный износ.Его также обязательно нужно учитывать предприятию, на балансе которого ОС состоят.

Таким образом, если автомобиль временно простаивает, но законсервирован не был, амортизация по нему начисляется в обычном порядке.

Что касается консервации, то осуществляется она по решению налогоплательщика согласно проекту, утвержденному руководителем предприятия, и предусматривает составление акта о временном выводе ОС из производственного процесса и их консервации3.

3Положение о порядке консервации основных производственных фондов предприятий, утвержденное постановлением КМУ от 28.10.97 г. № 1183.

ОС во время консервации приводятся в состояние, обеспечивающее их сохранность и безопасность технического персонала и населения, охрану окружающей среды.

Если консервацию автомобиля провести согласно всем формальностям, тогда амортизацию следует перестать начислять начиная с месяца, следующего за месяцем перевода объекта ОС на консервацию (п. 29 П(С)БУ 7).

Для целей применения разниц легковой автомобиль, долгое время не используемый в хоздеятельности плательщика, налоговики наверняка захотят видеть в рядах непроизводственных ОС (согласно п.п. 138.3.2 НКУ). Потому если вы — высокодоходный плательщик НПП, то «налоговой» амортизации (которая уменьшает финрезультат) не будет.

П(С)БУ 7 увязывает начало начисления амортизации именно с пригодностью конкретного объекта ОС к дальнейшему использованию. Однако на практике применяют такой подход: ОС начинают амортизировать в месяце (с даты), следующем за месяцем (датой) ввода в эксплуатацию (т. е. после зачисления в состав ОС).

Далее в бухучете начисление амортизации объектов ОС происходит независимо от того, используются они в хоздеятельности или нет.

То есть в рассматриваемой ситуации (если не было оснований для прекращения начисления амортизации, о которых мы говорили в предыдущем разделе) амортизацию необходимо доначислить (исправить ошибку) с месяца, следующего за тем, в котором объект ОС был введен в эксплуатацию (зачислен в состав ОС).

Раз акцент сделан на прибыльном налоговом учете, становится очевидно, что предприятие — высокодоходный плательщик НПП. Но все же начнем с того, что происходит в рассматриваемом случае в учете бухгалтерском. Для определения непригодности ОС к использованию, возможности их использования другими предприятиями, неэффективности или нецелесообразности их улучшения (ремонта, модернизации и т. п) и оформления соответствующих первичных документов руководитель предприятия создает постоянно действующую комиссию.

Такая комиссия в соответствии с п. 41 Методрекомендаций № 561 среди прочего составляет и подписывает акты на списание ОС.

Это сопровождается составлением следующих корреспонденций: — Дт 131 — Кт 10 (на сумму накопленного износа); — Дт 976 — Кт 10 (на сумму остаточной стоимости объекта ОС). Низкодоходным плательщикам НПП на этом можно поставить точку.

А вот высокодоходные плательщики еще должны учесть корректировку, проведения которой от них требует п. 138.1 НКУ. Суть ее сводится к следующему:

Финрезультат до налогообложения

|

Увеличивается на: |

Уменьшается на: |

|

сумму остаточной стоимости отдельного объекта ОС, определенной согласно НП(С)БУ, в случае ликвидации такого объекта (согласно абз. 4 п. 138.1 НКУ) |

сумму остаточной стоимости отдельного объекта ОС, определенной с учетом ст. 138 НКУ, в случае ликвидации такого объекта (согласно абз. 3 п. 138.2 НКУ) |

Результаты проведения такой корректировки в приложении РІ к декларации по НПП4 придется указать по строках 1.1.3 и 1.2.3.

4 Форма которой утверждена приказом Минфина «Об утверждении формы Налоговой декларации по налогу на прибыль предприятий» от 20.10.2015 г. № 897.

Если выбран прямолинейный способ начисления амортизации, то (1) ее начисление производится ежемесячно; (2) месячную сумму амортизации определяют делением годовой суммы амортизации на 12. Получается, фактическое использование объекта ОС во внимание не берется ☹.

Другой вопрос: почему был выбран именно этот метод начисления амортизации, ведь п. 28 П(С)БУ 7 гласит, что при таком выборе предприятие должно учесть ожидаемый способ получения экономических выгод от использования объекта.

Возможно, логичным в данном случае будет использование производственного метода. Месячную сумму амортизации при этом определяют как фактический месячный объем продукции (работ, услуг), умноженный на производственную ставку амортизации5. Получается: в тех месяцах, когда производства нет, нет и расходов в виде амортизации.

5 Такая ставка равна стоимости, которая амортизируется, разделенной на общий объем продукции (работ, услуг), который предприятие ожидает произвести (выполнить) с использованием объекта ОС.

Но главная проблема этого метода в том, что в налоговом учете он неприемлем (п.п. 138.3.1 НКУ). Однако касается она лишь высокодоходных плательщиков НПП.

Изменить учетную политику согласно п. 3.2 Методрекомендаций № 6356 предприятие может в исключительных случаях, прямо установленных в П(С)БУ. При этом пересмотр учетной политики должен быть обоснован.

6 Методические рекомендации относительно учетной политики предприятия, утвержденные приказом Минфина от 27.06.2013 г. № 635.

Основания для изменения учетной политики приведены в п. 3.3 указанных Методрекомендаций. Для рассматриваемого случая, по нашему мнению, может подойти последний пункт перечня, т. е. если изменения учетной политики обеспечат более достоверное отражение событий (хозяйственных операций) в бухучете и финотчетности.

Но имейте в виду: учетная политика согласно п. 3.2 Методрекомендаций № 635 может быть изменена, как правило, с начала года. Но раз «как правило», то это вовсе не значит, что из правила не может быть исключений.

В любом случае отразить по новому методу амортизацию за уже прошедшие месяцы не получится. Начисление амортизации по новому методу начинается с месяца, следующего за месяцем принятия решения об изменении метода амортизации.

Подписаться на «Бухгалтер911»

Источник: https://buhgalter911.com/news/news-620451.html