Декларация по земельному налогу — правила оформления и подачи

В 2014 году было принято большое количество поправок и изменений в законодательстве, которые вступают в действие с 2015 года. Все индивидуальные предприниматели, которые зарегистрированы на территории РФ, обязаны уплачивать платежи и взносы государству. Земельный налог — один из них.

Он является местным налогом. Это значит, что сумма идёт в местный бюджет. Основные положения, относящиеся к земельному налогу, содержаться в главе 31 НК РФ.

В настоящей статье предлагаем разобраться с основными нововведениями, а также узнать о том, как правильно заполнять и подавать декларацию по земельному налогу.

С первого января вступает в силу закон № 347-ФЗ от 4.11.2014, который внёс поправки в статью 398 НК, и теперь индивидуальные предприниматели могут не подавать декларации по земельному налогу.

ИП теперь будут уплачивать налог по уведомлению. Налоговая инспекция выполняет расчёт налога и в срок до первого октября высылает налоговое уведомление, в соответствии с которым и производятся выплаты. Данный порядок будет применяться для уплаты налога за период 2015 года. За 2014 предпринимателям необходимо представить декларацию согласно статье 398 НК РФ в срок до 1.02.2015 года.

Что облагается земельным налогом?

Все земельные участки, которые располагаются в границах муниципальных образований, на территориях которых введён данный налог. Исключаются из этого списка, то есть не являются объектами налогообложения перечисленные ниже участки:

- которые были изъяты из оборота (по законодательству РФ);

- на которых находятся объекты культурного или всемирного наследия (согласно законодательству РФ);

- которые являются частью лесного фонда;

- на которых находятся водные объекты, которые принадлежат государству и являются частью водного фонда.

Кто платит земельный налог?

Местная власть наделена полномочиями не только устанавливать ставку налога, но и регламентировать сроки, порядок и применяемые льготы. Уплачивать его обязаны физические лица, у которых имеются в распоряжении признанные объектами налогообложения участки земли. Они должны находиться в праве:

- собственности;

- бессрочного пользования;

- пожизненного наследуемого владения.

Налогоплательщиками земельного налога признаются физические и юридические лица, которые осуществляют на данной территории какую-либо деятельность. Освобождены от уплаты те из них, кто использует участки на правах безвозмездного срочного пользования или по договорам аренды.

Налоговая база и применяемые ставки налога

Налоговая база для каждого земельного участка рассчитывается как его кадастровая стоимость на момент первого января года, который является отчётным. Если участок образован в течение налогового периода, то в этом случае его кадастровая стоимость считается на момент постановки на кадастровый учёт.

Налоговая база для физических лиц рассчитывается налоговой инспекцией в соответствии со сведениями из органов, которые осуществляют кадастровый учёт, занимаются ведением кадастра недвижимости и регистрацией прав и сделок с ним. Если участок находится в совместной собственности, то налог рассчитывается на каждого собственника в равных долях.

Согласно статье 393 длительность налогового периода — 1 календарный год. Муниципальные власти устанавливают ставку налога, при этом она должна быть не более 0,3% для земельных участков, которые:

- отнесены к сельхозземлям или находятся в зонах сельхоз использования и применяются для сельхозпроизводства;

- заняты жилищным фондом;

- приобретены для подсобного или дачного хозяйства (личного, например, огородничество, животноводство и т.п.);

- ограничены в обороте (предоставлены для таможенных нужд — обеспечения безопасности или обороны);

И не более 1,5% для остальных участков.

Могут быть установлены дифференцированные ставки налога в отношении некоторых категорий или местонахождения земель.

Декларация — правила оформления и подачи

Основные моменты работы с формой закреплены в Приказе №ММВ-7-11/696@ от 28.10.2011 (далее по тексту — Приказ). В её состав входят Титульный лист и два раздела (Раздел 1 и Раздел 2). При заполнении пользуются справочниками, перечисленными в Приложении 3 пункте 1.3. Представляется по месту нахождения (учёта) земельного участка в налоговую инспекцию.

Предусмотрена сквозная нумерация страниц независимо от наличия или отсутствия, а также от заполняемых разделов. Начинается с Титульного листа. Номер ставится в отведённом месте по принципу: «002» — страница «2» и «021» — страница «21».

Декларацию можно подавать как в бумажном, так и в электронном виде. Если выбирается первый вариант (подача бумажной формы), то заполнять её допускается ручкой с чёрными или синими (фиолетовыми) чернилами. Заполняется заглавными печатными буквами. При наличии исправлений они должны быть отмечены должностным лицом.

Запрещено использовать корректирующие средства для маскировки ошибок или опечаток. Нельзя применять двустороннюю печать, а также скреплять страницы формы степлером или аналогичными инструментами, которые могут привести к повреждению листов. При заполнении каждый символ вписывают в одно знакоместо (прямоугольник). При отсутствии показателя проставляются прочерки во всех незаполненных полях.

Заполняя электронную форму, пользуются шрифтом Courier New от 16 пунктов до 18.

Декларация подаётся до первого февраля, следующего за отчётным года. Если конечный срок подачи выпадает на нерабочий, праздничный или выходной день, то он продлевается до первого рабочего дня. Документ можно представить лично, через представителя, по почте (с описью вложения) или в электронном виде по ТКС (статья 80 НК). Актуальный бланк формы представлен ниже.

Декларация по земельному налогу

При заполнении Титульного листа должна быть указана следующая информация:

- в верхней части страницы проставляется ИНН;

- код корректировки: для первичной декларации «0», для уточнённых — «1», «2», «3» и так далее. Если в поданной декларации налогоплательщик обнаружит неточные или недостоверные данные, то он должен подать уточнённую декларацию. Также у него есть право сделать перерасчёт уплаченного налога, за периоды, когда были обнаружены ошибки. Уточнённая декларация подаётся по форме, которая действовала на тот период, когда были допущены искажения;

- налоговый период — «34» — календарный год;

- код налоговой инспекции, куда планируется подавать форму (по месту регистрации ИП);

- код «250» — по месту нахождения земельного участка;

- ФИО предпринимателя (построчно);

- номер телефона;

- число страниц декларации;

- подтверждающие документы — их количество (включая копии) — при представлении через представителя;

- ставится «1» — при личной подаче, «2» — через представителя;

- указываются инициалы налогоплательщика или доверенного лица;

- заверяется форма подписью;

- ставится дата.

При заполнении Раздела 1 заносятся все данные относительно участков, которые относятся к одному муниципальному образованию. Фиксируется сумма налога по кодам ОКАТО. Указывается КБК.

В Разделе 2 рассчитывается налоговая база и соответственно налог по каждому земельному участку. Проставляются ОКТМО. Строка «010» соответствует кадастровому номеру участка. Другие строки заполняются в соответствии с назначением.

Порядок представления и оформления декларации по земельному налогу в электронном виде содержится в Приложении 2 Приказа.

С текущего года подачу декларации для индивидуальных предпринимателей отменили. Отчитавшись за прошедший 2014 налоговый период (и подав декларацию), можно забыть о такой обязанности на ближайшее время.

Теперь налоговая инспекция будет сама рассчитывать сумму, подлежащую уплате, и высылать уведомления.

Предприниматели освобождаются от бремени подачи форм, а соответственно и от взысканий за непредставление данного документа.

Источник: https://ipshnik.com/vedenie-ip/otchetnost-ip/pravila-oformleniya-i-podachi-deklaratsii-po-zemelnomu-nalogu.html

Земельный налог, методические материалы: налогоплательщики, ставки налога, уплата и отчётность | Инфо-Бухгалтер

Плательщиками налога признаются организации, предприниматели и физические лица обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

Объект налогообложения

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог.

Налоговый и отчётный период

- Налоговый период — Год

- Отчетный период – первый квартал, второй квартал и третий квартал календарного года.

Представительные органы муниципального образования (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе не устанавливать отчетный период (ст. 393 НК РФ).

Налоговая база

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ, по состоянию на 1 января года, являющегося налоговым периодом.

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации.

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

м

Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

Налоговые льготы

В соответствии со ст.

395 НК РФ Освобождаются от налогообложения:

- организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, — в отношении земельных участков, используемых ими для осуществления уставной деятельности;

- организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов, — в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- организации народных художественных промыслов — в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

- физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

- организации — резиденты особой экономической зоны, за исключением организаций, указанных в пункте 11 настоящей статьи, — в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с месяца возникновения права собственности на каждый земельный участок;

- организации, признаваемые управляющими компаниями в соответствии с Федеральным законом «Об инновационном центре «Сколково», — в отношении земельных участков, входящих в состав территории инновационного центра «Сколково» и предоставленных (приобретенных) для непосредственного выполнения возложенных на эти организации функций в соответствии с указанным Федеральным законом;

- судостроительные организации, имеющие статус резидента промышленно-производственной особой экономической зоны, — в отношении земельных участков, занятых принадлежащими им на праве собственности и используемыми в целях строительства и ремонта судов зданиями, строениями, сооружениями производственного назначения, с даты регистрации таких организаций в качестве резидента особой экономической зоны сроком на десять лет;

- организации — участники свободной экономической зоны — в отношении земельных участков, расположенных на территории свободной экономической зоны и используемых в целях выполнения договора об осуществлении деятельности в свободной экономической зоне, сроком на три года с месяца возникновения права собственности на каждый земельный участок.

Ставки налога

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут превышать:

- 0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

- 1,5% в отношении прочих земельных участков.

Возможно установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка, а также в зависимости от места нахождения объекта налогообложения применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований (п. 2 ст. 394 НК РФ).

Налогоплательщики — организации по истечении налогового периода представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу.

Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики могут сами выбирать удобный для себя способ представления декларации в налоговый орган. В том числе:

- на бумажном носителе с приложением съемного носителя, содержащем данные в электронном виде установленного формата;

- на бумажном носителе с использованием двумерного штрих-кода;

- по установленным форматам в электронном виде (передается по телекоммуникационным каналам связи или через личный кабинет налогоплательщика).

Уплата налога физическими лицами

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) ( 397 НК РФ)..

Физические лица, уплачивают земельный налог на основании налогового уведомления, направляемого налоговым органом.

Срок уплаты налога для физических лиц не позднее 1 декабря года, следующего за истекшим налоговым периодом. Направление налогового уведомления осуществляется не позднее 30 дней до наступления срока платежа.

В налоговом уведомлении должны быть указаны сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога.

Если этот документ собственники земельных участков не получат за месяц до срока уплаты налога, ФНС России рекомендует проявить самим инициативу, обратившись в инспекцию лично.

Для получения информации о ставках и льготах по земельному налогу ФНС России рекомендует воспользоваться интернет сервисом «Справочная информация о ставках и льготах по имущественным налогам»

Уплатить земельный налог возможно не только в отделениях банка, но и не выходя из дома с помощью электронных сервисов банков-партнеров, заключивших Соглашение с ФНС России в рамках обмена сведениями о платежах физических лиц.

Для онлайн-оплаты по налоговым платежам можно воспользоваться интернет-сервисом «Заплати налоги»

Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН (необязательный реквизит), выбрать налог (выбор осуществляется только по налогам, уплачиваемым физическими лицами), адрес местонахождения и сумму.

Источник: https://www.ib.ru/law/310

Как правильно заполнить и когда сдавать декларацию по земельному налогу?

Налог на землю обязаны платить юридические и физические лица. Этот местный налог регламентируется действующей главой 31 НК России, а также характеризуется нормативно-правовыми актами, которые издаются местными органами исполнительной власти.

При взимании этого сбора налоговая структура требует от землевладельцев предоставления документации, отражающей госрегистрацию их прав собственности. Как только владельцы получат уведомление по месту пребывания, на них возлагаются обязанности по оплате налоговых взносов в установленные сроки, а также предоставления составленной отчетности в контролирующую инстанцию.

Что это за документ?

Декларация на земельный налог содержит сведения отчетности по вычислению и оплате сбора в соответствии с законодательством.

Согласно Налоговому кодексу, объектом налогообложения считаются участки земель, размещенные в области муниципального образования, где введен этот тип платежа. Правило не распространяется на земли, которые были выведены из оборота по действующим законам.

Кто его сдает, варианты представления

Декларацию сдает только налогоплательщик. Ими не являются компании без объектов налогообложения. Отчетность сдается в налоговый орган по месту пребывания участка земли. Эти правила определены в п. 1 ст. 398 НК России. Исключением являются компании, отнесенные к крупнейшим плательщикам налогов. В их обязанности входит сдача формы по месту учета.

У представителей малого и среднего бизнеса в собственности могут быть земли, не применяемые в предпринимательской деятельности. При этом они не должны подавать декларацию по КНД 1153005. То есть, они платят только начисленный взнос в соответствии с полученным уведомлением.

Физические и юридические лица сами рассчитывают свои обязательства для местного бюджета и по итогам сделанных подсчетов составляют соответствующую форму. Документ подписывается плательщиком и сдается в местный налоговый орган.

Если у налогоплательщика имеется несколько участков земель, размещенных в различных районах, то отчет составляется по каждому отдельно и сдается в инспекцию, расположенную в районе нахождения объекта.

Кроме личного представления составленную документацию можно отправить ценным письмом по почте с описью во вложении. Дата сдачи будет равна дате отправления письма. Также она может отправляться по электронной почте. При этом заполняется форма, которая размещена на веб-ресурсе ФНС.

Сроки сдачи и ответственность за непредставление

Декларацию нужно сдавать не позже 1-го февраля года, наступившего после отчетного периода. То есть сдавать отчет за 2017 год надо не позже 1 февраля 2018 г.

За непредставление отчетности по ст. 19 НК РФ предусматриваются штрафные санкции в размере 5% от неоплаченного взноса за каждый месяц со времени, установленного для сдачи документации. Но размер штрафа не должен быть больше 30% от суммы и меньше тысячи рублей.

Контролирующие структуры могут проверять полноту зачисления выплат по налогу на землю. К ним относятся налоговые инспекторы, специалисты геодезической и землеустроительной службы. При их работе примерный план контроля следующий:

- Проверка наличия документов о госрегистрации участка земли.

- Проверка полноты и достоверности использования льгот, коэффициентов, налоговой базы, кадастровой оценки и пр.

- Проверка полноты зачисления взносов.

- Контроль достоверности сведений, представленных органам, со сверкой деклараций.

- Контроль своевременности и полноты оплаты начисленного налога.

Порядок составления отчетности в программе 1С вы можете посмотреть на видео:

Правила и порядок заполнения

В 2017 году форма заполняется по следующим правилам:

- может составляться в цифровом и бумажном виде;

- в строках прописывается одно значение;

- исправления может вносить должностное лицо;

- при отсутствии значений в строках ставятся прочерки;

- заполнение допускается синей или черной ручкой;

- печать каждой страницы выполняется на отдельном листе;

- осуществляется нумерация каждой страницы;

- допускается сшивание документа (не скрепление степлером);

- в написании используются печатные символы;

- запрет на использование корректоров для исправления ошибок.

Здесь вы можете бесплатно скачать бланк формы и пример ее заполнения

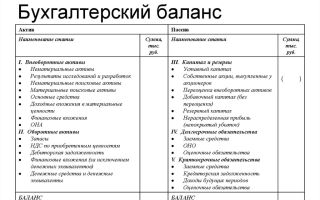

В отчет входят следующие части:

- титульный лист;

- 1 раздел с размером взноса, уплачиваемого в бюджет;

- 2 раздел по подсчету налоговой базы и величины платежа.

На титульном листе указывается ИНН, КПП предприятия, ОКВЭД, номер корректировки (0 — для первичного, 1 и 2 — для переделанного документа), код отчетного периода (год), другие информационные сведения об организации, а также подпись и печать.

При сдаче отчета правопреемником реорганизованного предприятия в верхней области листа указывается его КПП и ИНН, а в графе «по месту нахождения» ставится код 216 или 270. В графе «налогоплательщик» указывается наименование компании.

Разделы заполняются следующим образом:

- В 1 и 2 разделе отражается ОКТМО муниципального образования, на площади которого размещен участок земли.

- 1 раздел состоит из двух блоков со строками 010-040.

- В строках 010 и 020 указывают код бюджетной классификации и ОКТМО.

- В строчках 021-040 отражается сумма платежа для оплаты в бюджет, величина авансовых выплат, которые были начислены за 3 квартала отчетного периода. Также отражается сумма налога, исчисленная к уменьшению.

- Во втором разделе определяется сумма взноса с отдельным заполнением по каждой доле или участку. Если компания владеет землей в качестве долевой или совместной собственности, заполняется графа 060 с указанием доли в виде дроби.

- Если компания использует льготы в форме не облагаемой суммы, то заполняются строчки 070 и 080. В пункте 070 отражается код льготы, если это 3022100, то заполняется 2-ая часть показателя с указанием номера, пункта, подпункта статьи правового акта, по которому выдается льгота. В 080 пункте указывается сумма, не облагаемая налогом.

- В строке 130 отражается налоговая база, определяемая как кадастровая стоимость участка на 1 января отчетного периода.

- Если компания стала обладать участком во время налогового периода, то в 150 графе отражается число месяцев владения, а в 160 — коэффициент Кв десятичной дробью.

- В 170 пункте записывается сумма налога, которая считается умножением чисел строк 130, 140 (ставка) и 160, деленная на 100.

- В 190 строке указывается коэффициент Кл десятичной дробью, в 180 графе — количество месяцев пользования льготой.

- 200 и 210 заполняются, если была использована льгота в форме освобождения от налога, указывается ее код. В 210 пункте отражается льгота с коэффициентом Кл.

- Строчки 220-270 составляются при использовании определенных льгот с указанием их кода.

- В строке 280 фиксируется вычисленная величина налога на землю, которую оплачивают в бюджет за отчетный период.

Источник: http://ZnayDelo.ru/biznes/nalogi/deklaraciya-po-zemelnomu-nalogu.html