Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества | Народный вопрос.РФ

0 [ ] [ ]

Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества

Нередко работники (или другие граждане Российской Федерации, или лица без гражданства, иностранцы) предоставляют организации процентный заем. При этом лица, предоставившие заем, получают доход в виде процентов по займу.

В данной статье рассмотрим порядок определения налоговой базы по НДФЛ в отношении дохода налогоплательщика, полученного в виде процентов по займу.

Прежде отметим, что заемные отношения оформляются договором займа.

Гражданско-правовые основы договора займа установлены параграфом 1 главы 42 «Заем и кредит» Гражданского кодекса Российской Федерации (далее – ГК РФ).

Согласно пункту 1 статьи 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Исходя из требований пункта 1 статьи 161 и пункта 1 статьи 808 ГК РФ, если одной из сторон договора займа является юридическое лицо, то договор займа должен быть заключен в письменной форме.

В силу пункта 1 статьи 809 ГК РФ по общему правилу заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, которые определены договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Проценты по договору займа могут выплачиваться в любом согласованном сторонами порядке. Если такой порядок заранее не оговорен, то проценты на основании пункта 2 статьи 809 ГК РФ выплачиваются ежемесячно до дня возврата суммы займа.

В соответствии с пунктом 1 статьи 810 ГК РФ заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором.

В силу пункта 2 статьи 810 ГК РФ сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца.

В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 ГК РФ, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части (пункт 4 статьи 809 ГК РФ).

По общему правилу сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет (пункт 3 статьи 810 ГК РФ).

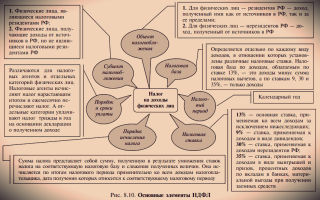

Налог на доходы физических лиц

Физическое лицо, предоставившее организации заем, получает доход в виде процентов по займу. Данный доход является объектом налогообложения по налогу на доходы физических лиц (далее – НДФЛ) (подпункт 1 пункта 1 статьи 208 Налогового кодекса Российской Федерации (далее – НК РФ), статья 209 НК РФ).

Подпунктом 1 пункта 1 статьи 223 НК РФ определено, что дата фактического получения дохода в виде процентов считается день выплаты такого дохода физическому лицу, выдавшему организации заем. При этом под выплатой дохода следует понимать не только выдачу наличных денежных средств, но и их перечисление на расчетный счет физического лица или по его поручению на счета третьих лиц.

С процентов по займу, предоставленному резидентом Российской Федерации, НДФЛ удерживается по ставке 13% (пункт 1 статьи 224 НК РФ), а с процентов по займу, выплаченных нерезиденту, НДФЛ удерживается по ставке 30% (пункт 3 статьи 224 НК РФ).

Согласно статье 226 НК РФ российские организации, от которых или в результате отношений с которыми физическое лицо, признаваемое налогоплательщиком НДФЛ, получило доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога. Исключение составляют доходы, в отношении которых исчисление сумм и уплата налога производятся в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 НК РФ.

Следовательно, организация, которая получила заем от физического лица (в том числе от своего работника) и выплачивает ему проценты, обязана, как налоговый агент исчислить, удержать у заимодавца с этих процентов сумму НДФЛ и уплатить ее в бюджет.

В силу пункта 4 статьи 226 НК РФ удержание НДФЛ производится за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

При невозможности удержать исчисленную сумму НДФЛ налоговый агент обязан в течение одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (пункт 5 статьи 226 НК РФ).

В такой ситуации исчисление и уплату НДФЛ налогоплательщик осуществляет самостоятельно в порядке, предусмотренном статьей 228 НК РФ.

Пунктом 2 статьи 230 НК РФ предусмотрено, что по общему правилу налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Указанные сведения представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи или на электронных носителях. Заметим, что при численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (пункт 3 статьи 230 НК РФ).

Напомним, что форма справки № 2-НДФЛ утверждена Приказом ФНС России от 17 ноября 2010 года № ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников».

Обратите внимание!

Согласно статье 123 НК РФ в случае неисполнения налоговым агентом обязанностей, связанных с удержанием и (или) перечислением НДФЛ, к нему могут быть применены штрафные санкции в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

При удержании НДФЛ следует помнить, что организация (заемщик) может предоставить своему сотруднику (заимодавцу) стандартные налоговые вычеты, предусмотренные статьей 218 НК РФ. Данный вычет предоставляется в отношении любых доходов налогоплательщика, облагаемых НДФЛ по ставке 13% (пункт 3 статьи 210 НК РФ), к которым, в частности относятся, и проценты по займу.

Стандартный налоговый вычет, согласно статье 218 НК РФ, предоставляется отдельным категориям физических лиц. Причем стандартные налоговые вычеты фактически поделены на две категории, а именно на вычеты:

– предоставляемые самому налогоплательщику;

– предоставляемые на ребенка (детей) налогоплательщика, так называемые «детские» вычеты.

Указанные налоговые вычеты являются фиксированными, применяемыми ежемесячно.

Стандартными налоговыми вычетами, которыми вправе воспользоваться сам налогоплательщик, являются вычеты в размере 3 000 рублей и 500 рублей.

Помимо собственных стандартных налоговых вычетов налогоплательщик может воспользоваться «детскими» вычетами.

В соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ такие вычеты распространяются на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, и предоставляются в следующих размерах:

1 400 рублей – на первого ребенка;

1 400 рублей – на второго ребенка;

3 000 рублей – на третьего и каждого последующего ребенка;

3 000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка в размере 13%) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 280 000 рублей.

Начиная с месяца, в котором указанный доход превысил 280 000 рублей, налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 218 НК РФ, не применяется.

Отметим, что работникам (заимодавцам), которые являются нерезидентами, стандартные налоговые вычеты организация (заемщик) предоставить не вправе (пункт 4 статьи 210 НК РФ).

Рассмотрим на конкретном примере порядок расчета НДФЛ с процентов по займу, предоставленному сотрудником – резидентом Российской Федерации, своей организации.

Пример (цифры условные)

13 января 2015 года единственный учредитель (он же – генеральный директор) ООО «А» предоставил своей организации денежный заем в сумме 300 000 рублей. Указанный заем выдан на 15 дней под 15 % годовых.

Сумма процентов составляет 1 849,32 рубля (300 000 рублей x 15% / 365 дней x 15 дней).

Предположим, что должностной оклад генерального директора составляет 25 000 рублей. Он имеет право на получение стандартного вычета на ребенка в размере 1 400 рублей.

27 января 2015 года организация вернула сотруднику сумму денежного займа и выплатила начисленные проценты.

С суммы процентов удержан НДФЛ в размере: (1 849,32 рубля – 1 400 рублей) х 13% = 58,41 рубля.

28 января 2015 года бухгалтерия ООО «А» перечислила удержанную сумму НДФЛ в бюджет.

Сумма НДФЛ при выплате заработной платы за январь составит 3 250 рублей (25 000 рублей + 1 849,32 рубля – 1 400 рублей) x 13% – 58,41 рубля.

Далее приведем пример расчета НДФЛ с процентов по займу, предоставленному сотрудником – нерезидентом Российской Федерации.

Пример (цифры условные)

Один из учредителей ООО «А» является гражданином Украины и работает в организации коммерческим директором.

Предположим, что 3 февраля 2015 года сотрудник предоставил организации денежный заем в сумме 200 000 рублей. Заем выдан на 15 дней под 15% годовых.

Сумма процентов составляет 1 232,88 рубля (200 000 рублей х 15% / 365 дней х 15 дней).

Допустим, что должностной оклад сотрудника составляет 25 000 рублей.

17 февраля 2015 года организация вернула сотруднику заем и выплатила начисленные проценты.

С суммы процентов удержан НДФЛ в размере: 1 232,88 рубля х 30% = 369,87 рубля.

18 февраля бухгалтерия ОО «А» перечислила в бюджет удержанную сумму НДФЛ.

Сотруднику выплачена заработная плата за февраль месяц 11 марта. По состоянию на 1 марта он не имеет статуса налогового резидента Российской Федерации. При выплате заработной платы удержан налог в сумме 7 500 рублей (25 000 рублей х 30%).

Источник: http://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2831

Обязана ли организация выплатить НДФЛ за сотрудника предоставившего займ под проценты

Если физическое лицо, предоставляет займ под 10% ООО.

После возврата ему займа и выплаты процентов, обязана ли организация выплатить за него НДФЛ и в какой сумме? Обязано ли физическое лицо подавать декларацию 3НДФЛ и в каких случаях? Организация обязана начислять проценты ежемесячно или если в договоре прописано, что проценты начисляются в момент погашения долга, то можно их начислять в момент выплаты?

сообщаем следующее: При расчетах с физическим лицом по возврату займа с сумм выплаченных ему процентов у человека возникнет налогооблагаемый доход. Организация-заемщик в этом случае выполняет обязанности налогового агента по НДФЛ.

С дохода по процентам, выплаченного заимодавцу, рассчитайте, удержите и уплатите в бюджет НДФЛ, отчитайтесь по выплаченному физическому лицу доходу в налоговую инспекцию по итогу года по форме 2-НДФЛ.

Декларацию по форме 3-НДФЛ в данном случае физическое лицо не обязано подавать.

НДФЛ рассчитайте по ставке 13 % для резидентов и 30 % для нерезидентов. В бухгалтерском учете проценты начисляйте ежемесячно. В налоговом учете проценты признавайте в расходах только после их фактической выплаты.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация: Как учесть при налогообложении операции по получению займа (кредита). Организация применяет специальный налоговый режим

НДФЛ

Если организация получила процентный заем от сотрудника (или другого гражданина), то при уплате ему процентов у человека возникнет налогооблагаемый доход (подп. 1 п. 1 ст. 208, п. 1 ст. 209 НК РФ).

Независимо от того, какую систему налогообложения применяет организация-заемщик, в этом случае нужно выполнить обязанности налогового агента по НДФЛ (п. 1 ст. 226 НК РФ).

С дохода, выплаченного заимодавцу, рассчитайте и удержите НДФЛ (п. 2 ст. 226 НК РФ).

Проценты по займам не облагаются:

взносами на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 1, ч. 3 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

взносами на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).*

2. Рекомендация:Как составлять справку по форме 2-НДФЛ

Справка по форме 2-НДФЛ нужна для того, чтобы подтвердить доходы, которые человек получил за налоговый период (как правило, за год), а также сумму удержанного с этих доходов налога. По таким справкам налоговые инспекторы проверяют, правильно ли применили вычеты и та ли сумма налога в итоге ушла в бюджет.

Форма справки о доходах физического лица (2-НДФЛ) и рекомендации по ее заполнению утверждены приказом ФНС России от 17 ноября 2010 г. № ММВ-7-3/611.

Кто должен составлять и сдавать справки

Сдавать справки 2-НДФЛ должны налоговые агенты. То есть те организации, которые выплачивают доходы физлицам. Как правило, это работодатели. При этом составлять справку нужно по каждому человеку, который получает доход.*

Отчитываться по доходам в роли налогового агента не надо лишь в следующих ситуациях:

организация приобрела у гражданина имущество или имущественные права, принадлежащее ему на праве собственности;

выплаты получает предприниматель (в т. ч. участник договора инвестиционного товарищества).

В этих случаях НДФЛ платит непосредственно тот, кто получил доход. Это следует из положений пункта 2статьи 226, пункта 2 статьи 214.5, статей 227 и 228 Налогового кодекса РФ.

И этот же человек должен самостоятельно отчитаться в налоговую инспекцию, но уже по другим формам. Например, по форме 3-НДФЛ.* Аналогичные разъяснения содержатся в письмах Минфина России от 7 марта 2014 г.

№ 03-04-06/10185 иот 29 декабря 2010 г. № 03-04-06/6-321.

Сдать справку 2-НДФЛ понадобится и в том случае, когда организация должна, но не может удержать налог с выплаченных доходов. Например, она вручила подарок стоимостью более 4000 руб. человеку, который не является сотрудником данной организации.

Кроме того, налоговые инспекторы могут запросить 2-НДФЛ у человека, который самостоятельно отчитывается по полученным доходам, например от продажи квартиры, и при этом заявляет право на налоговые вычеты (ст. 31 НК РФ). В этом случае налоговый агент (работодатель) обязан предоставить такому человеку справку по его запросу.

3. Статья:Как считать НДФЛ при получении займа от физического лица

Если организация получила процентный заем от сотрудника (или другого гражданина), то при уплате ему процентов у человека возникнет налогооблагаемый доход (подп. 1 п. 1 ст. 208, п. 1 ст. 209 НК РФ). В этом случае «упрощенец»-заемщик должен выполнить обязанности налогового агента по НДФЛ (п. 1 ст.

226 НК РФ). С дохода, выплаченного заимодавцу, рассчитывают и удерживают НДФЛ по соответствующим ставкам (п. 1 ст. 210, п. 1, 3 ст. 224, п. 2 ст. 226 НК РФ).* Аналогичный порядок применяется, если вместо процентов в договоре предусмотрена индексация займа.

То есть если при возврате займа организация индексирует сумму своей задолженности и выплачивает сотруднику дополнительный доход. В этом случае НДФЛ нужно будет удержать с разницы между суммой полученного займа и суммой, которая возвращается сотруднику с учетом индексации.

Об этом сказано в письме Минфина России от 08.09.2011 № 03-04-06/6-213.

Датой получения доходов в виде процентов признается:

дата выплаты (перечисления денег на банковский счет, указанный сотрудником, выдавшим организации заем), если проценты выплачиваются наличными;

дата передачи ценностей, если проценты выплачиваются в натуральной форме. Об этом сказано в пункте 1 статьи 223 НК РФ.

Удержанный НДФЛ нужно перевести в бюджет:

если деньги на выплату процентов снимались с банковского счета организации – не позднее дня, когда деньги были сняты со счета;

если деньги перечислялись со счета организации на банковский счет гражданина – не позднее дня перечисления со счета на счет;

если проценты выплачивались из наличной выручки или других источников – не позднее следующего дня после выплаты.*

В третьем случае НДФЛ нужно перечислить в бюджет не позднее следующего дня после того, как начисленная сумма налога была фактически удержана с доходов человека, выдавшего организации заем. Эти сроки установлены пунктом 6 статьи 226 НК РФ.

При начислении процентов в натуральной форме НДФЛ нужно удержать при выплате любых денежных вознаграждений в пользу сотрудника (гражданина) (п. 4 ст. 226 НК РФ).

Источник: https://www.Zarplata-online.ru/qa/1612-obyazana-li-organizatsiya-vyplatit-ndfl-za-sotrudnika-predostavivshego-zaym-pod-protsenty

Кто платит ндфл при займе физлицом у юрлица без процентов

Если в договоре займа отсутствует указание на конкретный срок, то он будет считаться бессрочным. Вернуть его заемщик будет должен в течение 30 календарных дней с момента получения требования от займодавца. Возможно также прямое указание в соглашении на бессрочный характер сделки.

Но необходимо понимать, что налоговики к этому относятся не однозначно и при длительном невозврате таких займов могут доначислить налог на прибыль. Требования к заемщикам Большинство требований к заемщикам будут зависеть от конкретного кредитора.

Именно он решает, кому готов предоставить денежные средства в долг, и на каких условиях.

ГК РФ, и не относит предоставление займа к видам деятельности.Правомерно ли налогообложение НДФЛ доходов физлица в виде процентов, выплачиваемых по договору займа, который заключен с физлицом, не являющимся индивидуальным предпринимателем? Ответ:МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМОот 8 сентября 2011 г.

N 03-04-05/6-639 Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу обложения налогом на доходы физических лиц сумм денежных средств, выплачиваемых по договору займа, заключенному между физическими лицами, и в соответствии со ст. 34.

2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.Согласно ст.

Ндфл с материальной выгоды по займу

- Главная ›

- Полезная литература ›

- Налог на доходы физических лиц ›

- Налогообложение НДФЛ налогов от инвестиционной деятельности ›

- Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества

0 нравится [ 0 ] не нравится [ 0 ] НДФЛ налоговый кодекс РФ проценты по займу Гражданский кодекс РФ договор займа форма справки № 2-НДФЛ 27060 Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества Нередко работники (или другие граждане Российской Федерации, или лица без гражданства, иностранцы) предоставляют организации процентный заем. При этом лица, предоставившие заем, получают доход в виде процентов по займу. В данной статье рассмотрим порядок определения налоговой базы по НДФЛ в отношении дохода налогоплательщика, полученного в виде процентов по займу.

Обложение налогом на доходы физических лиц доходов по договору займа

В этот же день нужно удержать и зарплатный НДФЛ. < … Главная → Бухгалтерские консультации → НДФЛ Актуально на: 16 февраля 2016 г. Правила исчисления НДФЛ с материальной выгоды по беспроцентным займам и займам, выданным физлицам под низкие проценты, с 2016 года существенно поменялись.

Теперь рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца (подп. 7 п. 1 ст. 223 НК РФ).

Договор займа: учет и налогообложение расчетов с физическими лицами

И нельзя ли применить ст. 214.2 НК и не платить НДФЛ с %% это вообще не та ситуация.Вопрос: Согласно позиции ФНС России доходы физлица, полученные в результате предоставления займов физлицам, подлежат налогообложению НДФЛ по ставке 13% на основании представляемой налоговой декларации и относятся для целей НДФЛ к доходам в виде процентов по займам.

https://www.youtube.com/watch?v=QOLY50MxtlE

Подпунктом 1 п. 1 ст. 208 НК РФ установлен налог в отношении доходов, полученных налоговым резидентом РФ в виде процентов от российской организации или от российских индивидуальных предпринимателей. Указание на проценты, полученные от физических лиц, в ст. 208 НК РФ не содержится.

Законодательство не устанавливает специальный состав субъектов договора займа, регулируемого ст.

Ндфл по займам

Помимо собственных стандартных налоговых вычетов налогоплательщик может воспользоваться «детскими» вычетами.

В соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ такие вычеты распространяются на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, и предоставляются в следующих размерах: 1 400 рублей – на первого ребенка; 1 400 рублей – на второго ребенка; 3 000 рублей – на третьего и каждого последующего ребенка; 3 000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Займ юридическому лицу от физического в 2018 году в рф

НК РФ): Количество дней пользования займом рассчитывается:

- в месяце, когда заем выдан, — со дня, следующего за днем выдачи займа и по последнее число месяца;

- в месяце, когда заем погашен, – с первого числа месяца по день погашения займа;

- в остальных месяцах – как календарное число дней в месяце.

Материальная выгода по договору процентного займа: НДФЛ Если заем выдан под проценты, но процентная ставка по договору меньше 2/3 ключевой ставки ЦБ, то матвыгода считается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ): Расчет НДФЛ с материальной выгоды по займам Ставка НДФЛ с материальной выгоды по займам составляет (ст. 224 НК РФ):

- если физлицо является резидентом – 35%;

- если физлицо – нерезидент — 30%.

Удержать налог нужно из ближайшего выплачиваемого физлицу денежного дохода. Прежде отметим, что заемные отношения оформляются договором займа. Гражданско-правовые основы договора займа установлены параграфом 1 главы 42 «Заем и кредит» Гражданского кодекса Российской Федерации (далее – ГК РФ).

Согласно пункту 1 статьи 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей. Исходя из требований пункта 1 статьи 161 и пункта 1 статьи 808 ГК РФ, если одной из сторон договора займа является юридическое лицо, то договор займа должен быть заключен в письменной форме.

Важно

Существуют некоторые обязательные требования к заемщикам – юридическим лицам:

- Наличие государственной регистрации.

- Деятельность организации не должна быть приостановлена.

- Разрешение на сделку от собственников (если оно необходимо по Уставу).

- В отношении организации не проводится процедура банкротства и т.п.

Отдельные кредиторы могут устанавливать минимальный срок ведение бизнеса компанией-заемщиком, требовать отсутствия убытков и наличие прибыли и т.д. Это полное их право.

Но так как в большинстве случаев займодавцем выступает кто-то из числа собственников бизнеса, то никаких дополнительных требований к заемщику юридическому лицу не предъявляется.

Образец договора займа юридическому лицу от физического Подходить к составлению договора необходимо очень ответственно.

В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором.

В силу пункта 2 статьи 810 ГК РФ сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца.

В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 ГК РФ, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части (пункт 4 статьи 809 ГК РФ).

По общему правилу сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет (пункт 3 статьи 810 ГК РФ).

Обратите внимание! Согласно статье 123 НК РФ в случае неисполнения налоговым агентом обязанностей, связанных с удержанием и (или) перечислением НДФЛ, к нему могут быть применены штрафные санкции в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

При удержании НДФЛ следует помнить, что организация (заемщик) может предоставить своему сотруднику (заимодавцу) стандартные налоговые вычеты, предусмотренные статьей 218 НК РФ.

Данный вычет предоставляется в отношении любых доходов налогоплательщика, облагаемых НДФЛ по ставке 13% (пункт 3 статьи 210 НК РФ), к которым, в частности относятся, и проценты по займу.

Стандартный налоговый вычет, согласно статье 218 НК РФ, предоставляется отдельным категориям физических лиц.

Внимание

В силу пункта 1 статьи 809 ГК РФ по общему правилу заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, которые определены договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Проценты по договору займа могут выплачиваться в любом согласованном сторонами порядке.

Если такой порядок заранее не оговорен, то проценты на основании пункта 2 статьи 809 ГК РФ выплачиваются ежемесячно до дня возврата суммы займа. В соответствии с пунктом 1 статьи 810 ГК РФ заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

Источник: http://golden-mark.ru/kto-platit-ndfl-pri-zajme-fizlitsom-u-yurlitsa-bez-protsentov/

Нужно ли показывать проценты, выплаченные по займу физ. лицу в 6 НДФЛ

Для расширения бизнеса требуются инвестиции, одним из способов их получения, для небольших предприятий может являться заем у физического лица.

За использование его денежных средств, заимодателю начисляется прибыль, которая для него является доходом, а значит, он должен уплатить с них налог государству.

Однако, перечислением сборов в бюджет занимается налоговый агент, которым является предприятие — заемщик, именно на него и возлагается эта обязанность. Как бухгалтеру отразить проценты по займам в 6 НДФЛ?

В качестве заимодателя может выступать любое физ. лицо: учредитель, сотрудник или сторонний человек. Агенты обязаны удержать с доходов налог по ставкам 13% и 30% для резидента и не резидента соответственно.

В отчете 6 НДФЛ показываются все вознаграждения, в том числе получение дохода в виде процентов по займу, попадают все доходы, что были фактически выплачены работникам за текущий период.

Отчетность сдается каждый квартал.

Первый раздел заполняется нарастающим итогом с начала года, т.е. в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь. Второй раздел отражает вознаграждения, полученные физ. лицами только за текущий квартал.

Заполнение отчетности

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода. В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения.

Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал. Однако если прибыль начислена в марте, а перечислена в апреле, она отражается в обоих отчетах. За первый квартал только в разделе 1, за полугодие дополнительно к первому и во втором разделе.

Согласно разъяснениям ФНС рассмотрим отражение процентов по займу физ. лицу в 6 НДФЛ на примере.

Организация, для развития нового направления деятельности, взяла в феврале в долг денежные средства у физического лица (резидента РФ).

По договору займа проценты начисляются ежемесячно, выплата осуществляется до 10-го числа следующего месяца. Исходные данные по выплатам, которые произведены за последние месяцы, представлены в таблице.

| № | Месяц, где начисляются проценты | Сумма | Дата выплаты |

| 1 | Февраль | 1 129,56 | 06.03.2017 |

| 2 | Март | 1 234,86 |

Источник: https://ndflexpert.ru/6/6-ndfl-procenty-po-zajmu-fiz-licu.html

6-НДФЛ: проценты по займу

Главная » Консультации » 6-НДФЛ: проценты по займу

Практически каждая компания (ИП) на определенных этапах своей деятельности нуждается в дополнительных денежных вливаниях.

Возможно, они пойдут на становление или развитие бизнеса, закупку дорогостоящего оборудования, поддержание и улучшение финансового состояния предприятия и т. д. При этом источники привлечения средств бывают разные. Самый банальный из них – это банковский кредит.

Однако одолжить деньги может не только кредитная организация, но и частное лицо (к примеру, учредитель, директор, работник или вообще посторонний гражданин) по договору займа.

Часто такой договор предусматривает уплату процентов «физику» – заимодавцу за пользование заемными средствами, в результате чего у него возникает налогооблагаемый доход. Из этой консультации Вы узнаете, как отразить в 6-НДФЛ проценты по займу. Но для начала немного вводной информации.

Понятие и общая характеристика договора займа

Заемные отношения регулируются гражданским законодательством (§ 1 гл.42 ГК РФ).

Оформляются они, как правило, договором займа – двухсторонним соглашением между заимодавцем и заемщиком, по которому первый передает в собственность предмет займа (деньги или другие вещи, определенные родовыми признаками), а второй обязуется в установленный срок вернуть равноценный предмет (т. е. такую же сумму денег или равное количество других полученных им вещей того же рода и качества) (абз.1 п.1 ст.807 ГК РФ, п.1 ст.810 ГК РФ).

Договор признается реальным (т. е. заключенным) с момента передачи заемщику денег или иных вещей, которые являются предметом займа (п.2 ст.433 ГК РФ, абз.2 п.1 ст.807 ГК РФ).

Заемщиком и заимодавцем могут быть юридические и физические лица, а также государство. При этом договор займа составляется в письменной форме, если:

(Напомним, что в соответствии с абз.2 ст.5 Федерального закона от 19.06.2000 г. № 82-ФЗ для исчисления платежей по гражданско-правовым обязательствам применяется базовый размер МРОТ, равный 100 руб. Значит физлица оформляют сделку на бумаге при сумме займа 1000 руб. и выше.)

Кстати!

Несоблюдение письменной формы не делает договор займа недействительным. Правда в случае спора стороны уже не смогут ссылаться на свидетельские показания в подтверждение сделки и ее условий (п.1 ст.162 ГК РФ). Хотя они вправе представлять письменные и другие доказательства (к примеру, расписку заемщика, подтверждающую получение денег (п.2 ст.808 ГК РФ)).

Предметом договора займа чаще всего выступают денежные средства (наличные и безналичные), реже – вещи, определенные родовыми признаками (товары, сырье, материалы, ценные бумаги и т. д.). Родовой признак означает, что вещи невозможно индивидуализировать, т. е.

выделить из общей массы вещей этого же рода (к примеру, это зерно, мука, бензин и др.).

Если же это сделать возможно посредством индивидуальных признаков, то вещи признаются индивидуально-определенными (к примеру, это земельные участки, здания, сооружения, транспортные средства, именные ценные бумаги и др.). Их по договору займа передать нельзя!

За пользование заемными средствами заемщик, как правило, уплачивает заимодавцу проценты. Хотя договором может быть установлено обратное, т. е. займ будет беспроцентным (п.1 ст.809 ГК РФ).

Обратите внимание!

Договор займа считается возмездным (т. е выданным под проценты), даже если в нем отсутствует условие о размере и порядке выплаты процентов. Исключением из данного правила является (п.2 ст.

809 ГК РФ): – договор, который заключен между гражданами на сумму до 50 МРОТ (5 000 руб.) и не связан с предпринимательской деятельностью хотя бы одной из сторон; – договор, по которому передаются не деньги, а вещи.

В этих случаях займ предполагается безвозмездным (беспроцентным), даже если об этом прямо не «сказано» в тексте договора. В то же время это не мешает договаривающимся сторонам закрепить условие о процентах.

Порядок и сроки возврата займа определяются договором (п.1 ст.810 ГК РФ). Если стороны не согласовали это условие, то договор займа считается бессрочным. По бессрочному договору заимодавец вправе потребовать возврата долга в любой момент, а заемщик, в свою очередь, обязан вернуть его в течение 30 дней со дня предъявления соответствующего требования.

Заметьте!

Беспроцентный займ заемщик может вернуть досрочно (если иное не предусмотрено договором). А вот досрочный возврат процентного займа допускается только с согласия заимодавца (п.2 ст.810 ГК РФ).

Лимит расчетов наличными по договору займа

Если предметом договора займа являются наличные денежные средства, то заемщик и заимодавец должны соблюдать лимит расчетов наличными, который равен 100 000 руб. в соответствии с п.6 Указаний Банка России от 07.10.2013 г. № 3073-У (далее – Указания № 3073-У). То есть это максимальная сумма наличности, которую могут передать стороны сделки друг другу.

Действует данный лимит в отношении расчетов по одному договору (п.2 Указаний № 3073-У):

- между организациями;

- между организацией и ИП;

- между ИП и ИП.

Обратите внимание!

Лимит расчетов наличными не распространяется на расчеты в рамках договора займа с физлицом, который не занимается предпринимательской деятельностью (п.5 Указаний № 3073-У). Поэтому организация (ИП) может взять у своего сотрудника (или любого другого гражданина) взаймы любую наличную сумму, и наоборот.

За нарушение (превышение) лимита расчетов наличными виновные лица могут быть оштрафованы по ст.15.1 КоАП РФ:

- юрлица – на сумму от 40 000 руб. до 50 000 руб.;

- должностные лица – на сумму от 4 000 руб. до 5 000 руб.

Ндфл с процентов, выплаченных физлицу по договору займа

Проценты, которые организация / ИП (заемщик) выплачивает физлицу (заимодавцу) по возмездному договору займа, являются доходом последнего, который облагается НДФЛ по ставке (пп.1 п.1 ст.208 НК РФ, п.1 ст.209 НК РФ, п.1 ст.210 НК РФ):

- 13% – если заимодавец является резидентом РФ (п.1 ст.224 НК РФ);

- 30% – если заимодавец не является резидентом РФ (п.3 ст.224 НК РФ).

Источник: http://yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-procenty-po-zaimu.html