Предприниматели при совмещении УСН и ЕНВД могут уменьшить налог на всю сумму фиксированных страховых взносов

По общему правилу, установленному вторым пунктом 346.32 статьи Налогового кодекса, при применении налогового режима, при котором уплачивается единый налог на вмененный доход,сумма налога, исчисленного за налоговый период может быть уменьшена на следующие суммы:

- Обязательных страховых взносов, начисленных за этот же период, на заработную плату работников и уплаченных в этом же налоговом периоде;

- Выплаченных работникам пособий по временной нетрудоспособности за первые три дня заболевания;

- Взносов по договорам добровольного страхования, выплаченных работникам за первые три дня заболевания, если общая сумма выплат не превышают установленный размер пособия по временной нетрудоспособности.

При этом, сумму налога, уплачиваемого при применении ЕНВД, можно уменьшить на сумму указанных выплат в том случае, если работники, в пользу которых были выплачены пособия, заняты в деятельности переведенной на ЕНВД.

При совмещении налоговых режимов на основании седьмого пункта 346.26 статьи Кодекса, налогоплательщики обеспечивают раздельный учет по видам осуществляемой деятельности на разных системах налогообложения. При совмещении УСН и ЕНВД ведется отдельный учет доходов и расходов по каждой системе налогообложения.

Ссылаясь на указанные законодательные нормы, специалисты Минфина делают вывод, что индивидуальный предприниматель, при совмещении УСН и ЕНВД, имеющий наемный персонал, вправе уменьшить сумму налога, уплачиваемого по деятельности на УСН на всю сумму фиксированных взносов, уплаченных «за себя» в этом же налоговом периоде, если наемные работники не заняты в деятельности, в отношении которой применяется упрощенный налоговый режим.

Таким образом, Минфин подтвердил, что предприниматели, имеющие работников, при совмещении «вмененки и «упрощенки» могут учесть при расчете единого упрощенного налога всю сумму фиксированного платежа, который предприниматель ежегодно уплачивает «за себя».

Иными словами, единый налог, уплачиваемый по деятельности на ЕНВД, уменьшается до пятидесяти процентов на суммы страховых взносов, уплаченных с доходов работников, а упрощенный налог, уменьшается на всю сумму фиксированных страховых взносов, уплачиваемых индивидуальным предпринимателем.

Необходимо отметить, что такие разъяснения чиновников улучшают положение налогоплательщиков, однако Налоговым кодексом такой порядок напрямую не прописан.

При этом, налогоплательщики могут руководствоваться данными разъяснениями Минфина при расчете налога, поскольку ответственность при неправомерном уменьшении налога не ложится на плечи налогоплательщика, если существуют официальные разъяснения уполномоченных органов.

Рассмотрим на примере

Предприниматель совмещает два спецрежима: УСН и ЕНВД. Все работники ИП заняты в деятельности, переведенной на «вмененку».

Второй вид деятельности – сдача собственных помещений в аренду находится на упрощенной налоговой системе и труд наемных работников в этой деятельности не используется.

За второй квартал ИП должен заплатить по деятельности на ЕНВД налог в размере 20 тысяч рублей.

По деятельности на УСН, ИП должен заплатить шесть процентов с общего дохода в размере 30 тысяч рублей.

В этом же периоде были уплачены страховые взносы с зарплаты работников в размере 12 тысяч рублей.

Сумма фиксированного платежа ИП, уплаченного во втором квартале составила 9 тысяч рублей.

Предприниматель уменьшает налоговые платежи следующим образом:

ЕНВД

Сумма страховых взносов по работникам превышает 50 процентов подлежащего уплате налога (12000 >10000).

Налог на вмененный доход предприниматель может уменьшить на 10 тысяч рублей, что составляет 50 процентов от всей суммы налога, и перечисляет в бюджет за второй квартал 10 тысяч рублей.

УСН

Начисленную к уплате сумму авансового платежа по УСН, ИП уменьшает на всю сумму уплаченного во втором квартале фиксированного платежа и перечисляет в бюджет 21 тысячу рублей (30000 – 9000).

Центр Бухгалтерской Практики «Парус»

19 апреля 2013 г.

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/predprinimateli-pri-sovmeshchenii-usn-i-envd-mogut-umenshit-nalog-na-vsyu-summu-fiksirovannykh-strakhovykh-vznosov.html

Совмещение УСН и ЕНВД для ИП и ООО: учет взносов и налогов в 2017 году

В нашей налоговой системе существуют несколько специальных налоговых режимов:

- упрощенная система налогообложения («упрощенка»);

- единый налог на вмененный доход («вмененка»);

- патентная система налогообложения;

- единый сельскохозяйственный налог.

Все эти налоговые режимы можно применять как по отдельности, так и совмещая их между собой. Сегодня мы поговорим о совмещении упрощенной системы налогообложения (УСН или «упрощенка») и единого налога на вмененный доход (ЕНВД или «вмененка»). Но прежде чем приступить к рассмотрению совмещения, мы немного поговорим о каждой системе в отдельности, чтобы было представление что это такое.

Что такое «упрощенка» и какие налоги она заменяет?

«Упрощенка» — это упрощенная система налогообложения (УСН), которая заменяет собой такие налоги, как:

| Для организации (юридические лица) | Для ИП (индивидуальный предприниматель) |

| НДС (налог на добавленную стоимость) | НДС (налог на добавленную стоимость) |

| Налог на прибыль | НДФЛ (налог на доходы физических лиц от предпринимательской деятельности) |

| Налог на имущество (которое используется при деятельности УСН) | Налог на имущество (которое используется при деятельности УСН) |

Но применять «упрощенку» не так просто, необходимо соблюдение следующих условий:

Для юридических лиц есть еще несколько обязательных параметров:

- В составе учредителей доля юридического лица не может превышать 25%;

- Не могут применять организации, имеющие филиалы;

- Если организация решила со следующего года перейти на «упрощенку», то доход за 9 месяцев этого года не может быть больше 112,5 млн. руб.

Перейти на «упрощенку» можно двумя способами: при регистрации юр. лица или ИП подать заявление о переходе на упрощенную систему налогообложения (или в течение 30 дней с момента регистрации); подать это заявление с 1 октября по 31 декабря текущего года на переход со следующего календарного года.

https://www.youtube.com/watch?v=el8rwFKdMW4

При упрощенной системе налогообложения применяется два вида ставок налога:

- 6% на доходы;

- 15% «доходы минус расходы».

Целесообразность одной из ставок надо просчитывать исходя из доходов и затрат, а после выбирать оптимальный по налоговой нагрузке вариант.

Если вы выберете налог 6%, а потом в ходе деятельности поймёте, что выгоднее выбрать 15%, то перейти на него вы уже сможете только с нового календарного года, подав заявление заранее до 31 декабря текущего года.

Что такое «вмененка» и какие налоги она заменяет?

«Вмененка» — это единый налог на вмененный доход, который заменяет собой налоги на аналогичной упрощенной системе:

| Для организации (юридические лица) | Для ИП (индивидуальный предприниматель) |

| НДС (налог на добавленную стоимость) | НДС (налог на добавленную стоимость) |

| Налог на прибыль | НДФЛ (налог на доходы физических лиц от предпринимательской деятельности) |

| Налог на имущество (которое используется при деятельности УСН) | Налог на имущество (которое используется при деятельности УСН) |

Опять же, аналогичной «упрощенке», для применения ЕНВД, необходимо соблюдать ряд условий:

Для юридических лиц необходимо соблюдение еще ряд условий:

- Организация не должна быть крупнейшим налогоплательщиком;

- Не должна являться учреждением образования, здравоохранения и соц. обеспечения в области услуг общепита;

- В составе учредителей доля юридического лица не может превышать 25%.

«Вмененку» могут применять только организации и ИП в отношении определенных видов деятельности. Эти виды прописаны в п. 2 ст. 346.26 НК РФ, но кратко это деятельность:

- бытовых услуг;

- ветеринарные услуг;

- услуг ремонта, тех обслуживания и автомойки транспорта;

- услуг автостоянок;

- услуг перевозок людей и грузов (не более 20 авто);

- услуг розничной торговли без торговых залов, либо с залом не более 150 квадратов;

- общепит с залом не более 150 квадратов, либо без зала обслуживания;

- наружной рекламы на рекламных конструкциях, либо на авто;

- услуг временного проживания и размещения общей площадью до 500 квадратов;

- сдача в аренду помещений;

- сдача в аренду земельных участков.

Перейти на «вмененку» можно в течение 5 дней с момента начала осуществления деятельности, подпадающей под «вмененку», либо в любое время в течение года. А вот снять с учета можно либо при прекращении деятельности по ЕНВД, либо с нового календарного года перейти на иной режим налогообложения, подав в налоговую заявление о снятии с учета в качестве плательщика ЕНВД.

Когда нельзя совместить «упрощенку» и «вмененку»?

При регистрации бизнеса в заявлении есть раздел, который мы заполняем под названием «Коды ОКВЭД». По нашему желанию в этом разделе может быть указан один вид деятельности или несколько.

Если при регистрации вы указали только один вид деятельности и по нему можете применять «вмененку», то здесь совмещение двух налоговых режимов невозможно! В этом случае вам необходимо рассчитать и выбрать наиболее выгодный для вас режим налогообложения.

Давайте рассмотрим это на примере:

У вас небольшое кафе (60 квадратных метров) в Московской области. При регистрации вы указали только один вид экономической деятельности — оказание услуг общественного питания через объект организации общественного питания.

Есть несколько наёмных работников: повар, два официанта, администратор и вы.

В год ваша выручка составляет 6 млн. руб.

Ваши затраты в год — 3,5 млн. руб. Сюда мы отнесём заработные платы, отчисления взносов, закупка техники, оборудования, продуктов и прочих расходников.

Теперь давайте просчитаем, какая система налогообложения при таких цифрах будет наиболее выгодна.

1. Сначала просчитает сумму налога на ЕНВД:

Чтобы понять, что такое вообще написано в этой формуле, обращаемся к ст. 246.27 НК РФ:

Базовая доходность — условный доход по вашей деятельности, который рассчитало государство (величину его смотрим в НК);

К1 — корректирующий коэффициент-дефлятор (1,798 на 2017 год);

К2 — корректирующий коэффициент, устанавливаемый каждым регионом и на каждый вид деятельности самостоятельно);

Физический показатель для каждого вида свой, опять же смотрим в кодексе.

Ставим наши цифры в формулу:

НБ = 107 880 руб.

Далее умножаем на 12 месяцев в году:

НБ = 107 880 руб. × 12 мес. = 1 294 560 руб.

И умножаем на ставку налога по ЕНВД 15%:

НАЛОГ = 1 294 560 × 15% = 194 184 руб.

2. Рассчитаем сумму налога при применении УСН 6%:

При «упрощенке» 6% мы берем в расчет только нашу годовую выручку 6 млн. и умножаем её на ставку налога:

НАЛОГ = 6 000 000 руб. × 6% = 360 000 руб.

3. Рассчитаем сумму налога при применении УСН 15%:

Здесь формула чуть сложнее, чем при «упрощенке» 6%.

НАЛОГ = ( доходы – расходы) × 15%

НАЛОГ = ( 6 000 000 руб. – 3 500 000 руб. ) × 15% = 375 000 руб.

Просчитав сумму налога на каждой из систем, мы видим очевидную выгоду применения ЕНВД при нашем виде деятельности.

Когда совместить УСН и ЕНВД можно?

Для того, чтобы понять, можем ли мы совмещать два налоговых спец. режима, обратимся к п. 4 ст. 346.12 НК РФ, где четко прописано, что совмещение ЕНВД и УСН допустимо.

При регистрации в качестве индивидуального предпринимателя вы указали два вида экономической деятельности:

- Торговля в розницу (в Московской области у вас небольшой магазин 90 квадратов, работает 10 человек, основные средства на 5 млн. руб., годовой доход составляет 19 млн. руб., ваши расходы в год 14 млн. руб.

)

- Вы печете булочки в помещении магазина (конечно, не в торговом зале), заняты при этом 6 наёмных работников, основные средства (оборудование) на 2,5 млн. руб., годовой доход 9 млн., ваши расходы в год 7,5 млн. руб.

Теперь мы посчитаем совокупные данные по обоим видам деятельности, для возможности совмещения УСН и ЕНВД.

- До 100 наёмных работников: у вас 10 + 6 = 16

- До 150 млн. руб. годовой доход: у вас 19 млн. + 9 млн. = 18 млн. руб.

- До 150 млн. остаточная стоимость основных средств: у вас 5 млн. + 2,5 млн. = 7,5 млн. руб.

- Площадь торгового зала до 150 квадратов: у нас 90 квадратов.

По всем параметрам подходим, и возможно применение обеих систем налогообложения. И тут есть два варианта:

- «Упрощенка» для булочек и «вмененка» для торговли;

- «Упрощенка» для обоих видов.

А теперь мы будем просчитывать для каждого вида деятельности наиболее выгодную систему. Формулы, применимые к каждой, расписаны выше. Мы просто внесем полученные данные в сравнительную таблицу:

| Налоговая система | УСН 6% | УСН 15% | ЕНВД |

| Булочки УСН | 9 000 000 × 6% = 540 000 руб. | ( 9 000 000 – 7 500 000) × 15% = 225 000 руб. | |

| Торговля УСН | 19 000 000 × 6% = 1 140 000 руб. | ( 19 000 000 × 14 000 000) × 15% = 750 000 руб. | |

| Торговля ЕНВД | ( 90 кв. × 1 800 руб. × 1,798 × 1 × 12 мес.) × 15% = 524 296,80 |

Просто сравнив цифры по таблице, видим:

- «Упрощенка» 15% для булочек и «вмененка» для торговли обойдется в 749 296,80 руб. в год;

- «Упрощенка» для обоих видов деятельности выйдет в 975 000 при 15%, и в 1 680 000 при 6%.

Учет взносов и налогов при совмещении УСН и ЕНВД

Все индивидуальные предприниматели платят за себя пенсионные отчисления, а ИП и организации, имеющие наёмных работников, платят взносы за своих сотрудников. На суммы уплаченных взносов вы можете уменьшить сумму налога к уплате по спец. режимам. Но возможность уменьшения — разная. Ниже рассмотрим подробнее.

1. ИП без наёмных работников

Если вы являетесь индивидуальным предпринимателем, работаете самостоятельно и применяете один из специальных налоговых режимов, то сумму налога вы можете уменьшить на сумму уплаченных страховых пенсионных взносов за себя в размере 100%.

Если вы ИП без работников и применяете УСН совместно с ЕНВД, то уменьшить налог на сумму уплаченных страховых взносов на 100% вы можете в одном из этих спец. режимов: либо на «упрощенке», либо на «вмененке».

2. ИП с наёмными работниками

Если вы ИП с наёмными работниками и применяете один из режимов — либо УСН, либо ЕНВД, то сумму налога к уплате вы можете уменьшить на сумму уплаченных страховых взносов за себя и работников, но не более, чем на 50%.

Если у вас два налоговых режима, то вы можете уменьшить на сумму уплаченных взносов за себя и работников не более, чем на 50%, либо на одном из режимов, либо пропорционально занятым работникам, но это должно прописываться вашей учетной политике.

3. ООО с наёмными работниками

Юридические лица уменьшают свой налог к уплате аналогично Индивидуальным предпринимателям с сотрудниками: либо на 50% по одному из видов спец. режимов (УСН или ЕНВД), либо пропорционально занятым работникам, но это должно прописываться в вашей учетной политике.

Источник: https://delovoymir.biz/sovmeschenie-usn-i-envd-dlya-ip-i-ooo-uchet-vznosov-i-nalogov.html

Совмещение ЕНВД и УСН

НК РФ предусматривает для налогоплательщиков несколько налоговых режимов: основной (ОСНО) и спецрежимы, призванные снизить налоговое бремя на отдельных видах деятельности или для некоторых категорий бизнесменов. К таким специальным налоговым режимам относятся УСН, ЕНВД, ПСН, ЕСХН.

Чтобы применять любой из указанных режимов, компания или предприниматель должны соответствовать определенным критериям. Например, УСН нельзя применять в банковской деятельности, а глава 26.3 НК РФ содержит закрытый перечень услуг, оказание которых можно перевести на уплату вмененного дохода. ЕНВД, кроме того, действует не во всех субъектах страны – например, в Москве он отменен.

Разные налоговые режимы можно совмещать. Предположим, предприятие, работающее на УСН, выпускает в своей пекарне хлеб и сладкие булочки, а продает их в фирменном магазине уже на режиме ЕНВД. Основная причина, по которой налогоплательщики выбирают совмещение режимов – это снижение налоговых отчислений.

Раздельный учет при совмещении УСН и ЕНВД

Законодательство разрешает совмещение налоговых режимов и для ИП, и для юрлиц. Однако налогоплательщик обязан в таком случае вести раздельный учет доходов и расходов по разным режимам налогообложения (п. 8 ст. 346.18 НК РФ). Связано это с тем, что механизмы расчета и взимания налога на УСН и ЕНВД отличаются.

Как распределить расходы при совмещении УСН и ЕНВД? На УСН компания должна учитывать доходы (или доходы и расходы – если налог считается с разницы между доходами и расходами).

При расчете ЕНВД бухгалтер ориентируется на вмененный доход бизнеса – то есть тот доход, который, по мнению чиновников, налогоплательщик на ЕНВД может получить в течение налогового периода (сумма налога при этом корректируется коэффициентами-дефляторами, которые учитывают инфляцию и региональные особенности ведения бизнеса).

Обратите внимание: Порядок распределения расходов и доходов при совмещении УСН и ЕНВД по принципу раздельного учета обязательно должен быть указан в учетной политике налогоплательщика.

Распределение доходов при совмещении УСН и ЕНВД

На УСН полученный доход напрямую влияет на размер налога, а для ЕНВД учитывается лишь вмененный доход, который к результатам деятельности компании не привязан.

На практике определить, по какому спецрежиму получены доходы, легко. Возвращаясь к нашему примеру с пекарней: сделка с оптовым юрлицом или ИП – это доход по УСН, а розничная торговля в магазине – доход по ЕНВД.

Для удобства доходы в учетной политике и дальнейшем учете можно так и назвать:

- доходы от УСН;

- доходы от ЕНВД.

Считать их лучше на отдельных счетах учета или регистрах: несмотря на то, что обязанность ведения учета для плательщиков ЕНВД не установлена, обеспечивать раздельный учет доходных операций организация обязана.

Распределение расходов при совмещении ЕНВД и УСН

С расходами при совмещении двух налоговых режимов сложнее. Вернемся к примеру с пекарней – если по сырью или товарам можно четко определить, что мука была куплена для производства на УСН, а лимонад – для продажи в магазине (ЕНДВ), то по другим расходам не все так просто.

Если магазин находится на одной площади с производством, то как распределить расходы при совмещении УСН и ЕНВД на коммунальные услуги или охрану помещений? И как считать зарплату административных работников, занятых одновременно и в деятельности на ЕНВД, и в производстве на УСН?

Законодательство требует, чтобы расходы, которые относятся одновременно к разным видам деятельности, распределялись в соответствии с тем, какую долю доходов приносит налоговый режим в общий оборот предприятия. При расчете пропорции в суммарный доход включаются все доходы компании, кроме указанных в ст. 251 НК РФ.

Так, если на УСН компания получает 1 миллион рублей дохода в месяц, а от ЕНВД – 500 тысяч рублей, то суммарный доход составляет полтора миллиона рублей. Тогда доля УСН в общем доходе составит 67%, а доля ЕНВД – 33%.

Если компания платит за коммунальные услуги на всю производственную территорию фирмы 100 тысяч рублей в месяц, то к расходам по УСН бухгалтер примет 67% от 100 тысяч – то есть 67 тысяч рублей.

А в расходы на ЕНВД отнесет оставшиеся 33 тысячи рублей.

С затратами на сотрудников связана еще одна сложность в раздельном учете УСН и ЕНВД – страховые взносы за работников. На УСН Доходы минус расходы взносы включаются в расходы компании.

Режимы УСН Доходы и ЕНВД позволяют уменьшить вмененный налог на страховые взносы за работников – но не больше, чем наполовину.

Страховые взносы по работникам, задействованным и в УСН, и в ЕНВД также распределяются пропорционально доходам.

Пример распределения страховых взносов при совмещении ЕНВД И УСН

Предположим, что пекарня из предыдущего примера тратит на зарплату администрации 150 тысяч рублей в месяц. Тогда на УСН приходится 100 500 рублей, а на ЕНВД – 49 500 рублей.

Страховые взносы и на УСН, и на ЕНВД компания платит в сумме 30% от начисленной зарплаты. Значит, размер затрат на страхование работников – 50 тысяч рублей.

Из них 33 500 рублей (67%) это затраты по УСН, а 16 500 рублей – затраты по ЕНВД.

Если компания на УСН Доходы минус расходы, то 33 500 рублей она просто включает в расходы и отражает в КУДИР на УСН, наряду со страховыми взносами за работников, задействованных только на УСН.

Если же режим налогообложения УСН Доходы, то упрощенный налог за год компания может снизить на страховые взносы как за работников, трудящихся только на УСН, так и за административный персонал – но не более, чем на 50%.

Аналогичное правило действует и для расчета вмененного налога.

https://www.youtube.com/watch?v=4ElbIB4Po0s

Таким образом, совмещение УСН и ЕНВД на примере расчета с наемными работниками показывает, что нужно очень внимательно отдельно считать все расходы по работникам на УСН, отдельно по тем, кто работает на ЕНВД и отдельно – по тем, кто задействован в деятельности на обоих режимах.

Совмещение режимов налогообложения УСН и ЕНВД у ИП

Совмещение ЕНВД и УСН у индивидуального предпринимателя еще сложнее, поскольку ИП должен не только платить взносы за наемных работников, если они у него есть, но и перечислять определенную сумму в ПФР и ФОМС за самого себя.

Совмещение УСН и ЕНВД в 2018 году для ИП без работников проходит по тем же правилам, что и установлены для юрлиц: предприниматель должен вести раздельный учет, а для упрощенной деятельности – еще и КУДиР. Расходы также распределяются по пропорции. Остается только выяснить, как распределять фиксированные платежи при совмещении УСН и ЕНВД?

Если у ИП нет наемных работников, то фиксированные страховые взносы он может принять к вычету как по единому налогу, так и по упрощенному в полной сумме.

Источник: https://www.regberry.ru/nalogooblozhenie/sovmeshchenie-envd-i-usn

Совмещение ЕНВД и УСН для ИП

Налоговым законодательством разрешается совмещение ЕНВД и УСН для ИП. В каких ситуациях это допустимо и каков порядок совмещения?

Когда возможно совмещение нескольких налоговых режимов?

Решив перейти на упрощенную систему налогообложения, индивидуальный предприниматель должен учитывать, что он вправе одновременно применять УСН и другие спецрежимы, в том числе ЕНВД и Патентную систему налогообложения.

Переход на «вмененку» может способствовать уменьшению налоговой нагрузки на бизнес. Ведь предприниматель должен уплачивать налог исходя из базовой доходности, которая обычно ниже фактически полученной прибыли. Поэтому ЕНВД особенно выгодна для ИП со стабильными финансовыми показателями.

«Вмененка» действует по отношению к ограниченному перечню направлений деятельности и далеко не во всех российских регионах.

Так, на ЕНВД могут перейти предприниматели, которые занимаются розничной и разносной торговлей, грузоперевозками, пассажироперевозками; оказанием бытовых, ветеринарных, рекламных услуг, сдачей в аренду помещений; задействованы в оказании услуг общественного питания. В Москве ЕНВД не действует.

Поэтому предприниматели не всегда вправе перейти на ЕНВД или полностью перевести свой бизнес на «вмененку», даже если это сулит им экономические преимущества.

В их случае совмещение ЕНВД и УСН для ИП — это вынужденная мера. Есть еще некоторые ограничения, которые не позволяют применять ЕНВД. Например, если площадь торгового зала в магазине или зала обслуживания посетителей в кафе более 150 кв.м. При этом учитывается площадь каждого объекта по отдельности, а не суммарные показатели.

Стоит учитывать, что под бытовыми услугами понимаются услуги, которые оказываются в пользу физических лиц. Поэтому при оказании аналогичных услуг в пользу юридически лиц нужно применять УСН или ОСНО, под «вмененку» такая деятельности не попадает.

Типовые ситуации, при которых ИП совмещает ЕНВД и УСН, следующие.

- У ИП есть киоск площадью 20 кв.м. и розничный магазин 180 кв.м. Торговлю через киоск он вправе перевести на ЕНВД, а розничный магазин превышает лимит в 150 кв.м., поэтому в отношении этих доходов должна применяться «упрощенка».

- У ИП два вида деятельности (и более), один из которых не подпадает под «вмененку». Один из них — интернет-магазин (который подпадает под УСН и ОСНО), другой — грузоперевозки (его можно перевести на «вмененку»).

- ИП занимается отделочными работами. При ремонте квартир предприниматель вправе применять «вмененку», так как эти услуги он оказывать в пользу физических лиц. Если он будет выполнять аналогичные работы для юридических лиц, то такие доходы будут облагаться по УСН.

- У ИП несколько торговых точек в разных городах: в Москве и Туле. В Москве «вмененка» не действует, тогда как тульские торговые точки предприниматель вправе перевести на этот спецрежим.

Источник: https://moeip.ru/nalog/sovmeshhenie-envd-i-usn

Особенности уменьшения налога — все нюансы для ИП на УСН «доходы»

из к/ф «Криминальное чтиво»В продолжение темы уменьшения единого налога при упрощенной системе налогообложения («доходы») для предпринимателей — материал с ответами на вопросы.

Общие правила уменьшения «упрощенного» налога можно посмотреть в статье «Уменьшение налога на сумму страховых взносов». В настоящей статье рассматриваются частные случаи и дополнительные вопросы.

Как уменьшить налог, если ИП в середине года принял на работу сотрудника?

Как только предприниматель делает выплату физическому лицу: сотруднику или работнику по гражданско-правовому договору (например, договору на оказание услуг) – он теряет право применять вычеты в размере, превышающем 50% «упрощенного» налога.

https://www.youtube.com/watch?v=4v0H-kGnN_8

И это касается не только периода, когда есть работники, а всего налогового периода по УСН – календарного года.

Пример уменьшения налога, если ИП на УСН 'доходы' принял в текущем году на работу сотрудника.

Предприниматель на УСН «доходы» (6%), без работников, за 9 месяцев 2015 г. получил доход в размере 600 000 рублей.

В течение указанного периода он перечислил полностью страховые взносы за себя в размере 22 261,38 руб. (обязательный минимальный размер взносов за 2015 год), а также взносы в ПФР в сумме 3 000 руб.

– 1% от дохода, превышающего 300 000 руб.

Общий размер авансовых платежей за 9 месяцев составил: 10 738,62 руб. (предприниматель воспользовался вычетом в сумме уплаченных взносов – 25 261,38 руб.).

В четвертом квартале доходов у ИП не было, но предприниматель в декабре принял на работу сотрудника, перечислил ему зарплату и уплатил страховые взносы с выплат работнику в размере 5 000 рублей.

По итогам 2015 года предприниматель должен уплатить «упрощенный» налог с учетом 50% ограничения на вычеты. Это ограничение «распространится» на весь 2015 год. То есть все вычеты необходимо пересчитать.

Получаем следующий расчет:

«Упрощенный» налог за 2015 г. (расчетная величина): 36 000 руб. = 600 000 руб. х 6%

Максимальная сумма вычета: 18 000 руб. = 36 000 руб. х 50%

Сумма уплаченных страховых взносов: 30 261,38 руб. = 22 261,38 руб.+ 3 000 руб. + 5 000 руб., однако теперь к вычету ИП может принять не всю сумму, а только 18 000 руб.

«Упрощенный» налог за 2015 г. с учетом вычетов: 18 000 руб. = 36 000 руб. – 18 000 руб.

Учитывая авансовые платежи по налогу, по итогам года предприниматель должен доплатить налог в размере 7 261,38 руб. = 18 000 руб. – 10 738,62 руб.

Предположим, предприниматель в текущем году продолжил работать без сотрудника. В этом случае по итогам 2015 года доплаты по «упрощенному» налогу не будет.

Как уменьшить налог, если ИП в течение года уволил всех сотрудников?

Если ИП в течение года уволил всех сотрудников, то воспользоваться вычетом по УСН без ограничений (50%) он сможет только с начала следующего налогового периода по УСН – с нового календарного года.

https://www.youtube.com/watch?v=el8rwFKdMW4

При этом, если в следующем году (уже без работников) предприниматель не проводит выплаты физическим лицам, он может применять вычет в полном размере, без ограничения в 50%, даже если он остался на учете в ПФР и ФСС в качестве работодателя.

Ошибочная переплата по страховым взносам: как правильно сделать вычет?

К вычету при расчете «упрощенного» налога принимаются только страховые взносы и пособия по временной нетрудоспособности, исчисленные в «обязательном» размере.

При этом, если предприниматель ошибочно переплатил взносы, он может вернуть переплату вернуть либо зачесть в счет предстоящих платежей. Если переплата будет зачтена – сумму взносов можно учесть в составе вычета в том периоде, когда налоговый орган принял решение о зачете переплаты.

Пример. Предприниматель в декабре 2015 г. ошибочно уплатил страховые взносы в размере 10 000 руб.

В январе 2016 ИП обратился с заявлением о зачете излишне уплаченных сумм и получил уведомление о проведении зачета.

При расчете авансового платежа на I квартал 2016 года предприниматель может принять эту сумму к вычету (включать в вычет при расчете налога за 2015 год ее нельзя).

Уменьшение налога на взносы за прошлый год, если ИП только перешел на УСН

В вычет включаются взносы в зависимости от даты их фактической уплаты. Однако данные взносы должны быть рассчитаны за период, в который предприниматель применял упрощенную систему налогообложения.

Пример. Предприниматель применял в 2014 году общую систему налогообложения, с 2015 года перешел на УСН. Часть страховых взносов за 2014 года оплачена в начале 2015 г. – включить данные расходы в вычет по «упрощенному» налогу нельзя.

Как уменьшить налог на взносы, если у ИП единственный сотрудник в декрете (в отпуске по уходу за ребенком)?

Применение вычета при упрощенной системе налогообложения в полном размере либо с ограничением в 50% зависит от перечисления предпринимателем выплат работникам (физическим лицам).

Если единственный сотрудник находится в отпуске по уходу за ребенком и выплаты предпринимателем в течение года не проводились – размер налога при УСН «доходы» можно уменьшить на всю сумму страховых выплат ИП за себя без ограничения.

Кроме того, по аналогичному вопросу, но в отношении ЕНВД, Минфином были даны разъяснения (см. ссылки в конце статьи).

Уменьшение налога на взносы при совмещении УСН, ЕНВД, патентной системы

У предпринимателя нет наемных работников

При совмещении УСН и ЕНВД предприниматель может уменьшить любой из налогов, по своему выбору, на всю сумму уплаченных страховых взносов.

При совмещении УСН и патентной системы налогообложения предприниматель может уменьшить «упрощенный» налог на всю сумму уплаченных страховых взносов без ограничения. Наличие второго режима налогообложения не имеет значения (при этом в рамках патентной системы налогообложения нет права уменьшения патента).

У предпринимателя есть наемные работники, но они не участвуют в деятельности на УСН

Если предприниматель совмещает УСН с ЕНВД или патентной системой налогообложения (ПСН), но использует труд наемных работников только в рамках ЕНВД и ПСН, то он может уменьшить «упрощенный» налог на страховые взносы за себя на всю сумму без ограничений (аналогично правилам для ИП без работников, которые применяют только УСН).

У предпринимателя есть наемные работники, и они заняты во всех видах деятельности

Страховые взносы, уплаченные за работников, которые заняты в деятельности по обоим спецрежимам, например, при совмещении ЕНВД и УСН, необходимо распределить пропорционально доле доходов.

Пример. Предприниматель получил доходы от деятельности на УСН в размере 500 000 руб., от деятельности на ЕНВД в размере 300 000 руб. Страховые взносы за сотрудников, занятых в деятельности по обоим спецрежимам, оплачены в размере 20 000 руб.

https://www.youtube.com/watch?v=IZAMAulNol8

Доля деятельности на УСН в доходах составляет: 62,5% = 500 000 руб. / (500 000 руб. + 300 000 руб.). Таким образом, в уменьшение «упрощенного» налога можно посчитать страховые взносы в размере 12 500 руб. = 20 000 руб. х 62,5%.

Источник: https://xn—-7sbbglfctdartkggiohcjidi8b5gqk.xn--p1ai/osobennosti-umensheniya-naloga-vse-nyuansy-dlya-ip-na-usn-dohody

На заметку бухгалтеру усн плюс енвд минус фиксированные взносы

| Новости/разъяснения | Вопросы НДФЛ | Архиврассылки |

Новое указание ЦБ РФ по правилам наличных расчетов

Минфин при участии ФНС разработал законопроект с поправками в главу 21 НК РФ

Декларацию по ЕНВД за III квартал надо будет сдавать по новой форме

Расчеты с бюджетом в части транспортного налога

УСН плюс ЕНВД минус фиксированные взносы

Новое указание ЦБ РФ по правилам наличных расчетов

В Указании ЦБ РФ от 07.10.2013 №3073-У конкретизированы требования, касающиеся соблюдения предельного размера наличных расчетов (в размере, не превышающем 100 тыс. рублей) в рамках одного договора.

Так, например, установлено, что наличные расчеты в валюте РФ (с соблюдением предельного размера), между участниками наличных расчетов и физическими лицами по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

Вместе с тем, 21 марта 2014 года в Минюст РФ на регистрацию поступило новое Указание ЦБ РФ от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства», согласно которому ИП и малые предприятия смогут не вести кассовую книгу.

Ссылки по теме:

Минфин при участии ФНС разработал законопроект с поправками в главу 21 НК РФ

Согласно статье 169 НК РФ компании обязаны составлять счета-фактуры при совершении операций, облагаемых НДС, за исключением операций, освобождаемых от налогообложения.

Для сокращения документооборота законопроект предлагает также не выставлять счета-фактуры при продаже товаров лицам, не являющимся плательщиками НДС, а заодно и организациям, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога. Правда, для этого нужно взаимное согласие сторон сделки.

Поправки направлены на снижение числа документов, сопровождающих хозяйственные операции. Изменения предусматривают возможность указывать в счете-фактуре дополнительную информацию, в том числе реквизиты первичных документов. Единственное условие — нужно сохранить установленную правительством форму счета-фактуры.

Согласно 172-й статье НК РФ одно из обязательных условий для вычета НДС по приобретенным товарам и суммам оплаты, перечисленным покупателем в счет предстоящих поставок, — это наличие счетов-фактур. Поэтому вычет налога возможен только в том налоговом периоде, в котором получен счет-фактура.

Законопроект предусматривает право налогоплательщика на принятие к вычету НДС за налоговый период, в котором товары приняты на учет, но до срока сдачи налоговой декларации. Кроме того, изменятся сроки сдачи налоговой декларации по НДС с 20-го числа месяца на 25-е число, а в электронной форме — на 30-е число.

Срок уплаты налога в бюджет останется прежним.

Несмотря на то что поправки вносятся только в главу, касающуюся уплаты НДС, часть из них затронет тех, кто вообще не платит этот налог. Предлагается избавить эту часть предпринимателей от составления «пустых» счетов-фактур по операциям с участием лиц, освобожденных от его уплаты.

— Это весьма рациональное решение, поскольку в таком документе сейчас по графе «НДС» стоят прочерки, и обмен такими документами, по сути, не создает никаких прав и обязанностей у участников сделки, — считает руководитель направления по финансовому рынку и налоговому праву независимого экспертного центра «Общественная Дума» Дмитрий Липатов.

— Также предоставляется больше свободы в организации предъявления вычетов по НДС по истечении налогового периода, в котором возникло право на вычет.

Например, оплата и принятие к учету товаров были произведены в конце квартала, а счета-фактуры поступили почтой только через месяц, когда декларация уже была составлена на основании тех документов, которые имелись у покупателя.

Сейчас необходимо пересчитывать этот период и подавать уточненную декларацию за тот квартал, в котором были приобретены товары. В проекте же предлагается на выбор самих налогоплательщиков заявлять вычет либо в этом периоде, либо в том, когда были получены все необходимые документы. Это существенно упрощает задачу бухгалтера по расчетам с бюджетом по НДС.

— Законопроект при его принятии, несомненно, принесет положительный эффект тем налогоплательщикам НДС, у которых существенная часть выручки формируется за счет лиц, не являющихся налогоплательщиками НДС, а также лиц, освобожденных от таких обязанностей, — рассказал «РГБ» юрист адвокатского бюро DS Law Денис Зайцев. — Так, при наличии в договоре соответствующей оговорки, с января 2015 года компания сможет не выставлять счет-фактуру не только по операциям, освобожденным от НДС (по статье 149 НК РФ), но и при совершении операций с этой категорией лиц.

https://www.youtube.com/watch?v=h4qHmohVTKM

Вкупе с недавней отменой ведения журнала учета полученных и выставленных счетов-фактур это упростит документооборот и поможет избавиться от лишних трудозатрат как налогоплательщику, так и его контрагенту. Правда, на этом плюсы законопроекта заканчиваются.

Дальше закон уточняет период принятия к вычету НДС, когда счет-фактура получен позже даты принятия на учет товаров (работ, услуг).

Тем самым будет закрыта лазейка налогового планирования — принимать к вычету НДС тогда, когда счет-фактура фактически получен, отмечает Денис Зайцев.

Источник: rg.ru

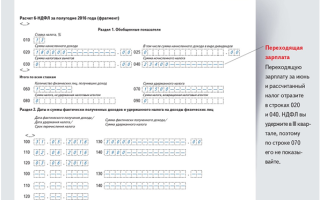

Декларацию по ЕНВД за III квартал надо будет сдавать по новой форме

На Едином портале нормативных актов чиновники разместили проекты двух новых форм деклараций – по ЕНВД и единому сельхозналогу. Планируется, что вмененщики будут заполнять новый бланк уже по итогам III квартала. А вот компании и предприниматели, которые платят единый сельхозналог, квартальную отчетность не сдают. Им впервые надо будет отчитаться на новом бланке по итогам 2014 года.

В декларации по ЕНВД надо будет по-новому заполнять раздел 3, где рассчитывают налог. Например, предприниматели, у которых нет работников, станут отражать страховые взносы в отдельной строке. В декларации по единому сельхозналогу старые коды ОКАТО заменили на ОКТМО.

Источник: glavbukh.ru

Расчеты с бюджетом в части транспортного налога

С 1 января 2014 года в отношении дорогостоящих автомобилей установлены повышающие коэффициенты к сумме транспортного налога.

Авансовые платежи транспортного налога в отношении ТС стоимостью от 3 млн рублей исчисляются без применения повышающих коэффициентов, так как особенности исчисления авансовых платежей налога с учетом коэффициентов НК РФ не предусмотрены.

Такие разъяснение доводит до налогоплательщиков ФНС России в Письме от 23.04.2014 №БС-4-11/7781.

Ссылки по теме:

УСН плюс ЕНВД минус фиксированные взносы

Источник: http://uchet-service.ru/buhvip93

Вычет фиксированных взносов при сочетании УСН + ЕНВД

Как учитываются фиксированные взносы ИП при уплате налогов по упрощенке и ЕНВД

Все бизнесмены, которые зарегистрированы в качестве ИП и уплачивают налоги по УСН или ЕНВД, могут уменьшать свое налоговое бремя за счет фиксированных страховых взносов. Это право предусмотрено Налоговым кодексом, ст. 346.

21 (для использующих УСН) и ст. 346.32 (для плательщиков ЕНВД).

В связи с этим у предпринимателей возникает множество вопросов: в какой момент можно учитывать эти взносы и в каком объеме, как поступать в случаях совмещения налоговых режимов, найма сотрудников и их увольнения?

Для ответа на эти вопросы необходимо учесть 4 важных параметра:

- Сумма взносов, которая фактически была уплачена.

- Период, на протяжении которого был уплачен взнос.

- Налоговый режим: упрощенная система, единый налог или совмещение разных режимов.

- Наличие наемных работников.

В случае совмещения УСН и ЕНВД необходимо разделить сотрудников по видам деятельности, попадающим под разные режимы. Если, например, все сотрудники заняты в деятельности, осуществляемой по ЕНВД, то расчет по части единого налога будет производиться с учетом сотрудников, а по части УСН – как у ИП без сотрудников.

Далее приведен подробный анализ каждого фактора.

Фактически уплаченная сумма взносов

Оба режима, позволяющие вычет страховых взносов из налоговых платежей, подразумевают учет только той суммы, которая была фактически уплачена в страховые фонды. Взнос не может быть учтен до момента оплаты: если ИП планирует внести его, например, в декабре, то он не может учесть его ранее.

Помимо фактически уплаченной, учитывается и установленная годовая сумма. Если ИП по каким-либо причинам перечислит больше, чем обязан по закону, то избыток он не сможет учесть.

Таким образом, максимальная величина суммы, допустимой к вычету, ограничивается двумя величинами:

- Исчисленный взнос – тот, что должен быть внесен по закону.

- Фактический взнос – тот, который фактически уплачен.

Меньшая из них и будет той пороговой суммой, свыше которой предприниматель не сможет произвести вычет.

Порядок расчета величины исчисленного взноса

Индивидуальные предприниматели рассчитывают сумму взносов к уплате в соответствии с законом № 212-ФЗ, действительным с 24.07.2009.

Этот закон определяет сумму, которая должна быть уплачена в течение года – именно она будет считаться исчисленным взносом.

Разбивка на кварталы и месяцы не предусматривается, однако предприниматель может производить уплату в течение года по частям. Главное, чтобы к установленному сроку вся сумма была перечислена.

Величина исчисленных взносов:

- 2013 г. – 35664.66 р.

- 2014 г. – 20727.53 р. + 1% от годовой выручки, превышающей 300 тыс. рублей.

Суммы, превышающие эти величины, не могут быть учтены при расчете налогов. Некоторые предприниматели спрашивают, что произойдет, если перечислить чуть большую сумму, чем положено? Ответ: это невозможно сделать по собственному желанию, соответственно, таким образом нельзя повлиять на размер пенсии в будущем и величину налогового платежа в настоящем.

Период уплаты страхового взноса

Срок уплаты необходимо контролировать столь же внимательно, как и сумму. Для ИП существует лишь одно ограничение по срокам: общие даты уплаты фиксированных страховых взносов.

Сроки в 2013 году

На 2013 год была установлена единая дата, к которой все плательщики УСН и ЕНВД должны были рассчитаться по страховым взносам: 31.12.2013. Предприниматель мог разбить эту сумму по месяцам, кварталам – так, как ему удобно, и выплачивать постепенно. Можно было внести всю сумму сразу. Условие было лишь одно: на последний день года вся сумма должна была быть перечислена.

Если ИП по каким-то причинам задерживал платежи и вносил их уже в 2014 году, то он не мог вычесть их из налогов: к вычету допускались только те суммы, которые были внесены к установленной дате. Если же просрочка была частичной, то сумма, уплаченная вовремя, могла быть учтена.

Тем, кто просрочил часть платежа, но вычел полную сумму, следует произвести перерасчет, доплатить недостающую сумму и предоставить новую, уточненную декларацию. При этом сумма, которая должна была быть уплачена в 2013 г., но фактически перечислена в 2014 г. (с опозданием) может быть учтена в 2014 г.

– в том периоде, в котором она была внесена, с учетом действующих правил вычета.

Сроки в 2014 году

В 2014 г. страховые платежи стали дифференцированными в зависимости от сумму дохода. Соответственно, установлено 2 разных срока:

- Обязательный минимум (20727,53 р.) должен быть внесен к концу года: до 31.12.2014. Как и прежде, эту сумму разрешено делить на части и уплачивать в течение года, но к 31 декабря взнос должен быть перечислен в полном объеме. Соответственно, величина фактически внесенных платежей учитывается в качестве вычета из налогов.

Источник: http://vsedljaip.ru/vychet-fiksirovannyx-vznosov-pri-sochetanii-usn-envd.html