Представить пояснения к нд по ндс

Вариант ответа на требование о предоставлении пояснений к НД по НДС зависит от того, действительно ли заявленная НИ ошибка имеет место и повлияла ли она на сумму вычета:

Если ошибка не повлияла на сумму вычета/налога или обнаруженная НИ проблема не является вашей ошибкой, сформируйте ответ на требование.

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Откройте список контрольных соотношений, по которым у НИ возникли вопросы.

- По каждому соотношению введите текст пояснения и нажмите «Подтвердить».

- Когда все пояснения будут добавлены, нажмите Отправить .

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- В ответе на требование присутствуют только те документы, по которым у НИ возникли вопросы. Чтобы открыть список счетов-фактур, нажмите на название контрагента.

- Изначально все документы находятся в категории «Не разобрано». По каждому счету-фактуре либо внесите исправления, либо отметьте, что данные правильные. Для этого откройте документ:

- Если в фактуре допущена ошибка — внесите изменения, нажмите Исправлено . Документ переместится в категорию «Расхождения исправлены».

- Если счет-фактура не требует изменений — нажмите Пояснения не требуются . Документ переместится в категорию «Были поданы правильные сведения».

В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Данные прошлых периодов (справочная информация)». На такие записи формировать ответ не нужно.

- После того как будут разобраны все счета-фактуры по всем контрагентам, нажмите Отправить .

-

- В требовании откройте вложенный XML-файл по кнопке «Ответить».

- Убедитесь, что в поле «Имя файла-основания» указано правильное имя файла НД по НДС.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Откройте сведения, по которым у НИ возникли вопросы.

- По каждому счету-фактуре либо внесите исправления, либо отметьте, что данные правильные. Для этого откройте документ:

- При отсутствии данного счета-фактуры в декларации — нажмите «Нет в книге продаж».

- Если счет-фактура присутствует в декларации, но с данными, отличными от покупателя — в таблице укажите правильные значения и нажмите «Исправлено».

- Когда все сведения будут разобраны нажмите Отправить .

-

- Откройте «Требование о представлении пояснений к НД по НДС №…», перейдите на вкладку «Ответить».

- В поле «Имя файла-основания» убедитесь, что указано имя файла НД по НДС, к которой у НИ возникли вопросы.

На заметку!

СБИС заполнит имя файла автоматически, если в системе есть НД по НДС, с указанным в требовании периодом и номером корректировки, по которой получено извещение о вводе или уведомление об уточнении. Если подходящих деклараций несколько, выберите нужную из списка или укажите имя файла вручную.

- Нажмите кнопку + Пояснение . Выберите «Пояснения по иным основаниям», введите текст пояснения (не более 1000 символов), нажмите «Подтвердить».

- После того как сформируете ответ, нажмите Отправить .

В дополнение к основному ответу можно написать письмо с пояснениями.

Внимание!

На требование к НД по НДС нельзя отвечать только письмом. Обязательно необходимо дать формализованный ответ, иначе налоговая может наложить штраф.

Источник: https://SBIS.ru/help/ereport/ni/claim/nds

Расшифровка кодов возможных ошибок в декларации по НДС: пояснения или уточненка

Пояснения к декларации по НДС инспекция требует в случаях, если в отчетности после камеральной проверки обнаружились данные, в которых необходимо разобраться дополнительно.

Программа налоговой службы автоматически формирует требования в случае, если будут обнаружены противоречия в декларациях продавца и покупателя. К требованию прикладываются таблицы из письма ФНС России от 16 июля 2013 № АС-4-2/12705, в которых отражаются неправильные сведения в каждой графе по коду возможной ошибки.

Код возможной ошибки 1

В отчетности вашего поставщика нет данных аналогичного счета-фактуры. Это может стать причиной снятия вычетов. Поскольку поставщик не отразил идентичный счет, то налог он не уплатил. В этом случае подавать корректировочную отчетность необязательно.

Достаточно выйти на связь с поставщиком для уточнения. Он мог просто ошибиться в реквизитах, из-за чего программа не обнаружила документ. Если он забыл отчитаться по этой реализации, то ему следует подать уточненку.

Если реальность сделки будет подтверждена документально, снятие вычетов будет неправомерным со стороны налогового органа.

Код возможной ошибки 2

Сведения внутри декларации противоречат друг другу. Например, в 3 разделе и в разделах 8 и 9. Это также значит, что инспекторы провели детальную сверку по контрольным соотношениям.

Это можно сделать самостоятельно перед сдачей отчетности, что будет вполне целесообразным дабы избежать расхождений и проблем с налоговиками.

Код ошибки 2 возможен, если организация ошибочно представила 2 раздел, предназначен для налоговых агентов, но при этом программа не обнаружила в 9 разделе операции под кодом 06. Это значит, что бухгалтер допустил ошибку.

Иногда ошибки могут возникать по причине различий в правилах заполнения бланка. Например, в 3 разделе необходимо отразить суммы вычетов и начислений в полных рублях, а в 8 и 9 разделах — с копейками. По таким расхождениям готовить корректировочную отчетность не надо, достаточно только пояснить, что противоречия возникли из-за округления.

Код возможной ошибки 3

Несоответствие в 10 и 11 разделах, предназначенных для заполнения посредниками сведениями из журнала счетов-фактур. Нестыковки возникают, если по реализации продукции от своего имени компания-посредник выставила счет-фактуру покупателю, а при проверке налоговой службой, программа обнаружила противоречия.

Однако, ошибки в журнале не могут влиять на базу для исчисления налога, поэтому компания может воспользоваться правом не представлять уточненную отчетность. Но, из-за таких ошибок, инспекторы иногда отказывают в вычетах для покупателя, поэтому пояснения с приложением таблицы с верными сведениями всё-таки предоставить нужно для того, чтобы инспектор внес это в свою базу.

Код возможной ошибки 4 [a, b]

Несовпадения реквизитов в счетах-фактурах покупателя и поставщика. В квадратных скобках инспектор отразит номера граф, где вписаны неверные реквизиты.

Важно понимать, что это графы счетов-фактур или книг покупок, а именно графы в таблице налоговой программы. Например, ИФНС отправила требование с таблицей по 8 разделу, код ошибки — 4 [19].

Это значит, что у сторон сделки не совпадают суммы НДС и, возможно, завышены вычеты.

Если вы не обнаружили ошибку, оправьте пояснения и приложите копию счета-фактуры. Ошибки в ИНН/КПП, номере или дате счета-фактуры также означают, что надобности уточняться нет. Заполните только таблицу из письма №АС-4-2/12705 верными данными для того, чтобы налоговики исправили неточности в своей базе.

Что предпринять налогоплательщику?

Квитанции о приеме

Первым делом направьте в налоговую инспекцию электронную квитанцию, которая свидетельствует о том, что требование пояснить вы получили.

Проверка ошибок

В требовании будут указаны все коды возможных ошибок, по которым были найдены противоречия и нестыковки. Необходимо выяснить, по каким именно отраженным операциям инспекцией были обнаружены несоответствия.

Важно сверить записи счетов-фактур с отображенными в отчетности.

Обратите внимание на заполненные реквизиты, особенно по выявленным нестыковкам: дата, номер, показатели сумм, исчисление суммы НДС по правильной налоговой ставке и стоимость покупок или продаж.

Пояснения или утоненная декларация

Отправьте пояснения в случае, если обнаруженные ошибки ранее не изменили сумму НДС. Также предоставьте пояснения, если ошибок вами не выявлено и оснований для корректировки нет.

Возможный формат ответа в налоговую:

«Отвечая на требование от ДТ.ММ.ГГГГ№ХХ, сообщаю, что оснований для внесения иных данных в декларацию ХХХ за отчетный период … мною не выявлено, декларация составлена верно».

Если самостоятельная проверка показала, что вами была допущена ошибка (к примеру, техническая ошибка в цифре определенного кода):

«Отвечая на требование от ДТ.ММ.ГГГГ№ХХ, сообщаю, что при проверке декларации ХХХ за отчетный период… была обнаружена ошибка при отражении… Уточненная декларация прилагается».

После перепроверки сдайте ее налоговому инспектору по вашему местонахождению, отразив новые верные показатели расчета налога (если были обнаружены ошибки, занизившие сумму налога к уплате в госбюджет).

Изменения в расчетах налога

Устранение ошибок в расчетах суммы НДС в уточненной декларации происходит в сторону ее уменьшения или увеличения.

Если вы подали уточнения с целью снизить НДС к уплате, за такой отчетностью последует камеральная проверка или выездная, если такова давно не проводилась.

Если проверка подтвердит факт уменьшения налога, то на лицевом счёте компании будет создана переплата: верните ее на свой расчётный счёт, или пустите во взаимозачёт по другим налогам.

Также вам необходимо написать заявление на имя руководителя инспекции ФНС на возврат или взаимозачет.

Если вы подали уточнения на увеличение налога, а значит его доплату, сначала уплатите сумму недоплаты, а после сдавайте декларацию корректировки. Это поможет вам избежать штрафных санкций по факту неуплаты налога.

Налоговая инспекция может наложить пени на сумму неуплаты, которые нужно уплатить также перед представлением уточненки. Если сумма доплаты уже перечислилась, можете представить декларацию в этот день, однако обычно ее сдают на следующий рабочий день.

Достоверность данных

К уточненке приложите сопроводительное письмо с показателем вида декларации – НДС, показателями отчётного и налогового периодов, по которым вы произвели перерасчёт, причинами уточнений, новыми значениями, исправленными строками в декларации, реквизитом платёжного документа, по которым была перечислена недостающая суммы по налогу и подписью руководителя, либо уполномоченного главного бухгалтера.

Пояснения, как и уточненную декларацию, нужно отправить течение пяти дней со дня получения требования. Если организация не отправит квитанцию, пояснения или уточнения в обусловленный срок, то на протяжении десяти рабочих дней после истечения отведенного срока налоговики заблокируют расчетные банковские счета.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nalogi-2/nds/declaracia/kod-vozmozhnoj-oshibki.html

Ошибки в книге покупок 1С 8.3

Курсы 1С 8.3 и 8.2 » Обучение 1С Бухгалтерия 3.0 (8.3) » НДС » Ошибки в книге покупок 1С 8.3

Рассмотрим технические ошибки в 1С 8.3 при заполнении книги покупок. На сегодняшний день в законодательстве не прописано, как исправлять такие технические ошибки.

В любой момент налоговый орган может выслать в адрес организации “Требование о неточностях (ошибках), допущенных в указании номера счет-фактуры поставщика” по Разделу 8 декларации. Изучим, какие действия необходимо предпринять в 1С 8.

3, если действительно допущена ошибка при регистрации счета-фактуры в книге покупок.

Что делать, если нашли ошибки уже в сданной отчетности по НДС

Допустим, после сдачи отчетности по НДС выяснилось, что бухгалтер случайно при вводе входного счета-фактуры ошибся в номере счета-фактуры в Книге покупок. Таким образом, в сданной декларации по НДС Раздела 8 прошел ошибочный номер счета-фактуры.

Поиск ошибок в Книге покупок в ИФНС

В ИФНС поиск «пары» счета-фактуры осуществляется по основным идентификаторам. То есть данные из Раздела 8 Декларации по НДС покупателя должны совпасть с данными счета-фактуры из Раздела 9 Декларации и Книги продаж продавца по следующим идентификаторам:

- Номер и дата счета фактуры обязательно должны совпасть.

- ИНН (КПП) контрагента обязательно должны совпасть.

- Номер платежно-расчетного документа должен совпасть в тех случаях, когда это необходимо для регистрации записи в Книге покупок и в Книге продаж.

- Сумма счета-фактуры. Обязательно должна совпасть общая сумма по счету-фактуре.

- Сумма НДС к вычету не должна быть больше, чем у продавца. При этом сумма НДС к вычету может быть меньше чем у продавца, но больше – не может.

Если пришло Требование о предоставлении пояснений из ИФНС

Если ИФНС запустила проверку декларации по НДС Раздела 8 и не смогла найти «пару» к счету-фактуре, так как продавец сдал Книгу продаж с правильным номером счета-фактуры, то из ИФНС направляется Требование о предоставлении пояснений о неточностях (ошибках).

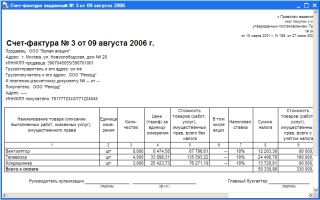

Пример Приложения к Требованию о предоставлении пояснений из ИФНС, где неправильно указан номер счета-фактуры:

В данном случае, организация обязана в течение 5-ти рабочих дней отправить в ИФНС ответ с уточнением данных, где в таблице 2 «Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия)» указывается правильный номер счета-фактуры:

В связи с тем, что порядок исправления «собственных ошибок» при заполнении книги покупок не прописан в законодательстве, то исходя из Правил постановления №1137, правки в книгу покупок вносятся через дополнительный лист к книге покупок, где сначала аннулируется запись с неправильным номером счета-фактуры, а затем указывается запись с правильным номером счета-фактуры.

Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

После того, как в ИФНС отправлен исправленный номер счета-фактуры, в 1С 8.3 необходимо внести исправления в учет, так как если понадобится сдать уточненную декларацию по НДС, то она опять уйдет с ошибочным номером счета-фактуры.

Механизм исправления закрытых периодов в Книге покупок и Книге продаж прописан в п. 9 Правил ведения книги покупок Постановления № 1137.

Допустим, в 1 квартале при регистрации счета-фактуры в 1С 8.3 допущена ошибка в отражении его номера:

Алгоритм исправления собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3 представлен в таблице:

Шаг 1

Неправильная регистрационная запись по счет-фактуре аннулируется из Книги покупок за 1 квартал через дополнительный лист. Таким образом, номер счета-фактуры необходимо исправлять путем внесения исправительной записи в доп.лист.

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету»:

В записи «Отражение НДС к вычету» указывается:

- Дата, когда обнаружена ошибка, когда отправлен ответ на Требование ИФНС, чтобы данные в учете 1С 8.3 соответствовали тому, что было отправлено в ИФНС.

- В настройках устанавливаем все галочки:

На закладке Товары и услуги регистрационная запись сторнируется, в том числе будет отсторнирован НДС:

В 1С 8.3 в Книге покупок в дополнительном листе счет-фактура с неправильным номером будет зарегистрирован как аннулированный:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счет-фактуре, который зарегистрирован под правильным номером. То есть, производится правильная регистрационная запись с правильным номером счета-фактуры в 1 квартале.

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету», где:

- В настройках убираем флажок «Использовать документ расчетов как счет-фактуру»:

- Регистрируем счет-фактуру с новым правильным номером в 1С 8.3:

- На закладке «Товары и услуги» все суммы будут стоять с плюсом:

В результате в 1С 8.3 отразится регистрация записи в Книге покупок в дополнительном листе:

Запись в дополнительном листе сформировалась на ту же сумму с «плюсом». В результате итоговая сумма НДС не изменилась:

Шаг 3

После внесения исправлений через дополнительный лист Книги покупок необходимо сдать уточненную декларацию по НДС. Таким образом, исходя из законодательства, собственная ошибка в номере счета-фактуры в 1С 8.3 может привести к сдаче уточненной декларации.

При составлении уточненной декларации по НДС за 1 квартал, производится:

- Аннулируется неправильная запись счета-фактуры в Приложении 1 Раздела 8.

- Добавляется правильная запись счета-фактуры на полную сумму в Приложении 1 Раздела 8.

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В уточненной декларации в Приложении 1 Раздела 8 отражаются:

- сведения в двух строках, с положительной и отрицательной суммой,

- флажок ставится «Неактуальны»:

В Разделе 8 и 9 уточненной декларации указывается признак «Актуальны», так как не перегружаем заново:

Никаких изменений по операции изменения номера счета-фактуры в Разделе 3 по строке 120 не будет, так как имеем право на вычет по счету-фактуре в 1 квартале. Потому что сам счет-фактура правильный, но неверно зарегистрирован.

«Суммовая ошибка» при заполнении книги покупок

Изучим еще один пример собственной ошибки, когда в Книге покупок неправильно зарегистрировали правильный счет-фактуру.

Допустим, во 2 квартале обнаружили, что в 1 квартале 2015 года из-за невнимательности бухгалтера первичные документы и счет-фактура на приобретение товаров отражены на меньшую сумму 120 000 рублей, а должно быть 150 000 рублей:

Получается, что когда ИФНС будет искать «пару» для счета-фактуры, то будет производиться поиск на сумму 120 000 рублей. Соответственно, пара для счета-фактуры не найдется, потому что у продавца в счет-фактуре стоит сумма 150 000 рублей.

Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

Для целей учета НДС ошибка бухгалтера в Книге покупок при регистрации счета-фактуры в суммовых показателях подлежит исправлению, то есть необходимо аннулировать неправильную запись и сделать правильную регистрацию счета-фактуры в доп. листе книги покупок за 1 квартал. Также надо представить уточненную декларацию Приложение № 1 Раздел 8.

Порядок исправления «суммовой ошибки» при заполнении Книги покупок в 1С 8.3 представлен в таблице:

Шаг 1

При регистрации счета-фактуры в книге покупок допущена ошибка по графе 15 «Стоимость покупок по СФ». Поэтому неправильная запись по счету-фактуре аннулируется из книги покупок за 1 квартал через дополнительный лист.

В 1С 8.3 аннулирование записи осуществляется через документ «Отражение НДС к вычету»:

В документе «Отражение НДС к вычету» идут отрицательные записи:

В 1С 8.3 этот счет-фактура отразился в доп. листе книги покупок за 1 квартал с минусом:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счету-фактуре, где общая сумма НДС по счету-фактуре принимается к вычету.

Далее необходимо решить в каком периоде внести исправление в 1С 8.3. С точки зрения НУ и БУ сумма разницы в 30 000 рублей включается в расходы в том периоде, когда обнаружена ошибка. В документе указываем те же номер Акта и дату документа:

Когда в 1С 8.3 регистрируем счет-фактуру под тем же номером, который уже есть в 1С 8.3, то можно по одному и тому же счету фактуре оформить два разных документа:

В результате они объединятся, и этот счет-фактура будет по двум поступлениям зарегистрирован на сумму 150 000 рублей:

В 1С 8.3 сформировались исправительные проводки:

Шаг 3

Чтобы поставить всю сумму к вычету и сделать проводку по принятию НДС к вычету по двум частичкам, в 1С 8.3 применяется «Формирование записей книги покупок». В данном документе одна строка заполняется автоматически, а вторую нужно добавить вручную:

Главное указать, что производится запись доп. листа к 1 кварталу:

Тогда запись в доп. листе Книги покупок пойдет положительной строкой на общую сумму 150 000 рублей и общую сумму НДС к вычету:

Составляется уточненная декларация по НДС за 1 квартал, где НДС принятый к вычету:

- Если вычет по уточненной декларации будет приниматься в полной сумме, то меняется Раздел 3 стр. 120.

- Добавится Приложение № 1 к Разделу 8 с признаком актуальности «0». В 1С 8.3 – Разные представленные сведения «Неактуальны».

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В декларации по НДС в Разделе 8 Приложении 1 первая сумма будет отрицательной, а вторая сумма положительной и добавится НДС к вычету:

Также будет затронут Раздел 3 в декларации по строке 120, добавится сумма к вычету, соответственно одна сумма пойдет с минусом, а вторая общая сумма с плюсом по Приложению 1 к Разделу 8:

Самый сложный вопрос в 1С 8.3 – это исправление ошибок по НДС, как собственных, так и ошибок, приведших к неправильному исчислению налога. Данный вопрос подробно изучен на МАСТЕР-КЛАССАХ: УЧЁТ СЛОЖНЫХ ОПЕРАЦИЙ. Теория и Практика в 1С 8.3.

Поставьте вашу оценку этой статье:(4

Источник: https://ProfBuh8.ru/2016/05/oshibki-v-knige-pokupok-1s-8-3/

Тонкости бухгалтерии: когда выставляется исправленный счет-фактура?

Взаимодействие покупателя и продавца – это не только обмен улыбками и волшебная сила маркетинга, но и работа с документами. Счет-фактура – одна из обязательных «бумаг», с которыми придется иметь дело предпринимателям, претендующими на вычет, или возмещению налога на добавленную стоимость.

В соответствии со ст. 169 НК РФ счет-фактуры составляют журналы учета и книги покупок и продаж, если операции подлежат налогообложению. Список обязательных реквизитов для счет-фактуры также указывается в соответствующей статье НК РФ.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Какие ошибки встречаются при составлении?

Несмотря на четко прописанную процедуру ведения, ошибки при составлении счет-фактур – дело не редкое. Некоторые из них не препятствуют получению вычета по налогу, к другим стоит отнестись со всей серьезностью.

Разберемся, какие из неточностей являются серьезными, а какие – вполне допустимы.

Некоторые неточности в книге счет-фактур не должны мешать возврату НДС и нарушать ваше спокойное общение с налоговым инспектором.

Исправление — что это такое и допускается ли оно?

Понятие «корректировочный счет-фактура» вошло в обиход предпринимателей и бухгалтеров еще в 2011 году, но до сих пор у них возникают сложности и вопросы, как выставлять такие документы. Сложно понять, в каких случаях требуется корректировочный, а в каких исправленный счет-фактура.

В каких случаях выставляется документ?

В каких случаях выставляется исправительный (исправленный) счет-фактура? Правки в счет-фактуре вполне допустимы и нужны, если в нем обнаружена ошибка:

- опечатка;

- неверная налоговая ставка;

- ошибка в реквизитах.

Когда выставляется исправительный документ? Редактирование ошибочного документа производится в новой фактуре – ИСФ (исправленный счет-фактура), которая относится к тому периоду, когда была выставлена первоначальная счет-фактура вне зависимости от даты внесения исправлений.

Исправление или корректировочный С-Ф: что и когда лучше выбрать для внесения изменений?

Правки в счет-фактуре предполагают лишь исправление одной из сторон ошибки, в то время как при корректировке стоимости (или количества товара) требуется подписание сторонами соответствующего соглашения.

Справка! Главная причина, чтобы составлять корректировочную счет-фактуру – изменения стоимости ранее отгруженных товаров (оказанных услуг, либо выполненных работ) (п. 3 ст. 168 и п. 10 ст. 172 НК РФ).

Как исправить ошибку в номере счет-фактуры в декларации по ндс и внести изменения? Такая счет-фактура содержит номер и дату «первоначальной», его числовые показатели и новые данные (п. 7 Правил заполнения счет-фактуры №1137 от 26.12.2011).

Для этого предусмотрена дополнительная строка 1а «Исправление», в которой нужно указать номер и дату исправления.

На их основе определяется разница (положительное, либо отрицательное значение), которая будет заноситься в книгу продаж, либо книгу покупок продавца и покупателя.

Далеко не все ошибки в счет-фактуре предполагают составление нового исправленного экземпляра.

Если ошибка не является основанием для отказа в возмещении НДС (не препятствует налоговой идентифицировать покупателя (продавца), определить наименование товара (работ, услуг), стоимость, налоговую ставку, или сумму налога), составлять исправленный счет-фактуру не требуется (Постановление Правительства РФ от 26.12.2011 №1137).

Ошибки в корректировочной счет-фактуре станут лишь поводом проверить исходный документ. Ошибку в обоих документах придется исправлять с помощью двух исправленных счет-фактур – для первоначального и корректировочной счет-фактуры.

Как убрать ошибку?

Чтобы приступить к корректировкам, нужно определиться с вашей ошибкой. Разные исправления отчетности предполагают разную последовательность действий. Вот несколько типичных примеров.

Какие документы сопровождают процедуру?

- Требуется внести исправления в счет-фактуру, которую выдали в текущем квартале. Действия:

- аннулировать запись в книге продаж;

- зарегистрировать исправленный документ.

- Требуется исправить счет-фактуру по отгрузкам за прошлый квартал. Действия:

- аннулировать запись по счет-фактуре, которую выставили ошибочно в дополнительном листе к книге продаж за прошлый период, в котором товары были отгружены;

- зарегистрировать отредактированный документ в этом же доплисте.

- Требуется внести правки в счет-фактуру, выставленную контрагенту ошибочно. Действия:

- аннулировать запись по счет-фактуре в книге продаж текущего квартала;

- аннулировать запись в дополнительном листе, если документ был изначально отражен в книге продаж за прошлый период.

- Требуется дополнить исправленный счет-фактуру в том же периоде, что и первоначальный, который не был отражен в книге продаж. Действия:

- аннулировать запись о первоначальной счет-фактуре в книге покупок за текущий квартал;

- зарегистрировать в книге покупок исправленный документ.

- Если исправленная счет-фактура поступила в следующем квартале. Действия:

- аннулировать запись о первоначальной счет-фактуре в доплисте к книге покупок за предыдущий квартал;

- зарегистрировать исправленный документ в текущем квартале.

- Требуется исправить ошибку в счет-фактуре (корректировочной счет-фактуре). Действия:

- внести исправления в первоначальный документ;

- выставить откорректированную счет-фактуру.

- Требуется откорректировать ошибку в счет-фактуре, составленном по старым формам. Действия:

Как оформить сопроводительное письмо?

Обычно исправления в счет-фактуру сопровождаются письмом, которое объясняет необходимость внесения изменений: «Во втором квартале по договору №*** на отгрузку *** по следующим накладным произошло необоснованное завышение цен. Направляем вам исправительные счет-фактуры…«.

Заполнение формы в новой редакции

Особой формы для редактирования бланка счет-фактуры нет. Исправлять его можно с помощью оформления ранее выписанного документа с учетом некоторых нюансов (Постановление Правительства РФ №1137).

- Пункт №1 – реквизиты некорректно составленной счета-фактуры.

- Пункт №1а – порядковый номер исправлений.

Справка! В бланк откорректированнной счет-фактуры добавляется информация из первоначального документа с требуемыми поправками.

Ранее исправления можно было внести перечеркиванием сведений которые выставлены ошибочно, заверенных датой и подписью представителя компании и написанием фразы «исправленному верить». Сейчас это не допускается.

Заключение

Идеальной счет-фактуры не существует, мы можем лишь ежедневно стремиться к совершенству. Для этого важно выбирать отличного бухгалтера и юриста, и быть в курсе всех изменений в законодательстве. И вести бизнес максимально прозрачно. Тогда у налоговых органов будет меньше поводов, чтобы общаться с вами.

Источник: https://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/ispravlenie-sf.html

Исправление ошибок в счетах-фактурах

От ошибок, допущенных в документации, не застрахована ни одна компания. Иногда документы допускается отправлять вместе с ошибками, но это, скорее, исключение из правил. Обычно требуется исправление.

Сегодня мы расскажем, каким образом должно происходить исправление ошибок в счетах-фактурах, какие правила на этот счет существуют в действующем российском законодательстве и как точно внести исправления.

Не всегда в ошибках виновата фирма. Бывает, что меняются реквизиты компаний или условия договора. Выявить неточности может любая сторона заключения сделок, но исправлять должна именно та, которая их допустила. Причем спрашивать согласия контрагента для этого не требуется, но его следует уведомить о корректировке. Откорректированный вариант бумаг отправляется затем этому контрагенту.

Регулирует порядок исправлений в счетах-фактурах ст. 169 НК РФ. Здесь говорится о том, что можно создавать еще 2 вида документов: исправленный и корректировочный.

Изменить ошибочную информацию можно двумя документами: исправленным или корректировочным.

Корректировочный счет-фактура считается дополнением к первому варианту счета-фактуры. У этой бумаги имеются свой порядковый номер и дата составления. Указать в этой бумаге следует старые данные и новые показатели по стоимости товаров и их количеству. Здесь будет указано, увеличивается или уменьшается число каких-то характеристик, по сравнению с предыдущим документом.

Составлять корректировочный счет можно только в следующих случаях:

- Стоимость отгрузки была увеличена или, наоборот, уменьшена из-за изменений в сделке или предоставления скидок.

- Товары были возвращены.

- Товары с браком пошли в утиль по договоренности с продавцом.

- Неточные сведения о количестве товаров или их характеристиках.

Такая корректировка направлена, в первую очередь, не на исправление грубых ошибок в документе, а на согласование между сторонами условий сделки.

Когда при составлении счета-фактуры допускаются серьезные ошибки, нужно их исправлять. Серьезными считаются только те ошибки, которые не дают налогоплательщику возможность применять вычет НДС. Таким образом, делать исправленный счет-фактуру нужно в следующих случаях:

- Когда допущена ошибка технического характера (например, введены неправильные цифры, цены или количество продукции).

- Арифметические ошибки (банальный результат неправильных подсчетов).

- Неправильно прописаны реквизиты сторон или их наименования, адреса.

- Документ подписало лицо, которое не имеет права ставить под ним подпись.

Если ошибка не мешает идентифицировать продавца и покупателя, не дает неправильное представление о цене и суммы налогового сбора, то в этом случае бумагу исправлять не нужно.

Нужно знать, что под исправленным счетом-фактурой подразумевается новый документ, а не исправленный старый. Его оформляют вместо того документа, в котором были выявлены ошибочные сведения.

Формат исправленного счета-фактуры может быть электронным или бумажным. Ему не присваивается новый номер, он должен быть точно таким же, как в старой фактуре и с той же датой.

Дата исправления и порядковый номер отражаются в специальной строке 1а.

Нюанс

Если ошибка есть в счете-фактуре, то, скорее всего, она имеется и в первичной документации. Но нужно ли в первичных документах делать корректировки? Да, нужно, но только если это не чеки и банковские документы, ведь в них изменения вносить нельзя.

И еще: определенного порядка внесения правок в первичные документы нет, поэтому организация может сама разработать свои правила. Но в обязательном порядке следует указывать дату внесения всех корректировок и информацию о лицах, которые этой процедурой занимались.

Все остальное на усмотрение компании.

Нужно различать корректировочный счет-фактуру и исправленный счет-фактуру. Это две принципиально разные вещи. Важно правильно и грамотно заполнить такие документы, чтобы не было претензий от второй стороны и от контролирующих государственных органов.

Источник: https://zhazhda.biz/base/ispravlenie-oshibok-v-schetah-fakturah

Счета-фактуры лучше не исправлять

14.06.2005

Н. Мартынюк,

Даже если продавец исправит ошибку, которую допустил в счете-фактуре, налоговики заставят заплатить за нее покупателя. Чтобы не приходилось с ними спорить, попросите своих поставщиков не исправлять ошибочные счета-фактуры, а оформлять их заново.

Конечно, все полученные от поставщиков счета-фактуры нужно проверять. Но не всегда на это хватает времени, сил, внимания или свободных рабочих рук. Поэтому нередко ошибки в этом ключевом для покупателя документе замечают уже после того, как он занесен в книгу покупок, НДС по нему поставлен к вычету, вычет показан в декларации, а декларация сдана.

Неверным счет-фактура может оказаться и в результате каких-то перерасчетов по сделке между вашей фирмой и поставщиком. К примеру, вы вернули часть поставленного по такому счету-фактуре товара, который оказался некачественным. Или же продавец по ошибке поставил более дорогой товар лучшего качества, а ваш шеф решил его не возвращать и доплатить разницу в цене.

Бывает, что цена договора выражена в валюте, но поставщик выставляет счет-фактуру в рублях, посчитав стоимость товара на момент отгрузки. А платите вы позже и поэтому уже несколько иную сумму. Выход ненавязчиво подсказывает пункт 29 правил ведения журналов полученных и выставленных счетов-фактур (постановление Правительства от 2 декабря 2000 г. № 914).

Он устанавливает правила внесения исправлений в счета-фактуры, тем самым допуская саму возможность их исправления.

Но позволять поставщику воспользоваться этой возможностью не стоит — ему-то ничего, а вот от вашей фирмы налоговики потребуют заплатить пени. Чем больше времени прошло с момента вычета по этому счету-фактуре, тем больше будут пени.

Вычет переносится

«По статье 54 Налогового кодекса ошибки нужно исправлять в периоде их совершения. Поэтому продавцу, который допустил ошибку в счете-фактуре, а затем что-то там изменил, достаточно скорректировать первоначальную запись о нем в книге продаж.

Если исправления затронули стоимость товара и сумму налога, то продавец должен подать за тот период уточненную декларацию», — обрисовал судьбу поставщика заместителя руководителя управления косвенных налогов ФНС Всеволод Леви.

Понятно, что от такого подхода продавцу будет несладко лишь в одном случае — если сумму налога в счете-фактуре он исправил на большую. Тогда разницу придется перечислить в бюджет и заплатить накапавшие на нее пени. Но это вполне справедливо — ведь ошибся, выставляя первоначальный вариант счета-фактуры, именно он.

Если же исправления были сугубо техническими и суммы не затрагивали, то поставщик ничего не теряет. Теряет покупатель, причем в любом случае. «С покупателем ситуация хуже, — признал Всеволод Леви. — Дело в том, что он-то никакой ошибки не совершал.

Но раз счет-фактуру продавец исправил, то первый его вариант по определению был неверен, а значит, основанием для вычета служить не мог. Правильный счет-фактура у покупателя появился только в том периоде, когда продавец внес исправления. Поэтому неверный счет-фактура аннулируется и запись о нем нужно вычеркнуть из книги покупок.

А новую запись об исправленном счете-фактуре нужно сделать в том периоде, когда вы его получили». Проще говоря, в налоговом ведомстве покупателю предлагают признать, что он недоплатил НДС в том периоде, когда получил изначальный вариант счета-фактуры.

Потому что НДС к вычету он может поставить лишь в момент получения исправленного документа. Выходит, все время до этого момента у покупателя была недоимка по НДС, равная сумме вычета. А значит, инспекторы начислят пени за все время ее существования. Указание поступать именно так налоговое ведомство дало им еще весной прошлого года (письмо от 13 мая 2004 г. № 03-1-08/ 1191/15(а)).

Ничего несправедливого в том, что покупатель заплатит за ошибку поставщика, Всеволод Леви не видит. «Предъявляйте претензии продавцу. Именно продавец допустил ошибку, за которую будете расплачиваться вы. Разбирайтесь с ним, почему он неправильно оформил счет-фактуру. Или же выбирайте партнеров, которые не будут ошибаться».

Как будто так и было

Можно, конечно, поступить и так, как посоветовал налоговик. Можно и поспорить с инспекторами — их подход в судах признают неверным. Так, федеральные арбитры Северо-Западного округа уже однажды признали незаконными подобные требования одной инспекции.

Судьи пришли к выводу, что исправленные счета-фактуры являются основанием для вычета НДС именно в том периоде, когда указанные в них товары были оплачены (постановление от 30 июля 2004 г. № А56-36079/03). Действительно, ведь право на вычет возникает сразу после оплаты и оприходования товара (п. 1 ст. 172 НК). Счет-фактура — всего лишь документальное основание для вычета.

Поэтому неважно, когда у покупателя появится верно оформленный его вариант, главное — предъявить его налоговикам как основание для вычета. Так считают и в Федеральном арбитражном суде Московского округа (постановление от 6 февраля 2004 г. № КА-А40/ 162-04). Однако проще всего попросить поставщиков не исправлять однажды выставленные счета-фактуры, а заменять их заново оформленными.

А ошибочные экземпляры отправлять в мусорную корзину. Тогда в инспекции просто не узнают об ошибке в изначальном варианте счета-фактуры, даже если стоимость товара и сумма налога изменились. Ведь в этом случае вы можете пересчитать базу того периода, в котором получили изначальный счет-фактуру, сделав вид, что ошиблись, неправильно записав его данные в книгу покупок.

Переносить весь вычет на более поздний срок не придется. Сложнее, если первоначальный вариант счета-фактуры с неверными суммами вы или ваш поставщик уже успели «засветить» в инспекции. К примеру, по требованию проверявших вашу декларацию налоговиков, Вы сдали его вместе со всеми остальными. Инспекторы сочли его действительным, ведь на тот момент о дальнейших перерасчетах они не знали.

Тогда уж с налоговиками скорее всего придется спорить, указав на ошибку в логике их рассуждений. Всеволод Леви сослался на правило статьи 54 Налогового кодекса. Оно действительно предписывает исправлять ошибки и искажения в расчете налоговой базы в периоде их совершения.

Однако там не сказано, что это правило касается только ошибок и искажений, которые допустил исключительно сам налогоплательщик. Оно применимо во всех случаях, независимо от того, кто в искажении расчета базы виноват. Кроме того, основанием для вычета не может быть счет-фактура, который составлен с нарушением пунктов 5 и 6 статьи 169 Налогового кодекса (п. 2 этой же статьи).

Шестой пункт устанавливает правила подписания счета-фактуры, а указать в нем стоимость товара и сумму налога требует пятый пункт. По сути, речь идет всего лишь об их наличии. Поэтому если в переоформленном счете-фактуре эти показатели изменились, то это не значит, что прежний был недействительным. Он служил основанием для вычета верной суммы НДС или же ее части.

Так, если после перерасчетов сумма НДС стала больше, то у вас возникает переплата за прошлый период. Если уменьшилась, — то недоимка, с которой пени, конечно, придется заплатить. Но, согласитесь, одно дело платить пени с разницы, а другое — со всей суммы вычета. Не возражают против переоформления счетов-фактур вместо их исправления и арбитры.

Федеральный арбитражный суд Московского округа указал, что переоформление счетов-фактур вместо их исправления не противоречит пункту 29 правил ведения книг покупок и продаж (постановление от 6 сентября 2004 г. № КА-А40/7748-04). В том споре речь шла о технических недочетах в счетах-фактурах, а не об изменении сумм указанного в них налога.

Однако в другом постановлении (№ КА-А40/4816-03 от 18 июля 2003 г. ) арбитры того же суда сделали общий вывод: замена изначально неверных счетов-фактур на правильные не может быть причиной отказа в вычете по НДС. С этим согласны и в Федеральном арбитражном суде Северо-Западного округа (постановления от 24 февраля 2004 г. № А26-5808/03-28 и от 14 октября 2004 г. № А26-3061/04-29).

Общую картину портит только постановление Федерального арбитражного суда Восточно-Сибирского округа от 14 августа 2003 г. № А19-701903-5-Ф02-2514/03-С1. Арбитры неизвестно из чего сделали смелый вывод: «Законодатель возложил обязанность отслеживания правильности заполнения счетов-фактур на покупателя». И признали за фирмой право на вычет лишь в том периоде, когда она получила верно составленные счета-фактуры.

Однако в качестве аргумента ссылка на этот вердикт налоговикам не поможет. Ведь постановление Восточно-Сибирских судей явно нарушает единообразие в арбитражной практике, которого требует статья 304 Арбитражного процессуального кодекса.

Разрешение с оговоркой

Единственный недостаток в счете-фактуре, который можно устранить не внося в него исправлений и безо всякой помощи поставщика, — это пустующие графы. Например, все в порядке в счете-фактуре, да вот только КПП покупателя и продавца не указаны.

В этом случае проще самостоятельно вписать недостающие данные от руки (сделав вид, что так и было), чем дожидаться, пока «автор» счета-фактуры соизволит передать вам правильно оформленный его экземпляр. Казалось бы, после письма МНС от 26 февраля 2004 г. № 03-1-08/525/18 бояться нечего.

В нем налоговое ведомство официально признало за смешанным — частично печатным, частично рукописным — заполнением счета-фактуры право на жизнь. Но, оказывается, в письме налоговики сказали не все. «Да, мы не считаем это нарушением, — подтвердил Всеволод Леви. — Другой вопрос, в какой момент рукописные записи в счет-фактуру внесены.

Если сразу, то есть распечатали и тут же что-то дописали, то нет проблем, это не является исправлением. А вот если мы докажем, что записи сделаны позже оформления счета-фактуры, то это уже исправления». А они, как известно, должны быть заверены печатью фирмы-поставщика и подписью ее руководителя (п.

29 Правил ведения книг покупок и книг продаж, утвержденных постановлением Правительства № 914). Если же ни печати, ни подписи нет, то дописки, а значит, и сам счет-фактуру налоговики сочтут недействительными. Для того чтобы доказать факт исправления, налоговики запросят у поставщика его экземпляр счета-фактуры.

И если там графы, которые в вашем экземпляре заполнены от руки, пустуют, то инспекторы могут попытаться отказать вам в вычете НДС. Хотя на самом деле этот факт ничего не доказывает. Ведь дописать что-то только в ваш экземпляр счета-фактуры мог и сам поставщик — сразу, как его распечатал.

А в свой — забыл или поленился (ведь за «неисправности» в собственных экземплярах выставленных счетов-фактур ответственности никакой нет). Поэтому поможет налоговикам только экспертиза счета-фактуры. Понятно, что когда в нем фигурирует незначительная сумма НДС, тратиться на экспертов в инспекции не станут.

Другое дело, когда на основании счета-фактуры с дописками вы заявили существенный вычет — тут уж дороговизна экспертизы налоговиков не смутит. Так что, дописав недостающие данные в счет-фактуру на ощутимую сумму, рассматривайте это лишь как временное прикрытие — на случай неожиданной проверки. А поставщика попросите переделать документ, заполнив в нем все реквизиты, и передать его вам.

Правда, поставщика не всегда удается найти. Он может и просто не обратить внимания на вашу просьбу. Но и тогда для вас еще не все потеряно. В инспекции можно настаивать на том, что исправления — это отнюдь не то же самое, что дополнения. Ведь никакие из показателей счета-фактуры не исправлены, просто от руки заполнены некоторые графы.

В воспитательных целях

Стремление чиновников наказать рублем покупателя за ошибки поставщика скорее всего вызвано не одной лишь заботой о пополнении бюджета. Еще в конце сентября правительство на специальном заседании одобрило введение в 2006 году электронных реестров счетов-фактур. Эти реестры каждая фирма должна будет ежемесячно передавать в свою инспекцию.

Там их будут сравнивать с реестрами, которые сдали ее поставщики. Идея эта принадлежит налоговому ведомству, а в финансовом ее активно поддержали. Были у нее в кабинете министров и критики, которых, как видно, удалось разубедить. И вот как. «Переход на электронные реестры возможен, только если все, что связано с хозяйством счетов-фактур, у нас будет отрегулировано до совершенства.

Когда этот вопрос обсуждали (в правительстве — прим. ред.), то заверили, что со счетами-фактурами у нас ситуация вполне удовлетворительная, — ошарашила на одном из семинаров замученных постоянными придирками к счетам-фактурам бухгалтеров замруководителя департамента налоговой и таможенно-тарифной политики Минфина Наталия Комова.

— Поэтому призываю вас аккуратно решать все вопросы по их оформлению, чтобы не получилось, что мы необоснованно обнадежили руководство».

Вот так-то: дабы не выяснилось, что авторы «электронной» идеи приукрасили действительность, они теперь рассчитывают за год «воспитать» бизнес так, чтобы все составляемые в стране счета-фактуры были идеальными.

Причем воспитывать будут руками самого же бизнеса. Ведь налоговики заставить верно оформлять счета-фактуры никого не могут — за их неверное составление нет никакой ответственности.

А у фирм, не желающих расплачиваться за грехи своих поставщиков, есть хоть какая-то возможность на них воздействовать.

Источник: https://www.tls-cons.ru/services/pravovoy-konsalting/stati-nashikh-yuristov/scheta-faktury-luchshe-ne-ispravlyat/