Налог на доходы физических лиц (НДФЛ)

В основном, доходы физических лиц — это заработная плата. С таких доходов налог удерживается и уплачивается работодателями — налоговыми агентами.

Однако в некоторых случаях физическим лицам необходимо самостоятельно рассчитать сумму налога и подать в налоговый орган декларацию по налогу на доходы физических лиц (по форме 3-НДФЛ).

Оснований, по которым у физического лица может возникнуть обязанность по представлению в налоговый орган декларации, множество — от продажи имущества до выигрыша в лотерею.

В то же время закон не только устанавливает эту обязанность, но и предоставляет налогоплательщику возможность представления налоговой декларации при возникновении у физического лица права на получение налоговых вычетов и возврату излишне уплаченного налога.

| ? | Кто является плательщиками налога на доходы физических лиц? |

| Физические лица, являющиеся налоговыми резидентами РФ, а также лица, получающие доходы от источников в РФ. | ! |

Налог на доходы физических лиц (НДФЛ) уплачивается со всех видов доходов, полученных в налоговом периоде (календарном году), как в денежной, так и в натуральной форме:

- от источников в РФ и/или от источников за пределами РФ физическими лицами, являющимися налоговыми резидентами РФ;

- от источников в РФ физическими лицами, не являющимися налоговыми резидентами РФ.

При определении налогового статуса (резидентства) физического лица его гражданство значения не имеет. Таким образом, и гражданин РФ может стать налоговым нерезидентом, а иностранец – резидентом. При этом в течение года налоговый статус физического лица может измениться в зависимости от времени его нахождения на территории РФ.

Более подробно о налоговом статусе можно узнать здесь.

Определить налоговый статус можно здесь.

| ? | Каким образом исчисляется сумма налога? |

| Обязанность исчислять, удерживать и уплачивать НДФЛ возложена на налоговых агентов и отдельных физических лиц. | ! |

Обязанность исчислить, удержать и уплатить сумму налога в отношении доходов, выплачиваемых физическому лицу, возложена на налогового агента, как правило, работодателя.

Однако в некоторых случаях физическим лицам необходимо самостоятельно исчислить сумму налога путём подачи в налоговый орган налоговой декларации по налогу на доходы физических лиц, в которой и рассчитывается сумма налога, подлежащая уплате в бюджет.

К таким физическим лицам относятся:

- Индивидуальные предприниматели

- Нотариусы, адвокаты, арбитражные управляющие и иные лица, занимающиеся частной практикой

- Физические лица, получившие доходы:

- От продажи имущества (например, квартиры, автомобиля и т.п.), находившегося в собственности на момент продажи менее трёх лет, и имущественных прав.

- В виде различного рода выигрышей (в лотереях, казино, игровых автоматах, тотализаторах и букмекерских конторах, от участия в рекламных акциях, конкурсах и т.п.).

- По договорам гражданско-правового характера (например, доходы от сдачи имущества в наём).

- В виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов.

- В порядке дарения в денежной или натуральной форме (недвижимость, транспортные средства, акции, доли, паи и т.д.) от лица, не являющегося членом семьи или близким родственником.

- При получении которых налоговым агентом не был удержан налог и т.д.

| ? | Какая ставка у налога на доходы? |

| Основная ставка налога — 13%. | ! |

Предусмотрены следующие налоговые ставки на доходы физических лиц:

- налоговая ставка в размере 9%;

- налоговая ставка в размере 13%;

- налоговая ставка в размере 15%;

- налоговая ставка в размере 30%;

- налоговая ставка в размере 35%;

Подробнее с налоговыми ставками можно ознакомиться здесь.

| ? | Какие доходы освобождаются от налогообложения? |

| Установлен достаточно широкий перечень доходов, освобождаемых от налогообложения. | ! |

В частности, не облагаются налогами следующие виды доходов физических лиц:

- Государственные пособия, в том числе пособия по безработице, беременности и родам;

- Алименты;

- Единовременная материальная помощь, оказываемая работникам (родителям, усыновителям, опекунам) при рождении (усыновлении или удочерении) ребенка и выплачиваемая в течение первого года после рождения (усыновления, удочерения) (в пределах 50 000 руб. на каждого ребенка);

- Компенсация стоимости путевок;

- Сумма оплаты лечения и медицинского обслуживания работников, их супругов, родителей и детей (включая усыновленных), подопечных (в возрасте до 18 лет), а также бывших работников, уволившихся в связи с выходом на пенсию по инвалидности или старости, оставшихся в распоряжении работодателя после уплаты налога на прибыль;

- Суммы, полученные от реализации (погашения) долей (акций) в уставном капитале российских организаций, если на момент продажи такие доли (акции) непрерывно принадлежали налогоплательщику более пяти лет;

- Выплаты работникам для возмещения затрат по уплате процентов по займам и кредитам на приобретение и (или) строительство жилья;

- Выплаты работникам международных организаций в соответствии с уставами таких организаций;

- Другие доходы, поименованных в статьях 215 и 217 НК РФ.

Перечень освобождаемых доходов является закрытым. Следовательно, все иные виды доходов, не поименованные в данном перечне, подлежат налогообложению НДФЛ.

| ? | Что такое налоговые вычеты? |

| Это сумма, которая уменьшает размер дохода, с которого уплачивается налог. | ! |

Представление налоговой декларации является не только обязанностью налогоплательщика, но и его правом. Так, заполнить и представить налоговую декларацию могут физические лица, имеющие право на получение налоговых вычетов по налогу на доходы физических лиц.

В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Возврату подлежит не вся сумма понесённых расходов в пределах заявленного вычета, а соответствующая ему сумма ранее уплаченного налога.

Претендовать на получение налогового вычета может гражданин, который:

- Является налоговым резидентом РФ.

- При этом он получает доходы, с которых удерживается налог на доходы физических лиц по ставке 13%.

Налоговые вычеты не могут применить физические лица, которые освобождены от уплаты НДФЛ в связи с тем, что у них в принципе отсутствует облагаемый доход. К таким лицам относятся:

- Безработные, не имеющие иных источников дохода, кроме государственных пособий по безработице.

- Индивидуальные предприниматели, которые применяют специальные налоговые режимы и не имеют иных доходов, облагаемых по ставке 13%.

| ? | Какие налоговые вычеты предусмотрены? |

| Всего Налоговым кодексом предусмотрено шесть групп налоговых вычетов. | ! |

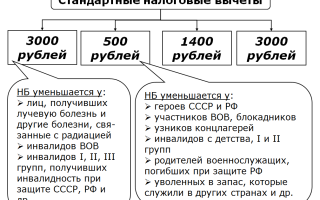

- Стандартные налоговые вычеты (ст. 218 НК РФ):

- Вычет на налогоплательщика.

- Вычет на ребёнка.

- Социальные налоговые вычеты (ст. 219 НК РФ):

- По расходам на благотворительность.

- По расходам на обучение.

- По расходам на лечение и приобретение медикаментов.

- По расходам на негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

- По расходам на накопительную часть трудовой пенсии.

- Имущественные налоговые вычеты(ст. 220 НК РФ):

- При продаже имущества.

- При приобретении имущества.

- Профессиональные налоговые вычеты (ст. 221 НК РФ).

- Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (ст. 220.1 НК РФ).

- Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе (ст. 220.2 НК РФ).

Справочник кодов видов доходов и вычетов можно посмотреть здесь.

| ? | Каким образом получить налоговые вычеты? |

| Подать декларацию в налоговый орган либо уведомление налоговому агенту. | ! |

По общему правилу налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года) налоговой инспекцией по месту жительства (месту пребывания) физического лица при подаче им налоговой декларации по налогу на доходы физических лиц с приложением к ней необходимого комплекта документов.

Для этого необходимо заполнить налоговую декларацию, получить справку по месту работы о доходах по форме 2-НДФЛ, подготовить копии документов, подтверждающих право на вычеты, представить декларацию и документы в налоговый орган.

Вместе с тем некоторые виды вычетов могут быть представлены и налоговым агентом, как правило, работодателем, при обращении к нему до конца года.

В этом случае нужно написать заявление на получение уведомления от налогового органа, подготовить копии документов, подтверждающих вычеты, представить в налоговый орган. После получения из налогового органа уведомления о праве на вычет, представить работодателю, которое будет являться основанием для неудержания налога на доходы.

| ? | Каким образом заполняется декларация по налогу на доходы? |

| Форма декларации (3-НДФЛ) за 2015 год и порядок заполнения утверждены Приказом ФНС России от 25.11.2015 № ММВ-7-11/544@. | ! |

Внимание! Здесь можно скачать бланки деклараций за предыдущие года:

| Форма 3-НДФЛ за 2014 год |

Источник: https://cbu23.ru/nalog-na-dokhody-fizicheskikh-lits-ndfl.php

Какие изменения по налоговым вычетам вступили в силу в 2018 году

Налоговый вычет – это компенсация в виде установленной по закону суммы, уменьшающая размеры доходов, с которой оплачиваются налоги. В большинстве случаев под этим понятием подразумевается возврат части средств за налоги, которые были уплачены ранее.

Для примера, имущественный налоговый вычет дает право возвратить 13% суммы затраченного на приобретение жилья.

В 2018 году было внесено несколько поправок в Налоговый Кодекс (далее по тексту НК России).

Они вступили в силу с 1 января текущего года и относятся к нижеследующим сферам:

- cтандартные вычеты;

- dычеты на детей, в том числе детей-инвалидов;

- bмущественные вычеты.

Кроме этого, были внесены новые коды по выплатам вычетов в справку 2-НДФЛ. Также были пересмотрены сроки перечислений, которые необходимо совершать в бюджет от компаний работодателей.

Стандартные вычеты по НДФЛ в 2018 году

В 2018 году внесены некоторые поправки в уплату стандартных вычетов. Они указаны в ФЗ-317 от12.11.2015г.

Далее представим подробный перечень изменений:

- Увеличивается величина предельного дохода до суммы в 350000 руб.

- Также повышены суммы, которые выплачиваются родителям или опекунам, на иждивении которых находится ребенок инвалид (1 и 2 группа инвалидности) до 18 лет, либо до 24-х лет, если он учится в среднем или высшем учебном заведении на очной форме обучения. Для родителей размер налогового вычета составит 12000 руб.

Для опекунов (либо усыновителей) сумма определена в размере 6000 руб.

Социальные вычеты по НДФЛ в 2018 году

С 2018 года каждый сотрудник предприятия имеет право получать выплаты по социальным вычетам, выплачиваемым на обучение и лечение через своего работодателя. Для того чтобы воспользоваться этим правом, сотрудник должен получить уведомление в инспекции.

Чтобы это сделать, необходимо:

- предоставить в инспекцию документы, которые подтверждают расходы, а также написать заявление;

- забрать уведомление и предоставить его работодателю. Оно будет подготовлено в срок, не превышающий тридцати календарных дней.

Сотрудники имеют право накапливать вычеты и каждый раз получать уведомления в инспекции, если регулярно затрачивают средства на обучение и/или лечение. Получить вычеты можно одним платежом, либо по каждому уведомлению в отдельности.

Вычеты предоставляются в тот же месяц, когда работник подает документы в инспекцию. В случаях, если суммы доходов будут ниже размеров данных льгот, налог может быть возвращен в инспекции.

Детские вычеты по НДФЛ в 2018 году

Вычет на детей – это стандартная форма льготы, которой могут воспользоваться супруги, имеющие детей, в том числе опекуны, попечители, усыновители и приемные родители. Эта форма налоговой льготы предоставляется всем детям до 18 лет, а так же студентам (аспирантам, ординаторам, курсантам, интернам) до 24 лет, которые обучаются на очном отделении в среднем или высшем учебном заведении.

На первого и второго малыша размер выплат составляет по 1400 рублей. Третьи и последующие дети имеют право получить по 3000 рублей.

Порядок рождения детей исчисляется по хронологии и не зависит от того, имеют ли право старший ребенок (дети) на выплату детского вычета или нет.

По закону установлен лимит, при достижении которого выплата вычета прекращается. В 2018 году сумма достигла 350000 рублей (ранее была на отметке 280000). Для получения налогового вычета на ребенка нужно предоставить бухгалтерам компании, в которой работает родитель, копию свидетельства о рождении малыша.

Читайте также! Должностная инструкция менеджера по работе с клиентами

Существует два момента, с которыми могут столкнуться родители при получении данной льготы:

- В случае, если родители разведены, второй родитель (который не проживает с ребенком), имеет право воспользоваться налоговым вычетом только при условии его участия в обеспечении малыша.

Это может быть подтверждено алиментными платежами, которые перечисляются на ребенка. - Матерям и отцам одиночкам предоставляется право воспользоваться получением двойного размера налогового вычета. Это допустимо в случае, если один из родителей неизвестен, лишен родительских прав или его уже нет в живых.

Также удвоением размера вычета можно воспользоваться в случае наличия письменного отказа от второго родителя на его получение.

В случае достижения ребенка возраста 18 лет выплата льготы прекращается с 1 января года следующего за годом его совершеннолетия, либо в случае достижения лимита. Уплата выплат на студентов заканчивается с окончанием обучения, либо по достижении 24-х летнего возраста.

Имущественные вычеты по НДФЛ в 2018 году

Существенные изменения претерпели и вычеты на имущество, если продается недвижимость. С 2018 года повысился минимальный срок, в течение которого собственник владел имуществом и по истечении которого доход не облагается налогом.

До этого года он составлял три года для всех категорий владельцев. С нынешнего года для большинства собственников срок владения имущества увеличился до пяти лет.

Из этого правила существуют три исключения. Это категории владельцев, для которых установленный минимальный срок остался на прежнем уровне – три года.

- Собственники недвижимости, полученной по договорам дарения от кого-то из членов семьи и/или близкого родственника, либо в качестве наследства.

- Владельцы имущества, которое было получено вследствие приватизации объекта.

- Собственники, которые одновременно являются налогоплательщиками уплачивающими ренту, получившие недвижимость по договорам содержания с пожизненным иждивением.

Для остального имущества, под которое попадают гаражи, картины, машины и т.п., минимальный срок владения остается на прежнем уровне – 3 года.

Важно! На имущество в виде ценных бумаг налоговые льготы рассчитываются с учетом сальдирования убытков. Для его получения необходимо заполнить форму при подаче 3-НДФЛ.

Есть еще одно существенное изменение, которое коснулось имущественных вычетов – это введение коэффициента кадастровой стоимости при продаже недвижимости (домов, квартир, дач и т.п.). Ранее многие владельца собственности занижали реальную стоимость, указывая в договоре 1 млн. руб., что позволяло им избежать уплаты налога.

Теперь вводится коэффициент кадастровой стоимости. Это означает, что при продаже имущества будет учитываться его кадастровая стоимость за минусом коэффициента 0,7.

В случае, если в договоре прописана сумма ниже этого показателя, то она будет умножена на коэффициент 0,7. С 2018 года это новшество распространяется на все категории физических лиц, вне зависимости от разновидности недвижимости.

О праве на имущественный налоговый вычет 2018 (купля-продажа недвижимости) можно узнать из видео.

Коды вычетов по НДФЛ в 2018 году

На 20167 год утверждены новые коды вычета по НДФЛ. В соответствии с приказом ФНС добавлены коды, которые нужно указывать в справке 2-НДФЛ в третьем разделе в строке напротив доходов физического лица.

Читайте также! Аттестация сварщиков — как проходит?

Далее представлена таблица с данными кодами.

| 114 | Для первого ребенка. |

| 115 | Для второго малыша. |

| 116 | Для третьих и последующих детей родителя. |

| 117 | Вычеты, уплачиваемые на детей-инвалидов. |

| 118 | Для первого ребенка. |

| 119 | Для второго малыша. |

| 120 | Для третьих и последующих детей родителя. |

| 122 | Для первого ребенка. |

| 123 | Для второго малыша. |

| 124 | Для третьих и последующих детей родителя. |

| 104 | Вычеты для лиц, имеющих: орден героя России или СССР, участников ВОВ, супругов, а также родителей военных, которые погибли во время службы и некоторых других граждан. Полный перечень можно посмотреть в подпункте №2, пункте №1, статьи №218 НК России. |

| 311 | Для работников, которым предоставляется льгота по покупке или строительству недвижимости на территории Российской Федерации. |

| 312 | Лица, воспользовавшиеся услугой кредита и/или целевого займа, которым полагается налоговый вычет на сумму процентов, уплаченных по нему. |

| 501 | Льгота на стоимость подарков, которые были получены от предпринимателей и/или организаций. |

| 508 | Налоговый вычет на суммы финансовой помощи, выплаченной единовременно от работодателя, когда рождается ребенок. |

Сроки перечисления НДФЛ

С 20167 года вступило в силу несколько поправок по срокам перечисления НДФЛ в бюджет. Далее представлена таблица, в которой указаны сроки для разных форм выплат.

| Выплаты на счета работников посредством банка. | В тот же день, когда был уплачен доход. |

| Из кассы предприятия, средствами, полученными через банк для их выплаты. | Тот же день, когда деньги были перечислены из банка. |

| Из кассы предприятия, собственными средствами (выручкой). | В день, который следует за днем, когда удерживается налог. |

| Натуральная форма доходов | В день, который следует за днем, когда удерживается налог. |

| Доходы от материальной выгоды | В день, который следует за днем, когда удерживается налог. |

Отдельные изменения претерпели перечисления НДФЛ, которые уплачиваются с отпускных и листов нетрудоспособности, в том числе выдаваемых по уходу за детьми.

Выплаты НДФЛ должны быть произведены в последний день месяца (имеется в виду календарный день), когда была произведена выплата отпускных или больничных.

Все вышеуказанные изменения вступили в силу с 01.01.2016 года и будут действовать дальше, кроме случаев, если не будут утверждены новые нормы.

Как получить налоговый вычет за квартиру узнайте из видео.

Источник: https://vesbiz.ru/personal/nalogovye-vychety.html

Федеральная налоговая служба (ФНС). ИНН, налоги, вычеты, декларация 3-НДФЛ

Федеральная налоговая служба (ФНС) – орган исполнительной власти, который осуществляет функции по контролю и надзору законодательства РФ о налогах и сборах.

ИНН

Идентификационный номер налогоплательщика (ИНН) – это цифровой код необходимый для учёта налогоплательщиков России в ФНС. Такой номер присваивается практически каждому физическому лицу и всем юридическим лицам без исключения. Подробно про процедуру оформления ИНН, вы можете прочитать на этой странице.

Какие налоги платят физические лица

Ниже перечислены основные виды налогов, которые платят физические лица:

Налог на доходы (НДФЛ)

Налог на доходы – это основной вид прямых налогов (когда государство взимает налог непосредственно с доходов или имущества налогоплательщика). К таким доходам относятся:

- заработная плата;

- продажа имущества, находившегося в собственности менее 3 лет;

- сдача имущества в аренду;

- выигрыш в лотерею или получение приза в конкурсе;

- иные доходы.

Более подробно про подоходный налог, вы можете прочитать здесь.

Транспортный налог

Транспортный налог – это региональный налог, взимаемый с налогоплательщиков, на которых зарегистрированы транспортные средства.

Размер налога (налоговая ставка) напрямую зависит от мощности двигателя транспортного средства в расчёте на одну лошадиную силу. Более подробно про транспортный налог.

Налог на имущество

Налог на имущество – это местный налог, взимаемый с налогоплательщиков, которые являются собственниками имущества, признаваемого объектом налогообложения. К таким объектам относятся:

- жилой дом;

- квартира;

- комната;

- дача;

- гараж;

- иное строение, помещение и сооружение.

Более подробно про налог на имущество, вы можете прочитать на этой странице.

Земельный налог

Земельный налог – это местный налог, взимаемый с налогоплательщиков, которые являются собственниками земельных участков, признаваемых объектами налогообложения.

К таким объектам относятся земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

Более подробно про земельный налог.

Налоговые вычеты

Налоговый вычет – это сумма, уменьшающая размер дохода (налогооблагаемую базу), с которого взимается подоходный налог (НДФЛ).

Как правило налоговыми вычетами пользуются для того чтобы в определённых ситуациях (оплата образования, покупка квартиры и т.д.) вернуть часть подоходного налога ранее уплаченного в бюджет.

Более подробно с налоговыми вычетами вы можете ознакомиться здесь.

Налоговая декларация на доходы физических лиц (3-НДФЛ)

Налоговая декларация по форме 3-НДФЛ – это документ на основании, которого физические лица отчитываются перед налоговой службой о полученных доходах и относящимся к ним расходам.

Декларация по форме 3-НДФЛ, также является основным документом на основании, которого можно получить налоговые вычеты. Заполнить такую декларацию можно как от руки, так и в электронном виде.

Более подробно про налоговую декларацию по форме 3-НДФЛ.

Источник: https://pravo-biznes.ru/federalnaya-nalogovaya-sluzhba-fns-inn-nalogi-vychety-deklaraciya-3-ndfl/

Ой! Эта страница не найдена!

Политика конфиденциальности

ОБЩИЕ ПОЛОЖЕНИЯ

Настоящие Положение о политике конфиденциальности (далее — Положение) является официальным документом ООО «Консультант-Юрист», расположенного по адресу: г. Тамбов, ул. Н. Вирты, д.

2а (далее — «Компания»/ «Оператор»), и определяет порядок обработки и защиты информации о физических лицах (далее — Пользователи), пользующихся сервисами, информацией, услугами и продуктом СПС КонсультантПлюс, расположенного сайте www.constmb.ru.

Соблюдение конфиденциальности важно для Компании, ведь целью данной Политики конфиденциальности является обеспечение защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну, от несанкционированного доступа и разглашения.

Обработка персональных данных осуществляется нами на законной и справедливой основе, действуя разумно и добросовестно и на основе принципов:

- законности целей и способов обработки персональных данных;

- добросовестности;

- соответствия целей обработки персональных данных целям, заранее определенным и заявленным при сборе персональных данных, а также полномочиям Компании;

- соответствия объема и характера обрабатываемых персональных данных, способов обработки персональных данных целям обработки персональных данных.

Настоящая Политика Конфиденциальности регулирует любой вид обработки персональных данных и информации личного характера (любой информации, позволяющей установить личность, и любой иной информации, связанной с этим) о физических лицах, которые являются потребителями услуг Компании.

В рамках настоящей Политики под персональной информацией Пользователя понимаются:

Персональная информация, которую Пользователь предоставляет о себе самостоятельно при регистрации (создании учетной записи) или в процессе использования Сервисов, включая персональные данные Пользователя. Обязательная для предоставления Сервисов информация помечена специальным образом. Иная информация предоставляется Пользователем на его усмотрение.

Ниже приведены некоторые примеры типов персональных данных, которые Компания может собирать, и как мы можем использовать такую информацию.

- имя и фамилию,

- дату рождения;

- пол,

- семейное положение;

- почтовый адрес;

- номер телефона;

- адрес электронной почты.

СБОР И ОБРАБОТКА ПЕРСОНАЛЬНЫХ ДАННЫХ

Обработка персональных данных пользователей осуществляется с согласия субъекта персональных данных на обработку его персональных данных.

Под персональными данными понимается любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных) и которая может быть использована для идентификации определенного лица либо связи с ним.

Мы можем запросить у Вас персональные данные в любой момент, когда Вы связываетесь с Компанией разными способами, включая данные предоставляемые при регистрации на сайте, подписании на рассылку новостей и других взаимодействиях с сайтом.

Компания может использовать такие данные в соответствии с настоящей Политикой Конфиденциальности.

Она также может совмещать такую информацию с иной информацией для целей предоставления и улучшения своих продуктов, услуг, информационного наполнения (контента) и коммуникаций.

Пользователь, осуществляя регистрацию на сайте или подписываясь на рассылку, подтверждает, что указанные им при регистрации персональные данные достоверны и принадлежат лично ему, а также выражает согласие с условиями обработки персональных данных без каких-либо оговорок и ограничений.

Согласие Пользователя на обработку персональных данных действует бессрочно с момента осуществления регистрации, и не требует периодического подтверждения.

Обработка персональных данных Пользователя осуществляется без ограничения срока любым законным способом, в том числе в информационных системах персональных данных с использованием средств автоматизации или без использования таких средств. Обработка персональных данных Пользователей осуществляется в соответствии с Федеральным законом от 27.07.2006 N 152-ФЗ «О персональных данных» .

Какая цель обработки персональных данных

Целью обработки персональных данных является выполнение обязательств Оператора перед Пользователями в отношении использования Сайта и его сервисов.

Регистрация на Персональном информационном портале

Цель обработки персональных данных Пользователя при регистрации на Персональном правовом портале (далее – ППП) — предоставление доступа к персональному личному кабинету Пользователя, позволяющему получать информацию о новостях законодательства, подписываться на рассылку, задавать вопрос по Линии, а также предоставление доступа к иным материалам о продуктах семейства КонсультантПлюс

Подписка на рассылку

Цель обработки персональных данных при подписке Пользователя на рассылку правовой информации – предоставление возможности получения Пользователем новостей законодательства, расписания семинаров, новостей Компании, поздравлений с профессиональными, государственными праздниками и днем рождения и прочей информации….

ХРАНЕНИЕ И ИСПОЛЬЗОВАНИЕ ПЕРСОНАЛЬНОЙ ИНФОРМАЦИИ ПОЛЬЗОВАТЕЛЕЙ И ЕЕ ПЕРЕДАЧИ ТРЕТЬИМ ЛИЦАМ

Как мы используем вашу персональную информацию

Собираемые нами персональные данные позволяют направлять Вам уведомления о новых продуктах, специальных предложениях и различных событиях. Они также помогает нам улучшать наши услуги, контент и коммуникации.

Мы также можем использовать персональную информацию для внутренних целей, таких как: проведение аудита, анализ данных и различных исследований в целях улучшения продуктов и услуг Компании, а также взаимодействие с потребителями.

Если Вы принимаете участие в розыгрыше призов, конкурсе или похожем стимулирующем мероприятии, мы сохраняем за собой право использовать предоставляемые Вами персональные данные для управления такими программами.

Полученные Компанией персональные данные Пользователей могут быть использованы в маркетинговых целях, для приглашения на семинары, проведения опросов по качеству предоставления услуг, для сообщения вам о вашей победе в конкурсе и выигранных вами призах, поздравлении с днем рождения и иными праздниками.

Как аннулировать вашу информацию или внести в нее изменения?

Мы будем посылать вам электронные и текстовые сообщения только в том случае, если вы дадите нам на это свое согласие.

Вы можете в любое время попросить нас изменить или аннулировать ваши персональные данные в некоторых или во всех наших списках для рассылки.

Если Вы не желаете быть включенным в наш список рассылки, Вы можете в любое время отказаться от рассылки путём информирования нас по указанным контактам для обратной связи, а также внесения изменений в настройках вашего профиля на сайте.

При возникновении затруднений при изменении или аннулировании персональных данных, вы можете обратиться по телефону службы поддержки клиентов компании по телефону 8(4752) 45-45-55(Тамбов), или электронной почте office@consultant-urist.ru.

Кроме того, вы также сможете отказаться от подписки на электронные сообщения в один клик – просто перейдите по ссылке в конце письма.

Сайт хранит персональную информацию Пользователей в соответствии с внутренними регламентами конкретных сервисов.

В отношении персональной информации Пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления Пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных сервисов Пользователь соглашается с тем, что определенная часть его персональной информации становится общедоступной.

Сайт вправе передать персональную информацию Пользователя третьим лицам в следующих случаях:

- Пользователь выразил согласие на такие действия.

- Передача необходима для использования Пользователем определенного сервиса либо для исполнения определенного соглашения или договора с Пользователем.

- Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

В некоторых случаях Компания может предоставлять определенную персональную информацию и данные стратегическим партнерам, которые работают с Компанией для предоставления продуктов и услуг, или тем из них, которые помогают Компании реализовывать продукты и услуги потребителям. Мы предоставляем третьим лицам минимальный объем персональных данных, необходимый только для оказания требуемой услуги или проведения необходимой транзакции.

Персональная информация будет предоставляться Компанией только в целях обеспечения потребителей продуктами и услугами, а также для улучшения этих продуктов и услуг, связанных с ними коммуникаций.

Для использования Ваших персональных данных для любой иной цели мы запросим Ваше Согласие на обработку Ваших персональных данных

Компания принимает необходимые организационные и технические меры для защиты персональной информации Пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

УНИЧТОЖЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ

Персональные данные пользователя уничтожаются при:

- самостоятельном удалении Пользователем данных со своей персональной страницы с использованием функциональной возможности «удалить аккаунт», доступной Пользователю при помощи настроек профиля;

- удалении Оператором информации, размещаемой Пользователем;

- при отзыве субъектом персональных данных согласия на обработку персональных данных.

Идентификационные файлы (сookies) и иные технологии

Веб-сайт, интерактивные услуги и приложения, сообщения электронной почты и любые иные коммуникации от лица Компании могут использовать идентификационные файлы cookies и иные технологии, такие как: пиксельные ярлыки (pixel tags), веб-маяки (web beacons).

Такие технологии помогают нам лучше понимать поведение пользователей, сообщают нам, какие разделы нашего сайта были посещены пользователями, и измеряют эффективность рекламы и сетевых поисков.

Мы рассматриваем информацию, собираемую файлами cookies и иными технологиями как информацию, не являющуюся персональной.

Как и в случае большинства веб-сайтов, мы собираем некоторую информацию автоматически и храним её в файлах статистики.

Такая информация включает в себя адрес Интернет-протокола (IP-адрес), тип и язык браузера, информацию о поставщике Интернет-услуг, страницы отсылки и выхода, сведения об операционной системе, отметку даты и времени, а также сведения о посещениях.

Мы используем такую информацию для понимания и анализа тенденций, администрирования сайта, изучения поведения пользователей на сайте и сбора демографической информации о нашем основном контингенте пользователей в целом. Компания может использовать такую информацию в своих маркетинговых целях.

Соблюдение вашей конфиденциальности на уровне компании

Для того чтобы убедиться, что Ваши персональные данные находятся в безопасности, мы доводим нормы соблюдения конфиденциальности и безопасности до работников Компании и строго следим за исполнением мер соблюдения конфиденциальности внутри Компании.

Если у вас возникнут вопросы в отношении Политики Конфиденциальности Компании или обработки данных Компанией, Вы можете связаться с нами по контактам для обратной связи.

Во всем остальном, что не отражено напрямую в Политике Конфиденциальности, Компания обязуется руководствоваться нормами и положениями Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных»

Посетитель сайта Компании, предоставляющий свои персональные данные и информацию, тем самым соглашается с положениями данной Политики Конфиденциальности.

Компания оставляет за собой право вносить любые изменения в Политику в любое время по своему усмотрению с целью дальнейшего совершенствования системы защиты от несанкционированного доступа к сообщаемым Пользователями персональным данным без согласия Пользователя. Когда мы вносим существенные изменения в Политику Конфиденциальности, на нашем сайте размещается соответствующее уведомление вместе с обновлённой версией Политики Конфиденциальности.

Источник: https://www.constmb.ru/2016/12/23/%D1%84%D0%BD%D1%81-%D0%BE%D0%B1%D0%BD%D0%BE%D0%B2%D0%B8%D0%BB%D0%B0-%D0%BA%D0%BE%D0%B4%D1%8B-%D0%B4%D0%BE%D1%85%D0%BE%D0%B4%D0%BE%D0%B2-%D0%B8-%D0%B2%D1%8B%D1%87%D0%B5%D1%82%D0%BE%D0%B2-%D0%BF%D0%BE/

Налоговый учет по НДФЛ без формы и ответственность за неведение учета доходов физических лиц | Народный вопрос.РФ

0 [ ] [ ]

4788

Налоговый учет по НДФЛ без формы и ответственность за неведение учета доходов физических лиц

Одной из обязанностей налогового агента является ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику.

Следовательно, налоговый агент по НДФЛ обязан организовать такой учет по каждому физическому лицу, в отношении которого он является источником выплаты дохода.

О том, в каком порядке ведется такой учет налоговым агентом по НДФЛ, а также об ответственности за нарушение данной обязанности, мы и поговорим в настоящей статье.

Отметим, что в соответствии со статьей 24 Налогового кодекса Российской Федерации (далее – НК РФ) налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Причем по общему правилу налоговые агенты наделены теми же правами, что и сами налогоплательщики, на что прямо указывает пункт 2 статьи 24 НК РФ.

В то же время, наделяя налоговых агентов определенными правами, закон устанавливает и перечень их обязанностей, состав которых определен пунктами 3 и 3.1 статьи 24 НК РФ.

Одной из них, как уже было отмечено, выступает ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджет налогов. Причем такой учет ведется по каждому налогоплательщику индивидуально.

В настоящее время действующим налоговым законодательством Российской Федерации предусмотрено три вида налоговых агентов – по налогу на добавленную стоимость, по налогу на доходы физических лиц (далее – НДФЛ), а также по налогу на прибыль организаций.

При этом самым распространенным видом налогового агента является, конечно, налоговый агент по НДФЛ, так как им выступает практически любой субъект хозяйственной деятельности, использующий труд наемных работников, как по трудовым договорам, так и по договорам гражданско-правового характера. Так как любой труд требует оплаты, то в первом случае организация или индивидуальный предприниматель выплачивают физическим лицам заработную плату, во втором – вознаграждение по договору за выполненную работу или оказанную услугу. С точки зрения налога на доходы физических лиц эти суммы представляют собой налогооблагаемые доходы физических лиц, которые признаются налогоплательщиками НДФЛ. Но сами физические лица уплачивают НДФЛ лишь в случаях, прямо определенных главой 23 «Налог на доходы физических лиц» НК РФ, в остальных ситуациях это делает налоговый агент.

По общему правилу в силу статьи 226 НК РФ налоговыми агентами по НДФЛ признаются следующие лица, от которых или в результате отношений с которыми налогоплательщик получил налогооблагаемые доходы:

l российские организации;

l индивидуальные предприниматели;

l нотариусы, занимающиеся частной практикой;

l адвокаты, учредившие адвокатские кабинеты;

l обособленные подразделения иностранных организаций в Российской Федерации.

В соответствии с пунктом 1 статьи 230 НК РФ налоговые агенты по НДФЛ ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему Российской Федерации, реквизиты соответствующего платежного документа (письмо Минфина России от 31 декабря 2010 года № 03-04-06/6-328).

При этом имеет смысл закрепить используемую форму налогового регистра по НДФЛ в учетной политике, которую обязаны формировать все организации в соответствии с действующим бухгалтерским законодательством.

Далее рассмотрим более подробно, какие именно данные налоговый агент обязан включить в используемую им форму налогового регистра. Статья 230 НК РФ относит в их состав в первую очередь сами сведения, позволяющие идентифицировать налогоплательщика.

Учитывая то, что на основании данных налоговых регистров налоговый агент заполняет справку 2-НДФЛ форма, которой утверждена Приказом ФНС России от 17 ноября 2010 года № ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников», то к таким сведениям относятся все данные о физическом лице – получателе дохода – его ИНН, Ф.И.О, статус налогоплательщика, дата рождения, гражданство, серия и номер документа, удостоверяющего личность, адрес места жительства в Российской Федерации для резидентов или адрес в стране проживания для нерезидентов и иностранных граждан.

Помимо этих сведений в налоговом регистре по НДФЛ в обязательном порядке должны содержаться следующие данные:

l вид выплачиваемых налогоплательщику доходов;

l вид предоставленных налоговых вычетов;

l суммы дохода и даты их выплаты;

l даты удержания и перечисления налога в бюджетную систему Российской Федерации;

l реквизиты соответствующего платежного документа.

В налоговый регистр по НДФЛ налоговый агент ежемесячно вносит сведения обо всех доходах физического лица, источником выплаты которых он является, в том числе о доходах, выданных в натуральной форме и в виде материальной выгоды. Исключение касается только доходов, прямо выведенных из-под налогообложения, перечень которых установлен статьей 217 НК РФ.

Не стоит забывать, что в налоговом регистре налоговым агентом отражаются налогооблагаемые доходы физического лица без каких либо – удержаний, например, без сумм алиментов, сумм по возмещению ущерба и так далее. Ведь согласно пункту 1 статьи 210 НК РФ удержания из дохода физического лица по распоряжению самого налогоплательщика, суда или иных органов не уменьшают налоговую базу налогоплательщика.

Заметим, что если физическому лицу налоговый агент одновременно выплачивает разные виды доходов, например, заработную плату и вознаграждение по гражданско-правовому договору, то налоговый учет ведется в одном регистре, где получаемые доходы отражаются под соответствующими кодами. Коды доходов берутся налоговым агентом из Справочника «Коды доходов», размещенного в Приложении № 3 к Приказу ФНС России от 17 ноября 2010 года № ММВ-7-3/611@.

В том случае, если налогоплательщик работает по совместительству у нескольких работодателей или он в течение года сменил место работы, то налоговый агент в налоговом регистре указывает только те доходы, источником которых является он сам.

Так как налоговая база по НДФЛ определяется только в рублях, то доходы, полученные налогоплательщиком в иностранной валюте, налоговый агент обязан пересчитать в рубли по курсу ЦБ РФ на дату получения дохода. Такое правило вытекает из пункта 5 статьи 210 НК РФ.

Суммовые показатели налогового регистра по НДФЛ отражаются налоговым агентом в рублях и копейках, через десятичную точку. Исключение касается только сумм налога, которые исчисляются в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Так как порядок ведения налогового регистра находится в компетенции самого налогового агента, то вести такие регистры налоговый агент может как в бумажном виде, так и в электронной форме с возможностью вывода на печать. Однако и в том, и в другом случае налоговый агент обязан обеспечить сохранность данных налоговых регистров по НДФЛ в течение четырех лет. Такое требование закреплено в подпункте 5 пункта 3 статьи 24 НК РФ.

Обратите внимание!

В налоговом регистре по НДФЛ налоговым агентом отражаются не только доходы, полученные налогоплательщиком от налогового агента, но и предоставленные физическому лицу налоговые вычеты, которые, также как доходы отражаются под соответствующими кодами.

Коды вычетов указываются в налоговом регистре в соответствии со Справочником «Коды вычетов», размещенным в Приложении № 4 к Приказу ФНС России от 17 ноября 2010 года № ММВ-7-3/611@.

Напоминаем, что главой 23 НК РФ предусмотрены следующие виды налоговых вычетов по НДФЛ:

l стандартные налоговые вычеты (статья 218 НК РФ);

l социальные налоговые вычеты (статья 219 НК РФ);

l имущественные налоговые вычеты (статья 220 НК РФ);

l профессиональные налоговые вычеты (статья 221 НК РФ);

l налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке (статья 220.1 НК РФ);

l налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе (статья 220.2 НК РФ).

Обратите внимание, что с 1 января 2015 года в главе 23 НК РФ появился еще один вид налоговых вычетов – инвестиционные налоговые вычеты, на что указывает Федеральный закон от 28 декабря 2013 года № 420-ФЗ «О внесении изменений в статью 27.5-3 Федерального закона «О рынке ценных бумаг» и части первую и вторую Налогового кодекса Российской Федерации».

Причем стандартные налоговые вычеты, в свою очередь, подразделяются на две категории, а именно на вычеты:

l предоставляемые самому налогоплательщику (при условии, что он относится к категории лиц, указанных в подпунктах 1, 2 пункта 1 статьи 218 НК РФ);

l предоставляемые на ребенка (детей) налогоплательщика.

Напомним, что согласно подпункту 4 пункта 1 статьи 218 НК РФ «детский» налоговый вычет предоставляется за каждый месяц налогового периода и распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

– 1 400 рублей – на первого ребенка;

– 1 400 рублей – на второго ребенка;

– 3 000 рублей – на третьего и каждого последующего ребенка;

– 3 000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы (письмо ФНС России от 11 декабря 2012 года № ЕД-3-3/4478@).

Данный вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента.

Отметим, что все виды налоговых вычетов по НДФЛ применяются только в отношении доходов, облагаемых налогом по общей ставке налога (13%), за исключением доходов от долевого участия в организации. На это прямо указывает пункт 3 статьи 210 НК РФ.

Основываясь на данных налоговых регистров по НДФЛ, налоговый агент ежегодно не позднее 1 апреля подает в свою налоговую инспекцию сведения о доходах физических лиц и суммах начисленных и удержанных налогов за предыдущий налоговый период. Сведения подаются налоговым агентом по форме 2-НДФЛ в формате и порядке, утвержденном Приказом ФНС России от 17 ноября 2010 года № ММВ-7-3/611@.

Причем Справки по форме 2-НДФЛ представляются налоговыми агентами либо в электронной форме по телекоммуникационным каналам связи, либо на электронных носителях. И только в том случае, если в течение года число физических лиц, которым налоговый агент выплатил доходы, не превысило 10 человек, Справки по форме 2-НДФЛ могут представляться им в налоговую инспекцию в бумажном виде.

Обратите внимание!

С 1 января 2016 года налоговые агенты должны будут представлять в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, на что указывает Федеральный закон от 2 мая 2015 года № 113-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах», внесший изменения в пункт 2 статьи 230 НК РФ.

Причем такой расчет налоговые агенты должны будут представлять по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, за первый квартал, полугодие, девять месяцев не позднее последнего дня месяца, следующего за соответствующим периодом, а за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Напомним, что на лиц, признаваемых налоговыми агентами в соответствии со статьей 226.1 НК РФ, не распространяется общий порядок представления в налоговый орган сведений о доходах физических лиц по форме 2-НДФЛ (пункты 2, 4 статьи 230 НК РФ).

Они подают в инспекцию по месту своего учета сведения о доходах, в отношении которых ими был исчислен и удержан налог, о лицах, являющихся получателями этих доходов (при наличии соответствующей информации), и о суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов.

Сведения подаются по той же форме и в том же порядке и сроки, которые установлены статьей 289 НК РФ для представления налоговых расчетов налоговыми агентами по налогу на прибыль организаций.

Заметим, что само по себе отсутствие налоговых регистров по НДФЛ не влечет за собой мер налоговой ответственности налогового агента.

Однако в ходе проведения контрольных мероприятий налоговики могут затребовать эти документы у налогового агента.

Отказ налогового агента от представления запрашиваемых при проведении налоговой проверки документов признается налоговым правонарушением и влечет ответственность, предусмотренную статьей 126 НК РФ.

Так, в соответствии с указанной статьей отказ в предоставлении налоговых регистров налоговикам приведет к штрафу в размере 10 000 рублей.

Кроме того, при неведении налогового учета по НДФЛ налогового агента могут привлечь к ответственности, установленной статьей 120 НК РФ.

Так как отсутствие налоговых регистров по НДФЛ рассматривается как грубое нарушение правил учета доходов и расходов и объектов налогообложения, то в зависимости от состава правонарушения налоговому агенту грозит штраф, размер которого сегодня может составить от 10 000 рублей до 40 000 рублей.

Ну и наконец, игнорирование требования о представлении в налоговые органы налоговых регистров по НДФЛ может привести к административной ответственности должностных лиц налогового агента.

На основании статьи 15.

6 Кодекса Российской Федерации об административных правонарушениях за подобное нарушение должностные лица налогового агента могут быть оштрафованы на сумму от трехсот до пятисот рублей.

Источник: https://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2776