Можно ли избежать штрафа, создав переплату перед подачей уточненки

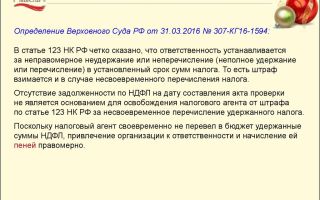

Общество потребовало признать незаконным решение инспекции о привлечении его к ответственности за неполную уплату НДС. По мнению плательщика, он подлежит освобождению от ответственности, поскольку самостоятельно выявил ошибку и уточнил декларацию. Также общество располагало переплатой по налогу в спорном периоде и уплатило пени.

Налоговая инспекция возражала против этих доводов. Налоговики указывали, что уточненная декларация была представлена только после завершения выездной налоговой проверки и получения справки о проведенной проверке.

По сроку уплаты налога переплата у общества отсутствовала. Обстоятельства, на которые ссылается общество, расценены фискалами как смягчающие ответственность. В связи с этим размер штрафа был снижен в два раза.

Оснований для освобождения общества от ответственности не имеется.

Контроль за уровнем цен разрешен, если налоговая выгода кажется налоговикам необоснованной

Кассация подтвердила обоснованность этих выводов и отказалась освобождать плательщика от ответственности. Суд указал, что при обнаружении в декларации ошибок, приводящих к занижению налога, плательщик обязан внести необходимые изменения в декларацию и представить ее в инспекцию (п. 1 ст. 81 НК РФ).

Если уточненная декларация представляется после истечения срока уплаты налога, то налогоплательщик может быть освобожден от штрафа (подп. 1 п. 4 ст. 81 НК РФ).

Для этого уточненную декларацию нужно подать до момента, когда о нарушении станет известно налоговому органу. Кроме того, до представления уточненной декларации предприятие обязано уплатить недостающую сумму налога и пени.

Без соблюдения этих условий штраф будет наложен в любом случае.

Из материалов дела следовало, что общество корректировало сумму НДС путем представления уточненных налоговых деклараций. Исправлению были подвергнуты несколько налоговых периодов. Дополнительно исчисленная к уплате в бюджет сумма НДС в 13,6 раза превышала первоначально исчисленную за этот период.

Отсюда суд сделал вывод, что общество действовало недобросовестно. По мнению судей, оно намеренно затягивало момент представления уточненной налоговой декларации. Цель таких действий — максимально отсрочить момент уплаты налога и пеней. Также подобные действия создавали препятствия для проведения проверки уточенной декларации в ходе выездной проверки.

Суд разрешил списать дебиторку позднее, чем требовали налоговики

Между тем в ходе проверки было установлено, что по срокам уплаты налога у общества отсутствовала переплата, за счет которой могли бы быть компенсированы потери бюджета.

Она появилась более чем через год после срока уплаты налога, непосредственно перед моментом представления уточненной декларации. По мнению кассации, этого недостаточно для освобождения от штрафа.

Таким образом, суд пришел к выводу, что решение инспекции вынесено в точном соответствии с законом.

Для того чтобы избежать штрафа, налогоплательщик обязан был подать уточненную декларацию, пересчитать налог и уплатить всю недостающую сумму в бюджет. При этом все данные действия должны быть совершены до того, как о занижении налога узнают налоговики.

В спорном же случае выявление ошибки в декларациях не являлось самостоятельным действием плательщика. По существу, ее выявил налоговый орган в ходе проверки, а заявитель представил уточненные декларации с целью избежать привлечения к ответственности. При этом сумма налога к доплате по рассматриваемому периоду являлась весьма значительной и превышала первоначально исчисленную почти в 14 раз.

Решения судов по похожим спорам

Это решение полностью соответствует сложившейся судебной практике. Необходимые условия для освобождения от ответственности плательщиком не были соблюдены.

Схожие выводы содержатся, в частности, в постановлениях ФАС Северо-Западного округа от 11.01.13 № А26-2569/2012 и от 16.06.11 № А75-9090/2010. Суды сходятся во мнении, что решающее значение в разрешении данных споров играет факт самостоятельного выявления ошибок в декларации.

Несамостоятельность налогоплательщиков – причина для доначисления налогов при дроблении бизнеса

Соответственно плательщик не освобождается от ответственности, если он подал уточненную декларацию после того, как узнал о назначении проверки или обнаружении нарушения. Тот же факт, что плательщики доплачивают налог и подают уточненные расчеты после назначения проверок, является смягчающим обстоятельством. Такие действия могут повлечь уменьшение штрафов.

Источник: https://www.NalogPlan.ru/article/4004-mojno-li-izbejat-shtrafa-sozdav-pereplatu-pered-podachey-utochnenki

Уточненная налоговая декларация: работаем над ошибками

Статья 80 НК РФ дает следующее описание налоговой декларации — это заявление об объектах налогообложения, о полученных доходах, произведенных расходах и об исчисленной сумме налога.

Бланки налоговых деклараций по разным налогам утверждаются Федеральной налоговой службой, поэтому, конечно, это не тот документ, который можно составить в свободной форме. Кроме самих бланков деклараций ФНС утверждает и порядок их заполнения.

Достаточно часто при подготовке деклараций налогоплательщики допускают ошибки.

https://www.youtube.com/watch?v=IC7ThmPtDug

Чтобы избежать этого, рекомендуем при возникновении вопросов своевременно обращаться к специалистам, а также контролировать сдачу отчетности. Проверить себя можно с помощью бесплатного аудита.

Скачать актуальные формы налоговых деклараций и других необходимых документов вы можете в разделе Образцы документов

Что делать, если после сдачи декларации вы обнаружили ошибку? Возможно, придется подготовить и сдать уточненную налоговую декларацию. В одних случаях ее подача будет правом налогоплательщиком, а в других – обязанностью.

Что считается ошибкой в декларации?

В статье 81 НК РФ упоминаются недостоверные сведения в декларации и собственно ошибки.

Недостоверные сведения — это неверно указанные суммы доходов, расходов, результатов финансово-хозяйственной деятельности, налогов к уплате.

Под ошибками понимают неверно указанный налоговый период или дату, арифметические ошибки, нарушение порядка заполнения декларации, неправильно указанные коды (ИНН, КПП, КБК, ОКТМО и прочее).

Недостоверные сведения и ошибки в декларациях могут никак не повлиять на сумму налога, который надо уплатить, а могут его уменьшить или увеличить. От того, как отразились ошибки и недостоверные сведения на сумме налога, зависит необходимость подачи уточненной налоговой декларации.

Когда налогоплательщик обязан подать уточненную налоговую декларацию?

Здесь все очень просто, если сумма налога к уплате занижена, то есть страдают интересы бюджета, то подача уточненной декларации – обязанность налогоплательщика (п. 1 ст. 81 НК РФ). Если же ошибки в первичной декларации не уменьшили сумму налога или произошла переплата в бюджет, то налогоплательщик вправе, но не обязан, подавать уточненную декларацию.

Период, за который можно подавать уточненку, законодательством не ограничен. Даже если с момента подачи ошибочной декларации прошло больше трех лет (глубина проведения выездной проверки), налогоплательщик обязан подать уточненную декларацию, если обнаружил недоимку по налогу.

Обратите внимание, что ошибки или недостоверные сведения в первичной декларации налогоплательщик должен обнаружить самостоятельно. Если их находит налоговая инспекция в результате проверки или сверки расчетов, то суммы недоимки или переплаты по налогу фиксируются в результатах проверки.

Что касается переплаты налога в бюджет, то перед подачей уточненной налоговой декларации стоит оценить целесообразность этого шага. Дело в том, что при занижении налоговой базы (то есть налог был переплачен в результате завышения доходов или занижения расходов) налоговая инспекция может провести выездную проверку по периоду, за который была подана уточненная налоговая декларация.

Кроме того, для подтверждения факта переплаты налога необходимо будет представить в ФНС документы, на базе которых подготовлена уточненная декларация (договоры с контрагентами, первичные и платежные документов, счета-фактуры). Если вы уверены в своей правоте, можете подтвердить ее документально, а сумма переплаты значительна, то подавать уточненку действительно стоит.

Как оформить уточненную декларацию?

Специальной формы для уточненной декларации не предназначено, но здесь надо учитывать, что подавать скорректированную информацию надо на бланке, который действовал в тот налоговый период (п. 5 ст. 81 НК РФ). Например, если вы в 2016 году обнаружили ошибку в декларации по УСН за 2014 год, то и подавать уточненную декларацию надо по форме, которая была актуальна в 2014 году.

В уточненной декларации не указывают разницу между ошибочными и верными значениями, а только новые правильные показатели. Отличаться будет еще и титульный лист, т. к. на нем необходимо указать другой номер корректировки.

В первичной декларации в поле с номером корректировки прописывают «0», в первой уточненной декларации это будет «1». Если за этот же период будет подаваться еще одна уточненка, то значение соответствующего поля будет «2» и т.д.

Количество уточнений декларации законом не ограничено.

Если вы подаете уточненную декларацию за период до 1 января 2014 года, когда действовали коды ОКАТО (сейчас их заменили коды ОКТМО), то указывайте именно их. Но если на основании этой скорректированной декларации вы должны заплатить недоимку по налогу за период до 2014 года, то в платежном поручении можно указывать только код ОКТМО.

Налоговый кодекс не требует при представлении уточненной декларации прилагать какие-либо пояснения, тем не менее, рекомендуется подать вместе с ней и пояснительную записку. Все равно налоговая инспекция с большой вероятностью запросит объяснения при камеральной проверке исправленной декларации.

В пояснительной записке укажите:

- декларацию по какому налогу и за какой период вы подаете;

- какие недостоверные сведения или ошибки содержатся в первичной декларации;

- в каких полях уточненной декларации указаны первичные и исправленные значения показателей;

- расчет налоговой базы и исчисленного налога (если эти суммы изменилась);

- копии платежных документов об уплате недоимки и пени, если они были уплачена до подачи уточненной декларации.

Ответственность за подачу уточненной налоговой декларации

Конечно, налогоплательщиков волнует, могут ли к ним применить какие-то санкции за подачу уточненки. Может, лучше подождать, пока налоговый инспектор эти ошибки и недостоверные сведения самостоятельно обнаружит (а ведь может и не обнаружить)? Или, все-таки, повинную голову меч не сечет? Не всегда.

За сам факт подачи уточненной декларации ответственности не предусмотрено. Однако, в зависимости от срока ее представления и наличия недоимки по налогу (если при уточнении сумма налога оказалась выше, чем в первичной декларации), могут складываться следующие ситуации:

- Скорректированная информация подана в пределах сроков отчетной кампании. Например, 10 февраля 2017 года организация подала первичную декларацию по УСН за 2016 год, в которой по горячим следам обнаружены ошибки или недостоверные сведения. Если уточненную декларацию сдать до конца марта 2017 года, то никаких негативных последствий не возникает вообще. В этом случае признается, что первичная декларация представлена в день подачи уточненки.

- Сроки сдачи декларации прошли, но для уплаты налога срок еще есть. Так, на ЕНВД это может быть период между 20 по 25 июля по итогам второго квартала. Санкций к налогоплательщику не будет, если только он нашел ошибку сам, а не узнал об этом по итогам камеральной проверки первичной декларации или из сообщения о назначении выездной проверки. Ну и, конечно, налог надо успеть заплатить вовремя.

- Истекли сроки сдачи декларации и уплаты налога (в случае с ЕНВД — после 25-го числа месяца, следующего за отчетным кварталом). Важно – прежде чем подавать уточненную декларацию, необходимо уплатить сумму недоимки по налогу и пени (п.4 ст. 81 НК РФ). В этом случае штрафа не будет.

- Ситуация, когда штрафа за нарушение расчета налога избежать не удастся — если про недостоверные сведения или ошибки, занижающие сумму налога, налогоплательщик узнал от налоговой инспекции. Кроме недоимки по налогу и пеней придется заплатить еще и штраф по ст. 122 НК (в размере 20% от неуплаченной суммы налога).

Источник: https://www.regberry.ru/malyy-biznes/utochnennaya-nalogovaya-deklaraciya

Как вернуть (зачесть) переплату по налогам, пеням, штрафам

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его утверждена приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90.

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам).

Подать заявление можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Ситуация: может ли налоговая инспекция отказать в возврате ЕНВД (единого налога при упрощенке)? Отказ мотивирован тем, что действие статьи 78 Налогового кодекса РФ не распространяется на спецрежимы.

Нет, не может.

Единые налоги, которые платят организации, применяющие специальные налоговые режимы, являются федеральными (п. 7 ст. 12 НК РФ). Поэтому возвращать возникающую по ним переплату налоговая инспекция должна на общих основаниях.

Перед тем как вернуть сумму переплаты, инспекция направит ее на погашение недоимок (если они есть) по другим налогам (пеням, штрафам) (п. 6 ст. 78 НК РФ). Предварительно по инициативе инспекции или организации может быть проведена сверка расчетов с бюджетом.

Решение о возврате

Решение о возврате переплаты инспекция должна принять в течение 10 рабочих дней со дня получения заявления, если сверка расчетов не проводилась. Или же со дня подписания акта сверки, если сверка была. Такой порядок предусмотрен пунктом 8 статьи 78 Налогового кодекса РФ.

Инспекция обязана известить организацию о согласии на возврат или отказе в возврате в течение пяти дней со дня принятия решения (п. 9 ст. 78 НК РФ).

Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90.

Срок возврата

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ситуация: может ли налоговая инспекция задержать возврат переплаты по налогу более чем на один месяц?

Да, может. Но лишь на период камеральной проверки декларации, по которой возникла переплата.

Чтобы вернуть излишне уплаченную сумму, инспекторы сначала проведут камеральную проверку декларации, по которой возникла переплата. А максимальный срок камеральной проверки – три месяца (п. 2 ст. 88 НК РФ).

Поэтому если организация подала заявление о возврате переплаты одновременно с декларацией, по которой возникла переплата, то срок возврата может увеличиться до четырех месяцев. Проценты за просрочку в пределах этого срока налоговая инспекция платить не обязана.

Аналогичная точка зрения отражена в письме Минфина России от 15 мая 2008 г. № 03-03-06/1/317 и пункте 11 письма Президиума ВАС РФ от 22 декабря 2005 г. № 98.

Проценты за несвоевременный возврат

Организация вправе получить сумму переплаты с начисленными на нее процентами, если инспекторы вернули деньги позже срока. В таком случае инспекторы принимают решение о возврате переплаты с процентами и отправляют поручение на возврат в территориальное управление Казначейства России (п. 8 ст. 78 НК РФ).

То есть переплату с процентами за задержку выплатит территориальное управление Казначейства России (п. 11 ст. 78 НК РФ). А налоговые инспекторы лишь контролируют правильность расчета процентов, и если есть ошибка, то в течение трех дней они поручают территориальному управлению Казначейства России доплатить недостающую сумму (п. 12 ст. 78 НК РФ).

Сумму процентов можете проверить по формуле:

| Проценты за задержку возврата переплаты по налогу (сбору, пеням, штрафу) | = | Сумма переплаты | × | Количество календарных дней просрочки, включая день возврата средств на счет организации | × | Ставка рефинансирования, действовавшая в период просрочки | : | Количество календарных дней в году |

Такой порядок расчета процентов установлен пунктами 10 и 14 статьи 78 Налогового кодекса РФ и разъяснен в постановлениях Президиума ВАС РФ от 21 января 2014 г. № 11372/13, от 24 декабря 2013 г. № 11675/13.

Чтобы получить проценты, организация не обязана дополнительно обращаться в инспекцию. На основании заявления о возврате налога инспекция должна самостоятельно рассчитать сумму процентов за задержку. Это подтверждает ВАС РФ в определении от 27 июля 2010 г. № ВАС-9664/10.

Пример возврата излишне взысканной суммы налога с процентами

1 апреля налоговая инспекция принудительно взыскала с организации недоимку по транспортному налогу в сумме 100 000 руб.

Инспекция поручила одновременно двум банкам, в которых у организации открыты расчетные счета, перечислить сумму недоимки в бюджет.

Поскольку на обоих счетах было достаточно средств для погашения недоимки, оба банка перечислили в бюджет указанную в поручении сумму 100 000 руб.

После того как банковские выписки были обработаны, бухгалтер организации обнаружил, что взыскание недоимки произошло дважды. Чтобы вернуть переплату, 15 апреля организация подала в налоговую инспекцию заявление о возврате излишне взысканной суммы.

Излишне взысканный налог поступил на расчетный счет организации 22 апреля. Одновременно с этим налоговая инспекция начислила организации проценты. Сумма процентов за 21 календарный день (с учетом 22 апреля) составила:

100 000 руб. × 21 дн. × 11% : 366 дн. = 631 руб.

Ситуация: как рассчитываются проценты при возврате переплаты по налогу? Организация перечислила налог добровольно по решению инспекции, но затем оспорила решение в суде.

Решение зависит от того, по какой причине возникла переплата.

Если организация сама излишне перечислила налоги, то проценты полагаются за каждый день просрочки по истечении одного месяца с момента, когда инспекция получила заявление от организации о возврате (п. 6 ст. 78 НК РФ). Например, когда переплата возникла из-за неправильного расчета налога в декларации, такую сумму следует рассматривать как излишне уплаченную.

Если инспекция взыскала излишнюю сумму налогов, то проценты начисляют за весь период, начиная со дня, следующего за днем взыскания, по день фактического возврата излишне взысканной суммы (п. 5 ст. 79 НК РФ).

То есть когда инспекция по ошибке доначисляет налог, его сумма считается излишне взысканной. При этом к взысканию приравниваются и такие случаи, когда организация платит налог самостоятельно, но основанием для уплаты является не налоговая декларация, а решение инспекции.

Например, когда организация перечислила сумму налога (пеней, штрафа) по решению инспекции, а затем оспорила это решение в суде. Если суд признает решение неправомерным, то инспекция должна будет вернуть уплаченные суммы как излишне взысканные.

То есть вместе с процентами за весь период, пока деньги находились в бюджете.

В рассматриваемой ситуации инспекция должна начислить проценты по второму варианту. То есть за период со дня уплаты излишне начисленной суммы по день возврата этой суммы из бюджета.

Правомерность такого подхода подтверждается постановлениями Президиума ВАС РФ от 24 декабря 2013 г. № 11675/13, от 24 апреля 2012 г. № 16551/11 и окружной арбитражной практикой (см., например, постановления Арбитражного суда Центрального округа от 31 июля 2015 г. № Ф10-2276/2015, от 19 ноября 2014 г.

№ А35-5236/2013, ФАС Уральского округа от 13 апреля 2012 г. № Ф09-2747/12, Московского округа от 25 апреля 2013 г. № А40-101307/12-20-529, от 16 февраля 2012 г. № А40-54626/11-99-247, Северо-Кавказского округа от 22 июня 2011 г. № А32-27735/2010, Северо-Западного округа от 9 сентября 2008 г.

№ А05-992/2008).

Ситуация: сколько календарных дней в году берется для расчета процентов за задержку возврата переплаты по налогам (сборам, пеням, штрафам)?

Проценты определяют из расчета 365 или 366 дней в году.

Дело в том, что проценты за несвоевременный возврат излишне уплаченных (взысканных) налогов представляют собой не что иное, как компенсационную выплату за просрочку платежа. По сути это аналог пеней, которые начисляются за каждый календарный день просрочки исполнения обязательств (п. 3 ст. 75, п. 10 ст. 78 НК РФ).

В законодательстве могут использовать разную продолжительность календарного года. Например, по Гражданскому кодексу РФ проценты за пользование чужими денежными средствами определяют из расчета 360 дней в году.

В налоговом законодательстве нет особых правил, которые устанавливают продолжительность календарного года при расчете процентов.

А значит, нужно исходить из реальной продолжительности календарного года (365 или 366 дней).

При этом проценты должны быть начислены за фактическое количество дней, на которое был задержан возврат, включая день, когда средства поступили на банковский счет плательщика.

Приведенный порядок следует применять и при задержке возврата излишне взысканных налогов (п. 5 ст. 79 НК РФ), и при просрочке возврата НДС (п. 10 ст. 176 НК РФ).

Правомерность такого подхода подтверждается постановлением Президиума ВАС РФ от 21 января 2014 г. № 11372/13 и письмом Минфина России от 29 октября 2014 г. № 03-02-08/54846.

Раньше контролирующие ведомства настаивали на том, что рассчитывать проценты за несвоевременный возврат нужно исходя из расчета 360 дней в году (Методические рекомендации, утвержденные приказом ФНС России от 25 декабря 2008 г. № ММ-3-1/683, письма Минфина России от 14 января 2013 г. № 03-02-07/1-7 и ФНС России от 8 февраля 2013 г.

№ НД-4-8/1968). Но после выхода постановления Президиума ВАС РФ Минфин России скорректировал свою позицию. Изменения внесут и в Методические рекомендации налоговой службы. Инспекции должны руководствоваться выводами ВАС РФ (письмо Минфина России от 7 ноября 2013 г.

№ 03-01-13/01/47571), поэтому прежний алгоритм расчета (исходя из 360 дней) более не актуален.

Пример возврата переплаты по налогу на счет организации

Организация в феврале текущего года (после подачи декларации по транспортному налогу за предыдущий год) выяснила, что при расчете транспортного налога была завышена сумма налога из-за применения неверно рассчитанного коэффициента использования транспортного средства. Сумма завышения составила 13 077 руб. В связи с этим бухгалтер подал уточненную декларацию по транспортному налогу за предыдущий год, отразив в ней уменьшенную сумму налога.

На момент подачи уточненной декларации недоимок по налогам (сборам, пеням, штрафам) у организации нет. Поэтому переплату по транспортному налогу было решено вернуть на счет организации. Бухгалтер составил заявление на возврат переплаты.

Налоговая инспекция вернула переплату в мае текущего года. Поскольку задержка была обусловлена камеральной проверкой уточненной декларации, проценты на сумму переплаты не начислялись.

Ситуация: может ли налоговая инспекция отказаться платить проценты, если она не вернула переплату вовремя из-за недостатка средств в бюджете?

Нет, не может.

Раз организация подала заявление на возврат, то в течение месяца после этого инспекция обязана его исполнить (п. 6 ст. 78 НК РФ). А если она вернет переплату позже срока, то организация вправе получить проценты (п. 10 ст. 78 НК РФ). Каких-либо дополнительных условий для начисления такой компенсации в законодательстве нет.

Поэтому факт того, что в бюджете не было средств для выплаты процентов, – не может быть причиной для отказа.

Аналогичного мнения придерживается и Минфин России в письме от 1 августа 2007 г. № 03-02-07/2-136.

Ситуация: может ли налоговая инспекция зачесть проценты, которые должна перечислить организации за поздний возврат переплаты, в счет будущих платежей по налогам (сборам)?

Нет, не может.

В законодательстве лишь предусмотрено, что инспекция должна выплатить проценты, если возвращает переплату позже срока (п. 10 ст. 78 НК РФ). То есть позже одного месяца со дня, когда она получила заявление от организации (п. 6 ст. 78 НК РФ).

О возможности зачитывать проценты в счет уплаты налогов или сборов в законодательстве не говорится (письмо Минфина России от 26 мая 2006 г. № 03-02-07/1-132). Поэтому налоговая инспекция должна возвратить всю сумму процентов на расчетный (лицевой) счет организации (п. 10 ст. 78 НК РФ).

Излишне взысканные налоги

Если с организации была излишне взыскана сумма налога, пеней или штрафа, то ее можно вернуть. Правда, если у организации есть недоимка по налогам и сборам, то сначала инспекция направит излишне взысканные суммы на погашение недоимки. А оставшуюся сумму вернет организации. Об этом сказано в пункте 1 статьи 79 Налогового кодекса РФ.

Для возврата сумм нужно подать в инспекцию заявление.

Заявление можно направить:

Срок подачи заявления – в течение одного месяца со дня, когда организация узнала об излишнем взыскании. Если этот срок пропущен, то взыскать переплату можно только через суд. Обратиться в суд с исковым заявлением организация может в течение трех лет. Такие правила установлены пунктами 2 и 3 статьи 79 Налогового кодекса РФ.

Если налоговая инспекция самостоятельно обнаружит излишне взысканные суммы, то в течение 10 дней она обязана известить об этом организацию (п. 4 ст. 79 НК РФ).

Ситуация: может ли налоговая инспекция погасить задолженность по пеням, используя для этого излишне взысканные суммы налога? Организация не давала согласие на такой зачет, а срок принудительного взыскания пеней истек.

Нет, не может.

Организация может вернуть излишне взысканную сумму налога. Но если у нее есть недоимка по пеням, то прежде налоговая инспекция может зачесть переплату (полностью или частично) в счет погашения этой недоимки. При этом инспекторы будут руководствоваться статьей 78 Налогового кодекса РФ. Это следует из положений пункта 1 статьи 79 Налогового кодекса РФ.

В данной ситуации зачет без согласия организации означает принудительное взыскание недоимки по пеням. Однако инспекция вправе взыскать пени только в определенные сроки и не позднее. А именно в течение двух месяцев с момента истечения срока для уплаты пеней по требованию инспекции.

Если двухмесячный срок пропущен, инспекция может обратиться в арбитражный суд. Для подачи иска в суд тоже есть временные ограничения – не позднее шести месяцев после истечения срока для уплаты недоимки.

Шестимесячный срок для обращения в арбитражный суд (если инспекция не пропустила срок по уважительным причинам) является пресекательным, то есть не подлежащим восстановлению. Это следует из положений пункта 3 статьи 46 Налогового кодекса РФ.

По истечении пресекательного срока инспекция больше не вправе взыскать пени принудительно.

Если срок принудительного взыскания пеней истек, налоговая инспекция не вправе погашать недоимку по пеням ни за счет денежных средств (имущества) организации, ни за счет излишне взысканных (уплаченных) налогов.

Аналогичные разъяснения содержатся в письме Минфина России от 15 декабря 2008 г. № 03-02-07/1-511 и пункте 3 определения Конституционного суда РФ от 8 февраля 2007 г. № 381-О-П. Такой же позиции придерживаются арбитражные суды (см., например, постановление Президиума ВАС РФ от 24 октября 2006 г.

№ 5274/06, определение ВАС РФ от 2 октября 2008 г. № 12563/08, постановления ФАС Западно-Сибирского округа от 2 июля 2008 г. № Ф04-3949/2008(7400-А81-26), Московского округа от 26 мая 2009 г. № КА-А40/4480-09, Волго-Вятского округа от 26 мая 2008 г. № А29-6029/2007, Восточно-Сибирского округа от 14 мая 2008 г.

№ А78-6810/07-Ф02-2068/2008).

Аналогично налогам организация может вернуть или зачесть суммы страховых взносов (пеней, штрафов). Подробнее об этом см. Как вернуть (зачесть) переплату по взносам на обязательное пенсионное (социальное, медицинское) страхование.

Источник: https://NalogObzor.info/publ/obshhie_voprosi_nalogooblozhenija/kak_vernut_zachest_pereplatu_po_nalogam_penjam_shtrafam/34-1-0-2367

Штрафы, если есть недоимка по налогам

Штрафы, если есть недоимка по налогам, все равно можно избежать. Приведем аргументы судей в подобной ситуации, которые позволили компании победить.

Санкции инспекторов

Инспекция провела выездную проверку организации. По ее результатам компанию оштрафовали на основании пункта 1 статьи 122 Налогового кодекса РФ. Контролеры посчитали, что предприятие не полностью уплатило транспортный налог и налог на имущество. Кроме того, инспекторы начислили компании пени за задержку с оплатой налогов (в соответствии со ст. 75 Налогового кодекса РФ).

Приведем подробности данного дела.

Транспортный налог

Организация перечислила в бюджет транспортный налог в меньшем размере, так как указала в декларации заниженную мощность двигателей по трем автомобилям. А величина налога зависит именно от этого показателя (ст. 359 Налогового кодекса РФ).

Кроме того, один автомобиль компания купила в течение отчетного года. По нему неверно определили коэффициент, который рассчитывается по правилам пункта 3 статьи 362 Налогового кодекса РФ.

Позже предприятие сдало уточненку. В ней бухгалтер показал правильную сумму к уплате в бюджет по всем машинам, кроме одной (по ней налог снова посчитали в меньшем размере).

Налог на имущество

Как выяснили инспекторы, организация неправомерно включила один из объектов в состав льготируемого имущества (на основании ст. 381 Налогового кодекса РФ). Поэтому контролеры доначислили компании налог на имущество в сумме 1 684 680 руб. Предприятие не согласилось с решением проверяющих и обратилось в суд.

Судьи отменили штрафы, если есть недоимка по налогам

Судьи признали требования инспекции незаконными. И вот почему.

Транспортный налог

Чтобы обосновать свою позицию, судьи обратились к постановлению Пленума ВАС РФ от 30 июля 2013 г. № 57. Там сказано следующее.

Не считается правонарушением, если у организации, занизившей налог, не возникла задолженность по обязательным платежам (п. 20 постановления № 57).

А в данном случае у компании числилась переплата по транспортному налогу в размере 146 526 руб. Она полностью перекрыла недоимку.

Получается, что организация, которая по ошибке уплатила не всю сумму налога, может избежать санкций. Это возможно, если выполнены следующие условия:

- на последнюю дату для перечисления налога у предприятия есть переплата по нему (причем она перекрывает недоимку или равняется ей);

- на день вынесения решения по проверке переплата не зачтена в счет другой задолженности.

Налог на имущество

До того, как инспекторы обнаружили недоимку в размере 1 684 680 руб., организация подала уточненные декларации, перечислила в бюджет налог и пени. Как пояснили судьи, то, что компания сделала это уже в период проведения проверки, значения не имеет. Штрафные санкции в данном случае начислять нельзя.

Организация доказала, что инспекторы незаконно выписали штраф за неполную уплату налогов (постановление Арбитражного суда Уральского округа от 22 января 2015 г. № Ф09-9405/14).

Как быть при наличии переплаты

У организации одновременно с недоимкой по налогу может быть переплата. Если она перекрывает задолженность, то компанию не оштрафуют.

Источник: https://vashbugalter.ru/shtrafy-esli-est-nedoimka-po-nalogam/

Острые вопросы при подаче уточненных налоговых деклараций

Екатерина Колесникова,

Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»

Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней.

В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога.

Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка), Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст.

81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточненки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Таким образом, заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточненки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

- когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

- когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

— уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

— до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

Источник: https://112buh.com/novosti/2017/ostrye-voprosy-pri-podache-utochnennykh-nalogovykh-deklaratsii/

Как избежать штрафа при сдаче уточненной декларации по НДС

Мы рассмотрели судебную практику Московского округа по спорам о штрафах за уточненные декларации по НДС. Самые интересные дела мы приводим в статье. Смотрите, как избежать штрафа.

С помощью уточненок компаниям удается избежать штрафов. Правда, сделать это получается не всегда. Нужно строго выполнять требования пункта 4 статьи 81 НК РФ.

Пока идет спор, право на зачет компания не теряет

У компании числилась переплата, поэтому перед уточненной декларацией недоимку она не платила. В то же время компания задолжала бюджету, но срок давности истек. Налоговики пытались зачесть переплату в старый долг через суд. В момент подачи уточненки спор не решился, поэтому налоговики посчитали, что переплаты нет, и оштрафовали.

Суд посчитал, что пока идет спор, право на зачет компания не теряет. К тому же, пока компания спорила из-за штрафа, судьи решили вопрос со старой задолженностью. Налоговики были обязаны ее списать.

А значит, переплата по налогу действительно есть. Компания подтвердила ее документами, поэтому судьи посчитали штраф незаконным (постановление Арбитражного суда Московского округа от 21.10.

2015 № Ф05-14419/2015).

На лицевом счете компании инспекторы отражают даже ту задолженность, по которой истек срок взыскания. Налоговики вправе списать ее только в трех случаях: компания ликвидируется, есть решение суда о том, что инспекция не вправе взыскать долги, или постановление пристава об окончании исполнительного производства (п. 1 ст. 59 НК РФ).

Компания сама обнаружила ошибку — смягчающее обстоятельство

Компания обнаружила ошибку в декларации по НДС и подала уточненную декларацию с налогом к доплате. Недоимку перед этим не перечислила. Налоговики оштрафовали компанию на 20 процентов от недоимки по статье 122 НК РФ.

Решение суда: компания сама обнаружила ошибку, а это смягчающее обстоятельство.Компания не смогла вовремя перечислить недоимку, так как покупатели не рассчитались по долгам. Но при этом ошибку налогоплательщик исправил. А значит, есть основания снизить штраф в два раза (постановление Арбитражного суда Московского округа от 22.10.2015 № Ф05-14309/2015).

Кодекс освобождает компанию от штрафа, если она сама обнаружила ошибку. Но нужно доплатить недоимку с пенями до подачи уточненки (п. 4 ст. 81 НК РФ). Из-за этого многие компании не исправляют ошибки, пока не появятся деньги. В то же время, если налоговики найдут ошибку раньше, избежать штрафа не получится.

Рекомендуем:

Проверка уже началась — компания не вправе освободиться от штрафа

Инспекторы назначили выездную проверку. В период ревизии компания уточнила ошибку, а перед этим доплатила налог. Инспекторы все равно оштрафовали организацию, ведь проверка уже началась. Правда, предложили снизить штраф. Компания обратилась в суд, чтобы отменить его полностью.

Суд решил: проверка уже началась, а значит, компания не вправе освободиться от штрафа. Компания подала уточненку, когда срок представления декларации истек. Как и срок для уплаты налога.

К тому же ошибку компания исправила в период ревизии. То есть требованияпункта 4 статьи 81 НК РФ она не выполнила (постановление Арбитражного суда Московского округа от 17.11.

2015 № Ф05-15445/2015).

У компании есть выбор, если она обнаружила ошибку, когда проверка уже началась. Можно не подавать уточненку и ждать окончания ревизии. Если повезет и налоговики не найдут ошибку, надо подать уточненку после проверки. Тогда штрафа не будет (подп. 2 п. 4 ст. 81 НК РФ). Но безопаснее доплатить налог и уточнить декларацию, тогда штраф получится снизить вдвое.

Источник: https://www.gazeta-unp.ru/articles/51465-qqq-16-m9-kak-izbejat-shtrafa-pri-sdache-utochnennoy-deklaratsii-po-nds

Штрафа за несвоевременную подачу уточненной декларации можно избежать, если на момент ее подачи по налогу имеется переплата

| Rocketclips, Inc. / Shutterstock.com |

Минфин России разъяснил, что при подаче уточненной налоговой декларации по НДС после истечения установленного срока ее представления и срока уплаты налога избежать штрафа можно, если на день представления такой декларации у налогоплательщика имеется переплата по налогу в размере, превышающем сумму налога, подлежащую уплате по уточненной налоговой декларации. А при наличии недоимки на день подачи уточненной налоговой декларации налогоплательщик должен до ее подачи уплатить налог и пени за просрочку уплаты налога (письмо Департамента налоговой и таможенной политики Минфина России от 23 мая 2017 г. № 03-02-07/1/31591).

Напомним, что при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию (абз. 1 п. 1 ст. 81 Налогового кодекса).

При этом, если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

- представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога (п. 4 ст. 81 НК РФ).

При выполнении данных условий применительно к каждому налоговому периоду, за который были представлены в налоговый орган уточненные налоговые декларации, в том числе при уплате недостающих сумм налога и соответствующих пеней за каждый такой налоговый период, налогоплательщик освобождается уплаты штрафа в размере 20 % от неуплаченной суммы налога (сбора, страховых взносов) (п. 1 ст. 122 НК РФ).

Вместе с тем при наличии переплаты на дату представления уточненной налоговой декларации ее должно быть достаточно для полного погашения дополнительно исчисленной налогоплательщиком к уплате суммы налога, а также пеней. При этом переплата зачитывается последовательно в счет причитающегося налога за каждый налоговый период (постановление Девятого арбитражного апелляционного суда от 20 декабря 2016 г. № 09АП-59133/2016).

Источник: garant.ru

Источник: https://news.advokat-cherepovec.ru/buh-uchet-i-nalogi/shtrafa-za-nesvoevremennyu-podachy-ytochnennoi-deklaracii-mojno-izbejat-esli-na-moment-ee-podachi-po-nalogy-imeetsia-pereplata.html

Время – деньги: 2,5 млн. руб. компания заплатила за позднюю переплату и уточненку

Признать свою ошибку в неправильном расчете налогов и в последний момент подать уточненку – этот вариант не избавит компанию от штрафов, если налоговая нашла неточности первой. И даже наличие переплаты не поможет загладить вину перед налоговиками. Очередное постановление суда подтверждает этот факт. Какие аргументы привели сотрудники фискальной службы, и как фирма пыталась оправдаться?

2 424 689 руб. НДС, пени и штрафа начислила налоговая после выездной проверки

В офис московской компании нагрянули «друзья» из налоговой.

В ходе выездной проверки по вопросам правильности исчисления и своевременности уплаты (удержания, перечисления) сумм налогов сотрудники фискальной службы выявили нарушения по уплате НДС.

Спустя 10 дней после завершения проверки и получения соответствующей справки организация представила в инспекцию уточненную налоговую декларацию по НДС.

По результатам проведенного расследования налоговики предложили заплатить фирме начисленные 2 424 689 рублей налога, пени и штрафа и внести необходимые исправления в документы бухгалтерского и налогового учета.

Однако компания не согласилась с решением инспекции и обратилась в суд.

Уточненка не поможет, если нарушение выявлено налоговиками

Налогоплательщик полагал, что раз он нашел ошибку и предоставил уточненную декларацию, значит он освобождается от ответственности. Плюс ко всему, у компании была переплата по НДС и уплата пени.

За год организация дополнительно пересчитала сумму по НДС, которая почти в 14 раз превышала первоначальные данные. Но налоговую такие оправдания не убедили, впрочем, как и суд.

И даже указали на недобросовестность.

Итак, 2 факта, после которых компания получила «от ворот поворот»:

- Уточненная декларация была предоставлена после выездной проверки и получения справки;

- Налоговая и так предоставила обществу «скидку 50%»: в связи с наличием смягчающих обстоятельств сумма к уплате была уменьшена в 2 раза (с 4 849 378, 80 руб. до 2 424 689,40 руб).

Суд согласился с решением фискальной службы и привел «невнимательному» плательщику в качестве оснований для решения внушительную правовую базу:

- Пункт 1 статьи 81 НК. После выявления ошибок, неполноты отражения сведений компания обязана внести изменения в налоговую декларацию и предоставить уточненную декларацию в налоговый орган;

- Подпункт 1 пункта 4 статьи 81. Если уточненку была предоставлена после установленного срока, компания может избежать ответственности при условии, что налоговая не обнаружила ошибки самостоятельно, и организация заплатила недостающую сумму налога. В противном случае – штраф;

- Пункт 20 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 №57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации». Согласно статье 122 НК РФ, занижение налоговой базы, неправильные исчисления налогов или другие неправомерные действия являются правонарушением в том случае, если это привело к неуплате или неполной уплате налога (т.е. к образованию задолженности);

- Статьи 78 и 79 НК РФ. Если компания переплатила налоги, пени и штрафы, то эта переплата будет учтена в счет погашения задолженности.

По мнению судей, избежать ответственности по статье 122 НК РФ, возможно, только при соблюдении двух условий:

1) Если переплата по налогу в определенный период превышает или равна заниженной сумме того же налога;

2) Если на момент вынесения налоговым органом решения результатов проверки эти суммы не были зачтены в счет иных задолженностей налогоплательщика.

Таким образом, на основании Постановления АС Московского округа от 05.07.16 № А40-166436/2015, компании придется раскошелиться почти на 2,5 млн. за невнимательность и «позднюю реакцию».

Как быть?

Если вы чувствуете, что вот-вот «запахнет жаренным» и нагрянут налоговики, а вы не уверены в правильности деклараций, необходимо:

- Перепроверить все декларации;

- При выявлении ошибок, и если срок подачи истек, уточненную декларацию подать до приезда налоговой и заплатить все долги;

- Соблюдать точность в расчетах и не пытаться незаконно снизить налоги;

- Однако, если суммы по перерасчетам налогов значительно превышают изначальные показатели, избежать стычек с налоговой не удастся.

(Пока оценок нет)

Загрузка…

Источник: https://turov.pro/vremya-dengi-2-5-mln-rub-kompaniya-zaplatila-za-pozdnyuyu-pereplatu-i-utochnenku-c/

Переплата по налогу: как вернуть? (Скоробогатов М.)

Дата размещения статьи: 22.01.2018

Компания прошла сверку с налоговой инспекцией, по результатам которой оказалось, что определенный налог переплачен. Она может выбрать, вернуть из бюджета излишек или зачесть его в счет будущих платежей. Но только в том случае, если у нее нет недоимки по другим налогам того же уровня.

Причины переплаты

Причины, в результате которых организация переплатила налог, могут быть разными. Как правило, переплата образуется вследствие ошибки в расчете налога, которую бухгалтер обнаружил уже после подачи декларации. В этом случае, чтобы зафиксировать факт переплаты, требуется подать уточненную декларацию, которая, обратите внимание, сначала подвергнется камеральной проверке.

Причем проверка будет проведена самым тщательнейшим образом, ведь в уточненке будет указана сумма налога, меньшая по сравнению с суммой, которая была указана в первичной декларации. Налоговики наверняка запросят необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета). Такое право дает им п. 3 ст. 88 НК РФ.

Конечно, можно обойтись и без подачи уточненной декларации, произведя перерасчет налога в текущем периоде. Поступить так позволяет абз. 3 п. 1 ст. 54 НК РФ.

Согласно положениям данной нормы налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Но в таком случае не будет зафиксирован факт переплаты.

Безусловно, изменения не пропадут, их можно учесть в текущем периоде, в результате чего получится снизить налог за текущий период. Но компания лишит себя возможности вернуть деньги раньше.Переплата может образоваться и по другим причинам.

Например, в результате того, что по окончании года сумма налога оказалась меньше суммы уплаченных в течение этого года авансовых платежей по налогу. Или вовсе, из-за того, что бухгалтер при заполнении платежки допустил техническую ошибку в сумме платежа. В этих случаях уточнять ничего не нужно.Обнаружить переплату могут как сам налогоплательщик, так и налоговики.

В последнем случае налоговая инспекция обязана сообщить о каждом обнаруженном ею факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 рабочих дней со дня обнаружения (п. 6 ст. 6.1, п. 3, 14 ст. 78 НК РФ). Форма такого сообщения приведена в приложении N 2 к Приказу ФНС России от 14.02.2017 N ММВ-7-8/182@ (далее — Приказ N ММВ-7-8/182@).

По другим налогам есть недоимка

Итак, в карточке расчетов с бюджетом у компании числится переплата по одному или даже нескольким налогам. Решать судьбу такой переплаты компания может не во всех случаях. Дело в том, что если по иным налогам висит недоимка, то в первую очередь налоговики самостоятельно (без уведомления налогоплательщика) направят переплату на погашение этой недоимки.

При этом произвести зачет можно только в пределах налогов соответствующего уровня (федерального, регионального, местного). Это четко следует из абз. 2 п. 1 ст. 78 НК РФ. Поэтому переплату, например, по налогу на имущество организаций нельзя зачесть в счет недоимки по НДС, потому что налог на имущество относится к региональным налогам, а НДС — к федеральным.Примечание. См.

статью «Возврат переплаты по страховым взносам, уплаченным до 2017 года» на с. 44 журнала N 8, 2017.Стоит отметить, что в отношении страховых взносов, которые с 1 января 2017 г. курируют налоговики, существуют некоторые особенности.

В частности, излишне уплаченные страховые взносы можно направить только на погашение недоимки по взносам соответствующего вида страхования и на погашение задолженности по пеням (штрафам) в пределах того же бюджета (п. 1, 1.1, 14 ст. 78 НК РФ).

Если недоимка образовалась по нескольким налогам, то решение о том, в счет какой недоимки засчитывается переплата, ИФНС имеет право принять самостоятельно. Форма такого решения приведена в приложении N 1 к Приказу N ММВ-7-8/182@. Но компания может обратиться в налоговую инспекцию с заявлением о зачете переплаты в счет недоимки по конкретному налогу.

Заявление в этом случае составляется по форме, приведенной в приложении N 9 к Приказу N ММВ-7-8/182@.На то, чтобы вынести решение о зачете в счет недоимки, налоговикам отводится 10 рабочих дней (п. 5 ст. 78 НК РФ).

Причем этот срок отсчитывается со дня получения заявления налогоплательщика или со дня подписания налоговой инспекцией и этим налогоплательщиком акта совместной сверки (если такая совместная сверка проводилась). Если переплата была обнаружена самой инспекцией, то 10 дней отсчитывается со дня обнаружения факта излишней уплаты налога.Оставшуюся после зачета в счет недоимки сумму переплаты (если таковая имеется) можно вернуть из бюджета либо зачесть в счет будущих платежей.

Недоимки по другим налогам нет

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/27404