Реестр онлайн-касс

С 3 июля 2018 года большинство организаций и индивидуальных предпринимателей перешли на контрольно-кассовую технику с функцией онлайн-передачи данных в налоговую службу.

Использование старых касс оказалось под запретом, и за их применение бизнесменов штрафуют на 30 тысяч рублей.

Но как понять, какую модель ККТ можно использовать, а какую — нет? Для этих целей ФНС России ведет специальный госреестр онлайн касс.

По требованию новой редакции статьи 3 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации», Федеральная налоговая служба России осуществляет ведение реестра контрольно-кассовой техники.

Кроме того, налоговики ведут отдельные списки разрешенных к использованию фискальных накопителей к этим ККТ и операторов передачи данных, с которыми необходимо заключать договоры для начала работы с «умными кассами».

Все эти списки находятся в открытом доступе на официальном сайте ФНС.

Для чего нужен реестр онлайн касс 2018 года

Как сказано на официальном сайте ФНС России, контрольно-кассовые машины (ККМ) представляют собой специальные электронные вычислительные машины, а также комплексы и отдельные компьютерные устройства, которые позволяют при осуществлении расчетов с покупателями записывать, хранить и передавать в онлайн-режиме фискальные данные в налоговые органы через оператора фискальных данных.

Кроме того, ККТ должна обеспечивать возможность печати на бумаге фискальных документов, в соответствии с правилами, установленными законом № 54-ФЗ и другими нормативными актами. С 1 февраля 2017 года налоговая служба прекратила регистрацию кассовых аппаратов старого образца, хотя до 1 июля прошлого года у бизнесменов оставалась возможность применять ККТ, поставленные на учет ранее.

Для того что отделить старые, запрещенные модели от новых, разрешенных к применению, ФНС ведет реестр ККМ онлайн. По своей сути — это совокупность сведений о каждом изготовленном или импортированном экземпляре модели контрольно-кассовой техники, которую имеют право применять предприниматели..

В этом перечне, который налоговики публикуют на своем официальном сайте в специальном разделе и регулярно дополняют (свежий перечень можно увидеть ниже в статье), содержится следующая информация:

- наименование модели контрольно-кассовой техники;

- реквизиты, печатаемые образцом модели контрольно-кассовой техники на кассовом чеке;

- наименование поставщика модели контрольно-кассовой техники и место его нахождения;

- дата выдачи и номер положительного экспертного заключения экспертной организации о соответствии модели контрольно-кассовой техники требованиям законодательства РФ о применении ККТ и сведения, содержащиеся в таком заключении;

- дата и номер решения ФНС о включении модели контрольно-кассовой техники в список разрешенной ККТ.

На 06 июня 2018 года список изготовителей разрешенной для применения техники включает в себя более 131 компанию. Список ККТ, включенных в реестр-2018, приведен в таблице, которую можно скачать. Каждую модель в него ФНС включала отдельным приказом. Реквизиты этих документов также можно найти в таблице.

Государственный реестр ККТ на 2018 год (по состоянию на 4 июня)

Для того, чтобы организации могли оперативно проверить наличие или отсутствие своей модели, не пересматривая весь реестр онлайн ККМ на 2018 год, налоговики создали специальный ресурс, на котором можно выполнить такую проверку в режиме онлайн. Там же можно проверить возможность использования фискального накопителя, модели которых собраны в отдельный перечень. Реестр ККМ онлайн обновляется в автоматическом режиме, по мере внесения в него новых моделей.

Реестр ККТ, подлежащих модернизации, более объемный и также постоянно пополняется новыми моделями. Вот действующий перечень старых кассы, которые на сегодняшний день разрешено модернизировать:

| Наименование производителя ККМ | Модель кассового аппарата |

| Искра | ПРИМ-07К версия 02ПРИМ-08ТК версия 0 |

ПРИМ-08ТК версия 04

ПРИМ-09ТК версия 01

ПРИМ-21К версия 0

ПРИМ-21К версия

ПРИМ-21К версия 03

ПРИМ-88ТК версия 01

Онлайн-кассы: реестр ФНС фискальных накопителей и операторов передачи данных

Для того чтобы использовать технику нового поколения, мало иметь сам современный аппарат и программное обеспечение.

ФНС регистрирует также фискальные накопители, которые должны стационарно хранить информацию обо всех операциях, совершенных с использованием ККТ. Такие накопители имеют определенный срок службы, в зависимости от модели, и собраны в отдельный реестр.

Применение оборудования, которого нет в разрешительном списке, является таким же грубым нарушением, как работа без кассы.

Кроме того, «умные кассы» не имеют прямой связи с налоговыми органами, вся передача информации о наличных расчетах и пробитых чеках осуществляется через отдельных операторов.

Это специально аккредитованные организации, с которыми торгующие фирмы и ИП обязаны заключать договоры и оплачивать их услуги. Учет таких организаций также ведет налоговая служба в отдельном реестре.

ПО состоянию на июль 2018 года на всю Россию насчитывается 18 операторов передачи данных, с которыми бизнесмены имеют право заключить договор и работать:

- АО «Энергетические системы и коммуникации»;

- ООО «Такском»;

- ООО «Эвотор ОФД»;

- ООО «Ярус»;

- ООО «ПЕТЕР-СЕРВИС Спецтехнологии»;

- ООО «Яндекс.

ОФД»;

- ООО «Электронный экспресс»;

- ЗАО «КАЛУГА АСТРАЛ»;

- ООО «Тензор»;

- ООО «КОРУС Консалтинг СНГ»;

- ООО «Производственная фирма «СКБ Контур»;

- АО «Тандер»;

- ООО Удостоверяющий центр «ИнитПро;

- ООО «ГРУППА ЭЛЕМЕНТ;

- АО «Энвижн Груп»;

- ПАО «Вымпел-Коммуникации;

- ООО «МультиКарта»;

- ООО «Дримкас».

Данные этих компаний можно увидеть в таблице.

Реестр операторов фискальных данных

Все решения о выдаче и аннулировании разрешения на обработку фискальных данных в соответствии со статьей 44 Федерального закона № 54-ФЗ принимает ФНС России.

Источник: https://ppt.ru/kkt/reestr

Реестр разрешенных ФНС онлайн касс по 54-ФЗ: официальный список ККТ

К кассовой технике относятся вычислительные машины, а также их комплексы, с функцией хранения фискальных данных и возможностью распечатывания их на бумажном носителе.

По новым требованиям, такая аппаратура также должна поддерживать функцию передачи информации в режиме онлайн соответствующим органам.

Реестр состоит из перечня моделей ККТ, которые предприниматели вправе использовать в бизнесе.

Дополнительно в нем отображается следующая информация:

- Данные производителя (наименования и организационно-правовая форма деятельности).

- Идентификационный номер изготовителя.

- Информация о модели ККТ (номер, серия, версия модели).

- Информация о фискальных документах, которые поддерживаются конкретной моделью.

- Информация о типах фискальных накопителей, поддерживаемых конкретной аппаратурой.

- Возможность поддержания ККТ в устройствах для расчетов: автоматических, с использованием электронных платежей, в качестве автоматизированной системы для БСО (бланки строгой отчетности).

- Дата и основание для включения в госреестр ККМ.

- Данные о дате и основании исключения кассы из списка, если такое произошло.

Таким образом, в реестре ФНС онлайн касс можно найти информацию не только о модели ККТ, но и о том, какое фискальное устройство к нему подходит и какие форматы фискальных документов он поддерживает. Это облегчает выбор для предпринимателя.

Список разрешенных к использованию онлайн касс

Указанный реестр опубликован на официальном сайте Федеральной налоговой службы.

Загрузить его в компьютер в формате Exсel можно одним кликом.

Документ отличается функциональностью и удобством. Есть функция сортировки, что облегчает поиск нужной техники. В нем можно посмотреть, к примеру, список моделей одного производителя.

Данный список регулярно редактируется и обновляется в связи с появлением новых производителей, производством других моделей кассовой техники и выпуском их в продажу.

Последняя действующая редакция реестра по состоянию на май 2018 года содержит 126 наименований контрольно-кассовой техники, которую можно использовать. Выбор широкий, и предпринимателю не составит труда подобрать для себя что-то подходящее из списка.

Дополнительные сервисы

Если вам нужно проверить, подходит выбранная кассовая машина или нет требованиям законодательства, воспользуйтесь специальным сервисом на сайте инспекции ФНС.

Кнопка для перехода размещена сразу под ссылкой на скачивание реестра. Нажав на кнопку «Перейти», вы попадете на новую страницу, где нужно ввести номер и название модели.

Сервис выдаст необходимую информацию и укажет, допускается применение модели или нет.

Если организация решила не покупать новый аппарат, а модернизировать старый, нужно заглянуть в другой список, в котором содержится информация о том, какие старые модели онлайн касс входят в реестр ККТ, разрешенных к использованию после модернизации.

Кроме реестра онлайн касс, на сайте ФНС в отдельном разделе можно найти список разрешенных фискальных накопителей и аккредитированных фискальных операторов, с которыми допустимо заключать договор обслуживания.

Чтобы посмотреть списки, с главной страницы сайта ФНС перейдите в раздел «Для физических лиц», найдите вкладку в горизонтальном меню «Иные функции ФНС» и в раскрывшемся списке выберите строку «реестры и проверка контрагентов».

Можно ли использовать кассы, не включенные в официальный список

Контрольно-кассовую технику, не включенную в перечень допущенных ККТ, ИФНС не регистрирует, поэтому использование таких моделей исключено.

Если же предприниматель установит технику не из реестра, это будет приравниваться к нарушению закона и ведению деятельности без ККТ. За такие действия налогоплательщиков ожидают штрафы:

- Для граждан – от 1500 до 2000 руб.

- Для должностных лиц – 3000-4000 рублей.

- Для юридических лиц – 30 000-40 000 рублей.

Важно! Продажа моделей ККТ, не сертифицированных государственными службами в установленном законом порядке, запрещена. За нарушение закона продавцу предусмотрен штраф до 200 000 рублей.

Таким образом, перед покупкой онлайн ККТ для своего бизнеса, нужно убедиться, что она соответствует требованиям закона и включена в официальный реестр налоговой службы.

Источник: https://onlinekassa.guru/zakonodatelstvo/spisok-onlajn-kass-razreshennyx-fns.html

Регистрация онлайн-кассы в налоговой

Зарегистрировать кассовый аппарат теперь стало гораздо проще. Почему? Дело в том, что теперь это можно сделать не выходя из дома. Если раньше кассу нужно было тащить в Федеральную налоговую инспекцию, да еще и непременно по месту регистрации ИП или юридического лица, то теперь достаточно зарегистрировать ее через интернет.

Старый порядок постановки на учет — тот, что предусматривал личный визит в налоговую, также заметно упростился. Сейчас зарегистрировать ККТ можно в любом ее отделении — вне зависимости от адреса ведения деятельности и места постановки на учет организации или ИП.

Все это — последствия Федерального закона № 54 ФЗ, предусматривающего переход бизнеса на онлайн-кассы. Хоть за это нашему государству можно сказать спасибо — таким образом государство немного подсластило пилюлю работы по новым правилам. Но обо всем по порядку. Расскажем о регистрации онлайн-кассы в ФНС — порядке, сроках, необходимых документах.

Введение. Что такое онлайн-касса и с чем ее едят

Кассовый аппарат, подключенный к сети интернет, нужен для пересылки данных в налоговую службу. Теперь налоговики видят информацию о каждой покупке прямо на экране монитора. Такой порядок работы предусмотрен Федеральным законом № 54 ФЗ. Помимо этого онлайн-касса умеет:

- самостоятельно закрывать смену и формировать кассовый отчет;

- печатать фискальные документы нового формата — с QR-кодом, ссылкой на сайт налоговой, наименованием товара и другой важной информацией;

- отправлять копию чека в электронном виде покупателю — смс-кой или по электронной почте;

- хранить информацию на внутренней памяти — фискальном накопителе.

Отсюда вытекают достоинства применения онлайн-ККТ:

- сокращение числа проверок со стороны инспекторов — зачем куда-то идти или ехать, если вся информация доступна на компьютере в режиме реального времени;

- облегчение работы продавца-кассира — многие отчетные документы касса формирует самостоятельно, без участия человека;

- уменьшение количества серых схем, двойной и тройной бухгалтерии — всего, чем пользовались нечистые на руку предприниматели.

Регистрация онлайн-кассового аппарата

Способ первый — классический

Классический способ — это регистрация по старинке. Нужно взять кассовый аппарат, все документы к нему, учредительные документы ИП или юрлица и посетить ближайшее отделение налоговой. Способ по-прежнему работает, однако появляется информация, что в некоторых филиалах ФНС в регистрации касс могут и отказать.

Итак, для регистрации вам потребуются следующие документы:

- чеки и договоры, подтверждающие покупку кассового аппарата;

- паспорт онлайн-кассы с заводским номером;

- документы ИП или организации. Предъявлять инспектору их не нужно — они понадобятся для заполнения заявлений;

- заявление по форме КНД 1110061. Бланк можно скачать и заполнить дома или попросить у налогового инспектора и сделать все на месте;

- договор с оператором фискальных данных;

- личный паспорт.

Государственная пошлина за постановку кассового аппарата на учет не взимается. Можно поручить работу законному представителю — тогда к списку документов прибавится нотариально заверенная доверенность.

При регистрации нужно правильно заполнить все поля заявления, внимательно проверить, верно ли указаны данные и отдать инспектору. В большинстве налоговых работает система одного окна. Нужно взять в терминале талончик и дождаться вызова.

Такой способ регистрации онлайн-кассы подходит тем, кто не очень-то разбирается в интернете. Если слова “личный кабинет”, “логин”, “пароль” ничего вам не говорят — тогда это ваш путь.

Плюс способа — не требуется квалифицированная электронная подпись.

Минус — срок регистрации может составлять до 5 рабочих дней. Многие предприниматели знают, что начать работать часто нужно “еще вчера”, поэтому лишние несколько дней позволить себе может не каждый.

После всех процедур нужно опять прийти в отделение налоговой и получить карточку регистрации. В ней будет указан индивидуальный регистрационный номер устройства и другая информация.

Способ второй — регистрация через интернет

Гораздо более удобный, а самое главное — быстрый метод. Это тоже бесплатно, однако придется раскошелиться на приобретение электронной подписи. Получить ее можно в отделениях минкомсвязи — как лично, так и через интернет. Стоимость услуги в 2018 году составляет 1500 рублей.

Сперва зарегистрируйте личный кабинет на официальном сайте ФНС. Процедура ничем не отличается от регистрации на любом интернет-сайте — нужно придумать логин и пароль для входа, используя ИНН и ФИО индивидуального предпринимателя и адрес электронной почты. На электронку придет ссылка для активации аккаунта — пройдите по ней и окажетесь в своей учетной записи.

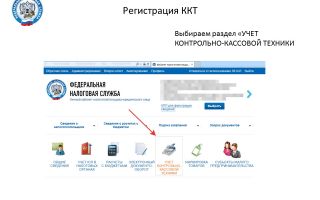

В меню личного кабинета выберите пункт “Учет контрольно-кассовой техники” и далее — “зарегистрировать ККТ”. Всю информацию нужно вводить вручную в соответствующие поля меню. Приготовьте следующие данные:

- адрес установки онлайн-кассы. Это будет непосредственный адрес торговой точки, где будет использоваться устройство;

- модель онлайн-кассы — ее нужно выбрать из предложенного списка;

- название магазина или торговой точки;

- заводской номер кассового аппарата — он указан в паспорте устройства;

- данные о фискальном накопителе — его модель и номер;

- данные об операторе фискальных данных, с которым заключен договор на передачу данных.

Здесь же можно заполнить онлайн-форму заявления по форме КНД 1110061, либо загрузить готовый документ. После ввода всей информации система предложит подписать и отослать данные.

Еще раз проверьте, правильно ли все заполнено и подпишите документы электронной подписью. На электронный адрес будет отправлена ссылка, пройдя по которой можно узнать статус заявления.

Узнать его можно также в разделе личного кабинета “Информация о прохождении документов, направленных в налоговый орган”.

По результатам процедуры онлайн-кассе также присваивается регистрационный номер. Отчет о регистрации можно сохранить себе в виде PDF — файла. Сам кассовый аппарат формирует и распечатывает отчет о прохождении регистрации — его нужно сохранить.

После присвоения регистрационного номера нужно зайти в личный кабинет на сайте вашего ОФД. Там кассовый аппарат уже зарегистрирован, потребуется только ввести номер, выданный налоговой. После этого онлайн-касса готова к работе, и можно начинать продажи.

Что лучше: сделать все самому или обратиться за помощью к специалистам

Представьте себе такую картину: начинающий индивидуальный предприниматель открывает первый в своей жизни магазин. Он самостоятельно делает там ремонт, договаривается с поставщиками товара, ездит по банкам в поисках кредита и делает еще миллион дел. Помимо всего прочего ему нужно еще и заниматься кассовым оборудованием — делать все то, о чем мы написали выше.

Часто времени на все это просто не хватает. Практически нереально садиться за компьютер и разбираться в тонкостях регистрации пока сохнет первый слой краски перед тем, как нанести следующий.

Поэтому многие бизнесмены готовы отдать энную сумму денег, чтобы работу сделали за них. Предложений этой услуги на рынке хватает — нужно только найти и выбрать надежную компанию.

Средняя стоимость услуги — 3000 рублей. В нее входит заключение договора с ОФД и регистрация кассового аппарата в налоговой. Если доплатить еще примерно столько же, вам подключат и настроят оборудование и проведут обучение персонала. Вообще, лучшее решение — заказ всех работ под ключ.

Такой способ позволяет не делать вообще ничего — нужно только позвонить по телефону и договориться об услуге.

Вам на электронную почту придет коммерческое предложение, в котором будут указаны расценки на все работы у технику.

Обычно в пакетное предложение входит сам кассовый аппарат, все работы по подключению оборудования и настройкам, регистрация и заключение договоров и получение электронной подписи, обучение персонала.

При хорошем раскладе и отсутствии сверхзадач по срокам можно убраться в один рабочий день. К вам на точку приедет специалист, привезет с собой технику, все настроит и подключит.

Дополнительно можно заказать техподдержку на определенный срок — очень полезная штука. Первое время по работе с техникой будут возникать вопросы, которые нужно оперативно решать.

К тому же оборудование имеет свойство ломаться: то касса не видит сканер штрих-кода, то не определяет терминал для приема банковских карт.

Снятие онлайн-кассы с учета

Перерегистрация кассового аппарата

Бывают случаи, когда кассовый аппарат нужно снять с учета. Например, устройство вышло из строя, было украдено или продано другому пользователю. Схема действия будет такой же, что и при постановке кассы на учет. Сделать это можно также двумя способами — лично или удаленно, через интернет.

В обоих случаях нужно скачать и заполнить заявление по форме КНД 1110062 — она разработана специально для снятия контрольно-кассовой техники с учета. В документе требуется указать:

- фирменное название ООО или фамилию, имя и отчество ИП;ИНН;

- марку и серийный номер кассового аппарата;

- обстоятельства утери или кражи, если таковые имеются;

- отчет о закрытии ФН, если техника продается новому владельцу.

Законодательством предусмотрены жесткие сроки снятия кассы с учета. Сделать это нужно не позднее одного рабочего дня с момента продажи.

Можно снять кассу с учета и через личный кабинет на сайте налоговой. Это гораздо проще, быстрее и удобнее, а главное — не нужны лишние бумажки. Просто зайдите в раздел учета контрольно-кассовой техники, выделите онлайн-кассу, которую нужно снять с учета — и все. Нужно только заполнить данные о закрытии фискального накопителя — дату и время.

После ввода информации заявление подписывается электронной подписью и отправляется на обработку. Обычно процедура занимает несколько минут. Статус заявления можно проверить через учетную запись.

Новый владелец должен зарегистрировать кассовый аппарат. Процедура ничем не отличается от постановки на учет нового устройства — все абсолютно то же самое.

Не забудьте только правильно составить и подписать договор купли-продажи — он потребуется при регистрации. Фискальный накопитель при перерегистрации придется менять на новый.

Также новый владелец должен заключить договор с оператором фискальных данных.

Снять кассу в налоговой может и ваш законный представитель. Для этого нужна нотариально заверенная доверенность, подтверждающая его полномочия.

При снятии с регистрации формируется карточка снятия с учета — ее можно скачать и распечатать. Сделать это можно посетив налоговую и забрав документ лично.

Принудительное аннулирование регистрации

В ряде случаев налоговики сами снимают кассовые аппараты с учета. Это происходит при нарушении пользователем законодательства или при истечении срока использования ФН.

Если это произошло, кассу нужно ставить на учет повторно. В первом случае это делается после устранения всех нарушений, во втором — после покупки нового фискального накопителя.

Заключение

Если вы уверенно пользуетесь интернетом, зарегистрировать кассовый аппарат в налоговой не составит большого труда. Для старшего поколения подойдет способ регистрации прямо в отделении Федеральной налоговой службы.

Пусть это будет чуть дольше, зато совершенно бесплатно и привычно — окошечки, печати и подписи, все дела. Максимально быстрый, но дорогой вариант — услуги специализированной организации.

Выбирайте любой удобный для вас способ — и вперед, к работе по новому законодательству. Успехов в бизнесе!

Источник: https://onlinekassa.pro/registratsiya-online-kassy-v-nalogovoy/

Заказать регистрацию онлайн кассы

1 июля 2017 года большинство организаций, компаний, индивидуальных предпринимателей перешли на современное контрольно-кассовое оборудование с доступом к интернету и наличием установленного фискального накопителя вместо ЭКЛЗ. Новые правила использования техники подразумевают и необходимость регистрировать устройства в ФНС.

Чтобы самостоятельно осуществить или заказать регистрацию онлайн-кассы, необходимо ознакомиться со всеми нюансами и правилами, которые позволят выполнить все мероприятия максимально качественно с учетом требований принятого закона.

Регистрация онлайн-кассы в налоговой инспекции производится согласно Административному регламенту, который утвержден Министерством финансов РФ. С 01.02.2017г. налоговая служба осуществляет регистрацию касс по новому закону.

Законопроект предлагает зарегистрировать кассу выбрав один их двух вариантов:

1. Личное посещение Налоговой

2. Регистрация через Личный кабинет налогоплательщика на сайте nalog.ru. Для того чтобы воспользоваться этим способом необходимо иметь ЭЦП (Электронную цифровую подпись)

Регистрировать самостоятельно — довольно сложный процесс, требующий повышенной внимательности. Надежнее всего пройти регистрацию в электронном формате, заказав ее у специалистов, которые сделают все максимально быстро и профессионально.

Стоимость услуги 3 000 рублей

Подобрать онлайн кассу Заказать услугу

Что входит в Услугу и пункты:

Удалённое подключение специалиста к вашему рабочему

столу

Установка программы —

криптопровайдера

Настройка вашего браузера

Подача заявки на регистрацию ККТ

Подключение к ОФД и регистрация в налоговой

Чтобы магазин или другое подобное учреждение работало в соответствии с установленными правилами, следует:

Официально оформить отношения с оператором фискальных данных, в данном случае «Астрал ОФД» Создать ЛК на сайте ФНС и зарегистрировать свою

кассу ККТ

При этом нет необходимости никуда везти свою технику (ККТ). Зарегистрировать оборудование можно удаленно. Для этого потребуется специальная электронная подпись, для получения которой следует обратиться в удостоверяющий центр и представить следующий минимум документов:

- Паспорт и СНИЛС руководителя,

- Заявление о создании электронной подписи.

В целом процедура, позволяющая подключить ккт к офд, вне зависимости от самого посредника, состоит из нескольких шагов:

Получение электронной

подписи

Заключение договорных отношений с

оператором фискальных данных

Проведение интернета в

торговый зал

Регистрирование ККТ на сайте ФНС с получением уникального номера

Модернизация старой ККТ (фискального регистратора) или покупка современного оборудования в нужной комплектации

Зарегистрироваться на сайте оператора, указав наименование своей организации, ИНН, e-mail и номер

телефона.

Прочитать и принять условия договора-оферты, подписав его квалифицированной электронной подписью либо прийти лично в офис и заключить договор на бумажном

носителе.

Зарегистрировать онлайн-кассу в ФНС, предварительно приобретя новое оборудование или модернизовав

имеющееся.

Настройте онлайн-кассу для работы с оператором самостоятельно либо вызвав специалиста. Сразу после этого

начнется передача фискальных данных.

Обратиться в офис Калуга Астрал для оплаты услуг ОФД по выставленному

счету.

Внести данные ККТ в личном кабинете ОФД, а именно заводской номер кассы, а также номер

фискального накопителя.

Выбрав дистанционный способ регистрации кассы в ФНС, для выполнения поставленной задачи следует пройти несколько шагов:

Проходим авторизацию на сайте налоговой nalog.ru

Переходим на страницу «Учет ККТ»

Выбираем «Зарегистрировать ККТ» и нажимаем на подпункт с ручным внесением информации: местоположение установленной кассы (адрес), модель оборудования с заводским номером, модель фискального накопителя и его номерной знак, предназначение техники.

Выбираем из доступного списка Оператора фискальных данных, с которым планируете сотрудничество

Сверяем введенные данные, ставим электронную подпись и отправляем заявление на рассмотрение, получаем РНМ (регистрационный номер машины)

Получив данные, вводим их в ККТ по инструкции производителя оборудования и распечатываем отчетный документ.

Информацию из отчетного документа, полученного на ККТ в течение 24 часов вводим в специальную электронную форму: временные рамки получения фискального признака, номер документа и сам фискальный признак. Переходим по ссылке «Информация о документах, отправленных в ФНС», выбираем номер оставленной заявки и нажимаем «Завершить регистрацию»

Готовая карточка может быть найдена и распечатана по желанию прямо из личного кабинета.

Источник: https://kkt.astral.ru/services/registratsiya-onlayn-kassy-v-fns/

Стали известны модели онлайн-касс и операторы фискальных данных

Закон об онлайн-кассах вступил в силу. Как он будет работать в 2017 году? Какие существуют модели онлайн-касс, включенные в реестр? Ищем ответы на эти и другие вопросы темы.

Зачем нужны онлайн-кассы?

Федеральный закон от 03.07.2016 № 290-ФЗ вступил в силу с 15 июля 2016 года. Согласно этому правовому акту, розничные продавцы обязаны использовать онлайн-кассы при расчетах с клиентами.

Коротко напомним суть новации. Данные по пробитым чекам с 2017 года должны передаваться на сервер ИФНС. Связующим звеном между продавцом и налоговой станут операторы фискальных данных. С ними торговые организации будут заключать соответствующие договоры.

Система уже обкатана в ряде пилотных проектов и показала свою эффективность. Главный плюс: вывод из тени продаж, которые в данный момент продавцами не фиксируются. А значит, и пополнение налоговой «копилки».

Что изменится уже в 2017-м?

Полный переход на новую систему запланирован к середине 2018 года. А в 2017-м большинство ИП и организаций приступят к поэтапному переходу на применение онлайн-касс. С 1 февраля 2017 года кассы старого образца, не обладающие функцией передачи данных в ФНС через Интернет, поставить на учет уже будет невозможно.

Как они работают? Онлайн-касса имеет в комплекте фискальный накопитель. Все сведения о продажах в ФНС отсылаются через операторов фискальных данных. Налоговики контролируют процесс, сверяя переданные данные с информацией, хранящейся в накопителях.

Модели ККТ, включенные в государственный реестр РФ

Бизнесмены, занимающиеся торговлей и оказанием услуг, заранее беспокоятся: какие именно модели ККТ с функцией передачи данных в электронном виде можно приобретать, а какие к использованию не допущены? Реестр этого оснащения в соответствии со статьей 3 Закона от 22.05.2003 № 54-ФЗ осуществляет ФНС России. Актуальные списки размещены на сайте www.nalog.ru

На сегодняшний день реестр онлайн-касс содержит данные двух моделей: АТОЛ FPrint-22ПТК и ШТРИХ-ON-LINE. Подробную информацию ищите на сайте ФНС по ссылке.

Онлайн-кассу АТОЛ FPrint-22ПТК можно приобрести в интернете по цене 28 000 — 32 000 рублей, кассу ШТРИХ-ON-LINE — примерно за 60 000 рублей.

В реестре ФНС сейчас содержатся данные о модели фискального накопителя «Шифровальное (криптографическое) средство защиты фискальных данных фискальный накопитель «ФН-1». Изготовитель — ООО «РИК». Срок использование ФН-1 составляет 13 месяцев.

Список операторов фискальных данных

То же правило касается и посредников — операторов фискальных данных. Нельзя заключать договор с любой организацией, которая хотела бы заниматься подобной деятельностью.

Существует официальный список данных организаций, одобренный ИФНС. Это российские компании, получившие соответствующие разрешения от государства.

Стоимость годового облуживания примерно равна 3000–4000 рублей, детали уточняйте на сайтах этих организаций.

Список операторов, включенных на сегодняшний день в реестр — в таблице:

| Наименование | Сайт |

| Акционерное общество «Энергетические системы и коммуникации» | www.1-ofd.ru |

| Общество с ограниченной ответственностью «Такском» | www.taxcom.ru |

| Общество с ограниченной ответственностью «Эвотор ОФД» | www.platformaofd.ru |

| Общество с ограниченной ответственностью «Ярус» | www.ofd-ya.ru |

Тоже может быть полезно:

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.

Источник: https://tbis.ru/novosti/modeli-onlajn-kass

К кому придет налоговая полиция для проверки применения онлайн‑касс? | it-компания простые решения

9 апреля 2018 года

Перед кассовой реформой много говорилось о том, что ее проведение позволит сократить количество проверок бизнеса. Однако новая редакция закона 54-ФЗ ввела дополнительные полномочия инспекторов в этой части. Как же обстоят дела с проверками на практике?

В части применения ККТ контроль и надзор имеют следующие формы:

-

Мониторинг. Это контроль за расчетами посредством онлайн-касс и анализ поступающих в ФНС данных.

-

Удаленная проверка. Подразумевается проверка того, как субъекты бизнеса применяют кассовую технику, насколько полно они отражают свою выручку. Сюда же относится проверка деятельности ОФД на основе имеющейся в распоряжении налогового органа информации. В рамках удаленной проверки инспекторы могут запрашивать необходимые пояснения, справки, документы и так далее.

-

Наблюдение. Вид контроля, подразумевающий мероприятия по месту торговли. Проверяющие смотрят за тем, как субъект бизнеса применяет кассовую технику при отпуске товаров. При этом могут привлекаться свидетели и понятые.

-

Контрольная закупка. Применяется для того, чтобы установить, насколько правильно продавец оформляет кассовый чек или бланк строгой отчетности.

-

Проверка полноты учета выручки. Может проводиться как в налоговом органе на основании всех имеющихся данных (то есть носить удаленный характер), так и по месту нахождения компании или предпринимателя.

Как налоговый орган решает, проводить ли проверку в инспекции или направлять представителя в офис или магазин?

Все зависит от того, какое нарушение вменяется субъекту бизнеса и какова доказательная база. Например, если поступил сигнал о неприменении продавцом ККТ, этот факт можно проверить только путем контрольной закупки с привлечением понятых. Другой пример – в чеке отсутствуют обязательные реквизиты.

В этом случае проверку можно провести в стенах налогового органа. Это обусловлено тем, что выезд на место ведения деятельности не даст инспекторам какой-либо новой информации, кроме той, которой они уже располагают.

Однако если кассовый аппарат применяется в автономном режиме, то выезжать в организацию придется и в этом случае.

Как инспекторы запрашивают документы по кассе при проведении проверки по месту нахождения объекта?

Закон 54-ФЗ предусматривает ведение документооборота между пользователями и ФНС через Личный кабинет пользователя кассовой техники. Причем на предоставление документов налогоплательщикам дается три рабочих дня с того момента, как они запрошены. Как инспекторы запрашивают документы по кассе при проведении проверки по месту нахождения объекта? В какие сроки они должны быть представлены?

Упомянутые нормы закона о контрольно-кассовой технике не действуют в отношении проверки ККТ по месту нахождения субъекта.

Существует приказ ФНС от 29 мая 2017 года № ММВ-7-20/483@, в котором установлен перечень случаев, когда документооборот происходит через кабинет ККТ.

В нем же указано, что запрашиваемые документы и информация могут быть представлены не только в электронном виде, но и на бумаге.

Что же касается порядка и сроков запроса информации либо документов при проведении проверок по месту ведения бизнеса, равно как и сроков и порядка ответа налогоплательщиков на эти запросы, то они определяются регламентом проверки. В настоящее время он еще до конца не разработан.

Предположим, в организации проходит выездная налоговая проверка. Могут ли инспекторы в ее рамках проверить применение кассы и кассовые документы?

Выездные налоговые проверки проводятся с целью контроля правильности применения налогоплательщиком законодательства о налогах и сборах, а применение контрольно-кассовой техники нормами законодательства не контролируется. Поэтому в рамках проведения выездной проверки инспекторы не могут проверять правильность применения контрольно-кассовой техники. Однако запросить кассовые документы они могут, если это необходимо для проверки по налогам.

Инспекторы пришли в магазин с контрольной закупкой. Каковы их полномочия? Могут ли они, помимо чека, проверить кассовые документы, книги?

Да, в рамках контрольной закупки инспекторы могут проверить любые документы, которые относятся к кассовой дисциплине, в том числе и КУДиР.

По каким параметрам налоговые органы отбирают претендентов для проверки?

Сейчас для этого принят риск-ориентированный подход. Существует ряд параметров, на основе которых разработан алгоритм оценки компании или предпринимателя. На основании имеющихся у налогового органа сведений проводится анализ налогоплательщика.

Для него используются в том числе и фискальные данные, а также сигналы от покупателей, сведения, поступившие из других органов власти, и так далее. На основе этих сведений субъекту присваивается определенный уровень риска.

Если он высокий, то вероятность проверки резко повышается.

Как самостоятельно оценить уровень риска?

Есть ли какие-то критерии, по которым компания может самостоятельно оценить вероятность проверки? Например, если порой случается сбой связи, и фискальная информация передается в ФНС нерегулярно?

Вероятность того, что в компанию придут инспекторы с проверкой, в большей степени зависит от нее самой. Если субъект грешит тем, что периодически не пробивает чеки, рано или поздно кто-то из клиентов может сообщить об этом в налоговый орган. Это может быть сигналом для проведения проверки.

А вот нерегулярность поступления данных с онлайн-кассы сама по себе поводом для проверки не является. Ведь она может быть обусловлена деятельностью. Например, в случае развозной торговли в некоторых местностях интернет может отсутствовать. При отборе кандидатов для проверки учитываются разные параметры, в том числе и специфика видов деятельности.

Итак, в отношении организации решено провести проверку по кассовой технике. Должны ли инспекторы уведомить ее руководство об этом?

Нет, ведь суть проверки как раз и заключается в ее внезапности. Уведомление о проведении такой проверки не предусмотрено законом 54-ФЗ либо какими-то другими нормами права.

Отметим, что существует закон о защите прав юридических лиц и предпринимателей при осуществлении государственного контроля, который предполагает предупреждение о проверке как минимум за три дня. Однако на проверки по ККТ этот закон не распространяется.

Каковы полномочия представителей ФНС при проведении контрольной закупки? Например, может ли она проводиться при отсутствии руководителя организации?

Для проведения проверки этого типа факт присутствия либо отсутствия руководителя роли не играет. Если руководителя нет, инспектору следует:

-

Ознакомить с поручением на проведение проверки кассира или иное лицо, которое проводит операции с наличностью. Указанный специалист должен поставить свою подпись.

-

В документах – поручении на осуществление проверки, протоколе, акте проверки – сделать отметку о том, что руководитель отсутствует.

-

Если руководитель присутствует, но не желает ставить подпись, следует также отметить это в документах.

-

Направить поручение, акт проверки, протокол в адрес организации или предпринимателя по почте.

Какова периодичность и продолжительность таких проверок?

Закон не предусматривает какой-либо периодичности. Что касается продолжительности, существуют регламенты, утвержденные приказами № 132н и № 133н, в которых определены сроки проверок:

-

проверка по кассовой технике не может длиться более 5 рабочих дней с момента выписки поручения на ее проведение до дня составления акта по результатам;

-

проверка полноты учета выручки не может длиться более 20 дней с момента предъявления поручения на ее проведение до дня составления акта.

За какой период может быть проведена кассовая проверка?

В настоящее время срок давности привлечения к административной ответственности в части нарушения порядка применения кассовой техники составляет один год. Соответственно, кассовая проверка охватывает этот период.

Допустим, у компании два магазина. Как это отражается в поручении на проверку? Должны ли они оба быть упомянуты в нем? Может ли по ним составляться один акт проверки?

Если проверке подлежат две торговые точки, то и поручений должно быть два. То есть в данном случае проводятся две самостоятельные проверки и оформляются два отдельных акта.

Источник: https://pro126.ru/news/detail/index.php?ID=1287