Как формируется оборотно-сальдовая ведомость по счету 10?

Оборотно-сальдовая ведомость по счету 10 является сводным отчетом. В ней можно увидеть остатки материалов на начало и конец рассматриваемого периода, а также обороты по дебету и кредиту счета 10. Как формируется ОСВ по счету 10 и для чего она нужна, расскажем в нашем материале.

Счет 10: краткая характеристика

Формирование ОСВ по счету 10: особенности

Способы ведения учета материалов

Оборотно-сальдовая ведомость по счету 10: пример составления

Счет 10: краткая характеристика

Счет 10 носит название «Материалы» и, соответственно, предназначен для учета материалов.

На 10-м счете сальдо может быть исключительно дебетовым. При поступлении материальных ценностей формируется дебетовый оборот по данному счету, а при их списании в продажу или в производство — кредитовый.

На каждом предприятии должна существовать система учета материальных запасов. При правильной организации такого учета материалам одного наименования и размера присваивается свой код или номер. Тем самым облегчается идентификация, и специалисты предприятия могут без труда отыскать нужный элемент хранения.

Кроме того, должен вестись учет и в разрезе мест, где такие материалы хранятся. Ведает хранением отдельный работник, который несет материальную ответственность. С таким сотрудником непременно заключается договор о материальной ответственности, в котором прописаны все нюансы.

Таким образом, аналитический учет по счету 10 должен обеспечивать ведение учета в разрезе каждого наименования материала, мест хранения и материально ответственных лиц.

Оборотно-сальдовая ведомость по счету 10 должна наглядно представлять информацию по вышеприведенным группировкам.

Формирование ОСВ по счету 10: особенности

При внесении записей в ОСВ по 10-му счету следует учитывать такие факторы:

- ОСВ представляет собой отчет, где отражаются:

- остатки, существующие при открытии документа;

- приход;

- расход;

- остатки, образовавшиеся при закрытии документа.

Все данные вносятся в ведомость как в количественном, так и в денежном выражении.

- ОСВ оформляется в следующем порядке: сначала документ формируется на каждом складе, а впоследствии данные сводятся в общую оборотно-сальдовую ведомость по счету 10 по всему предприятию. Следующим этапом будет формирование отчетности.

- На предприятии должны быть заведены складские карточки. На многих предприятиях в нынешнее время учет автоматизирован, и может показаться, что бумажные бланки учета неактуальны в современных условиях. Однако требования законодательства пока никто не отменял, и материально ответственные работники должны своевременно разносить по карточкам количество прибывающих и выбывающих материальных ценностей.

- Аналогичные требования предъявляются и к первичным документам, на основании которых судят о движении материальных ценностей. Эти документы тоже должны быть распечатаны на бумажных носителях, а кроме того, еще и иметь оригинальные подписи руководителей.

Способы ведения учета материалов

Деловая практика показывает, что предприятия используют два способа ведения учета материальных ценностей и их движений.

- При поступлении (или выдаче) определенного количества материала вручную заполняется первичный документ (накладная или др.). На нем ставится подпись материально ответственного лица, и документ сдается в бухгалтерию. Специалист бухгалтерии вносит полученные сведения в компьютер, делая проводки по счетам.

- Получив данные о движении материала, бухгалтерия вносит в компьютерную программу соответствующие данные, на основании которых сразу же формируются бухгалтерские проводки. Одновременно распечатывается первичный документ, который передается на подпись тем сотрудникам предприятия, которые принимали участие в операции.

Каждый из приведенных способов имеет свои положительные и отрицательные стороны. Делая выбор, следует учитывать качество программного обеспечения на предприятии и квалификацию складских специалистов.

Однако существуют и общие требования, которые следует учитывать при формировании ОСВ. По каждому товару в складских карточках у кладовщика должен быть безошибочно подсчитан остаток на конец месяца.

Такой результат может быть достигнут лишь при своевременной разноске поступающих и выбывающих материалов, которая делается на основании первичных документов. При поступлении на склад из бухгалтерии данные ОСВ следует обязательно сравнить с данными из складских карточек.

Такая сверка — обязательный атрибут осуществления хозяйственной деятельности и ведения бухгалтерского и складского учета.

Оборотно-сальдовая ведомость по счету 10: пример составления

Приведем пример, в котором отражены движения (приход и расход) материальных ценностей. Из него видно, как формируется ОСВ.

Пример

В адрес ООО «Отделочник» в июне 2016 года прибыла небольшая партия материалов от поставщика. На складе № 1 до этого уже имелись запасы и таких материалов, и других. При этом, несмотря на схожесть номенклатуры, новая партия пришла по другой цене. Впоследствии часть ценностей списали в производство. Выглядеть вся процедура в документах будет следующим образом:

Приход

В счете-фактуре и накладной ТОРГ-12 поставщика были указаны следующие материалы:

| Наименование | Количество | Цена за единицу,без НДС | Код, присвоенный материалу |

| Гипсокартон | 45 листов | 250 руб. | 4311 |

| Краска коричневая | 80 кг | 300 руб. | 4855 |

| Грунт акриловый | 30 кг | 100 руб. | 3426 |

| Нитролак | 25 кг | 180 руб. | 5566 |

| Лак масляный | 25 кг | 150 руб. | 5568 |

Списание

В производстве на основании требования-накладной были использованы:

| Наименование | Количество | Средняя себестоимость единицы | Код, присвоенный материалу |

| Гипсокартон | 80 листов | 227 руб. 1 | 4311 |

| Цемент | 7 мешков | 200 руб. 2 | 3344 |

| Краска желтая | 17 кг | 300 руб. 3 | 4859 |

Реализация

Покупателю выписаны накладная ТОРГ-12 и счет-фактура:

| Наименование | Количество | Средняя себестоимость единицы | Цена отгрузки за единицу товара | Код, присвоенный материалу |

| Краска коричневая | 40 кг | 268 руб. 4 | 305 руб. | 4855 |

| Герметик | 100 шт. | 125 руб. 5 | 150 руб. | 6675 |

На основании этих документов сформирована оборотно-сальдовая ведомость по счету 10, приведенная как продолжение этих таблиц.

Оборотно-сальдовая ведомость по счету 10

ООО «Промстройснаб»

период: 01.06.2016–30.06.2016

| Код | Название,ед. измерения | Сальдо на начало | Приход | Расход | Сальдо на конец | ||||

| Кол-во | Стоимость, руб. | Кол-во | Стоимость, руб. | Кол-во | Стоимость, руб. | Кол-во | Стоимость, руб. | ||

| 4311 | Гипсокартон, лист | 150 | 33 000 | 45 | 11 250 | 80 | 18 160 | 115 | 26 090 |

| 5241 | Краска коричневая, кг | 20 | 2 800 | 80 | 24 000 | 40 | 10 720 | 60 | 16 080 |

| 3258 | Цемент, мешок | 45 | 9 000 | 7 | 1 400 | 38 | 7 600 | ||

| 6524 | Герметик, шт. | 160 | 20 000 | 100 | 12 500 | 60 | 7 500 | ||

| 5482 | Краска желтая, кг | 30 | 9 000 | 17 | 5 100 | 13 | 3 900 | ||

| 5874 | Грунт акриловый, кг | 60 | 6 000 | 30 | 3 000 | 90 | 9 000 | ||

| 6478 | Нитролак, кг | 25 | 4 500 | 25 | 4 500 | ||||

| 6214 | Лак масляный, кг | 10 | 1 300 | 25 | 3 750 | 35 | 5 050 | ||

| Итого | 475 | 81 100 | 205 | 46 500 | 244 | 47 880 | 436 | 79 720 |

Источник: https://buhnk.ru/buhgalterskij-uchet/kak-formiruetsya-oborotno-saldovaya-vedomost-po-schetu-10/

Настройка оборотно-сальдовой ведомости в 1С Бухгалтерия 8.3

Друзья, сегодня свою статью хочу посвятить настройке ОСВ в программе 1С Бухгалтерия 8.3. Идея написать такие рекомендации возникал после постоянного общения с клиентами и особенно начинающими работать в программах 1С. Мои советы помогут вам настроить не только ОСВ, но и любой из стандартных отчетов в программе Бухгалтерия 8.3.

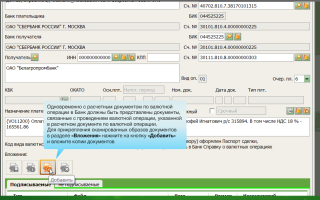

Итак, в общем виде ОСВ в программе 1С Бухгалтерия 8.3 выглядит вот так:

В таком виде оборотка не очень информативна. Для ее изменения нужно воспользоваться кнопкой «Показать настройки»

В открывшей форме на первой закладке «Группировка» рекомендую установить флажок «По субсчетам»

Теперь ОСВ будет выглядеть вот так, с расшифровкой каждого счета по субсчетам.

https://www.youtube.com/watch?v=3JK6Ufa-ouY

Многие пользователи с пытливым умом частенько спрашивают, а зачем на закладке «Группировка» есть кнопка «Добавить» и что она нам дает для настройки. Давайте посмотрим. Снимем флажок «По субсчетам» и по кнопке добавим счет, например 10 с флажком «По субсчетам» и пустым субконто.

В результате получилась вот такая ОСВ. С детализацией по субсчетам только одного 10 счета, а остальные счета без детализации.

Еще раз вернемся в настройку на первую закладку. В ячейке «по субконто» нажимаем на три точки и в появившемся списке выбираем, например, номенклатура.

Формируем ОСВ и вот такая красота у нас получилась, с детализацией 10 счета по субсчетам и по номенклатуре.

Продолжим изучение настроек отчета (я вернула ОСВ к детализации по субсчетам всех счетов) и переходим на закладку «Отбор». Если вы работаете с забалансовыми счетами, то я советую вам установить соответствующий флажок.

Тогда данные о забалансовых счетах появятся внизу ОСВ:

Продолжаем изучать возможности настройки ОСВ. И на закладке «Показатели» устанавливаем флажок НУ. Это позволит нам видеть данные в оборотке не только по бухгалтерскому, но и по налоговому учету. Можно вывести в отчет постоянные и временные разницы.

На закладке «Дополнительные поля» есть возможность установить флажок, для вывода на экран наименования счета. Это удобно, так как далеко не каждый бухгалтер помнит, как называется тот или иной счет в плане счетов.

После всех наших настроек в оборотно-сальдовой ведомости будут выведены сведения по субсчетам всех счетов, данные по бухгалтерскому и налоговому учету, а также названия счетов бухгалтерского учета.

Кто-то особо любопытный спрашивает, а в настройке закладка «Развернутое сальдо» зачем и как его использовать? Для иллюстрации этой настройки вернемся к первоначальному виду ОСВ без субсчетов.

Давайте рассмотрим счет 62. Так как этот счет активно-пассивный, то не понятно остаток 283957,56 это нам должны столько покупатели или сумма задолженности покупателей настолько больше нашей задолженности по отгрузкам? Конечно, проще развернуть 62 по субсчетам, но можно воспользоваться развернутым сальдо не переходя по субсчетам:

Теперь сформируем оборотно-сальдовую ведомость. Вот такой результат мы видим по 62 счету. Сальдо волшебным образом развернулось на две суммы:

Последняя закладка в настройке отчета поможет вам изменить настроение своих отчетов, т.е. задать цвет фона, цвет текста, границы.

Кроме этого в нижней части окна этой закладки можно вывести наименование отчета, единиц измерения и подписи. Это необходимо, если вам понадобится распечатать ОСВ.

Ну, например, у нас получилось вот такое настроение в программе.

Ну и напоследок несколько слов о новых возможностях программы 1С Бухгалтерия 8.3. Иногда бывает необходимо сравнить, например, оборотно-сальдовые ведомости за два месяца. Можно конечно распечатать обе ОСВ и сравнить их на бумаге, но я хочу показать вам как вывести их обе на рабочий стол программы.

Итак, формируем две ОСВ. Получится две вкладки:

Правой кнопкой мыши кликаем по заголовку любой оборотно-сальдовой ведомости и из предложенного меню выбираем «Показать вместе с другими (вертикально)» (ну или горизонтально, как вам удобно) и выбираем вторую ОСВ.

В результате мы получили возможность видеть на экране две ведомости одновременно.

Ну вот и все, что я хотела вам сегодня рассказать.

Работайте в программах 1С с удовольствием!

С вами была, Ваш консультант, Виктория Буданова.

Вступайте в наши группы в соц. сетях. Чем больше вопросов вы нам задаете, тем проще нам находить темы для следующих статей.

| Руководитель службы заботыБуданова Виктория |

Подписывайтесь на наш канал в Telegram

Адрес канала<\p>

Социальные кнопки для Joomla

Источник: https://vc-bsoft.ru/konsalting/interesnye-stati/1s-bukhgalteriya/445-nastrojka-oborotno-saldovoj-vedomosti-v-1s-bukhgalteriya-8-3

Блог бухгалтера-практика и юриста-аналитика

По идее законодателей, упрощенная система налогообложения является альтернативой общей системе налогообложения для малых предприятий и призвана облегчить функционирование этих организаций путем снижения налогового бремени.

С точки зрения налоговой нагрузки использование УСН однозначно выгодно организациям: вместо налога на прибыль, НДС, налога на имущество уплачивается один налог на доход, ставки которого довольно привлекательны.

А насколько упрощен учет фактов хозяйственной деятельности организаций с точки зрения расчета налога? Здесь все не так однозначно.

Если в качестве объекта налогообложения выбраны доходы, расчет налога действительно прост: берем все приходы в кассу и на расчетный счет, умножаем на процент, далее вычитаем разрешенное законодателями (страховые взносы и оплаты больничных листов за счет работодателя). При этом помним, что мы должны вести книгу учета доходов.

При объекте налогообложения “доходы” сам процесс ведения книги учета доходов также не составляет сложностей: последовательно заносим в книгу все приходы на основании выписки по расчетному счету и Z-отчетов ККМ. Правда, надо еще не забыть про доходы, возникшие в результате погашения задолженности иным (не денежным) способом.

Если же организация выбрала в качестве объекта налогообложения “доходы за вычетом расходов”, то так легко “отделаться” не удастся. Это только в теории систему налогообложения, о которой идет речь, можно назвать “упрощенной”. По факту же она (как минимум, при объекте налогообложения “доходы минус расходы”) еще какая “усложненная”.

Казалось бы, все “по оплате” — и доходы, и расходы, что может быть проще? Ан нет! Если с доходами все более-менее понятно, то для затрат существует ряд условий (в Налоговом кодексе эти условия названы “особенностями”), которые необходимо выполнить, чтобы оплаченное было включено в расходы.

В частности, выплаты, являющиеся авансами и предоплатами, не включаются в состав расходов, так как “Расходами налогоплательщика признаются затраты после их фактической оплаты (п.2 ст.346.17)”, оплатой же товаров (работ, услуг) признается прекращение обязательства налогоплательщика-покупателя перед продавцом.

Но и это еще не все “особенности”.

Например, для включения в состав расходов стоимости реализованных товаров, кроме их оплаты, необходимо, чтобы они были реализованы; стоимость приобретенных внеоборотных активов — основных средств и нематериальных активов включается в расходы не аналогично бухгалтерскому учету (который, кстати, в части внеоборотных активов необходимо было вести и до вступления в силу нового закона о бухгалтерском учете, вменившего в обязанность организациям-УСНщикам ведение бухгалтерского учета в полном объеме) — через амортизацию равными долями в течение срока полезного использования, а в особом порядке — в течение одного или нескольких налоговых периодов в зависимости от срока полезного использования.

Также не следует забывать про экономическую обоснованность и документальное подтверждение затрат (куда ж без этого!) (далее речь пойдет именно об экономически обоснованных и документально подтвержденных затратах).

Получается, на момент оплаты бухгалтер должен знать, производится предоплата или погашение задолженности. Если произведена предоплата, то расход не фиксируется, но эту предоплату надо где-то как-то учесть, чтобы в будущем списать ее в расход. Если же погашена задолженность, бухгалтер должен проанализировать, за что возникла задолженность.

Если задолженность возникла не за товары или внеоборотные активы, то расход может быть признан в момент оплаты.

Если же погашается ранее возникшая задолженность за товары, необходимо знать реализованы ли они, а если — за внеоборотные активы, необходимо дождаться ввода их в эксплуатацию, высчитать равные доли, подлежащие списанию в оставшиеся отчетные периоды налогового периода, и не забыть включать их в расходы.

На момент поступления документов от поставщика/подрядчика необходимо провести “анализ” на предмет наличия предоплаты. Если имеется предоплата, то необходимо списать ее в расход (в пределах суммы по документу поставщика/подрядчика), при условии, что получены не товары или внеоборотные активы.

Очень, себе такой, “простенький” учет.

Если честно, я плохо себе представляю, как (в каких регистрах/гроссбухах и пр.) можно вести этот учет, если не вести (простите за тавтологию) бухгалтерский учет.

Не говоря уже о том, что для выплаты дивидендов (ну не могу я себе представить ситуацию, чтобы коммерческая организация не выплачивала дивиденды, для чего же тогда она создавалась?) бухгалтерский учет должен обеспечить возможность формирования отчета о прибылях и убытках (для определения размера чистой прибыли, которая может быть направлена на выплату дивидендов) и бухгалтерского баланса (для определения размера чистых активов, который необходимо контролировать при выплате дивидендов). Поэтому все эти разгоревшиеся в конце 2012 — начале 2013 года споры о “задушении” организаций на УСН обязательным ведением бухгалтерского учета с 1 января 2013 года — это профанация чистой воды (подробнее я уже писала в статье Много шума из ничего, или Так ли уж страшен бухучет для “упрощенцев”?).

Когда же в организации ведется бухгалтерский учет, то хочется себя проверить путем соотнесения прибыли по бухгалтерскому учету с налогооблагаемой базой, т.е. с применением простейших арифметических действий — сложения и вычитания.

Ниже представлена разработанная мною проверочная таблица.

Необходимые пояснения:

1) НДС учитывается в стоимости материалов, товаров, работ, услуг (без выделения на счет 19). Обособленному учету на счете 19 подлежит только НДС, который по какой-то причине не может быть включен в затраты (например, по причине отсутствия необходимых документов — счетов-фактур).

2) Сложение и вычитание отрицательных чисел производится по правилам арифметики, т.е.

если в качестве арифметического действия указан “плюс”, а полученное значение отрицательное, то действие должно быть выполнено как “Х + (-Y) = Х — Y”; соответственно, если в качестве арифметического действия указан “минус”, а полученное значение отрицательное, то действие должно быть выполнено как “X — (-Y) = X + Y”.

3) Период — отчетный (налоговый) период, за который производится подсчет авансового платежа или самого налога (т.е. 1-й квартал, полугодие, 9 месяцев, год).

4) Чтобы не путаться, ВСЕГДА из сальдо на НАЧАЛО периода ВЫЧИТАЕТСЯ сальдо на КОНЕЦ периода

Итак, для арифметического контроля правильности учета нам потребуется:

— оборотно-сальдовая ведомость за период (по субсчетам) (обозначена — “ОСВ”);

— анализы по счетам (в терминологии 1С, или любой другой отчет, из которого видны сводные проводки по конкретному счету во всеми корреспонденциями, т.е. “самолетик”): 02, 10, 20, 23, 25, 26, 44 (“анализ счета N”);

— оборотно-сальдовые ведомости по счетам (развернутые по всей аналитике): 20, 23, 25, 26, 44, 91, 97 (“ОСВ по счету N”);

-справки бухгалтера.

| Арифметическое действие (“плюс” — сложение, “минус” — вычитание) | Показатель | Как получить значение | Источник исходных данных |

| Прибыль (+)/убыток (-) по бухгалтерскому учету | сальдо по счету 99 на конец периода | ОСВ | |

| плюс | изменение незавершенного производства за период | сальдо на начало периода по Д20 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности поставщикам за период | сальдо на начало периода по К60 “Расчеты с поставщиками/ подрядчиками” минус сальдо на конец периода | ОСВ |

| плюс | изменение задолженности покупателей/заказчиков за отгруженные товары/выполненные работы/оказанные услуги за период | сальдо на начало периода по Д62 “Расчеты с покупателями/заказчиками в части пост-оплат” минус сальдо на конец периода | ОСВ |

| минус | изменение незачтенных предоплат покупателей/заказчиков за период | сальдо на начало периода по К62 “Авансы и предоплаты, полученные от покупателей/заказчиков” минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности перед бюджетом в части НДФЛ | сальдо на начало периода по К68 “НДФЛ” минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности по страховым взносам за период | сальдо на начало периода по К69 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности по заработной плате за период | сальдо на начало периода по К70 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности подотчетным лицам за период | сальдо на начало периода по К71 минус сальдо на конец периода | ОСВ |

| минус | изменения резервов предстоящих расходов за период | сальдо на начало периода по К96 минус сальдо на конец периода | ОСВ |

| плюс | изменения расходов будущих периодов | сальдо на начало периода по Д97 минус сальдо на конец периода | ОСВ |

| плюс | начисленная амортизация по ОС и НМА | сумма проводок Д20,26,44 К02 за период | анализ счета 02 |

| минус | стоимость поступивших материалов | Д10 К60,71за период | анализ счета 10 |

| плюс | стоимость материалов, списанных на общехоз.нужды и в производство | Д20,25,26,44 К10 | анализ счета 10 |

| плюс | расходы, не подтвержденные необходимыми документами, но отнесенные на счета затрат, а также расходы, которые не могут быть учтены при налогообложении в соответствии с главой 26.2 | можно завести в качестве статьи затрат “Не учитываемые при н/о” или фиксировать подобные расходы в отдельном регистре | ОСВ по счетам затрат (20-26, 44, 91) |

| минус | изменение задолженности сотрудникам по прочим операциям за период (без учета выданных сотрудникам займов) | сальдо на начало периода по К73 минус сальдо на конец периода | ОСВ по счету 73 (со субсчетам) |

| плюс | изменение задолженности сотрудников по процентам по выданным займам | сальдо на начало периода по К73 “Расчеты по предоставленным займам” (в части процентов) минус сальдо на конец периода | ОСВ по счету 73 «Расчеты по предоставленным займам» |

| плюс | изменение задолженности контрагентов/сотрудников по процентам по выданным займам | сальдо на начало периода по К76 “Проценты по выданным займам” минус сальдо на конец периода | ОСВ по счету 76 (по субсчетам) |

| плюс | расходы, произведенные за счет чистой прибыли | сумма проводок Д91 К любой в части соответствующих расходов | ОСВ по счету 91 |

| минус | стоимость ОС и НМА, подлежащая включению в расходы в текущем налоговом (отчетном) периоде | справка-расчет | справка бухгалтера |

| минус | расходы будущих периодов (по БУ), подлежащие включению в затраты текущего периода | Д97 за период | справка бухгалтера |

| минус | оценочные значения, сформированные в текущем налоговом периоде | справка-расчет по формированию оценочных значений | справка бухгалтера |

Возможно, в представленной проверочной таблице представлены не все возможные корректировки, однако предложенный метод проверки испробован на двух организациях на протяжении нескольких кварталов.

Буду благодарна читателям блога за корректировки и дополнения к таблице.

Источник: https://buhcase.ru/tak-li-prosta-zhizn-uproshhencev-arifmeticheskij-kontrol-nalogooblagaemyx-doxodov-pri-usn.html

Закрытие месяца в бух учете. Наглядный пример

Приветствую! Сегодня мы посмотрим процесс «закрытия месяца» у реальной фирмы, оказывающей услуги. Мы посмотрим, как наша теория бух учета работает на практике. Заодно лишний раз поучимся «смотреть в оборотки».

Согласно основам теории бух учета и нашим новым знаниям, попробуем предсказать, что мы должны увидеть после «закрытия месяца». Для наглядности возьмем за основу Оборотно-Сальдовую-Ведомость (ОСВ) нашего предприятия. Вот пример ОСВ.

Не это ли мы ожидаем увидеть?

- 26 счет должен на конец месяца оказаться без остатка.т.е. СальдоКонечноеДебетово(СКД) = 0

- Без остатка должны быть 90 и 91 бух счета

- В Оборотах за период у 99 счета должны появиться какие-то суммы

Запускаем процедуру «закрытие месяца»

Смотрим, как изменилась наша «оборотка».

Немного прокомментирую.

Смотрите, 26 счет на конец месяца «закрылся» — стал 0. Это хорошо. Вот бух проводка, показывающая, как это произошло.

Как видим, счета расходов «переносят» свои накопленные суммы со своего Кредита в Дебет на счет учета финансового результата. Помните про формулу финансового результата? Какие счета в ней участвуют?

Итак, в Дебете 90 и 91 счетов собираются расходы нашей фирмы за текущий месяц. Теперь мы можем подсчитать финансовый результат по каждому из них. Подсчет финансового результата — это некие действия над 90, 91 счетами. Как вы помните, 90 и 91 счета после подведения финансового результата должны быть равны 0. А итоговый результат финансовой деятельности окажется на 99 счете.

Нулевые остатки по 90 и 91 счетам должны быть в целом по счету. Cубсчета у этих счетов будут иметь остатки до 31 декабря, до процедуры — реформация баланса. Но об этом позже.

Вот так в нашей ОСВ выглядит ситуация по 90, 91 и 99 счетам. Эта ситуация, возникает после «переноса» расходов на 90 счет, НО до закрытия 90, 91.

Посмотрите, я из всей ОСВ выделил ключевые счета, чтобы показать промежуточный этап «закрытия месяца». Мы видим, что 26 счет закрылся: остатки по нему равны нулю. И, в нашем случае, сумма 26 счета отобразилась в Дебете 90 счета.

В нашем примере у фирмы имеется только 26 счет. Был бы 44 счет, то он также бы закрылся и сумма с него перешла бы в Дебет 90 счета.

Таким образом, Дебет 90 счета собирает суммы со счетов учета расходов фирмы, плюс накапливает себестоимость проданных товаров, продукции. Себестоимость, как вы понимаете, имеется у производственных и торгующих фирм. У нас же, только накопленные расходы с 26 счета.

Теперь мы видим, что на 90 и 91 счетах образовались разные суммы по Дебетовому обороту (ДО) и Кредитовому обороту (КО). Получается, что по каждому из этих счетов, имеется конечное сальдо: 1705778.54 и 11374.53. Сейчас для нас нет большой разницы, где это сальдо стоит — в Дебете или Кредите. Нам важно только одно:

Закрытие 90 и 91 счетов подразумевает такие действия, чтобы сальдо превратилось в ноль. Т.е. мы должны сделать такие проводки для каждого счета в корреспонденции с 99, чтобы наши цифры — 1705778.54 и 11374.53 — ушли. Т.е. остаток стал бы ноль. Это правило закрытия в целом 90 и 91 счетов — по ним остаток должен быть равен нулю.

А чтобы остатки стали нулевыми, мы должны имеющиеся разницы между ДО и КО, (это конечные остатки) перенести проводкой на 99 счет. Иными словами, — для 90 счета мы «добавим» в Дебет 1705778.54.

— для 91 счета мы «добавим» в Кредит 11374.53

В следующем отчете видно, как через проводки мы «добавляем нужные цифры», тем самым закрываем 90 и 91 счета. Закрытие этих счетов будет верным, если после — остатки по ним на конец периода(месяца) станут по 0.

Как видите, закрытие 90 и 91 счетов идут через их внутренние субсчета 90.9 и 91.9 в корреспонденции с 99 счетом. Где будет стоять 90.9 (91.9) в Дебете или Кредите проводки зависит от того, где не хватает сумм, чтобы счет на конец периода дал 0.

Заключение

Сейчас мы с вами рассмотрели самый-Самый-САМЫЙ простой вариант, как выглядит «оборотка» и принцип «закрытия месяца» для фирм, оказывающих услуги.

Для торгующих организаций ОСВ выглядит несколько иначе. Например, мы увидим 41 и 44 счета. Для производственных – будут 20, 25, 40, 43, 44.

У всех предприятий может быть 76 и 73 счета. К тому же у многих предприятий имеется 01 счет со своими вспомогательными счетами 02 и 08 счета.

Все это многообразие не так сложно, как кажется на первый взгляд.

С какими бы бух счетами не приходилось сталкиваться в бух учете, все придет в «оборотку», где необходимо будет взять суммы со всех бух счетов учета Расходов и «переместить» на 90 и 91 счета.

Затем с 90 и 91 счетов, переместить получившиеся остатки на 99 счет. И так каждый месяц до декабря. В декабре в «закрытии месяца» будет еще одна операция, называемая «реформация баланса».

Для процесса «закрытия месяца» есть еще несколько базовых знаний, которые влияют на правила переноса сумм на 90 счет. Все это мы рассматриваем на практических занятиях и учимся решать такие бухгалтерские ситуации от события до закрытия месяца.

Дополнение

Статья вызывала вопросы, что было ожидаемо. Бухучет не сложный предмет, но все его цифры, правила делают его непростым, сбивают с толку и запутывают. Первые же вопросы показали, что к этой статье следует дать больше пояснений. Следующая статья отвечает на два важных вопроса: — следует ли давать больше деталей в ОСВ

— в ОСВ по 26 счету разные суммы — это ошибка в статье?

Источник: https://buhucheba.ru/zakritie-mecjaca-v-buh-uchete-primer/

Оборотно-сальдовая ведомость. Виды и заполнение

Оборотно-сальдовая ведомость – это один из важнейших регистров бух учета, который раскрывает информацию о начальных и конечных остатках (сальдо) и движениях по счетам.

Ведомость составляется после:

- начисления амортизации,

- списания расходов в производство,

- начисления налогов,

- формирования финансовых результатов.

Применение оборотно-сальдовой ведомости

На основании данных оборотно-сальдовой ведомости формируются статьи бухгалтерского баланса.

Оборотные ведомости применяются для систематизирования и контроля корректного отражения фактов хозяйственной деятельности на счетах бухгалтерского учета.

Бланки оборотно-сальдовых ведомостей можно

- скачать со специализированных финансовых сайтов,

- приобрести в книжно-канцелярских магазинах,

- создать в электронных таблицах Exel.

В программных комплексах для ведения учета есть возможность составить оборотно-сальдовую ведомость как общую по счетам, так по отдельному счету, что значительно облегчает работу бухгалтера.

В настоящее время бухгалтерские работники крайне редко вручную заполняют образцы оборотно-сальдовых ведомостей

Однако, хотя бы раз в жизни это желательно сделать для более глубокого понимания сути бухгалтерского учета и принципа двойной записи.

Образцы оборотных ведомостей часто используют студенты экономических вузов для решения задач и написания курсовых работ.

Виды оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость бывает нескольких разновидностей в зависимости от объекта анализа и подачи информации:

1.по синтетическим счетам. Для заполнения берутся начальное сальдо и обороты по счетам, а затем расчетным путем выводится конечное сальдо счетов. Корректно заполненная ведомость содержит три равенства итоговых сумм.

- Первое равенство – сальдо по дебету и кредиту счетов. Это равенство обусловлено тем, что дебетовое сальдо синтетических счетов отражает стоимость активов предприятия на начало периода, а кредитовое – размер источников поступления активов.

- Равные обороты по дебету и кредиту счетов составляют принцип двойной записи, при котором сумма операции отражается по дебету одного счета и кредиту другого.

- Третье равенство отражает стоимость активов и обязательств на конец периода.

Если хотя бы одна из пар чисел не сходится друг с другом, то это означает, что при формировании регистра или сложении оборотов была допущена ошибка.

По данным оборотной ведомости по синтетическим счетам формируется бухгалтерский баланс, многие статьи баланса идентичны названиям синтетических счетов;

2. по аналитическому счету. Оборотная ведомость по аналитическому счету формируется по различным характеристикам конкретного счета:

- номенклатуре,

- количеству,

- категориям.

Эта категория отчетов не будет содержать равных оборотов, так как представляет движение в рамках одного счета.

Начальное и конечное сальдо может быть дебетовым или кредитовым в зависимости от того, активный счет или пассивный

Примером оборотно-сальдовой аналитической ведомости является оборотно-сальдовая ведомость счета 70 в разрезе аналитики по персоналу;

3. шахматные. Шахматная оборотная ведомость является разновидностью оборотной синтетической ведомости.

В отличие от нее «шахматка», как негласно называют этот регистр бухгалтерские работники, заполняется с помощью журнала операций, а не по счетам учета.

В шахматной оборотной ведомости также должно соблюдаться равенство итогов.

Рассмотрим, как заполнить шахматную оборотно-сальдовую ведомость.

- «Шахматка» представляет собой таблицу, в которой вертикальный столбец – перечень счетов по дебету, а горизонтальная строка – счета по кредиту.

- Количество строк и столбцов равно количеству используемых счетов учета, которые имеют начальное сальдо, и по которым было движение в рассматриваемом периоде.

- В первую очередь разносится начальное сальдо по счетам.

- Итоги по сальдо суммируются на угол – по дебету и по кредиту сумма должна быть идентична.

- Далее разносятся суммы хозяйственных операций. Сумма указывается один раз на пересечении корреспондирующих счетов в табличной части регистра.

- Далее подсчитываются обороты на угол.

- Затем арифметически рассчитывается конечное сальдо, и итоги суммируются на угол.

Если значения оборотов по дебету и кредиту совпадают, то «баланс сошелся»

Это значит, что все данные хозяйственных операций внесены правильно, итоги рассчитаны корректно, и можно приступать к заполнению бухгалтерской отчетности.

Оборотно-сальдовая ведомость скачать бланк

Источник: https://buhguru.com/buhgalteria/oborotno-saldovaya-vedomost-kak-zap.html