Налог на прибыль и страховые взносы

Обязанностями организации, производящей выплаты и иные вознаграждения физическим лицам, являются исчисление и уплата (перечисление) страховых взносов в государственные внебюджетные фонды.

Данное требование установлено Федеральным законом от 24 июля 2009 г.

N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

В статье рассмотрим порядок исчисления и уплаты страховых взносов организациями, производящими выплаты и иные вознаграждения физическим лицам, а также рассмотрим, как учитываются в целях налогообложения прибыли суммы начисленных страховых взносов.

Прежде всего, отметим, что Федеральный закон N 212-ФЗ определяет порядок исчисления и уплаты (перечисления) страховых взносов в:

— Пенсионный фонд Российской Федерации (далее — ПФР) — на обязательное пенсионное страхование;

— Фонд социального страхования Российской Федерации (далее — ФСС РФ) — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— Федеральный фонд обязательного медицинского страхования (далее — ФФОМС) и территориальные фонды обязательного медицинского страхования (далее — ТФОМС) — на обязательное медицинское страхование.

Также Федеральный закон N 212-ФЗ регулирует отношения, возникающие в процессе осуществления контроля за исчислением и уплатой (перечислением) страховых взносов и привлечения к ответственности за нарушение законодательства Российской Федерации о страховых взносах.

Не распространяется действие Федерального закона N 212-ФЗ на правоотношения, связанные с исчислением и уплатой (перечислением) страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Отметим, что порядок начисления и уплаты страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний по-прежнему регулируется Федеральным законом от 24 июля 1998 г.

N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Согласно ст. 5 Федерального закона N 212-ФЗ плательщиками страховых взносов являются страхователи, определяемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования, к которым относятся, в частности, организации, производящие выплаты и иные вознаграждения физическим лицам (далее — организации).

При этом организации признаются страхователями:

— по обязательному пенсионному страхованию — на основании пп. 1 п. 1 ст. 6 Федерального закона от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

— по обязательному медицинскому страхованию — на основании ст. 2 Закона Российской Федерации от 28 июня 1991 г. N 1499-1 «О медицинском страховании граждан в Российской Федерации»;

— по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством — на основании пп. 1 п. 1 ст. 2.1 Федерального закона от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

В соответствии со ст. 7 Федерального закона N 212-ФЗ объектом обложения страховыми взносами признаются для организаций выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц:

— по трудовым и гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам, занимающимся частной практикой, не выплачивающим вознаграждений другим физическим лицам);

— по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Также объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках:

— гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права);

— договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства.

Кроме того, не признаются объектом обложения выплаты и иные вознаграждения, начисленные в пользу физических лиц:

— являющихся иностранными гражданами и лицами без гражданства, по трудовым договорам, заключенным с российской организацией для работы в ее обособленном подразделении, расположенном за пределами территории Российской Федерации;

— являющихся иностранными гражданами и лицами без гражданства, в связи с осуществлением ими деятельности за пределами территории Российской Федерации в рамках заключенных договоров гражданско-правового характера, предметом которых являются выполнение работ, оказание услуг.

Базой для начисления страховых взносов для организаций является на основании ст.

8 Федерального закона N 212-ФЗ сумма выплат и иных вознаграждений, предусмотренных для объекта обложения, начисленных ими за расчетный период в пользу физических лиц, за исключением сумм, освобождаемых ст. 9 Федерального закона N 212-ФЗ от уплаты страховых взносов.

Отметим, что расчетным периодом, как следует из ст. 10 Федерального закона N 212-ФЗ, считается календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

При этом база для начисления страховых взносов организацией должна определяться отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

Предельная величина базы для начисления страховых взносов в отношении каждого физического лица установлена в размере 415 000 руб. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 руб. нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

Вместе с тем с 1 января 2011 г. указанная предельная величина базы для начисления страховых взносов будет ежегодно индексироваться в соответствии с ростом средней заработной платы в Российской Федерации (ч. 2 ст. 62 Федерального закона N 212-ФЗ).

Размер указанной индексации будет определяться Правительством Российской Федерации.

Порядок исчисления, порядок и сроки уплаты страховых взносов организациями определены ст. 15 Федерального закона N 212-ФЗ.

Согласно ч. 1 ст. 15 Федерального закона N 212-ФЗ сумма страховых взносов исчисляется и уплачивается организациями отдельно в каждый государственный внебюджетный фонд, то есть отдельно в ПФР, ФСС РФ, ФФОМС и ТФОМС.

При этом сумма страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащая уплате в ФСС РФ, подлежит уменьшению на сумму произведенных расходов на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования в соответствии с законодательством Российской Федерации (ч. 2 ст. 15 Федерального закона N 212-ФЗ).

В соответствии с ч. 3, 4 ст. 15 Федерального закона N 212-ФЗ в течение расчетного (отчетного) периода по итогам каждого календарного месяца организации обязаны исчислить и уплатить ежемесячные обязательные платежи по страховым взносам.

Исчисляются ежемесячные обязательные платежи, исходя из величины выплат и иных вознаграждений, начисленных с начала расчетного периода до окончания соответствующего календарного месяца, и установленных тарифов страховых взносов.

При этом из полученной суммы вычитаются ежемесячные обязательные платежи, которые исчислены с начала календарного года по предшествующий календарный месяц включительно (ч. 3 ст. 15 Федерального закона N 212-ФЗ). Отметим, что размеры тарифов страховых взносов на 2010 г. определены ст.

57 Федерального закона N 212-ФЗ, на основании которой общая величина страховых взносов составляет 26%, из них:

— в ПФР — 20%;

— в ФСС РФ — 2,9%;

— в ФФОМС — 1,1%;

— в ТФОМС — 2,0%.

Уплачиваются ежемесячные обязательные платежи в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж (ч. 5 ст. 15 Федерального закона N 212-ФЗ).

Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

При перечислении сумм страховых взносов в соответствующие государственные внебюджетные фонды организации определяют указанную сумму в полных рублях. Сумма страховых взносов менее 50 коп. отбрасывается, а сумма 50 коп. и более округляется до полного рубля (ч. 7 ст. 15 Федерального закона N 212-ФЗ).

Уплата страховых взносов осуществляется отдельными расчетными документами, направляемыми в ПФР, ФСС РФ, ФФОМС и ТФОМС на соответствующие счета Федерального казначейства (ч. 8 ст. 15 Федерального закона N 212-ФЗ).

Начисленные и уплаченные суммы страховых взносов организация может учесть в расходах для целей налогообложения прибыли.

При этом если страховые взносы начислены на выплаты или иные вознаграждения по трудовым договорам, то суммы страховых взносов учитываются в расходах на оплату труда. На это указывает п. 16 ст.

255 Налогового кодекса Российской Федерации (далее — НК РФ), согласно которому к расходам на оплату труда относятся суммы платежей (взносов) работодателей по договорам обязательного страхования, суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности в Российской Федерации.

В иных случаях суммы страховых взносов учитываются в составе прочих расходов, но в пределах страховых тарифов, утвержденных в соответствии с законодательством Российской Федерации и требованиями международных конвенций, что подтверждается п. 2 ст. 263 НК РФ.

В соответствии с указанным пунктом расходы по обязательным видам страхования (установленные законодательством Российской Федерации) включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством Российской Федерации и требованиями международных конвенций.

Причем в составе прочих расходов страховые взносы учитываются независимо от того, учитываются ли в целях налогообложения прибыли выплаты, на которые начислялись страховые взносы. Аналогичное мнение высказано в Письме Минфина России от 19 октября 2009 г. N 03-03-06/2/197.

Следует отметить, что НК РФ для признания доходов и расходов в целях налогообложения прибыли предусмотрены два метода. Один из них — это метод начисления, другой — кассовый метод.

Порядок признания расходов при методе начисления установлен ст. 272 НК РФ.

Согласно п. 1 ст. 272 НК РФ расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся. При этом признаются расходы независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений ст. ст. 318 — 320 НК РФ.

Порядок определения доходов и расходов при кассовом методе определен ст. 273 НК РФ.

В соответствии с п. 3 ст. 273 НК РФ расходами налогоплательщиков-организаций признаются затраты после их фактической оплаты.

Таким образом, страховые взносы учитываются в расходах:

— при методе начисления — в том отчетном (налоговом) периоде, к которому они относятся;

— при кассовом методе — после списания денежных средств с расчетного счета налогоплательщика.

Налог на прибыль, Страховые взносы

Источник: https://www.pnalog.ru/material/nalog-na-pribyl-strahovye-vznosy

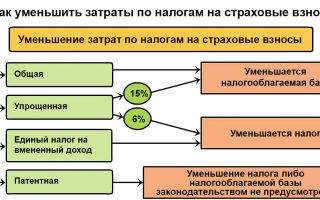

Уменьшаем налог на УСН и ЕНВД за счет страховых платежей

К кому это относится

ИП или ООО? Выбираем идеальную форму организации вашего бизнеса

К ООО и ИП, которые работают на УСН и ЕНВД — с сотрудниками или без.

Предприниматели, особенно самозанятые, недовольны ростом социальных взносов. Мы на вашей стороне и не поддерживаем увеличение любых платежей. Однако вычет позволяет свести повышения на нет.

Например, в 2016 году ИП без сотрудников на УСН «Доходы» при обороте до 403 074 рублей в год может не платить налог вообще.

Такой оборот возможен при доходах в районе 33 тысяч 500 рублей в месяц — достижимый результат даже в не самых благополучных регионах России.

Вот сколько налогов можно списать в зависимости от режима налогообложения и наличия сотрудников:

- До 100%, но не больше суммы страховых взносов — ИП без сотрудников на УСН «Доходы» и ЕНВД, а также ИП и ООО на УСН «Доходы минус расходы».

- До 50%, но не больше суммы страховых взносов — Ооо и ип с сотрудниками на усн «доходы» или енвд.

Как всё устроено

Если вы на УСН «Доходы» или ЕНВД, вносите платежи по страховым взносам в книгу учета доходов и расходов, вычитайте их из суммы налогов и отражайте в декларации.

На УСН «Доходы минус расходы» тоже несложно: страховые взносы записывайте в расходы, за счет этого сумма налога уменьшится.

Учитывают взносы:

- в Пенсионный фонд (ПФР) за себя и сотрудников

- в Фонд обязательного медицинского страхования (ФФОМС) за себя и сотрудников

- в Фонд социального страхования (ФСС) за сотрудников

- больничные сотрудникам за первые три дня

- за ДМС для сотрудников, если вы его оплачиваете.

К вычету принимают только те взносы, что вы переводите в том же квартале, за который платите налог. При этом неважно, какой период покрывают взносы: они могут быть текущими, авансовыми или вообще доначислениями за позапрошлый год. Главное — перевести взносы прежде, чем отправить деньги в налоговую.

Во сколько вам обойдутся сотрудники и что делать, чтобы платить меньше

Для ИП на ЕНВД с сотрудниками есть ограничение: нельзя засчитывать для вычета фиксированный страховой взнос за себя: в 2016 году — 23 153 рубля 33 копейки +1% с дохода выше 300 000 рублей.

Юридические лица и индивидуальные предприниматели на УСН засчитывают все страховые платежи: ежемесячные и нерегулярные за сотрудников, а если вы ИП, то еще и фиксированные взносы за себя: 23 153 рубля 33 копейки + 1% c доходов выше 300 000 рублей. Их можно переводить в конце года, а +1% — вообще до 1 апреля следующего.

Если вы знаете, что налог за последний квартал будет намного меньше суммы страховых взносов, лучше разделить фиксированный взнос на 4 части и платить его поквартально — так вы максимально уменьшите налоговые платежи.

Если сумма взносов за IV квартал всё равно окажется больше налогового платежа, который можно списать, +1% в ПФР платите не в декабре, а оставьте на потом. Зачтете эту сумму для вычета из налогового платежа, который начислят по итогам I квартала нового года.

Хоть даже II квартала, если проявите ловкость и переведете страховой взнос аккурат 1 апреля или в ближайший рабочий день после этой даты, когда она выпадает на выходной.

Давайте посмотрим, как работает вычет на вашей системе налогообложения.

Ип без сотрудников на усн «доходы»

| Переводим страховые взносы в каждом квартале: 6 046 рублей 2 копейки. Налоговые платежи составляют столько же. Применяем вычет, налоги не платим.Экономия: 24 184 рубля | Переводим страховые взносы в IV квартале: 24 184 рубля 7 копеек (23 153 рубля 33 копейки + 1% с дохода больше 300 000 рублей). Применяем вычет в счет налога по итогам года, за IV квартал.Экономия: 6 046 рублей |

На ежемесячных страховых платежах можно не заморачиваться, если знаете, что в IV квартале получите доход больше определенной суммы, в 2016 году — 403 074 рубля. Вы и без того сэкономите на налогах максимум, причем одним разом, если не забудете применить вычет.

Ип без сотрудников на енвд

Всё работает так же, как на УСН «Доходы» с той разницей, что вместо 6% от выручки вы платите в налоговую 15% от величины вмененного государством дохода.

Ооо и ип с сотрудниками на усн «доходы» или енвд

Ооо и ип на усн «доходы минус расходы»

Подготовлено при поддержке юридической компании «Шеховцов и партнеры»

Источник: https://incrussia.ru/instruction/instruktsiya_umenshaem-nalog-na-usn-i-envd-za-schet-strakhovykh-platezhey/

Страховые взносы: налог на прибыль

Организации, осуществляющие выплаты работникам, обязаны отчислять с их заработной платы страховые взносы на пенсионное, медицинское и социальное страхование.

До конца 2016 года данная обязанность была предусмотрена Федеральным законом от 24 июля 2009 года № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». С начала 2017 года данный нормативный акт отменен, вместо него аналогичные требования представлены в новой главе 34 Налогового кодекса. Кроме того, не теряет своей актуальности Федеральный закон от 24 июля 1998 года № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», предусматривающий в добавление к выше описанным перечислением так называемые взносы на травматизм.

Для большинства компаний тариф, который применяется по основному блоку взносов, равен 30% от суммы начисленной заработной платы.

Взносы от несчастных случаев на производстве и профессиональных заболеваний могут колебаться от 0,2% до 8,5% в зависимости от класса профессионального риска, проще говоря, от степени опасности деятельности, которую ведет организация, и в которой заняты ее работники.

Как видите, при высоких уровнях заработной платы либо же при большой доле зарплатных выплат в составе затрат компании страховые отчисления также могут играть не последнюю роль. Поэтому вполне естественно, что страховые взносы в налоге на прибыль учитываются в составе расходов.

Страховые расходы в налоге на прибыль

Надо отметить, что в составе налоговой базы по прибыли учитываются самые разнообразные затраты при условии их экономической обоснованности и документального подтверждения.

Возможность учета страховых взносов с заработной платы сотрудников и иных вознаграждений в составе расходов по налогу на прибыль предусмотрена подпунктом 1 пункта 1 статьи 264 Налогового кодекса. Собственно содержащийся в нем постулат и делает учет таких затрат обоснованным.

Документальное подтверждение в данном случае – трудовой договор с работником, по которому начисляется заработная плата, различные приказы на выплаты дополнительных премий, а также вышеупомянутые нормативные акты, которые обязывают перечислять взносы с подобных выплат физлицам. Возможность же учитывать в расходах по прибыли сами зарплатные выплаты предусмотрена в статье 255 Налогового кодекса.

Проще говоря, это своеобразная связка расходов, уменьшающих налоговое бремя: зарплатные выплаты плюс взносы по ним.

В то же время в некоторых случаях страховые взносы в налоге на прибыль учитываются даже в том случае, когда основная зарплатная выплата налоговую базу не уменьшает.

О такой возможности рассказывается, в частности, в письме Минфина от 25 апреля 2016 года №03-03-06/1/23678.

Дело в том, что даже если сами суммы, перечисляемые сотрудникам, не относятся к расходам по налогу на прибыль, но взносы по ним необходимо перечислять в рамках выше упомянутых законов, то этот факт является достаточным обоснованием для учета таких платежей в прибыльной налоговой базе.

Тем более, что в перечне прописанных в статье 270 Налогового кодекса исключений – затрат, которые нельзя учесть при расчете налога на прибыль, страховые взносы не значатся.

Источник: https://spmag.ru/articles/strahovye-vznosy-nalog-na-pribyl

Страховые взносы: разъяснения Минфина и Минсоцразвития

Учет страховых взносов для целей налогового учета

С 1 января 2010 г. в соответствии с ч. 2 ст. 24 Федерального закона от 24.07.

2009 N 213-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее — Федеральный закон N 213-ФЗ) утратила силу гл. 24 «Единый социальный налог» НК РФ.

Одновременно начал действовать Федеральный закон от 24.07.

2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее — Федеральный закон N 212-ФЗ), регулирующий отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в ПФР на обязательное пенсионное страхование, ФСС — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, ФФОМС и ТФОМС (далее — страховые взносы).

Статья 9 «Суммы, не подлежащие обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам» Федерального закона N 212-ФЗ устанавливает перечень сумм, не подлежащих обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам. Выплаты и иные вознаграждения физическим лицам, не поименованные в приведенной норме, подлежат обложению страховыми взносами. То есть порядок исчисления страховых взносов, вступивший в действие с 1 января 2010 г., не увязан с учетом выплат и иных вознаграждений физическим лицам в составе расходов в целях налогообложения прибыли.

Для сравнения вспомним порядок, действовавший до 1 января 2010 г.: согласно п. 3 ст.

236 НК РФ не признавались объектом обложения ЕСН выплаты и вознаграждения в пользу физических лиц, если такие выплаты не относились к расходам, уменьшающим налоговую базу по налогу на прибыль организаций (аналогичный порядок был предусмотрен для индивидуальных предпринимателей). С 2010 г. это правило не работает, страховыми взносами не облагаются только суммы, указанные в ст. 9 Федерального закона N 212-ФЗ.

Источник: https://www.mosbuhuslugi.ru/material/strahovye-vznosy-razyasneniya-minfina

Расходы, не уменьшающие прибыль

Российский налоговый портал

При определении налоговой базы не учитываются следующие расходы:

1) в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения;

2) в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), процентов, подлежащих уплате в бюджет, а также штрафов и других санкций, взимаемых государственными организациями, которым законодательством Российской Федерации предоставлено право наложения указанных санкций;

3) в виде взноса в уставный (складочный) капитал, вклада в простое товарищество;

4) в виде суммы налога, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

5) в виде расходов по приобретению и (или) созданию амортизируемого имущества, а также расходов, осуществленных в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения объектов основных средств;

6) в виде взносов на добровольное страхование;

7) в виде взносов на негосударственное пенсионное обеспечение;

8) в виде процентов, начисленных налогоплательщиком – заемщиком кредитору сверх сумм, признаваемых расходами в целях налогообложения в соответствии со ст. 269 НК РФ;

9) в виде имущества (включая денежные средства), переданного комиссионером, агентом и (или) иным поверенным в связи с исполнением обязательств по договору комиссии, агентскому договору или иному аналогичному договору;

10) в виде сумм отчислений в резерв под обесценение вложений в ценные бумаги, создаваемые организациями в соответствии с законодательством Российской Федерации, за исключением сумм отчислений в резервы под обесценение ценных бумаг;

11) в виде гарантийных взносов, перечисляемых в специальные фонды, создаваемые в соответствии с требованиями законодательства Российской Федерации, предназначенные для снижения рисков неисполнения обязательств по сделкам при осуществлении клиринговой деятельности или деятельности по организации торговли на рынке ценных бумаг;

12) в виде средств или иного имущества, которые переданы по договорам кредита или займа, а также в виде средств или иного имущества, которые направлены в погашение таких заимствований;

13) в виде сумм убытков по объектам обслуживающих производств и хозяйств, включая объекты жилищно-коммунальной и социально-культурной сферы в части;

14) в виде имущества, работ, услуг, имущественных прав, переданных в порядке предварительной оплаты налогоплательщиками, определяющими доходы и расходы по методу начисления;

15) в виде сумм добровольных членских взносов (включая вступительные взносы) в общественные организации, сумм добровольных взносов участников союзов, ассоциаций, организаций (объединений) на содержание указанных союзов, ассоциаций, организаций (объединений);

16) в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей;

17) в виде стоимости имущества, переданного в рамках целевого финансирования;

18) в виде отрицательной разницы, образовавшейся в результате переоценки драгоценных камней при изменении в установленном порядке прейскурантов цен;

19) в виде сумм налогов, предъявленных налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав);

20) в виде средств, перечисляемых профсоюзным организациям;

21) в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

22) в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений;

23) в виде сумм материальной помощи работникам;

24) на оплату дополнительно предоставляемых по коллективному договору (сверх предусмотренных действующим законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей;

25) в виде надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда, доходов (дивидендов, процентов) по акциям или вкладам трудового коллектива организации, компенсационных начислений в связи с повышением цен, производимых сверх размеров индексации доходов по решениям Правительства Российской Федерации, компенсаций удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно (за исключением специального питания для отдельных категорий работников в случаях, предусмотренных действующим законодательством, и за исключением случаев, когда бесплатное или льготное питание предусмотрено трудовыми договорами (контрактами) и (или) коллективными договорами;

26) на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами;

27) на оплату ценовых разниц при реализации по льготным ценам (тарифам) (ниже рыночных цен) товаров (работ, услуг) работникам;

28) на оплату ценовых разниц при реализации по льготным ценам продукции подсобных хозяйств для организации общественного питания;

29) на оплату путевок на лечение или отдых, экскурсий или путешествий, занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, подписки, не относящейся к подписке на нормативно-техническую и иную используемую в производственных целях литературу, и на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников;

30) в виде расходов налогоплательщиков – организаций государственного запаса специального (радиоактивного) сырья и делящихся материалов Российской Федерации по операциям с материальными ценностями государственного запаса специального (радиоактивного) сырья и делящихся материалов, связанные с восстановлением и содержанием указанного запаса;

31) в виде стоимости переданных налогоплательщиком – эмитентом акций, распределяемых между акционерами по решению общего собрания акционеров пропорционально количеству принадлежащих им акций, либо разница между номинальной стоимостью новых акций, переданных взамен первоначальных, и номинальной стоимостью первоначальных акций акционера при распределении между акционерами акций при увеличении уставного капитала эмитента;

32) в виде имущества или имущественных прав, переданных в качестве задатка, залога;

33) в виде сумм налогов, начисленных в бюджеты различных уровней в случае, если такие налоги ранее были включены налогоплательщиком в состав расходов, при списании кредиторской задолженности налогоплательщика по этим налогам;

34) в виде сумм целевых отчислений;

35) в виде сумм выплаченных подъемных сверх норм, установленных законодательством Российской Федерации;

36) на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов, на оплату рациона питания экипажей морских, речных и воздушных судов сверх норм таких расходов, установленных Правительством Российской Федерации;

37) в виде платы государственному и (или) частному нотариусу за нотариальное оформление сверх тарифов, утвержденных в установленном порядке;

38) в виде взносов, вкладов и иных обязательных платежей, уплачиваемых некоммерческим организациям и международным организациям;

39) на замену бракованных, утративших товарный вид и недостающих экземпляров периодических печатных изданий, а также потери в виде стоимости утратившей товарный вид, бракованной и нереализованной продукции средств массовой информации и книжной продукции;

40) в виде представительских расходов в части, превышающей их размеры;

41) в виде расходов, предусмотренных п. 3 ст. 264 НК РФ;

42) на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также на иные виды рекламы;

43) в виде сумм отчислений в Российский фонд фундаментальных исследований, Российский гуманитарный научный фонд, Фонд содействия развитию малых форм предприятий в научно-технической сфере, Федеральный фонд производственных инноваций, Российский фонд технологического развития, а также в иные отраслевые и межотраслевые фонды финансирования научно-исследовательских и опытно-конструкторских работ, зарегистрированные в порядке, предусмотренном Федеральным законом «О науке и государственной научно-технической политике»;

44) отрицательная разница, полученная от переоценки ценных бумаг по рыночной стоимости;

45) в виде расходов учредителя доверительного управления, связанных с исполнением договора доверительного управления, если договором доверительного управления предусмотрено, что выгодоприобретателем не является учредитель;

46) в виде расходов, осуществляемых религиозными организациями в связи с совершением религиозных обрядов и церемоний, а также в связи с реализацией религиозной литературы и предметов религиозного назначения;

В соответствии с Федеральным законом от 29.11.2010 г. № 313-ФЗ с 1 января 2012 года:

«в виде средств, переданных медицинским организациям для оплаты медицинской помощи застрахованным лицам в соответствии с договором на оказание и оплату медицинской помощи по обязательному медицинскому страхованию, заключенным в соответствии с законодательством Российской Федерации об обязательном медицинском страховании».

47) в виде расходов, включая вознаграждение управляющей компании и специализированному депозитарию, произведенных за счет средств организаций, выступающих в качестве страховщиков по обязательному пенсионному страхованию, при инвестировании средств пенсионных накоплений, предназначенных для финансирования накопительной части трудовой пенсии;

48) в виде сумм, которые направлены организациями, выступающими в качестве страховщиков по обязательному пенсионному страхованию, на пополнение средств пенсионных накоплений, предназначенных для финансирования накопительной части трудовой пенсии, и которые отражены на пенсионных счетах накопительной части трудовой пенсии;

49) в виде средств пенсионных накоплений для финансирования накопительной части трудовой пенсии, передаваемых в соответствии с законодательством Российской Федерации негосударственными пенсионными фондами в Пенсионный фонд Российской Федерации и (или) другой негосударственный пенсионный фонд, которые выступают в качестве страховщика по обязательному пенсионному страхованию;

50) расходы судовладельцев на обслуживание, ремонт и иные цели, связанные с содержанием и эксплуатацией судов, зарегистрированных в Российском международном реестре судов;

51) расходы банка развития – государственной корпорации;

52) понесенные налогоплательщиками, являющимися российскими организаторами Олимпийских игр и Паралимпийских игр в соответствии со ст.

3 Федерального закона «Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации», включая расходы, связанные с инженерными изысканиями при строительстве, архитектурно-строительным проектированием, со строительством, с реконструкцией и организацией эксплуатации олимпийских объектов;

53) в виде сумм вознаграждений и иных выплат, осуществляемых членам совета директоров;

54) расходы осуществляющей функции по предоставлению финансовой поддержки на проведение капитального ремонта многоквартирных домов и переселение граждан из аварийного жилищного фонда в соответствии с Федеральным законом «О Фонде содействия реформированию жилищно-коммунального хозяйства» некоммерческой организации, понесенные в связи с размещением временно свободных денежных средств;

55) в виде выплат потерпевшему, осуществленных в порядке прямого возмещения убытков в соответствии с законодательством Российской Федерации об обязательном страховании гражданской ответственности владельцев транспортных средств страховщиком, который застраховал гражданскую ответственность потерпевшего;

56) расходы казенных учреждений в связи с исполнением государственных (муниципальных) функций, в том числе с оказанием государственных (муниципальных) услуг (выполнением работ);

57) понесенные налогоплательщиками, являющимися российскими маркетинговыми партнерами Международного олимпийского комитета в соответствии со ст. 3.1 Федерального закона от 01.12.2007 г.

№ 310-ФЗ «Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации», в связи с участием в организации и проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи в период организации XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, установленный ч. 1 ст. 2 указанного Федерального закона;

58) расходы, связанные с обеспечением безопасных условий и охраны труда при добыче угля, осуществленные (понесенные) налогоплательщиком и принятые им к вычету, за исключением расходов, предусмотренных п. 5 ст. 325.1 НК РФ;

59) иные расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ.

Источник: https://taxpravo.ru/faq/statya-140640-rashodyi_ne_umenshayuschie_pribyil

21:22 Об учете при исчислении налога на прибыль сумм страховых взносов, исчисленных с выплат, не уменьшающих налоговую базу по налогу на прибыль

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 25 апреля 2016 г. N 03-03-06/1/23678

Вопрос:

Об учете при исчислении налога на прибыль сумм страховых взносов, исчисленных с выплат, не уменьшающих налоговую базу по налогу на прибыль.

Ответ:

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу учета в целях налогообложения прибыли организаций расходов в виде страховых взносов, исчисленных в том числе с выплат и вознаграждений, не учитываемых при исчислении налоговой базы по налогу на прибыль организаций, и сообщает следующее.

Федеральным законом от 24.07.

2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Федеральный закон N 212-ФЗ) предусмотрены исчисление и уплата (перечисление) страховых взносов в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федеральный фонд обязательного медицинского страхования на обязательное медицинское страхование (далее — страховые взносы).

Федеральным законом N 212-ФЗ установлено, что страховые взносы уплачиваются с выплат и иных вознаграждений в пользу работников, за исключением выплат, прямо упомянутых в статье 9 Федерального закона N 212-ФЗ.

При этом в соответствии с пунктом 1 статьи 252 Налогового кодекса Российской Федерации (далее — НК РФ) в целях налогообложения прибыли организаций расходами признаются экономически оправданные и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода. Расходы, не соответствующие указанным требованиям, согласно пункту 49 статьи 270 НК РФ, в целях налогообложения прибыли организаций не учитываются.

Одновременно статья 270 НК РФ не содержит положений, не позволяющих учесть при налогообложении прибыли организаций страховые взносы, начисленные на выплаты и вознаграждения, которые не признаются расходами в целях главы 25 «Налог на прибыль организаций» НК РФ.

Учитывая вышеизложенное, расходы в виде страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования, исчисленных в том числе с выплат и вознаграждений, не уменьшающих налоговую базу по налогу на прибыль организаций, учитываются в составе прочих расходов на основании подпункта 1 пункта 1 статьи 264 НК РФ.

Источник: https://www.taxru.com/blog/2016-05-18-22634

На выплаты из чистой прибыли по-прежнему можно не начислять страховые взносы

Раньше, до 2010 года, многие налогоплательщики пользовались положениями пункта 3 статьи 236 НК РФ, согласно которым ЕСН не взимался с выплат, которые не признавались в налоговых расходах. Однако с отменой налога и введением страховых взносов эта возможность, как говорили многие эксперты, была утрачена – в Федеральном законе от 24.07.09 № 212-ФЗ аналогичная норма отсутствует.

По мнению чиновников, это означает, что любые выплаты и вознаграждения в пользу работников облагаются страховыми взносами вне зависимости от того, учитываются они при налогообложении прибыли или нет.

Казалось бы, таким образом законодатель лишил налогоплательщиков выбора между снижением базы по страховым взносам или базы по налогу на прибыль. Но это не так – нормы законодательства о страховых взносах и сейчас позволяют не исчислять их с выплат работникам из чистой прибыли. Все дело в буквальном понимании положений закона № 212-ФЗ.

Ключевое значение имеет тот факт, упомянута ли выплата работнику в трудовом договоре

Объект обложения страховыми взносами определен в части 1 статьи 7 закона № 212-ФЗ.

дословно «Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением ), а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства» Часть 1 статьи 7 Федерального закона от 24.07.09 № 212-ФЗ.

Если не затрагивать экзотических выплат, например по авторским и лицензионным договорам, то в отношениях с работниками страховые взносы должны начисляться только на выплаты по трудовым или гражданско-правовым договорам. При буквальной трактовке этой нормы получается, что вознаграждение, не предусмотренное такими соглашениями, страховыми взносами не облагается.

На практике как раз выплаты сотрудникам из чистой прибыли никогда и не прописывались в трудовых договорах. Ведь чиновники неоднократно разъясняли, что к расходам на оплату труда, признаваемым в налоговом учете, можно отнести лишь те выплаты, которые упомянуты в коллективном или трудовых договорах (п.

2, 25 ст. 255 НК РФ). Если сумма предусмотрена другим локальным актом, то в трудовых договорах обязательно должна быть ссылка на него. Все иные вознаграждения признаются выплаченными из чистой прибыли (письма Минфина России от 05.02.08 № 03-03-06/1/81, от 19.03.07 № 03-03-06/1/158, УФНС России по г.

Москве от 05.04.05 № 20-12/22796). Поэтому, если организация предполагала выплачивать суммы из чистой прибыли и не облагать их ЕСН, она старалась избежать упоминаний о них в трудовых или коллективном договорах. Такие выплаты устанавливались иными локальными актами компании без каких-либо ссылок на них.

Таким образом, налогоплательщики, которые исполняли эти разъяснения чиновников, могут по-прежнему не облагать выплаты из чистой прибыли страховыми взносами, как раньше не облагали их ЕСН. Хотя предъявление претензий здесь практически гарантировано.

Почему выгодно платить из чистой прибыли без начисления взносов

Выплаты из чистой прибыли, не облагаемые страховыми взносами, выгоднее с точки зрения общей налоговой нагрузки, если годовое вознаграждение одного сотрудника не превышает 415 тыс. рублей (п. 4 ст. 8 закона № 212-ФЗ).

Дело в более высоком тарифе страховых взносов по сравнению со ставкой налога на прибыль (см. табл. ниже). Эффективная экономия при этом составит порядка 0,8% (2400 руб. : 300 000 руб. × 100%).

Однако с 2011 года разница в налоговой нагрузке между этими вариантами составит уже 7,2% (21 600 руб. / 300 000 руб. × 100%).

Если же выплаты на одного сотрудника превышают упомянутый лимит, после которого страховые взносы не начисляются, то выгоднее всего становятся выплаты, которые уменьшают налогооблагаемую прибыль.

Минсоцздравразвития толкует закон по-своему

Чиновники явно не согласны с такой трактовкой. Они считают, что страховыми взносами должны облагаться любые выплаты работникам. Так, в письме Минздравсоцразвития России от 23.03.10 № 647-19 указано следующее.

Согласно части 1 статьи 7 закона № 212-ФЗ, «к объекту обложения страховыми взносами относятся все выплаты в пользу работников, произведенные в рамках трудовых правоотношений, за исключением прямо освобожденных».

В том числе суммы, предусмотренные трудовыми, коллективным договорами, соглашениями, локальными нормативными актами работодателя.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Хотя ничего подобного спорная норма не содержит, Минсоцздравразвития делает вывод, что выплаты сотрудникам, которые в трудовых договорах прямо не прописаны, но тем не менее производятся в рамках правоотношений работников с работодателем, облагаются страховыми взносами.

Оспаривать это мнение придется, скорее всего, в суде. В силу недавнего введения страховых взносов практика по этому вопросу пока еще не сложилась.

Норма об иных выплатах здесь тоже не работает

Представители фондов на местах могут привести еще один аргумент в пользу начисления страховых взносов.

Согласно части 1 статьи 7 закона № 212-ФЗ, объектом их обложения также могут быть выплаты и иные вознаграждения, начисляемые в пользу физлиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Эту норму часто толкуют в том духе, что даже если работнику выплачиваются какие-либо суммы не на основании трудового или гражданско-правового договора, они все равно подлежат обложению страховыми взносами.

Однако сами же чиновники Минздравсоцразвития России разъяснили, что она относится только к тем работникам, которые могут выполнять в организации трудовую функцию и получать оплату труда без заключения с ними трудовых или гражданско-правовых договоров (письмо от 11.02.10 № 286-19). Например, депутаты, иные госслужащие или члены производственных кооперативов. Поэтому применять этот аргумент в отношении выплат из чистой прибыли обычным работникам неправомерно.

Какими документами можно предусмотреть выплаты

Убедительность позиции компании-работодателя полностью зависит от оформления документов по спорной выплате.

Оформить договор дарения. Минздравсоцразвития России само подтверждает этот вариант. Так, в письмах от 05.03.10 № 473-19 и от 27.02.10 № 40619 чиновники указали, что не облагаются страховыми взносами подарки сотрудникам, которые передаются работникам по отдельному договору дарения.

Они подчеркивают, что договор дарения – это гражданско-правовой договор, предметом которого является переход права собственности на имущество. А выплаты по таким соглашениям прямо освобождены от обложения страховыми взносами (ч. 3 ст. 7 закона № 212-ФЗ).

Причем сами чиновники говорят, что ничто не препятствует компании дарить наличные денежные средства.

Из упомянутого письма Минздравсоцразвития России косвенно можно сделать вывод, что если подарок оформлен отдельным договором дарения, но при этом он предусмотрен трудовым договором, то страховых взносов также не возникнет. Это выгодно в отношении налога на прибыль, поскольку стоимость таких подарков можно включить в налоговые расходы (письмо Минфина от 22.04.10 № 03-03-06/2/79). Но риск претензий в этом случае существенно увеличивается.

Производить выплаты до заключения или после расторжения трудового договора. Если основываться на позиции чиновников, то для освобождения выплаты от страховых взносов нужно доказать, что она в принципе не была связана с трудовыми отношениями.

На наш взгляд, это возможно, если выплаты работнику произведены до заключения или после расторжения с ним трудового договора. Например, подъемные, которые предназначены для помощи новому сотруднику обустроить быт. Или выходное пособие, выплачиваемое после расторжения трудового договора.

Тот факт, что подобные выплаты не связаны с трудовыми функциями, подтверждал еще Минфин России при рассмотрении вопроса, можно ли их признать налоговым расходом. Чиновники сочли, что если во время выплаты денег сотрудник не состоял с компанией в трудовых отношениях, то такое вознаграждение не связано с оплатой труда (письмо от 23.07.09 № 03-03-05/138).

Оформить отдельным приказом. Также не связана с исполнением сотрудником своей трудовой функции материальная помощь, выплачиваемая ему согласно приказу руководителя из чистой прибыли. Конечно, если она не предусмотрена трудовым договором. На практике очень распространена ежегодная материальная помощь к отпуску в сумме, зачастую превышающей оклад сотрудника.

Здесь у чиновников появляется дополнительный аргумент. Они могут указать, что в пункте 11 части 1 статьи 9 закона № 212-ФЗ прямо прописано, что не облагается страховыми взносами материальная помощь только в размере 4 тыс. рублей. Из этого следует, что все суммы, превышающие лимит, включаются в базу.

Однако освободить от обложения можно только те выплаты, которые были включены в базу. Если же матпомощь не упоминается в трудовом договоре, она в принципе не является объектом обложения. Независимо от своего размера. Вероятно, это придется доказывать в суде. Даже региональное управление вряд ли согласится с такой трактовкой.

Также, на наш взгляд, не связаны с трудовыми обязанностями работника различного рода премии, не привязанные к результатам труда и не упомянутые в трудовом договоре. Например, премия за выслугу лет, к юбилею, за победы в различных корпоративных и ведомственных соревнованиях и т. п.

Предусмотреть в коллективном договоре и учесть в налоговых расходах (самый рискованный способ).

Из буквальной трактовки статьи 7 закона № 212-ФЗ следует, что выплаты, предусмотренные исключительно коллективным договором, в объект обложения страховыми взносами не входят.

Этим также можно воспользоваться. Главное, чтобы на эти положения не было указания в трудовом договоре с работником.

Это самый выгодный и самый рискованный вариант, поскольку он дает возможность и взносов избежать, и признать выплаты в налоговом учете. Дело в том, что пункты 5 и 25 статьи 255 НК РФ позволяют учитывать вознаграждения в пользу работников, предусмотренные трудовыми или коллективным договорами. А страховыми взносами облагаются лишь первые из них.

Отказывая в признании затрат только по коллективному соглашению, чиновники, конечно, могут сослаться на пункт 21 статьи 270 НК РФ. Согласно этой норме, выплаты помимо трудовых договоров не уменьшают налогооблагаемую прибыль.

Но есть судебные решения в пользу того, что упоминания о выплате в коллективном договоре вкупе с другими документами компании достаточно для признания суммы налоговым расходом (постановление Федерального арбитражного суда Северо-Западного округа от 29.01.

08 № А05-12892/2006, оставлено в силе определением ВАС РФ от 03.06.08 № 6669/08).

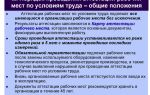

Выплачивать доходы группе лиц. Чтобы начислять страховые взносы, необходимо определить доход конкретного сотрудника – базу для начисления взносов. Однако если это сделать невозможно, то и взносы платить не надо.

По крайней мере, касательно ЕСН суды занимали именно такую позицию (например, постановление Федерального арбитражного суда Дальневосточного округа от 15.06.09 № Ф03-2484/2009 и п. 8 информационного письма Президиума ВАС РФ от 21.06.

99 № 42).

К примеру, практически невозможно определить доход конкретного сотрудника, если компания в соответствии с условиями коллективного договора оплачивает работникам питание, проезд, занятия спортом и т. п.

То есть выплачивает доход в натуральной форме группе лиц – вычислить долю расходов, приходящуюся на каждого при этом невозможно. НДФЛ у работников также не возникает по этой причине.

Кроме того, эти расходы на обеспечение нормальных условий труда компания сможет учесть для целей налога на прибыль.

Налоговики могут заявить, что компания специально не вела учет потребления этих благ сотрудниками с целью сэкономить на взносах и НДФЛ. Мол, все это физически возможно сделать с помощью различных ведомостей, талонов и т. д. Здесь уже все будет зависеть от убедительности аргументации компании.

Сравнение вариантов оформления выплат, тыс. руб

| Показатель | Выплаты включаются в расходы и облагаются взносами | Выплаты не признаются расходами и облагаются взносами | Выплаты из чистой прибыли без исчисления взносов |

| Выплаты в размере 300 тыс. рублей в год (2010 год) | |||

| Страховые взносы | 78 (300 тыс. руб. × 26%) | 78 (300 тыс. руб. × 26%) | – |

| Уменьшение облагаемой прибыли | 378 (300 + 78) | 78 (письмо Минфина России от 19.10.09 № 03-03-06/2/197) | – |

| Экономия по налогу на прибыль | 75,6 (378 тыс. руб. × 20%) | 15,6 (78 тыс. руб. × 20%) | – |

| Общие расходы | 302,4 (300 + 78 – 75,6) | 362,4 (300 + 78 – 15,6) | 300 |

| Изменение затрат в сравнении с последним вариантом | Увеличение на 2,4 (302,4 – 300) | Увеличение на 62,4 (362,4 – 300) | |

| Выплаты в размере 600 тыс. рублей в год (2010 год) | |||

| Страховые взносы | 107,9 (415 тыс. руб. × 26%) | 107,9 (415 тыс. руб. × 26%) | – |

| Уменьшение облагаемой прибыли | 707,9 (600 + 107,9) | 107,9 | – |

| Экономия по налогу на прибыль | 141,58 (707,9 тыс. руб. × × 20%) | 21,58 (107,9 тыс. руб. × × 20%) | – |

| Общие расходы | 566,32 (600 + 107,9 – 141,58) | 686,32 (600 + 107,9 – 21,58) | 600 |

| Изменение затрат в сравнении с последним вариантом | Снижение на 33,68 (566,32 – 600) | Увеличение на 86,32 (686,32 – 600) | |

| Выплаты в размере 300 тыс. рублей в год (2011 год) | |||

| Страховые взносы | 102 (300 тыс. руб. × 34%) | 102 (300 тыс. руб. × 34%) | – |

| Уменьшение облагаемой прибыли | 402 (300 + 102) | 102 | – |

| Экономия по налогу на прибыль | 80,4 (402 тыс. руб. × 20%) | 20,4 (102 тыс. руб. × 20%) | – |

| Общие расходы | 321,6 (300 + 102 – 80,4) | 381,6 (300 + 102 – 20,4) | 300 |

| Изменение затрат в сравнении с последним вариантом | Увеличение на 21,6 (321,6 – 300) | Увеличение на 81,6 (381,6 – 300) | |

| Выплаты в размере 600 тыс. рублей в год (2011 год) | |||

| Страховые взносы | 141,1 (415 тыс. руб. × 34%) | 141,1 (415 тыс. руб. × 34%) | – |

| Уменьшение облагаемой прибыли | 741,1 (600 + 141,1) | 141,1 | – |

| Экономия по налогу на прибыль | 148,22 (741,1 тыс. руб. × 20%) | 28,22 (141,1 тыс. руб. × 20%) | – |

| Общие расходы | 592,88 (600 + 141,1 – 148,22) | 712,88 (600 + 141,1 – 28,22) | 600 |

| Изменение затрат в сравнении с последним вариантом | Снижение на 7,12 (592,88 – 600) | Увеличение на 112,88 (712,88 – 600) |

Источник: https://www.NalogPlan.ru/article/2072-navyplaty-izchistoy-pribyli-po-prejnemu-mojno-nenachislyat-strahovye-vznosy