Проведение аудита бухгалтерской отчетности

Когда руководству предприятия необходимо проверить документацию, касаемую его деятельности, на достоверность и соответствие требованиям, указанным в законодательстве, проводится независимая проверка — аудит. Для некоторых компаний это обязательная процедура, проходить которую нужно ежегодно.

Аудиторская деятельность в РФ регулируется ФЗ от 30.12.2008Г. №307 (закон «Об аудиторской деятельности»).

Цели и задачи аудита бухгалтерской (финансовой) отчетности

Цель данного аудита — сформировать мнение специалиста по аудиту о достоверности бухгалтерской (финансовой) отчетности фирмы и, кроме того, выяснить, соответствует ли ведение бухучета нормам законодательства нашей страны.

Выделяют следующие задачи аудита бухотчетности:

- выяснить, соответствуют ли отчетность и ее показатели нормам законодательства и учетной политике компании;

- выяснить, насколько полно отражаются в документации все хозяйственные операции;

- проверить, как организованы и функционируют системы внутреннего контроля компании;

- проверить, во всех ли формах бухгалтерской отчетности показатели совпадают и соответствуют реальным.

Методы, которыми пользуются специалисты при аудите бухгалтерской отчетности, аналогичны методам аудиты в целом. К ним относятся:

- фактический контроль (наблюдение, инвентаризация, экспертные оценки);

- документальный (изучение важных бумаг компании по форме и содержанию);

- расчетно аналитический (статистические расчеты, экономический анализ).

Какие компании должны проходить аудит обязательно

Аудит бухгалтерской отчетности может быть обязательным и инициативным. Первый может быть только внешним, то есть проводиться независимыми экспертами фирм, специализирующихся на аудите, или индивидуальными аудиторами, не работниками аудируемой компании.

Фирмы, которые должны подвергаться процедуре обязательного аудита, названы в ФЗ от 30.12.2008г. №307 (закон «Об аудиторской деятельности»). К данным предприятиям относятся:

- компании с организационно-правовой формой ОАО;

- компании, чьи ценные бумаги допущены к организованным торгам;

- фирмы с определенным видом деятельности (сюда относятся кредитные, клиринговые, страховые, компании-участники рынка ценных бумаг, микрофинансовые, СРО, кооперативы, организаторы азартных игр и т.д.);

- компании, которые имеют объем выручки свыше 400 млн рублей или сумму активов больше 60 млн рублей (за год, предшествующий отчетному) и т.д.

Подробный список можно увидеть в ст. 5 ФЗ №307 «Об аудиторской деятельности».

Инициативный аудит может осуществляться в определенных случаях, таких как: кредитование в банках, необходимость принятия участия в тендерах, желание руководителей фирм уменьшить налоговые риски, проверка квалификации бухгалтерского отдела, подготовка отчета для потенциального инвестора.

Порядок проведения аудита бухгалтерской отчетности

Аудит проходит в несколько этапов:

- Традиционно первый этап — это планирование и подготовка к проверке. Аудитор изучает деятельность компании, составляет план работы, запрашивает необходимые документы. На этом же этапе между аудиторской фирмой и объектом проверки заключается договор.

- Далее начинается сбор доказательств и анализ данных, полученных для проверки. Изучается список всех запрошенных документов. Если это необходимо, то опрашиваются сотрудники компании, иногда и в письменной форме. Данные группируются, подвергаются систематизации. Аудитор делает заключение о достоверности бухгалтерской отчетности.

- Руководителю аудируемой компании сообщается заключение — мнение о достоверности бухгалтерской финансовой отчетности. Формируется и выдается на руки заключение аудитора, что и является непосредственной целью проверки. Кроме того, некоторые фирмы составляют аудиторский отчет, где в подробностях описывают ход проверки, все выявленные недочеты и другую информацию, которая может пригодиться руководству проверяемой компании для улучшения качества работы бухгалтерского отдела.

Какие документы проверяют

В ходе проверки аудиторы запрашивают большой список документов, в который входят:

- бухотчетность (к ней относятся 2 важных бумаги: бухгалтерский баланс и отчет о финансовых результатах компании, но они сопровождаются массой других документов — последние указаны ниже);

- налоговые декларации;

- первичная документация;

- уставные документы;

- разрешения, лицензии и многое другое.

Проверяется, правильно ли заполнены бумаги, соответствуют ли они утвержденным формам, соблюдены ли сроки подачи (деклараций), заверены ли документы подписями главного бухгалтера и руководителя и т.д.

К СВЕДЕНИЮ! Если проводится аудит по спецзаданию, то в такой ситуации проверяется только та документация, которая относится к конкретной задаче.

Результат

Итак, в конце проверки компания получает отчет и аудиторское заключение. Форма, в которой будет предоставляться информация, а также ее получатели, должны быть прописаны заранее в договоре с аудиторской фирмой. Отчет, он же письменная информация, — документ конфиденциальный. Как правило, он содержит следующую информацию:

- методы, которыми аудитор пользуется при проверке;

- рекомендации по изменениям в учетной политике, которые могут повлиять на финансовую отчетность организации;

- предложения по корректировке отчетности компании;

- другие моменты, на которые руководителю организации нужно обратить внимание (сюда можно отнести ошибки в ведении внутреннего контроля, ситуации необоснованных действий руководства).

В отчете прописываются выявленные нарушения и возможные варианты их исправлений. Как правило, это оформляется в виде сводной таблицы.

ВНИМАНИЕ! К отчету должны быть обязательно приложены копии бухгалтерской отчетности за текущий год и самое главное — заключение аудитора.

Заключение аудитора

Это официальный документ, который содержит мнение эксперта-аудитора о достоверности бухотчетности проверяемой компании. Именно его следует предоставлять в органы статистики вместе с бухгалтерской отчетностью.

О структуре и информации, которая должна быть внесена в заключение аудитора, подробно написано в ст. 6 ФЗ №307, упомянутого ранее.

Коротко о том, что должен содержать документ:

- название «Аудиторское заключение»;

- сведения о том, кому адресован документ (акционеры АО, участники ООО и т.д.);

- информацию об аудируемом лице;

- информацию об аудиторе, проводящем проверку;

- список документов (бухотчетности), который проверялся аудитором, с обозначением срока, когда они были составлены;

- мнение аудитора о достоверности информации, указанной в проверенных документах;

- результаты проверки;

- дату, когда было составлено заключение.

Заключение может предоставляться только тому лицу, с кем был заключен договор.

Типичные ошибки и нарушения

Приведем список распространенных нарушений, которые могут быть выявлены в течение проверки:

- расходы и доходы отражены неправильно;

- реквизиты бухгалтерской отчетности заполнены неверно или не полностью;

- неверно рассчитаны суммы налогов;

- показатели разных форм отчетности противоречат другу;

- размер уставного капитала отличается от того, что прописан в уставе;

- арифметические ошибки при расчетах;

- формальное проведение инвентаризации, проведение ее с ошибками и др.

Ответственность за непроведение

Хозяйствующие субъекты, перечисленные ранее, должны проходить процедуру аудита бухгалтерской отчетности каждый год, а также направлять заключение в органы статистики. Сдача заключения должна осуществляться вместе со сдачей отчетности.

Если не получается отправить документ в срок, то можно предоставить его в течение 10 дней со дня выдачи, но не позже 31 декабря того года, который идет за отчетным. Об этом сказано в ФЗ от 06.12.

2011 №402 (закон «О бухучете»), а именно во 2 его статье.

Помимо этого, на протяжении 3 рабочих дней с даты выдачи заключения компания обязана внести информацию об итогах проведенного аудита в Единый федеральный реестр о фактах деятельности юридических лиц.

Сам факт непроведения аудита не влечет за собой наказание. Административная ответственность наступает в случаях, описанных ниже. Наказание возможно только для тех организаций, которые обязаны проходить обязательный аудит бухгалтерской отчетности.

| ФНС | При выездной проверке обнаружилось отсутствие аудиторского заключения на протяжении необходимых сроков хранения (от 5 лет). | Ч.1. ст. 15.11 КоАП РФ | От 5 до 10 тыс. рублей для должностных лиц. |

| Росстат | Если в данный орган на протяжении необходимого периода не было предоставлено аудиторское заключение. | 19.7 КоАП РФ | От 300 до 500 рублей для должностных лиц и от 3 тыс. рублей до 5 тыс. рублей — для юрлиц. |

| Банк России | В течение необходимого срока на сайте АО не было выложено аудиторское заключение. | Ч. 2 ст. 15.19 КоАП РФ | От 30 тыс. до 50 тыс. рублей или отстранение от работы на 1-2 года для должностных лиц. Для юрлиц — от 700 тыс. до 1 млн рублей. |

Сумма штрафа может быть снижена по решению суда, если имели место какие-либо исключительные обстоятельства, повлекшие за собой административное правонарушение.

Источник: https://assistentus.ru/vedenie-biznesa/audit-buhgalterskoj-otchetnosti/

Аудит бухгалтерского баланса предприятия

Капустина В. С. Аудит бухгалтерского баланса предприятия // Молодой ученый. — 2018. — №7. — С. 66-68. — URL https://moluch.ru/archive/193/48393/ (дата обращения: 12.09.2018).

Данная статья раскрывает порядок проведения аудита бухгалтерского баланса предприятия. В статье отражены основные этапы проведения аудита бухгалтерского баланса, раскрыта информационная база аудита баланса предприятия. Изложены причины для проведения аудита бухгалтерского баланса.

Ключевые слова: бухгалтерский баланс, аудит, финансовая отчетность, аудиторское заключение, информационная база.

Бухгалтерский баланс предприятия является основным отчетом о финансово- хозяйственной деятельности предприятия, а понятие «аудит» означает процесс проверок, позволяющих дать независимое подтверждение достоверности бухгалтерского баланса предприятия.

«Причин для проведения аудита бухгалтерского баланса не мало, например предприятию нужно аудиторское заключение для участия в конкурсе, собственник предприятия заподозрил руководителя или бухгалтера в махинациях. Заключение аудитора может подтвердить или опровергнуть подозрения» [4, c. 97].

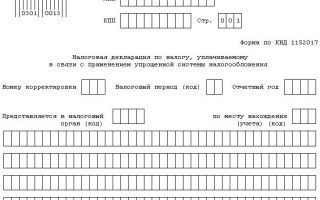

Информационная база аудита баланса, как показано на рисунке 1, состоит из следующих элементов: законодательство о методике расчета показателей баланса, учетной политики предприятия, регистров бухучета по конкретным объектам учета, данные остальных форм бухгалтерской отчетности и т. д.

Рис. 1. Информационная база аудита баланса

Элементы информационной базы аудита баланса позволяют сделать выводы о правильности отражения информации в заполненных строках баланса и выявить возможные искажения и риски.

Аудит бухгалтерского баланса предприятия состоит из следующих этапов:

Перед проведением аудита баланса предприятия, аудитору необходимо ознакомиться с основными видами деятельности предприятия, затем изучить учетную политику предприятия, оценить действенность системы внутреннего контроля, далее необходимо направить письменные запросы для подтверждения необходимой информации руководству предприятия и иным лицам (например, кредиторам).

На этом этапе аудитор собирает информацию, для того чтобы иметь общую картину о финансово-хозяйственной деятельности проверяемого субъекта, о системе учета на предприятии, понять специфику деятельности, имущественное и финансовое состояние предприятия.

На данном этапе производится аудит бухгалтерского баланса предприятия, который начинается с математических расчетов: проводится проверка итогов по статьям и разделам бухгалтерского баланса, а также в целом по валюте баланса предприятия. В последующем сверяются начальные, конечные и сравнительные показатели баланса.

Далее проводится процесс проверки связанный со сверкой данных синтетического и аналитического учета. «Особое место в аудите баланса занимают оценка статей бухгалтерского баланса и проверка соблюдения методики по формированию его показателей. Выборочно анализируются первичные документы, информация из которых должна соответствовать той, что отражена в учете» [3, c. 76].

На данном этапе происходит сверка информации из бухгалтерского баланса с иными бухгалтерскими отчетами: они не должны противоречить друг другу [2, c. 72].

В процессе проведения аудита, аудитор должен собрать достаточное количество доказательств, для того чтобы проверить действительность следующих моментов:

– первоначальные и полученные результаты, аудируемого бухгалтерского баланса не включают в себя существенных искажений, которые способны повлиять на достоверность проверяемого бухгалтерского баланса;

– итоговые и полученные результаты бухгалтерского баланса предыдущего отчетного периода соответствуя всем правилам перенесены на начало проверяемого отчетного периода.

– если в процессе составления бухгалтерской отчетности были внесены первоначальных и полученных показателей бухгалтерской отчетности, результаты внесенных корректировок должны быть соответствующим образом раскрыты в пояснениях к бухгалтерскому балансу;

– учетная политика аудируемого предприятия должна применяться на постоянной основе, а вносимые изменения в учетную политику, влияющие на первоначальные и полученные показатели бухгалтерского баланса, должны быть соответствующим образом оформлены и задокументированы в соответствии с установленным законодательством порядком [1, c. 93].

«Важной процедурой является также проверка соблюдения методики формирования показателей и оценки статей бухгалтерского баланса. В бухгалтерском балансе данные должны быть представлены с соблюдением следующих требований:

– строительство, которое не завершено, либо, приобретенное оборудование, которое требует монтажа, должны отражаться по фактическим затратам для застройщика, а также с учетом выданных авансов подрядчику на капитальное строительство;

– нематериальные активы и основные средства должны быть показаны посредством нетто-оценки, то есть по остаточной стоимости за вычетом начисленной амортизации;

– финансовые вложения в акции других организаций, котирующиеся на фондовой бирже, котировки которых регулярно публикуются, должны быть показаны по рыночной стоимости, то есть за минусом суммы образованного резерва под обесценение вложений в ценные бумаги;

– материально-производственные запасы должны отражаться по стоимости, которая определяется исходя из используемых способов оценки запасов [1, c. 57];

– материально-производственные запасы, устаревшие морально, отражаются на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей;

– готовая продукция отражается по фактической или нормативной производственной себестоимости;

– товары в организациях, занятых торговой деятельностью, отражаются по стоимости их приобретения;

– затраты в незавершенное производство отражаются в оценке, принятой организацией при формировании учетной политики в соответствии с нормативными документами по бухгалтерскому учету;

– отгруженные продукция и товары отражаются в оценке, принятой организацией при формировании учетной политики в соответствии с нормативными документами по бухгалтерскому учету;

– дебиторская задолженность, по которой созданы резервы по сомнительным долгам, показывается за минусом образованного резерва;

– дебиторская и кредиторская задолженность представляется с подразделением в зависимости от срока обращения на краткосрочную, если срок обращения не более 12 месяцев после отчетной даты, и долгосрочную, если срок обращения (погашения) более 12 месяцев после отчетной даты;

– не допускается представление информации по счетам расчетов в «свернутом» виде. Данные по этим счетам в балансе приводятся в развернутом виде: по счетам аналитического учета, по которым имеется дебетовое сальдо, — в активе; по которым имеется кредитовое сальдо, — в пассиве;

– уставный капитал показывается в сумме в соответствии с учредительными документами, зарегистрированными в установленном порядке» [289- 290].

Таким образом, аудит бухгалтерского баланса — это процедура, которая позволяет подтвердить достоверность информации об имущественном и финансовом положении предприятия на отчетную дату, выявить возможные искажения и снизить риски. На основе прошедшего такую процедуру отчета можно проводить анализ финансового положения и принимать необходимые управленческие решения.

Литература:

- Кучеров А. В., Колмыкова Е. С. Аудит бухгалтерской отчетности // Молодой ученый. — 2014. — № 9. — С. 289–291.

- Рябова М. А. Аудит: учебное пособие для студентов, обучающихся по специальности «Бухгалтерский учет, анализ и аудит» / М. А. Рябова, Н. А. Богданова. — Ульяновск: УлГТУ, 2016.-199 с.

- Симониченко А. С. Правила проведения аудита бухгалтерского баланса на предприятии// Учет и аудит — 2016 — № 8 — С. 94

- Титов Е. О. Незаполненные статьи бухгалтерского баланса: чем это грозит?// Учет и аудит — 2016 — № 4 — С. 55

Основные термины (генерируются автоматически): бухгалтерский баланс, бухгалтерский баланс предприятия, учетная политика, срок обращения, отчетная дата, информационная база аудита баланса, бухгалтерский учет, бухгалтерская отчетность, аудиторское заключение, аналитический учет.

Источник: https://moluch.ru/archive/193/48393/

Аудит бухгалтерской финансовой отчётности: что нужно знать?

Добавлено в закладки: 0

Финансовую отчётность использует широкий круг лиц. Именно на основании ее результатов можно принять решение о целесообразности сотрудничества с организацией и стоит ли инвесторам вкладывать средства в её развитие.

Минимум раз в год любая организация подготавливает отчетность о своей деятельности, которая может быть использована инвесторами, кредиторами, а также внутри предприятия.

Одним из важнейших принципов, которым нужно руководствоваться во время ведения финансового учета и оформления финансовой отчётности является её полнота и достоверность. Однако бухгалтера и руководители, которые имеют доступ к отчётности, могут быть заинтересованы в том, чтобы предоставить неверные сведение, которые будут им выгодны.

Задачи аудиторской проверки

Чтобы избежать обмана со стороны работников бухгалтерии, а также для исключения непреднамеренных ошибок и искажений в отчётности, был создан специальный аудиторский институт. Благодаря ему кредиторы, государство и инвесторы не понесут потери из-за ошибочных финансовых показателей, так как проверкой правильности отчётности занимается третья, независимая и незаинтересованная сторона.

Аудит финансовой отчётности является обязательным для крупных фирм, отчётность которых используется многими пользователями. Небольшие фирмы тоже могут обращаться к услугам аудиторов, что позволит им создать положительную репутацию и получить доверие возможных инвесторов и кредиторов.

Целью аудита является формирование мнения о том, является ли предоставленная финансовая отчётность достоверной. Задачи аудита сложны и разнообразны. Используются различные методы проверки, чтобы уделить внимание всем направлениям бухгалтерского учёта. Основными задачами аудиторской проверки являются:

- Проверка состава и содержания всех форм бухгалтерской отчётности.

- Установление фактического наличия актива, который был отражён в отчётности.

- Подтверждение того, что активы или обязательства действительно принадлежат лицу, в организации которого проходит аудиторская проверка.

- Установить, в полной ли мере отражена стоимость активов и обязательств в балансе.

- Проверить, точно ли отражена сумма каждой хозяйственной операции, относится ли она к соответствующему отчётному периоду.

- Проверка правильности формирования сводной и годовой отчётности.

Объектом аудиторской проверки является бухгалтерская отчётность, которая предоставляет данные о финансовом положении организации и составляется по специально установленной форме.

Аудиторская проверка проводится в 3 этапа.

Этапы аудита

Первый этап – организация аудита и его планирование. На этом этапе аудиторской фирме приходит официальное приглашение, в котором указана просьба о проведении аудиторской проверки. Аудиторская фирма знакомится с деятельностью предприятия, факторами, которые могут повлиять на деятельность организации, в которой будет проводиться проверка.

На этом этапе разрабатывается программа и примерный план проверки, а также специальный документ, который будет регламентировать права и обязанности клиента и аудитора в процессе проверки. Затем заключается договор о проведении аудита.

Второй этап – сбор доказательств аудитором. Проводятся специальные проверки, чтобы выявить искажения в бухгалтерской отчётности.

Для этого используется бухгалтерский баланс, отчёт об убытках и прибылях, а также статистическая отчётность, журнал-ордер и кассовые книги. Также изучаются уставные документы, результаты инвентаризации.

Если необходимо, выслушиваются комментарии сотрудников организации и её руководителя (можно в письменной форме).

Третий этап – завершение аудиторской проверки. Все данные систематизируются и группируются. Полученная информация сообщается руководству предприятия, на котором проводилась проверка. Затем составляется заключения аудитора, в котором высказано мнение аудитора о достоверности финансовой отчётности.

Обязательный аудит проводится в случаях, установленных законодательством и по поручению некоторых государственных органов.

м

Так, законодательство устанавливает обязанность проводить ежегодный аудит в следующих случаях:

- Если организация – открытое акционерное общество.

- Если денежные средства организации появляются вследствие добровольных отчислений юридических и физических лиц.

- Если объем выручки предприятия – больше 50 млн. руб. (за исключением сельскохозяйственных предприятий), а сумма активов баланса за год, который предшествует отчётному – больше 20 млн. руб.

- В других случаях, которые прописаны в федеральных законах.

- Если ценные бумаги организации были допущены к торговле на фондовых биржах и рынках ценных бумаг.

Во время изучения бухгалтерской годовой отчётности аудитором проверяется полнота заполнения всех форм, соответствуют ли они установленным требованиям, присутствуют ли все необходимые реквизиты. Также контролируются все показатели, и проводится проверка на их взаимозависимость.

Процедура аудиторской проверки

Перед началом работы аудиторская компания уведомляет организацию о сроках и целях проверки, если она не внеплановая, связанная с выявлением какого – то нарушения.

Аудиторская проверка может быть инициативной – проводится только по решению экономического субъекта. К примеру руководитель хочет проверить качество работы определенных сотрудников, достоверность сведений и отчетов. В таких случаях проверка может осуществляться выборочно, по указанным направлениям.

В первую очередь проверяющий аудитор изучает правильность составления и оформления отчетности. Она должна соответствовать требованиям Налогового кодекса по следующим положениям:

- соответствуют ли налоговые декларации утвержденным формам;

- в ходе аудита проверяется качество заполнения документов, необходимые реквизиты, подписи ответственных лиц;

- соблюдение сроков подачи налоговых деклараций.

Требования Федерального закона о бухгалтерском учете должны быть также учтены по следующим направлениям:

- документы (в том числе и первичные регистры учета), связанные с потоком денежных средств, то есть расчетные, должны быть в обязательном порядке заверены подписью главного бухгалтера, иначе они не принимаются к учету;

- наличие первичных документов, данные из которых попадают в учетные регистры.

Требования Положения о бухгалтерском учете проверяется следующим образом:

- отчеты должны быть составлены на типовых формах, аудитор проверяет состав, содержание отчетности;

- в пояснительных записках должны быть учтены сведения о наличии отдельных видов нематериальных активов и основных средств, об изменениях капитала и вложении финансовых ресурсов, чрезвычайных событиях и их воздействие на результаты работы предприятия;

- соответствие показателей активов и обязательств результатам инвентаризации.

Изучая предоставленные документы, аудитор проводит арифметический подсчет, а также проверяет взаимоувязку показателей отчетности. Цифры, характеризующие одни и те же показатели в разных отчетах, должны совпадать.

Нарушения

Аудитор может выявить такие нарушения:

- инвентаризация была проведена только формально, поэтому некоторые показатели отчётности не соответствуют её результатам;

- при подсчёте показателей или при их округлении были допущены ошибки;

- формы отчётности между собой не связаны;

- информация о некоторых вкладах и депозитах не раскрыта;

- сумма уставного капитала отличается от учредительных документов;

- доходы и убытки отражены неверно;

- управленческие расходы раскрыты неверно;

- налог на прибыль рассчитан ошибочно.

Аудиторская проверка может быть построена методом дедукции (сначала аудитор проверяет содержание отчётности, затем данные синтетического и аналитического учёта, только потом обрабатываются первичные документы) или индукции – сначала проверке подлежат первичные документы, затем регистры учёта, а только после этого проверяется финансовая отчётность.

Во время сбора аудиторских доказательств, аудитор может пользоваться разными методами и процедурами. Наиболее популярными является пересчёт –арифметическая проверка точности бухгалтерских записей и прочих документов. При этом аудитор может проводить и самостоятельные пересчёты.

Инвентаризация – благодаря этому приёму можно подтвердить фактическое наличие имущества. Проверка документации и соблюдения правил учёта операций, прослеживание документов, различные процедуры анализа – все это способствует формированию решения аудитора и заключения.

Выбор аудиторской компании

Выбирая аудиторскую компанию, необходимо обращать внимание на некоторые показатели:

- Она должна иметь лицензию и право заниматься аудиторской деятельностью.

- Аудиторская фирма должна быть полностью независима от организации, которая нуждается в её услугах.

- Если организация, которой необходим аудит, достаточно крупная – аудиторская компания должна иметь в штате необходимое для качественной аудиторской проверки количество сотрудников.

- Если договор об аудиторской проверке будет нарушен, аудиторская компания должна иметь договор страхования риска ответственности.

- Аудиторская компания должна иметь положительные отзывы и рекомендации от клиентов, к ней ни у кого не должно быть различного рода претензий.

Если организация подлежит аудиторской проверке, но не проводит её, она может быть оштрафована за это. В свою очередь, аудиторское решение может значительно повлиять на отношение к организации других пользователей отчётности. Поэтому аудит способствует тому, что предпринимательский риск для этих пользователей будет значительно снижен.

Таким образом, аудит финансовой отчетности не является обязательной для всех процедурой. Те организации, которым такая форма контроля необходима (в том числе и по решению руководителя – внеплановый аудит), предупреждаются о проверке заранее и могут спокойно подготовить все документы, которые понадобятся сотруднику аудиторской компании.

Источник: https://biznes-prost.ru/kak-provoditsya-audit-buxgalterskoj-otchetnosti.html

Порядок проведения аудиторской проверки

Основные принципы проведения аудита установлены правилами (стандартами), утвержденными постановлением Правительства РФ от 23 сентября 2002 г. № 696. Они являются обязательными для всех аудиторов (п. 3 ч. 1 ст. 7 Закона от 30 декабря 2008 г. № 307-ФЗ). Условно процесс проведения аудиторской проверки можно разделить на три основные этапа:

- планирование;

- сбор аудиторских доказательств;

- завершение аудита.

На первом этапе аудитор:

- предварительно знакомится с заказчиком;

- оформляет свои отношения с заказчиком письмом о согласии на проведение аудита и договором возмездного оказания услуг;

- изучает и оценивает системы бухгалтерского учета и внутреннего контроля;

- определяет существенность и риски предстоящей проверки;

- составляет общий план и программу аудита.

На основном (втором) этапе аудита аудитор обычно занимается сбором аудиторских доказательств, для чего выполняет аудиторские процедуры.

Аудиторские процедуры включают в себя тестирование средств контроля (аудиторские процедуры на соответствие) и аудиторские процедуры по существу.

Последние, в свою очередь, подразделяются на детальную проверку правильности отражения в бухгалтерском учете оборотов и сальдо по счетам и аналитические процедуры.

На последнем (третьем) этапе аудитор должен:

- завершить подготовку рабочей документации в виде аудиторского файла;

- подготовить письменную информацию руководству заказчика по результатам проведенного аудита;

- сформулировать по результатам аудита свое мнение о достоверности бухгалтерской (финансовой) отчетности заказчика;

- подготовить по установленной форме аудиторское заключение.

Аудит бывает двух видов:

- обязательный — это ежегодная проверка формирования бухгалтерской (финансовой) отчетности (ч. 1 ст. 5 Закона от 30 декабря 2008 г. № 307-ФЗ);

- инициативный (добровольный) — проводится по решению собственников или руководства организации.

Аудит (как обязательный, так и инициативный) могут проводить как аудиторские организации, так и индивидуальные аудиторы, но только те, которые являются членами саморегулируемой организации аудиторов (ч. 2 ст. 1, ст.

3, ст. 4 Закона от 30 декабря 2008 г. № 307-ФЗ). Существует перечень организаций, перечисленных в ч. 3 ст. 5 Закона от 30 декабря 2008 г.

№ 307-ФЗ, у которых проводить обязательный аудит вправе только аудиторские организации:

- организаций, ценные бумаги которых допущены к обращению на торгах фондовых бирж и (или) иных организаторов торговли на рынке ценных бумаг;

- кредитных и страховых организаций;

- негосударственных пенсионных фондов;

- организаций, в уставных (складочных) капиталах которых доля государственной собственности составляет не менее 25 процентов;

- государственных корпораций и компаний;

- организаций, формирующих консолидированную отчетность.

Чтобы убедиться в том, что аудиторская организация является членом саморегулируемой организации, можно запросить у нее документы, свидетельствующие о членстве в одной из них.

С государственным реестром саморегулируемых организаций аудиторов можно ознакомиться на официальном сайте Минфина России — https://www.minfin.ru/ в разделе Аудиторская деятельность — Саморегулируемые организации аудиторов (ч.

7 ст. 23 Закона от 30 декабря 2008 г. № 307-ФЗ).

Аудиторы (аудиторские организации, индивидуальные аудиторы) не вправе проводить проверку, если:

- аудитор (его руководитель или должностные лица) является учредителем (участниками, акционерами) проверяемой организации;

- аудитор (его руководитель или должностные лица) занимает должность, ответственную за организацию и ведение бухучета и составление отчетности в проверяемой организации (например, руководитель, бухгалтер);

- аудитор (его руководитель или должностные лица) состоит в близком родстве с должностными лицами, ответственными за организацию и ведение бухучета и составление отчетности в проверяемой организации (например, руководителем, бухгалтером);

- проверяемая организация является учредителем (участником, акционером) аудитора;

- проверяемая организация является дочерним обществом учредителя (участника, акционера) аудитора;

- у проверяемой организации и аудитора имеются общие учредители (участники, акционеры);

- в течение трех лет, предшествующих аудиту, аудитор вел (восстанавливал) бухучет в проверяемой организации или составлял ее финансовую (бухгалтерскую) отчетность;

- проверяемая организация является страховой компанией, с которой аудитор заключил договор страхования ответственности.

Такие требования определены в ст. 8 Закона от 30 декабря 2008 г. № 307-ФЗ.

Кроме того, при проверке бухгалтерской отчетности аудиторские организации (индивидуальные аудиторы) могут руководствоваться рекомендациями финансового ведомства.

При проведении аудита за 2009 год эти разъяснения изложены в письме Минфина России от 28 января 2010 г. № 07-02-18/01.

В частности, аудиторам рекомендуется обратить особое внимание на следующие вопросы составления годовой бухгалтерской отчетности:

- раскрытие информации о финансовых вложениях;

- раскрытие информации о забалансовых статьях;

- раскрытие информации о неопределенности в деятельности организации;

- признание изменения оценочного значения;

- определение изменения оценочных резервов;

- проведение ежегодной проверки сроков полезного использования и способов определения амортизации нематериальных активов;

- отражение обязательств по полученным займам (кредитам);

- раскрытие информации о полученных займах (кредитах);

- раскрытие информации о задолженности по причитающимся к уплате процентам по полученным займам (кредитам);

- признание расходов по займам (кредитам);

- выбытие финансовых вложений;

- раскрытие информации о затратах на энергетические ресурсы;

- представление информации о непредъявленной к оплате начисленной выручке, выраженной в иностранной валюте;

- представление информации об условных обязательствах.

Результаты аудиторской проверки должны быть представлены в аудиторском заключении. Оно является официальным документом, которое предназначено для пользователей бухгалтерской отчетности. Такие правила установлены в ч. 1 ст. 6 Закона от 30 декабря 2008 г. № 307-ФЗ и подпункте г п. 2 ст.

13 Закона от 21 ноября 1996 г. № 129-ФЗ. В заключении аудитор дает оценку достоверности показателей финансовой (бухгалтерской) отчетности (ч. 2 ст. 6 Закона от 30 декабря 2008 г. № 307-ФЗ, п. 2 Правила стандарта № 6, утвержденного постановлением Правительства РФ от 23 сентября 2002 г.

№ 696).

Если аудитор приходит к заключению о том, что финансовая (бухгалтерская) отчетность дает достоверное представление о финансовом положении аудируемого лица и соответствует законодательству, он выражает безоговорочно положительное мнение.

Аудитор может отказаться выразить безоговорочно положительное мнение. На это влияют следующие обстоятельства:

- ограничение объема работы аудитора (в этом случае аудитор может выражать мнение с оговоркой или отказаться от выражения мнения);

- существуют разногласия с руководством организации по учетной политике, методу ее применения, адекватности раскрытия информации в финансовой (бухгалтерской) отчетности (в этом случае аудитор может выражать мнение с оговоркой или отрицательное мнение).

Об этом сказано в п. 34 Правила стандарта № 6, утвержденного постановлением Правительства РФ от 23 сентября 2002 г. № 696.

По результатам проверки могут быть выявлены ошибки и нарушения законодательства. До составления аудиторского заключения проверяющие должны сообщить об этом руководству организации, о чем сказано в п.

52 правила стандарта № 13, утвержденного постановлением Правительства РФ от 23 сентября 2002 г. № 696. Причину нарушений ведения бухучета и формирования отчетности они могут описать в документе, составленном в произвольной форме (например, в форме отчета).

После изучения этого документа сотрудники организации должны исправить ошибки. Если организация отказывается устранить нарушения, то аудиторы не смогут выразить в заключении безоговорочно положительное мнение. Такой вывод следует из п.

24 Правила стандарта № 6, утвержденного постановлением Правительства РФ от 23 сентября 2002 г. № 696. Факт существования ошибок аудиторы отметят в аудиторском заключении.

Источник: https://www.zakonprost.ru/content/info/1069

Аудит финансовой бухгалтерской отчетности предприятия в 2018 году

Каждое предприятие, которое ведет финансовые документы, как минимум раз в год составляет бухгалтерскую отчетность. Часть предприятий в обязательном порядке должна проходить аудит бухгалтерской отчетности. О том, какая именно категория предприятий должна производить аудит обязательно, чем это обусловлено, а также о прочих нюансах пойдет речь в данной статье.

Бухгалтерская отчетность

К бухгалтерской отчетности относят всего два главных документа: бухгалтерский баланс и отчет о финансовых результатах предприятия. При этом нужно учитывать, что к этим двум документам может прилагаться ещё огромная масса сопроводительных материалов: пояснительные записки, детальные отчеты (например, о движении средств), приложения и так далее.

К содержанию

Как часто составляется

Согласно последней версии закона «О бухгалтерском учете» – главного документа, регулирующего вопросы данной сферы, – отчетность для контролирующих органов должна подаваться раз в год.

Соответственно, раз нет упоминания о необходимости подавать отчеты раз в квартал или несколько месяцев, кажется, нет необходимости и составлять отчеты за этот период. Но на самом деле составление промежуточных отчетов существенно облегчит работу бухгалтеров предприятия (ведь чем чаще проверяются данные, тем меньше вероятность совершить ошибку или нарушение) и может пригодиться при аудите.

К содержанию

Какие предприятия подлежат аудиту

Согласно Федеральному закону «Об аудиторской деятельности» от 30.12.2008, обязательный аудит финансовой отчетности должны проводить:

- банки;

- страховые компании;

- открытые акционерные общества;

- биржи;

- предприятия, чья выручка в прошлом отчетном периоде превысила сумму в 400 000 000 рублей;

- предприятия, у которых в бухгалтерском балансе прошлого отчетного года сумма активов превышала 60 000 000 рублей.

Такое аудиторское заключение предоставляется в Государственный комитет статистики.

К содержанию

Виды аудиторских проверок

По мотивированности проведения аудиторские проверки бывают обязательные и инициативные.

По объему проверяемых документов аудит может быть сплошным или выборочным.

По предмету аудит может быть комплексным или тематическим.

К содержанию

Обязательная аудиторская проверка

Такие проверки проводятся раз в год на тех предприятиях, которые, согласно закону, ей подлежат. Без аудиторского заключения руководитель такого предприятия не имеет права подписывать отчетные документы и без приложенного аудиторского заключения финансовая отчетность такого предприятия считается недействительной.

К содержанию

Инициативная аудиторская проверка

Такую проверку называют также добровольной, и она производится по инициативе руководителя предприятия. Такие проверки заказывают, например, в случае смены работника на должности главного бухгалтера либо при необходимости проконтролировать работу нескольких бухгалтерий, например, обособленных подразделений.

Инициативную проверку может также заказать учредитель предприятия, если решит проверить и бухгалтерию, и руководство.

Добровольная аудиторская проверка в отличие от обязательной может производиться неожиданно, особенно если руководство подозревает бухгалтерию в нарушениях.

Но инициативный аудит – это не обязательно всегда негативный вариант, связанный с нарушениями и подозрениями.

Руководитель предприятия может заказать аудит, чтобы, например, подготовиться к сдаче налоговой отчетности – ведь сторонние аудиторы не только все досконально проверят, но и подскажут, как переписать документы, чтобы не было ошибок или неверно заполненных форм.

К содержанию

Сплошная аудиторская проверка

Подразумевает изучение всех документов за все периоды и по всем направлениям. Разумеется, такая процедура очень трудо- и ресурсоемкая, поэтому если проводится по инициативе руководителя предприятия, то обходится весьма недешево. Но сплошной аудит позволяет действительно досконально изучить деятельность предприятия и движение средств и выявить возможные ошибки или нарушения.

К содержанию

Выборочная аудиторская проверка

Проводится очень часто – такой вид аудита записан в регламентирующих документов аудиторов. На практике это название означает, что проверяющие смотрят лишь часть документации, например, за определенный квартал или только по одному виду операций. И на основании этой информации делается вывод о бухгалтерской отчетности предприятия в целом.

К содержанию

Комплексная аудиторская проверка

Так же, как и сплошная, предполагает изучение всей финансовой документации. Правда, в отличие от сплошной, комплексная проверяет лишь документы за определенные периоды.

К содержанию

Тематическая аудиторская проверка

Прицельно изучается лишь какой-то определенный участок документации по какой-либо определенной «теме». Например, расчет заработной платы.

К содержанию

Порядок проведения

Аудит финансовой бухгалтерской отчетности, проводимый в обязательном порядке, должен выявить соответствие результатов финансово-хозяйственной деятельности предприятия нормам действующего законодательства, а также подтвердить достоверность сведений, содержащихся в бухгалтерских документах.

Аудиторы должны при проверке руководствоваться утвержденными процедурами проверки учетной информации и придерживаться Кодекса профессиональной этики аудиторов.

Кроме того, аудиторы руководствуются следующими документами:

- Гражданским и Налоговым кодексами Российской Федерации;

- «Положением по ведению бухгалтерского учета и отчетности в Российской Федерации» (согласно Приказу Министерства финансов № 34н от 29.07.1998 года);

Источник: https://IPinform.ru/otchetnost-i-uchet/buxgalterskaya-otchetnost/audit-buxgalterskoj-otchetnosti.html

Аудит бухгалтерской (финансовой) отчетности. Порядок проведения

Для собственников небольшого бизнеса и их бухгалтерских работников все заботы связанные с бухгалтерской отчетностью заканчиваются её составлением и подачей в ИФНС и Росстат. Но для отдельных экономических субъектов с составлением отчетности все только начинается.

Мнение о достоверности бухгалтерской отчетности некоторых видов компаний, предусмотренных действующим законодательством, должно быть выражено независимым и авторитетным экспертом — аудитором.

Или точнее, аудиторской компанией, соответствующей установленным законом требованиям и выбранной в установленном порядке. Процедура подтверждения достоверности отчетности и соответствия бухгалтерского учета требованиям законодательства называется — аудит бухгалтерской (финансовой) отчетности.

О том кому и когда обязательно проведение аудита отчетности будет рассказано в настоящей статье.

Для кого обязателен аудит отчетности

Наверное, каждый предприниматель мечтает и планирует развить собственное дело до больших масштабов. Успешный бизнес всегда расширяется. А в процессе расширения обрастает поставщиками и покупателями, заказчиками и потребителями услуг, кредиторами и прочими контрагентами.

Расширение бизнеса может сопровождаться появлением новых участников и акционированием. Тем самым число пользователей, то есть лиц, которым может быть интересна отчетность, растет. Государство заинтересовано в стабильности хозяйственных отношений.

Бухгалтерская отчетность позволяет контрагентам и иным заинтересованным лицам получить информацию о финансовом положении организации, с которой планируются договорные отношений. Избежать рискованных сделок можно только при условии достоверности финансовой информации, содержащейся в отчетности.

В этих условиях законодателем и предусмотрена процедура проведения обязательного аудита.

Вопросы, связанные с проведением аудита, регулируются законом «Об аудиторской деятельности» и некоторыми другими нормативными актами. Этим же законом предусмотрен основной перечень юридических лиц, для которых проверка бухгалтерской отчетности обязательна.

В соответствии с законодательством, аудиторская проверка является обязательной для следующих компаний:

- акционерные общества,

- юридические лица, чьи ценные бумаги (акции, облигации) торгуются на фондовой бирже,

- профессиональные участники рынка ценных бумаг, клиринговые компании и организаторы торговли,

- кредитные организации и бюро кредитных историй,

- жилищные накопительные кооперативы,

- негосударственные пенсионные и инвестиционные фонды и другие организации, связанные с привлечением средств с помощью создания фондов,

- страховые компании и общества взаимного страхования,

- организации при достижении следующих финансовых показателей за предшествующий отчетному год: объем выручки 400 миллионов рублей и/или сумма активов 60 миллионов рублей,

- юридические лица, составляющие консолидированную бухгалтерскую отчетность,

- саморегулируемые организации,

- государственные компании и корпорации,

- иные организации в случае если это предусмотрено законодательством.

Законом предусмотрено ежегодное проведение обязательного аудита.

Кто может проводить проверку

Если ранее законом было предусмотрено обязательное лицензирование деятельности аудиторских компаний, то на сегодняшний день, чтобы заниматься аудиторской деятельностью, необходимо состоять в одной из саморегулируемых организаций аудиторов (СОА).

Аудиторы — физические лица, непосредственно осуществляющие проверку, должны иметь квалификационный аттестат и также являться членами СОА.

И те, и другие, имеют право заниматься профессиональной аудиторской деятельностью только с момента регистрации в реестре аудиторских организаций и аудиторов.

Какой либо иной деятельностью, направленной на получение прибыли, помимо аудиторской деятельности и сопутствующего консультирования аудиторы и аудиторские компании заниматься не могут.

Процедура выбора аудитора также регламентирована законодательными актами. В зависимости от типа организации и критерия, по которому аудит для неё обязателен. Наиболее распространенный случай — это акционерные общества и некоторые категории обществ с ограниченной ответственностью.

В акционерных обществах утверждение аудитора относится к компетенции общего собрания акционеров. Вопрос о выборе аудиторской организации, в обязательном порядке, ставится в повестку дня годового общего собрания акционеров.

Сумма вознаграждения аудиторской компании определяется советом директоров акционерного общества.

Обратите внимание: Для обществ с ограниченной ответственностью наиболее распространенной организационно-правовой формой юридических лиц в России, проведение обязательного аудита необходимо только в некоторых определенных законом случаях.

м

В таких обществах назначение проверки, выбор аудиторской организации определение размера её оплаты может быть отнесено к компетенции совета директоров (если он, конечно, предусмотрен уставом общества).

В случае, если в обществе нет совета директоров, либо уставом этот вопрос не отнесен к его компетенции, то вышеуказанные вопросы решаются общим собранием участников общества (единственным участником).

Порядок и методы проведения аудиторских проверок

Цели аудиторской проверки

По результатам аудита бухгалтерской (финансовой) отчетности, аудитор должен выразить свое мнение о её достоверности и соответствии порядка ведения учета требованием нормативно правовых актов.

Аудитору необходимо удостоверится, что отчетность не содержит существенных искажений, которые могли быть следствием умышленных действий проверяемого лица, либо ошибок, допущенных в бухгалтерском учете или при подготовке отчетности.

Исправление ошибок в бухгалтерской отчетности, выявленных по результатам проверки, как впрочем, и самостоятельно обнаруженных, обязательно.

Как следствие вышесказанного, основная цель аудиторской проверки — мнение аудитора о достоверности бухгалтерской (финансовой) отчетности лица, для которого проводится аудит. Однако, это не означает, что аудитор дает гарантии последующей финансовой жизнеспособности организации.

В то же время как дополнительная цель, может быть обозначена цель содействия проверяемому лицу в правильном ведении бухгалтерского учета.

По результатам аудиторской проверки, бухгалтерия и руководство проверяемой организации, как правило, делают выводы, которые используются в дальнейшем.

Аудиторское заключение

Мнение аудитора о достоверности бухгалтерской отчетности отражается в аудиторском заключении. Заключение представляет собой официальный документ, содержащий мнение аудитора и при необходимости его рекомендации.

Аудиторское заключение может сопровождаться приложением, в котором выводы по результатам проверки раскрываются подробно. Куда-либо предоставлять такое приложение или раскрывать его для третьих лиц не обязательно.

Аудиторская компания должна предоставить заключение только организации, в отношении которой проводилась проверка, или тому лицу, с которым заключено соглашение на проведение проверки.

Аудиторское заключение, составленное без проведения аудиторской проверки, либо составленное по итогам проверки, но идущее вразрез с бухгалтерскими документами, на основании которых составлено, может быть признано заведомо ложным. Для признания его таковым необходимо решение суда, вынесенное по заявлению заинтересованной стороны.

С подобным заявлением могут обратиться в суд следующие лица:

- адресаты аудиторского заключения (например, акционеры либо участники общества с ограниченной ответственностью),

- Банк России, в отношении кредитных, страховых и иных подконтрольных и поднадзорных организаций,

- Госкорпорация «Агентство по страхованию вкладов», в отношении кредитных организаций,

- Федеральная служба по финансово-бюджетному надзору, в отношении юридических лиц с государственным участием,

- другие лица в предусмотренных законодательством случаях.

Заключение аудитора хранится в акционерном обществе вместе с бухгалтерской отчетностью, в отношении которой оно составлено. Нормативными актами предусмотрен постоянный срок хранения бухгалтерской отчетности акционерного общества. Аналогичным образом решен вопрос и с хранением отчетности обществ с ограниченной ответственностью.

В отношении отчетности и аудиторского заключения к ней, предусмотрена обязанность предоставлять их заинтересованным лицам и прежде всего акционерам и участникам обществ.

Законом «Об акционерных обществах предусмотрено предоставление акционерам бухгалтерской отчетности и аудиторского заключения к ней в течение семи дней с момента подачи запроса.

Для обществ с ограниченной ответственностью, соответствующим законом, установлен трехдневный срок.

В случае обязательного раскрытия бухгалтерской (финансовой) отчетности, аудиторское заключение, с выводами о её достоверности, раскрывается вместе с отчетностью. Для целей раскрытия информации применяются официальные страницы специально уполномоченных информационных агентств в сети интернет.

На сегодняшний день таких агентств восемь. Раскрытие производится на платной основе. После внесения оплаты, должностное лицо раскрывающей информацию организации получает доступ в «личный кабинет» на сайте информационного агентства.

После чего файлы, содержащие отчетность и аудиторское заключение «закачиваются» на сайт и становятся доступны всем заинтересованным пользователям.

Для тех юридических лиц, для которых подобное раскрытие отчетности в сети интернет обязательно, невыполнение требований закона грозит весьма существенными штрафами. Нижний предел ответственности начинается с семисот тысяч рублей.

В заключении стоит добавить, что аудит бухгалтерской (финансовой) отчетности может быть как обязательный, так и добровольный (инициативный).

В последнем случае, как юридические лица, так и индивидуальные предприниматели, руководствуясь только своими потребностями, могут обратиться в аудиторскую компанию с целью проведения аудиторской проверки.

Такая проверка сможет дать им полное представление о том, насколько правильно ведется бухгалтерский учет в их собственном бизнесе, и какие риски их могут ожидать. Довольно часто такой возможностью пользуются потенциальные покупатели того или иного бизнеса в процессе проверки покупаемого актива (due diligence).

Видео — «Состав бухгалтерской (финансовой) отчетности»

Источник: https://ipshnik.com/vedenie-ip/buhgalterskaya-otchetnost/audit-buhgalterskoy-finansovoy-otchetnosti-poryadok-provedeniya.html