Порядок списания материалов в бухгалтерском учете (нюансы)

Списание материалов в бухгалтерском учете — строго регламентированный и специфичный процесс. О законодательных требованиях к списанию материалов и нюансах этой процедуры в различных фирмах расскажем в нашей статье.

Методы списания производственных материалов в бухучете

Отраслевые нюансы списания материалов

По какой стоимостной оценке производится списание пришедших в негодность материальных запасов

Как составить приказ о списании материальных запасов — форма и образец

Как выглядят проводки по списанию материалов по различным основаниям

Акт о списании материальных запасов — образец формы Ф-0504230 (ОКУД)

Итоги

Методы списания производственных материалов в бухучете

П. 16 ПБУ «Учет материально-производственных запасов» 5/01 (утвержденного приказом Минфина России от 09.06.2001 № 44н) допускает 3 варианта списания МПЗ:

- по себестоимости единицы запасов (СЕЗ);

- средней себестоимости (СРС);

- методом ФИФО.

Выбранный фирмой метод списания необходимо закрепить в учетной политике и применять последовательно от периода к периоду. В течение года сменить применяемый метод можно только в одном случае: если данный способ отменен законодательно.

О том, как правильно организовать учет МПЗ, читайте в материале «ПБУ 5/01 — учет материально-производственных запасов».

Выбор метода списания материально производственных запасов — важный организационно-учетный момент, поскольку стоимость МПЗ формирует себестоимость готовой продукции и в конечном счете влияет на величину исчисленной по нормам бухучета прибыли.

Каждый из способов имеет свои особенности:

- ФИФО позволяет учитывать в себестоимости реализованной продукции (работ, услуг) стоимость самых ранних по времени закупок материальных ресурсов;

- СЕЗ дает возможность списать материалы по цене приобретения;

- СРС удобен при большом разнообразии ассортимента МПЗ.

Можно ли использовать бухгалтерский порядок списания МПЗ по методу СРС в налоговых целях, см. в статье «В налоговом учете оценку покупных товаров по средней стоимости можно производить по правилам бухучета».

Фирмы, применяющие автоматизированные учетные системы, по избранному методу учета формируют алгоритмы, с помощью которых автоматизируется процесс списания материалов.

Указанные выше методы списания расшифровываются в другом важном документе — Методических указаниях по учету МПЗ, утвержденных приказом Минфина России от 28.12.2001 № 119н.

О положении об управленческом учете см. в статье «Составляем положение об управленческом учете (пример)».

Данные указания детализируют действия специалистов бухгалтерской службы по всей цепочке — от поступления МПЗ на склад до их списания. Каждый этап этой процедуры требует от бухгалтера внимательности и ответственности, поскольку ошибка на любом из них может повлиять на итоговые показатели работы фирмы.

ВАЖНО! С 2016 года у микропредприятий и малых компаний (применяющих упрощенные способы учета и отчетности), чьи запасы не являются существенными, появилась возможность списывать МПЗ единовременно в полной сумме, а не постепенно по мере использования (п. 13.2 ПБУ 5/01 в ред. приказа Минфина России от 16.05.2016 № 64н).

По любому вопросу, возникающему у вас в ходе ведения учета материальных ценностей можно проконсультироваться на нашем форуме. Например, тут можно узнать, как приходуются материальные запасы в программе Смета КС.

Отраслевые нюансы списания материалов

Описанные в предыдущем разделе методы списания МПЗ едины для всех фирм независимо от их отраслевой принадлежности. Однако отраслевая специфика все же оказывает влияние на порядок списания материалов.

Рассмотрим отраслевые нюансы списания МПЗ на примере таких отраслей, как строительство и сельское хозяйство.

Строительство

Специфичным нюансом данной отрасли является разнообразие списываемых материалов и оформляемых при этом первичных документов.

Для документального обоснования списания материалов в строительстве необходим целый набор документов:

- ежемесячные отчеты о расходе МПЗ в строительстве (в сопоставлении с нормативным расходом);

- сметы (локальные и объектные) с указанием сметного расхода материалов по видам работ;

- материальные отчеты материально-ответственных лиц (прорабов, мастеров или начальников участков);

- утвержденные руководителем строительной фирмы производственные нормы расхода основных строительных материалов;

- журналы учета выполненных работ по каждому строительному объекту.

Кроме того, строительная специфика заключается в необходимости ежемесячной оценки израсходованных материалов открытого хранения: щебня, песка, гравия и прочих сыпучих материалов. Их расход в течение месяца документально не оформляется, и для определения фактического расхода остатки материалов необходимо инвентаризировать. По результатам такой инвентаризации производится списание МПЗ.

Сельское хозяйство

Для списания материалов сельхозпредприятием также требуются специфические первичные документы (наряду с повсеместно применяющимися требованиями, такими как накладные и лимитно-заборные карты).

Среди них, к примеру, можно назвать:

- акт расхода семян и посадочного материала (составляется агрономами или иными специалистами после окончания сева или посадки культур);

- ведомость учета кормов (ведется с целью учета ежедневной выдачи кормов на ферме в соответствии с планом кормления животных и утвержденным рационом);

- акт на выбытие животных и птицы (оформляется в случае падежа, вынужденной прирезки или забоя животных).

Однако просто заполнить акт или ведомость недостаточно. Необходимо профессиональное обоснование того или иного события.

Например, при падеже животных списание их стоимости будет обоснованным, если в акте объективно и всесторонне раскрыты причины выбытия животных и обозначен диагноз.

При этом если животное погибло по вине работника сельхозпредприятия, его стоимость отражается в учете в виде задолженности данного работника (с дооценкой до рыночной цены) и взыскивается с него в установленном порядке.

Об особенностях списания МПЗ см. статью «Порядок списания материалов в бухгалтерском учете (нюансы)».

По какой стоимостной оценке производится списание пришедших в негодность материальных запасов

В процессе обычной деятельности фирмы нередки случаи списания материалов, пришедших в негодность. Этот процесс обладает своими учетными нюансами в зависимости:

- от нормативов списания МПЗ (в пределах или сверх норм);

- наличия доказанности вины работников фирм или иных лиц в порче материалов.

Стоимость испорченных (пришедших в негодность) материалов списывается в пределах норм естественной убыли на счета производственных затрат, а сверх норм — за счет виновных лиц или на прочие расходы.

В отношении списания малоценных и быстроизнашивающихся предметов необходимо отметить следующее: бухгалтер вправе произвести списание материальных запасов в оценке постоимости в момент передачи в эксплуатацию или учитывать в расходах равномерно (если срок их службы превышает 12 месяцев). Избранный способ отражается в учетной политике.

ВАЖНО! Стоимостный критерий в 100 000 руб., установленный с 2016 года в налоговом учете для разграничения основных средств и малоценки, в бухгалтерском учете не действует, поэтому бухгалтерской малоценкой по-прежнему считается имущество стоимостью не более 40 000 руб.

Аналогичный порядок списания применяется и для такой группы МПЗ, как инвентарь и хозяйственные принадлежности, состав которого законодательно не детализирован. К данному виду имущества обычно относят:

- офисную мебель;

- кухонные приборы (микроволновые печи, холодильники, кофе-машины и др.);

- электронное оборудование (видеокамеры, видеорегистраторы и др.);

- иное имущество (средства пожаротушения, инвентарь для уборки территорий и др.).

Списание инвентаря производится закрепленным в учетной политике методом с необходимым документальным оформлением (путем заполнения требования — накладной или содержащего все необходимые реквизиты акта на списание).

Как составить приказ о списании материальных запасов — форма и образец

Процедура списания состоит из нескольких этапов, среди которых существенное место занимает распоряжение руководителя о назначении комиссии, которой поручено провести необходимые мероприятия.

Если возникает необходимость, в документе можно привести регламент работы комиссии. Однако обычно порядок работы такого формирования устанавливается в начале работы компании, чтобы не расписывать его каждый раз.

При выборе именно такого варианта в очередном приказе остается отразить: название компании, порядковый номер и дату распоряжения, цель формирования комиссии, ее персональный состав и, наконец, подпись директора.

Образец приказа о списании материальных запасов вы можете посмотреть на нашем сайте.

Скачать образец приказа

Как выглядят проводки по списанию материалов по различным основаниям

Списание материалов подразумевает набор документально оформленных операций, в результате которых кредитуется основной счет по учету МПЗ — счет 10 «Материалы».

При этом дебетуются «затратные» счета (20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты» и др.

), а также счета по учету прочих расходов (91 «Прочие доходы и расходы») и финансовых результатов (99 «Прибыли и убытки»).

Основные проводки по списанию материалов приведены в таблице.

| Дебет счета | Кредит счета | Описание |

| 20 | 10 | Списание стоимости материалов в основное производство |

| 23(25, 26) | 10 | Учет расхода материалов, отпущенных для нужд вспомогательных производств (общепроизводственных или общехозяйственных нужд) |

| 94 | 10 | Списание балансовой стоимости материалов при их порче, хищении, моральном устаревании или истечении срока годности |

| 99 | 10 | Списание материалов, утраченных в результате стихийных бедствий |

| 91.2 | 10 | Выбытие материалов при их безвозмездной передаче |

Детальное изучение проводок по списанию МПЗ продолжите с помощью материалов нашего сайта. См., например, статью «Бухгалтерские проводки по учету материалов».

Акт о списании материальных запасов — образец формы Ф-0504230 (ОКУД)

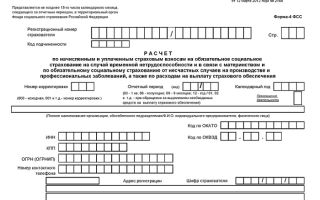

Списывать материальные запасы надлежит организациям, используя акт о списании. Для этого документа предусмотрена специальная форма 0504230 акта о списании материальных запасов, утвержденная приказом Минфина РФ от 30.03.2015 № 52н, позволяющая оформлять списание всеми существующими способами.

В шапке акта проставляется его номер по порядку, дата составления, состав комиссии, проводившей процедуру списания и приказ, которым этот состав утвержден.

В табличную форму, идущую далее, записываются данные по расходу МПЗ: названия, коды, нормы расхода, реальный расход, причины, приведшие к списанию, Дт и Кт для бухгалтерских проводок. Внизу таблицы подводятся суммарные итоги, за которым следует заключение комиссии и подписи всех ее членов, указанных в шапке акта.

Загрузить бланк акта о списании материальных запасов ОКУД 0504230 вы можете на нашем сайте:

Скачать акт о списании материальных запасов

Также вы можете скачать заполненный образец акта о списании материальных запасов.

Скачать образец акта

Итоги

Списание материалов в бухучете допустимо 3 методами: по средней себестоимости, методом ФИФО и по себестоимости единицы запасов.

Основанием для списания МПЗ служит первичный документ или комплект первичной учетной документации, оформляемый с учетом отраслевой специфики.

Источник: https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/poryadok_spisaniya_materialov_v_buhgalterskom_uchete_nyuansy/

Учет материалов в бухгалтерском учете. Списание материалов в бухгалтерском учете :

Учет материалов в бухгалтерском учете занимает важное место в финансовой деятельности предприятия. Поставляемые материалы и сырье – основной источник для производства продукции.

Мпз – это…

К материально-производственным запасам относят приобретаемое в целях осуществления работ, направленных на получение прибыли, малоценное имущество. Купленные средства распределяют на производство или административные нужды. Для учета МПЗ используют активный синтетический счет 10.

В зависимости от разновидности материалов, открывают соответствующие субсчета для сбора информации в определенном разрезе.

Организация учета

За основу организации бухгалтерского учета МПЗ взяты принципы его ведения:

- по месту хранения;

- по каждому ответственному лицу;

- отнесение материалов в соответствующую группу, в зависимости от их вида.

На складе за материалы отвечает кладовщик, он же осуществляет записи в форме № М–17 карточки учета. На каждый номер открывают отдельный документ, записи в котором осуществляют на основании первичных учетных регистров. После того как произведут записи в складских карточках, документацию передают в бухгалтерию.

Субсчета

Основные материалы в бухгалтерском учете распределяются на субсчета. В основном группировку производят по категории материалов. Например, разные виды транспортного топлива объединяют в одну категорию.

Организация может использовать следующие счета бухгалтерского учета «Материалы»:

- 10.1 – для учета МПЗ, которые участвуют в производственном процессе и их стоимость входит в состав выпускаемой продукции;

- 10.2 – для сбора информации о комплектующих;

- 10.3 – для учета используемого топлива и смазочных материалов;

- 10.5 – для учета запасных частей и материалов, необходимых для транспорта и производственного оборудования;

- 10.6 – для учета прочих материалов, необходимых для хозяйственно-административной деятельности;

- 10.9 – для учета инвентарных принадлежностей;

- 10.10 – для отражения информации о количестве единиц специальной одежды, оборудования на складе;

- 10.11 – для отражения данных об использовании спец. одежды и прочего обмундирования.

Дополнительно могут быть открыты другие субсчета для группировки информации о движении сырья и материалов.

Методы учета в разрезе данных

Бухгалтерский учет материалов организации обуславливается выбранным методом ведения аналитического учета, которых существует два: оборотный и сальдовый.

Оборотный способ учета осуществляют на складе и в бухгалтерии одновременно в двух выражениях: количественном и денежном. При этом используются оборотные ведомости. Оборотный учет материалов в бухгалтерском учете может выполняться двумя способами.

Первый способ оборотного учета

На каждую разновидность материалов открывают отдельную карточку аналитического учета. В ней отражают расходные и приходные операции. Информация отражается как в количестве единиц материалов, так и в денежном эквиваленте.

В конце месяца составляют оборотную ведомость по каждому складскому помещению. Суммы могут быть выведены отдельно для субсчетов, синтетических счетов, групп материалов. Обязательно указывается общая сумма по рассматриваемому складу. Информацию группируют в сводную оборотную ведомость, а затем сверяют собранные данные с показателями на синтетических счетах.

Второй способ оборотного учета

Документы, описывающие расходные и приходные операции по материалам собирают в группы на основе номенклатурных номеров. В конце месяца конечные данные отражают в оборотной ведомости в разрезе необходимых синтетических и аналитических счетов. Информация составляется в денежном и натуральном выражении. Основываясь на данных оборотных ведомостей, составляют свободные ведомости.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Этот вариант менее трудоемкий за счет отсутствия необходимости ведения аналитических карточек учета материалов. Тем не менее оборотный метод учета материалов громоздкий и нерациональный даже при использовании номенклатурных номеров.

Сальдовый метод учета

Считается более прогрессивным способом учета движения материалов. Бухгалтерия в этом случае не отражает повторно складской учет, а использует его данные. В установленный организацией срок сотрудник бухгалтерии проводит проверку правильности ведения складского учета и лично подписывает карточки.

В конце месяца зав. складом или сам бухгалтер записывают данные в количественном выражении в сальдовую ведомость. Дальнейшей обработкой информации занимается только бухгалтерия. Выводится стоимость единицы оставшихся материалов по цене учетной, установленной на каждую группу отдельно, и в общем по складу. После чего составляется сводная сальдовая ведомость.

Бухгалтерский учет использования материалов также предполагает заполнение накопительных ведомостей, которые отражают информацию об их движении. Подсчитав итоги месячных оборотов, данные переносят в сводную накопительную ведомость. Ежемесячно проводят проверку показателей ведомостей о движении материалов и оборотно-сальдовых документов.

Оценка материалов при поступлении на склад

Бухгалтерский учет поступления материалов чаще всего осуществляется по их фактической себестоимости, которую составляют затраты предприятия на покупку, исключая сумму НДС и других налогов к возмещению.

К фактической себестоимости можно отнести суммы:

- выплачиваемые продавцу на основании договора;

- выплачиваемые посредникам за оказанные информационно-консультационные услуги, необходимые для приобретения МПЗ;

- сборов таможни;

- невозмещаемых налоговых сборов;

- транспортных и заготовительных расходов;

- других расходов, связанных с покупкой материалов.

В список фактических затрат не входят административные и общехозяйственные расходы за исключением случаев, при которых расходы напрямую связаны с покупкой МПЗ.

Фактическая стоимость имущества, полученного на безвозмездной основе, рассчитывается с использованием рыночных цен на момент регистрации прихода. МПЗ, внесенные в уставной капитал, перед принятием к учету подлежат денежной оценке.

Учет материалов в бухгалтерском учете может производится и по учетной цене каждой из категорий МПЗ. При этом используются счета 15 или 16. Приход отражают в дебете, а списание – в кредите. Метод приема материалов по учетной стоимости обычно используют в тех случаях, когда поставки определенного вида материалов регулярные.

Оценка МПЗ в налоговом учете

К обязательному документированию при поступлении должны быть приняты материалы. Бухгалтерский и налоговый учет имеют некоторые различия при отражении затрат на приобретение материалов, которые и составляют фактическую себестоимость.

В целом статьи затрат совпадают, но налоговый учет не признает проценты по займам, которые были начислены до принятия материалов, за расходы, связанные с покупкой материалов.

На этом нужно заострить внимание и при ведении налогового учета не включать эту статью в расчет себестоимости.

Проводки при принятии МПЗ на учет, если была совершена покупка

Бухгалтерский учет приобретения материалов по фактической себестоимости отражается проводкой: Дт «Материалы» Кт «Расчеты с поставщиками». Это первая операция в цепочке. Далее бухгалтер запишет:

- Дт «НДС» Кт «Расчеты с поставщиками» – на сумму входного НДС.

- Дт «Расчеты по НДС» Кт «НДС» – на сумму НДС к вычету.

- Дт «Расчеты с поставщиками» Кт «Расчетный счет» – сумма долга за МПЗ оплачена поставщику.

Все расходы, входящие в статьи фактической себестоимости, собираются на счете производственного учета, а затем дебетуются на счет 10.

Если предприятие осуществляет прием материалов по учетным ценам, выполняются проводки:

- Дт «Заготовление и приобретение мат. ценностей» Кт «Расчеты с поставщиками» – поступили материалы (сумма, по которой принимают МПЗ, устанавливается договором с продавцом или другими документами).

- Дт «Заготовление и приобретение мат. ценностей» Кт «Расчеты с поставщиками» – в фактическую себестоимость включена стоимость транспортных расходов;

- Дт «Материалы» Кт «Заготовление и приобретение мат. ценностей» – материалы оприходованы по учетной стоимости.

- Дт «Отклонение в стоимости» Кт «Заготовление и приобретение мат. ценностей» – показано превышение фактической себестоимости над соответствующей учетной стоимостью.

- Дт «Заготовление и приобретение мат. ценностей» Кт «Отклонение в стоимости» – учтена превышающая разница между учетной ценой и фактической себестоимостью.

Если полученные материалы находятся не в собственности предприятия, а поступили на время, их отражают в дебете счета 002.

Принятие МПЗ на учет в иных случаях

Материалы могут поступать на склад организации не только посредством совершения сделки с поставщиком. Рассмотрим учет материалов в бухгалтерском учете, которые были приобретены другими способами:

| Дт | Кт | Характеристика операции |

| 10/15 | 98.2 | Приняты на учет материалы, поступившие безвозмездно |

| 98.1 | 91.1 | Отражена сумма дохода, который принесли поступившие безвозмездно материалы |

| 10/15 | 91.1 | Материалы поступили на склад по рыночной стоимости в результате ликвидации ОС |

| 10 | 75 | МПЗ внесены в качестве вклада в уставный капитал |

Стоит отметить, что бухгалтерский учет расхода материалов всегда выражается проводкой с использованием кредита счета 10. При этом не имеет значения то, каким способом организация списывает МПЗ на производство.

Списание материалов в бухгалтерском учете

Оценка стоимости МПЗ при их выбытии в производственный процесс может быть осуществлена одним из методов:

- по среднему значению себестоимости;

- по величине себестоимости единицы МПЗ;

- по ФИФО;

- по ЛИФО.

Стоимость материалов в бухгалтерском учете к списанию по среднему значению себестоимости является одним из привычных методов. В периоде МПЗ списывают по учетным ценам на производство. В конце отчетного месяца производят расчет отклонения фактической себестоимости и учетных цен. Полученную сумму списывают. Пример расчета рассмотрим по данным, указанным в таблице.

| Учетная цена | Фактическая себестоимость | Отклонение | |

| Сальдо начальное | 21600 | 22800 | +2400 |

| За месяц поступило | 41050 | 43100 | +3250 |

| С остатком поступило | 61450 | 64700 | +4450 |

| Израсходовано за отчетный период | 46800 | 49262 |

Выполним действия:

- Определим коэффициент отклонений: 4450 ÷ 61450 = 0.072.

- Вычислим отклонение фактической себестоимости от учетных цен: 46800 × 0.072 = 3370 р.

- Вычислим фактическую себестоимость потраченных материалов: 46800 + 3370 = 50170 р.

К списанию подлежит сумма 3370 р. как разница между фактической себестоимостью материалов и стоимостью, по которой они были списаны в производство.

Метод оценки по величине себестоимости единицы МПЗ используют для незаменяемых видов запасов, а также при учете ценных материалов (например, драгоценных).

Методы ФИФО и ЛИФО

Списание материалов в бухгалтерском учете по ФИФО требует соблюдения правила: независимо от партии, отпускаемой в производство, учитывается она по стоимости первой закупки. После полного списания количества материалов первой партии, остальное списывают по стоимости второй, третьей и т. д. партий. Оценку остатков материалов на складе выполняют, наоборот, по стоимости последней поставки.

Метод часто применяют при закупке похожих материалов или сырья. Он выгоден предприятию в тех случаях, когда рыночная стоимость МПЗ дешевеет.

Рассмотрим пример: на складе предприятия находится 400 т одинакового цемента, который был закуплен у разных продавцов. 200 т первой партии куплено по 3200 р. за тонну, а остальные 200 т – по 3300 р. за тонну.

В случае списания 30 т цемента бухгалтер будет учитывать стоимость одной тонны в 3200 р. до тех пор, пока не будет списан весь объем первой поставки материала.

При этом совершенно неважно, из какой закупки будет взят цемент.

Метод ЛИФО подразумевает использование обратного правила: сначала МПЗ списывают по стоимости последней партии и так в порядке убывания. Учет остатков на складе же ведется по ценам начальной поставки.

Сумма израсходованных материалов, учитываемых по методу ФИФО или ЛИФО, определяется по формуле:

Р = Он + П – Ок, где:

Он – сумма остатка материалов на начало месяца;

П – стоимость принятых материалов;

Ок – стоимость остатка материалов на конец месяца.

Инвентаризация

Учет материалов в бухгалтерском учете должен осуществляться непрерывно и отражать достоверную информацию о фактическом наличии МПЗ на складе. Для проверки данных бухгалтерского учета с реальными показателями предприятие проводит инвентаризацию, в процессе которой уполномоченные лица сверяют данные учетных регистров и подсчитывают количество соответствующих единиц на складе.

Для отражения несоответствия данных между бухгалтерским учетом и фактическим наличием, создан следующий порядок:

- Излишки принимают на учет по рыночной цене датой выполнения инвентаризации. Сумму показывают в финансовом результате.

- Недостачи списывают со счетов учета материалов в дебет счета 94. После выяснения причин недостачи и виновных лиц, предприятие устанавливает порядок списания суммы со счета 94.

- Недостача материалов или их порча в установленных пределах естественного убытка списывается на производственные издержки.

- Если выяснено, что недостача или порча МПЗ произошли из-за установленного лица, сумма списывается с него.

- Суммы недостач или ущерба по невыясненным обстоятельствам списывают в финансовый результат.

Правильное ведение учета приема и сдачи материалов позволяет снизить сумму налогооблагаемой прибыли.

Источник: https://BusinessMan.ru/new-uchet-materialov-v-buxgalterskom-uchete-spisanie-materialov-v-buxgalterskom-uchete.html

Бух учет при списании материалов в строительстве

Списываем на расходы производственные сырье и материалы Бухгалтерский учет. После того как материалы отпущены со склада для использования в производстве, их стоимость списывается со счета 10 «Материалы» и отражается по дебету счетов учета затратп. 93 Методических указаний.

Но бывает так, что переданные в цех или на рабочий участок сырье и материалы не были использованы для производства продукции. То есть они просто «переехали» со склада и на новом месте хранятся, ожидая своего часа. С экономической точки зрения их стоимость вообще не должна учитываться в качестве расходов текущего месяца.

Но отслеживать использование материалов — дело не бухгалтеров, а экономистов или производственников. Поэтому в таких ситуациях целесообразно составлять акт расхода материалов.

Списание материалов в строительстве — особенности процедуры

Ежемесячно кладовщики готовят отчетные формы по хранящимся на их складах остатках стройматериалов. При наличии у предприятия нескольких складских объектов все отчеты собираются главным кладовщиком, на их основании формируется сводный отчет.

ВниманиеНекоторые виды стройматериалов нецелесообразно хранить на отдаленных от объектов строительства складах. Для таких ресурсов используют открытые площадки хранения на территории строительства.

К этой категории материалов относятся песок, щебень.

Их особенностью является и то, что при расходовании невозможно точно идентифицировать затрачиваемый объем сырья и первичная документация при каждом заборе материалов не оформляется.

Учет строительных материалов в строительстве — проводки

Обеспечение материалами. Учет у генподрядчика Ситуация следующая. Организация точно знает, что она покупает материалы на конкретный объект, – они сразу туда и отгружаются, минуя склад, которого, по сути, и нет.

При этом организация является генеральным подрядчиком. Работы выполняет субподрядчик, частично – из материалов генподрядчика.

Правомерно ли оформить поступление материалов через приходный ордер по форме № М-4 проводками: ДЕБЕТ 10 КРЕДИТ 60 – приобретены материалы для строительства объекта; ДЕБЕТ 19 КРЕДИТ 60 – выделен налог на добавленную стоимость по материалам.

Списание материалов пошаговая инструкция для бухгалтерского учета

ВажноКонтроль над списанием материалов на предприятии Расчет количества материалов, которые должны быть использованы при строительстве какого-либо объекта, осуществляются на основании соответствующих СНиП производственно-техническим отделом (ПТО). Приказом руководителя предприятия утверждается список работников, ответственных за списание ТМЦ.

Обычно ответственными за заполнение первичной документации по списанию назначаются начальники участков производств, ответственные за проверку содержащихся в отчетах данных — инженер ПТО и бухгалтер.

Кроме того в этом же приказе должна быть установлена ответственность руководителей — главного инженера и начальника производственно-технического отдела — за утверждение обработанной документации.

Порядок списания материалов в бухгалтерском учете (нюансы)

Также вряд ли правильно сразу списывать на затраты единовременно 25 коробок бумаги, купленной про запас, если в организации работает два человека (директор и бухгалтер) и объем документооборота незначителен”. ЕФРЕМОВА Анна АлексеевнаГенеральный директор ООО «Вектор развития» ПОДХОД 3.

Акт о расходе материалов нужен всегда, причем независимо от того, было ли указано при отпуске со склада их целевое использование или нет. Ведь то, что материалы отпущены со склада в другое подразделение, еще не говорит о том, что они начали использоваться.

Последний приведенный пример — тому подтверждение. Это наиболее осторожный вариант. ОБМЕН ОПЫТОМ “Каким документом оформлять расход — актом или еще чем-то — определяет сам бухгалтер и устанавливает это в учетной политике. К тому же по канцтоварам «кладовщиком» часто является секретарь или офис-менеджер. Имущество передается ему при приходовании.

Источник: https://advokat-burilov.ru/buh-uchet-pri-spisanii-materialov-v-stroitelstve/

Налоговый учет материалов (стр. 1 из 4)

Оглавление

Введение

1. Состав материальных расходов в целях налогообложения

2. Учет материально-производственных запасов (МПЗ)

Налоговый учет материальных средств по новым правилам

3. Налоговые регистры учета материалов

Заключение

Библиографический список

Введение

Коммерческое предприятие предназначено для удовлетворения потребностей граждан страны в товарах, работах и услугах. Целью его создания является получение прибыли, необходимой для дальнейшего развития коммерческого предприятия, повышения благосостояния его работников и его собственников — учредителей.

Коммерческие предприятия составляют главный экономический потенциал страны. Благодаря прибыльной работе, они постоянно приумножают свои богатства.

Вместе с тем, в государстве действует немалое количество некоммерческих организаций, которые в силу своей специфики не могут приносить прибыль, и являются принципиально некоммерческими.

Они представляют такие важные государственные сферы, как оборона, здравоохранение, образование, культура и т.п. Их функционирование обеспечивается за счет обоснованного изъятия у коммерческих организаций определенной части заработанных ими средств.

Основной (ключевой) фактор, способствующий развитию финансового результата – своевременное начисление и перечисление налоговых платежей. Нормативных документов, регламентирующих этот процесс, достаточно много.

В последнее время по инициативе различных министерств и ведомств усиливается тенденция выделения в самостоятельные направления различных видов учета, в частности бухгалтерского, налогового и управленческого. Это противоречит интересам коммерческих предприятий, а также экономике страны в целом.

Одной из самой острых и мучительных проблем, препятствующих успешной деятельности коммерческих предприятий является чрезмерно жесткая и запутанная система налогообложения. Если исполнять все предъявляемые ею требования, то можно в кратчайшие сроки разорить любую, даже крепкую компанию.

Многолетняя чехарда в принятии и отмене законов и инструкций, написании и переписывании статей Налогового кодекса приносят экономические дивиденды только их авторам. [5, с. 247] В таких условиях тема курсовой работы является весьма актуальной.

Объектом работы является анализ условий «Налоговый учет материалов».

Предметом работы является рассмотрение вопросов, сформулированных в качестве задач данной работы.

Целью контрольной работы является изучение темы «Налоговый учет материалов».

В рамках достижения поставленной цели были поставлены и решены следующие задачи:

1. Обозначить состав материальных расходов в налоговом учете;

2. Изложить порядок учета материально-производственных запасов, в том числе изучить налоговый учет материальных средств по новым правилам;

3. Ознакомиться с основными регистрами по налоговому учету материалов.

1. Состав материальных расходов в целях налогообложения

В состав материальных расходов включаются основные затраты на производство и реализацию товаров, работ и услуг. Именно эти расходы определяют величину налоговой базы по налогу на прибыль.

В состав материальных расходов и порядок их учета Федеральным законом от 06.06.2005 № 58-ФЗ внесены изменения.

Как они отразятся на формировании налоговой базы? На что следует обратить внимание при расчете величины материальных расходов?

Затраты, которые относятся к материальным расходам, перечислены в статье 254 Налогового кодекса. Данный перечень является открытым.

В него включены не только затраты на приобретение материально-производственных ценностей и ресурсов, имеющих вещественную форму, но и затраты на оплату работ (услуг) производственного характера, выполненных другими организациями, расходы, связанные с содержанием и эксплуатацией имущества, технологические потери и др.

Напомним, что часть поправок, внесенных Федеральным законом от 06.06.2005 № 58-ФЗ (далее — Закон № 58-ФЗ) в порядок формирования материальных расходов, действует уже с 1 января 2005 года, а часть распространяется на правоотношения, возникшие с 1 января 2002 года.

Наиболее существенное изменение, действующее уже с 1 января 2005 года, затронуло порядок определения прямых расходов в части материальных затрат.

Например, до вступления в силу Закона № 58-ФЗ в состав прямых расходов можно было включать только материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 Налогового кодекса.

Теперь налогоплательщики вправе формировать прямые расходы по всем материальным затратам, связанным с производством и реализацией. Для этого перечень материальных расходов, относимых к прямым, следует закрепить в учетной политике организации в целях налогообложения.

Однако основные изменения вступят в силу с 1 января 2006 года. Рассмотрим все поправки по элементам затрат.

Источник: https://MirZnanii.com/a/235313/nalogovyy-uchet-materialov

Производство микропредприятие можно ли списать материалы сразу после поступления

Дебет 08 субсчет «Автоматизированная линия» Кредит 60– 550 000 руб. (500 000 + 50 000) – отражены затраты на приобретение и монтаж оборудования;Дебет 20 Кредит 76– 10 000 руб. – списаны затраты на доставку оборудования. Важно. Упрощенный порядок оценки МПЗ распространяется на все виды покупных запасов – сырье, материалы, товары и прочие.

Применение различных методов оценки учетной стоимости по видам МПЗ не допускается В правила амортизации тоже внесены два упрощения.Во-первых, амортизацию не обязательно начислять помесячно. Периодичность ее начисления малое предприятие может установить самостоятельно – например, выполнять эту операцию ежеквартально.

Кроме того, малое предприятие вправе начислить годовую амортизацию единовременно в полной сумме 31 декабря.

Порядок списания материалов в бухгалтерском учете (нюансы)

ВниманиеА в следующем номере мы подробно расскажем, кому и почему новые правила бухгалтерского учета облегчат ведение налогового учета. Учет материально-производственных запасов Начнем с изменений, которые коснулись ПБУ 5/01 «Учет материально-производственных запасов».

Малые предприятия получили возможность принимать к учету материально-производственные запасы (МПЗ) по цене поставщика.

и затратила на их доставку 7000 руб. По общеустановленным правилам товары надлежит приходовать по фактической себестоимости, составляющей 107 000 руб.

(100 000 + 7 000).

Учет товаров микропредприятием

Минфин упростил бухучет для малых фирм

Можно ли вводить упрощенный порядок списания для отдельного вида МПЗ – например, только для материалов?а) даб) нет4. Упрощенный порядок списания МПЗ вправе применять:а) только микропредприятияб) иные малые предприятия, не создающие существенных запасов МПЗ5.

Может ли малое предприятие самостоятельно установить периодичность начисления амортизации?а) даб) нет8.

Упрощенный подход к учету основных средств приведет:а) к увеличению остаточной стоимости основного средстваб) к уменьшению остаточной стоимости основного средства Ответы к тесту по материалам статьи «Как упростить бухучет на малом предприятии» рубрики «IQ-бухгалтерия».Вопрос 1.

Бухгалтерский учет для микропредприятий

Амортизируем ОСПроизводственная фирма «Вымпел» заключила договор строительного подряда на возведение нового цеха в сумме 1 500 000 руб., а также приобрела автоматизированную линию для штамповки пластмассовых изделий стоимостью 500 000 руб.

Кроме того, понесены затраты:– на приобретение давальческих стройматериалов, преданных подрядчику, – 100 000 руб.;– на оплату труда и социальное страхование работников «Вымпела», направленных на стройплощадку, – 90 000 руб.;– на доставку линии – 10 000 руб.

;– на монтаж линии – 50 000 руб.Руководствуясь новыми правилами, бухгалтер «Вымпела» произвел учетные записи:Дебет 08 субсчет «Цех» Кредит 60– 1 600 000 руб.

(1 500 000 + 100 000) – отражены затраты по договорам строительного подряда и поставки стройматериалов;Дебет 20 Кредит 70, 69– 100 000 руб.

Как упростить бухучет на малом предприятии

Также вряд ли правильно сразу списывать на затраты единовременно 25 коробок бумаги, купленной про запас, если в организации работает два человека (директор и бухгалтер) и объем документооборота незначителен”. ЕФРЕМОВА Анна АлексеевнаГенеральный директор ООО «Вектор развития» ПОДХОД 3.

ВажноАкт о расходе материалов нужен всегда, причем независимо от того, было ли указано при отпуске со склада их целевое использование или нет.

Ведь то, что материалы отпущены со склада в другое подразделение, еще не говорит о том, что они начали использоваться.

Последний приведенный пример — тому подтверждение. Это наиболее осторожный вариант.

ОБМЕН ОПЫТОМ “Каким документом оформлять расход — актом или еще чем-то — определяет сам бухгалтер и устанавливает это в учетной политике.

К тому же по канцтоварам «кладовщиком» часто является секретарь или офис-менеджер. Имущество передается ему при приходовании.

Приемка и списание материалов: оформляем документы

Из вышеприведенных способов можно выбрать любые, а выбор закрепить в приказе об изменении учетной политики.Изменение учетной политики производится с начала отчетного года, то есть с 1 января 2017 года.На основании пункта 15.

1 ПБУ 1/2008 малые предприятия не обязаны отражать в бухгалтерской отчетности изменения учетной политики ретроспективно.

Это означает, что в связи с изменением учетной политики в бухгалтерской отчетности корректировать остатки по счетам на 31 декабря 2016 года вам не потребуется.

Остатки приводят в соответствие упрощенными правилами в отчетном, то есть в 2017 году. На основании ПБУ 1/2008 корректировки отражают по счету 84 «Нераспределенная прибыль (непокрытый убыток)». Пример 8.

Можно ли оформлять списание одним документом по нескольким заказам?

Но если ничего экстраординарного нет, то признание в расходах всей стоимости переданной в бухгалтерию бумаги в апреле неоправданно. Причем как в бухгалтерском, так и в налоговом учете.

https://www.youtube.com/watch?v=hIbZF4LHzr0

ОБМЕН ОПЫТОМ “На сегодняшний день как для целей внутреннего контроля, так и для целей снижения налоговых рисков сохраняются ранее действовавшие правила. Списать оприходованное имущество на затраты можно сразу же, а можно по мере его фактического расходования (это зависит от суммы операции — таково требование рациональности учета).

Например, никто не будет дожидаться, когда кончатся чернила в шариковой ручке, чтобы выдать работнику новую, но вот новый калькулятор выдадут не раньше какого-то периода времени после выдачи старого. Но на основании новых упрощенных правил бухгалтер «Паруса» сделал такие записи:Дебет 41 Кредит 60– 100 000 руб.

– оприходованы товары;Дебет 44 Кредит 76– 7000 руб. – отнесены на расходы затраты на доставку товаров. Принятый упрощенный порядок оценки МПЗ распространяется на все их виды. Применять для одних видов (например, материалов) упрощенный порядок, а для других (например, товаров) – общеустановленный, неправомерно.

Следующая новелла, воистину революционная, состоит в том, что микропредприятиям разрешено списывать на финансовые результаты принятые к учету МПЗ, не дожидаясь их фактического использования в деятельности. Пример 2. Списание МПЗ на микропредприятииПроизводственная фирма «Вымпел» является микропредприятием.

При закупке партии сырья у поставщика на сумму 50 000 руб. затрачено на консультационные услуги 2000 руб.

Коллеги, прошу взгляд со стороны:Приказ Министерства финансов РФ от 16.05.2016 № 64н внес изменения сразу в четыре ПБУ. Все новации адресованы компаниям, которые вправе применять упрощенные способы ведения бухучета и сдавать упрощенную отчетность.

В частности, микропредприятие может включать стоимость сырья, материалов, товаров, другие затраты на производство и подготовку к продаже продукции и товаров в состав расходов по обычным видам деятельности в полной сумме по мере приобретения запасов и осуществления затрат (ранее — до фактического расходования такие объекты подлежали учету в качестве материально-производственных запасов).

- Исправляем бухгалтерскую первичку, № 10

- Электронный документ — не просто созданный на компьютере, № 5

- Оформляем приказ о возложении обязанностей главбуха на директора, № 4

- Передаем учет аутсорсеру, № 3

- 2015 г.

- Кто ответит за электронную подпись?, № 21

- Электронные документы: нужна ли их распечатка?, № 18

- Как упрощенцу подтвердить оплату расходов наличными предпринимателю, № 18

- Нужна ли печать на судебной доверенности, № 15

- Выполнение работ по «давальческому» договору, № 15

- ООО решило сменить название: пошаговая инструкция, № 13

- Подписываем документ: что, где и как, № 11

- Отказ от круглой печати: стоит ли спешить?, № 10

- Хочу все знать: расчеты с подотчетными лицами, № 8

- Сокращаем документооборот на складе, № 8

- Рукописи не горят бесплатно…

Источник: https://territoria-prava.ru/proizvodstvo-mikropredpriyatie-mozhno-li-spisat-materialy-srazu-posle-postupleniya/

Проводки по списанию материалов в бухгалтерском учете

Материалы являются одной из важнейших составляющих в себестоимости выпускаемой продукции, поэтому их необходимо своевременно оприходовать и контролировать правильность списания. Рассмотрим бухгалтерские проводки, формируемые при списании материалов в производство, недостаче, порче и безвозмездной передаче.

Особенности бухгалтерского учета материалов

Материалы – это оборотные активы, которые используются в производстве в качестве ресурсного элемента. Под материалами следует понимать целую группу активов, которые могут быть использованы в производстве, а именно полуфабрикаты, сырье, топливо, комплектующие (запчасти) и другие ТМЦ производственного назначения.

Для учета материалов используется счет 10 «Материалы», который предназначен для аналитического учета по видам ТМЦ. Данный счет является активным, поэтому все поступления отображаются по его дебету, а списания – по кредиту.

Учет материалов преследует за собой следующие цели:

- Обеспечение их сохранности;

- Нормирование материальных запасов, что позволяет обеспечить беспрерывность производственного процесса;

- Анализ рационального использования ТМЦ;

- Формирование экономически-обоснованной себестоимости выпускаемой продукции.

Списание материалов в бухгалтерском учете

Списание материалов в производство осуществляется согласно учетной политике предприятия и стандартам бухгалтерского учета. Выделяют три метода списания:

1. По средневзвешенной себестоимости приобретенных материалов, Данный метод списания материалов является наиболее распространенным. Рассчитывается по формуле:

Получите 267 видеоуроков по 1С бесплатно:

2. ФИФО. Данный метод предусматривает списание материалов в хронологическом порядке, то есть списание происходит по цене первого прихода, второго и так далее. Такой метод списания целесообразно использовать для скоропортящихся материалов, поскольку ФИФО не учитывает инфляционную составляющую при неравномерном использовании ТМЦ.

3. По себестоимости каждой единицы. Данная методика учета используется в исключительном порядке, то есть если ТМЦ не могут заменить друг друга (драгоценные металлы и камни). Здесь предусмотрена отдельная оценка каждой единицы материалов, которая списывается в производство по их фактической себестоимости.

https://www.youtube.com/watch?v=3q6GJDaIU44

Первичными документами по списанию ТМЦ со склада предприятия в производство являются лимитно-заборные карточки, накладные на перемещение, требования-накладные и акты списания.

Списание материалов может осуществляться не только в производство, но и по другим причинам:

- Превышение срока хранения, что привело к их порчи;

- Моральное устаревание;

- Выявлена недостача, хищение или порча материала.

Для того чтобы списать эти материалы формируется Комиссия по их списанию, которая составляет соответствующий акт.

Пример акта на списание материалов:

Перечень проводок по списанию материалов

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Списание материалов в производство | ||||

| 20 (23) | 10 | 12 000 | Списание материалов в основное (вспомогательное) производство | Лимитно-заборная карточка, накладная на перемещение, накладная на списание |

| 25 (26) | 10 | 145 000 | Списаны материалы на общепроизводственные (общехозяйственные нужды) | Накладная на перемещение, накладная на списание |

| 44 | 10 | 12 300 | Списаны материалы, которые были использованы при продаже товаров и готовой продукции | Накладная на перемещение |

| 10 | 10 | 108 000 | Перемещение материалов с основного склада в склады цеховых подразделений | Накладная на перемещение |

| Другие причины списания и безвозмездная передача | ||||

| Недостача (порча) при наличии виновного лица | ||||

| 94 | 10 | 21 390 | Списание балансовой стоимости материалов | Акт списания |

| 20, 23, 25, 26, 29 | 94 | 8 500 | Списание материалов в пределах норм естественной убыли, которые были утверждены ранее | Акт списания, бух. справка-расчет |

| 73-2 | 94 | 12 890 | Списание выявленной недостачи материалов на виновного лица в сумме, что превышает норму естественной убыли | Акт списания, бух. справка-расчет |

| 91-2 | 68-2 | 2 320,20 | Начислена сумма НДС от стоимости материалов, что превышают норму естественной убыли | Счет, бух. справка-расчет |

| 50-01 | 73-2 | 12 890 | Виновным лицом наличными погашена сумма недостачи | ПКО |

| 70 | 73-2 | 12 890 | Сумма недостачи погашена за счет заработной платы | Бух. справка-расчет |

| Недостача (порча) при отсутствии виновного лица | ||||

| 91-2 | 94 | 12 890 | Списание выявленной недостачи материалов, что превышает норму естественной убыли (виновное лицо не установлено) | Акт списания, бух. справка-расчет |

| Безвозмездная передача материалов | ||||

| 91-2 | 10 | 178 000 | Списание материалов, переданных безвозмездно | Счет, накладная |

| 91-2 | 68 | 32 040 | Начисление НДС на стоимость безвозмездно передаваемых материалов | Счет, накладная |

| Списание материалов, утраченных в результате стихийного бедствия (аварии) | ||||

| 99 | 10 | 127 500 | Списаны материалы, которые пострадали при стихийном бедствии | Акт списания |

| 99 | 68 | 22 950 | Начислено НДС на сумму ущерба | Счет |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-po-spisaniyu-materialov-v-buhgalterskom-uchete.html

Уменьшаем налог на прибыль: списываем материалы правильно

Для производства любого вида продукции требуются ресурсы – сырье, полуфабрикаты, топливо. Материалы приобретаются за счет средств организации, приходуются, запускаются в производство, где они тем или иным образом участвуют в создании товара для реализации и последующего получения прибыли производителем. Материалы – весомая статья расходов при расчете себестоимости продукции.

Нормы списания материалов на себестоимость товаров производитель рассчитывает самостоятельно в зависимости от технических условий, утвержденных на предприятии, и прописывает алгоритм учета и списания материалов в учетной политике.

Экономический отдел на предприятии подготавливает калькуляции на изготовление готовой продукции, прописывая в них количество и стоимость материалов, необходимых для изготовления продукции. Приобретая материалы, производитель приходует их на склад, и кладовщик отвечает за сохранность материалов, находящихся на складе.

Складские помещения требуется обустроить таким образом, чтобы исключить риск хищения, порчи или гибели материалов в результате технических неполадок или стихийных бедствий. По требованию руководителя сырье поступает в цеха, руководитель производственного участка следит за расходованием ресурсов, не допуская перерасход материалов на рабочих местах.

Бухгалтер учитывает закупку материалов, их перемещение на производственный участок и списание материалов по статьям расхода, которые оказывают разное влияние на налогооблагаемую базу.

Законом не предусмотрены лимиты на списание материалов, так как это зависит от специфики каждого конкретного производства, но Минфин рекомендует производителям подтверждать фактический расход материалов данными калькуляций. Производственный участок – сложный механизм, здесь взаимодействуют отделы и подразделения, работает большое количество людей.

И происходят случаи, когда по вине человеческого фактора материалы приходится списывать сверх норм в результате хищений, умышленной или случайной порчи. Коррективы в списание материалов и даже уже готовой к отгрузке продукции вносит и сама природа.

В результате чрезвычайных происшествий, вызванных неуправляемыми природными стихиями, складские помещения страдают от пожаров и наводнений. В результате производитель сталкивается с проблемой списания материалов, которые не были задействованы в производстве, но стали частью затрат предприятия. Если списать стоимость материалов на расходы, налог на прибыль уменьшится, а это заинтересует налогового инспектора. Как списать материалы без уменьшения прибыли? Влияет ли списание материалов на убыток? Как подтвердить списание материалов для налога на прибыль, чтобы не нарушить законодательство и не оказаться убыточным предприятием?

Рассмотрим, как конкретные случаи списания материалов и готовой продукции, уменьшают налог на прибыль.

Естественная убыль и сверхнормативные технологические потери

Технологи на предприятии разрабатывают технологии обработки материалов и следят за соблюдением технологических норм, утвержденных на предприятии. Важно различать понятия технологические потери и естественная убыль.

Если при возникновении потерь физико-химические свойства материала сохранились – то это технологические потери, изменились – естественная убыль. Безвозвратные потери, которые возникли у предприятия в связи с естественной убылью, не должны превышать показателей, утвержденных Правительством РФ.

Где взять нормы естественной убыли? Для этого Правительством РФ утверждены специальные справочники, в которых указаны все показатели, действительные для каждой отрасли. Например, при сушке древесины в сушильной камере производитель устанавливает норму усушки доски, которая затем используется на производственном участке.

Усушка – естественная убыль, так как в процессе сушки древесины в сушильной камере испаряется вода. Однако, при очередной поставке сырой доски поставщик ошибся с толщиной заготовок, и процент усушки увеличился по сравнению с утвержденной нормой, что привело к дополнительным расходам, так как выход сухой доски оказался меньше.

Речь идет об естественной убыли сверх нормы. Естественная убыль сверх нормы является затратами предприятия, но не списывается на расходы, уменьшающие налог на прибыль. А вот сверхнормативные технологические потери, которые возникают дополнительно к норме расходов по технологии, при учете расходов на производство продукции производитель может учесть.

Например, остатки бетона на стенках бетономешалки – технологические потери. А сверх нормы они могли получиться из-за использования некачественного цемента при приготовлении раствора.

Минфин России не советует списывать такие сверхнормативные потери в расходы, так как влияет списание материалов на налог на прибыль – увеличивает эти самые расходы и уменьшает налогооблагаемую базу.

Ведь производитель сам установил нормы расхода сырья, а в таких ситуациях превышает свои же расчеты! Но, с другой стороны, при наличии, например, акта по факту увеличения расхода сырья сверх нормы и обоснования правомерности списания такого дополнительного расхода, предприятие может доказать свою правоту в суде, если налоговики посчитают такое списание неправомерным. Налог на прибыль уменьшается за счет списания суммы сверхнормативных технологических потерь, а естественная убыль сверх норм не принимается для уменьшения налогооблагаемой базы.

Строительные материалы сверх норм

При подписании договора строительные и ремонтные организации предоставляют акт КС-2, который фактически является сметой. В КС-2 указывается стоимость материалов, которые закладываются на строительство конкретного объекта. Все нормы расхода строительных материалов известны, они утверждены государственными контролирующими органами и опубликованы в открытых источниках.

Допустим, в ходе работ строители превысили утвержденное документом КС-2 количество материалов. Причинами перерасхода могли стать хищение, порча, гибель материалов, либо поставка некачественных материалов или исправление брака, допущенного работниками.

Может ли бухгалтер строительной организации списать материалы, затраченные сверх норм, на расходы? То есть, если списанные материалы не включены в КС-2, как влияет на налогообложение по налогу на прибыль такой перерасход? Строителям следует в таком случае документально грамотно обосновать списание материалов сверх норм.

Налоговые последствия в виде отказа принять дополнительные расходы последуют, если исполнитель не предоставит инспекторам подтверждение расхода указанных материалов.

Как налоговая проверяет списания материалов? Требует предоставить налоговикам бумаги, подтверждающие приобретение материалов, внутренние расходные накладные или накладные на перемещение материалов со склада на объект, а также акт выполненных работ, подписанный заказчиком. При наличии правильно заполненных перечисленных бумаг налогоплательщик может рассчитывать на право списания материалов сверх норм и уменьшение налога на прибыль.

Налог на прибыль уменьшается за счет списания при строительстве материалов сверх норм.

Материалы после демонтажа

Новые технологии, развитие отрасли станкостроения стимулируют производителей постоянно модернизировать производство, и на крупных производствах не прекращаются работы по демонтажу устаревшего оборудования.

В результате демонтажа появляются демонтированные запчасти основных средств, подвергшихся разборке, а также материалы, которые к основным средствам не относятся. В случае, если производитель не желает ничего утилизировать, так как их еще возможно применить, бухгалтер предприятия приходует запчасти и прочие материалы.

Затем учитывает их как внереализационный доход и списывает полную стоимость предметов демонтажа в налоговых расходах. Стоимость материалов и запасных частей при оприходовании и списании остается неизменной. Для предприятия налог на прибыль в указанном случае будет уменьшен.

Кстати, если бухгалтер не списал стоимость предметов демонтажа в периоде, когда демонтаж произведен, допустимо сделать это в периоде обнаружения упущения. «Уточненка» не понадобится.

Налог на прибыль уменьшается за счет списания стоимости оприходованных при демонтаже материалов.

Списание тары с логотипом

Для сохранности товара при транспортировке и удобства его складирования и разгрузки производителем используется тара. Это могут быть одноразовые и многоразовые ящики, поддоны, бутылки, контейнеры и т.п. При заключении договора сторонами согласовываются условия и сроки возврата многоразовой тары.

Если же тара является по условиям договора невозвратной, то производитель списывает ее в полном объеме на расходы, уменьшив налог на прибыль.

А если в целях рекламы производитель воспользовался нанесением на тару изображения или надписей рекламного характера? Относятся ли такие затраты к расходам на рекламные цели, и надо ли их нормировать? Все зависит от субъективного мнения представителя налоговых органов.

Производитель может принять решение о полном списании стоимости затрат на изготовление такой тары на расходы, при необходимости оспорив решение налоговиков о введении нормирования в суде.

Налог на прибыль уменьшается за счет списания стоимости тары с логотипом Компании с учетом нормирования расходов на рекламные цели.

Утилизация продукции с истекшим сроком годности

Законами РФ запрещена торговля продукцией с истекшим сроком годности в целях сохранения жизни и здоровья потребителей. При обнаружении таких товаров компания обязана провести инвентаризацию, изъять продукцию со склада и утилизировать.

Можно ли учесть себестоимость утилизируемых товаров и расходы на их утилизацию в качестве расходов, уменьшающим налог на прибыль и как списание товаров влияет на прибыль? Нужно ли компании восстанавливать НДС, который был принят ранее к вычету? К расчету налога на прибыль принимаются расходы, которые организация понесла с целью получения дохода.

Как списание влияет на прибыль? По сути, конечно, утилизация не является такой статьей расхода, но произведен товар был с целью реализации с последующим получением прибыли. А утилизирован, потому что иное Законом РФ недопустимо. Отсюда вывод, что данный вид затрат может быть отнесен к расходам, уменьшающим налог на прибыль.

А вот затраты на саму утилизацию никак не влияют на получение дохода предприятием, поэтому к расходам, которые уменьшат налог на прибыль, не относятся. Поэтому не получится вместо работ списать на затраты материалы. Проверка налога на прибыль у инспекторов закончится доначислением и штрафом для организации.

Что касается НДС: в закрытом перечне Налогового кодекса не указан случай утилизации готовой продукции с истекшим сроком реализации в качестве основания для восстановления НДС.

Налог на прибыль уменьшается за счет списания стоимости утилизированной продукции, НДС не подлежит восстановлению, а затраты на утилизацию не принимаются для уменьшения налогооблагаемой базы.

Гибель материалов вследствие ЧП

Чрезвычайным происшествием или аварией налоговиками признаются наводнения, ураганы и прочие стихийные бедствия, произошедшие не по вине человека. Если в результате чрезвычайного происшествия были полностью или частично уничтожены материалы, принадлежащие организации, у нее есть право списать убытки по статье расхода, уменьшающей прибыль.

Так как списание материалов влияет на налог на прибыль, то для доказательства налоговикам, что списание было правомерно, бухгалтер предприятия обязан представить для подтверждения факта ЧП справку из службы, которая уполномочена фиксировать подобные происшествия (например, метеорологическая служба или МЧС).

Далее комиссия, созданная в организации, проводит инвентаризацию и фиксирует убытки, нанесенные стихией, которые затем списываются.

А если ущерб нанесен в следствие прорыва водопроводной трубы, как списать материалы в убыток? Такие потери организация не спишет в полной стоимости убытка в расходы, уменьшающие налогооблагаемую базу, так как ущерб был причинен предприятию во вине недобросовестного исполнения служебных обязанностей сотрудников Компании.

Списание в расходы по налогу на прибыль потерь (разлом трубы, например), понесенных организацией в связи с коммунальными авариями, оформляется частями: на налогооблагаемую базу могут быть отнесены только убытки в рамках норм естественной убыли, остальную часть ущерба организация может возместить за счет установленного виновным в ЧП лица.

Весомым фактором для признания инспектором убытков правомерными будет то, как подтвердить списание материалов при затоплении. Для налога на прибыль обязательным будет подтверждение факта аварии, а такими являются: справка из управляющей компании, обслуживающей здание, в котором произошла авария, а также справки из служб, которые устраняли аварию (например, МСЧ). Важно провести инвентаризацию пострадавших материалов и зафиксировать ущерб.

Налог на прибыль уменьшается за счет списания стоимости материалов, уничтоженных в результате последствий стихийных бедствий. Не принимаются для уменьшения налогооблагаемой базы расходы сверх норм естественной убыли, причиненные владельцу материалов в результате коммунальных аварий.

При правильном оформлении документов, можно уменьшить налог на прибыль за счет списания материалов, инвентаря, а также готовой продукции, которые уже не могут быть использованы собственником для получения дохода.

Источник: https://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/proverka_na_riski_kak_ne_poterjat_nalog_na_pribyl_pri_spisanii_syrja_i_materialov/71-1-0-2643