Налоговые споры у физических лиц | ОКТАВИАН

Главная Физическим лицам Налоговые споры у физических лиц

(2 оценок, среднее: 5,00 из 5)

Загрузка…

15 ноября 2016

Решение налоговых споров у физических лиц не такое уж и редкое явление. Налоговое законодательство предусматривает, что физическое лицо тоже может считаться налогоплательщиком, даже если не ведет предпринимательскую деятельность.

Основной массив налогового бремени на физическое лицо для него незаметен. Поскольку расчет и удержание налога происходит без его прямого участия. Но есть и такие ситуации, когда гражданин самостоятельно должен рассчитать, задекларировать и уплатить налог.

И если в этом процессе будет допущена ошибка, есть повод для конфликта с налоговой службой.

Какие налоги платит физическое лицо?

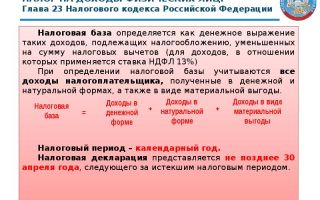

Основным налогом для физ. лиц, закрепленным на федеральном уровне, является налог на доходы (НДФЛ). Он уплачивается практически всеми гражданами.

Но в большинстве случаев НДФЛ удерживается еще работодателем до выдачи зарплаты, поэтому лицу самостоятельно не нужно заявлять о своих доходах.

Но если доходы будут получены из другого источника, тогда уже лицо становится обязанным подать декларацию и в установленные сроки уплатить нужную сумму.

НДФЛ может уплачиваться не полностью, в законе есть ряд послаблений в виде налоговых вычетов, получаемых на различных основаниях. Очень часто спорные ситуации как раз и возникают вокруг применения вычетов.

А вот такие налоги как налог на имущество или транспортный налог исчисляются без участия владельца. Все данные в налоговую службу попадают из органов, ведущих соответственный учет объектов налогообложения.

В связи с изменениями методики расчета налога на недвижимость, где вместо инвентарной стоимости теперь применяется кадастровая стоимость, возникает много споров из-за размера налогов, а именно из-за размера кадастровой стоимости, которая не всегда соответствует рыночной стоимости конкретной квартиры.

Порядок решения налоговых споров у физических лиц

Но в большинстве случаев чтобы обратиться в суд, нужно получить решение по жалобе от вышестоящего органа. Оно может удовлетворить заявителя, и тогда можно обойтись и без судебного разбирательства. Таким образом законодатель разгружает судебную систему.

К тому же административный порядок обжалования занимает намного меньше времени, и не нужно составлять исковое заявление. Да и формальные требования к процедуре здесь не такие строгие как в суде.

Привлечение юриста к решению налоговых споров

С целью избежать конфликта с налоговой стоит обращаться к юристу только когда возникают вопросы об особенностях налогообложения будущих сделок, поинтересоваться какие налоги придется уплатить и в каике сроки. Ну а если спор уже в разгаре, самостоятельные попытки его решения могут еще больше усугубить состояние налогоплательщика. Специалист же быстро найдет допущенные ошибки и способы их исправления.

Что такое налоговый спор?

Налоговый спор — это ситуация, когда физическое лицо, являющийся налогоплательщиком категорически не согласен с документами и мнением налоговой инспекции или любого налогового органа по любому вопросу касающегося налогообложения. Такие ситуации встречаются все чаще в современном обществе при взаимодействии граждан и налоговой.

Поступления денежных средств от налоговой в бюджет являются частью дохода государства, поэтому порой встречаются случаи излишнего стремления налоговых органов увеличить размер налоговых поступлений от физических лиц в том числе.

Одним из важных налогов оплачиваемыми гражданами является налог на доходы физических лиц (НДФЛ). Зачастую налоговые органы руководствуются только Налоговым кодексом и не учитывают другие действующие законодательные нормы.

В результате недопонимания между налоговой и физическими лицами иногда возникают налоговые споры.

Какие бывают налоговые споры?

Юристы и специалисты по налогам юридической компании «ОКТАВИАН» делят налоговые споры на два вида:

- Споры, которые возникли по инициативе налоговой;

- Споры, которые возникли по инициативе гражданина физического лица (налогоплательщика)

Примеры налоговых споров, исходящих от физического лица:

- Налоговые органы отказывают физическому лицу, являющимся налогоплательщиком, в предоставлении налоговых вычетов по налогу на доходы физических лиц (НДФЛ).

- Налоговые органы уклоняются от возврата излишне оплаченной ранее налогов и сборов.

- Налоговые органы необоснованно отказывают налогоплательщику в возмещения убытков, произошедших по их вине из-за каких-либо незаконных действий или бездействий;

Примеры налоговых споров исходящих по инициативе налоговых органов:

- При не оплате налогов или несвоевременной оплате, налоговая начисляет пении, штрафы, может привлечь к различным видам ответственности;

- Незаконное привлечение к налоговой ответственности.

Как урегулировать налоговый спор?

Можно попробовать в досудебном порядке защитить свои нарушенные права обратившись с жалобой или претензией в вышестоящей инстанции. Здесь Вам потребуется консультация опытного юриста по налоговым спорам, который проанализирует возникшие разногласия, и в случае обнаружения нарушения законодательства — составит жалобу или претензию в вышестоящий орган власти.

Данный вид урегулирования налогового спора носит административный порядок рассмотрения и наиболее простой.

Вы не оплачиваете госпошлину для подачи в суд и достаточно быстро по времени получаете решение вышестоящего органа государственной власти.

Если Вам не удалось административным методом положительно решить налоговый спор в свою пользу, ты можно обратиться в суд. Любой налогоплательщик вправе при нарушении его законных прав или свободы обратиться в суд.

Юристы по налоговым спорам помогут:

- собрать необходимые доказательства для обращения в суд;

- составят досудебную претензию и направят ее;

- составят исковое заявление и предоставят Ваши интересы в суде на всех стадиях рассмотрения.

Налоговые споры являются одними из самых сложных направлений юриспруденции. Это отрасль права требует от юриста специальных познаний и практики в области налоговых споров. В компании «ОКТАВИАН» работают юристы с соответствующими знаниями и опытом. В случае возникновения налогового спора обращайтесь к нам ежедневно в рабочие дни с 9-00 до 18-00.

Источник: https://www.oktavian.org/nalogovye-spory-u-fizicheskix-lic/

Ответственность налогового агента по НДФЛ

Согласно п. п. 1 и 2 ст. 226 Налогового кодекса российские организации и индивидуальные предприниматели в отношении всех доходов налогоплательщиков-физлиц, источником которых они являются, признаются налоговыми агентами по НДФЛ.

Исключением являются лишь доходы физлиц, налог с которых рассчитывается и уплачивается по отдельным правилам, установленным ст. ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 Кодекса.

Статус налогового агента подразумевает выполнение налоговым агентом определенных обязанностей, неисполнение которых влечет за собой налоговую ответственность.

Налоговая ответственность

Обязанности налогового агента по НДФЛ подразумевают, что он должен исчислить, удержать у налогоплательщика и уплатить сумму налога в бюджет (пп. 1 п. 3 ст. 24, п. 1 ст. 226 НК).

Исчисляется НДФЛ ежемесячно нарастающим итогом по всем доходам работника, облагаемым по ставке 13, которые начислены с начала налогового периода (п. п. 1, 3 ст. 210, ст. 216 НК).

При этом предусмотрен зачет налога, удержанного за предыдущие месяцы (п. п. 2, 3 ст. 226 НК). Вместе с тем удержанию НДФЛ подлежит непосредственно из доходов налогоплательщиков при их фактической выплате (абз. 1 п. 4 ст. 226 НК).

Учитывая, что в общем случае датой фактического получения дохода в целях НДФЛ признается день их выплаты (перечисления на счет) в денежной форме и передачи в натуральной форме, по сути, исчислять налог необходимо при каждой выплате дохода (п. 1 ст. 223 НК).

Тем более что перечислить НДФЛ в бюджет налоговый агент обязан не позднее дня фактического получения в банке наличных денег на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщиков либо по их поручениям на счета третьих лиц в банках (абз. 1 п. 6 ст. 226 НК).

Отдельно по каждой сумме дохода НДФЛ рассчитывается также с выплат, облагаемых по иным ставкам, помимо ставки 13 процентов (п. 3 ст. 226 НК). Невыполнение налоговым агентом возложенных на него обязанностей влечет за собой ответственность, предусмотренную ст. 123 Налогового кодекса.

Если быть точнее, то данной нормой установлены штрафные санкции за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) сумм налога в установленный срок. Однако, очевидно, что неисчисление НДФЛ влечет за собой его неудержание и, как следствие, неуплату.

Размер санкций в данном случае составляет 20 процентов от суммы налога, подлежащей удержанию и (или) перечислению.

Обратите внимание! Налоговые инспекторы вправе привлечь налогового агента к ответственности по ст. 123 Налогового кодекса в том числе до окончания налогового периода, которым, если говорить об НДФЛ, признается год.

К такому выводу пришел Президиум ВАС РФ в Постановлении от 5 июля 2011 г. N 1051/11. Как подчеркнули судьи, обязанности налогового агента в части сроков удержания и перечисления в бюджет НДФЛ предусмотрены ст.

226 Кодекса и не связаны с окончанием налогового периода.

Следует отметить, что в арбитражной практике есть примеры решений, в которых судьи указывают, что налоговики не вправе привлечь налогового агента к ответственности, если НДФЛ уплачен им в более поздние сроки, на дату начала выездной проверки уже перечислен в полном объеме (Постановления ФАС Московского округа от 5 апреля 2011 г.

N КА-А40/1966-11, ФАС Северо-Кавказского округа от 17 февраля 2011 г. по делу N А32-15885/2010, ФАС Восточно-Сибирского округа от 29 апреля 2008 г. N А19-13815/07-41-Ф02-1664/08, ФАС Западно-Сибирского округа от 10 февраля 2009 г. N Ф04-643/2009(48-А45-46)).

Однако необходимо учитывать, что во всех них рассматривались периоды, когда действовала прежняя редакция ст. 123 Налогового кодекса, которая устанавливала ответственность лишь за неперечисление (неполное перечисление) налога, но не за уплату его в более поздние сроки.

Однако согласно действующей редакции данной статьи, вступившей в силу 2 сентября 2010 г., штрафные санкции, предусмотренные ею, применяются в том числе в случае неперечисления налога в установленный срок. Что же касается представителей ФНС, то эксперты налогового ведомства и ранее настаивали, что ответственность по ст.

123 Налогового кодекса подлежит применению и при несвоевременной уплате налога, подлежащего удержанию налоговым агентом, в бюджет (Письмо ФНС России от 26 февраля 2007 г. N 04-1-02/145@).

Пени за несвоевременную уплату

Уплата налога в более поздние сроки, чем предусмотрено законодательством, как предусмотрено ст. 75 Налогового кодекса, помимо прочего чревата для налогоплательщика уплатой пени за каждый день просрочки. Между тем согласно п. 7 данной статьи установленные ею правила распространяются также на налоговых агентов.

Причем сумма пеней может быть взыскана с налогового агента даже в том случае, когда НДФЛ им с доходов физлица по тем или иным причинам не удержан, то есть за счет собственных средств агента (Постановления Президиума ВАС РФ от 12 января 2010 г. N 12000/09, от 22 мая 2007 г. N 16499/06, Письмо ФНС России от 25 июля 2006 г.

N ВЕ-6-04/728@).

Обратите внимание! Уплата НДФЛ за счет собственных средств налогового агента прямо запрещена п. 9 ст. 226 Налогового кодекса.

В связи с этим взыскать с налогового агента налог, не удержанный им у налогоплательщика, налоговики не вправе (Постановления ФАС Поволжского округа от 23 июля 2009 г. N А57-5229/2008, ФАС Московского округа от 28 июля 2009 г. N КА-А40/6948-09).

Однако по этой же причине налоговые инспекторы не признают обязанности налогового агента исполненными, если НДФЛ им перечислен за счет собственных средств.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

При этом, как следует из Письма ФНС России от 29 декабря 2012 г. N АС-4-2/22690, в случае уплаты налоговым агентом причитающихся сумм налогов в более поздние сроки пени подлежат начислению в целом по организации (предпринимателю) с учетом даты получения дохода каждого физического лица и сроков удержания НДФЛ по каждому физическому лицу.

Здесь необходимо отметить, что согласно п. 1 ст. 230 Налогового кодекса налоговые агенты обязаны вести учет доходов, полученных от них физлицами в налоговом периоде, предоставленных им налоговых вычетов, а также исчисленных и удержанных сумм налогов в регистрах налогового учета по каждому налогоплательщику.

Вполне понятно, что в отсутствие такого учета рассчитать сумму пеней довольно проблематично, но не невозможно. При этом следует помнить, что в данном случае вступает в права также ст.

120 Кодекса, которой предусмотрена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения (Письмо ФНС России от 29 декабря 2012 г. N АС-4-2/22690).

В зависимости от тяжести правонарушения меры взыскания по ст. 120 Налогового кодекса разнятся. Так, если грубое нарушение правил учета допущено в рамках одного налогового периода, то сумма штрафа составит 10 000 руб. (п. 1 ст. 120 НК).

Те же деяния, растянувшиеся более чем на один налоговый период, уже грозят санкциями в размере 30 000 руб. (п. 2 ст. 120 НК).

Ну и, наконец, если они повлекли за собой занижение налоговой базы, то величина штрафа будет зависеть от суммы не уплаченного в бюджет налога (20 процентов, но не менее 40 000 руб.) (п. 3 ст. 120 НК).

Если НДФЛ удержать невозможно

Источник: https://www.pnalog.ru/material/otvetstvennost-nalogovogo-agenta-po-ndfl

О спорах, касающихся исчисления и уплаты ндфл

Проанализируем обзор практики ВС РФ (далее – Обзор) рассмотрения судами дел по вопросам, касающихся взимания НДФЛ, утвержденной Президиумом ВС РФ от 21.10.15 г.

В целях обеспечения единообразных подходов к разрешению споров, связанных с применением положений главы 23 «Налог на доходы физических лиц» НК РФ, Верховным судом определены правовые позиции в части спорных ситуаций. Рассмотрим наиболее распространенные из них.

Полученный заем не является доходом

Полученные гражданином в долг денежные средства не признаются облагаемым НДФЛ доходом, поскольку не образуют экономической выгоды. ВС РФ рассмотрел ситуацию, при которой предпринимателю были предоставлены денежные средства на условиях возвратности и срочности.

Налоговые органы исходили из того, что у налогоплательщика возникает экономическая выгода в сумме полученных им денежных средств, которая подлежит налогообложению на основании п.п. 10 п. 1 ст. 208 НК РФ как прочие доходы, полученные физическим лицом от источников в РФ.

Высшие судьи напомнили, что в соответствии со ст. 208 НК РФ к облагаемым налогом доходам граждан отнесены проценты, под которыми в соответствии с п. 3 ст.

43 НК РФ понимается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида.

Упоминание о сумме займа как об облагаемом налогом доходе в главе 23 НК РФ отсутствует, в том числе применительно к освобождению такого дохода от налогообложения.

Оплата аренды квартир, предоставленных для проживания работникам

К доходам, полученным гражданином в натуральной форме, отнесена оплата за него организациями или ИП товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания и отдыха, либо получение таких благ в отсутствие встречного предоставления (безвозмездно) или на условиях частичной оплаты (п.п. 1, 2 п. 2 ст. 211 НК РФ).

Отметим, что немало судебных баталий связано с необходимостью обложения НДФЛ полученных физическим лицом благ в виде оплаченных за него товаров (работ, услуг) и имущественных прав.

На практике организация может оплатить аренду квартиры, предоставленную для проживания работнику. И в этом случае налоговые органы привлекают организацию к ответственности, предусмотренной ст. 123 НК РФ, в связи с неисполнением обязанностей налогового агента по исчислению, удержанию и перечислению в бюджет НДФЛ.

ВС РФ обобщена судебная практика, когда организацией в качестве работодателя заключались трудовые договоры с иногородними работниками, по условиям которых работодатель обязался оплачивать проживание привлекаемых к работе граждан в специально арендуемых для них квартирах.

Как отмечено в Обзоре, при решении вопроса о возникновении дохода на основании п.п. 1, 2 п. 2 ст.

211 НК РФ необходимо учитывать направленность затрат по оплате за гражданина соответствующих товаров (работ, услуг) или имущественных прав на удовлетворение личных потребностей физического лица, либо на достижение целей, преследуемых плательщиком, например, работодателем, для обеспечения необходимых условий труда, повышения эффективности выполнения трудовой функции т.п.

В данном случае договоры аренды жилых помещений заключались по инициативе работодателя в целях осуществления хозяйственной деятельности организации, т.е. затраты на аренду жилья для работников производились организацией прежде всего в своих интересах, что свидетельствует об отсутствии интереса физических лиц.

Следует отметить, что и ранее в большинстве случаев исход подобных дел разрешался в пользу налогоплательщиков. Так, в постановлении ФАС Поволжского округа от 18.12.14 г.

№ А72-13598/2013 судьи пришли к выводу, что если арендная плата работником не получена, то и объекта обложения НДФЛ не возникает.

А произведенные организацией выплаты арендодателям жилых помещений, связанные с исполнением работником его должностных обязанностей, предусмотрены условиями трудового договора и не связаны с системой оплаты труда.

Источник: https://rosco.su/press/o_sporakh_kasayushchikhsya_ischisleniya_i_uplaty_ndfl/

Госдуме предложили вернуть прогрессивную шкалу подоходного налога :: Экономика :: РБК

Законопроект, внесенный в парламент депутатами от ЛДПР, предусматривает освобождение от налога россиян с зарплатой менее 15 тыс. руб. Обладателям сверхдоходов придется отдавать в казну в несколько раз больше, чем сейчас

Фото: Sven Hoppe/DPA/TASS

Группа депутатов от ЛДПР внесла в Госдуму проект поправок в Налоговый кодекс, предлагающий заменить существующую сейчас плоскую шкалу налога на доходы физических лиц (НДФЛ) на прогрессивную. Такой метод расчета налога предусматривает кратное повышение ставки по мере роста облагаемого дохода.

Законопроект предлагает полностью освободить от уплаты НДФЛ людей, зарабатывающих не больше 15 тыс. руб. Для людей с годовым доходом от 180 тыс. до 2,4 млн руб. законопроект предлагает сохранить ставку подоходного налога на уровне 13%, но облагать налогом не весь доход, а только ту его часть, которая превышает 180 тыс. руб. в год.

Для людей с доходом от 2,4 млн до 100 млн руб. в год депутаты предлагают установить налог в размере 289 тыс. руб. плюс 30% с суммы, превышающей 2,4 млн руб. Если годовой доход человека превышает 100 млн руб., то ему придется заплатить в качестве НДФЛ 29,6 млн руб. плюс 70% с суммы, превышающей 100 млн руб., следует из законопроекта.

В пояснительной записке к законопроекту отмечается, что отмена налогообложения для наименее обеспеченных слоев населения и применение повышенной ставки при обложении «сверхдоходов» станет «одним из способов снижения имущественного неравенства населения».

В настоящее время в России применяется «плоская» шкала налогообложения со ставкой 13%. По данным Росстата, номинальная зарплата среднего россиянина в июне составляла 38,59 тыс. руб. Работник с такой зарплатой сейчас отдает в казну чуть больше 5 тыс. руб. в месяц, или 60,2 тыс. руб. в год.

В случае принятия законопроекта, сумма налогового бремени для него сократится примерно до 3 тыс. в месяц, или 36,8 тыс. руб. в год. Обладатель годового дохода в 5 млн руб. в случае принятия законопроекта заплатит налог в размере 1,07 млн руб. вместо 650 тыс. руб., как полагается сейчас, а обладателю годового дохода в 200 млн руб.

придется заплатить уже не 26 млн руб., а более 99,5 млн руб.

Разработчики поправок также отмечают, что плоская шкала НДФЛ была введена в России (в 2001 году) ради повышения уровня собираемости подоходного налога, однако эффект оказался не таким, как ожидалось.

«В настоящее время увеличение собираемости налога происходит в основном за счет менее обеспеченных граждан, что влечет за собой неуклонное возрастание разрыва в доходах самых богатых и самых бедных слоев населения», — подчеркивается в пояснительной записке.

В 2013 году возвращения прогрессивной шкалы НДФЛ не исключил президент страны Владимир Путин. «Может быть, и мы когда-нибудь будем внедрять какие-то элементы этой дифференцированной шкалы.

Мы никогда не говорили, что на века ввели плоскую шкалу. Это тоже возможно», — заявлял он.

При этом Путин отмечал, что плоская шкала НДФЛ является «лучшим способом борьбы с уклонением от уплаты налогов» и вызывает зависть у лидеров тех стран, где применяется прогрессивная шкала.

Позднее первый вице-премьер Игорь Шувалов заявил, что внесение изменений в систему обложения доходов физических лиц могло бы стать «целесообразным» после президентских выборов 2018 года, когда «закончится нынешний политический цикл».

«Ни в налоговой политике, ни в обсуждении мы не ставим какие-то цели, конкретные сроки введения прогрессивной шкалы налогообложения. Но никто не исключает, что это когда-то произойдет. Вопрос когда: в 2018 году, может быть, в 2020-м, в 2025-м?» — комментировал возможность реформы глава Минфина Антон Силуанов.

Источник: https://www.rbc.ru/economics/11/08/2016/57ac969e9a79474676b8595d

Спорные ситуации по вопросу исчисления НДФЛ: разъяснения финансовых органов

Плательщиками НДФЛ (далее – налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ (п. 1 ст. 207 НК РФ).

Бюджетные учреждения в отношении физических лиц, которым выплачиваются доходы как в денежной, так и в натуральной форме, предоставляются материальные выгоды, являются налоговыми резидентами. При применении налоговыми агентами положений гл.

23 «Налог на доходы физических лиц» НК РФ часто возникают вопросы относительно объекта налогообложения тех или иных доходов. В данной статье автор приводит наиболее интересные ситуации и позицию финансовых органов по ним.

Ситуация: использование услуг бизнес-зала в командировке

Тема командировок никогда не исчезает из писем Минфина. В командировку можно ездить по-разному. В частности, можно пользоваться услугами бизнес-зала.

Бизнес-зал – это, как правило, отдельное помещение, где тем, кто может это себе позволить, оказывается примерно следующий комплекс услуг:

- подъезд автотранспорта обслуживаемых лиц к бизнес-залу;

- доставка багажа и ручной клади;

- регистрация, оформление багажа и ручной клади, предполетный досмотр;

- доставка обслуживаемых лиц до или от борта воздушного судна на отдельном транспорте;

- просмотр DVD и TV программ; городская телефонная связь, факс, интернет; печатные издания;

- комплексное питание;

- круглосуточный бар с напитками и закусками.

При этом у налоговых агентов возникает вопрос, должна ли облагаться данная услуга НДФЛ? Как это ни странно, но Минфин никаких излишеств не увидел. Услуги бизнес-зала относятся к командировочным расходам и не облагаются НДФЛ (Письмо от 20.09.2013 № 03‑04‑06/39125).

В соответствии с п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме.

Вместе с тем п. 3 ст. 217 НК РФ предусмотрено, что к освобождаемым от налогообложения доходам относятся все виды установленных действующим законодательством РФ компенсационных выплат – в пределах установленных законодательством норм – связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей, включая возмещение командировочных расходов.

Там же сказано, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, не подлежащий налогообложению, включаются суточные, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы на наем жилого помещения, оплату услуг связи, получение и регистрацию служебного заграничного паспорта, получение виз, а также расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

Ограничения на пользование бизнес-залами нет.

Предоставление социальных налоговых вычетов

Если одна льгота исключает другую, то нужно посчитать, какая из них выгоднее. Эту простую истину подтверждает Письмо Минфина РФ от 14.10.2013 № 03‑04‑05/42719.

Заботливый родитель в 2009 заключил договор на оказание платных образовательных услуг с университетом и оплатил весь период обучения своего ребенка – с 2010 по 2014 годы – 225 000 руб.

В 2010 году гражданин получил социальный налоговый вычет по НДФЛ на обучение ребенка в сумме 6 500 руб. (50 000 руб. x 13%). Может ли он получить социальный налоговый вычет по НДФЛ за 2011, 2012, 2013 годы, если обучение было оплачено сразу одним платежом? Нет, не может. И вот почему.

Согласно пп. 2 п. 1 ст. 219 НК РФ при определении размера налоговой базы по НДФЛ в соответствии с п. 3 ст.

210 НК РФ налогоплательщик вправе получить социальный налоговый вычет в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, – в размере фактически произведенных расходов на это обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей. При этом согласно ст. 216 НК РФ налоговым периодом по НДФЛ признается календарный год. Значит, социальный налоговый вычет может быть предоставлен налогоплательщику за тот налоговый период, в котором согласно платежным документам фактически была произведена оплата обучения.

Возможность переноса на следующий налоговый период остатка неиспользованного социального налогового вычета, превышающего установленный предельный размер, в НК РФ не предусмотрена. Поэтому родитель теряет 22 750 руб. ((225 000 — 50 000) руб. х 13%) возможных социальных налоговых вычетов.

Дальше можно только гадать. Довольно часто авансовая оплата всего срока обучения сразу предусматривает немалую скидку: получателю средств это выгодно. Следовательно, нужно сопоставить сумму скидки, предоставляемой университетом и сумму возможного вычета.

С учетом предыдущего письма действительно двойными стандартами представляются письма Минфина РФ от 13.09.2013 № 03‑04‑05/37885 и от 10.07.2013 № 03‑04‑05/26681. С одной стороны, родитель отвечает за ребенка, а с другой – уже нет?

В соответствии с пп. 2 п. 1 ст.

219 НК РФ при определении размера налоговой базы по НДФЛ налогоплательщик имеет право на получение социального налогового вычета, в частности, в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет по очной форме обучения в образовательных учреждениях, – в размере фактически произведенных расходов на это обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей.

Такой налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на обучение.

Подтверждающими документами, в частности, могут являться:

- договор или иной документ с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг;

- копия лицензии, подтверждающей статус образовательного заведения, если в договоре на обучение отсутствует ссылка на лицензию;

- платежные документы – квитанции к приходным кассовым ордерам, чеки ККТ, платежные поручения, банковские выписки и иные документы – подтверждающие оплату за обучение.

Если бы только платежные документы были оформлены на ребенка, а сам договор на обучение был заключен с родителем, то у него были бы очень высокие шансы опровергнуть позицию финансистов благодаря Определению КС РФ от 23.09.2010 № 1251-О-О. (Можно было бы сослаться также на Письмо УФНС по г. Москве от 16.09.2009 № 20-14/4/096655).

А вот если договор на обучение с образовательным учреждением и квитанции об оплате обучения оформлены на имя сына налогоплательщика-родителя, то оснований для предоставления родителю социального налогового вычета в сумме произведенных расходов на обучение сына не имеется. Так считают финансисты.

Есть ли шансы опровергнуть их позицию? Шансы есть. Так, например, в Письме Минфина РФ от 18.03.

2013 № 03‑04‑05/7-238 финансисты согласились с тем, что супруг вправе претендовать на получение социального вычета по расходам на обучение ребенка независимо от того, что договор с образовательным учреждением и платежные документы оформлены на имя другого супруга. А чем связь мужа и жены лучше, чем связь отца или матери с ребенком?

Особенности исчисления налога налоговыми агентами и налогоплательщиками.

Оказывается, вы можете ровным счетом не делать ничего противозаконного, но тем не менее окажетесь должны бюджету помимо вашей воли и сознания. Как просто оказаться без вины виноватым, рассказывается в Письме Минфина РФ от 10.06.2013 № 03‑04‑05/21472.

Согласно п. 5 ст. 226 НК РФ при невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговой инспекции по месту своего учета о невозможности удержать налог и его сумме.

В статье 228 НК РФ установлено, что граждане, получающие доходы, при получении которых не был удержан налог налоговыми агентами, обязаны самостоятельно исчислить и уплатить сумму налога в отношении указанных доходов, а также представить налоговую декларацию.

Однако если налогоплательщик не получил своевременно данную информацию от налогового агента, подлежит ли он налоговой ответственности? Скажем, в виде пени?

Финансисты отвечают утвердительно.

С одной стороны, дело обстоит так. В силу п. 1 ст. 209 НК РФ и пп. 4 п. 1 ст. 228 НК РФ обязанность по исчислению и уплате НДФЛ должно исполнить лицо, получившее доход.

Налоговики, привлекая налогоплательщика к ответственности, должны доказать факт нарушения законодательства и выяснить, в результате каких виновных действий им было допущено нарушение или неуплата налога.

Статьей 109 НК РФ установлено, что отсутствие вины лица в совершении налогового правонарушения является обстоятельством, исключающим привлечение лица к ответственности за совершение налогового правонарушения.

При этом в статье 111 НК РФ прописаны обстоятельства, которые исключают вину лица в совершении налогового правонарушения.

Поэтому если гражданин сможет доказать, что он не был своевременно проинформирован о неуплате налога налоговым агентом, то наказывать его не за что.

С другой стороны, в соответствии с п. 2 ст.

75 НК РФ сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение налогового законодательства. За несвоевременную уплату налога в бюджет пени взыскиваются с того субъекта налоговых правоотношений, на кого возложена обязанность по уплате налога. Иначе говоря, пени гражданин заплатить обязан.

Нам кажется, что эта позиция имеет существенный изъян.

По нашему мнению обязанность налогового агента по отношению к налогоплательщику по уплате НДФЛ заканчивается только в тот момент, когда агент уведомит налогоплательщика о невозможности удержания налога.

С этого момента, мы считаем, и начинается отсчет пени для самого налогоплательщика. А вот до момента уведомления пеню должен уплачивать налоговый агент за счет собственных средств.

В принципе, финансистам, по большому счету, безразлично, кто будет платить – главное, чтобы пеня поступила в бюджет в полной сумме. Против будут налоговые агенты, так что без судебных разбирательств все равно не обойтись.

Еще одна проблемная ситуация была рассмотрена в Письме Минфина РФ от 22.08.2013 № 03‑04‑05/34450.

Налоговики должны были гражданину деньги, но перечислили их с опозданием. В связи с нарушением срока возврата денежных средств инспекция должна начислить проценты. Облагаются ли они НДФЛ?

По мнению финансистов – да.

В соответствии с п. 10 ст. 78 НК РФ в случае, если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного п. 6 ст. 78 НК РФ, налоговой инспекцией на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

Пунктом 1 ст. 210 НК РФ установлено, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме.

Доходы, не подлежащие обложению НДФЛ, перечислены в ст. 217 НК РФ.

В отличие от ст. 251 НК РФ, предусматривающей, что при определении налоговой базы по налогу на прибыль не учитываются доходы в виде сумм процентов, полученных в соответствии с требованиями ст. 78, 79, 176, 176.1 и 203 НК РФ из бюджета (внебюджетного фонда), в ст. 217 НК РФ аналогичной нормы нет. Значит, указанные доходы подлежат обложению НДФЛ в порядке, установленном ст. 228 НК РФ.

По нашему мнению, финансисты не правы. В пункте 1 ст.

217 НК РФ ясно определено, в частности, что не подлежат обложению НДФЛ иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством.

Очевидно, чторассматриваемыепроценты – это как раз компенсация налогоплательщику со стороны государства за допущенную просрочку компенсации. А значит, они все-таки НДФЛ не облагаются.

Однако этот вопрос без арбитражного разбирательства не решить.

Ну и еще одна ситуация из этой серии, которая была рассмотрена в Письме Минфина РФ от 27.08.2013 № 03‑04‑05/35096.

В июне 2012 года дом, в котором находилась квартира, принадлежавшая менее трех лет на праве собственности родителю и его двум несовершеннолетним детям, был снесен частным застройщиком. Взамен по договору мены им была предоставлена другая квартира такой же стоимости – 1 500 000 руб.

Налогоплательщик представил в налоговую инспекцию декларацию по НДФЛ, считая, что налоговая база равна 0. Однако налоговики указали, что налоговая база будет равна 500 000 руб. (1 500 000 — 1 000 000) и необходимо повторно представить налоговую декларацию. Иначе говоря, гражданин должен бюджету 65 000 руб. (500 000 руб. х 13%).

Разумеется, налогоплательщику это не понравилось.

Что сказали в Минфине?

В статье 567 ГК РФ указано, что к договору мены применяются соответственно правила о купле-продаже, если это не противоречит правилам гл. 31 ГК РФ и существу мены. При этом каждая из сторон признается продавцом товара, который она обязуется передать.

Доход, получаемый каждой стороной договора мены, учитываемый при определении налоговой базы, определяется исходя из стоимости обмениваемого имущества.

В соответствии с пп. 1 п. 1 ст. 220 НК РФ при реализации имущества, находившегося в собственности налогоплательщика менее трех лет, налогоплательщик вправе получить имущественный налоговый вычет в суммах, полученных им в налоговом периоде от продажи квартир и долей в указанном имуществе, но не превышающих в целом 1 000 000 руб.

, или уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

В случае уменьшения доходов на сумму произведенных расходов в качестве расходов при совершении мены учитываются документально подтвержденные расходы на приобретение обмениваемого имущества.

Таким образом, в случае если у налогоплательщика есть платежные документы о приобретении квартиры, можно не платить налог, а если нет, то налог придется заплатить.

А. Анищенко

эксперт журнала «Бюджетные организации:бухгалтерский учети налогообложение»

Источник: https://www.audar-urist.ru/articles/114/spornye_situacii_po_voprosu_ischeslenia_ndfl