Правила ведения книги учета доходов и расходов при ЕСХН

Книга доходов и расходов при ЕСХН применяется сельхозтоваропроизводителями для учета денежных поступлений и затрат. О форме и нюансах заполнения книги доходов и расходов при ЕСХН пойдет речь в статье.

Требования к заполнению и ведению книги учета доходов и расходов при ЕСХН

Нюансы заполнения книги доходов и расходов

Итоги

Требования к заполнению и ведению книги учета доходов и расходов при ЕСХН

Применяющие ЕСХН коммерсанты обязаны заполнять налоговый регистр, в котором отражаются доходы и расходы.

ВАЖНО! Форма книги доходов и расходов при ЕСХН (КДР) утверждена приказом Минфина России от 11.12.2006 № 169н.

К заполнению этого налогового регистра необходимо подходить внимательно и скрупулезно, поскольку от этого зависит:

- правильность определения налогооблагаемой базы по сельхозналогу и размер самого налога;

- снижение риска налоговых санкций за неправильное ведение учета.

Для достижения указанных целей записи в КДР необходимо вести:

- на русском языке;

- непрерывно, отражая операции на основании первичных документов в хронологическом порядке;

- в полном объеме (без пропусков и изъятий).

При этом следует соблюдать совокупность требований к оформлению КДР:

- на каждый новый отчетный период оформлять новую КДР;

- после окончания налогового периода распечатывать КДР (если она велась в электронном виде), бумажный вариант КДР прошить и пронумеровать, указав на последней странице количество страниц (подтвержденных подписью ответственного лица) и скрепить печатью (при наличии);

- ошибочную запись исправлять обоснованно, подтверждая исправление подписью коммерсанта и проставлением даты (печать ставится при наличии).

Состав КДР:

- титульный лист (информация о налогоплательщике, налоговый период и др.);

- раздел 1, посвященный полученным доходам и произведенным расходам;

- раздел 2, содержащий информацию о списании стоимости основных средств и нематериальных активов.

Как заполнить книгу доходов и расходов упрощенцу, рассказывается в материале «Книга учета доходов и расходов при УСН в 2014–2015 годах».

Нюансы заполнения книги доходов и расходов

Основное правило заполнения КДР — наличие движения денежных средств в виде:

- полученных на расчетный счет и в кассу денег (в отношении доходов);

- оплаченных расходов, входящих в список допускаемых (п. 2 ст. 346.5 НК РФ).

При этом пристальное внимание должно уделяться обоснованности включения в КДР расходов — наиболее часто происходит занижение сельхозналога из-за включения в расходную часть затрат, не указанных в налоговом перечне.

В том случае, когда расход есть в списке допускаемых, необходимо проконтролировать выполнение 2 обязательных условий:

- наличие должного документального обоснования расхода; и

- подтверждение его экономической целесообразности.

При наличии у коммерсанта расходов на приобретение основных средств (ОС) и нематериальных активов (НМА) следует обратить внимание на особенности отражения в КДР операций по списанию их стоимости.

Чтобы не ошибиться в заполнении раздела 2 «Расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по единому сельскохозяйственному налогу», необходимо разграничить все ОС и НМА на 2 группы:

- введенные в эксплуатацию и оплаченные в период применения ЕСХН;

- ОС и НМА, приобретенные до перехода на ЕСХН и имеющие на дату перехода остаточную стоимость.

Стоимость ОС и НМА из первой группы после оплаты списывается в налоговом периоде их ввода в эксплуатацию независимо от сроков использования и иных нюансов.

В отношении второй группы действует ограничение — стоимость такого имущества нельзя списать единовременно. Этот процесс может растянуться на срок от 3 до 10 лет — в зависимости от срока полезного использования ОС и НМА. Нюансы списания их остаточной стоимости в таком случае регламентированы п. 4 ст. 346.5 НК РФ.

О возможности применения ЕСХН отдельными сельхозтоваропроизводителями см. в материале «Круг плательщиков ЕСХН могут расширить».

Итоги

Соблюдение правил ведения КДР при ЕСХН позволяет своевременно и в полном объеме отражать принимающие участие в расчете сельхозналога доходы и расходы. Особое внимание необходимо уделить расходам — их документальному подтверждению, экономической целесообразности и соответствию списку разрешенных Налоговым кодексом затрат.

Источник: https://nalog-nalog.ru/esxn/pravila_vedeniya_knigi_ucheta_dohodov_i_rashodov_pri_eshn/

Книга доходов и расходов при ЕСХН: образец заполнения для ИП, санкции за отсутствие

При выборе налогового режима ЕСХН сельхозпроизводитель будет рассчитывать сумму платежей исходя из показателей доходных и расходных операций. Для этого предпринимателями используется особый порядок учета – ведение книги доходов и расходов.

Что такое книга доходов и расходов при ЕСХН

Переход на схему налогообложения ЕСХН доступен для организаций и предпринимателей, занимающихся сельхозпроизводством. Чтобы заполнить декларационные документы при ежегодной отчетности субъекту нужно документально зафиксировать все доходные и расходные операции.

Скачать бланк книги доходов и расходов при ЕСХН можно здесь.

Образец заполнения книги доходов и расходов при ЕСХН

Ее предназначение

Требование о ведении учета доходов и расходов при работе на ЕСХН предусмотрено Налоговым кодексом РФ, а ее форма и правила заполнения утверждены Приказом Минфина № 169н. При этом условие о ведении книги предусмотрено только для индивидуальных предпринимателей, поскольку юрлица должны вести бухгалтерский и налоговый учет по общим правилам.

Ведение книги осуществляется ИП с учетом следующих нюансов:

- в состав указанного документа входят два раздела: «дохода и расходы» и «расходы по ОС и НМА»;

- ведение записей осуществляется нарастающим итогом с начала календарного года;

- в форму книги должны вноситься абсолютно все операции, поскольку налоговые органы имеют право проводить не только камеральные, но и выездные проверки на стадии подачи декларации.

Возможность отказа от ведения

- Для использования режима ЕСХН ведение книги учета доходных и расходных операций является обязательным требованием только для ИП. Если предприниматель не ведет указанную форму, при проверке данных из декларации налоговый орган откажет в применении ЕСХН.

- Для ООО учет доходов и расходов осуществляется по общим правилам, форма книги для данных субъектов ЕСХН не используется.

Где купить книгу

Ведение указанного документа допускается в письменной или электронной форме, а письменный бланк книги можно приобрести через стандартные торговые сети. Однако нужно учитывать, что для надлежащего оформления книги ее нужно подшить, пронумеровать и заверить в налоговом органе.

Электронная форма ведения книги допускает использование, как стандартных таблиц, так и специализированных программных продуктов. Заверить электронную форму книгу за истекший календарный год нужно не позднее 1 апреля, т.е.

сразу после сдачи декларации за предыдущий отчетный период.

При камеральной или выездной проверке инспекция ФНС будет проверять не только правильность заполнения доходных и расходных операций, но и соблюдение требований к целостности книги.

Санкции за отсутствие или неправильное ведение документа

- Если у субъекта ЕСХН отсутствует книга учета, или он нарушил порядок ее заполнения, ему грозит налоговая ответственность в виде штрафа. Сумма санкции будет составлять от 10 до 30 т. рублей, а если в результате нарушения произошло занижение налогового обязательства по иных схемам налогообложения, размер указанной санкции составит до 20%.

- Кроме того, допускается взыскание санкции за непредставление формы по требованию налогового органа. В этом случае субъект ЕСХН может быть привлечен к штрафу в размере 200 рублей, а взыскание этой санкции будет осуществляться в судебном порядке по требованию налогового органа.

Как заполнить книгу доходов и расходов, расскажет видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/nalogooblozhenie/eshn/kniga-dohodov-i-rashodov.html

Образец заполнения книги учета доходов и расходов при есхн 2018

Главная / Без рубрики / Книга учёта доходов и расходов (КУДиР) в 2018 году Инструкция по заполнению КУДиР: Титульный лист Раздел 1. Доходы и расходы Раздел 2. Расходы на ОС и НМА Раздел 3. Расчёт суммы убытка Раздел 4. Расходы, уменьшающие налог Раздел 5.

Торговый сбор Книга на Патентном налоговом режиме Бланк документа: Скачать КУДиР для УСН (новая 2018 г.

) Скачать КУД для патента (ПСН) Скачать КУДиР для ЕСХН Скачать КУДиР для ОСНО Книга учета доходов и расходов (далее КУДиР) – это обязательный способ ведения налогового учета для:

- Индивидуальных предпринимателей на УСН, ПСН, ОСНО, ЕСХН;

- Организаций (юр. лица) на УСН.

На ЕНВД книга учета не ведется! Вести КУДиР без ошибок можно через этот сервис, в котором есть бесплатный пробный период. На каждый налоговой период открывается новая КУДиР, записи в ней ведутся с 01 января по 31 декабря текущего года.

В данную графу вносим все поступившие на расчетный счет или в кассу денежные средства, кроме:

- личных средств индивидуального предпринимателя;

- сумм полученных (возвращенных) займов;

- тех денег, которые вернул поставщик за бракованный товар;

- полученных задатков;

- денежных средств, внесенных учредителями в качестве вклада в уставный капитал;

- перечисленных из бюджета излишне уплаченных налогов (и такое бывает).

Оформление возврата Как быть в тех ситуациях, когда ИП или организации приходится возвращать часть полученной ранее оплаты поставщику? В таких случаях в графу «Доход» записывается возвращенная сумма со знаком «-», т.е. вы уменьшаете свой Доход на сумму возврата. Обратите внимание на то, что запись в КУДиР нужно сделать в том периоде, когда вы вернули деньги.

Книга учета доходов и расходов ип на есхн

Заполнение 2-го раздела книги учета В данном разделе нужно показать расходную информацию следующего содержания:

- Средства, потраченные на основные средства (их возведение, создание, покупка, изготовление), вложения в их модернизацию.

Книга доходов и расходов при есхн: заполняем по всем правилам

ООО «Первый» на сумму 240 000 руб. 05.04.2017 переплату в размере 30 000 руб. возвращаем ООО «Первый». В КУДиР делаем записи: Расчеты с электронными деньгами Большое распространение получили расчеты при помощи электронных денег с использованием различных платежных систем. Принцип продажи через любую платежную систему такой:

- ИП или организация открывает специальный электронный счет на сайте оператора (например, «Яндекс.

Деньги», «WebMoney», «PayPal», «QIWI» (КИВИ). - Этот оператор является посредником между покупателем и продавцом, оператор принимает оплату от покупателя и передает ее продавцу (ИП или организации).

- Покупатель оплачивает товар.

- Деньги за товар попадают на электронный счет продавца (ИП, организации).

- Посредник по распоряжению ИП переводит деньги на банковский счет продавца.

Книга доходов и расходов при есхн

Дата и № первичного документа 3.2. 3 Содержание операции 3.3. 4 Доходы от основной деятельности и внереализационные доходы (п. 1 и 2 ст. 248 НК ).Не указываются: доходы, указанные в ст. 251 НК, доходы, облагаемые по спецставкам.

Доходы, указываются в порядке, предусмотренном для налогообложения ЕСХН 3.4. 5 Расходы согласно п. 2 ст. 346.5 НК.Расходы указываются в порядке, предусмотренном для налогообложения ЕСХН 3.5. Как заполнить раздел II «Расходы по ОС и НМА» № графы Что отражается в графе Пункт Порядка 1 № по порядку 4.3.

2 Наименование объекта ОС или НМА согласно техпаспорту и иным документам 4.4. 3 Дата полной оплаты объекта ОС или НМА, подтвержденная документом 4.5. 4 Дата подачи документов на госрегистрацию для ОС, права на которые подлежат госрегистрации (кроме ОС, введенных в эксплуатацию до 31.01.1998). 4.6.

5 Дата ввода в эксплуатацию объекта ОС или принятия к учету НМА 4.7.

Есхн

Что нужно сделать с 14 по 18 мая Вот и закончились все майские праздники и настали трудовые будни. После череды выходных легко забыть о важных рабочих делах. Чтобы этого не произошло и вы в срок исполнили свои обязательства перед бюджетом и контролирующими органами, мы представляем вашему вниманию наши еженедельные напоминания.< < …

Важно

Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.

28 Правил, утв. НКТ СССР 30.04.1930 № 169). Но иногда эти 11 месяцев не такие уж и отработанные.

< … Штраф за несдачу СЗВ-М: увольнение не спасет директора от санкций В период работы директора возглавляемая им фирма совершила нарушение в сфере персучета.

Книга учёта доходов и расходов (кудир) в 2018 году

- ЕСХН (Единый сельскохозяйственный налог )

Предприниматели сельхозпроизводители, работающие на спецрежиме ЕСХН, обязаны организовать учетную деятельность расходно-доходных показателей для вычисления налоговой нагрузки.

Для этой цели Минфином подготовлена типовая книга, в которой последовательно, по мере совершения операций, необходимо отражать данные о произведенных расходах и поступивших доходах в течение всего периода деятельности. Расскажем в статье, как ведется книга доходов и расходов при ЕСХН.

Правила ведения книги доходов и расходов Записи в книгу вносятся только при наличии соответствующей оправдательной первичной документации. Если документа нет, то сведения об операции вносить в книгу не допускается.

- Обязанность ИП предоставлять достоверные и полные сведения, обеспечить непрерывность их отражения в специальной книге.

Книга учета доходов и расходов для ип на есхн 2018 как оформить

Заполнение таблицы по графам рассмотрено в таблице.

Номер графы Заполняемая информация 1 Последовательная нумерация записей, начиная с «1» и далее по порядку 2 Реквизиты первичной бумаги, которая послужила основанием для фиксации операции, в ходе которой ИП получил доход или расход, учитываемый в налогооблагаемой базе при ЕСХН (дата и номер, указанные на документе) 3 Краткое пояснение сути операции 4 Размер доходного показателя, полученного в результате указанной операции. Показываются только те расходы, которые включаются в базу для исчисления налоговой нагрузки при ЕСХН, согласно НК РФ:

- Реализационные (ст.249);

- Внереализационные (ст.250).

Не учитываются:

- Доходы из ст.251;

- Доходы, который облагаются НДФЛ по ставкам из пунктов 2,4,5 ст.224)

5 Размер расходного показателя, возникшего при совершении отражаемой операции.

Кудир: образцы заполнения

Заплаченный вами аванс (без получения товара/услуги) – это не Расход и заносить его в КУДиР не нужно. Раздел «Доходы и расходы» состоит из четырех основных таблиц. В каждую таблицу заносятся данные по операциям за один квартал, что позволяет правильно рассчитать сумму авансового налогового платежа.

ИП и организации с объектом налогообложения «доходы» обязательно заполняют графы с 1 по 4, упрощенцы с УСН «доходы минус расходы заполняют все пять граф. Графа 1 – пишем порядковый номер операции.

Графа 2 – ставим дату и номер первичного документа.

Первичным учетным документом считается платежное поручение, выписка банка, приходно-кассовый и расходно-кассовый ордер, товарный чек, бланк строгой отчетности (квитанция), акт выполненных работ, товарная накладная, платежная ведомость и пр.

Графа 3 – указываем содержание хозяйственной операции.

Налоговым кодексом определена обязанность ведения КУДиР индивидуальным предпринимателем, применяющим систему налогообложения, которая предусмотрена для сельскохозяйственных производителей. КУДиР для ИП на ЕСХН Заполнение КУДиР для ИП на ЕСХН требуется проводить в хронологическом порядке. Основанием являются различные подтверждающие документы, которые необходимо хранить надлежащим образом:

- Акты

- Договоры

- Товарные накладные

- Платежные поручения

- Квитанции

Книгу учета доходов и расходов допустимо вести не только в бумажном виде, но и в электронном.

Особенности ведения КУДиР для ИП на ЕСХН

- Новая КУДиР для ИП на ЕСХН заводится на каждый календарный год (налоговый период).

- Книга учета доходов и расходов должна быть не просто прошнурована и пронумеровано, но и заверена подписью индивидуального предпринимателя.

Источник: https://2440453.ru/obrazets-zapolneniya-knigi-ucheta-dohodov-i-rashodov-pri-eshn-2018/

Книга учета доходов и расходов при ЕСХН — порядок ведения

Книга доходов и расходов при ЕСХНпредназначена для записи хозяйственных операций организаций и ИП, работающих в сфере сельхозпроизводства. Об оформлении книги доходов и расходов при ЕСХНчитайте ниже.

Для чего нужна книга учета доходов и расходов при ЕСХН?

Требования к заполнению книги

Тонкости процедуры заполнения книги доходов и расходов

Для чего нужна книга учета доходов и расходов при ЕСХН?

Хозяйствующие субъекты, выбравшие в качестве налогового режима ЕСХН, должны, как и все налогоплательщики, регистрировать приходные и расходные операции. Для этих целей им придан учетный регистр — книга доходов и расходов при ЕСХН. Форма ее утверждена приказом Минфина РФ от 11.12.2006 № 169н.

Важность книги обусловлена следующими причинами:

- с помощью информации, отраженной в этом регистре, производится определение базы по сельхозналогу и в итоге размера самого налога;

- достоверные и полные записи в книге позволяют избежать санкций от налоговых инспекторов, а также способствуют формированию положительного имиджа у банков.

Книга позволяет вести упрощенный бухучет без применения двойной записи и здесь же рассчитывать налоговую базу.

Требования к заполнению книги

При оформлении следует соблюдать следующие требования общего характера:

- записи ведутся по-русски;

- должно выполняться условие непрерывности записи в хронологическом порядке;

- основой для отражения информации должны служить первичные документы;

- в книге должны найти отражение все приходные и расходные операции;

- каждому отчетному периоду соответствует отдельная книга;

- по окончании налогового периода книга сшивается, нумеруется и на последней странице визируется с простановкой печати и с указанием числа страниц (если регистр ведется в электронном виде, все листы предварительно распечатываются);

- ошибка в тексте записи исправляется путем внесения истинного значения или верного текста и простановкой на исправлении подписи руководителя или ИП.

Книга состоит из:

- титульного листа, на котором приводятся сведения о компании или ИП и о периоде, за который она оформляется;

- 1-го раздела, в котором делаются записи по приходным и расходным операциям;

- 2-го раздела, в котором содержатся данные по списанию объектов ОС и НМА.

Тонкости процедуры заполнения книги доходов и расходов

При заполнении книги следует учитывать все операции, сопровождающиеся движением денег, а именно:

- зачисление денежных средств на расчетный счет или приход их в кассу предприятия;

- расходование денежных средств (отметим, что расходы, отражаемые в книге и учитываемые при расчете налога, приведены в п. 2 ст. 346.5 НК РФ).

Условие второго пункта очень важно, поскольку включение в состав расходов трат, не предусмотренных НК РФ, приводит к необоснованному занижению размера налога и, соответственно, к претензиям налоговых органов.

Но даже если расходы числятся в списке разрешенных к учету, потребуется выполнить еще два условия, а именно:

- расходы должны иметь подтверждение в виде первичных документов;

- затраты должны иметь экономическое обоснование.

Налогоплательщик ЕСХН должен учитывать следующие тонкости при отражении операций с объектами внеоборотных активов:

- Если объект ОС или НМА приобретен и оплачен в том периоде, когда уже использовался режим ЕСХН, списывать его следует в том налоговом периоде, в котором он куплен. Это правило применяется без исключений, даже если объект вводится в эксплуатацию много позже.

- Если такой объект приобретен до начала использования режима ЕСХН и на момент перехода был частично амортизирован, то списать его единовременно не разрешается. Списание растягивается на период от 3 до 10 лет, и все здесь зависит от того, какой срок определен для эксплуатации объекта. Тонкости списания определены законодательно в п. 4 ст. 346.5 НК РФ.

Корректное оформление книги учета доходов и расходов при ЕСХН позволяет полно и правильно отразить приходные и расходные операции, а также точно рассчитать размер налога. В книге следует отражать лишь те затраты, которые НК РФ разрешает признавать в налоговом учете и которые подтверждены первичными документами.

Источник: https://buhnk.ru/eshn/kniga-ucheta-dohodov-i-rashodov-pri-eshn-poryadok-vedeniya/

ЕСХН: книга доходов и расходов

Ошибка в чеке: как исправить

То, каким образом исправлять некорректно сформированные кассовые чеки, зависит от применяемого формата фискальных документов (ФФД).

<\p>

Транспортные расходы: чем подтвердить и как учесть

Для того чтобы расходы на доставку товаров, материалов, на служебные поездки можно было учесть в расходах при начислении налога на прибыль, необходимы первичные документы.

О том, какие документы понадобятся в различных ситуациях, нам рассказывает специалист Минфина. < ... ><\p>

Главная → Бухгалтерские консультации → ЕСХН

Обновление: 25 мая 2016 г.

Для учета доходов и расходов в целях исчисления единого сельскохозяйственного налога индивидуальными предпринимателями используется Книга доходов и расходов при ЕСХН (п. 8 ст. 346.5 НК).

Форма и порядок заполнения Книги учета доходов и расходов ИП, применяющих ЕСХН, утверждены Приказом Минфина РФ от 11.12.2006 N 169н, в Приложениях 1 и 2 к Приказу.

Состав Книги учета доходов и расходов ИП на ЕСХН

Книга учета доходов и расходов ИП на ЕСХН состоит из:

- Титульного листа;

- раздела I «Доходы и расходы»;

- раздела II «Расходы по ОС и НМА».

Требования к заполнению Книги учета доходов и расходов ИП на ЕСХН

Книга ведется в хронологической последовательности по данным первичных документов, с отражением хозопераций за отчетный/ налоговый период (п. 1.1. Порядка).

Принципы ведения Книги: полнота, непрерывность, достоверность учета показателей для исчисления есхн (п. 1.2. Порядка).

Книга и документы первичного учета ИП на ЕСХН ведутся на русском языке. Первичные документы на иностранном языке требуют перевода (п. 1.3. Порядка).

Индивидуальный предприниматель вправе выбрать, вести Книгу в бумажном виде или в электронном виде. Если выбран электронный вид, по итогам полугодия и года Книгу нужно распечатывать. Каждый год нужно заводить новую Книгу учета доходов и расходов (п. 1.4. Порядка).

Книгу необходимо прошнуровать и пронумеровать, на последней странице указать количество страниц, проставить подпись ИП и, если есть, печать.

Если Книга доходов и расходов ведется в бумажном виде, до начала ее ведения Книгу нужно заверить в налоговом органе. Если же Книга ведется в электронном виде, заверить Книгу в налоговом органе необходимо по итогам года – до 1 апреля следующего года (п. 1.5. Порядка).

Если при ведении Книги допущены ошибки, они могут быть исправлены только в случае их обоснования. Исправление ошибок подтверждается подписью ИП, печатью (если есть) с проставлением даты (п. 1.6. Порядка).

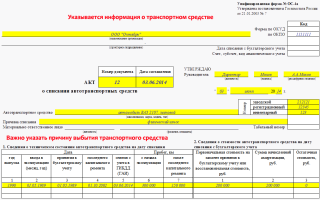

Как заполнить Титульный лист Книги учета доходов и расходов

На Титульном листе Книги доходов и расходов указываются (Раздел 2 Порядка):

- год, за который ведется Книга и дата начала ведения Книги;

- ФИО по паспорту и ОКПО по данным письма органов госстатистики;

- ИНН на основании свидетельства о постановке на налоговый учет;

- в качестве единицы измерения указывается рубль, код единицы измерения по ОКЕИ указывается 383;

- место жительства указывается по месту регистрации физического лица;

- номера р/с и банков, в которых открыты счета.

Код формы по ОКУД не заполняется, т.к. в ОК 011-93. Общероссийский классификатор управленческой документации код для Книги учета доходов и расходов при ЕСХН не предусмотрен.

Как заполнить раздел I «Доходы и расходы»

| 1 | № операции по порядку | 3.1. |

| 2 | Дата и № первичного документа | 3.2. |

| 3 | Содержание операции | 3.3. |

| 4 | Доходы от основной деятельности и внереализационные доходы (п. 1 и 2 ст. 248 НК ).Не указываются: доходы, указанные в ст. 251 НК, доходы, облагаемые по спецставкам.Доходы, указываются в порядке, предусмотренном для налогообложения ЕСХН | 3.4. |

| 5 | Расходы согласно п. 2 ст. 346.5 НК.Расходы указываются в порядке, предусмотренном для налогообложения ЕСХН | 3.5. |

Как заполнить раздел II «Расходы по ОС и НМА»

| 1 | № по порядку | 4.3. |

| 2 | Наименование объекта ОС или НМА согласно техпаспорту и иным документам | 4.4. |

| 3 | Дата полной оплаты объекта ОС или НМА, подтвержденная документом | 4.5. |

| 4 | Дата подачи документов на госрегистрацию для ОС, права на которые подлежат госрегистрации (кроме ОС, введенных в эксплуатацию до 31.01.1998). | 4.6. |

| 5 | Дата ввода в эксплуатацию объекта ОС или принятия к учету НМА | 4.7. |

| 6 | Первоначальная стоимость (ПС) объекта ОС, приобретенного/ сооруженного/ изготовленного в период применения ЕСХН или ПС объекта НМА, приобретенного/ созданного в период применения ЕСХН. ПС объекта ОС отражается в наиболее позднем по времени из следующих периодов: — ввод ОС в эксплуатацию; — подача документов на госрегистрацию; — оплата расходов по ОС. В таком же порядке отражается увеличение/уменьшение ПС объекта ОС. ПС объекта НМА отражается в наиболее позднем по времени из следующих периодов: — принятие НМА на учет;— оплата расходов по НМА | 4.8. |

| 7 | Срок полезного использования, если ОС и НМА приобретены/ сооружены/ изготовлены/ созданы до начала применения ЕСХН | 4.9. |

| 8 | Остаточная стоимость ОС или НМА, расходы на достройку/ дооборудование/ реконструкцию/ модернизацию/ техперевооружение ОС, по ОС и НМА, полученным до начала применения ЕСХН, отражается в наиболее позднем по времени из следующих периодов: — ввод объекта ОС в эксплуатацию/ принятие НМА на бухгалтерский учет; — подача документов на госрегистрацию;— оплата расходов по ОС/НМА.Порядок определения остаточной стоимости зависит от режима налогообложения, с которого ИП перешел на уплату ЕСХН | 4.10. |

| 9 | Кол-во полугодий года, в течение которых эксплуатировался оплаченный и введенный в эксплуатацию объект ОС или НМА | 4.11. |

| 10 | Доля стоимости объекта ОС или НМА, учитываемая в расходах согласно подп. 2 п. 4 ст. 346.5 НК | 4.12. |

| 11 | Доля стоимости объекта ОС или НМА, учитываемая в расходах в каждом полугодии (графа 11= графа 10 / графа 9). Значение округляется до 2-х знаков после запятой | 4.13. |

| 12 | Расходы на ОС и НМА, учитываемые в расходах для исчисления есхн в каждом полугодии (графа 12 = (графа 6 или графа 8)* графа 11/100, отражаются в последний день полугодия | 4.14. |

| 13 | Расходы на ОС и НМА, учитываемые в расходах для исчисления есхн за налоговый период (графа 13=(графа 6 или графа 8)*графа 9* графа 11/100) | 4.15. |

| 14 | Расходы на ОС и НМА, учтенные в расходах для исчисления есхн за предыдущие налоговые периоды (графа 14= графа 13 раздела II Книги за предыдущие налоговые периоды).Если ОС и НМА получены и введены в эксплуатацию в период применения ЕСХН, их стоимость не учитывается в графе 14 | 4.16. |

| 15 | Оставшаяся часть расходов по ОС и НМА, подлежащая списанию в следующих периодах (графа 15=графа 8 — графа 13 – графа 14).Если ОС и НМА получены и введены в эксплуатацию в период применения ЕСХН, их стоимость не учитывается в графе 15 | 4.17. |

| 16 | Дата выбытия/реализации ОС или НМА | 4.18. |

| Итоговая строка | Итоговая строка = графа 6 + графа 8 + графа 12 + графа 13 + графа 14 + графа 15 |

Также читайте:

- Учетная политика при ЕСХН

- ЕСХН в 2017 году: какие изменения

- Переход на ЕСХН

Подписывайтесь на наш канал в Яндекс. Дзен

Источник: https://GlavKniga.ru/situations/s501469

Как заполнить книгу учета доходов и расходов ип для есхн

При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < … Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2019 года.

Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников). Так кто же вправе работать без кассы до середины следующего года? < … Главная → Бухгалтерские консультации → ЕСХН Обновление: 25 мая 2016 г.

Для учета доходов и расходов в целях исчисления единого сельскохозяйственного налога индивидуальными предпринимателями используется Книга доходов и расходов при ЕСХН (п. 8 ст. 346.5 НК).

Ведение книги доходов и расходов при есхн для ип и организации

Остаточная стоимость ОС или НМА, расходы на достройку/ дооборудование/ реконструкцию/ модернизацию/ техперевооружение ОС, по ОС и НМА, полученным до начала применения ЕСХН, отражается в наиболее позднем по времени из следующих периодов:— ввод объекта ОС в эксплуатацию/ принятие НМА на бухгалтерский учет;— подача документов на госрегистрацию;— оплата расходов по ОС/НМА.Порядок определения остаточной стоимости зависит от режима налогообложения, с которого ИП перешел на уплату ЕСХН 4.10. 9 Кол-во полугодий года, в течение которых эксплуатировался оплаченный и введенный в эксплуатацию объект ОС или НМА 4.11. 10 Доля стоимости объекта ОС или НМА, учитываемая в расходах согласно подп. 2 п. 4 ст. 346.5 НК 4.12. 11 Доля стоимости объекта ОС или НМА, учитываемая в расходах в каждом полугодии (графа 11= графа 10 / графа 9). Значение округляется до 2-х знаков после запятой 4.13.

Книга доходов и расходов при есхн

Форма и порядок заполнения Книги учета доходов и расходов ИП, применяющих ЕСХН, утверждены Приказом Минфина РФ от 11.12.2006 N 169н, в Приложениях 1 и 2 к Приказу. Состав Книги учета доходов и расходов ИП на ЕСХН Книга учета доходов и расходов ИП на ЕСХН состоит из:

- Титульного листа;

- раздела I «Доходы и расходы»;

- раздела II «Расходы по ОС и НМА».

Требования к заполнению Книги учета доходов и расходов ИП на ЕСХН Книга ведется в хронологической последовательности по данным первичных документов, с отражением хозопераций за отчетный/ налоговый период (п. 1.1. Порядка). Принципы ведения Книги: полнота, непрерывность, достоверность учета показателей для исчисления есхн (п.

1.2. Порядка). Книга и документы первичного учета ИП на ЕСХН ведутся на русском языке. Первичные документы на иностранном языке требуют перевода (п. 1.3. Порядка).

Книга доходов и расходов при есхн: заполняем по всем правилам

ВниманиеКак правильно заполнить книгу учета доходов и расходов КФХ Согласно ст.6 федерального закона № 000 –ФЗ «О бухгалтерском учете» экономический субъект обязан вести бухгалтерский учет, индивидуальный предприниматель обязан вести учет доходов и расходов.

Учетными (бухгалтерским) регистрами в крестьянском (фермерском) хозяйстве являются: 1. Книга учета имущества крестьянского (фермерского) хозяйства (форма N 1-кх); 2.

С 2013 года применяется форма книги учета доходов и расходов, утвержденная Приказом Минфина России от 01.

01.2001 г. № 000н.

Есхн

КДР;

- после окончания налогового периода распечатывать КДР (если она велась в электронном виде), бумажный вариант КДР прошить и пронумеровать, указав на последней странице количество страниц (подтвержденных подписью ответственного лица) и скрепить печатью (при наличии);

- ошибочную запись исправлять обоснованно, подтверждая исправление подписью коммерсанта и проставлением даты (печать ставится при наличии).

Состав КДР:

- титульный лист (информация о налогоплательщике, налоговый период и др.);

- раздел 1, посвященный полученным доходам и произведенным расходам;

- раздел 2, содержащий информацию о списании стоимости основных средств и нематериальных активов.

Как заполнить книгу доходов и расходов упрощенцу, рассказывается в материале «Книга учета доходов и расходов при УСН в 2014–2015 годах».

Правила ведения книги учета доходов и расходов при есхн

Заполнение графы «дата и номер первичного документа» книги учета доходов: Доход — проставляется номер и дата платежного поручения (при получении денег на расчетный счет от покупателей), — номер и дата приходного кассового ордера (при получении наличных денег от покупателей), — номер и дата соглашения о проведении взаимозачета (при возникновении ситуации, например, выдали работнику часть заработной платы собственной продукцией или имел место зачет взаимных требований с юридическим лицом или с ИП) Расход — проставляется номер и дата платежного поручения (при оплате через расчетный счет: поставщику (продавцу), работнику заработной платы, налогов, страховых взносов, услуг банку и т.

Книга учета доходов и расходов ип на есхн

ИП.Сведения приводятся по состоянию на последнее число периода, признаваемого отчетным и налоговым, по каждому объекту отдельно. Сведения для заполнения табличной части второго раздела берутся из технических паспортов внеоборотных активов.

Заполнение граф таблицы: Номер графы Заполняемая информация 1 Номер записи 2 Наименование объекта 3 Дата внесения полной оплаты за объект, указывается на основании платежной бумаги (поручение, квитанция к ПКО) 4 Дата передачи бумаг в госорган на проведение регистрационной процедуры, заполняется только в отношении тех активов, для которых есть необходимость регистрации прав собственности в государственном порядке 5 Дата, когда актив оприходован – принят к учету или введен в эксплуатацию 6 Стоимость, включающая все траты на приходуемый актив, купленный или созданный во время работы на ЕСХН.

Книга учета доходов и расходов для ип на есхн 2018 как оформить

Электронно оформляемая книга в конце периода, признаваемого налоговым, выносится на бумажный носитель, после распечатки на последнем листе пишется число страниц книги, данная запись заверяется подписью ИП.

Далее книгу нужно отнести в отделение ФНС, где будет поставлена заверяющая подпись налогового специалиста и печать налоговой.

Заверение в ФНС нужно совершить в течение четырех месяцев с момента окончания налогового периода (до конца марта).

Источник: https://juristufa.ru/2018/04/20/kak-zapolnit-knigu-ucheta-dohodov-i-rashodov-ip-dlya-eshn/

Книга доходов и расходов при ЕСХН

Применение сельскохозяйственного спецрежима и уплата ЕСХН, предполагает отражение в налоговой базе строго определенных доходов и расходов.

Для организаций, которые помимо налогового, обязаны вести бухгалтерский учет, обычно не составляет труда выделить в общем потоке операций те поступления и траты, которые имеют значение для определения суммы налога.

Однако индивидуальные предприниматели бухучет не ведут, и в этой связи расчеты, необходимые для определения налоговой базы, они вынуждены вести целенаправленно. В рамках ЕСХН для этого используется книга учета доходов и расходов индивидуальных предпринимателей, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей.

Принципы заполнения книги доходов и расходов на ЕСХН

Форма книги доходов и расходов при ЕСХН, которую обязаны вести индивидуальные предприниматели, а также порядок ее заполнения, утверждены приказом Минфина от 11декабря 2006 года № 169н. Напомним, что для упрощенцев применяется иная форма КУДиР.

Общие принципы заполнения данного документа предполагают фиксацию в ней операций в хронологическом порядке на основании первичных документов.

Разумеется, основополагающим моментом в данном случае является полнота отражения фактов хозяйственной жизни в рамках отчетного или налогового периода в целях расчета сельскохозяйственного налога. Вести книгу доходов и расходов при ЕСХН можно как в бумажном, так и в электронном виде.

В последнем случае по итогам полугодия и года документ необходимо распечатывать, прошнуровать и подписать, то есть в конечном счете книга также должна быть оформлена на бумаге. Разница в первоначальном оформлении Книги учета доходов и расходов – в бумажном или электронном виде — заключатся в порядке ее заверения в налоговой инспекции.

Бумажную книгу необходимо предоставить в налоговый орган до начала ее ведения. В электронном виде необходимо заверять по итогам года – в срок до 1 апреля следующего года. Об этом говорится в пункте 1.5. выше упомянутого Порядка заполнения.

Ошибки, допущенные при заполнении книги и требующее исправления, должны быть обоснованны. Каждая такая корректировка подтверждается подписью ИП, печатью, в случае ее наличия, и с указанием даты (п. 1.6. Порядка).

Состав книги доходов и расходов при ЕСХН

Состоит книга доходов и расходов из трех частей: титульного листа, раздела I «Доходы и расходы» и раздела II «Расходы по ОС и НМА».

На титульном листе указывается основная информация о налогоплательщике: ФИО предпринимателя, его ИНН, место жительства, номер расчетного счета. Также указывается календарный год, к которому относится книга, и валюта (рубль), в которой отражаются операции.

В первом разделе, как следует из самого его названия, указываются в табличной форме основные доходные и расходные операции ИП. В графах 1-3 указывается основная учетная информация о хозяйственном факте: порядковый номер, дата и номер первичного документа и содержание.

Далее доходный показатель проставляется в графе 4 Книги доходов и расходов на ЕСХН. Расходы, перечень которых указан в пункте 2 статьи 346.5 Налогового кодекса, попадают в графу 5.

В конце таблицы подводятся итоги по общим суммам доходов и расходов по итогам полугодий и года.

Во втором разделе книги отражаются расходы на приобретение, сооружение и изготовление новых основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение уже имеющихся ОС. Здесь же отражаются сведения о затратах на приобретение и создание нематериальных активов самим налогоплательщиком ЕСХН. Перечень расходов подобного типа предусмотрен подпунктами 1 и 2 пункта 2 статьи 346.5 Кодекса.

Традиционно в графе 1 указывается порядковый номер операции. Далее нужно указать наименование объекта ОС или НМА исходя из данных техпаспорта или иного аналогичного документа. В графе 3 указывают дату полной оплаты объекта на основании соответствующего первичного документа, например, платежного поручения или кассового ордера.

В следующей графе проставляется дата подачи документов на госрегистрацию объекта, после чего — число, месяц, год ввода в эксплуатацию ОС или принятия к учету НМА.

Графа 6 содержит информацию о первоначальной стоимости основного средства или нематериального актива, приобретение или создание которого пришлось на период применении ЕСХН.

В следующей графе отражается срок полезного использования объекта.

Особое внимание следует обратить на графу 8 книги учета расходов и доходов при ЕСХН. В ней прописывается остаточная стоимость ОС или НМА, или же расходы на достройку, реконструкцию, модернизацию и перевооружение объекта, полученного до начала применения ЕСХН.

Данная информация отражается по наиболее позднему по времени событию: вводу ОС в эксплуатацию (принятию к учету НМА), подаче документов на госрегистрацию или оплате расходов по данному объекту. Порядок определения остаточной стоимости объекта зависит от режима налогообложения, применяемого предпринимателем до момента его перехода на ЕСХН.

Подробнее варианты определения данной суммы рассматриваются в пункте 4.10 Порядка.

Далее, графа 9 Раздела 2 Книги учета доходов и расходов содержит данные о количестве полугодий в течение которых эксплуатировался оплаченный и введенный в эксплуатацию объект ОС или НМА.

В 10-й графе необходимо определить долю стоимости объекта, которую ИП вправе учесть в составе «сельскохозяйственных» расходов согласно подпункту 2 пункта 4 статьи 346.5 Налогового кодекса.

В графе 11 из предыдущего значения выделяется доля стоимости объекта, попадающая в расходы, учитываемые в каждом полугодии. Конкретная сумма расходов по ОС или НМА, учитываемая в налоговой базе, отражается в графе 12. Значение определяется на последний день полугодия.

Аналогичная сумма расходов, только на конец налогового года, отражается в графе 13. Ранее же учтенные расходы на создание или приобретение ОС или НМА учитываются в графе 14. Таким образом значение в этой клетке будет равно сумме значений графы 13 за предыдущие годы.

В графе 15 указывается оставшаяся часть расходов, которые не учитывались в текущем или предыдущих налоговых периодах, и которую предстоит списать в следующие годы. Дата выбытия объекта отражается в последней графе 16.

В итоговой строке в нижней части таблицы отражается сумма значений по графам 6,8,12,13,14 и 15.

Большинство показателей по графам второго раздела Книги доходов и расходов при ЕСХН взаимосвязаны между собой, и их можно проверить с помощью простейших арифметических правил. Конкретные формулы расчета приведены в названиях самих граф.

Поэтому, если налогоплательщик – индивидуальный предприниматель изначально внимательно относится к учетной обязанности, хранит документы, на основании которых приобретал ОС или НМА либо же осуществлял дополнительные действия с такими объектами, то проблем с заполнением Книги учета доходов и расходов, в том числе и с более сложным на первый взгляд разделом 2, у него не возникнет.

Источник: https://spmag.ru/articles/kniga-dohodov-i-rashodov-pri-eshn

Ведение бухгалтерии ип по есхн самостоятельно

Доля стоимости, которая включается в расходы за период, признаваемый налоговым. Для определения данной величины берутся правила, предусмотренные пп. 2 п.4 ст. 346.5.

11 Доля стоимости НМА или ОС, которая включается в расходы в полугодии, определяется путем деления доли стоимости, включаемой в расходы за год, на число полугодий, указанных в гр.9. 12 Доля расходов, включаемая в базу для каждого полугодия: Показатель гр.6 или 8 * показатель гр.

11 / 100 13 Доля расходов, включаемая в базу за год: Показатель гр.6 или 7 * показатель гр.9 * показатель гр.11 / 100 14 Величина расходов, учтенная в базе за прошедшие года (берется из гр.13 книги за прошлые года). Графа не заполняется, если актив поступил в период работы на ЕСХН.

15 Остаток расходов, которые будут списаны в будущих периодах (гр.8 – гр.13 – гр.14). Графа не заполняется, если актив поступил в период работы на ЕСХН.

Как ип вести бухгалтерию самостоятельно: пошаговая инструкция 2018 года

Сложность и объем отчетности КФХ на ОСНО проигрывает остальным вариантам, зато основная система позволяет фермерам сотрудничать с крупными сетевыми партнерами, имеющими дело только с НДС. На ОСНО работает большинство оптовых покупателей, которые могут быть интересны фермерам.

Дело в том, что общий режим позволяет оптовикам значительно снизить нагрузку по НДС. Такой режим будет применен к новообразованному хозяйству автоматически, если его глава не успеет подать заявление о применении УСН или ЕСХН.

Ведение книги доходов и расходов при есхн для ип и организации

ВажноЕНВД: сроки сдачи и уплаты Начисление и уплата единого налога Для начисления налога по ЕСХН используется проводка: Д 99 – К 68. Эта операция проводится в последний день отчетного периода.Фактическая уплата налога в государственную казну отражается проводкой: Д 68 – К 51.

Чтобы избежать санкций со стороны контролирующих органов, совершать оплату налога нужно не позднее установленных сроков: 25.07 для авансового платежа и 31.03 следующего года для окончательного расчета.

Порядок исчисления величины единого налога отражается в декларации, которая сдается в фискальные органы по итогам налогового периода.

Бухгалтерский учет при есхн

Неправильно организованный учет может привести к назначению крупных штрафов и начислению пеней за весьма вероятные (при неправильной организации) бухгалтерские ошибки. И вот эти санкции могут затронуть не только денежные средства и имущество, относящееся к бизнесу, а все состояние ИП.

Может ли есхн применяться индивидуальными предпринимателями в 2018 году

В первом случае налог считается как 6% от всех поступивших денежных средств, во втором – как 15% от разницы между средствами, поступившими за проданные товары и оказанные услуги и средствами, затраченными на приобретение этих товаров, на обеспечение условий для оказания оплаченных услуг, а также суммами прочих затрат, свершенных в целях всесторонней организации производства, хранения и сбыта продукции. Упрощенка предполагает лишь заполнение предпринимателем книги доходов и расходов (КУДиР) и ежегодное представление отчета по установленной форме в налоговую инспекцию.

Отчет нужно представить до 31 марта следующего года, а также не забывать ежеквартально до 25 числа уплачивать авансовые платежи по упрощенному налогу.

Бухгалтерский учет есхн

- Главная

- ЕСХН (Единый сельскохозяйственный налог )

Предприниматели сельхозпроизводители, работающие на спецрежиме ЕСХН, обязаны организовать учетную деятельность расходно-доходных показателей для вычисления налоговой нагрузки. Для этой цели Минфином подготовлена типовая книга, в которой последовательно, по мере совершения операций, необходимо отражать данные о произведенных расходах и поступивших доходах в течение всего периода деятельности.

ВниманиеРасскажем в статье, как ведется книга доходов и расходов при ЕСХН. Правила ведения книги доходов и расходов Записи в книгу вносятся только при наличии соответствующей оправдательной первичной документации.

Если документа нет, то сведения об операции вносить в книгу не допускается.

- Обязанность ИП предоставлять достоверные и полные сведения, обеспечить непрерывность их отражения в специальной книге.

Учет по есхн

Содержание

- 1 Отличие бухгалтерского учета от налогового при ЕСХН

- 2 Отражение доходов сельхозпроизводителя в бухгалтерском учете

- 3 Отражение расходов для целей ЕСХН

- 4 Начисление и уплата единого налога

Отличие бухгалтерского учета от налогового при ЕСХН Для целей бухгалтерского учета компании-сельхозпроизводители используют метод начисления, т.е. отражают расходы и доходы в том периоде, когда они были фактически понесены.

Для целей налогового учета нужно применять кассовый метод: выручка отражается в периоде, когда поступила в кассу или на расчетный счет, а траты – когда были оплачены.

Бухучет ИП на ЕНВД в 2016 году Налоговый учет для целей ЕСХН строится на основе бухгалтерских данных.

Онлайн журнал для бухгалтера

- учитываются только те расходы, которые оплачены.

Бухгалтерские проводки по начислению ЕСХН Когда начислен ЕСХН, проводка должна быть следующей: Д 99 К 68.

Подробнее о проводках по начислению и уплате ЕСХН: Дата операции Содержание операции Проводка Последний день отчетного периода по ЕСХН Начисление авансового платежа по ЕСХН Д 99 К 68 субсчет «Расчеты ЕСХН» Дата уплаты авансового платежа по налогу Перечисление авансового платежа по ЕСХН в бюджет Д68 субсчет «Расчеты ЕСХН» К 51 Последний день налогового периода по ЕСХН Начисление ЕСХН по итогам налогового периода Д 99 К 68 субсчет «Расчеты ЕСХН» Дата уплаты налога Доплата ЕСХН в бюджет по итогам налогового периода Д 68 субсчет «Расчеты ЕСХН» К 51 Как ИП организовать бухгалтерский и налоговый учет ЕСХН Для исчисления ЕСХН индивидуальные предприниматели ведут учет доходов и расходов в Книге учета доходов и расходов (п.

8 ст.

Налогообложение крестьянского фермерского хозяйства: спецрежимы и отчетность

НК РФ):

- самостоятельно производят и перерабатывают сельхозпродукцию (первичная и иные обработки);

- получают от такого рода деятельности не менее 70% выручки;

- не имеют филиалов и представительств;

- используют в своей деятельности труд не более 300 работников.

Фирма может перейти на ЕСХН в начале своего функционирования, если представит в ИФНС, наряду с общим пакетом бумаг для регистрации бизнеса, письмо с просьбой о переводе на особый режим. Перейти на данную систему можно и позднее – по итогам года работы, если за предыдущий период деятельности соблюдались все условия перехода на ЕСХН.

Сельскохозяйственной деятельностью в России занимаются не только крупные хозяйства, но и индивидуальные предприниматели.

В этой связи появляется вполне актуальный вопрос: имеют ли право эти малые субъекты бизнеса рассчитывать на использование ЕСХН? Ведь этот специальный режим позволяет заменить ряд стандартных обязательных платежей единым налогом и выплачивать его по ставке 6%.

- Что нужно знать

- Разрешено ли применение ЕСХН для ИП в 2018 году

О том, могут ли ИП, работающие в сельскохозяйственной отрасли, использовать ЕСХН, и какие особенности имеет этот процесс пойдет речь ниже. Единый сельскохозяйственный налог (ЕСХН) был внедрен в России в целях стимулирования развития сельского хозяйства.

Источник: https://1privilege.ru/vedenie-buhgalterii-ip-po-eshn-samostoyatelno/