Среднегодовая стоимость основных фондов пример расчета

Стоимость ОПФ, как правило, переносится на готовые изделия в течение довольно длительного периода. В ряде случаев он может охватывать несколько циклов.

В этой связи организация учета осуществляется таким образом, чтобы единовременно можно было отразить и сохранение исходной формы, и потерю цены во времени. В этом случае в качестве ключевого показателя используется среднегодовая стоимость ОПФ.

В статье рассмотрим, как она определяется и какие показатели используются при этом. Общая характеристика В выпуске продукции участвуют средства (сооружения, здания, оборудование и пр.), а также предметы труда (топливо, сырье и так далее).

Вместе они образуют производственные фонды. Определенная группа средств труда частично либо полностью сохраняет натурально-вещественную форму на протяжении многих циклов.

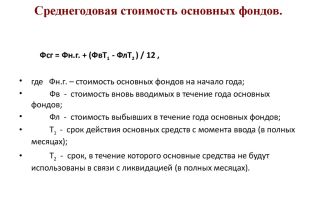

Формула среднегодовой стоимости основных фондов

Он предполагает суммирование остаточной стоимости объектов на первые числа месяцев отчетного периода и на первое число месяца, наступающего после его завершения. Сумма делится на число участвующих в расчете слагаемых.

- не являющимся облагаемыми налогом на имущество;

- облагаемым этим налогом от иного объекта (кадастровой стоимости).

Об ОС, оцениваемых по кадастровой стоимости, подробнее читайте в статье «По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости». Для наглядности пояснений определим среднюю стоимость ОС на примере.

ВажноПример ООО «Экспресс-стирка» осуществляет деятельность в качестве прачечной самообслуживания в Москве. В собственности у фирмы имеются ОС в виде прачечного оборудования и нежилого помещения под прачечную.

Формула расчета среднегодовой стоимости основных средств

ВниманиеТ.И. Юркова, С.В. Юрков Экономика предприятияЭлектронные учебник Типовой пример 1. Основные средства Задача 1 Определите среднегодовую стоимость основных средств, используя известные вам способы.

Среднегодовая учетная стоимость основных фондов – формула расчета

В избранноеОтправить на почту Среднегодовая стоимость основных средств — формула, по которой она исчисляется, зафиксирована в НК РФ — учитывается при подсчете налога на имущество юрлиц. Об аспектах расчета этой стоимости читайте в нашей статье.

Расчет средней стоимости основных средств Расчет среднегодовой стоимости ОС Как определить среднегодовую стоимость основных средств по балансу в тыс. руб.

Итоги Расчет средней стоимости основных средств Средняя стоимость основных средств (ОС) имеет алгоритм расчета, аналогичный применяемому при определении среднегодовой (т.

е.

средней за год) стоимости, но используется при подсчете авансовых платежей по налогу на имущество за отчетный период, продолжительность которого составляет 3, 6 и 9 месяцев (п. 2 ст. 379 НК РФ). Алгоритм расчета средней стоимости ОС зафиксирован в абз. 1 п. 4 ст. 376 НК РФ.

Среднегодовая стоимость основных фондов: методы расчета и анализа

Задача 3 Стоимость основных средств, млн руб.

, в соответствии с классификацией по вещественно-натуральному составу на 1 января составляла: Здания Сооружения Машины и оборудование Средства транспортные Инвентарь производственный и хозяйственный Прочие основные средства 30 8 48 6 5 3 В феврале текущего года было сдано в эксплуатацию здание цеха стоимостью 5 млн руб.

; в мае закуплено оборудование общей стоимостью 10 млн руб.; в сентябре списано морально и физически устаревшее оборудование на сумму 3 млн руб. Определите структуру основных средств на начало и на конец года, долю активной и пассивной частей на начало и конец года, значения коэффициентов выбытия и обновления основных средств.

Решение Рассчитываем структуру основных средств на начало и конец года. При этом нужно помнить, что структура – это доля каждой группы основных средств в их общей стоимости.

Среднегодовая стоимость опф: формула

А3 = 160 · 8 / (10 (10 + 1) / 2) = 23,27 тыс. руб. Сложив суммы амортизации за три года получим сумму износа: И = 29,09 + 26,18 + 23,27 = 78,54 тыс. руб.

Зная суммы износа, рассчитанные различными способами, можно вычислить остаточную стоимость и коэффициент износа, используя формулу Коэффициент износа найдем по формуле Подставив значения, получим: а) линейный способ: Сост = 160 – 48 = 112 тыс.

руб., Кизн = 48 / 160 · 100 = 30 %; б) способ уменьшаемого остатка: Сост = 160 – 78,08 = 81,92 тыс. руб., Кизн = 78,08 / 160 · 100 = 48,08 %; в) способ суммы лет: Сост = 160 – 78,54 = 81,46 тыс. руб., Кизн = 78,54/160 · 100 = 49,1 %. Таким образом, по результатам решения данной задачи видно, что нелинейные методы позволяют списать большую часть стоимости в первые годы эксплуатации объекта основных средств.

Научная работа: учет и анализ основных средств предприятия

Тф / Тп = (8 760 · 2 – 960) / (8 760 · 2 – 720) = 0,99. При вычислении коэффициента интенсивного использования оборудования вначале рассчитаем производительность фактическую: Пф = 23 000 / (8 760 · 2 – 960) = 1,38 т/ч. Затем перейдем собственно к расчету коэффициента: Ки = Пф / Пт = 1,38 / 1,6 = 0,86.

Последним определим интегральный коэффициент: Кинт = Кэ · Ки = 0,99 · 0,86 = 0,82. Рассчитаем коэффициенты для оборудования, производящего продукцию Б. Вычислим коэффициенты экстенсивного использования оборудования: а) коэффициент использования режимного времени Кэ.

реж = Тф / Треж = (4 000 · 3 – 520) / 4 000 · 3 = 0,96; б) коэффициент использования планового времени Кэ. п = (4 000 · 3 – 520) / (4 000 · 3 – 192) = 0,97.

Среднегодовая стоимость опф: формула по балансу

А непроизводственные основные фонды – это объекты культурно-бытового назначения (к примеру, столовая или кинотеатр). Однако с точки зрения коммерческой организации, непроизводственные фонды к ОС не относятся в принципе.

Поэтому часто термины «ОПФ» и «ОС» рассматриваются как равнозначные. Тем не менее, в целях планирования и анализа показателей организация может производить группировку объектов ОС, относя их к ОПФ или иным видам на основе любых других критериев.

К примеру, считать ОПФ только активную часть ОС, которая задействована в производстве (к примеру, станки), а здание заводоуправления к ОПФ может уже не относить. Соответственно, и по данным бухгалтерского учета стоимость ОПФ может как соответствовать сальдо счета 01 «Основные средства», так и быть только частью этого показателя.

Непроизводственные фонды обеспечивают формирование социальной инфраструктуры. Классификация К основным фондам производства относят:

- Здания – объекты архитектуры, предназначенные для создания трудовых условий.

К ним относят гаражи, здания цехов, складов и пр.

- Сооружения – объекты инженерно-строительного типа, используемые для осуществления перевозочного процесса. В эту группу включены тоннели, мосты, устройство пути, система водоснабжения и так далее.

- Передаточные устройства – газо- и нефтепроводы, ЛЭП и пр.

- Оборудование и машины 0 прессы, станки, генераторы, двигатели и др.

- Измерительные устройства.

- ЭВМ и прочая техника.

- Транспорт – локомотивы, автомобили, краны, погрузчики и пр.

- Инструменты и инвентарь.

Ключевые величины Стоимость ОПФ может быть восстановительной, остаточной и начальной.

Среднегодовая стоимость основных средств пример расчета

Допустим, на основе данных бухгалтерского учета имеются следующие данные:

- Стоимость ОФ на 01.01 – 350000 руб.

- Введено в эксплуатацию ОФ – в апреле на 75000 руб., в августе на 125000 руб.

- Выбыло с баланса ОФ – в марте на 100000 руб.

- Стоимость ОФ на 31.12 – 450000 руб.

Как найти среднегодовую учетную стоимость основных фондов? Для вычисления используется полная формула, а не базовая: Полная учетная стоимость = (350000 + 450000) / 2 + (8/12 х 75000 + 4/12 х 125000) – (9/12 х 100000) = 416666,67 руб.

А как определить среднегодовую учетную стоимость основных фондов без учета месяцев выбытия и ввода? Это сделать еще проще: Стоимость среднегодовая = (350000 + 450000) / 2 = 400000 руб.

Не забудьте, что для начисления налога с имущества, согласно стат.

Источник: https://buh-nds.ru/srednegodovaya-stoimost-osnovnyh-fondov-primer-rascheta/

Формула среднегодовой стоимости основных фондов

Среднегодовая полная учетная стоимость ОС (основные средства, фонды) вычисляется бухгалтерами для следующих целей:

- составление соответствующей бухгалтерской и статистической отчетности,

- определение имущественной налоговой базы;

- достижение внутренних целей управленческого и финансового характера.

Полная учетная стоимость ОС представляет собой первоначальную цену объекта, которая корректируется на сумму переоценки (обесценивание). Переоценка может быть вызвана реконструкцией, дооборудованием, модернизацией, достройкой и частично проведенной ликвидацией.

При эксплуатации основные фонды подвержены износу, при этом они полностью или частично теряютпервоначальные свойства. По этой причине расчет среднегодовой стоимости основных фондов оказывает влияние на расчет остаточной стоимости.

Остаточная стоимость вычисляется путем вычитания из суммы первоначальной стоимости суммы амортизационных отчислений.

Основные фонды, как правило, переносят свою стоимость наготовые изделия в течение достаточно длительного периода, который может включать несколько циклов. По этой причине организацию учета организуют таким образом, что происходит единовременное отражение и сохранение исходной формы, включая потери цены во времени.

Классификация основных средств

Перед тем, как рассмотреть формулу расчета среднегодовой стоимости основных средств, следует рассмотреть классификацию основных фондов.

К основным производственным фондам (средствам) можно отнести:

- Здания, представляющие собой объекты архитектуры, которые предназначены для создания условия труда (гараж, склад, цех и др.).

- Сооружения, включающие в себя объекты инженерно-строительного типа, которые используются для осуществления процесса перевозки (мост, тоннель, устройства пути, система водоснабжения и др.).

- Передаточные устройства (передача электроэнергии, газо- и нефтепроводы).

- Машины и оборудование (пресс, станок, генератор, двигатель и др.).

- Измерительные устройства.

- Электронно-вычислительная и другая техника.

- Транспортные средства (локомотив, автомобиль, кран, погрузчик и др.),

- Инструмент и инвентарь.

Формула расчета среднегодовой стоимости основных фондов

Для расчета среднегодовой стоимости основных фондов применяют следующую формулу:

С = Спн + (Свв * ЧМ) / 12 — (Свбх ЧМв) / 12.

Здесь С пн – первоначальная стоимость ОС,

Свв – стоимость введенных ОС,

Чм – число месяцев функционирования введенных ОС,

Свб – стоимость выбывших ОС,

Чмв – число месяцев выбытия,

Формула расчета среднегодовой стоимости основных средств использует все показатели по первоначальной стоимости, складывающейся на момент приобретения. Если в организации происходила переоценка основных средств, то стоимость принимается на дату последней переоценки.

Формула среднегодовой стоимости основных фондов по балансу

Формула расчета среднегодовой стоимости основных фондов может рассчитываться по сведениямбухгалтерского баланса. Этот метод используют при определении показателей рентабельности предприятия.

Формула расчета среднегодовой стоимости основных фондов по балансу представляет собой сумму показателей по строке бухгалтерского баланса «Основные средства» в концеотчетного года и в конце базисного года (предыдущего), далее сумма делится на 2.

Для расчета по формуле используют информацию из оборотно-сальдовой ведомости, котораяохватывает операции не только за период в целом, но и по каждому месяцу в отдельности.

Формула расчета среднегодовой стоимости основных фондов по балансу выглядит следующим образом:

С = R + (W × ЧM) / 12 – [D(12 — L)] / 12

Здесь R – стоимость ОС первоначальная,

W – стоимость ОС введенных,

ЧМ – количество месяцевдействия вводимых ОС,

D – стоимость ОС ликвидационная,

L – количество месяцев работы выбывших ОС.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! |

Источник: https://ru.solverbook.com/spravochnik/formuly-po-ekonomike/formula-srednegodovoj-stoimosti-osnovnyx-fondov/

Среднегодовая стоимость основных средств: формула

Главной отличительной чертой ОС является долговременность их использования. За время эксплуатации происходит постепенная компенсация стоимости ОС через начисления по амортизации. Процесс определения амортизационных начислений предполагает расчет среднегодовой стоимости основных средств.

Среднегодовая стоимость ОС представляет собой индикатор, полностью отображающий общую цену ОС организации. В деятельности любой фирмы учет ОС осуществляется для достижения следующих целей:

- Аккумулирование расходов, которые компания понесла в связи с принятием объектов к учету;

- Правильное оформление документации, а также отражение в определенное время операций по их движению;

- Расчет достоверных значений, получаемых при реализации объектов ОС;

- Определение расходов на содержание объектов;

- Контроль за целостностью и сохранностью объектов, участвующих в процессе учета;

- Осуществление анализа результативности использования объектов;

- Получение данных об ОС, которые требуются для раскрытия в отчетах.

Классификация стоимостей

Стоимость объектов ОС может быть трех различных типов:

- Первоначальная;

- Текущая;

- Остаточная.

Методы расчета

Для расчета среднегодовой стоимости ОС есть несколько методов. Каким методом воспользоваться, будет зависеть от целей расчета и требуемой достоверности результата.

Рассмотрим каждый из методов более подробно.

Базовая формула (без учета месяца ввода и вывода ОС)

Если особой достоверности результата не требуется, формула среднегодовой стоимости основных средств будет следующей:

Где:

- Н.г. – начало года (первое января);

- К.г. – конец года (тридцать первое декабря).

Расчет среднегодовой полной учетной цены

Если есть цель в получении более достоверного результата, нужно учесть месяц, когда осуществлялось введение или списание ОС. Расчет будет осуществляться по формуле:

Где:

- Р1 и Р2 – количество месяцев, прошедших с того времени, когда ОС были введены и выведены из пользования.

Формула при расчете налога на имущество

Если организация рассчитывает налог на имущество, среднегодовую стоимость основных средств она может рассчитать по следующей формуле:

Где:

- ср. с.(n1), ср. с.(n2), ср. с. .(nn) – остаточная цена объектов на первые числа месяца периода обложения налогами;

- ср. с.(к) – остаточная стоимость объектов на последние числа месяца периода обложения налогами;

- 13 – двенадцать месяцев + единица.

Формула по балансу

По балансу среднегодовую стоимость можно рассчитать по формуле:

Где:

- Фп – стоимость ОС по балансу;

- Фвв – объекты, введенные в пользование;

- КР – количество месяцев;

- Фл – ликвидационная стоимость объектов;

- Р – общее число месяцев работы объектов в текущем году.

Точность методов

Самым неточным методом расчета является расчет по формуле, которая не требует учета месяца ввода-вывода объектов ОС. Для получения достоверного результата стоит воспользоваться одной из трех других формул.

Источник: https://okbuh.ru/osnovnye-sredstva/srednegodovaya-stoimost

Как определить среднегодовую стоимость основных средств

Особенность эксплуатации основных средств состоит в том, что они переносят свою стоимость на произведенную продукцию постепенно, в течение нескольких производственных циклов. Поэтому учет основных средств отражается таким образом, чтобы можно было знать их первоначальную вещественную форму и стоимостные потери.

Прежде чем приступить в расчету среднегодовой стоимости основных средств, учтите что различают их первоначальную, восстановительную и остаточную стоимость. Первоначальная стоимость отражает уровень затрат, связанный с приобретением или созданием основных средств.

Первоначальная стоимость в процессе эксплуатации имущества не меняется, за исключением случаев достройки, реконструкции или частичной ликвидации. Восстановительная стоимость соответствует затратам на приобретение или создание аналогичных основных средств в рыночных условиях.

[su_quote]

Для определения восстановительной стоимости проведите переоценку основных средств с учетом индексации или рыночных цен. Остаточная стоимость представляет собой первоначальную (восстановительную) стоимость за минусом износа.

Вы должны понимать, что расчет среднегодовой стоимости основных средств – это необходимость, обусловленная изменением их физической и стоимостной величины в течение года. Предприятие может приобретать новое имущество и списывать изношенное.

Поэтому первоначальная стоимость основных средств на начало года будет отличаться от их первоначальной стоимости на конец года, которую вы можете рассчитать следующим образом:

С перв (к.г.) = С перв (н.г.) + С введ – С выб, где С перв (к.г.) – первоначальная стоимость основных средств на конец года; С перв (н.г.) – первоначальная стоимость основных средств на начало года; С введ – стоимость основных средств, введенных в эксплуатацию в течение года; С выб – стоимость выбывших в течение года основных средств.

Среднегодовую стоимость основных средств вы можете рассчитать нескольким способами. Наиболее простой их них – это определение полусуммы остатков основных средств на начало и конец года:С ср = (С перв (н.г.) + С перв (к.г.))/2.

Расчет данным способом дает не слишком точный результат, поскольку ввод и выбытие основных средств в течение года осуществляется неравномерно.

Для более точного расчета используйте следующую формулу:

С ср = С перв (н.г.) + М1/12 х С введ – М2/12 х С выб, где М1 и М2 – число полных месяцев с момента ввода (выбытия) основных средств.

Самым достоверным является метод расчета среднегодовой стоимости основных средств по формуле средней хронологической:

С ср = [ (С1 (н.м.) +С1 (к.м.))/2 +(С2 (н.м.) +С2 (к.м.))/2…+(Сi (н.м.) +Сi (к.м.))/2]/12, где Сi (н.м.) – стоимость каждого объекта основных средств на начало месяца, Сi (к.м.) – стоимость каждого объекта основных средств на конец месяца.

Предложение от нашего партнераНекоторые организации в процессе хозяйственной деятельности проводят переоценку основных средств, тем самым уточняя их восстановительную стоимость. Проводить ее необязательно, но если вы хотите привлечь какие-либо инвестиции, провести финансовый анализ или просто иметь реальную стоимость уже действующих активов, то целесообразно пройти эту процедуру.

- — инвентарные карточки;

- — оборотно-сальдовые ведомости по счету 02.

Сначала следует уточнить, что переоценку основных фондов необходимо проводить раз в год перед отчетным периодом (до 1 января). Проведение переоценки необходимо прописать в учетной политике организации.

Определите какую группу основных средств вы будете переоценивать, то есть вы можете производить переоценку зданий, при этом не затрагивая транспорт. Но если вы оцениваете, например оборудование, то необходимо учитывать все однородные активы, даже если она находятся на другом складе и числятся в другом подразделении.

Издайте приказ о проведении переоценки однородных групп основных фондов, также укажите в этом распорядительном документе дату проведения этой процедуры, перечислите все объекты основных средств, дату приобретения и ввода в эксплуатацию имущества. Также в данном приказе укажите ответственных лиц, которые участвуют в оценки имущества.

После этого вам возьмите все данные о переоцениваемом имуществе, например, инвентарные карточки, информацию о начисленной амортизации.Затем с помощью метода прямого перерасчета проведите переоценку.

То есть уточните рыночную стоимость данных активов, прибегая помощи независимого оценщика, или уточняя данные у производителя, или у органов статистики, также можете воспользоваться специальной литературой.Данные переоценки оформите в специальную ведомость произвольной формы.

Обязательно укажите в этом документе наименование основного средства, дату проведение переоценки, порядок расчета оценочной стоимость, новую информацию по данным активам, сумму уменьшения (увеличения) стоимости.

Затем на основании ведомости составьте бухгалтерскую справку, где также укажите порядок расчета остаточной стоимости, дальнейшие действия (уменьшения или увеличения стоимости имущества и начисленной по нему амортизации).После этого отразите результаты оценки в бухгалтерском учете.

Если стоимость активов уменьшилась, то есть произошла уценка, отразите это следующим образом:

Д84 «Нераспределенная прибыль (непокрытый убыток)» или 83 «Добавочный капитал» К01 «Основные средства» — уменьшена первоначальная стоимость основных фондов;

Д02 «Амортизация ОС» К84 «Нераспределенная прибыль (непокрытый убыток)» или 83 «Добавочный капитал» – уменьшена сумма амортизационных отчислений.В случае увеличения стоимости объектов основных средств (дооценки) отразите это следующим образом:Д01 «Основные средства» К83 «Добавочный капитал» или 84 «Нераспределенная прибыль (непокрытый убыток)» — увеличена первоначальная стоимость ОС;

Д83 «Добавочный капитал» или 84 «Нераспределенная прибыль (непокрытый убыток)» К02 «Амортизация ОС» — увеличена сумма амортизационных отчислений.

Учтите, что при проведении переоценки основных средств единожды, вы должны проводить ее регулярно раз в год.Расчет среднегодовой стоимости требуется для определения налога на имущество. Организации и частные предприниматели в конце календарного года обязаны подать в контролирующий орган налоговые декларации. Согласно ст.

375 Налогового кодекса Российской Федерации (НК РФ), среднегодовая или средняя стоимость недвижимого имущества рассчитывается как его определяемая налоговая база. В свою очередь, порядок расчета налоговой базы разъяснен в ст. 376 НК РФ.

- — налоговый кодекс РФ;

- — данные бухгалтерской отчетности за год

Для определения среднегодовой стоимости недвижимого имущества составьте список всей недвижимости, находящейся на балансе организации в качестве объектов основных средств. Среднегодовая стоимость недвижимого имущества рассчитывается для каждого объекта.

Если у организации есть обособленные подразделения, то среднегодовая стоимость недвижимого имущества для них определяется отдельно.При расчете определяйте стоимость имущества за налоговый период.

Те, кто впервые берется за расчет среднегодовой стоимости имущества, часто путают налоговый период с отчетным, что приводит к ошибкам. Ст. 379 НК указывает, что налоговым периодом считается календарный год (12 месяцев), а отчетными периодами – первый квартал года, первое полугодие и девять месяцев календарного года.

Для определения среднегодовой стоимости недвижимого имущества возьмите остаточную стоимость каждого объекта, отраженную в данных бухгалтерского учета организации.

Согласно главе 30 НК РФ, чтобы определить среднегодовую стоимость имущества за налоговый период необходимо сложить остаточную стоимость (ОС) каждого объекта недвижимого имущества на первое число каждого месяца налогового периода и на последнее число налогового периода.

Например: среднегодовая стоимость имущества за 2011 год будет складываться из стоимости имущества на 1 января, 1 февраля, 1 марта, 1 апреля, 1 мая, 1 июня, 1 июля, 1 августа, 1 сентября, 1 октября, 1 ноября, 1 декабря и 31 декабря.

Согласно общему правилу налогового учета, полученное число разделите на число месяцев в налоговом периоде (поскольку налоговым периодом является год, то их число равно 12), увеличенное на единицу.

Общая формула расчета среднегодовой стоимости имущества выглядит следующим образом:(ОС 1 января+ОС1 февраля+ ОС1 марта + ОС1 апреля, ОС1 мая, ОС1 июня, ОС1 июля, ОС1 августа, ОС1 сентября, ОС1 октября, ОС1 ноября, ОС1 декабря и ОС31 декабря) : (12+1)

- среднегодовая стоимость имущества это

Чтобы найти первоначальную стоимость продукции, нужно просуммировать в денежном выражении объемы затраченных ресурсов. К ним относятся исходные материалы и полуфабрикаты, энергия и топливо, оплата труда и другие затраты на производство и реализацию.Целью расчета первоначальной стоимости продукции является анализ эффективности использования ресурсов в производстве. На основе этих данных разрабатываются планы по оптимизации затрат и экономии. Применяется довольно обширная оценка всех областей производства: организация труда, уровень мощностей и технологий, целесообразность расходования основных фондов и пр.Чтобы найти первоначальную стоимость нужно рассчитать общую стоимостную оценку следующих категорий работ, услуг и материалов:• Пусковые работы, т.е. подготовительные мероприятия по освоению выпуска новых видов продукции, формированию плана производства, разработке технологий и пр.;• Маркетинговые исследования;• Набор персонала и его обучение;• Расходы на управление персоналом;• Непосредственное производство;• Совершенствование технологий, повышение качества;• Сбыт. В эту категорию включаются расходы на создание или закупку упаковки, тары, перевозка продукции к месту реализации, хранение, рекламные мероприятия и пр.;• Юридические услуги;

• Другие расходы, связанные с выпуском продукции и ее оборота.

Как правило, в любой компании существует некоторая структура первоначальной стоимости, в которой отражены отдельные виды издержек. Такая классификация по различным калькуляционным статьям позволяет выявить соотношение расходов по направлениям и проанализировать степень их влияния на начальную цену (без наценки) товара. Цель такого анализа – минимизация затрат, увеличение прибыли.

На большинстве промышленных предприятий рассчитывают две величины: цеховую начальную стоимость и полную первоначальную стоимость.

Первая складывается из следующих семи калькуляционных статей:• Сырье и основные материалы;• Электроэнергия для работы оборудования;• Зарплата основного производственного состава (рабочих);

• Доплаты основному составу за сверхурочные, ночные смены или праздники;

• Социальные отчисления;• Амортизация и дополнительные материалы для работы оборудования (масло, жидкость для охлаждения, смазки и т.д.);

• Другие производственные расходы по цеху.

Чтобы найти полную первоначальную стоимость продукции, нужно к этим статьям добавить еще три:• Общехозяйственные расходы: содержание вспомогательного персонала, аренда помещений, услуги консультантов и т.д.;• Освоение производства новых наименований продукции;

• Другие затраты: маркетинг, реклама и пр.

При осуществлении деятельности некоторые руководители организаций используют основные средства. К этим активам относятся здания, машины, оборудование и другое.

В бухгалтерском учете операции, совершаемые с имуществом, следует отражать на счете 01.

Основные средства – это активы, которые имеют срок полезного использования больше года.

Они не предназначены для перепродажи и имеют материально-вещественную форму, то есть их можно увидеть, потрогать.

[su_quote]

Основные средства классифицируются на производственные и непроизводственные. К первой группе можно отнести машины, оборудование (станки, например), здания. Ко второй группе относятся те активы, которые не принимают участие в производстве, сюда можно включить детские сады, поликлиники и т.д.

Также выделяют активные и пассивные средства. Активные принимают непосредственное участие в производстве, сюда входят станки, оборудование. К пассивным можно отнести здания.

Имущество может поступить в организацию из разных источников, например, от учредителей, в результате покупки, по безвозмездному договору и т.д. Ввод в эксплуатацию должен осуществляться на основании приказа руководителя. После его подписания бухгалтер составляет акт приема-передачи актива (форма №ОС-1, форма №ОС-1а или форма №ОС-1б).

Также на основное средство должна быть заведена инвентарная карточка (форма №ОС-6, форма №ОС-6а или форма №ОС-6б) и присвоен инвентарный номер.

В бухгалтерском учете ввод в эксплуатацию нужно отразить следующим образом:

— Если имущество получено от учредителей:

Д75.1 К80 – отражена задолженность учредителей по вкладам;

Д08 К75.1 – активы поступили в счет вклада в УК;

Д01 К08 – активы введены в эксплуатацию.

— Если имущество приобретено у поставщиков:

Д08 К60 – оплачены средства поставщику за основные средства;

Д08 К76 (60,23) – отражена сумма расходов на доставку ОС;

Д01 К08 – основное средство введено в эксплуатацию.

Материальные активы должны оцениваться. Сделать это можно несколькими способами:

— по первоначальной стоимости;

— по остаточной стоимости;

— по восстановительной стоимости.

Первоначальная стоимость – это стоимость, которую вы заплатили при приобретении средства (за минусом НДС). Если актив был изготовлен вами, в эту стоимость включаются расходы, понесенные в процессе производства. Если основное средство перешло к вам по договору дарения, стоимость определяется исходя из рыночных цен.

Остаточная стоимость определяется как разность между первоначальной стоимостью и начисленной в процессе использования амортизацией.

Восстановительная стоимость – это стоимость, которая определяется в процессе переоценки, то есть вы должны оценить активы в соответствии с их текущей рыночной стоимостью.

Если вы увеличиваете стоимость актива, сделайте проводки:

- Д01 К83 или 91.1 – увеличена стоимость ОС;

- Д83 или 91.2 К02 – увеличена сумма начисленной амортизации.

Если вы уменьшаете стоимость активов, отразите это следующим образом:

- Д83 или 91.2 К01 – уменьшена стоимость ОС;

- Д02 К83 или 91.2 – уменьшена сумма амортизационных отчислений.

Как определить среднегодовую стоимость основных средств

Источник: https://www.kakprosto.ru/kak-86736-kak-opredelit-srednegodovuyu-stoimost-osnovnyh-sredstv

Среднегодовая стоимость основных средств: формула расчета

Ключевой особенностью основных средств (ОС) принято считать продолжительный характер эксплуатации, который составляет больше одного в течении производственного цикла.

За это время подразумевается неспешное возмещение стоимости данных активов с помощью амортизационных отчислений. Помимо этого, процесс расчета амортизационных сумм требует определения их среднегодовой стоимости.

В этой статье мы рассмотрим, что такое среднегодовая стоимость основных средств и как ее рассчитать.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону

Это быстро и !

Основная цель учета ОС

Среднегодовая стоимость основных средств — это показатель, который полностью отображает общую стоимость ОС компании. В экономической деятельности любого предприятия учет основных средств преследует такие основные цели, как:

- аккумулирование реального размера понесенных затрат, которые имеют прямое отношение к учетному процессу;

- верное документальное оформление и отображение в указанный период операций по их передвижению;

- расчет верных результатов, которые получены в результате реализации ОС и остального выбытия;

- подсчет реальных убытков, которые имели месту в связи с содержанием ОС;

- полный контроль за активами, которые принимают участие в учетном процессе;

- исследование использования ОС;

- получение необходимых сведений об основных средствах, которые нужны для отчетности.

Важно заметить, что данный вид расчета следует производить исходя из размера налога на имущество, оплату за которое совершает любая компания согласно действующему налоговому законодательству.

Стоит также брать во внимание и расчет показателей эксплуатационного использования ОС, таких как фондоотдача и фондоемкость.

Сама процедура учетного процесса основных средств четко регламентируется действующими правовыми актами.

Наиболее существенными документами в этом плане принято считать:

- ПБУ 6/01 “Учет ОС” №26н;

- методическое пособие ОС №91н.

На указанные нормативные документы следует обращать внимание и при осуществлении расчета. Это объясняется тем, что кроме целей учета основных средств и условий, которые необходимо соблюдать единовременно для признания активов в процессе учета еще и регламентируется определенный порядок формирования их стоимости.

Кроме этого, цена, которая сформирована по всем действующим правилам, прописанными в документах, будет в дальнейшем использоваться в процессе подсчета среднегодовой стоимости активов. Сам подсчет среднегодовой стоимости при исчислении налога на имеющееся имущество, прежде всего, опирается на такую правую базу, как:

- статья 376 Налогового Кодекса РФ;

- Письма Министерства Финансов №03-05-05.

Разновидности стоимости ОС

Согласно указанным выше правовым актам, ОС может иметь несколько типов стоимости, а именно:

- первичную;

- восстановительную;

- остаточную.

Весь процесс ее создания подробно описан в ПБУ 6/01 и во многом зависит от варианта получения компанией активов:

- в процессе приобретения либо формирования своими силами,- данная сумма реально понесенных компанией убытков, которые имеют прямое отношение к покупкам либо формированию. Стоит отметить, что в данном случае оплата НДС и другие налоги во внимание не берутся;

- в процессе получения вклада в уставной капитал компании,- под этим подразумевается оценка активов в денежной единице, которая согласована между учредителями фирмы;

- при получении дара,- под этим подразумевается рыночная себестоимость активов, которая актуальна на дату постановки на учет;

- в процессе получения по бартерным соглашениям,- себестоимость передаваемых ценностей.

Если говорить об изменении первичной стоимости, то это возможно только в таких случаях, как:

- процесс кардинального изменения основных средств. Это возможно при дооборудовании, реконструкции, модернизации и так далее;

- процесс переоценки ОС.

Что касается восстановительной стоимости, то она может осуществляться в таких случаях, как:

- восстановление имущества, что несет за собой изменение первичной стоимости;

- осуществление дооценки либо уценки непосредственно самого имущества.

Что касается остаточной стоимости, то под ней подразумевается первичная стоимость, но при этом минус амортизация.

Расчет среднегодовой стоимости основных средств

Если рассуждать о том, как найти среднегодовую стоимость основных средств, то можно воспользоваться несколькими способами.

При этом выбор способа расчета ОС напрямую зависит от цели расчета и необходимой точности, которая должна получиться в конечном итоге. Так, нижепредставленнаяформула расчета не подразумевает ввод-вывод ОС.

Это практикуется в том случае, когда в особой точности нет необходимости.

Базовые формулы расчетов стоимости ОС

Осуществить расчет показателя среднегодовой отчетности основных средств можно таким образом:

Средняя_цена = (Цена (н.г.) + Цена (к.г.))/2, где Цена (н.г.) и Цена (к.г.) – цена основных средств, по состоянию на 1 января и 31 декабря того года, за который осуществляется расчет.

Стоит отметить, что цену на 31 декабря можно рассчитать по следующей формуле:

Цена (к.г.) = Цена (н.г.)+Цена (введ)-Цена (выб), где Цена (выб) и (введ),- цена ОС, непосредственно введенных и списанных на протяжении всего года.

Существует несколько методик расчета стоимости ОС

Расчет среднегодовой полной учетной стоимости ОС

При необходимости получения более точных расчетов, необходимо также брать во внимание и тот месяц, при котором было списание либо ввод основных средств.

Чтобы узнать, как посчитать среднегодовую полную учетную стоимость основных средств, обратимся к использованию одной из нескольких формул, которые мы рассмотрим далее.

Самая популярная формула, которая применяется при осуществлении расчета показателя ОС (фондоотдачи, фондоемкости и так далее) выглядит так:

Ст-сть средняя= Ст-сть (н.г.)+Р1/12хСт-сть (введ)-Р2/12хСт-сть (выб), где Р1 и Р2,- общее число месяцев, которые прошли с момента ввода и списания основных средств.

Также, здесь имеет место быть формула средней хронологической:

Ст-сть средняя=[(Ст-сть(1н.м)+Ст-сть(1к.м))/2+(Ст-сть(2н.м)+Ст-сть(2к.м))/2…+(Ст-сть(Nн.м) +Ст-сть(Nк.м))/2] /12, где:

- ст-сть(1н.м), Ст-сть(2н.м),…Ст-сть(Nн.м) – цена ОС на начало 1-го, 2-го, N-го месяца;

- ст-сть(1к.м), Ст-сть(2к.м),…Ст-сть(Nк.м) – цена ОС на конец 1-го, 2-го, N-го месяца.

Расчет налога на имущество

Для осуществления расчета при исчислении налога на имущество компании применяется следующая формула:

Средняя ст-сть= (Ст-сть(n1) + Ст-сть(n2) +…+ Ст-сть(nn) + Ст-сть(к)) /13, где

- ст-сть(n1), Ст-сть(n2)…Ст-сть(nn) – остаточная цена ОС на первое число 1-ого,2-ого… месяца действия налогового периода;

- ст-сть(к) – остаточная цена ОС на последние числа действия налогового периода;

- 13,- это число, полученное путем прибавления к 12 месяцам налогового периода единицы.

Для учета срок пользования основными средствами должен быть не менее 12 месяцев

Расчет среднегодовой стоимости ОС по балансу

Следующая формула поможет узнать, как рассчитать среднегодовую стоимость основных средств по балансу. Она имеет вид:

Фо=Фп(балансовая)+ (Фвв*КР)/12 – (Фл*(12 — Р))/12, где

- Фп (балансовая),- балансовая ст-сть ОС;

- Фвв,- введенные средства;

- КР,- общее количество месяцев;

- Фл,- Ликвидационная цена;

- Р, — общее количество месяцев, при которых функционировали ОС на протяжении текущего года.

Наиболее неточным является тот способ расчета стоимости ОС, в котором не берется во внимание месяц, где было место вводу либо списанию основных средств. Для достижения максимально достоверных результатов исчисления, необходимо применять одну из формул, которые берут во внимание этот месяц. Как показывает практика, наилучшим вариантом считается формула средней хронологической.

Источник: https://vashbiznesplan.ru/bukhgalteriya/rasschitat-srednegodovuyu-stoimost-os.html

Определение среднегодовой стоимости основных средств: формулы и назначение + примеры и рекомендации

У юридических лиц весьма регулярно появляются потребности по уплате налогов. Иначе, себе же дороже. Но речь в данной статье пойдет, главным образом, об одном налоге – на имущество.

Для его корректного расчета необходимо уметь правильно вычислить налоговую базу, которой является стоимость основных средств. Однако основной капитал подвержен регулярному (ежемесячному) удешевлению – амортизации, а налог (согласно пункту 1 статьи 379 Налогового кодекса РФ) нужно считать и платить раз в год.

Очевидно, что нужен согласованный с властями алгоритм, позволяющий не совершать бухгалтерских ошибок при налогообложении.

Для каких еще мероприятий может понадобиться определение среднегодовой стоимости основного капитала? Для целей кредитования.

В процессе составления бизнес-плана неизбежно потребуется оценка приобретаемого на ссужаемые средства и уже имеющегося в наличии оборудования.

Если проводить оценку не по правилам, то это может привести к необоснованному завышению экономического потенциала компании и, как следствие, к отказу в кредите (при обнаружении этого завышения).

Вообще, процессов, конечно же, намного больше. Об этом будет рассказано далее.

Однако для руководства предприятия самым главным резоном для проведения регулярной оценки среднегодовой стоимости капитального имущества, безусловно, является желание иметь актуальную на текущий момент экономическую информацию.

В настоящей статье предлагается подробно рассмотреть алгоритм расчета, его законодательную базу, а также разобрать особенности получаемых результатов.

Отличительная черта объектов основного капитала заключается в самом долговременном эксплуатационном периоде. Этот период во много сотен раз больше одного операционного производственного цикла.

В сфере учета предпринимателям помогают амортизационные отчисления, помогающие «раскидать» стоимость станка на каждую единицу выпускаемой с его помощью продукции.

Но как же нужно поступить, если требуется провести некий срез существующей имущественной обстановки в компании?

Здесь выручает усредненный по году показатель стоимости основных средств. Он отражает актуальную общую текущую стоимость капитала фирмы. И компания может быть заинтересована в такой оценке по следующим причинам:

- Для оценки реального объема затрат, которые были осуществлены на поддержание или восстановление основных средств за отчетный период.

- Подтверждение корректности юридического (правового) оформления дорогостоящих объектов капитала и всех транзакций с их участием.

- Учет продаж и списания.

- Фиксация возможных убытков, связанных с владением и эксплуатацией объектов основных средств.

- Оценка эффективности применения основного капитала в профильной производственной деятельности.

В качестве документов нормативной базы, пользующихся заслуженным уважением, выступают следующие:

- Положение по бухгалтерскому учету №6/01 «Учет основных средств» №26-н;

- Методическое пособие по основным средствам №91-н.

Государство кровно заинтересовано в существовании единого стандарта определения среднегодовой стоимости. Ведь от этого зависит объем взимаемого налога на имущество. Поэтому непосредственно правила и алгоритм подсчета прописаны в следующих нормативных документах:

- статья 376 Налогового кодекса РФ;

- письма Министерства Финансов №03-05-05.

Какие существуют виды стоимости объектов основного капитала

Ценность объекта формируется в зависимости от способа обретения фирмой того или иного актива:

- приобретение объекта в результате собственных усилий, например постройка сооружения силами собственных сотрудников. В этом случае речь идет о реально понесенных затратах на формирование объекта строительства. Особенностью является то, что как адвалорные (НДС), так и поушальные (на имущество) налоги в расчете не участвуют;

- взнос в уставный капитал предприятия. Он иногда производится в натуральной форме (например, в виде тех же станков). Тогда участники должны между собой договориться об их оценке. Именно эта величина и будет в дальнейшем поставлена на баланс компании;

- дарение. Законодательство многих государств делает выгодным обмен крупными ценностями через договор дарения.

- бартер. Если денег нет, то переходят на натуральный обмен. Мера вынужденная, но она позволяет выживать в трудных условиях демонетизации экономики. При этом все равно имеет место привязка цены обмениваемых активов к денежному эквиваленту (указываемому в бартерном соглашении).

Можно выделить несколько типов стоимости основных средств:

- Первичный тип. Здесь наблюдается физическое, фундаментальное изменение (выбытие или же пополнение) структуры основного капитала. Такое имеет место при дополнительном оснащении либо модернизации основного имущества предприятия.

- Восстановительный тип. Реконструкция или восстановление влечет за собой изменение в стоимостной оценки. Здесь следует помнить, что восстановление включает в себя понятие переоценки. Т.е. оборудование может не претерпевать никаких физических изменений, но на него посмотрят с позиций рыночной стоимости (согласно оценкам аналогичного оборудования, например) и вот оно уже стоит в 3 раза больше (имеется в виду стоимость, которая отражается на балансе предприятия).

- Остаточный тип. В этом случае все очень просто:

Остаточная стоимость = Первичная оценка — Амортизация

Выделяют 4 общепринятых алгоритма определения среднегодовой стоимости активов. Они различаются относительно требований к получаемым результатам и их назначению.

Среднегодовая оценка = (Ст-ть на начало года + Ст-ть на конец года) / 2

Под стоимостями на начало и конец года подразумеваются балансовая стоимость основных средств на 01 января и 31 декабря (соответственно) в рассматриваемом году. При этом цена на конец года может быть рассчитана следующим образом:

Ст-ть на конец года = Ст-ть на начало года + Ст-ть полученных осн.ср-в – Ст-ть выбывших осн.ср-в

Получение и выбытие берется только на протяжении рассматриваемого года. Особенностью данной формы расчета является пониженная точность. Иными словами, когда нужно оценить порядок стоимости имущества, используется данная методика.

- Среднегодовая полная учетная стоимость основных средств.

Если же предпринимателю требуются данные с большей точностью, то тогда нужно принимать во внимание дату ввода/списания объекта на баланс (или с него). Вернее, нужна не дата, а месяц отображения проводки в учете. Получаемое значение называется показателем фондоемкости и рассчитывается следующим образом:

Показатель фондоемкости = Ст-ть осн.ср-в на начало года + (N1 / 12 х Ст-ть полученных осн.ср-в) – (N2 / 12 х Ст-ть выбывших осн.ср-в)

N1 и N2 – количество полных месяцев (с начала года) с момента ввода (для N1) или списания (для N2) объектов основных фондов.

Можно также рассчитать среднее хронологическое значение. Формула похожа на базовую, но в качестве периодов берется не год, а месяц:

Показатель фондоемкости хронологический = [(Ст-ть на начало 1 месяца + Ст-ть на конец 1 месяца) / 2 + (Ст-ть на начало 2 месяца + Ст-ть на конец 2 месяца) / 2 + (Ст-ть на начало N месяца + Ст-ть на конец N месяца) /2] / 12

- Формула для расчета налога на имущество.

Согласно упомянутым выше правовым источникам при исчислении базы по налогу на имущество надлежит использовать следующую формулу:

Среднегодовая стоимость = [Ст-ть M1 + Ст-ть M2 +…+ Ст-ть Mn + Ст-ть K] / 13

Ст-ть M1, Ст-ть M2, Ст-ть Mn – остаточная стоимость основных средств на первую дату соответственно 1-ого, 2-ого и последующих месяцев налогового периода.

Ст-ть К – остаточная стоимость основных средств на последнюю дату налогового периода.

В случае, если расчет производится за срок, меньше, чем 12 месяцев, тогда вместо 13 в знаменателе указывается число (n+1), где n – число месяцев в периоде. В случае прекращения действия предприятием своего существования в формуле используется целое число месяцев в году, а не число месяцев фактического действия организации.

Именно от этой суммы в дальнейшем высчитывается сумма налога, подлежащая перечислению в бюджет.

- Среднегодовая стоимость по балансу (ССБ).

Формула имеет вид:

ССБ = Ст-ть балансовая + (Ст-ть полученных осн.ср-в * Кол-во месяцев / 12) – (Ст-ть выбывших осн.ср-в * (12 — T) / 12)

Т — кол-во месяцев, в течение которых объекты основных средств стояли на балансе, в течение текущего года.

Предпочтительные способы расчета среднегодовой стоимости активов в зависимости от целей

Выше были перечислены цели расчета усредненной по году стоимости основных активов, а также различные способы ее подсчета. Практическую ценность имело бы сопоставление этих формул с целями для определения, какой из способов подсчета наиболее соответствует той или иной задаче.

- С целью оценки реального объема понесенных затрат, пожалуй, нужно уточнить, о каком объеме средств идет речь и в течение какого времени осуществлялось инвестирование. Растянутое на несколько лет масштабное вложение не нуждается в излишне педантичной оценке, нежели «в первом приближении». Поэтому для адекватной достаточности хватит базовой формулы. Однако если основные средства формировались хотя бы в течение 2-3 месяцев и впереди у предпринимателя перспектива оформления заявки на кредит, то в данном случае целесообразнее применить расчет среднегодовой полной учетной стоимости основных средств. По крайней мере, для кредитного института это будет показателем рачительного отношения заемщика к своей собственности.

- Подтверждение корректности правового оформления капитальных объектов. Здесь все зависит от того, на что делается акцент. Если на корректность юридического оформления, то расчет среднегодовой стоимости достаточно будет сделать и с помощью базовой формулы. Но если целью исследования являются транзакции, имевшие место с объектом ранее, то впору использовать расчет среднегодовой стоимости по балансу. Транзакции могут заинтересовать по причине выявления количества дополнительных вложений (улучшений, модернизаций) в объект основных средств, совершавшихся в течение его существования на балансе другого предприятия. Здесь временные моменты перехода с баланса на баланс становятся принципиально важны. Поэтому следует использовать рекомендованную выше формулу для более точного расчета. Эту же формулу рекомендуется применять и для учета продаж и списаний.

- Для фиксации возможных убытков, связанных с эксплуатацией объектов основного капитала предпочтительнее всего использовать методику расчета среднегодовой полной учетной стоимости основных средств. Здесь также необходимо более четкое определение сроков, и эта формула подходит для этого по соотношению сложность расчетов и точность более всего.

- Оценку эффективности использования основного капитала в производственной деятельности удобнее всего производить с помощью формулы расчета среднегодовой стоимости имущества по балансу. Она дает наиболее точные данные и ее целесообразно применять в оперативном управлении. Минусом такого расчета является его трудоемкость.

- Самая актуальная причина, для которой изначально и разрабатывались все вышеперечисленные формулы. Уплата налога на имущество. Благодаря последовательной политике в области упрощения бухгалтерского учета, государство выделило для этого специализированный алгоритм. Следование ему избавит от штрафов и проблем с возможной блокировкой счетов.

Необходимо отметить, что использование любого другого способа определения налогооблагаемой базы согласно действующему законодательству запрещено!

Все вышеперечисленные формулы руководителю имеет смысл держать в оперативной памяти. Объем основных средств – воплощение эффективности предпринимательской деятельности. И для того, чтобы иметь возможность использовать их для развития (будь то для кредита или любого доинвестирования), нужно иметь возможность грамотно маневрировать официальными корректно рассчитанными стоимостными оценками.

Источник: https://www.finanbi.ru/srednegodovaya-stoimost-osnovnyh-sredstv-185